Всё о рефинансировании ипотеки с господдержкой в 2021 году

Получить кредит на ипотеку под выгодный процент могут семьи с детьми. Для оформления ипотеки граждане должны подготовить следующие документы:

- паспорт РФ;

- трудовую книжку;

- справку о доходах за полгода.

Дополнительно потребуются документы, в которых приводится информация о семейном положении заявителей.

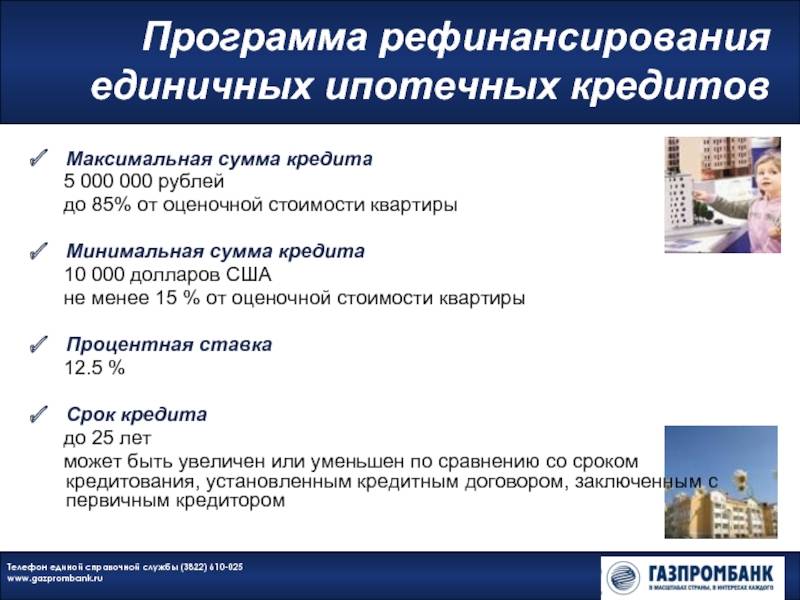

Гражданин РФ может перекредитовать остаточную задолженность в пределах до 80% оценочной стоимости заложенного объекта. Часто такой суммы достаточно, однако если приобретаемая недвижимость дорогая, банки устанавливают ограничения. Максимальная сумма в этом случае составляет:

- для Москвы, Санкт-Петербурга и их областей – до 12 млн рублей;

- для остальных регионов – 6 млн рублей.

Оставшуюся сумму по кредиту заемщики выплачивают по банковской ставке.

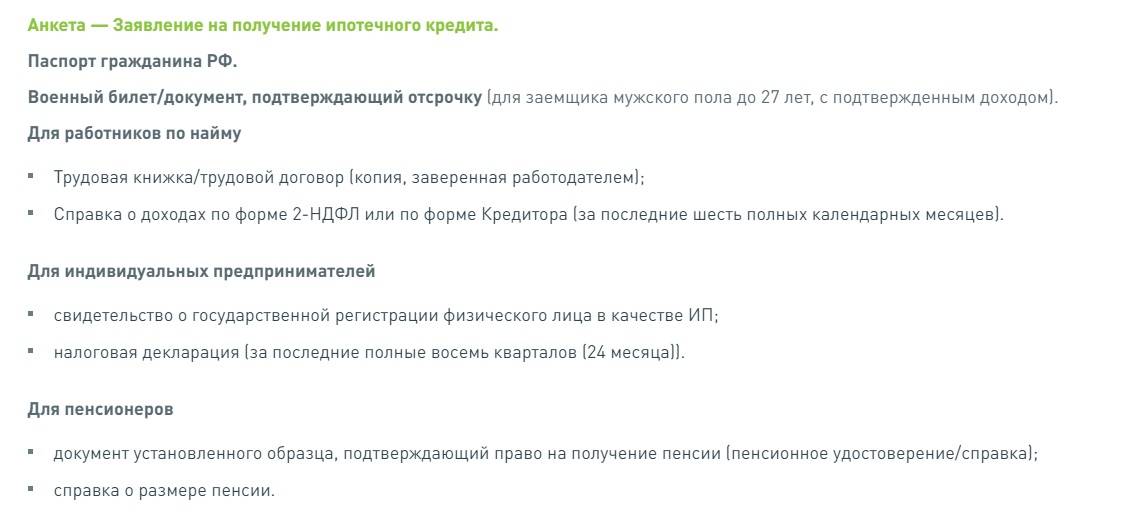

Документы для рефинансирования ипотеки

Большинство банков потребуют предоставить следующие документы для рефинансирования ипотеки:

- Заявление. Может быть подано в письменном или электронном виде (анкета заполняется по форме банка);

- Паспорт гражданина РФ (если банки выдают кредиты гражданам другого государства, можно использовать документы этих стран). При этом женатым/замужним клиентам понадобится также письменное и нотариально заверенное согласие супруги/супруга;

- Справка 2-НДФЛ/3-НДФЛ или справка по форме самой кредитно-финансовой организации, которую нужно будет заполнить (включая печать предприятия и подпись руководителя) по месту работы. Если есть дополнительные источники заработка, их также нужно будет подтвердить соответствующими документами. Банк может затребовать в дополнение к этому выписку с лицевого счета заемщика.

- Документ о подтверждении занятости – копия трудовой книжки или договора ГПХ. Если вы являетесь зарплатным клиентом того банка, в котором оформляете рефинансирование, эта справка вам не понадобится.

- СНИЛС и ИНН. Некоторые банки требуют оба документа, для некоторых достаточно одного из них (к примеру, рефинансирование ипотеки в ВТБ 24 по условиям 2018 включает предоставление СНИЛС, а в «Альфа-Банк» можно предоставить на выбор один из документов);

- Все документы, касающиеся действующего кредита: ипотечный договор, справка об остатке платежей, иногда включая график и сумму выплат по каждому месяцу. В дополнение к этому может потребоваться выписка, подтверждающая пополнение ипотечного счета.

В том случае, если для банка достаточно указанных документов, он может согласиться рефинансировать ипотеку. Как правило, такое решение будет небыстрым – порядка двух, а иногда и до пяти рабочих дней (это время зачастую зависит от скорости проверки данных конкретным менеджером банка). Когда вам одобрено перекредитование под меньший процент, у вас есть от трех до четырех месяцев на урегулирование ситуации с первым банком. Не все организации рады досрочному закрытию кредита, т. к. преждевременная выплата, как и задолженность по платежам, является негативным явлением: погашение кредита не по графику требует корректировки запланированного оборота средств. Взяв разрешение организации, в которой вы оформили ипотеку, нужно определить последовательность дальнейших действий с банком, выбранным для рефинансирования, – может потребоваться новое заявление на получение кредита. В случае отказа вам также нужно проконсультироваться со специалистом того организации, которая выдает кредит на погашение ипотеки, чтобы выбрать оптимальный способ решения ситуации. Когда вопрос с досрочным закрытием ипотеки будет улажен, необходимо будет собрать следующие документы для рефинансирования ипотеки – уже на саму недвижимость:

- выписки из ЕГРН и домовой книги,

- документ о том, что у вас нет задолженности по коммунальным платежам,

- кадастровый паспорт.

Весь этот перечень нужно будет предоставить банку, в котором вы планируете рефинансировать ипотеку. Если все требования банка выполнены, средства будут перечислены на ипотечный счет по старому кредиту. После его погашения нужно взять справку из банка об отсутствии к вам финансовых требований. Ее можно получить в организации, в которой вы закрыли ипотеку, в течение 28 дней, если этот срок вас не устраивает и вам нужно получить ее быстрее, стоимость услуги будет составлять порядка тысячи рублей.

Далее необходимо пройти процедуру смены залогодержателя. У каждого банка она может иметь свои отличия: какие-то организации сами договариваются с банком, выдавшим ипотеку, другие, к примеру «Райффайзенбанк», предлагают клиенту забирать закладную самостоятельно. Банк может также потребовать застраховать объект залога от возможной невыплаты по кредиту – в пяле случаев можно переоформить старую страховку, но в большинстве ситуаций нужно будет заключить новый договор.

После завершения процедуры можно приступать к погашению нового займа.

Как рефинансировать ипотеку: пошаговая инструкция 2020-2021

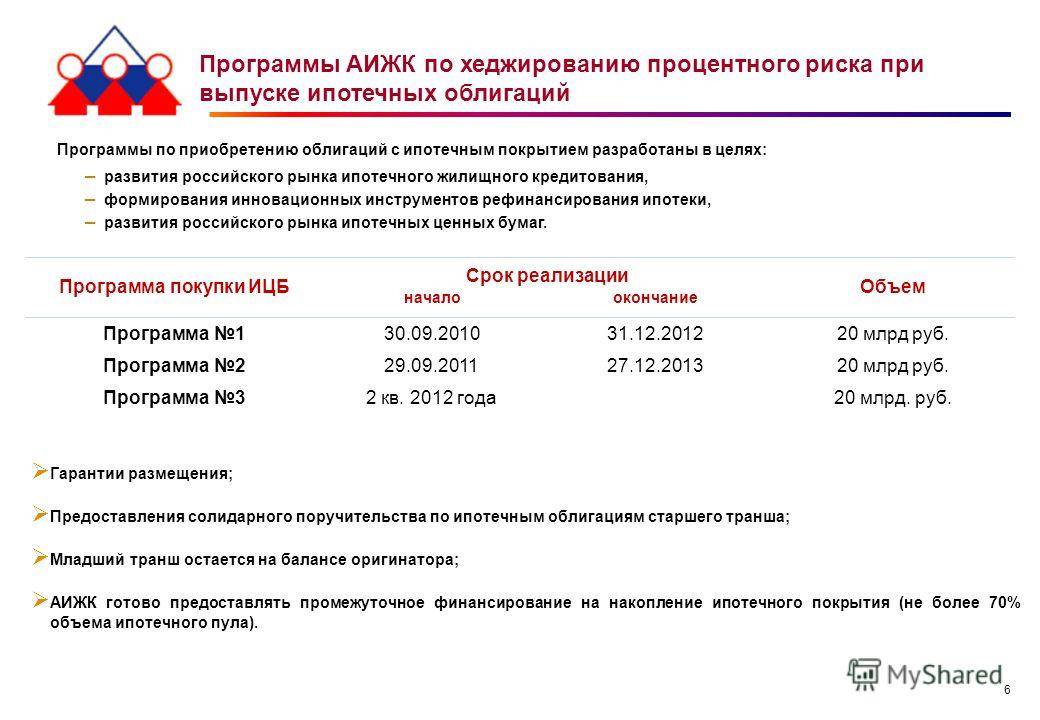

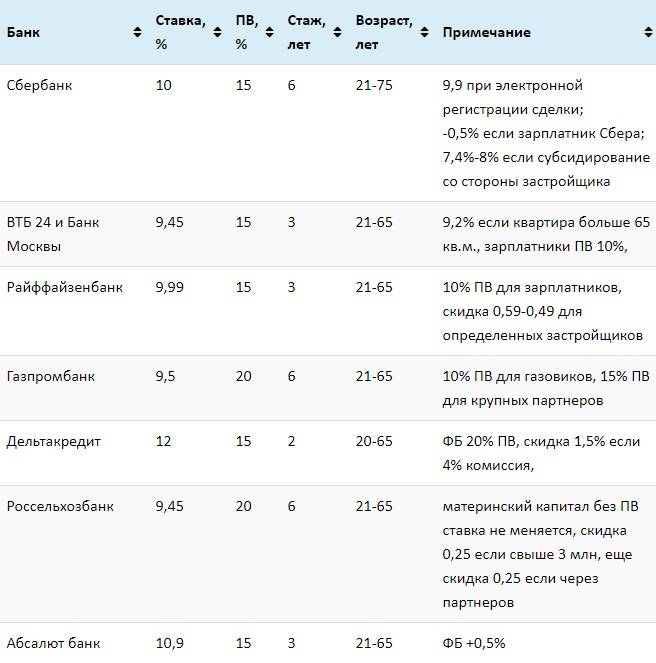

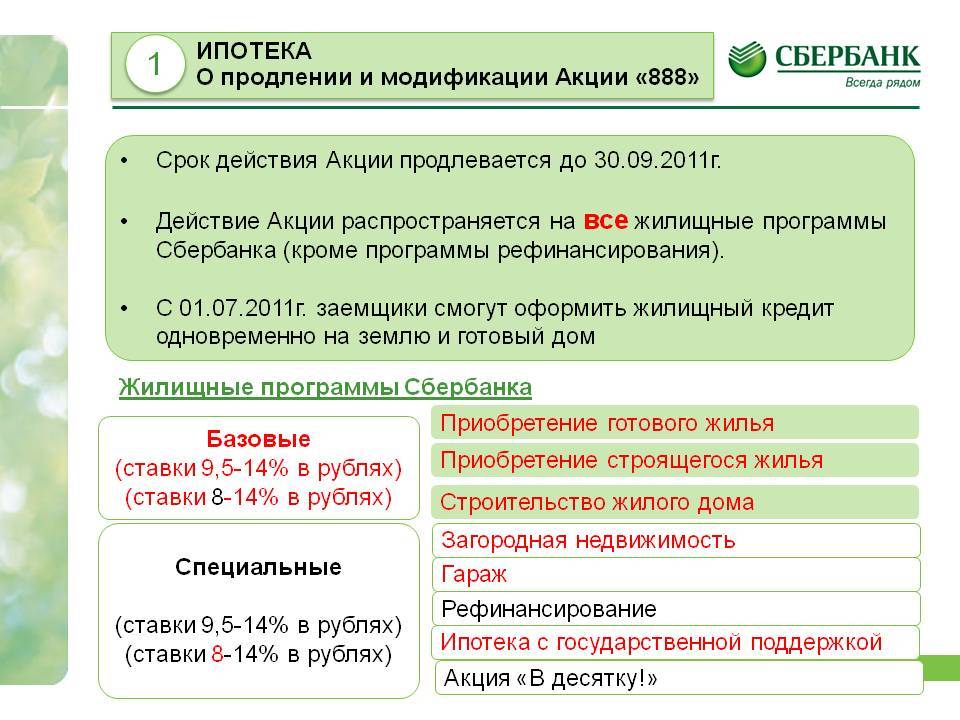

Их список утверждался также. Банки, желавшие поучаствовать, должны были своевременно подать заявку. Если она принималась, финансовое учреждение потом получало субсидию за предоставление гражданам льготной ипотеки.

Первым банком – партнером был ВТБ 24, также ВТБ Москвы. Сейчас сами менеджеры не окончательно разобрались в тонкостях программы, они постепенно вникают. Однако посетить банк уже возможно. Сбербанк присоединился позднее, его дирекция предпочла сначала изучить тонкости проекта. Итоговый список – 46 банков, плюс ДОМ.РФ. Субсидия будет неравномерно распределена между всеми.

Семейную ипотеку граждане смогут получить в следующих учреждениях.

Банки продолжают снижать ставки по данной программе и выдавать ниже чем под 6 %:

- Промсвязьбанк, Возрождение и АК Барс – от 4.5 до 4.65 %

- Россельхозбанк, ДОМ РФ, Газпромбанк, Райффайзен, Сбербанк – от 4.7 до 5 %

- ВТБ, Абсолют Банк и Уралсиб – от 5 до 5.5 %

Дополнения по условиям: на семейную ипотеку могут рассчитывать семьи с одним ребенком-инвалидом, признан таковым в период действия программы (до конца 2022 г.).

Для семей с ребенком инвалидом возможность воспользоваться данной ипотекой будет сохранено и после 2022 года, до 2027 года. Подробнее в Постановлении Правительства РФ от 31.10.2019 N 1396.

Касаются программы вообще

Неважно, какой банк выбирает заемщик:. 1

Финансовые учреждения предъявят список обычных требований. В частности, по возрасту. Чтобы к дате окончания платежей клиент оставался трудоспособным (не пенсионером, максимум ему 65 лет)

1. Финансовые учреждения предъявят список обычных требований. В частности, по возрасту. Чтобы к дате окончания платежей клиент оставался трудоспособным (не пенсионером, максимум ему 65 лет).

2. Внимательно изучается место работы претендента. Работникам, трудящимся по найму надо провести полгода (минимум) у работодателя.

3. Сложнее будет самозанятым гражданам или ИП. Им придется подать справки, подтверждающие непрерывную 2-х годичную предпринимательскую деятельность.

Для самозанятых в 2021 году Сбербанк продолжит распространять программу ипотеки специально для этой категории лиц.

4. При оформлении себе кредита, клиент вправе привлечь еще 4 созаемщиков в помощь. Людей, кто разделит ответственность с ним. Например, супруга и трех других близких родственников.

Ак Барс Банк — 4.6% Газпромбанк — 5% Россельхозбанк — 4.6 % Открытие — 4.7 процентов Сбербанк — 4.7 % ВТБ — 5 % ПСБ — 4.5 % Росбанк — 5.5 % ДОМ.РФ недавно снизил до 4.7% Ак Барс — 4.6% Совкомбанк — 4.9% Уралсиб — 5.5% Райффайзен — 4.99%

Не забываем, что проценты указаны с личной страховкой. Без нее — выше!

Процедура рефинансирования ипотечного кредита

Заёмщиков, принявших решение о необходимости снижения ставки по кредиту, интересует вопрос, как произвести рефинансирование ипотеки с минимальными временными затратами. Итоговая скорость обработки заявки и процедуры перекредитования зависит как от скорости работы конкретного кредитного учреждения, так и от самого заёмщика. Если на руках у него есть все необходимые документы, то потраченное время, естественно, будет гораздо меньше.

После подачи заявки на рефинансирование банк анализирует представленные заёмщиком сведения, после чего принимает решение об одобрении кредита или отказе. При положительном решении перекредитование проходит так:

- Проводится оценка объекта недвижимости.

- Оформляется договор страхования.

- Оформляются кредитный договор и договор залога.

- Банк погашает ипотеку у предыдущего кредитора.

- Проводится переоформление документов в госреестре.

На практике процесс рефинансирования ипотеки может проходить несколько иначе. Например, кредитный договор может быть оформлен до заключения договора страховой защиты. Последовательность и набор действий в любом случае зависят исключительно от правил, принятых в конкретном кредитном учреждении.

Оценка эффективности перекредитования

Клиент банка, ощущающий необходимость рефинансирования, может, как отмечалось, для получения развёрнутого анализа ситуации прибегнуть к помощи специалистов, в том числе консультантов банка.

Чтобы понять, насколько выгодно будет рефинансирование, следует:

- Рассчитать, сколько осталось платить по ипотеке. При вычислениях следует учитывать не только тело кредита, но и проценты, а также возможные пени и штрафы. Чем точнее будет полученное значение, тем лучше; клиент может воспользоваться любым онлайн-калькулятором, сверяться с графиком погашения задолженности и прочими имеющимися в его распоряжении объективными данными. Можно поступить ещё проще: взять в банке выписку; обычно эта услуга предоставляется клиентам безвозмездно.

- Проанализировать сумму платежей по новому кредиту. Это уже сложнее: ещё не заручившись одобрением банка, остаётся рассчитывать на свои калькуляции, устанавливая годовую процентную ставку, получаемую в долг сумму и срок погашения кредита. Если кредитор уже поставлен в известность о желании клиента провести рефинансирование, процесс упрощается: перечисленные параметры твёрдо известны пользователю и, как в предыдущем случае, он может запросить расчёты в банке, предоставляющем услугу перекредитования.

- Посчитать разницу между «старыми» и «новыми» условиями, вычтя стоимость нового кредита из старого. Если остаток положительный — уже неплохо; и чем больше он будет, тем лучше для клиента. Тут же следует учитывать мнение кредитора: банку невыгодно проводить рефинансирование из-за разницы в несколько тысяч рублей, и в этом случае клиент с большой вероятностью получит отказ.

По мнению экспертов, перекредитование наиболее выгодно при следующих условиях:

- Ипотека была получена в другой валюте. Кредит в долларах или евро, переведённый в рубли, поможет упростить расчёты с банком и сэкономить немало средств; не возникнет сложностей и с получением налогового вычета — тем более если рефинансирование осуществляется в первый раз.

- Кредитополучатель имеет, в соответствии с публичной офертой банка, право на льготные условия рефинансирования. Чаще всего они предлагаются «зарплатным» клиентам, работникам компаний — партнёров финучреждения, военным, многодетным семьям и некоторым другим категориям заёмщиков.

- Ипотека была взята давно, и с тех пор банк пересмотрел проценты по программе в меньшую сторону. В таких случаях кредитные организации, как правило, охотно идут навстречу желающим оформить перекредитование клиентам.

- Прошло более половины срока, отведённого на погашение «исходной» ипотеки. Точные временные рамки определяются банком, который, как известно, имеет право отказать заявителю без объяснения причин. Однако в любых обстоятельствах действует общее правило: убытки, связанные с проведением рефинансирования, не должны перекрывать стоимости финальных выплат — иначе никакого смысла в операции не будет.

- Банк согласен или предлагает объединить в программу рефинансирования несколько старых займов. Доказать налоговому инспектору, что новый кредит целевой, будет сложно; может не сработать даже взятая в банке справка. Однако, если выгода от такого перекредитования больше, чем потенциальный вычет, нужно смело соглашаться.

В любой ситуации к рефинансированию ипотеки следует подходить со всей серьёзностью, не принимая поспешных решений.

Об основных этапах перекредитования — в следующем разделе.

Требования кредитора

Для участия в государственной программе рефинансирования ипотечных займов к заемщику и самому кредиту предъявляется ряд требований:

К заемщику

Потенциальный заемщик должен соответствовать следующим критериям:

- гражданство РФ;

- возраст – 21-65 лет;

- трудовой стаж для наемных работник – от 6 месяцев, для ИП – от 2-х лет без убытков и потерь.

Допускается участие до четырех созаемщиков, в качестве которых могут выступать супруг/супруга и другие близкие родственники.

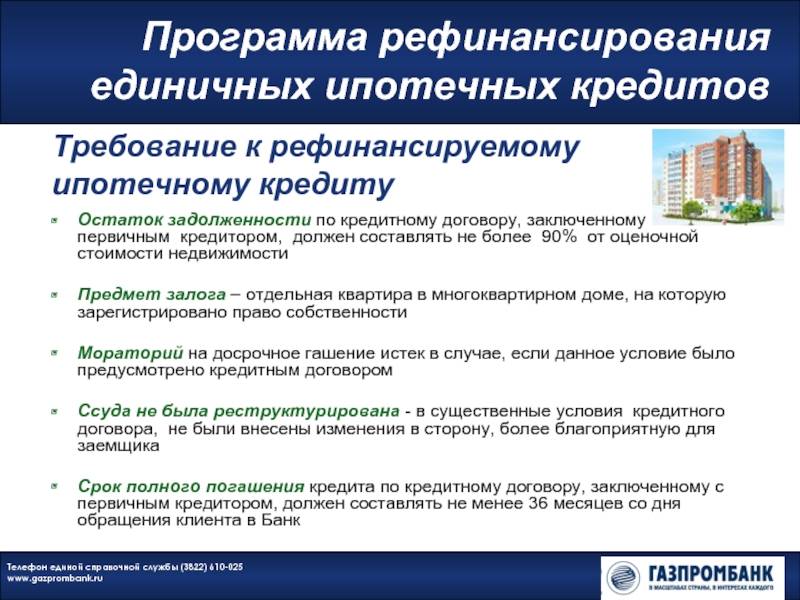

К рефинансируемому займу

Для рефинансирования ипотеки с АИЖК допускаются займы:

- по которым производились выплаты в течение шести и более отчетных периодов;

- без просрочек за время кредитования и непогашенной задолженности давностью в 30 и более дней;

- по которым не производилась реструктуризация.

Объект недвижимости, как выше уже говорилось, должен быть в списке аккредитованных агентством. Перечень такой недвижимости приводится на официальном сайте.

Отделения и филиалы банков, предоставляющих услугу в Одинцово

- Отделение «Одинцовское»

- Одинцово, мкр. 1-й, Можайское шоссе, 22

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

- Дополнительный офис «Одинцовский» Филиала «Центральный» Банка ВТБ (ПАО)

- Одинцово, улица Маршала Неделина, 8

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

- Дополнительный офис «Одинцовский»

- Одинцово, мкр. 1-й, Можайское шоссе, 76А

- Время работы:

- Пн.-Пт.: 10:00—21:00Сб.: 10:00—19:00

- Офис «Одинцово»

- Московская область, Одинцово, Можайское шоссе, 32

- Время работы:

- Пн–Пт: 09.00-18.00, Сб–Вс: выходной

- Операционный офис Одинцово

- Одинцово, улица Молодёжная, 48

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница\tс 09-30 до 20-00 (без перерыва) суббота\tс 09-00 до 15-00 (без перерыва)

Рефинансирование ипотеки под 6 процентов на примере Сбербанка

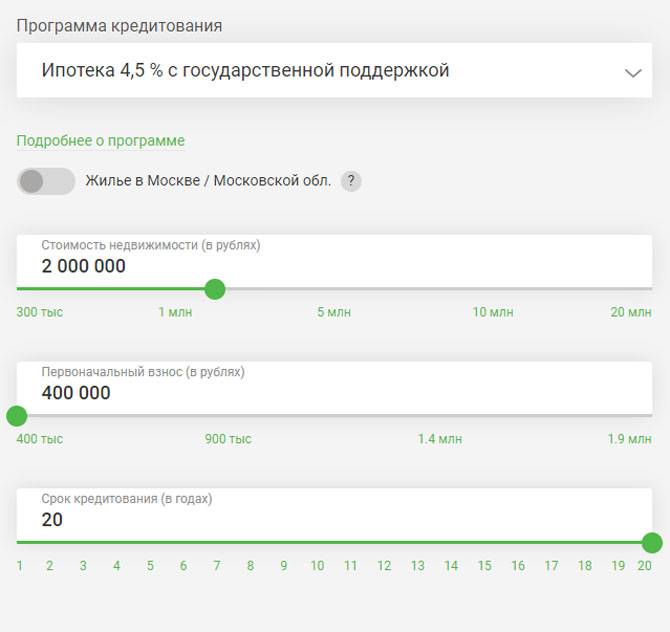

Рассмотрим пример на государственном банке Сбербанк, ведь именно эта кредитная организация охотнее всего работает с государственными программами. Предположим, что семья с одним ребенком взяла ипотеку на новостройку под 12% на сумму в 2 миллиона рублей в банке Сбербанк в 2021 году. Дальше у них рождается еще один ребенок, но уже в 2021 году, а значит они автоматически получают право на льготную ипотеку под 6 процентов. Что Сбербанк предлагает семье при расчете:

- Семья предоставляет банку пакет документов, где есть свидетельство о рождении на всех детей – в том числе и на новорожденного, появившегося в 2021 году.

- Оформляется дополнительное соглашение, которое заемщики должны подписать.

- У семьи автоматически снижается ежемесячный платеж (срок погашения займа в Сбербанке уменьшить нельзя), так как уменьшается процентная ставка.

- Банк получает компенсацию от государства.

Сбербанк предлагает ставку под 6%, и ежемесячный платеж уменьшается в меньшую сторону. Получается, что в плюсе остается и кредитная организация, и семья, которая изначально взяла ипотеку под 12%.

Плюсы и минусы

Достоинства и недостатки рефинансирования ипотечного кредита очевидны. К плюсам относится возможность существенно снизить долговые обязательства, что с учётом среднего срока выплаты ипотечного кредита представляется крайне выгодным заёмщику. Можно записать в преимущества рефинансирования и смену банка, например, если заёмщика не устраивает уровень обслуживания или количество офисов банка.

Недостаток же перекредитования – в необходимости детального анализа условий нового кредита и трате времени на сбор справок и других документов. Несмотря на уменьшение ставки по займу в абсолютном выражении, получатель кредита всегда рискует переплатить за счёт других услуг кредитного учреждения и его партнёров, например, за счёт дорогой страховки или необходимости оплаты комиссии за выпуск и обслуживание дебетовой карты.

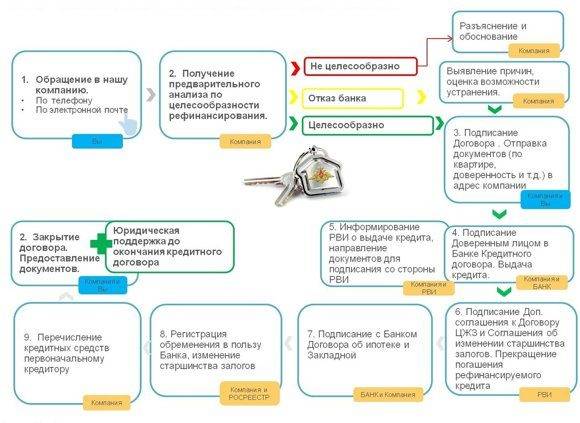

Порядок обращения

Семьям, решившим улучшить своим кредитные условия, и соответствующим условиям, добиться перекредитования не сложно. Для этого нужно следующему алгоритму:

- Для начала обратитесь в свой банк и узнайте о возможностях рефинансирования под 6%. Только в случае, если в нем вы получили отрицательный ответ, найдите подходящую программу в другой организации.

- Подсчитайте возможную выгоду, используя калькулятор ипотеки, и оцените свои возможности. Также соберите документы – о них мы расскажем далее.

- Подайте заявку и документы в банк и дождитесь решения. После этого остается только подписать новые документы.

Как правило, весь процесс занимает до трех дней.

Из документов вам потребуются:

- Паспорт гражданина РФ,

- Справка о доходах,

- Договор ипотеки, на которую вы хотите получить рефинансирование,

- Документы на залоговую недвижимость,

- Выписка по остатку ипотеки.

Некоторые из перечисленных документов не понадобятся вам, если вы рефинансируете кредит в том же банке, в котором его получали.

Семейная ипотека с государственной поддержкой в 2021 году

Поэтапное рефинансирование по льготной программе под 6 процентов действует следующим образом:

- Заемщик обращается в банк, где он изначально оформлял ипотеку, с заявлением о заключении дополнительного соглашения о рефинансировании ипотеки под шесть процентов. Параллельно предоставляется свидетельство о рождении на каждого из ребенка.

- Кредитная организация готовит дополнительное соглашение.

- Клиент подписывает дополнительное соглашение, и кредитная организация снижает процентную ставку.

- На последнем этапе государство компенсирует кредитной организации разницу между текущей и льготной ставкой.

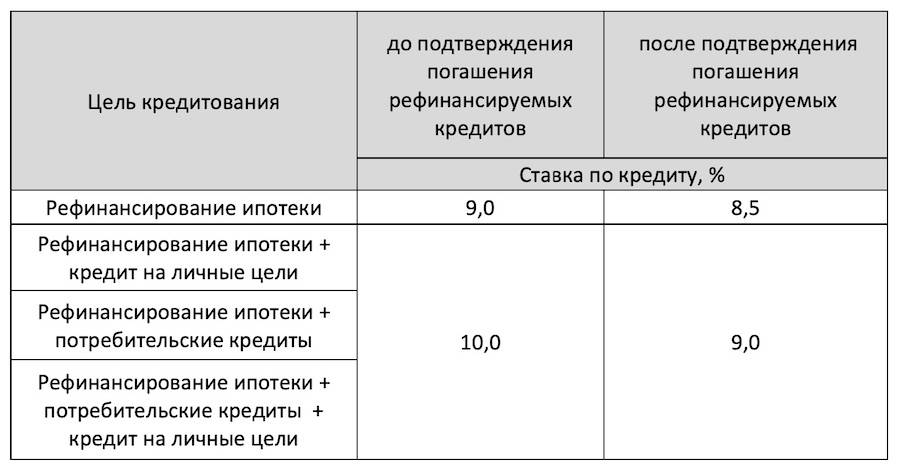

Рефинансирование — это погашение одного или нескольких действующих кредитов сразу одним новым. То есть механизм достаточно прост: очередной займ берется, чтобы погасить предыдущий, при этом процент будет меньше, соответственно, сокращается либо ежемесячный платеж, либо срок кредитования. Специалисты Сбербанка рассказывают, что, помимо этого, клиенту предоставляется возможность одномоментно рефинансировать не только ипотеку, но и другие долги, например, задолженность по кредитной карте, автокредит или потребительский кредит, взятый в другой финансовой организации, и даже взять деньги на личные нужды по сниженной ипотечной ставке.

Однако, будет и ложка дегтя в этой кажущейся огромной бочке с медом. У рефинансирования, как и у любого другого кредита могут иметься свои подводные камни. Не стоит впадать в эйфорию и рассчитывать на то, что ваш долг станет заметно ниже. Рекомендация стандартна: перед подписанием нового договора обязательно внимательнейшим образом ознакомьтесь с его условиями, даже теми, что прописаны самым мелким шрифтом. Не исключено, что в новый кредит включены некие комиссии и платежи, которые в итоге сведут разницу в процентной ставке практически к нулю. А между тем, процедура рефинансирования, хоть и является официально бесплатной, все же потребует некоторых затрат на сбор необходимого пакета документов, госпошлину, заказ оценки квартиры и прочие переоформления. Кроме того, вся процедура — процесс небыстрый и может растянуться на срок до трех месяцев, в течение которых клиенту придется продолжать вносить ежемесячные платежи по имеющейся процентной ставке в счет погашения своего долга перед старым банком.

Обратиться в банк с просьбой о рефинансировании действующей ипотеки может любой гражданин, но не каждый получит на это добро от финансовой организации. Понятно, что работать себе в убыток никто не будет, и банк идет на такой шаг как снижение процентной ставки не по доброте душевной, а ради привлечения новых клиентов. Само собой, он хочет, чтобы этот клиент был добропорядочен и платежеспособен, а значит, желающими рефинансироваться придется пройти соответствующие проверки и собрать требуемый набор документов. Плохая кредитная история сводит шансы на одобрение практически к нулю, поэтому не стоит надеяться, что новый банк выкупит ваши долги у предыдущего, а вы просто перестанете платить и будете избавлены от обязательств.

А вот запрет на рефинансирование, наложенный предыдущим кредитором, далеко не всегда является веским основанием для отказа новым. Например, Сбербанк предлагает выдачу кредитных средств при рефинансировании до регистрации залога. Это позволяет клиентам погасить действующий кредит и переоформить залог даже в случае, если первичный кредитор не желает «освобождать» клиента.

Согласно данным пресс-службы Сбербанка, в отношении заемщиков и рефинансируемых ипотечных кредитов действуют следующие требования:

у потенциального клиента должна отсутствовать текущая просроченная задолженность;

заемщик в течение последнего года своевременно и регулярно вносил ежемесячные платежи;

срок действия рефинансируемого кредита превышает 180 дней с момента вступления его в силу;

кредитный договор прекратит свое действие не ранее, чем через 90 дней;

кредит не подвергали реструктуризации и рефинансированию;

на объект ипотечного кредитования должно быть получено право собственности.

По этой программе есть только одно требование к заемщикам и созаемщикам: наличие гражданства РФ. Получается, что взять льготную ипотеку сможет и холостой мужчина, и девушка, которая живет в гражданском браке и не планирует заводить детей, и пенсионеры, у которых дети давно выросли, и семья, в которой двое детей, родившихся до 2018 года.

Ни возраст, ни семейное положение, ни количество и возраст детей не повлияют на возможность сэкономить при покупке квартиры в ипотеку. Но есть требования к недвижимости.

Рефинансирование ипотеки, взятой до 2018 года

Разобравшись вкратце со льготной семейной программой приобретения жилья, можно переходить к основной теме статьи. Рефинансирование ипотеки для семей с двумя детьми возможно, но при соблюдении определенных условий.

Итак, младший (второй, третий, четвертый и т. д.) ребенок родился в указанный в постановлении период (в 2018-2022 годах). Что еще необходимо для выгодного перекредитования по пониженной ставке?

Во-первых, не следует забывать об обычных требованиях к заемщику, действующих при получении любого займа и рефинансировании. Даже самая выгодная ставка не поможет, если должник не имеет средств для обслуживания задолженности. О платежеспособности клиента банк судит по его доходам (их нужно подтвердить) и кредитной истории.

Во-вторых, к приобретаемой недвижимости также предъявляются четкие требования. Продавцом может выступать только юридическое лицо. Возможные варианты объекта:

- Квартира в новом доме (сданном или возводящемся), у которой еще не было собственников. Допускается договор покупки или долевого участия в строительстве.

- Таунхаус-новострой.

- Частный дом с земельным участком или без него, расположенный в Дальневосточном федеральном округе. В этом случае, согласно новым правилам, допускается покупка жилья на вторичном рынке.

Задачи государственной программы для помощи многодетным семьям

По программе рефинансирование ипотеки под 6 процентов в 2021 году не будет длиться на весь срок кредита.

Длительность будет зависеть от следующих показателей:

- если рождается второй ребенок, сниженная ставка будет действовать на протяжении трех лет;

- более двух детей — до пяти лет;

- если в отведенное время рождается двое детей, но уже до этого имеется один малыш, рефинансирование ипотеки для многодетных будет длиться 8 лет.

Если за время льготного периода по пониженной ставке рождается ребенок, срок продлевается на пять лет. Это значит, что пользоваться льготой можно 8 лет.

Размер ставки по ипотеке будет после окончания срока действия программы

Когда завершится срок действия государственной льготы у кредитора, процент станет стандартным, согласно условиям программы, которые объявлены в договоре.

Подсчёты

Исходные данные:

- срок 20 лет;

- новая процентная ставка — 8,6% годовых в рублях;

- платежи аннуитетные.

Возможны разные варианты рефинансирования — можно сократить срок, продлить срок, оставить его прежним, включить в рефинансирование другие кредиты и взять дополнительную сумму.

Договоримся, что будем считать на остаток срока, то есть, если ипотека взята в 2013 году на 20 лет, то рефинансирование, проведённое в 2019 году, будем считать на 14 лет. Сумма — остаток по кредиту.

Ипотека взята в 13 −14 годах. Средняя ставка 12,2% годовых в рублях.

Изначальная сумма ипотеки | 1 млн | 2 млн | 4 млн | 7 млн |

Новый ежемесячный платёж | 9 172 руб | 18 386 руб | 36 689 руб | 64 352 руб |

Старый ежемесячный платёж | 11 151 руб | 22 301 руб | 44 602 руб | 78 054 руб |

Новая переплата | 646 687 руб | 1 295 555 руб | 2 591 111 руб | 4 534 473 руб |

Старая переплата | 1 674 102 руб | 3 348 205 руб | 6 696 410 руб | 11 718 717 руб |

Экономия | 1 027 415 руб | 2 052 650 руб | 4 105 299 руб | 7 184 244 руб |

Даже при минимальной сумме в 1 млн выгода будет ощутимой. На сэкономленные деньги можно купить ещё одну квартиру в небольшом городе.

Ипотека взята в 15 году. Средняя ставка 13,6% годовых в рублях.

| Изначальная сумма ипотеки | 1 млн | 2 млн | 4 млн | 7 млн |

Новый ежемесячный платёж | 9 008 руб | 18 016 руб | 36 033 руб | 63 680 руб |

Старый ежемесячный платёж | 12 146 руб | 24 292 руб | 48 583 руб | 85 020 руб |

Новая переплата | 791 672 руб | 1 583 343 руб | 3 166 687 руб | 5 596 378 руб |

Старая переплата | 1 914 984 руб | 3 829 968 руб | 7 659 963 руб | 13 404 888 руб |

Экономия | 1 123 312 руб | 2 246 625 руб | 4 493 276 руб | 7 808 510 руб |

В 2015 году был пик ипотечных ставок. Они достигали 16% годовых (сейчас даже потребительский кредит под такие проценты редкость). Эти договоры надо рефинансировать в первую очередь. Ежемесячная экономия от 3000 рублей, это ежемесячная плата за детский садик.

Ипотека взята в 16 году. Средняя ставка 12,7% годовых в рублях.

| Изначальная сумма ипотеки | 1 млн | 2 млн | 4 млн | 7 млн |

Новый ежемесячный платёж | 8 957 руб | 17 914 руб | 35 828 руб | 62 699 руб |

Старый ежемесячный платёж | 11 503 руб | 23 005 руб | 46 011 руб | 80 519 руб |

Новая переплата | 868 599 руб | 1 737 198 руб | 3 474 397 руб | 6 080 194 руб |

Старая переплата | 1 760 648 руб | 3 521 295 руб | 7 042 591 руб | 12 324 534 руб |

Экономия | 892 049 руб | 1 784 097 руб | 3 568 194 руб | 6 244 340 руб |

В 2016 году ставки пошли на убыль, но ещё остаются высокими. Такие кредиты надо переоформлять не задумываясь. Исключение — ипотека, которая подходит к концу или в неё уже вложено много денег на погашение.

Ипотека взята в 17 году. Средняя ставка 11,1% годовых в рублях.

| Изначальная сумма ипотеки | 1 млн | 2 млн | 4 млн | 7 млн |

Новый ежемесячный платёж | 8 825 руб | 17 651 руб | 35 301 руб | 61 777 руб |

Старый ежемесячный платёж | 10 390 руб | 20 780 руб | 41 560 руб | 72 730 руб |

Новая переплата | 938 176 руб | 1 876 352 руб | 3 752 704 руб | 6 565 232 руб |

Старая переплата | 1 493 606 руб | 2 987 212 руб | 5 974 425 руб | 10 455 243 руб |

Экономия | 555 430 руб | 1 110 860 руб | 2 221 721 руб | 3 890 011 руб |

Выше мы уже рассуждали о рефинансировании ипотек 2017 года. Каждый такой случай требует индивидуального рассмотрения. Лучше обратиться в банк за предложением, а потом считать.

Мы не стали рассматривать 2018 год, поскольку разница в ипотечных ставках менее 1%. Могут быть частные случаи, когда семья получила право на ипотеку с господдержкой или другие льготы от банка — их надо рассчитывать индивидуально. На сайте Выберу.ру есть примерный расчёт экономии для ипотеки с господдержкой.

Итак, подведём итог.

Экономия есть:

- разница в процентных ставках более 2%;

- изменились финансовые возможности, что позволяет рассчитывать на лучшее предложение от банка;

- появилось право на ипотеку с господдержкой.

Экономии нет или мало:

- ипотека подходит к концу;

- финансовая ситуация изменилась в худшую сторону;

- разница в процентах менее 1%.

Сейчас ипотеки дешевеют. К этому приводит снижение ключевой ставки. Аналитики считают, что ЦБ ещё раз её изменит в меньшую сторону. К тому же Президент распорядился довести проценты по ипотеке до 7−8 годовых. Банки не против и говорят о том, что это выполнимо в течение ближайших 2-х лет. Если экономическая ситуация в стране не изменится, то можно ждать дальнейшего удешевления ипотек, а, значит, рефинансирование будет ещё выгоднее.

Выгода от рефинансирования ипотеки по госпрограмме

Рефинансирование ипотеки с помощью государства предполагает заключение договора с одновременным присутствием следующих пунктов:

- Замена валютного кредита на займ в рублях. Пересчет ведется по курсу на дату, когда заключается договор рефинансирования.

- Процентная ставка по кредиту устанавливается на отметке не выше 11,5%.

- Обязательства заемщика перед банком снижаются благодаря государственной поддержке. Это происходит за счет погашения ипотечного займа на 30% от остатка долга.

- Освобождение от неустойки, которая начислена по первоначальному договору ипотеки.

Программа не предусматривает:

- Снижение срока выплаты ипотеки;

- Взятие комиссии за процесс рефинансирования.

Таким образом, рефинансирование ипотеки по госпрограмме предполагает ряд выгод для заемщика, в результате чего финансовая нагрузка на него снижается. При сохранении сроков выплат и погашении части долга платеж по кредиту уменьшается.

В чем суть льготной ипотеки

Суть этих правил состоит в возмещении расходов кредитным организациям, связанных с недополучением доходов по предоставленным гражданам страны ипотечным займам. Основные условия и требования программы, касающиеся действия льготной ипотеки под 6 процентов перечислены ниже:

- Сроки действия программы: начало 2018года — конец 2022 года;

- Ставка может быть снижена максимум на срок 8 лет. При условии: при рождении в указанный выше период 2-го ребенка на три года и на пять лет – при рождении 3-го ребенка. Другими словами если в семье за период действия программы родится второй и третий ребенок, она может рассчитывать на максимальный период действия льготы;

- Программа работает только для ипотечных кредитов, которые оформлялись с целью покупки жилья в новостройке (на первичном рынке);

- Основное условие к стоимости приобретенного жилья: не более 8 млн.руб. для Москвы и Санкт-Петербурга (и их области) и не более 3 млн. руб. для остальных регионов РФ;

- Размер первоначального взноса не менее 20 % от общей стоимости;

- Обязательное оформление страховки;

- Кредитный договор должен быть заключен после 1 января 2018 года.

Условия рефинансирования ипотеки под 6 процентов в банках по состоянию на 2020 год

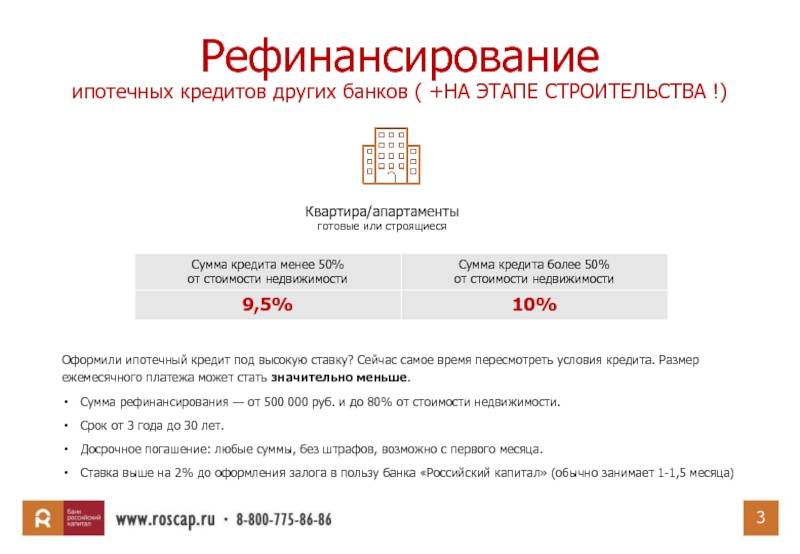

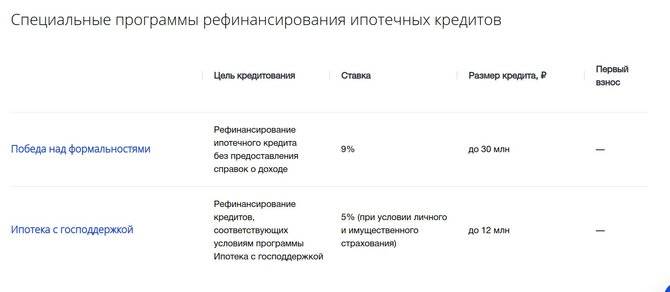

Для начала приведем список финансовых учреждений, в которых можно оформить рефинансирование под шесть процентов:

- Сбербанк России;

- ВТБ;

- Абсолют Банк;

- РОССИЙСКИЙ КАПИТАЛ;

- Газпромбанк;

- Российский Сельскохозяйственный банк;

- Промсвязьбанк;

- Открытие;

- МОСКОВСКИЙ КРЕДИТНЫЙ БАНК;

- Райффайзенбанк;

- Возрождение;

- РОССИЯ;

- Совкомбанк;

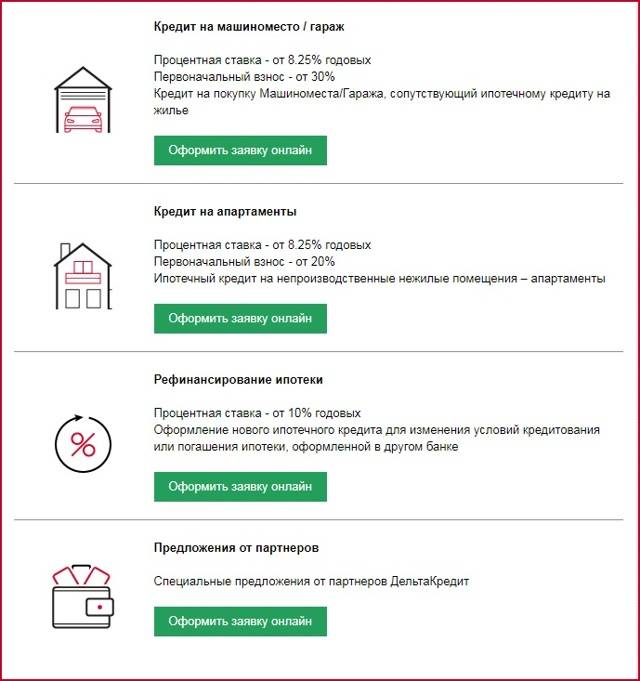

- ДельтаКредит;

- ТРАНСКАПИТАЛБАНК;

- АК БАРС;

- ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК;

- Западно-Сибирский коммерческий банк;

- БАНК УРАЛСИБ;

- Публичное акционерное общество коммерческий банк «Центр-инвест»;

- ЮниКредит Банк;

- КОШЕЛЕВ-БАНК;

- МЕТАЛЛУРГИЧЕСКИЙ ИНВЕСТИЦИОННЫЙ БАНК;

- Акционерное общество Банк конверсии «Снежинский»;

- Коммерческий банк «Кубань Кредит»;

- Прио-Внешторгбанк;

- РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК;

- Банк «Северный морской путь»;

- АКТИВ БАНК;

- БАНК СОЦИАЛЬНОГО РАЗВИТИЯ ТАТАРСТАНА «ТАТСОЦБАНК»;

- РосЕвроБанк;

- Оренбургский ипотечный коммерческий банк «Русь»;

- Банк ЗЕНИТ;

- Банк «Аверс»;

- Курский промышленный банк;

- БАНК «САНКТ-ПЕТЕРБУРГ»;

- ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «НОВЫЙ ИНВЕСТИЦИОННО-КОММЕРЧЕСКИЙ ОРЕНБУРГСКИЙ БАНК РАЗВИТИЯ ПРОМЫШЛЕННОСТИ;

- Дальневосточный банк;

- Сургутнефтегазбанк;

- Уральский финансовый дом;

- СЕВЕРГАЗБАНК;

- Московский Индустриальный банк;

- Энергобанк;

- Банк «Кузнецкий»;

- Всероссийский банк развития регионов;

- Агентство ипотечного жилищного кредитования.

Именно эти банки включены в приказ Министерства финансов Российской Федерации от 19.02.2018 года.

Как и какой банк выбрать?

Итак, звёзды сошлись, вы решились на рефинансирование. В первую очередь, найдите подходящий банк. Так же внимательно, как банки проверяют своих клиентов, выбирайте и кредитора:

У надёжного банка высокая позиция в рейтинге по объёму ипотечных кредитов. Посмотреть рейтинги банков можно на «Выберу.ру» или сайте Центробанка РФ.

Самые надёжные кредиторы — организации, которые специализируются на ипотечном кредитовании. Например, банк «Дом.РФ» или «Росбанк Дом». У некоторых крупных учреждений есть ипотечный сервис, к примеру, у Сбербанка – «Дом.Клик».

Хотите довериться надёжному банку — выбирайте системно образующий. В 2019 году Центробанк определил 11 финансовых организаций

Список можно найти по ссылке.

Обращайте внимание на оценки рейтинговых агентств, прогнозы аналитиков о развитии банка, фон в новостях. Так меньше шансов выбрать ненадёжную организацию, которая заманивает вас выгодными процентами.

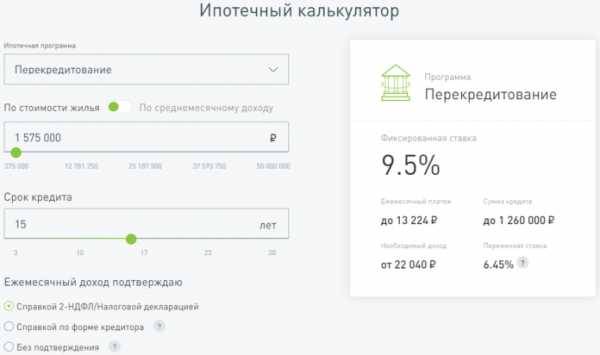

У каждого банка на сайте есть калькулятор ипотеки и рефинансирования

Если не хотите бродить по десяткам сайтов и щёлкать на одни и те же кнопки, рассчитайте условия с помощью калькулятора «Выберу.ру»: зайдите в раздел «Ипотека», выберите вкладку «Рефинансирование» и укажите сумму и срок. Так вы получите список банков с готовым предварительным расчётом платежей.

Определитесь с целью: допустим, вы хотите снизить ставку и сэкономить, а также досрочно погашать кредит. Сравните расчёт платежа в вашем и новом банках: переплата по кредиту – это и есть сумма процентов, на которой можно сэкономить. Разница в сумме наглядно покажет, стоит рефинансировать кредит или нет.

Если в семье прибавление, можно рефинансировать ипотеку по госпрограмме. Фото: detkam. su.

Есть два варианта:

- В своём банке – это называется реструктуризация ипотеки. Но кредитору невыгодно менять собственный кредит, так как он потеряет деньги из-за сниженной ставки. Поэтому «родную» ипотеку банки реструктуризуют неохотно, либо сразу отказывают.Обратитесь к своему кредитору, узнайте о возможности изменить условия договора. Скорее всего, настолько выгодное предложение, как для новых клиентов, которые пришли из другого банка, вы не получите. Но избавитесь от волокиты с документами, затрат на переоформление кредита, снятия и наложения обременения.

- Рефинансирование ипотеки в «чужом» банке. Выбор кредитных программ в своём финансовом учреждении ограниченный. Другой банк – другие условия.Можно обратиться в банк, который перечисляет вам зарплату. Выгодный вариант, если вы брали «старую» ипотеку не в зарплатном банке. Или у вашей рабочей организации сменился зарплатный проект, и вы получаете деньги на карточку другой финансовой организации.Вы становитесь новым клиентом банка, а если получаете зарплату на карту организации – получаете скидку к процентной ставке. Переход в другой банк — удачное решение, если свой кредитор отказывает в реструктуризации и вы продолжаете платить ему огромные проценты.

Но для перехода в другой банк придётся:

- заполнить подробную анкету на сайте организации;

- собрать документы на недвижимость, сделать оценку квартиры;

- переоформить договор страхования;

- заплатить госпошлину за регистрацию залога;

- получить нотариальное согласие супруга/супруги на сделку;

- до регистрации нового залога придётся платить повышенный процент — чем дольше уходит время на процедуру, тем больше денег.

Расходы на рефинансирование достигают 35 000 — 50 000 рублей. Иногда приходится заплатить больше. Но, по сравнению с итоговой экономией, эти затраты — мелочные.

В другом банке можно выбрать ипотеку с более выгодными условиями. Фото: novosti-dny.su.