Как поправлять недочёты в расчётах по НДС

Методика внесения корректировок в расчёты по налогам на добавленную стоимость подробно описана в статье № 54 Налогового кодекса РФ в первом пункте. В соответствии с этим, когда в протекающем отчётном периоде была замечена ошибка за прошлый квартал, то следует пересчитывать только результаты того периода, в котором она допущена. Если невозможно установить момент, когда образовалась погрешность, то исправить положение можно в текущем отчёте. Чаще всего погрешности при расчёте налога на добавленную стоимость допускаются в следующих случаях:

- При оформлении счет-фактуры.

- В момент внесения отметки о покупках и продажах.

- В процессе отображения в налоговом учёте хозяйственных операций.

- При заполнении самого налогового отчёта.

Исправлять проще всего ошибки, допущенные при заполнении самой декларации, сложнее же внести поправки в определённый расчёт налога в счет-фактуре. На первоначальном этапе изменения записываются в документ, далее вносятся поправки в учётную информацию и сам отчёт. При расчёте налога нарастающим итогом уточняющая декларация сдаётся за все отчётные временные промежутки, с того момента, где выявлена ошибка.

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

| № | Мероприятие | Пояснение |

| 1.1 | Допрос руководителя юрлица, ИП | В ходе допроса проверяют полномочия лиц (в т. ч. выдавших доверенности) и устанавливают причастность (непричастность) лиц:

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем). </ul> |

| 1.2 | Допрос учредителей юрлица, иных лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля | Сюда относят:

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий. </ul> |

| 2 | Если необходимо, налоговикам рекомендовано не останавливаться на допросах и продолжить мероприятия налогового контроля. Это может быть: | |

| 2.1 | Осмотр помещений по адресу юрлица в пределах места его нахождения | Для проверки достоверности сведений об адресе, внесенном в ЕГРЮЛ |

| 2.2 | Истребование у банков документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ |

- обратившихся для открытия счета;

- указанных в карточке на распоряжение средствами, находящимися на счете, при заключении договора банковского счета.

</tr>2.3</td>Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ</td>Это делают:

- для установления и проверки полномочий лиц, обратившихся за получением сертификатов ключей проверки электронных подписей;

- получения информации о результатах проверки удостоверяющим центром исполнения лицом положений, установленных Законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

</ul></td></tr>2.4</td>Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

- документов;

- информации на машинных носителях.

Основание: п. 1 ст. 95 НК РФ.

</ul></td>Это делают:

- для исключения фактов представления фиктивных документов;

- проверки достоверности подписей лиц (руководителя юрлица, ИП, иных лиц).

</tr></table>

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

- Достаточные для их завершения.

- До наступления сроков подачи в ИФНС деклараций за соответствующий налоговый период.

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

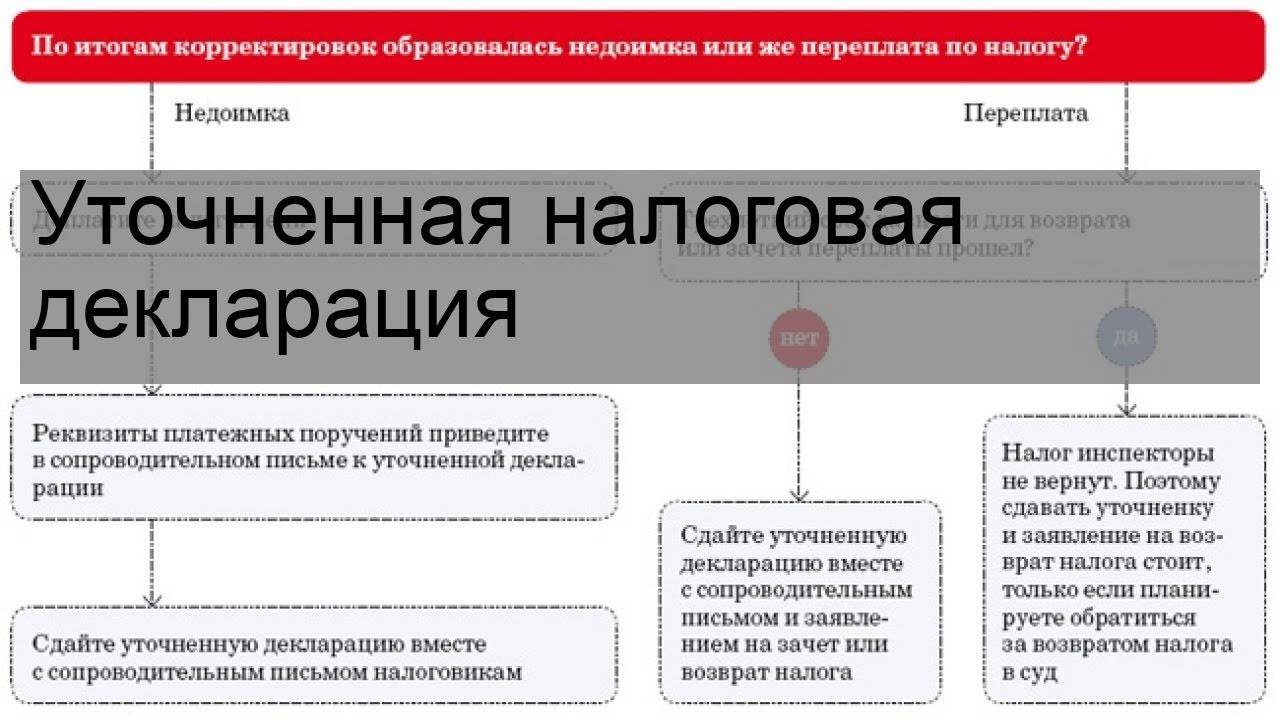

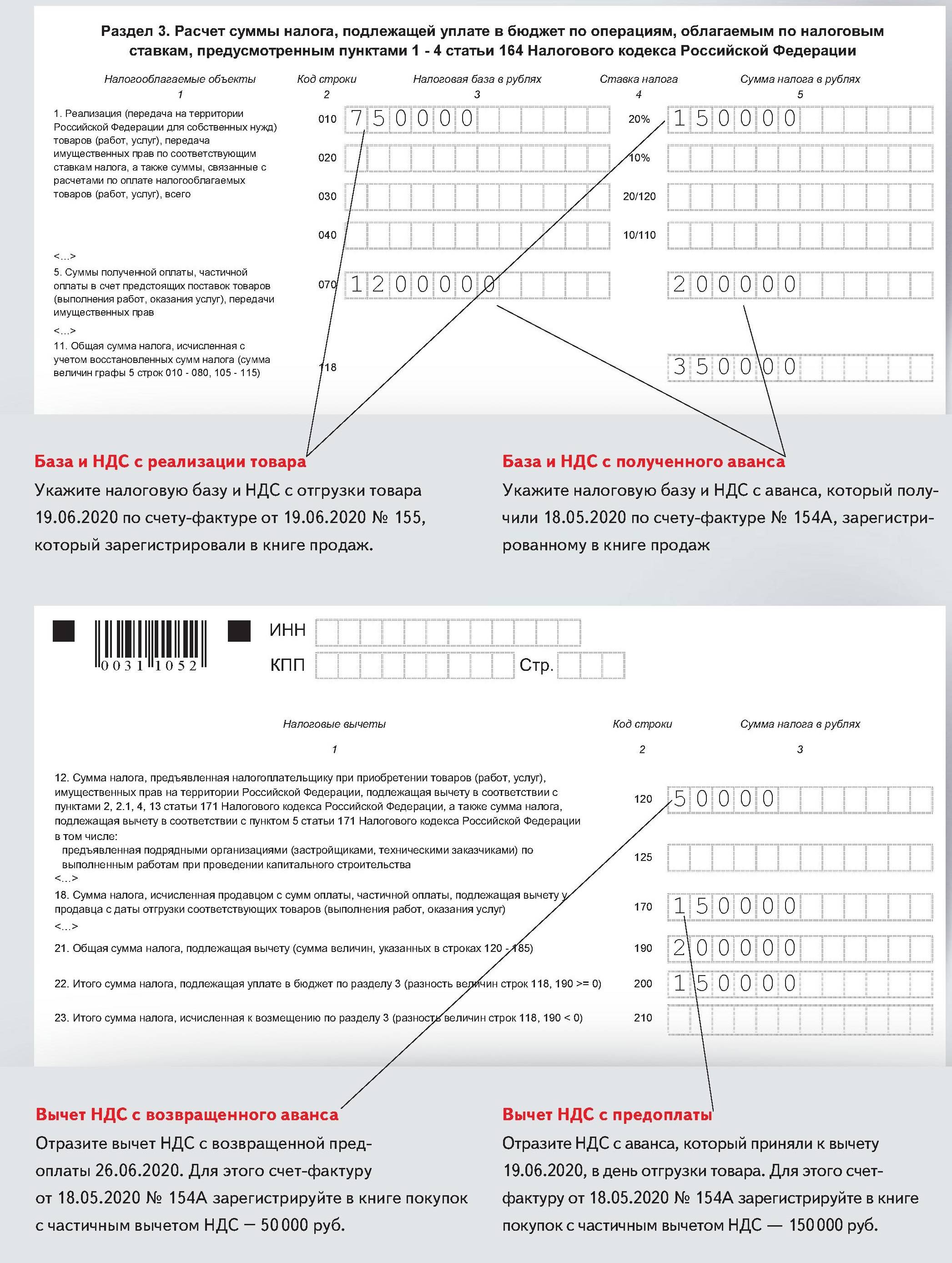

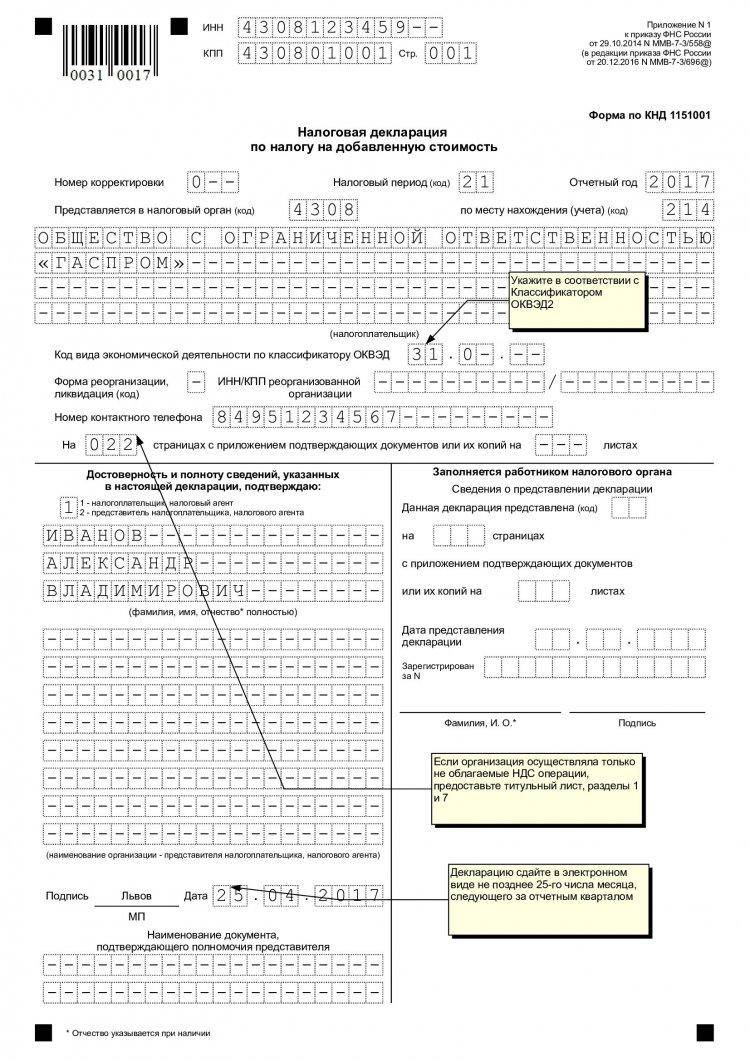

Зачем нужна уточненка по НДС

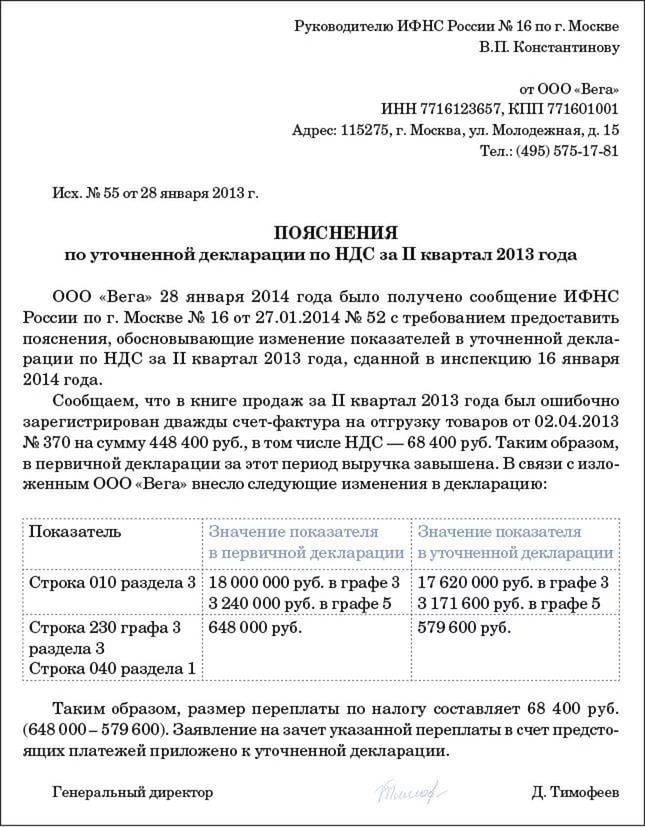

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. При выявлении занижения начисленной суммы налога сдача уточненной декларации по НДС обязательна (п. 1 ст. 81 НК РФ). Корректировку декларации по НДС. в которой сумма налога была завышена, законодательство делать не обязывает, но налогоплательщик в ней заинтересован сам.

У налоговой инспекции при проведении камеральной проверки, инициированной по причине подачи уточненной декларации по НДС. уменьшающей сумму налога к уплате, есть право затребовать от налогоплательщика пояснения (п. 3 ст. 88 НК РФ). Пояснения (или расчет) должны содержать обоснование изменений, внесенных в уточненную декларацию по НДС. при этом налогоплательщик должен их предоставить в течение 5 дней после получения такого запроса.

Если корректировочная декларация по НДС подается спустя 2 года после завершения отчетного периода с целью внесений исправлений, то в соответствии с п. 8.3 ст. 88 НК РФ налоговая может затребовать у налогоплательщика не только пояснения по уточненной декларации НДС. но и первичные документы и аналитические регистры.

Подробнее об аналитических регистрах читайте в статье«Регистры налогового учета по НДС: закрепляем в учетной политике» .

Подача уточненной декларации по НДС. как правило, влечет за собой истребование пояснений. С 2017 года такие пояснения ИФНС принимает только в электронном виде (п. 3 ст. 88 НК РФ). Поэтому установленный электронный формат такого представления может служить также и образцом для пояснения к уточненной декларации по НДС. составленного в добровольном порядке и поданного по инициативе налогоплательщика одновременно с уточненной декларацией.

О том, к каким последствиям может привести подача пояснений не в электронном виде, читайте в материале«Пояснения по НДС принимают только в электронном виде».

Как исправить ошибки, допущенные при расчете НДС

Следует знать, что правила исправления ошибок представлены в НК РФ (пункт 1 ст. 54). Данной нормой, определено, то что, при обнаружении ошибок в исчислении базы налогообложения, (в случаях если эти ошибки относятся к прошлым налоговым периодам), в текущем периоде перерасчет производится за тот же период, в котором и были допущены данные ошибки или искажения. Что же делать, если налогоплательщик не может самостоятельно определить период совершения конкретной ошибки. В этом случае законодательство позволяет произвести пересчет в том периоде, когда была обнаружена ошибка или искажение.

Начинать исправление ошибки всегда надо с того момента, когда она допущена. Это происходит в нескольких моментах:

- при выписке или получение счета-фактуры

- во время регистрации в книге покупок и продаж,

- при отражениях хозяйственных операций

- при заполнении декларации.

Самыми простыми, по исправлению считаются ошибки допущенные при заполнении декларации. Например, просто перепутаны строки. Самыми же трудоемким является исправление ошибок, которые связаны с исчислением налога (а таких ошибок большинство). При работе с ошибками, допущенными в счетах-фактурах, следует обращаться к постановлению правительства РФ № 1137 от 26.12.2011. После того, как были внесены изменения в счета-фактуры, необходимо внести, произведенные изменения также в книгу продаж и покупок.

Итак, счет-фактура исправлена, изменения внесены в налоговые регистры. В соответствии с ФЗ № 402 от 06.12.2011, все организации обязаны вести бух. учет. Поэтому далее необходимо откорректировать данные по бухгалтерскому учету. Итак, ошибка обнаружена и исправлена. Перед налогоплательщиком встает вопрос: «Как правильно заполнить уточненную декларацию НДС».

Возмещение НДС

С 2020 года компании пользуются правом упрощенного возмещения НДС, до окончания камеральной проверки того налогового периода, в котором ставят налог к зачету. При предоставлении уточненной декларации процесс возмещения налога приостанавливается. Налоговая инспекция отменяет решение о возмещении НДС до окончания проверки нового расчета, а это означает, что придется вернуть вычет в налоговую по уточненке, уплатив проценты за использование средств. Это касается даже ситуаций, когда сумма налога по уточненке не отличается от ранее заявленной (письма Минфина России от 17.08.12 № 03-07-08/249 и от 09.07.12 № 03-07-15/73).

Санкции за ошибки и неточности

Ответственность за допущенные в декларации ошибки зависит от следующих факторов:

- Кто обнаружил ошибку – сам налогоплательщик или бухгалтер, либо ИФНС.

- В какой срок подана уточнёнка.

В том случае, если уточнёнка подаётся за прошлый налоговый период в срок после 30 апреля, но до наступления 15 июля (крайний срок для уплаты налога согласно ч. 6 ст. 227 НК РФ), никакой ответственности за нарушение не будет – но лишь если ошибку обнаружил сам. налогоплательщик (ч. 3 ст. 81 НК РФ). Аналогичная ситуация будет и в том случае, если уточнённая декларация 3-НДФЛ была подана и до истечения срока подачи обычной (ч. 2 той же статьи).

В том же случае, если ошибки были обнаружены при проверке деклараций налоговиками, а сроки уплаты налога прошли, ответственности можно избежать в следующих случаях:

- Если уточнёнка подана до того, как ИФНС сообщила о найденных ошибках, а недоимка и пени по НДФЛ были уплачены.

- Если выездная налоговая проверка не обнаружила неполноты сведений или занижения уплачиваемых в бюджет сумм.

В остальных случаях налогоплательщик обязан уплатить как минимум пени за заниженные суммы выплат по налогам. Кроме того, ИФНС может назначить и штраф за допущенные нарушения. Размер штрафов будет составлять:

- При неподаче декларации – 5% неуплаченной суммы за каждый месяц просрочки, но не менее 1000 рублей и не свыше 30% от задекларированной суммы (ч. 1 ст. 119 НК РФ).

- Неполная уплата по декларации – 20% от неуплаченной суммы (ч. 1 ст. 122 НК РФ).

Ответственность за подачу уточненной налоговой декларации

Конечно, налогоплательщиков волнует, могут ли к ним применить какие-то санкции за подачу уточненки. Может, лучше подождать, пока налоговый инспектор эти ошибки и недостоверные сведения самостоятельно обнаружит (а ведь может и не обнаружить)? Или, все-таки, повинную голову меч не сечет? Не всегда.

За сам факт подачи уточненной декларации ответственности не предусмотрено. Однако, в зависимости от срока ее представления и наличия недоимки по налогу (если при уточнении сумма налога оказалась выше, чем в первичной декларации), могут складываться следующие ситуации:

Скорректированная информация подана в пределах сроков отчетной кампании. Например, 10 февраля 2021 года организация подала первичную декларацию по УСН за 2020 год, в которой по горячим следам обнаружены ошибки или недостоверные сведения. Если уточненную декларацию сдать до конца марта 2021 года, то никаких негативных последствий не возникает вообще. В этом случае признается, что первичная декларация представлена в день подачи уточненки.

Сроки сдачи декларации прошли, но для уплаты налога срок еще есть. Санкций к налогоплательщику не будет, если только он нашел ошибку сам, а не узнал об этом по итогам камеральной проверки первичной декларации или из сообщения о назначении выездной проверки. Ну и, конечно, налог надо успеть заплатить вовремя.

Истекли сроки сдачи декларации и уплаты налога

Важно – прежде чем подавать уточненную декларацию, необходимо уплатить сумму недоимки по налогу и пени (п.4 ст. 81 НК РФ)

В этом случае штрафа не будет.

Ситуация, когда штрафа за нарушение расчета налога избежать не удастся – если про недостоверные сведения или ошибки, занижающие сумму налога, налогоплательщик узнал от налоговой инспекции. Кроме недоимки по налогу и пеней придется заплатить еще и штраф по ст. 122 НК (в размере 20% от неуплаченной суммы налога).

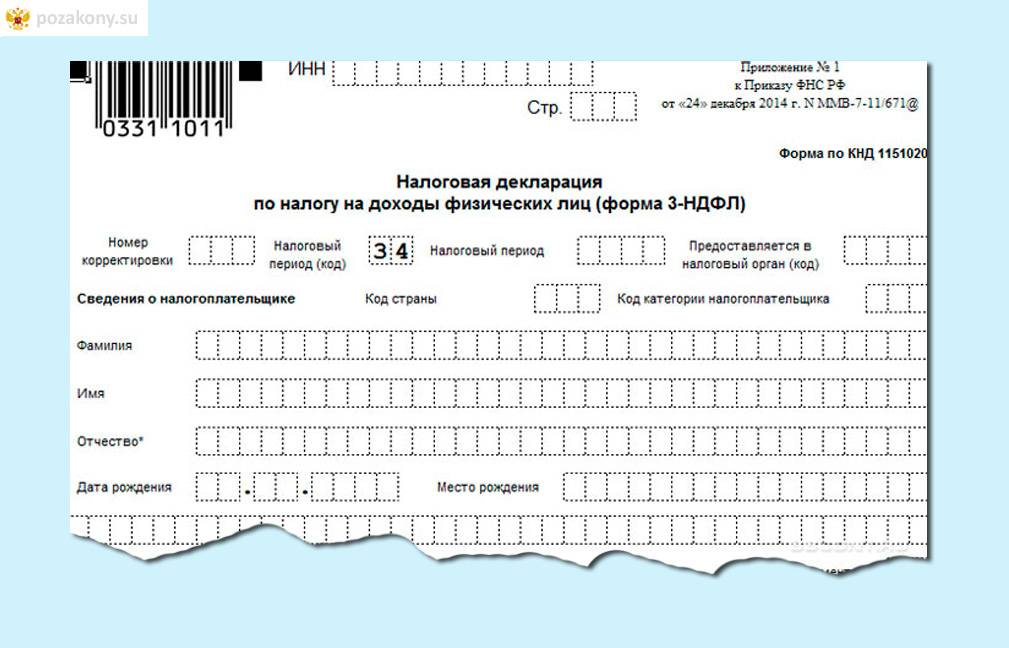

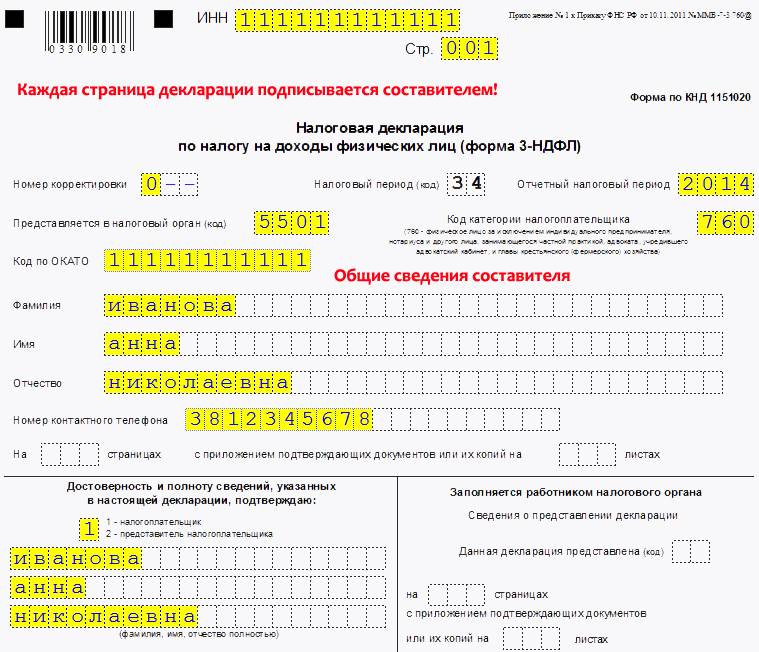

Корректировка декларации 3-НДФЛ

/ / / 25.04.2017, Сашка Букашка Граждане декларируют свои доходы, как правило, . Достаточно часто возникает ситуация, когда в обнаруживаются ошибки или неточности. Например, указаны не все затраты, которые можно учесть , или неправильно указана сумма полученного дохода.

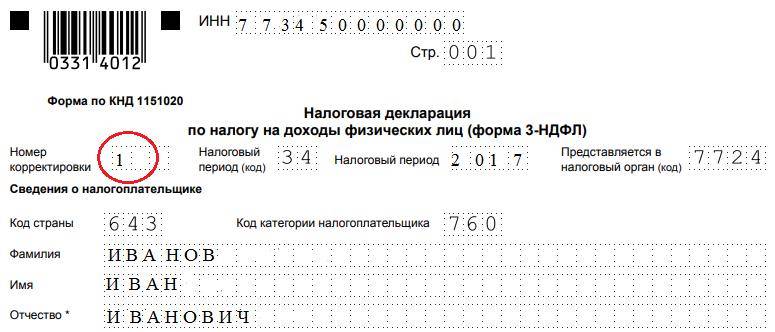

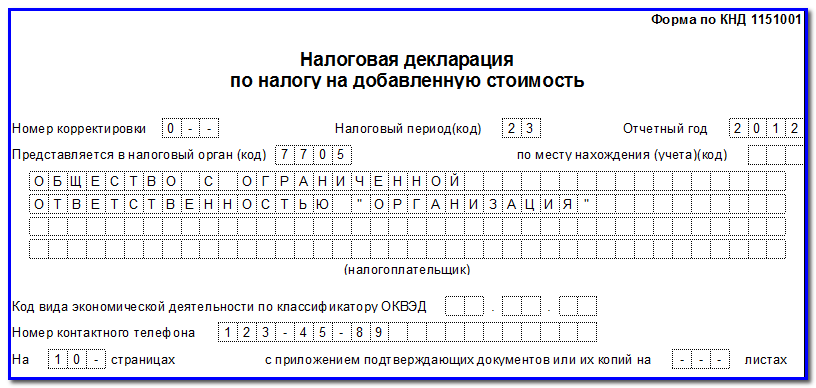

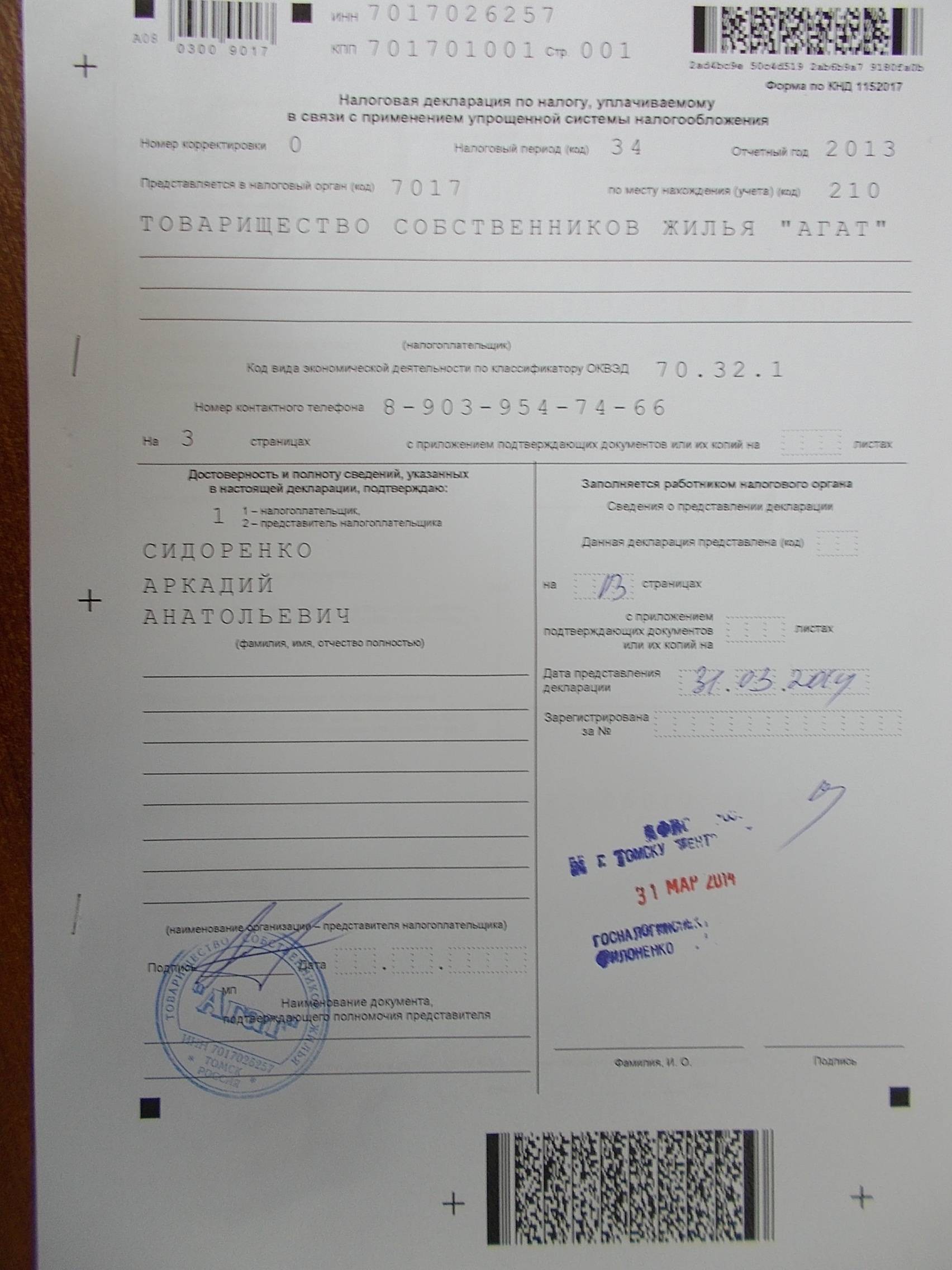

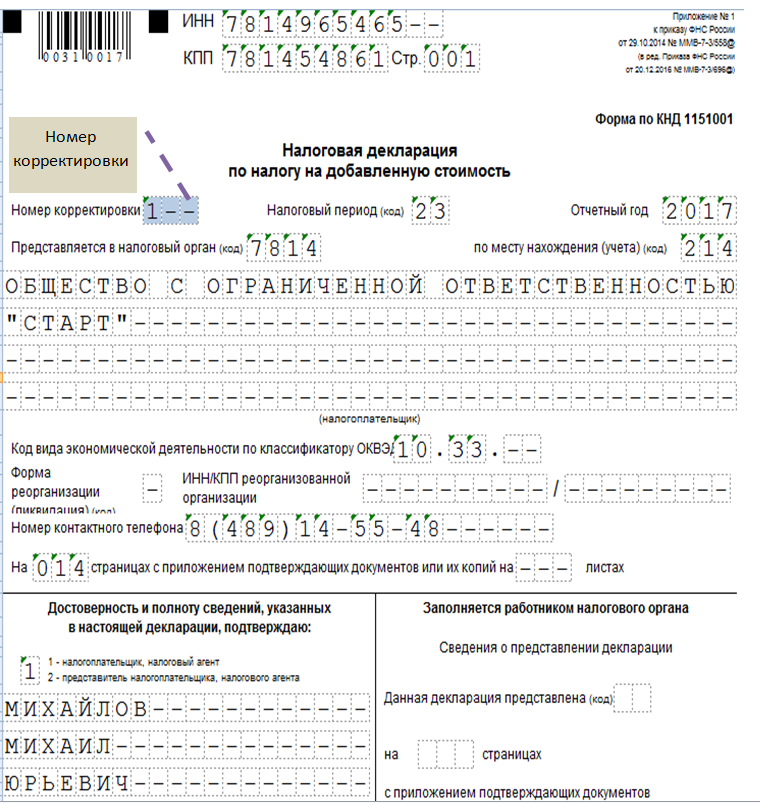

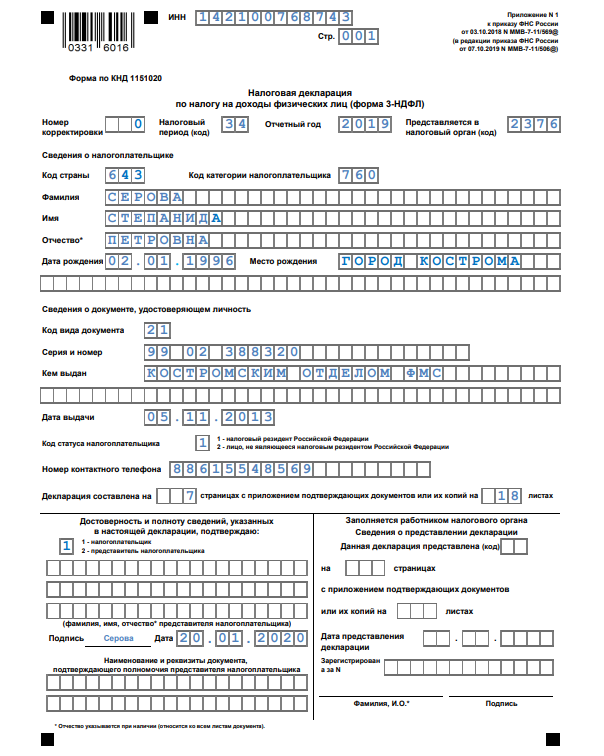

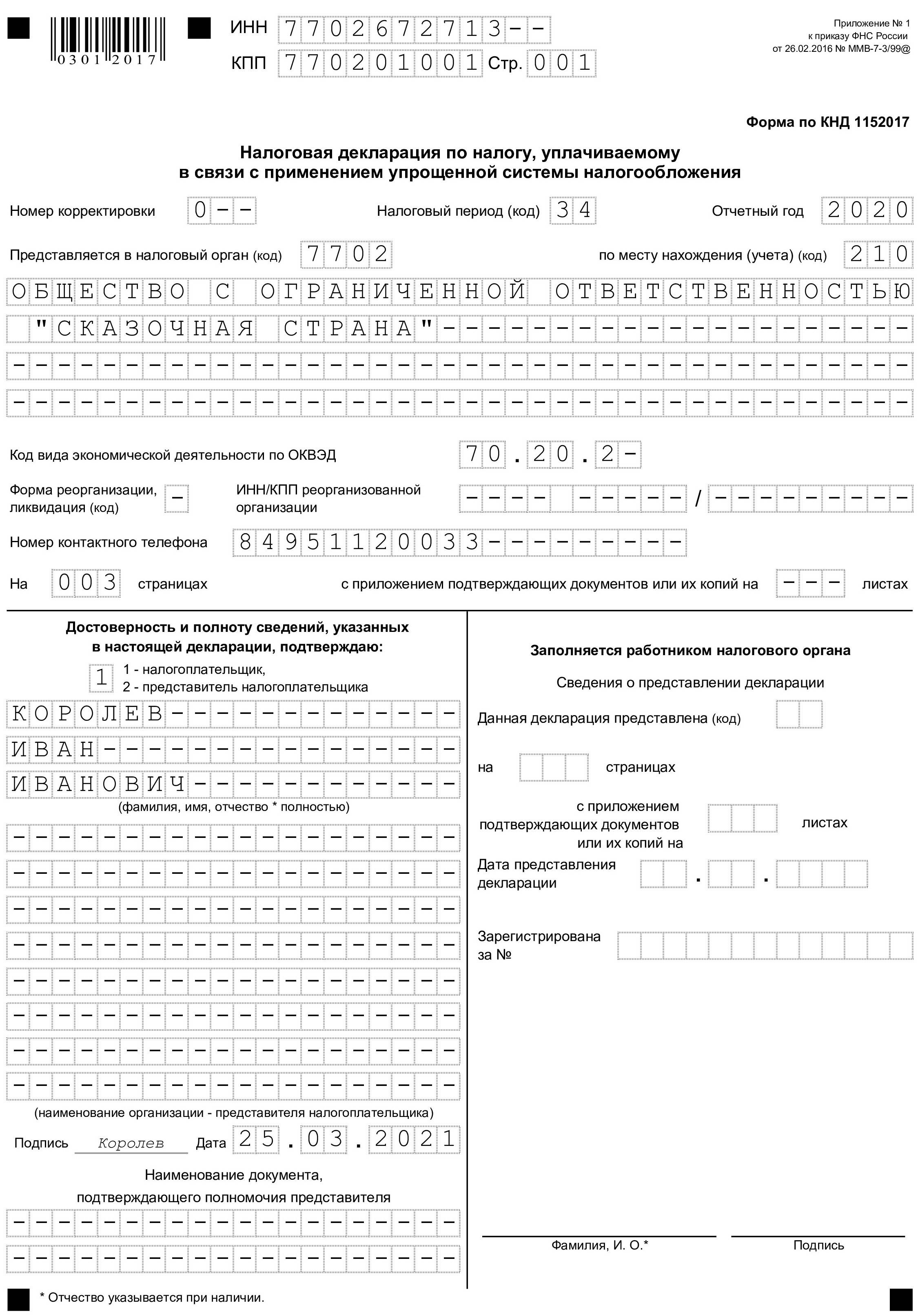

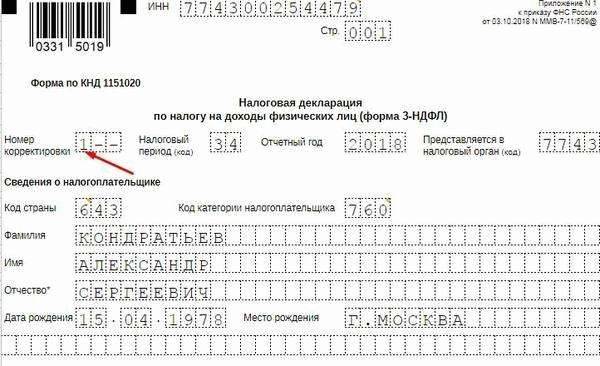

Эта статья рассказывает о том, как можно исправить неправильно , а также ответим на вопрос: номер корректировки в 3-НДФЛ – что это, и зачем он нужен?

Если из-за ошибки в отчетности сумма уплаченного налога оказалась неверной – вы обязаны подать скорректированные данные, даже если инспекторы не обнаружили неточность.

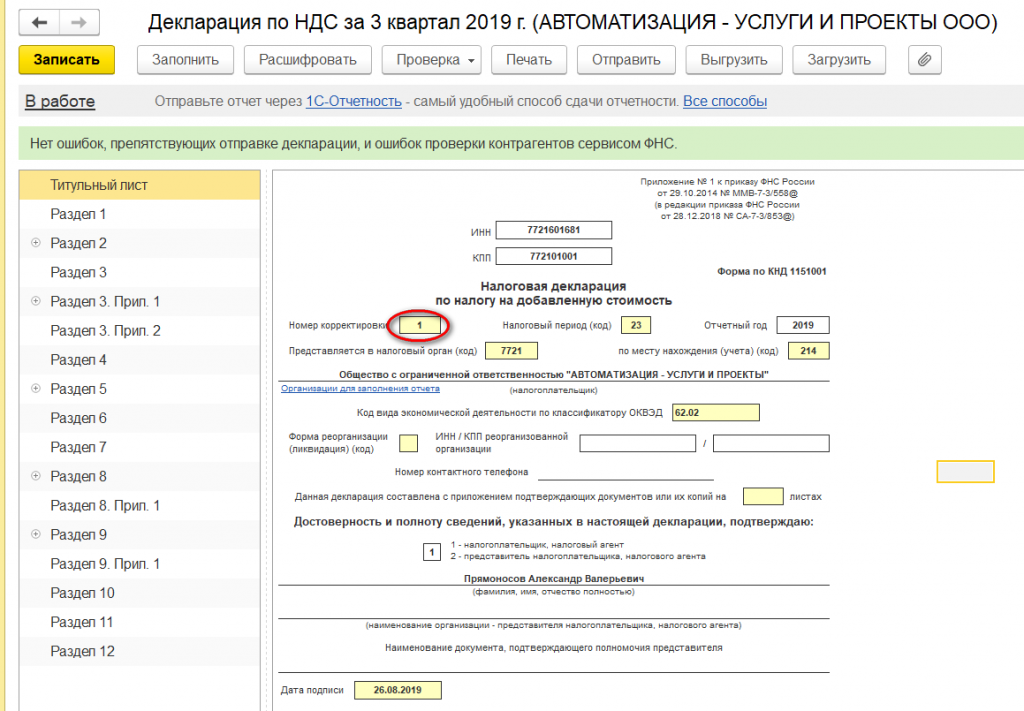

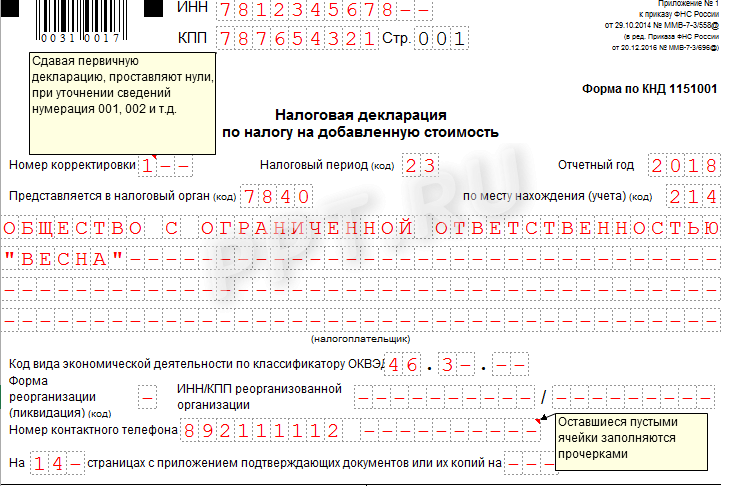

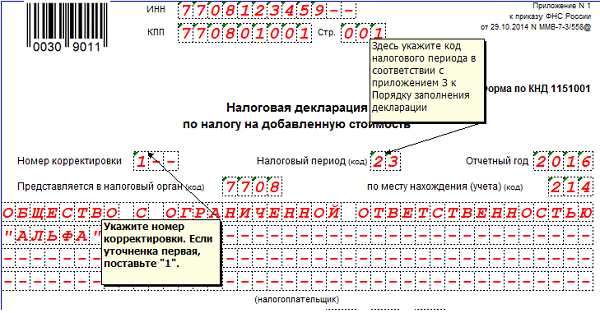

Номер корректировки в декларации 3 НДФЛ ставится в соответствующее поле для того, чтобы при проверке было понятно, какой отчетный документ за данный календарный год содержит последние данные. Если отчетность заполняется в первый раз, тогда в поле для номера корректировки проставляется 000.

После обнаружения ошибки, отчетность оформляется повторно, а в поле номера корректировки нужно будет поставить цифру 001.

Это интересно: Как открыть декларацию 3 НДФЛ в xml 2020 год

В последующей версии – цифру 002 и так далее. После подачи документы проверяются сотрудниками инспекции.

Узнать о результатах проверки и подтверждении положенных вычетов можно через на официальном сайте ФНС, либо обратившись в отделение инспекции по месту регистрации. Документы по теме:

Как исправить счет-фактуру?

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой

Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

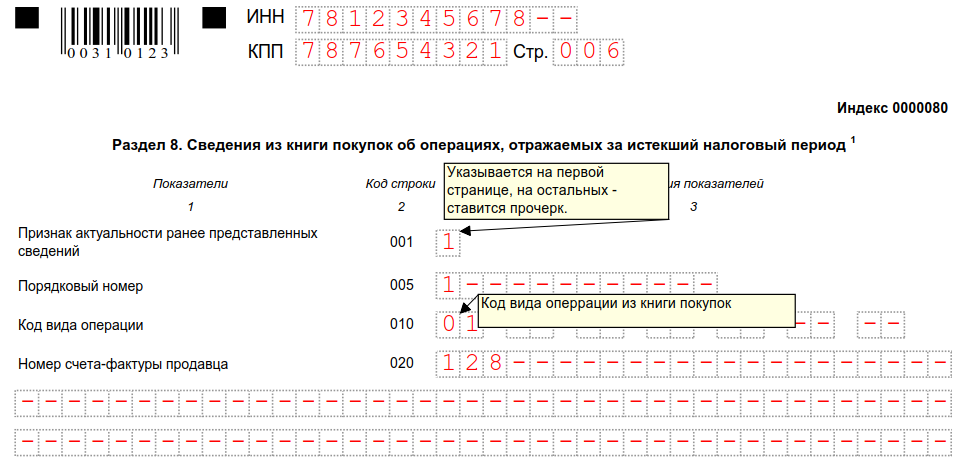

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ)

Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога

Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ). если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца

совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ). если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Представление уточнённой декларации по УСН в 2022 году

Согласно при представлении налоговой декларации на бумажном носителе в случае, если предусмотрена обязанность представления налоговой декларации (расчета) в электронной форме, такая декларация не считается представленной.

В соответствии со для налоговой декларации по УСН определены сроки представления в налоговые органы:

| Налогоплательщик | Срок предоставления декларации |

| Организация | До 31 марта года, следующего за истекшим налоговым периодом |

| Индивидуальный предприниматель | До 30 апреля года, следующего за истекшим налоговым периодом |

Существуют особые случаи предоставления налоговой декларации по УСН:

| Ситуация | Срок предоставления налоговой декларации |

| Прекращение предпринимательской деятельности | Не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган, прекращена предпринимательская деятельность |

| Утрачено право применения упрощенной системы налогообложения | Не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применения упрощенной системы налогообложения |

Для уточнённой налоговой декларации по УСН определённых сроков нет, но следует не задерживаться с предоставлением документа сразу после обнаружения ошибки.

Необходимы ли промежуточные уточненные декларации

Имеется еще один значительный вопрос, затрагивающий обнаруженных погрешностей: можно ли обойтись без подачи одной совокупной уточняющей декларации за год либо следует конкретизировать надлежащие отчетные периоды в середине года?

Данный вопрос актуален в отношении «возрастающих» налогов, т. е. тех налогов, какие вычисляются возрастающим итогом с начала года и по каким в середине налогового периода имеются отчетные периоды. Это, к примеру, налог на прибыль, ЕСХН, налог на имущество (в отношении объектов, налогооблагаемых по среднегодовой цене).

Среди определенных профессионалов имеется позиция, что поскольку подобные налоги все равно вычисляются в целом по году, то возможно обойтись без подачи одной совокупной уточняющей декларации за год. Мы думаем, что при осуществлении погрешности за прошедшее время следует все-таки предоставлять и промежуточные уточненные декларации (подсчеты) за отчетные периоды в середине года.

Из каких утверждений это положено? Из пункта 1 ст. 54 НК Российской Федерации. Там оговорено, что «при обнаружении погрешностей (неточностей) при вычислении налоговой базы, имеющих отношение к предшествующим отчетным периодам, в нынешнем отчетном периоде перерасчет налоговой базы, суммы налога выполняется за промежуток, в каком были осуществлены отмеченные погрешности (искажения)».

Как видно, в этом пункте сообщено и про отчетные периоды. Притом не сказано намеренно, что конкретизировать отчетные периоды необходимо, лишь в случае если оплошность совершена в протекающем году, то есть когда год еще не окончен. К тому же за невыплату авансовых платежей, подлежащих к выплате за отчетные периоды, предусматриваются пени. И, разумеется, что, узнав о собственных налоговые долгах в общем по году, предприятие исказит сведения, а это приведет к начислению неправильной суммы неустоек.

Какого же мнения придерживаются госслужащие? К огорчению, новые пояснения на этот счет отсутствуют. Однако если придерживаться прежних писем, то возможно удостовериться, что госслужащие вдобавок за то, чтобы налогоплательщики предоставляли и промежуточные уточненные декларации (письма Минфина от 11.04.2006 № 03-06-01-04/83 (по налогу на имущество), УФНС по Москве от 04.03.2005 № 20-12/14626 (по налогу на прибыль)).

Проверка базы 1С на ошибки со скидкой 50%

Удаленно за 1 час 2000 ₽ 4000 ₽

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

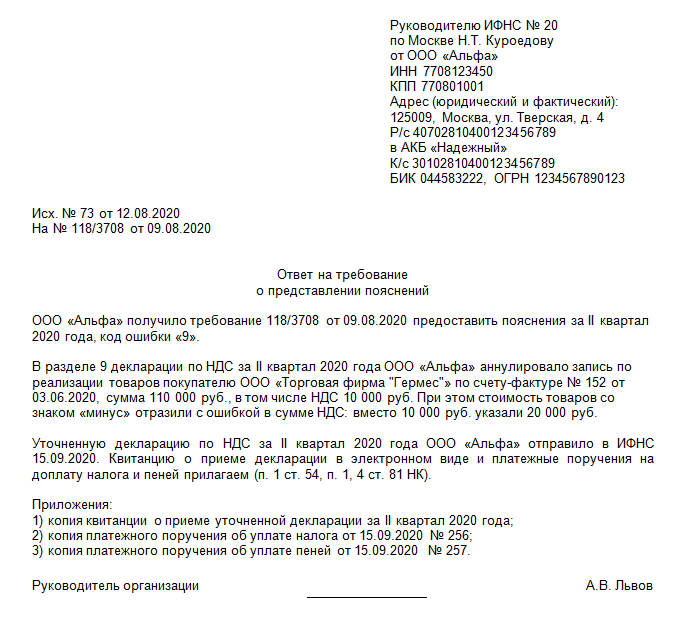

Сопроводительное письмо к уточняющей декларации

Следует ли к уточненной декларации прилагать сопроводительное письмо, в каком отображаются первопричины исправлений? Подобное требование отсутствует и в НК РФ, и в иных законодательных актах. Однако на практике налоговые инспекции зачастую требуют подобные письма. Будут ли последствия, в случае если этого не совершить?

Последствий не будет, так как мы ранее заметили, в законодательстве отсутствуют требования об отправлении сопроводительного письма. Однако для облегчения выполнения камерального контроля сопроводительное письмо лишним не станет. Вероятно, письмо с пояснениями еще и уменьшит вам время коммуникаций с налоговиками.

Пример выписки из сопроводительного письма:

«В согласовании с п. 1 ст. 81 НК Российской Федерации ООО «Вектор» предполагает уточненную декларацию по НДС за IV квартал 2018 года.

В первоначально предоставленной декларации сумма НДС к выплате была снижена на 1800 руб. по основанию невключения в налоговую базу цены товаров, переданных бесплатно по товарной накладной № 456 от 21 ноября 2018 года. Неучтенный счет-фактура на эту операцию отображен в доп. листке к книге продаж за IV квартал 2018 г. Долг по НДС и неустойка переведены в госбюджет 3 апреля 2019 года (копии платежных поручений присоединяются)».

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Нужна ли автоматизация маленьким магазинам?

Как уменьшить штраф по результатам проверки

Причины подачи корректирующих сведений в ФНС

Если в процессе формирования первичного отчета были указаны недостоверные данные, обязательно подаем уточненную декларацию. При этом под недостоверными данными понимаются следующие суммы:

- неправильная величина расходов;

- не соответствующая действительности доходная база;

- неверный финансово-хозяйственный результат;

- суммы, не соответствующие данным первичного учета, лицевых счетов и т.д.

Таким образом, уточненная декларация подается в следующих случаях:

- в первичном отчете неверно указаны коды: ОКТМО, ИНН/КПП, КБК;

- отчет отправлен с арифметическими ошибками;

- неверное указание налогового периода или даты отчетности;

- при заполнении декларации нарушен законом определенный порядок.

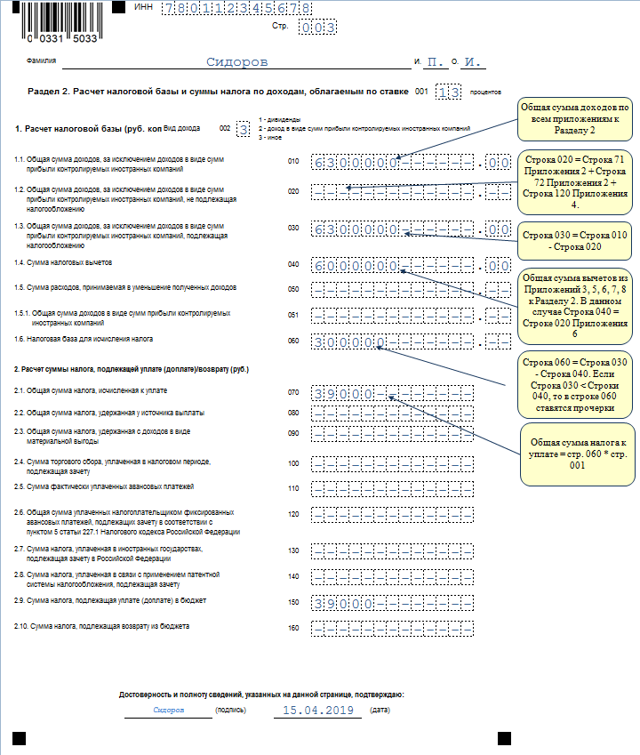

Как заполнить подать уточненную декларацию 3-НДФЛ: пошаговая инструкция

После сдачи отчета вы обнаружили, что в декларации есть неточные сведения или ошибки, которые влияют на размер подоходного налога. В этом случае нужно подать уточненную декларацию по 3-НДФЛ. Рассказываем, как это сделать.

Шаг 1. Определите, как найденная ошибка влияет на налог. Возможны два варианта. Первый — если ошибка не занизила налог, то уточненную декларацию можно не подавать и не вносить изменения в отчет по 3-НДФЛ (абз. 2 п. 1 ст. 81 НК РФ). Второй — если выявленная неточность уменьшает налог, то вам обязательно нужно подать корректирующую декларацию по 3-НДФЛ (абз. 1 п. 1 ст. 81 НК РФ).

Например, А. В. Волков в марте 2020 года подал декларацию 3-НДФЛ за 2018 год. В ней он указал имущественный вычет за покупку квартиры. Через месяц он вспомнил, что в декларацию не внес доход по гражданско-правовому договору. Из-за допущенной ошибки имущественный вычет будет меньше, а суммы налога возрастет. Поскольку, выявленная неточность снижает сумму налога, А. В. Волков обязан подать уточненную декларацию по 3-НДФЛ.

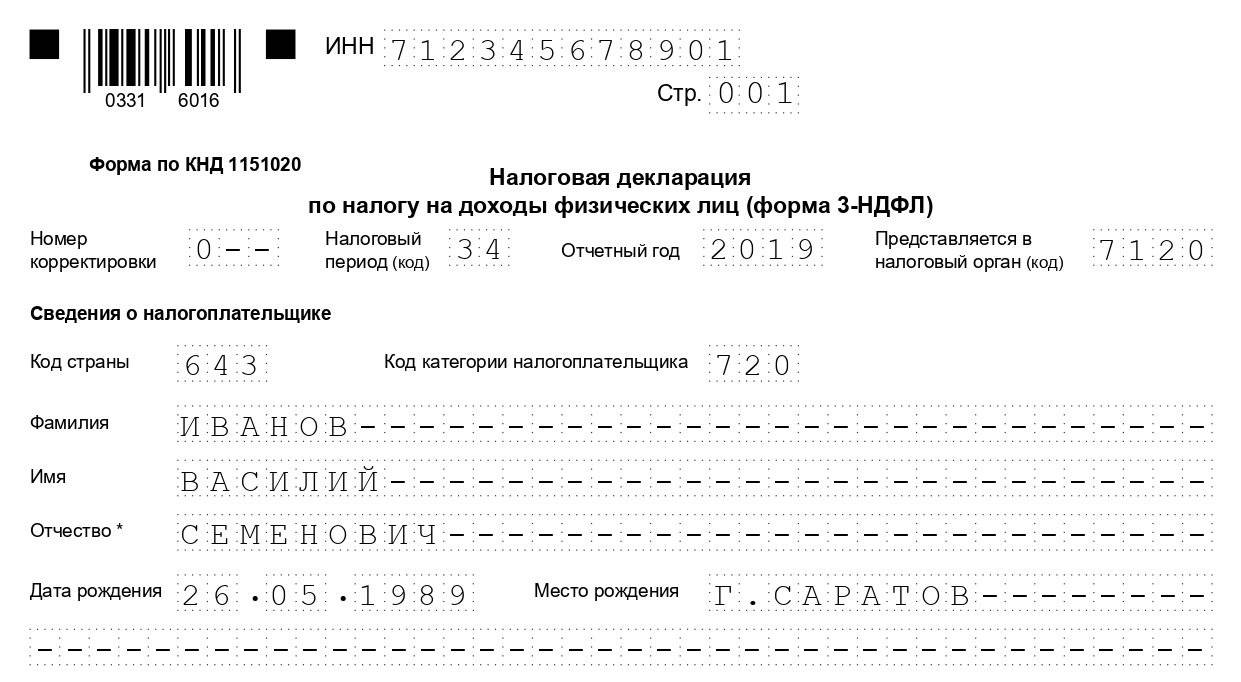

Шаг 2. Заполните уточненную налоговую декларацию 3-НДФЛ. Придерживайтесь основных правил:

- При заполнении декларации используйте печатные буквы. Пустых ячеек оставлять нельзя — в полях без текста поставьте прочерк. Сумма округляется до целого числа: до 50 копеек — в меньшую сторону, больше 50 копеек — в большую сторону.

- Для исправления неточностей используйте форму декларации, действующую в период ошибки. Например, если вы нашли ошибку в декларации за 2017 год, то подайте уточненку, действующую в 2017 году.

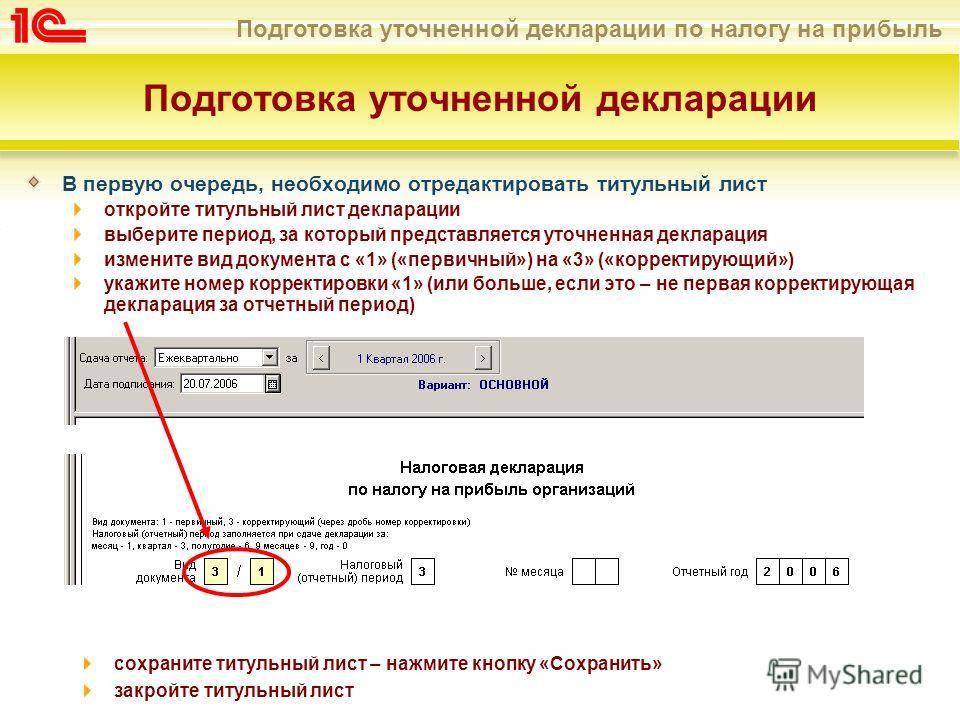

- Если это первая уточненная декларация, то на титульном листе в поле «Номер корректировки» впишите цифру 1. Для вторичной декларации — цифру 2. Дальше ставится следующий порядковый номер.

- В уточненной декларации по НДФЛ необходимо отразить все изменения, связанные с пересчетом налога. Для этого укажите правильные данные, а не разницу между первичными и скорректированными показателями. Такой порядок следует из пункта 1 статьи 81 НК.

- Заполнить уточненную декларацию 3-НДФЛ можно вручную или электронно. Для этого можете воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» или специальной компьютерной программой «Декларация» на сайте ФНС России.

- К декларации приложите документы, на основании которых подаете уточненку. Это сократит время камеральной проверки и позволит избежать лишних вопросов налогового инспектора.

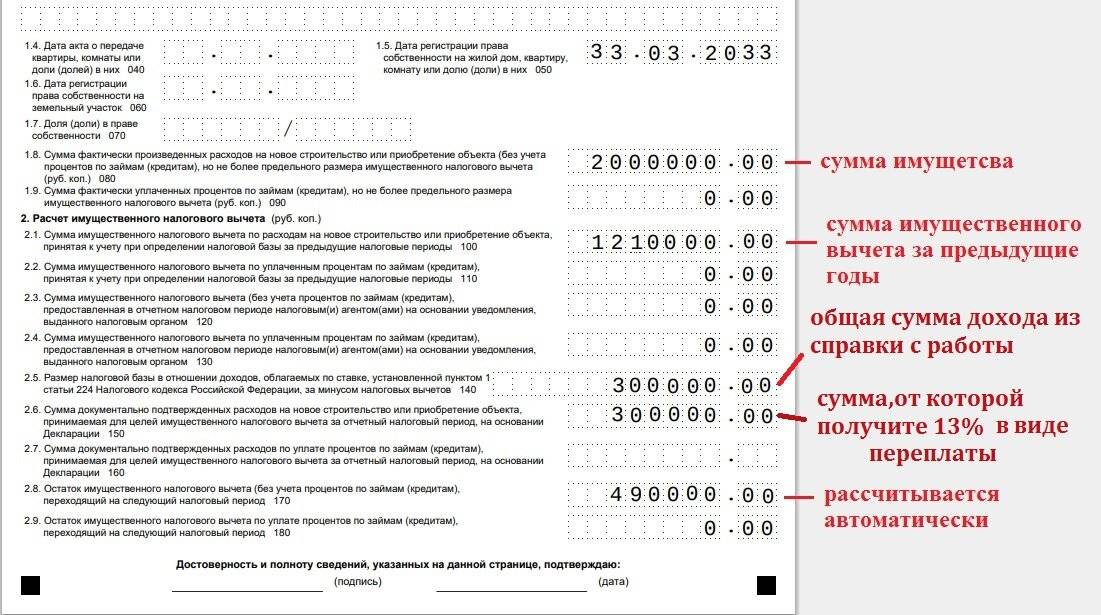

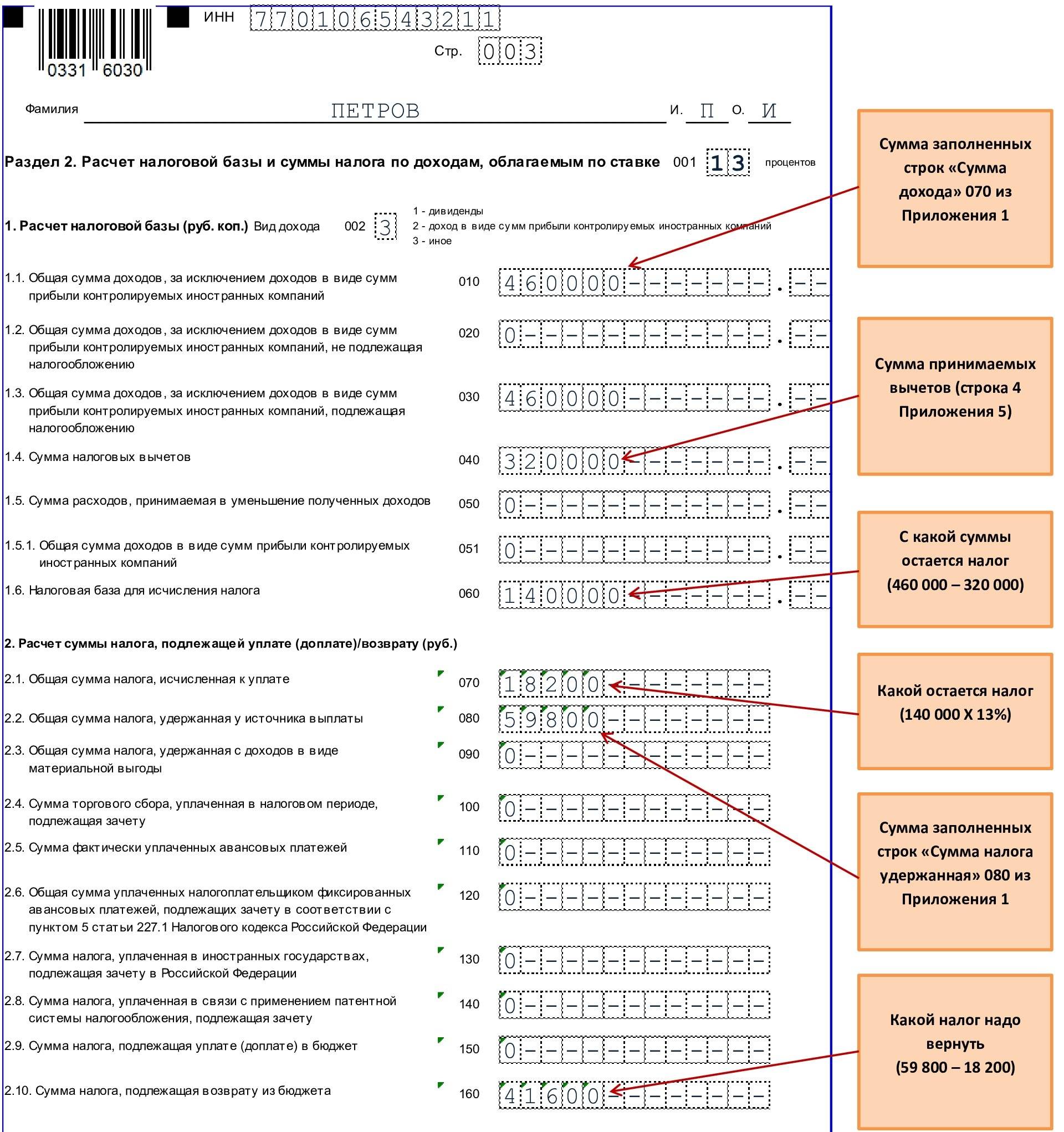

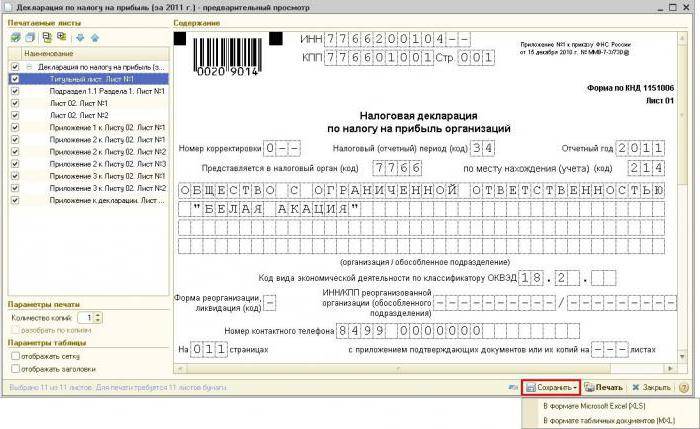

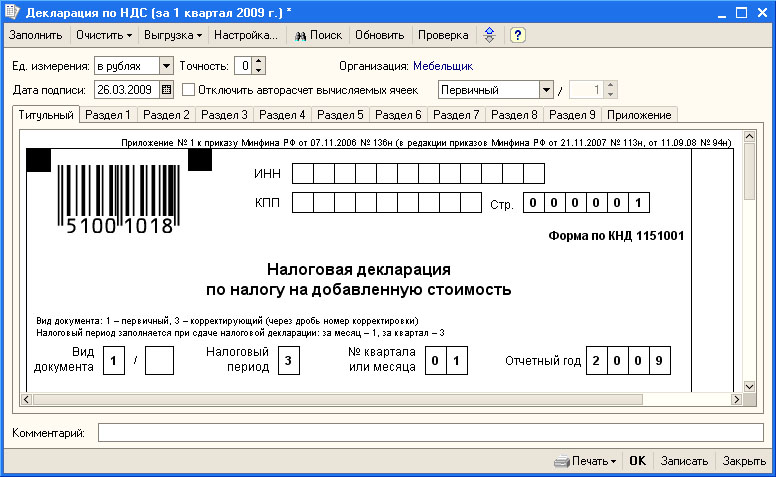

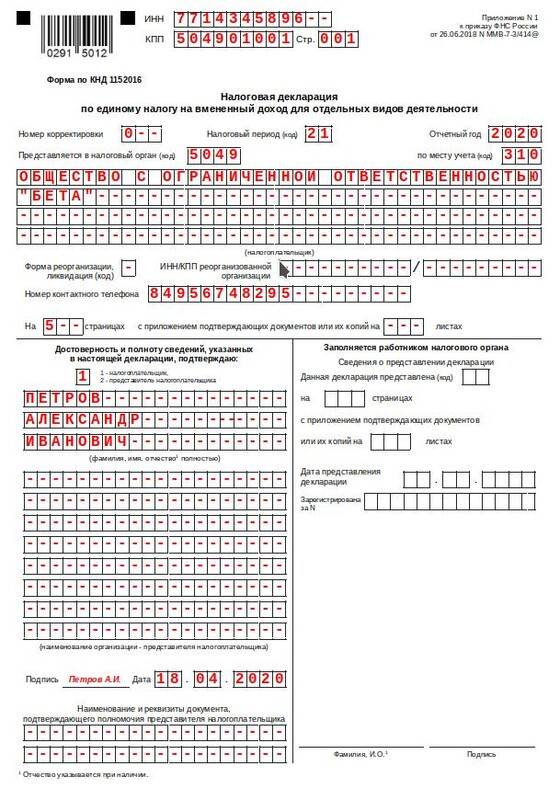

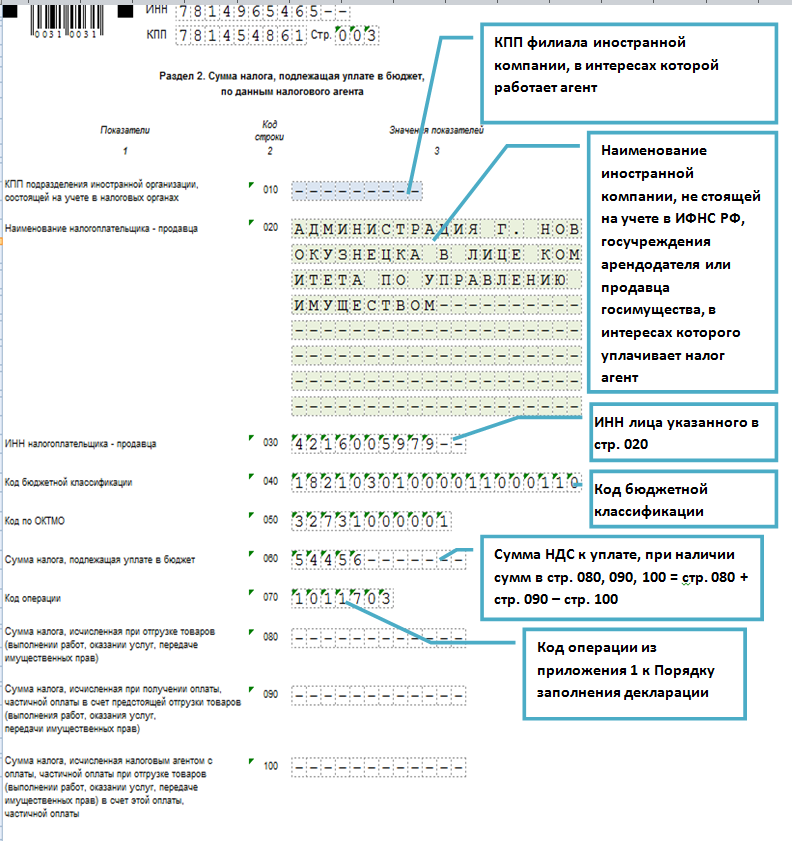

Пример заполнения титульного листа уточненной декларации 3-НДФЛ

Скачайте образец заполнения уточненной декларации 3-НДФЛ

Шаг 3. Передайте уточненную декларацию 3-НДФЛ в налоговую инспекцию. Сделать это можно разными способами:

- предоставить лично в ФНС по месту регистрации или передать через представителя;

- отправить почтой России с описью вложения;

- передать в электронном формате, в том числе через личный кабинет на сервисе ФНС или через портал Госуслуг.

Если вы подаете уточненку на бумажном носителе, распечатайте два экземпляра. Один останется у налогового инспектора, на втором — инспектор сделает отметку о принятии и вернет вам.

В законодательстве отсутствует срок сдачи уточненной декларации, поэтому направить корректировку 3-НДФЛ можно в любое время, как нашли ошибку. Если инспектор ФНС вдруг потеряет уточненку, вы сможете подтвердить, что подавали документ.

Шаг 4. Заплатите налог в бюджет. Если найденные ошибки занижают подоходный налог, нужно перечислить разницу между ранее перечисленной суммой и доплатой. Если этого не сделать, налоговики пришлют требование об уплате налога, пеней и штрафов. В последующем, налоговый орган может обратиться в суд с заявлением о взыскании задолженности с вашего дебиторского счета или зарплатной карты, наложить арест на личное имущество. Чтобы не нарваться на претензии налоговиков и не участвовать в судебном разбирательстве, можете доверить расчет налога специалистам.

Подача уточненной декларации

Для того чтобы правильно, а главное вовремя подать уточненную налоговую декларацию, необходимо руководствоваться утвержденными правилами, установленными тем же НК РФ, а именно статьей 81.

Из данной статьи следует, что:

- Если налогоплательщик обнаружил в уже представленной декларации не отраженные или не полностью отраженные сведения, ошибки, которые приводят к снижению суммы налога, то им должна быть представлена корректирующая декларация.

- Сдача уточненной декларации должна происходить до истечения срока представления.

- Если имеющиеся ошибки и неточности не снизили сумму уплачиваемого налога, то представление уточненной декларации после срока подачи, не является нарушением.

- Если налогоплательщик, не успел подать уточненную декларацию до истечения срока подачи, но до истечения срока уплаты налогов по ней, с него снимается ответственность за не вовремя поданную уточненную декларацию.

- Если налогоплательщик не успел подать уточненную декларацию по НДС и до конца срока уплаты налогов, то ответственность будет снята только в случае если декларация будет представлена до того, как придет уведомление из налогового органа, об обнаружении ошибки.

Нужно отметить освобождение от ответственности, указанное выше, будет распространяться и на налоговых агентов.