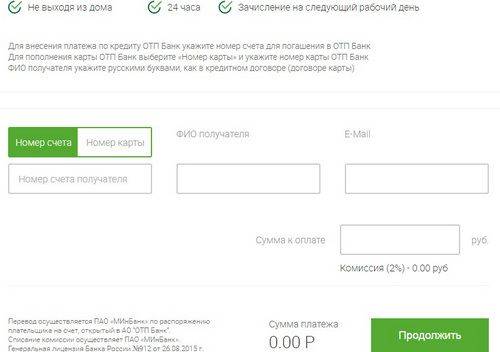

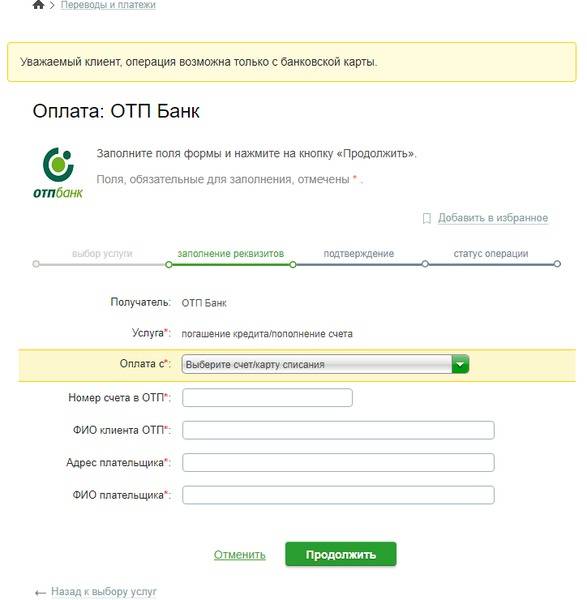

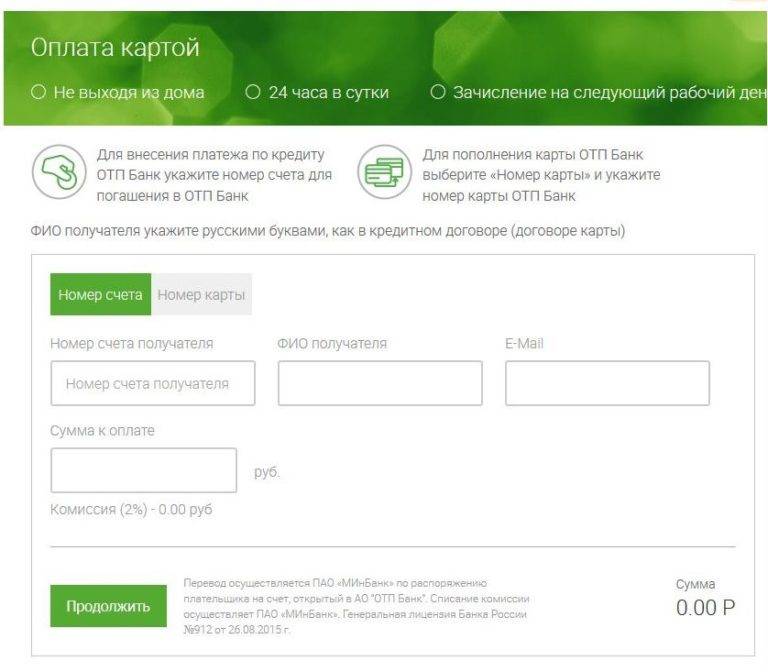

На сайте ОТП

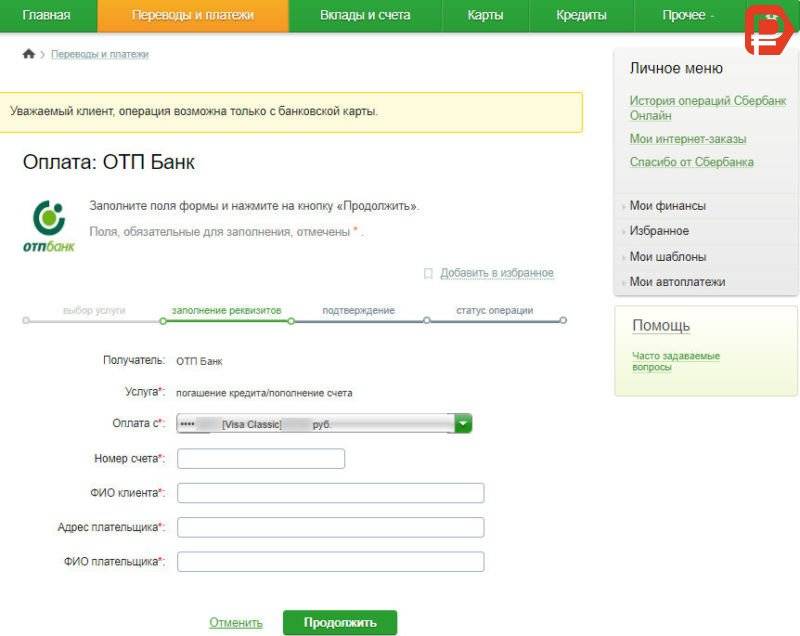

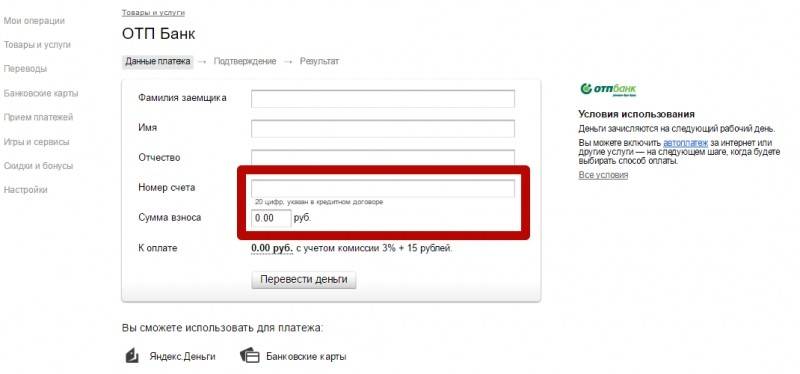

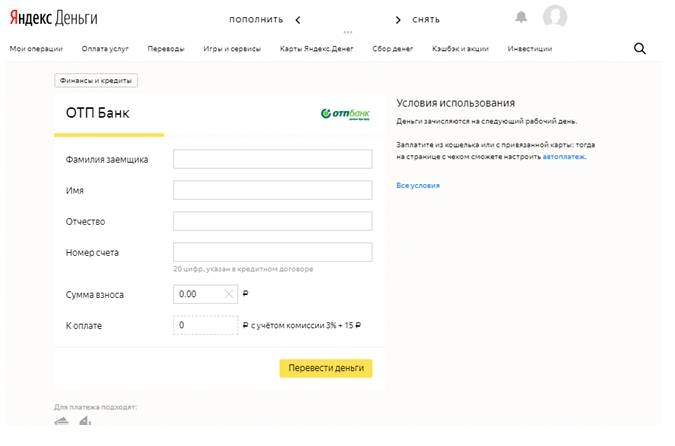

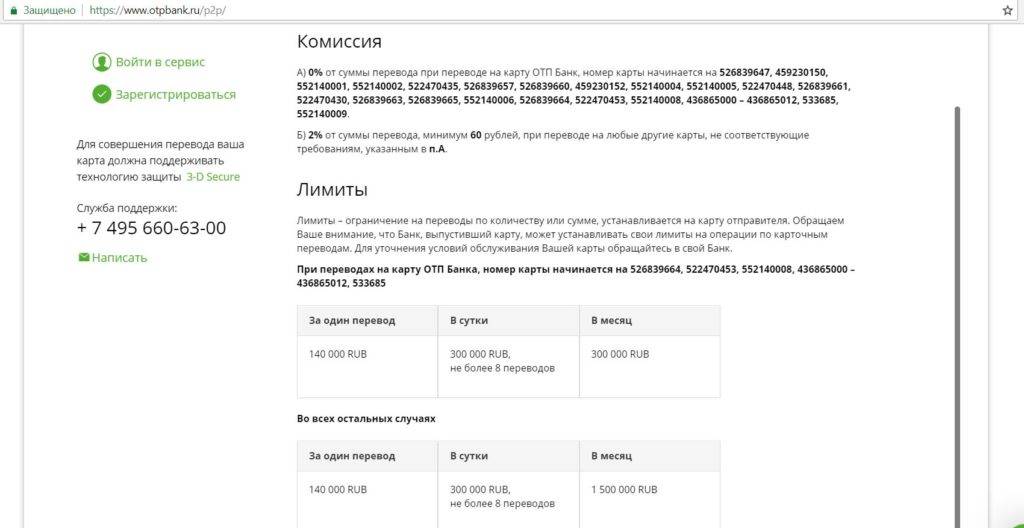

ОТП Банком берется комиссия в размере 2% (не менее 60 рублей), но дополнительно ее может снимать еще и кредитная организация, выпустившая пластик отправителя. Чтобы перевести деньги, вам нужно открыть страницу сервиса и следовать инструкции.

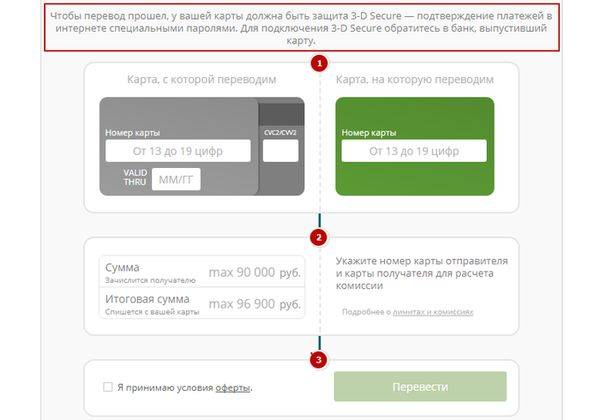

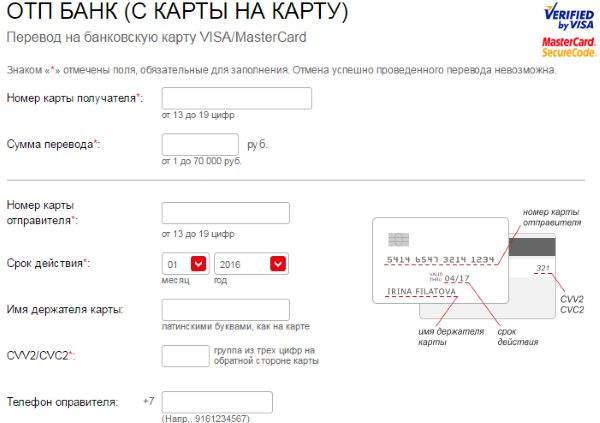

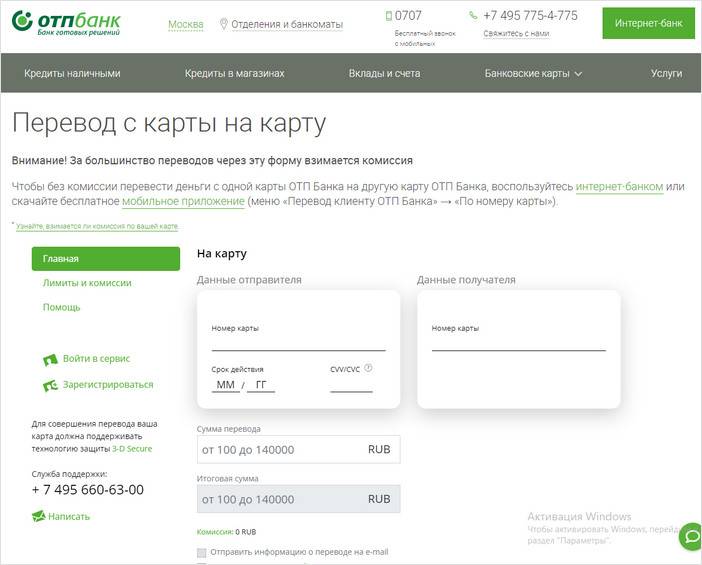

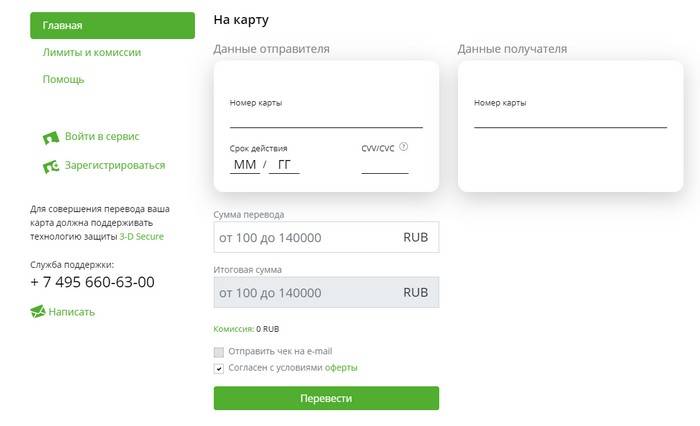

- В левой части платежной формы укажите данные карточки, с которой списываете средства. Потребуется ее номер, срок действия и секретный код с обратной стороны.

- В правом поле укажите номер карточки, на которую зачисляется перевод.

- Поставьте галочки согласия с правилами осуществления операции и работы сервиса.

- Укажите сумму перевода. Если предусмотрена комиссия, ее размер будет выведен на экран еще до осуществления транзакции.

- Подтвердите свое действие введением кода из СМС. Пароль выдается только один раз и действует ограниченное время.

Время перечисления денег на карточный счет – от нескольких минут до 5 дней

Обратите внимание, что сторонами перевода могут являться карты, выпущенные с учетом стандарта безопасности 3D-Secure. Если вы используете пластик Виза или Мастеркард, скорее всего, они поддерживают данную опцию

Обязательно отследите судьбу перевода. Если деньги не поступят в положенный срок, следует обратиться в ОТП Банк для выяснения причины задержки. Как правило, средства не доходят до получателя в случае технического сбоя или когда отправитель указал неверные данные. В последнем случае вернуть деньги нельзя, поэтому внимательно проверяйте реквизиты карты перед подтверждением операции.

Как упростить использование пластика?

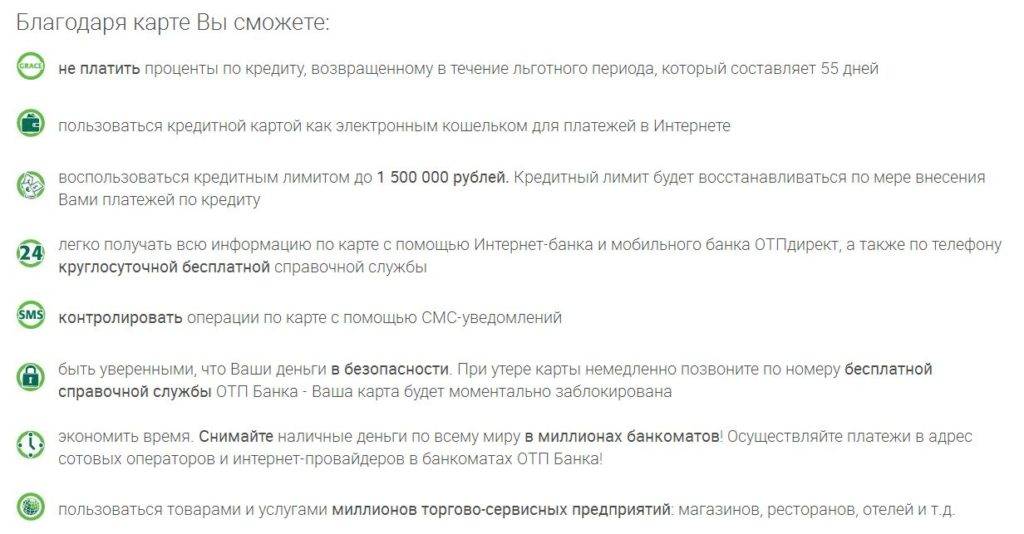

Пластиковые кредитные карты становятся удобным и мобильным платежным инструментом. Их основной «плюс» — возможность дистанционного обслуживания, что делает их применение простым, быстрым и полноценным. Заемщикам ОТП Банка предлагаются сразу несколько подобных сервисов:

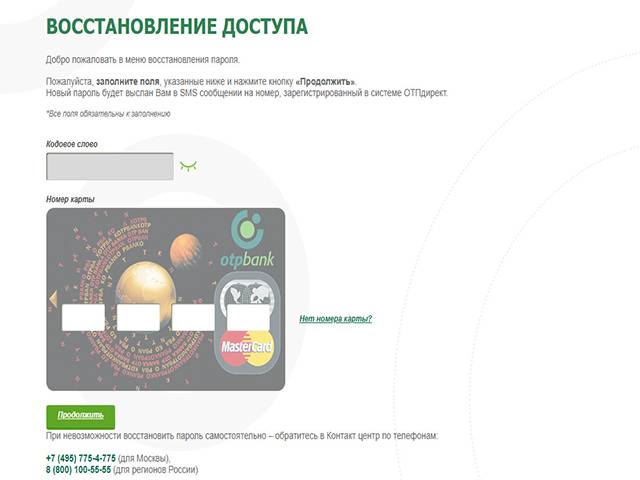

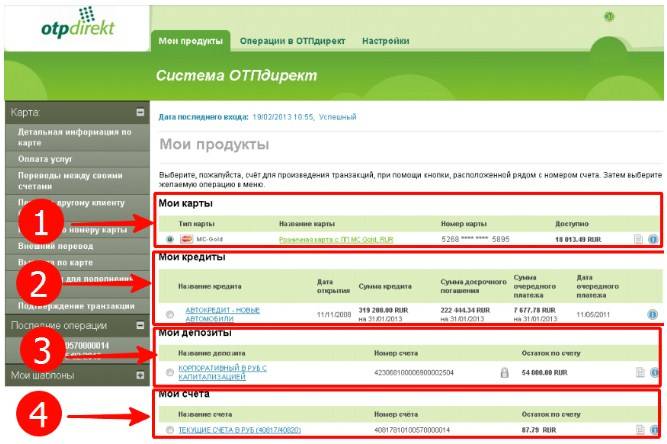

- Интернет-банк «ОТПдирект». Войти в интернет банк просто: достаточно открыть сайт организации и вписать полученные при оформлении кредитки логин и пароль (при их отсутствии доступ восстанавливается через справочную службу). После авторизации станет доступным весь функционал сервиса: информирование по используемым финансовым продуктам, просмотр истории операций, открытие вкладов, переводы и онлайн-платежи. Также станет возможным подключение смс-поддержки, получение реквизитов или распечатка квитанций.

- Мобильный банк. Представляет собой адаптированную под смартфон версию онлайн-банка – приложение. В App Store или Google Play предлагается два варианта: «Мобильный банк OTP Direct» и «ОТП Кредит». Первое отличается более расширенными возможностями управления счетом и требует ввода логина/пароля. «ОТП Кредит» дает доступ только к имеющимся кредитным продуктам, а для авторизации достаточно вписать номер, указанный при оформлении займа.

- Смс-банк. Данный сервис действует по схеме «вопрос-ответ» и позволяет путем набора коротких сообщений получать сведения, совершать операции по счету. Sms отправляются на номер «5927», а стоимость его определяется только сотовым оператором (ОТП не списывает дополнительные платежи за пользование услугой). Чтобы получить список всех доступных команд и цифровые коды, необходимо отослать смс с текстом «HELP» на «5927».

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Внимание! Все проводимые через интернет-сервисы запросы и операции подтверждаются одноразовыми цифровыми смс-кодами, высылаемыми на привязанный телефон. Описанные онлайн-сервисы помогают экономить время, не тратя его на ожидание своей очереди или поиск ближайшего банкомата

Важно, что с помощью данных сервисов можно контролировать оборот средств по кредиткам и отслеживать графики внесения ежемесячных платежей. Это позволяет вовремя гасить задолженность и избегать переплат и штрафов. Описанные онлайн-сервисы помогают экономить время, не тратя его на ожидание своей очереди или поиск ближайшего банкомата

Важно, что с помощью данных сервисов можно контролировать оборот средств по кредиткам и отслеживать графики внесения ежемесячных платежей. Это позволяет вовремя гасить задолженность и избегать переплат и штрафов

Описанные онлайн-сервисы помогают экономить время, не тратя его на ожидание своей очереди или поиск ближайшего банкомата

Важно, что с помощью данных сервисов можно контролировать оборот средств по кредиткам и отслеживать графики внесения ежемесячных платежей. Это позволяет вовремя гасить задолженность и избегать переплат и штрафов

Порядок закрытия счета

Разъясним вопрос, как закрыть кредитную карту ОТП банка, потому что он считается весьма важным. Все следует выполнять правильно, действуя по инструкции. Для начала необходимо уточнить, нет ли на карточке задолженности по всем платежам и предоставляемым услугам. Чтобы уточнить сумму, необходимую к внесению, лучше всего обращаться к операторам банка.

Заемщику необходимо написать заявление, в котором указать собственное пожелание закрыть счет. После этого карта отдается представителю банка, который обязан разрезать ее на две части вдоль магнитной ленточки. После таких операций счет полагают закрытым. Необходимо добавить, что банк обязан выдать справку, подтверждающую, что заемщик перед банком обязательств не несет. Пользователь этот документ хранит у себя.

Кредитная карта Добро

Кредитная карта с самым большим беспроцентным периодом в ОТП Банке – 120 дней. В течении этого времени можно делать покупки по карте, и не платить процент при погашении. Беспроцентный период состоит из двух подпериодов: “Покупки” (длительность – 30 дней) и “Погашение” (длительность – 90 дней). Правило льготного периода очень простое – погаси задолженность в течении 120 дней, и не плати процент. При нарушении условий беспроцентного периода, на всю сумму задолженности начисляется комиссия в размере 26,9 % годовых. Карту можно оформить онлайн или в отделении Банка ОТП. Вам потребуется только один документ – паспорт Гражданина России.

КАК ПОЛУЧИТЬ КРЕДИТНУЮ КАРТУ?

- Заполните заявку и получите решение за 2 минуты (заполнение анкеты займёт у Вас не более 10 минут времени);

- Сотрудник Банка свяжется с Вами, чтобы уточнить все детали оформления и получения карты;

- Кредитную карту Добро доставят в удобное для Вас место и время.

ПРЕИМУЩЕСТВА КРЕДИТНОЙ КАРТЫ ДОБРО

- До 3 % кэшбэк реальными рублями. Банк возвратит Вам 3 % потраченной суммы за покупки бытовой техники и электроники. С остальных покупок по кредитке, Вам вернут 1 % от суммы;

- . Карта может лежать дома или в кошельке до того момента, пока Вам не потребуются деньги. С новых клиентов, комиссия за это не взимается;

- Кредитный лимит до 300 000 рублей. Используйте средства тогда, когда Вам необходимы деньги;

- 1 год страховой защиты техники. Купленная по кредитной карте Добро бытовая техника и электроника автоматически страхуется за счёт Банка. Страхование техники распространяется на утрату техники в катастрофах, кражах и поломках;

- 0,5 % на добрые дела. Банк ОТП перечисляет 0,5 % на благотворительность в Русфонд за свой счёт со всех покупок.

- Тип карты: Mastercard World;

- Кредитный лимит: до 300 000 рублей;

- Стоимость выпуска: 0 рублей;

- Плата за обслуживание карты: не взимается;

- Процентная ставка: от 26,9 % годовых;

- Беспроцентный период: до 120 дней – предоставляется на покупки по кредитной карте;

- Кэшбэк: 3 % за покупки от 100 рублей в категории “Бытовая техника и электроника” (начисляется при условии совершения не менее 5 покупок в месяц). 1 % – с остальных покупок по кредитке. Максимальный кэшбэк – 2 000 рублей;

- Снятие наличных в банкоматах ОТП Банка: 3,99 % от суммы снятия + 390 рублей;

- Снятие наличных в ПВН ОТП Банка: 3,99 % от суммы снятия + 390 рублей;

- Снятие наличных в банкоматах и ПВН других Банков: 3,99 % от суммы снятия + 390 рублей;

- Лимиты по операциям: на снятие наличных – до 45 000 рублей в день и до 250 000 рублей в месяц;

- СМС-информирование: 99 рублей в месяц.

МОБИЛЬНЫЙ И ИНТЕРНЕТ БАНК

Управляйте деньгами с компьютера, телефона или планшета в любое удобное время 24 часа в сутки.

- Проверяйте баланс кредитки и анализируйте свои расходы;

- Пополняйте карту с карт других банков;

- Оплачивайте услуги ЖКХ, телефон, штрафы, и другое;

- Моментально переводите деньги на другие карты.

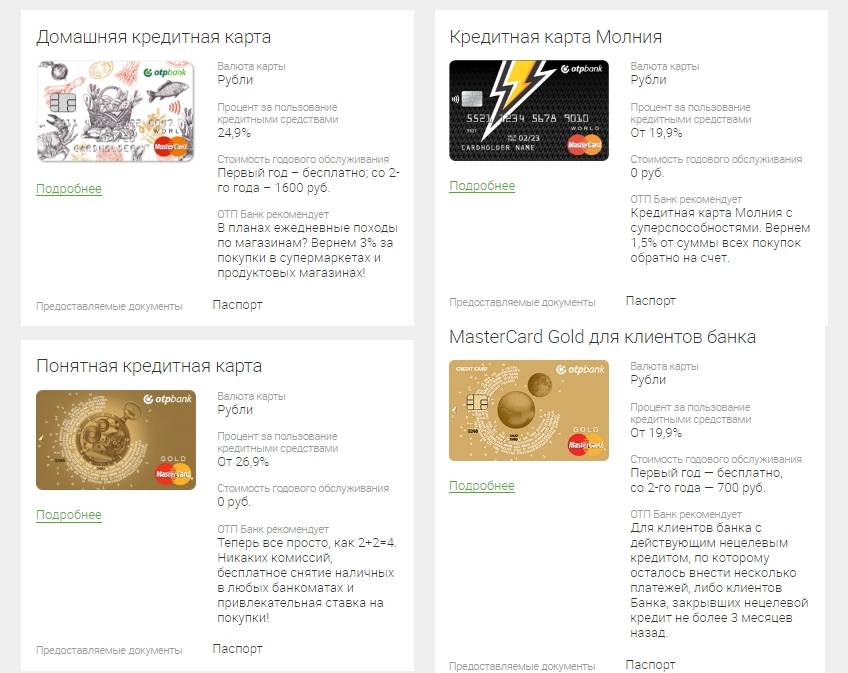

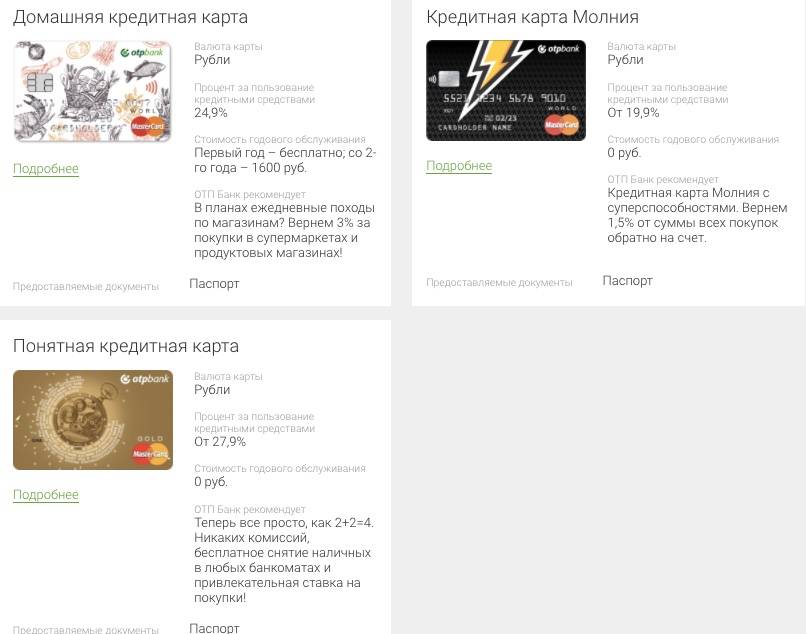

Условия пользования кредитными картами в ОТП Банке

ОТП Банк предлагает 4 кредитные карты. В течение первого года их обслуживание будет для вас бесплатным. Процентная ставка начинается с 19,9% годовых, но если уложиться в льготный период, то она составит 0%. Максимальный лимит для постоянных заемщиков равен 1,5 млн рублей.

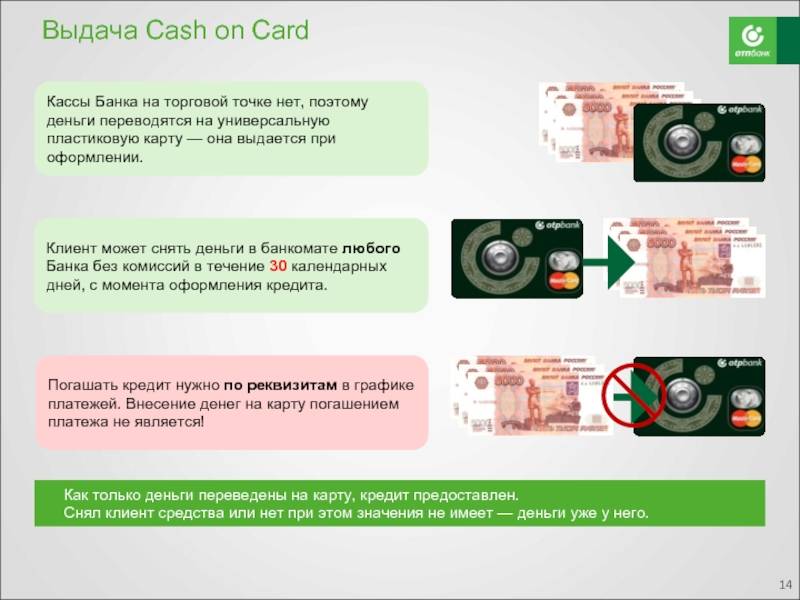

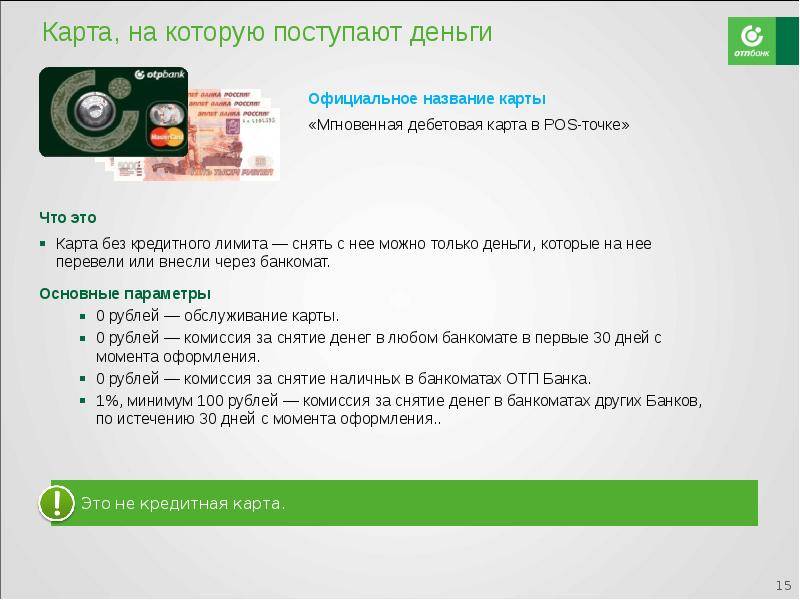

Пока кредитка изготавливается, вы можете воспользоваться моментальной картой, которая будет привязана к кредитному счету. С ее помощью можно оплатить покупки в магазине или снять наличные в банкоматах ОТП Банка.

Разберемся в плюсах и нюансах каждой кредитки, чтобы вы смогли подобрать лучший вариант для себя.

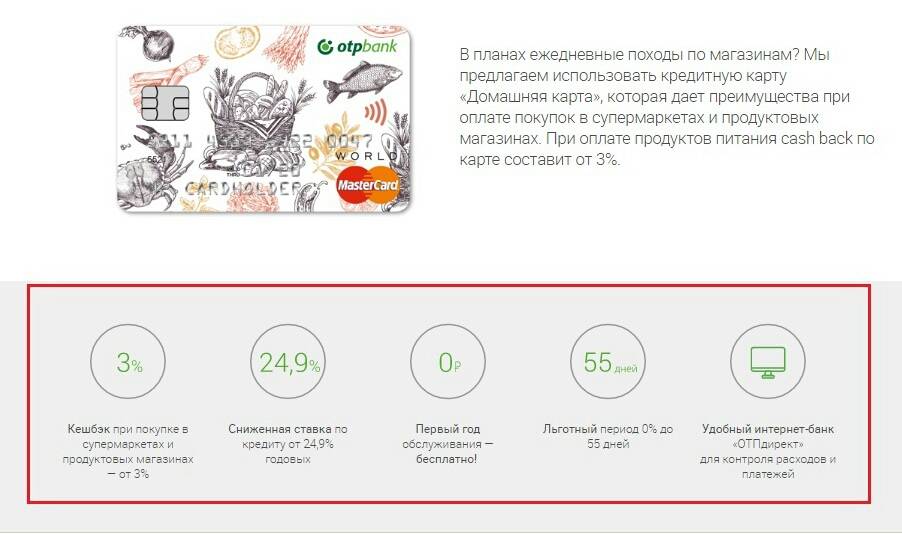

Домашняя кредитная карта

Для походов по магазинам выгодно использовать карту “Домашняя”. С ее помощью вы сможете вернуть 3% от денег, потраченных на продукты питания.

Тарифы по кредитной карте:

| Годовая ставка | 24,9% |

| Беспроцентный период | 55 дней |

| Беспроцентный период для обналичивания | нет |

| Доступный лимит | 10 000 – 300 000 руб. |

| Кэшбэк | 3% за покупки в супермаркетах |

| Начисление бонусов | программа “Домашние покупки 2.0” |

| Обслуживание без оплаты | да (первые 12 месяцев), в последующие годы – 1600 руб. |

| Оплата без контакта с картой | да |

| Использование в путешествиях | нет |

| Выдача по паспорту | да |

| Обналичивание в банкоматах других банков | да |

| Стоимость блокировки утерянной карты | 500 руб. |

| Лимит при обналичивании | 45 000 руб./день |

| Предоставление бумажной выписки бумажной | 59 руб. |

- посещение VIP-залов аэропортов;

- получение бесплатной страховки для выезда за рубеж;

- скидки на посещение лучших ресторанов, музеев и мероприятий вашего города.

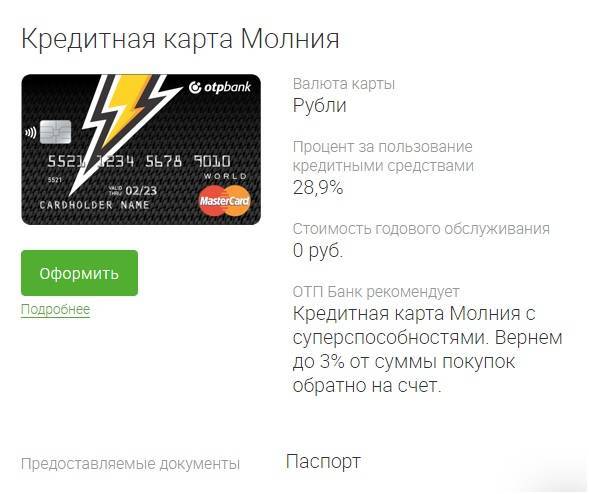

Кредитная карта Молния

Кредитку можно оформить под минимальный процент, а если внести собственные средства сверх лимита, то можно получать дополнительный доход (в виде процентов на остаток).

| Ставка/год | от 19,9% |

| Период, в который проценты не взимаются | 55 дней |

| Беспроцентный период для обналичивания | нет |

| Доступный лимит | 10 тыс. руб – 1,5 млн руб. |

| Кэшбэк | 3% на покупки |

| Начисление бонусов | скидки от партнеров Мастеркард |

| Обслуживание без оплаты | да |

| Оплата без ПИН-кода | да |

| Для путешествий | нет |

| Получение без справок | да |

| Обналичивание в банкоматах других банков | да |

| Процент на остаток | до 6,5% |

Преимущества карты:

- бесплатное пополнение через сайт ОТП Банка;

- начисление приветственного бонуса в размере 300 рублей (после первой покупки на сумму от 2000 руб.);

- если вы внесете 6 ежемесячных платежей вовремя, то банк снизит ставку до 19,9% годовых;

- переводы с карту на любую другую не облагаются комиссией.

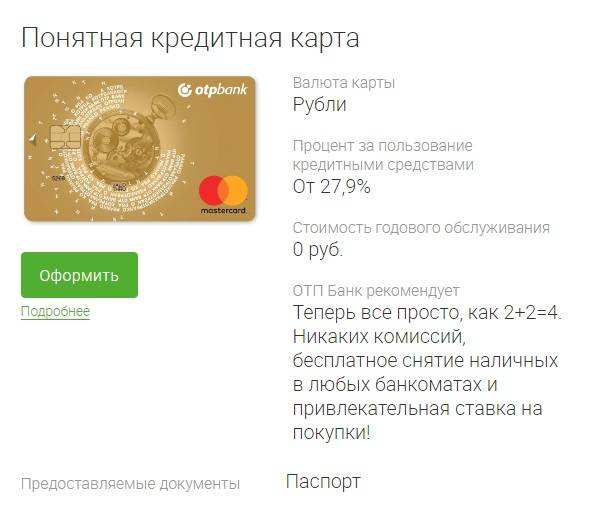

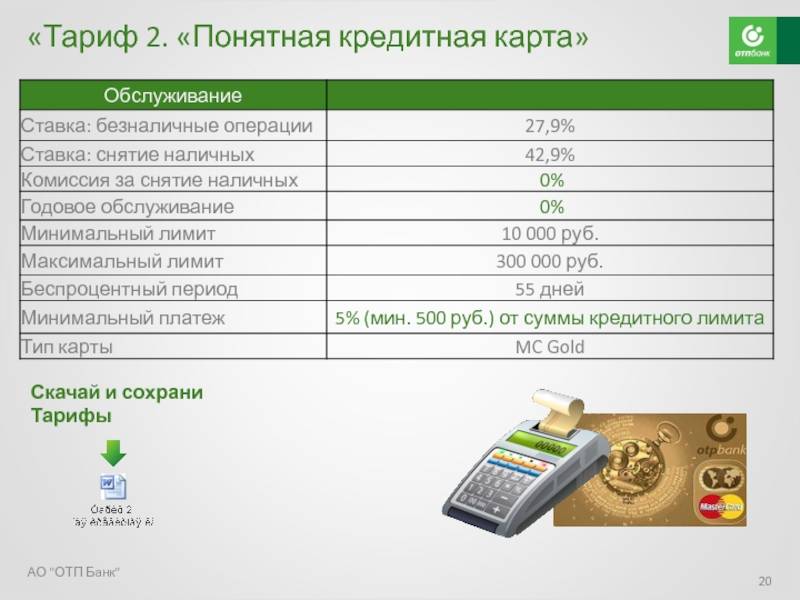

Понятная кредитная карта

Карта является бесплатной, при этом вам не придется платить комиссию за снятие наличных.

| Ставка/год | 26,9% |

| Льготный период | 55 дней |

| Беспроцентный период для обналичивания | нет |

| Доступный лимит | 10 000 – 300 000 руб. |

| Кэшбэк | нет |

| Начисление бонусов | нет |

| Бесплатное обслуживание | да |

| Оплата без контакта с картой | нет |

| Для путешествий | нет |

| Получение без справок | да |

| Обналичивание в банкоматах других банков | да |

| Комиссия за обналичивание | нет |

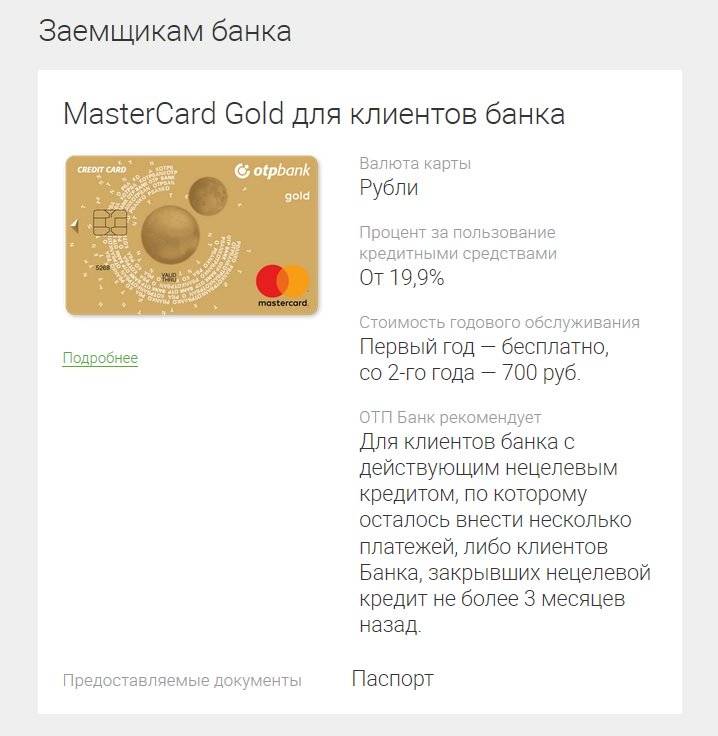

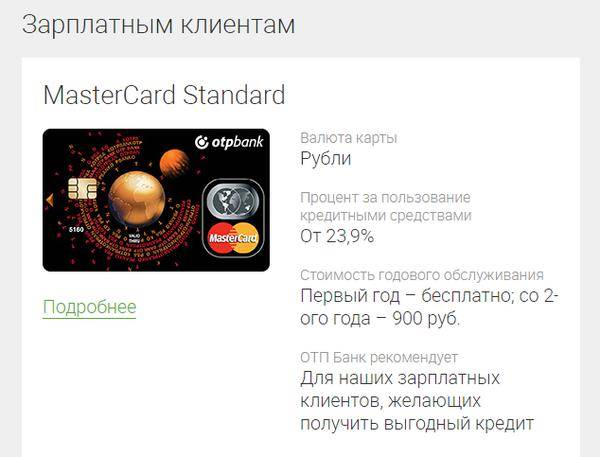

MasterCard Gold для клиентов банка

Данная золотая карта выпускается только для действующих заемщиков ОТП. Если у вас есть потребительский кредит, который погашается без просрочек, то карта будет одобрена за считаные минуты.

| Ставка по карте | от 19,9% |

| Льготный период | 55 дней |

| Беспроцентный период для обналичивания | нет |

| Доступный лимит | 10 000 – 1,5 млн руб. |

| Кэшбэк | нет |

| Начисление бонусов | нет |

| Обслуживание без оплаты | да (первый год), второй год – 700 руб. |

| Оплата без контакта с картой | есть |

| Для путешествий | нет |

| Получение без справок | да |

| Обналичивание в банкоматах других банков | да |

| Процентная ставка по операциям с наличными | от 39,9% |

Как добросовестному заемщику вам могут одобрить максимальный лимит. Оформление кредитки Голд возможно и в том случае, если вы погасили нецелевой потребительский кредит не более трех месяцев назад.

Как закрыть счет

После того как вы решите закрыть кредитку, возникает вопрос – как сделать это правильно, чтобы не остаться должным банку?

Опишем процедуру правильного закрытия счета.

Для того чтобы отказаться от кредитки, необходимо полностью восстановить кредитный лимит. Для уточнения текущей суммы задолженности лучше всего обратиться в отделение банка с паспортом.

Затем от вас потребуется внести требуемую сумму на счет через кассу банка и написать два заявления.

Одно об отказе от обслуживания, второе – на закрытие карточного счета.

Это очень важно, так как на незакрытый счет, даже если лимит был восполнен, продолжают начисляться проценты, пени и штрафы, в результате чего у вас может испортиться кредитная история и образоваться просрочка.

Менеджер банка примет ваши заявления и при вас произведет процедуру закрытия счета. Вам должны выдать соответствующее уведомление. Сохраните его.

Рекомендуется через несколько недель после закрытия кредитки сделать запрос в Бюро кредитных историй, чтобы удостовериться в том, что процедура была выполнена.

В противном случае, нужно будет повторно обращаться в банк для урегулирования вопроса или писать жалобу в ЦБ и Роспотребнадзор.

Сравнение кредитных карт ОТП банка

| Карта | Кредитный лимит | Кэшбэк | Процентная ставка | Стоимость обслуживания (за год) |

|---|---|---|---|---|

| Понятная | 1.5 млн. рублей | Не предусмотрен | 28 % | 1600 руб. |

| Молния | 300 тыс. рублей | 1.5 % | 20 % | 0 руб. |

| Домашняя | 300 тыс. рублей | 3 % | 25 % | 0 руб. |

| Gold | 1.5 млн. рублей | Не предусмотрен | 20 % | 700 руб. |

Примечание: Проверьте условия на сайте банка или у его сотрудников, так как они могут быть изменены со временем.

Как проверить баланс карты?

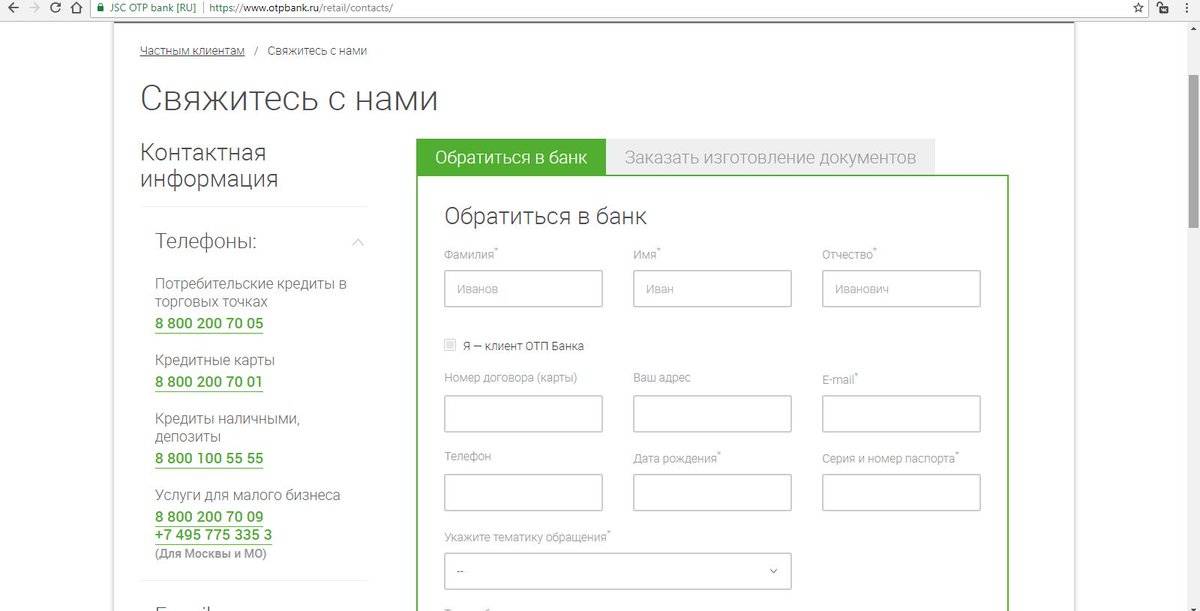

Для проверки баланса вам доступно множество способов. Вы можете позвонить в банк по специальному номеру, и, назвав данные о карте, вам будет оглашен ваш баланс.

Также вы можете отправить СМС сообщение на специальный номер с кодом получения баланса. Информацию о номерах и специальных кодах вы можете получить на сайте или в инструкции к карте.

Вы можете узнать баланс, авторизовавшись в системе самообслуживания банк – ОТП Директ. Для этого нужно выбрать онлайн банк на сайте ОТП.

Если ни один из названных выше способов вам не подходит – узнать баланс вы можете в самом отделении банка через кассу или банкомат.

Подведем итоги

Кредитная карта является удобным и современным способом оплаты покупок. Вы можете экономить деньги на покупках при помощи систем возвращения кэшбэка с ваших покупок. Эти функции доступны в некоторых дебетовых картах ОТП. При условии своевременного возвращения денег с кредитного лимита карты, вам не придется за них платить. Это очень удобно и выгодно, ведь вы можете получить кредит мгновенно.

Если у вас остались какие-либо вопросы по использованию карты, требующие юридической помощи, рекомендуем уточнить их у нашего специалиста. Форма для этого находится внизу справа. Консультация бесплатна – обращайтесь.

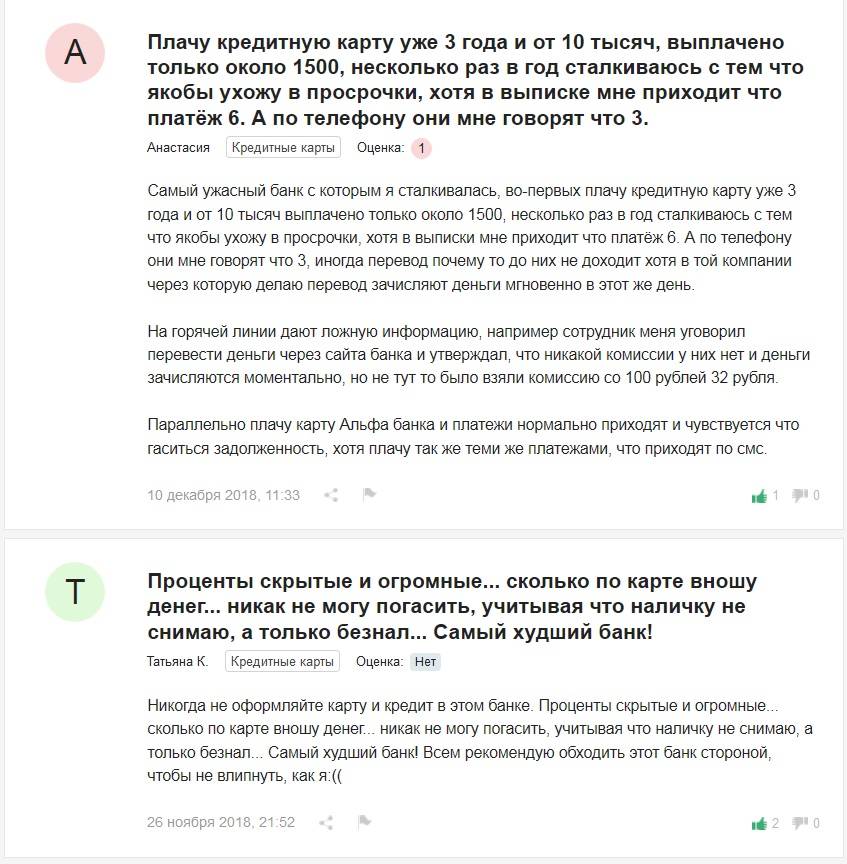

Плюсы и минусы кредитных карт ОТП банка

Как и кредитки иных банковских учреждений, кредитные карты ОТП банка имеют свои преимущества и недостатки. К положительным особенностям пластиковых карточек можно отнести:

- наличие льготного периода;

- маленькая комиссия за снятие средств с карты;

- большой кредитный лимит;

- возможность получения кредита по паспорту;

- возврат средств обратно на баланс, благодаря услуге кэшбэк;

- большой дневной лимит на снятие средств;

- конвертация в другую валюту.

- возможность получения процентов на личные средства, которые находятся на балансе заемщика.

К недостаткам кредиток ОТП банка можно отнести:

- большой процент за пользование кредитными средствами;

- платный смс-банкинг;

- отсутствие бонусных программ.

Подходят кредитные карты ОТП банка тем заемщикам, которые пользуются регулярным снятием наличных средств со счета. Получить кредитку можно моментально, предоставив один лишь паспорт, но при этом банк выдаст кредит по более высокой процентной ставке. Поэтому выгоднее собрать необходимый перечень документов и оформить платежный инструмент данного банка.

Обзор карт

В настоящее время в «ОТП Банке» можно оформить любую из 5 видов кредитных карт:

| Домашняя | Молния | Банк на работе* | Понятная | Gold | |

|---|---|---|---|---|---|

| Кредитный лимит | до 300 000 рублей | до 1 500 000 рублей | |||

| Процент-ная ставка,% | 24,9-49,9 | от 19,9 | 23,9-39,9 | 27,9-42,9 | 19,9-39,9 |

| Плата за обслужи-вание | 1 600 рублей; первый год – бесплатно | 2 900 рублей (для MC Gold) 900 рублей (для MC Standard) Первый год – бесплатно. | 700 рублей, первый год – бесплатно | ||

| Миним. платеж | 5%, min 500 рублей | 5%, min 500 рублей | 5%, min 300 рублей | 5%, min 500 рублей | 6%, min 500 рублей |

| Дополни-тельные опции и преимуще-ства | кэшбэк до 3% при оплате продуктов питания | кэшбэк 1,5% на все покупки; приветственный бонус**; до 30% скидки от партнеров платежной системы MasterCard; бесплатный интернет-банк; начисление на остаток собственных средств до 7%. | представители банка позициониру-ют простоту использования карты, как 2+2. Полное отсутствие комиссий (в т.ч., за снятие наличных). | золотая карта приходит по почте всем клиентам «ОТП Банка» с хорошей кредит-ной историей |

* оформляется для участников зарплатного проекта и сотрудников аккредитованных компаний

** бонус в размере 300 рублей зачисляется на карточный счет при выполнении двух условий:

- покупка совершена в течение 30 дней с момента оформления карточки;

- сумма покупки превышает 2 000 рублей.

Штраф за пропуск платежа по всем пяти видам карт – 20% годовых от суммы просроченного основного долга.

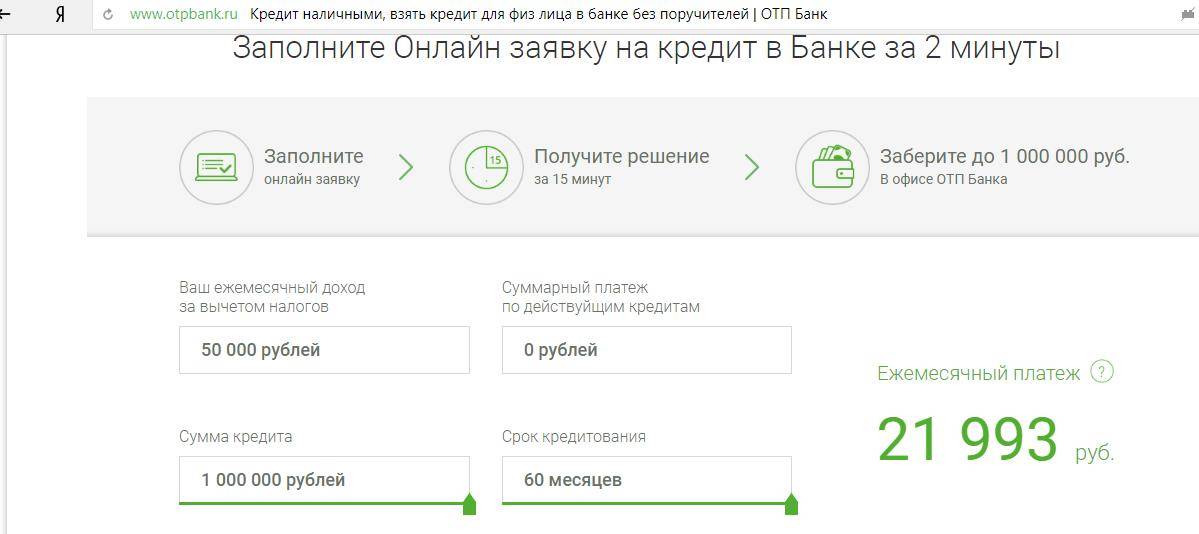

О Банке

ОТП Банк – один из крупнейших розничных банков в России, входит в состав одноименной европейской группы. Основан в 1994 году под названием Гермес, позднее был переименован в Инвестсбербанк. В 2006 году более 96% акций банка выкупил венгерский банк OTP Bank. В 2008 году банк окончательно вошел в состав группы OTP и сменил название на ОТП Банк.

Сейчас большую часть акций – около 97,88% – продолжает контролировать венгерский OTP Bank. Головной офис российского ОТП зарегистрирован в Москве, а сеть отделений охватывает более 3 700 населенных пунктов по всей России. В эту сеть входят шесть филиалов, почти 140 000 точек продаж и более 200 офисов. Номер лицензии ЦБ РФ – № , выдана 27 ноября 2014 года.

ОТП Банк предлагает все необходимые услуги как частным клиентам, так и бизнесу. Физическим лицам доступны кредиты (в том числе с оформлением в магазинах), вклады, кредитные и дебетовые карты, денежные переводы и программы добровольного страхования. Корпоративным клиентам банк предлагает расчетно-кассовое обслуживание, кредитование, депозиты, зарплатные проекты, обслуживание ВЭД, факторинг и гарантии.

Вы узнаете, как войти в личный кабинет на официальном сайте ОТП Банка онлайн. Подробные указания по удобному и быстрому доступу в otpbank.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

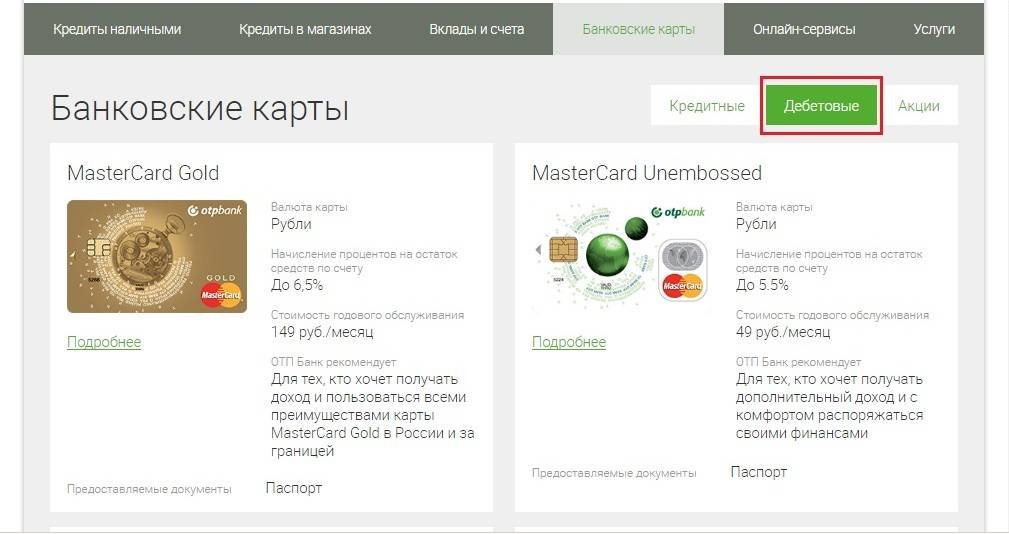

Дополнительные возможности карты ОТП Банка «Можно всё»

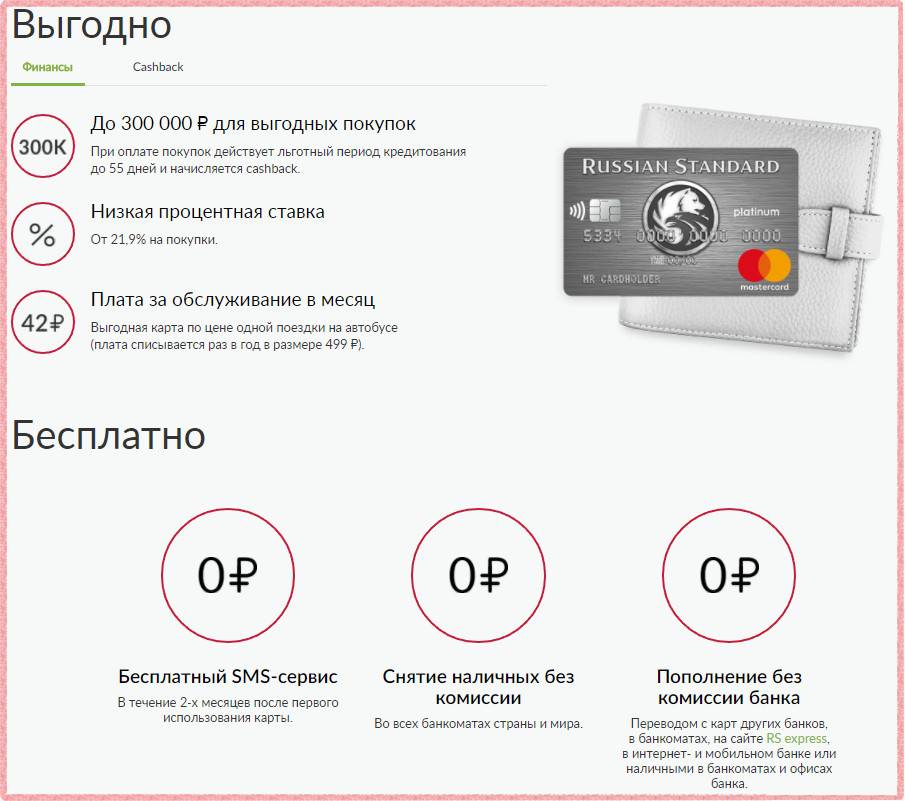

Дебетовая карточка ОТП Банка дает возможность пользоваться довольно выгодной и удобной бонусной программой. С ее помощью клиент сможет получить выгоду за покупки по пластику до 10%. А за хранение личных средств полагается до 7% годовых. Не каждый депозит сравнится с этой ставкой.

Программа бонусного кэшбека

ОТП Банк предлагает бонусную программу с кэшбеком, предназначенную для людей, которые активно тратят деньги с банковской карты. В ее рамках можно получить от 1,5 до 10% возврата за покупки в магазинах или интернете. Но начисляться может не менее 200 и не более 3000 рублей (хотя в документах указано до 5000 рублей). Возврат приходит в виде бонусов не позднее 10 числа следующего месяца за отчетным.

Любые сделанные по карте покупки принесут клиенту 1,5% от потраченной суммы. В документах прописаны исключения из правил, в которые попали ставки, казино, обмен валюты и еще несколько десятков категорий, за которые ни один банк не готов доплачивать клиенту.

Также есть бонусные категории, за траты в которых клиент получит сразу 10% кэшбека. В число этих категорий в ноябре 2019 года попали:

- аренда автомобилей (МСС 3351-3341 и МСС 7512);

- дьюти-фри (МСС 5309);

- спортивные товары (МСС 5655, 5940, 5941);

- такси (МСС 4121);

- общественный транспорт (МСС 4111, 4131, 4789).

Каждый месяц ОТП Банк пересматривает и меняет категории повышенного кэшбека. Поэтому в следующем месяце в них может попасть что-то более или менее выгодное для отдельных клиентов. Увы, самостоятельно выбрать категорию для получения бонусных баллов не получится.

Сами бонусы не имеют срока годности. Однако они могут быть аннулированы банком, если у клиента образовалась задолженность, если он разорвал договор с банком или если действие программы кэшбека официально закончено.

Процент на остаток

ОТП Банк обещает оплачивать хранение денежных средств на счету банковской карты. Ставка может доходить до 7%. Однако она сильно зависит от суммы, которая будет лежать на карточке. Градация следующая:

- До 5 тысяч рублей никакого процента на остаток нет.

- От 10 миллионов рублей – 0,1% годовых.

- От 3 миллионов рублей – 2% годовых.

- От 5 до 100 тысяч – 5% годовых.

- От 100 до 300 тысяч – 5,5% годовых.

- От 300 тысяч до 1 миллиона – 6% годовых.

- От 1 до 1,5 миллиона – 6,5% годовых.

- От 1,5 до 3 миллионов – 7% годовых.

По каким-то причинам в промо-материалах указана другая градация сумм, тогда как в документах к тарифу – именно эта. Поэтому рекомендуем уточнять точную процентную ставку при оформлении карты, поскольку возможны два варианта: документы к тарифу устарели, но никто их не обновил, либо же устарели промо-материалы.

Максимально выгодной карта становится в том случае, если хранить на ней более полутора миллионов рублей. Однако радуют достаточно высокие проценты на хранение даже небольших сумм – от 5% за 5 тысяч рублей и выше. У многих конкурентов небольшие суммы позволяют получать 3-4%.

Помните: страхованию подвергаются суммы на депозитах до 1,4 миллиона рублей. В случае закрытия банка все остальное вернуть не получится.

Особенность ОТП Банка в том, что процентная ставка по банковской карте определяется на основе минимального остатка за календарный месяц. Поэтому не рассчитывайте получить высокие проценты за первый же месяц использования. Даже если вы положите на счет 2,9 миллиона рублей 2 декабря, то за декабрь возврат составит 0 рублей. Потому что в первый день месяца на счету не было ваших денег, и это будет минимальный остаток за месяц.

Важно: если в какой-то из дней месяца на вашем счете скопится больше 10 миллионов рублей, то вы не получите даже обещанных 2% годовых: в таком случае ставка за месяц будет равна 0,1%

Доступ ко вкладу «Выгодный Плюс»

Владельцы дебетовой карты «Можно все» получают возможность открыть срочный вклад «Выгодный Плюс» со ставкой до 7% годовых и сроком 366 дней. Проценты выплачиваются ежемесячно на счет карточки. Положить можно сумму от 100 тысяч до 1,4 миллиона рублей. В первые тридцать дней после открытия вклада на него можно докидывать деньги (от 3000 рублей за один раз).

Для получения ставки 7% необходимо выполнить определенные условия: держать на счету банковской карты не менее 15% от размера сделанного вклада в качестве неснижаемого остатка, а также тратить по 5000 рублей каждый месяц. В противном случае ставка составить всего лишь 5%, что не слишком-то выгодно.

Общая информация по картам

Кредитка стала неким гибридом между дебетовой картой и кредитом наличными. С одной стороны, она совмещает в себе все прелести пластиковой карточки, с другой – позволяет пользоваться заемными ресурсами.

Как пользоваться карточкой? Есть два способа:

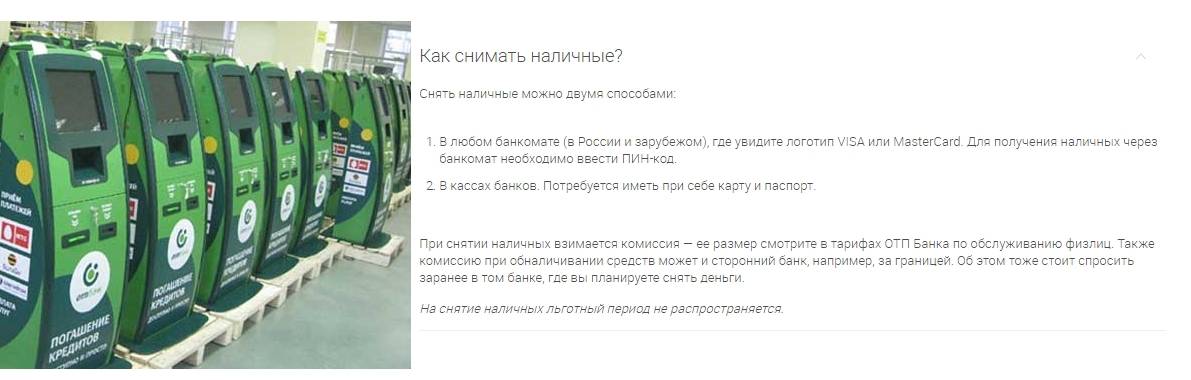

- Безналичная оплата. Сейчас такая техническая возможность появилась практически во всех торговых точках. При безналичных платежах будет действовать льготный период, в течение которого банк не будет взимать проценты.

- Снятие наличных. Сделать это можно в кассе банка или в любом банкомате, который работает с вашей платежной системой. Обналичивание средств с кредитных карт «ОТП Банка» облагается комиссией в соответствии с тарифами и не предполагает льготного периода.

Обращение в офис для снятия наличных требует предъявления паспорта.

Говоря о карточных продуктах, нельзя оставлять без внимания понятия лимита, льготного периода и минимального платежа.

Кредитный лимит

Количество денег, которые вам готов одолжить банк, называют лимитом кредитования. И если при обычном потребительском займе банк выдает стандартный кредит, то в отношении карточного продукта справедливо говорить о возобновляемой кредитной линии. Клиент может тратить деньги до тех пор, пока не использует весь установленный лимит. После погашения основного долга деньгами можно воспользоваться снова. И так до тех пор, пока не закончится срок действия карты. Но даже после его истечения карточку можно перевыпустить.

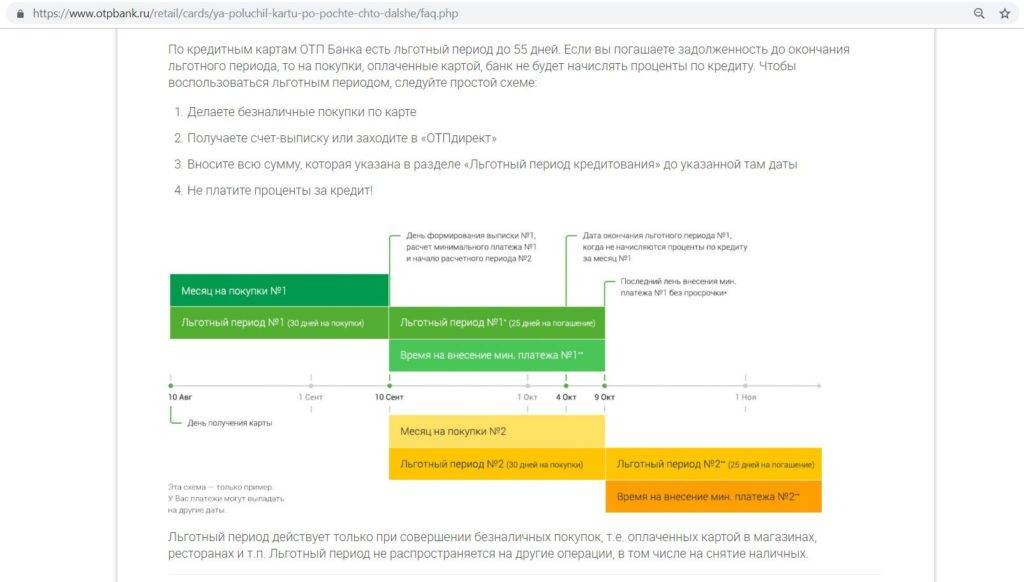

Льготный период

В течение определенного времени банк позволяет пользоваться своими средствами бесплатно. ОТП банк» определил этот срок на уровне 55 дней. То есть, у клиента есть ровно 30 дней на покупки и 25 – на погашение долга. Но эти сроки весьма условны и совершенно не означают, что вы должны 30 дней только тратить, а потом уже гасить долг. Вы можете совершить расходную операцию по карте, через 15 дней вернуть все деньги и на протяжении долгого времени вообще не пользоваться кредиткой.

Льготный период предоставляется только при безналичной. Снимая наличные, вы будете оплачивать проценты с первого дня.

Остаток грейс-периода, равно как и остальную информацию по карте, можно получить в онлайн-сервисах банка или по телефону справочной службы.

Минимальный платеж

Нюансы пользования кредитными картами неизменно связаны с понятием минимального платежа. Это та сумма, которую нужно вносить раз в месяц на счет карты любым удобным клиенту способом. Такое требование оказалось выгодным для тех, кто ожидает поступлений значительных сумм и точно знает, что в будущем сможет отдать долг сразу.

Минимальный платеж по картам ОТП стандартно составляет 5% от суммы задолженности, но не менее 500 рублей. По некоторым карточным продуктам банк вправе установить другие, отличные от стандартных, условия по размеру минимального платежа.

Вывод средств через кассу

Огромную массу клиентов, получающих заработную плату на банковский счет или карту, а также тех, кто пользуется интернет-сервисами и «пластиком» OTP Bank для расчетов, оплаты товаров и услуг, интересует вопрос обналичивания денег без дополнительных затрат. Не меньше такие вопросы интересуют и россиян, имеющих .

Понятно, что не каждый из клиентов может себе позволить получать собственные кровно заработанные деньги даже с минимальной комиссией. Сегодня большинство банков включают в тарифные пакеты услугу беспроцентного списания со счетов при выдаче денег. Для клиентов, которые не хотят или не могут освоить технику работы с банкоматом, имеется простой альтернативный способ – снятие наличных с карты ОТП Банка непосредственно в кассе.

Для этого нужно просто с паспортом и картой обратиться в ближайшее отделение, где имеется операционная касса. В ней клиенту доступно множество услуг, в том числе и вывод наличных средств. Банковские служащие быстро оформят и организуют выдачу затребованной клиентом суммы наличных.