Открытие — карта «120 дней»

- Процентная ставка: от 13,9% до 29,9% годовых.

- Кредитный лимит: до 500 000 руб.

- Беспроцентный период: до 120 дней.

- Обслуживание карты: 1 200 руб. в год.

Льготный период по этой кредитке банка Открытие также один из самых продолжительных в 2021 году — до 120 дней. Запрашивая карту с кредитным лимитом до 100 000 рублей, достаточно будет предоставить паспорт. Хотя информация о месте работы также потребуется.

Хотя за использование карты установлена не такая маленькая годовая комиссия — 1 200 рублей, можно превратить эту кредитку в бесплатную. Для этого нужно ежемесячно расходовать всего от 5 000 рублей с баланса карты, и за каждый такой месяц банк вернет по 100 рублей.

Использование кредиток с кэшбэком

Понятие кэшбэка как выгодной возможности получить компенсацию части своих расходов прочно вошло в российскую жизнь. Даже государственные органы используют такое слово для своих программ — например, туристический кэшбэк от Ростуризма за отдых внутри страны.

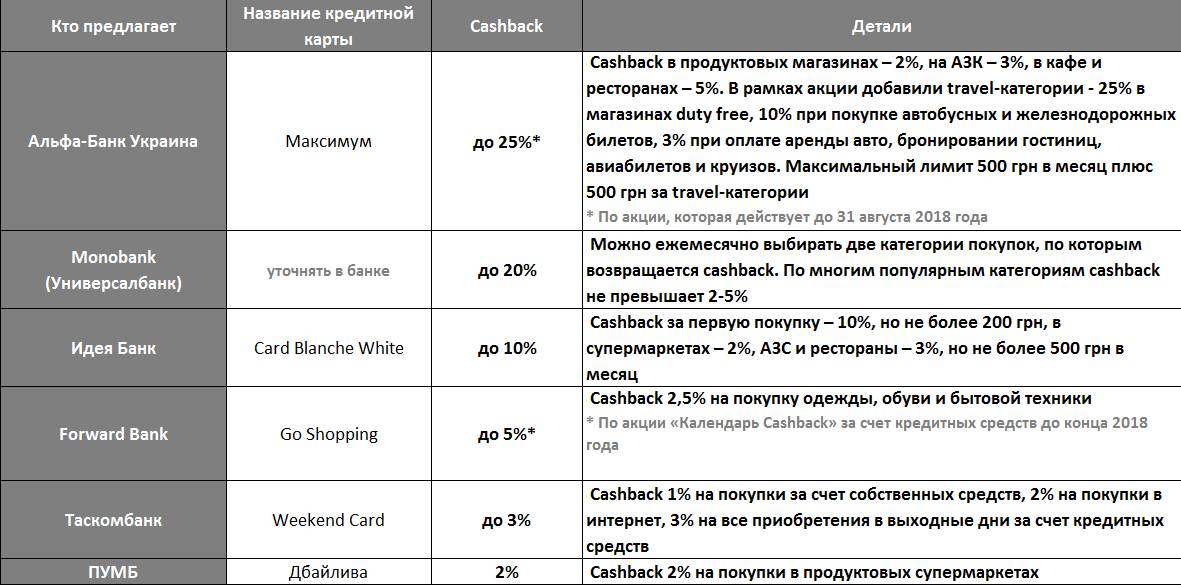

Кредитные карты с кэшбэком выпускает любой уважающий себя и своих клиентов банк. Кэшбэк за расходы по кредиткам почти всегда сводится к начислению бонусных баллов, а не живых рублей. Но этими баллами можно компенсировать уже совершенные расходы. Обычно — в категориях, определенных правилами банка.

Кроме прибыли от депозитного размещения своих денег в банке, вы сможете получить, пусть и небольшой, доход в виде возврата денег за совершенные по безналу покупки. Как правило, возвратная сумма составляет от 0,5 до 3 %, в редких случаях до 7-10%, все зависит от условий конкретного финансового учреждения.

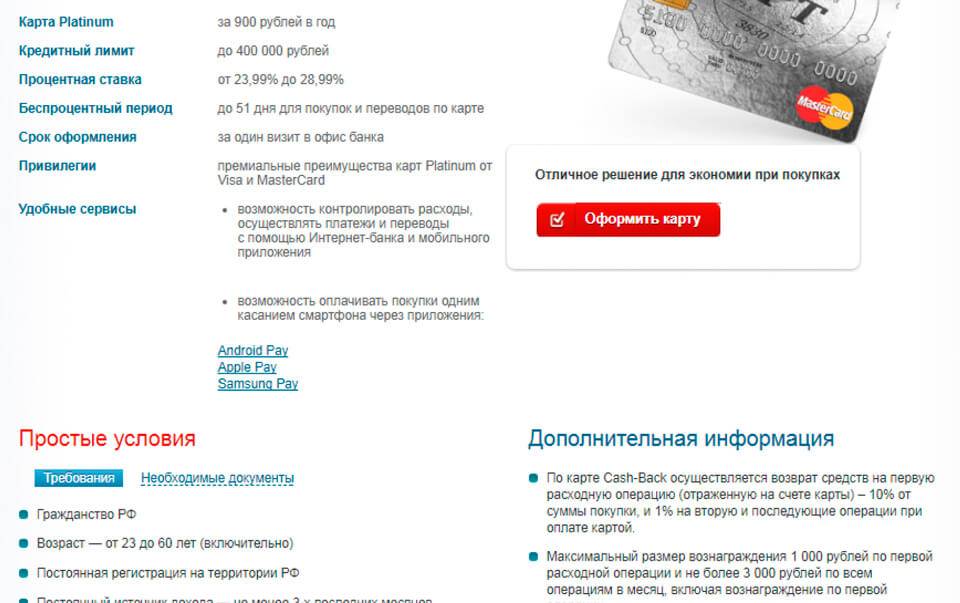

Вот несколько кредитных карт, доступных сегодня, с хорошими условиями кэшбэк-программы.

Стоит ли пытаться заработать на обналичивании кредитных карт

Все эти способы заработка не приносят существенных доходов, но и не требуют никаких сложных действий. Достаточно оплачивать покупки кредитной картой и своевременно погашать задолженности.

Некоторые люди ищут альтернативные способы зарабатывать на кредитных картах. В частности, заниматься их обналичиванием.

Это происходит так:

- Человеку поступает предложение немного заработать, обналичив кредитную карту.

- Он соглашается.

- Ему присылают, по почте или курьерской доставкой, карту с указанием пин-кода.

- Исполнитель снимает с карты наличные в ближайшем банкомате.

Основную часть этих средств он отдаёт заказчику, а вознаграждение за работу (от 10 до 30 % всей суммы) оставляет себе. Как правило, обналичивают суммы начиная от 100 тыс. руб., и процент исполнителя составляет 10 и более тыс. руб.

Звучит очень привлекательно. Но ввязываться в такую деятельность не следует ни в коем случае: этим способом снятия наличных пользуются воры и мошенники, которые крадут банковские карты или как-то выманивают деньги у жертв.

Участие в подобных схемах является уголовным преступлением! Поэтому мошенники никогда не ходят в банкомат лично и ищут постороннего исполнителя для обналичивания. Все риски ложатся на наивного человека, который соблазнился возможностью быстро и легко заработать на кредитных картах – именно ему грозит тюрьма.

Бонусные кредитные карты

Это карточки с различными бонусными программами. Например, вы можете оформить партнерскую кредитку, и получать бонусы и спецпредложения за покупки у определенной компании. Карты «Аэрофлот» — тут все понятно, все привилегии будут для путешественников, карта «Детский мир» — баллы за покупки детских товаров.

Есть карты, которые не так сильно ограничены, и они просто стимулируют своих владельцев совершать покупки у партнеров банка. Например, если вы купите продукты в Пятерочке, а не в Магните, то вам дадут бонусы, которые зависят от суммы потраченных вами средств.

Здесь прибыль будет не прямая, а косвенная, за счет получаемых бонусов. Их вы потом тратите на новые покупки, которые будут совершаться со скидкой до 100%, условия везде разные, но сэкономить действительно можно, особенно по специальным предложениям в праздники или День Рождения.

Есть кредитки разной направленности, которые позволяют получать выгоду в одном только направлении. Например:

- Карты для путешественников – дают мили за покупки, на них потом покупаете билеты;

- Карты для автолюбителей – дают возможность бесплатно покупать бензин и прочие товары на АЗС;

- Кредитки для любителей шопинга – скидки до 100% на покупки в супермаркетах и т.д.

Подытожим: кредитные карты могут приносить прибыль своему владельцу прямую или косвенную, если у них есть такие опции – кэшбэк, начисление дохода или партнерские бонусные программы. Если вы хотите подобрать для себя действительно выгодную карту, то воспользуйтесь готовыми подборками на BankSpravka.RU.

Как пришел, так и уйдет – кэшбэк

Кэшбэк – это возврат части стоимости покупки по карте. Банки выплачивают его, чтобы стимулировать клиентов больше тратить по карте – и в случае кредитных карт кэшбэк обычно выше, чем по дебетовым. Банки зарабатывают за счет межбанковской комиссии за перевод денег с одного банка в другой при оплате картой – эта комиссия составляет 1-2%, и фактически «делятся» этой суммой с клиентами.

Почти у каждого банка есть своя программа по кэшбэку, и они отличаются не только процентом, но категориями торговых точек, говорит Алина Бажулина:

С категориями недавно произошла интересная история. Платежная система «Мир» представила свою программу «Кэшбэк кэшбэков», и по ней давала 10% бонуса за покупки в некоторых категориях, в том числе с MCC-кодом 4812 – телефоны. Но дело в том, что салоны связи, продающие телефоны, еще и пополняют счета клиентам, и пользуются одним и тем же терминалом. Итог понятен – люди стали «гонять» деньги на счет (потом их можно вывести оттуда), чтобы набрать побольше кэшбэка, а НСПК (оператор карт «Мир») не выплатил им ничего.

Остальные программы уже не дают 10%, сейчас кэшбэк на основную массу товаров редко превышает 1%. Дело в том, что Центробанк ограничивает межбанковскую комиссию, а в скором времени оплата картой вообще перейдет на Систему быстрых платежей, где комиссии нет вообще – тогда от программ кэшбэка, скорее всего, не останется ничего.

Пока же можно ими пользоваться, умельцы находят способ неплохо копить. Например, Виталий Гончарук из krasnodar-room.ru рассказал нам о схеме, по которой он копит до 20 тысяч рублей кэшбэка каждый месяц:

Как видно, «попадать» под условия программ достаточно сложно – но вполне возможно. Нужно лишь помнить о том, что банки могут заблокировать кэшбэк клиентам, которые слишком быстро, по мнению службы безопасности, его набирают. Примеры такие есть: кто-то, например, оплачивает бензин для служебного автомобиля своей личной картой или делает закупки продуктов на весь офис – они легко теряют все свои бонусы, а служба поддержки не видит в этом никакой проблемы.

Чтобы успеть отхватить себе побольше кэшбэка, желательно следовать некоторым советам:

выбирать программу, где кэшбэк выплачивается живыми рублями, а не баллами или бонусами

Перевести в деньги их не так просто и, скорее всего, не очень выгодно;

обращать внимание на максимальные суммы кэшбэка – обычно это максимум 1-2 тысячи рублей в месяц;

обращать внимание на категории недели или месяца, по ним кэшбэк будет повышенным. Но бывает так, что ближайший от дома магазин использует совсем неподходящий MCC-код, из-за чего заработать уже не получится.

Но пока время кэшбэка окончательно не ушло, заработать можно и так. Много не получится, но стоимость обслуживания карты (100-200 рублей в месяц) так «отбить» получится.

Связка: кредитка + вклад или доходная карта

У нас есть халявные кредитные деньги, одолженные нам банком на определенный срок.

Их можно разместить в месте, где нам за это заплатят.

В первую очередь на ум приходят банковские вклады. В первый месяц получения первых 50 тысяч, открываем 3-месячный депозит. На второй месяц – 2-х месячный. В последний период – 1 месячный.

Цель: истечение сроков вкладов к окончанию льготной 100 дневки по кредитной карте. Снимаем деньги. Гасим задолженность по кредиту. Полученный процент от банковских вкладов кладем себе в карман. Есть профит.

Главная проблема депозитов – низкая процентная ставка на коротких сроках. Поэтому можно использовать второй вариант – доходные карты. С начисление процентов на остаток.

Многие банки рассчитывают процент, исходя из минимальной суммы на остаток в течение месяца. То есть, если вы положили на карту 100 000 тысяч в середине месяца, то вы ничего не получите. На начало месяца этих денег на карте не было. И значит вам не будет идти доход.

Аналогично и со снятием. Лежали деньги на карте. До окончания месяца вы решили снять их. Допустим 30 числа. И вот сюрприз. Минимальный остаток в течение месяца будет ноль (на 30 число) и вы снова в пролете.

Карты с ежедневным начислением процентов, будут в разы выгоднее

Неважно сколько времени вы продержите свои деньги на карте. Месяц, полмесяца, неделю

Да хоть один день. Вам все равно что-то капнет, пропорционально времени и сумме нахождения денег на доходной карте.

Кэшбэк с покупок

Многие банки дополняют свои кредитные карты программой кэшбэка. В ее рамках на ваш счет будет возвращаться определенный процент от потраченных с кредитки средств. Механизм возврата может быть различным. Например, известная всем программам «Спасибо» от «Сбербанка» предполагает возврат определенного процента от потраченной суммы в виде бонусных баллов, которые потом можно использовать в ограниченном количестве магазинов. Банк «Тинькофф», в отличие от «Сбера», просто начисляет пользователю на счет часть израсходованных им средств и никак не ограничивает их дальнейшее применение. Естественно, второй вариант более выгоден для тех, кто решит заработать на программе кэшбэка.

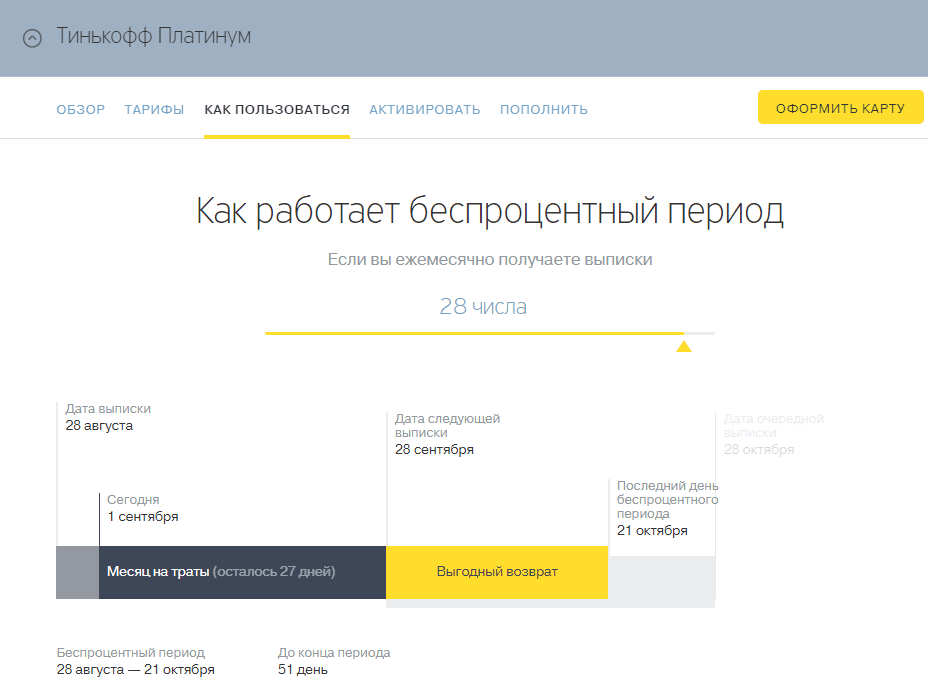

Как работает беспроцентный период карты Тинькофф?

Как работает беспроцентный период карты Тинькофф?

Механизм получения дохода будет следующим:

- храните зарплату на дебетовой карте;

- все покупки и счета оплачивайте с кредитки (через интернет-банкинг и терминалы эмитента карты);

- в конце каждого дня с дебетовой карточки перечисляйте на кредитную сумму, равную объему дневных расходов.

Таким образом, вы будете получать «премию» от банка-эмитента кредитки за каждую совершенную расходную операцию, и при этом не выйдете за пределы кредитного лимита. Если гасить возникший долг сразу же в конце дня, то и процентов за использование заемных средств можно не опасаться. Как правило, у каждой из карт подобного рода имеется льготный период, в течение которого можно расходовать средства с них бесплатно. И этот период явно больше суток.

Итог: в конце месяца у вас на кредитном счете вдобавок к заемным средствам накопится некоторая сумма кэшбэка, которая будет расцениваться банком как ваши личные средства. В зависимости от условий действия кредитки, на нее даже может начисляться небольшой процент, что тоже может быть рассмотрено в качестве дохода.

Простая схема, как заработать на кредитных картах

У подавляющего большинства современных кредиток имеется льготный период, на протяжении которого клиент не должен банку проценты, если расплачивается за товары и услуги по безналу. Как правило, он длится 50-60 дней. Но отдельные организации предлагают своим клиентам ещё более выгодные условия: 100- или 200-дневный беспроцентный срок (при том, что пользователь за это время возвращает банку 5-10 % от величины кредита). В частности, такая услуга есть у Альфа-Банка: тариф «100 дней без процентов» для держателей кредитных карт.

Если вы собираетесь зарабатывать на кредитных картах, отдавайте предпочтение кредиткам без годового обслуживания. К примеру, у Сбербанка есть такие тарифы (для тех клиентов, которым делается персональное предложение). Все платные услуги нужно сразу отключить, смс-оповещения заменить бесплатным информированием через мобильное приложение, чтобы карта помогла вам заработать, а не требовала расходов сама по себе. Процентная ставка в данном случае роли не играет: погашая задолженность в течение льготного периода, вы всё равно ничего не платите сверх суммы кредита.

Сначала рассмотрим способ заработать на двух кредитных картах, одна из которых – с льготным периодом. Обзаведитесь как минимум одной кредиткой и одним дебетовым счётом с выгодной процентной ставкой (на вклад либо остаток) с возможностью снимать нужные суммы в любой момент. Такие предложения есть у банка Тинькофф: ставка по тарифу Tinkoff Black для новых пользователей составляет 10 % годовых, а все остальные могут заработать 6 % годовых.

Алгоритм получения дохода следующий:

- Оплачиваете кредитной картой абсолютно все свои покупки и услуги с первого дня льготного периода.

- Те суммы, которые вы потратили на покупки, оплачивая кредиткой, вы кладёте на свой дебетовый счёт, где они будут приносить проценты.

- Когда льготный период кончится, с дебетового счёта вся необходимая сумма перечисляется на кредитную карту. После этого схему можно повторить с нуля.

То есть вы не только бесплатно пользуетесь кредитными средствами банка, но и зарабатываете, получая проценты с депозита или дебетовой карты.

Проблема данного метода заключается в том, что многие тарифы не допускают открытия нового льготного периода, пока не погашена задолженность по старому

Поэтому важно успеть вернуть все потраченные с кредитной карты средства до того, как начнётся новый расчётный месяц

Можно пойти дальше и усложнить данную схему, использовав вместо одной кредитной карты несколько. Это называется банковской каруселью. Вот как можно заработать на кредитных картах:

- Оформляете две кредитки и пользуетесь той, у которой длиннее льготный период.

- В первый же день этого периода оплачиваете что-либо этой кредиткой.

- В первый расчётный день следующего месяца берёте вторую кредитку и все покупки совершаете с её помощью.

- До окончания второго месяца гасите долг по первой кредитной карте.

- Снова оплачиваете всё только с неё.

- До конца второго месяца возвращаете потраченные средства на вторую кредитку.

- Весь месяц пользуетесь второй картой и повторяете схему заново.

Выгода этой продвинутой схемы в том, что вам не придётся срочно гасить задолженность, чтобы успеть к началу следующего беспроцентного срока: вы просто переключаетесь на вторую кредитную карту и пользуетесь ею. Главное – вовремя возвращать потраченное (по обеим кредиткам) и строго следовать порядку их чередования. В противном случае вы не только не заработаете на кредитных картах, но и потеряете часть средств – вам придётся платить проценты банку. Здесь важны внимательность, дисциплина и тщательный контроль своих финансовых потоков.

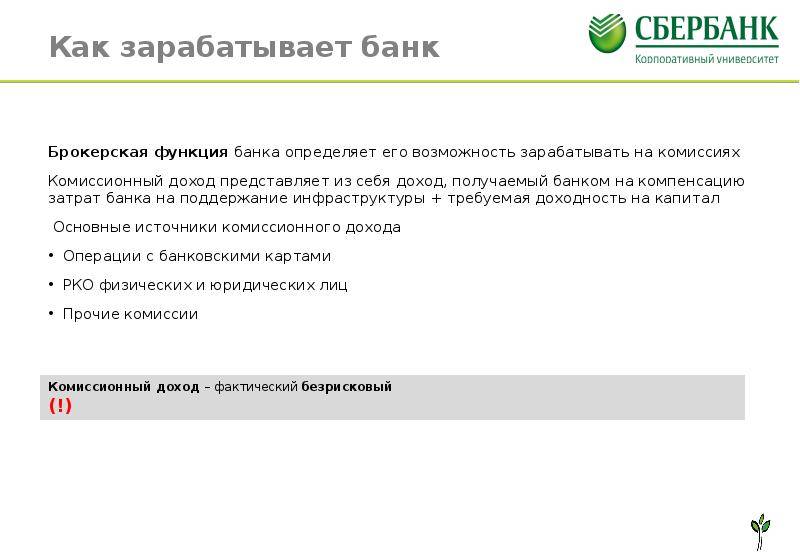

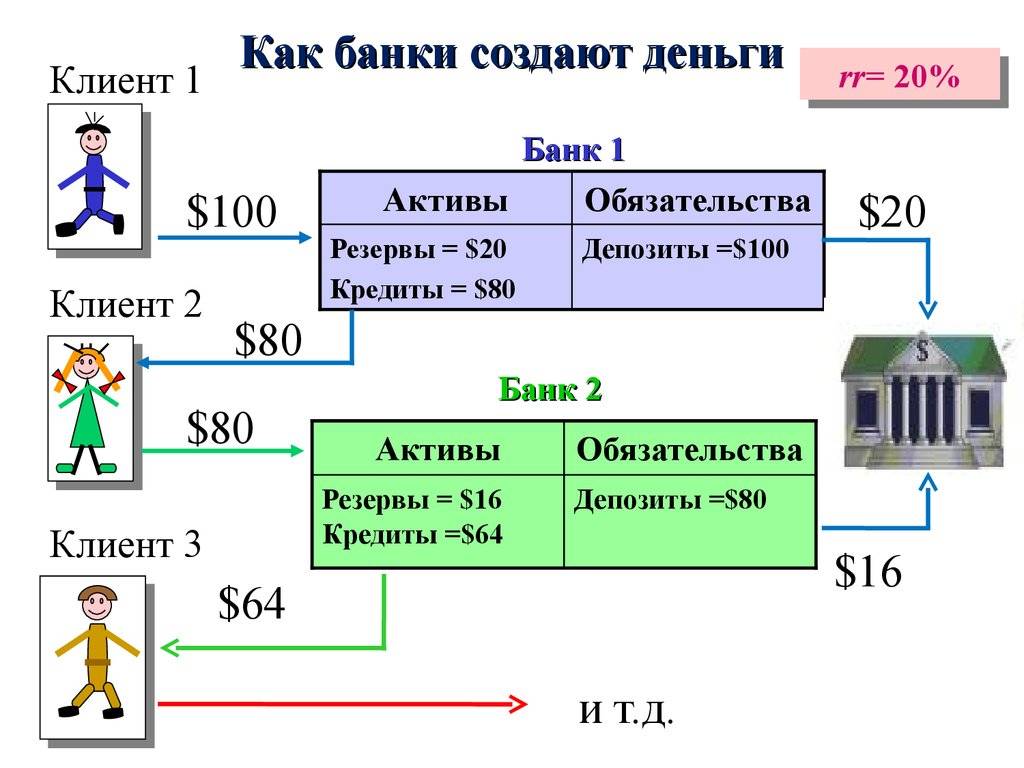

Из чего складывается прибыль банка?

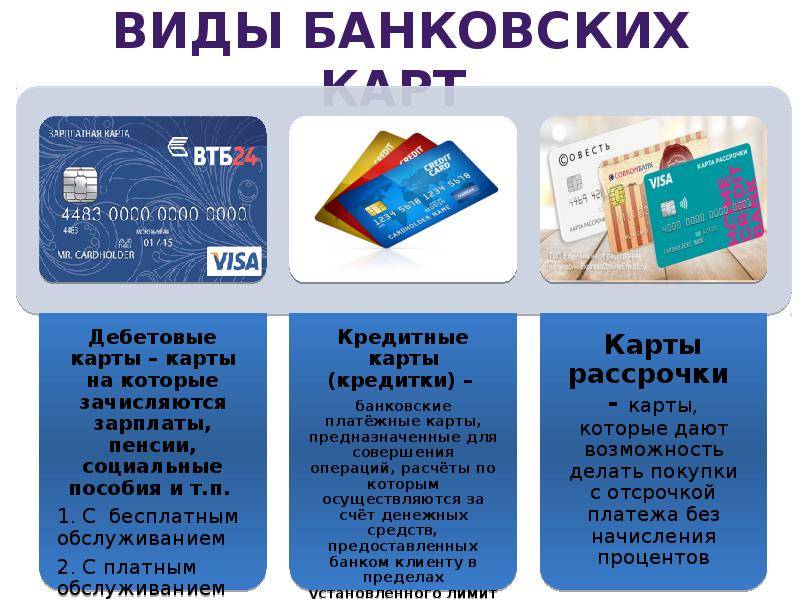

Первым делом разберем особенности кредитных карт, потому как они серьезно отличаются от иных вариантов банковского кредитования. У кредитки есть льготный период, когда клиент может вернуть всю сумму долга в определенный срок без процентов. Ответственные заемщики стараются оплатить задолженность точно до определенной даты и не переплачивать.

Как банки заработают на кредитках, если все владельцы карт станут пользоваться беспроцентным периодом? Тогда прибыль финансовой компании будет равна нулю? Вовсе нет, даже в этом случае у банка существует заработок на кредитных картах.

- Комиссия за выпуск кредитки. Некоторые банки берут плату на оформление карточки, другие снимают ее при внеплановом перевыпуске (к примеру, при краже или утере). Выдача обновленного пластика по истечении срока действия обычно проводится бесплатно. Впрочем, не стоит радоваться, просто эта услуга включена в годовую стоимость тарифного плана.

- Блокировка или разблокировка кредитной карты. Как правило, эта опция бесплатная, но в определенных банках и за нее может взиматься комиссия.

- Годовая стоимость обслуживания – второй по значимости заработок на кредитках после выплаты процентов. Даже если вы всегда возвращаете долг банку в рамках беспроцентного периода, за пользование картой все равно придется заплатить. Цена кредитки зависит от ее статуса и условий тарифного плана. Впрочем, это вовсе не означает, что не существует бесплатных кредиток. В рамках персонального предложения или рекламных акций банки часто предлагают кредитные карты без годовой платы.

- Дополнительные услуги. Такие сервисы, как мобильное приложение, личный кабинет на сайте и выписка по счету предоставляются бесплатно. Но за остальные придется заплатить, к примеру, за СМС-оповещение берется ежемесячная комиссия в размере 50-60 рублей. Эти сервисы, безусловно, очень удобны и за умеренную плату помогают контролировать состояние кредитной карты.

- Главная прибыль банка основана на безответственности заемщиков, которые забывают внести ежемесячный платеж. Кажется, в чем смысл для кредитора, чтобы люди выходили на просрочку? Дело в том, что тогда клиенту придется оплатить штраф, пени и часто повышенную процентную ставку, что выливается в круглую сумму.

К счастью для банков, далеко не все клиенты пунктуальны и вовремя вносят платежи. Скорее даже таких меньшинство, так что о прибыли кредитора можно не переживать. Выше мы перечислили не все возможные варианты получения дохода кредитными организациями, существуют еще страхование, дополнительные опции и т.д. Конечно, никакого обмана со стороны финансовых компаний нет, просто многие держатели кредиток даже не удосуживаются прочитать условия тарифного плана.

Стоимость СМС-оповещения, годового обслуживания или ежемесячной страховки кажется небольшой. Но если посчитать, сколько банк зарабатывает на этих услугах в масштабе страны, суммы получаются просто огромными. Такой вид займа считается вторым по выгодности в банковской сфере, так что смысл выдавать кредитные карты почти всем желающим все же есть.

По кредитке можно не платить

Большинство потребителей не хочет связываться с кредитными картами, опасаясь высоких процентов. Однако при грамотном подходе можно не платить банку за пользование заемными средствами, а возвращать только сумму долга.

Практически все банки выпускают кредитные карты с льготным периодом. Его продолжительность зависит от конкретной финансовой организации. Обычно беспроцентный грейс-период составляет 55 дней, хотя встречаются варианты от 20 до 120 суток и даже дольше. Если в течение этого срока вы полностью возвращаете долг, то проценты не начисляются.

Пример. Мария потратила с кредитки 15 000 рублей. В течение льготного периода девушка успела полностью погасить задолженность. Она вернула банку деньги, не заплатив ни копейки за пользование кредитными средствами.

Если вы не вернули всю сумму полностью, а смогли внести лишь часть, вам начислят проценты – в том числе и за время льготного периода.

Пример. Александр тоже истратил 15 000 рублей с кредитной карты, но к концу льготного периода он смог вернуть в банк только 3 000 рублей. Соответственно, будут начислены проценты. Причем банк выставит счет за все время пользования картой, включая льготный период.

Особенность грейс-периода в том, что проценты не начисляются только при безналичной оплате товаров и услуг. Если вы захотите обналичить деньги в банкомате, будьте готовы заплатить комиссию и проценты за весь период.

Важно! Исключение составляют кредитки с возможностью беспроцентного снятия наличных. Уточнить, поддерживается ли эта опция, вы сможете в банке.

На что еще нужно обратить внимание

Перед оформлением карт нужно внимательно изучить условия, в первую очередь — порядок начисления кэшбэка и процентов на остаток. Так вы сразу узнаете, когда бонусы начисляются, а когда — нет

В первую очередь, обратите внимание на лимиты кэшбэка и процентов на остаток — при их превышении бонусы не начисляются. Для разных категорий могут быть установлены отдельные лимиты

Банк может обнулить кэшбэк или начислить его по минимальной ставке. Это происходит при злоупотреблении бонусами — например, если расплачиваться картой только в специальных категориях. Желательно, чтобы количество покупок вне категорий с повышенным кэшбэком было более 50% от общего числа.

Похожее условие есть у некоторых карт с процентами на остаток. При отсутствии трат в течение длительного времени банк может автоматически закрыть карточку или начислить проценты по ставке «до востребования».

Если кэшбэк по карте начисляется баллами, то учитывайте способ их использования — он должен быть наиболее удобным для вас. Наиболее оптимальным вариантом будут бонусы, которые позволяют вывести их на карту или компенсировать ими ранее оплаченные покупки

Обратите внимание на минимальные лимиты использования бонусов. Желательно также, чтобы один балл был равен одному рублю

Также учитывайте категории, которые исключены из программы кэшбэка — в них часто входит, например, оплата коммунальных или инвестиционных услуг.

Для обеих карт важны стоимость обслуживания и условия, при которых оно становится бесплатным. Карта с полностью платным обслуживанием или с неудобными условиями бесплатности может оказаться невыгодной. То же самое касается условий начисления процентов на остаток или кэшбэка по повышенной ставке.

Сколько длится на самом деле льготный период

Льготный период есть практически у любой кредитной карты. Он составляет до 55 дней, а в некоторых случаях до 730 дней. Однако не стоит расслабляться. Заявленный беспроцентный период может оказаться на самом деле в два раза короче. Все зависит от даты начала расчетного периода. Уточнить эту информацию можно в банке.

Допустим, у вас кредитка с льготным периодом 55 дней. Расчетная дата – 15 число месяца. Если вы совершили покупку 16 числа, у вас есть 54 дня, чтобы вернуть долг без процентов. Но если вы расплатились 14 числа, льготный период составит всего 26 дней: 1 день до расчетной даты и 25 – после нее.

Райффайзенбанк — карта «110 дней»

- Процентная ставка: 19–29,5% годовых — за покупки; 49% годовых — за снятие наличных, переводы на карты, квази-кэш-операции.

- Кредитный лимит: до 600 000 руб.

- Беспроцентный период: до 110 дней.

- Обслуживание карты: бесплатное на весь срок при открытии карты по акции до 31 марта 2021 года.

Карта подойдет не всем — обязательным требованием банка является наличие официальной работы и заработка от 25 000 рублей в месяц. Хотя справки с места работы не требуются, по факту банк будет запрашивать информацию об этом в анкете и проверять данные. Поэтому самозанятым или работающим неофициально кредитка не подойдет.

Отсутствие ежегодной или ежемесячной комиссии — важный плюс, если стоит задача дополнительного заработка с помощью кредитки.

Погашайте долг суммами крупнее минимального платежа

Многие владельцы кредитных карт допускают серьезную ошибку. Они вносят ежемесячно минимальный платеж, полагая, что задолженность просто гасится частями. Но это не так.

Если вы не вернули долг до окончания льготного периода, банк начисляет процент за пользование заемными средствами. По сути своей, кредитка – потребительский заем сроком на 5 лет. Процентная ставка обычно составляет от 25% годовых. Переплата при таких условиях будет весьма ощутимой. Почти вся сумма минимального платежа – проценты, начисленные за пользование заемными средствами.

Чтобы меньше переплачивать, старайтесь вносить на счет суммы, превышающие минимальный платеж. В таком случае деньги пойдут в счет погашения основного долга.

5 советов для тех, кто решил заработать с помощью кредитной карты

1. Ищите карты без оплаты за обслуживание, с программами кешбэка, начислением миль и прочими бонусами. Для этого существует калькулятор дебетовых и кредитных карт. Кроме того есть калькулятор вкладов, который поможет вам подобрать выгодный депозит, на котором тоже можно немного заработать. 2. Ни при каких условиях не снимайте наличные деньги с кредитки: за такую услугу банк взимает огромную комиссию. Доходность, размер кешбэка и процентов за остаток зависят от статуса карты: чем он выше, тем больше вы можете заработать с её помощью. Однако обслуживание такой кредитной карты тоже может стоить довольно дорого. 3. Подбирайте оптимальные варианты с минимальной стоимостью обслуживания и максимальной выгодой. 4. Откажитесь от смс-оповещений и перейдите на мобильный и интернет-банкинг (управление счётом в личном кабинете на сайте). 5. Оформите депозит с высокой процентной ставкой, который можно пополнять. Деньги, не истраченные за месяц, кладите на этот депозит. Но нежелательно держать в одном банке более 1,4 млн руб. (это предел суммы, защищаемой системой страхования).

5. Оформите депозит с высокой процентной ставкой, который можно пополнять. Деньги, не истраченные за месяц, кладите на этот депозит. Но нежелательно держать в одном банке более 1,4 млн руб. (это предел суммы, защищаемой системой страхования).

Схема получения дохода

Помимо того, что можно выгодно пользоваться кредиткой Альфа-Банка для безналичных покупок, допускается обналичивание со счета за счет средств лимита до 50000 рублей. Операция попадает под действие грейса, следовательно, процент на сумму не будет насчитан, если закрыть долг вовремя. Внимательно изучив тарифы банка, можно убедиться, что комиссия за обналичивание не предусмотрена.

Так каким образом может заработать держатель карты «100 дней без %»? С кредитки снимается по 50000 рублей каждый месяц, деньги кладутся в другой банк на краткосрочный депозит или дебетовую карту, по которой предусмотрен процент на остаток.

Выбирая финансовое учреждения для хранения денег и получения дохода, следует обращать внимание на некоторые факторы:

- предполагается достаточно высокий процент доходности;

- стоимость, взимаемая за обслуживание карты или счета, минимальна;

- в банке предусмотрен дешевый или бесплатный межбанк.

К примеру, можно оформить в ВТБ дебетовую «Мультикарту», условиями которой предусмотрено начисление процента на остаток средств, размещенных на счете. Изучив тарифы банка, можно выяснить, что при балансе от 15000 до 74999,99 руб. дарится 4% годовых, свыше 75000 – 9%.

Схема заработка достаточно проста: с кредитки Альфа-Банка в первый месяц снимается 50 тысяч рублей, в этот же день деньги кладутся на «Мультикарту»; во вторые и третьи 30 суток средства также обналичиваются и зачисляются на счет ВТБ. Представим расчет дохода, который можно получить от такой несложной манипуляции:

- за первый месяц набежит процентов: 50000*4/100/365*30 = 164,38 руб. Здесь сумма небольшая, так как ставка слишком мала, но в следующие 60 дней, годовая резко возрастет;

- вторые 50000 рублей плюсуются к первым, итого на счете в следующем месяце будет лежать 100000 рублей при ставке 9%: 100000*9/100/365*31=739,7 руб.;

- последние 30 суток на балансе пролежит 150000 руб., итого можно получить: 150000*9/100/365*30=1109,6 руб.

Расчет достаточно приблизительный, не учитывает платы за месячное обслуживание (но ее можно избежать, если активно пользоваться Мультикартой в личных целях, не трогая кредитные деньги). Также здесь не учтены проценты, зачисляемые на остаток ежемесячно. Однако итоговая сумма не слишком изменится.

Важно не забывать о минимальных платежах, которые обязательно ежемесячно вносить на карту Альфа-Банка. Деньги пойдут на восполнение кредитного лимита

Первым взносом придется уплатить 2500 рублей (5 процентов от 50 тысяч), вторым 4875 руб. (5% от 97500 рублей). До окончания грейса нужно снять деньги с Мультикарты и 142625 рублей вернуть на кредитный пластик. Такой необычный способ позволит выгодно пользоваться кредиткой Альфа-Банка.

Что такое льготный период и как его использовать в свою пользу

Льготным периодом, как мы уже отметили выше, называется тот период времени, в течение которого на ваши расходы по кредитке не начисляются проценты.

Стандартный льготный период – 55 дней. Но это не значит, что у вас есть около двух месяцев на гашение каждого конкретного долга. Работает это немного сложнее.

Прежде всего, нужно разобраться с вашей расчетной датой в банке – это то число каждого месяца (например, 10-е), когда банк подводит финансовые итоги месяца по вашей кредитке (в нашем примере – от 10 числа прошлого месяца).

Например, если расчетная дата – 10 число, и вы потратили средства с кредитки в этот день, то у вас есть 55 дней на то, чтобы вернуть потраченную сумму без уплаты процентов. Если вы израсходовали деньги 20 числа – останется только 45 дней.

А вот если вы что-то купили на кредитку 9 числа, то от 55 дней льготного периода, который начался 10 числа прошлого месяца, осталось меньше половины – около 25-26 дней.

Хорошие банки позволяют клиентам не ломать голову над этими схемами, а понятно разъясняют в личном кабинете на сайте или в приложении на смартфоне, до какого числа длится льготный период по вашему долгу.

Фото: pxhere.com

Насколько выгодна такая схема

Все зависит от того, в каких банках оформлены карты, какие условия они предлагают, и насколько точно соблюдается алгоритм. Важны и другие показатель, в первую очередь — размер ежемесячного дохода. Рассмотрим пример.

Алексей оформил две карты — кредитную Weekend в МТС Банке и дебетовую Тинькофф Блэк. В месяц он зарабатывает 60 000 рублей, из них он откладывает 20 000 рублей на неотложные нужды на отдельный счет.

Зарплату он получает на карту Тинькофф Блэк. 20 000 рублей он сразу же переводит на отдельный счет. Затем он тратит 3 000 рублей, чтобы выполнить условия начисления на счет. За эти деньги он дополнительно получит 1% кэшбэка. В остатке получается 35 000 рублей.

Эту сумму Алексей тратит с помощью кредитной карты. Из них около 5 000 рублей приходится на категорию «Рестораны», столько же — на категорию «Такси». За остальные траты начисляется кэшбэк. В дату платежа он полностью погашает задолженность по кредитке средствами с дебетовой карты, деньги перечисляются без комиссии.

По итогам за счет кэшбэка по кредитке Алексей получает:

5 000 × 5% = 250 рублей

5 000 × 5% = 250 рублей

25 000 × 1% = 250 рублей

Итого, за месяц за счет кэшбэка можно получить 750 рублей.

Проценты на остаток по дебетовой карте за месяц считаются не по годовой, а по месячной ставке. Для этого результат нужно разделить на 12:

175 рублей

Прибавим к сумме кэшбэк 30 рублей за потраченные средства по дебетовой карте. Итого, к концу месяца Алексей дополнительно получит 955 рублей за счет кэшбэка по кредитной карте и процентов по дебетовой.

При одинаковом соотношении трат и соблюдении алгоритма за год Алексей получит около 11 460 рублей. За вычетом стоимости обслуживания кредитки Альфа-Банка это будет около 10 560 рублей. Вполне существенная сумма, которую можно отложить или потратить. Если учесть проценты по счету, на который откладываются деньги «про запас», то эта сумма может дополнительно вырасти.