Условия для Возврата Страховки по Кредиту в «Тинькофф Банке»

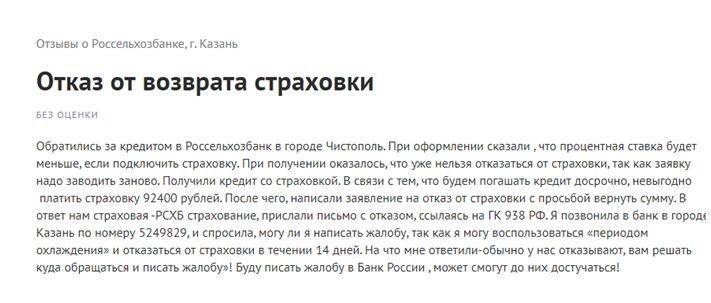

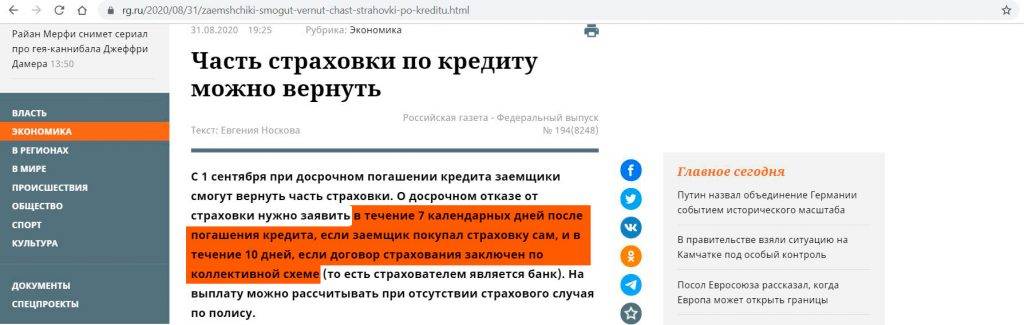

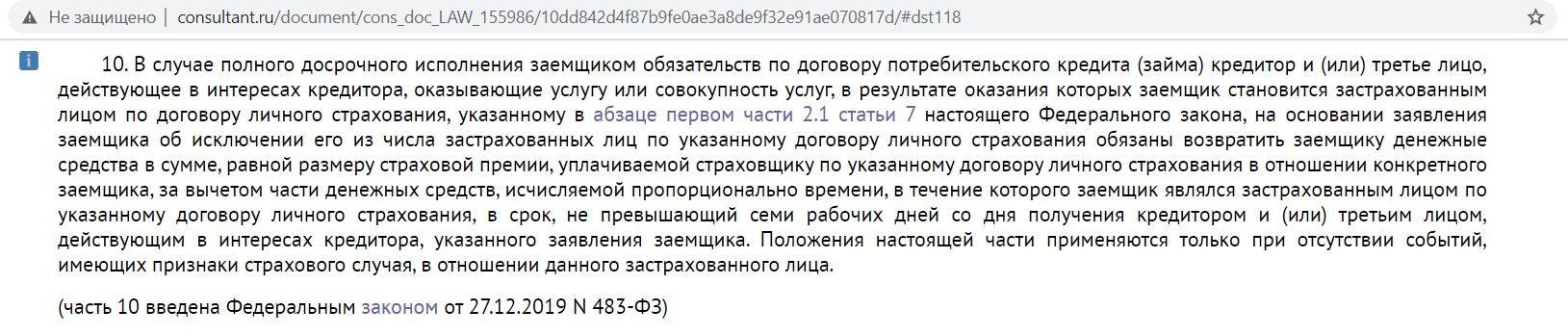

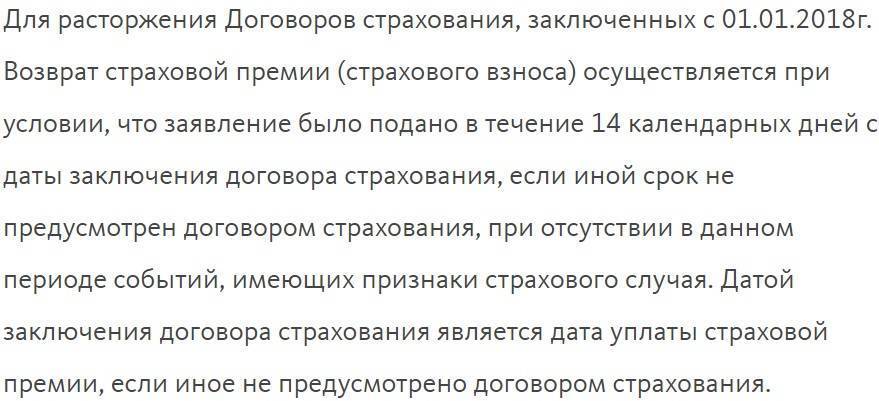

Главным условием возврата 100%-ной суммы страхового вознаграждения является уведомление страхового агента в установленный законодательством срок для расторжения договоренностей. Страховщик по собственной инициативе имеет право увеличить срок для аннулирования соглашения.

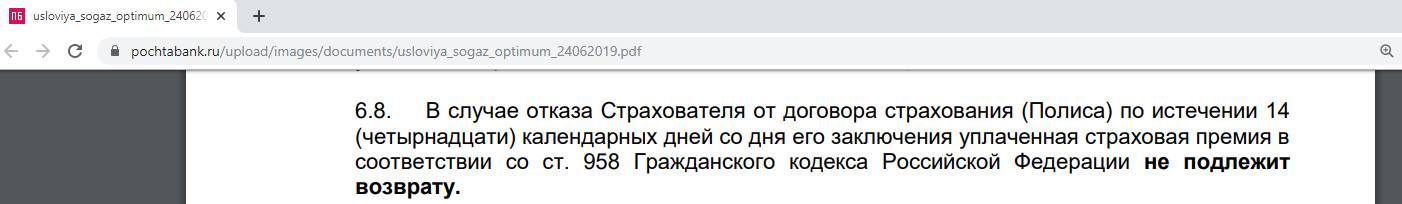

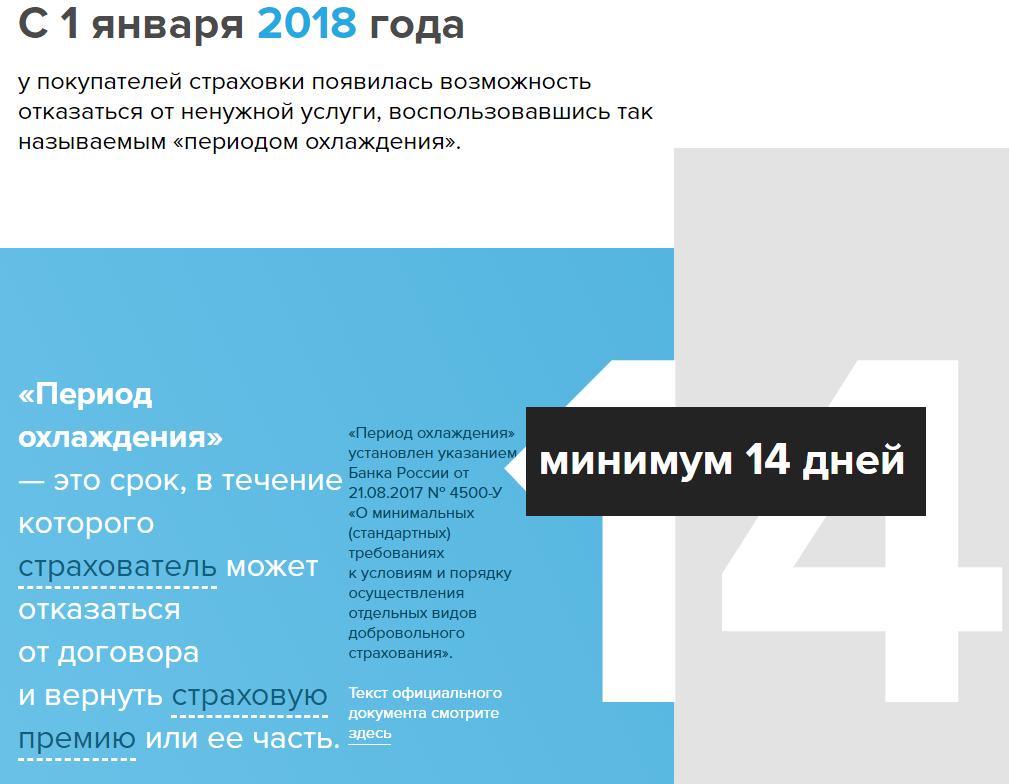

Согласно Указанию Центробанка № 4500-У от 21 августа 2017 года в Указание Центробанка № 3854-У от 20 ноября 2015 года внесены изменения об увеличении срока «периода охлаждения». Минимальный срок обращения по поводу аннулирования соглашения составляет две недели (14 календарных дней).

Такой льготный срок действует для большинства видов страховок, за исключением:

- приобретаемых для поездок за пределами страны (для покрытия медицинских расходов в случае необходимости);

- полиса «Зеленая карта», для которой установлены отдельные правила отказа (указываются в заключаемом договоре);

- требуемых для осуществления конкретной профессиональной деятельности (например, без договора страхования к работе не будут допущены нотариусы, аудиторы и т.д.);

- отсутствия российского гражданства, когда оформлено соглашение медицинского страхования, если оно было заключено для получения патента либо для трудоустройства.

Получение кредита не входит в указанный перечень исключений, поэтому возврат страховки возможен и является законным.

Срок для обращения по поводу возврата страхового платежа, уплаченного гражданином по программе «Тинькофф Банка», также составляет две недели или 10 рабочих дней. Увеличение срока подачи заявления не предусматривается, если иное не отражается в договоре или иных актах страховой компании.

Как правило, между гражданином и «Тинькофф Банком» заключается типовой договор об оказании услуг, поэтому увеличение периода охлаждения там не предусматривается.

Для возврата страховой премии, уплаченной согласно договору с компанией, заемщику необходимо одновременно соблюсти два условия:

- Обратиться к страховщику с заявлением о прекращении действия соглашения в срок, не превышающий двух недель с даты фактической оплаты его услуг.

- Не допустить возникновения страховой ситуации, при которой страховщик обязан на основании заключенного соглашения произвести выплаты в пользу застрахованного лица.

Любые признаки страхового случая, зафиксированные страховой организацией, а равно и упущение законодательно установленных сроков обращения с заявлением об аннулировании ранее заключенного соглашения, являются основанием для отказа страховщика вернуть полученную премию.

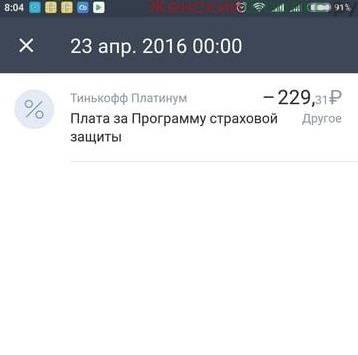

Программа страховой защиты заемщиков банка Тинькофф

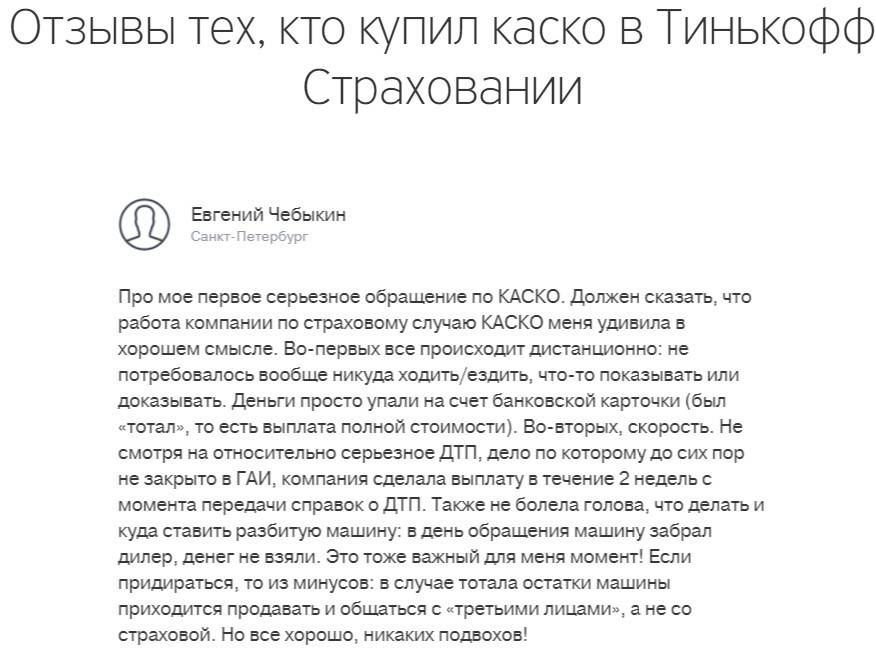

Несмотря на то, что в целом страховая защита – это очень удобная опция, которая не позволит вам остаться в сложной финансовой ситуации при наступление определенных обстоятельств, многие задумываются, как отключить страховку в Тинькофф по кредитной карте.

Есть два способа, как в Тинькофф отключить страховку:

- позвонить по горячей линии банка и оставить устную заявку;

- через интернет-банк самостоятельно.

По звонку на горячую линию банка

Первый способ удобен тем, что достаточно просто звонка. После соединения с оператором вам надо будет пройти верификацию (подтвердить вашу личность), назвав кодовое слово, а затем

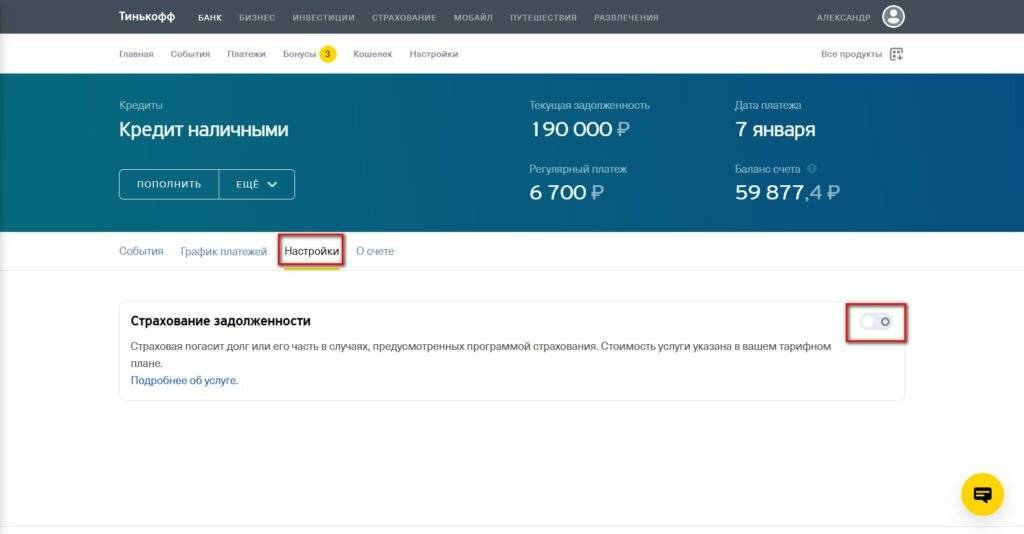

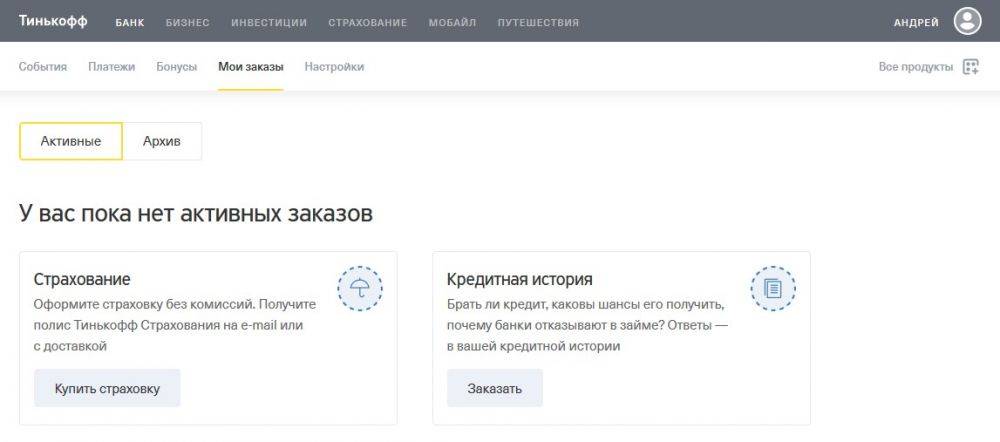

Через интернет-банк

Второй вариант, как отключить страховку в банке Тинькофф, предпочтительнее, так как вы гарантированной откажитесь от ненужной услуги.

Для этого необходимо:

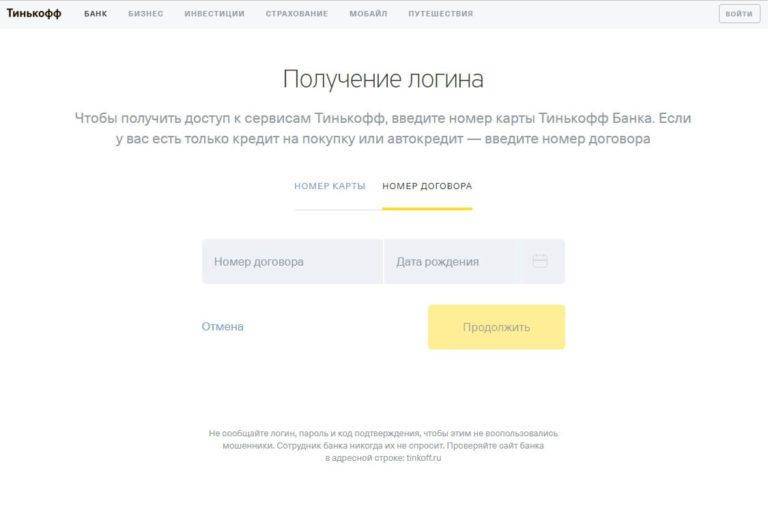

- войти в личный кабинет онлайн-системы;

- нажать на вашу кредитную карту в левом углу в списке открытых банковских продуктов;

- перейти в раздел Настройки;

- найти пункт Страхование долга и нажать на желтый переключатель, расположенный с правой части от надписи;

- ознакомиться с предупреждением и нажать Отключить;

- подтвердить отказ от страховки по кредиту в банке Тинькофф с помощью кода из СМС.

После произведения всех этих манипуляций плата в размере 0,89% от долга взиматься не будет.

Узнать!

Дополнительные услуги в банковской системе редко бывают бесплатными, и страхование жизни клиента не исключение.

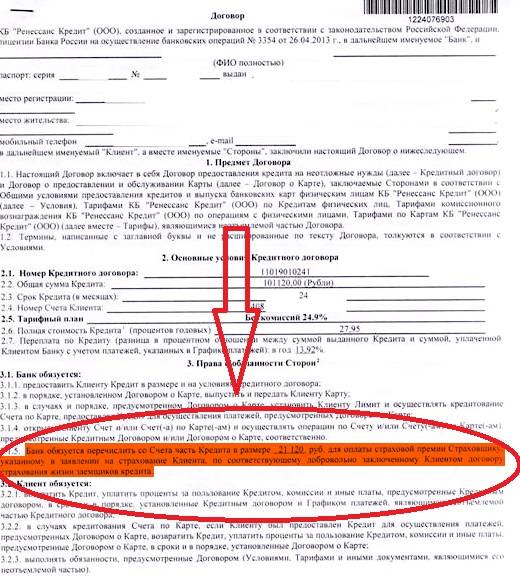

Также не нравится заемщикам, что страховка платится за счет кредитного лимита. Получается, что этот платеж еще больше увеличивает долг заемщика, повышает размер начисленных процентов. Поэтому, чтобы избежать роста долга, рекомендуется заранее пополнить карту на необходимую сумму.

Узнать все!

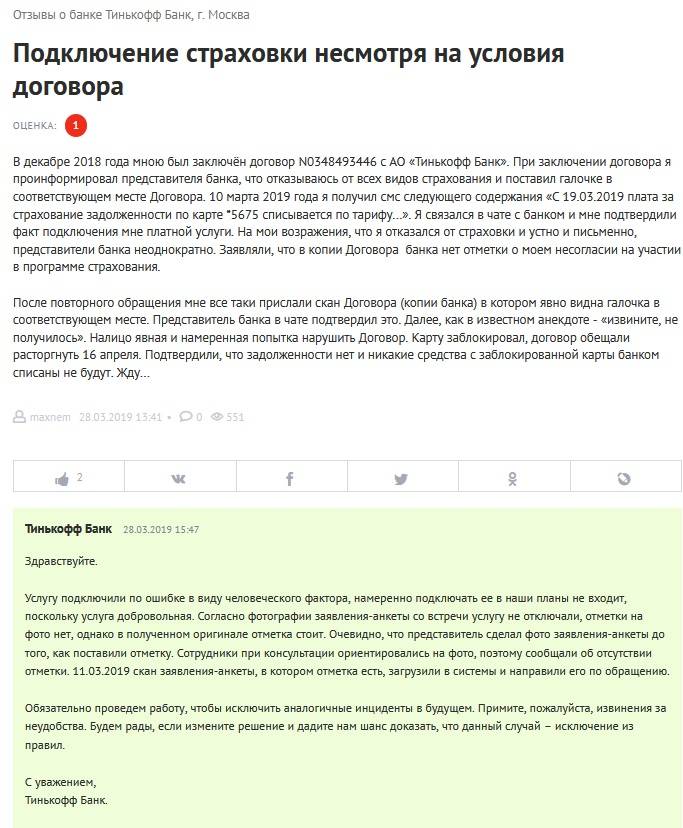

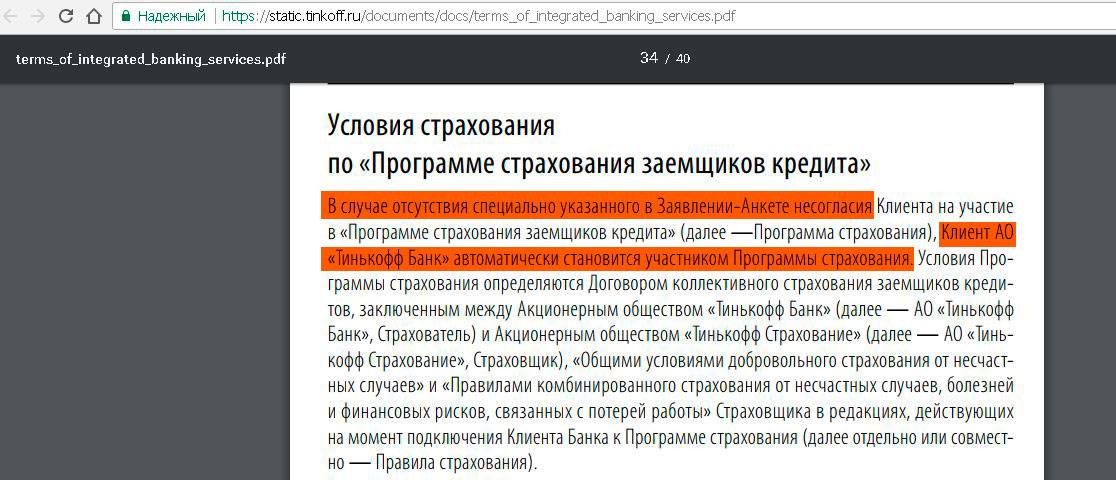

Отказаться от программы страховой защиты просто: при передаче заявки на кредитную карту, нужно выбрать соответствующую опцию и поставить отметку об отказе. Если такой отметки не будет, то услугу банк подключит автоматически. Поэтому, вопрос заемщиков Тинькофф, как отключить страховку, может быть решен еще при оформлении кредитной карты.

Если владелец кредитки хочет отключить страхование в процессе использования карты, сделать это можно следующими способами:

- Позвонив по телефону 8 800 555 10 10 на открытую линию банка;

- В личном кабинете, управляя настройками опций кредитки.

из 5)

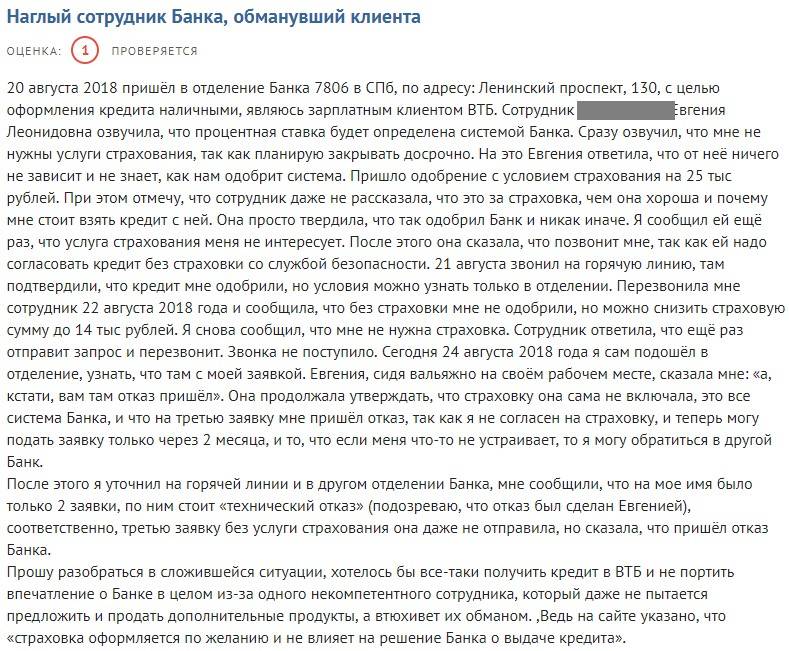

Владельцами кредитной карты Тинькофф банка стали многие россияне, но лишь немногие из них знали, на что они идут, подписывая договор с банком. У карточки много нюансов, о которых не упоминается ни в тарифах, ни в условиях обслуживания. Самый большой подвох карты — отсутствие грейса на операции по снятию наличных, обязательная страховка, от которой нельзя отказаться и невозможность погасить долг по нельготным операциям без полного обнуления задолженности, даже льготной.

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

Выделяют несколько способов, как отключить страховку в Тинькофф:

- через Личный кабинет на сайте компании;

- с помощью мобильного приложения от Тинькофф;

- по телефону горячей линии.

Самый простой способ отключения – звонок специалисту, например, по номеру 8 800 555-10-10, если у вас оформлена кредитная карточка. Чтобы отказаться от страхования, необходимо передать сотруднику банка свои персональные данные. После подтверждения вашей личности осуществляется отключение услуги.

Если у вас отключена услуга страхования, убытки, возникшие в результате наступления определённого происшествия, придётся покрывать самостоятельно.

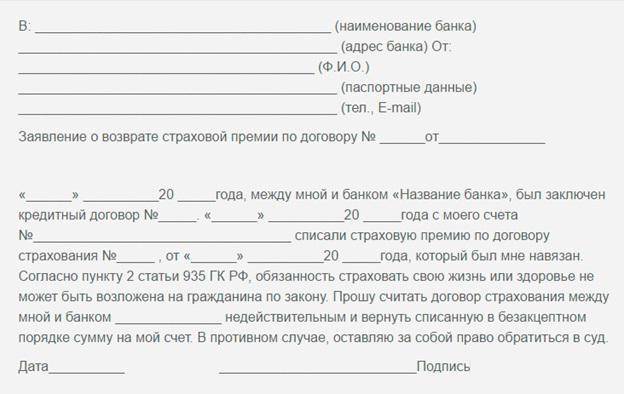

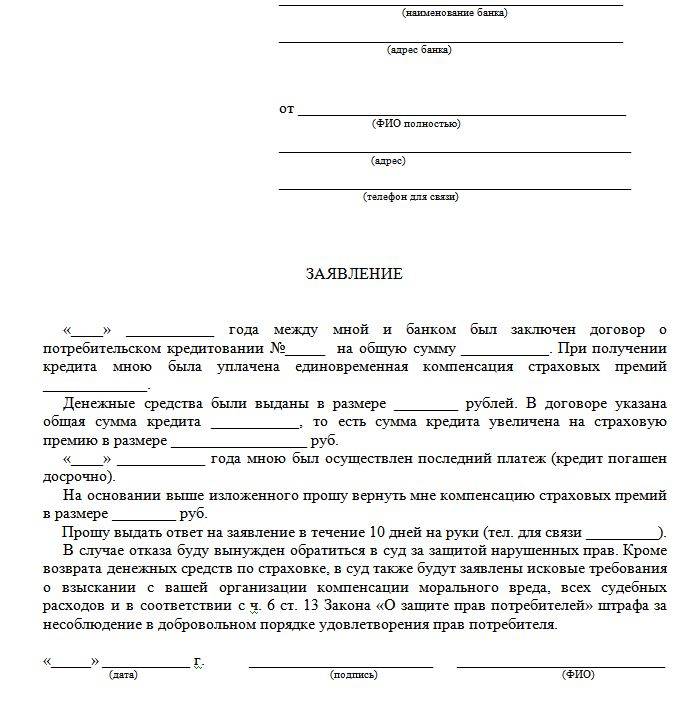

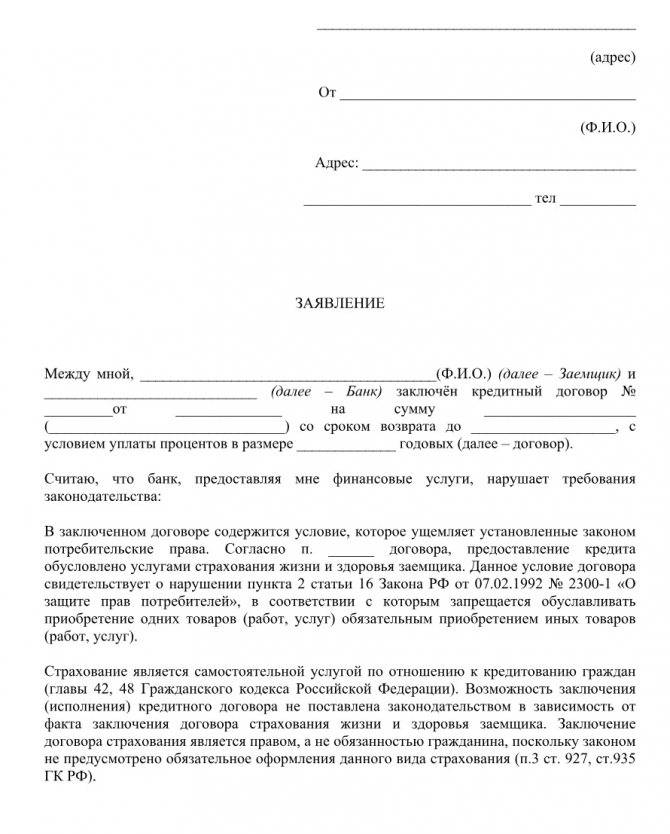

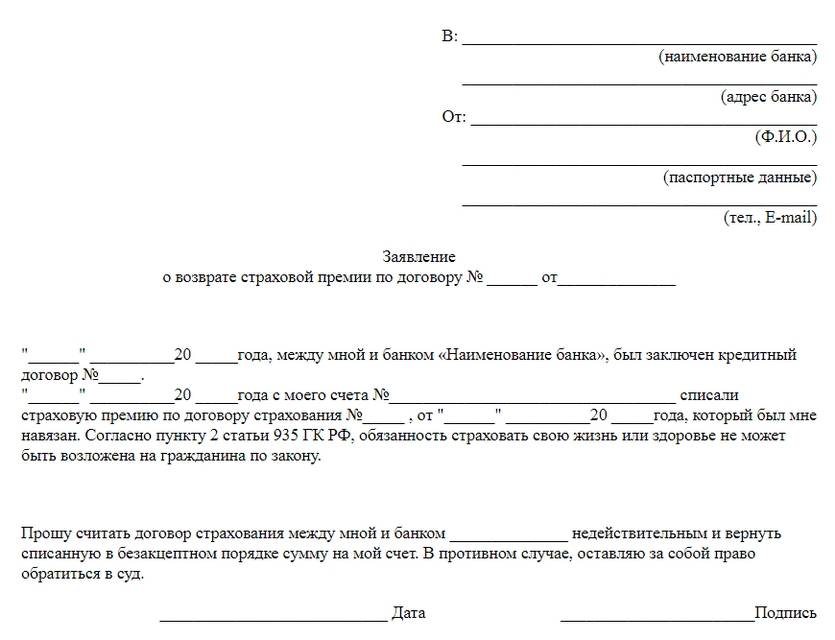

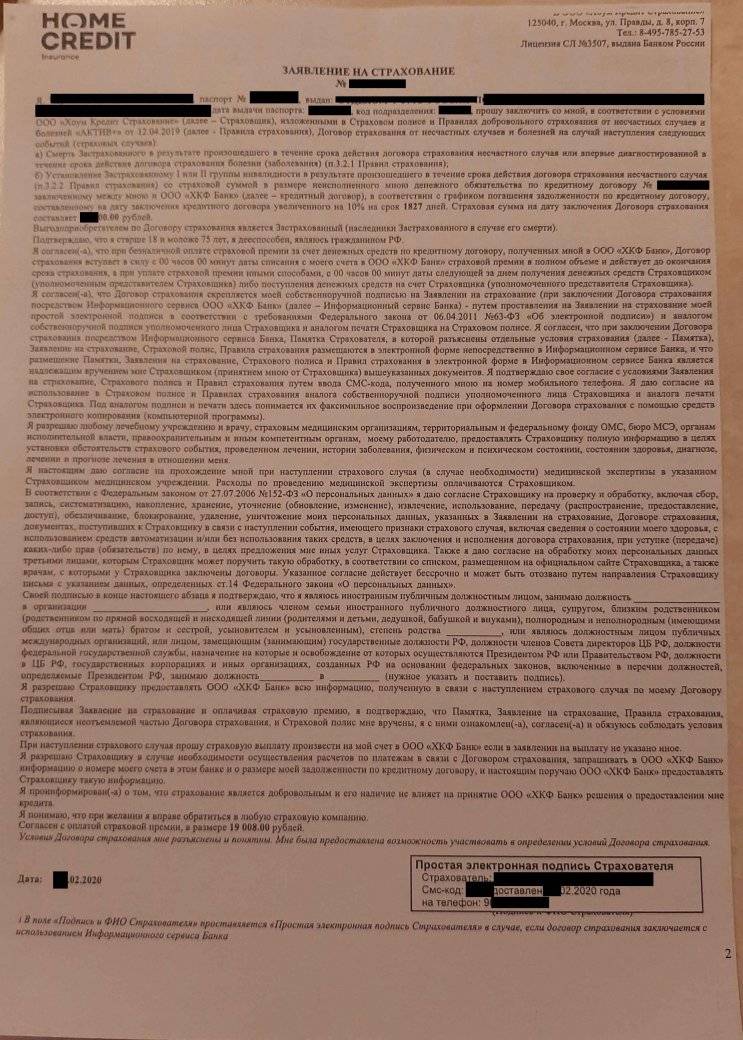

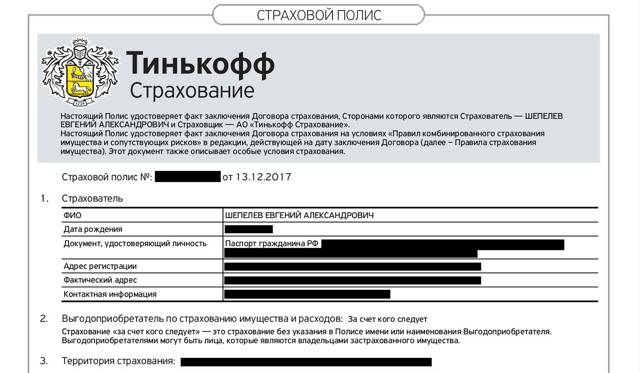

Составляем заявление на возврат страховки

Основным документом для возврата денег по страховке будет заявление. Здесь прописывается суть возникшей проблемы, основания для отзыва финансовой защиты и указывается расчетный счет для перечисления денег

Составление происходит в свободной форме, но важность единого образца никто не отменяет. Чтобы не ошибиться и не упустить свои кровные, рекомендуем придерживаться инструкции

- В правом верхнем углу листа А4 пишем «шапку». Сначала наименование банка и его адрес, дальше должность руководителя филиала и его ФИО. Потом с новой строки и предлогом «в» указываем страховую компанию с названием, адресом и ФИО директора. Ниже ставим «от» и вписываем свою фамилию с инициалами, а после приводим место регистрации.

- По центру большими буквами – «Заявление на возврат страховки по кредиту».

- Отступаем строку и описываем суть проблемы. Прописываем номер кредитного договора, дату его составления и выданную ФКУ сумму. Обязательно отмечаем, что при заключении сделки сотрудник Тинькофф ввел в заблуждение, сказав, что без оплаты страховки заем не выдадут. Также указываем, что выбрать страховую компанию банк не разрешил.

- Приводим сумму, уплаченную за страховку.

- Ссылаемся на пункт 2 статьи 16 Закона РФ «О защите потребителей», напоминая страховщику, что запрещено обуславливать приобретение одних услуг обязательной покупкой других услуг.

- Дальше упоминаем Гражданский кодекс, так как в соответствие с пунктом 2 статьи 935 гражданин России не обязан страховать свою жизнь без собственного желания.

- Делаем вывод, что вышеуказанные сведения и приведенные ссылки на нормативные акты подтверждают факт навязывания дополнительной услуги в виде личного страхования. Указываем, что необходимость покупки финансовой защиты нарушает права потребителя, и есть все основания для требования возврата денег.

- Добавляем, что при превышении установленного законом 10-дневного срока рассмотрения вы вправе потребовать от банка заплатить проценты за пользование деньгами по действующей на момент обращения ставке рефинансирования Центрального банка РФ.

- С правой стороны ставим дату написания заявления, а с левой – подпись и ее расшифровку.

Желательно написать заявление в двух экземплярах, и попросить сотрудника банка на обоих листах проставить печать о принятии бумаг на рассмотрение. В случае неправомерного отказа в возвращении средств или утери документа, вторым оригиналом можно доказать своевременное обращение с требованием отзыва страховки. Если банк или страховая компания не дает ответа в течение 10 дней с момента регистрации заявки, необходимо обращаться в суд для защиты своих интересов и средств.

В каждом страховом договоре есть пункт про «период охлаждение», который дает возможность вернуть потраченные деньги. Главное, внимательно его изучить и уложиться в отмеренные законом 14 дней.

При наступлении страхового случая денежные средства для закрытия задолженности перечисляются в течение 10 дней.

- Плата за программу страхования составляет 0,89% от суммы долга.

- Чтобы отказаться от страховки на момент оформления кредита или кредитной карты, необходимо проставить галочку на последней странице в специальном чек-боксе с текстом, подразумевающим отказ от страховки.

Застрахованные лица — физические лица в возрасте от 18 до 75 лет, заключившие кредитный договор с АО «Тинькофф Банк» и подтвердившие свое согласие на включение в программу страхования на условиях, предусмотренных для данной категории физических лиц.

Участие в Программе страхования является для заемщиков кредитов добровольным, осуществляется только по их собственному желанию и не является обязательным условием для заключения кредитного договора с АО «Тинькофф Банк». Заемщики свободны в выборе страховых организаций и могут страховаться по своему желанию в любых страховых организациях. Неучастие заемщика в Программе страхования не является основанием для изменения условий кредитования или для отказа в выдаче кредита или отказа в заключении кредитного договора.

Если заемщик отменил свое несогласие с подключением к Программе страхования в Заявлении-Анкете на оформление кредитной карты, он может быть включен в Программу страхования, обратившись в Банк по телефону 8 800 555-10-10, через Интернет-Банк или Мобильный Банк. Действие страховой защиты начинается со дня, следующего за днем окончания Расчетного периода, в котором заемщик кредита дал согласие на подключение к Программе страхования. Расчетный период — период с даты сформированного Счета-выписки до даты формирования следующего Счета-выписки.

Отключение страховки через приложение Тинькофф

По сути, приложение Тинькофф является аналогом онлайн-сервиса, предназначенного для мобильных устройств. Если вы примите решение отключить страховку для кредитки при помощи приложения Тинькофф, то вам предстоит совершить следующие действия:

- В самом начале вам необходимо запустить приложение на своем мобильном устройстве.

- Далее необходимо перейти в раздел «Управление услугами».

- В этом разделе от вас потребуется отыскать и выбрать «Настройки».

- В настройках вам потребуется выбрать опцию страхования и просто отключить ее.

Описанная выше процедура занимает не более 2 минут. После ее выполнения вам не потребуется оплачивать ежемесячную стоимость страховки. Как и в случае с онлайн-сервисом, при возникновении необходимости вы сможете при помощи приложения снова активировать страховку.

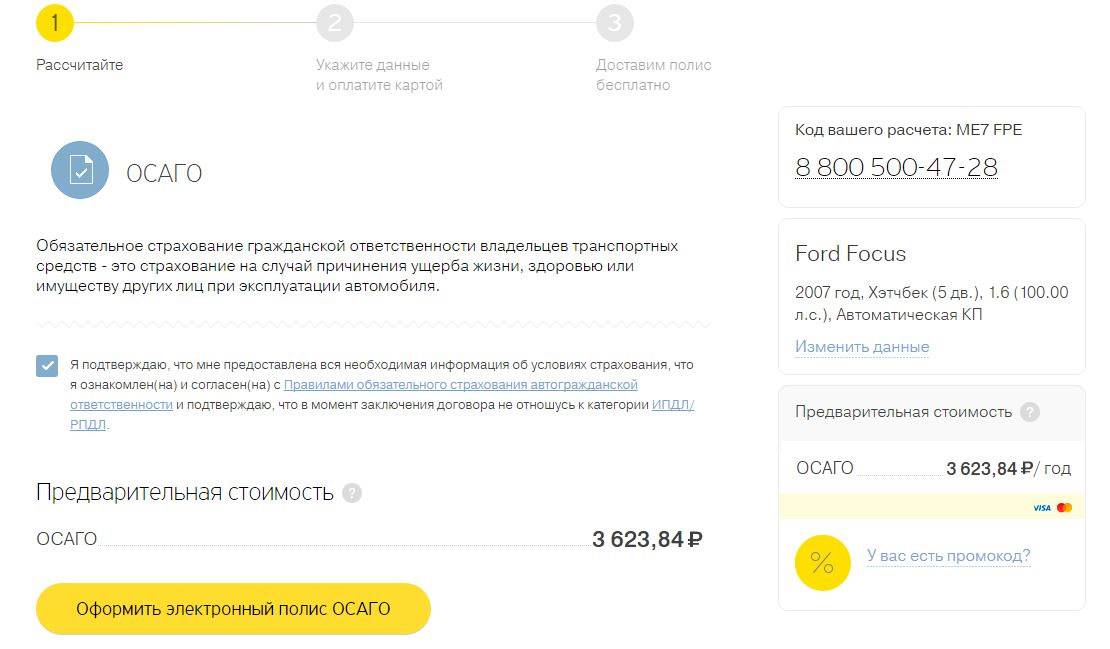

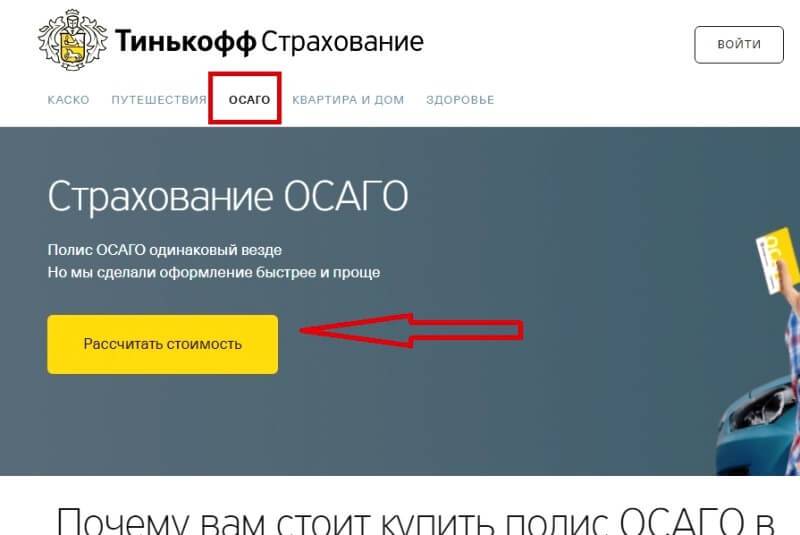

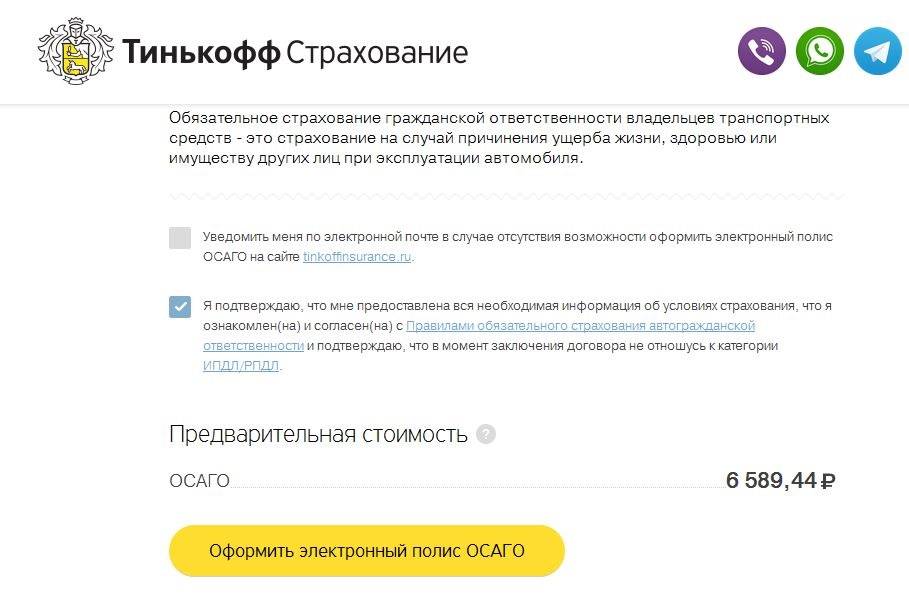

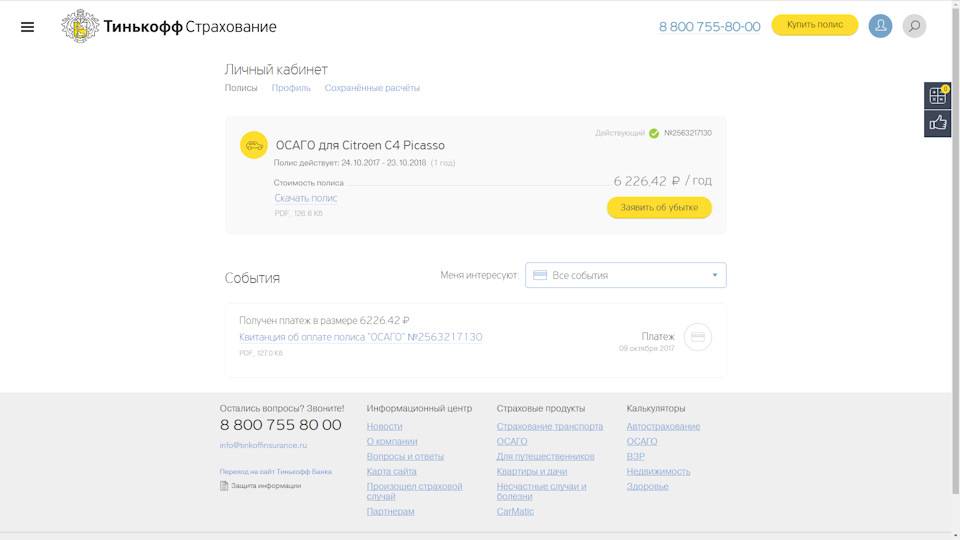

В каких случаях допускается расторжение договора ОСАГО

Наиболее частой причиной, по которой клиенты страховых фирм хотят вернуть полис, является смена владельца авто. Продав автомобиль, бывшие собственники стремятся вернуть себе хотя бы часть уплаченной по ОСАГО премии. Возврат страховки при продаже автомобиля является самой распространенной причиной аннулирования страхового договора. Но, по закону, есть и другие основания расторжения страховки и возврата средств за уплаченный автополис. Список всех причин представлен в таблице.

Таблица — причины расторжения договора ОСАГО

| Причина аннулирования полиса | Особенности |

|---|---|

| Смена владельца транспортного средства | Покупка-продажа автомобиля. Оформление заявления — прерогатива бывшего владельца. Датой аннулирования считается день регистрации заявления в офисе «Тинькофф». Требуется оригинал заявления и копии иных бумаг, связанных с реализацией авто (ПТС, договор купли-продажи и др.) |

| Смерть владельца автомобиля | Аннулирование договора осуществляется в день смерти страхователя. Выплата осуществляется родственникам (наследникам) умершего |

| Отзыв лицензии Центробанком России Банкротство страховой фирмы Ликвидация компании | Банкротство страховщика с последующим закрытием или отзыв лицензии — причины «автоматического» аннулирования страховки. Возврат средств осуществляется при наличии денег на балансе. Срок выплат может быть увеличен из-за длительности процедуры (ликвидация юрлиц может продолжаться 6 и более месяцев) |

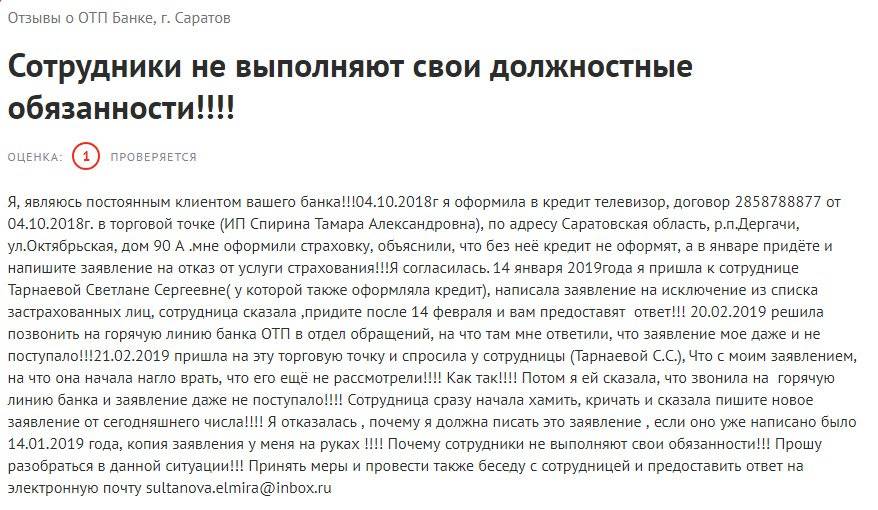

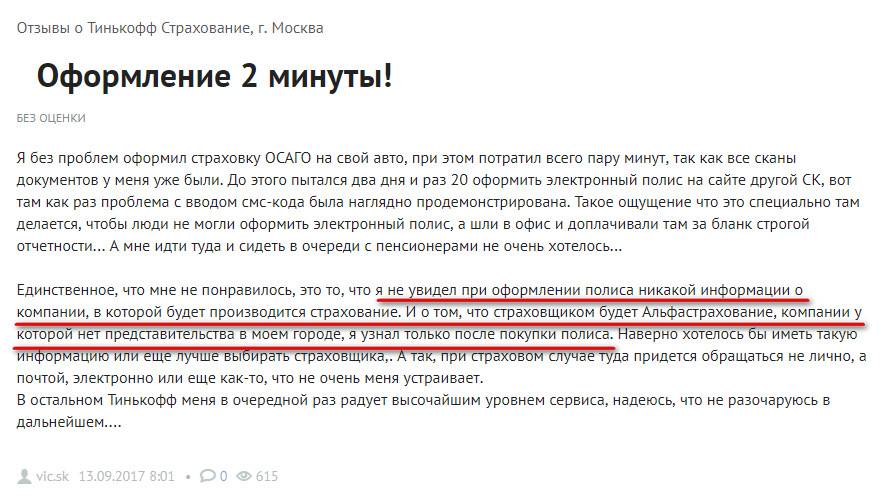

| Переход в другую страховую компанию | Этот вариант расторжения ОСАГО также является законным, но не всегда позволяет получить выплату в течение положенных 14 дней. Все страховщики, включая «Тинькофф», заинтересованы в удержании клиентов, а потому не спешат аннулировать полисы «без веских причин» |

| Признание страхового полиса недействительным | Подразумевается ошибочное оформление страховки: с опечаткой, неверным вводом данных или при сбое в программе. В таком случае страхователь принимает решение о том, что делать с полисом ОСАГО в «Тинькофф» — изменить его или отказаться от услуги |

| Ликвидация транспортного средства | При серьезном ДТП застрахованный автомобиль может не подлежать восстановлению. Тогда страхователь может обратиться в компанию, чтобы вернуть деньги за действующую страховку |

По закону, клиент может вернуть премию, расторгнув соглашения до даты окончания полиса. Если причиной аннулирования страховой услуги стала гибель владельца или ликвидация авто, то договор расторгается на основании свидетельства о смерти или акта об утилизации транспортного средства.

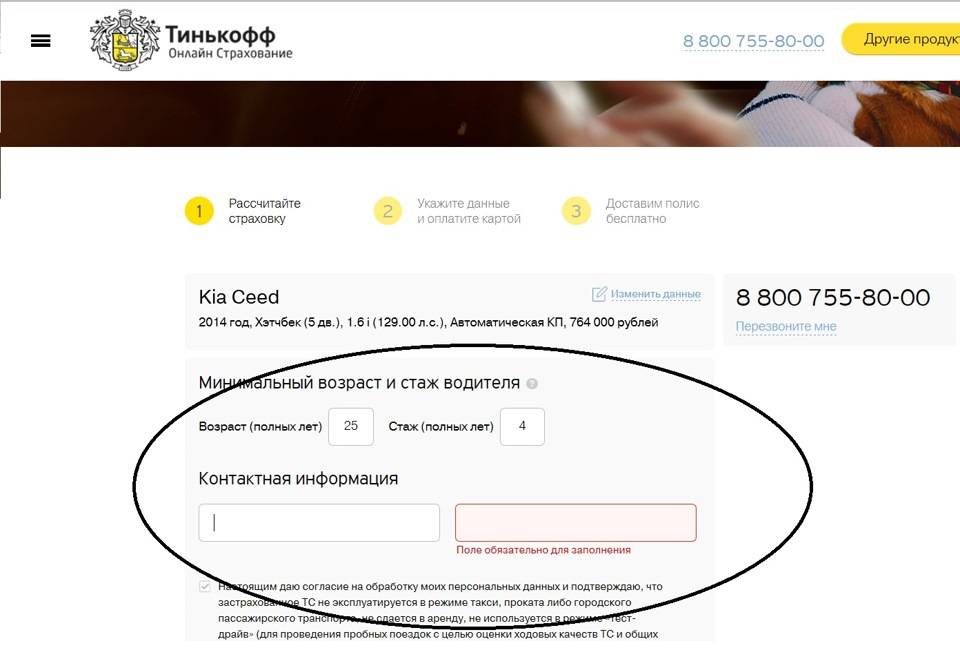

Как расторгнуть договор ОСАГО в «Тинькофф»

Чтобы аннулировать договор ОСАГО со страховой фирмой «Тинькофф», необходимо выполнить следующие действия:

- Составить заявление.

- Собрать пакет документов.

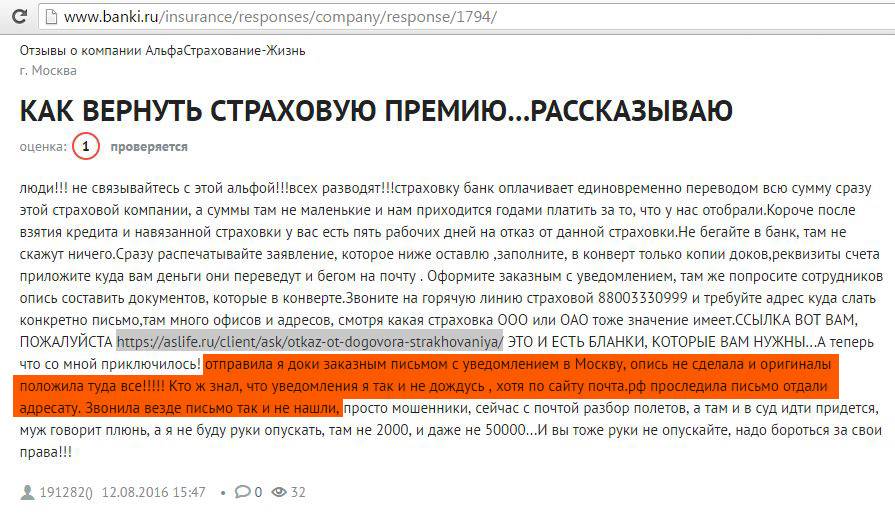

- Прислать копии справок в головной офис «Тинькофф».

- Дождаться ответа страховой компании.

Оформление документов: составление и отправка заявления, сбор справок

Заявление на расторжение договора ОСАГО в «Тинькофф» должен подписать сам владелец. К нему необходимо приложить следующие документы:

- Оригинал ОСАГО со всеми чеками.

- Копию паспорта владельца полиса. Если страхователь и владелец авто — разные лица, нужны документы каждого из них.

- Копию документа — основания прекращения страховых услуг. Это может быть договор купли-продажи, свидетельство о смерти застрахованного лица, акт уничтожения транспортного средства (утилизация) и др.

- Документы на авто (копии ПТС, СТС, доверенности).

- Водительские удостоверения (копии для всех участников).

- Заявление (оригинал от заявителя).

- Счет из банка для выплат.

Доверенные лица и наследники обязаны представить заверенные у нотариуса документы, подтверждающие их полномочия. Полный список всех справок индивидуально можно уточнить по .

Адрес для отправки документов

Страховая фирма «Тинькофф» работает только в режиме онлайн. Поэтому возврат страховки осуществляется не в офисах, а по почте, путем отправки документов в головной филиал компании. Заявление и копии справок следует выслать по адресу: 127287, Москва, Хуторская 2-я, 38 «А» (26).

Сроки возврата выплат по ОСАГО

Страховщик обязан вернуть деньги за автополис в течение 2 недель после регистрации заявления клиента. Это — требование законодательства. Как правило, денежные средства выплачиваются на расчетный банковский счет или карту получателя. Если не удалось вернуть оплату полиса в течение 14 дней, необходимо направить повторное заявление с претензией в головной офис «Тинькофф».

Стоит ли брать страхование?

При оформлении займа банк Тинькофф заемщикам подключает страховку автоматически. Но каждый вправе от нее отказаться. Это не влияет на условия предоставления займов или решение финансово-кредитного учреждения о предоставлении или отказе в выдаче кредита.

Клиенты вправе самостоятельно решать, нужна ли им защита в случае возникновения непредвиденной ситуации. Перед принятием окончательного решения необходимо ознакомиться с основными условиями.

При уменьшении суммы кредита размер страховых взносов пропорционально снижается. Если взять кредит на 10000 руб., первый платеж составит 89 руб. В случае, если страховой случай наступит сразу после заключения соглашения, компания страховщик выполнит свои обязательства в полном объеме, даже если им не успел еще поступить ни один страховой взнос.

Но страхование не относится к перечню обязательных условий, которые необходимы для кредитования, стоит брать страховку, если при возникновении чрезвычайной ситуации у клиента не будет возможности оплачивать кредит.

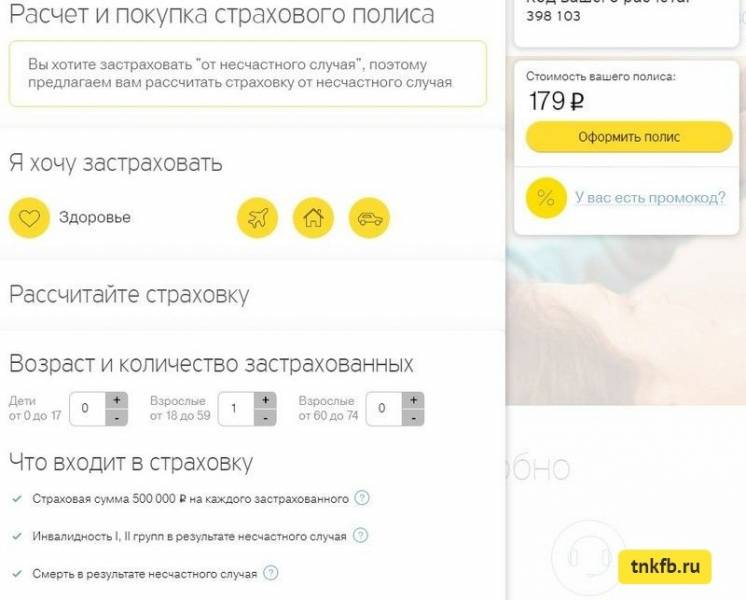

Какие риски входят в программу страхования?

В программу страхования ПАО «Тинькофф» входят те риски, которые оказывают или могут оказать наиболее существенное влияние на работу кредитной организации, на условия ее финансовой стабильности, связанные с предоставлением кредитов и займов, как физическим лицам, так и клиентам-организациям и бизнесам.

В перечень рисков, которые подлежат страхованию в банке «Тинькофф», входят следующие негативные факторы:

- Случай, связанный непосредственно с кончиной клиента. В условиях страхования банка прямо не оговорено, что именно должно считаться причиной кончины, при которой данный фактор может быть рассмотрен как страховой случай. Как показывает практика, это может быть какой-либо несчастный случай, либо иное подобное действие непреодолимой силы, т.е. форс-мажорные обстоятельства, которые ни предвидеть, ни предупредить пострадавший клиент не мог.

- Кончина клиента банка «Тинькофф» связана с тем, что клиент болел или причиной его смерти стало приобретенное (не хроническое) заболевание. Например, клиент заболел желтой лихорадкой, вернувшись из туристической поездки в страны Африки, даже несмотря на то, что все необходимы меры были туристом предприняты – т.е. были сделаны прививки и есть на этот случай соответствующий медицинский сертификат о произведенной вакцинации.

- Сюда также входят случаи, когда клиент по каким-либо причинам приобретает инвалидность. Это может быть и несчастный случай, производственная травма или болезни иного характера. К учету при определении страхового случая страховщиком принимаются только те, которые связаны с группами инвалидности не ниже 2 группы, т.е. только 1 или 2 группа инвалидности.

- Страховая защита клиента, как и самого банка, связанная с потерей дохода по причине увольнения с работы или лишения иного источника зарабатывания средств на жизнь. Сюда включаются такие моменты, как:

- прекращения трудовых отношений, увольнение работника по инициативе компании, организации. Это может быть связано с организационными и штатными мероприятиями, оптимизацией персонала, объединение хозяйствующих субъектов;

- увольнение работника с его места работы по причинам, связанным с ликвидацией компании, организации, например, в случае ее банкротства, ликвидации по инициативе учредителей или решением судебных органов.

- увольнение работника с предприятия, которое учреждено индивидуальным предпринимателем, в связи с его ликвидацией или реорганизацией;

- увольнение работника с его места работы по причине признания его решением соответствующего суда недееспособным. В некоторых случаях, интересы в суде и банке такого клиента могут представлять опекуны, назначенные решением суда.

- увольнение работника связано с условиями трудового соглашения, согласно которому необходимо освободить работе место для ранее работавшего на этом месте работнику. Т.е. при назначении и увольнении на правах временного замещения должностной позиции на предприятии или в организации.

В качестве заключения следует отметить, что всеобщее распространение оказания услуг банками в цифровом формате, т.е. через интернет-опции и терминалы, является уже свершившимся фактом. Поэтому пользователям банковских услуг следует внимательно следить за всеми новыми тенденциями в области обслуживания банками.

Кроме этого, клиентам банков следует быть готовыми к тому, что в скором времени придется иметь дело фактически только с искусственным интеллектом в виде менеджера банка, который способен заменить почти всех сотрудников.

В видео рассказано, как отказаться от страховки по кредиту:

Watch this video on YouTube

28 Янв 2020 Виктория М.

772

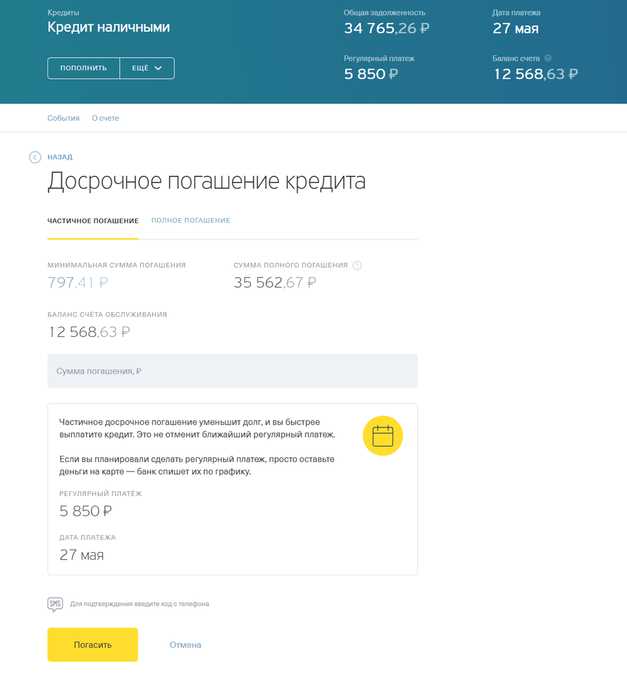

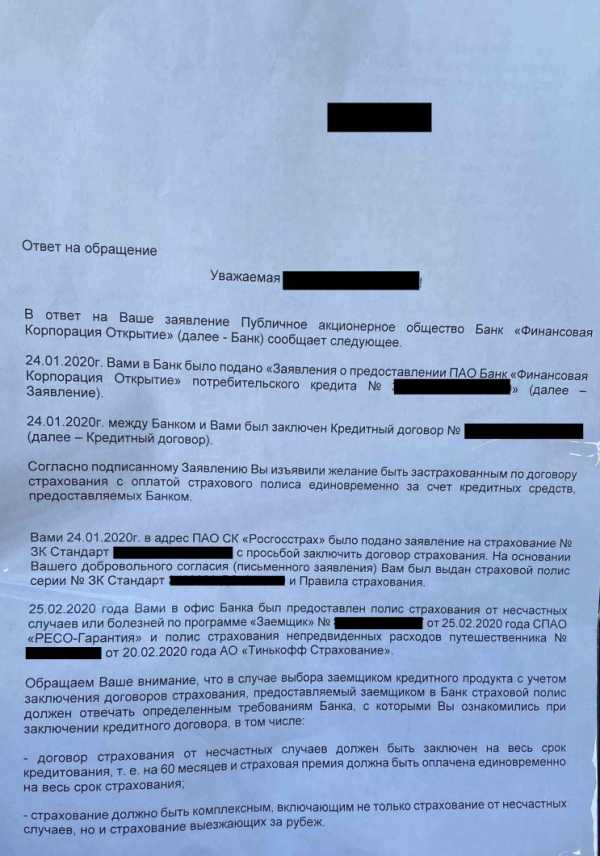

Можно ли вернуть по закону вообще?

Согласно действующему законодательству, любой договор страхования при действующем кредите можно расторгнуть в 14-дневный срок после его заключения. При этом выплаченные за страховку деньги должны быть возвращены в полном объеме.

Заявление заемщик подает в отделение банка, где его обязаны рассмотреть не позднее чем за 10 дней.

Существует такое понятие как “период охлаждения” – это срок, в течение которого страхователь вправе отказаться от Договора страхования и вернуть страховую премию (или часть).

Выдержка с сайта Центробанка России

С 1 января 2018 действуют данные новые правила и сроки периода охлаждения.

Внешний вид нового указания Центробанка РФ

Скачать документ полностью:

Составляем заявление на возврат страховки

Основным документом для возврата денег по страховке будет заявление. Здесь прописывается суть возникшей проблемы, основания для отзыва финансовой защиты и указывается расчетный счет для перечисления денег

Составление происходит в свободной форме, но важность единого образца никто не отменяет. Чтобы не ошибиться и не упустить свои кровные, рекомендуем придерживаться инструкции

- В правом верхнем углу листа А4 пишем «шапку». Сначала наименование банка и его адрес, дальше должность руководителя филиала и его ФИО. Потом с новой строки и предлогом «в» указываем страховую компанию с названием, адресом и ФИО директора. Ниже ставим «от» и вписываем свою фамилию с инициалами, а после приводим место регистрации.

- По центру большими буквами – «Заявление на возврат страховки по кредиту».

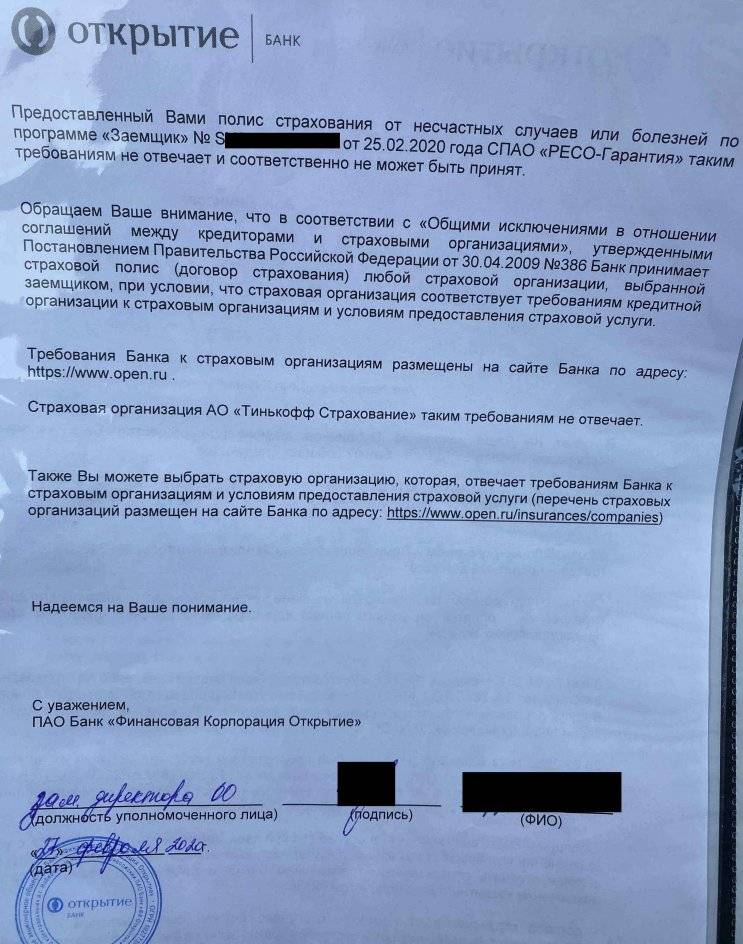

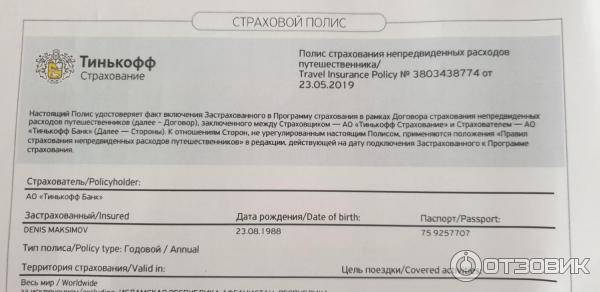

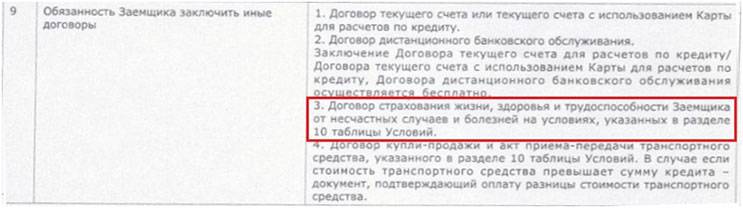

- Отступаем строку и описываем суть проблемы. Прописываем номер кредитного договора, дату его составления и выданную ФКУ сумму. Обязательно отмечаем, что при заключении сделки сотрудник Тинькофф ввел в заблуждение, сказав, что без оплаты страховки заем не выдадут. Также указываем, что выбрать страховую компанию банк не разрешил.

- Приводим сумму, уплаченную за страховку.

- Ссылаемся на пункт 2 статьи 16 Закона РФ «О защите потребителей», напоминая страховщику, что запрещено обуславливать приобретение одних услуг обязательной покупкой других услуг.

- Дальше упоминаем Гражданский кодекс, так как в соответствие с пунктом 2 статьи 935 гражданин России не обязан страховать свою жизнь без собственного желания.

- Делаем вывод, что вышеуказанные сведения и приведенные ссылки на нормативные акты подтверждают факт навязывания дополнительной услуги в виде личного страхования. Указываем, что необходимость покупки финансовой защиты нарушает права потребителя, и есть все основания для требования возврата денег.

- Добавляем, что при превышении установленного законом 10-дневного срока рассмотрения вы вправе потребовать от банка заплатить проценты за пользование деньгами по действующей на момент обращения ставке рефинансирования Центрального банка РФ.

- С правой стороны ставим дату написания заявления, а с левой – подпись и ее расшифровку.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Тинькофф обязан принять заявление на рассмотрение и дать ответ в течение 10 календарных дней.

Желательно написать заявление в двух экземплярах, и попросить сотрудника банка на обоих листах проставить печать о принятии бумаг на рассмотрение. В случае неправомерного отказа в возвращении средств или утери документа, вторым оригиналом можно доказать своевременное обращение с требованием отзыва страховки. Если банк или страховая компания не дает ответа в течение 10 дней с момента регистрации заявки, необходимо обращаться в суд для защиты своих интересов и средств.

В каждом страховом договоре есть пункт про «период охлаждение», который дает возможность вернуть потраченные деньги. Главное, внимательно его изучить и уложиться в отмеренные законом 14 дней.

Особенности отказа от страховки

Ранее мы упоминали от том, что страховка при получении кредитки в описываемой банковской структуре оформляется в автоматическом режиме сразу после того, как клиент подписывает договор. В момент подписания договора вы можете просто отказаться от предлагаемого вам страхового полиса. Делается это предельно просто:

- Вам необходимо открыть последнюю страницу договора и отыскать там специальный раздел, посвященный страхованию здоровья и жизни.

- В этом разделе вам необходимо отыскать опцию отказа от полиса и поставить рядом с ней галочку.

Практика свидетельствует о том, что большинство заемщиков, как только слышат предложение оформить страхование здоровья и жизни, сразу же спешат отказаться от него. На самом деле не следует торопиться отказываться от предложенной страховки. Вместо этого следует оценить свое текущее финансовое положение и если вы поймете, что существует шанс резкого ухудшения вашего материального положения, то страховку лучше всего оформить, так как при неблагоприятном развитии ситуации страховая организация погасит ваш долг перед банком.

Также важно понимать, что если для вашей карты банковская структура установила крупный лимит, то при определенном стечении обстоятельств долговая нагрузка может стать для вас слишком высокой. В подобной ситуации рассматриваемый полис может выступить в качестве гарантии того, что в итоге вы сможете погасить долг перед банковской структурой и тем самым выйти из тяжелой финансовой ситуации

Перед тем, как подписать договор, вам следует обратить особое внимание на то, что стоимость описываемой страховки является нефиксированной. В соответствии с действующими правилами стоимость полиса составляет 0,89% от размера вашей задолженности перед банковской структурой

Таким образом, если размер вашего долга перед банком будет небольшим, то и стоимость страховки будет для вас практически незаметной.

В то же время, если размер долга перед банком будет внушительным, то и стоимость страхового полиса станет для вас более внушительной. При наличии большого долга перед банком, ежемесячная стоимость страховки для заемщика может выступать в роли дополнительной нагрузки. Так, например, если вы задолжали описываемой банковской структуре 300 тысяч рублей, то ежемесячная стоимость страховки составит 2670, что будет довольно ощутимо для вашего бюджета.

Чтобы не попасть в подобную ситуацию, во время использования заемных средств со счета кредитки, вам следует понимать, что в будущем вам потребуется не только вернуть банку долг, но и ежемесячно выплачивать стоимость страховки.

Как отключить страховку для кредитной карты Тинькофф. Особенности

Вам полезно будет узнать о том, что договор, подписываемый при оформлении кредитки, обязан учитывать интересы всех участников сделки. Упомянутый договор обеспечивает описываемой банковской структуре гарантию того, что даже в том случае, если финансовое положение клиента по тем или иным причинам серьезно ухудшится, выданные ему денежные средства не пропадут, а будут возвращены банку. Благодаря автоматически оформляемой страховке в том случае, если клиент по тем или иным причинам не сможет самостоятельно выплатить долг, то это сделает страховая компания.

При отсутствии упомянутой страховки в том случае, если клиент не сможет выплатить долг, банковской структуре потребуется обратиться за помощью в судебные органы для возврата своих денежных средств. Если же клиент умрет, не погасив долг перед рассматриваемой банковской структурой, его наследники смогут получить доступ к собственности покойного лишь после погашения долга перед банком. При наличии страховки долг умершего перед банковской структурой погасила бы страховая компания, а не наследники.

Таким образом, оформление упомянутой страховки избавляет от лишних рисков не только банковскую структуру, но и заемщика. Вам полезно будет узнать о том, что Тинькофф банк прилагает максимум усилий, чтобы сделать процедуру оформления страховки максимально удобной для клиентов.

Среди преимуществ, которые обеспечивает оформление полиса страхования здоровья и жизни от описываемой банковской структуры, отдельного упоминания заслуживают следующие:

При наличии полиса вам потребуется оформлять минимум документов для получения кредитки от описываемой банковской структуры. Если вы откажетесь от оформления рассматриваемой страховки, то банк не откажет вам в выдаче кредитки, но для ее получения вам потребуется собирать значительно более крупный пакет документов. Для оформления страхового полиса, а также для отказа от него, вам не потребуется тратить время на посещение филиала описываемой банковской структуры. Это вызвано тем, что все необходимые операции осуществляются в дистанционном режиме

Важно понимать, что оформление полиса страхования здоровья и жизни позволяет вам рассчитывать на утверждение более крупного кредитного лимита. Выдача заемных средств застрахованным клиентам считается в глазах банковской структуры более безопасной, по этой причине она готова доверить клиенту больший объем заемных средств

Всю интересующую вас информацию о полисах страхования здоровья и жизни вы сможете получить в круглосуточном режиме, просто связавшись с контактной службой описываемой банковской структуры. При возникновении страхового случая, от вас потребуется лишь собрать необходимый пакет бумаг и отправить их по сети в страховую организацию, после чего она погасит за вас задолженность перед банковской структурой. Благодаря тому, что вам не потребуется отвозить документы в страховую организацию, лично у вас появится возможность сэкономить огромное количество времени. Если вы изначально не отказались от полиса при оформлении кредитки и страховка была оформлена на вас автоматически, у вас есть возможность в любое время отказаться от нее при помощи одного из доступных методов.