Как проходит судебная практика взыскания страховки по кредитному договору

Процесс взыскания задолженности в судебном порядке базируется на положениях статьи 309 Гражданского Кодекса, в которой закреплены обязательства сторон правоотношений исполнять взятые на себя обязательства должным образом. Учитывая это стороны не имеют права отступать от установленных на уровне государства норм. Статья 309. Общие положения

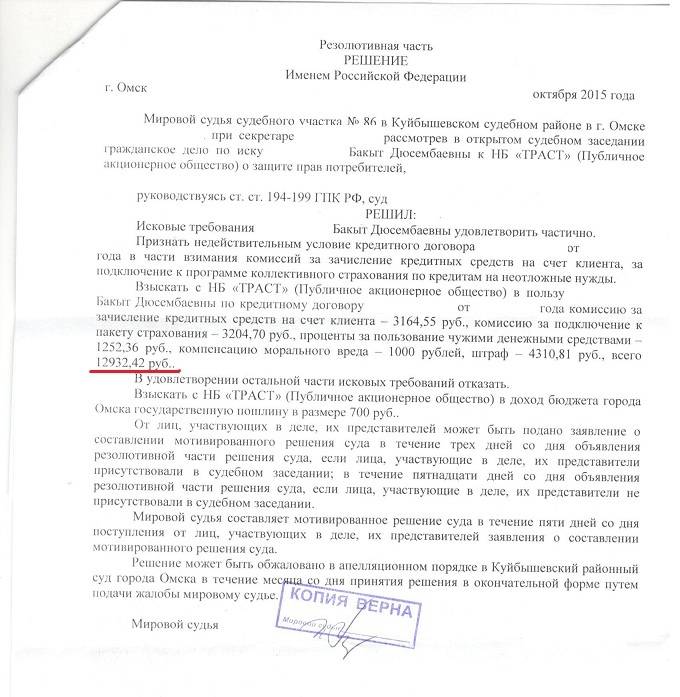

Судебная практика взыскания страховки по кредитному договору доказывает, что после того, как подано исковое заявление, по кредитному договору взыскивается долг по страховке в полном объеме. Клиент не имеет права претендовать на возвращение страховки, если кредит был возвращен в установленный контрактом срок.

Судебная практика по взысканию страховки по кредитному договору

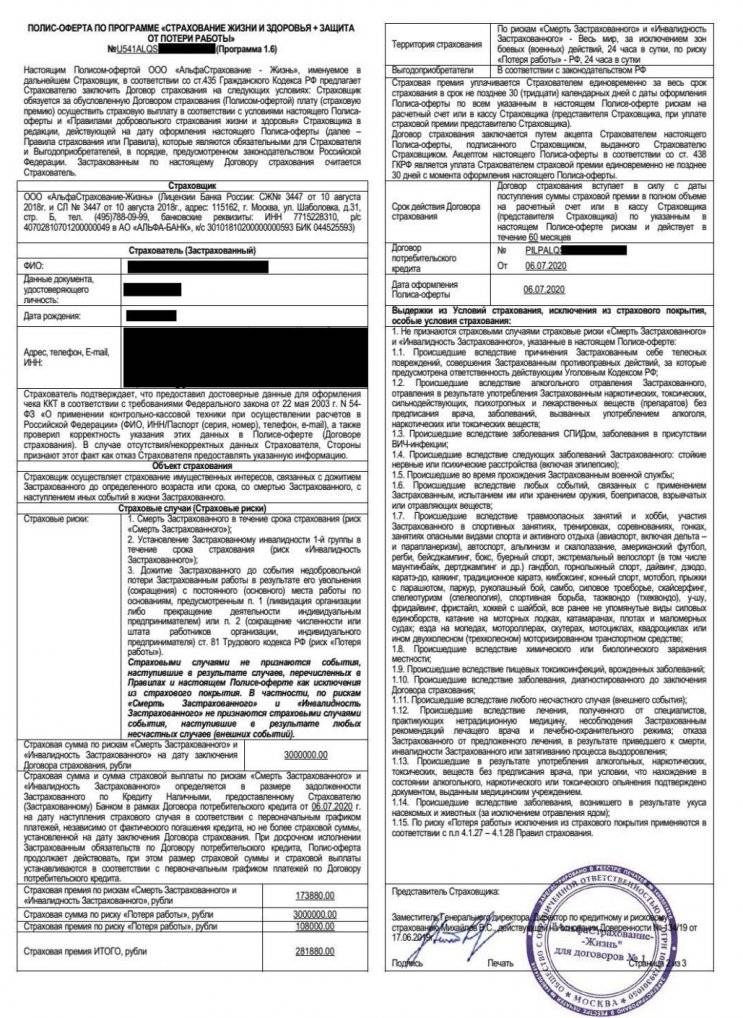

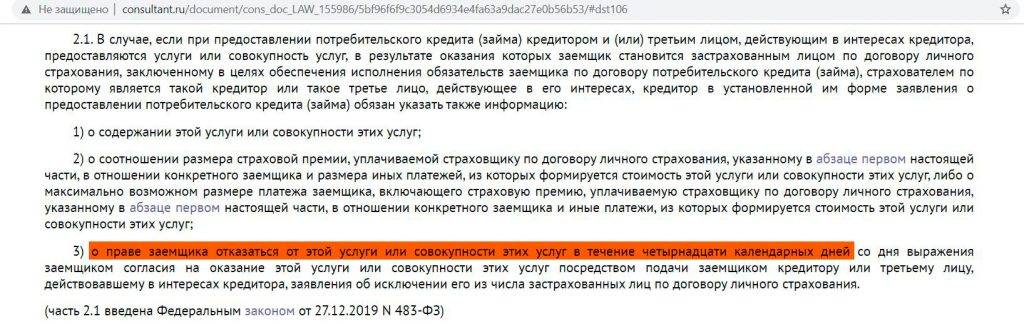

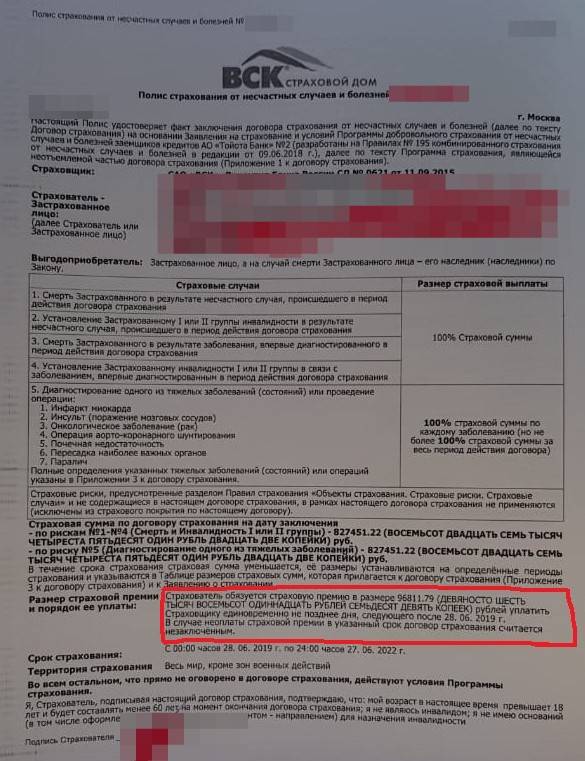

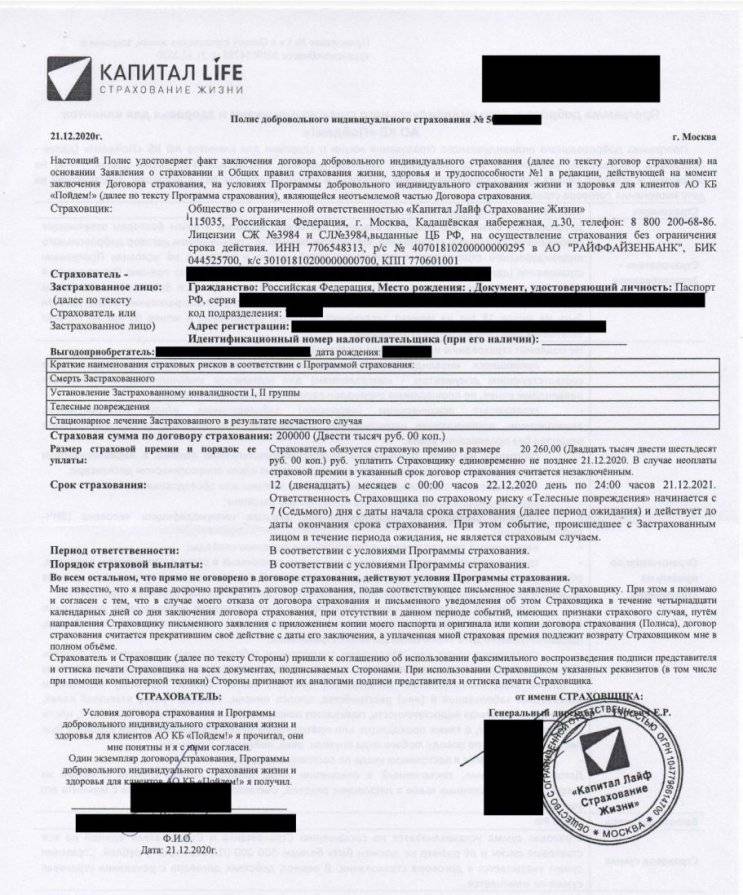

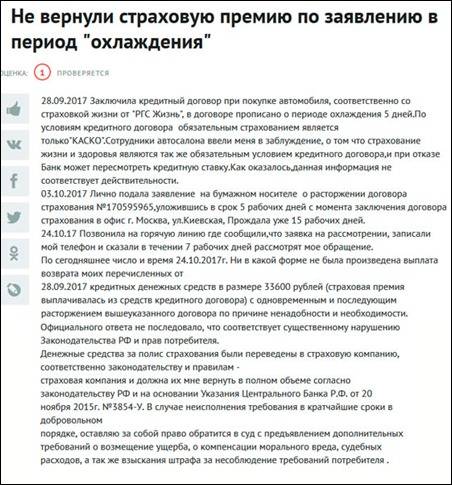

Если после получения кредита и заключения договора личного страхования в дальнейшем выяснится, что данная дополнительная услуга клиенту не выгодна, законодательство предусматривает возможность расторжения такого полиса в течение четырнадцати дней с момента подписания, что подтверждается опытом судебной практики.

Но если от даты, когда расторгнут договор, прошло больше двух недель, свои интересы отстоять вряд ли получится.

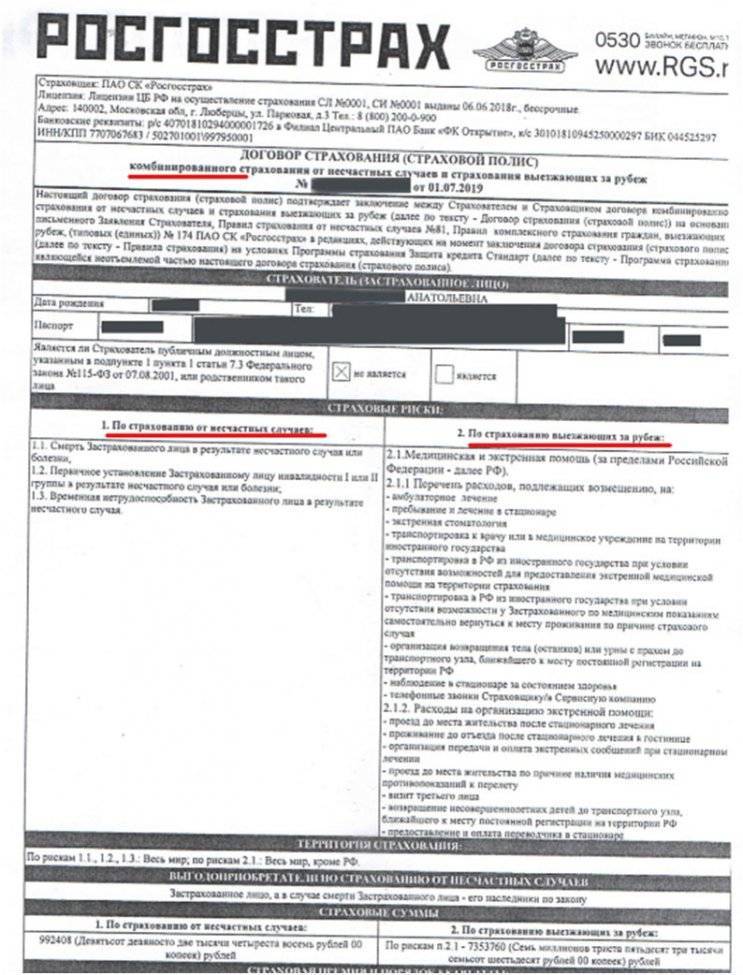

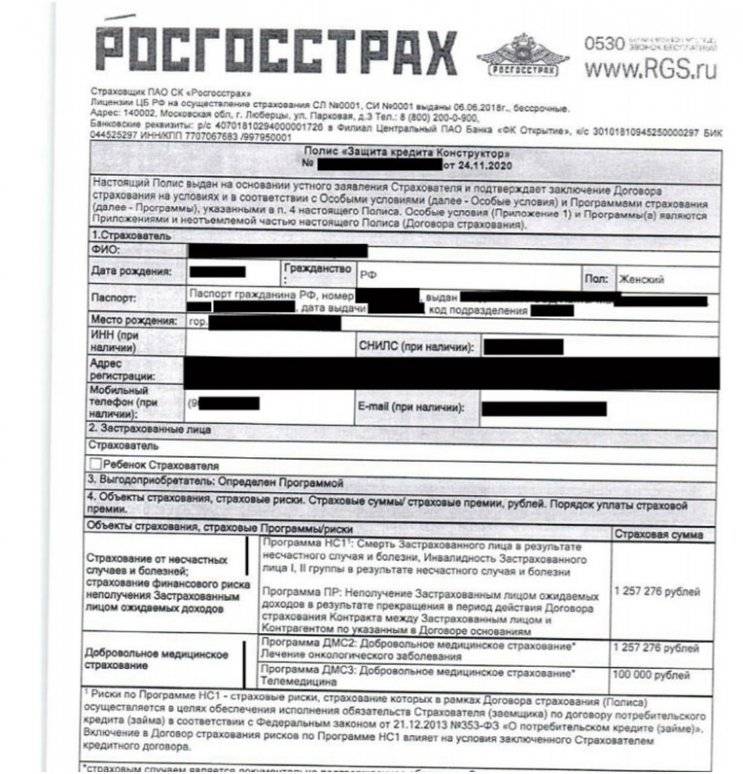

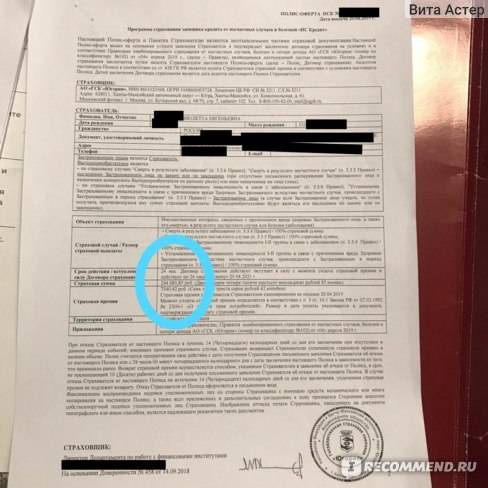

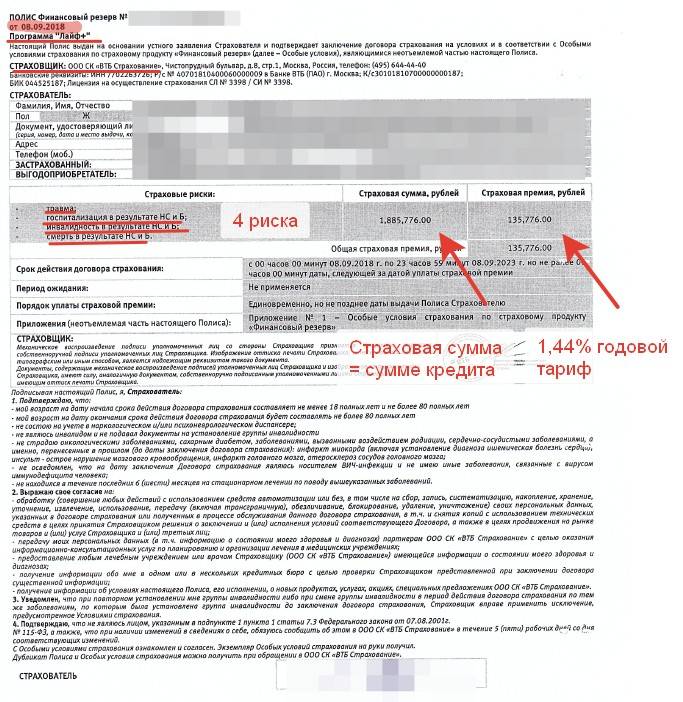

Указанное требование также распространяется на комбинированные договора, предусматривающие страховку от нескольких рисков одновременно, в рамках одного документа. В дополнение к страхованию жизни, может предлагаться защита здоровья, имущества и пр.

Статья по теме: Особенности федерального закона «Об обязательном медицинском страховании в РФ»

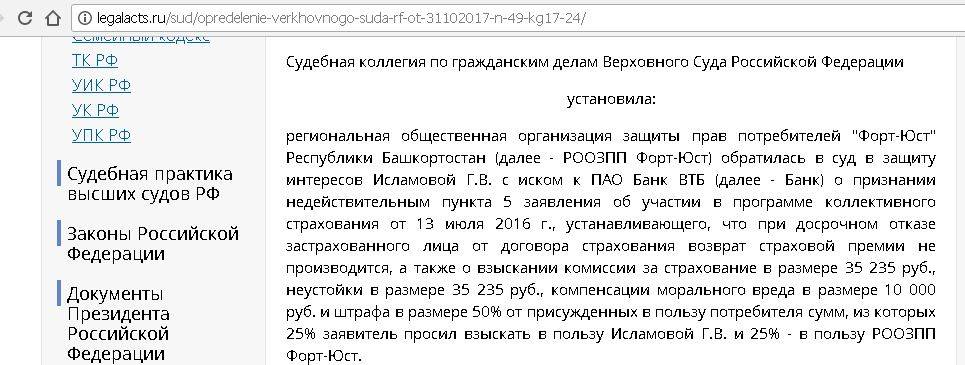

Рассмотрев многочисленные дела в судебной практике по указанному вопросу, Верховный Суд РФ вынес следующие рекомендации, к которым следует прислушиваться судебным органам в ходе указанных разбирательств:

- Не разрешается впоследствии пересматривать стоимость услуг по страховому договору, за исключением ситуаций, когда вторая сторона предоставила заведомо недостоверную информацию относительно состояния оцениваемого имущества, при проведении оценки по инициативе страховщика.

- В рамках действующих законов и правовых актов, список страховых случаев и ситуаций, не причисляемых к таковым, должен быть внесен в договор страхования.

- Договор страхования не должен предусматривать возмещение утраты товарной стоимости.

- Если положения договора допускают двусмысленное толкование или исключают возможность точного определения того или иного действия, в ходе разбирательства принимается решение в пользу потребителя.

- Страхователь вправе получить положенную премию при повреждении застрахованного имущества в период действия заключенного договора, даже если заявление об этом направлено страховщику позже указанного момента.

- Если страховщик в рамках страховых средств выплатил пострадавшему большую сумму, чем предполагают условия договора страховки, последний обязан вернуть излишек.

- Банк обязан предоставить заемщику полные и достоверные сведения относительно приобретаемого страхового полиса вместе с заключением договора кредитования.

- В вопросах урегулирования споров по соблюдению условий страховых договоров не предусмотрена обязательность досудебного порядка, но перед подачей иска требуется обращение к финансовому уполномоченному.

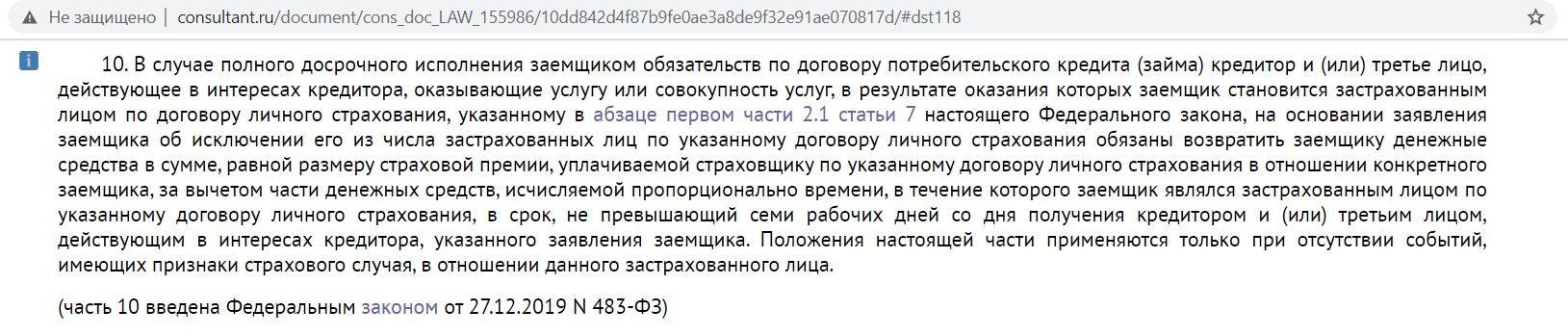

- Досрочная выплата кредита не предусматривает возврата оставшихся средств по договору страхования.

По последнему из указанных пунктов обработки результатов судебной практики имеется одно исключение. Остаток по страховке может быть взыскан и выплачен, если размер страховых взносов определяется остатком по кредитной сумме, и подобная возможность предусмотрена условиями договора.

Статья по теме: Особенности страхования по гражданскому кодексу РФ

Основные моменты

Расторжение соглашений

Иногда переплата, связанная со страхованием, является настолько существенной, что расторжение страхового контракта является лучшим решением проблемы

Важно знать, что расторгнуть страховой договор можно исключительно в компании-страховщике, но никак ни в банке. Однако банк следует уведомить о расторжении контракта, иначе плата за услугу будет продолжать взыматься

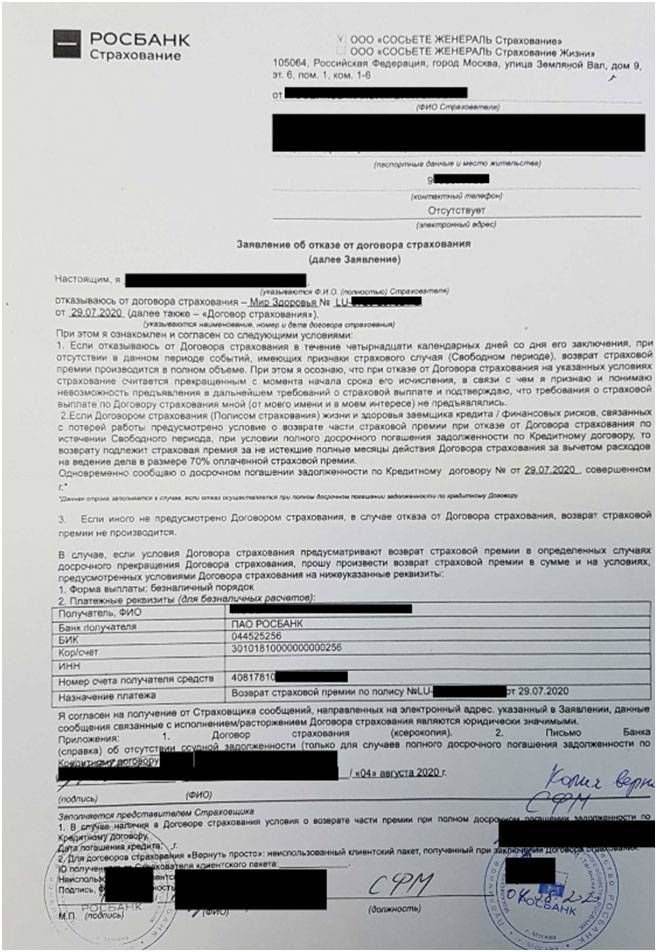

Чтобы расторгнуть договор, заемщик должен в заявлении указать такую информацию:

- название страховщика;

- свои паспортные реквизиты;

- данные, которые указаны в страховом контракте;

- просьба разорвать контракт и вернуть частично страховую премию.

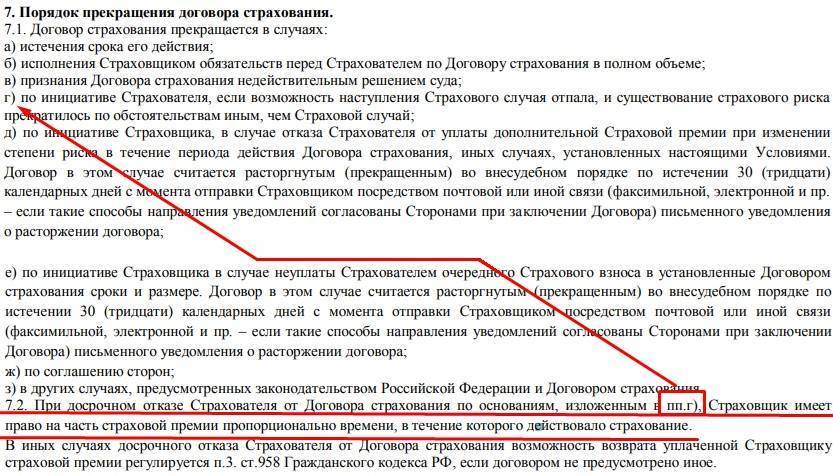

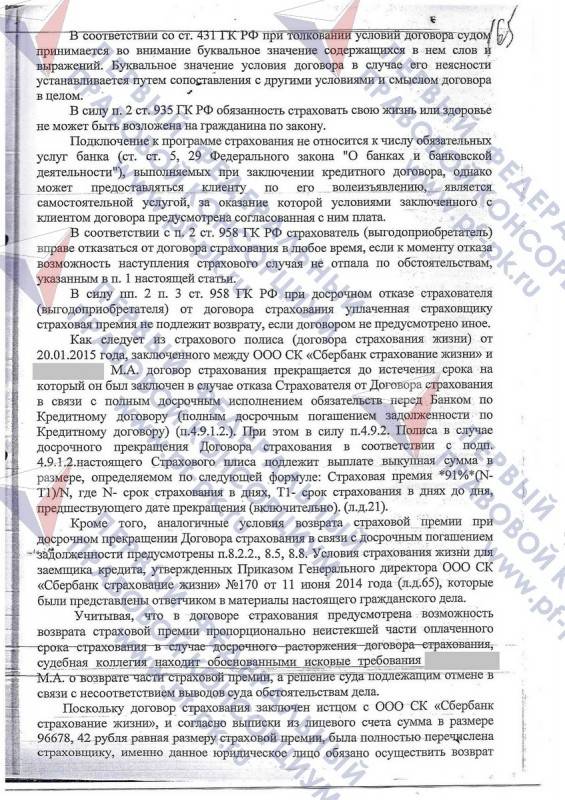

Расторжение страхового договора предполагает возврат только части средств (ст. 958 ГК). Не будут возвращены деньги за дни, когда клиент пользовался страховкой, то есть, чем раньше будет подано заявление, тем большую сумму получится вернуть. Договор прекращает действие с момента приема заявления от страхователя.

Признание незаконности

Существует несколько оснований для того, чтобы условия кредитного контракта про уплату страховой суммы были признаны незаконными:

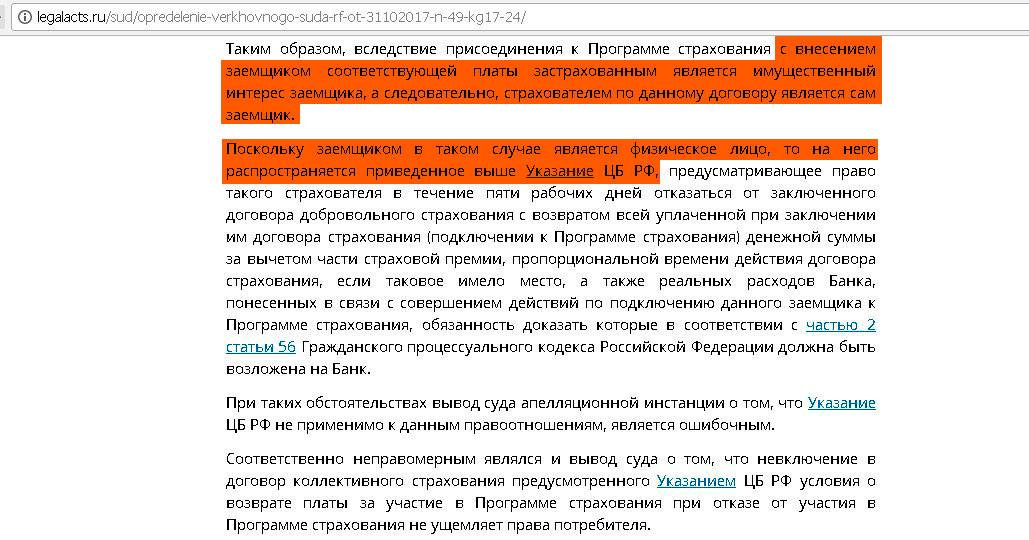

- Установлено, что был нарушен запрет обуславливать покупку одних услуг (товаров или работ) обязательной покупкой других, который установлен Законом про защиту прав потребителей в пункте 2 статьи 16. Тем не менее банки в договорах кредитования указывают, что подключение к программе страхования является добровольным и никак не влияет на выдачу кредита. Исходя из этого суды отказываются удовлетворять требования заемщиков. Однако, существует противоположная судебная практика, при этом суды принимают решение в пользу истца, ссылаясь на то, что банками не были представлены доказательства про наличие у заемщика возможности заключить контракт без обязательного условия застраховать свою жизнь и здоровье. Такая возможность появляется только тогда, когда при заключении контракта документы были оформлены ненадлежащим образом.

- Отсутствует информация про стоимость услуг. Насколько перспективно обжалование по такому основанию зависит от оформления отношений между заемщиком и банком. Закон про права потребителя в пункте 2 статьи 10 закрепляет за потребителем право всегда знать о цене за услугу в рублях. Таким образом, при указании суммы в процентах клиент имеет все шансы для признания такой комиссии незаконной.

- Банк взыскивает комиссию за несуществующую услугу. Комиссия, которая указана, не предусматривается законом или относится к притворным сделкам. Такое основание является самым перспективным для заемщика.

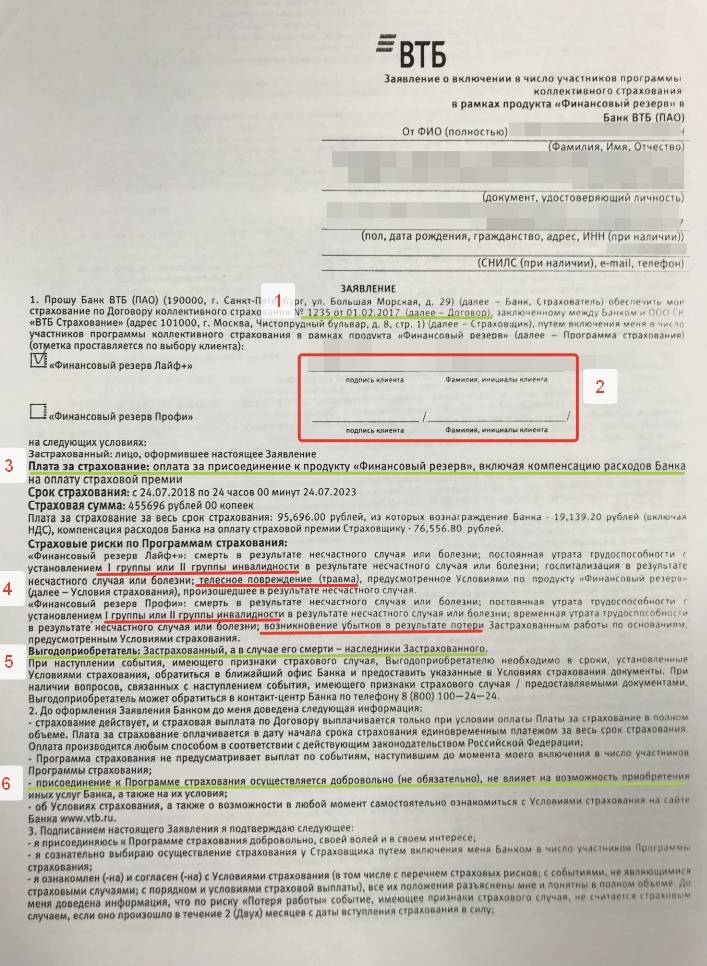

Доступные варианты

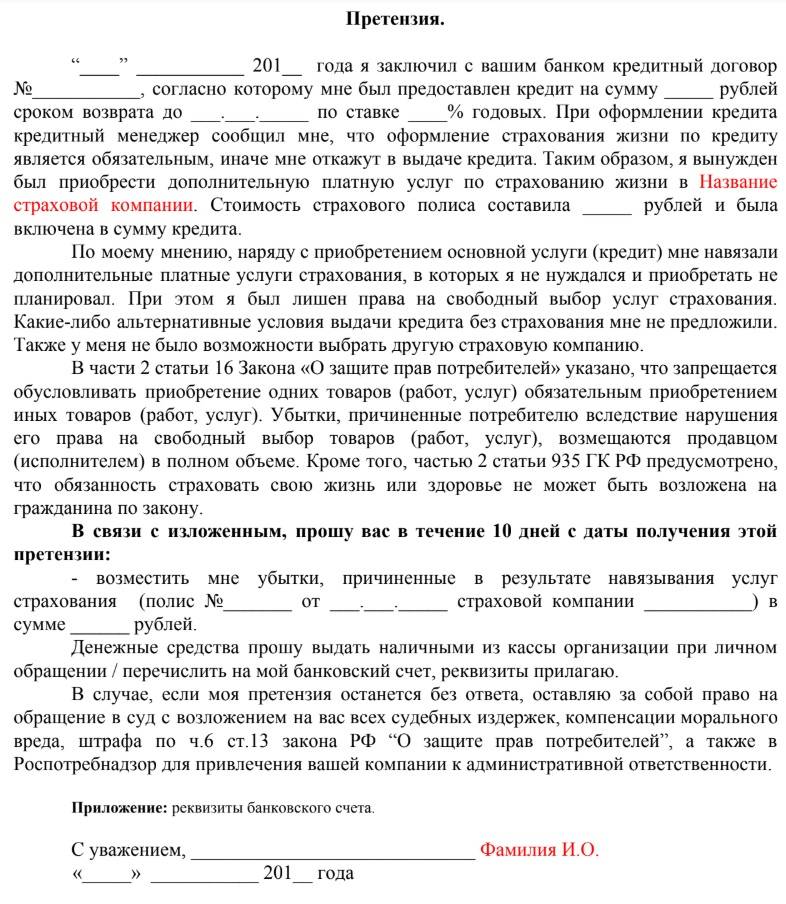

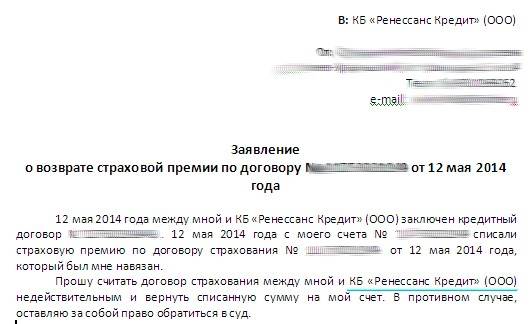

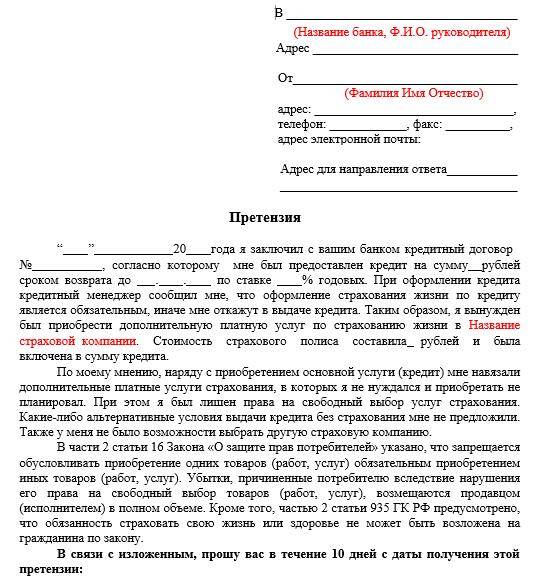

Законодательство позволяет расторгнуть любой контракт, в том числе страховой. Порядок расторжения такого контракта в случае, если он заключался параллельно с кредитным, зависит от способа его заключения. Если заемщик присоединился к договору колстрахования, то он должен направить в банк претензию, требуя исключить из кредитного контракта пункт, который касается присоединения к страховому договору и вернуть сумму страховки, которая была выплачена.

Если же страховой договор заключался одновременно с кредитным, но в качестве отдельного документа, претензия направляется не только в кредитующую структуру, но и на адрес страховщика. Таким же образом подается и иск, ответчиками в рамках которого выступает две организации: банк и страховая.

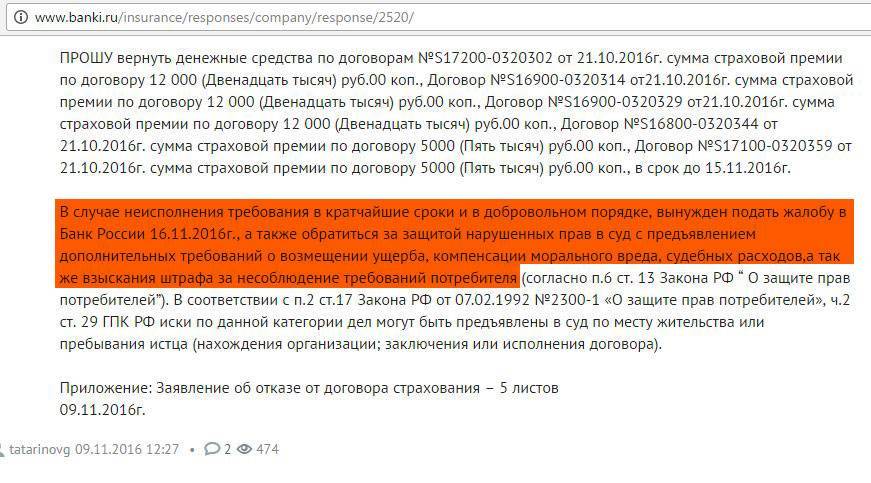

Прежде, чем обращаться в суд нужно попробовать урегулировать спор в досудебном порядке. Именно поэтому отправка претензий имеет обязательный характер. Данный документ должен быть подготовлен в двух экземплярах, один из них с отметкой про получение ответчиком будет прикладываться к исковому заявлению, если дело дойдет до суда.

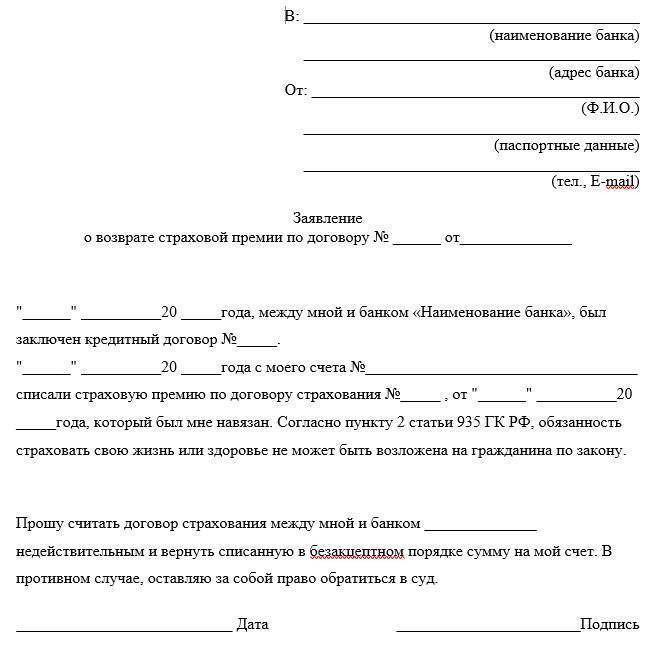

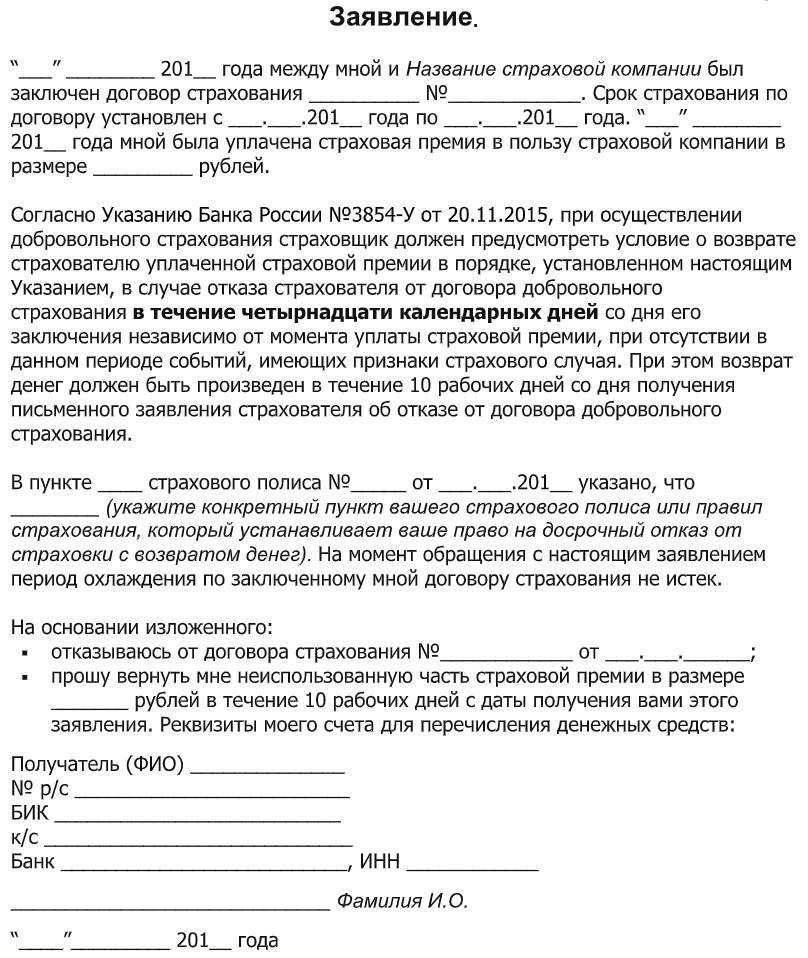

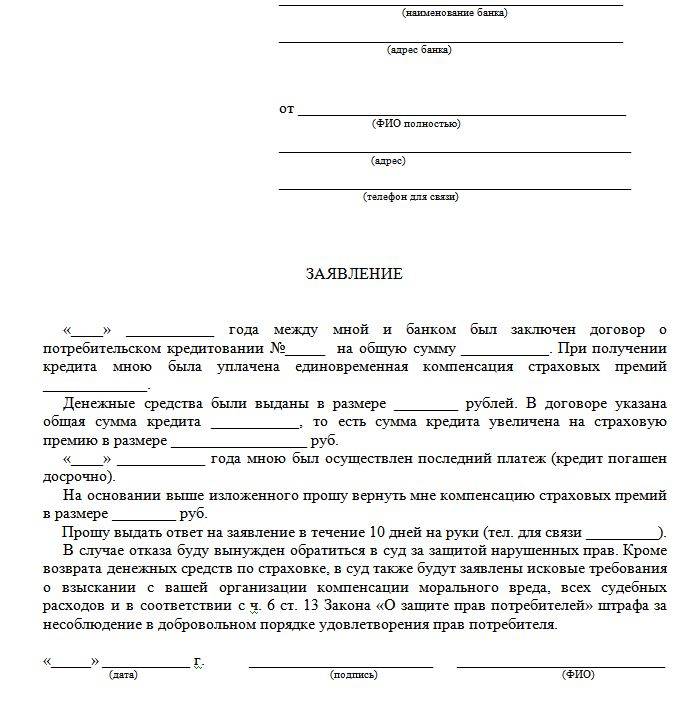

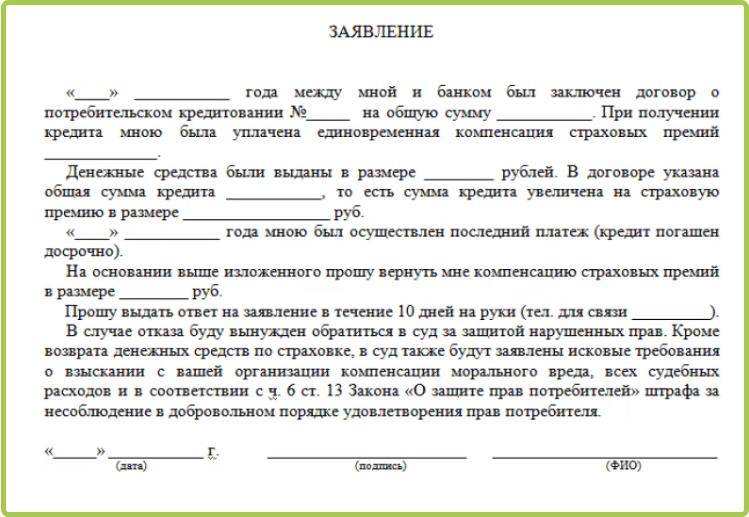

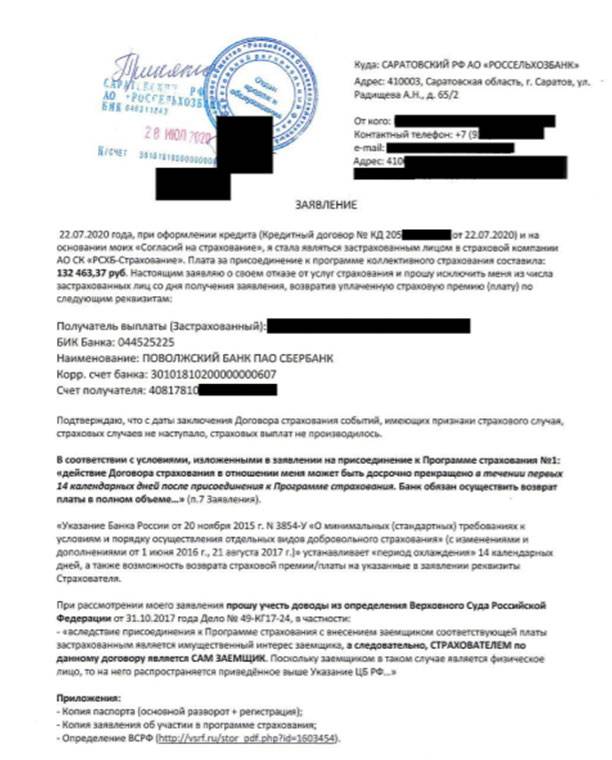

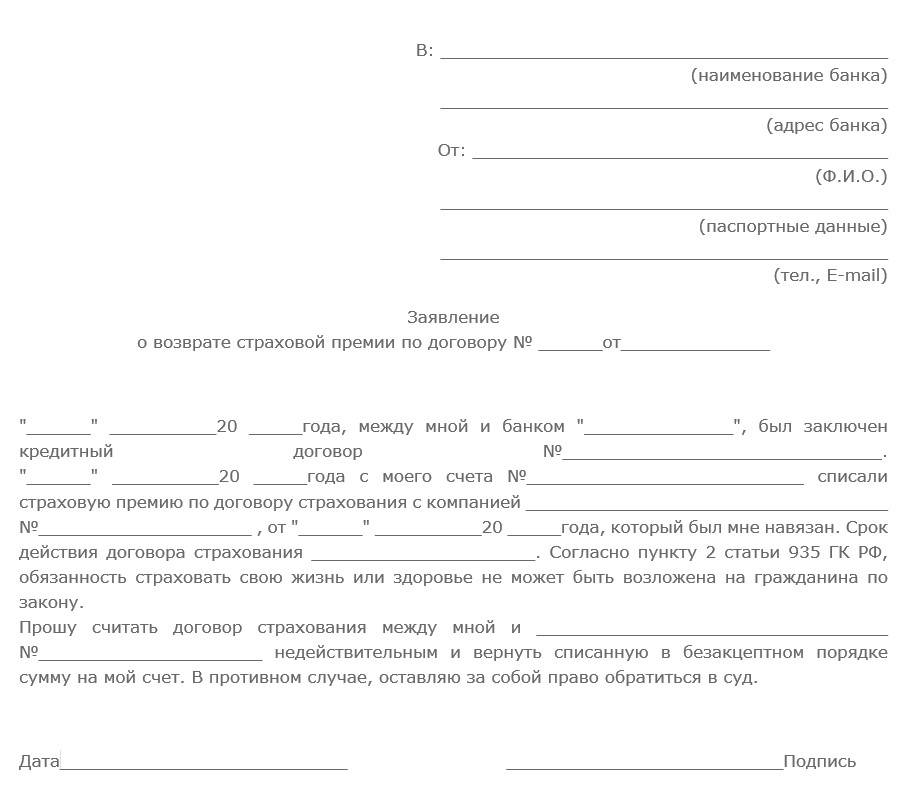

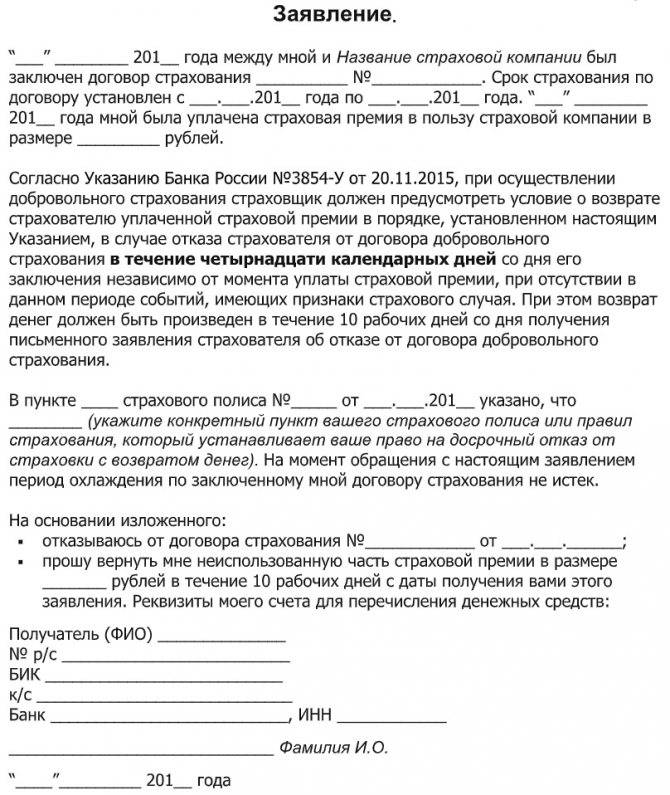

Образец заявления

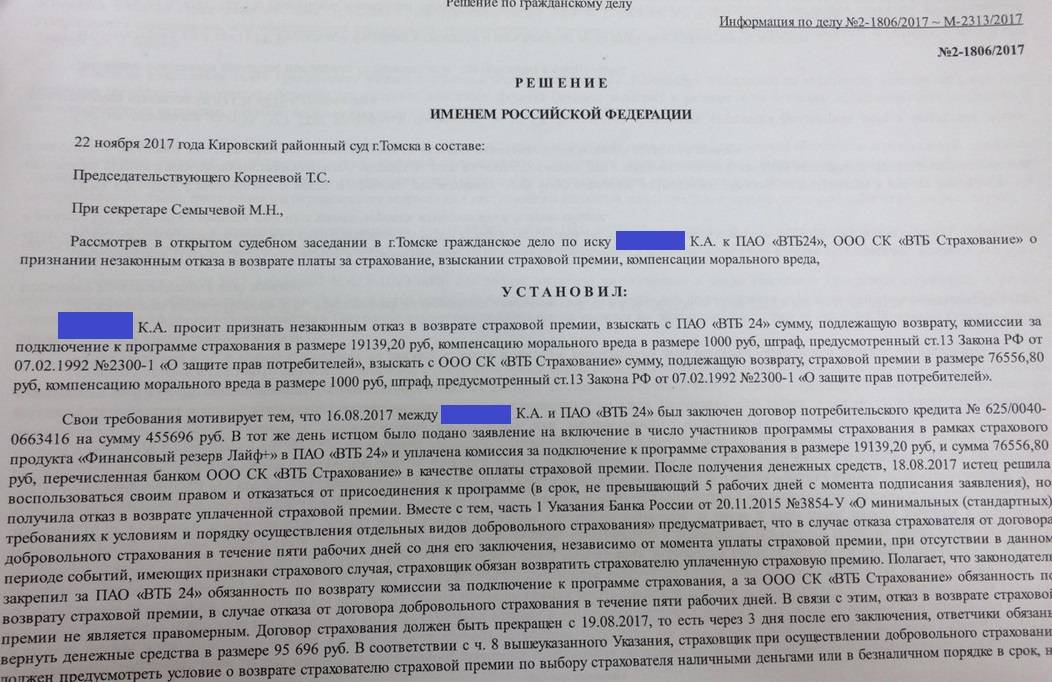

Перед написанием заявления на возврат страховки по кредиту в ВТБ 24 изучите все возможные основания, приведенные в данной статье и в судебной практике. Выберете подходящую под ваш случай.

Заручитесь по возможности поддержкой Управления по надзору в сфере защиты прав потребителей в вашем городе. Они могут оказать существенную помощь.

Документ можно составить по следующему образцу:

В ПАО Банк ВТБ

От: ФИО

паспорт:

тел.:

Заявление

о возврате страховой премии по договору № … от …

… (дата) мною было подписано заявление о присоединении к программе ДКС между ПАО Банк ВТБ и АО «СГ МСК». … (дата) с моего текущего счета № … было списано … (сумма).

Настоящим заявляю о том, что отказываюсь от оказания услуг до указанному договору. Прошу исключить меня из перечня застрахованных лиц и вернуть уплаченную мною страховую премию на мой счет: … (реквизиты).

Настоящим подтверждаю, что за время действия договора коллективного страхования страховых случаев не наступало и выплаты в мой адрес не производились.

При рассмотрении заявления прошу учесть положения, содержащиеся в определении ВС РФ … (реквизиты дела, можно сослаться на несколько решений), в частности: (указать основные положения из документов).

Приложения:

- копия паспорта;

- копии судебных решений (если на них есть ссылки в тексте заявления)

ФИО, подпись, дата

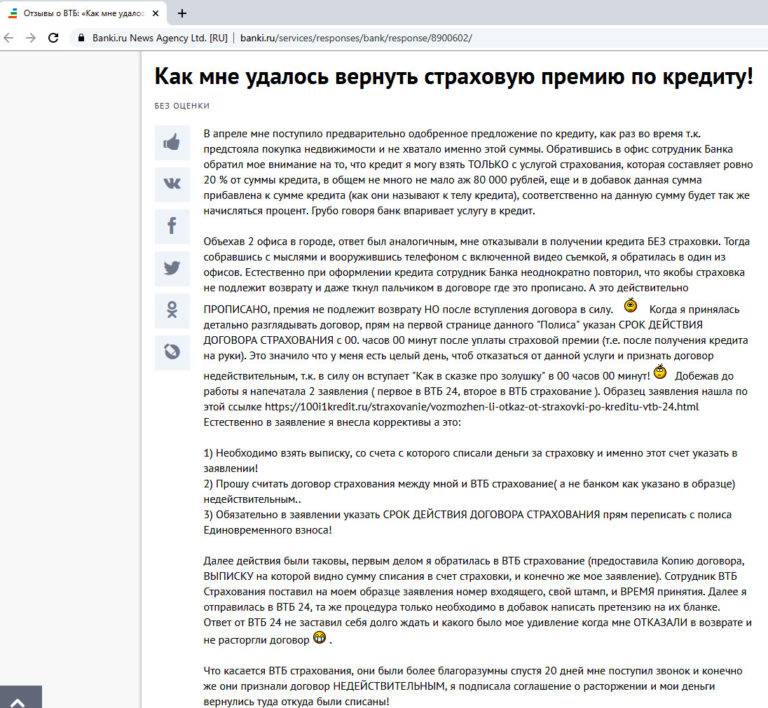

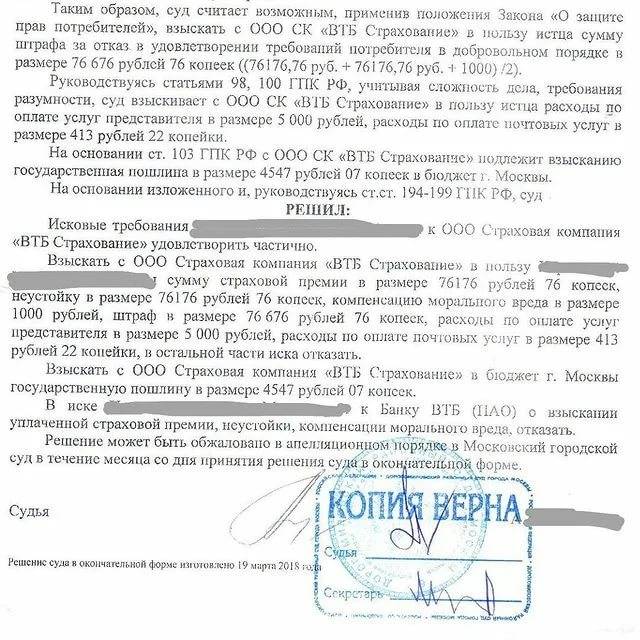

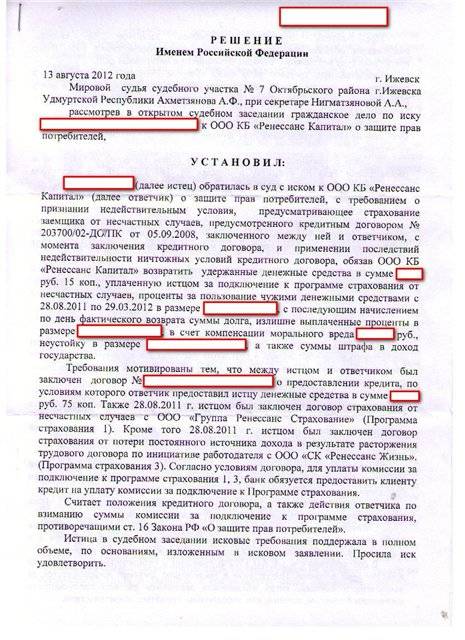

Положительная судебная практика

Судебная практика по возвратам страховки по кредиту в ВТБ 24 очень обширна. Большая часть решений – это отказ. Но с тех пор как Управлением по надзору в сфере страхования по г. Казани впервые было вынесено Постановление о наложении штрафа на банк, свидетельствующий о факте нарушения со стороны банка прав потребителей, прошло уже два года.

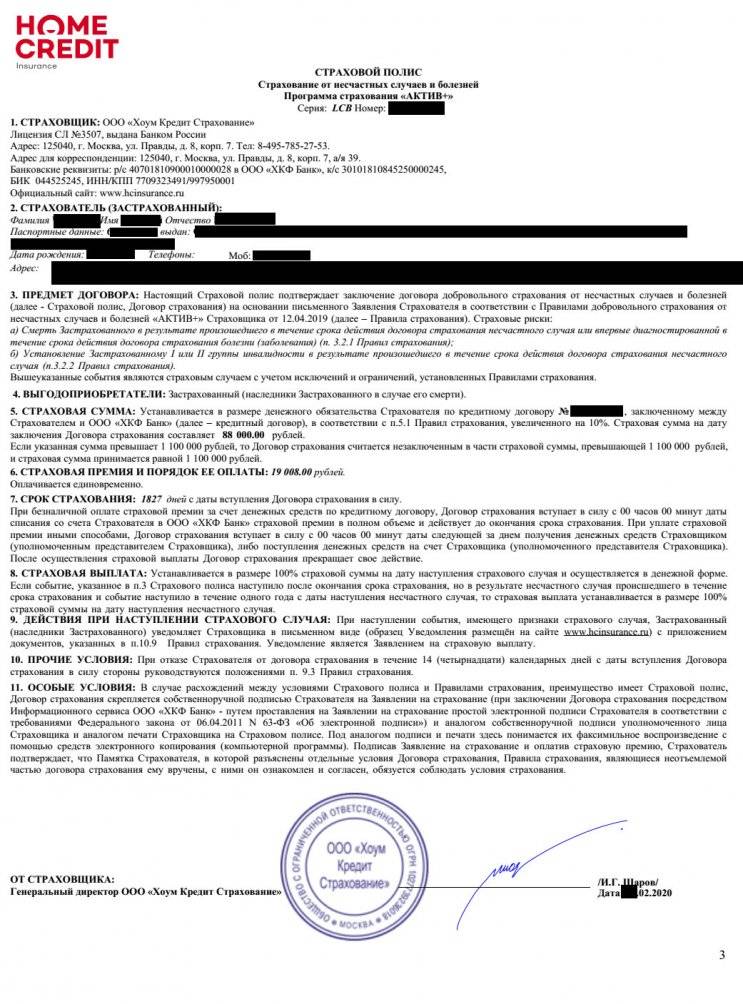

Подача Заявления в «Хоум Кредит» на Отказ от Страховки по Кредиту

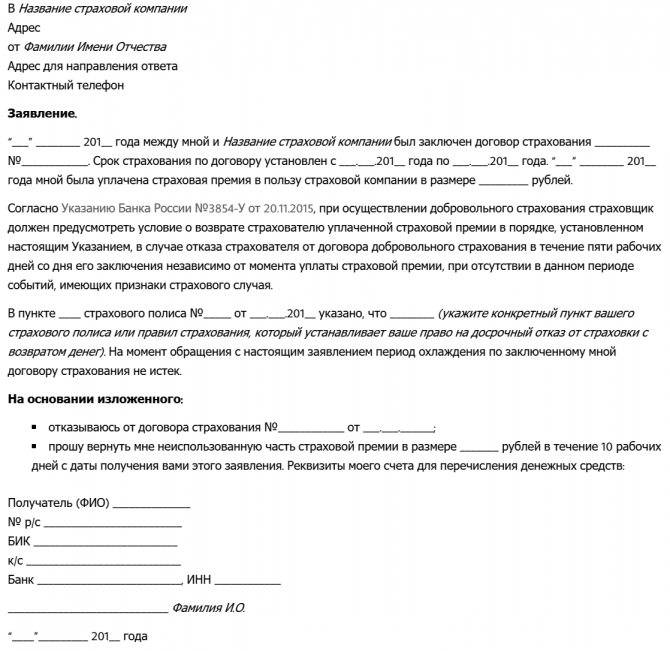

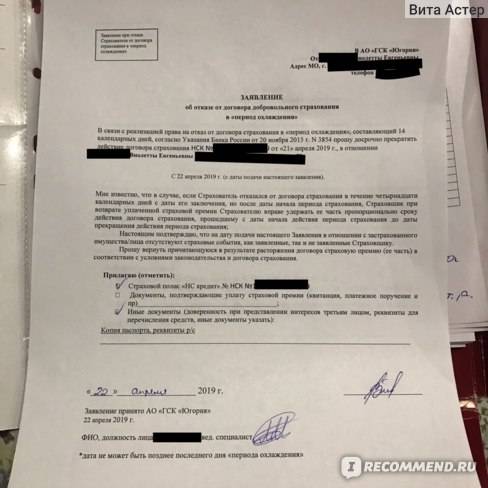

Заявление о расторжении ранее заключенного соглашения с «Хоум Кредит» возможно при действии «периода охлаждения», который составляет 14 календарных дней со дня оплаты страховой премии физическим лицом.

Увеличенный срок «периода охлаждения» не предусматривается, поэтому страхователь не может рассчитывать на более длительный период раздумий и принятия решения по поводу аннулирования или оставления страховки.

Заявить о желании расторгнуть соглашение о страховании можно несколькими способами:

- В письменном виде. Данный вид обращения осуществляется путем личного посещения учреждения страхователем или отправлением документов с помощью почтовой службы.

- В электронном виде на сайте или с помощью отправления заявления электронной почтой.

Иных способов уведомления страховой компании о прекращении действия договора по инициативе страхователя не существует. Образец заявления предоставляется страховщиком на официальном сайте или при личном обращении.

Заявление об отказе от услуг страховщика необходимо заполнить в соответствии с представленным на сайте «Хоум Кредит» образцом и направить его по адресу компании для приема корреспонденции.

Готовый бланк заявления можно распечатать и заполнить вручную или заполнить все необходимые данные на сайте компании «Хоум Кредит» и распечатать. Компания оставляет выбор вида заявления о расторжении договора за страхователем.

В документе, направляемом в «Хоум Кредит» для возврата страховки нужно указать:

личные сведения о заявителе: ФИО полностью, паспортные данные (серия, номер, когда и кем выдан), адрес, контактную информацию (номер телефона и адрес электронной почты);

- дату заключения контракта;

- факт ознакомления с условиями досрочного отказа от страхования;

- реквизиты для отправки денежных средств полностью (ФИО получателя полностью, номер расчетного и корреспондентского счетов, название банка и БИК);

- дату и подпись заявителя.

Заявления на возврат страховки:

Образец заявления:

- ВТБ Страхование.

После распечатки заявления или использования обычной формы страхователь может обратиться в «Хоум Кредит» с обращением о прекращении действия страхового полиса при личном посещении учреждения, а также при отправлении документов через службу почты.

Для личного предоставления документов заявителю необходимо приехать в офис страховой компании и зарегистрировать заявление. После регистрации гражданину должны выдать документ о принятии заявления к рассмотрению.

Обратите внимание! Заявление может подать также третье лицо, но ему понадобится доверенность от страхователя, заверенная нотариально.

В случае отправления документов почтой, необходимо:

- Составить заявление по шаблону, представленному на сайте компании;

- Приложить к заявлению необходимые документы, которые включают: копию договора и копию квитанции об оплате страховой премии;

- Отправить заказным письмом на почте России с проставлением штампа о дате принятия письма для пересылки, средний срок доставки корреспонденции варьируется от 3 до 7 дней;

- Дождаться доставки документов по адресу и получить ответ о принятии заявки к рассмотрению.

Зачастую страховая компания отказывается подтвердить факт обращения клиента. Поэтому именно отправка заказным письмом станет наиболее надежным методом подачи заявления об отказе от страховки.

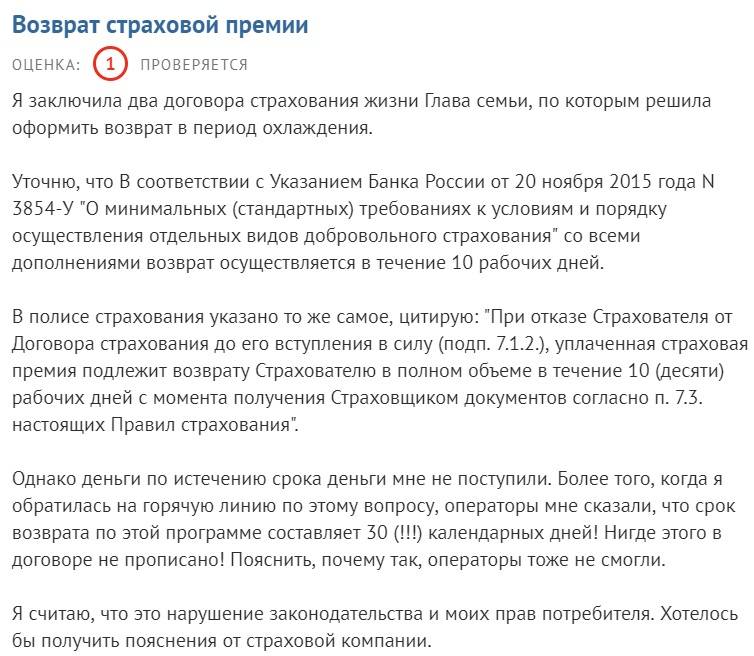

«Хоум Кредит» должен перевести денежные средства на счет страхователя в течение 10 дней с момента поступления заявления на рассмотрение, однако соглашение считается расторгнутым с момента отправления документов об его аннулировании.

Сколько можно вернуть?

Здесь все зависит от времени обращения. Если клиент подал заявление до истечения 5-дневного срока, возвращается полностью вся сумма. Начисление происходит двумя способами:

- На остаток займа, где ежегодно сумма оплаты страховки уменьшается.

- На полный размер займа, где остаточная сумма не влияет на премию.

Рассмотрим на конкретном примере, где клиенту начислялось по 1% на остаток суммы займа:

1 год – 300 000 х 1% = 3 000 руб.

2 год – 276 000 х 1% = 2 760 руб.

3 год – 244 000 х 1% = 2 440 руб.

4 год – 206 000 х 1% = 2 060 руб.

5 год – 162 000 х 1% = 1 620 руб.

Если клиент закрывает кредит через 2 года, то страховая компания обязана перечислить деньги за последующие годы: 2440+2060+1620 руб. соответственно.

Процедура возврата страховки по потребительскому кредиту при досрочном погашении с юридической точки зрения проста, однако заемщикам приходится сталкиваться со сложностями, т.к. банки надеются на юридическую безграмотность клиентов и убеждают, что вернуть страховую премию после оформления займа по закону нельзя, что в корне является неверным.

А что Вы думаете по этому поводу? Будем рады Вашим комментариям. Если есть вопросы, спрашивайте.

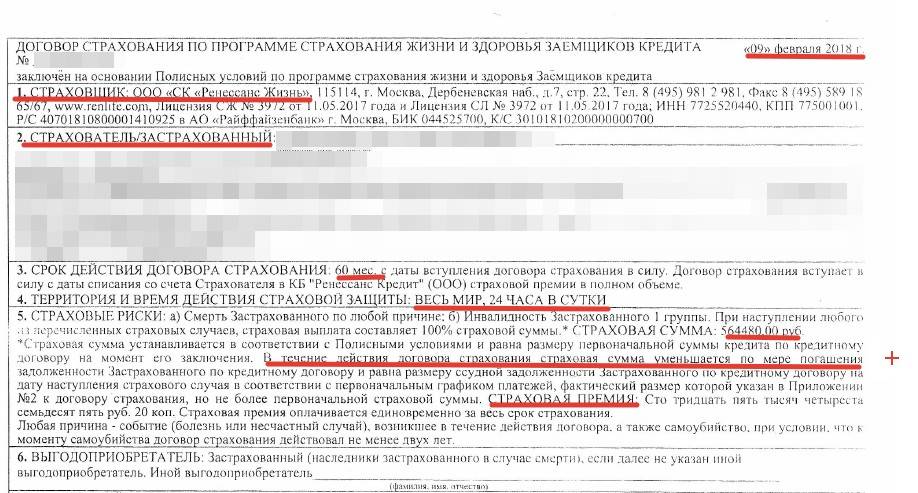

Пример №1 — когда страховку можно вернуть

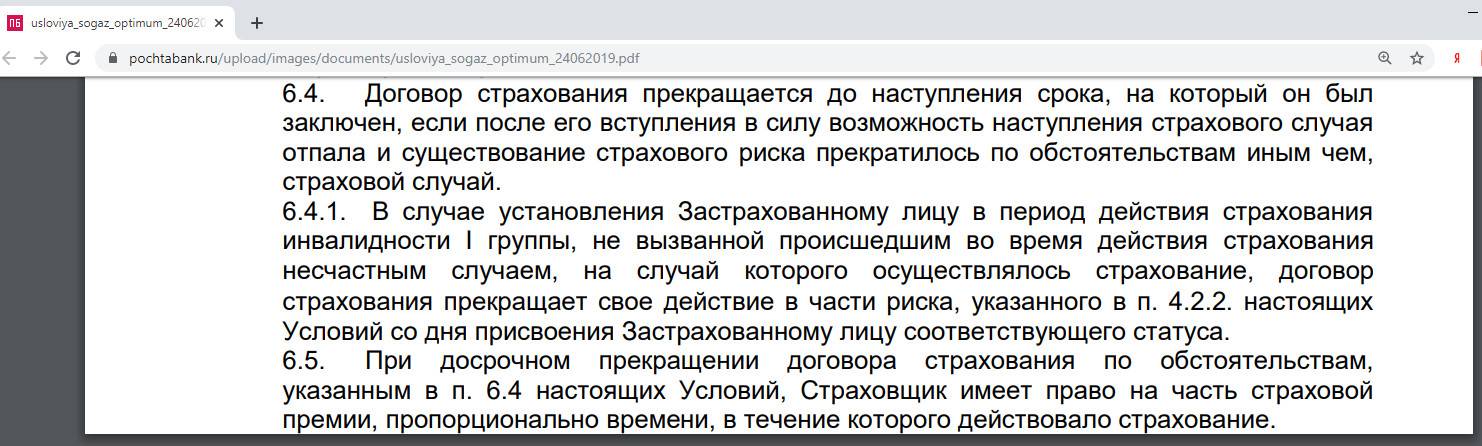

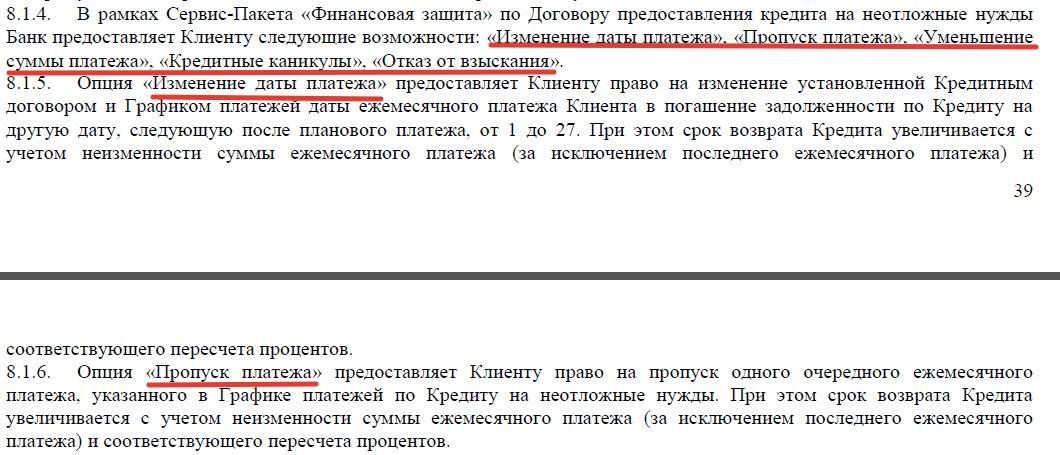

В первом договоре с официального сайта банка указано, что сумма страховой премии зависит от остатка ссудной задолженности — п.3.2.5 Условий. В этом случае вернуть страховку при досрочке можно в соответствии с » п.1 ст. 958 ГК РФ, которая дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования.

14-ФЗ

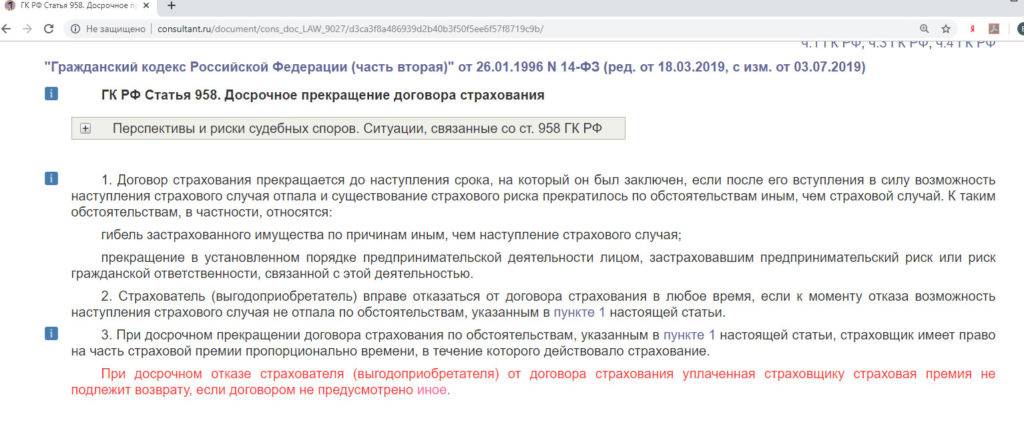

ГК РФ Статья 958. Досрочное прекращение договора страхования

от 26 января 1996 года

Изучить документ

Определяет условия прекращения действия договора страхования.

п. 1 Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Таким образом, при досрочке клиент по закону может вернуть деньги за страховку по оставшимся месяцам. Например, вы взяли кредит на 18 месяцев, а погасили его через 6 мес. Вы можете вернуть оплаченную страховку за оставшиеся 12 месяцев.

В Условиях на сайте Сбербанка указано, что заемщик может вернуть лишь часть от 57,5% от суммы комиссии, которую он оплатил при подключении к страхованию, рассчитанную

пропорционально остатку срока страхования (в полных месяцах).

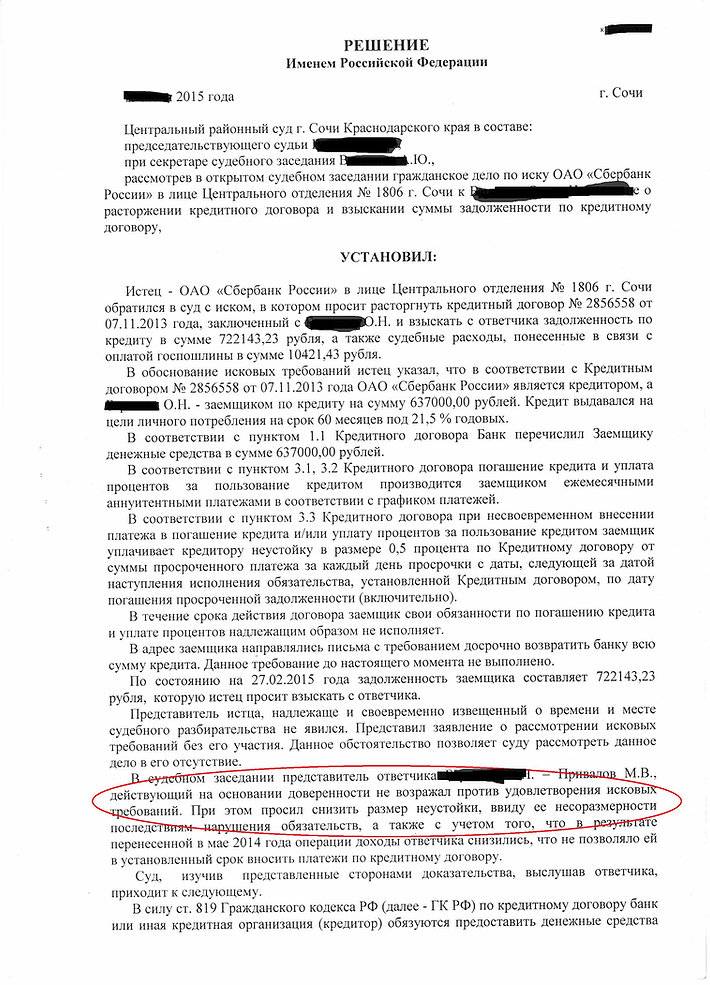

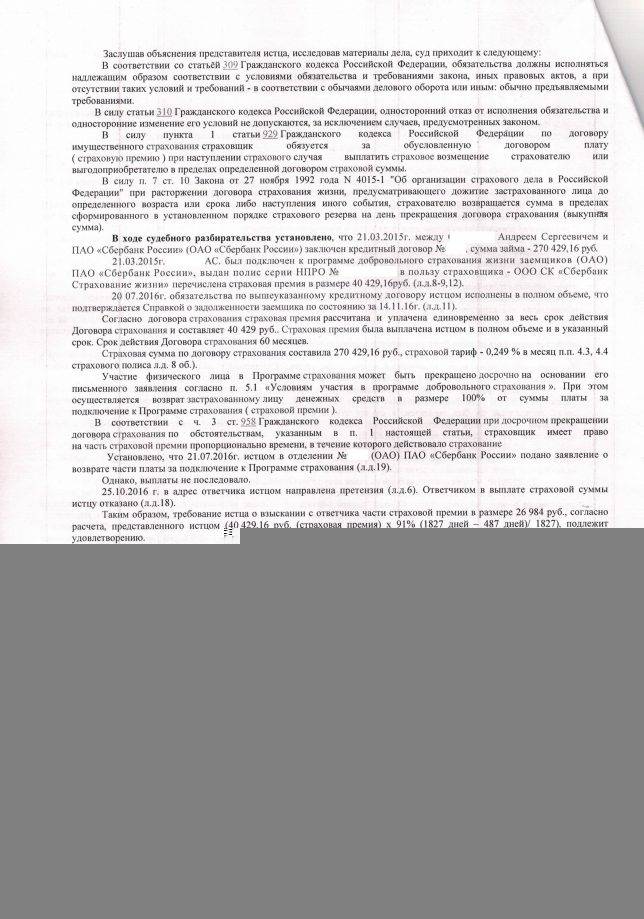

Аналогичных суждений придерживается Октябрьский районный суд Новороссийска в деле № 2-5820/2015

2-5820/2015

Решение по делу 2-5820/2015 Октябрьского районного суда

от 02 декабря 2015 г. г. Новороссийск

Изучить документ

Решение по делу о взыскании страховой премии с «Страховая компания» Росгосстрах» премии.

Из дела:

Согласно ч.1 ст. 958 ГК РФ, договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Следовательно, объективное прекращение ответственности страхователя (аннулирование страховой суммы) является обстоятельством аналогичным отсутствию страхового риска и отсутствию возможности наступлению страхового случая (при страховой сумме, равной нулю, наступление страхового случая не повлечет выплаты), что в соответствии с ч. 1 ст. 958 ГК РФ дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования. Кроме того, личное страхование по своей правовой природе является способом обеспечения исполнения кредитного обязательства (акцессорным обязательством), что влечет его прекращение одновременно с прекращением основного обязательства.

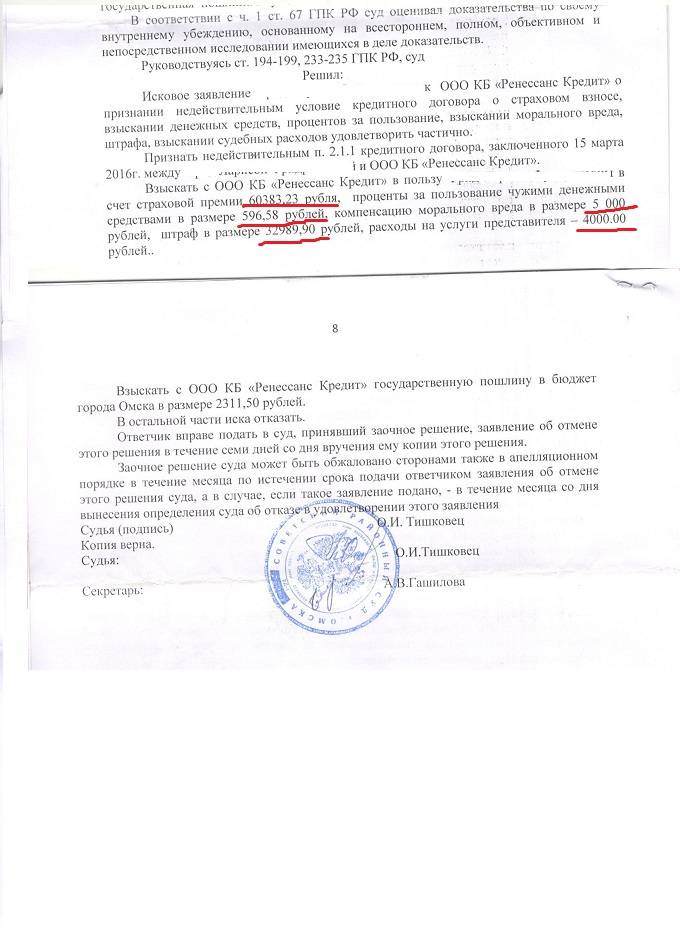

Пример из судебной практики

Стоит ознакомиться с примером, когда при возвращении страховой премии судебное решение было принято в пользу заемщика:

Савельев А.О. взял кредит в банке «N» на сумму 400 000 руб. Дополнительно его обязали застраховать жизнь и здоровье. Через 3 дня после оформления займа он пришел в банк с заявлением о возврате, но ему было отказано без объяснения. Савельев А.О. обратился в суд, предоставив все необходимые доказательства неправомерных действий финансового учреждения и указал на закон, согласно которому ему обязаны были беспрепятственно вернуть средства в период охлаждения.

Суд принял иск и вынес решение в пользу истца, обязав перечислить банк все требуемые деньги в течение 10 дней.

Как вернуть страховку при досрочном погашении кредита. Пошаговая инструкция

Итак, если вы читаете эту статью, то, скорее всего, недавно погасили досрочно кредит или задумались об этом. По большому счёту надо стараться отказываться от страховки ещё на этапе оформления кредита, это вполне можно сделать. Не получилось – ничего страшного. Если с момента погашения прошло 3 года и более, забудьте про возврат каких-либо средств – все сроки исковой давности уже прошли. А если нет – достаньте с полки следующие документы (их, вообще, выкидывать не рекомендуется, в любой момент могут пригодиться):

1. Кредитный договор, условия кредитования;

2. Договор о страховании;

3. Договор о залоге (если был);

4. Квитанции, подтверждающие платежи и справка о полном погашении кредита из банка (рекомендуется брать всегда, чтобы подтвердить отсутствие задолженности).

Посмотрите три первых договора. Страховщиком может выступать либо банк, либо отдельная страховая компания. Следует обращаться именно к страховщику, даже если вы подписывали документы в офисе кредитной организации.

Следующий момент – объект страхования. Если застрахована квартира, автомобиль, дом, другое залоговое имущество, можно поступить проще – подать страховщику заявление, в котором выгодоприобретателем по ещё действующему договору страхования фигурируете вы или ваш близкий человек, а не банк. Тогда в страховке вновь появится смысл.

Если объект страхования – жизнь, здоровье, работа, или вы хотите вернуть деньги по страхованию имущества, действуйте по следующей инструкции:

Шаг 1. Подать заявление страховщику. Не заполняйте бланк, который вам дадут в офисе. Принесите уже готовое заявление в двух экземплярах (образец смотрите в конце статьи). Независимо от пункта о возврате страховки в договоре, попытаться вернуть деньги стоит, особенно если вы готовы идти до конца, или если речь идет о крупной сумме. К заявлению приложите справку о погашении кредита, укажите, на какие статьи Гражданского Кодекса ссылаетесь. Не забудьте, что претендовать можно только на часть страховой премии с даты фактического закрытия кредита до даты планового закрытия.

Вам на помощь придут:

- ст. 958 ГК РФ, где описаны условия досрочного расторжения договора о страховании. В частности, абзац 1 пункт 3 этой статьи, где указано, что при исчезновении рисков наступления страхового случая до истечения срока действия договора, страховая компания обязана сделать перерасчет и вернуть часть суммы;

- ст. 395 ГК РФ, которая гласит, что за пользование чужими денежными средствами начисляется процент по ставке рефинансирования ЦБ РФ. Страховщик пользуется вашими деньгами? Пусть платит.

- логика, которая говорит о том, что договор страхования был неразрывно связан с договором кредитования и прекращение основного договора ведет, во-первых, к отмене рисков наступления страхового случая, а во-вторых, к автоматическому прекращению всех дополнительных договоров. Эту логичную позицию хорошо использовать для защиты своих интересов в суде.

Шаг 2. Не «опускать руки», когда юрист компании пришлет вам мотивированный отказ, ссылаясь либо на пункт в договоре, где указана невозможность возврата страховки по досрочно уплаченному кредиту, либо на ту же ст. 958, п. 3, которая говорит о праве страховщика не возвращать деньги, если потребитель сам расторгает договор досрочно.

Шаг 3. После получения отказа у вас есть два пути. Первый, как уже было сказано – сменить выгодоприобретателя. Делать это стоит, если потенциальная сумма не покроет судебные расходы и гонорар адвокату. В противном случае, нанимайте юриста и обращайтесь в суд. Судебная практика неоднозначна – вам может не повезти, но большинство судебных исков по вопросу возврата страховки потребители выигрывают.

Объекты, субъекты и предмет договора страхования

Объекты договора страхования – это имущественные интересы связанные, например:

в страховании имущества – с владением имуществом;

в личном страховании – с жизнью, здоровьем или дожитием до определенного возраста;

в страховании предпринимательских рисков (бизнеса) – риски связанные с занятием предпринимательской деятельностью;

в страховании ответственности – с причинением вреда жизни и здоровью третьих лиц.

Субъектами договора страхования являются: страховщик, страхователь, выгодоприобретатель, застрахованное лицо.

Страховщик – это имеющее лицензию на осуществление страховой деятельности юридическое лицо.

Страхователь – дееспособное физическое лицо или юридическое лицо, зарегистрированное в установленном законом порядке.

Выгодоприобретатель – лицо, в пользу которого заключается договор страхования. Стать выгодоприобретателем лицо может, только дав согласие на это. Став выгодприобретателем по договору страхования оно имеет право на получение страховой выплаты по наступившему страховому случаю.

Застрахованный – физическое лицо в отношении которого заключен договор страхования. Им может быть и страхователь, и выгодоприобретатель, а также иное лицо при его согласии.

Предмет договора страхования – это услуга, которую оказывает страховая компания страхователю, страховой риск, который она на себя берет и обязательство по выплате страхового возмещения в случае наступления страхового случая.

Споры по взысканию страховых взносов

Обязанность по уплате страховых взносов на ОМС возложена на каждого работодателя и обеспечивается возможностью принудительного взыскания. Контроль за своевременностью и полнотой уплаты данных взносов возлагаются на территориальные учреждения ПФР, которым предоставлено право взыскания в бесспорном порядке. Для этого необходимо соблюдение следующих условий:

- Наличие в штате предприятия застрахованных лиц;

- Предоставление работодателем сведений о застрахованных лицах в рамках персонифицированного учета;

- Нарушение сроков уплаты взносов.

Если в результате камеральной проверки предоставленных сведений выявляются нарушения, органы ПФР имеют право направить требования в адрес должника и вынести решение о принудительном взыскании. Для принудительного взыскания не требуется обращения в суд, так как решение носит силу исполнительного документа. Тем не менее у работодателя существует право на обращение в судебные органы для защиты нарушенных прав. В этом случае основаниями для обращения могут выступать:

- Нарушение процедуры взыскания страховых взносов;

- Нарушение сроков привлечения к ответственности;

- Нарушение условий для принудительного взыскания, если на момент вынесения решения недоимка по взносам полностью уплачена.

Рассмотрение споров осуществляется в арбитражных судах и заключается в оспаривании решения или требования, вынесенного органом ПФР в рамках процедуры привлечения к ответственности.

Зачем банки навязывают страховку

При заключении с клиентом договора кредитования, банк может вынуждать одновременное подписание полисов по страхованию жизни, здоровья, сохранения трудоустройства и других аспектов, влияющих на платежеспособность заемщика.

При выдаче кредита справедливость указанных требований необходимо оценивать, исходя из положений закона, устанавливающего права потребителей № 2300-1, принятого в феврале 1992 года и подвергшегося изменениям в апреле 2020 года, что подтверждается результатами судебной практики.

Согласно требованиям этого законодательного акта, страхование приобретаемого в кредит автомобиля, жилья и другого дорогостоящего имущества входит в число обязательных условий при заключении договора кредитования. А если речь идет об ипотеке, необходимо страхование жизни заемщика.

Статья по теме: Новый закон об обязательном страховании жилья

О кредитовании без страховки, как его оформить и в каких банках, можно узнать здесь.

Судебная практика и подводные камни

Судебная практика разбирательств со страховыми компаниями говорит о следующих возможных проблемах, с которыми может столкнуться истец:

- если ответчик не согласится с отчетом независимой экспертизы, он может запросить проведение еще одной оценки, тем самым отложив судебный процесс;

- ответчик может не согласиться с требованиями о возмещении морального вреда, запросив проведение психологической экспертизы;

- проблемы могут возникнуть, если страховщик при заключении договора страхования заставил подписать сопутствующие договора о страховании здоровья и имущества (в зависимости от условий таких договоров страховщик может, ссылаясь на них, отказаться платить возмещение);

- если истец предоставил ненадлежащим образом подготовленную досудебную претензию (без подтверждения о получении ее ответчиком), страховые компании могут сослаться на это и ходатайствовать о нарушении претензионного порядка.

Видео: Консультация специалиста

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Иски

Наглядные примеры

Несмотря на то, что страховая комиссия прописана в договоре, она является незаконной. Это связано с тем, что федеральный закон устанавливает, что банк не может выступать в качестве страховщика, а также выполнять действия, которые имеют отношение к страхованию. Банком может устанавливаться вознаграждение в денежном эквиваленте только за услуги мобильного банкинга или смс-оповещения.

Несмотря на это, комиссия снимается, поскольку стоимость страховки вносится банком в сумму кредита и только после этого производится расчет платежей. После того, как страховка была внесена в сумму долга, ее размер увеличивается, а это влияет на размер начисляемых процентов.

Таким образом, растет сумма конечной переплаты.

В случае если клиент отказывается от страховки, для него могут быть увеличены проценты по кредиту

Судебная практика по взысканию страховки по кредитному договору

Если после получения кредита и заключения договора личного страхования в дальнейшем выяснится, что данная дополнительная услуга клиенту не выгодна, законодательство предусматривает возможность расторжения такого полиса в течение четырнадцати дней с момента подписания, что подтверждается опытом судебной практики.

Но если от даты, когда расторгнут договор, прошло больше двух недель, свои интересы отстоять вряд ли получится.

Указанное требование также распространяется на комбинированные договора, предусматривающие страховку от нескольких рисков одновременно, в рамках одного документа. В дополнение к страхованию жизни, может предлагаться защита здоровья, имущества и пр.

Рассмотрев многочисленные дела в судебной практике по указанному вопросу, Верховный Суд РФ вынес следующие рекомендации, к которым следует прислушиваться судебным органам в ходе указанных разбирательств:

- Не разрешается впоследствии пересматривать стоимость услуг по страховому договору, за исключением ситуаций, когда вторая сторона предоставила заведомо недостоверную информацию относительно состояния оцениваемого имущества, при проведении оценки по инициативе страховщика.

- В рамках действующих законов и правовых актов, список страховых случаев и ситуаций, не причисляемых к таковым, должен быть внесен в договор страхования.

- Договор страхования не должен предусматривать возмещение утраты товарной стоимости.

- Если положения договора допускают двусмысленное толкование или исключают возможность точного определения того или иного действия, в ходе разбирательства принимается решение в пользу потребителя.

- Страхователь вправе получить положенную премию при повреждении застрахованного имущества в период действия заключенного договора, даже если заявление об этом направлено страховщику позже указанного момента.

- Если страховщик в рамках страховых средств выплатил пострадавшему большую сумму, чем предполагают условия договора страховки, последний обязан вернуть излишек.

- Банк обязан предоставить заемщику полные и достоверные сведения относительно приобретаемого страхового полиса вместе с заключением договора кредитования.

- В вопросах урегулирования споров по соблюдению условий страховых договоров не предусмотрена обязательность досудебного порядка, но перед подачей иска требуется обращение к финансовому уполномоченному.

- Досрочная выплата кредита не предусматривает возврата оставшихся средств по договору страхования.

По последнему из указанных пунктов обработки результатов судебной практики имеется одно исключение. Остаток по страховке может быть взыскан и выплачен, если размер страховых взносов определяется остатком по кредитной сумме, и подобная возможность предусмотрена условиями договора.

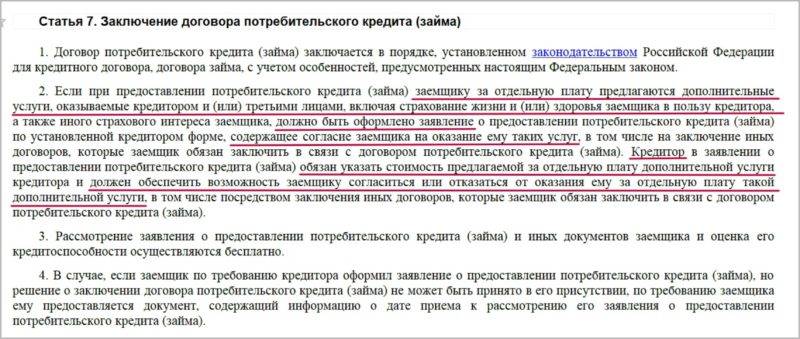

Права по закону

Федеральный закон про потребительский кредит №353-ФЗ определяет, что в случае навязывания дополнительных услуг особе в качестве условия для получения потребительского кредита, например, страхования жизни/здоровья, в заявлении заемщика на получение займа должно иметь место его согласие на получение подобных услуг, в том числе подписание прочих контрактов, которые должны быть заключены человеком в связи с заключением контракта потребительского заема.

Если в кредитный контакт услуга о страховании включена как обязательное условие, то есть клиент не имеет возможности самостоятельно сделать выбор, права клиента нарушаются. В этом случае он может привлечь финансовое учреждение к ответственности административного характера, основанием служит часть 2 статьи 14.8 КоАП России. Для привлечения банка к админответственности, клиент должен обращаться в Роспотребнадзор и его территориальные подразделения.

Вместе с тем часть 11 статьи 7 этого же Закона предусматривает право кредитора увеличивать размер процентной ставки по кредиту, который выдан до уровня ставки в контрактах, по которым страхование не является обязательным условием. Это возможно только в том случае, если клиент подписал контракт с банком, в котором страхование выступает в качестве обязательного условия и не выполнил свои обязательства на протяжении 30 дней с момента подписания.

Кроме этого кредитующая сторона имеет право требовать расторгнуть договор досрочно в случае невыполнения своих обязательств заемщиком. В этом случае заемщик обязан будет вернуть всю сумму полученного кредита.

Потребитель, который поставил подпись под условиями контракта, предполагающими обязательное страхование, обязуется своевременно вносить страховые платежи

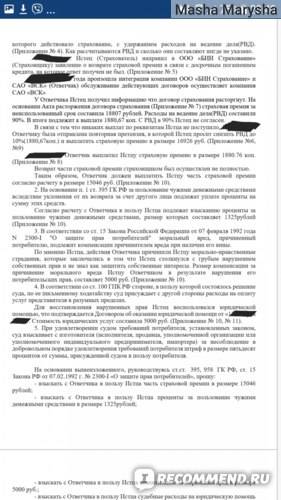

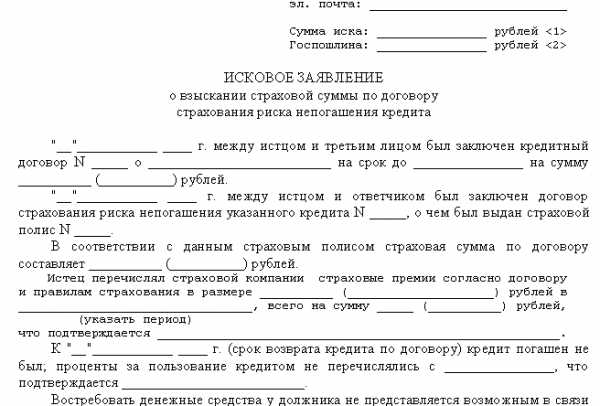

Как действовать через суд?

Если банк не выполнил требования клиента, первым документом, который должен быть составлен, является заявление в суд о возврате страховки при досрочном погашении кредита. Его можно составить с помощью юриста или сделать это самостоятельно, но стоит учитывать, что при неправильном оформлении суд может отказать в принятии документа.

Что должно быть отражено в исковом заявлении о возврате страховки:

- Наименование суда.

- Данные истца и ответчика.

- Суть обращения: признание условий кредитного договора недействительными. Требование о возврате денег и компенсации морального вреда, ссылаясь на законы РФ.

- Описание обстоятельств оформления договора: дата, время, сумма займа, номера соглашений.

К исковому заявлению о возврате страховки при досрочном погашении кредита прилагаются копии договоров и чеки об оплате. Если истец прибегал к услугам адвоката, он может потребовать компенсировать ответчика их стоимость.

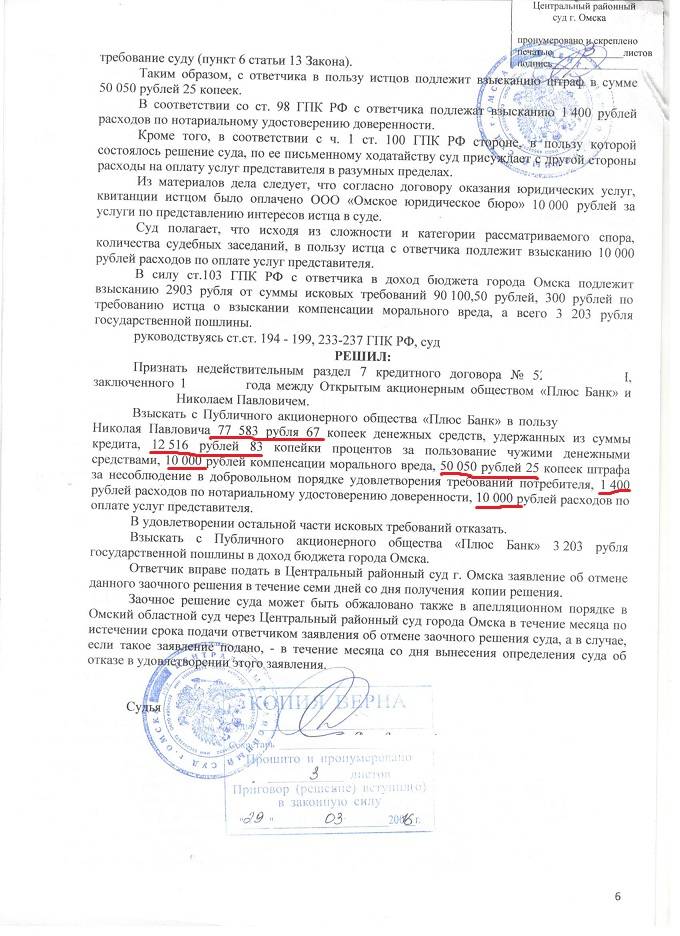

Преимущества

Основным преимуществом взыскания страховки при досрочном погашении кредита судебная практика выставляет возможность возврата уплаченных за ненужное страхование денег. Если клиент обращается в суд, он имеет право требовать компенсации не только страховой суммы и судебных издержек, но и морального вреда.

Недостатки

Единственным недостатком обращения в судебные органы являются затраты на госпошлину, расходы на адвоката и длительный срок разбирательств. Случаи, когда споры между кредитными компаниями и заемщиками разрешались в 1-2 заседания, очень редки.