Кому выдается ипотека без подтверждения доходов

Неофициальный источник дохода, по сути, не является препятствием в получении ипотечного кредита. Оформление ипотеки без официального трудоустройства возможно для следующих категорий заемщиков:

- Зарплатные клиенты.

- Люди, вклады которых есть в выбранной кредитной организации.

- Арендодатели.

- Трейдеры.

- Граждане, доход которых зависит от ценных бумаг.

- Люди, источником дохода которых являются запатентованные продукты.

Специалисты, знающие, как оформить ипотеку без официального трудоустройства, отмечают несколько категорий заемщиков, которым может выдаваться кредит при предоставлении справки о доходах. К их числу относят неработающих пенсионеров, фрилансеров, студентов и прочих граждан.

Как подтвердить платежеспособность?

Основным документом для подтверждения доходов

Является справка о доходах физических лиц, которую не могут предоставить те, кто не имеет официального трудоустройства. Но существуют и другие способы доказать свою финансовую состоятельность.

Часто используемым, но не вполне законным является предоставление фиктивной справки о доходах, которая получена с согласия или без согласия работодателя. Метод достаточно опасный, так как подделка и предоставление заведомо ложных документов является уголовно наказуемым преступлением.

Сведения о доходах в банке будут проверяться в обязательном порядке. Если информация всплывет наружу, то с большей долей вероятности в суд банк подавать не станет. А вот в кредит откажет точно, да еще и внесет информацию в кредитную историю, что негативно может сказаться на возможности впоследствии взять любой другой займ.

Альтернативный вариант

Предоставление справки от работодателя по форме банка. Здесь потребуется согласие работодателя на распространение этой информации, что не всегда возможно.

Еще одним «хитрым» способом получения одобрения ипотеки в банке является устройство на работу на срок необходимый для удовлетворения требований банков. Трудоустройство может быть реальным, так и номинальным, когда человек просто числится в какой-то организации. После одобрения кредита, можно увольняться, дальше трудоустройство никто проверять не будет.

Получить займ для приобретения квартиры без официальной справки о доходах возможно через оформление потребительского кредита. Большинство банков при оформлении потребительского кредита не требует подтверждения источников дохода, как правило, достаточно бывает информации, указанной клиентом в анкете как уровень дохода.

Доказать свою платежеспособность легальными способами можно

- Предоставив копии документов о получении денежных средств,

- Договоры гражданско-правового характера об оказании услуг (такие соглашения заключаются и при неофициальном трудоустройстве),

- Акты выполненных работ,

- Выписки о движении средств на банковском счете,

- Договоры аренды, если источником дохода является сдача в аренду недвижимости или техники,

- Справки о получении пособий, социальных выплат, налоговых вычетов,

- Декларация о доходах, в случае работы в качестве фрилансера, брокера или индивидуального предпринимателя,

- Информация о наличии ценных бумаг, которые дают постоянный пассивный доход.

То есть даже если у вас отсутствует официальное подтверждение источника дохода по справке 2НДФЛ, то при наличии реального ежемесячного дохода достаточного для погашения платежей по кредиту, на одобрение ипотеки можно рассчитывать.

Завышенные требования для неработающих

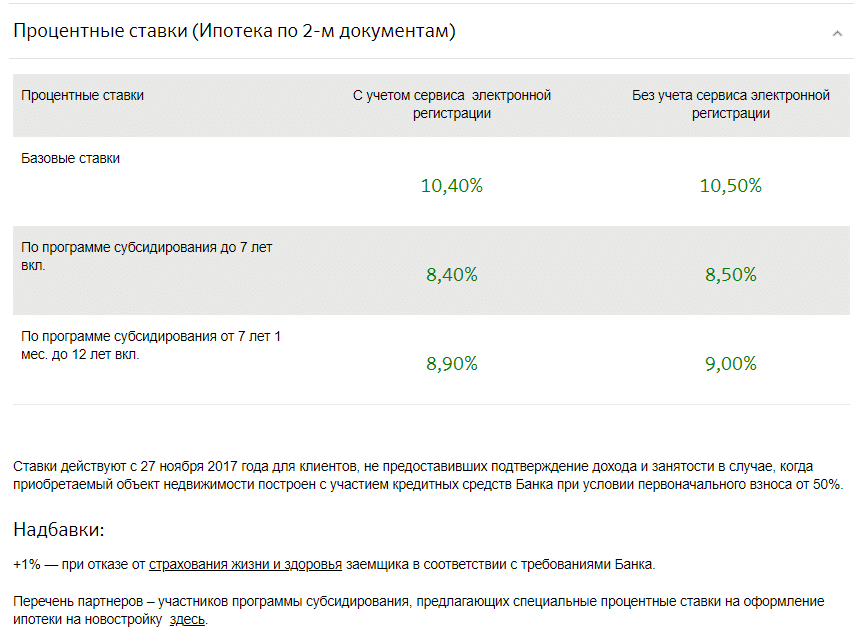

Ставки

Заемщики, которые не могут подтвердить официально свои доходы, это категория риска для банка. Свои риски они будут перекрывать более высокими ставками по кредиту, а так же требованиями, которые предъявляются к самим заемщикам. Шансы на оформления ипотеки в этом случае увеличивает

- наличие недвижимости, которую вы можете предоставить в качестве залога,

- высокий первоначальный взнос,

- возможность привлечь в качестве поручителя или созаемщика человека, который получает высокий официальный доход,

- открытие дебетовой карты в банке и перечисление на нее всех своих неофициальных доходов, дополнительно возможно настроить автоматическое списание средств в счет уплаты ипотечных платежей.

Первоначальный взнос

Одним из ключевых факторов является сумма первоначального взноса, которая имеется в наличии у заемщика. Это один из показателей финансовой грамотности и умения распоряжаться деньгами клиента – при определенном уровне дохода собрать некую сумму для первоначального взноса не всегда легко и просто. К тому же, чем выше уровень первоначального взноса, тем меньше сумма займа по кредиту.

Следовательно, для банка такое финансирование становиться менее рискованным и вероятность его одобрения повышается. Для граждан без официального места работы первоначальный взнос потребуется от 50% стоимости недвижимости.

В случае наличия первоначальной суммы более 75% , на официальные справки о доходах обращают внимание достаточно редко. Наличие высокого первоначального взноса может также благоприятно сказаться на процентной ставке и сумме страховки

Наличие поручителей и созаемщиков

Еще одним фактором повышающим шансы на одобрение ипотеки может стать возможность привлечь поручителей или созаемшиков. Учитывайте, что при оформлении ипотеки на семью будут учитываться доходы всех ее членов, если один из супругов работает официально, то возможно оформить ипотеку на него.

При выборе созаемщика не из круга семьи стоит учитывать два факта.

- На эту роль идеально подойдут граждане, которые не состоят в браке и не имеют детей, так как их расходы уменьшаются.

- Риск того, что созаемщик после выплаты ипотеки заявит свои права на квартиру достаточно велик. А основному заемщику придется потратить большое количество времени и сил на доказательство факта того, что это именно он расплачивался за квартиру.

Поэтому важно ответственно подойти к выбору созаемщика и оценить все риски заранее

При наличии поручителей во внимание будет приниматься не более 50% от их дохода. Хорошими аргументами станут отсутствие у поручителей проблем с законом, особенно по экономическим преступлениями, отсутствие лиц, находящихся на иждивении (несовершеннолетние дети, родителе, беременная супруга), близкое родство с заемщиком, стаж постоянной работы более полугода, прописка в городе приобретения недвижимости

Хорошими аргументами станут отсутствие у поручителей проблем с законом, особенно по экономическим преступлениями, отсутствие лиц, находящихся на иждивении (несовершеннолетние дети, родителе, беременная супруга), близкое родство с заемщиком, стаж постоянной работы более полугода, прописка в городе приобретения недвижимости.

Наличие залогового имущества

Возможность предоставить банку залоговое имущество станет дополнительным и весомым аргументов в одобрении кредита. В качестве залога могут быть использованы

- Любая недвижимость, находящаяся в собственности заемщика, в том числе и коммерческая,

- Движимое имущество, практически любые транспортные средства,

- Ценные бумаги, доли в уставном капитале,

- Драгоценности, предметы искусства,

- Ценная бытовая техника.

Стоимость залога должна быть приблизительно равной сумме предполагаемого займа. Еще одним критерием залога будет его ликвидность, то есть возможность для банка достаточно быстро при необходимости продать предмет залога и превратить его в реальные деньги.

Рубрики

- Аренда

- Банковские программы

- Без рубрики

- БТИ

- Видео

- Военная ипотека

- ВТБ

- Выселение

- Гараж

- Дачная амнистия

- Долевое участие

- ЕГРН

- Жилищные условия

- Зарубежная недвижимость

- Затопление квартиры

- ИЖС

- Ипотека

- Ипотека на вторичное жилье

- Ипотека на загородный дом

- Ипотека на новостройку

- Ипотека по двум документам

- Ипотека с господдержкой

- Квартиросъемщик

- Квартплата

- Коммунальные платежи

- Недвижимость

- Перепланировка

- Переуступка

- Приватизация

- Продажа

- Промсвязьбанк

- Райффайзенбанк

- Расселение

- Регистрация граждан

- Рефинансирование

- Росбанк

- Россельхозбанк

- Сбербанк

- Семейная ипотека

- Статьи

- Субаренда

- ТСЖ

Ипотека под залог недвижимости

Вариант для заемщиков, в собственности у которых находится предмет залога — коммерческая недвижимость либо квартира. Дополнительный залог понижает риски банков и повышает шансы заемщика на получение ипотеки. Кроме того, условия, на которых выдается займ, будут значительно легче, если клиентом представлена ликвидная недвижимость под залог.

Однако залоговой может зваться далеко не вся недвижимость. Банк может не принять следующие типы собственности:

- Жилое помещение, перепланировка которого не была подтверждена.

- Недвижимость, идущую под реконструкцию или снос.

- Жилье, санитарно-гигиенические показатели которого не соответствуют нормам.

- Недвижимость, расположенную в неблагополучных и отдаленных районах.

- Ветхие здания.

- Объекты, уже выступающие в качестве залога или находящиеся под арестом ФССП либо суда.

Вам будет интересно:Оформление результатов инвентаризации: перечень документов, порядок составления

В зависимости от типа недвижимости к ней предъявляются определенные требования. Например, в случае с частным домом должна быть возможность возведения свободного подъезда, бетонного фундамента, в перекрытиях должна отсутствовать древесина.

Стандартные банковские требования

Поскольку стоимость квартиры или дома обычно исчисляется в больших денежных суммах, то финансовые учреждения, перед тем, как их выделить, тщательно проверяют заёмщика, предварительно предъявив к нему жёсткие требования.

Одним из трудновыполнимых условий банка является необходимость доказательства платёжеспособности, важными параметрами которой являются:

- факт официального трудоустройства;

- соответствующий уровень дохода.

Безработный статус клиента не означает отсутствие у него денег. Человек может работать без трудового договора или иметь пассивный источник дохода, размер которого позволит ему регулярно выполнять кредитные обязательства. Однако представителям банковского заведения нужно доказать свою финансовую состоятельность

Способ № 1. Предоставить информацию, подтверждающую доходы

Такой вариант подойдет индивидуальным предпринимателям и людям, получающим зарплату «в конверте». Первым для оформления ипотечного кредита понадобится форменная справка о доходах из территориального отделения налоговой службы. Вторым — соответствующая справка с места работы (конечно, если работодатель согласится).

Альтернативой могут быть:

● банковские вклады и ценные бумаги;

● договоры купли-продажи имущества (движимого и недвижимого);

● выписки по счету с активными поступлениями;

● квитанции об оплате обучения.

Дополнительным доказательством благонадежности является гражданский паспорт заемщика, ИНН, СНИЛС либо договор страхования.

Кто может получить ипотеку без подтверждения доходов?

Некоторые банки готовы пойти на уступки для определенных категорий заемщиков. Среди них:

- Фрилансеры;

- Предприниматели;

- Работники, имеющие зарплату «в конверте»;

- Заёмщики, сдающие недвижимость в аренду;

- Клиенты, которые занимаются творчеством.

Кредитные продукты:

- Строительство дома, гаража, коттеджа;

- Покупка в новостройке готового жилья;

- Приобретение земельного участка;

- Оформление на вторичном рынке займа на квартиру;

- Покупка части долевой собственности.

Требования к заемщику:

- Возраст от 21 года до 65 лет;

- Общий стаж работы от 1 года, а на последнем месте работы – от 6 месяцев (необходимо предоставить соответствующую справку от работодателя);

- Первый взнос – от 10 до 25%. Только малая часть организаций предлагает займы без первого взноса.

Но, что делать, если нет официального трудоустройства, а клиент регулярно получает неплохую зарплату? Таких заёмщиков становится все больше. В банках всё учитывают и стараются идти навстречу к каждому клиенту.

Ипотека для студентов и пенсионеров

Оформление ипотеки для неработающих студентов и людей пенсионного возраста имеет свои характерные особенности, ведь для них разработаны специальные программы.

Как оформить кредит пенсионерам? Для них действуют такие условия:

- Сумма выдается в рублях;

- Процентная ставка стартует от 11% годовых;

- Срок погашения долга зависит от возраста заемщика и не может приходиться на период, когда ему исполнится 75 лет;

- Пенсии должно хватать для удовлетворения всех необходимых нужд и погашения ежемесячных платежей;

- Гарантией возврата кредита становятся совершеннолетние дети заемщика (только если они обладают более высокой платежеспособностью).

И пенсионеры, и неработающие студенты не могут рассчитывать на самые выгодные условия кредитования. Чтобы застраховать собственные финансовые риски, банк наверняка установит высокую процентную ставку и небольшой период кредитования.

Банки, дающие ипотеку без официального трудоустройства

Какой банк дает кредит неработающим заемщикам? По состоянию на 2022 год подобные услуги предоставляет целый ряд финансовых учреждений России:

Какой банк дает кредит неработающим заемщикам? По состоянию на 2022 год подобные услуги предоставляет целый ряд финансовых учреждений России:

- Тинькофф;

- ВТБ;

- Сбербанк;

- Россельхозбанк;

- Дельта Кредит;

- Открытие (для «Военной ипотеки»).

Обращайтесь в небольшие организации, предлагающие специальные акции. Они борются за каждого клиента, поэтому ваши шансы на получение займа значительно возрастают.

Заявку на оформление ипотеки можно подать как через интернет, так и путем личного визита. Последний вариант является более приемлемым, ведь каждый случай рассматривается индивидуально.

Также следует отметить, что каждая финансовая организация предлагает свои собственные условия. Уточнить данные по процентным ставкам, сроку кредитования и сумме первоначального взноса можно на официальных сайтах.

Если же вам не подходит ни один из вариантов, попробуйте взять ипотеку без справки и поручительства. Однако помните, что платой за такое преимущество станут максимально сжатый период погашения задолженности и необычайно высокий процент кредитования.

Условия предоставления

Граждане, которые хотят оформить ипотеку без доказательств своего финансового положения, должны понимать, что таким будущим заемщикам банки предоставляют денежные средства на особых, часто не самых выгодных, условиях.

Для подтверждения дохода, который заемщик указал в заявке, кредитные учреждения имеют своей целью минимизацию своих рисков, связанных с неплатежеспособностью заемщика.

Таким образом, ипотека может быть выдана без проверки доходов потенциальных заемщиков, но ипотечный займ, скорее всего, предоставляется на более худших условиях для клиента.

В чем может заключаться ухудшение условий:

| Повышение | ставки по кредиту |

| Уменьшении срока | договора, по сравнению со стандартной ипотеке |

| Понижение суммы | кредитных средств |

| Увеличение | Первоначального взноса |

Группа заемщиков, к которым не относятся такие условия, являются зарплатные клиента банка, в который подается заявка. Им могут выдаваться ипотечные займы на стандартных или даже более льготных условиях.

В данном случае, банк имеет соглашение с организацией, в которой работает потенциальный заемщик. В рамках зарплатного проекта банк осуществляет выдачу зарплат на карты сотрудников.

Это имеет преимущества для всех сторон данной процедуры, в частности, работнику получить ипотеку на выгодных условиях, а работодателю контролировать состояние счетов своих сотрудников.

В отношении зарплатных проектов имеются определенные ограничения. К примеру, в Сбербанке рассматриваются заявления на ипотеку только в отношении сотрудников, имеющих зарплатную карту, которая была оформлена более 4-х месяцев назад, и на которую уже были выполнены перечисления.

Варианты оформления ипотеки без официального трудоустройства

Человеку, официально нигде не занятому, идти в крупнейшие банки России, такие как, например, Сбербанк, Газпромбанк, Россельхозбанк, Альфа-банк и другие, бессмысленно. Скорее всего, в получении ипотеки ему в них будет отказано. Однако из этой ситуации есть выход. Рассмотрим подробнее возможные варианты оформления ипотечного займа подобным клиентам.

Подтверждение дохода справкой по форме банка

Как уже говорилось, подтвердить получение заработной платы можно не только справкой 2-НДФЛ, но и справкой по форме банка. По установленному образцу работодатель должен заполнить реальные сведения о размере получаемых потенциальным заемщиком доходов, указать все свои реквизиты, поставить печать и подпись главного бухгалтера и руководителя.

Принять такое подтверждение заработка готов не каждый банк. Обычно это относительно небольшая кредитная организация, имеющая цель в наращивании клиентской базы и объемов кредитования. Условия выдачи ипотеки в таком банке наряду с лояльным отношением к клиентам сопровождается повышенными процентными ставками.

Поручители и созаемщики

В процессе рассмотрения каждой кредитной заявки на ипотеку сотрудники банка в обязательном порядке учитывают общий объем семейного дохода заемщика, включая зарплату супруга/супруги. Будет логично, если супруга или супруг имеет официальное трудоустройство и достаточный доход выступит в роли заемщика. Скорее всего, банк именно такой выход и предложит.

Еще одной альтернативой снижения возможных рисков и повышения вероятности одобрения заявки Кредитным комитетом является привлечение поручителей и заключение договора поручительства. Поручитель обычно предоставляет банку тот же пакет документов, что и сам заемщик. Банковские служащие тщательно анализируют его платежеспособность, качество кредитной истории, занятость и наличие иных кредитных обязательств.

Ипотека по двум документам

Некоторые банки предлагают потенциальным клиентам вариант получения ипотечного кредита при предоставлении всего 2-х документов. Обычно это российский паспорт и любой дополнительный документ, например, СНИЛС, заграничный паспорт, пенсионное удостоверение, водительское удостоверение и т.д.

Однако заполняя анкету, клиент все равно должен будет указать место работы и уровень получаемого дохода. Вы можете договориться со своими знакомыми или друзьями у кого есть возможность подтвердить, что вы у них якобы работаете. Далее в анкете указать эту организацию в качестве работодателя, но всегда есть риск отказа. Безопасники могут позвонить и “раскусить” вас или работодателя, поэтому легенда должна быть основательно проработана вплоть до того, кто у вас коллеги и что видно из окна вашего офиса.

Ипотека по 2 документам это один из самых реальных вариантов как взять ипотеку безработному или когда нет официальной работы.

Предоставление имущественного залога

Еще один аргумент в пользу достаточной плате- и кредитоспособности – предоставление имущества в залог банку. К такому имуществу можно отнести: жилую и коммерческую недвижимость, транспортные средства (включая автомобили, катера, автобусы), ценные бумаги. Главное требование к таким объектам – высокая ликвидность.

Залогодателем может выступать как сам заемщик, так и любое третье лицо, являющееся собственником и готовое подписать договор о залоге. Если участвующие стороны устроят предлагаемые условия, то банк оформит еще один договор залога и получит дополнительную гарантию от клиента.

Подделка документов

Такая крайняя мера имеет место быть, однако ни один банковский специалист не посоветует этого делать. Любой документ подлежит проверке и анализу. Справки о доходах, записи в трудовой книжке, свидетельства о собственности и иные документы, вызывающие сомнения у работников службы безопасности и кредитного отдела будут немедленно тщательно изучены. Вероятность обнаружения обмана крайне высока.

Ипотечный брокер может быть помощником в этом вопросе, но дело это незаконное и чревато последствиями, хотя и широко распространено. Мы настоятельно рекомендуем быть осторожными в этом вопросе и чтить уголовный кодекс.

Как подтвердить платежеспособность

Справка с места работы является основным документом, подтверждающим кредитоспособность клиента. Если же сотрудник работает неофициально, то, понятное дело, такой документ он получить не может.

В некоторых случаях по обоюдному согласию работодатель может выдать фиктивную справку о доходах. Пользоваться таким способом или нет – остается на усмотрение будущего приобретателя квартиры. Однако следует учесть, что использование подложных документов является уголовно наказуемым деянием. Эти сведения обязательно будут проверяться. И если обман вскроется, то банк, скорее всего, не подаст на неудавшегося заемщика в суд, но взять кредит уже не позволит.

Лучше воспользоваться другими способами и предоставить на рассмотрение менеджеру такие документы (при их наличии):

- копии расписок о получении средств;

- гражданские договоры об оказании услуг (такой документ можно сделать, даже если вы работаете неофициально – поинтересуйтесь у работодателя);

- акт выполненных работ;

- выписку с лицевого счета в банке о движении средств, на котором видно поступление средств;

- договоры аренды или найма, если сдаете какое-то имущество внаем (квартира, автомобиль, земля, сельхозтехника и т. д.);

- справки о получении пособий, социальных выплат, налогового вычета и т. д.;

- декларацию о доходах за несколько прошлых лет (если работаете фрилансером, брокером или являетесь частнопрактикующим специалистом и при этом выплачиваете налоги);

- выписку с брокерского счета, если основной доход получаете от торговли на фондовой бирже;

- сведения о наличии в вашем активе ценных бумаг, приносящих дивидендный или купонный доход.

Словом, даже не работая официально, можно получать достаточный доход для исполнения обязательств по выплате кредита. И это нужно показать. В случае если суммарных поступлений хватит для совершения платежей по ипотеке (а для этого выплаты не должны превышать 40% вашего денежного потока), то на получение займа вполне можно рассчитывать.

Общая информация

Если у человека нет источника дохода, то ему откажут в выдаче кредита. Сюда также входят граждане, которые ежемесячно получают прибыль, но по каким-либо причинам не хотят ее афишировать. Например, гражданин владеет несколькими квартирами и живет за счет дохода со сдачи жилья в аренду.

Банки понимают сложившуюся ситуацию и идут навстречу клиентам. Для заемщиков, осуществляющих трудовую деятельность неофициально, банки разрабатывают соответствующие предложения. Если клиент получает зарплату в конверте, то подтвердить фактический размер дохода можно путем обращения в бухгалтерию. Представитель банка позвонит сотруднику отдела и задаст ряд вопросов.

Однако ипотека безработным отличается от классического кредитования. Каждый банк вносит собственные коррективы в зависимости от ситуации. Гражданину предстоит заплатить первоначальный взнос в повышенном размере. Сбербанк может потребовать до 50% от стоимости жилья.

Повысится и процентная ставка. Ее размер может возрасти на несколько пунктов. Срок расчета по кредиту сократиться. Обычно погасить задолженность нужно в течение 10–30 лет. Дополнительно могут потребоваться поручители. У них должен быть официальный доход, соответствующий условиям ипотеки. Гражданину придется приобрести дополнительное страхование. При отказе от полиса банк не выдаст кредит.

Как можно подтвердить свою платежеспособность при «черной» зарплате

Как взять ипотеку без настоящего, официального трудоустройства? Что если вы получаете зарплату «по черному»?

В первую очередь лицу следует подтвердить банку наличие платежеспособности.

Для того чтобы подтвердить возможность погасить заем, можно представить:

- Документы о получении заемщиком денежных средств.

- Договоры гражданско – правового характера об оказании услуг или выполнении работ. Составить такой документ допустимо даже том случае, когда работа выполняется, без соответствующей записи в трудовом документе.

- Акт о выполнении работы или оказанию услуги.

- Выписку с банковских счетов о зачислении денежных средств.

- Соглашения об аренде или найме помещений (в тех случаях, когда лицо осуществляет сдачу помещений, которые находятся у него на правах собственности);

- Документы о назначении и получении социальных выплат или пособий.

- Декларации о доходах, за предшествующие обращению годы (представляется теми, кто ведет частную практику и вносит в бюджет обязательные налоговые платежи).

- Документы, подтверждающие наличие ценных бумаг, которые приносят их владельцу доход.

Где получить кредит без работы

Получить кредит, не имея места работы и каких-либо доходов очень сложно. Банк не одобрит подобную сделку, зная, что клиент неплатежеспособен.

Но если вы предложите сразу внести крупный первый взнос, привлечь созаемщиков и предоставить под залог ценности или иное недвижимое имущество, банк рассмотрит заявление и может дать положительный ответ.

Отсутствие справки о доходах не говорит о неплатежеспособности клиента. Есть ряд мелких банков, могут предоставить ипотечный кредит работающему неофициально клиенту или безработному. Но в таком случае свои риски банк компенсирует высокой процентной ставкой, и какая-то справка о доходах все равно понадобится. Совсем без документов займы дают лишь в МФО, но это мелкие суммы на небольшой срок и под очень высокий процент.

И помните, что в случае невозможности уплаты очередного взноса банк вправе отобрать ипотечную квартиру.

Банки, дающие ипотеку без официального трудоустройства

Какой банк дает кредит неработающим заемщикам? По состоянию на 2021 год подобные услуги предоставляет целый ряд финансовых учреждений России:

- Тинькофф;

- ВТБ;

- Сбербанк;

- Россельхозбанк;

- Дельта Кредит;

- Открытие (для «Военной ипотеки»).

Обращайтесь в небольшие организации, предлагающие специальные акции. Они борются за каждого клиента, поэтому ваши шансы на получение займа значительно возрастают.

Заявку на оформление ипотеки можно подать как через интернет, так и путем личного визита. Последний вариант является более приемлемым, ведь каждый случай рассматривается индивидуально.

Также следует отметить, что каждая финансовая организация предлагает свои собственные условия. Уточнить данные по процентным ставкам, сроку кредитования и сумме первоначального взноса можно на официальных сайтах.

Если же вам не подходит ни один из вариантов, попробуйте взять ипотеку без справки и поручительства. Однако помните, что платой за такое преимущество станут максимально сжатый период погашения задолженности и необычайно высокий процент кредитования.

Мы постоянно отслеживаем условия и предложения от Банков, оказываем комплекс услуг в одном окне

Большой пакет документов, требуемый банками для оформления ипотечного кредита, зачастую отпугивает потенциальных заемщиков от подачи заявки. Как правило, связано это с отсутствием возможности подтверждения трудоустройства и получения официального дохода. В связи с этим финансовые организации разработали специальные программы с облегченными условиями оформления – минимальным пакетом документами.

Ипотека без подтверждения – это не миф. Особенно, если воспользоваться услугами брокера Infull. Наши профессионалы подберут наиболее выгодное предложение по кредитованию и помогут с оформлением, начиная с подачи заявки, заканчивая подписанием договора.

Если требуется помощь в решении ипотечного вопроса, профессионалы Infull справятся лучше всего. Работать с нами удобно и выгодно:

Мы работаем с запросами каждого клиента (индивидуальный подход.)

В «арсенале» Infull лучшие предложения рынка ипотечного кредитования.

Постоянно отслеживаем программы и проводим конкурсы между банками для получения наиболее выгодных условий кредитования своих клиентов.

Оформление и подача заявки в банки по всем правилам.

Помощь в сборе документов для ипотеки.

Сопровождение клиента на всех этапах получения ипотеки.

Грамотная юридическая поддержка.

А какие у вас шансы получить ипотеку?

1

1 / 122

2 / 123

3 / 124

4 / 125

5 / 126

6 / 127

7 / 128

8 / 129

9 / 1210

10 / 1211

11 / 1212

12 / 12

Какой у вас возраст?

18—27

27—45

45—75

Какая у вас регистрация в Санкт-Петербурге и Ленинградской области, Москве и МО?

Постоянная

Временная

Отсутствует

Есть ли у вас судимость в том числе погашенная?

Есть

Нет

В каком состоянии ваша кредитная история?

Отсутствует. Не брал кредиты

Брал. Просрочки 1—30 дней

Имею текущие просрочки по кредитам

Брал. Просрочки более 3 лет назад

Есть ли действующие кредиты: карты, потребительские кредиты, автокредиты, ипотека?

Нет

1 кредит

Более 2 кредитов

Какая у вас форма трудоустройства?

ИП

Собственник бизнеса

Работаю по трудовой книжке

Работаю по контракту

Самозанятый без трудоустройства

Какой общий стаж работы?

Менее 1 года

1—5 лет

более 5 лет

Какой у вас стаж на последнем месте работы?

Менее 3 месяцев

1 год

Свыше года

Какая форма подтверждения дохода?

Справка по форме банка

Справка 2-НДФЛ

Налоговая декларация

Сложности в подтверждении дохода

Находитесь ли вы в декретном отпуске?

Да

Нет

Есть ли первоначальный взнос?

Да

Нет

Какую недвижимость планируете приобрести?

Новостройка

Вторичный рынок

Комната

Загородная недвижимость

Таунхаус

Доля в квартире

0%

У вас обнаружено большое количество стоп-факторов.Мы готовы помочь!

Необходима консультация специалиста по ипотечному кредитованию.

Подробная консультация – бесплатно!

8 (812) 770-44-97

15 426₽

15 426₽

Предварительный

расчет стоимости

полиса ДМС

Подробная консультация специалиста – бесплатно

8 (812) 648-03-57