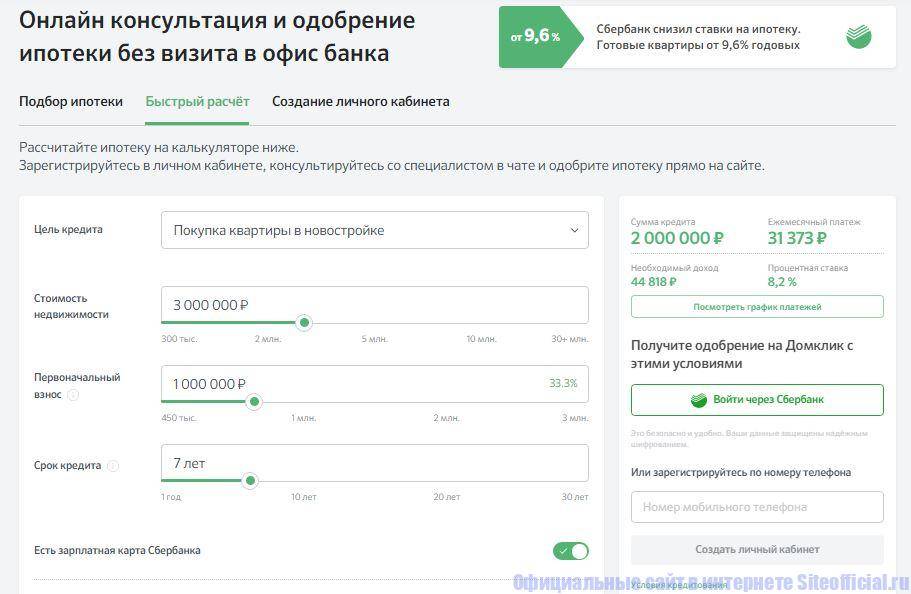

Пример расчета

Чтобы понять, что лучше: ипотека или кредит на жилье, проведите расчеты на специальном калькуляторе или вручную. Вот, например калькулятор ипотеки Сбербанка. Для примера возьмем средние значения:

- Ипотечный кредит. 2,5 миллиона. Процентная ставка 11% годовых. Срок 15 лет. Ежемесячный платеж 28415 рублей. С учетом этих параметров переплата получается равной примерно 2614700 рублей. + страховые взносы, комиссии.

- Потребительский заем. 2,5 миллиона. Процентная ставка 17% годовых. Срок 3 года. Ежемесячный платеж 89132 р. С учетом этих параметров переплата получается равной примерно 708752 рублей.

Из расчетов видно, что переплата по обычному кредиту значительно меньше. Но каждый месяц придется отдавать много денег дополнительно к коммунальным платежам за квартиру. Это существенный минус потребительского займа.

Как можно поправить ситуацию с плохой кредитной историей

Да, да, всегда есть возможность исправить отголоски прошлого.Чтобы поправить отрицательную кредитную историю:

Оформите займ в микрофинансовой организации на небольшой срок (например, на месяц или полгода);при выдаче займа происходит оформление соглашения об обязательствах;необходимую сумму для закрытия займа верните в оговоренное в договоре время (никаких просрочек);погасив полностью и без просрочек займ, в Бюро кредитных историй поступает завершенная положительная сделка по займу.

К сожалению, за одну такую процедуру испорченную кредитную историю полностью не исправить. Запаситесь терпением, повторяйте действия: берите и отдавайте займы в МФО без просрочек. Примерно потребуется от нескольких месяцев до года, чтобы значительно поправить отрицательную историю. Таким образом человек показывает, что он достаточно обеспечен, чтобы возвращать вовремя деньги

Улучшив историю, можно уже обращать внимание не только на услуги МФО, а также на банковские продукты кредитования

Целесообразность жилищного кредита

Перед тем как взять кредит на покупку жилья, нужно оценить его плюсы и минусы. К положительным характеристикам этого вида займов относятся:

- Отсутствие залогового обеспечения – приобретаемое имущество остается в собственности заемщика даже при наступлении просрочек, клиент также может распоряжаться жильем по своему усмотрению (продавать, дарить, менять).

- Отсутствие первого взноса.

- Экономия на оформлении (отсутствие нотариальной заверки, обязательного страхования жилья и экспертной оценки недвижимости).

- Оформление заявки в режиме онлайн.

- Небольшой пакет документов.

- Ускоренная процедура проверки данных.

Вместе с этим есть и ряд недостатков, вытекающих из условий кредитования:

- ограниченная сумма кредитования;

- небольшие сроки;

- завышенные проценты.

Несмотря на существенные отрицательные стороны целевых займов, их все же целесообразно оформлять если:

- приобретаемая недвижимость не соответствует требованиям к залоговому обеспечению (такие проблемы часто возникают на вторичном рынке жилья);

- планируется покупка недвижимого имущества в другом регионе страны или заграницей (обычно банки выдвигают требование территориальной принадлежности имущества к месторасположению банковского подразделения);

- оформляется сделка купли-продажи на землю, гараж, долю в квартире или другое невысоко ликвидное имущество.

- планируется быстрое погашение кредита, не требующее долгой волокиты с документами по оформлению залога и страхования.

Что это такое ипотека?

Ипотека представляет собой целевой кредит, предназначенный для физических лиц, желающих приобрести квартиру. Банк выдает заемщику ту или иную сумму денег и берет в залог приобретаемое жилье до тех пор, пока долг не будет погашен. Ипотечный кредит предполагает обязательный первоначальный взнос, составляющий незначительный процент от стоимости жилья (обычно это 10-20%, не больше), невысокие процентные ставки и длительный срок погашения долга. При оформлении ипотеки риск того, что вас могут обмануть с объектом недвижимости, сводится практически к нулю, ведь проверку квартиры осуществляют и страховая компания, и банк.

Ипотечный кредит многих отпугивает массивным пакетом документов, который требуется собрать для одобрения заявки банком, а также необходимостью прохождения многочисленных комиссий и оформления страховок. Однако, именно эти “неудобства” и являются причиной низких процентных ставок по кредиту. Банк, получая большое количество информации о клиенте, защищает себя от рисков, которые связаны с невозвратом денежных средств./p>

Сумма ипотечного кредита может быть в разы больше, чем у потребительского аналога.

Нужно понимать также, что посредством ипотеки вы сможете приобрести только определенное жилье — то, которое одобрит банк. Кроме того, до погашения задолженности у вас будут связаны руки в плане совершения любых операций с недвижимостью, находящейся в залоге. Сдать, продать или даже выполнить перепланировку жилья можно будет только после получения согласия банка.

Основной набор документов на недвижимость

Со всех документов следует сделать ксерокопии, поскольку их затребует к копии ипотечного договора заимодавец. Разумеется, в каждом частном случае могут потребоваться и другие бумаги. Это лишь основные. Отдельный пакет документов потребуется собрать тем заемщикам, кто ведет свой бизнес. Ибо здесь доход клиента определяет не уровень з/п, а прибыльность и ликвидность его предприятия. Положим, проблема с кредитом на приобретение жилья успешно решается, и банк дал предварительное «добро» на кредит. Второй пакет документов будет касаться уже самого объекта ипотеки:

- заключение экспертов оценочной фирмы, в котором не только подтверждается хорошее состояние дома и квартиры, но манифестируется рыночная, ликвидационная, инвестиционная и другие виды стоимости этого жилья (главная – это рыночная). Рекомендуется за свой счет нанимать независимую фирму, поскольку спецы от банка намеренно будут занижать стоимость квартиры, чтобы уменьшить размер потенциальной ипотеки и тем самым снизить банковские риски;

- кадастровый и технический паспорта объекта (выдаются в Бюро технической инвентаризации – БТИ);

- выписка из Госреестра (нужно, чтобы банк удостоверился в отсутствии любых обременений на объект);

- если речь идет о вторичной недвижимости, обязательно понадобятся документы, подтверждающие право собственности продавца;

- всегда обязательным будет страхование недвижимости от физического ущерба (за счет заемщика, разумеется);

- в иных банках могут потребовать оформление и титульного страхования, поскольку защита прав собственности заемщика напрямую касается его платежеспособности и сохранности залога.

Оформление кредита на покупку жилья

Порядок оформления ипотеки

Процесс оформления кредита на покупку жилья будет следующим.

- Для начала заемщик должен найти поручителей. В большинстве случаев ими могут выступать родственники заемщика, близкими друзьями. Нужно выбрать платежеспособных, которые смогут подтвердить свои реальные доходы.

- Следующий шаг, это поиск банка, который может предоставить такой кредит. Сразу нужно отметить, что кредитные учреждения предоставляют потребительские займы, однако не все смогут дать под такую программу крупную сумму денег. Плюс нужно внимательно ознакомиться с программами, чтобы не попасть на скрытее платежи и комиссии.

- После того, как будущий заемщик определиться с кредитным учреждением, он должен проконсультироваться с банковскими служащими на предмет сбора необходимых документов. А также внимательно ознакомиться с условиями кредитования.

- Сбор всех необходимых документов.

- Последний шаг это подписание кредитного договора, а также соглашения с поручителями, и получения финансовых средств. Документы на приобретаемое жилье предоставлять не обязательно. Но если банк потребует это, тогда надо будет предоставить ему предварительное соглашение, по которому за жилье уже отдан задаток.

Кредиты на благоустройство

Помимо сельского ипотечного кредитования Министерство сельхоза также активно развивает потребительские займы, с помощью которых благоустраивается жилье. Такой займ можно потратить на покупку, установку или реконструкцию оборудования отопления, газоснабжения, водоотведения, водо- и электроснабжения с заключением договоров подряда на совершение работ. А также, за полученные кредитные деньги можно сделать ремонт в жилом доме, который находится в сельской местности.

Если взять вместе два инструмента: сельское ипотечное и потребительское кредитование, то получился достаточно эффективный инструмент чтобы помогать развиваться и процветать сельским местностям.

Получить потребительский кредит на благоустройство можно людям достигшим 23 лет, максимальный возраст заемщика — 65 лет. Банк дает одобрение на суммы 30 — 250 тыс. руб. с максимальным возвратом не более 5 лет. Если оформляется страхование здоровья и жизни, то заемщик получит сниженный процент годовых 3%.

Прежде чем брать кредит – стоит подготовиться

Практическим каждый гражданин знает, что обращаясь за крупным финансовым займом к любому кредитору, необходимо предстать перед ним в выгодном свете. Банковская организация, МФО или просто частное лицо, предлагающее финансирование, рассматривает кандидата в заемщики с разной степенью строгости. Если знакомый, могущий одолжить вам крупную сумму денежных средств, знает соискателя и представляет его возможности, то банк или МФО – это финансовая структура, просто предлагающая деньги стороннему человеку. Потому каждый потенциальный заемщик должен пройти некоторую процедуру проверки.

Если в случае с МФО таковые мероприятия имеют малое значение, потому как кредитор выставляет достаточно высокий процент при кредитовании, то банк тщательно рассматривает каждого кандидата. Чтобы окончательно определиться с источником денежных средств для крупного займа, оговорим несколько особенностей:

- не каждый человек в своем окружении может найти частное лицо, предлагающее крупные суммы на различные нужды;

- сотрудничество с МФО грозит достаточно крупными растратами в плане высокой процентной ставки за пользование средствами;

- лишь самые крупные работодатели практикуют кредитование сотрудников;

- банки проверят клиентов, потому вся финансовая деятельность будущего заемщика должна быть прозрачной и незапятнанной.

Что касается последнего пункта – здесь поможет сотрудничество с малыми финансовыми фармациями. Если человек захочет взять кредит в банке на покупку жилья, он должен быть полностью уверен в своей состоятельности и положительном характере кредитной истории. Когда в прошлом за соискателем числятся просроченные выплаты, невозвращенные долги и прочие негативные «отголоски» – для банка такой кандидат является неприемлемым.

Поправить ситуацию можно вступив в краткосрочные отношения с МФО:

- человек берет заем на небольшую сумму, на короткий срок;

- оформляется соответствующее соглашение;

- деньги возвращаются вовремя;

- в Бюро кредитных историй направляются сведения о проведенной сделке.

Несколько подобных операций, проведенных за промежуток времени от нескольких месяцев до года, позволит составить положительное впечатление о себе, как о потенциально состоятельном заемщике, способном расплачиваться по финансовым обязательствам

Улучшив, таким образом, собственный кредитный рейтинг, человек может обращать внимание на остальные особенности денежных отношений

Как получить ипотечный кредит самостоятельно?

Перейдем к алгоритму, который поможет взять заём на жилье. Разберем, как оформляется ипотека двумя способами: самостоятельно и с помощью кредитных брокеров.

Начнем с ситуации, когда заёмщик хочет сэкономить на помощниках и получить кредит самостоятельно. Для этого ему придется пройти через 6 этапов.

#1. Выбор жилья

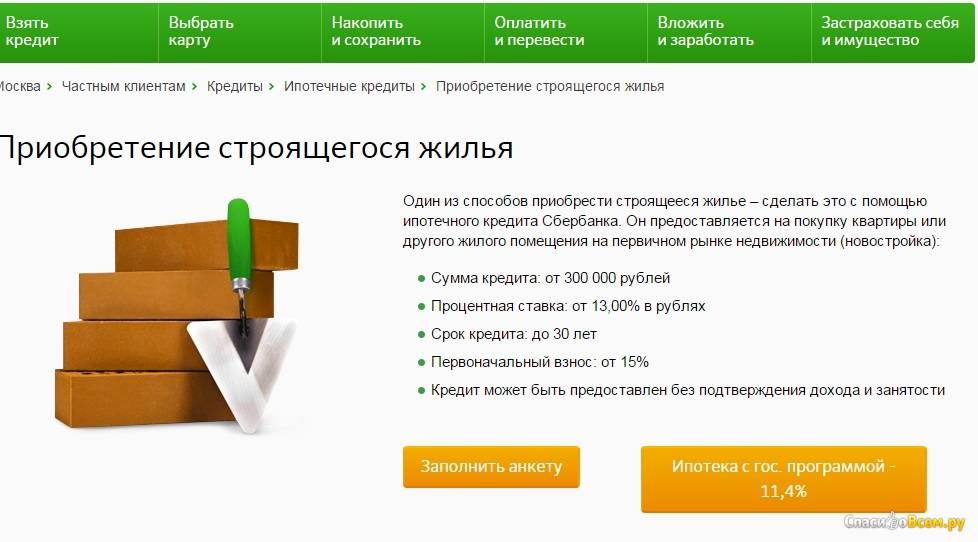

Банки выдают ипотечные кредиты на следующие виды недвижимости:

- квартиры в новостройках

- квартиры на вторичном рынке

- дачи, коттеджи

- частные дома.

Также можно получить заём на жилье, которое покупается по договору долевого участия. Но такие кредиты дают не все банки.

#2. Выбор банка

Недостатка в предложениях на рынке ипотечного кредитования нет

Выбирая финансовое учреждение и конкретный кредит, обратите внимание на:

- сумму первоначального взноса

- кредитный лимит

- страховки

- репутацию кредитного учреждения

- отзывы

- условия досрочного погашения

- максимально допустимые просрочки

- количество документов для оформления.

Если не все ваши доходы официальные, обратитесь в банки, которые предлагают ипотеку по двум документам. В таких компаниях процентные ставки на 2−3% выше, чем в среднем по рынку. Но они дают деньги без подтверждения дохода.

#3. Сбор бумаг, подача заявки

Разберем, какие документы нужны для ипотеки.

Банки попросят предъявить следующие бумаги:

- заявление на получение кредита

- паспорт заёмщика (если есть поручители и созаёмщики — копии их паспортов)

- справка о доходах за последние 6 месяцев (по форме 2-НДФЛ или банка)

- копия трудовой книжки, заверенная работодателем

- документы о регистрации предприятия (если заёмщик владеет бизнесом)

- документы на квартиру или дом, которые планируется приобрести по ипотеке.

Если планируете получить ипотеку и воспользоваться материнским капиталом (или получить квартиру по военному кредитованию), то потребуются бумаги, подтверждающие льготы.

Для обладателей материнского капитала:

- сертификат (или сертификаты, если их несколько)

- согласие от Пенсионного фонда на использование средств

- согласие от продавца квартиры или дома на продажу недвижимости по материнскому капиталу.

Для военных:

разрешение от Росвоенипотеки.

#4. Оформление договора

Ипотечные соглашения составляются банками, а клиенты только подписывают их. Но это не мешает изучить текст договора от первой до последней страницы.

Рекомендуем обратить внимание на «мелкий шрифт», а также на содержание последних страниц документа. Чаще всего именно там прописаны невыгодные для заёмщика условия

В договорите внимательно изучите следующие параметры кредита:

- срок погашения

- ежемесячный платеж

- эффективная процентная ставка

- условия досрочного погашения

- комиссии (за открытие счета, проведение операций и т. д.)

- штрафы за просрочки.

Если хотя бы одно условие не устраивает, можете сказать об этом кредитному менеджеру. В случае, когда банк не хочет менять договор, лучше найти другое кредитное учреждение.

Подписывать кредитный договор в тот же день, когда вы получили его на изучение, необязательно. Можно забрать экземпляр домой и перечитать его в спокойной обстановке с квалифицированным юристом.

Если условия устраивают, приступайте к поиску квартиры.

#5. Покупка квартиры, подписание кредитного договора

Найдите квартиру или дом, которые устроят и вас, и банк. Обычно кредитные учреждения отводят на выбор недвижимости 1−2 месяца. Если за этот срок заёмщик не определится с квартирой или домом, банк может аннулировать решение об одобрении кредита.

Как только объект выбран, можете подписывать договор о купле/продаже квартиры (дома) и договор об ипотеке с банком. Недвижимость сразу же передается в залог кредитному учреждению, о чем составляется специальный документ — закладная.

#6. Страхование сделки

Российское законодательство обязывает заёмщиков, которые берут ипотеку, страховать сделку.

Требования закона «Об ипотеке (залоге недвижимости)» распространяются только на страхование квартиры. Но банки предлагают клиентам оформить полисы страхования жизни, платежеспособности, здоровья, риска невозврата кредита. Стоимость таких страховок может доходить до 10−15% от суммы займа. Банки не имеют права навязывать их и отказывать в выдаче кредита, если клиент не захотел заплатить за полис.

#7 Оформление документов

Последнее, что осталось сделать — зарегистрировать сделку в Росреестре. Для этого принесите подайте в отделение Росреестра или онлайн все документы — соглашение об ипотеке, договор купли/продажи квартиры или дома, закладную, страховой полис. Через 2−3 дня информация о сделке появится в Росреестре, и вы станете обладателем новой квартиры.

Может Вас заинтересовать

Кредиты, Потребительские кредиты

0 views

Кредиты, Потребительские кредиты

0 views

Где можно взять кредит наличными без справок и поручителей?

Оформление кредита наличными нередко отнимает длительное время. Заявка рассматривается недолго, однако сколько нужно для подготовки документов, привлечения поручителей и созаемщиков,…

Микрозаймы и займы

0 views

Микрозаймы и займы

0 views

Где взять кредит без подтверждения доходов под залог недвижимости?

Банки Российской Федерации с трудом выдают займ, сумма которого более одного миллиона рублей. Для получения больших денежных средств подтвердите платежеспособность…

Ипотека

0 views

Ипотека

0 views

Ипотека под материнский капитал – условия и оформление

Вам потребовался ипотечный кредит и вы имеете сертификат по материнскому капиталу? Его можно потратить на первый платеж или дождаться остатка…

Требование к заемщику

- Полных лет на момент выдачи займа: 21 или более

- Полных лет на момент воврата кредита: не более 75

- Полных лет на момент воврата кредита (без подтверждения доходов и трудовой занятости): не более 65

- Гражданство: РФ

- Выбор созаемщиков: Созаемщиками по кредиту могут быть не более 3-х физ. лиц. Максимальный размер кредита определяется исходя из ежемесячных доходов последних. Супруг(а) Титульного созаемщика обязательно будет выступать созаемщиком, вне зависимости от возраста и платежеспособности. Требования к Созаемщикам такие же, как и у Заемщика, без исключений. Супруг(а) Титульного созаемщика не включается в число Созаемщиков в следующих случаях:

- При наличии действующего брачного договора, гласящем о разделении в собственность имущества и недвижимости каждого из супругов.

- При отсутствии у супруга(и) Титульного созаемщика гражданства РФ.

Основные требования к заемщику, собирающемуся взять квартиру в ипотеку

Возраст — одно из важнейших условий, касающихся получателя ссуды. Участник программы кредитования не может быть младше 21 года. Это правило неизменно соблюдается всеми банками, предоставляющими населению долгосрочные займы. Также существует максимально допустимый возраст для взятия ипотеки и на момент выплаты предоставленной суммы в полном объеме.

Согласно второму критерию кредитор обычно принимает решение индивидуально

Так как, кроме фиксированного значения (например, для Сбербанка это 75 лет), он берет во внимание уровень доходов клиента, наличие созаемщиков и поручителей. В том же Сбербанке есть возможность получить кредит по двум документам, без необходимости предъявлять бумаги о трудоустройстве

В таком случае максимальный возраст на момент полной выплаты уменьшается до 65 лет. В большинстве других банков он составляет 55 лет для женщин и 60 для мужчин. Однако, при привлечении поручителей его могут увеличить до 85.

Немаловажную роль играет и официальное трудоустройство. Кредиторы с недоверием относятся к людям, часто меняющим место работы. Те, кто живет за счет собственного бизнеса, также рассматриваются ими, как не особо надежные. Любой банк при рассмотрении заявок на ипотеку отдает предпочтение наемным работникам. Трудовой стаж при этом обязан быть более 1 года, при этом не менее 6 месяцев на последнем месте работы.

Взятие ссуды окажется непростым делом для клиентов, чья трудовая деятельность связана с риском для жизни. К таковым относятся: каскадеры, сотрудники МЧС, артисты цирка. Получить ипотечный кредит не удастся и бюджетникам, если в их организации намечается сокращение. Банк одобрит выдачу средств только после проведения изменений.

В процессе оценки потенциального заемщика кредитное учреждение рассматривает его ежемесячный доход. Чем он выше, тем больше возможность одобрения. При наличии акций или облигаций можно с большей вероятностью рассчитывать на положительное решение. Некоторые программы подразумевают рассмотрение доходов не только самого получателя ссуды, но и его близких родственников и родителей.

При вынесении банком решения, значение имеет не только платежеспособность клиента, но и его кредитная история. При ее проверке кредитор смотрит, соответствует ли количество допустимых просрочек и их продолжительность. Если КИ отсутствует (человек не брал кредит ранее) — это дополнительный «сомнительный» фактор. С большей готовностью банк начнет сотрудничать с тем, кто уже зарекомендовал себя, как ответственный плательщик.

Дополнительные требования

При предоставлении ипотеки на жилье кредитная организация может потребовать передать ей в залог уже имеющееся недвижимое имущество получателя ссуды. Дом или квартира при этом должны являться его собственностью и иметь высокую стоимость

Ликвидность предмета залога — первое, на что обратят внимание. Это то, как быстро и по какой цене его удастся продать

Часть банков осуществляют ипотечное кредитование только своих клиентов. То есть, рассчитывать на займ могут только те, кто получает заработную плату на открытую у них карту или имеет депозит.

В ряде случаев не исключена вероятность, что потребуется привлечь поручителей или созаемщиков (супруг становится им автоматически).

Во всех организациях к клиентам, претендующим на ипотечный займ, предъявляются различные требования. Во избежание ненужных проблем следует уточнить все нюансы предстоящего процесса у сотрудников или по интернету еще до начала сбора документации.

Как выгоднее купить дом: в кредит либо через ипотеку?

Однозначно ответить на данный вопрос достаточно сложно. Так как многое зависит от финансовых возможностей заемщика, его опыта и подкованности в пользовании банковскими продуктами и конкретного объекта недвижимости.

Ипотечное кредитование поддерживается государством. Для некоторых категорий населения, разработаны специальные льготные программы. Условия получения различных видов банковских продуктов различаются, их необходимо уточнять предварительно.

При выборе конкретного варианта рекомендуется обратить внимание на такие аспекты:

- потребительский кредит удобен при обмене жилья на недвижимость большей площади с доплатой;

- если дом нуждается в ремонте, либо реконструкции, банк может отказать в ипотеке, поэтому купить такой вариант можно только через потребкредит;

- на жилье стоимостью свыше 1 млн рублей выгоднее оформить ипотечный договор;

- ипотека выгодна, когда первый взнос не превышает 30-50% от стоимости дома;

- жилье на вторичном рынке обычно сложно купить в ипотеку (банки часто дают отказ);

- если заемщик планирует сразу, после оформления, проживать в приобретенном доме, ипотечное оформление станет оптимальным решением;

- юридически чистая недвижимость имеет больше шансов на одобрение банком.

При выборе между двумя видами кредитования необходимо тщательно оценить собственные финансовые возможности. При изменении платежеспособности, ипотечный продукт станет более выгодным вариантом, он несет меньшую финансовую нагрузку на семейный бюджет, чем классическая ссуда. Если покупатель планирует сэкономить на переплате, он может выплатить долг досрочно. Из-за большой суммы ежемесячного платежа погасить потребительский кредит раньше времени достаточно сложно.

Выбор объектов недвижимости, доступных для ипотечного оформления небольшой. Если заемщик планирует сдать дом в аренду либо распорядиться другим способом, лучше остановить свой выбор на потребкредитах.

Также, при оформлении ипотечного договора, оба супруга являются совладельцами недвижимости. При получении потребительской ссуды, собственником дома может быть кто угодно. Такое жилье можно сразу оформить на родственников, детей и других лиц. С ипотекой это сделать невозможно.

Что такое целевой кредит на покупку жилья?

Заемщик обязуется вернуть равнозначную сумму денег в течение указанного в договоре срока с процентами или без. Главное требование заключается в том, что выданные деньги нельзя потратить на цели, не предусмотренные кредитным договором.

Вы должны быть готовы к тому, что все финансовые передвижения будут контролироваться банком. В случае нецелевого расходования заемщику грозит уголовное преследование. Банк в этом случае имеет право требовать досрочное погашение и возврат процентов по займу.

Чем отличается от ипотеки целевой кредит?

Ипотека является видом заимствования от банка с обязательным обеспечением, в основном, под залог жилья. В соответствии со статьей 5 ФЗ РФ от 16 июля 1998 г. № 102 залогом может выступать любое недвижимое имущество. Оценочная стоимость должна быть адекватна величине ипотеки. В случае невозврата продажа объекта обеспечивает покрытие убытков банка.

Ипотека является видом заимствования от банка с обязательным обеспечением, в основном, под залог жилья. В соответствии со статьей 5 ФЗ РФ от 16 июля 1998 г. № 102 залогом может выступать любое недвижимое имущество. Оценочная стоимость должна быть адекватна величине ипотеки. В случае невозврата продажа объекта обеспечивает покрытие убытков банка.

Под ипотеку нельзя приобрести жилье в следующем статусе:

- находится в муниципальной собственности;

- принадлежит на правах собственности недееспособным или несовершеннолетним гражданам;

- установлена опека;

- имеется правовое обременение или предъявлены права третьих лиц.

Целевой кредит — это ссуда, во многом похожая на ипотеку, но с некоторыми отличиями:

- деньги выдаются под конкретный объект недвижимости, указанный в договоре;

- передвижения финансовых средств контролируются банком;

- кредит не выдается наличными.

Условия целевого кредита на жилье

Потребительский (денежный) кредит может быть целевым и нецелевым. В первом случае при оформлении указывается целевое назначение использования средств – оплата квартиры, дома, машины, ремонта и др. Во втором – цель опускается.

Целевой кредит выдается на значительные суммы — до 3—5 млн руб. При учете максимального размера ссуды может использоваться доход супруга(и). В ипотеке четкого лимита суммы обычно нет, банк определяет ее исходя из рыночной стоимости объекта недвижимости. Как правило, ипотечные кредиты обеспечивают покрытие до 80% от стоимости жилья (но не более 30 млн руб.).

Процентные ставки назначаются банком индивидуально для каждого клиента, но в целом зависят от сроков и суммы договора. Минимальное значение годовой ставки сегодня находится в диапазоне 12—13%, тогда как еще несколько лет назад оно было выше 17%. Но, несмотря на такое удешевление потребительских программ, ипотека остается экономичней с более низкими ставками (10—11% годовых). Потребительский кредит на покупку вторичного жилья или квартиры в новостройке ничем не отличается в отличие от ипотечных программ, которые завышают первый взнос и процентную ставку в кредитовании вторичного рынка недвижимости.

Кредит выдается как с обеспечением, так и без него. В качестве обеспечения практикуется привлечение от одного до двух поручителей. За счет того, что приобретаемая недвижимость не переходит в залог банку, на него не нужно оформлять страхование, которое существенно увеличивает итоговую сумму.

Кредиты на покупку жилья отдельным категориям граждан

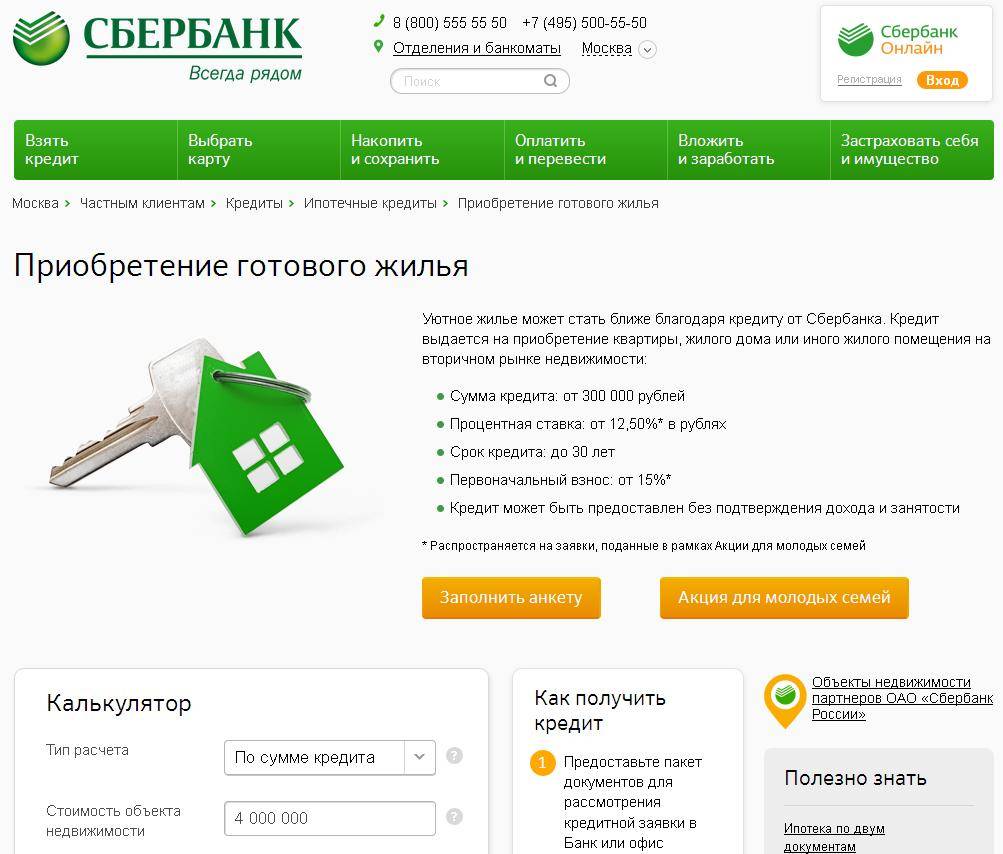

Доступные программы крупных российских банков предлагают пожилым людям, имеющим пенсию, улучшить свои жилищные условия. Купить квартиру или дом, или дачу можно как на первичном рынке, так и вторичном.

Например, Сбербанк может выдать кредит на покупку жилья пенсионерам:

- сроком до 30 лет;

- кредит пенсионерам под 12% годовых;

- первоначальный взнос составляет только 15% от стоимости приобретаемого жилья;

- максимальная сумма ипотеки может достигать до 85% общей стоимости недвижимости;

- в качестве залога может быть приобретаемая квартира или дом;

- не предусмотрено для пенсионеров каких-бы то ни было комиссий.

Кредит на покупку жилья молодому специалисту – еще один вид социальной ипотеки.

Им может воспользоваться молодой специалист, имеющий гражданство РФ, диплом об окончании ВУЗа и проработавший по специальности не менее 3-х лет:

- Процентная ставка по льготным займам начинается с 8,5% годовых;

- первоначальный взнос требуется в размере 10% от полной стоимости жилья;

- выдается на срок до 25 лет.

Валютный кредит на покупку жилья хоть и предоставляется банками под гораздо меньший процент, чем рублевая ипотека, тем не менее, прежде, чем на него решиться, нужно хорошо подумать. Прежде всего нужно ответить себе на вопрос: «Смогу ли я, имея рублевый доход, стабильно выплачивать долг, не взирая на курсовые колебания валюты?»

Валютную ипотеку можно брать тем заемщикам, которые ежемесячно получают и уверены в том, что и будут в далеком будущем получать доход в соответствующей ипотеке валюте.

Где можно взять кредит на покупку жилья

Кредитные предложения банков для покупки жилья очень разнообразны. Предлагается и ипотека и кредиты на значительные суммы без обеспечения. Если крупные организации, такие как Сбербанк, ВТБ 24, по максимуму ориентируются на государственные законы и используют все возможности для собственной выгоды при оформлении кредитов, то небольшие банки идут на встречу каждому платежеспособному клиенту. Поэтому выбирайте самый оптимальный вариант. Предложение банка может быть заманчивым, но условия договора создадут капкан, который моментально лишит вас заложенной недвижимости. Часто, банки, которые попутно инвестируют компании по продаже недвижимости, в договоре указывают, что одна – две просрочки ведут к лишению прав заемщика на заложенную собственность. Ваша недвижимость очень быстро уйдет с молотка.

Реклама пакетов услуг банков не отвечает реальным условиям по конкретной заявке. Чтобы точно узнать все условия, вам нужно позвонить по горячей линии, после чего посетить офис лично. Только так вы сможете разведать реальную обстановку дел. Предложения банков по кредитам на крупные суммы, которые способны помочь вам при покупке жилья:

| Банк | Вид кредита/ Пакет услуг | Сумма (млн. руб.) | Залог | Первоначальный взнос | Срок (лет)/процентная ставка (%) |

| Сбербанк | На любые цели | До 3 | – | 5 / 12,9 | |

| Ипотека на новостройку (Домклик.ру) | До 30 | Недвижимость | До 3 млн. руб. | 30 / 7,4 | |

| Военная ипотека / На любые цели | До 1 | По желанию / без комиссий | По желанию. | 5 / 13,4 – 14 в зависимости от наличия поручителя | |

| Покупка загородного дома | До 30 | Залог недвижимости | Около 1 млн. руб. | 30 / 10 | |

| ВТБ 24 | Кредит «Удобный», пакет услуг «Базовый» | 3 | С залогом | С первым взносом меньше процентная ставка | 5 / от 16 |

| Тинькофф | На любые цели | 500 тыс. руб. | По договору | По договору | 3 / 14,9 кэшбек |

| Почта Банк | «Первый почтовый 12,9» | 1 | По желанию | По желанию | 5 /12,9 |

| ОТП | Потребительский кредит наличными | 1 | – – | По договоренности | 5 / 11,5 |

| Московский кредитный | Ипотека | До 100 | Да | 10 – 12% | 20 / 9,99 |

| Нецелевой | До 3 | Нет | По соглашению | 5 / 11,9 | |

| Сити | Нецелевой | 2,5 | индивидуально | индивидуально | 5 / от 12,5 |

| Кубань кредит | Ипотека | До 7 | да | От 0 до 85% | 30 \ от 7,7 |

| Ренессанс | По 2 документам | До 7 | По договору | По желанию | 5 \ 11,9 |

| Уралсиб | «Для своих» «Без обеспечения» «Почетный пенсионер» | 500 тыс. руб. – 1,5 млн. руб. | По договору | В зависимости от пакета услуг | 6 \ 11,9 – 15,5 |

Представленные в таблице кредиты не исчерпывают все программы банков. Процентные ставки могут меняться от величины первоначального взноса и сроков погашения. Если вы обратитесь в банк, вам абсолютно точно сообщат, при каких условия выдадут кредит в вашей ситуации. По подсчетам онлайн-калькуляторов вы получите приблизительные цифры.

Если хотите воспользоваться услугами брокеров, то выбирайте те компании, которые будут сопровождать вас до заключения договора с банком

Обратите внимание на брокеров, которые не требуют платы с будущего заемщика – им платит банк. Или те, услуги которых оплачиваются по факту работы

Имейте в виду, что региональные банки чаще выносят одобрение, чем те, которые действуют далеко от вас. Средняя зарплата в вашем городе, регионе существенно влияет на сумму, которую банк может выдать. Например, если вы живете и работаете в Ростове – на – Дону, хотите там же купить себе жилье, а обращаетесь в московские банки, то вам, скорее сего откажут. Потому что уровень средней заработной платы в вашем регионе 25 – 35 тыс. руб., а в столице – 60 – 80 тыс. руб. По меркам московского банка, ваш уровень дохода не будет соответствовать требованиям. Следовательно, разнообразьте географию поисков – обращайтесь в банки вашего региона, столичные и дальневосточные.

Как купить квартиру в кредит

Покупка недвижимости по жилищному кредитованию – сложный процесс. Банк может повлиять на оценку и выбор квартиры, особенно в новостройке, надежный застройщик повышает шанс положительного решения по ипотеке. Иногда удается воспользоваться ипотечными льготными программами, по которым можно купить квартиру в кредит намного дешевле. Держателям зарплатных и банковских счетов может быть предложена скидка на процентную ставку.

Молодой семье

Льготная государственная программа кредитования «Молодая семья» поддерживается несколькими крупными банками, которые предоставляют низкую процентную ставку, минимальный размер первоначального взноса, субсидии по погашению задолженности. В программе участвуют семьи, где обоим супругам нет 35 лет, официально признанные нуждающимися в жилплощади. Минус – длительное оформление, банк может отказать в рассмотрении заявки.

Льготы

В 2018 году более десяти банков выдают доступные льготные кредиты по ипотечной программе господдержки для определенных слоев населения – многодетных и молодых семей, покупка жилья для работников государственных структур, военная ипотека. Гражданам предоставляются льготные займы или субсидии на погашение первого взноса. Недостатки – бумажная волокита и длительное рассмотрение заявок.

Без первоначального взноса

Эффективный способ получить одобрение на кредит на квартиру без первоначального взноса – запросить субсидию от государства или использовать материнский капитал. В ином случае банк не сможет выдать кредит. Можно попробовать взять кредит наличными для оформления первоначального взноса, но тогда придется гасить два займа сразу. Еще вариант – использование уже имеющегося жилья как залогового для получения займа на покупку недвижимости.

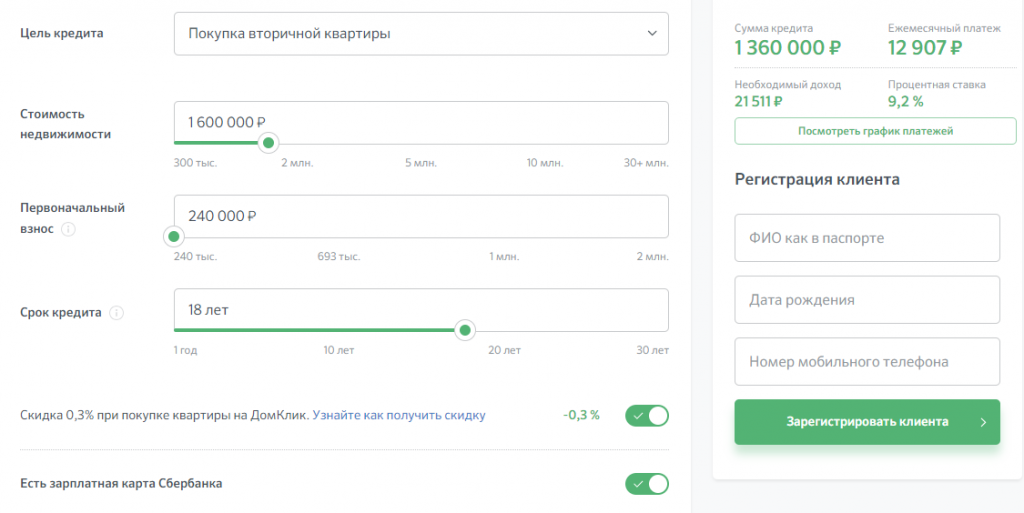

Вторичное жилье

По статистике больше половины заемщиков берут кредит на квартиру на рынке вторичного жилья. Банки склонны одобрять такие заявки, ведь в отличие от новостройки, квартира уже имеется, в случае невыполнения обязательств такую недвижимость будет проще продать. Другое дело, что вторичный рынок жилья дороже новостроек, поэтому и покупка готового жилья будет затратнее.