Как банк принимает решение о выдаче кредита

ИП или компания берет бизнес-кредит. На решение, сумму и ставку влияет надежность бизнеса в глазах банка:

- чем дольше предприниматель сотрудничает с банком, тем больше к нему доверия;

- чем выше и стабильнее обороты бизнеса, тем более крупную сумму он может получить в кредит;

- чем лучше кредитная история компании или ИП, тем более выгодные условия может предложить банк.

При выдаче бизнес-кредита банк не оценивает личный доход предпринимателя или учредителя, он смотрит только на то, как работает бизнес.

ИП или учредитель берет кредит как физлицо. На решение и условия по кредиту влияет надежность заемщика как физлица. Банк оценивает уже доход и кредитную историю человека, а не компании.

Изменение кредитной нагрузки от Сбербанка

Рефинансирование проводится и в Сбербанке на весьма выгодных условиях. Перекредитовать разрешается любые виды займов (залоговые и беззалоговые), в том числе выданные здесь же

Но при снижении ставки по кредитам Сбербанка нужно учесть важное требование – обязателен перевод хотя бы одного стороннего долга

Условия займа на рефинансирование:

- сумма от 30 тысяч до 3 млн. рублей;

- срок погашения до 5 лет;

- ставка от 12,9%;

- обеспечение не требуется.

Чтобы оформить кредит, необходимо соответствовать основным требованиям банка. Заемщиком сможет стать россиянин от 21 до 65 лет, имеющий постоянную прописку. Также необходимо подтвердить достаточный доход и стаж не менее полугода.

Для оформления кредита потребуются паспорт, документы о доходе и трудоустройстве, справки по рефинансируемым займам. Сбербанк нельзя назвать лояльным банком, он тщательно проверяет кредитную историю потенциального заемщика и его доход. Оформить заявку можно в интернет-банкинге (если вы являетесь действующим заемщиком или владельцем карты), или в банковском отделении. Больше шансов получить кредит без отказа у зарплатных клиентов и держателей депозитов.

Часто задаваемые вопросы

У меня нет кредитной истории. Могу ли я получить кредит сроком на несколько лет?

Многие люди думают, что если у них нулевая КИ, то они без проблем могут взять займ. Такое мнение неверное. По статистике таким пользователям отказывают чаще, чем клиентам с испорченной историей. Но каждая заявка рассматривается индивидуально, поэтому можете смело обращаться в банк за займом.

Обязательно ли нужно оформлять страховку клиентам с плохой КИ?

Российское законодательство говорит, что все страховки оформляются добровольно. Вы не обязаны оформлять полис, но при его отсутствии вам, скорее всего, откажут в кредите.

Как узнать, какой банк выдаст мне кредит с плохой КИ?

Для этого можно использовать сервисы по подбору банковского продукта. При наличии свободного времени подавайте заявки в несколько банков и сами скоро узнаете результат.

Я предприниматель с плохой кредитной историей. Какие есть варианты получения кредита?

Всё зависит от запрашиваемой суммы. Если это 30 –40 тыс. руб., обращайтесь в МК. Если сумма более крупная, предложите банку в залог имущество: авто, недвижимость, ценные вещи.

У меня плохая КИ и несколько открытых займов. Реально ли получить ещё один кредит?

Ваши шансы минимальны. Если обратитесь в банк, скорее всего, получите отказ. Заявку одобрят разве что микрокредитные компании.

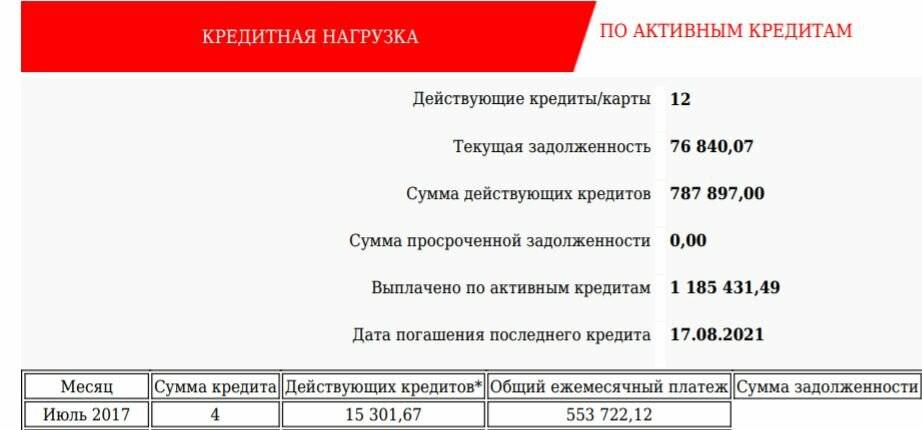

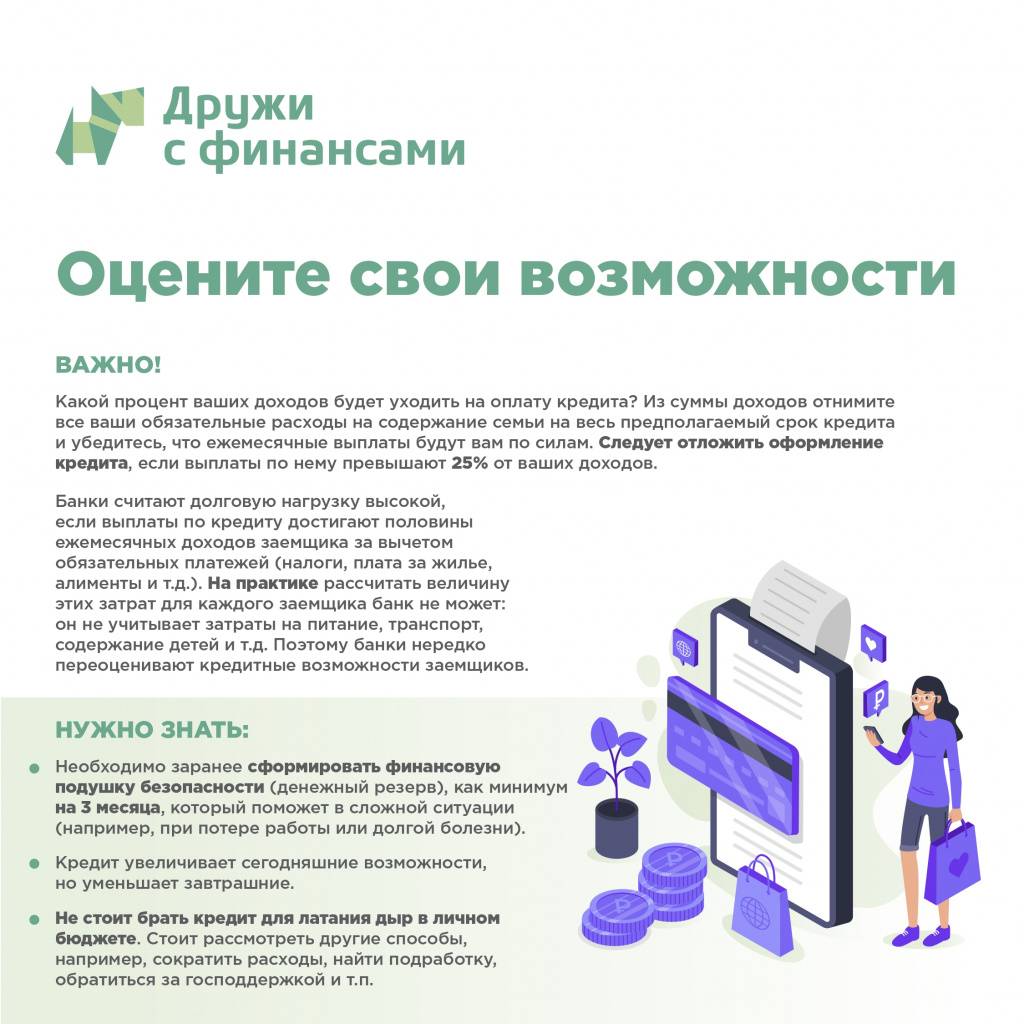

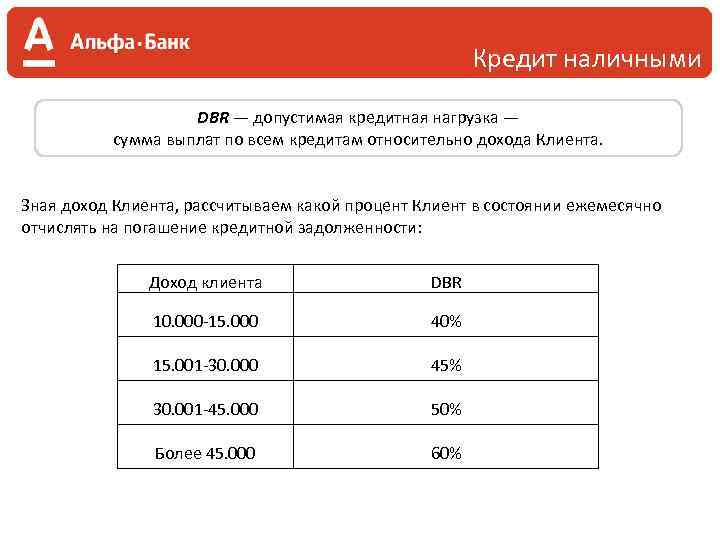

Допустимая кредитная нагрузка

Не существует определенного лимита кредитов, оформленных на одного человека. Однако есть понятие кредитной нагрузки – это соотношение ежемесячного дохода заемщика к той сумме, которую он тратит на погашение всех взятых займов. Если нагрузка слишком высока, проблематично оформить еще один кредит.

Банки тщательно проверяют клиентов и дают кредит лишь в том случае, когда есть все предпосылки для успешного погашения и явной выгоды. А риски не вернуть кредит у человека, который и так платит в несколько банков, гораздо выше. Именно поэтому те, кто имеет несколько кредитов, с трудом получат еще один.

Нормальной кредитной нагрузкой считается та, которая составляет 40-50% от ежемесячного дохода максимум. Если же за кредиты заемщик отдает 60% своего заработка, ни один банк с ним сотрудничать не будет на этой стадии. Размеры кредитной нагрузки просчитывает скоринг – специальная система, основанная на статистическом методе.

Она суммирует все платежи конкретного клиента по данным отчета БКИ. И если нагрузка превышает 50% , заявка уходит в отдел рисков. В этом случае, скорее всего, в выдаче кредита банк откажет. Но можно постараться уменьшить кредитную нагрузку.

Какая ежемесячная кредитная нагрузка допустима?

Банки неохотно предоставляют займы, если у человека имеются непогашенные кредиты. Наличие большого объема обязательств перед финансовыми учреждениями повышает риск оказаться в финансовой яме. Риск банкротства заемщика сулит организации потери денежных средств. Потому, при достижении определенного объема ежемесячных платежей, клиент начнет получать отказы даже при наличии положительной кредитной истории и большой заработной платы.

Банки анализируют не количество незакрытых займов, а общий объем ежемесячных платежей. Он не должен превышать 50-60% от размера дохода претендента на получение денежных средств. Специалисты банков учитывают, что у потенциального клиента имеются иные расходы. Заявка на кредит с большой кредитной нагрузкой практически всегда отклоняется.

Затем во внимание будут приняты иные параметры займа. В большинстве ситуаций заявление отклоняется

Банк может согласиться предоставить кредит с высокой кредитной нагрузкой на более суровых условиях. Однако, если общий объем платежей превышает 60%, отрицательный ответ будет вынесен вне зависимости от иных параметров сделки.

Минимальный размер долга для отказа в выдаче займа

Отказ в займах при долгах в банке происходит по причине большой кредитной нагрузки. Согласно закону, долговые обязательства заемщика не должны превышать 40–50% от размера ежемесячного дохода. При этом в расчет берутся те деньги, получение которых можно подтвердить документально, то есть официальные доходы. Например, при зарплате в 30 тысяч рублей ежемесячный размер кредитных обязательств не должен превышать 15 тысяч. Именно платежеспособность клиента играет ключевую роль и не позволяет им взять займ при большом долге в банке или в другой организации, кроме МФО.

Отказ последует даже при обращении в другой банк. Дело в том, что кредиторы отправляют запрос в БКИ, откуда они берут все сведения о займах, которые оформлены на лицо, включая непогашенные обязательства. Поэтому вполне вероятно, что получить займ при большом невыплаченном кредите клиент не сможет.

Общая информация

Если вы хотите оформить кредит с большой кредитной нагрузкой (в Москве есть немало организаций, предоставляющих подобную возможность), то прежде чем рассматривать возможные варианты, необходимо разобраться в терминологии. Высокая закредитованность — это суммарный объем задолженности перед финансовой организацией, размер которой значительно превышает уровень доходов заемщика. Проще говоря, человек берет на себя обязательства, выполнить которые ему очень сложно или вовсе невозможно. Как правило, в большинстве случаев при попытке получить новый кредит практически в 100 процентах случаев банк откажет в предоставлении ссуды. При этом большая проблема заключается даже не в том, что человек не сможет вносить обязательные ежемесячные платежи. В наши дни на рынке работают банки, дающие кредит с большой кредитной нагрузкой, однако, чтобы получить положительное решение, необходимо доказать свою платежеспособность. А это не всегда возможно, поскольку далеко не все люди официально трудоустроены или имеют высокую официальную заработную плату.

Также не стоит забывать и о том, что многих заемщиков также волнует немало вопросов: большие ежемесячные платежи по ставкам, слишком высокие процентные ставки и многие другие формальности. На первый взгляд, единственный верный выход из ситуации — это рефинансирование кредитов, оформленных в других банках, однако сделать это не так просто, да и не всегда есть подобная возможность. Многие кредитные организации отказывают заемщикам в подобном при наличии даже небольших просрочек.

Ситуация усугубляется еще и тем, что большинство людей не имеют финансового образования, поэтому плохо разбираются во всех этих аспектах, а следовательно, ничего не пытаются изменить. Это большая ошибка, поскольку существует немало методов выйти из столь, на первый взгляд, плачевной ситуации. Есть немало проверенных способов получить кредит с большой кредитной нагрузкой на весьма лояльных условиях. Далее мы подробно расскажем о каждом из них.

По какой схеме лучше кредитовать бизнес

Общий алгоритм для принятия решения такой:

- Сначала определитесь, на какие цели, сколько нужно денег и на какой срок. Оцените, как быстро сможете вернуть долг.

- Пообщайтесь с кредитным специалистом, какой из кредитов для бизнеса вам может подойти, и подайте заявку.

Дальше могут быть три ситуации.

Кредит одобрили, условия устраивают. Берите, пользуйтесь. Если вы вовремя погасите долг и сможете развить бизнес, скорее всего, в следующий раз банк одобрит вам кредит на более крупную сумму и на более выгодных условиях. Брать потребительский кредит нет смысла.

Кредит одобрили, но сумма недостаточная. Банк принимает решение по кредиту, оценивая обороты бизнеса, кредитную историю и другие факторы. Бывает, что у вас надежный бизнес и деньги точно помогут вам развиваться, но банк пока этого не видит. Поэтому вы можете дополнительно подать заявку на потребительский кредит как физлицо. Но перед этим нужно очень хорошо все взвесить и рассчитать, точно ли получится вернуть долг и пойдут ли деньги на пользу бизнесу.

Кредит для бизнеса не одобрили. Важны причины, почему вы не смогли получить деньги как юрлицо.

Допустим, банк отказал, потому что вы недавно зарегистрировались или есть другой кредит. При этом бизнес идет хорошо и вы уверены, что сможете вернуть долг. Тогда можно подать заявку на потребительский кредит.

Если же кредит не выдали из-за ограничений налоговой, у компании плохая кредитная история, были раньше просрочки, возможно, не стоит пока брать кредит — лучше наладить бизнес-процессы. Иначе заемные деньги могут навредить бизнесу.

Часть причин можно увидеть в личном кабинете:

У клиента есть просрочки по кредитам, из-за которых банк не может одобрить кредит для бизнеса

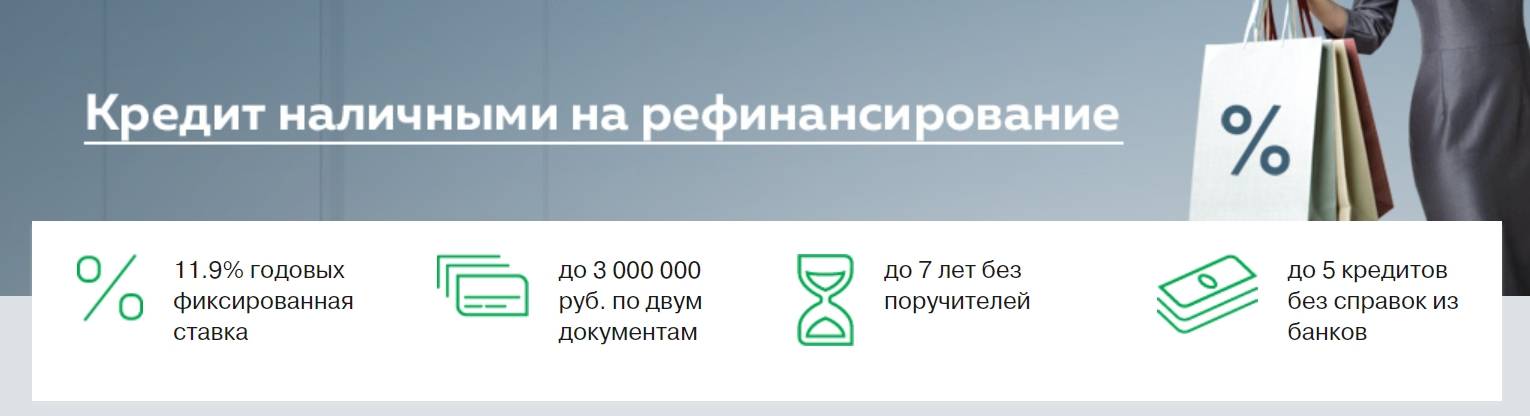

Предложение Альфа-Банка

Достаточно лояльное рассмотрение заявок в Альфа-Банке. Условия рефинансирования здесь вполне привлекательные. Клиенты могут получить дополнительную сумму наличными, если их доход позволяет платить больше.

Перекредитование осуществляется на следующих условиях:

- сумма до 3 млн. рублей;

- процентная ставка от 9,9%;

- срок погашения кредита до 7 лет.

Как и в других кредитных организациях, можно оформить заявку на сайте или напрямую в отделении Альфа-Банка. После одобрения кредитор выдает оговоренную сумму, которая затем перечисляется на погашение рефинансируемых займов. После закрытия кредитов следует получить подтверждающие документы и загрузить их на сайт банка.

Пакет бумаг для рассмотрения заявки зависит от категории заемщика. Зарплатным клиентам потребуется только паспорт и второй документ. Остальным придется дополнительно подтвердить свой доход и кредитоспособность, предоставив справку о зарплате и на выбор свидетельство о праве собственности на недвижимость, авто, копию трудовой книжки и пр.

Определение и экономический смысл

Под кредитной нагрузкой понимается общий размер финансовых обязательств конкретного человека или семьи. В последнем случае речь идет о бюджете ячейки общества. При расчете кредитной нагрузки учитываются все уже имеющиеся долги заемщика, которые требуется возвращать, и обязательства по вновь оформляемым займам.

Величина кредитной нагрузки рассматривается в сочетании с уровнем дохода, так как самостоятельного значения практически не имеет. Такой подход используется большинством российских банков, оценивающих перспективы каждого конкретного потенциального клиента. Высокая кредитная нагрузка заемщика становится серьезным аргументом для отказа в выдаче очередного займа.

Это легко объясняется повышенным риском работы с подобным заемщиком, доходов которого попросту недостаточно для своевременного выполнения всех взятых на себя обязательств. С другой стороны, высокий уровень конкуренции на рынке вынуждает банки бороться за каждого клиента. Тем более – число проблемных заемщиков постоянно растет по описанным выше причинам. Именно поэтому ряд банковских учреждений готовы выдать кредит с высокой кредитной нагрузкой. Но обычно сделка сопровождается дополнительными требованиями к клиенту.

Что делать при наличии просрочек?

Если заемщик ранее не слишком добросовестно выполнял свои обязательства перед финансовыми организациями, то это в значительной степени снижает шансы на то, что он сможет оформить ссуду даже при высоком уровне дохода. Однако это вовсе не значит, что получение кредита с большой кредитной нагрузкой невозможно.

В данной ситуации вам помогут следующие рекомендации:

- Если просрочка возникла не по вашей вине, а, например, из-за программного сбоя или по ошибке сотрудника банка, то вы можете подать заявление в БКИ с просьбой восстановить вашу кредитную историю.

- Если вам подняли заработную плату, то вы можете взять соответствующие документы и с ними обратиться в кредитную организацию. Как правило, многие банки охотно идут на уступки своим клиентам.

Помимо этого, вы можете обратиться к кредиторам, которые не сотрудничают с БКИ. Их немного, но они есть, поэтому подобный вариант также может стать для вас спасением.

Как рассчитать кредитную нагрузку?

Формула расчета кредитной нагрузки предельно проста. Она предусматривает деление суммы финансовых обязательств, как существующих, так и вновь оформляемых, на величину семейного или персонального бюджета. Считается, что максимальный уровень кредитной нагрузки, которая становится посильной для заемщика, составляет не более половины от ежемесячного дохода.

Если значение показателя не превышает 20-30%, вероятность одобрения сделки со стороны банка возрастает еще больше. Любые показатели ниже указанной величины делают заемщика выгодным клиентом для финансового учреждения.

При расчете финансовой нагрузки принято обращать внимание и на структуру долгов заемщика. Если речь идет об услугах микрофинансовых организаций, высока вероятность серьезных штрафных санкций при возникновении первой просрочки

Такой вариант развития событий резко увеличивает кредитную нагрузку и ведет к уменьшению платежеспособности клиента.

Напротив, присутствие долгов по кредитам, обеспеченным залогом или договором поручительства, становится аргументом в пользу сотрудничества с подобным заемщиком. Поэтому целесообразно не просто считать кредитную нагрузку, но и сопровождать расчеты анализом задолженностей клиента.

Кредит с большой закредитованностью «без ограничений»

Получив целый ряд отказов в различных банках по причине высокой кредитной нагрузке, многие люди пытаются найти решение своей проблемы в услугах микрофинансовых учреждений. Представители этого сегмента практически не обращают внимания на плохую кредитную историю, низкий уровень доходов, наличие долгов перед банками и прочие негативные факторы. Они готовы выдавать небольшие суммы (50-60 тысяч рублей) практически без справок и традиционных для данного направления документов. Казалось бы, проблема решена, но есть одно большое «НО» — непомерно высокие проценты и минимальная правовая защищённость заёмщика. Первые могут достигать 1000% в год и более. А вторая выливается в своевольное изменение даты действия договора кредитором, назначение высоких штрафов и прочие вольности.

Вывод однозначен – обращаться в микрофинансовые учреждения следует лишь в самом крайнем случае, но лучше и вовсе обходить их стороной, что бы ни случилось.

Решение финансовых проблем клиента, загнавшего себя в сложные условия – задача довольно кропотливая. Но при грамотном подходе и глубоком анализе ситуации выйти можно из любого положения. Оставив онлайн заявку на нашем сайте, вы обеспечите себе поддержку профильных специалистов, обладающих полезной информацией. Они подберут для вас кредиторов, готовых выдать кредит с большой финансовой нагрузкой, расскажут, как общаться с представителями банка, какие документы взять с собой, а о чём умолчать. Воспользовавшись дельными советами, шансы на положительный результат значительно возрастут.

На какую сумму можно рассчитывать?

Каждого человека, желающего оформить кредит с большой кредитной задолженностью, интересует вопрос о том, какую сумму денег он сможет получить. Однозначно ответить на него невозможно, поскольку каждая финансовая организация руководствуется собственной политикой работы и предлагает продукты с различными условиями. Помимо этого, играет немаловажную роль то, какой именно кредит вас интересует. Как показывает практика, если вы не собираетесь предоставлять никакое обеспечение, то максимальная сумма составляет 3 миллиона рублей. При наличии поручителей она возрастает до 5 млн, а если вы заложите недвижимость, то можете рассчитывать приблизительно на 30 миллионов. Также не стоит забывать и о том, что на размер ссуды сильно влияет уровень доходов заемщика. Поэтому если вам нужна большая сумма, то перед тем как идти в банк, рекомендуется предварительно собрать все необходимые справки с места работы.

Что касается условий кредитования, то их нельзя назвать слишком выгодными. Среди основных особенностей можно выделить:

- небольшие суммы;

- повышенные процентные ставки;

- наличие большого пакета документов;

- жесткие требования к заемщику;

- навязывание финансовыми организациями страховки.

Стоит отметить, что многие банки в открытую заявляют: “Даем кредит при большой кредитной нагрузке”. Отчасти это правда, но они стараются всеми возможными способами навязать клиенту как можно больше дополнительных продуктов, из-за которых размер переплаты может очень сильно увеличиться. Согласно действующему законодательству, заемщик имеет полное право отказаться от них, но это, в свою очередь, снижает шансы на то, что запрос о предоставлении кредита будет удовлетворен. Поэтому если вы хотите получить более или менее выгодные условия, докажите свою платежеспособность.

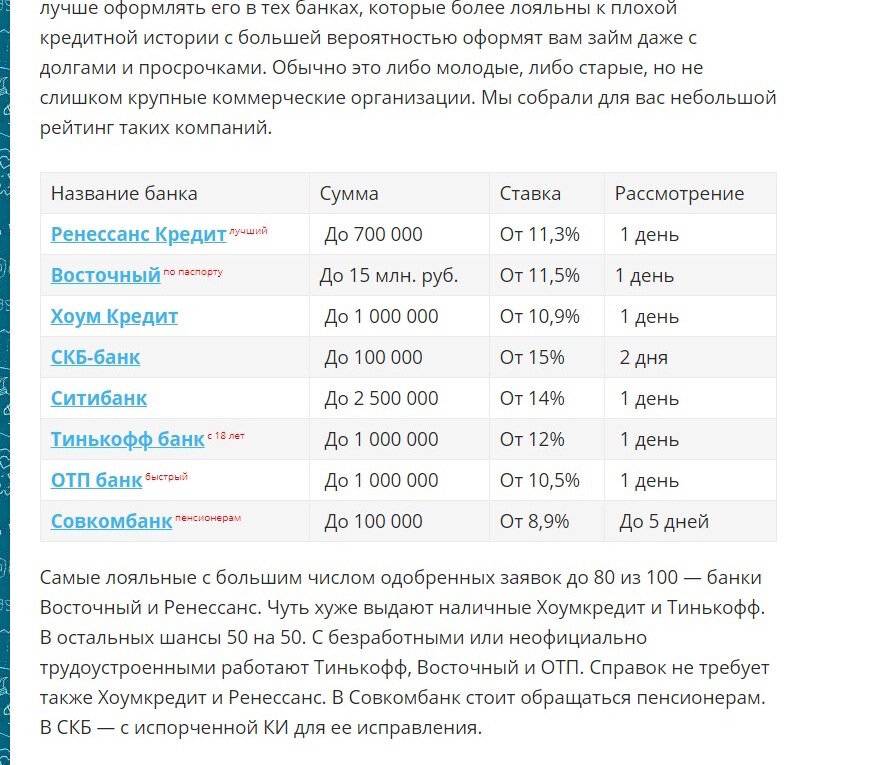

Где дают?

Конкуренция на финансовом рынке заставляет организации идти навстречу заемщику. Сегодня существуют банки, дающие кредит с большой кредитной нагрузкой. Шансы на одобрение будут выше, если клиент обратится в:

- Ренессанс Кредит. Размер переплаты в организации начинается от 11,9%. Компания может выдать до 700000 руб. Период возврата варьируется от 2 до 5 лет. Деньги удастся получить в день обращения.

- Совкомбанк. Процентная ставка в учреждении составляет минимум 12%. Размер доступного лимита зависит от выбранного тарифного плана. Компания готова предоставить минимум 5000 руб.. Максимальное значение показателя достигает 30 млн руб. Однако такие займы предоставляются только под залог недвижимого имущества.

- Тинькофф. Организация специализируется на выпуске кредитных карт. Гражданин сможет получить платежное средство с лимитом до 300000 руб. Переплата составит минимум 12,9% годовых. Максимальное значение показателя может доходить до 49,9%.

- Промсвязьбанк. Компания может предоставить до 1 млн 500000 руб. Ставка начинается от 11,9% годовых. Срок кредитования достигает 7 лет.

Вышеперечисленные организации отличаются повышенной лояльностью. Однако если человек хочет взять кредит с большой кредитной нагрузкой, существует риск отклонения заявки. Решение принимается в зависимости от общего объема ежемесячных платежей.

Заключение

Многие люди думают, что если у них плохая кредитная история и большая задолженность перед финансовыми организациями, то получить большой кредит невозможно. Однако это далеко не так. Хоть шансы и ниже, тем не менее они есть Если вы серьезно подойдете к данному вопросу, подготовите необходимый пакет документов и найдете поручителей, обладающих высокой заработной платой, то вероятность положительного решения по вашему запросу довольно высока. Тем не менее, лучше стараться не допускать просрочек, а исправно выполнять свои обязательства. В этом случае у вас никогда не будет никаких проблем.

Подводим итоги

Один из основных критериев оптимизации бизнеса, успешного развития компании —определение приемлемых объемов заемных средств. Предельно допустимая доля заемного капитала зависит от качества заемных средств, то есть от структуры кредитного портфеля по срокам погашения, и возможностей банков в предоставлении долгосрочных заемных средств.

Предельную кредитную нагрузку следует определять, исходя из лимита долговой нагрузки (соотношение «общий банковский долг/EBITDA»), который не должен превышать три единицы.

Лимит долговой нагрузки, как правило, контролируют непосредственно банки-кредиторы. Целевые значения для таких контрольных соотношений, как «собственный/заемный капитал», «долгосрочные/краткосрочные займы», организация устанавливает раз в год при утверждении годовых бюджетов. На основании этих показателей определяют максимально возможную сумму кредитования.

Версия для печати