О чем должен помнить владелец карточки?

Прежде чем заказать кредитную карту Сбербанка, учтите, что банковские тарифы периодически меняются, внимательно изучите актуальные условия кредитования. Иногда банк запускает акционные предложения, тогда ставка по кредитной карте может выгодно отличаться от вашей. В этом случае есть смысл оформить новую кредитку, однако следует учесть срок и условия закрытия действующего счета.

Если клиент своевременно вносит платежи, он может рассчитывать на индивидуальное предложение банка. Кредитор может повысить кредитный лимит, снизить ставку или уменьшить размер платежа.

Нужно помнить что, когда кредитка поступит в отделение, в Сбербанк Онлайн появится соответствующая отметка. Срок действия кредитной карты не ограничен, перевыпуск может быть осуществлен сколько угодно раз.

Ставки по кредиткам выше, чем при обычном потребительском займе, особенно при снятии наличных денег в банкомате. Если вам нужен дополнительный «кошелек», который всегда под рукой, старайтесь укладываться в льготный период и вовремя вносить платежи. Так можно вовсе не платить проценты по кредитной карте.

Как правильно закрыть карту

Решение избавиться от кредитки Сбербанка принимается по различным причинам. Но просто забросить карту на полку нельзя. Даже если предварительно ее заблокировать, кредитный договор будет действовать, продолжит начисляться плата за годовое обслуживание и дополнительные услуги.

Если заранее разобраться, как правильно закрыть кредитную карту от Сбербанка, то можно полностью исключить возникновение последствий.

Закрытие кредитной карты Сбера происходит за 4 шага:

- Погасить имеющуюся задолженность или снять свои личные деньги, зачисленные сверх кредитного лимита.

- Подготовить карту, документы.

- Обратиться к сотрудникам офиса и подать заявление на отказ от кредитной карты Сбербанка.

- Дождаться аннулирования договора, получить подтверждающие документы о закрытии.

Погасить задолженность или снять личные деньги

Перед тем как закрыть счет кредитной карты от Сбербанка, следует погасить долг перед банком. Узнать его размер можно любым из следующих способов:

- Через банкомат. Баланс можно запросить после ввода ПИН-кода, выбрав соответствующую кнопку меню.

- Через специалистов офиса. Потребуется предъявить паспорт, объяснив, что нужны данные о балансе по кредитке.

- Через онлайн-банк или приложение для смартфона. После выбора нужной карты на главном экране можно запросить выписку или сведения о задолженности.

- Через СМС на телефон 900. Отправить слово «Баланс», через пробел 4 последние цифры из номера кредитки.

- По телефону 900. Оператору потребуется сообщить паспортные данные, кодовое слово.

Погасить задолженность можно через кассы, банкоматы или переводом. Если на счете присутствуют собственные средства, их надо снять.

Собрать документы на закрытие

Собирать множество документов перед тем, как досрочно закрыть кредитную карту Сбербанка не надо. Банк не запрашивает отчеты об использовании средств, не требует объяснения причин прекращения обслуживания.

При обращении в офис, чтобы закрыть кредитку, клиенту надо иметь при себе паспорт. Желательно захватить саму карту. Это собственность кредитной организации, которая должна быть уничтожена сотрудниками в присутствии клиента.

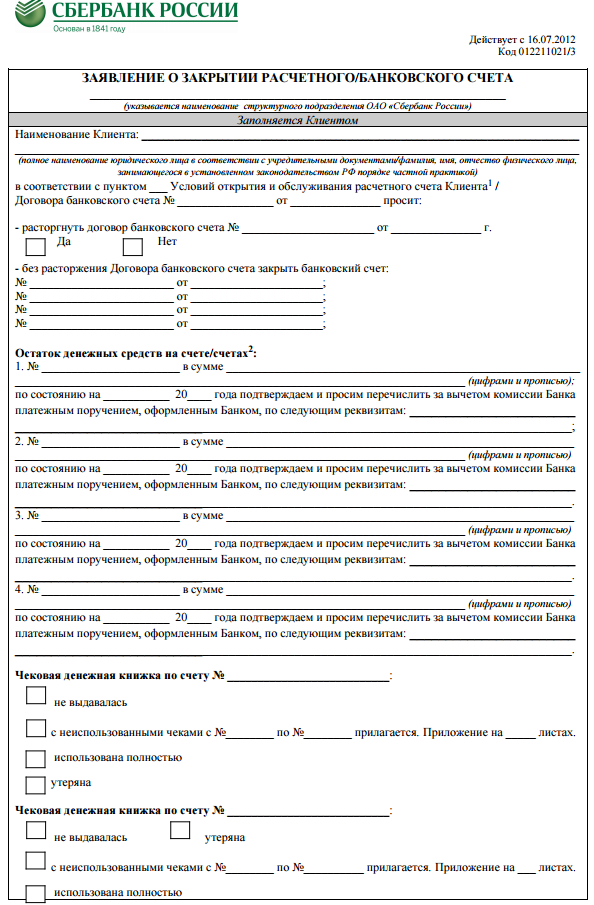

Подписать заявление

Заявление на расторжение договора и закрытие счета, связанного с кредиткой, заполняет сотрудник Сбербанка. Клиенту останется поставить свою подпись после изучения содержания документа.

Законодательство не запрещает клиенту самостоятельно подготовить заявление на закрытие счета и не оговаривает его форму. Но обычно необходимости самостоятельно подготавливать документ не возникает.

При самостоятельной подготовке заявления в нем должны присутствовать следующие данные:

- реквизиты счета и договора;

- Ф.И.О. и паспортные данные клиента;

- данные о структурном подразделении Сбербанка, где обслуживается счет;

- просьба о закрытии счета и расторжении договора.

Получить уведомление о закрытии

Кредитная карта разрезается сразу в присутствии клиента после получения сотрудником подписанного заявления и проверки отсутствия долга. Но моментально закрыть счет по ней не могут. Технические особенности платежных систем допускают отложенное списание.

Когда договор будет закрыт, соответствующая информация появиться в онлайн-банке, если клиент продолжает пользоваться другими продуктами Сбербанка. А также он может уточнить информацию о том, закрыли счет или еще нет, по телефону 900 или в офисе кредитной организации.

Получить подтверждающие документы

При обращении в офис для закрытия кредитного договора клиент может получить выписку по счету с указанием отсутствия долга. Этот документ может быть заверен сотрудниками банка. Но он будет подтверждать только отсутствие долга на конкретный момент и ничего более.

Справка о закрытии карты и счета выдается позднее, когда они действительно будут закрыты. Для ее получения придется вновь обратиться к сотрудникам кредитной организации.

В документе обязательно указывается следующая информация:

- реквизиты договора;

- Ф.И.О., паспортные данные клиента;

- данные счета (не карты);

- сведения, что счет закрыли;

- данные об исполнении клиентом обязательств по договору.

Справку рекомендуется сохранить. Она может понадобиться при возникновении споров с банком, например, из-за неправильно переданной информации в БКИ или при появлении финансовых претензий. Именно справка об исполнении обязательств или закрытии карты служит доказательством для суда, если потребуется. Выписка для этих целей не подходит.

Необходимые действия для досрочного закрытия кредита

Независимо от вида досрочного гашения кредита, клиенту необходимо предпринять следующие действия:

- Обратиться в ближайшее отделение Сбербанка для уточнения суммы задолженности на день, когда вы собираетесь внести денежные средства. Также эту информацию можно получить по телефону горячей линии Сбербанка после прохождения процедуры верификации.

- Написать заявление на досрочное погашение задолженности. В данном заявлении должна прописываться текущая сумма задолженности, дата внесения денежных средств, сумма, которую вносит клиент и сумма остатка.

- Подписать дополнительное соглашение с банком. Если ранее ЧДГ и ПДГ могли осуществляться через 15 дней после написания заявления, но не раньше наступления даты планового платежа, то сейчас списание денежных средств может осуществляться в день их внесения.

- Подписать график гашения. Если планируется осуществление ПДГ, то в графике гашения в следующий месяц будет стоять 0. При ЧДГ сумма планового платежа будет пересмотрена в меньшую сторону.

- Внести необходимую сумму в кассу банка.

- Взять справку о закрытии кредита, если планируется ПДГ.

Большинство кредитных договоров Сбербанка предусматривают минимальную сумму частичного гашения 15 тысяч рублей.

А может оставить все как есть?

Даже кредитки без долгов нужно блокировать при их не востребованности. Если все оставить, как есть, будут нежелательные последствия. Так, лежащие дома кредитные карты нередко становятся причиной для отклонения заявки на потребительский кредит или ипотеку. В лучше случае – снижении запрашиваемой суммы или повышения итоговой ставки.

Происходит подобное из-за того, что ФКУ при рассмотрении анкеты рассчитывает не только доходы, но и расходы. К последним причисляются и возможные траты по кредитке, так как заемщик может активировать и растратить лимит. Все это сказывается на расчетах и на конечных условиях. Поэтому перед ипотекой или крупной ссудой лучше распрощаться с неактивными картами.

Неактивированную карту просто выбрасывать нельзя. Во-первых, ей могут воспользоваться злоумышленники. Во-вторых, необходимо закрывать привязанный к пластику кредитный счет. Не забывайте, что блокировка кредитки не освобождает держателя от начисления процентов. Не спасет и заканчивающийся срок действия – многие карточки автоматически перевыпускаются.

Чем отличается блокировка от закрытия

Некоторые пользователи ошибочно полагают, что блокировка и закрытие кредитной карты это одно и то же. Однако между этими процедурами есть существенная разница.

Так, блокировка предполагает временное приостановление действия платежного средства. Это может произойти как по инициативе самого владельца (например, при потере), так и самим банком. В дальнейшем карту можно разблокировать или перевыпустить (если она была утеряна) и пользоваться ею, как и прежде.

Закрытие кредитной карты подразумевает под собой полное и безвозвратное прекращение ее действия. В данном случае закрывается сам счет, к которому она была изначально привязана.

Таким образом, ключевое отличие блокировки от закрытия кредитной карты заключается в том, что в первом случае ее действие будет приостановлено, а во втором – окончательно прекращено. Для того чтобы снова стать пользователем данного платежного средства, клиенту придется заключать с банком новый договор.

Этапы закрытия кредитной карты Сбербанка

Итак, если кредитная карта вам более не нужна, или вы решили оформить иную, к примеру выше рангом (золотую, премиальную вместо классической), первую необходимо правильно закрыть. Просто прекратить пользоваться пластиком нельзя, так как банк продолжит взимать плату за обслуживание, а невыплата кредитного долга приведет к штрафу. Даже может дойти до судебного разбирательства.

Итак, закрытие карты Сбербанка кредитного типа происходит поэтапно:

- Вначале пользователь должен убедиться, что у него нет долгов и весь лимит возвращен банку;

- Затем следует проверить, не осталось ли на карточном счету личных финансов, так как многие кредитные карты смешанного типа;

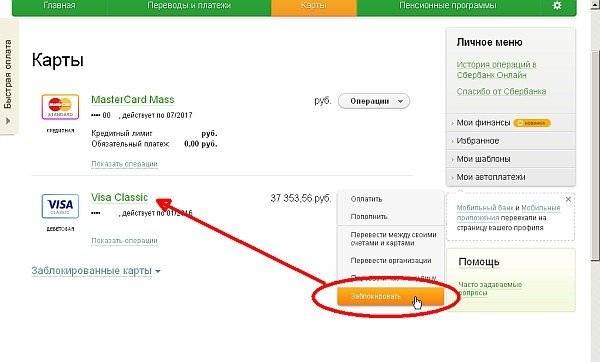

- Третий шаг — блокировка банковского продукта;

- Следующий этап – визит в отделение банка с целью подачи заявления на деактивацию кредитки;

- Завершающий этап — получение справки в банке об отсутствии долга и закрытии счета.

Теперь рассмотрим все этапы более детально.

Погашение задолженности по карте

Первым этапом в аннулировании кредитного продукта идет погашение долгов, если такие имеются. Для того, чтобы вернуть потраченные кредитные деньги, клиент должен пополнить счет на недостающую сумму. Пополнить карту Сбербанка можно несколькими способами:

- наличными через банкомат;

- переводом с другой карты или счета;

- переводом с электронного кошелька (КИВИ, Яндекс.Деньги или Вебмани);

- наличными через кассу любого банковского отделения.

После полного расчета по кредиту, следует нанести визит отделение банка и в кассе взять выписку о том, что по карте нет задолженностей.

Проверка баланса

Перед деактивацией карты обязательно необходимо проверить баланс карты, чтобы убедиться, что пополнение прошло успешно

Также важно проверить не осталось ли личных сбережений на счету, если пластик был смешанного типа

Проверить баланс проще всего, отправив смс на номер 900 со словом БЛОКИРОВКА и 4-мя последними цифрами карточки. Другой способ — через личный кабинет Сбербанк Онлайн. Для этого выполните вход в интернет банкинг, затем меню «Карты» и кликните на нужный номер. Появится вся информация о счете.

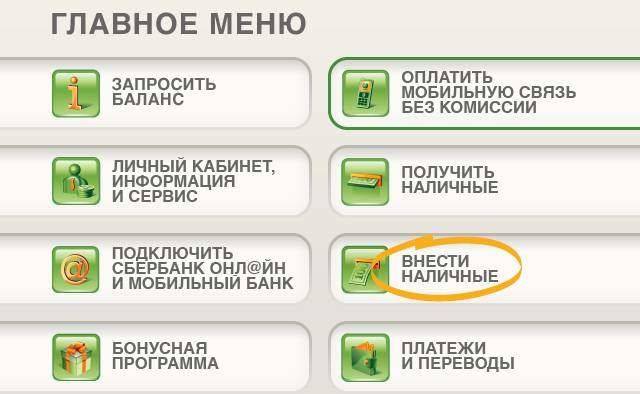

Еще можно это сделать через банкомат. Для этого вставьте кредитку в устройство, введите пин-код и нажмите в главном меню «Запросить баланс». Можно вывести информацию о состоянии счета на экран устройства или распечатать чек.

Блокировка

Блокировка карточки – один из самых важных этапов при закрытии карточки (после возврата кредитного лимита). Блокировка предполагает ограничение доступа к карточному счету, то есть деньги, имеющиеся на нем, не могут быть использованы для расчетов или переводов. Если данный этап пропущен при полном закрытии карты — не страшно, так как предполагается, что имеющиеся денежные средства на счету, клиент уже перевел, а кредитный лимит вернул.

Если же на счету имеется задолженность, то блокировка возможна при утере, краже, порче, смене фамилии, истечении срока действия и т.д. После этого необходимо заказать перевыпуск банковского продукта.

Подача заявления в банк

Не смотря на желание Сбербанка перейти на удаленное обслуживание клиентов, деактивировать кредитку, не посещая банковского отделения, пока невозможно. В дистанционном режиме предполагается совершение любой из операций, кроме полного закрытия счета.

Как известно, пластиковый продукт и счет карты – это не одно и тоже. На самом деле средства хранятся именно на счете, а карточка является лишь инструментом для пользования ими.

Сделать это возможно только в офисе финансовой организации. В отделение Сбербанка нужно явиться лично. С собой следует иметь паспорт гражданина РФ, сам пластиковый продукт, а также выписку об отсутствии долгов (ее можно получить в кассе банка).

В присутствии сотрудника Сбербанка необходимо написать заявление соответствующей формы на закрытие карты и отдать его на рассмотрение.

Срок полного закрытия

Согласно правилам Сбербанка, деактивация пластиковой продукции кредитного типа происходит не сразу.

Именно в течение этого времени скрупулезно проверятся карточный счет на отсутствие долгов, после чего происходит его полное закрытие. С этого момента договор с банком на обслуживание кредитки можно считать расторгнутым. О закрытии банковского продукта клиента извещают по смс. Также по истечении 45 дней можно проверить закрытие карточного счета через личный кабинет Сбербанк онлайн. Для этого выполните вход в интернет-банкинг и в меню «Карты» попробуйте отыскать номер счета, от которого отказались. Если его нет, значит полное закрытие прошло успешно.

Закрытие кредитной карты Сбербанка

Не многие обращают внимание на тот факт, что банковская карточка является собственностью банка, поэтому по правилам ее необходимо вернуть учреждению. Там, после проведения всех формальностей, пластик должен быть уничтожен в присутствии владельца, особенно если он до сих пор является действительным

Даже если клиент не пользуется кредиткой, банк продолжает ее обслуживать, взимая за это определенные деньги. По этой причине, перед тем, как сдать карту в Сбербанк, необходимо выполнить ряд условий, чтобы не оказаться перед банком задолжником.

Без закрытия лицевого счета

В отличие от дебетовой карты отказ от использования кредитки Сбербанка автоматически влечет за собой закрытие лицевого счета. Другое дело, что на процедуру уходит достаточное количество времени – весь процесс занимает 30 календарных дней. В случае, если карточка была утеряна или похищена, владелец может заблокировать любые действия с его применением. Счет остается действительным, а после перевыпуска пластик привязывается уже к нему. Когда заемщик не желает восстанавливать кредитную карту, счет следует обязательно закрыть, оповестив об этом банк.

Полное аннулирование кредитки и лицевого счета

При условии, что клиент не пользуется картой, а вся задолженность по ней аннулирована, он имеет полное право отказаться от банковской услуги. Выполнить это можно не только по истечении срока действия пластика, но и досрочно. Отказаться от пользования кредитной картой можно в ближайшем офисе Сбербанка по месту фактического проживания владельца. Даже если карточка была выпущена в другом регионе – с этим проблем возникнуть не должно.

Способы закрытия дебетовой карты – примеры разных банков России

Общие правила, как закрыть дебетовую карту, у банков схожи, но есть небольшие отличия в последовательности процедуры и ее сроках.

Рассмотрим алгоритм аннулирования счета в нескольких российских банках.

Закрытие карты Сбербанка

Для закрытия карточки нужно обратиться в любое отделение Сбербанка. Онлайн можно заблокировать карту, но расторжение договора оформляется только в офисе.

При посещении отделения нужно иметь паспорт. Менеджер выдает бланк заявления, в котором нужно указать дату и способ получения остатка собственных средств.

Банк останавливает обслуживание счета через 30 дней с момента подачи заявления. За это время платежные системы проверяют и завершают расчеты с торговыми предприятиями.

Если закрываемая карточка – недействительная, и не была перевыпущена, срок закрытия сокращается до 2 дней.

Получить остаток личных средств можно через перевод на другой банковский счет или наличными в кассе.

Договор не получится расторгнуть, если на балансе минус, наложен арест или взыскание долга.

Для вас одобрен кредит!

Отказ от карточки Тинькофф Банка

Банк позиционирует себя в качестве удаленной финансовой организации, которая взаимодействует с клиентами полностью онлайн.

Расторжение договора также происходит через интернет. Главное, чтобы на карточном счете не было задолженности и собственных средств.

Закрыть карту онлайн можно через:

- Электронную почту, которая использовалась при оформлении карточки.

- Контакт-центр.

- Чат в приложении или на сайте Тинькофф банка.

Закрытие счета в ВТБ

Расторжение договора об обслуживании карточного счета в ВТБ осуществляется только в отделении банка. Клиенту нужно иметь при себе паспорт.

Банковский сотрудник выдает распечатанное заявление, и передает его на подпись. Карточку уничтожают в присутствии клиента.

Счет закрывается через 45 дней с момента подачи заявки. Если на карте есть долг, она останется активной. Остаток средств можно получить в кассе.

Справка о закрытии выдается по желанию клиента.

Отказ от дебетовой карточки Альфа-Банка

Клиент вправе подать заявление в любое отделение банка. Сотрудник выдает готовую форму, которую держатель карты заполняет и подписывает.

Счет закрывается через 45 дней с момента подачи заявления.

Через 45-50 дней рекомендуется обратиться в банк и проверить данные.

Для чего нужно закрывать кредитную карту

Это очень важный момент. При взаимодействии с банками лучше не оставлять никаких «хвостов». Иначе потом можно заполучить долгов на энную сумму.

Не стоит думать, что если вы закрыли свою кредитку через интернет-банк, то история на этом закончена.

Строго говоря, банки закрывают кредитные карты только по заявлению. В большинстве случаев достаточно устного распоряжения по телефону или в живом онлайн-чате. Но лучше ножками прийти в банк и оформить заявление на бумаге. В двух экземплярах. И второй с подписью уполномоченного лица забрать с собой.

Объяснять, для чего необходимо закрывать кредитную карту, наверно, не надо. Все читали в интернете жуткие истории, как недостающие 20 рублей за месяц превращаются в 1000, и ее приходится погашать.

Но как образуются эти долги и что с этим делать?

Как закрыть дебетовую карточку Сбербанка: ее блокирование

Процедура закрытия дебетового пластика ничем не отличается от расторжения договора по кредитке. Только при закрытии дебета, не обязательно представлять справку об отсутствии задолженности. Дебетовые карточки также имеют платное обслуживание, но при положительном балансе на пластике, справку представлять не обязательно.

Закрытие дебетовой карты происходит на протяжении 45 дней. За этот период происходит проверка, а по истечению указанного периода, клиенту выдается остаток его личных средств. Получить остаток можно в кассе Сбербанка, так как его карта утилизируется еще в момент расторжения договора.

Блокирование дебетового пластика выполняется различными способами:

- Через телефон при помощи совершения звонка на горячую линию.

- Через мобильный банк.

- В отделении банка.

- В интернете на сервисе Сбербанк Онлайн.

Такая необходимость блокирования карты очень важна, так как при обнаружении утери или кражи пластика, данную процедуру нужно выполнить в ускоренном режиме. Делается это для того, чтобы предотвратить несанкционированный доступ к денежным сбережениям. Самый простой и быстрый способ блокирования банковского пластика – это звонок на горячую линию или отправка СМС сообщения со словом «БЛОКИРОВКА» и 4 последние номера карты. Если в мобильном телефоне установлено приложение «Мобильный Сбербанк», то быстро можно заблокировать карту через данный сервис. Блокирование пластика может понадобиться не только в случае ее потери или кражи, но и если банкомат его не выдает. В такой ситуации на номер 900 отправляется сообщение с текстом «БЛОКИРОВКА ХХХХ 2». Цифра 2 означает, что карта осталась в банкомате.

Безопасность денежных средств на счету зависит только от самого клиента. Необходимо принимать соответствующие меры безопасности, чтобы обеспечить целостность денежных сбережений. Сбербанк для этого предлагает разные варианты, которые периодически модернизируются. Важным правилом сохранности средств на счету является не сообщать никому ПИН-код, а также код CVV на обратной стороне пластика

Это важное требование, которое поможет предотвратить снятие наличных средств со счета. Даже если вы стали жертвой мошенников, которые сняли часть денег с кредитного счета или всю сумму, то закрытие счета не сможет быть выполнено, пока деньги не будут возвращены на карту

Особенности закрытия карты

Большинство банков выдает бессрочные кредитные карты. Это значит, что на любую, даже самую малую сумму задолженности по кредитке, начисляется установленный процент. Чтобы отказаться от услуги кредитования, заемщику потребуется узнать точную сумму задолженности и полностью погасить ее.

Пошаговая инструкция

Тонкости процедуры закрытия кредитной карты следует уточнить непосредственно в офисе банка. Существует общая, пошаговая инструкция, которая поможет правильно закрыть кредитную карту. Заемщик должен выполнить следующие действия:

Тонкости процедуры закрытия кредитной карты следует уточнить непосредственно в офисе банка. Существует общая, пошаговая инструкция, которая поможет правильно закрыть кредитную карту. Заемщик должен выполнить следующие действия:

- Обратиться в офис банка или на «горячую линию» и узнать остаток долга.

- Написать заявление на закрытие счета.

- Внести нужную сумму.

- Дождаться даты списания, предусмотренной по договору.

- Обратиться в офис и взять официальную справку о том, что долг полностью погашен и счет закрыт.

- Добиться уничтожения кредитной карты. Для этого кредитка передается сотруднику банка, который разрезает карту вдоль магнитной полосы. Только после этого можно быть уверенным, что банк не станет навязывать услугу вновь, а новая задолженность не будет образована.

Важно!

Не стоит рассчитывать сумму задолженности для полного погашения самостоятельно. Сумма, доступная в личном кабинете, может не включать в себя дополнительных процентов и комиссий, узнать о которых можно только у сотрудников банка.

Почему нужно убедиться в закрытии счета

В случае, когда клиент хочет оперативно отказаться от услуги кредитования, он выплачивает долг по карте, пренебрегая следующими пунктами инструкции. К сожалению, этой меры будет недостаточно. Согласно договору, заемщик имеет в любое время право воспользоваться активной кредитной картой. Банк, в свою очередь, на законных основаниях взимает плату за пользование услугой. Таким образом формируется новый долг. Наличие активной кредитной карты несет угрозу не только для бюджета клиента, но и для его кредитной истории.

Обратите внимание

Даже по завершению срока действия кредитной карты, кредитный счет клиента сохраняется. Сумма долга остается прежней, на нее регулярно начисляются проценты и штрафы. Если же в договоре есть пункт о том, что банк сохраняет за собой право изменять некоторые условия, стоит ожидать правомерного увеличения процентной ставки, о котором клиенту не будет известно.