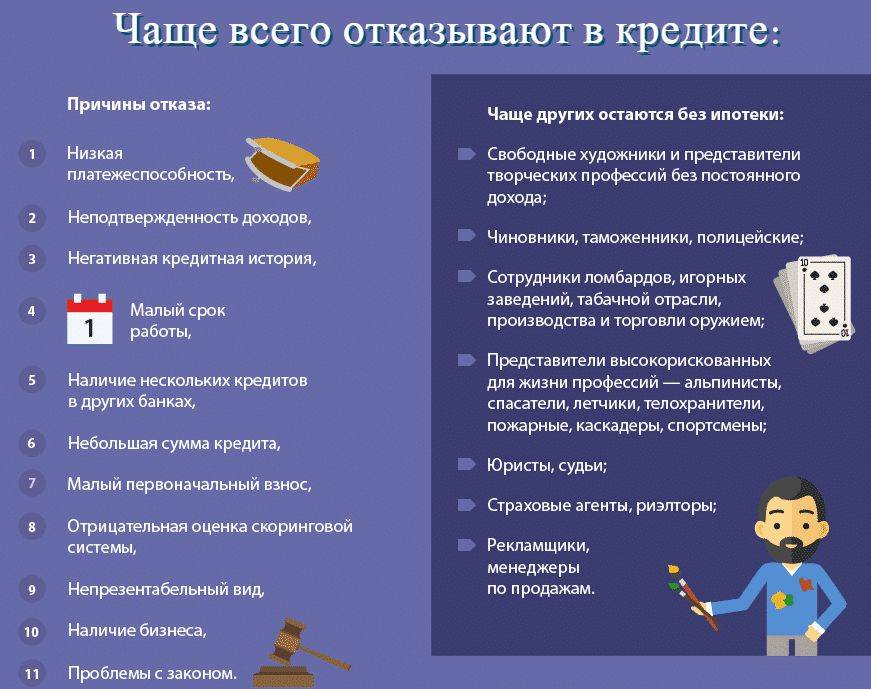

Вторая причина — место работы

Банк внимательно оценивает место работы заёмщика и его ежемесячный доход. Среди факторов риска — низкая зарплата, неофициальная работа или частая смена места официального трудоустройства, отметил Владимир Масленников. Не всегда кредиты дают представителям редких профессий или специальностей, которые подвергаются массовым сокращениям.

Отказы могут получить люди, находящиеся на опасной для здоровья и жизни службе, — к примеру, сотрудники МЧС, МВД и Минобороны. Директор финансового направления Сравни.ру Алексей Грибков рекомендовал таким заёмщикам обращаться в специализированные банки, которые кредитуют сотрудников силовых ведомств.

Бизнес или стартап

Не каждый банк предоставит заёмные средства стартаперу или индивидуальному предпринимателю. Зачастую банки считат, что если заёмщик занимается бизнесом или создал стартап, то у него нет стабильного источника дохода.

«В этом случае могут помочь привлечение поручителя и (или) залог, которые выступят как дополнительная гарантия выплаты по кредиту», — сказала Ольга Туренко.

Ещё один вариант — обратить внимание на банки, которые работают с залогами и специализируются на кредитовании предпринимателей, посоветовал Алексей Грибков

Уральский Банк реконструкции и развития

Выдача займов почти без отказов практикуется и в УБРиР. Имея регистрацию в одном из городов присутствия банка и не имея просроченной задолженности по другим кредитам, вы можете получить ссуду в сумме 50 – 200 тыс. рублей по одному лишь паспорту. Минимальная ставка – 6,5%. Для возможности снижения ставки необходимо дополнительно предоставить документ о доходах.

90%

одобрений

Подробнее

Сумма кредита :

до 5 000 000 руб.

Срок кредита :

от 1 до 10 лет

Процентная ставка:

от 6,5%

Возраст:

от 21 до 75 лет

Рассмотрение:

1 день

Поручительство:

В зависимости от суммы

Необходимые документы:

Паспорт РФ

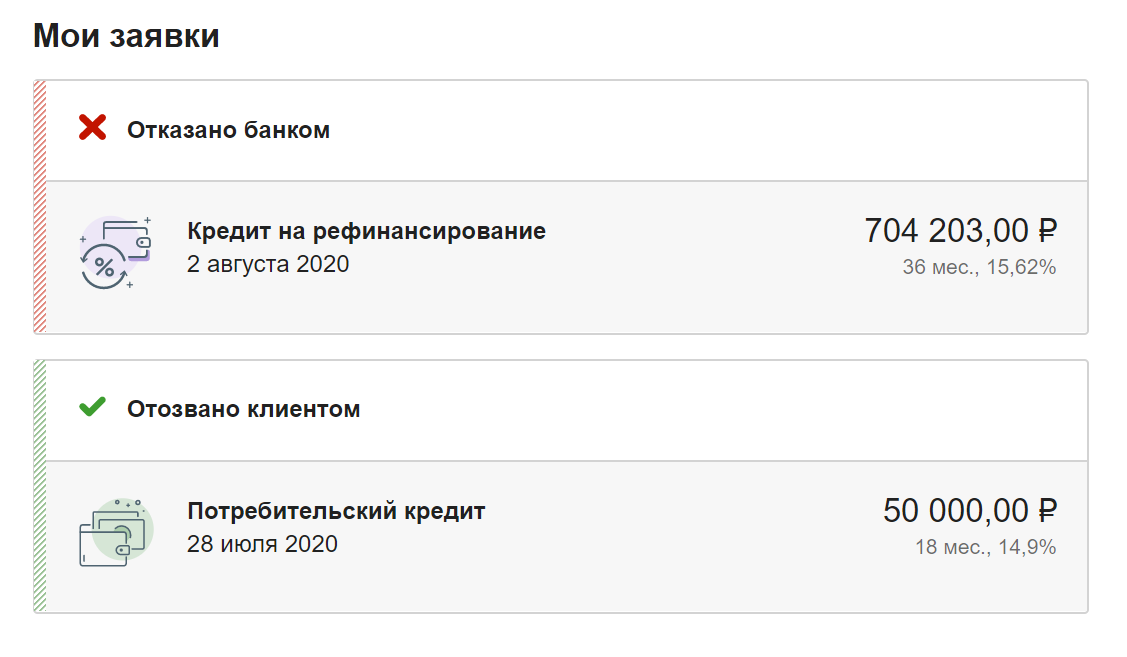

Реструктуризация или объединение кредитов

Если заемщик получает отказ при оформлении нового займа, стоит обратиться в банк для реструктуризации уже действующих кредитов. Реструктуризация позволяет уменьшить сумму ежемесячного платежа и продлить кредитный период. Процедура проводится по причине уменьшения доходов, утраты работоспособности, изменения семейного статуса и других обстоятельств.

Реструктуризация не влияет на кредитную историю. Для проведения процедуры заемщик должен обратиться в банк до момента возникновения просрочки. Факт обращения в банк за пересмотром условий кредитного договора в Бюро не отражается. БКИ допускает задержку платежа до 7 дней. При своевременном проведении процедуры ежемесячный платеж будет погашен после изменения условий договора.

Для облегчения финансовой нагрузки заемщик может воспользоваться программами рефинансирования. Это расторжение одного кредитного договора и заключение нового в другом банке. В процессе реструктуризации или рефинансирования можно объединить несколько кредитов в один. Например, автокредит, потребительский заем и долг по кредитной карте. Все кредиты погашаются банком, заемщик получает часть средств наличными и новый график платежей.

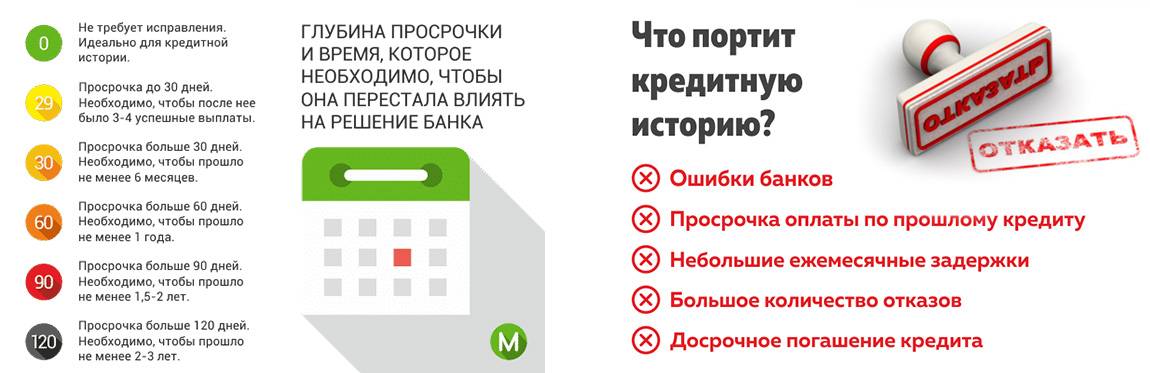

Как влияет кредитная история на получение займа?

С плохой КИ вас ждет отказ – это факт. Но мало кто знает о том, что кредитную историю ухудшают не только текущие просрочки, но и:

- задержки платежей за последние три года. Даже если вы давно закрыли кредиты и уплатили все штрафы, информация о просрочках осталась;

- подача заявок сразу в несколько организаций. Заполнение 2-3 анкет – это нормально. Но если вы одновременно рассылаете заявки в 10 банков, система сочтет это попыткой получить несколько займов и не вернуть их. А это уже мошенничество;

- частые отказы. Специалисты, работающие с должниками, рекомендуют подавать заявку не чаще одного раза в полгода. Если вы получили отказ и уже через неделю обратились в другие организации, кредитная история ухудшится;

- незакрытый кредит. Он может числиться за вами даже тогда, когда по факту вы его уже погасили. Такое часто бывает, если ранее банк передавал вас коллекторам. Они нередко грешат тем, что получают с должника нужную сумму, но не отправляют данные о закрытии долга в Бюро кредитных историй (БКИ).

Сколько % Россиян имеют кредиты

Причины для одобрения

Коротко о том, какие характеристики заемщика положительно влияют на решение по кредиту:

- 26-45 лет;

- зарегистрирован брак;

- нет детей или один ребенок;

- безупречная КИ;

- российское гражданство;

- регистрация по месту обслуживания банка;

- зарплата не ниже средней по региону, подтверждена документально;

- наличие недвижимости в собственности;

- одобрено страхование жизни и здоровья на период погашения долга.

Отдельно выделяют привлечение третьих лиц – поручителей или созаемщиков. Их официальный доход складывается вместе и размер выдаваемой ссуды получается выше. Также увеличиваются сроки кредитования и лояльность банка.

Сегодня банки ответственны в выборе клиентов. Даже при наличии залога процедура взыскания долга сложна и требует времени. Банк обязан обратиться в прокуратуру, а при удовлетворении иска продажа имущества проводится при участии суда. Получается, продать имущество должника – сложная задача, поэтому банк больше заинтересован в благонадежных заемщиках.

В заключение пара советов. Выбирая кредитный продукт, стоит ответственно подойти к предоставлению документов и персональных данных. Любая оплошность сыграет против заемщика. Не менее ответственно стоит относиться к погашению долга. При нарушении условий оплаты заемщик лишает банк доверия и возможности пользоваться выгодными предложениями. Не исключены непредвиденные жизненные обстоятельства, когда срочно потребуются деньги, и никто из знакомых не сможет выдать крупную сумму. Халатное отношение к предыдущим займам поставит угрозу перед благополучием в будущем.

Видео: причины отказа банка в кредите

Займы до 100 000 рублей

- до 100 000рублей

- 1 год.

Оформить заявку

Потребительские кредиты

- 50 000 – 3 000 000 рублей

- до 7 лет

Оформить заявку

Ипотека

- 1–25 млн. руб.

- 6–30 лет

Оформить заявку

Кредиты под залог

Кредиты под залог имущества

Оформить заявку

Кредитная история

Узнать свою кредитную историю

Получить отчет

Избавление от просрочек

Снижение платежей на 65% день обращения!

Оформить заявку

Проверка своей кредитной истории

Если заемщик соответствует большинству требований банка, но все равно получает отказы, стоит обратиться в Бюро кредитных историй. Проводить самостоятельную проверку досье заемщика необходимо по следующим причинам:

- в базах данных могут возникнуть ошибки после технических сбоев или по вине банковских операторов;

- сведения поступают с задержкой, когда сотрудники банка работают медленно;

- долг был погашен после передачи коллекторам;

- на имя заемщика оформили мошеннический кредит.

Проверка позволяет узнать о непогашенных кредитах, просроченных платежах. Через БКИ можно получить информацию о задолженностях перед государством, местными властями, коммунальными компаниями и МФО. Присутствие подобных долгов вызывает недоверие банкиров.

При наличии недостоверных или устаревших данных в кредитной истории гражданин вправе:

- потребовать исправить ошибки;

- скорректировать сведения после погашения задолженностей.

Каждый заемщик имеет право один раз в год заказать бесплатный отчет из БКИ. Эксперты рекомендуют обращаться в бюро напрямую или в специализированный сервис, например, «Эквифакс».

Если в истории есть недостоверные сведения, например, о непогашенном долге, надо направить на адрес отделения бюро заявление и справки о закрытии кредита.

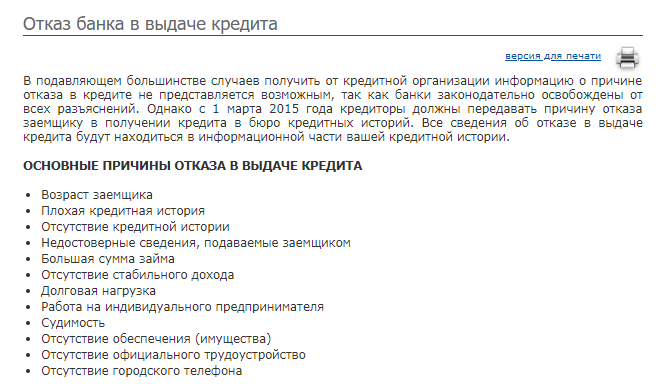

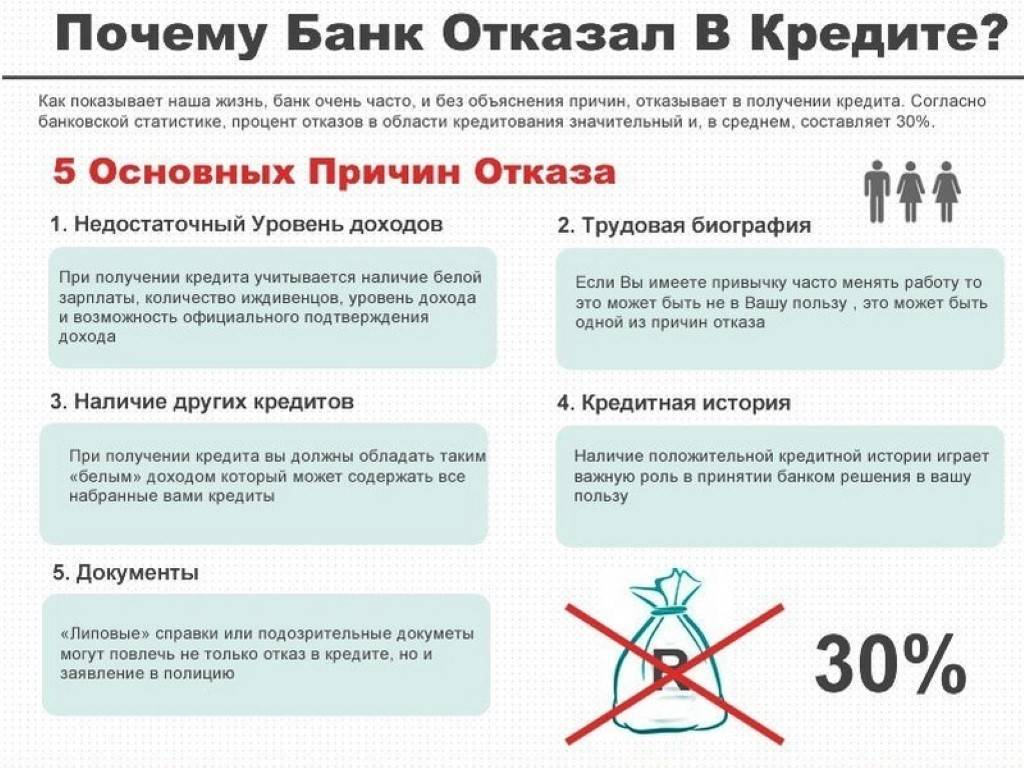

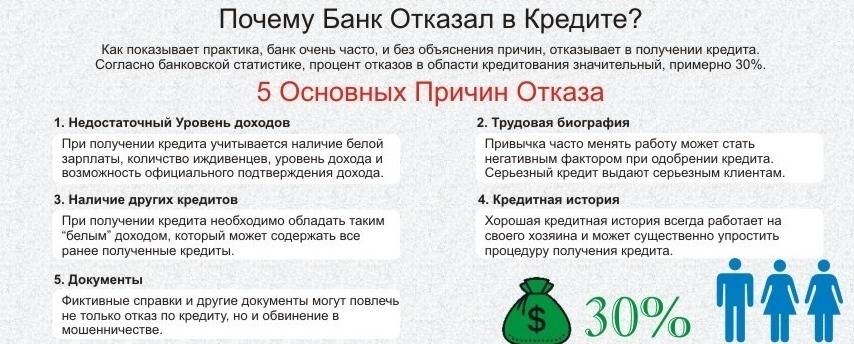

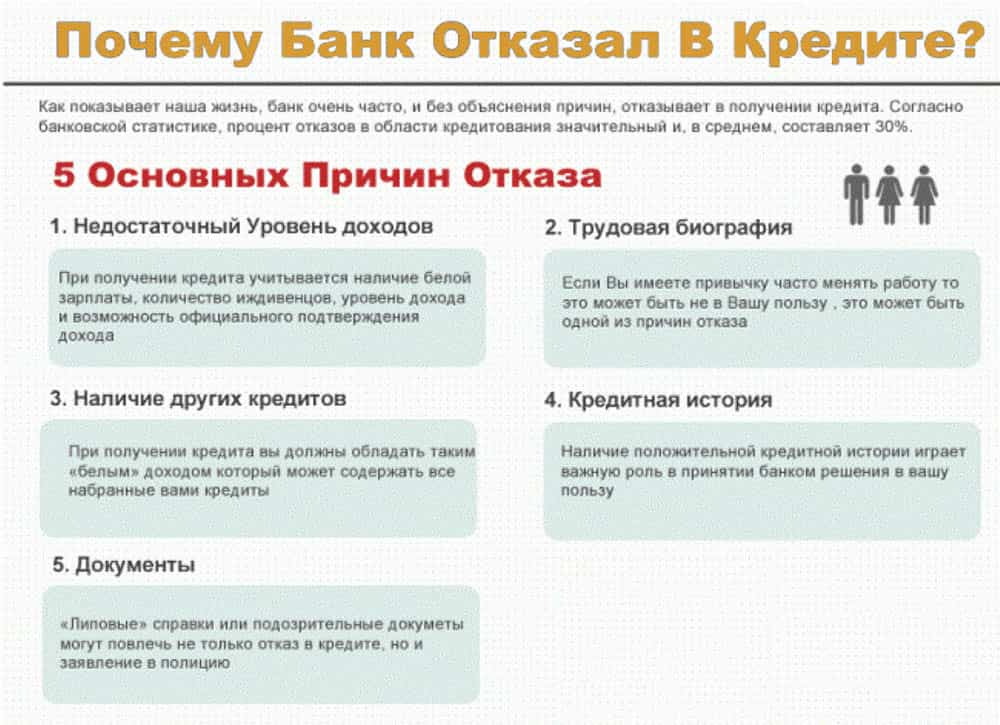

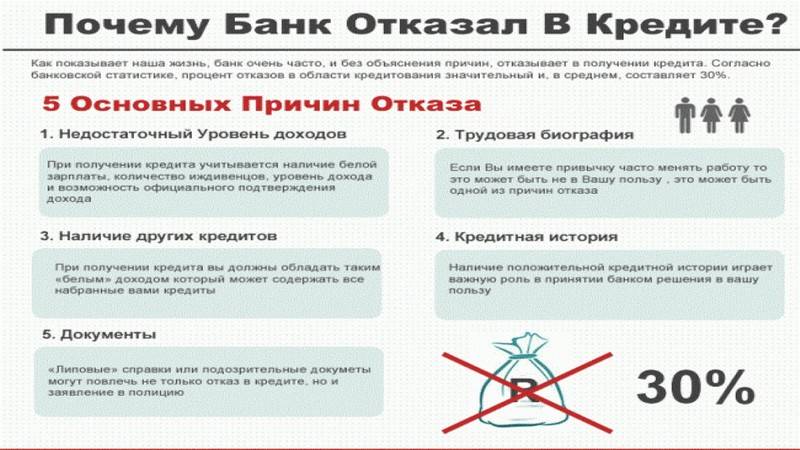

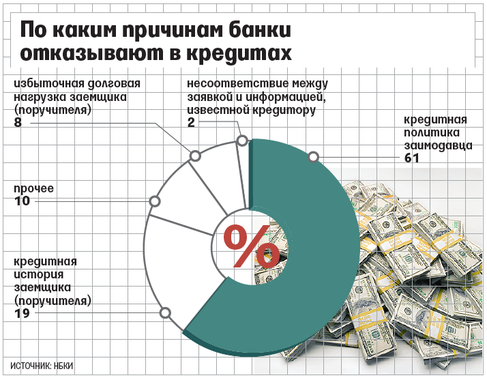

Причины: почему не одобряют потребительский кредит:

Низкая платежеспособность:

- Маленькая заработная плата по сравнению с суммой ежемесячного взноса (соотношение – менее, чем 60/40);

- Сильная закредитованность (большие платежи в других банках, ипотека, поручительство);

- Количество иждивенцев (дети до 18 лет, неработающий супруг/жена в декретном отпуске, инвалид на попечении);

- Неоплаченные налоги в бюджет (главная причина, почему не дают кредит ИП);

- Наличие судебных исков о взыскании (например, алиментов);

- Плохой статус работодателя (финансовое положение определяется по ИНН).

Личные данные:

- Возраст категории риска: слишком молодой/пожилой;

- Частая смена работы за последние 1-3 года;

- Недостаточный стаж;

- Некачественное исполнение обязательств по прошлым кредитам (плохая кредитная история);

- Резкое отличие личных данных от указанных в недавних анкетах (свыше 3 пунктов – например, у вас одновременно сменилось гражданское положение, место работы и появилась недвижимость);

- Отсутствие прописки в регионе оформления кредита (отдел рисков просто не захочет в случае невыплаты ехать к вам на встречу в удаленную провинцию);

- Преувеличенный размер дохода (путем запроса в ПФ РФ банки проверяют по размеру отчислений примерный уровень заработной платы);

- Низкий социальный статус, профессия (отсутствие образования, собственности, должность категории МОП – младший обслуживающий персонал);

- Национальность (жители Крыма и Кавказа причисляются банками к категории риска).

Другие причины

- Частые отказы других банков;

- «Голая» кредитная история;

- Оформление кредита в подозрительном окружении;

- Неопрятный вид (понятно, что вы идете с работы, возможно с суток или после недельной командировки – но потрудитесь привести себя в порядок, чтобы вас не приняли за человека низкого социального статуса);

- Факт реструктуризации по одному из прошлых кредитов;

- Досрочное погашение прошлых кредитов (банки не любят клиентов, на которых не удается заработать в полной мере);

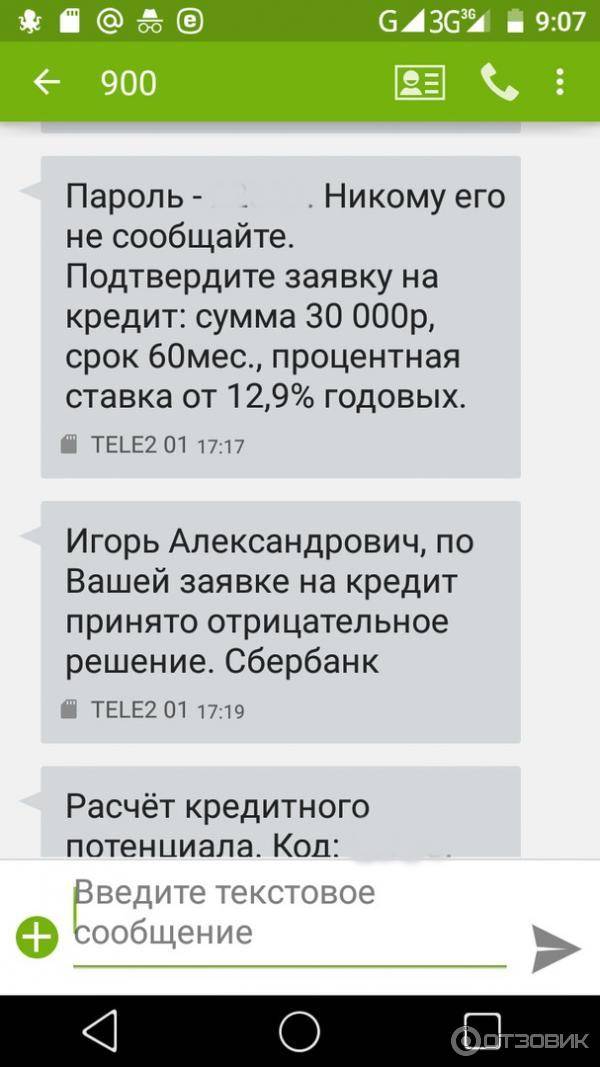

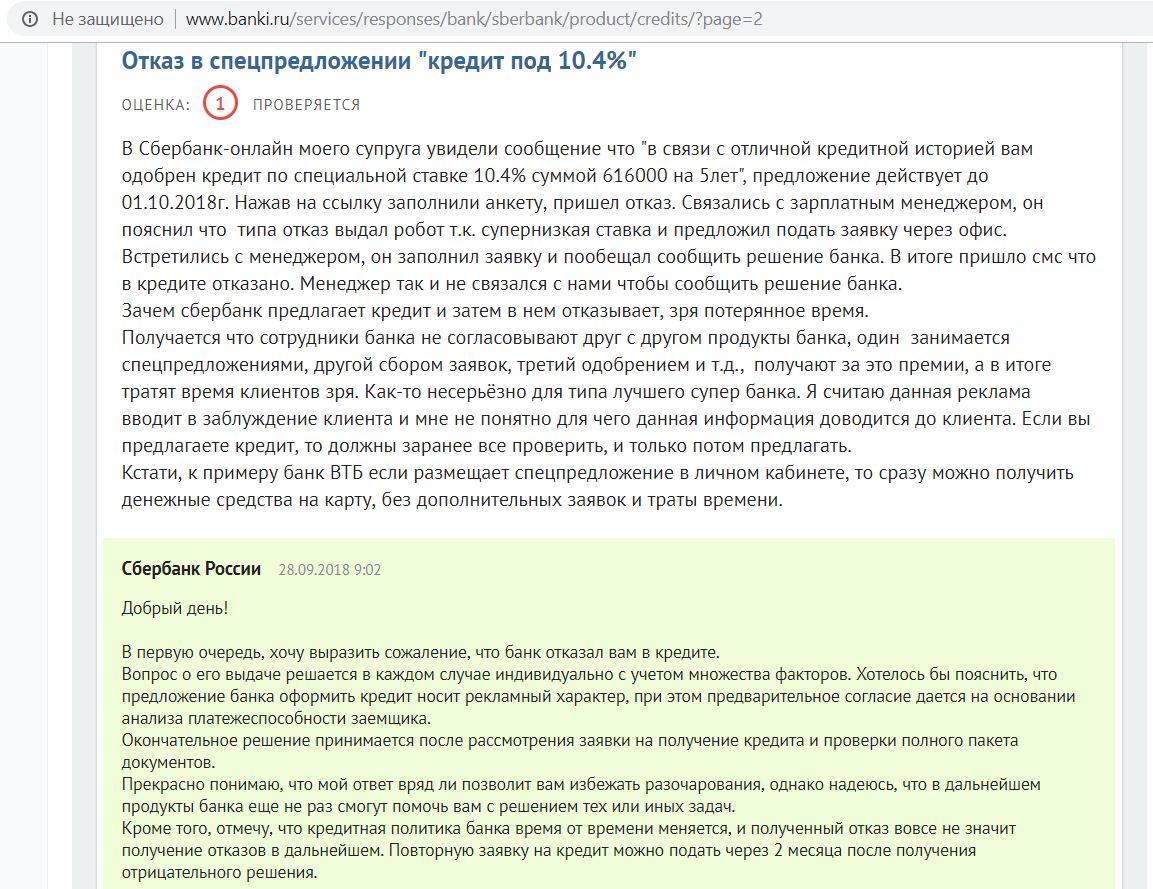

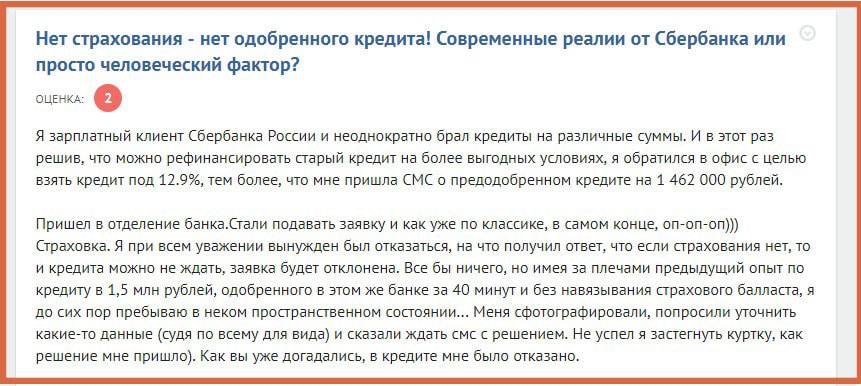

- Ошибка банка (характерно для онлайн заявок, например одобренный кредит в Сбербанке через отделение на таких же условиях может уйти в отказ при оформлении в Интернет банке);

- Незакрытые кредиты в МФО (микрофинансовые организации также отправляют отчеты в БКИ);

- Неприбыльный кредитный продукт (распространенный случай: по спец.программе 5-8% годовых не дают автокредит, что делать? Подать заявку на стандартный продукт, под 20% – и удивиться одобрению).

Мы собрали довольно много причин, в большинстве – из реальной практики, но и это – далеко не весь перечень. Порой, значение для системы могут иметь совсем неожиданные факторы, например – двойное отчество.

Теперь вы должны понимать – что делать, если не дают кредит: проверить свои данные по вышеизложенному списку и по возможности, внести корректировки. Мы не можем сказать, какой банк одобряет всем кредит, так как такого просто не существует, но можем дать дельные советы и научить, что нужно сделать, чтобы одобрили кредит.

Обзор кредитов без отказов от разных банков на сегодняшний день

При выборе подходящего предложения следует оценить основные параметры банковского продукта: процентную ставку, срок, комиссии за ведение счета, максимальную сумму, ежемесячный платеж. Наиболее популярные кредиты без отказа представлены в таблице.

Кредитные продукты для физических лиц с большой вероятностью одобрения

| Название банка | Продукт | Ставка от (%) | Сумма до (руб.) |

| Восточный Банк | 9 | 3 000 000 | |

| ХоумКредит | 9,9 | 1 000 000 | |

| Ренессанс Кредит | 10,5 | 300 000 | |

| Уралсиб | 9,9 | 3 000 000 | |

| Почта Банк | 7,9 | 3 000 000 | |

| Тинькофф Банк | 8 | 15 000 000 | |

| СитиБанк | 8,5 | 2 500 000 | |

| Русский Стандарт | 11 | 2 000 000 | |

| Газпромбанк | 7,2 | 5 000 000 | |

| ВТБ | 7,5 | 5 000 0000 |

Основные характеристики Кредита наличными без отказа от банка Восточный

Максимальный срок выплаты – 60 месяцев. Также:

- Выдается клиентам 21-76 лет;

- Минимальное количество документов при сумме кредита до 500 000 рублей (паспорт и документ, подтверждающитй доход, из списка на выбор) ;

- Одобрение заявки в течение суток.

Условия кредита ХоумКредит Банка Наличными на любые цели

Доступен физическим лицам от 18 до 70 лет. Также:

- Не целевой;

- Без комиссии;

- Перевод кредита на карту любого банка.

Для получения средств от финансовой организации достаточно только паспорта, но банк оставляет за собой право запросить дополнительный документ, подтверждающий доход, по выбору клиента из списка.

Особенности кредита Больше документов – меньше ставка от Ренессанс Кредит

- Работать на последнем месте не менее 3 месяцев;

- Иметь постоянную регистрацию в регионе присутствия банка либо иметь постоянную работу в регионе банка;

- Быть гражданином РФ.

Информация о продукте Кредит наличными от Уралсиб

Среди основных характеристик:

- Оформляется только для клиентов с индивидуальным кредитным предложением от банка;

- Можно получить без поручителей и справок о доходе;

- Доступен физическим лицам от 23 до 70 лет.

Кредит наличными Суперпочтовый от Почта Банк – нюансы

Предоставляется уже по достижению 18 лет. Можно оставить заявку онлайн. Поручители и подтверждение дохода не требуются. Для обращения достаточно только паспорта. Обязательно:

- Гражданство РФ;

- Постоянная регистрация в любом регионе России.

Кредит наличными под залог от Тинькофф Банка и его характеристика

Кредит практически без отказа, без долгой проверки и поступающий на карту уже на следующий день. Для новых клиентов предлагает крайне невыгодные ставки. Под залог имущества позволяет получить рекордную сумму – до 15 миллионов рублей

Важно:

- Средства можно получить на карту;

- Наличными в кассе кредит не выдают – у банка нет представительств;

- Доступен физическим лицам с 18 до 70 лет;

- Обслуживание счета предполагает снятие комиссии.

Будет полезно:

ТОП кредитов по паспорту

Русский стандарт – особенности займа наличными

Доступно оформление без справок и поручителей для физических лиц старше 21 года. Перед подписанием договора можно выбрать комфортную даты платежа. Не предполагает комиссий за ведение счета, можно получить на карту.

Характеристики Легкий от Газпром

Доступен физическим лицам от 20 до 70 лет. Необходимо работать на последнем месте не менее полугода и иметь стабильный доход. Оформляется только гражданам России по паспорту. Предполагает подтверждение дохода справкой по форме 2-НДФЛ или форме банка.

Нюансы:

- Доступен с 21 лет и до 70;

- Срок до 7 лет;

- Только со справкой о доходах;

- Необходим номер СНИЛС.

Из-за чего можно не получить кредиты без отказа

Среди причин отрицательного решения:

- Плохая кредитная история или ее отсутствие;

- Неправильно оформленная заявка, ошибки в словах или личных данных;

- Запрос слишком большой суммы;

- Недостаточный доход;

- Возраст – пенсионеру или молодому человеку получить кредит без отказа сложней.

Поиск альтернативных решений

Если банки отказывают, многие клиенты за денежной помощью обращаются в лицензированные МФО, автоломбарды, биржи кредитов.

МФО выдают небольшие займы до заработной платы. Кредиты выдаются по паспорту под завышенный процент (0,5−2% в день). С 28 января 2019 введены новые правила в сфере микрокредитования. Совокупный размер переплаты по нему не может превышать 30% от суммы займа. Ограничена ставка за день пользования микрозаймом до 1,5% в сутки. Общая задолженность может увеличиться до 2,5 раза от суммы, полученной взаймы. Обратиться в МФО можно в режиме онлайн.

Автоломбард — это компания, которая выдает крупные кредиты под залог автомобилей. В залог принимаются транспортные средства различных марок: легковые авто, грузовые машины, мотоциклы, спецтехника. Кредит оформляется в течение 1 дня по паспорту, свидетельству регистрации авто и паспорту транспортного средства.

Биржи кредитов — это сайты и финансовые системы, осуществляющие кредитование, например, на «Вебмани» или «Яндекс.Деньги». Договор, заключенный с биржей имеет юридическую силу. Кроме того, можно обратиться к частному инвестору, договор с которым заверяется нотариально.

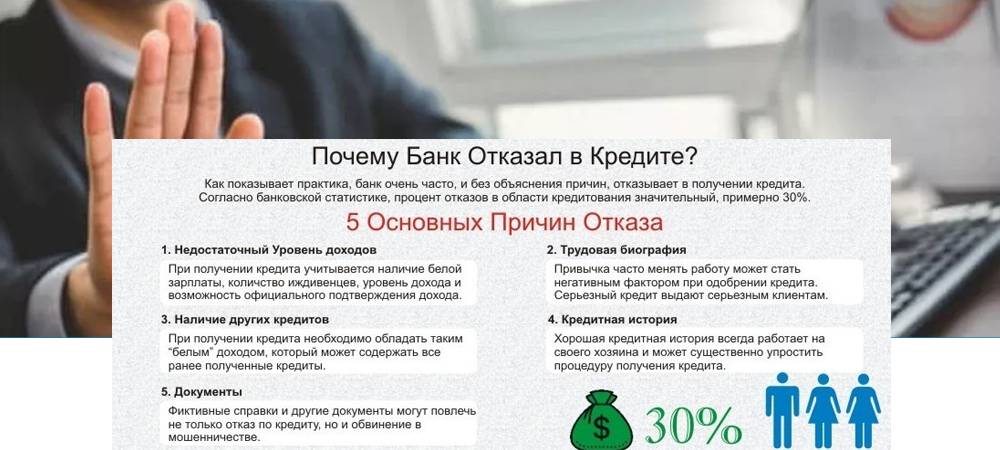

Как банки принимают решение о выдаче кредита

Нас фильтруют, господа!

Банки «просеивают» всех клиентов через фильтры трехступенчатой системы.

1) Скоринг

Есть четыре варианта скоринга, мы не будем все их описывать.

Читателям нужно знать следующее: автоматические системы определения надежности и привлекательности заемщиков с каждым годом становятся «умнее». Они выдают прогнозы платежеспособности клиента, моделируют его кредитное поведение, предсказывают возможное мошенничество.

На первом этапе (application-scoring) через фильтр проходят анкетные данные каждого, кто подал заявку на ссуду. Система определяет, можно ли выдать деньги или нет, сравнивая данные заемщика с требованиями банка. При положительном решении применяют второй фильтр.

2) Финансовый и внешний аудит

Досье клиента, прошедшего скоринг, анализируют на предмет гарантий возврата денег. Скрупулезно проверяется финансовое положение: доходы и их источники, текущие расходы, наличие собственного имущества, состав семьи, количество иждивенцев и пр.

Проверяют и связи заемщика с аффилированными компаниями и лицами. Например, если заявитель — собственник бизнеса или состоит в родстве с предпринимателями, этот факт может послужить причиной отказа или изменения условий выдачи займа.

Параметры кредитования (сумма, срок, ставка) определяются на этом этапе. Учитываются все нюансы, в том числе значимость клиента для банка, его статус.

3) Кредитный рейтинг

На этом этапе в игру вступает служба безопасности. Проверяется кредитная история заемщика и его благонадежность. Сотрудники СБ звонят по указанным номерам телефонов, уточняя достоверность данных. Любая неточность или непринятый звонок — потенциальная причина для отказа.

После успешной фильтрации нам одобряют заявки по тем условиям, которые банки сочтут выгодными для себя. Если на какой-то из ступеней заемщику дали негативную оценку, отказ в кредите неминуем.

И здесь возникает вопрос от тех, кто считает себя идеальным кандидатом: почему не дают кредит при стабильных доходах и хорошей истории? Рассмотрим эту ситуацию на реальном примере моей коллеги.

О том, как работает скоринг, вы узнаете из видео:

Что делать, если банк отказывает в выдаче кредита?

Если вы обращаетесь в разные банки и получаете один за другим отказы в выдаче кредита, то стоит остановиться и подумать, как можно исправить ситуацию. Во-первых, не стоит бездумно рассылать свои заявки во все банки сразу, это будет отражаться в вашей кредитной истории. Сам по себе факт отправки запроса никак не будет влиять на выдачу кредита, но специалисты в банке могут решить, что раз вы активно подаете заявки в одно время в большое количество банков, то имеет определенные финансовые трудности, что, естественно, не добавит вам очков процессе одобрения кредита.

Во-вторых, для получения одобрения воспользуйтесь вот этими рекомендациями:

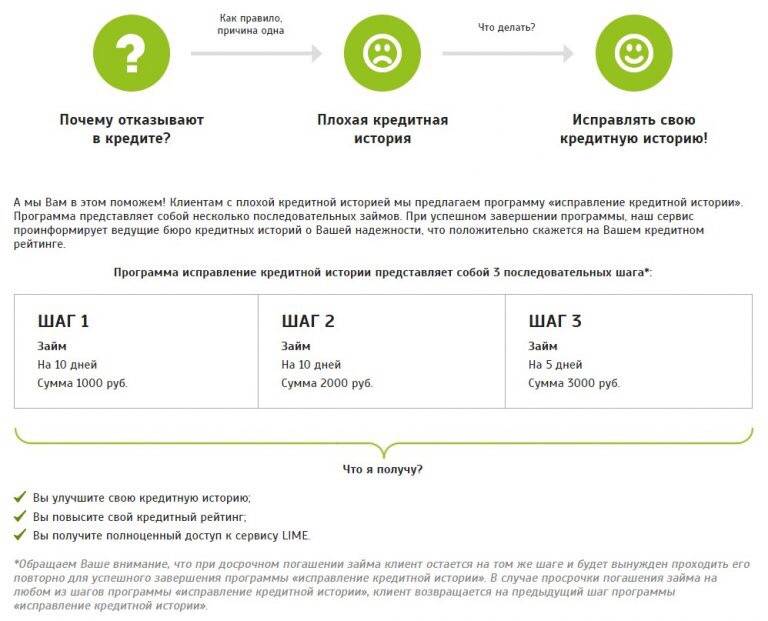

- Позаботьтесь о собственной кредитной истории. Это первое, что изучают специалисты банка. При наличии просрочек в оплате предыдущих кредитов, попробуйте взять небольшую сумму и вносить платежи исправно и в срок. В этом случае может помочь даже оформление кредитной карты, при условии, что вы своевременно будете погашать задолженность в установленный временной лимит. При наличии большого количества текущих кредитов необходимо оперативно погасить хотя бы их часть. При отсутствии кредитной истории ее стоит создать, взяв и погасив своевременно небольшой кредит.

- В некоторых случаях получить кредит поможет наличие залога или поручителя. Залогом может стать автомобиль или недвижимость. Банки довольно лояльно относятся к клиентами, которые готовы предоставить залоговое обеспечение погашения своих обязательств. Риск в этом случае у банка минимальны – они либо получат от вас возврат своих средств, либо конфискуют предмет залога для его продажи и возврата тех же денежных средств.

- Проверьте наличие непогашенных штрафов, коммунальных платежей и алиментов. По возможности погасите все до момента обращения за кредитом.

- Попробуйте предоставить расширенный список документов. Сегодня можно получить кредит по паспорту и любому другому документу. Но не стоит этим ограничиваться. Если предоставить дополнительно справку о доходах, заграничный паспорт, документы о правах собственности на квартиру или машину, копию трудовой книжки и характеристику с места работы, дополнительные документы о других источниках дохода, то шансы на получение кредита значительно возрастут.

- До подачи документов на кредит изучите внимательно рейтинги банков с максимальным процентом одобрения. Часто получить кредит проще в небольших банках, которые только занимаются привлечение клиентов и поэтому чаще одобряют, а дополнительным бонусом могут стать более лояльные условия по кредиту.

Причины отказа и как их избежать

Плохая кредитная история

Если заёмщик «грешил» с просрочками или совсем переставал платить по кредиту, любой банк начинает действовать осторожнее: он либо отказывает, либо одобряет заявку, но с более жесткими условиями.

Чтобы не потерять репутацию и сохранить положительную кредитную историю, соотнесите свой доход и ежемесячный платёж по кредиту. Если видите, что не сможете платить его регулярно, лучше отказаться от такого долга и занять деньги у друзей или родственников.

Возраст и трудовой стаж

Некоторые банки отказываются от кредитования слишком молодых (до 21–23 лет) или пожилых (больше 70 лет) клиентов. Причина – финансовая неустойчивость граждан в этих категориях.

Молодые люди мобильны, легко меняют место работы, а пенсионеры недостаточно обеспечены, чтобы нести стабильную долговую нагрузку.

Нет официальной работы

Это один из главных критериев. Официальная работа на 100% подтверждает платёжеспособность и финансовую стабильность заёмщика.

Статус индивидуального предпринимателя или трудоустройство в ИП не так убедительны. Здесь есть высокий риск увольнения или невыплаты кредита из-за отсутствия дохода.

Другие кредиты и долги

Банк или МФО откажут, если посчитают долговую нагрузку клиента слишком сильной. Организация хочет быть уверенной, что деньги с процентами вернутся в срок без дополнительных мер.

Поэтому закрывайте платежи по другим кредитам вовремя, планируйте их погашение так, чтобы они не накладывались друг на друга. Следить нужно и за долгами по ЖКХ или штрафами ГИБДД – они тоже могут стать причиной отказа.

Нероссийское гражданство

Кредитование граждан РФ для российских кредиторов надёжнее с юридической точки зрения. Если будут проблемы, у компании есть больше инструментов для взыскания. Тем не менее, взять кредит, не будучи гражданином России, всё равно можно, если согласиться на более строгие условия.

Судимость

Банки и МФО считают судимых людей неблагонадёжными. Но это не ключевой фактор. Когда с остальными критериями платёжеспособности всё в порядке, заявку, скорее всего, одобрят.

Зависимость

Если в биографии отражена алкогольная или наркозависимость, банк сомневается в надёжности заёмщика. Это важный, но не критический фактор: с хорошей кредитной историей, постоянной работой и имуществом кредитоваться вполне реально.

В каком МФО взять кредит

Микрофинансовые организации (МФО) работают на другую аудиторию, нежели банки. Они выдают небольшие займы под большие проценты, обычно требуя только паспорт.

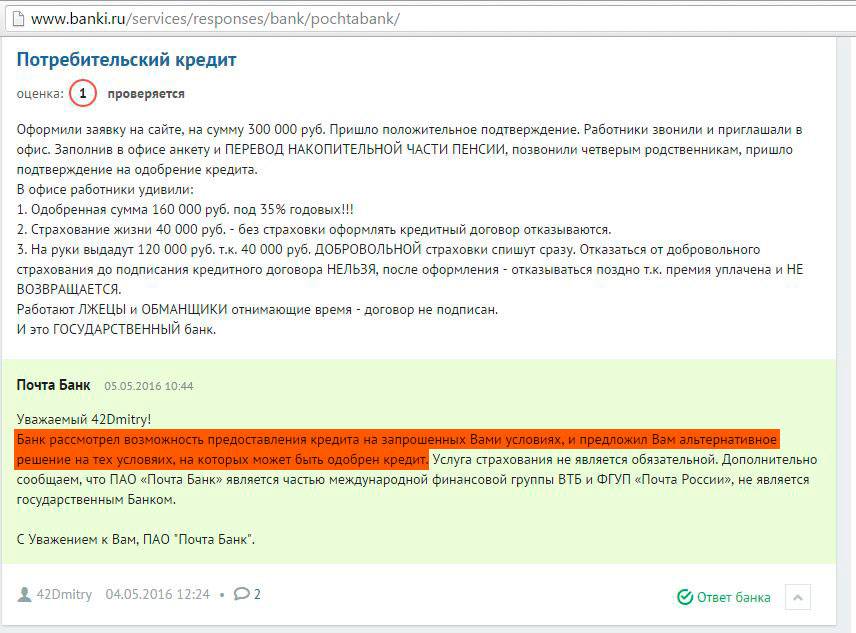

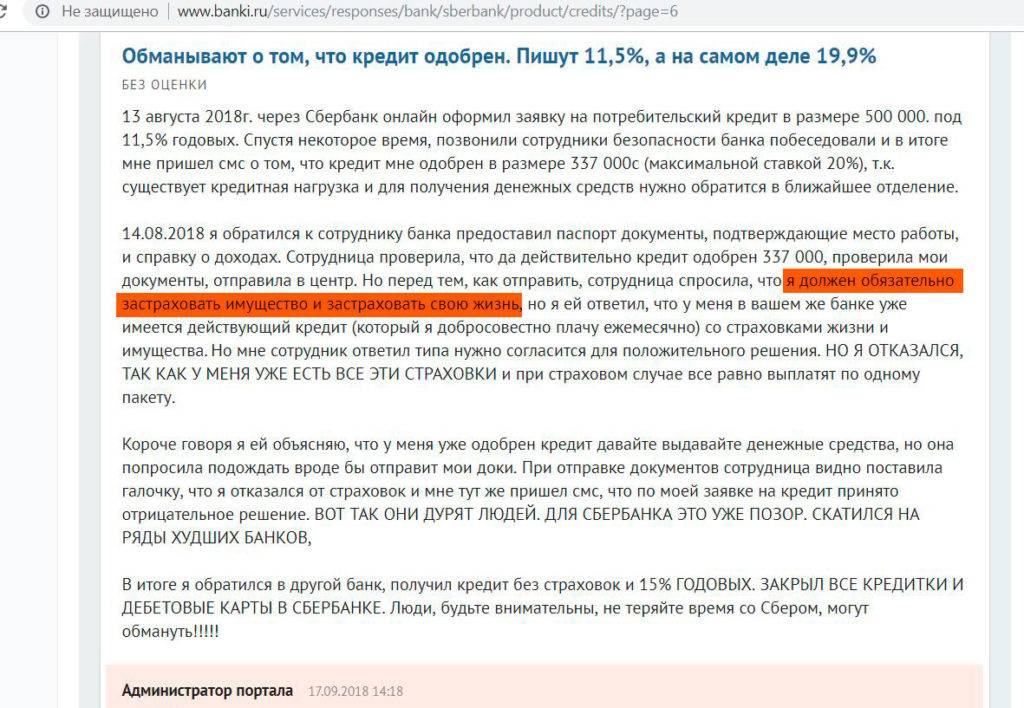

Изучив отзывы опытных пользователей с форума Банки.ру, мы выбрали 5 надёжных МФО. Они предлагают низкую ставку, готовы продлять займы на адекватных условиях и не терроризируют при просрочках.

1. «СМС Финанс»

В «СМС Финанс» первые 7 дней по займу не начисляются проценты. На срок 8–21 дней – 1,0% в день. МФО отправляет деньги на карту, банковский счёт, Яндекс.Деньги, QIWI, переводит через Contact.

Принимает оплату теми же способами плюс наличными через терминалы и по интернет-банкингу. Регулярно проводит акции: сниженные проценты, розыгрыши денег.

2. Platiza

Здесь заём можно взять на срок 5–30 дней под 1,0% в день. Platiza перечисляет деньги на карту, расчётный счёт, через Contact. Принимает оплату через карты, QIWI, Яндекс.Деньги, салоны Евросети. Раз в неделю погашает 2 случайных займа по акции «Счастливый заём».

3. «eКапуста»

Первый займ без процентов. Но без кредитной истории у клиента в этом МФО, «eКапуста» даёт не больше 3 000–5 000 рублей. Второй займ на 7–21 дней – со ставкой 0,99% в день.

Переводит деньги на карту, банковский счёт, QIWI, Яндекс.Деньги, через Contact. Вернуть займ можно теми же способами. Есть партнёрская программа – бонус до 500 рублей за приглашение друга.

4. Green Money

Займ на 3–30 дней – ставка 1%. Чтобы получить деньги, нужно прикрепить банковскую карту и заполнить анкету. Погасить можно платежом с карты, через терминал, банковским переводом. Сервис обещает круглосуточную работу без выходных – заём можно оформить даже утром 1 января.

5. MoneyMan

MoneyMan предлагает займы на срок до 18 недель с платежом раз в 2 недели. Первый займ – без процентов, но не больше 15 000 рублей на 5–15 дней. Обычный займ на 5–30 дней – 1%.

Отправляет деньги на карту, счёт или через Contact. Погасить можно с карты, номера МТС, через QIWI или терминал.

Выводы

Получить деньги в долг, если банк отказал в выдаче кредита, вполне возможно. В том числе в другом банке, если он более лоялен к потенциальным заемщикам.

Читайте так же: Банки которые дают кредит с плохой кредитной историей

Что касается всех других возможных вариантов вроде кредитования у частных лиц, брокерских фирм и т.п., то риск в данном случае слишком большой. Нужно внимательно читать условия договора, который предлагают подписать. Может оказаться, что брокерская фирма, которая обещает “выбить” вам кредит в банке, ничего не гарантирует, но требует большой оплаты за свои “услуги”. А займ у частного лица может оказаться еще более кабальным, чем микрокредит в МФО.