Как рассчитать условия автокредита

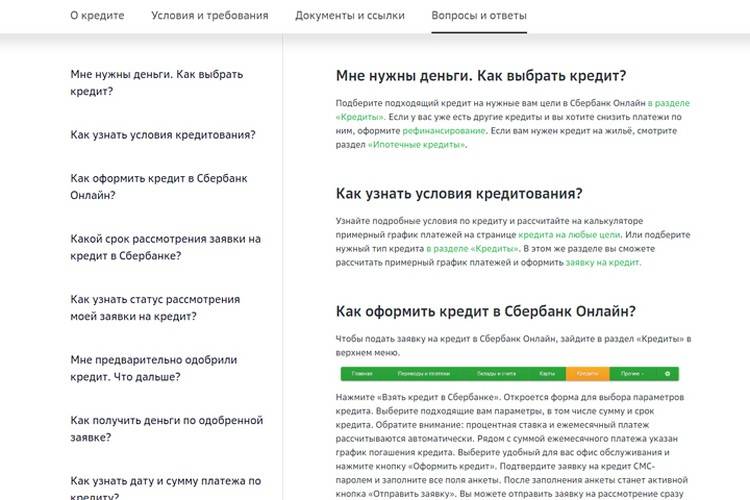

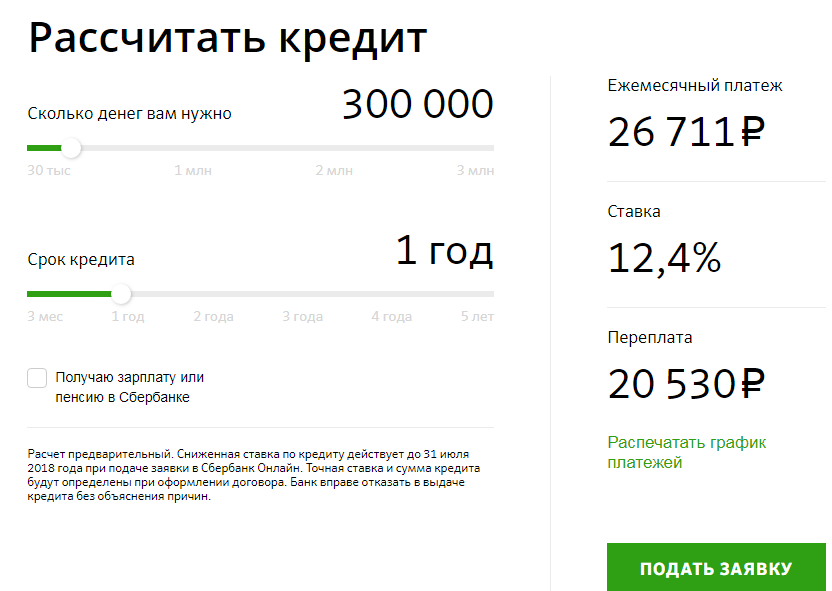

Чтобы выяснить, насколько приемлемыми будут для вас условия описываемой программы кредитования, вы можете воспользоваться специализированным калькулятором, отыскать который можно без труда на сайте Сбербанка. Этот инструмент располагается в специализированном разделе, посвященном автокредитованию.

Для получения интересующих вас данных, вам потребуется ввести в поля инструмента следующую информацию:

Стоимость транспортного средства, для покупки которого вы планируете использовать заемные средства. Объем накоплений, которые вы готовы потратить на приобретение транспортного средства(не менее 15 % от его цены). Валюту, в которой вы желаете получить запрашиваемый заем. Срок, на который вы желаете получить заемные средства. Желаемая процентная ставка

Важно понимать, что размер ставки определяется в индивидуальном порядке и узнать его вы сможете лишь после подачи всех необходимых документов. Точная дата внесения первого платежа в счет погашения долга перед банковской структурой

После внесения упомянутых выше данных вы сможете узнать примерные условия, на которые вы можете рассчитывать при оформлении автокредита.

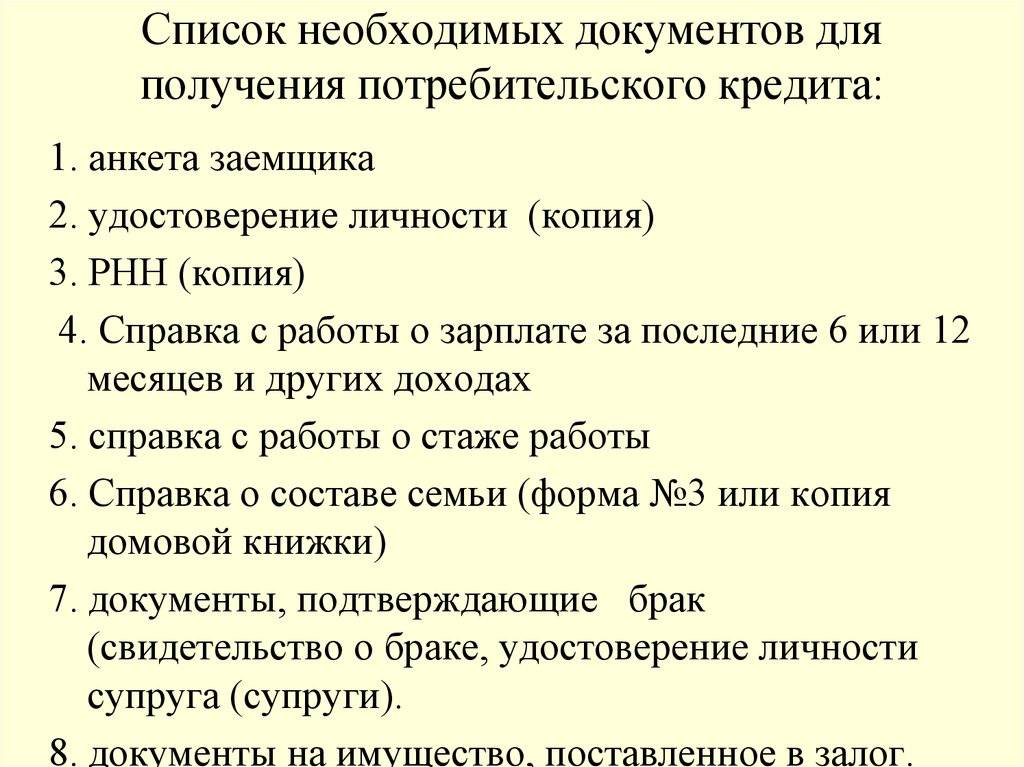

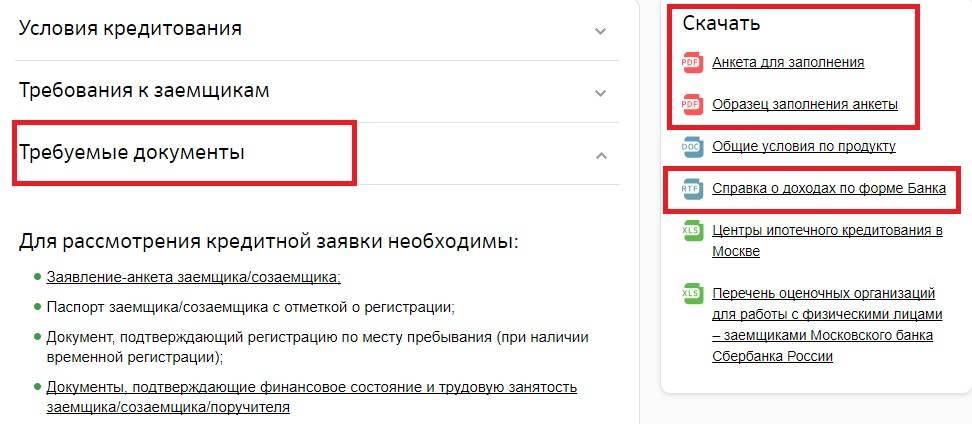

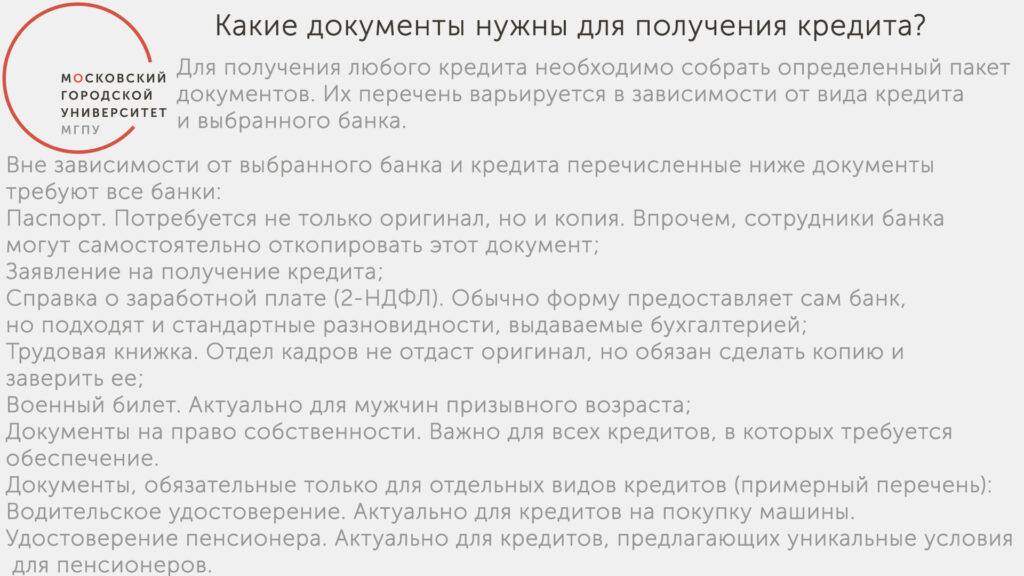

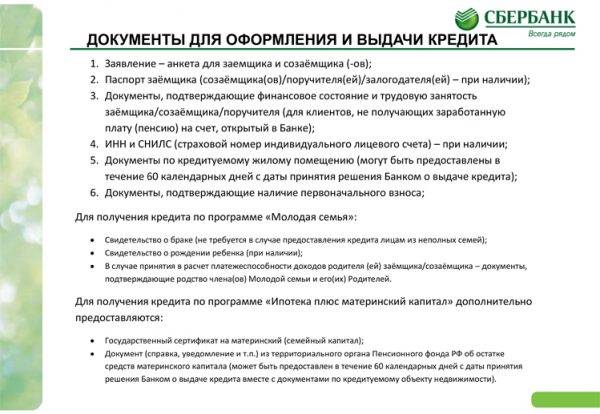

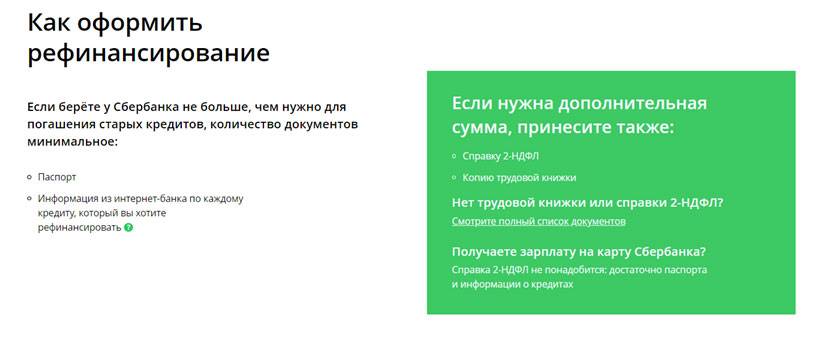

Какие документы нужны для кредита в Сбербанке?

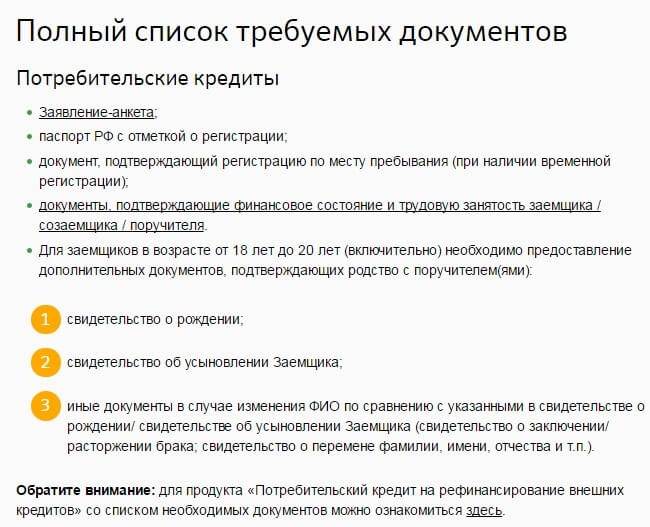

У кредитной организации очень много заемных продуктов, условия и требования по которым разительно отличаются, поэтому мы рассмотрим требуемый перечень документов для получения самого популярного кредита банка — потребительского займа без залога.

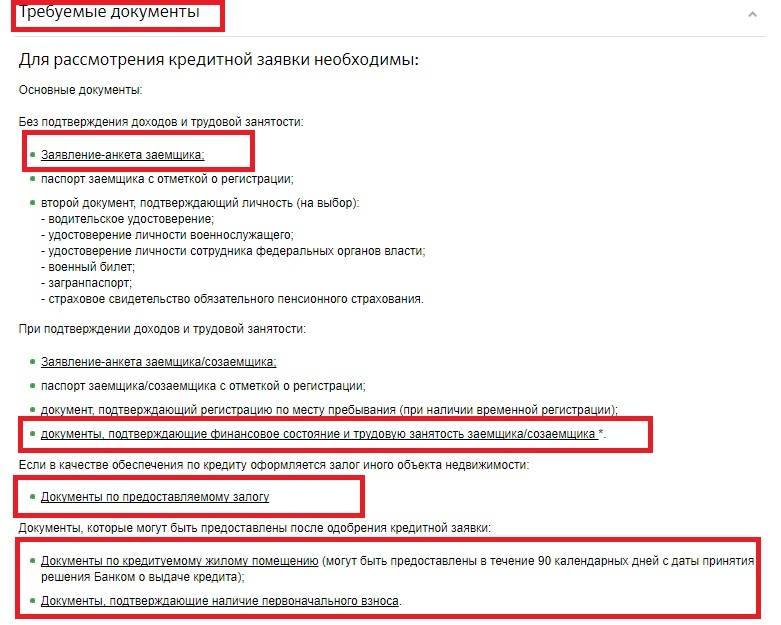

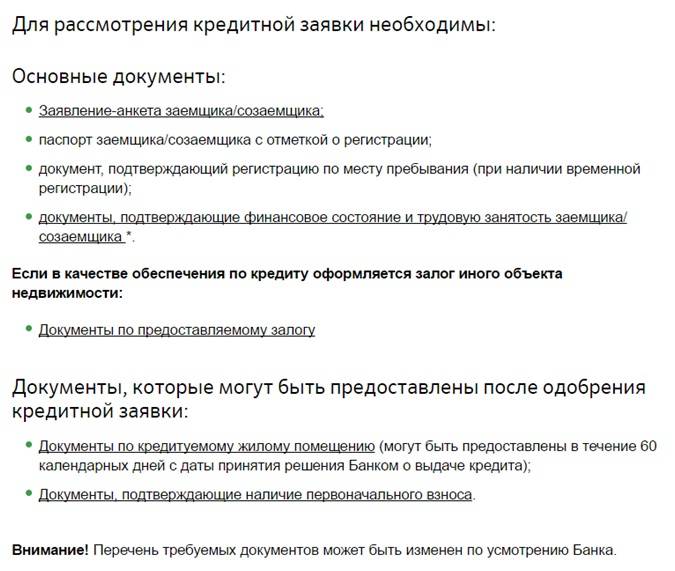

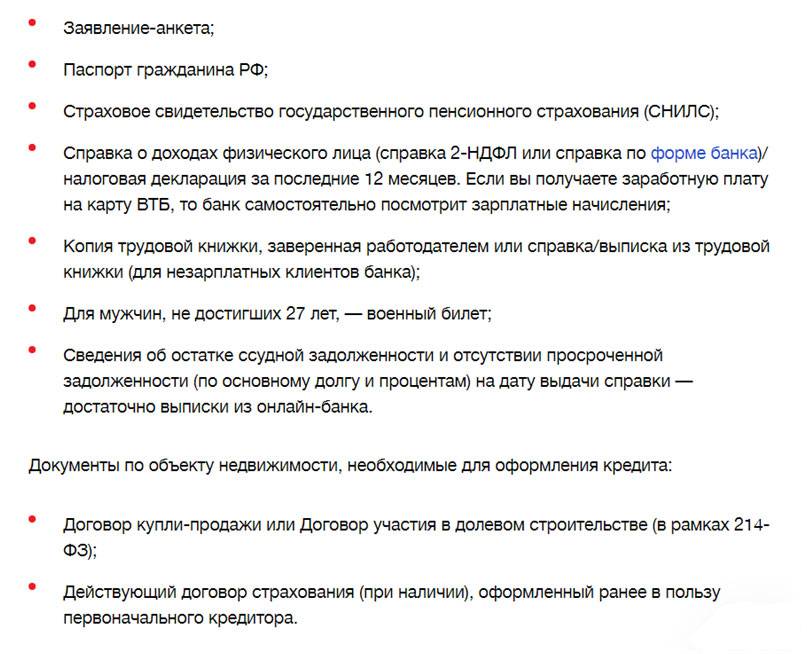

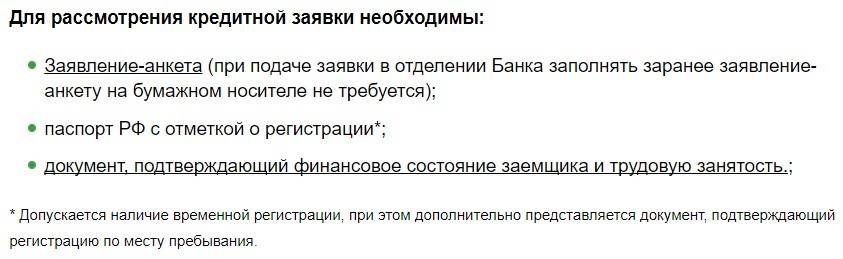

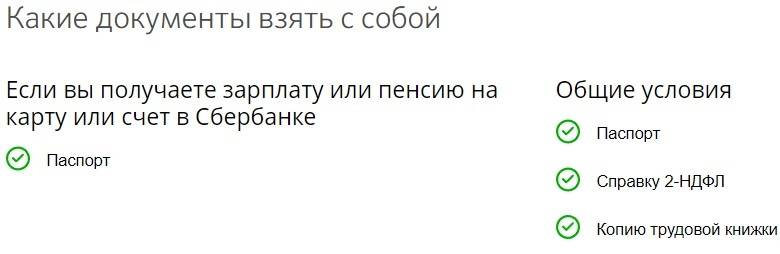

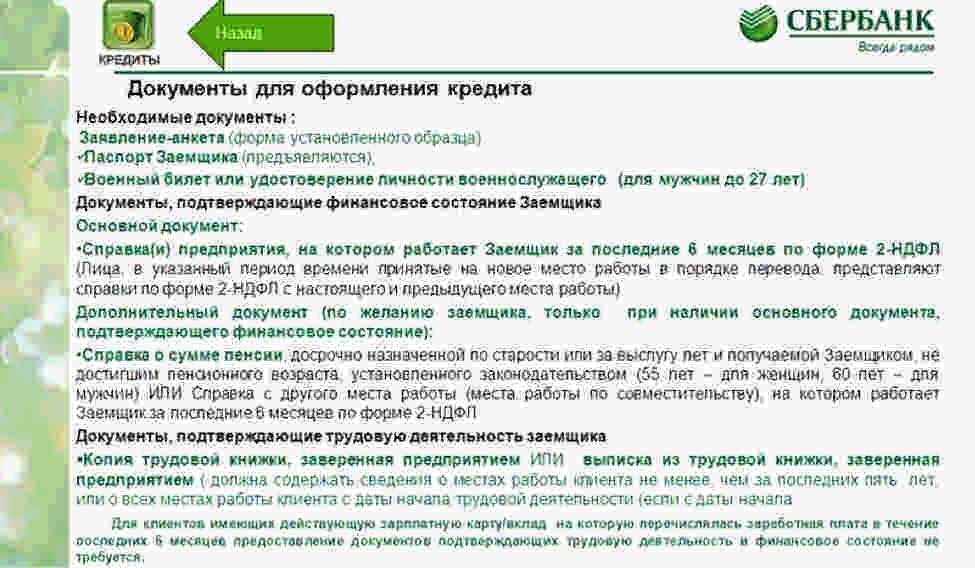

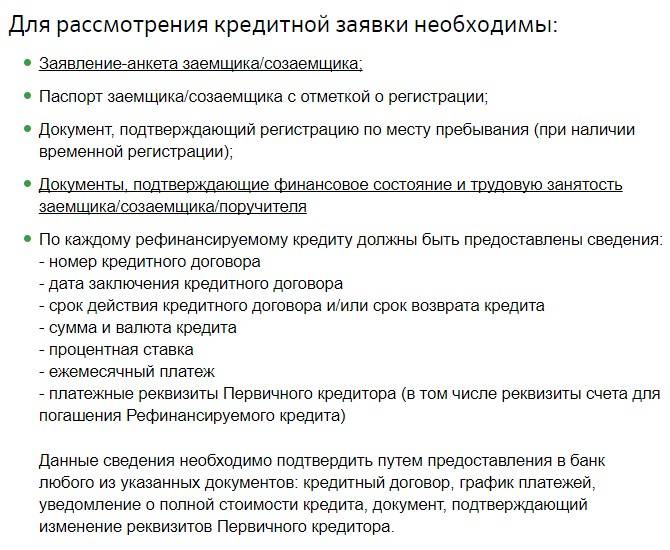

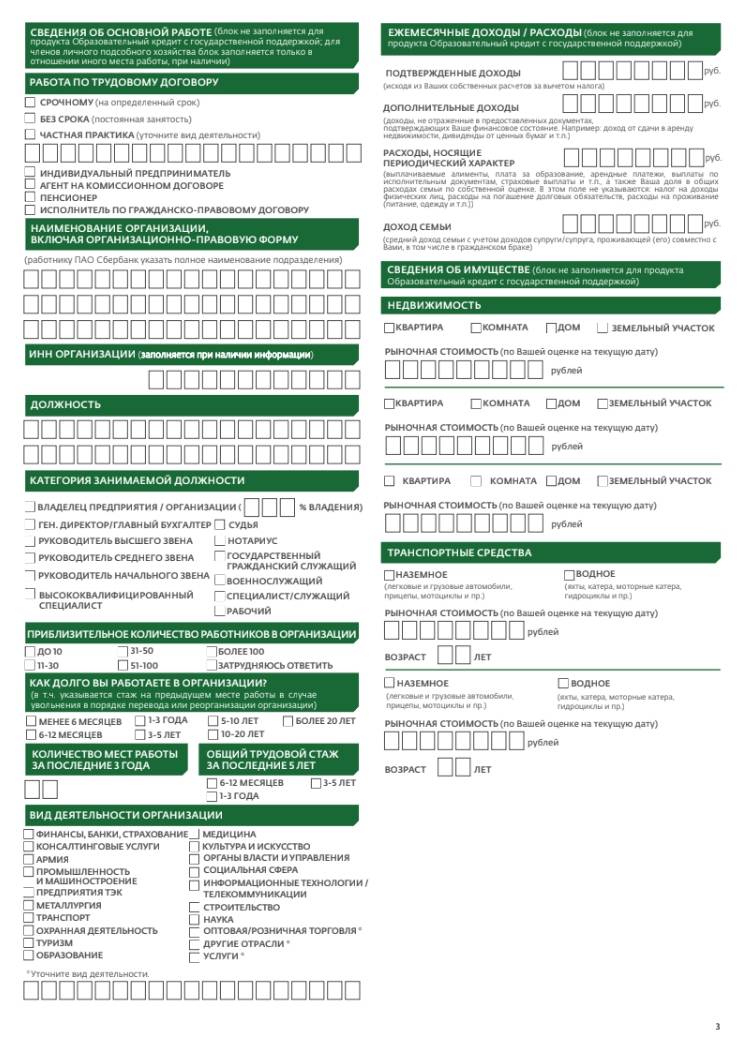

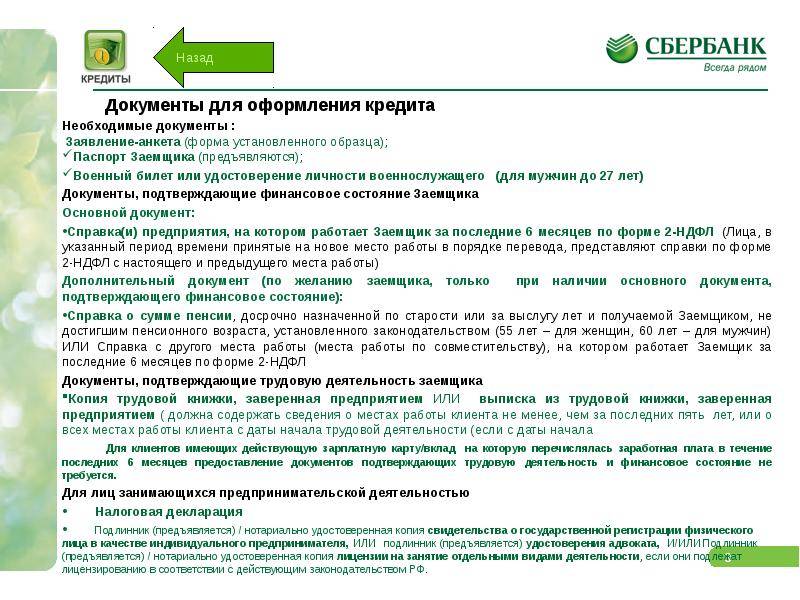

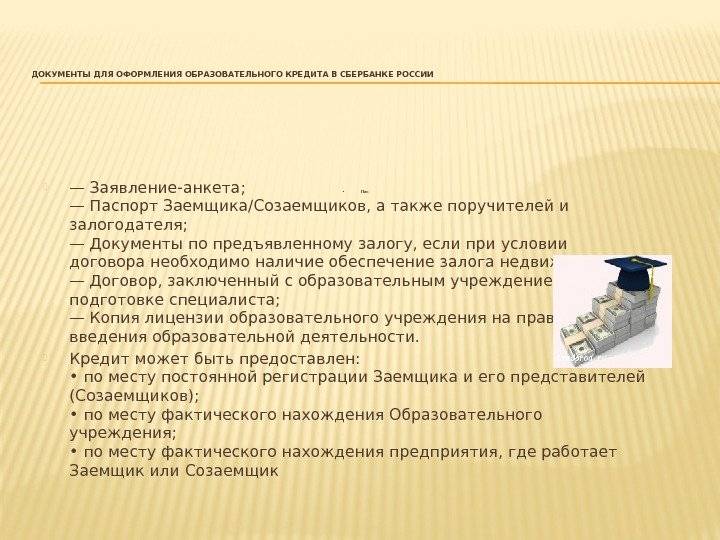

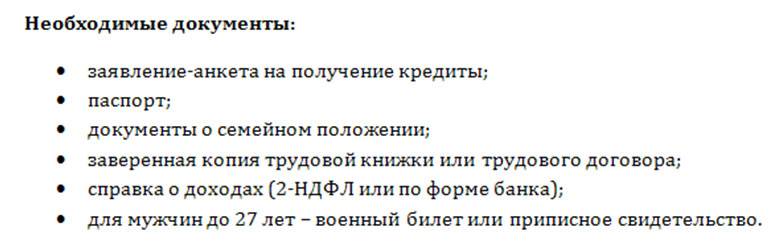

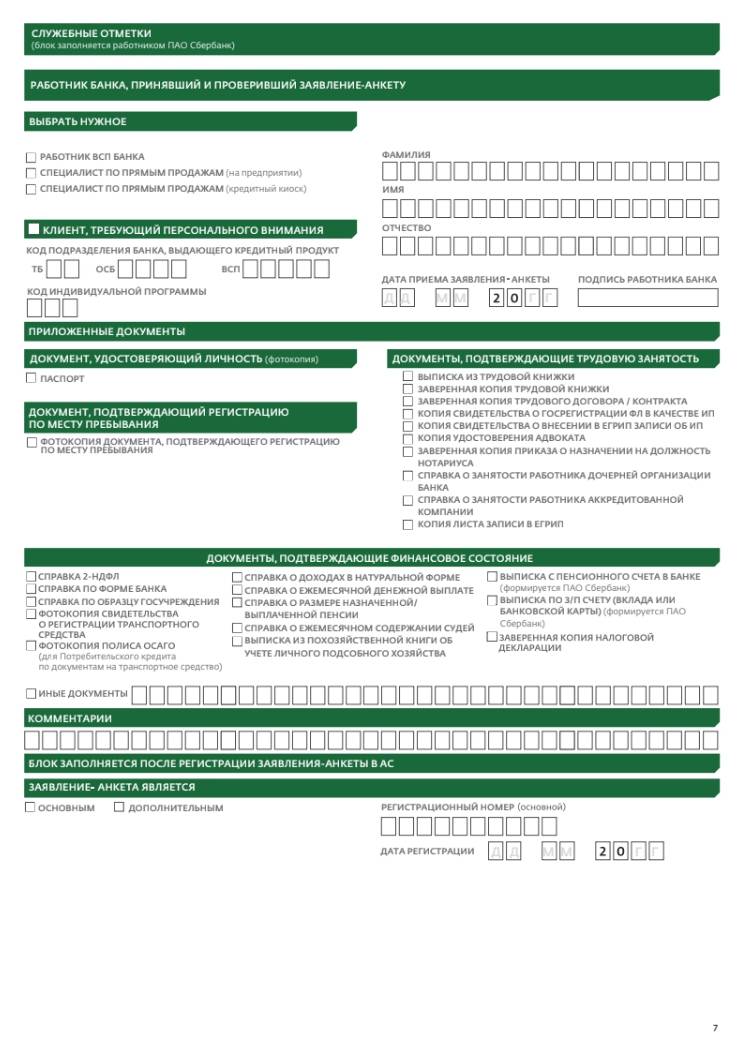

Обязательные документы, нужные для оформления кредита в Сбербанке:

- Паспорт гражданина РФ с отметкой о регистрации в городе присутствия банка. Если у потенциального заемщика временная регистрация, то в банк придется представить документ из ФМС, подтверждающий наличие такой регистрации.

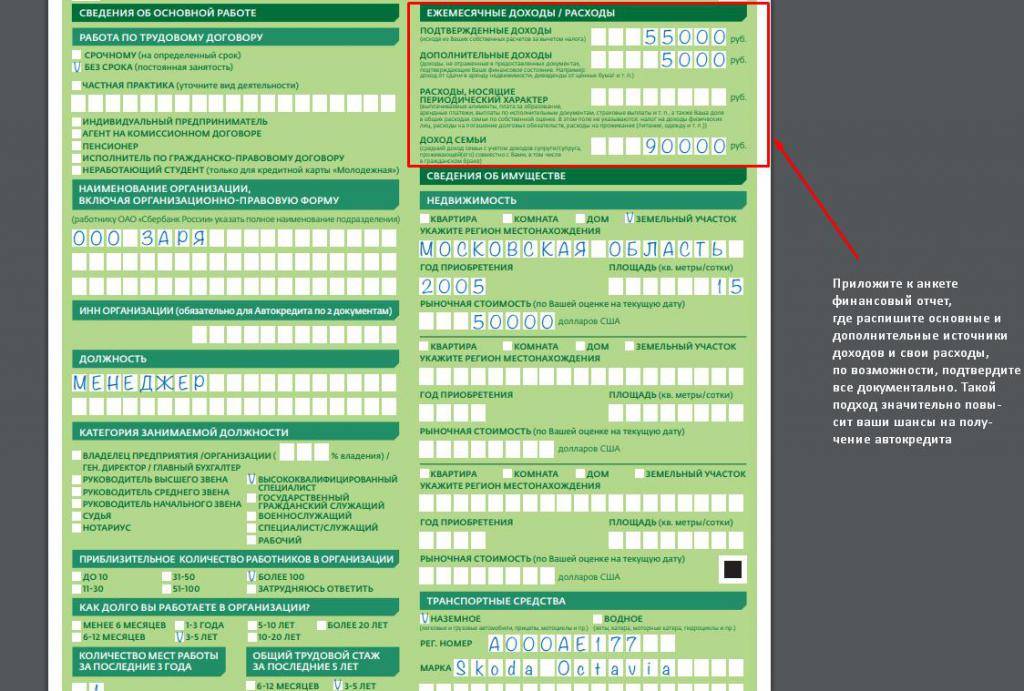

- Номер ИНН

- Анкета, заполненная потенциальным заемщиком. В анкете могут содержаться вопросы, требующие наличия дополнительных документов, например, нужно будет указать номер СНИЛС или ИНН. Анкета нужна СБ банка, чтобы узнать подробную информацию о клиенте, его паспортные и персональные данные, семейный статус и т.д.

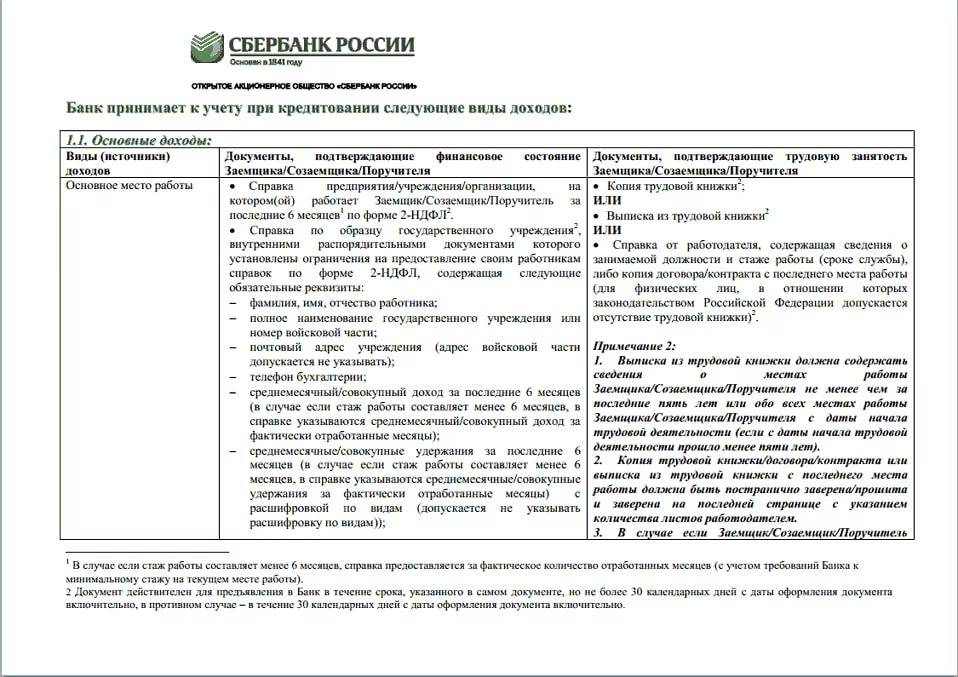

- Документ, подтверждающий трудовою деятельность заемщика. Это может быть сканкопия трудовой книжки, заверенная бухгалтером или директором организации с печатью, датой и подписью уполномоченного лица на каждой странице. Если потенциальный клиент работает по найму, то нужно принести оригинал трудового договора. Эти документы нужны банку, чтобы проверить наличие постоянной работы. А трудовая книжка с отметками о предыдущих местах работы позволит проследить карьерный путь потенциального заемщика. Например, если клиент очень часто менял место работы, то служба безопасности может посчитать его неблагонадежным.

- Один из документов, подтверждающих финансовое состояние заемщика:

- Справка 2НДФЛ с места работы за последние 6 мес.

- Справка о зарплате по форме банка

- Если заемщик получает зарплату на карту, эмитированную Сбербанком, то документы о финансовом состоянии предоставлять не нужно.

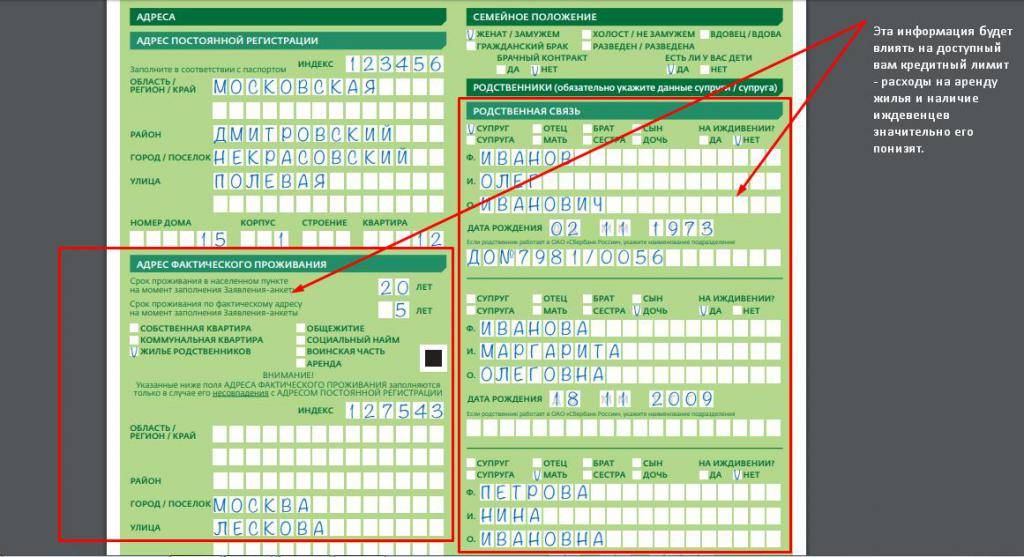

Справки, подтверждающие доход, нужны банку для того, чтобы рассчитать максимальную сумму займа, доступную клиенту с учетом ежемесячных расходов на обеспечение кредита. Такая справка наряду со сканкопией трудовой книжки подтверждает наличие постоянного места работы.

Здесь нужно учитывать и тот факт, что клиент может привлечь созаемщика или поручителя, чтобы при расчете максимальной суммы учитывался совокупный доход. В этом случае созаемщику придется предоставить такой же перечень обязательных документов, нужных для кредита в Сбербанке.

В качестве допдокументов, косвенно указывающих на хорошее материальное положение клиента, можно предоставить свидетельство о наличии в собственности недвижимости, транспортного средства. В этот список можно внести и загранпаспорт с отметками о выезде за границу в течение последнего года.

Они не являются обязательными, но их предоставление может увеличить сумму займа или снизить процентную ставку до минимума.

Докажите банку свою финансовую состоятельность

Банку важно понимать, что вы адекватно оцениваете риски, и уменьшение вашего денежного потока за счет выплат по кредиту не нанесет ущерба вашему бюджету. Поэтому ваша задача – показать банку, как вы сможете гасить кредит

Приложите к анкете 2 финансовых отчета. В первом распишите свои расходы (укрупненно, не надо включать туда каждый пакет молока – ограничьтесь категорией «продукты питания») и доходы – покажите, какой была ваша финансовая ситуация до получения кредита.

Будет здорово, если вы сможете подтвердить документально не только основной доход – зарплату, но и все дополнительные доходы. Также нелишне представить финансовый отчет родителей – показать банку, что они не зависят от вас материально и способны сами себя обеспечить, а также супруга – его доход поможет пережить возможный кризис.

Банк должен видеть, что ваша финансовая ситуация стабильна и на текущие расходы деньги вам не нужны, наоборот, остаются «излишки», которые вы грамотно инвестируете.

Тогда и наличие детей будет вам только на пользу – для банка это дополнительная гарантия, что вы не станете скрываться.

Во второй отчет включите выплаты по кредиту – покажите банку, как вы справитесь с возросшими расходами. Только будьте реалистом – никто не поверит, что вы проживете на 20 000, если до этого ваши расходы составляли 80 000 рублей.

Такой подход значительно повысит ваши шансы на получение кредита

Ведь в этом случае банк будет брать во внимание конкретно вашу ситуацию, а не среднестатистические данные

Кроме того, вы сразу покажите, что ответственно подходите к выполнению своих обязательств и адекватно оцениваете риски. Значит, вам можно доверить деньги.

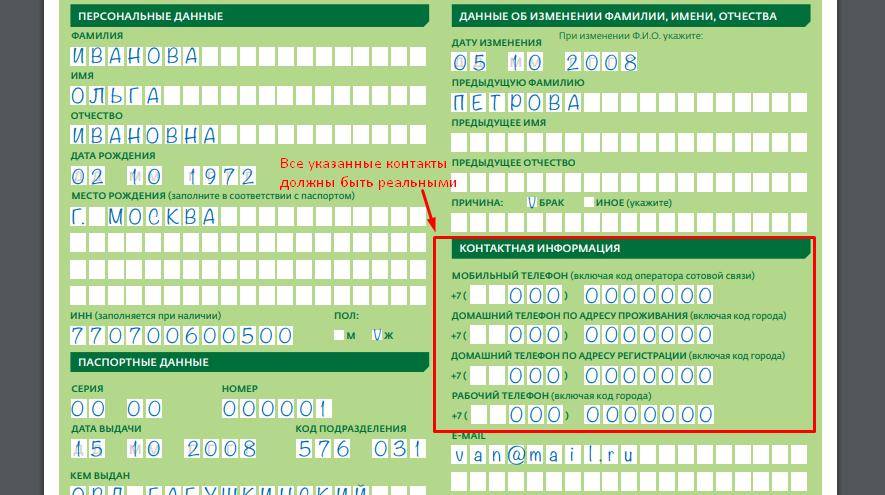

Указывайте реальные контакты

Как взять автокредит в Сбербанке и избежать отказа? Прежде всего указывайте о себе только достоверные сведения. Всю информацию тщательно проверит служба безопасности, а специально нанятые люди позвонят по указанным вами телефонам. Если выяснится, что вы где-то солгали или никто не ответит на звонок, вам наверняка откажут.

Особое внимание обратите на раздел «Контактная информация» – все телефоны должны быть реальными. Помните, что сегодня установить, по какому адресу установлен и на кого оформлен тот или иной телефон можно за 5 минут

Тем более, при возможностях службы безопасности Сбербанка.

Если указанный вами номер не обслуживается или установлен не по тому адресу, который вы указали в анкете, об этом узнают очень быстро и вас ждет гарантированный отказ.

Также желательно, чтобы на работе знали о вашем желании оформить автокредит в Сбербанке, были готовы ответить на звонок и обязательно подтвердили указанную вами в анкете информацию.

Бывали случаи, когда внезапный звонок сотрудника банка пугал человека, взявшего трубку. И он тут же ее бросал. Или отвечал, что, мол, «вы не туда попали». Если бы этого человека заранее предупредили, он наверняка отреагировал бы более адекватно.

Банк воспримет это как попытку обмана с вашей стороны. А на самом деле сотрудник, взявший трубку, просто растерялся и не знал, что сказать – для многих звонки из банка ассоциируются с неприятностями из-за непогашенной задолженности. Было бы обидно получить отказ из-за такой мелочи.

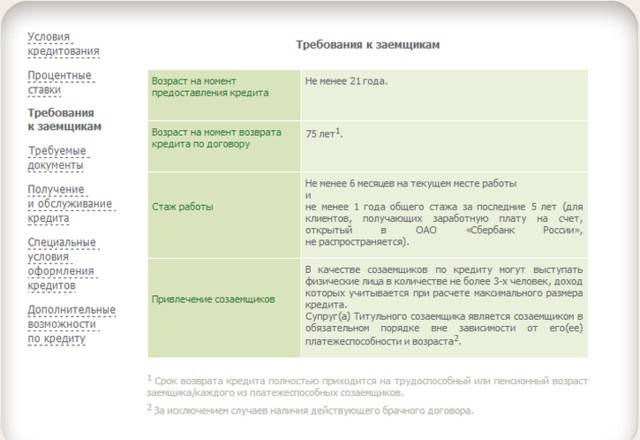

Требования к заемщику

Как правило, даже при наличии некоторых несоответствий запрашиваемым требованиям, сотрудники Сбербанка стремятся идти навстречу потенциальному заемщику, предлагая допустимые в сложившейся ситуации пути решения проблемы. Например, хорошую уступку можно получить в случае уплаты 30% стоимости автомобиля во время первоначального взноса, тем самым значительно сократить список документов, которые требуется предоставить во время оформления автокредита.

Основные требования Сбербанка к заемщику, который планирует оформить автокредит:

- Наличие гражданства Российской Федерации;

- Минимальный возраст на момент оформления автокредита не должен быть менее 21 года;

- Максимальный возраст на момент выплаты последней задолженности по автокредиту не должен превышать 75 лет;

- Наличие постоянного места официальной работы и стабильного ежемесячного дохода;

- Наличие постоянной регистрации на территории Российской Федерации.

На покупку транспортного средства также можно взять автокредит в валюте. Оформить ссуду в долларах можно на сумму от 1 400 до 150 000 единиц, а в евро – на сумму от 1 000 до 120 000 единиц.

Для постоянных клиентов Сбербанка процентная ставка по автокредиту будет на 1% меньше установленной для новых заявителей. Для сотрудников Сбербанка размер ежегодной процентной ставки может быть снижен вплоть до 10,9%.

Сбербанк не выплачивает полную сумму стоимости транспортного средства. В самом начале заявитель обязуется внести первоначальный взнос в минимальном размере, который равен 15% от стоимости автомобиля (или иного движимого имущества).

Оптимальным вариантом считается выплата первоначального взноса в размере 30% от стоимости авто. Чем больше сумма первоначального взноса заемщика, тем ниже ежегодная процентная ставка по кредиту, которая может снизиться на несколько процентов.

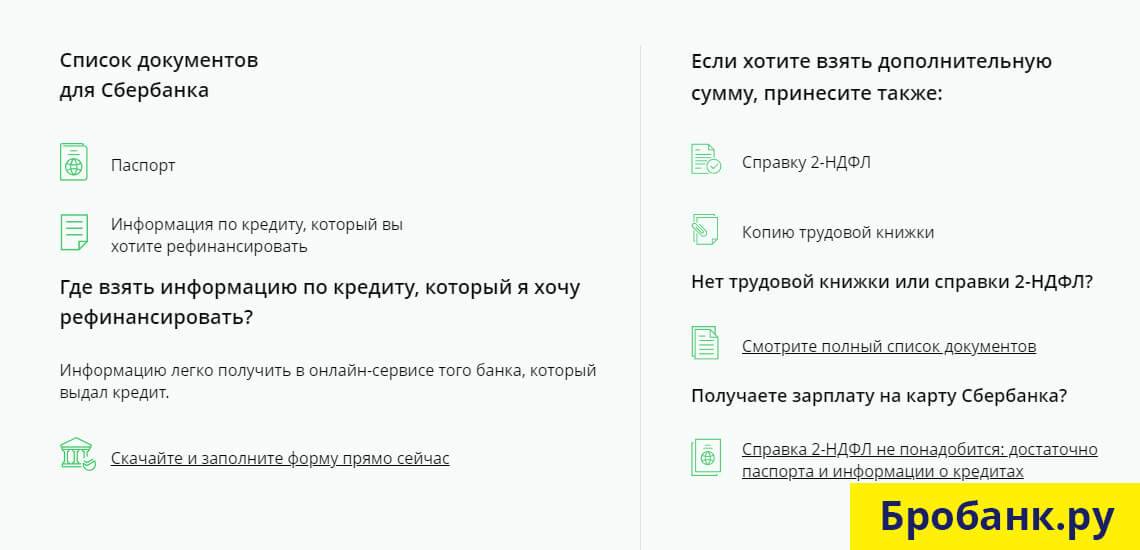

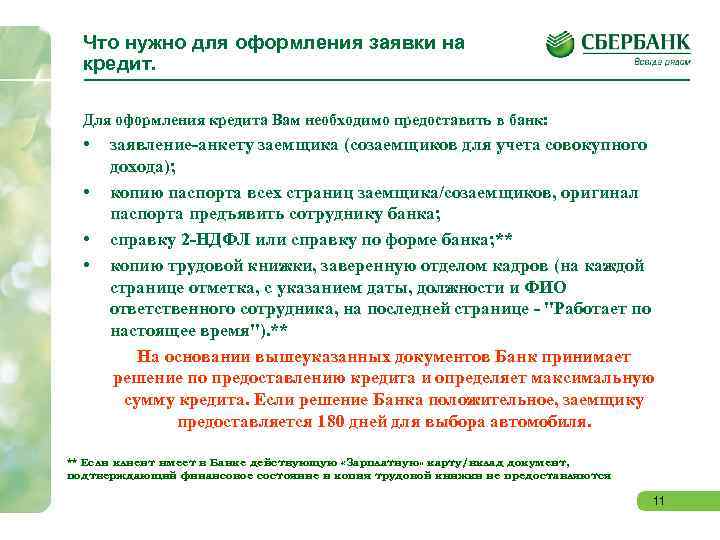

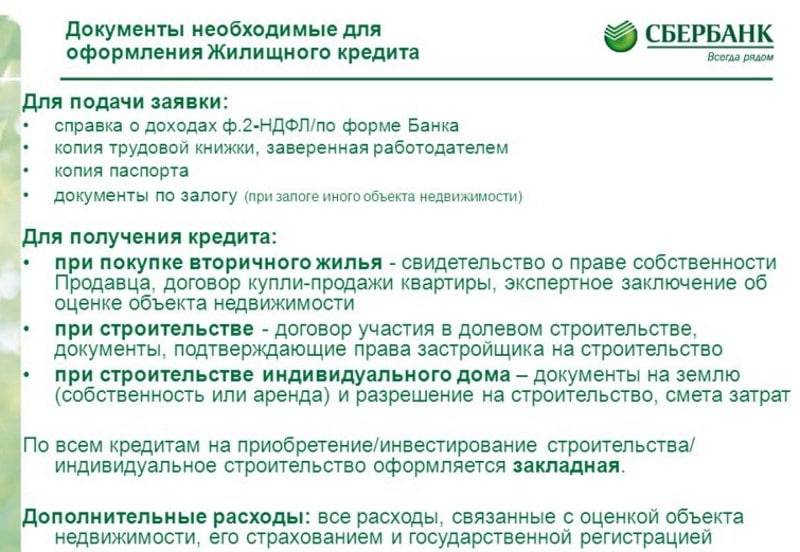

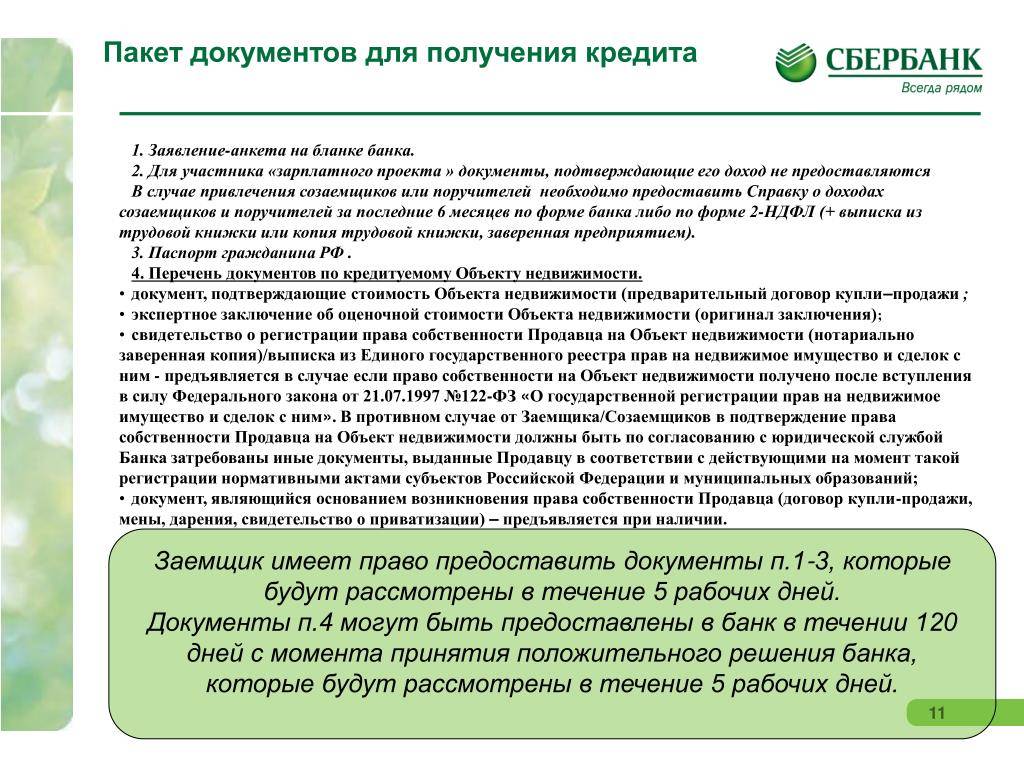

Какие документы требуются для получения автокредита?

Ключевой вопрос, так какие документы нужны для оформления автомобиля в кредит? За 10 лет поддержки автокредита со стороны рынка продаж ведущие коммерческие банки унифицировали требования к заемщику кредита на покупку транспортного средства.

Чтобы получить кредит в банке на покупку автомобиля необходимо собрать внушительный пакет документов. Это является подтверждением того, что человек является гражданином страны, имеет постоянную работу и доход, и, следовательно, может отвечать по взятым обязательствам.

Кредитная организация проверяет уже имеющиеся задолженности. Таким образом, количество документов, которые необходимы от заемщика, в разы увеличивается.

Сократить данный пакет возможно, если заемщик является постоянным клиентом банка или получает через данный банк заработную плату.

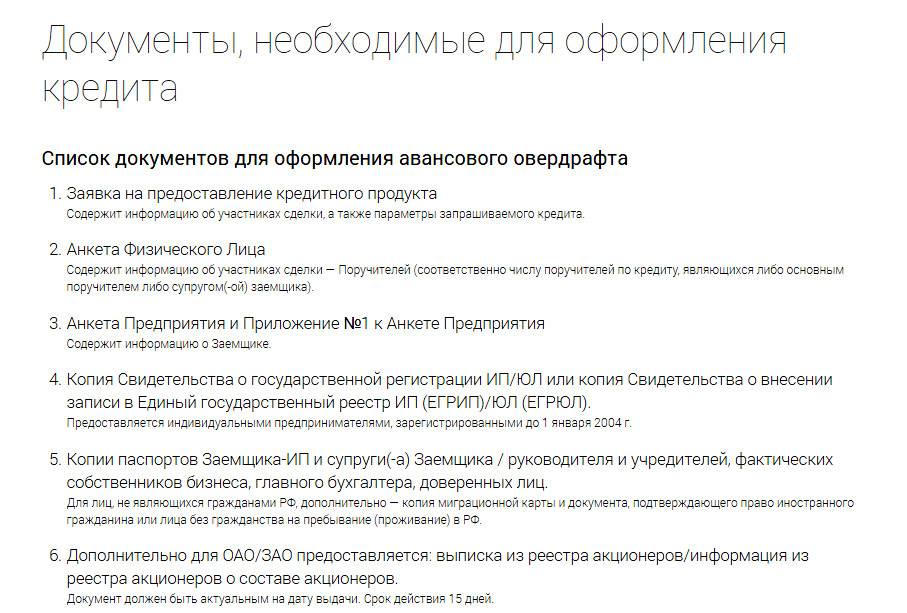

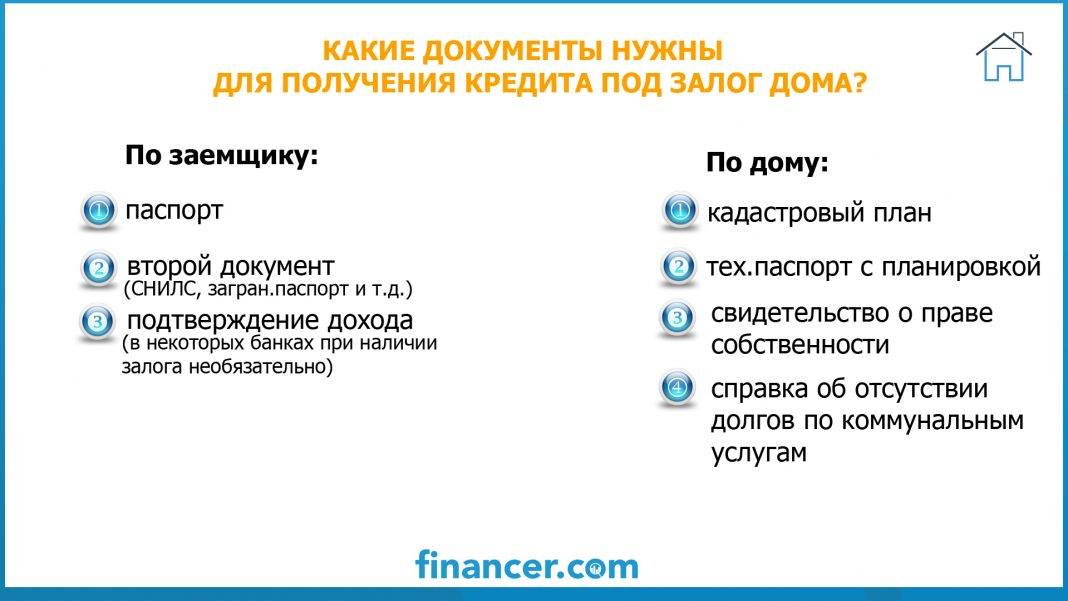

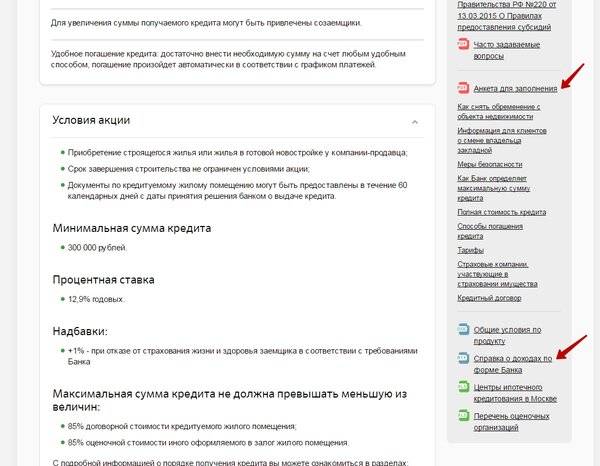

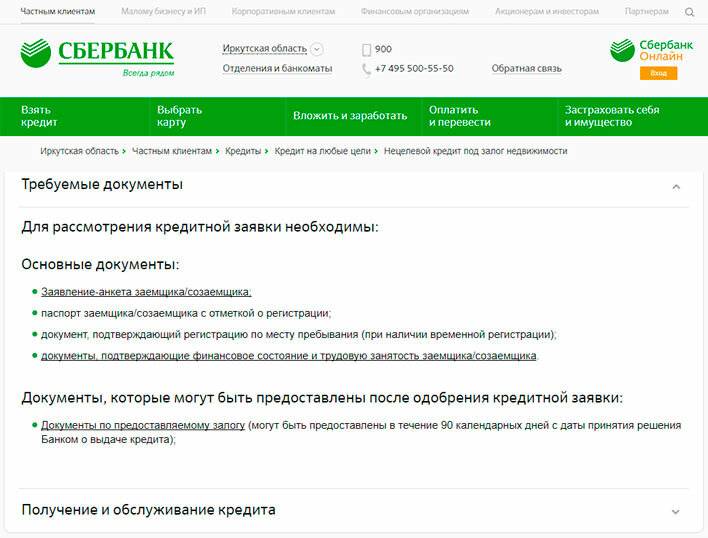

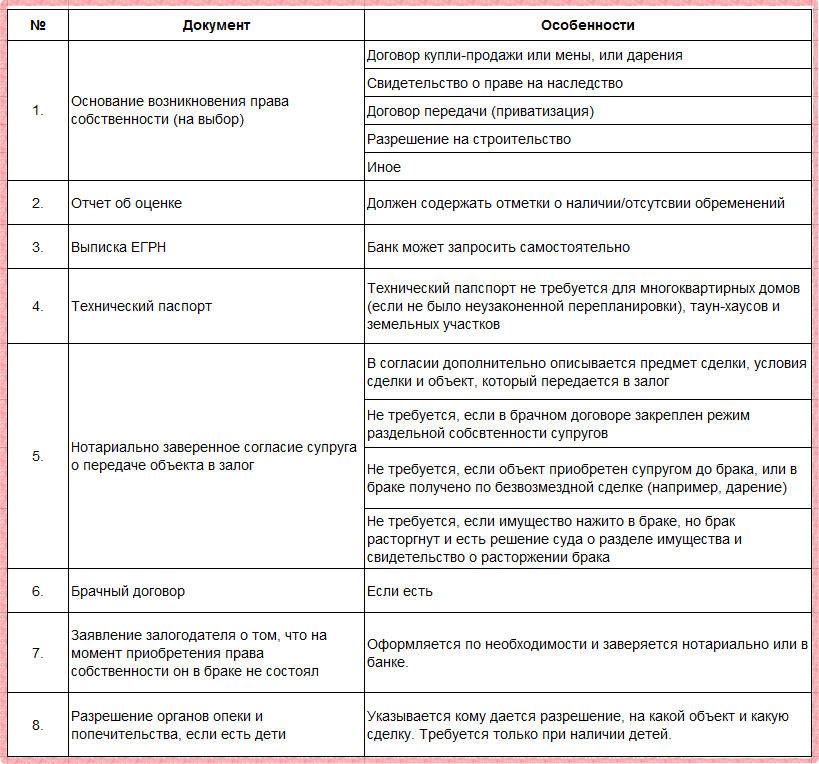

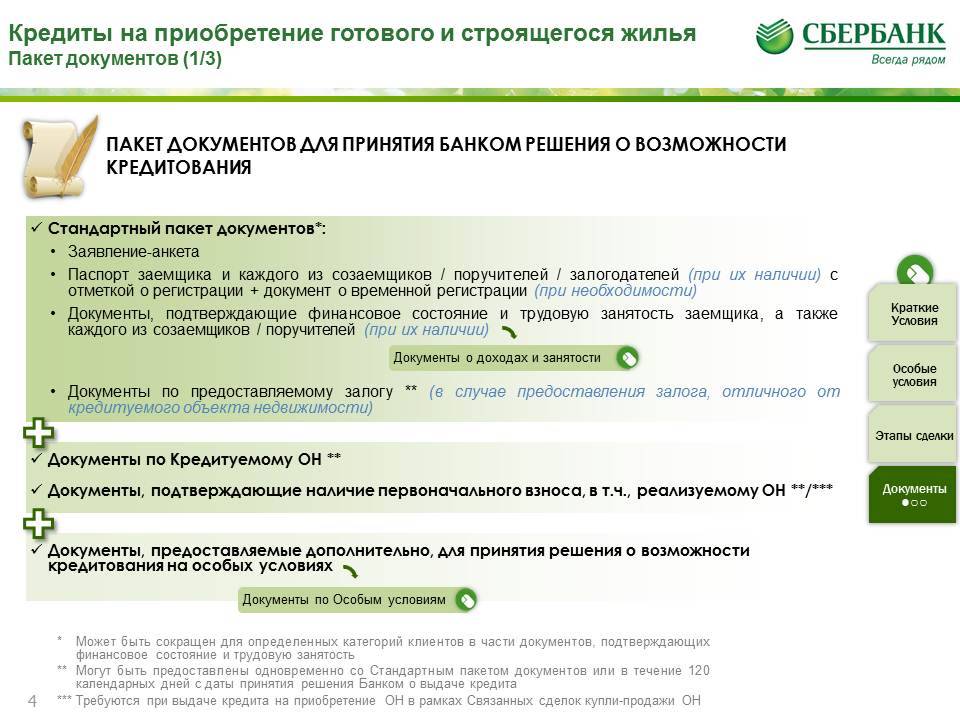

Стандартный пакет документов для получения автокредита включает в себя:

- Заявление установленной формы.

- Паспорт и копия его отдельных страниц.

- Иной документ (водительское удостоверение, заграничный паспорт и др.);

- Регистрация по месту фактического проживания. Представляется, если заемщик обратился в банк не по месту прописки.

- Копия трудовой книжки, которая заверена руководителем организации, а также имеющая печать фирмы.

- Справка по доходам, в которой данные представлены за последние полгода. Данный документ подписывается и заверяется печатью учреждения, в котором работает клиент.

Список расширяется за счет того, что заявитель представляет, помимо указанных документов, следующие:

- Договор купли-продажи транспортного средства.

- Документы КАСКО, а также страхование жизни и трудоспособности гражданина.

- Паспорт транспортного средства.

- В случае поручительства – документы от поручителя, с заверенными копиями паспорта, его дохода и трудовой книжки.

Некоторые банки кредитуют клиентов исключительно при наличии водительского удостоверения. Иным же данный документ не требуется. К таким относятся банки «ВТБ24», «Raiffeisen» и другие.

Автокредитование в Сбербанке для физических лиц в 2019 году

Условия 2019 года от Сбербанка претерпели некоторые изменения. К настоящему времени Сбербанк активно переводит всю сферу автокредитования на дочернее предприятие – Сетелем банк. В связи с этим происходит существенное сокращение различных программ и предложений.

Поэтому необходимо изучить заранее все имеющиеся предложения от двух банков, постараться подобрать наиболее оптимальные, выгодные. Помочь в этом способен онлайн-калькулятор. Он расположен на официальном сайте Сбербанка.

Помимо этого, необходимо учесть перечень преимуществ и недостатков.

Преимущества

Автокредитование Сбербанка 2019 года имеет ряд преимуществ. К ним относят:

- Возможность получить желаемое автотранспортное средство при отсутствии на руках нужной суммы денег.

- Имеется возможность получить заемные средства без подтверждения доходов суммой до пяти миллионов рублей.

- Покупатель вправе самостоятельно распоряжаться машиной, передавать ее на условиях субаренды.

- Для клиентов Сбербанка, которые активно используют его продукты, получают заработную плату или пенсию на карту, предусмотрены специальные условия.

- Имеется возможность привлечь супруга как созаемщика. Тогда при рассмотрении заявки считается общий доход семьи.

- При наличии первоначального взноса не менее 30 процентов клиент получает возможность бесплатного страхования.

- Сбербанк не взимает дополнительные комиссии. Единственное условие – клиент должен своевременно вносить каждый платеж.

Все эти преимущества необходимо учесть до заключения кредитного договора. Но и недостатки нельзя упускать из вида.

Недостатки

Автокредит Сбербанка в 2019 имеет следующие недостатки:

- сложности при оформлении займа на приобретение подержанных автотранспортных средств;

- необходимо обязательное страхование машины по программе КАСКО или ОСАГО. Клиент самостоятельно оплачивает все расходы;

- автотранспортное средство остается под распоряжением банка до конца срока действия кредитного договора в качестве залога;

- завышенная процентная ставка;

- большая переплата. Минимум 25% от всей суммы идет банку.

Кроме того, клиент самостоятельно регистрирует автотранспортное средство в органах государственной дорожной автоинспекции. Сбербанк не покрывает расходы, не помогает с оформлением документов.

Отличия в условиях кредитования для разных заемщиков

На выгодные условия могут рассчитывать молодые люди со стабильным доходом, пенсионеры, работники Сбербанка и его партнеры, постоянные клиенты. Особенности кредитования отличаются в зависимости от категории граждан. Все лица могут предварительно рассчитать автокредит с помощью калькулятора онлайн.

Студентам

Чтобы получить кредит на авто студенту, требуется устроиться на официальную работу и проработать не менее 1 года. Главное, на момент подачи заявки иметь непрерывный стаж работы на одном месте 6 месяцев. Студент должен принести справку в Сбербанк, подтверждающую его доход (документ заверяется работодателем).

Ставка для молодых заемщиков обычно предоставляет в пределах 15-17%. Обязательно оформляется КАСКО. Личное страхование проводится по желанию, но с его помощью удается снизить процентную ставку. Кредит на авто выдается для студентов в возрасте от 21 года и при предоставлении военного билета.

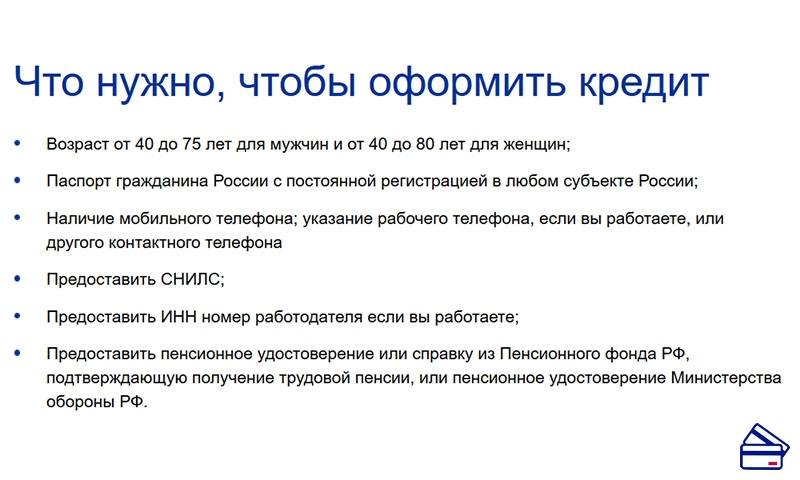

Пенсионерам

Пенсионеру на момент оформления кредита Сбербанка должно быть не больше 65 лет. Срок пользования ссудой заканчивается до наступления клиенту 70 лет. Если деньги выдаются всего на год, то заемщику должно быть не более 69 лет. Кредит одобряется не только на основании пенсии, учитываются и другие источники заработка.

Какие доходы пенсионера оценивает Сбербанк:

- Заработная плата и пенсия (учитываются обороты средств по картам).

- Выписка из Пенсионного фонда о размере государственных выплат.

- Официальные и неофициальные доходы (разного рода переводы от третьих лиц или родственников).

Ставка для пенсионеров при покупке авто составляет 13-14%. Если граждан получает государственные выплаты в другой финансовой организации, то проценты вырастают до 16%. При оформлении кредита стоит перевести пенсию в Сбербанк. Чтобы получить одобрение, требуется поручительство (разрешается подать заявку без гарантов, но тогда риск отказа повышается).

При кредитовании без авансового платежа

Заем на машину подразумевает наличие первого платежа в размере 15-20%. Автокредит без первоначального взноса оформляется только на приобретение старого авто. Рассчитать кредит помогает калькулятор-онлайн.

Также в Сбербанке действует программа на покупку подержанного транспортного средства, где не требуется авансовый взнос. Первый платеж разрешается внести по желанию (в таком случае уменьшается ежемесячный платеж).

Тариф «Автомобиль с пробегом» позволяет получить до 2 млн руб. Период кредитования составляет от 12 до 60 месяцев. Кредитная ставка устанавливается до 17,5%. Если отказаться от страховки авто, то назначается максимальный годовой процент. Комиссия за оформление ссуды не назначается.

Автокредит в Сбербанке без поручителей

Чтобы получить кредит на авто на выгодных условиях, можно привлечь поручителей. Для некоторых программ гаранты – это обязательное требование для одобрения ссуды.

Кто может быть поручителем:

- Законный муж или жена.

- Близкие родственники, родители, совершеннолетние дети.

- Начальники.

- Бизнес-партнеры.

Без поручителей Сбербанк не всегда выдает кредит на авто. Лучше подстраховаться заранее и попросить супругов выступить в качестве гарантов по займу. Без поручительства обычно выдается небольшая сумма, сокращается срок кредитования и требуется оформить личную страховку в обязательном порядке. Сбербанк сильно рискует, выдавая кредит на авто без поручителей, поэтому увеличивает процентную ставку.

Заемщикам с плохой кредитной историей

В Сбербанке непросто получить кредит на авто, если у клиента низкий кредитный рейтинг. При наличии просрочек и штрафов, регулярных нарушений в займе откажут. Лучше заранее исправить личное досье – погасить действующие долги, активно пользоваться кредиткой, исправно вносить ежемесячные платежи.

При плохой кредитной истории разрешается оформить депозит в Сбербанке. Также можно привлечь поручителя с хорошей репутацией. Если человек без действующих долгов и просрочек согласиться стать созаемщиком, то кредит на авто финансовая организация одобрит.

Что нужно знать о страховке?

Наверняка банк потребует застраховать автомобиль от трех основных рисков в составе КАСКО: утраты, угона и ущерба. При этом вы получите от страховой только деньги на ремонт машины. А вот если она ремонту не подлежит, деньги по страховке получит кредитор.

Страховую компанию вам предложит банк – из своего аккредитованного списка. Ехать никуда не придется. Договор оформляется прямо на месте – в отделении банка или автосалоне.

Будьте готовы к тому, что застраховать авто вам придется сразу на весь срок действия кредитного договора – до 5 лет. Хорошая новость в том, что страховку можно включить в сумму кредита – платить наличными не придется.

Государственная программа субсидирования автокредитов в 2019 году

Чтобы поддержать отечественный автопром, Правительство РФ приняло решение о возобновлении льготной программы автокредитования с помощью банковского сектора.

Хотите купить автомобиль в кредит под выгодные проценты? Обратите внимание на государственную программу автокредитования на 2019 год, ознакомьтесь с ее условиями и преимуществами. Что такое государственный автокредит? Это заем, который дает возможность приобрести российский или зарубежный автомобиль, воспользовавшись определенными льготами по процентной ставке

Что такое государственный автокредит? Это заем, который дает возможность приобрести российский или зарубежный автомобиль, воспользовавшись определенными льготами по процентной ставке.

Выделение субсидий из федеральной казны банкам для снижения ставки по кредиту и является основной идеей госпрограммы льготного автокредитования. Она была разработана специально для того, чтобы повысить заметно упавший спрос на машины отечественного производства.

Под действие данной программы попадают автомобили, сборка которых осуществляется на территории Российской Федерации – для любой такой модели возможно оформление автокредита со сниженной ставкой.

Госпрограмма работает с 2015 года по настоящее время, пока запланированный срок ее действия – до 2020 года.

Намеченный объем реализации автомобилей в кредит с помощью государственной поддержки – 58,35 тысяч единиц. Если сравнивать действующие сейчас условия программы с предшествующими годами, можно отметить снижение процентной ставки льготного кредита на 6,7 %, а также появление еще одной выгоды в виде оформления 10-ти процентной единовременной скидки от стоимости транспортного средства.

Указанная скидка 10 % предоставляется:

- гражданам, которые впервые берут авто в собственность (программа «Первый автомобиль»);

- семьям, в которых воспитывается 2 и более несовершеннолетних ребенка (программа «Семейный автомобиль»).

Встречаются автосалоны и банки, которые не снижают процентную ставку по кредиту на новые машины, попадающие в программу господдержки – они пропорционально уменьшают цену на сам автомобиль.

Условия программы субсидирования автокредитов в 2019 году:

- Льготы по автокредитованию распространяются на модели, стоимость которых не превышает 1 450 000 рублей. Раньше сумма была ограничена одним миллионом.

- Отменен обязательный первоначальный взнос – согласно прежним требованиям, он составлял 20 % стоимости автомобиля (по усмотрению банка и дилера).

- Модель должна быть выпущена в Российской Федерации в период с 2016 по 2019 годы.

- Кредит на покупку машины с господдержкой оформляется в рублях.

- Банкам разрешается включать в договор требование об обязательном оформлении страховки – жизни и здоровья заемщика.

- Срок кредита ограничен тремя годами.

- Приобретаемый автомобиль раньше не состоял на регистрационном учете и никакие физические лица не числились его владельцами.

- Размер скидки фиксированный – 6,7 %.

- Существует дополнительная скидка для отдельных категорий – 10 % от стоимости машины по программам «Первый автомобиль» и «Семейный автомобиль».

- Предусмотрена возможность приобретения автомобиля с использованием средств материнского капитала.

- Ставка по займу рассчитывается как разница между первоначальной процентной ставкой банка и государственной субсидией по ней.

- Возмещению по автокредиту подлежат лишь срочные проценты.

- Покупка автотранспорта должна происходить исключительно в салонах, которые являются официальными представителями брендов.

- В денежном эквиваленте получить компенсацию невозможно – напрямую заемщику государство не делает никаких возвратов и доплат.

Итак, благодаря субсидии из государственного бюджета автовладелец получает скидку 10 % от цены на первоначальный взнос, если взять в расчет максимальную стоимость 1 450 000, то вычет в 10 % от нее (145 000 рублей) весьма ощутим.

Дополнительные скидки в рамках некоторых программ господдержки:

Теперь перечень марок российских и зарубежных машин, которые попадают в программу льготного автокредитования, шире.

Он включает в себя внедорожники, грузовые автомобили, микроавтобусы, весом не больше 3,5 тонн, а также бюджетные авто:

- Chevrolet Niva;

- Chevrolet Aveo;

- Chevrolet Cobalt;

- некоторые Citroen;

- Ford Focus (не во всех комплектациях);

- Hyundai Solaris;

- Kia Rio;

- Lada Granta, Lada Kalina и другие;

- Mazda 3;

- Mitsubishi Lancer;

- некоторые Opel, Peugeot, Renault, Skoda;

- Toyota Corolla;

- все модели Bogdan;

- UAZ, ЗАЗ.

Кредит может взять тот человек, на чье имя будет оформлен автомобиль. Но право управления транспортным средством он может по доверенности передать другому лицу.

Процентная ставка по автокредитам Сбербанка

Ключевыми параметрами для определения процента являются статус клиента в банке и срок, на который оформляется ссуда.

Для зарплатных клиентов, получающих на счет в банке пенсию, ставка снижается на 1% от стандартной величины:

- До 1 года – 14,5%;

- До 3 лет – 15,5%;

- До 5 лет – 16,0%.

Калькулятор автокредитования в Сбербанке

Предварительный расчет суммы кредитования поможет оценить собственные финансовые возможности по обслуживанию задолженности.

В разделе автокредитования на сайте Сбербанка калькулятор отсутствует, произвести анализ можно по калькулятору потребительского кредитования:

Простая математика

Минимальная процентная ставка составляет 13,5%. Это значение может быть увеличено банком при определенных обстоятельствах. Например, при наличии негативных записей в кредитной истории клиента. Указанное число является базовым, но не окончательным. В каждом случае при подписании договора с клиентом оговаривают индивидуальные условия. Получив всю необходимую информацию от банка, можно самостоятельно воспользоваться калькулятором для расчета процентов, который расположен на официальном сайте.

Сумма займа колеблется от 45 тысяч до 5 миллионов рублей с максимальным сроком погашения до 5 лет. При этом возможной валютой получения займа является исключительно российский рубль. Причем зачастую клиент не получает денег на руки. Если покупка производится в автосалоне, с которым у банка подписан договор, все расчеты идут по безналичному каналу. Минимальная сумма первого взноса для заемщика составляет 15%.

Автокредит в Сбербанке является выгодным еще и по причине, что залоговым имуществом выступает сам автомобиль. То есть, при невозможности погашать задолженность, клиент ничего не потеряет, так как банк просто оставит транспортное средство себе, а заемщику вернет ту часть суммы, которую он успел погасить. А автомобиль затем будет реализован на аукционе, чтобы финансовое учреждение смогло вернуть себе затраченные на его покупку деньги.

Стоит учесть одно условие: автокредиты выдаются только на покупку новых машин. Если планируется приобретение транспорта с пробегом, оформить автозаем на эту цель не удастся. Придется воспользоваться другой программой кредитования, которую без проблем можно найти в том же Сбербанке.