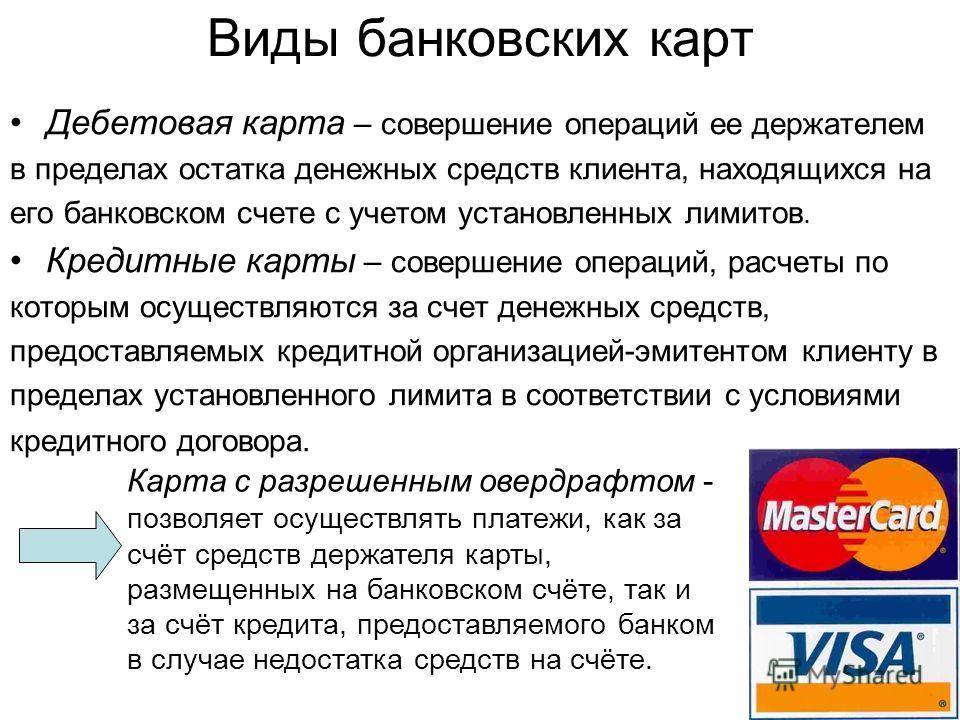

Дебетовые карты

Самое первое и главное отличие пластиковых банковских карт: они бывают дебетовые и кредитовые. На дебетовых картах находятся собственные средства, но только безналичные – зарплата, пенсия, алименты, то есть аналог обычных бумажных денег.

Расплачиваться картой за товары и услуги можно, как онлайн, так и офлайн. Самые распространенные дебетовые карты — это зарплатные карты.

Некоторые дебетовые карты бывают с овердрафтом — возможностью при недостаточности собственных средств использовать деньги банка в долг. Чаще всего овердрафт предоставляется по зарплатным картам, и размер его зависит от размера зарплаты держателя карты. Сумма овердрафта обычно — это проценты от зарплаты или несколько окладов.

Кроме разрешенного овердрафта по карте может возникнуть неразрешенный овердрафт (технический), когда расходы по карте превысили допустимый лимит. Он может случиться, как по дебетовым, так и по кредитным картам.

Карты с овердрафтом

Один из самых невостребованных продуктов банков – это карты с овердрафтом. Многие держатели «пластика» попросту не понимают механизм работы такого кредитного лимита, а поэтому воздерживаются от его использования. Расскажем о таких картах подробнее.

Итак, овердрафт – это кредитование дебетового счета. По сути, клиент, заключивший договор овердрафта, получает право расплачиваться картой сверх имеющегося на счете остатка. Основные характеристики карты с открытым овердрафтом:

- Кредитный лимит открывается не всем – банки имеют определенный перечень требований к клиенту (возраст, кредитная история, финансовое положение, стаж работы и т.д.);

- Главное требование при открытии лимита – стабильные поступления на карточный счет. Именно поэтому чаще всего овердрафты предлагаются по зарплатным и пенсионным картам. Выполнение этого требования «перекрывает» нарушение других – например, клиент может не иметь требуемого стажа, но банк предложит ему овердрафт.

- Чтобы овердрафт был открыт, карта должна действовать несколько месяцев (обычно от полугода) – так банк сможет отследить периодичность поступлений;

- Лимит овердрафта разнится в зависимости от банка и вида карты. Он может составлять как 30-50% от уровня среднемесячных поступлений, так и составлять 5-6 зарплат;

- Для открытия овердрафта не требуется никаких документов – все необходимые предоставляются при первоначальном открытии счета. Как правило, достаточно подписать договор овердрафта на тех условиях, которые предлагает банк;

- Овердрафты трудно назвать выгодными – банки открывают их под достаточно большие проценты (25-30% годовых). Кроме того, во многих случаях уплачивается комиссия за пользование овердрафтом;

- Чтобы воспользоваться лимитом, достаточно снять сумму больше, чем остаток на счете – без дополнительных запросов в банк;

- Погашение овердрафта происходит автоматически – при поступлении на счет средств банк списывает их в счет кредита.

Овердрафт по дебетовой карте – это очень удобный вид кредита, который позволяет в любой момент получить доступ к заемным средствам. Однако у него есть несколько минусов – самый существенный состоит в том, что овердрафт вызывает привыкание к кредитам, и уже через некоторое время заемщик не может без них обходиться.

Специалисты рекомендуют не открывать овердрафты на значительные суммы – это может привести к тому, что вся ваша зарплата или пенсия будет уходить на погашение, а вы вновь и вновь будете использовать кредитные средства. Желательно разграничивать дебетовую карту и ссудный счет – например, оформить отдельную кредитную карту.

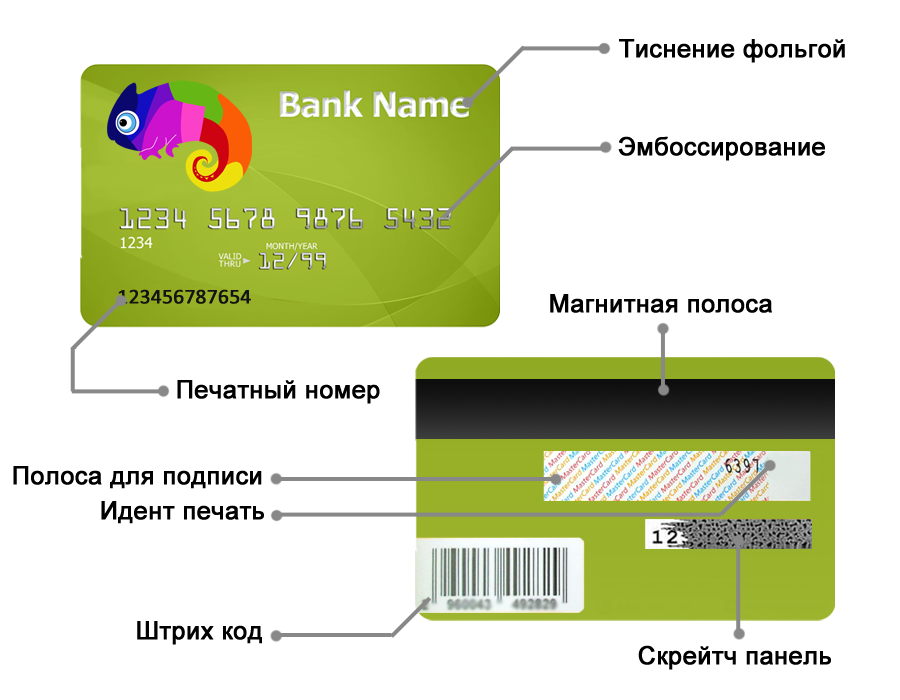

Как выглядит банковская карта?

На сегодняшний день все банковские карты, независимо от производителя, имеют стандартную форму и размеры. ISO 7810 – стандарт, который определяет, какими должны быть банковские карты. Виды банковских карт, которые приведены ниже, существуют разные, но следующие параметры у них одинаковые:

размер – 85,6 на 53,98 мм;наличие магнитной ленты;возможно наличие чипа;на лицевой стороне содержится картинка (фон, изображение), а также логотип платёжной системы, номер карты, фамилия и имя её держателя, месяц и год, до которого она действительна;на обратной стороне также присутствует фон; кроме этого, есть магнитная лента, область для подписи держателя карты и специальный секретный код, состоящий из трёх или четырёх цифр.

Конечно, есть и некоторые исключения, зависящие от банка-эмитента. К примеру, некоторые финансовые учреждения заказывают печать фотографии держателя на банковские карты.

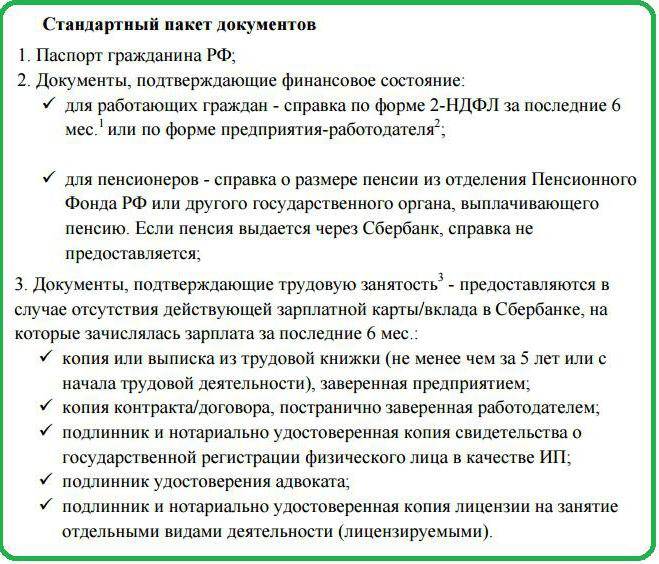

Какие кредитные карты можно открыть в Сбербанке?

К примеру, решили вы отдать предпочтение кредитным картам данного банка. Однако и здесь у вас может возникнуть масса вопросов. Для внесения большей ясности расскажем, какие же кредитки реально получить в этой финансовой организации. Итак, в настоящее время можно открыть следующие виды карт:

- золотые (Visa Gold, Сбербанк также предлагает и премиальные карты MasterCard);

- «Подари жизнь»;

- «Аэрофлот»;

- мгновенные;

- молодежные;

- классические.

У каждой есть свои преимущества и недостатки. Все эти кредитные карты и предлагает открыть своим клиентам Сбербанк. Карта Visa или MasterCard, представленные в данной категории, дарят их владельцам особые привилегии и условия обслуживания. Ниже приводим стандартный пакет документов для оформления.

Как выглядит банковская карта

Все виды банковских кредиток имеют международный формат (по стандарту ISO 7810 ID-1): 8,56 см х 5,398 см. Толщина пластика 0,76 мм. Имеет лицевую и обратную стороны, каждая из которых несет разную информацию. Оформление и оттенок пластика зависят от эмитента и особенностей платежной системы. Дизайн лицевой стороны, как правило, предусматривает рисунок, а обратная сторона выполняется в одном цвете. Фон способствует узнаваемости бренда эмитента и эстетическому восприятию карточки.

Лицевая сторона

Каждая сторона имеет важное значение и содержит функциональную информацию. На внешней поверхности наносят следующее:

- Номер из четырех цифр – важный элемент защиты данных, должен совпадать с первым блоком номера.

- Имя, фамилия владельца латиницей. Информация наносится на пластик клиентов, которые решили персонализировать свою карту.

- Срок действия (месяц/год). После его истечения клиент может бесплатно переоформить карточку, при этом все средства на счету сохранятся, а его реквизиты не изменятся.

- Логотип, голограмма используемой платежной системы.

- Номер (15, 16 или 19 символов).

- Код проверки подлинности (если банковская карта относится к системе American Express, в остальных случаях он наносится на обороте).

- Встроенный чип.

- Логотип банка-эмитента.

- Значок механизма бесконтактной оплаты.

Обратная сторона

Любая банковская карта на обороте имеет следующие элементы:

- Название банка.

- Бумажная полоса для образца подписи владельца.

- Код CVV2/CVC2 (нужен для идентификации карты и клиента при онлайн покупках).

- Магнитная полоса (носитель информации).

Молодежные карты от Сбербанка

Это универсальное предложение для молодых людей, которым уже исполнился 21 год. Причем получить ее могут даже студенты, не имеющие постоянного места работы. Такие карты предполагают наличие кредитного лимита от 15 000 рублей, бесплатное подключение сервиса смс-уведомлений о каждой покупке, возможность оплачивать телефон за пару секунд и самую последнюю версию актуального мобильного приложения от банка.

Стоимость их годового обслуживания, как утверждает Сбербанк (карта Visa в этом случае не является исключением), составляет 750 рублей. Однако для их оформления необходимо предъявить паспорт и справку о размере стипендии или заработка.

Что такое цифровые и виртуальные карты

Цифровые карты выпускаются онлайн и по своему функционалу являются аналогами пластиковых: с их помощью можно совершать переводы, платежи в интернете, а также загружать в мобильные кошельки (Apple Pay, Samsung Pay и т.п.) для оплаты в офлайновых магазинах или снятия наличных в банкомате, если устройство оснащено бесконтактной технологией. При необходимости для цифровой карты можно заказать пластиковый носитель.

Пример цифровой карты

Также банки выпускают виртуальные карты, которые являются аналогами электронных кошельков. От цифровых карт они отличаются тем, что их могут использовать не только клиенты банков, но и те люди, которые не проходили полную идентификацию в кредитной организации.

Пример виртуальной карты

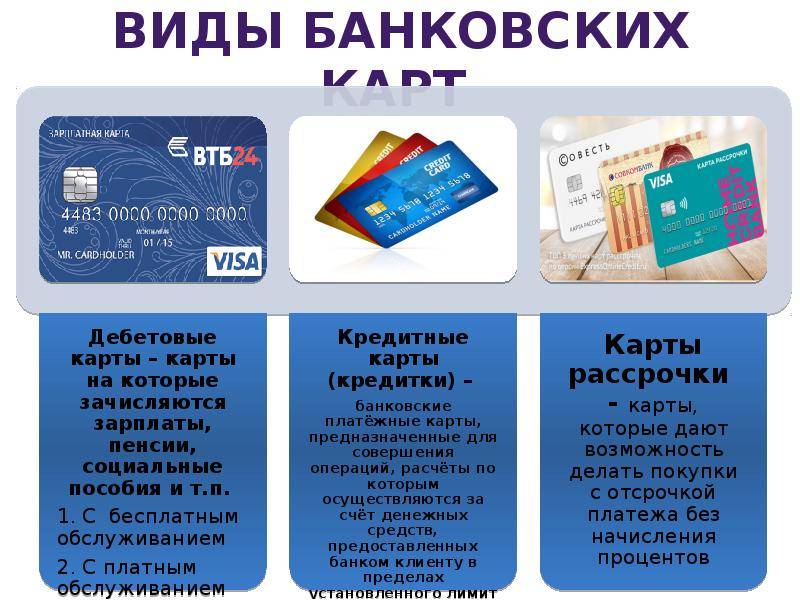

Классификация по расчетным операциям

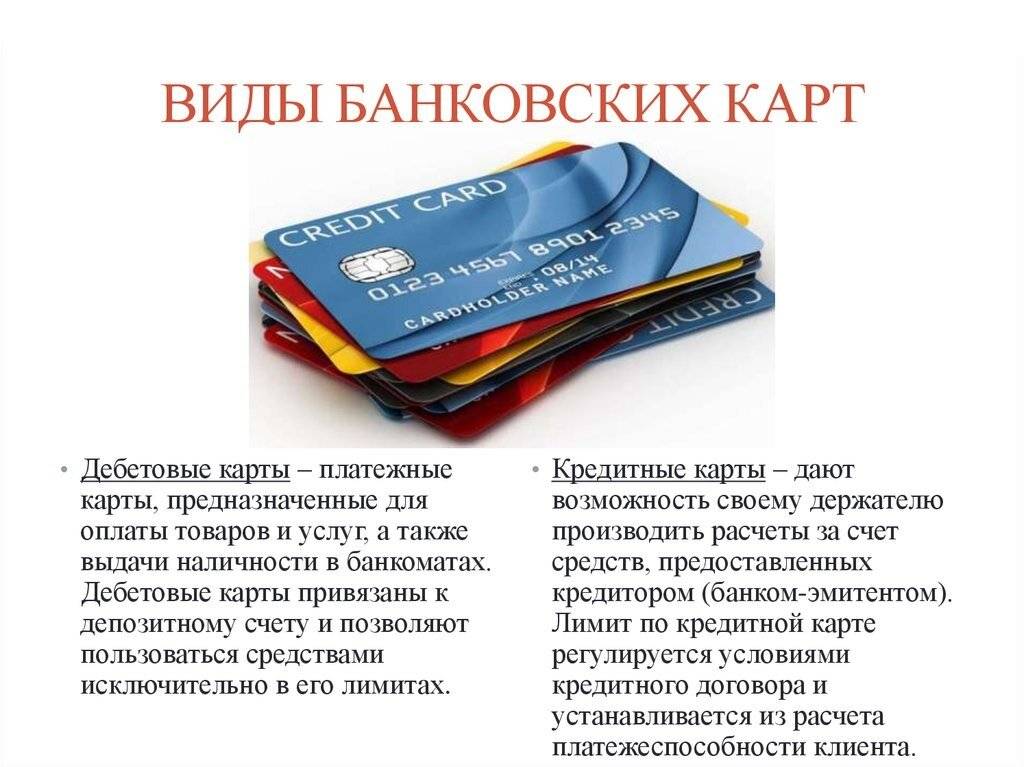

Все платежные банковские карты делятся на дебетовые, кредитные и овердрафтные. Кредитные карты предполагают использование заемных средств банка, это, иными словами, одна из форм кредитования. Соответственно за пользование займам пользователь обязан платить проценты, с той лишь разницей, что здесь нет графика платежей и фиксированной суммы к оплате. К тому же каждый банк предлагает заемщикам льготный период, в течение которого плата за пользование средствами не взимается.

Другой, не менее востребованный вид банковского «пластика» это дебетовая карта. На ней нет заемных средств, а ее владелец может лишь пополнять счет и пользоваться ей для оплаты товаров и услуг. Зарплатные карты также являются дебетовыми, с той лишь разницей, что счет пополняет не владелец, а его работодатель.

Классификация пластиковых карт

Классификация пластиковых карт

Овердрафтная карта имеет схожие черты с кредитной и дебетовой. Обычно овердрафт доступен для участников зарплатного проекта. Суть овердрафта в том, что пользователь, после окончания собственных средств может пользоваться заемными. Долг по овердрафту (перерасходу) списывается при первом пополнении счета.

Эмбоссированная карта

Пластиковые карточки выпускаются как с ровной, так и с рельефной поверхностью. Во втором случае при изготовлении применяется эмбоссирование – технология выдавливания на поверхности карты идентификационной информации:

- номер;

- срок действия (месяц и год);

- данные держателя;

- название компании работодателя (для корпоративных и зарплатных клиентов).

Банковские неэмбоссированные кредитки отличаются абсолютно ровной поверхностью. Стоит отметить, что изготовление карт с рельефом обходится банку гораздо дороже, поэтому эмбоссированными, как правило, являются продукты премиум класса (золотая, платиновая серии). Технология используется для упрощенной идентификации владельца и пластика, а также повышения уровня защиты данных клиента.

Как действует безналичный расчёт?

Каков порядок безналичных расчётов? Принцип действия здесь следующий:

- При совершении покупки карта вставляется в терминал, который устанавливает подлинность пластика.

- Банк-эквайер (то есть учреждение, отвечающее за производство всех операций по этим картам) сверяет полученные данные с теми, которые есть в базе.

- Если несоответствий не обнаружено, отправляется запрос в платёжную систему.

- Система отправляет запрос в банк, выпустивший карту (банк-эмитент) для выяснения сведений о состоянии счёта. Затем устанавливается возможность покупки, и если средств хватает, то нужная сумма перечисляется на счёт продавца.

- Терминал распечатывает два чека, продавец их подписывает и один оставляет себе, а второй выдает покупателю.

- В конце дня все данные о переводах средств отправляются в банк-эквайер, с которым магазин ведёт перерасчёты.

Дополнительные сведения по картам

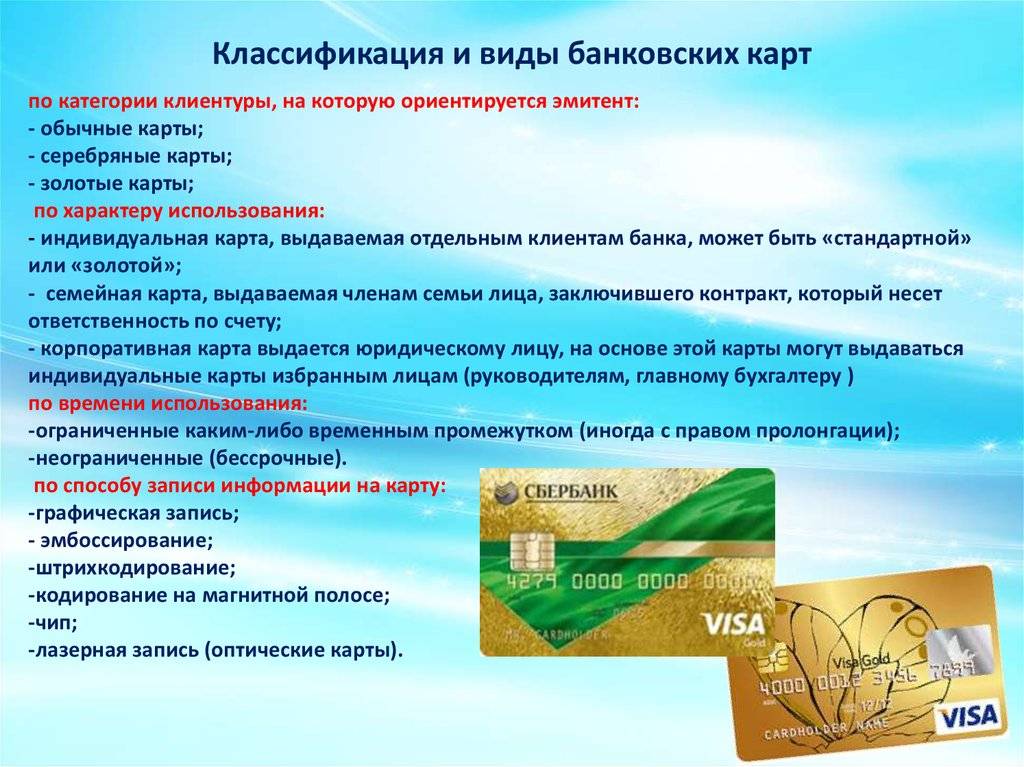

Все банковские карты распределяются по дополнительным категориям, статусам, возможностям, технологиям.

1. Выпуск: экспресс и классические

Существует два вида выпуска карт: моментальный и стандартный.

При моментальном, банковские карты выдаются клиенту сразу же и готовы к обслуживанию и использованию спустя несколько часов с момента выдачи их клиенту. Как правило такие банковские карты имеют минимальную банковскую защиту: магнитную полосу и пин.

При классическом выпуске банковских карт, потребуется подождать до 5 банковских дней, чтобы получить ее. Но данный тип карт, в основном предоставляется с чипом и дополнительными технологиями защиты.

2. Защищенность: 3D-Secure и чип

Все пластиковые банковские карты обладают стандартным уровнем защиты с использованием магнитной полосы и пин-кода.

Но чиповые и статусные ВИП карты, обладают дополнительными технологиями защиты. Такой технологией является 3D-Secure.

Суть 3D-Secure, заключается в подтверждении через смс всех финансовых операций по банковской карте. Такая возможность, увеличивает безопасность финансов клиента и сокращает возможность мошеннических действий с картами.

3. Категория: Classic, Gold, Platinum

Дополнительно все банковские карты распределяются по статусу. Статус карты зависит от финансовых вложений клиента в банке. Чем больше клиент совершает денежных операций или имеет денег на своем счету, ему предлагают статусы Голд, Платинум, ВИП и другие.

В большинстве случаев, все клиенты при открытии счета получают статус Классик. По истечению времени, клиенту предлагают статусы выше, за которые придется дополнительно заплатить.

Кредитные карты

Кредитная карта – это особый вид потребительской ссуды, открываемой физическим лицам. Карта с кредитным лимитом – это возможность пользоваться средствами банка в любое время и в любом месте. Характеристики кредитных карт:

- Для выдачи пластика необходимо открытие ссудного счета, а значит – оформление банковского кредита;

- Лимит по кредитной карте – это сумма предоставленной банком ссуды;

- Оформление карты занимает от нескольких часов до недели в зависимости от скорости рассмотрения кредитной заявки и ее лимита;

- Для выдачи карты требуется паспорт клиента, подтверждение доходов, места работы – то есть все то, что нужно для выдачи обычного потребительского кредита;

- Кредитные карты выдаются только лицам старше 18 лет, имеющим постоянную занятость;

- Ставки по картам могут быть довольно высокими – до 40-50% годовых. Это плата за «револьверность» пластика – то есть возможность неоднократно пользоваться лимитом;

- Многие кредитные карты предполагают наличие и дебетового лимита – причем в случае отсутствия комиссий за снятие наличных они могут быть весьма выгодными для клиента. Как правило, на остаток собственных средств на кредитках банки начисляют проценты по типу вкладов, и ставка может быть неплохой.

Кредитная карта – это платежный инструмент, который предоставляет заемщику доступ к ссудному счету. Она может иметь только кредитный лимит, но может и исполнять функции дебетовой – все зависит от тарифов конкретного банка.

Виды банковских карт

1. Дебетовые банковские карты

Дебетовые карты, являются одними из распространенных. Данный вид банковских карт предоставляет возможность пользоваться только личными денежными средствами.

К дебетовым банковским картам принадлежат:

- Карты для получения зарплаты.

- Карты для получения стипендий и других соц.выплат.

- Карты для получения начисленных процентов по банковским вкладам.

Дебетовые банковские карты, являются основой для платежных банковских систем и проведения финансовых операций между клиентами/банком, а также отходом от наличных денег.

2. Кредитные банковские карты

Кредитные банковские карты предназначены для использования банковских кредитных средств в распоряжении клиента. В большинстве случаев, кредитные банковские карты используют для крупных покупок за которые нет возможности сразу заплатить большие суммы денег.

Последним нововведением по кредитным банковским картам было введение льготного периода для клиентов банка в период до 60 дней, в который не начисляется кредитный процент.

Финансовое распределение банковских карт

Все карточные продукты, разделяются на два финансовых типа: дебетовые и кредитные карты. Разница заключается в использовании на дебетовых — собственных денежных средств, а на кредитных — кредитные денежные средства от банка.

1. Дебетовые

Предназначены исключительно для управления личными финансами. Этот тип карточных продуктов, можно как пополнять так и тратить/снимать свои денежные средства с них без ограничений (если таковые не оговорены в условиях обслуживания).

К дебетовым карточным продуктам относятся:

- Зарплатные.

- Пенсионные.

- Студенческие.

- Депозитные — для получения процентов с депозита.

В некоторых случая на дебетовые карты, можно установить овердрафт (заемные деньги) для использования заемных денежных средств при нулевом балансе личных средств.

2. Кредитные

Предназначены для управления как личными денежными средствами, так и кредитными деньгами, которые предоставляет финансовое учреждение на условиях договора. Такой вид карточных продуктов, используется для предоставления клиентам кредитных средств для личных потребностей, крупных покупок, снятия денег в рамках выделенного банком лимита индивидуально под каждого клиента.

Большинство кредитных карт имеет льготный период пользования денежными средствами, сроком от 25-60 дней, в зависимости от условий указанных в договоре кредита.

Какие бывают карты Сбербанка

Выбирая карточку, нужно основываться на своих потребностях. Если желания брать заемные средства нет, выбирают дебетовую.

Она дает такие возможности:

- расплачиваться в торговых точках;

- производить оплату в интернет-пространстве;

- хранить свои сбережения;

- получать и использовать бонусы.

Кредитка позволяет рассчитывать при покупках на определенную сумму, заранее оговоренную. Ее потребуется возместить с учетом процентов или без доплат в определенный срок. Использовать заемные деньги можно в любое время, численность раз не ограничена. Главное при этом не превышать ограничение. Преимущества кредитки состоит в возможности тратить средства, которых у клиента нет в наличие. И иметь возможность покупать товары, на которые пришлось бы копить, или оплатить незапланированный товар.

Определив, какие бывают банковские карты Сбербанка, потребуется ознакомиться с условиями и дополнительными возможностями, предлагаемыми каждым видом. Они имеют как общие условия, так и исключительные привилегии.

Виды по платёжным системам

В России действует несколько платежных систем как локальных, так и международных. В рамках каждой системы банки выпускают следующие пластиковые карты:

- Visa, MasterCard – универсальные карты, подходящие для всех платежных операций в России и за границей. Банки-эмитенты предлагают держателям бонусы, скидки, акции и другие программы лояльности. Имеются технологии бесконтактного платежа – Visa PayWave, MasterCard PayPass, имеющие одинаковый функционал;

- American Express – карты принимаются в большинстве стран мира, их держатели получают бесплатную страховку, покупая билеты на самолет или оплачивая другие транспортные услуги. Компании-партнеры системы предоставляют скидки путешественникам при оплате отелей, кафе, найме автомобилей в других государствах. Карта мало эффективна в России ввиду небольшого количества банкоматов, терминалов и компаний, принимающих оплату;

- «Мир» – предлагает функционал, подходящий для применения внутри страны, а также в Республике Крым. Карта обслуживается только в пределах Российской Федерации;

- UnionPay – проект разработан в Китае. Географических ограничений в работе нет, однако в России обслуживающих банков и принимающих компаний недостаточно для комфортного использования. Карта удобна при частом посещении Китайской Народной Республики, так как производит прямую конвертацию рублей в юани, без промежуточного перевода в доллары или евро. Цена оформления и обслуживания гораздо ниже, чем у Visa и MasterCard.

Плюсы использования

Карты универсальны, держатель может единовременно иметь при себе крупную сумму денег.

- В случае потери, достаточно одного звонка, чтобы ваша карта была аннулирована и перевыпущена. Никто, кто бы ее не нашел, не сможет ее использовать. Сумма на счете будет сохранена, кроме издержек на перевыпуск.

- Возможность провозить с собой крупные суммы без таможенной декларации, когда как многие страны ограничивают ввоз наличности более установленной нормы.

- Карта позволяет оплачивать товары по всему миру, как через Интернет, так и при наличии терминала там, где вы собираетесь что-либо приобрести. Отсутствие необходимости обмена валют в таком случае.

Скорость получения наличных денег. Любой банкомат выдаст вам необходимые средства в течение нескольких секунд.

- Денежные переводы также можно делать очень быстро и без комиссии.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

- Оформляются как неименная дебетовая карта – то есть их выдача происходит мгновенно, в момент заключения договора

- Это карта на предъявителя, то есть ею может рассчитываться любой владелец, вне зависимости от того, кто карту приобретал;

- Имеет определенный ограниченный лимит, не предполагает открытия овердрафта либо пополнения счета (в последнем случае бывают исключения);

- Как правило, непригодна для расчетов в интернете;

- С карты можно снимать наличные либо рассчитываться ею в терминалах магазинов.

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Виды платежных банковских карт по форме персонализации

Все платежные карты можно разделить на две основные формы: персонализированная карта и не персонализированная карта.

Персонализированная карта

Это карта, выпускаемая для конкретного человека. На карте вытеснены фамилия и имя владельца карты на английском языке.

Также на персонализированной карте отражен срок действия карты, номер счета карты, а также наименование банка, выпустившего карту.

Не персонализированная карта

Такую карту еще называют «Noname» (без имени). Это не именная карта, то есть не имеющая привязки к конкретному владельцу счету.

Такие карты выпускаются, как правило, в целях предоставления кредитов физическим лицам: выданный кредит зачисляется на карту, заемщик тратит это деньги, после чего такая карта становится ненужной. То есть ее выпускают только для разового использования.

Основные категории карт выпускаемых Сбербанком

- Оплачивать товары в торговых центрах и магазинах;

- Расплачиваться за услуги и товары онлайн;

- Получать и тратить бонусы;

- Копить и хранить деньги.

Преимущества кредитной карты:

- Отсутствие овердрафта;

- Пользоваться кредитными деньгами можно в любое время неограниченное количество раз.

Важно! Заимствованные деньги нужно вернуть в льготный период, во избежания начисления процентов. Также по кредитной карте нужно вносить ежемесячный обязательный платеж в размере 5% от суммы задолженности + начисленные проценты

Данный платеж нужно вносить даже при действии льготного периода.

Лучшие предложения по кредитным картам в банках с льготным периодом (0%) на сегодня

| Кредитные карты – наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

| ВТБ | от 14,9% | до 1 млн. ₽ | 3-15% | 110 дней | 0 ₽ |

| Альфа Банк | от 11,99% | до 500 т. ₽ | до 30% | 100 дней | 590 ₽ |

| Банк Открытие | от 13,9% | до 500 т. ₽ | включён в условия обслуживания | 120 дней | 0% при выполнении условий (100 ₽ в месяц при покупках менее 5000 р. мес.) |

| МТС Деньги Weekend | от 19,9% | до 400 т. ₽ | 1 – 9% | 51 день | первый год бесплатно, со второго 1200 р. в год |

| Восточный Банк | от 18% | до 500 т. ₽ | до 15% | 90 дней | 0 ₽ |

| Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

| Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | 55 дней | 0 ₽ первый год, со второго 0% при выполнении условий покупок в мес. на сумму от 10 000 ₽, в иных случаях 99 ₽ в мес. |

| Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 – 30% | 55 дней | 590 ₽ в год |

| МТС CashBack | 11,99% | до 500 т. ₽ | 1-25% | 111 дней | 0 ₽ |

| Сбербанк | от 23,9% | до 600 т. ₽ | до 30% | 50 дней | 0 ₽ |

Какие действия можно совершать с помощью банковской карты

Банковская карта – вовсе не аналог кошелька, в котором хранятся наши наличные деньги. Это скорее ключ, открывающий доступ к деньгам, хранящимся на привязанном банковском счёте к пластиковой карточке держателя карты.

Как же можно распоряжаться своими деньгами с помощью пластиковой карты? Рассмотрим самые распространенные варианты применения пластиковых карт.

1. Работа с банкоматами

Снятие и внесение наличных, оплата телефона, услуг, пошлин, штрафов, перевод денег на счета клиентов того же банка или другого банка. Эти и другие операции можно осуществить с помощью банкоматов.

2. Оплата в магазинах

Для оплаты покупок необходимо предоставить продавцу банковскую карту, он считывает с нее данные специальным устройством, иногда от держателя карты потребуется ввести PIN-код и поставить свою подпись в чеке.

3. Расчеты в интернете

Купить железнодорожный и авиабилет, забронировать отель, билет на концерт, заказать и оплатить практически любой товар из любой точки мира. Все это сейчас возможно сделать через интернет, имея банковскую карту. Тут есть много особенностей и подводных камней, тема оплаты банковской картой товаров в интернете обширна.

Выбор платежной карты для личного пользования

Для личного использования лучше всего выбирать только дебетовые банковские карты без дополнительных статусов типа Голд, ВИП, так как это лишние и не нужные расходы. Выбирая дебетовую карту для себя, важно получить карту с максимальной защитой с использованием чипа и технологии 3D-Secure. При выборе кредитной банковской карты, многие клиенты входят в эйфорию и начинают безрассудно тратить кредитные средства, возвращая на их место суммы на треть, а порой в несколько раз превышающие потраченные суммы

Поэтому, лучше жить по своим средствам и научившись контролю и учету личных финансов, рассматривать возможность оформления кредитных карт

При выборе кредитной банковской карты, многие клиенты входят в эйфорию и начинают безрассудно тратить кредитные средства, возвращая на их место суммы на треть, а порой в несколько раз превышающие потраченные суммы. Поэтому, лучше жить по своим средствам и научившись контролю и учету личных финансов, рассматривать возможность оформления кредитных карт.

Перспективы отказа от пластика

По мнению Дениса Гаврилина, можно ожидать, что на горизонте трех лет доля цифровых карт в общем объеме эмиссии перейдет отметку в 40%. Как следует из статистики Банка России, на конец третьего квартала 2020 года в России было выпущено 293,1 млн карт (статистика не делит эмитированные карты на пластиковые и цифровые).

Сбербанк к концу 2023 года планирует эмитировать 50% от всех выпускаемых карт исключительно в цифровом формате. Сбербанк занимает первое место в общем объеме эмитированных карт — у него насчитывается 98 млн клиентов. Второй крупнейший банк — ВТБ — хочет к 2023 году выпускать в цифровом виде до 40% всех банковских карт.

«Карты без пластикового носителя — это будущее наших ежедневных расчетов. Отсутствие физического носителя никак не влияет на свойства карты, но сокращает время на ее оформление и получение. С развитием бесконтактных платежей классическая банковская карта постепенно уходит на задний план и теряет актуальность», — отмечает исполняющий обязанности директора дивизиона «Кошелек клиента» Сбербанка Игорь Ковалев.

Рост популярности карт без пластика отмечают и в QIWI. По словам Протопопова, если во втором квартале 2019 года пользователи в среднем совершали 11 операций с использованием виртуальной карты, то в 2020 году за аналогичный период клиент совершал уже 19 операций. Активнее всего виртуальными картами пользуются в Москве и области, а также Санкт-Петербурге.

Подписывайтесь также на Telegram-канал РБК Трендов и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Выводы

Итак, существует множество типологий пластиковых банковских карт, и деление происходит по разнообразным параметрам. Окончательный выбор нужно делать, исходя из собственных пожеланий и предложений банков вашего города. Наиболее популярными являются дебетовые и кредитные карты систем Visa или MasterCard, выданные на стандартных условиях – именно они обеспечивают большую часть потребностей клиентов за разумную плату. Однако не стоит забывать и о том, что есть множество других видов пластика, которые могут быть весьма привлекательны в определенных ситуациях.

редактура, графическое и текстовое оформление: Мацун Артём

Вам также будет интересно:

На правах рекламы