Дебетовая карта Виза Голд

Что дает золотая карта Сбербанка Виза Голд? В первую очередь, она позволяет владельцу получать быстрый и качественный сервис, а также пользоваться специальными предложениями – скидками и кэшбэком. При стоимости годового обслуживания в 3000 рублей клиент получает обслуживание премиум-класса. Как правило, банк предлагает оформить дебетовую золотую карту только надежным клиентам с высоким доходом и проверенной репутацией.

Держателю золотой дебетовой карты доступны все основные функции пластика: оплата товаров и услуг в магазинах и интернете, хранение средств, получение заработной платы или иных доходов, переводы на другие счета и карты. Такой же функционал предлагают и классические карты, однако лимиты по ним на порядок ниже.

Разберемся, чем отличается золотая карта Сбербанка от обычной дебетовой с более дешевым или даже бесплатным годовым обслуживанием. Конечно, разница не только в стоимости. Ежедневные и ежемесячные лимиты на выдачу наличных увеличены. Помимо основных функций, пластик дает дополнительные преимущества – привилегии от платежной системы Visa, повышенный кэшбэк, отличный сервис в поездках за рубежом.

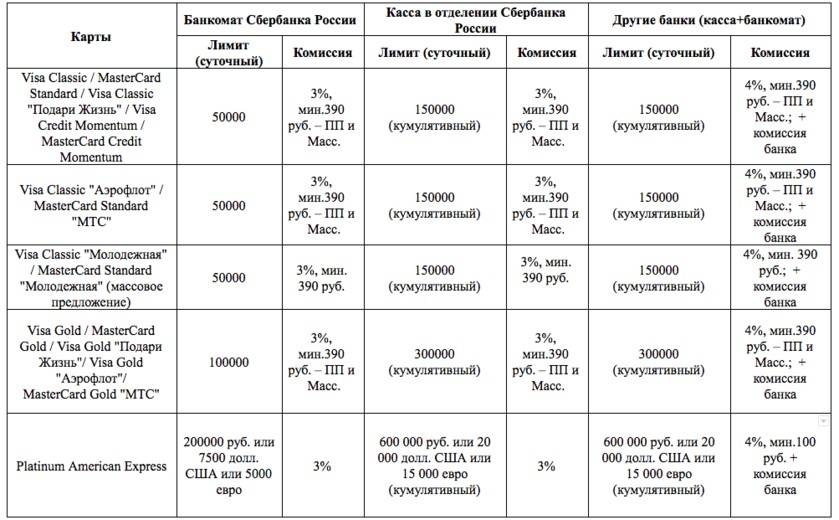

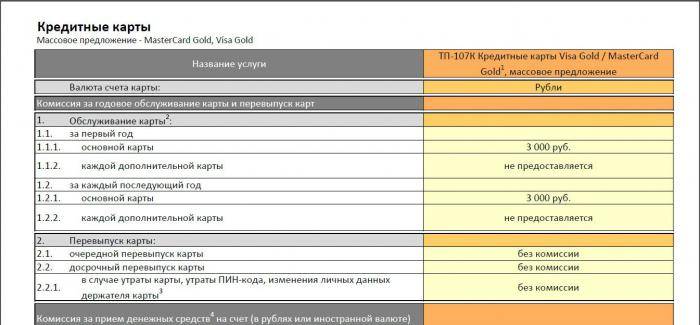

Тарифы

Обслуживание карты стоит недешево – 3000 рублей в первый и последующие годы. За использование дополнительной карты придется ежегодно платить 2500 рублей. Перевыпуск пластика осуществляется бесплатно.

В собственных банкоматах Сбербанка ежедневно можно снимать до 300 000 рублей без комиссии. Аналогичные условия действуют для снятия наличных через кассу. Однако стоит учесть, что банк удерживает дополнительный процент, если вы снимаете свыше 300 000 руб. Размер комиссии составляет 0,5% от разницы.

За снятие денег в банкоматах сторонних организаций удерживается 1% от суммы, но не менее 100 рублей. Комиссия в 1% действует и в кассах других банков, с той лишь разницей, что минимум составляет 150 рублей.

В месяц можно снимать через банкоматы и кассы Сбербанка не более 3 млн рублей без комиссии.

Специальные условия

Виза Голд Сбербанк (дебетовая карта) выпускается на общих условиях. Пластик поддерживает систему бесконтактных платежей Apple Pay, Google Pay и Samsung Pay. Владелец карты получает бесплатные смс и push-уведомления обо всех совершенных операциях.

Оформить «золотой» пластик легко:

- Заполните онлайн-заявку на сайте банка. Вам потребуется указать только паспортные данные и номер телефона для связи.

- Дождитесь смс-оповещения из Сбербанка. Вам сообщат, где и когда можно будет забрать готовую карту.

- Посетите офис банка для получения пластика. При себе нужно иметь паспорт.

Активировать карту можно в мобильном приложении Сбербанк Онлайн. Там же вы сможете поменять пин-код, проводить блокировку или заказывать перевыпуск.

Плюсы карты

Что дает золотая карта Сбербанка России своему владельцу помимо статуса? Какие преимущества доступны держателю пластика за 3000 рублей в год? Можно выделить основные плюсы золотой карты Сбербанка:

- возможно использовать в качестве зарплатного пластика;

- счет может быть открыт в любой из трех валют: рубли, доллары, евро;

- до 30% бонусами при покупках у партнеров банка;

- кэшбэк за все покупки;

- можно расплачиваться как в России, так и за ее пределами;

- дополнительные привилегии платежной системы Visa;

- возможность экстренно снять деньги, если вы потеряли карту за границей;

- круглосуточная поддержка по горячей линии;

- удобное и бесплатное мобильное приложение;

- медицинская страховка при выезде за рубеж.

Внимание! Держателям зарплатных карт в рамках отдельного проекта доступны наиболее выгодные условия пользования, так как годовое обслуживание оплачивает работодатель.

Минусы карты

Но помимо плюсов золотая карта Cбербанка обладает еще и некоторыми недостатками. Один из наиболее ощутимых минусов – стоимость годового обслуживания. Она достаточно высока – 3000 рублей. Это конечно дорогое обслуживание. При этом стоимость не становится меньше с течением времени – она составляет 3000 рублей в год.

Еще один серьезный недочет золотой карты – кэшбэк. Во-первых, он начисляется не рублями, а бонусами. Во-вторых, стандартный кэшбэк составляет всего 0,5%. Процента на остаток по счету тоже не предусмотрено.

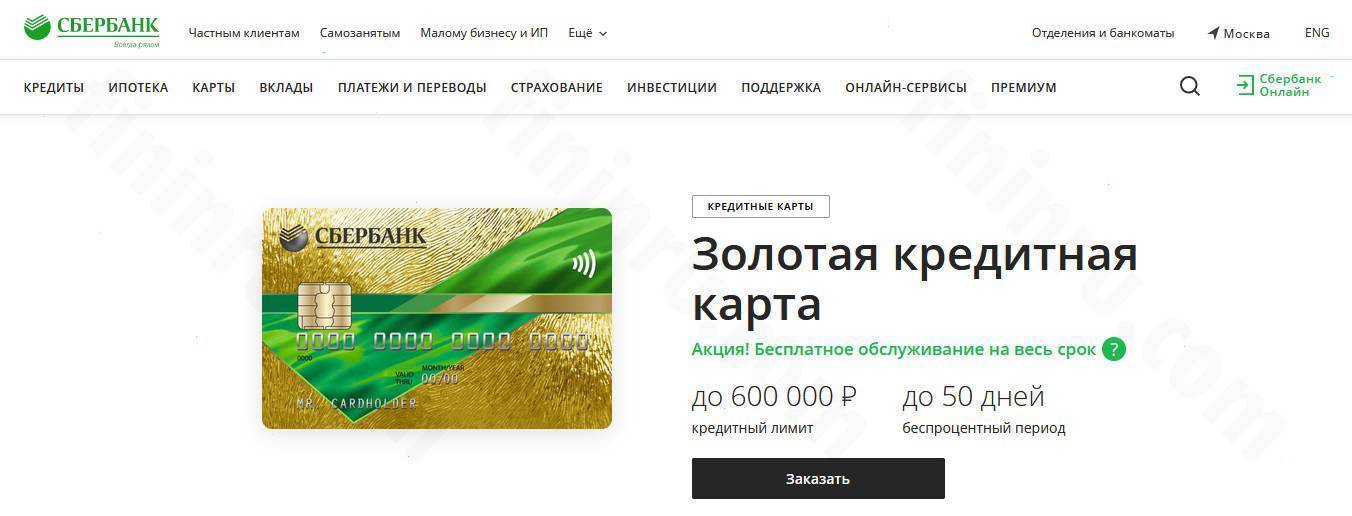

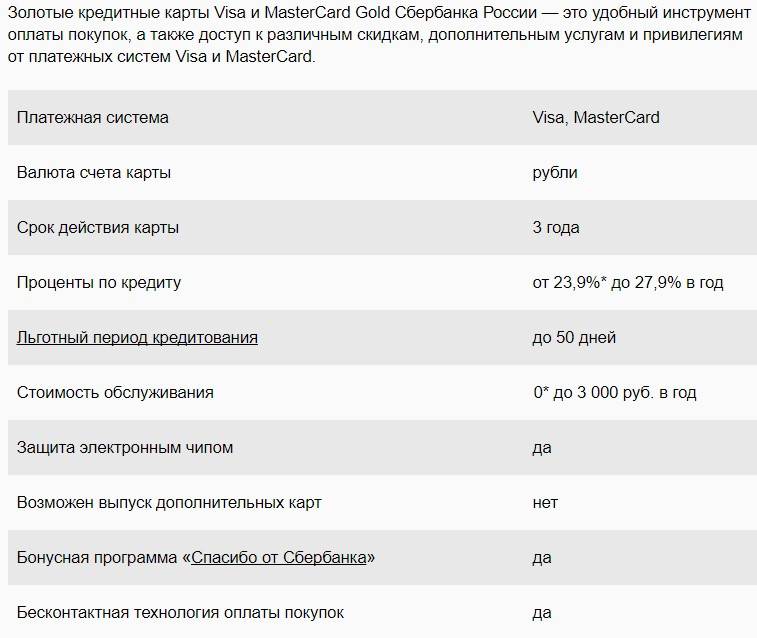

Функции золотой кредитки

Золотая кредитная карта Сбербанка России, помимо очевидных привилегий от платежной системы и бонусов по персональному предложению (если вам такое поступило), обладает множеством функциональных достоинств. К ним относятся:

- возможность бесконтактной оплаты как самой картой, так и телефону, к которому она привязана;

- счет ведется только в рублях. За границей все операции выполняются с автоматическим переводом в местную национальную валюту по курсу банка;

- срок действия карты – 3 года. После этого вы можете заказать ее перевыпуск или отказаться от использования;

- 50 дней – льготный период, в течение которого вы можете вернуть деньги на карту без процентов;

- увеличение процентной ставки при просрочках – до 36% годовых;

- бонусная программа «Спасибо», которая позволяет получать 0,5−20% от потраченной у партнеров банка суммы на бонусный счет. Управлять бонусами можно в личном кабинете программы;

- бесплатное СМС-информирование и интернет-банк.

Стоит уточнить, что использование кредитки предоставляет, в основном, безналичный расчет. Однако вы можете и обналичить деньги. В банкоматах вы можете снять до 100 тыс. рублей. При этом операция облагается комиссией – 3−4% от суммы операцией, но при этом не меньше 390 рублей.

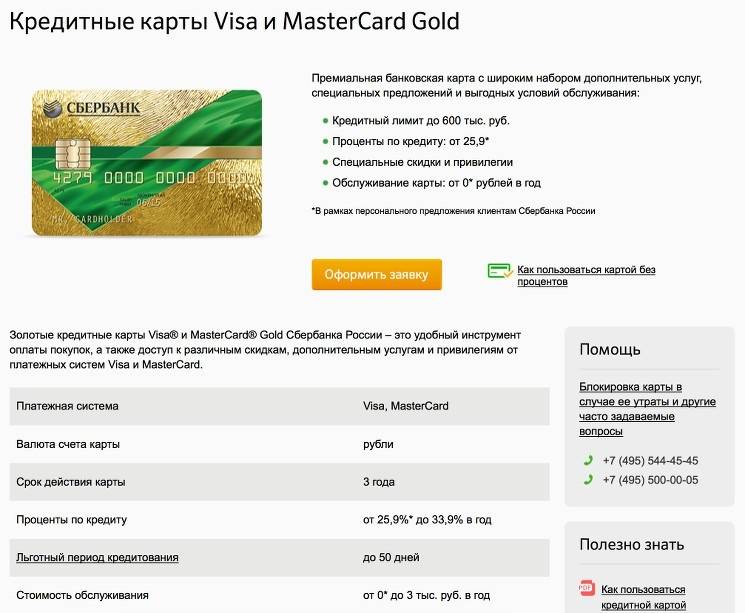

Условия обслуживания кредитной карты Виза Голд от Сбербанка

Под обслуживанием этого вида кредитной карты Сбербанк подразумевает:

- годовую ставку по займу — 33,9%;

- ежегодную стоимость обслуживания — 3 тыс. руб.;

- гарантированную безопасность;

- круглосуточную техническую поддержку;

- бесплатную услугу повторного выпуска карты в случае потери;

- простое пополнение счета различными способами;

- возможность воспользоваться системами дистанционного обслуживания;

- право принимать участие в акциях и пользоваться скидками платежных систем;

- наличие специальной программы «Спасибо» от Сбербанка;

- возможность расплачиваться картой за товары за рубежом.

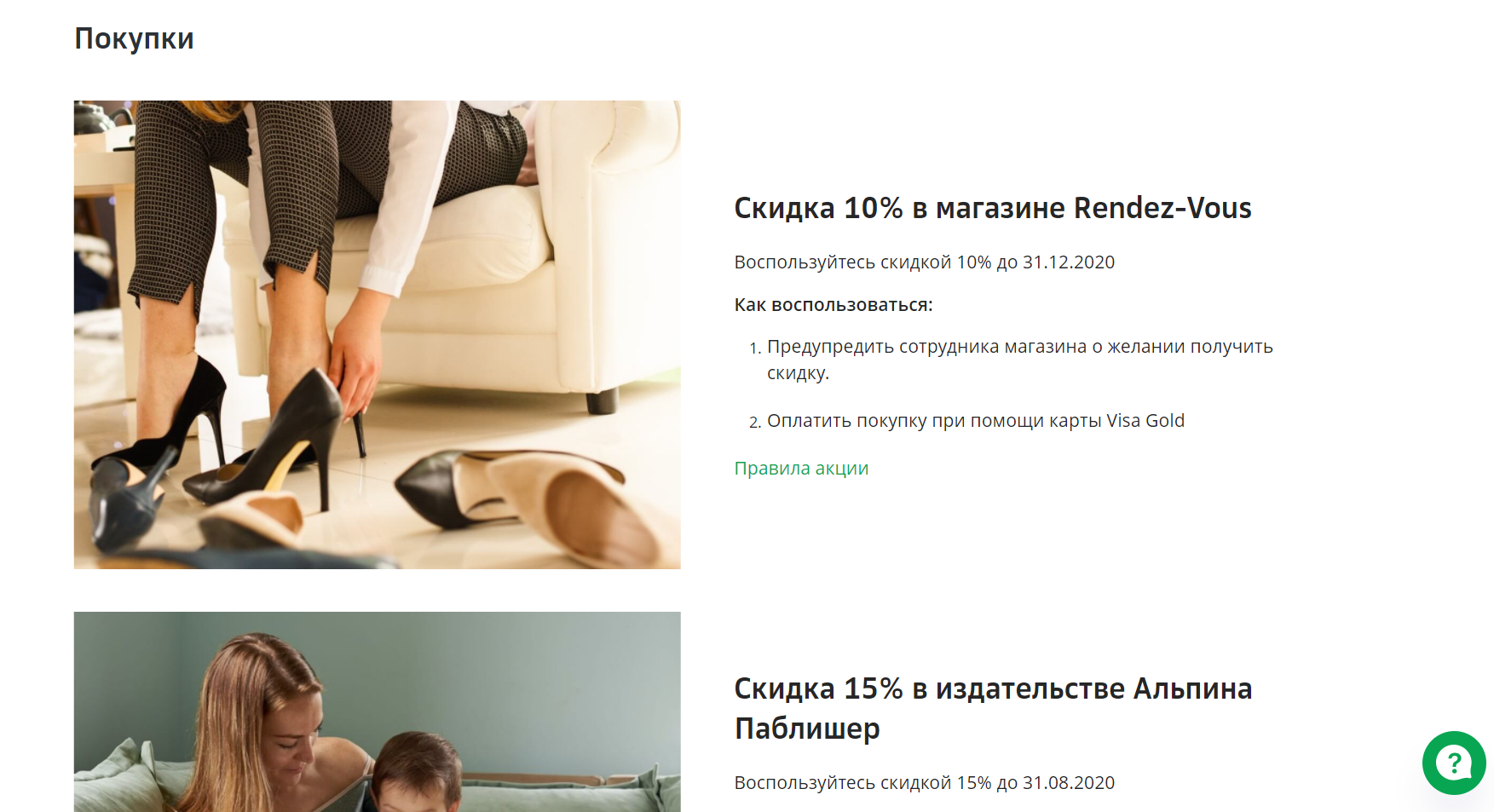

Привилегии с картой Visa Gold

Основное достоинством «золотого» тарифа состоит в бонусных программах, которые позволяют клиенту уменьшить свои повседневные траты.

Список привилегий регулярно обновляется в зависимости от предложений партнеров. До конца 2020 года Владельцам пластика «Visa Gold» открывается доступ к следующим скидкам:

Воспользоваться картой для получения скидки можно двумя способами. Если оплата совершается в физическом магазине, то достаточно приложить пластик Visa Gold к терминалу. При совершении покупок через интернет-сети действует система промо кодов.

К другим привилегиям, которые предоставляет золотой тариф, принадлежат:

- Функция оформления дополнительной карты;

- Выдача наличных в России и заграницей (в дочерних банках) на равных условиях;

- Круглосуточный формат обслуживания через единый контактный центр;

- Функция экстренного обналичивания при утрате пластика за рубежом;

- Синхронизация карты с электронными кошельками (Яндекс.Деньги, WebMoney и т.д.).

Дополнительная карта для Виза Голд имеет схожие условия пользования с оригинальной. Отличается цена ежегодного обслуживания – она составляет 2 500 р в год.

Кому подходит Виза Голд от Сбербанка

Так что такое золотая карта Сбербанка и кому она будет полезна? Visa Gold будет по достоинству оценена гражданами с высоким уровнем дохода. При грамотном использовании продукта можно получить не только привилегии, но и определенную выгоду, несмотря на стоимость обслуживания. Если вы часто путешествуете за границу и предпочитаете безналичный расчет – золотая карта отлично подойдет вам.

Внимание! Премиальные карты бесполезны для тех людей, которые мало тратят и не снимают крупные суммы. В таком случае выгода окажется минимальной и не сможет перекрыть расходы на годовое обслуживание.. Если же вы практически не бываете за рубежом, а ваш доход не превышает среднего уровня, не стоит оформлять карту Виза Голд от Сбербанк (дебетовую), так как для вас это будет невыгодно

Если же вы практически не бываете за рубежом, а ваш доход не превышает среднего уровня, не стоит оформлять карту Виза Голд от Сбербанк (дебетовую), так как для вас это будет невыгодно.

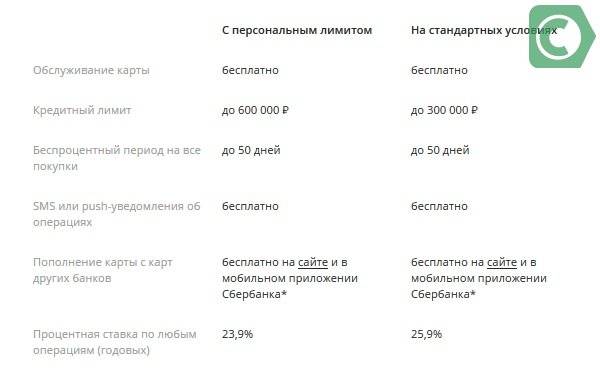

Условия обслуживания и тарифы

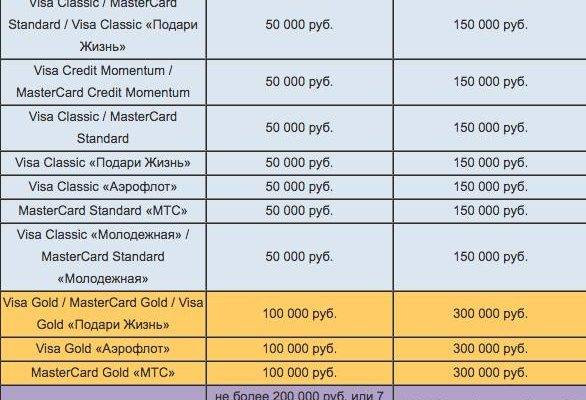

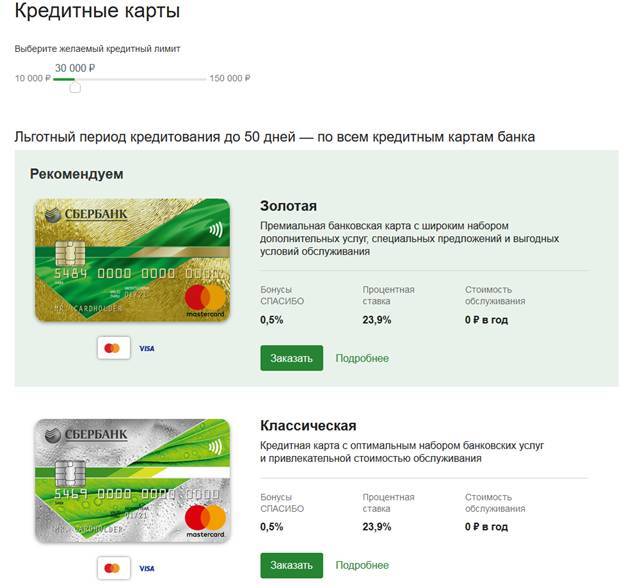

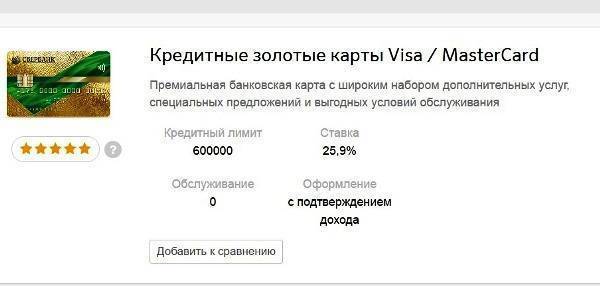

На сегодня в Сбербанке есть 2 вида кредитных голд карт, которые могут быть оформлены клиенту:

- со стандартными параметрами обслуживания;

- с предодобренным кредитным лимитом.

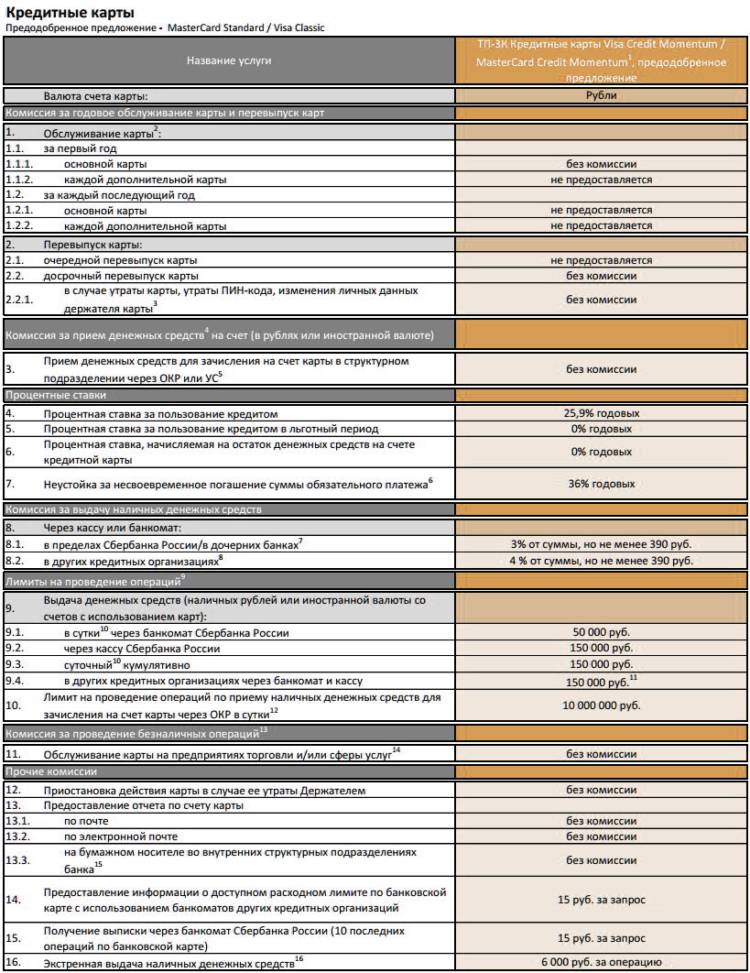

Основным их отличием является то, что на пластик со стандартными условиями банк устанавливает лимит не более 300 тысяч рублей (клиентам с предрассчитанным лимитом доступно до 600 тысяч рублей), а также процентная ставка, которая для стандартной карточки составляет 25,9% годовых (для преодобренного предложения – 23,9%).

Все остальные условия для пользования золотой картой стандартны:

- бесплатное ежегодное обслуживание;

- плата за перевыпуск пластика отсутствует;

- льготный период пользования кредиткой – до 50 дней;

- карточка действительна 3 года, валюта – рубль, платежная система – Виза либо МастерКард;

- кредитка подключается к программе лояльности «Спасибо от Сбербанка»;

- возможно проведение бесконтактных платежей и использование пластика за границей;

- бесплатное информирование о зачислениях/списаниях по карте;

- снятие наличных в устройствах Сбербанка – 3%, не менее 390 рублей; в АТМ других банков – 4%, min 390 рублей;

- формирование выписок в банкомате Сбербанка либо проверка доступного остатка в чужих банкоматах – 15 рублей за 1 операцию;

- при несвоевременном внесении обязательного платежа по карте ставка возрастает до 36% годовых.

Как проверить предодобренное предложение

Для активных пользователей банковских сервисов и надежных клиентов Сбербанк оформляет золотую карточку с финансовым лимитом на специальных условиях. Чтобы узнать, одобрена ли золотая кредитная карта Сбербанка, необходимо:

- проверить предложение, воспользовавшись системой Сбербанк Онлайн;

- набрать на номер 900 и уточнить возможность оформления у оператора.

Чаще всего Сбербанк делает преодобренные предложения в адрес клиентов, которые получают выплаты на пластиковую карту либо активно используют другие банковские продукты, включая потребительские кредиты и вклады.

Акции на бесплатное обслуживание

Иногда Сбербанк проводит акции по отмене годовой оплаты за обслуживание при оформлении золотых кредиток. Подобные предложения периодически применяются для наращивания кредитного портфеля банка и охвата населения кредитными продуктами.

Стоимость обслуживания и тарифы

Сбербанк выпускает три типа золотых карт по числу наиболее популярных в стране систем: Visa, MasterCard и МИР.

В то же время, преимущества и бонусы остаются практически неизменными.

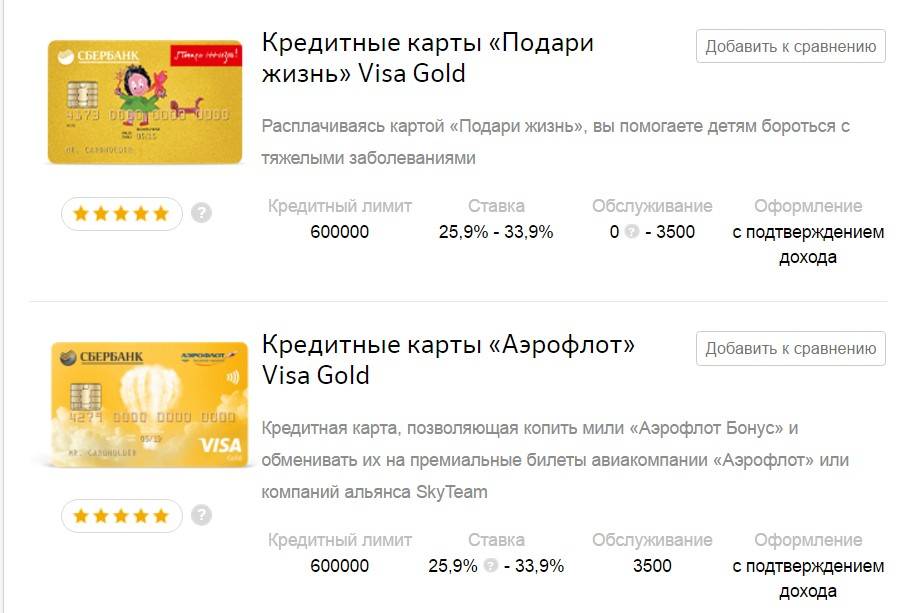

Visa Gold

Сбербанк предлагает три типа золотых карт Visa Gold (Виза голд): стандартные, «Подари жизнь» и «Аэрофлот». Они отличаются друг от друга возможностями и стоимостью. Наиболее универсальной считается стандартная карта, однако ряду пользователей может больше подойдет «Аэрофлот» или «Подари жизнь».

Стандартная золотая карта Visa Gold

Открывается в трех валютах. Перевыпуск, как плановый, так и досрочный вне зависимости от причины – бесплатный.

- Годовое обслуживание: 3 тысячи рублей, 100€ или 100$.

- Бесплатное пополнение, за исключением тех случаев, когда нужно совершить пополнение через другой банк. В этом варианте помимо суммы платежа нужно будет дополнительно внести комиссию в размере 1,25% от суммы, но не менее 30р. Есть и верхняя граница: не больше 1000 рублей, вне зависимости от суммы.

- Снятие наличных в пределах лимита: бесплатно. Исключение для сторонних банков. Если нужно снять деньги в чужом банкомате/отделении, придется заплатить 1% от суммы в качестве комиссии, но не менее 100р., 3€/$.

- Платежи в магазинах: бесплатные.

- Лимит на выдачу за 1 месяц: 3 миллиона рублей или 100 тысяч €/$.

- Лимит на выдачу за 1 сутки: 300 тысяч рублей или эквивалент. Следует учитывать, что лимит не действует в отделениях Сбербанка.

- Зачисление денег в сутки: не более 10 миллионов рублей.

Visa Gold «Аэрофлот»

Также, как и предыдущая карта, открывается в трех валютах: рубли, евро и доллары США. Плановый и досрочный перевыпуск – бесплатный.

- Годовое обслуживание: 3500 рублей, 120 евро/долларов США.

- Пополнение карты: бесплатное. Исключение: пополнение карты через сторонние банки. В такой ситуации дополнительно взимается комиссия в размере 1,25% от суммы, но не меньше 30 рублей. Верхний предел: не больше 1000 рублей.

- Снятие денег в рамках лимита: бесплатно. В сторонних банках: 1% от суммы в качестве комиссии, не менее 100 рублей или 3€/$.

- Платежи в магазинах: бесплатные.

- Ограничения на выдачу денег (за месяц): 3 миллиона рублей или 100€/$.

- Ограничения на выдачу средств (за одни сутки): 300 тысяч рублей или эквивалент. Следует учитывать, что лимит не действует в отделениях Сбербанка.

- Зачисление денег в сутки: не более 10 миллионов рублей.

Visa Gold «Подари жизнь»

В отличие от двух предыдущих вариантов, выпускается только с рублевым счетом.

- Годовое обслуживание: 4000 рублей.

- Пополнение карты: бесплатное в Сбербанке. В других банках 1,25% от суммы, но не меньше 30 рублей. Верхний предел: не больше 1000 рублей.

- Снятие наличных в пределах лимита: бесплатно. В сторонних банках: 1% от суммы в качестве комиссии, не менее 100 рублей.

- Платежи в магазинах: бесплатные.

- Лимит на выдачу за месяц: 3 миллиона рублей.

- Лимит на выдачу за сутки: 300 тысяч рублей. Лимит не действует в отделениях Сбербанка.

- Зачисление денег в сутки: не более 10 миллионов рублей.

MasterCard Gold

Золотая карта от MasterCard выпускается только в одной разновидности. Одна абсолютно идентичная стандартной аналогичной карте Visa. Пользуется большей популярностью, однако только потому, что банк ее более активно рекламирует. По всем остальным параметрам от Visa ничем не отличается.

Золотая карта МИР

Золотая карта МИР – это отечественная система, которая будет исправно работать несмотря ни на какие санкции. Все тарифы также идентичны стандартной Visa или MasterCard, за одним исключением: выпускается она только с рублевым счетом.

Как следствие, лучше всего подойдет тем лицам, которые предпочитают использовать данное платежное средство исключительно на территории России.

Кредитная

Важным преимуществом является возможность получения кредитного лимита, который является хорошей гарантией наличия нужной суммы в любой момент. Кроме того, некоторые условия расчетов делают их гораздо более выгодными в использовании, чем дебетовые

Все банковские продукты данного типа имеют определенные особенности, которые важно учитывать:

- оформить золотую кредитку не очень легко. Для этого нужно уже являться клиентом банка (иметь дебетовый счет или кредит). Обычно карточка предлагается заемщику или он может сам подать заявку на получение;

- заемщик должен быть старше 21 года, иметь стабильный официальный доход (зачастую требуется предоставление справки);

- получаемый кредит может быть до 600 тыс. руб. Обычно предоставляется меньшая сумма, которая постепенно увеличивается в зависимости от активности использования лимита. Допустимый лимит определяется по внутренним критериям индивидуально для каждого заемщика;

- процентная ставка 25,9%;

- за снятие наличных в банкомате или кассе необходимо будет заплатить дополнительную комиссию 3% от суммы. Если же использовать банкоматы или кассы другого финансового учреждения, то комиссия возрастает до 4%. За безналичные расчеты никакие дополнительные средства не взимаются;

- сам пластик действителен 3 года. Далее нужно перевыпускать, но счет при этом полностью сохраняется (баланс и условия кредитования автоматически переносятся);

- комиссия за пользование не взимается. Исключение составляют лишь некоторые типы договоров (кобрендинговые). Это особый вид кредитных продуктов, по которому предусматривается совмещение непосредственно кредитования с предоставлением акционных возможностей. Заемщик может использовать ее как дисконтную при осуществлении определенных покупок. К примеру, программа «Аэрофлот» предусматривает начисление специальных бонусов за покупку авиабилетов, которые затем используются таким же образом или для расчета за проживание в отели, путевки, проезд;

- платеж определяется минимальный. Чтобы выплатить сам долг необходимо вносить большую сумму, так как основная масса фиксированного платежа идет на проценты;

- 50 дней льготного периода позволяют восполнить лимит за это время без уплаты процентов за пользование средствами;

- за несвоевременную оплату необходимого минимального платежа предусматривается штраф в размере 36% годовых от суммы долга.

Итак, подводя итог, стоит еще раз отметить, что в любом случае подобные банковские предложения имеют массу преимуществ. Даже если по некоторым типам договоров предусматриваются более высокие процентные ставки и комиссии, то в любом случае пользование будет весьма выгодным за счет начисляемых бонусов. Кроме того, подобные банковские предложения обеспечивают свои клиентам пользователям значительно больше различных гарантий, чем другие типы. Это достигается благодаря возможности перевыпуска пластика где угодно, повышенной системе безопасности данных и требований к проведению операции.

https://www.youtube.com/watch?v=k-7mcsNg3jE

Как пользоваться кредитной картой

Воспользоваться карточкой можно сразу после ее получения в банке. Лимит становится доступным после активации пластика.

Никаких дополнительных подтверждений для начала использования карточки не требуется.

Золотая кредитка Сбербанка является универсальным платежным инструментом, который может использоваться:

- для покупок в торговых центрах и в других местах, где установлены pos-терминалы;

- для совершения платежей в сети интернет;

- для оплат с помощью устройств самообслуживания банка;

- для выдачи наличных денег.

Поскольку карта является кредитной и имеет ограниченный срок действия, то ее владелец должен позаботиться о своевременном внесении обязательных ежемесячных платежей, а также перевыпуске пластика.

Расчеты в магазинах и интернете

Это наиболее удобный сервис, благодаря которому кредитная карта Сбербанка имеет высокую популярность у пользователей. При помощи пластикового кошелька клиент может проводить оплаты в любой торговой точке, оборудованной pos-терминалом. Причем заплатить за покупку можно и с помощью бесконтактной технологии. Кроме того, используя пластик, можно совершать покупки за границей.

Лимиты снятия наличных

Единственным минусом кредитной карты является лимит на снятие наличных, который устанавливается банком. Максимально возможная сумма, которую держатель карты может запросить для получения в кассе или банкомате Сбербанка за 1 раз – 300 тысяч рублей.

Переводы на другие карты

Одним из ключевых условий, прописанных в правилах пользования кредиткой, является отсутствие возможности перевода средств на дебетовую карточку. Ни один из сервисов удаленного доступа к банковским услугам Сбербанка не позволяет выполнить переброску денег с кредитки на дебетовую карточку.

Однако безвыходных ситуаций не бывает и возможность перебросить деньги есть:

- Если нужно перечислить деньги с кредитного пластика на дебетовый, который также принадлежит Сбербанку, то без снятия наличных в кассе либо банкомате не обойтись. Для этого нужно предварительно получить нужную сумму наличности с кредитки, а затем пополнить дебетовую карточку.

- Выполнить безналичный перевод можно, используя электронный кошелек (например, Яндекс Деньги, Киви и т.д.). Для этого нужно с кредитного пластика перевести деньги на электронный кошелек, а уже с него выполнить перечисление на дебетовую карту.

Перевести деньги с кредитки Сбербанка можно на любой пластик другого российского банка.

Переводы с одной кредитки на другую проходят без каких-либо препятствий и трудностей.

Как узнать обязательный платеж и проценты по кредиту

Как узнать индивидуальные данные о размере обязательного платежа по кредитке, начисленных процентах:

- Через онлайн-банкинг «Сбербанк Онлайн». Авторизоваться на личной страничке банкинга и перейти в подробную информацию по кредитке. В разделе «Состояние счета» будет указана информация об общей сумме задолженности, а также размере обязательного ежемесячного платежа. Здесь же можно сформировать выписку за определенный период в разрезе операций.

- Используя мобильный банкинг. Помимо ежемесячного уведомления с указанием суммы обязательного платежа и начисленных процентов, которое будет присылать банк на клиентский номер, владелец кредитки может запросить сумму минимального взноса самостоятельно. Для этого достаточно отправить смс с текстом «Долг» на номер 900. В ответ банк вышлет всю информацию о состоянии задолженности по кредитной карте.

- В филиале кредитно-финансового учреждения. Обратившись к сотруднику банка, клиент получит подробную информацию о состоянии счета и сумме платежа.

- В отчете по кредитной карте. Каждый месяц банк проводит рассылку на e-mail держателей карт, в которой указывает информацию относительно размера ежемесячного платежа и даты его внесения.

Правила погашения долга

Основное правило, которое должен запомнить держатель золотой кредитки, — своевременное внесение обязательного платежа. Данный платеж складывается из:

- оплаты 5% от суммы использованного кредитного лимита;

- внесения процентов, насчитанных за расчетный период;

- сумм для погашения неустоек и дополнительных комиссий, в случае их возникновения.

Платеж для погашения задолженности вносится на кредитку через кассу или банкомат. В расчетную дату проценты за пользование лимитом удерживаются с карточки пользователя.

Перевыпуск

Перевыпуск золотой кредитки может проходить по причине окончания срока действия пластика либо в случае других происшествий и ситуаций. Более подробно со всеми нюансами можно ознакомиться тут.

Бонусы и дополнительные возможности карты

Программа лояльности Сбербанка подключается не автоматически, а по желанию владельца карты. Чтобы пользоваться бонусами, нужно обратиться к сотруднику финучреждения в офисе либо по телефону. Другой вариант – подключить программу лояльности в личном кабинете «Сбербанка Онлайн» или с помощью СМС. Отправьте слово «Спасибо» на номер 900 и напишите через пробел четыре последние цифры 16-значного номера пластика. Еще один способ – подключиться к программе лояльности в банкомате Сбербанка. Для этого перейдите в меню в соответствующий раздел.

По программе лояльности начисляются бонусы «Спасибо». Баллы поступают как от самого банка, так и от партнеров. Один балл равен одному рублю. Бонусы могут использоваться при оплате товаров и услуг в магазинах и сервисах, которые участвуют в программе «Спасибо». Минимальный процент от банка – 0,5%, максимальный – 5%. У партнеров количество бонусов может доходить до 30%. Процент от суммы чека, который вы можете внести бонусами, зависит от условий сотрудничества партнера с банком. Например, в ресторанах Burger King принимают оплату баллами до 99% чека при покупке от 300 рублей. Если сумма меньше, бонусы не принимаются, если больше – спишется столько бонусов, сколько есть на балансе. Самые выгодные условия – в магазинах «Пятерочка». Здесь вы можете оплатить баллами до 100% от стоимости покупки.

Минусы и плюсы золотой карты Сбербанка Виза Голд

Сбербанк, долгие годы изучая рынок кредитования, создал продукт, отвечающий максимальным требованиям клиентов. Виза Голд от Сбербанка – идеальный помощник в повседневной жизни и в работе.

Для того, чтобы пользование картой было удобным и не приносило разочарование, необходимо внимательно изучить все нюансы, которые чётко прописаны банком в тарифном плане.

Огромное множество отрицательных отзывов об этом продукте заставляет задуматься о целесообразности приобретения продукта.

Но если вчитаться в отзывы внимательнее, станет понятно, что проблема лишь в недостаточном ознакомлении с информацией о карте.

Политика банка подразумевает, что каждый клиент вправе решать, какой будет его идеальная карточка. Сбербанк предлагает огромнейший спектр возможностей владельцам Visa Gold, её преимущества очевидны:

- возможность использования в качестве зарплатной карты,

- удобное конвертирование и возможность выбрать валюты: рубли, доллары или евро,

- условия снятия наличных в РФ и за её пределами совершенно идентичны,

- современная защита с помощью чипа,

- возможность оформить дочернюю карту для ребёнка,

- действие бонусных программ в России и за рубежом.

Важно! Чтобы оформить дочернюю (дополнительную) карту Сбербанка на ребёнка, последнему на момент оформления должно исполниться 7 лет. Недостатки кому-то покажутся незначительными, однако для многих клиентов они являются существенными:

Недостатки кому-то покажутся незначительными, однако для многих клиентов они являются существенными:

- дорогое обслуживание (3 000 рублей в год),

- короткий срок действия (через три года карту нужно переоформлять).

Сбер предлагает своим постоянным клиентам льготные условия обслуживания, которые могут нивелировать общепризнанные недостатки.

В индивидуальных случаях стоимость обслуживания карты за год может быть бесплатным. Под программу лояльности попадают:

- пенсионеры, получающие пенсионные отчисления через Сбербанк,

- держатели зарплатных карт Сбербанка,

- держатели дебетовой карты Сбербанка, которая была активна в последние 30 суток,

- клиенты, имеющие вклады и депозиты в Сбербанке,

- заёмщики, имевшие ранее кредит в Сбербанке и хорошую кредитную историю.

Подробности получения льгот можно узнать непосредственно у сотрудника банка при обращении в ближайшее отделение.

Пополнять Визу Голд можно любым удобным способом:

- через платежные терминалы,

- через банкоматы любого банка,

- с помощью сервиса «Мобильный банк»,

- с помощью сервиса «Visa Direct»,

- с помощью программы «Сбербанк Онлайн»,

- с помощью сотрудника в кассе банка.

Держателям кредитной Visa Gold предоставляется уникальная возможность привязать счёт к электронным кошелькам, и в дальнейшем пополнять карту дистанционно с их помощью.

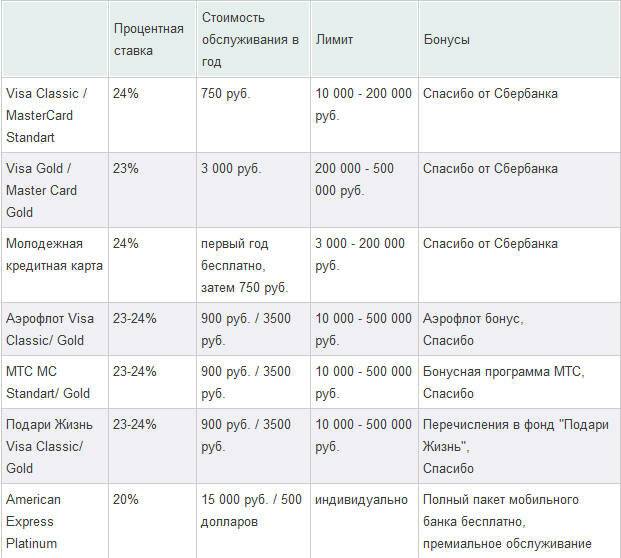

Кредитные карты Сбербанка: обзор

На протяжении многих лет Сбербанк презентует населению большой ассортимент различной пластиковой продукции. Это и дебетовые карточки, и кредитки, карты для молодежи, пенсионеров, зарплатных клиентов и так далее. Практически все граждане России имеют возможность без труда оформить карту любого из этих видов.

Но, так как наибольшей популярностью у физических лиц пользуются пластиковые продукты кредитного типа, рассмотрим доступные предложения.

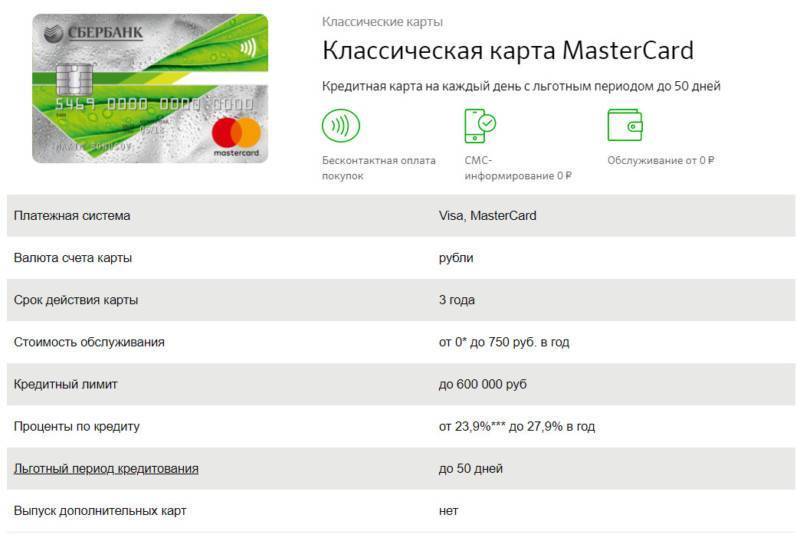

MasterCard и Visa Standard

Стандартная кредитная карта MasterCard Standard или Visa Standart:

- за пользование займом ставка 27,9% годовых;

- максимальный лимит 300 рублей;

- оформить могут физические лица с 21 года;

- стоимость обслуживания 0-750 рублей;

- 50 дней льготный период;

- максимальная сумма 600 000 рублей;

- срок погашения задолженности согласно графику платежей. Обычно в течение льготного периода не менее 5% от потраченной суммы, далее до истечения даты действия договора.

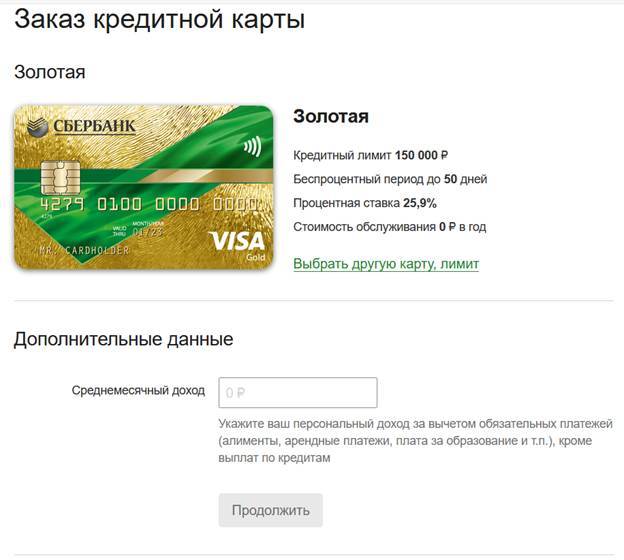

MasterCard и Visa Gold

- Золотая кредитная карта Сбербанка может быть двух платежных систем Мастеркард и Виза. Условия по ним идентичные:

- годовой процент от 17,9% до 27,9%;

- максимальная сумма 600 000 по персональному предложению, остальным одобрят до 300 000;

- стоимость обслуживания: 0 — 3000 рублей;

- льготный период — без изменений и составляет 50 дней. В течение этого срока погашение задолженности происходит без процентов в размере 5% от суммы.

Премиальные

Премиальные кредитные карты Visa доступны до конца 2018 года:

- ставка от 21,5%;

- сумма — до 3 млн;

- 2450 в год.

Основное преимущество карточек: возможность снимать наличные без комиссии в банкоматах Сбербанка.

Премиальная кредитная карта Mastercard:

- ставка от 21,9% в год;

- максимальный лимит 3 миллиона рублей;

- допустимый возраст клиента 21 — 65 лет (включительно);

- обналичивание через банкоматы Сбербанка без комиссии.

«Аэрофлот»

В Сбербанке можно оформить кредитную карту не только с большим лимитом денежных средств, но и с возможностью получения бонусов при частых полетах. Пластик Аэрофлот классического, золотого или премиального типа позволяет накапливать мили при каждой оплате картой. В дальнейшем их можно обменять на скидку при покупке авиабилета или практически полностью расплатиться ими за полет.

Классическая карта — Visa Classic «Аэрофлот»

- ставка: 23,9% до 27,9% в год;

- до 600 тыс. руб. по индивидуальным предложениям, до 300 000 руб. для остальной категории граждан;

- можно оформить с 21 года;

- стоимость годового обслуживания — 900 рублей.

Золотая Visa «Аэрофлот»

- ставка: 23,9% до 27,9%;

- лимит: 300000 или 600000 рублей;

- можно оформить с 21 года;

- годовое обслуживание: 3500;

- срок погашения задолженности — согласно договору.

Особенность: начисляются 1,5 мили за каждые потраченные с карты 60 рублей / 1 доллар / 1 евро.

Премиальная карта Signature «Аэрофлот»

- процентная ставка 21,9%;

- лимит денежных средств на счету 300 000 – 3 000 000 руб.;

- требуемый минимальный возраст клиента 21;

- льготный период — 50 дней;

- годовое обслуживание — 12000 рублей;

- начисление миль: 2 мили за каждые потраченные 60 руб;

- погашение задолженности в течение действия льготного периода — платежами в размере не менее 5% от потраченной суммы.

«Подари Жизнь»

Данный проект разработан для помощи онкобольным детям. Сбербанк делает отчисления в фонд согласно условиям кредитки. О том, какой процент уходит на благотворительность и как это работает рассказываем далее.

Классическая Visa «Подари жизнь»

- ставка: 23,9% до 27,9%;

- кредитный лимит до 600 000 руб. (в рамках персонального предложения), до 300 000 руб. (по общему тарифу);

- оформляется гражданам старше 21 года;

- 900 руб. в год;

- льготный период пользования кредитными средствами — 50 дней;

- погашение задолженности — по установленному графику.

Условия отчисления денег в Фонд: 50% стоимости первого года обслуживания и 0,3% с каждой покупки на протяжении всего периода действия пластика.

Золотая Visa «Подари жизнь»

- проценты по кредиту 23,9% — 27,9%;

- ограничение по займу от 300 тысяч до 600 000 руб.;

- продукция доступна для лиц от 21 года до 65 лет включительно;

- в год: 3000 руб.

Условия помощи онкобольным идентичны классическому продукту.

Обналичиваем карточку через терминал

Обналичивание карты Виза Голд от Сбербанка не отличается от кредиток категорий classic, premium и momentum. Более того, с любого «пластика» снимаются деньги аналогичными способами. Самый простой и доступный – воспользоваться банкоматом. Достаточно найти подходящий терминал, подготовить карточку и вспомнить пин-код. Далее действуем так.

- Дожидаемся, когда на экране банкомата появится приветствие и надпись «Вставьте карту», а соответствующее отверстие начнет мигать зеленым цветом.

- Поворачиваем пластик магнитной полосой вниз.

- Вставляем в окошко.

- Если система предлагает, определяемся с удобным языком интерфейса.

- Вводим пин-код, который отобразится на экране зашифрованными ХХХХ. Неправильную комбинацию можно полностью стереть нажатием клавиши «Отмена» («Abbruch», «Cancel»), а последнюю цифру через «Сброс» («Correktur», «Clear»).

- На современных устройствах после четвертого введенного символа система автоматически загружает главное меню, если этого не произошло – нажимаем на «Ввод» («Enter»).

- Если необходимо сначала проверить остаток на счете, нажимаем на «Баланс».

- Возвращаемся в главное меню и находим «Снять наличные».

- Определяемся с суммой, выбрав подходящее число или указав свое значение через клавишу «Другая».

- Нажимаем на «Продолжить».

- Смотрим на автоматически рассчитанную комиссию.

- Выбираем, нужно ли распечатывать чек. Не рекомендуется оставлять чек в общественной урне, так как злоумышленники могут воспользоваться им для личного обогащения.

- Забираем карту, деньги и чек.

Помните, что кредитку с наличными необходимо вынуть из терминала в течение 45 секунд. В противном случае сработает система безопасности и банкомат «проглотит» выданное назад. Восстанавливать карту придется через отделение Сбербанка, что чревато потерей времени и нервов.