Основные понятия, которые нужно знать

Все понятия, необходимые клиенту, обязательно описываются в условиях использования продукта Сбербанка. Но на практике читают их далеко не все, а материала в них много, и понять его довольно сложно.

Держателю кредитки следует знать следующие понятия, для того чтобы разобраться полностью, как она работает:

- Основной долг — это сумма, которую клиент взял в долг у банка. Именно на нее начисляют проценты.

- Льготный период — отрезок времени, в течение которого не начисляются проценты. Работает он только при выполнении определенных условий. Часто его называют грейс-периодом.

- Минимальный платеж — сумма, которая обязательно должна быть внесена клиентом для исключения просрочки и связанных с ней негативных последствий. Его также нередко называют обязательным платежом.

- Платеж для льготного периода — это сумма, которую надо внести до конца расчетного периода для исключения процентов.

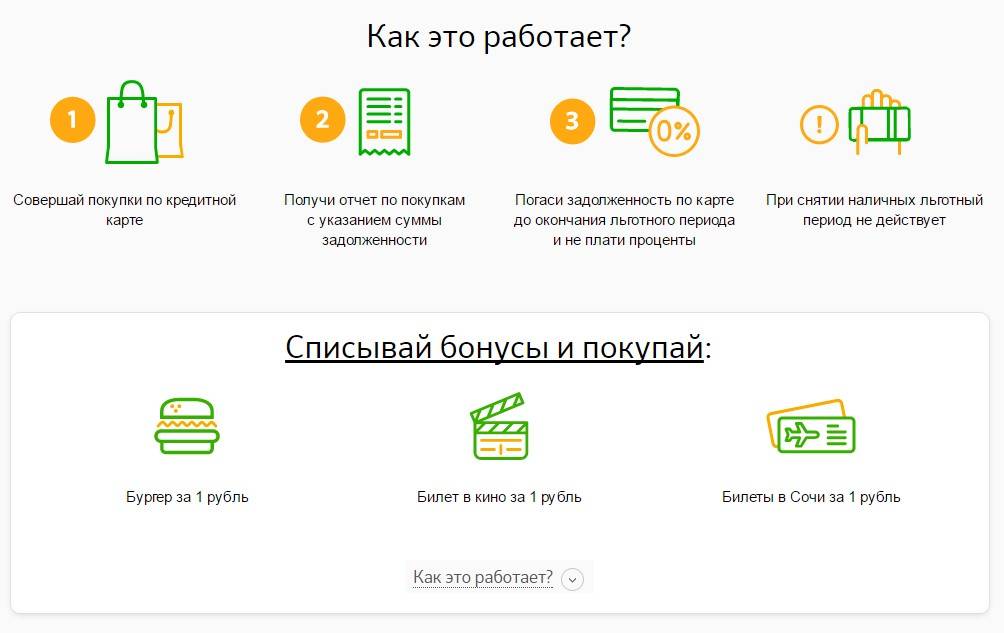

Льготный период кредитования

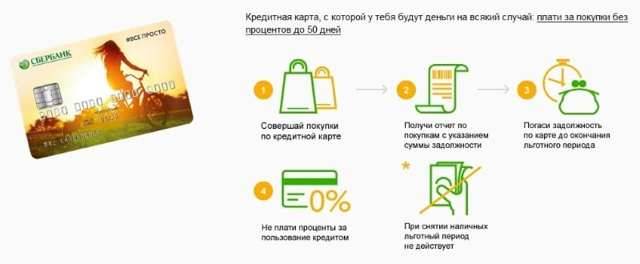

Льготный период – это время, в течение которого заемщик может пользоваться кредитными средствами без процентов. У Сбербанка он составляет 50 дней. Складывается из 2-х периодов:

- 30 дней – время, когда вы расплачиваетесь кредиткой за свои покупки.

- 20 дней – платежный период, в течение которого заемщик должен внести обязательный платеж или погасить всю сумму долга.

Если клиент полностью погашает долг в течение грейс периода, то процентная ставка по кредитной карте Сбербанка составит 0 %. Если вносите только обязательный платеж, то обязаны заплатить проценты за пользование деньгами банка

Ежемесячно банк направляет СМС с суммой и датой внесения денег в счет погашения долга. Кроме СМС, сумму задолженности можно узнать еще 3-ми способами:

Льготный период действует не на все операции. Например, не попадают под его действие:

- снятие наличных;

- операции в казино и тотализаторах;

- оплата онлайн-игр;

- безналичные переводы;

- покупка валюты и дорожных чеков, лотерейных билетов.

Условия пользования кредитными картами Сбербанка

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

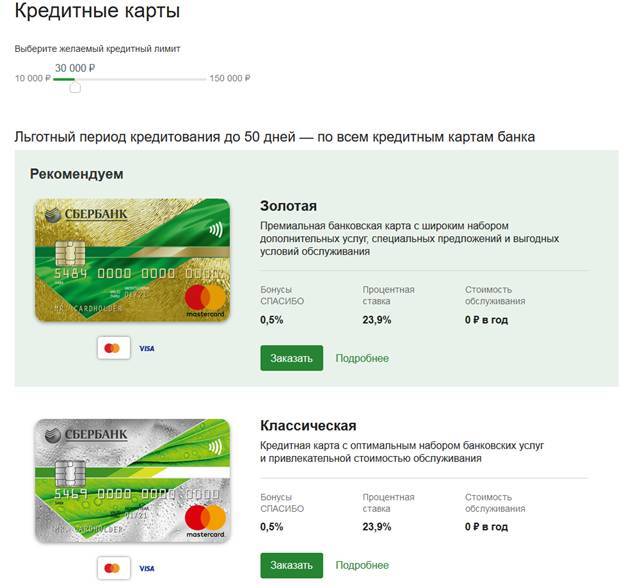

Тарифы

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

Льготный период по кредитной карте Сбербанка

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк. Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности

Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Читаем подробнее: Что такое льготный период по кредитной карте Сбербанка

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Читаем также: Можно ли оплатить коммунальные услуги с кредитной карты Сбербанка

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

Особенности выбора кредиток от Сбербанка РФ

Выбирая кредитку, в первую очередь необходимо определится с выбором финансовой организации, которая будет предоставлять вам свои услуги.

Прежде чем рассматривать кредитки представленные в СБ России, стоит изучить особенности самого банка:

- Наличие статусных, обычных карт всевозможных платежных систем.

- Возможность пользоваться кредитной линией бесплатно, используя беспроцентный период.

- Персональный подход к каждому клиенту (постоянному или потенциальному).

- Возможность выдачи необходимой карточки в день обращения в финансовую организацию.

- Обширный диапазон способов эксплуатации карточки.

- Возможность участвовать в благотворительных акциях и бонусных предложениях.

- Присутствие программ объединения брендов.

Для того чтобы оформить подходящую и соответствующую требованиям кредитку, клиенту необходимо изучить условия использования каждой из существующих.

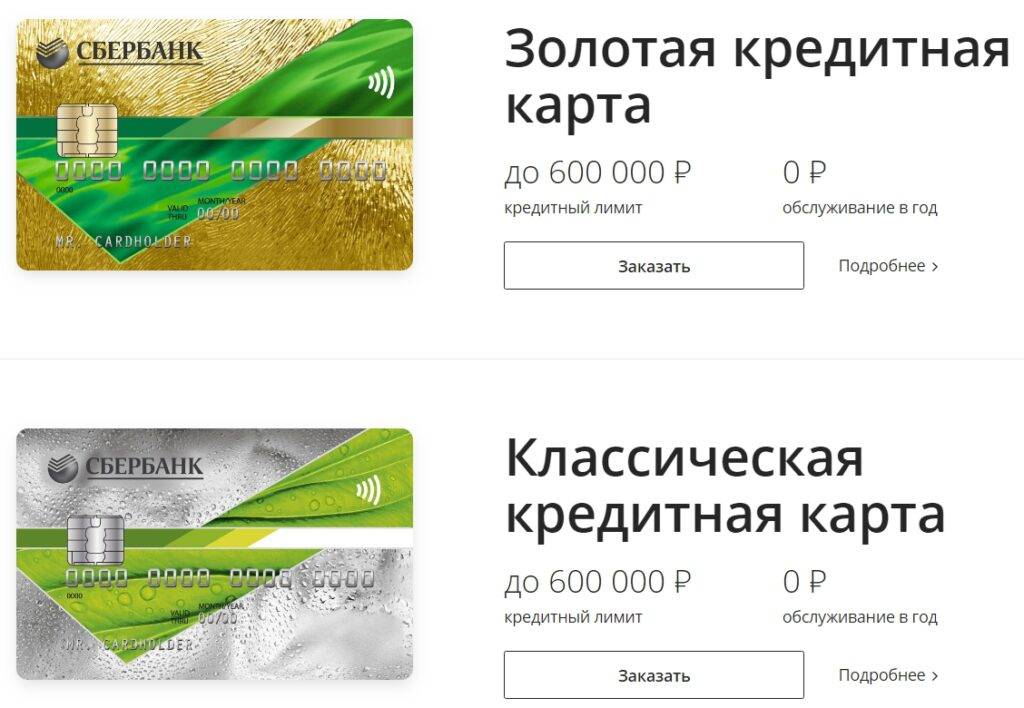

Рассмотрим особенности 4 возможных вариантов:

Стандартная кредитная карта:

- Лимит денежных средств – 600 000 ₽;

- Используемая валюта – рубли;

- Льготный период – 50 дней;

- Платное обслуживание – до 750 ₽ за год;

- Проценты – от 25,9% до 33,9% в год.

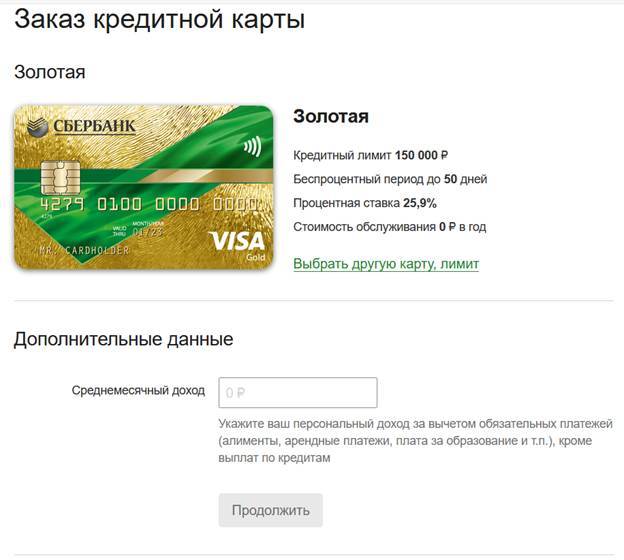

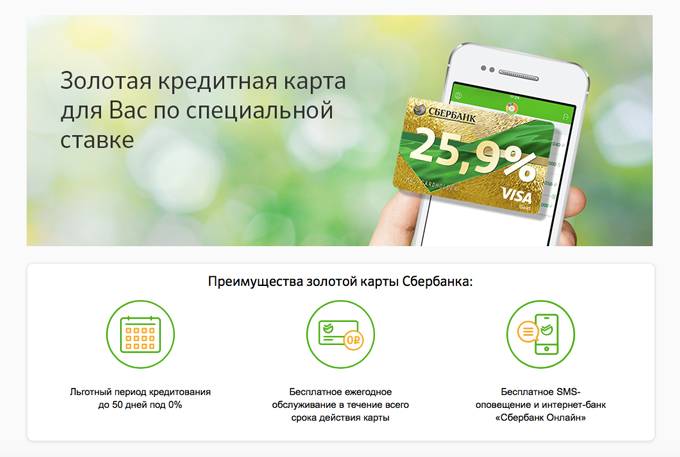

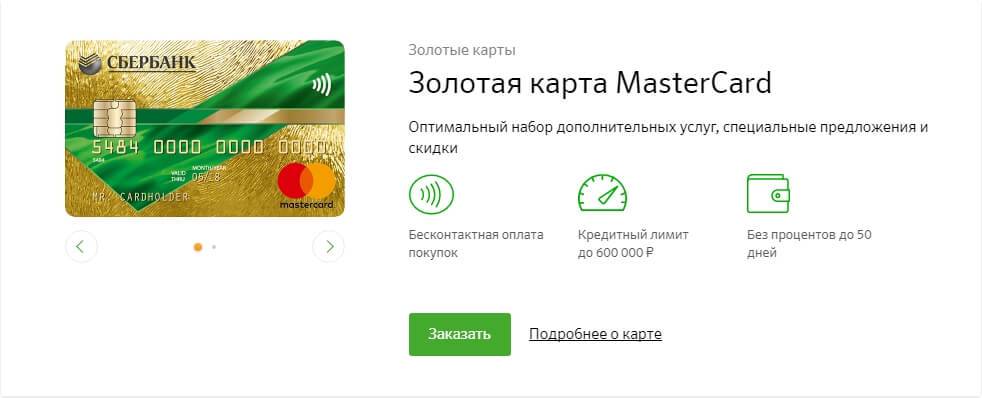

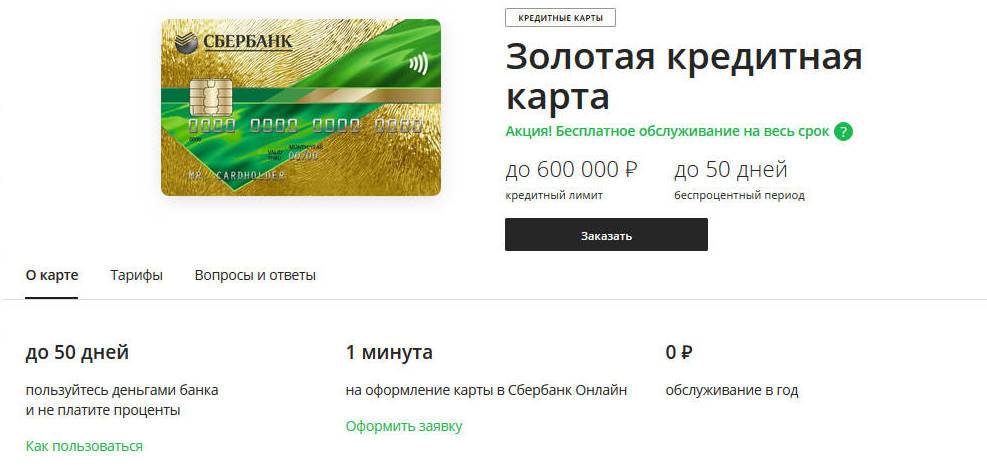

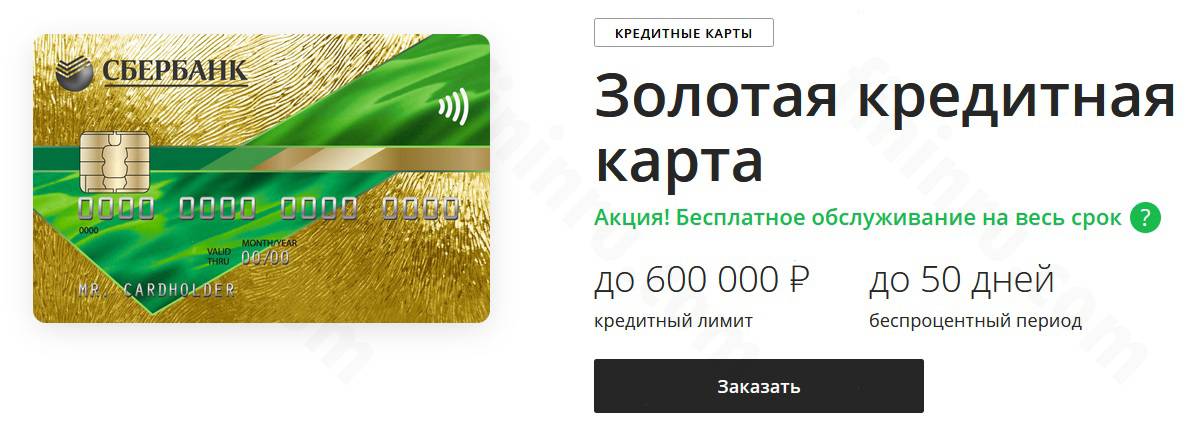

Золотая:

- Лимит денежных средств – 600 000 ₽;

- Валюта – рубли;

- Льготный период – 50 дней;

- Платное обслуживание – до 3000 ₽ за год;

- Срок действия – 3 года;

- Проценты – от 25,9% до 33,9% в год.

Молодежная:

- Лимит денежных средств – 200 000 ₽;

- Валюта – рубли;

- Льготный период – 50 дней;

- Платное обслуживание – 750 ₽ за год;

- Проценты – 33,9%;

- Участие в бонусных программах, специальные и скидочные предложения;

- Заявка на получение кредитки рассматривается на протяжении 2 дней.

Мгновенная:

- Лимит денежных средств – 120 000 ₽;

- Валюта – рубли;

- Льготный период – 50 дней;

- Бесплатноеобслуживание;

- Проценты – 25,9%;

- Постоянное право на участие в бонусных программах, специальные и скидочные предложения.

Проценты

- Если вы новый клиент, то процентная ставка от Сбербанка варьируется от 25,9% до 33,9% годовых. В случае длительного использования услуг данной финансовой организации, процентная ставка может быть ниже.

- Ежедневно, со следующего дня после возникновения кредитной задолженности, владельцу карты будут начисляться проценты в соответствии с годовой ставкой.

- Начислениепроцентов останавливается со следующего дня после полного погашения всей суммы кредитной задолженности. Иными словами, если вы вовремя погасили кредит – проценты на карту не насчитываются.

- На протяжении года процентная ставка не увеличивается. Вы выплачиваете кредитные проценты в соответствии с уговором, заключенным с банком.

- Во время льготного периода использования кредитной карточки, банк не насчитывает процентов. Льготный период, установленный Сбербанком, длится 50 дней.

Льготный период погашения долга

https://youtube.com/watch?v=NWEy9_T_8X8

Льготный беспроцентный период — это беспроцентные 50 дней, разделяемые на 30 отчетных и 20 платежных дней,на протяжении которых,владельцу карты необходимо внести взятую в кредит сумму денег.

Контролируя даты завершения льготного периода,высможете с легкостью экономить деньги, не выплачивая процентов.Все, что вам необходимо – вносить сумму кредита до окончания льготного периода.

Важно: Льготный период действует исключительно в случае оплаты товаров и услуг при помощи торговых терминалов, или при совершении покупок в магазинах сети Интернет.Если же с кредитки были сняты деньги в банкомате или в кассе банка – льготный период недоступен. Начисление процентов начнется через день после совершения вышеупомянутых денежных операций.

Порядок погашения задолженности

При рассмотрении кредитной карты Тинькофф Банка одним из ее недостатков было отсутствие на сайте информации о порядке погашения задолженности. Считаю это серьезным упущением. У Сбербанка представлена очередность погашения. В первую очередь деньги направляются на уплату:

- просроченных процентов,

- просроченной суммы долга,

- суммы превышения кредитного лимита,

- неустойки за несвоевременное погашение и др.

Полный список есть на сайте Сбербанка.

Обращаю ваше внимание еще на один важный момент. Банк имеет право без дополнительного согласия клиента списывать с карты суммы:

- зачисленные как суммы по спорным операциям, а потом признанные банком необоснованными;

- зачисленные по ошибке;

- платы за обслуживание карты.

В результате такого списания на карте может возникнуть минус. Его нужно как можно быстрее ликвидировать. Это так называемый технический овердрафт. Я рассказывала о нем подробно в статье об овердрафте и его грамотном использовании.

Для благотворительности: Подари жизнь – Visa Classic

7 место

Для карты «Подари жизнь» действует благотворительная программа. Половина стоимости обслуживания за первый год и 0,3% от каждой покупки перечисляются в фонд помощи тяжелобольным детям. Остальные условия не отличаются от классической кредитки банка. Можно оформить золотую кредитную карту с благотворительной программой. Условия у нее – как у стандартной золотой карточки этого банка. Благотворительная программа действует на тех же условиях.

Условия

Карту можно оформить ради благотворительной программы.

Использование

При частых тратах бонусы будут достаточно большими.

Бонусы

Программа Спасибо действует на стандартных условиях.

Дополнительно

Можно потратить баллы Спасибо на благотворительность.

Доступность

Предложение доступно всем клиентам банка.

- Размер лимитадо 600 000 рублей

- Льготный периоддо 50 дней

- Процентная ставкадо 23,9% годовых

- Бонусы за покупкибаллы Спасибо – до 20% у партнеров банка, можно потратить у партнеров, при повышении уровня в программе – 0,5% за все покупки, дополнительные баллы в избранных категориях, можно вывести на счет

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay, Google Pay и SberPay, благотворительность – 0,3% от суммы покупки перечисляется в фонд “Подари жизнь”

- Стоимость открытиябесплатно

- Стоимость обслуживания до 900 рублей в год

- Требования для оформлениявозраст от 21 года, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте работы от 6 месяцев

- Необходимые документызаявление, паспорт

- Сроки оформления5-7 дней

Преимущества

- Баллы Спасибо можно также потратить на благотворительность

- Бесплатные SMS-уведомления

- Доступна версия с золотым статусом

Недостатки

- Сложные условия бонусной программы

- Взносы выплачиваются из средств держателя

Подробнее

Плюсы и минусы кредиток

Так что же на самом деле такое кредитная карта – «палочка-выручалочка» или очередное долговое болото? На самом деле на этот вопрос нет однозначного ответа. Все зависит только от того, как вы будете пользоваться картой. Мы же можем только выделить очевидные преимущества и недостатки этого продукта.

Преимущества:

- Льготный период. По сути это то, о чем мечтает любой заемщик – получить и вернуть одну и ту же сумму. К тому же во время грейс-периода можно возвращать не полную сумму, а лишь ее часть или вовсе только минимальный платеж. Главное – следить за сроками.

- Многократное использование кредитного лимита. Не нужно оформлять заем несколько раз: как только вы погасите текущий долг, снова сможете пользоваться полученной изначально суммой.

- Деньги с кредитки можно использовать по своему усмотрению и не отчитываться перед банком, на что вы их потратили.

- Кешбэк, баллы, мили – эти дополнительные опции позволят немного сэкономить. Особенно если вы оформили кобрендовую карту магазина или бренда, в котором часто закупаетесь. Мили можно менять на авиа и ж/д билеты – пластик с такой опцией подойдет заядлым путешественникам.

Что касается недостатков, то их примерно столько же:

- Процентные ставки выше, чем по обычным кредитам – разница часто составляет 5−15 процентных пунктов. Поэтому стоит внимательно следить за датами платежного периода.

- Комиссии. Если выпуск карты в большинстве банков бесплатный, то обслуживание выльется в копеечку.

- Дорогое снятие наличных. Не советуем снимать наличку с кредитки – комиссия за такую операцию будет немаленькой. Например, для «Золотой карты» Сбербанка она составляет от 3% от суммы выдачи и не менее 390 рублей.

Все это усугубляется психологическим фактором. Пользоваться деньгами банка очень удобно, особенно когда есть возможность внести минимальный платеж от долга и снова пользоваться кредитом бесплатно. Так очень легко выйти за рубеж своих возможностей. Общий долг разрастется, и погасить его будет сложно. Совет здесь только один – держите себя в руках и не следите за лимитами.

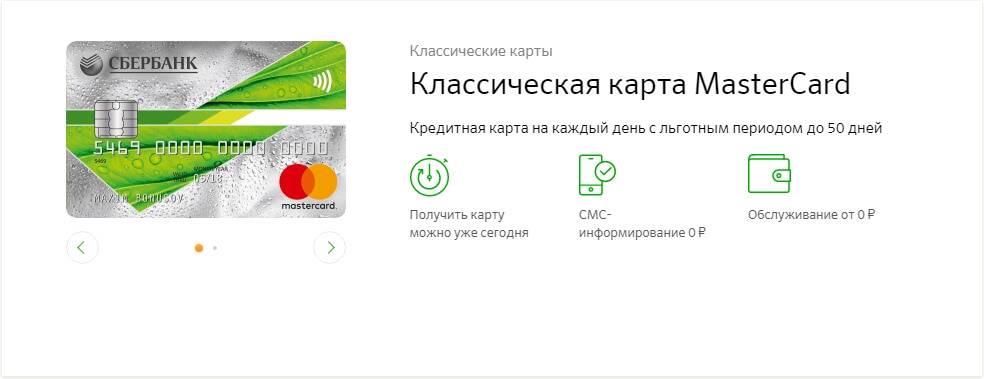

Кэшбэк и бонусы

Программа «Cash back» – это «Спасибо от Сбербанка, которые можно потратить в магазинах-партнерах. На сайте в форме оплаты покупки указывается сумма баллов, необходимая для использования.

Согласно правилам участником акции становятся граждане от 21-65 лет, оформившие договор и подключившие эту программу

Важно совершать безналичные платежи за товар на протяжении определенного периода. Чтобы ощутить все плюсы от использования карточки Сбербанка, нужно изучить условия, отправить заявку и начать пользоваться карточкой

При добросовестном использовании и погашении обязательств, банк предлагает еще большую сумму средств в займы или более лояльные условия своим постоянным клиентам.

Вывод

Если вы планируете брать кредит или ипотеку в Сбербанке, то аккуратное использование бесплатной кредитной карты Сбера для повседневных покупок повысит вероятность получения более выгодной процентной ставки. К тому же в Сбере можно отказаться от навязанной коллективной страховки и вернуть деньги. Данная экономия окажется гораздо существеннее, чем недополученный кэшбэк.

Даже если на данный момент вы уверены, что кредит вам точно никогда не понадобится, то всё равно не помешает прокачать свою кредитную историю. В жизни бывают разные ситуации.

Бесплатная карта Сбербанка отлично подойдёт новичкам благодаря честному и понятному грейс-периоду, а также гуманным требованиям к потенциальным обладателям кредитной карты.

В завершение хочу подчеркнуть, что кредитная карта – это продукт для тех, кто просто хочет оптимизировать свои денежные потоки и получить дополнительную выгоду, а совсем не для тех, у кого не хватает средств на удовлетворение повседневных потребностей.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments