Требования к бизнесу

Денежные средства для бизнеса будут выданы в том случае, если компания соответствует критериям банка. Каждая кредитная организация имеет свой перечень требований для юридических лиц и ИП. Большинство банков считает, что бизнес, на цели которого будут выданы деньги, должен соответствовать следующим критериям:

- фирма существует как минимум 12 месяцев;

- все ранее оформленные кредиты были погашены согласно графику, без просрочки;

- отчётность компании (а главное, баланс) прозрачна и понятна (нет никаких подозрительных движений денежных средств);

- в компании трудится до 100 человек;

- бизнес функционирует успешно (иными словами, вы не трудитесь в убыток);

- финансовая устойчивость компании подтверждена (есть договора, заключённые с другими деловыми партнёрами и проекты будущих соглашений).

Беззалоговый кредит для бизнеса несёт большие риски для банка. А потому последний выдаст средства на ограниченных условиях:

- срок погашения кредита будет максимально сжат (банк хочет быть уверен в возврате собственных денег);

- сумма выдачи будет гораздо ниже, чем при кредите с залогом (оно и понятно, ведь кредит не обеспечен. Зато скорость оформления такой заявки в разы быстрее);

- процентная ставка будет одной из самых высоких, предлагаемых банком (если должник откажется возвращать займ, то есть вероятность, что банк успеет к тому времени получить большую часть собственных средств в виде процентов);

- банк также будет изучать соотношение ежемесячной выплаты по кредиту и доходов от деятельности бизнеса (последние должны превышать платёж, чтобы не нанести ущерб фирме).

ВТБ — кредиты для малого и среднего бизнеса с государственной поддержкой

Банк ВТБ предлагает воспользоваться широкой линейкой кредитных продуктов для финансирования бизнеса, в том числе беззалоговыми без привлечения поручителей.

1) Кредит Овердрафт — до 150 млн. рублей

Среди преимуществ предложения:

- Отсутствует комиссия на выдачу средств.

- Предоставление залога договором не предусматривается.

- Воспользоваться средствами можно только тогда, когда это действительно необходимо.

- Не требуется ежемесячно осуществлять обнуление счета.

- Срок транша — 60 дней.

- Возможность поэтапного перевода оборотов из иных банков.

Недостатки предложения:

- Максимальная сумма овердрафта не может составлять более 50 % от сумм оборотов по расчетным счетам компании.

| Максимальная сумма | Срок кредита | Процентная ставка | Пакет документов | |

| Все категории заемщиков | до 150 000 000 | до 24 месяцев | от 11,5 % |

|

2) Инвестиционное кредитование – до 150 000 000 рублей

Данное предложение от ВТБ – отличное решение для приобретения дорогостоящего оборудования, расширения бизнеса, строительства и других целей.

Среди ключевых преимуществ:

- Не взимается комиссия за оформление кредита.

- Возможность предоставления отсрочки в погашении основных платежей по сумме задолженности.

- Возможность не вносить залог на 25 % от суммы.

- Низкая процентная ставка.

- Длительный срок кредитования.

| Максимальная сумма | Срок кредита | Процентная ставка | Пакет документов | |

| Все категории заемщиков | до 150 000 000 | до 12 лет | от 10 % |

|

3) Кредит на участие в электронном аукционе — до 35 миллионов

ВТБ предлагает воспользоваться предложением по обеспечению заявок компаний на участие в электронных аукционах.

Преимущества предложения:

- Полностью отсутствует комиссия, взимаемая за оформление кредита.

- Не требуется предоставлять залог.

- Средства предоставляются в соответствии с условиями Федерального закона 44-ФЗ.

- Возможность получения больших размеров сумм.

- Наличие возобновляемой кредитной линии (неоднократное использование и погашение нескольких траншев).

- Возможность получения сниженной процентной ставки по приоритетным отраслям, т.к. ВТБ является действующим участником программы малого и среднего предпринимательства.

| Максимальная сумма | Срок кредита | Процентная ставка | |

| Субъекты малого и среднего предпринимательства | 35 000 000 | до 1 года | 12 % — общие условия; льготные условия для предпринимателей и организаций, работающих в рамках приоритетных направлений (уточняется в индивидуальном порядке). |

Как оформить кредит на бизнес в Москве в банке – пошаговая инструкция

Процесс оформления кредита для малого и среднего бизнеса сводится к 5 этапам:

- Выберите банк и программу кредитования. Уделите достаточно времени поиску подходящего банка, тщательно изучите и оцените условия. Выясните, подходят ли они вам, и соответствуете ли вы требованиям банковского учреждения. Используйте кредитный калькулятор, чтобы узнать, какой приблизительно будет переплата по кредиту.

- Подготовьте пакет документов.

- Отправьте заявку. Обратиться можно лично в офисе, по звонку на горячую линию при разговоре с персональным менеджером или оставить анкету на официальном сайте банка. Онлайн заявка должна содержать полные и достоверные данные.

- Загрузите документы, если вы оформляете быстрый кредит для бизнеса через интернет.

- Ожидайте решение.

Если вы авторизованы в Сбербанк Бизнес Онлайн, в личном кабинете можно заказать отчет о кредитной истории вашей фирмы, и узнать свои шансы на получение кредита на развитие малого, среднего бизнеса. Если ссуду одобрят, нужно подписать договор. После этого деньги будут зачислены на счет или банковскую карту. Подходят только дебетовые карты.

Обратите внимание, если кредит будет залоговым, банк проведет оценку залога, которая может достигать 5 дней. Обеспечение должно покрывать сумму ссуды, включая %

Банки учитывают ликвидность предмета залога, и при определении суммы кредита принимают в расчет 70% от его оценочной стоимости. Она всегда оказывается ниже рыночной. После оценки залогового имущества на предприятие обычно приезжает представитель банка для проведения экспертизы. Также потребуется обязательное страхование залога.

Альтернативные способы финансирования бизнеса

Благодаря существованию различных видов займов, собственник бизнеса в зависимости от своих потребностей может прибегнуть к альтернативным вариантам:

- долгосрочные займы;

- первый займ без процентов на карту без отказа;

- займы в кредитном потребительском кооперативе.

1. Долгосрочные займы – микрокредитование физических и юридических лиц на срок от 2 до 12 месяцев. Сумма займа может составлять от 30 000 до 100 000 рублей. Хотя некоторые МФО могут предложить более крупные микрокредиты. Ставка устанавливается заимодателем, а ее предельное значение определяет Банк России. В июле-сентябре 2020 года она составляла 204% годовых или 0,6% в день для займов размером 30 000 – 100 000 рублей на срок от 6 до 12 мес. Максимальная стоимость займов больше 100 000 рублей равнялась 48% годовых.

Выдачей долгосрочных займов занимаются:

| Займы на длительный срок | Максимальная сумма займа | Максимальный срок займа | Процентная ставка |

| МигКредит | 100000 руб. | 336 дней | 0,02—0,98% в день |

| МаниМен | 80000 руб. | 126 дней | 0—1% в день |

| До зарплаты | 20000 руб. | 30 дней | от 0,5% в день |

| Доброзайм | 100000 руб. | 364 дн. | 0—1% в день |

| Вивус | 100000 руб. | 364 дн. | 0—1% в день |

| Быстроденьги | 100000 руб. | 180 дней | 0—1% в день |

| Деньги на дом | 60000 руб. | 182 дн. | до 0,87% в день |

| Мани на диване | 50000 руб. | 168 дней | 0,83—1% в день |

| Деньга | 100000 руб. | 365 дней | 0,001—0,97% в день |

Оплата «длинных» займов происходит равными платежами каждые 2 недели или раз в месяц.

2. Займ без процентов дает каждая вторая МФО. Этот продукт имеет ряд особенностей: небольшая величина (до 15 000 – 30 000 рублей), единоразовая выдача (только для первых клиентов), короткий срок пользования (7 – 30 дней). Беспроцентные займы нельзя пролонгировать и допускать просрочек, иначе начислят % за каждый день пользования.3. Займы для бизнеса в КПК отличаются дороговизной. КПК в целях развития экономики региона финансируют местный бизнес, частных предпринимателей, являющихся членами кооператива. Займы выдаются за счет средства фонда финансовой взаимопомощи. Пайщики КПК имеют больше шансов взять заем без справок и поручителей. При возникновении проблем с погашением можно договориться о реструктуризации.

Итог

Ища, где взять займ для бизнеса, тщательно проанализируйте различия и нюансы разных источников финансирования. Подумайте, готовы ли вы к проверкам вашей фирмы, залоговому обеспечению. Определитесь, в каком статусе собираетесь обращаться – как физическое лицо или юридическое. На основе этого вам будет проще выбрать подходящие условия по займам.

Займ для бизнеса в крупных городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Омск

- Самара

- Челябинск

- Ростов-на-Дону

- Уфа

Займы для бизнеса других городах

- Балашиха

- Долгопрудный

- Домодедово

- Жуковский

- Коломна

- Королев

- Красногорск

- Люберцы

- Мытищи

- Ногинск

- Одинцово

- Орехово-Зуево

- Подольск

- Пушкино

- Раменское

- Сергиев Посад

- Серпухов

- Химки

- Щелково

- Электросталь

Кредиты для бизнеса без залога и поручителей

Кредит для бизнеса имеет несколько видов. И каждый индивидуальный предприниматель должен изначально определиться с целью использования заемных средств. В частности, на приобретение оборудования или оплату зарплаты работникам.

Срочное кредитование

Это один из видов кредитования для предпринимателей. Считается самым оптимальным продуктом, когда деньги перечисляются на расчетный счет компании. Организация должна выплатить средства с начисленной стоимостью в конкретные сроки, оговоренные в договоре. Часто кредитор требует документ, где подтверждается целевое направление денежных средств.

В некоторых кредитных учреждениях требуют предоставить залоговое имущество или поручительство третьих лиц. Кредит на бизнес позволяет в сжатые сроки приобрести товар и оборудование, транспорт. В качестве залогового имущества может быть предоставлено:

- любая недвижимость;

- транспортное средство;

- оборудование;

- товар.

После заключения договора компания вправе поменять залоговое имущество при согласовании с кредитным учреждением. Если заимствование происходит на долгий период, то существует шанс получения максимальной суммы кредита. Если это малый срок, то экономит компания на переплате.

Индивидуальный

Существует возможность приобретения обязательства на индивидуальных условиях по специализированной программе. Деньги могут выдаваться только в рублях, долларах и евро. Индивидуально определяется кредитный лимит, срок. Для постоянной клиентуры финансовая организация снижает стоимость.

Особые условия представлены:

- для организаций, у которых имеется сезонный характер работы. То есть график внесения платежей так составлен, то компания оплачивает ссуду в удобное для нее время;

- некоторые организации не имеют собственности. Поэтому предприниматель должен предоставить поручительство третьих лиц.

Решение по кредитной заявке принимается аналитиком на основании предоставленного бизнес–плана. При оптимальном составлении могут предоставить солидные суммы с минимальными процентами.

Кредитная линия

Получить такой вид кредита можно только при помощи залога. Банковская организация самостоятельно определяет максимально допустимую сумму в том или ином случае, а также процентную ставку. Денежные средства выдаются полностью не сразу, а частично.

То есть по мере необходимости начисляется лимит. Процентная ставка начисляется только на сумму задолженности. Удобен данный вид кредитования для приобретения товаров и услуг небольшой партии.

Кредитная линия имеет несколько особенностей:

- лимит выдачи. Некоторые кредиторы начисляют проценты за неиспользованный лимит. Сумма денег за весь период кредитования берется в расчет;

- лимит задолженности. Клиент может получить конкретный лимит, свыше которого он уже снять деньги не сможет.

Преимуществом данного процесса становится:

- скорость расчетной операции;

- увеличение максимально допустимого лимита;

- использование средств длительное время;

- оплата процентной ставки за использованные деньги.

Овердрафт

Кредитование также подразумевает такой продукт, как овердрат. Это дополнительная услуга, которая позволяет на дебетовую карту подключить расходные операции в минус. Для этого не нужно предоставлять залоговое имущество и другие обеспечительные меры.

Все денежные средства предоставляются на оптимальных условиях. Лимит устанавливается на основании анализа движения на счете. Долг закрывается при любом пополнении карты.

Взять кредит на 1000000 рублей в Москве

Если у вас возникли внезапные финансовые проблемы и срочно нужно 1000000 рублей, вы можете выбрать кредит в Москве от проверенных банков. С помощью нашего сервиса можно сравнить условия и требования 78 местных банков и отправить онлайн заявку на кредит. Вся информация представлена в таблице, которую можно отсортировать по нужным критериям.

Основные условия кредитования

Количество банков Москвы, которые выдают кредиты на сумму до 1 миллиона рублей не слишком много. В основном, это большие коммерческие банки, которые тщательно проверяют потенциальных заемщиков. К ним можно отнести такие банки как Альфа-Банк, Банк Жилищного Финансирования и Восточный Банк.

Оформив онлайн заявку через сайт можно получить потребительский кредит на таких условиях:

- процентная ставка 3% – 30% годовых;

- сумма 1 000 000 рублей, в диапазоне от 500 до 100 000 000 рублей;

- срок кредитования минимум 12 мес., максимум до 36 месяцев;

- без залога и поручителей.

Минимальную процентную ставку 3% в год на срок до 197 месяцев предлагает Сбербанк России по программе «Образовательный». При отправке онлайн заявки время рассмотрения заявки от 1 до 3 дней, выдача наличных в отделении банка в Москве.

В случае оформления в кредит 1000000 рублей на таких условиях на 1 год ежемесячный платеж составит 84 694 руб., а переплата за весь срок – 16 324 руб.

Без залога можно получить финансовые средства на непродолжительный срок в Абсолют Банке, Азиатско-тихоокеанском банке и Ак Барсе.

Под залог недвижимости или авто можно получить одобрение в Абсолют Банке, Автоградбанке и Азиатско-тихоокеанском банке, при этом максимальная сумма заимствования может быть до 70% от оценочной стоимости обеспечения.

Если деньги нужны в срочном порядке, то первым делом лучше обратиться в Хоум Кредит Банк, Альфа-Банк и Экспобанк.

Требования и документы

В большинстве случаев банки Москвы выставляют к заемщикам простые требования:

- возраст от 14 до 70 лет;

- постоянная регистрация на территории РФ требуется в Почта Банке, Норвик Банке и Хоум Кредит Банке;

- иметь постоянную работу и продолжительность трудового стажа не меньше 6 месяцев;

- справка о доходах обязательна в Абсолют Банке, Автоградбанке и Азиатско-тихоокеанском банке;

- отсутствие плохой кредитной истории.

Основной пакет документации включает в себя паспорт гражданина РФ и анкету-заявку на кредит, а в некоторых случаях нужно предоставить второй документ из списка на выбор: загранпаспорт, СНИЛС, военный билет, водительское удостоверение и т.д.

Без справки о доходах, можно оформить финансовые средства до одного миллиона рублей в Альфа-Банке, Банке Жилищного Финансирования и Восточном Банке, однако процентная ставка будет немного больше обычной.

Как получить кредит на бизнес

Для развития собственного дела необходимо иметь собственные сбережения. Но если таковых нет, то можно прибегнуть к кредитованию. Благо предложений на финансовом рынке предостаточно. Кредит позволит улучшить оборот и инвестиции компании:

- приобрести необходимое оборудование, произвести ремонт;

- улучшить товарооборот;

- открыть новую сферу.

Хоть многие специалисты и говорят о рискованности заемных средств в начинающем предпринимательстве, стоит прибегнуть к кредитованию, если сбережений не хватает. Возможно привлечение небольшого кредитного лимита, который не затребует дополнительной отчетности.

Если потенциальный заемщик уже получил ссуду, то ему постоянно будут приходить индивидуальные предложения, касаемо его бизнеса. А возможность повышения прибыли дает возможность получить оптимальные условия кредитования.

Как оформить кредит на покупку бизнеса

Как только будущий заемщик выбрал функционирующую компанию, проанализировал её прибыльность и подготовил бизнес-план, можно перейти к выбору наиболее подходящей кредитной программы. На её условиях и будут получены заемные средства. Для осуществления поставленного плана необходимо:

- подготовить документы, обозначенные банком и необходимые ему с целью рассмотрения будущей заявки;

- предъявить заявку и собранную документацию;

- обеспечить возможность посещения места ведения предпринимательства представителям банка (при необходимости);

- дождаться решения кредитного комитета о рассмотрении заявки;

- подписать подготовленный договор кредитования, график возврата средств;

- оформить залоговую документацию;

- внести первоначальный взнос (при наличии данного условия).

Помощь в получении кредита для бизнеса

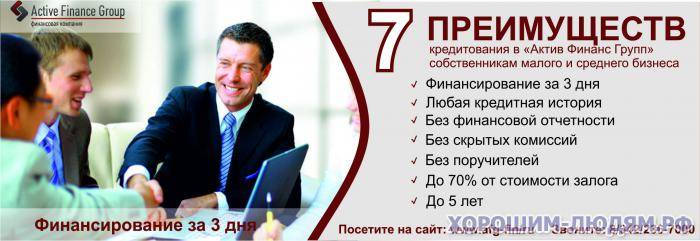

Если потенциальному заемщику отказывают в выдаче денежной ссуды или предлагают кредит с большими процентами, то можно обратиться к специалисту, который поможет оформить оптимальный продукт. В частности, таковым становится кредитный брокер.

Он поможет получить лучшие условия кредитования и оформить онлайн заявку в несколько кредитных компаний. Лучше выбирать такого специалиста из крупной организации, имеющей на это лицензию. Заявка для ООО подается сразу во все кредитные компании. Клиенту также рассчитают на калькуляторе сумму взноса.

Могут посоветовать обратиться за денежной ссудой к частникам. Например, можно получить средства:

- от частного инвестора;

- от частных лиц.

Условия здесь несколько иные. То есть средние ставки по кредитам начинаются от 20% годовых. Это также целевой кредит, только экспресс для юридических лиц. Процентная ставка также рассчитывается в индивидуальном порядке. Поиск предложения осуществляется до получения оптимального продукта с лучшей процентной ставкой.

Кредиты начинающим предпринимателям на создание собственного бизнеса

Данный продукт можно получить практически во всех кредитных учреждениях, где имеется аккредитация на осуществление такого рода деятельности. В частности, такая программа представлена в ВТБ под 18% годовых. Для оформления потребуется документ, удостоверяющий личность, бизнес–план и хорошая идея.

Можно получить бюджетную квоту, если предпринимательство подходит под требования действующего законопроекта. Здесь также можно получить кредит собственникам бизнеса 1000000 без залога.Представленное учреждение имеет популярность среди предпринимателей. Ведь здесь имеется большой выбор процесса погашения и способов оформления.

Погашение возможно:

- через кассу кредитного учреждения;

- через банковскую карту;

- межбанковским переводом;

- иными способами.

Альфа Банк — беззалоговое кредитование для малого бизнеса

Альфа Банк предлагает воспользоваться предложением для малого бизнеса как юридическим, так и физическим лицам.

Преимущества обращения:

- Выгодная процентная ставка.

- Залог имущества не требуется.

- Средства зачисляются на счет в Альфа-Банке в день подписания кредитного договора.

- В случае досрочного погашения сумму задолженности платежи и комиссии не взимаются.

- Для физических лиц подтверждение целевого использования не требуется.

Недостатки:

- Ограничения, касаемые минимальных сроков ведения бизнеса.

| Категория | Минимальная сумма кредита | Максимальная сумма средств | Процентная ставка | Требования к заемщикам | Перечень необходимых документов |

| Физические лица | 300 000 | 6 000 000 | 16,5 — 17 % | Заемщик зарегистрирован как ИП:

Заемщик является соучредителем юридического лица:

|

|

| Юридические лица и ИП | 300 000 | 10 000 000 | 14 — 17 % |

|

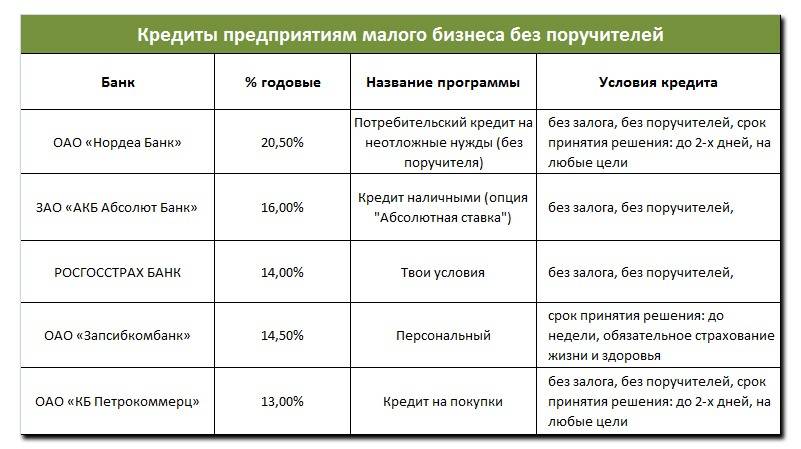

Топ−5 банков

Чтобы выбрать подходящую программу, важно проверить, соответствует ли предприятие требованиям финучреждения, а цель кредитования – условиям банка. Для этого перейдите на страницу с описанием интересующего вас займа на финансовом портале Выберу.ру

Рассмотрим программы пяти банков, которые предлагают наиболее выгодные кредиты для бизнеса.

Сбербанк. Всего действует 10 программ для ООО и ИП. Четыре из них предполагают кредитование без залога:

- «Экспресс-Овердрафт». Программа предусматривает выдачу кредита на сумму до 2,5 млн руб. заемных денег сроком на 1 год. Процентная ставка – 14,5%. Если клиент – ИП, залог и поручительство не требуются, если ООО – поручителем выступает владелец компании;

- «Бизнес-Овердрафт». Лимит кредитования – до 17 млн руб. Срок погашения также составляет 1 год. Процентная ставка при этом ниже – 12%;

- «Доверие». Программа рассчитана на развитие бизнеса и предполагает заем до 3 млн руб. на срок до 3 лет. Ставка составляет 15,5% годовых. При этом программа хотя и не предполагает залога, необходимо участие поручителя. Для ИП им может стать физлицо, для ООО – собственник предприятия;

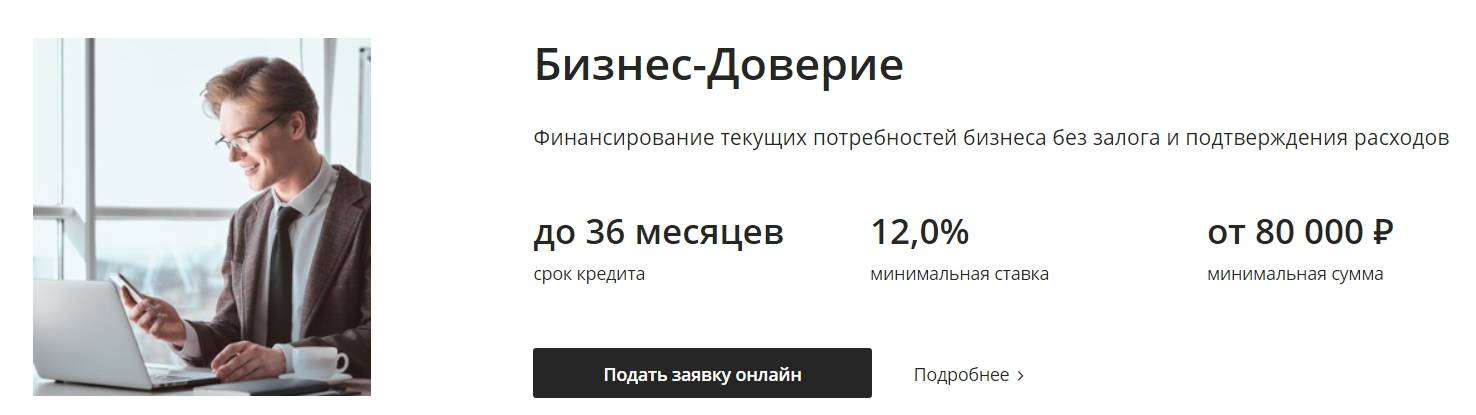

- «Бизнес-Доверие». Основные условия такие же, как у предыдущей программы, но при этом деньги можно взять на любые цели.

Тинькофф. Предлагает три программы для предпринимателей. Процентная ставка – нефиксированная и зависит от срока кредитования.

- «Увеличение оборотных средств». В долг заемщик может взять до 1 млн руб. на срок до полугода. Ставка – от 12 до 36% годовых (зависит от периода погашения, чем он дольше – тем больше переплата);

- «На любые цели». Заемщик может получить до 2 млн руб. на срок до 3 лет. Минимальная ставка 12%. Два главных плюса программы: пересчет процентов при досрочном закрытии долга и нецелевой характер кредитования;

- «Закрытие кассового разрыва». Происходит овердрафт на сумму до 400 тыс. руб. Ставка определяется для каждого клиента индивидуально.

ВТБ. Также предлагает три выгодные программы для предпринимателей:

«Овердрафт». Программа предполагает до 150 млн руб. Лимит зависит от объема оборотом компании по расчетным счетам – 50% от суммы. Срок кредитования – до 2 лет. Процентная ставка – 11,5% годовых;

Важно! Средства по программе поступают в течение 60 дней

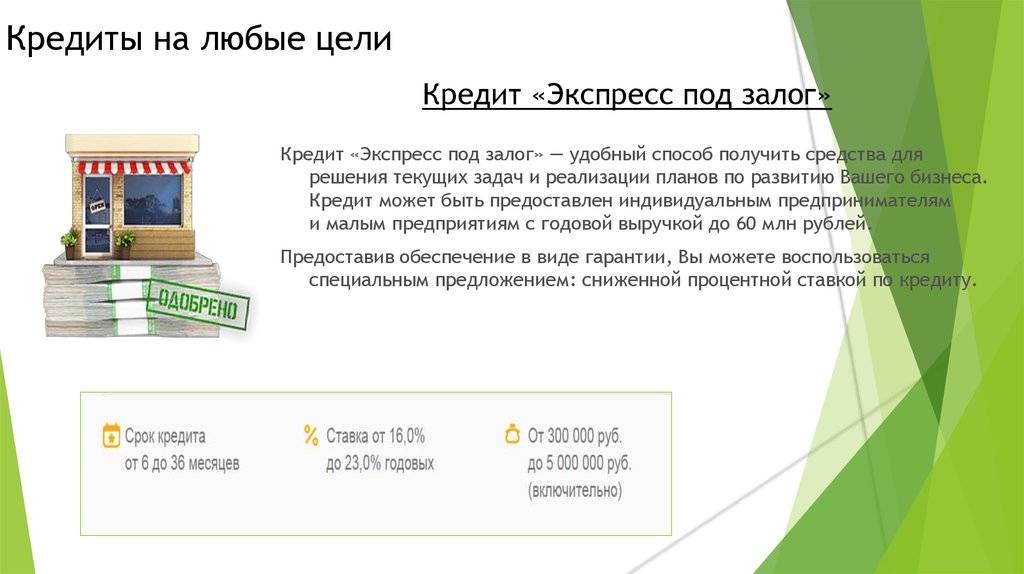

- «Экспресс-кредитование». Предприниматель может взять сумму до 5 млн руб. на срок до 5 лет. Процентная ставка – 13−16% годовых. Минус программы – необходимо поручительство. Плюс программы – быстрое рассмотрение заявки;

- Кредит для участия в электронном аукционе. Предусматривает до 35 млн руб. на срок до 1 года. Процентная ставка – 12% годовых.

Альфа-Банк. Предлагает две программы кредитования малого бизнеса без залога:

- «Экспресс-овердрафт». Клиент может получить до 40 млн руб. на срок до 3 лет. Процентная ставка определяется индивидуально;

- «Займы для частных инвесторов». Средства выделяются через инвестиционное общество «Альфа-Поток». Бизнесмен может получить до 5 млн руб. на срок до 6 месяцев. Процент переплаты также рассчитывается в индивидуальном порядке.

Модульбанк. Предлагает три программы для предпринимателей:

- «На закупку товаров». Предоставляет до 2 млн руб. на срок до 2 лет. Процентная ставка – 14% годовых;

- «Под обороты кассы». Возможно оформление кредита на сумму до 500 руб. на срок до 2лет. Плюс программы – выгодная ставка – всего 1% годовых;

- «Овердрафт». Предусматривает перевод до 2 млн рулей. Процентная ставка варьируется от 19 до 21%. Срок кредитования устанавливается индивидуально.

Вы можете найти и другие выгодные программы для предпринимателей.

Оформить кредит на 4000000 рублей в Москве

Если у вас появились внезапные финансовые трудности и срочно нужно 4000000 рублей, вы можете выбрать кредит в Москве от ведущих банков. При помощи нашего сервиса можно сравнить условия и требования 45 местных банков и отправить онлайн заявку на кредит. Вся информация представлена в таблице, которую можно сортировать по интересующим критериям.

Требования и документы

В большинстве случаев банки Москвы выставляют к заемщикам простые требования:

- ограничения по возрасту от 14 до 75 лет;

- постоянная регистрация на территории РФ обязательна в Газпромбанке, Норвик Банке и Банке Зените;

- иметь постоянное место работы и продолжительность трудового стажа не менее 6 месяцев;

- справка о размере получаемого дохода нужна в Абсолют Банке, Автоградбанке и Азиатско-тихоокеанском банке;

- отсутствие испорченной кредитной истории.

Базовый пакет документов содержит паспорт гражданина РФ и анкету-заявление на кредит, а в исключительных ситуациях нужен второй документ, выбор которого осуществляется заемщиком самостоятельно: заграничный паспорт, номер страхового пенсионного свидетельства (СНИЛС), военный билет, водительское удостоверение и т.д.

Без справки о заработной плате, можно оформить денежные средства до четырех миллионов рублей в Банке Жилищного Финансирования, Восточном Банке и Кредит Европа Банке, но годовая ставка будет немного выше обычной.

Со справкой 2-НДФЛ можно получить одобрение в Экспобанке, Центр-инвесте и Форштадте, в таком случае максимально доступная сумма заимствования может быть на порядок больше.

Условия предоставления кредитов

Число банков Москвы, которые предлагают кредитные средства на сумму до 4 миллионов рублей не так много. В основном, это крупные кредитные организации, которые тщательно анализируют потенциальных заемщиков. К их числу следует отнести такие банки как Банк Жилищного Финансирования, Восточный Банк и Кредит Европа Банк.

Отправив онлайн заявку через сайт можно взять потребительский кредит на таких условиях:

- процентная ставка 3% – 30% годовых;

- сумма 4 000 000 рублей, в диапазоне от 500 до 100 000 000 рублей;

- срок кредитования минимум 12 мес., максимум до 36 месяцев;

- без справок и поручителей.

Минимальную процентную ставку 3% в год на срок до 197 месяцев предоставляет Сбербанк России по предложению «Образовательный». В случае отправки онлайн заявки время рассмотрения заявки от 1 до 3 дней, выдача наличных в любом из отделений банка в Москве.

Если взять в кредит 4000000 рублей с такими условиями на 3 года ежемесячный платеж составит 116 325 руб., а итоговая сумма переплаты – 187 694 руб.

Без предоставления залога можно получить кредитные средства на непродолжительный срок в Банке Зените, ВТБе и Газпромбанке.

Под залог недвижимости или авто можно получить одобрение в Абсолют Банке, Автоградбанке и Азиатско-тихоокеанском банке, в таком случае максимально доступная сумма заимствования будет до 85% от оценочной стоимости обеспечения.

Альтернативные способы финансирования бизнеса

Благодаря существованию различных видов займов, собственник бизнеса в зависимости от своих потребностей может прибегнуть к альтернативным вариантам:

- долгосрочные займы;

- первый займ без процентов на карту без отказа;

- займы в кредитном потребительском кооперативе.

1. Долгосрочные займы – микрокредитование физических и юридических лиц на срок от 2 до 12 месяцев. Сумма займа может составлять от 30 000 до 100 000 рублей. Хотя некоторые МФО могут предложить более крупные микрокредиты. Ставка устанавливается заимодателем, а ее предельное значение определяет Банк России. В июле-сентябре 2020 года она составляла 204% годовых или 0,6% в день для займов размером 30 000 – 100 000 рублей на срок от 6 до 12 мес. Максимальная стоимость займов больше 100 000 рублей равнялась 48% годовых.

Выдачей долгосрочных займов занимаются:

| Займы на длительный срок | Максимальная сумма займа | Максимальный срок займа | Процентная ставка |

| МигКредит | 100000 руб. | 336 дней | 0,02—0,98% в день |

| МаниМен | 80000 руб. | 126 дней | 0—1% в день |

| До зарплаты | 20000 руб. | 30 дней | от 0,5% в день |

| Доброзайм | 100000 руб. | 364 дн. | 0—1% в день |

| Вивус | 100000 руб. | 364 дн. | 0—1% в день |

| Быстроденьги | 100000 руб. | 180 дней | 0—1% в день |

| Деньги на дом | 60000 руб. | 182 дн. | до 0,87% в день |

| Мани на диване | 50000 руб. | 168 дней | 0,83—1% в день |

| Деньга | 100000 руб. | 365 дней | 0,001—0,97% в день |

Оплата «длинных» займов происходит равными платежами каждые 2 недели или раз в месяц.

2. Займ без процентов дает каждая вторая МФО. Этот продукт имеет ряд особенностей: небольшая величина (до 15 000 – 30 000 рублей), единоразовая выдача (только для первых клиентов), короткий срок пользования (7 – 30 дней). Беспроцентные займы нельзя пролонгировать и допускать просрочек, иначе начислят % за каждый день пользования.3. Займы для бизнеса в КПК отличаются дороговизной. КПК в целях развития экономики региона финансируют местный бизнес, частных предпринимателей, являющихся членами кооператива. Займы выдаются за счет средства фонда финансовой взаимопомощи. Пайщики КПК имеют больше шансов взять заем без справок и поручителей. При возникновении проблем с погашением можно договориться о реструктуризации.

Итог

Ища, где взять займ для бизнеса, тщательно проанализируйте различия и нюансы разных источников финансирования. Подумайте, готовы ли вы к проверкам вашей фирмы, залоговому обеспечению. Определитесь, в каком статусе собираетесь обращаться – как физическое лицо или юридическое. На основе этого вам будет проще выбрать подходящие условия по займам.

Займ для бизнеса в крупных городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Омск

- Самара

- Челябинск

- Ростов-на-Дону

- Уфа

Займы для бизнеса других городах

- Балашиха

- Долгопрудный

- Домодедово

- Жуковский

- Коломна

- Королев

- Красногорск

- Люберцы

- Мытищи

- Ногинск

- Одинцово

- Орехово-Зуево

- Подольск

- Пушкино

- Раменское

- Сергиев Посад

- Серпухов

- Химки

- Щелково

- Электросталь

Можно ли взять заем под низкий процент

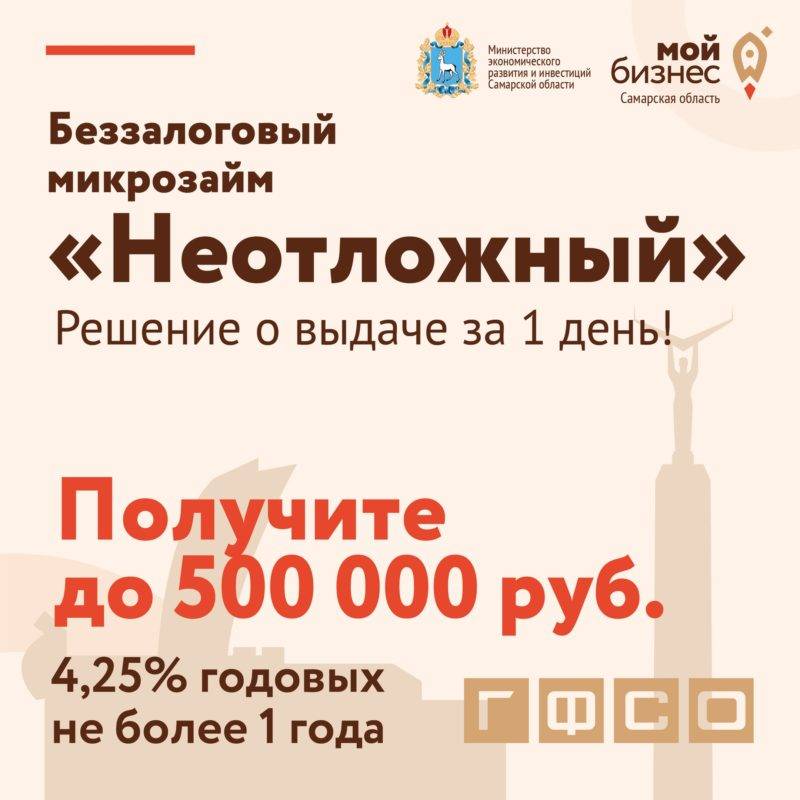

Чтобы получить займ для бизнеса по низкой ставке, государство предлагает воспользоваться одним из способов:

- Программы господдержки. Благодаря национальному проекту «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» на льготных условиях получить займ могут даже самозанятые. Займы выдают некоммерческие МФО, государственные региональные микрофинансовые фонды. Их сумма не превышает 5 000 000 рублей, срок – до 3 лет, а % составляют половину от ключевой ставки ЦБ.

- Гарантии. Сравнительно небольшая ставка будет у клиентов, предоставивших гарантии по возврату долга через залог или поручительство.

Для получения займа бизнесу под низкий процент (3,25%-16,25%) необходимо, чтобы компания была в Едином реестре субъектов МСП, не имела долгов и отрицательной кредитной истории, отсутствовала процедура банкротства.

Займы бизнесу ИП и юридическим лицам с господдержкой предоставляют на различные цели. Если предприниматель намерен направить деньги на разные цели деятельности, он также может взять несколько займов. Чтобы максимально отражать потребности бизнеса, разработаны разнообразные программы льготного микрокредитования. Более подробную информацию по данному вопросу и бесплатные консультации можно получить в Центрах «Мой бизнес» вашего региона.

Если вы зарегистрируетесь на портале «Мой бизнес», у вас появится личный кабинет, где предусмотрена возможность подачи заявки на консультацию по телефону. Специалисты колл-центра перезвонят вам в рабочее время. Или вы можете сами позвонить на горячую линию по номеру 8 800 100 97 70.

Приоритетность в выдаче займов оказывают:

- экспортерам;

- женщинам в возрасте 45 и старше;

- производителям с/х продукции;

- социальным предпринимателям;

- членам потребительских кооперативов;

- резидентам промопарков/технопарков/бизнес-инкубаторов;

- МСП, осуществляющим деятельность в сферах спорта, экологии и туризма в моногородах.

Кроме того, займ легче получить бизнесу в следующих отраслях: информация и связь, обрабатывающее производство, строительство, транспортировка и хранение, техника и наука, здравоохранение, ресторанный/гостиничный бизнес, образование, торговля (оптовая и розничная), утилизация мусора, бытовые услуги и т.п.

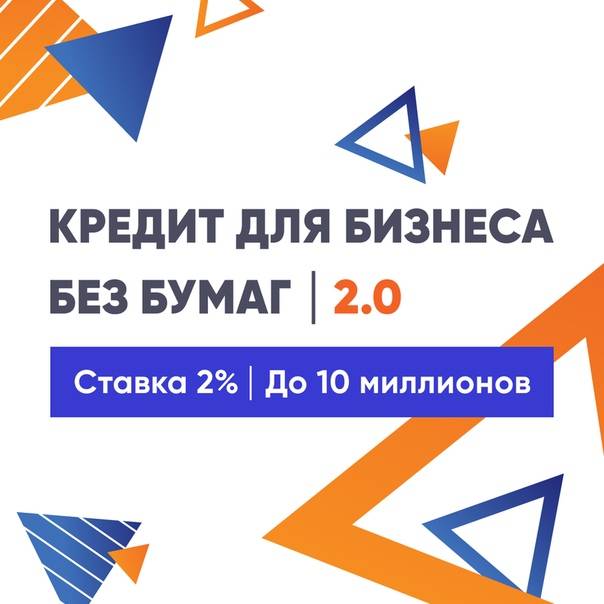

Цели получения беззалогового кредита

Не каждый банк готов выдать кредит без справок и поручителей. А потому крупные кредитные организации имеют строгие требования к целям займов. Наиболее распространёнными целями выдачи кредитов для бизнеса без залога выступают:

- обновление имеющегося оборудования;

- для развития бизнеса (например, его масштабов и направлений);

- финансирование понесённых расходов;

- ремонт помещений, а также их обслуживание;

- закрытие кассовых разрывов (например, при выплате заработной платы, внесении средств за аренду или переводе налогов);

- увеличение ассортиментной линии торговой точки;

- реклама фирмы;

- закупка товаров либо услуг для дальнейшей реализации клиентам.

В каждом банке могут быть свои условия выдачи кредитов. Чаще всего без залога выдаются кредиты малому бизнесу на простые цели, например, на раскрутку бренда в виде рекламных мероприятий. Кредиты для бизнеса, в основном, выступают целевыми, а потому в договоре обязательно будет указано, для чего вы получаете денежные средства.

Заключение

Условия в каждом банке отличаются как по целям кредитования, так и по сумме и сроку погашения займа. Процентная ставка может быть фиксированной или индивидуальной для каждого заемщика.

Обратите внимание! Кредитно-финансовые организации разработали уже ставший традиционным порядок выдачи денег. Сотрудники финансового учреждения проверяют корректность информации в бумажной или электронной заявке, делают запрос в БКИ на предмет просрочек у заемщика

Если у клиента хорошая кредитная история и в анкете указаны достоверные сведения, вероятность одобрения заявки будет высокой.

Получить крупную сумму без залога предприниматель может в рамках целевого займа. При этом если средства предоставляются по овердрафту, они переводятся по безналичному расчету и расходуются на те цели, которые указаны в заявке.

Не стоит также рассчитывать на то, что банк смягчит требования к заемщику. Исключение может быть сделано только для тех организаций, которые не один год сотрудничают с финансовой организацией и погашают займы в соответствии с графиком.

Обратите внимание! В каждом банке свой регламент проверки предоставленной информации и кредитной истории клиента. Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу

Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу.