Что такое рефинансирование кредита?

Рефинансирование — это услуга замены одного кредитного обязательства на другое с более приемлемыми условиями. При этом у прошлого кредитора происходит досрочное погашение.

Многие пользователи путают данное понятие с реструктуризацией долга. Однако это совершенно различные услуги. Под реструктуризацией потребительского кредита подразумевают пересмотр банком условий предоставления денежных средств и их изменение на более выгодные (к примеру, продление срока действия ссуды).

Сбербанк России сегодня предлагает населению обе эти услуги. При оформлении рефинансирования потребитель получает на руки (хотя чаще банк сам переводит деньги на счет прошлого кредитора и выдает на руки лишь остаток денежных средств, если это предусмотрено условиями программы) совершенно новый кредит, которым он погашает ранее оформленный займ.

При реструктуризации банковская компания, рассмотрев обращение заемщика, изменяет условия кредитования на более щадящие, чтобы пользователь не попал в долговую яму и вовремя вернул денежные средства. Примером реструктуризации может быть предоставление отсрочки и временное снижение суммы регулярных платежей. Также в рамках данной услуги банк может изменить валюту кредита.

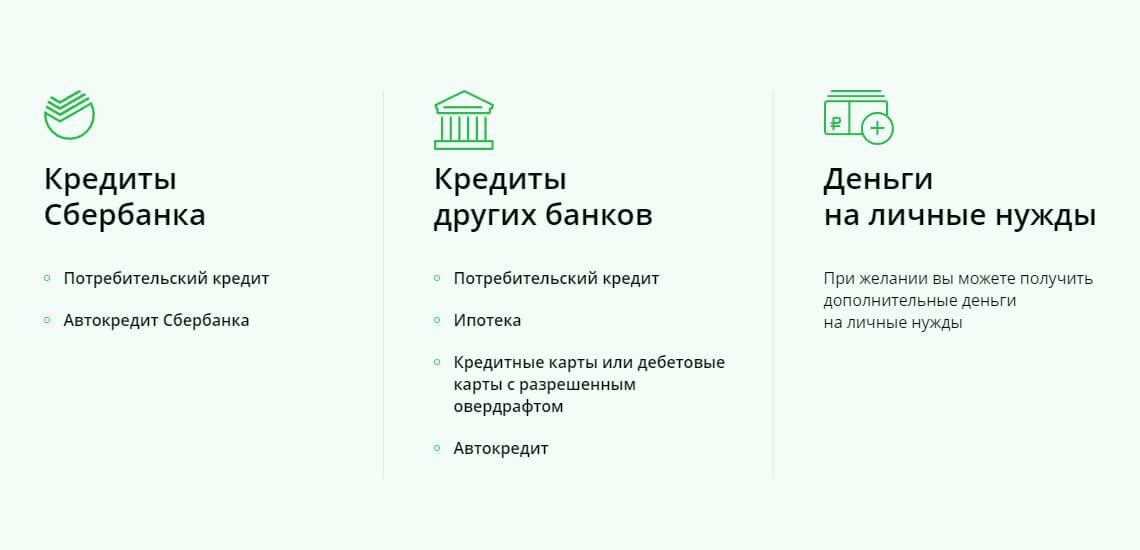

Какие кредиты можно рефинансировать в Сбербанке?

Это могут быть такие виды займов:

- потребительские ссуды (с обеспечением и без, целевые и нецелевые);

- автокредиты;

- кредитные карточки;

- карты дебетового типа с овердрафтом.

При этом к рефинансируемым потребительским кредитам Сбербанк выдвигает ряд требований:

- ссуда должна быть оформлена не ранее, чем за 6 месяцев до обращения в Сбербанк;

- за период 12-ти последних месяцев заемщиком не должно быть допущено просрочек;

- не должно быть долга;

- по данному предложению ранее не оформлялась реструктуризация;

- число рефинансируемых кредитов не должно превышать 5.

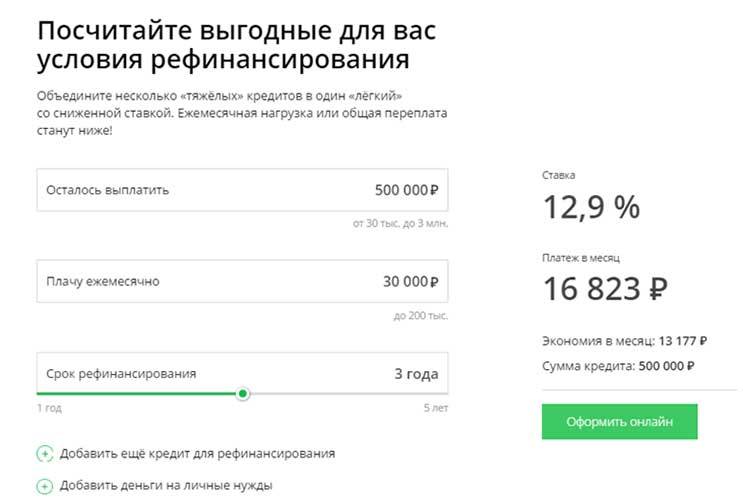

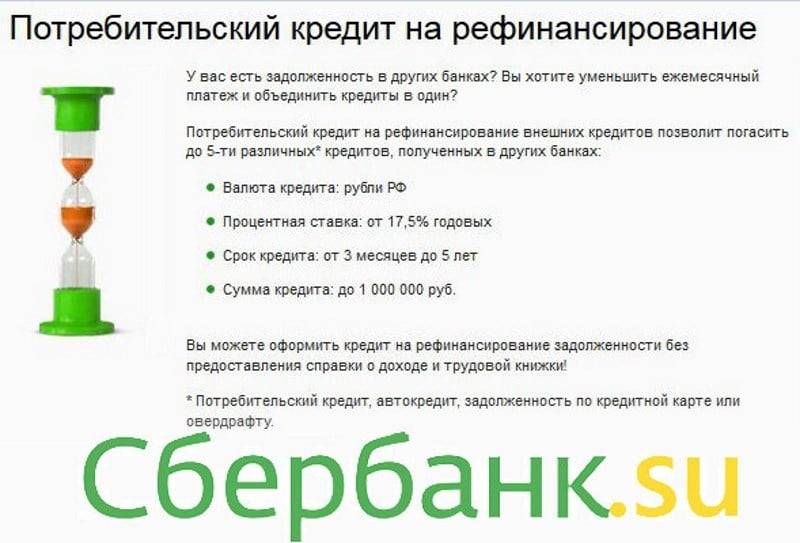

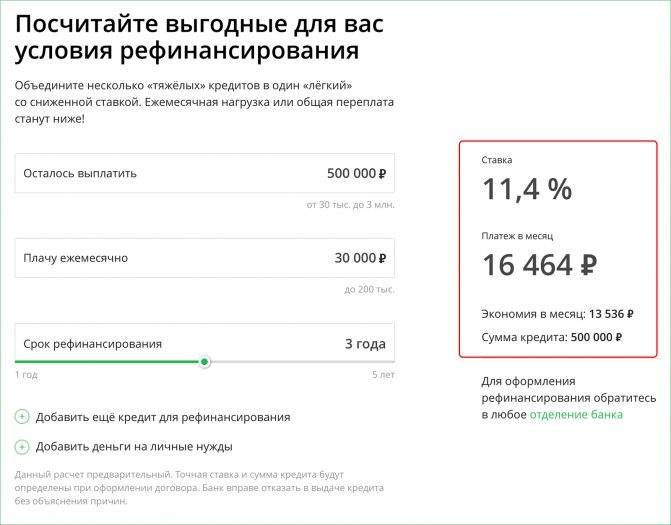

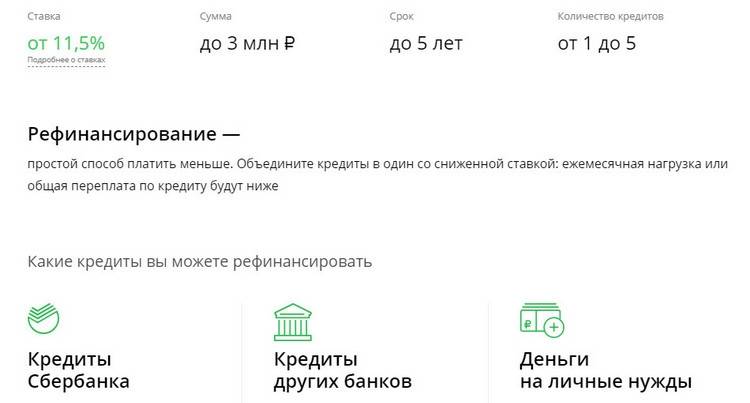

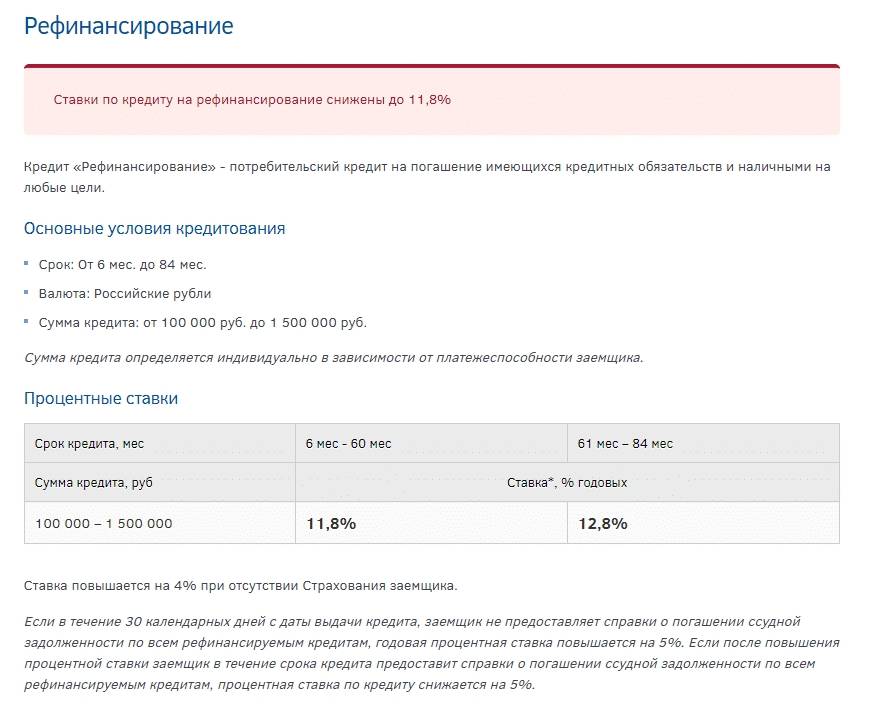

Условия и ставка

В этом году Сбербанк России предлагает физическим лицам рефинансировать кредиты на следующих условиях:

- валюта – российские рубли;

- процентная ставка – от 11,5% в год;

- минимальный размер ссуды — 30 000 руб. (но не меньше остатка задолженности);

- максимально – 3 миллиона руб.;

- срок – от 90 дней до 60 месяцев (5 лет);

- комиссионный сбор за выдачу денежных средств – отсутствует;

- обеспечение – без залога и поручителей.

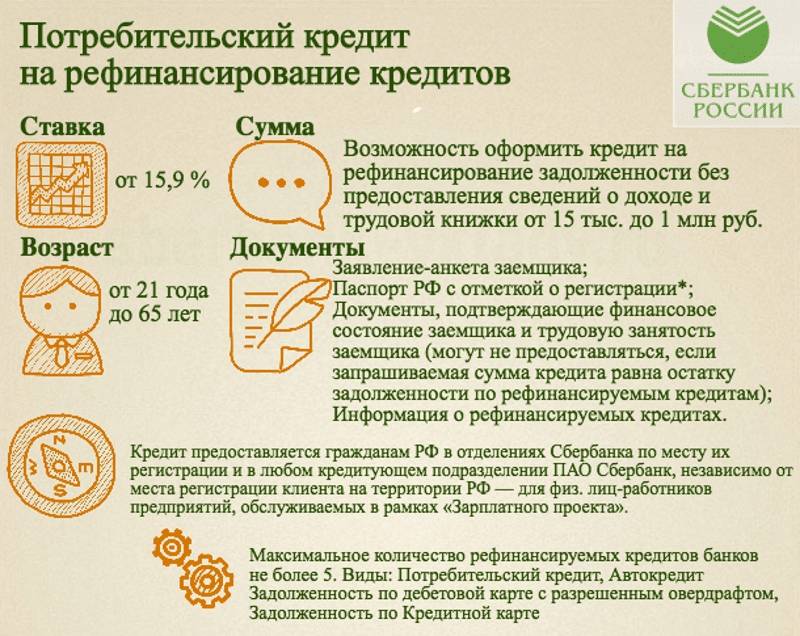

Требования к заемщикам

Получить услугу по перекредитованию потребительского займа в Сбербанке сегодня доступно дееспособным физическим лицам в возрасте от 21 года. При этом максимальный возрастной возраст — 65 лет. Именно столько может быть заемщику в момент полного погашения ссуды. Так же он должен иметь российское гражданство и постоянно проживать на территории РФ.

Общий стаж должен быть более 365 дней (12 месяцев) за последние 5 лет.

Для заемщиков в возрасте до 65 лет, получающих пенсию на карту Сбербанка и продолжающих работать (т.е. для работающих пенсионеров), условия по программе аналогичны.

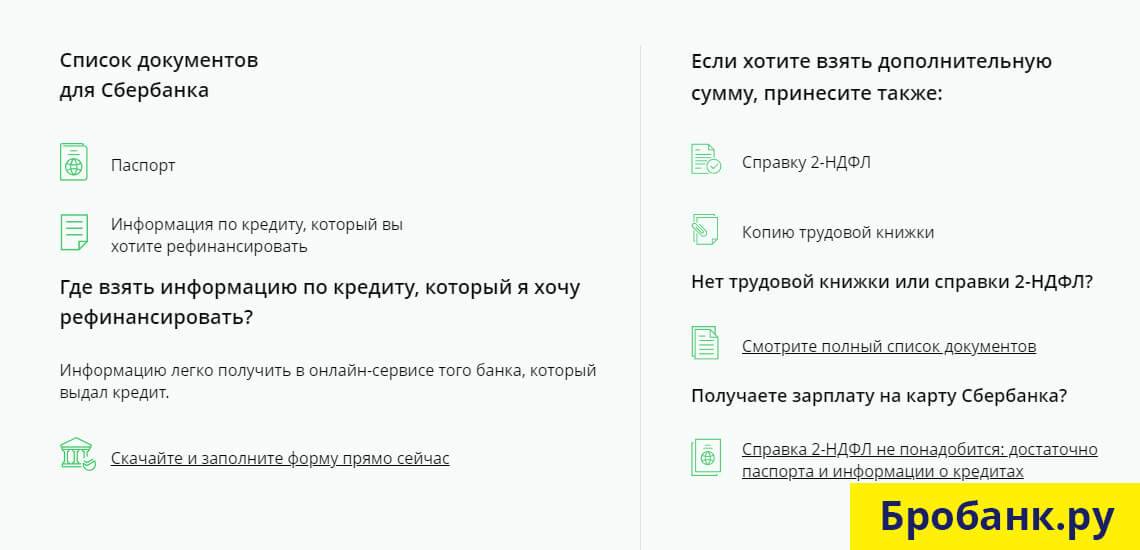

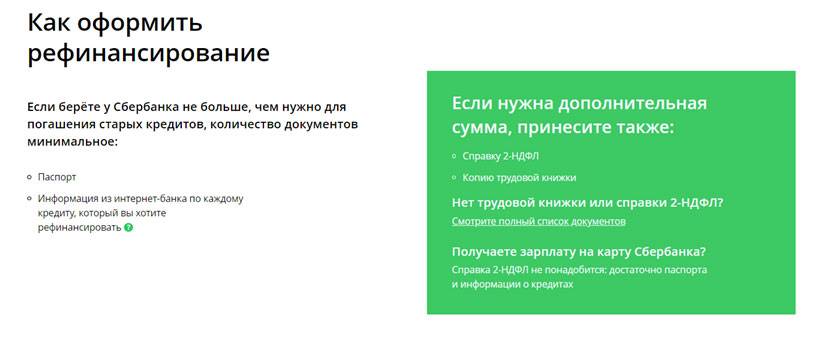

Документы для рефинансирования кредита в Сбербанке

Для того чтобы воспользоваться программой рефинансирования потребителю понадобятся такие документы:

- паспорт РФ с отметкой об адресной регистрации;

- справка о доходах с места трудоустройства (форма 2-НДФЛ);

- трудовая книжка (копия всех заполненных страниц);

- информация по рефинансируемому займу: общая сумма потребительского займа, остаток, процентная ставка, график ежемесячных платежей, договор.

При личном визите в офис Сбербанка заемщику также придется заполнить анкету и заявление на рефинансирование потребительского кредита. Заявление можно оформить онлайн и сэкономить время. При получении положительного ответа на такой запрос, можно явиться в банк с полным пакетом документов.

Получить информацию о рефинансируемом потребительском кредите можно в интернет-банкинге финансовой организации, где он был оформлен. Досрочное погашение также будет доступно для просмотра в личном кабинете.

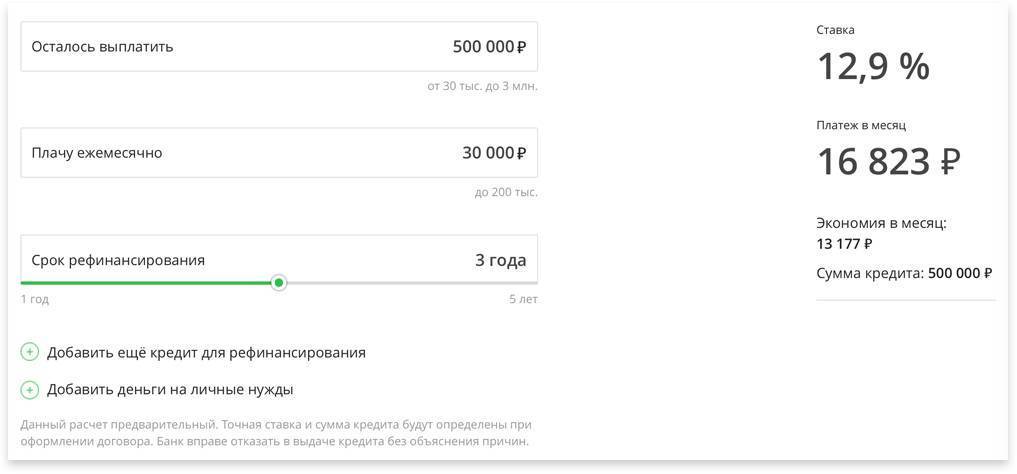

Условия рефинансирования кредитов в Сбербанке в 2021 году

К рефинансируемым кредитам предъявляются следующие требования:

- Не менее 180-ти календарных дней с момента получения рефинансируемого кредита;

- Не менее 90 календарных дней до окончания действующего кредитного договора;

- Своевременные ежемесячные платежи в течение последних 12 месяцев;

- Реструктуризация по рефинансируемым кредитам не проводилась.

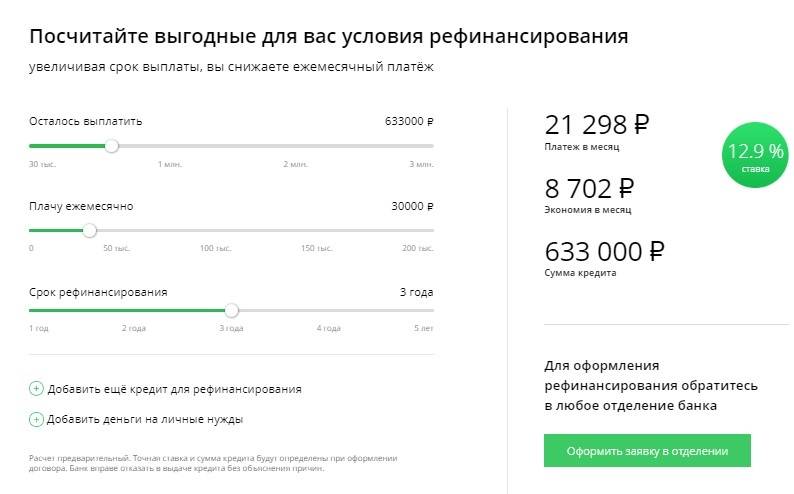

| Условия рефинансирования в 2021 году | |

|---|---|

| Процентная ставка, сумма до 300’000 руб.: | 12,9 — 16,9% годовых |

| Процентная ставка, сумма от 300’000 до 1 млн. руб.: | 12,9% годовых |

| Процентная ставка, сумма от 1’000’000 руб.: | 11,9% годовых |

| Сумма кредита: | от 30’000 до 3’000’000 руб. |

| Срок кредитования: | от 3 месяцев до 5 лет* |

* При наличии временной регистрации кредит может быть предоставлен на срок, не превышающий срок действия временной регистрации заемщика (исключение, получатели заработной платы или пенсии на счета в сбербанке, а также работников предприятий, прошедших аккредитацию).

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления кредита: | не менее 21 года |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев* |

* Для клиентов, получающих зарплату или пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев. Для остальных клиентов, не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

| Требуемые документы | |

|---|---|

| Гражданский паспорт | Паспорт гражданина РФ с отметкой о регистрации* |

| Справка по форме «2-НДФЛ» | Документ, подтверждающий финансовое состояние |

| Копия трудовой книжки | Документ, подтверждающий трудовую занятость |

| Информация о кредитах | Копии кредитных договоров рефинансируемых кредитов |

Условия одобрения кредита

К потенциальным заемщикам Сбербанк предъявляет не слишком жесткие требования: заемщик должен быть старше 21 года, но не достигшим 65 лет к моменту оплаты полной суммы кредита, со стажем работы больше полугода на последнем месте работы. В поручительстве необходимости нет.

Но и здесь на обходится без «подводных камней»: как любая финансовая организация, Сбербанк хочет быть уверен в своих клиентах, поэтому он будет очень тщательно и скрупулёзно изучать

предоставленную информацию и документацию. И будьте уверены: в зависимости от индивидуальной ситуации потенциального заемщика банк затребует массу дополнительных документов, перечень которых предоставит менеджер по кредитам.

Документы, требующиеся для рефинансирования

Каждый банк устанавливает свои уникальные требования для потенциальных клиентов при оформлении займа. Стоит понимать, что каждая заявка уникальна и подход к каждому отдельному клиенту будет тоже отличаться. Конечно, есть усредненные требования к списку документов, которые могут понадобиться для рефинансирования.

Документы, удостоверяющие личность:

паспорт;

СНИЛС;

ИНН;

водительские права;

пенсионное удостоверение;

военный билет;

другое удостоверение личности.

Документ, подтверждающий официальную занятость и получение дохода:

копия трудовой или договора найма заверенная кадровым работником;

справка 2-НДФЛ или по форме банка о полученном доходе за полугодие и больше

Обратите внимание! Справка выдается по требованию работника в течение 3 дней и может быть использована на протяжении месяца. Документы по действующим кредитам:

договор;

график погашений;

выписка по счету с уже выплаченной задолженностью; Справку можно запросить через личный кабинет или непосредственно в отделении банка-кредитора

Срок формирования – 3 дня.

справку по кредитной истории (в большинстве случаев банк может запросить ее самостоятельно).

Другие документы:

документы на залоговое имущество, если кредит брался с обременением: договор купли-продажи, справка с БТИ, право собственности и др.;

копия личной страховки.

Однако, не будем забывать, что у каждого банка свой список документов и в отдельных случаях существует возможность оформления упрощенного рефинансирования для собственных клиентов. Такими клиентами, как правило, являются те, кто получает в выбранном банке зарплату или пенсию, хранит на счетах крупную сумму на депозите или в ячейке.

Кому доступно

Если кредит тяготит человека, он стремится выйти из затруднительной финансовой ситуации. В этом случае он может рефинансировать старый займ. Таким образом нагрузка на семейный бюджет будет снижена.

Получение одобрения в Сбербанке возможно для каждого заемщика

Важно иметь действующий займ, а также стремление изменить условия кредитования на более выгодные

Требования к заемщикам не отличаются строгостью:

- Возраст гражданина должен быть не менее 21 и не более 65 лет. Отсчет ведется на момент окончания обязательств по кредиту.

- Трудиться гражданин должен не менее полугода на рабочем месте.

- Общий стаж за последние пять лет не должен быть менее одного года.

Если же гражданин получает заработную плату или пенсионные выплаты на карту Сбербанка, то требования становятся более лояльными. Допускается стаж от трех месяцев на последнем трудовом месте, а общий – не менее полугода.

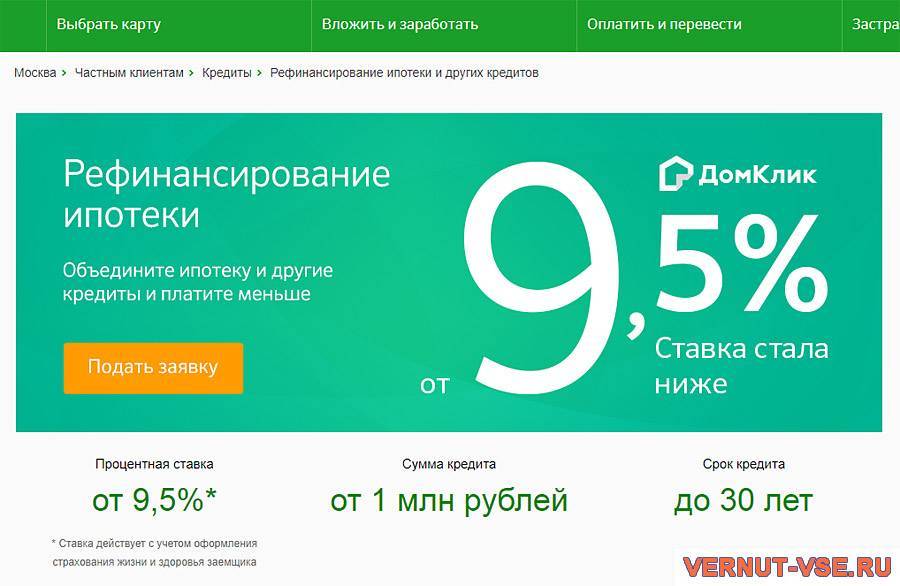

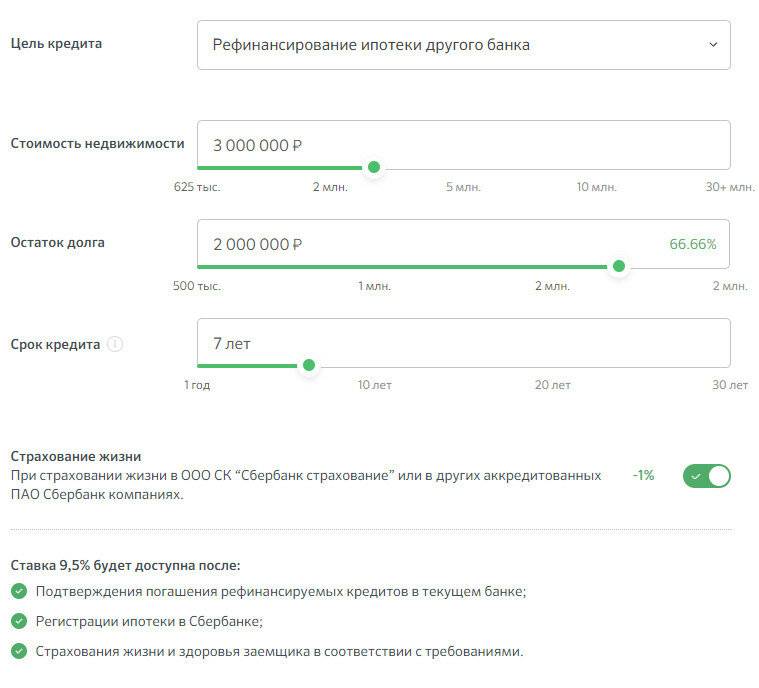

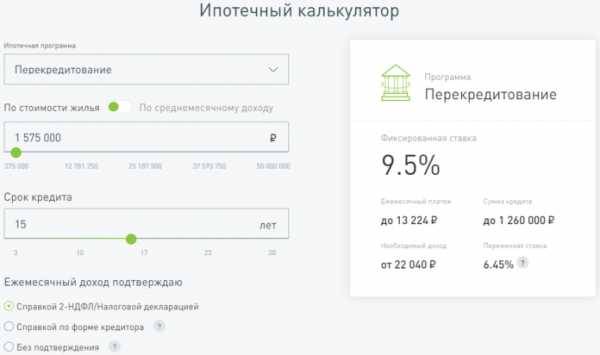

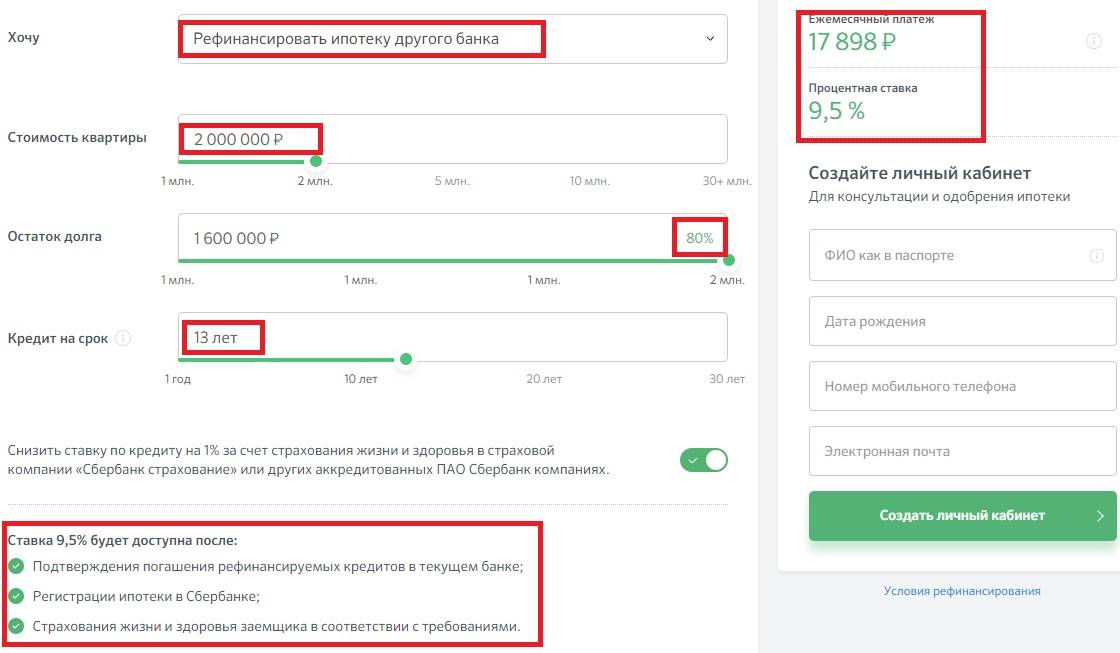

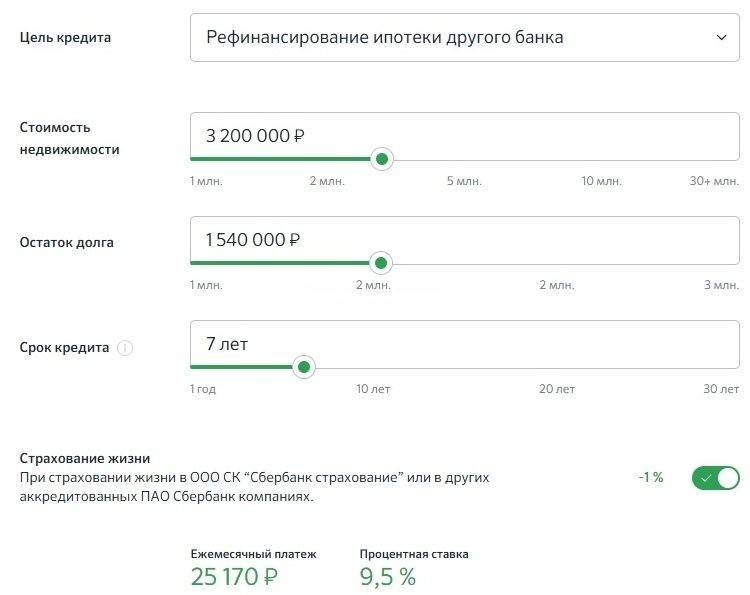

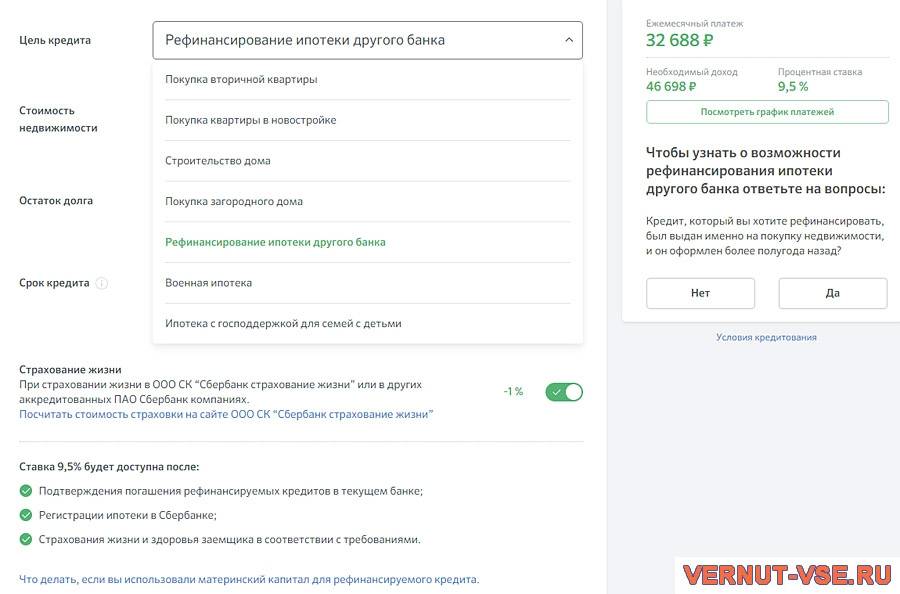

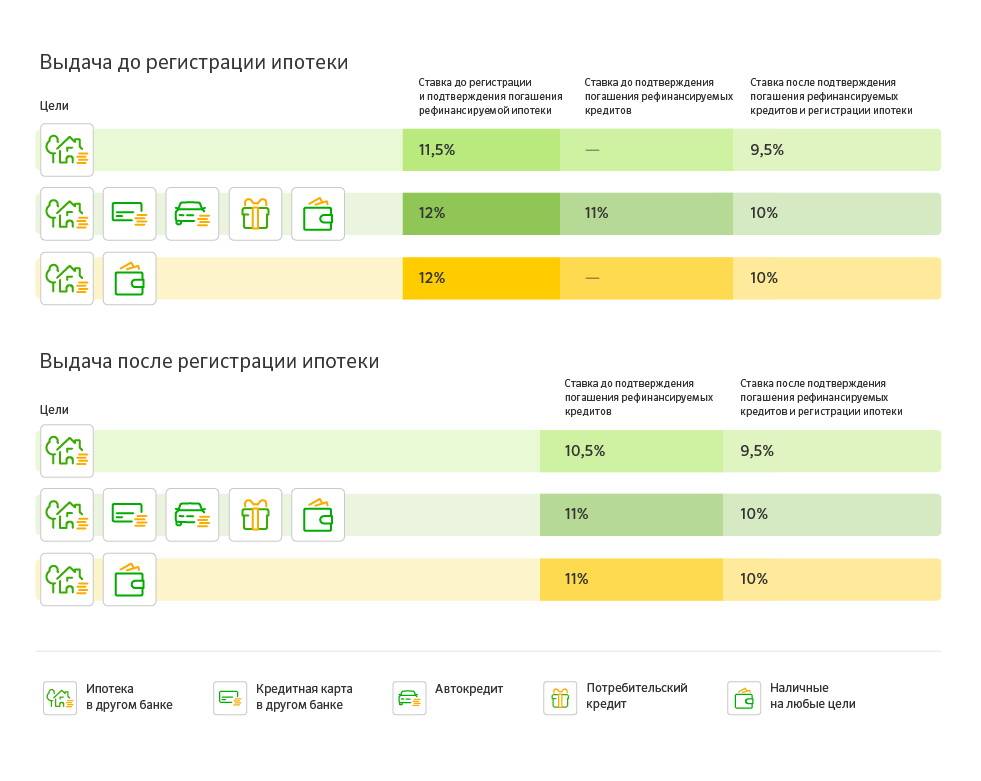

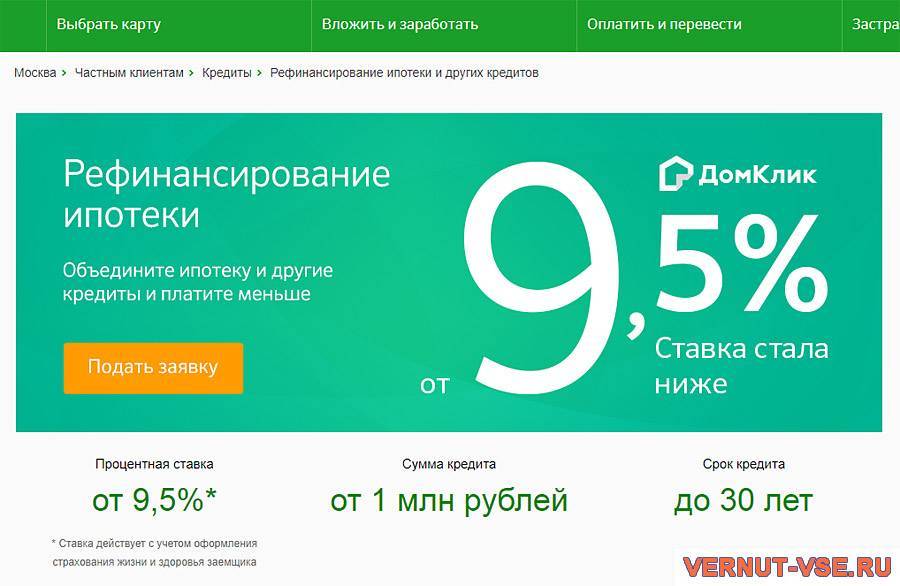

Условия рефинансирования ипотеки в Сбербанке

Что делать, если вы взяли ипотеку, но потом на глаза вам подвернулось более выгодное предложение другого банка? Горем делу не поможешь, а вот рефинансирование ипотечного кредита в Сбербанк в 2020 году в такой ситуации может быть весьма кстати. Всем известно, что программы жилищных кредитов в Сбербанке довольно привлекательные. Тем не менее, многие клиенты, особенно оформившие ипотеку в 2014 году и ранее оставляют негативные отзывы о процентной ставке и т.д.

- паспорт;

- документы необходимые для оформления ипотеки (необходимо заново произвести экспертную оценку жилья) – их точный список можно узнать,обратившись за консультацией в отделение банка;

- всю документацию касательно текущей ипотеки (договор с банком, справку об уже выплаченной сумме и остатке, информация о том, были ли просрочки, задержки выплат).

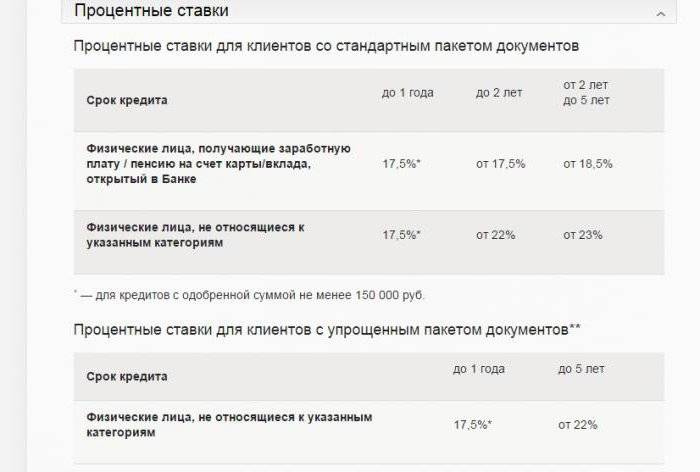

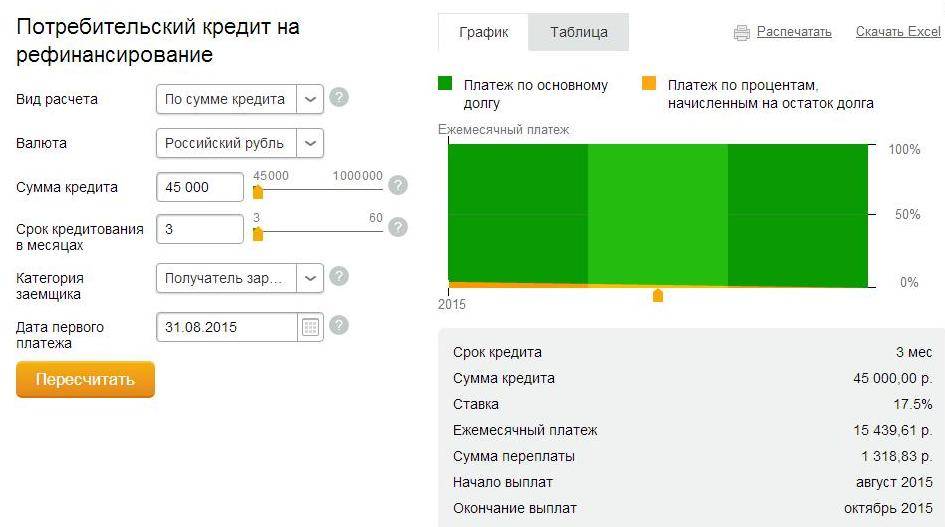

Разброс значений

Значение процентной ставки по кредиту в целях рефинансирования зависит от:

- срока кредитования;

- категории клиента;

- подтверждения или неподтверждения клиентом целевого предназначения займа.

Процентные ставки для зарплатных клиентов, которые предоставили стандартный перечень документации:

| Срок | До удостоверения клиентом целевого назначения | После свидетельствования о целевом предназначении займа |

| От 1 квартала до 1 года | 20,9 % | 15,9 % |

| От 1 квартала до 2 лет | 21,9 % | 16,9 % |

| От 2 до 5 лет | 22,9 % | 17,9 % |

Процентные ставки для остальных категорий клиентов, предоставивших стандартный пакет документации:

| Срок | До момента удостоверения целевого назначения | После момента свидетельствования о целевом назначении займа |

| От 1 квартала до 1 года | 22,9 % | 17,9 % |

| От 1 квартала до 2 лет | 23,9 % | 18,9 % |

| От 2 до 5 лет | 24,9 % | 19,9 % |

Ставки для лиц, не получающих зарплату на карту или счет в Сбербанке, предоставивших упрощенный пакет документов:

| Срок | До подтверждения целевого назначения | После удостоверения целевого назначения |

| От 3 мес. до 1 года | 22,9 % | 17,9 % |

| От 3 мес. до 5 лет | 23,9 % | 18,9 % |

Необходимые документы

Список документов для оформления рефинансирования кредита зависит от типа займа: ипотека, автокредит, потреб, кредитная карта, овердрафт. Однако есть общие документы, которые потребуются в любом случае:

- трудовая книжка, трудовой договор или другие документы, подтверждающие занятость заёмщика;

- справка о доходах заёмщика за определённый период;

- справка для рефинансирования кредита в Сбербанке;

- кредитные договора по рефинансируемым займам;

- документы на объект залога, если такой имеется;

- паспорта заёмщиков и созаёмщиков;

- заявление на рефинансирование.

В дополнение Сбербанк может потребовать дополнительные документы, перечень которых определяется строго индивидуально.

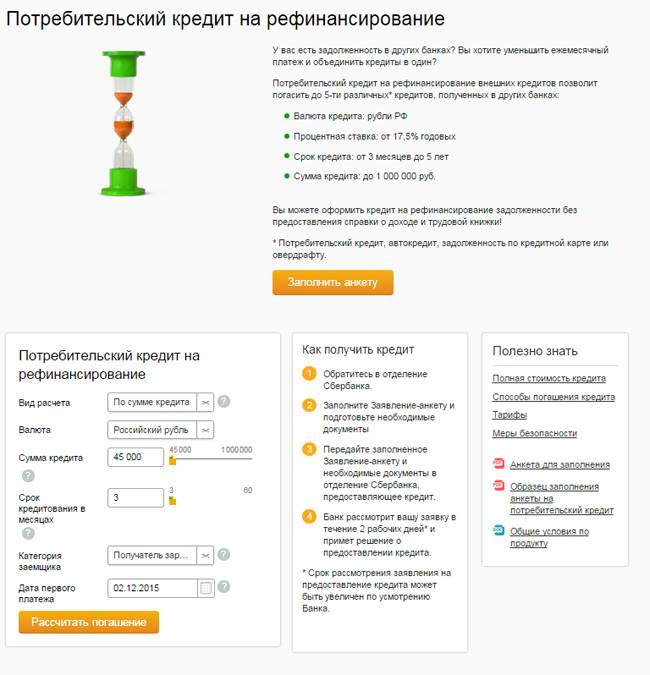

Рефинансирование автокредита

Перекредитование автокредитов других банков в Сбербанке для физических лиц возможно по ставке 13,5% годовых, она может быть снижена до 10% при одновременном рефинансировании займа на покупку машины вместе с ипотекой. В первом случае максимальная сумма займа равна 3 миллионам рублей, во втором – определяется индивидуально.

Для оформления заявки потребуются паспорт заёмщика, паспорт транспортного средства, свидетельство о госрегистрации автомобиля, а также кредитный договор и договор залога. Также банк может запросить справку от предыдущего кредитора об остатке задолженности и размере ежемесячного платежа.

При рефинансировании автокредита машина передаётся в залог Сбербанку на срок до момента полного исполнения долговых обязательств. По требованию банка может потребоваться оформление договора добровольной страховой защиты транспортного средства, более известный как КАСКО.

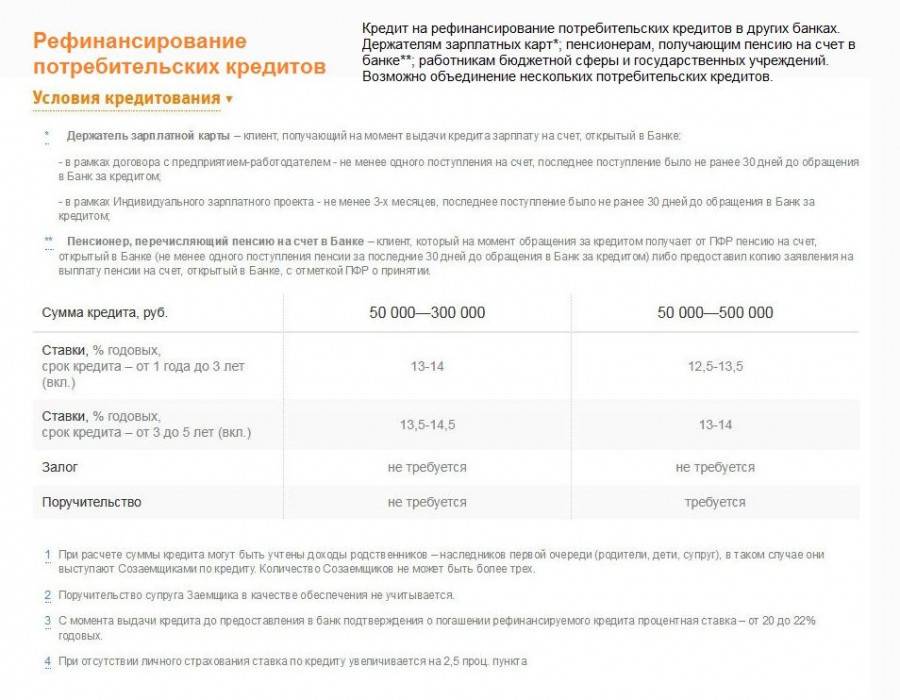

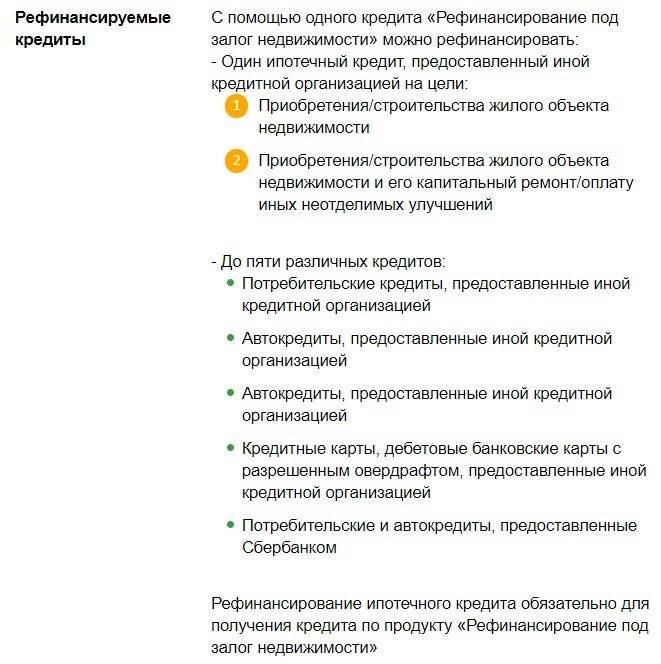

Рефинансирование имеющегося кредита в Сбербанке для физических лиц: категории и виды возможных займов

Сбербанк может осуществлять рефинансирование таких видов кредитов:

Рефинансирование потребительских кредитов. Потребительские кредиты являются наиболее распространённой услугой в сфере выдачи займов – они подразумевает получение заявителем определённой суммы средств без указания назначения полученных денег – лицо может использовать их в любых целях. Процедура перекредитования таких займов имеет определённые ограничения по возможной сумме тела долгового обязательства – её максимальная величина будет зависеть от платёжеспособности заявителя и от количества взятых ссуд, которые кредитор собирается таким образом погасить.

Рефинансирование ипотечного кредита в Сбербанке. Под ипотечными кредитами понимают оформление целевого займа для покупки недвижимости. Поскольку стоимость недвижимости в нашей стране достигает значительных размеров, то период, в течение которого погашаются имеющиеся долги, самый длительный по сравнению с другими займами. В связи с этим процедура перекредитования ипотеки в Сбербанке даже при небольшой разнице в процентной ставке (от 1%) в итоге может дать значительную экономию средств для заёмщика.

Рефинансирование автокредитов. Оформление кредитов на покупку транспортного средства также является одной из наиболее популярных услуг, к которым прибегают граждане нашей страны

Сбербанк осуществляет перекредитование и таких видов целевых займов, но в таком случае необходимо обращать внимание на основные условия первоначального кредита для того, чтобы иметь определённую выгоду.

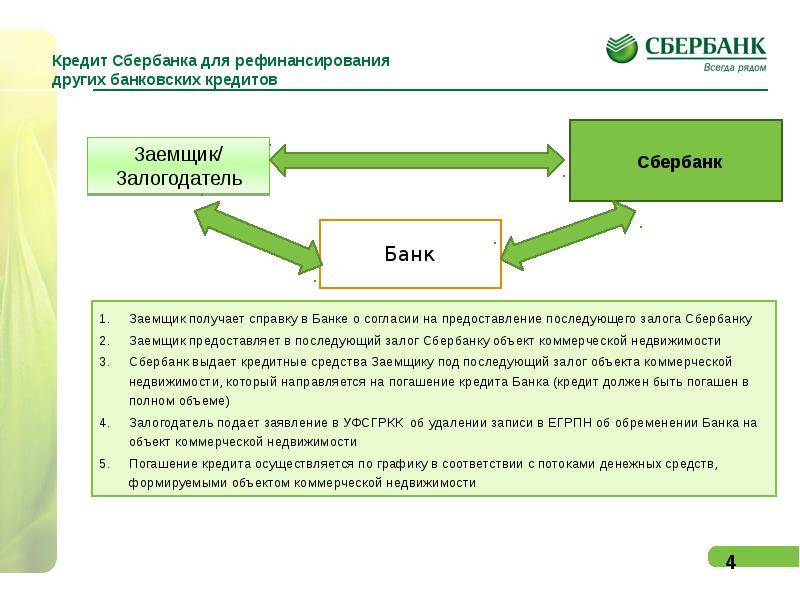

Одним из наиболее частых спорных моментов рефинансирования кредитов является необходимость согласия банка, в котором кредитор хочет досрочно погасить своё обязательство. При оформлении первоначального займа клиент подписывает договор, в котором чётко указываются даты выплат и необходимые к перечислению суммы. В случае досрочного погашения, естественно, такая процедура произойдёт вразрез с приложенным графиком и письменное согласие банка является необходимым.

Как рефинансировать кредит в СберБанке

| Кредит предоставляется гражданам в отделениях Сбербанка России | Кредит предоставляется в отделениях Банка физическим лицам независимо от места постоянной/временной регистрации на территории Российской Федерации |

|---|---|

| Срок рассмотрения кредитной заявки | От 2-х минут и не более 2-х рабочих дней* со дня предоставления в Сбербанк полного пакета документов |

| Способ предоставления кредита | Единовременно в безналичном порядке путем зачисления суммы кредита в день заключения кредитного договора на текущий счет/счет дебетовой банковской карты** (за исключением счета виртуальной*** банковской карты)**** заемщика, открытый в Сбербанке. Одновременно с зачислением денежных средств Сбербанк по распоряжению заемщика осуществляет безналичный перевод денежных средств в счет погашения рефинансируемых кредитов (без взимания комиссии). |

| Порядок погашения кредита | Аннуитетными (равными) платежами |

| Условия полного или частичного досрочного погашения кредита | Осуществляется без предварительного уведомления Сбербанка на основании поданного в отделении Сбербанка заявления о досрочном погашении кредита в текущую дату, содержащего сумму и счет, с которого будет осуществляться перечисление денежных средств. Минимальная часть досрочно возвращаемого кредита не ограничена. Дата исполнения заявления о досрочном погашении кредита может приходиться на любой день (рабочий/выходной/праздничный). При этом осуществляется уплата процентов за фактический срок пользования кредитом. Подача заявления о досрочном погашении возможна также с использованием системы «Сбербанк Онлайн». Комиссия за досрочное погашение не взимается. |

| Неустойка за несвоевременное погашение кредита | Неустойка за несвоевременное погашение кредита и/или уплату процентов составляет 20% годовых с суммы просроченного платежа за период просрочки с даты, следующей за датой наступления исполнения обязательства, установленной договором потребительского кредита, по дату погашения просроченной задолженности по договору потребительского кредита (включительно). |

Мнения оформляющих перекредитование

Ольга, г. Москва

О возможности рефинансировать свои задолженности по кредитам в Сбербанке я узнала совершенно случайно от подруги. Толком еще не зная, что это такое я поехала в ближайшее отделение за консультацией. Оказалось, что с помощью рефинансирования кредитов можно неплохо сэкономить, объединив все имеющиеся у меня займы в один.

Буквально в этот же день я подала заявку, приложив к ней мои кредитные договоры, паспорт и другие документы. В конце следующего дня я уже получила приглашение подъехать в офис для согласования процедуры рефинансирования. Очень надеюсь, что все пройдет гладко. Когда все оформлю, обязательно отпишусь.

Елена, г. Тверь

Сбербанк меня очень сильно разочаровал. У них такое хорошее предложение по рефинансированию кредитов, а я им не подхожу, поскольку у меня три кредита и все взяты в Сбербанке. Менеджер объяснила мне, что я должна хотя бы один кредит иметь в другом банке, тогда можно подавать заявку на рефинансирование. Какая сволочь придумала эти правила, прям, хотела бы ему в глаза посмотреть. Посмотрю еще раз внимательно, что предлагают в ВТБ24 и Альфа-Банке. Похоже, придется к ним обращаться.

Юрий, г. Москва

В Сбербанке одни крысы работают. Забрили мне рефинансирование ипотеки из-за 15 тысячного долга по ЖКХ, совсем обнаглели. При чем тут долг по ЖКХ. Говорят мол, погасите сначала этот долг, а потом обращайтесь с повторной заявкой. Я уж лучше в другой банк обращусь, благо выбор есть.

Роман, г. Волгоград

Раньше никогда не связывался со Сбербанком и впредь не буду. Пришел к ним с просьбой рефинансировать четыре кредита взятых в ВТБ24, а они поговорили со мной так будто я к ним милостыню просить пришел. Ужасный сервис, чудовищно невоспитанные сотрудники. Есть большое желание накатать на них жалобу в головной офис. Это я и сделаю.

Евгения, г. Москва

Неделю назад подала заявку на рефинансирование трех кредитов в Сбербанк. Узнала о рефинансировании от сотрудника Сбербанка, который посмотрев, что у меня 1 кредит в Сбере, а два в Райффайзен банке дал мне краткую консультацию. Спасибо ему большое, если дело выгорит, я сэкономлю 9500 рублей в месяц. Сейчас жду одобрения банка, что-то тянут они долго.

Мнения перекредитовавшихся клиентов

Юлия, г. Санкт-Петербург

В восторге от Сбербанка. Около двух месяцев назад мне удалось спасти семейный бюджет, а все благодаря волшебному слову «рефинансирование». Заявку я подала за один день. Документов надо немного:

- паспорт;

- все кредитные договоры;

- документы о доходах;

- трудовая книжка.

Пришлось донести еще справку об отсутствии задолженностей, хотя на сайте сказано, что она не требуется. Я уж не стала спорить с сотрудниками банка. Одобрения заявки ждала три дня, оформление заняло пару часов и вот на руках у меня уже новый график. В итоге мне реально снизили процентную ставку до 13,5% годовых, кредиты все объединили и ежемесячный платеж у меня теперь не 18679 рублей, а всего 11457 рублей. Рекомендую всем рефинансирование в Сбербанке!

Вячеслав, г. Екатеринбург

Давно мечтал сделать из четырех займов один потребительский кредит. Надоело платить в разные дни, да еще и такие огромные суммы. Вся зарплата на кредиты уходила, но потом жизнь моя резко изменилась. Мне удалось оформить рефинансирование в Сбербанке. Мои ежемесячные платежи снизились почти в два раза, а процентная ставка сократилась на 5,5%, просто сказка. Спасибо Сбербанку, выручил!

Андрей, г. Москва

Для физических лиц сейчас в Сбербанке просто отличное предложение по рефинансированию кредитов. Я поспешил им воспользоваться и работники Сбербанка не стали затягивать дело. Уже к концу недели новый кредитный договор лежал у меня в рабочем кабинете, а старые перестали существовать. Долг мой не сократился. Более того раньше я бы мог закрыть кредиты за 3 года, теперь мне надо платить пять лет. Но что я получил:

- каждый месяц я отдаю банку на 16789 рублей меньше чем раньше;

- мне снизили процентную ставку до 13,5% годовых;

- мне дали дополнительно небольшой кредит, благодаря которому я обновил свой рабочий ноутбук.

Не так страшно, что мне платить еще пять лет. Зато платить теперь я буду в комфортных условиях и гораздо меньшую сумму, что меня особенно радует.

Итак, мы выяснили, что клиенты, которым реально удалось оформить рефинансирование в Сбербанке, в основном довольны

Другая категория клиентов обращает внимание на недочеты в работе сотрудников Сбербанка, но признает, что организация делает хорошее предложение. Может и нам стоит обратить на него внимание?

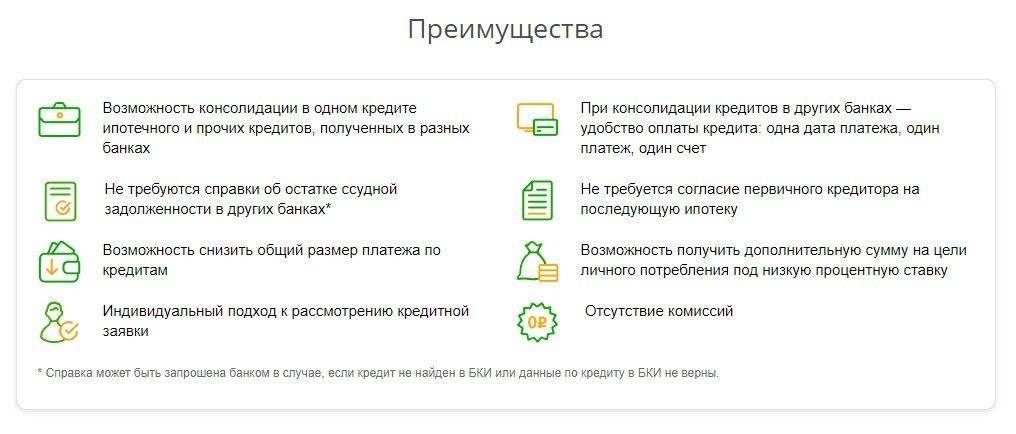

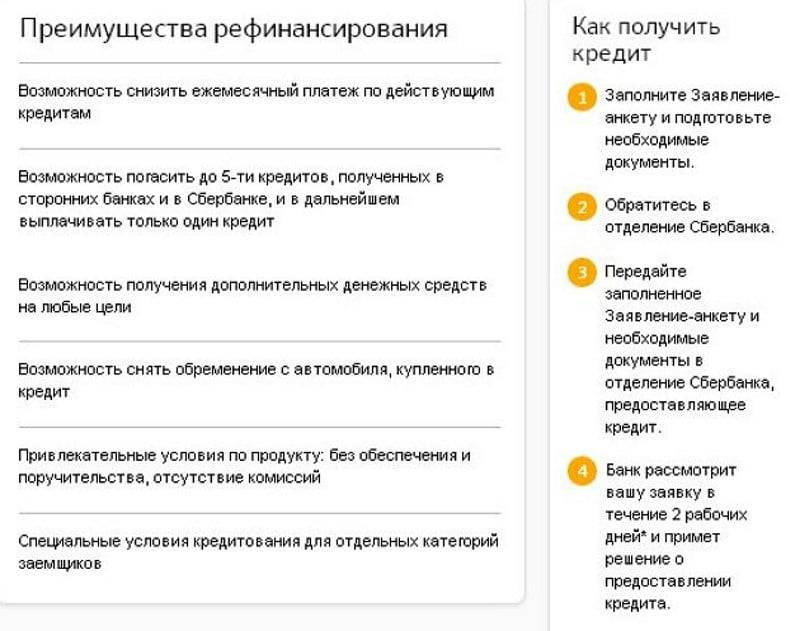

Преимущества рефинансирования ипотечных займов

Программа кредитования «Рефинансирование ипотеки» от Сбербанка обладает рядом преимуществ:

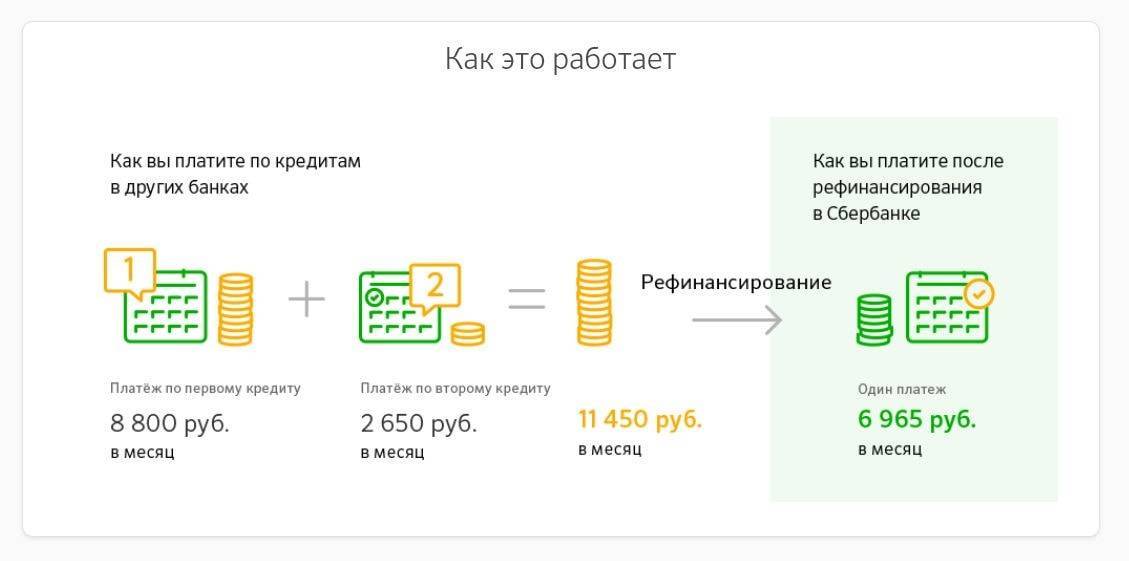

- Если у заемщика имеется задолженность по ипотечному займу, а также еще несколько непогашенных кредитов, при перекредитовании он может объединить все свои займы в один. Это позволит ему уменьшить размер переплат и количество ежемесячных платежей. Особенно удобна консолидация в одном займе нескольких кредитов в случае, когда они оформлены в разных банковских учреждениях. После рефинансирования платить станет проще – просто перечислить нужную сумму на один счет. Это экономит время. Если учесть, что за каждый платеж еще взимается комиссия, то можно сэкономить только на этом приличную сумму.

- Если в Бюро кредитных историй о заемщике имеются все необходимые сведения, Сбербанк не требует справки об остатке ипотечного долга в другом кредитном учреждении.

- Совокупный ежемесячный платеж может уменьшиться в результате объединения всех имеющихся у заемщика задолженностей.

- Каждый претендент на перекредитование может рассчитывать на индивидуальный подход в процессе рассмотрения его заявки и сопутствующих документов.

- Нет необходимости в получении согласия кредитора на проведение рефинансирования его займа. Клиенту достаточно обратиться с соответствующей заявкой в Сбербанк и дождаться положительного решения.

- При рефинансировании действующих кредитов заемщик попутно может взять взаймы еще некоторую сумму для нецелевого потребления под относительно невысокий процент.

- Программа «Рефинансирование ипотеки» не предусматривает никаких комиссий – ни за выдачу кредита, ни за его обслуживание.

Условия

Кредит предоставляется гражданам в отделениях Сбербанка России:

- по месту их регистрации;

- в любом кредитующем подразделении ПАО Сбербанк, независимо от места постоянной/временной регистрации клиента на территории РФ — для физ. лиц-работников предприятий, обслуживаемых в рамках Зарплатного проекта.

Кредит предоставляется единовременно, не позднее 30 календарных дней с даты принятия положительного решения о предоставлении кредита. Датой фактического предоставления Кредита является дата зачисления кредита на текущий счет, открытый в ПАО Сбербанк. Одновременно с зачислением денежных средств Банк по распоряжению заемщика осуществляет безналичный перевод денежных средств в счет погашения рефинансируемых кредитов.

Кредит гасится аннуитетными платежами. Возможно частичное или полное досрочное погашение кредита (никаких дополнительных комиссий за это не берут). Минимальный размер суммы досрочного погашения неограничен.

Для этого можно оставить заявку в Сбербанк Онлайн или в отделении Банка.

Неустойка за несвоевременное погашение кредита составляет 20% годовых с суммы просроченного платежа за период просрочки с даты, следующей за датой наступления исполнения обязательства, установленной Договором, по дату погашения Просроченной задолженности по Договору (включительно).

Требования к рефинансируемым кредитам:

- Своевременное погашение задолженности в течение последних 12 месяцев.

- Срок действия рефинансируемого кредита на момент обращения не менее 180-ти календарных дней с даты заключения кредитного договора.

- Период времени до окончания срока действия кредитного договора — не менее 90 календарных дней.

- Отсутствие реструктуризации по рефинансируемым кредитам за весь период их действия.

Требования к заёмщиикам:

- Возраст на момент предоставления кредита не менее 21 года

- Возраст на момент возврата кредита по договору не более 65 лет

- Стаж работы не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

Документы:

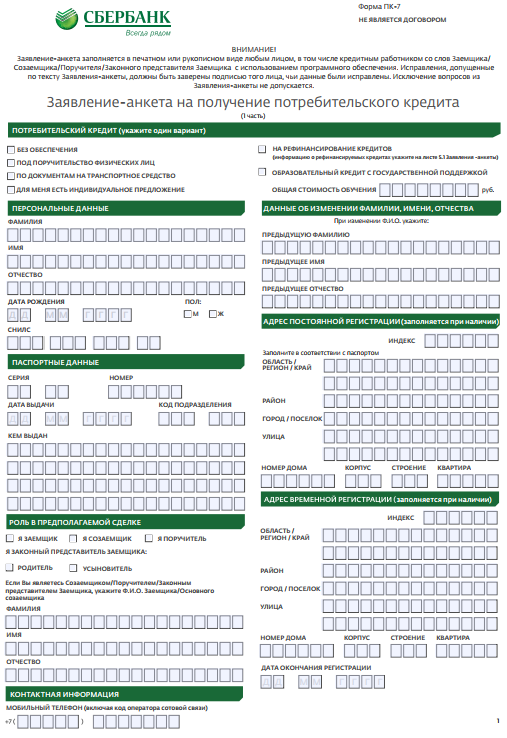

- Заявление-анкета заемщика (при подаче заявки в отделении Банка заполнять заранее заявление-анкету на бумажном носителе не требуется);

- Паспорт РФ с отметкой о регистрации;

- Документы, подтверждающие финансовое состояние и трудовую занятость заемщика (могут не предоставляться, если запрашиваемая сумма кредита равна остатку задолженности по рефинансируемым кредитам);

- Информация о рефинансируемых кредитах (список материалов );

Так выглядит анкета- заявление на рефинансирование в Сбербанке. Заполняется за 5 минут, очень простая. В случае затруднения работник банка поможет.

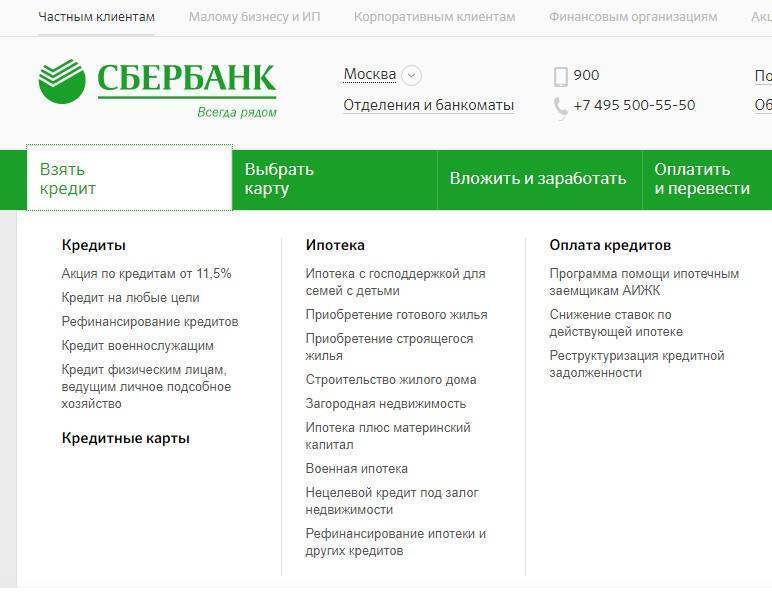

Какие кредиты можно рефинансировать

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

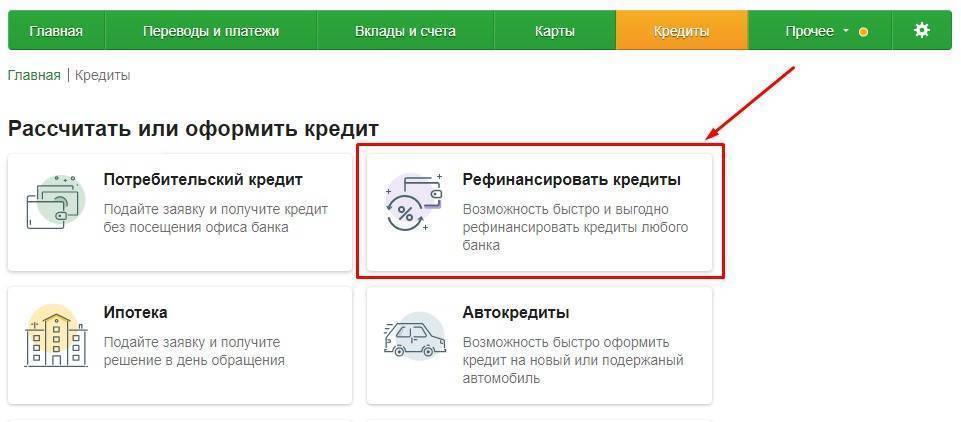

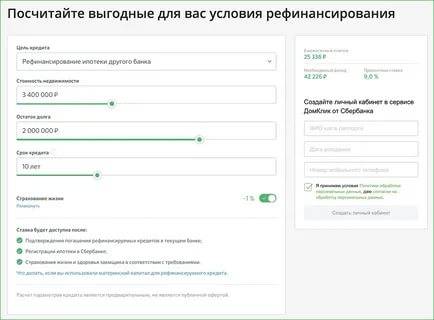

Оформить онлайн заявку

Подать заявку на рефинансирование кредита других банков в Сбербанк онлайн не получится. Банк не предусмотрел такой возможности ни для действующих, ни для потенциальных клиентов. Однако заёмщик может заранее подготовить все нужные документы, скачав анкету, образец справки о доходах по форме Сбера и памятку. Если заранее заполнить анкету и подготовить пакет необходимых документов, то при посещении офиса потребуется гораздо меньше времени.

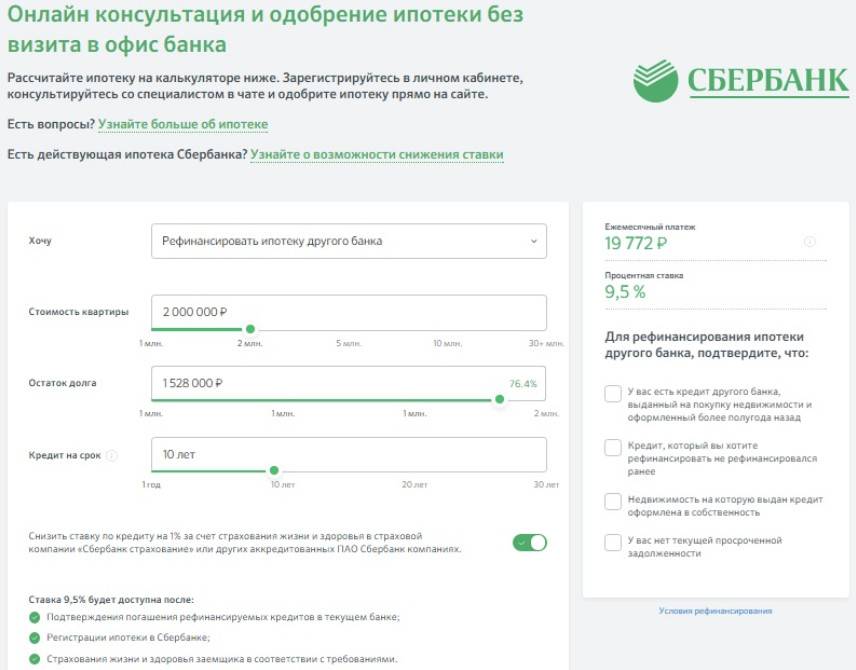

А вот заявку на рефинансирование ипотечного кредита можно подать и через сайт Сбербанка. При этом заполнение анкеты происходит после переадресации пользователя на портал «ДомКлик», принадлежащий Сбербанку.

Перед заполнением заявки на рефинансирование ипотеки заёмщик должен либо авторизоваться через «Сбербанк Онлайн», либо зарегистрироваться в личном кабинете. В процессе оформления анкеты потребуются стандартные сведения о заёмщике и созаёмщиках, объекте недвижимости.