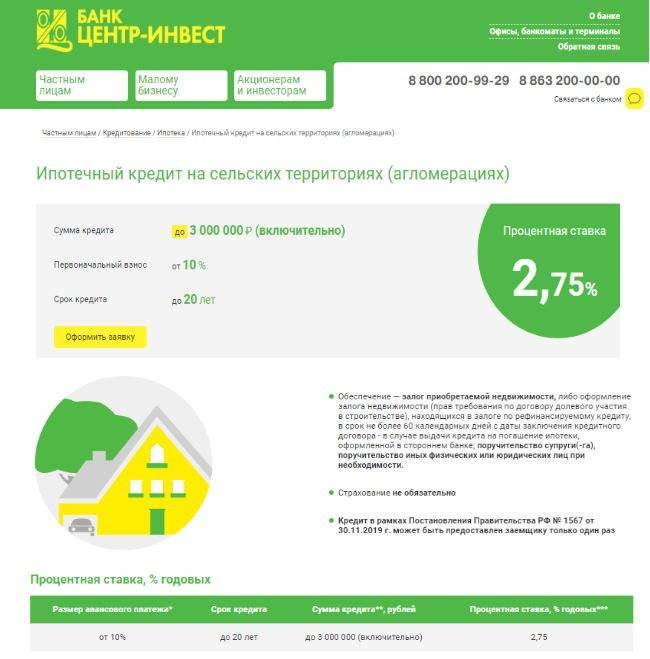

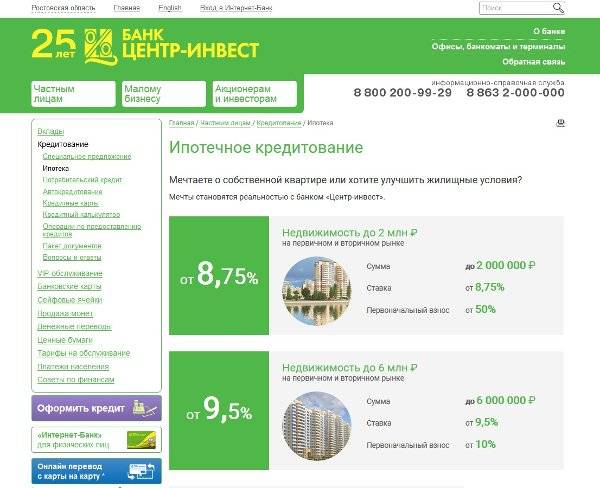

Ипотека

Ипотечный займ предполагает оформление приобретаемой недвижимости в качестве залога. Взять ипотеку можно по одной из 5 программ. Все зависит от целей оформления займа: покупка нового или вторичного жилья, строительство частного дома, покупка коммерческой недвижимости. Особые условия действуют для семей с детьми по программе с господдержкой. Стандартные ипотечные предложения на покупку нового, вторичного жилья и на строительство дома отличаются только процентной ставкой:

- новое жилье — от 10%;

- вторичное — от 9,5%;

- строительство — 11%.

Остальные условия одинаковы:

- ПВ — 20%;

- срок — до 20 лет;

- сумма — от 300 до 20 млн рублей.

Значительно отличаются от стандартных специальные программы кредитования:

- Программа с гос. поддержкой. Ставка — 6%; срок — до 20 лет; сумма — до 12 млн для Москвы и Московской области и до 6 млн — для других регионов; ПВ — от 20%. Ипотека предоставляется только на покупку нового жилья.

- Приобретение коммерческой недвижимости. Ставка — от 12,75%; срок — до 10 лет; сумма — от 600 тыс. до 20 млн рублей; ПВ — 20%.

Важно: процентная ставка, соответствующая вашему тарифу, действительна только в первые 10 лет. Начиная с 11 года переплата будет рассчитываться исходя из размера ключевой ставки Центрального банка Российской Федерации по состоянию на 1 октября предыдущего года + 3,5% годовых.. Также банк предлагает рефинансирование ипотечных кредитов, взятых в других кредитно-финансовых учреждениях

Стоит отметить, что единой программы рефинансирования в банке нет. Здесь действуют условия, аналогичные вашему ипотечному долгу перед другим кредитором. Например, если вам нужно перекрыть ипотеку, взятую на вторичное жилье, смотрите условия аналогичной ипотечной программы в Центр-Инвест — это и будут условия рефинансирования для вас

Также банк предлагает рефинансирование ипотечных кредитов, взятых в других кредитно-финансовых учреждениях. Стоит отметить, что единой программы рефинансирования в банке нет. Здесь действуют условия, аналогичные вашему ипотечному долгу перед другим кредитором. Например, если вам нужно перекрыть ипотеку, взятую на вторичное жилье, смотрите условия аналогичной ипотечной программы в Центр-Инвест — это и будут условия рефинансирования для вас.

Условия по кредитам в Центр-инвесте на январь 2022 года

ПАО КБ «Центр-инвест» предоставляет кредиты физическим и юридическим лицам на основании лицензии ЦБ РФ №2225 от 28.12.1992.

Взять кредит наличными в Центр-инвесте можно на сумму до 100 000 000 рублей на срок до 85 мес. с процентными ставками от 11,5% до 14% годовых. Для этого нужно оформить онлайн заявку на нашем сайте, дождаться положительного решения по кредиту, как правило, от 1 до 5 дней, и получить деньги в любом из отделений банка.

Центр-инвест предлагает для физических лиц 5 потребительских кредитов с различными условиями кредитования:

- самая выгодная процентная ставка 11,5% годовых по программе «Для самозанятых под залог недвижимости»;

- максимальную сумму 100 000 000 рублей можно получить на срок до 5 лет по предложению «Для самозанятых под залог недвижимости», при этом переплата по кредиту будет 11,5% в год;

- рассмотрение кредитных заявок от 1 до 5 дней;

- возраст заемщиков от 18 до 70 лет.

Уточнить информацию о продуктах и услугах можно на официальном сайте банка www.centrinvest.ru или по телефону горячей линии банка (863) 200-00-00.

Способы запросить баланс Кукурузы

Существует четыре метода проверки баланса карты от Евросети Кукуруза:

- Платёжный кабинет. Перейдите на сайт компании и авторизуйтесь. Далее введите штрих-код с пластика и следуйте дальнейшим указаниям. После этого вы получите всю необходимую информацию.

- Отправка сообщения. Отправьте sms на номер 1231, в тексте которого укажите следующее: «Баланс». После этого придёт sms от организации с требуемой информацией.

- Через банкомат. Получить необходимую информацию можно в любом банкомате, который принимает Mastercard. Процесс проверки стандартный.

- Информационный центр. Позвоните по телефону 8-800-700-77-10. Назовите кодовое слово и номер карты. Далее оператор озвучит всю необходимую информацию.

Преимущества карт банка

По сути, банк предоставляет возможность каждому клиенту получить определенный займ, но на незначительный срок, а лимит формируется в пределах получаемой заработной платы. В тоже время, зарплатные клиенты банка имеют возможность крайне быстро получить необходимые средства на карту без необходимости предоставления дополнительных клиентов.

Банковская структура предоставляет индивидуальное обслуживание, и систематически банк предоставляет эксклюзивные условия для тех клиентов, которые с банком работают давно.

Если вы оформите стандартный банковский продукт, который не имеет периода льгот, то в принципе, вы не потеряете много средств на оплату процентов, так как карта не имеет оплаты за обслуживание, а также не устанавливаются дополнительные комиссии на то же снятие налички. Это решение, которое имеет свои преимущества. В тоже время, можно получить карту с льготами, что поможет вам вообще минимизировать свои потери, но за обслуживание карты придется платить в обязательном порядке.

Процедура оформления карты

Что нужно для того, получить карту и её активировать? Последовательность действий для предпринимателей и компаний, чтобы оформить корпоративную карту.

Подача заявки

Если у вас уже есть расчётный счёт, то никаких дополнительных действий и документов от вас не потребуется, просто необходимо заказать карту через заявку на сайте, или обратиться в отделение. Но лучше всего предварительно позвонить в банк и проконсультироваться о сроках изготовления именного пластика, чтобы не тратить своё время и лишний раз не ездить в отделение СКБ-Банка.

В случае если у вас нет расчётного счёта в Дело Банке, то получить корпоративную карту не получится, сначала необходимо перейти на обслуживание в СКБ-Банк.

Как мы уже сказали, заявку можно подать как путём подписания анкеты в отделении, так и через интернет-банкинг Дело Банк. Рассматривается заявка несколько минут, а после менеджер сообщит вам, когда карта будет готова, и каким удобным способом вы сможете её забрать. Также он расскажет о её тарифах, условиях использования и способах активации.

Получение карты

Перед тем как произвести активацию корпоративной карты Дело Банка, её нужно получить и подписать все необходимые документы. Ранее мы перечислили, что сделать это можно двумя способами: лично приехав в отделение или заказать курьерскую доставку. Если после получения карты у вас останутся вопросы, то в Дело Банке есть круглосуточная поддержка клиентов.

Порядок активации

Никаких сложных действий для активации карты вам совершать не нужно. Когда карта приходит в отделение банка, менеджер занимается вопросом активации, а именно регистрирует карту в базе и подвязывает её к счёту, после этого она в течение двух часов становится автоматически активированной. Клиенту для этого ничего делать не нужно. Однако активация будет доступна только после подписания документов на карту.

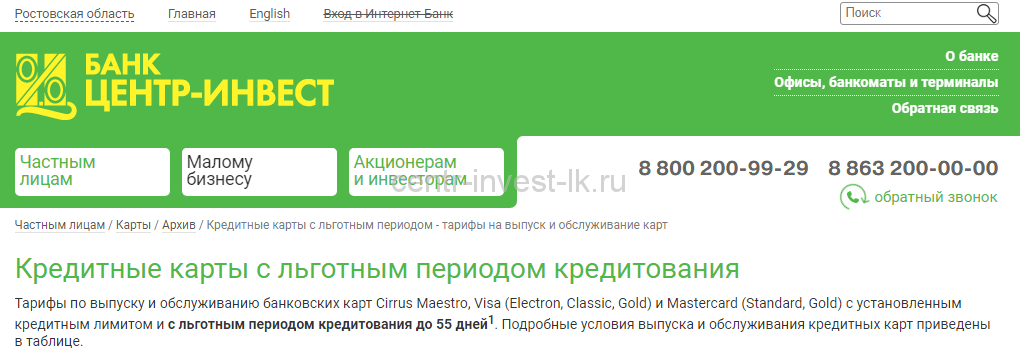

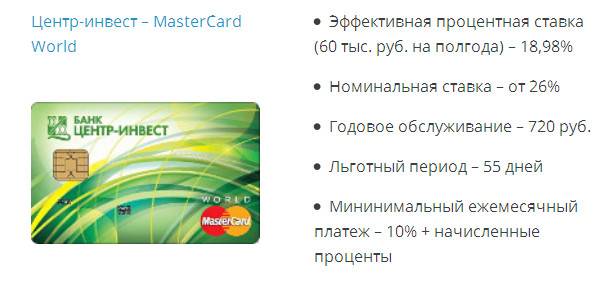

Обзор кредиток, тарифы и условия их использования

В рамках схемы кредитования «Льготный кредит» доступна универсальная карта — предложение для тех, кто хочет больше чем заем до следующей зарплаты. Она объединяет в себе три счета (рубли, доллары, евро) с возможностью бесплатного выпуска двух дополнительных карт. Кроме льготного периода в 55 дней, возврата 1% со всех покупок и 30% с покупок на сайте promo.centrinvest.ru, начисляются проценты на остаток собственных средств при сумме от 30 000 рублей – 4%, от 1 000 евро или долларов – 0,04%.

Снятие собственных и кредитных средств в банкоматах «Центр-инвест» бесплатное до 250 000 рублей, свыше — 0,5% от суммы. В сети банкоматов других банков — 1,5%. Стоимость обслуживания от 60 рублей в месяц. Возможно оформление карты МИР.

Кредитная карта «Льготный период»

Льготный период

до 55 дней

Размер лимита

до 3х среднемесячных

заработных плат

Обслуживание

от 0р в месяц

* — 0% годовых в течении льготного периода

Чуть больше привилегий по премиальным картам Gold из того же «Льготного кредита». Клиентам доступен консьерж-сервис, а на остаток собственных средств от 40 000 рублей и больше, начисляется повышенный на 1 пункт, процентный доход (5%), но и ежемесячное обслуживание, соответственно выросло с 60 до 200 рублей в месяц.

Комиссия за снятие наличных средств в отделениях и сети банкоматов «Центр-инвест»:

- собственных до 500 000 рублей в месяц— бесплатно;

- собственных свыше 500 000 рублей — 0,5%;

- кредитных средств — 2,9%.

По эксклюзивной платиновой кредитке помимо консьерж-сервиса, открывается доступ в лучшие залы ожидания за 27$ (кроме аэропортов Ростова-на-Дону, Краснодара, Сочи, Анапы, Геленджика – здесь бесплатно) по предъявлении карты Priority Pass, кредитный лимит увеличен до одного миллиона рублей, лимит на бесплатное снятие наличных в банкоматах «Центр-инвест» увеличен до этой же суммы. Процент на остаток достиг уже 6% годовых на сумму от 50 000 рублей, а обслуживание (если на счете меньше 500 000 рублей) будет стоить 625 рублей в месяц и 100 рублей за обслуживание каждой дополнительной карты. Обслуживание карт с положительным остатком от 500 000 рублей – бесплатное. Карты МИР обслуживаются бесплатно.

Если клиент перерасходует доступный остаток – начисляется плата в размере 30% годовых.

За снятие наличных средств в банкоматах других банков предусмотрена комиссия 1% для собственных средств и 4,5% для кредитных (минимум 100 рублей). Снятие в отделениях других банков — дополнительные 1,5% при отсутствии льготного периода и 4,5% (минимум 200 рублей) с использованием льготного периода.

Предусмотрены следующие тарифы на снятие наличных свыше 1 000 000 рублей в месяц в отделениях и сети банкоматов «Центр-инвест»:

- собственных свыше 1 000 000 рублей — 0,5%;

- кредитных средств — 4,5% (от 100 рублей).

По народной карте ставка и лимит устанавливаются в индивидуальном порядке в рамках «Револьверного кредитования». Обслуживание карт VISA, MasterCard и Maestro стоит от 30 рублей в месяц, а карта МИР обслуживается бесплатно. Снятие наличных в филиалах и банкоматах других банков сопровождается комиссией 1,5% от суммы, но не меньше 120 рублей. В банкоматах «Центр-инвест» комиссия за снятие заемных средств 0,5%, а собственных – до 100 000 рублей в месяц можно снять бесплатно.

Пополнение кредитки

Одно из основных обязательств, которое принимает клиент, получивший пластик с заемными средствами, — своевременная оплата определенного платежа. Процесс осуществляется следующими методами:

- Внесение наличных через кассы банка. Требуется предоставление личной информации.

- Использование банкоматов с функцией приема средств.

- Пополнить счет также можно через терминалы самообслуживания, но необходима идентификация по СНИЛС или ИНН, которые заранее предоставляются банку.

- При помощи онлайн-перевода с карты на карту. Функция доступна на официальном сайте Центр-инвест и в личном кабинете.

- Безналичные платежи через отделения других банков или сервисы интернет-банкинга.

Своевременное пополнение избавляет от образования просрочки, которая влечет штрафы и пени.

Проверяем баланс банковской карты: способы запроса остатка

Многие люди в наше время пользуются банковскими картами. Так как с их помощью можно быстро и легко расплатиться за различные товары и услуги. Однако далеко не все знают, как можно узнать текущее состояние счёта. В представленной статье будет приведена подробная инструкция, позволяющая узнать баланс кары по номеру карты разными способами, и на пластиках выпущенных разными банками.

Как получить кредит в 2019 году

Заемщик должен подготовить нужную информацию для предоставления в банк, лично или через Интернет подать заявку, указав полный перечень запрашиваемых данных.

Необходимые документы

Стандартный список включает следующие позиции:

- Копия всех страниц паспорта заемщика и СНИЛС.

- Справка по форме 2-НДФЛ. Должны отражаться доходы за каждый из последних 6 месяцев работы. Если физическое лицо имеет зарплатный проект в банке, подтверждение не требуется.

- Копия трудовой книжки и паспорта второго супруга (жены или мужа).

Аналогичный перечень собирается и для поручителя, которым лучше выбирать близкого родственника.

Если лицо, желающее взять кредит, — владелец бизнеса, подготавливается дополнительный список:

- учредительные документы (копии);

- за две последние отчетные даты предоставляются копии форм бухгалтерской отчетности, которые действуют для организации;

- описание деятельности компании.

Для поручителя, который зарегистрирован как ИП или собственник бизнеса, нужно собрать схожие документы. Могут потребоваться дополнительные справки в зависимости от системы налогообложения.

Оформление заявки

Процедура не отличается сложностью и состоит из нескольких последовательных этапов. Главное, — предоставление только достоверной информации. Банк проводит проверку сведений, а при обнаружении расхождений или подлога отказывает в получении займа.

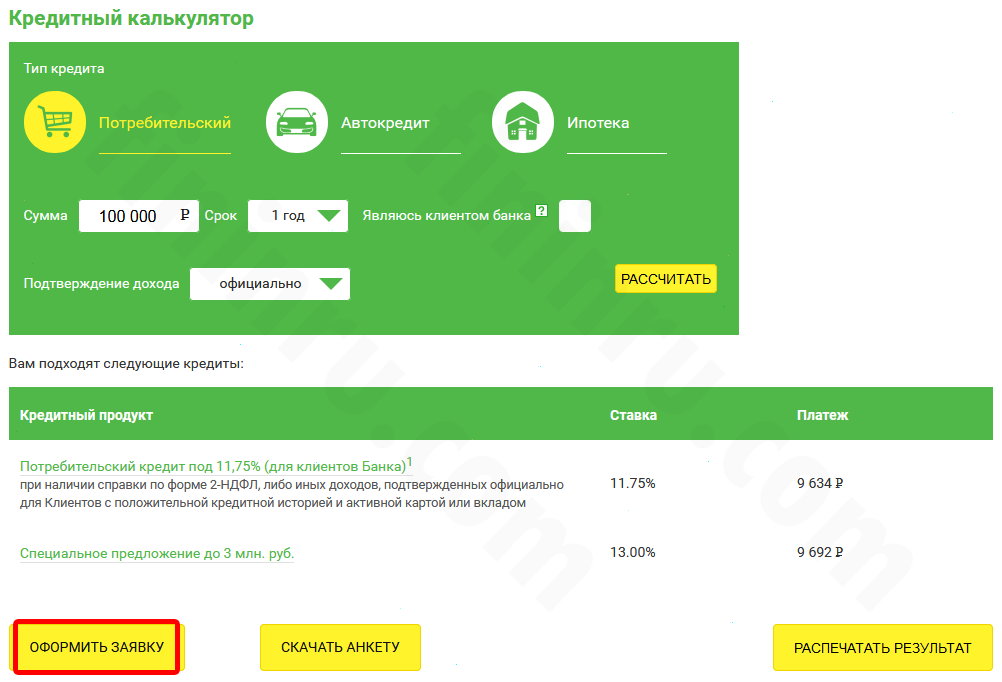

Заявка на кредит онлайн формируется по следующей схеме:

- В верхнем разделе меню на сайте выбирается баннер «Оформить кредит», а на открывшейся странице — «Новая заявка».

- Последовательно вводятся личные и прочие данные. Часть сведений можно импортировать с сайта Госуслуги.

- В подразделе, где описывается информация о кредите, определяется нужный вид и указываются сумма и срок. Подбирается кредитный центр (филиал), расположенный по удобному адресу.

- На предпоследнем этапе вносятся источники дохода и расходы.

- Чтобы проверить полноту данных, необходимо перейти в подраздел «Подтверждение», где при правильном заполнении все поля выделяются зеленым.

- Нужно подать анкету путем нажатия кнопки «Отправить». Сохраняется номер обращения.

Проверка статуса

Для определения стадии рассмотрения обращения используется онлайн-сервис, освобождая клиента от постоянных звонков в информационный центр, где сотрудники не всегда предоставляют исчерпывающие сведения.

Отслеживание происходит по инструкции:

- Выполняется переход в раздел оформления кредита.

- Выбирается баннер «Проверить статус».

- В открывшейся таблице заполняются пустые строки. Вносимые данные должны соответствовать указанным ранее. Обязательно вводится номер обращения.

- После нажатия кнопки «Узнать» на экране появится информация.

Срок рассмотрения составляет от 1 до 5 дней, но может занимать больше времени, если требуется подтвердить данные о клиенте.

Условия и тарифы

Банком выпускается пластик двух платежных систем — Visa и MasterCard. Возобновляемый кредитный лимит позволит пользоваться заемными средствами многократно, в пределах выданной суммы.

К другим преимуществам карты «Центр Инвест» относятся:

- возможность совершать покупки и снимать наличность по всему миру;

- открытие счета в рублях и другой валюте;

- начисление процентов только на используемую часть займа;

- возможность досрочного закрытия счета без уплаты штрафных санкций;

- наличие бесплатного сервиса по управлению счетами и платежами через Интернет;

- предусмотрено вознаграждение за расчет картой при совершении покупок — Cash back.

Линейка кредитных продуктов весьма разнообразна.

Для широкого рынка в банке представлено три вида карточных тарифов:

- Карта с льготным периодом.

- Карта с кредитной линией.

- Классический овердрафт.

Карта с льготным периодом

Размер займа по этой карте равен трем среднемесячным заработным платам. Это главная отличительная особенность кредитов «Центр Инвеста» — установление возможного лимита в зависимости от заработка заемщика.

Выдается пластик на один год с дальнейшей пролонгацией. Льготный период составляет 55 дней. При уплате долга в рамках этого промежутка процентная ставка равна 0%. Если же произошло превышение беспроцентного периода или клиент снял наличные, плата за пользованием деньгами составит 26% годовых.

Минимальный платеж, который должен выплачивать клиент составляет 10% от суммы долга.

Ежемесячное обслуживание счета карты — 60 рублей. Плата за внесение платежа через банкомат банка не берется. Выдача денежных средств с этих же устройств до 250 тысяч рублей комиссией не облагается. Снятие свыше этой суммы будет стоить 2.9%. За выдачу денег через сторонние банкоматы клиент заплатит 1,5%, минимум 120 рублей.

Безналичный перевод в сторонние кредитные организации обойдется в 2,9%. Установленный минимум по этой операции 30 рублей, максимум — 1500. Плата за перевыпуск карты в случае утраты или порчи составит 100 рублей.

Штраф за просроченный взнос составит 20% от его размера. Дополнительно за каждый день просрочки платежа начисляется пеня 0,1% от просроченной суммы.

Размер вознаграждения за покупки составляет 1% от стоимости приобретения. Эта сумма будет возвращена обратно. Ключевым преимуществом для держателя карты является начисление процентов на остаток. Если размер остатка более 30 тысяч рублей, доход составит 4%, если до этой суммы — 0,4%.

Карта с кредитной линией

По этому виду продукта льготный период не предусмотрен. Кредитный лимит выдается в рамках шести среднемесячных заработных плат заявителя. Срок аналогичен с предыдущей картой. Ежемесячное обслуживание счета для тех заемщиков, получающих зарплату через «Центр Инвест» равен 0 рублей. Для всех остальных категорий заявителей — 60 рублей.

Процентная ставка также различается в зависимости от категории заемщика. Зарплатники будут платить 19% годовых, все остальные — 24%. Минимальный ежемесячный взнос составляет 5% для всех клиентов. Выдача наличных в устройствах банка бесплатная. При снятии через сторонние банкоматы комиссия составит 1,5%, минимум 70 рублей.

За смс-информирование клиент заплатит 20 рублей в месяц. Плата за досрочный перевыпуск — 600 рублей. На остаток начисляется 1%. Стоимость межбанковского перевода составляет 2,5%, минимум 70 рублей, максимум 2000.

Классический овердрафт

Размер займа по этому виду не превышает размера одной заработный платы. Этот вариант подойдет тем, кому понадобилась небольшая сумма до выплаты зарплаты. Беспроцентный период для этого типа карты не действует.

Ключевая разница по сравнению с предыдущими продуктами состоит в погашении долга. Ежемесячных платежей не предусмотрено. Заемщик обязан погасить всю сумму задолженности через три месяца.

Для держателей зарплатных карт процентная ставка составит 19% годовых. Для иных заемщиков 24%. Ежемесячная плата за обслуживание равна 30 рублям. Снятие наличных посредством сторонних банкоматов облагается комиссией 1,5%, но не менее 120 рублей. За межбанковский перевод клиент заплатит 2,5%. Минимальная комиссия составляет 30 рублей, максимальная — 1500 рублей.

Перевыпуск пластика обойдется в 100 рублей. Штрафы за просрочку начисляются ежедневно в размере 0,1% от суммы просроченного взноса. Также предусмотрен единовременный штраф, составляющий 20% от просрочки.

Как пользоваться кредитной картой МКБ, узнайте тут.

Схемы кредитования в банке «Центр-инвест»

«Центр-инвест» предлагает несколько пакетных предложений, способных удовлетворить большинство потребностей клиентов. Доступны карты разных уровней, от электронной до платиновой, и международных платежных систем: VISA, MasterCard, МИР.

В зависимости от схемы предоставления ссуды, кредитки делятся на несколько типов:

- с льготным периодом;

- с овердрафтом;

- револьверное кредитование (автоматически возобновляемая кредитная линия).

По умолчанию срок предоставления ссуды — 1 год. Сравнительная характеристика схем и условия по картам представлены в таблице ниже:

Есть возможность заказать кредитку с индивидуальным дизайном. Выбрать внешний вид можно из готовых эскизов или загрузить собственное изображение при подаче заявки. Изображения структурированы по категориям, что упрощает выбор.

Если пользоваться картой с льготным периодом и погашать всю задолженность до 25 числа следующего месяца, то не нужно платить проценты по кредиту. Если клиент не уверен, что сможет вернуть всю сумму до конца льготного периода, выгоднее использовать карту с кредитной линией или овердрафтом. При отсутствии установленного льготного периода задолженность погашается до последнего рабочего дня месяца, следующего за датой использования кредитных средств. Долг по карте «Овердрафт» требует полного погашения в течение 90 дней с момента образования задолженности.

При нарушении сроков погашения займа устанавливается пеня в размере 20% годовых за период просрочки. Пеня начисляется дополнительно к основным процентам и обязательным платежам.

Проверка баланса

Контролирование остатка по кредитной карте позволяет избежать проблем, которые могут быть вызваны отсутствием или недостатком денежных средств на счете. Чтобы узнать актуальный баланс, можно воспользоваться следующими способами:

- Банкомат или терминал самообслуживания от Центр-инвест или партнеров.

- Позвонить на номер информационного центра 8(800)-200-99-29. Сотрудники переведут обращение на нужного специалиста. Потребуется предоставить определенные сведения.

- Отправить запрос при помощи смс-информирования. Услуга платная: нужно иметь положительный баланс мобильного телефона.

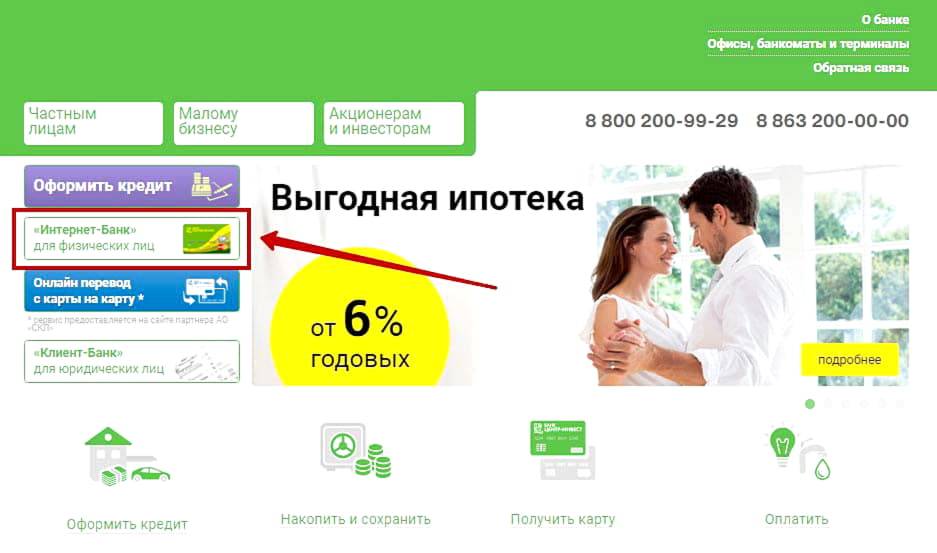

- Проверить через интернет-банк для физических лиц. Переход в сервис осуществляется на официальном сайте финансовой структуры. Потребуется введение логина и пароля.

При внесении ежемесячного платежа, в зависимости от способа, зачисление и обновление счета занимают несколько дней. Запрашиваемая информация может отражать сумму, которая еще не увеличилась.

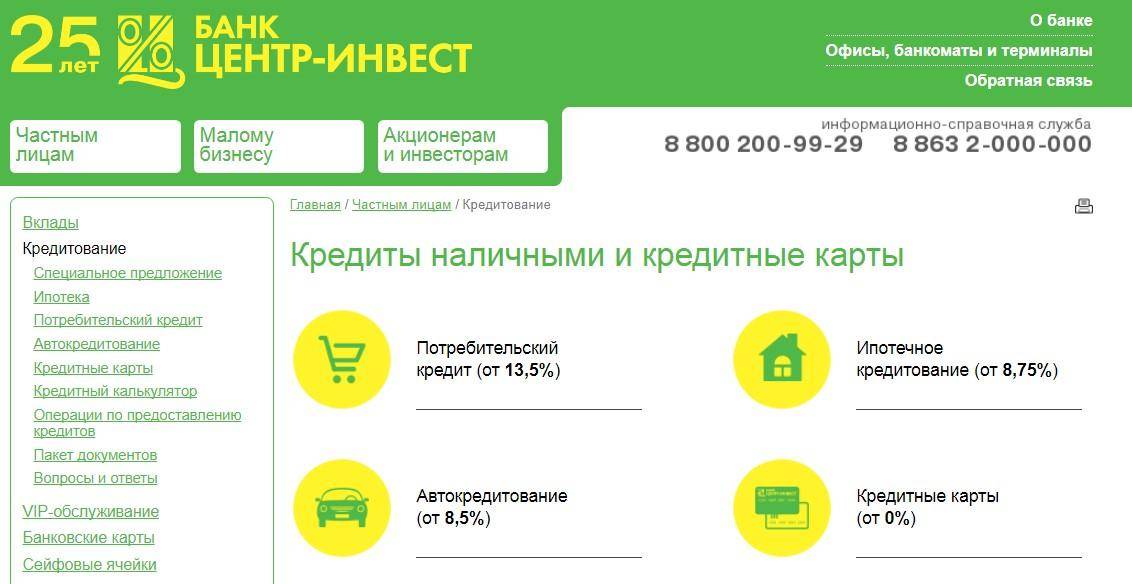

Условия потребительского кредита в центр инвест — онлайн заявка и документы на кредит

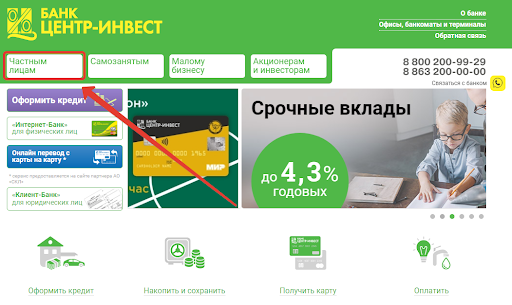

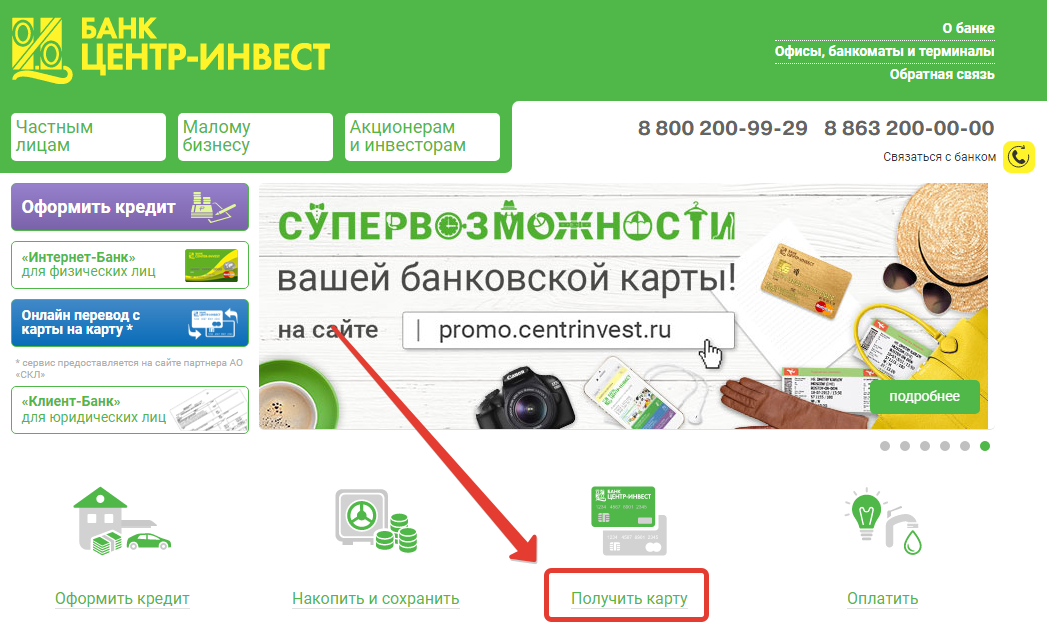

Потенциальным клиентам Центр-инвест рекомендуется заполнить онлайн заявку и подготовить пакет требуемых документов. Для этого нужно на главной странице сайта банка выбрать пункт о потребительском кредитовании, расположенном в разделе «Оформить кредит».

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Для физических лиц условия

Услугой кредитования в Центр-инвест могут воспользоваться граждане РФ, зарегистрированные в Ростовской, Московской, Волгоградской или Нижегородской областях, городе Москве, а также Краснодарском или Ставропольском крае. Возрастные ограничения – от 18 до 65 лет. Стаж работы у физических лиц на последнем месте работы должен составлять не менее полугода.

Если нужен заем в Центр-инвест, то получить его наличными поможет пошаговая инструкция.

Шаг первый: соответствие физического лица вышеуказанным критериям регистрации, возраста и стажа работы.

Шаг второй: заполнение клиентом заявления-анкеты и подготовка требуемого пакета документов, или подача заявки через интернет.

Шаг третий: предоставление анкеты и документов в отделение (неактуально в случае с онлайн заявкой).

Шаг четвертый: оформление договора в случае положительного решения о кредитовании.

Подсказки на сайте Центр-инвест помогут физическому лицу быстро пройти все этапы процедуры оформления займа. Ближайший офис финансовой организации сможете выбрать в «Отделении банка» (шаг 4).

Процентная ставка на потребительский кредит Центр-инвест

Годовая процентная ставка в Центр-инвест для физических лиц на потребительский кредит зависит от таких условий:

- сумма занятых средств;

- срок выплаты займа;

- уменьшение или увеличение процентной ставки по потребительскому займу, предусмотренные условиями банка в момент подписания физическим лицом договора.

Минимальный размер процентной ставки в банке – 13,5 %. Важным условием по размеру ежемесячного платежа является то, что он не должен превышать 40 % подтвержденного дохода заемщика в месяц.

Онлайн заявка на кредит Центр-инвест

Физическим лицам нужно знать, как оформить онлайн заявку на потребительский кредит Центр-инвест, ведь заполнение через интернет обеспечивает скидку в размере 0,25 %.

Сделать это можно:

- На главной странице банка выбрать раздел «Оформить кредит», а в нем подраздел «Потребительский кредит», в котором увидите поэтапную инструкцию. Заявка онлайн под цифрой «2»;

- На странице о потребительском займе, справа вверху размещена полезная информация, в качестве которой и размещен доступ к заполнению заявки через интернет.

Перейти к заполнению можно, лишь предварительно подписав пользовательское соглашение. Система потребует от физических лиц предоставление следующей информации:

- персональной и прочей;

- о займе;

- об источниках дохода;

- о расходах.

Заявку можно сохранить и отправить позднее, а также проследить ее статус. Положительный вердикт банка и получение выгодной процентной ставки от банка зависит от достоверности и корректности заполненных граф.

Список документов

Для рассмотрения заявки в Центр-инвест физическому лицу необходимо подготовить следующие документы:

- копию всех страниц удостоверяющего документа;

- копия свидетельства об обязательном пенсионном страховании;

- копия заполненных страниц трудовой книжки;

- копия паспорта и согласие супруга/ги (в случае с залоговым имуществом);

- оригинал справки о доходах установленной формы.

Если заемщик банка зарегистрирован как индивидуальный предприниматель, он и/или поручитель владеют бизнесом, то в банк нужно представить дополнительные справки. Ответы на волнующие вопросы можете найти онлайн в пунктах «Правила и документы», «Вопросы и ответы». Они находятся в нижней части страниц, посвященных потребительскому кредитованию.