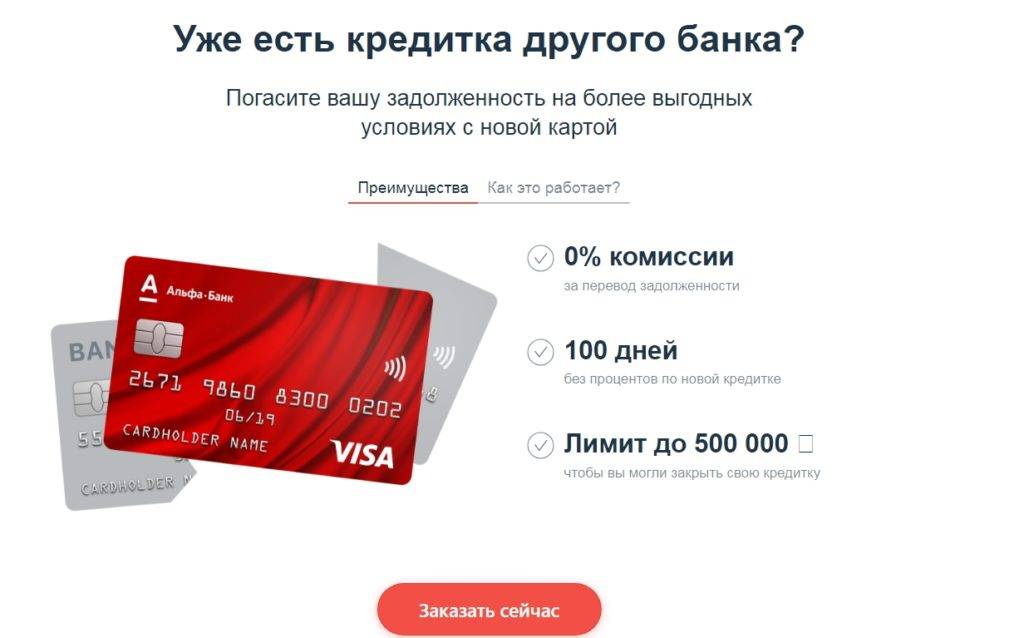

Условия кредита по карте «100 дней без процентов» Альфа-Банка

Кредитка Альфа-Банка удобна для совершения различных покупок и оплаты услуг, потому что позволяет на протяжении трёх месяцев возвращать использованные деньги без уплаты дополнительных процентов. Ниже мы подробнее расскажем об условиях использования этой кредитной программы.

Основные тарифы

Альфа-Банк даёт возможность выбрать любой из предложенных типов карт. О различиях классических, золотых и платиновых карточек мы расскажем далее.

К основным тарифам можно отнести следующее:

- беспроцентное стодневное кредитование;

- возможность бесплатно снять наличные;

- пополнение баланса с карточек любых банков без комиссии;

- возможность подключения дополнительных информационных услуг (Чек, Клик, Мобайл);

- бескомиссионные переводы, оплаты товаров и услуг.

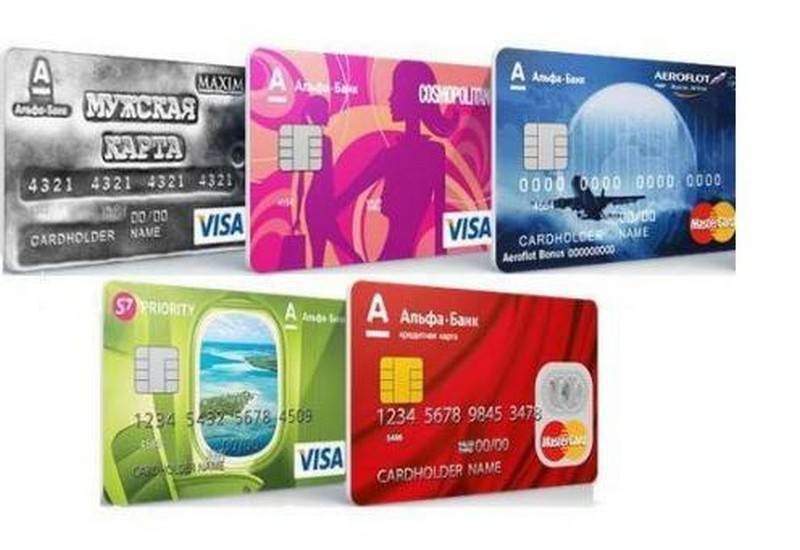

Виды карт

Классические карты

| Доступные средства банка | до 300 тысяч рублей |

| Годовая стоимость кредитки | 1490 рублей (при оформлении по анкете) |

| 1190 (оформление по предложению банка) | |

| Перевыпуск при утере не на территории РФ | 6750 рублей |

| Перевод клиенту другого банка | 5,9%, не менее 500 рублей |

Золотые карты

| Доступные средства банка | до 500 тысяч рублей |

| Годовая стоимость кредитки | 3490 рублей (при оформлении по анкете) |

| 2990 (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 4,9%, не менее 400 рублей |

Платиновые карты

| Доступные средства банка | до 1 млн рублей |

| Годовая стоимость кредитки | 6990 рублей (при оформлении по анкете) |

| 5490 рублей (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 3,9%, не менее 300 рублей |

Комиссия за снятие наличных с кредитной карты Альфа банка 100 дней

Многих владельцев кредитки интересуют условия получения наличных с кредитки. С этой карточки владельцы могут снимать наличные средства без комиссии в любой стране мира.

Если же денежных средств надо снять больше, то придётся уплатить процент за снятие. Комиссия рассчитывается от суммы, превышающей лимит. Например, клиент уже обналичил 50 тысяч рублей в этом месяце и хочет снять ещё 5 тысяч рублей. Комиссия составит определённое тарифом количество процентов от этой суммы.

| Тип карты | Процент за снятие наличных сверх лимита |

|---|---|

| Classic | 5,9%, не менее 500 рублей |

| Gold | 4,9%, не менее 400 рублей |

| Platinum | 3,9%, не менее 300 рублей |

Кредитная процентная ставка

Полная стоимость кредита рассчитывается индивидуально для каждого клиента и может составлять от 22,990% годовых до 32,485%. При расчёте полной стоимости кредита учитываются все платежи — погашение основного долга, выплата процентов и другое, зафиксированное в договоре.

Обновление беспроцентного льготного периода

Возможность использовать кредитные денежные средства все сто дней без % есть в том случае, если клиент вносит все обязательные платежи, предусмотренные договором. Льготное использование средств формируется с момента проведения первой платёжной транзакции. Обновление бесплатного периода кредитования происходит на следующий день после того, как задолженность целиком закрыта.

СМС информирование и мобильный банк

Все владельцы кредиток Альфа-Банка могут подключить услугу, которая позволит всегда быть в курсе операций по карте — оплата услуг, внесение денег и пр. SMS-банк «Альфа-Чек» подключается в банкоматах или отделениях банка, а также в мобильном приложении. Стоимость услуги — 59 рублей в месяц, начиная со второго месяца подключения.

Альфа-Мобайл

Для удобства клиентов было разработано мобильное приложение, которое можно использовать на устройствах с операционными системами Андроид и iOs.

Установите программу, введите авторизационные данные и пользуйтесь всеми функциями, доступными в приложении. Владельцы кредитной карты могут в любое удобное время смотреть в приложении совершённые операции, сумму необходимого платежа и оплачивать услуги и товары.

Просрочки платежа

Для каждого типа карты «100 дней…» предусмотрена дата ежемесячного платежа, если клиент использовал кредитные средства. Когда клиент не внёс необходимое количество денег в указанную дату, банк начисляет неустойку в размере 0,1% от суммы долга. Эта штрафная санкция действует до момента внесения требуемых в рамках договора средств.

Для максимально выгодного использования карточки следует помнить о лимитах по операциям, которые зафиксированы в тарифных планах кредиток. Для всех пластиковых карточек с кредитным ограничением максимально доступный порог наличных — 300 тысяч руб. в месяц.

Преимущества карт Visa в Альфа-Банке

Карты Visa в Альфа-Банке не имеют платы за годовое обслуживание.

Карты Visa в Альфа-Банке не имеют платы за годовое обслуживание.

Каждый вид платежных инструментов имеет свои положительные и отрицательные качества. Начать стоит с изучения преимуществ накопительных и кредитных программ.

Дебетовые карты

К положительным качествам таких платежных средств относятся:

- Возможность использования в любой стране. Платежная система Visa работает по всему миру.

- Отсутствие платы за годовое обслуживание при соблюдении условий. За использование некоторых видов карт комиссия не предусматривается изначально.

- Широкий ассортимент накопительных программ с выгодным кэшбэком и другими привилегиями.

- Возможность оплаты штрафов, мобильной связи и коммунальных платежей без комиссии.

- Многоуровневая защита личных данных и денег клиента от мошеннических действий третьих лиц.

- Наличие встроенного чипа бесконтактной оплаты в большинстве платежных инструментов.

- Бесплатное подключение к удобному онлайн-банку или мобильному приложению. Программа устанавливается практически на все модели смартфонов.

- Круглосуточная работа технической поддержки.

- Возможность заказа дебетовой карты в режиме онлайн, доставки платежного средства на дом.

- Выгодные скидочные программы, предлагаемые партнерами банка.

- Пополнение баланса с других счетов бесплатно в любой точке мира.

- Обналичивание в фирменных и партнерских банкоматах без комиссии.

Кредитные карты

К положительным качествам таких банковских программ относятся:

- Увеличенный льготный период — 100 дней. Большинство других банков предлагает возможность беспроцентного возврата долга в течение 60 дней.

- Отсутствие привязки грейс-периода к отчетному месяцу. В большинстве других банков он начинается с 1 числа.

- Возможность обналичивания на тех же условиях, что и совершение безналичных платежей. Такая привилегия предусмотрена не для всех программ.

- Возможность перевода денег на другие карты.

- Выгодные процентные ставки для постоянных клиентов.

- Простота получения кредита. Подать заявку можно через интернет.

Кредитные карты обладают увеличенным льготным периодом.

Кредитные карты обладают увеличенным льготным периодом.

Карточка для путешественников

Любителям путешествовать в Альфа-Банке доступна особая кредитная карта – Alfa Travel. Выпускается она и в формате Alfa Travel Premium, предусматривающем расширенные возможности. Изучим условия той и другой более детально.

- Alfa Travel стоит от 990 до 2 990 рублей ежегодно в зависимости от выбранных опций и размера кэшбэка. За покупки начисляется 2-3% возврата по желанию клиента. Доступная сумма до 700 тысяч рублей. Получение денег с карточного счета достаточно дорогое, оно обойдется в 4,9%-5,9%. Владельцу Alfa Travel полагается персональный помощник в путешествиях, бонусы от компаний-партнеров, полис страхования и т.д.

- Alfa Travel Premium стоит 4990 или 6 490 рублей ежемесячно. За покупки начисляется 5% от суммы в чеке, а владельцам пластика доступны еще более обширные привилегии в путешествиях. Снятие денег, даже в других странах, обойдется в 3,9% от выданной суммы. Возможный размер кредитного лимита внушительный – до миллиона рублей.

Главный плюс карточек Travel – получение кэшбэка в виде премиальных миль. Впоследствии их разрешается потратить на покупку авиабилетов и прочие сопутствующие услуги. Грейс период по таким картам составляет до 60 дней.

Условия пользования кредитной картой

Изучение правил работы с подобными платежными средствами помогает избежать неприятных ситуаций, связанных с потерей денег или образованием просрочек.

Беспроцентный период и минимальный платеж

Проблемы у клиентов чаще всего возникают из-за неправильного расчета льготного срока. Каждый банк устанавливает собственные условия грейс-периода. Они прописываются в договоре мелким шрифтом. В Альфа-Банке беспроцентные 60-100 дней начинаются на следующие сутки после первого использования заемных денег. Возобновляется грейс-период после полного погашения долга

При этом неважно, обналичивалась ли карта или использовалась для оплаты покупок

При невозможности полного погашения долга нужно вносить минимальный платеж. Он состоит из:

- части суммы долга (чаще всего это или 3 или 5%);

- начисленных на израсходованный лимит процентов.

При несвоевременном внесении минимального платежа начисляется штраф — 0,1% размера взноса в день.

Кредитные карты могут иметь разный грейс-период.

Кредитные карты могут иметь разный грейс-период.

Стоимость обслуживания

Комиссии за использование карт в Альфа-Банке достаточно высоки. Минимальной стоимостью обслуживания (490 руб. в год) характеризуется «Перекресток». В остальных случаях ежегодно будет списываться от 990 до 11990 руб. Стоимость обслуживания дополнительных платежных инструментов, привязываемых к тому же счету, ненамного отличается и начинается от 790 руб. в год. И это с учетом того, что часть банков старается отказываться от подобных комиссий при соблюдении клиентами некоторых условий.

Снятие денежных средств

Бесплатное обналичивание доступно только держателям карт «100 дней без %». При этом действует ограничение — снимать можно не более 50 тыс. руб. в месяц. При снятии наличных сверх лимита списываются комиссии:

- для стандартных программ — 5,9% (не менее 500 руб.);

- для карт серии Gold — 4,9% (от 400 руб.);

- для платиновых кредитных продуктов — 3,9% (от 300 руб.).

В месяц можно снимать не более 300 тыс. руб. Ограничение не относится к премиальным картам. Оно перестает действовать через 3 месяца регулярного выполнения платежных операций. К обналичиванию приравниваются квази-кэш-транзакции, например, оплата ставок в онлайн-казино, покупка лотерей, пополнение электронных кошельков.

Погашение кредита

Для выплаты долга достаточно внести нужную сумму на кредитный счет. Ежемесячно необходимо перечислять хотя бы минимальный взнос.

При оплате кредита через «Почту России» оставляют в запасе не менее 10 дней. Поступающие на кредитный счет деньги автоматически направляются на погашение долга.

Штрафные санкции

При несвоевременном внесении обязательного платежа возникает просрочка. При начислении штрафов используется ставка 36,5% годовых. Льготный период при образовании просрочки прекращается. Поэтому нужно как можно быстрее вернуть всю сумму долга. В противном случае данные о просрочке будут занесены в кредитную историю. Получить новый заем будет проблематично. Если долг не будет погашен, банк начнет взыскивать его с помощью коллекторского агентства или суда. Должник рискует лишиться части имущества.

Неуплата долга может вылиться в увеличение кредита, проблемы с законом, а также к порче кредитной истории.

Неуплата долга может вылиться в увеличение кредита, проблемы с законом, а также к порче кредитной истории.

Автомобилистам

Владельцы личного транспорта оценят кредитную карту CashBack. По ней возвращается до 10% от покупок от АЗС, 5% от суммы чека в кафе и ресторане, 1% от всех остальных покупок. Разберем основные характеристики карты:

- кредитный лимит до 300 тысяч рублей;

- процент от 25,99%;

- основная карта обойдется в 3 990 рублей ежегодно;

- снятие наличных стоит 4,9%.

Период с беспроцентной оплатой по карте CashBack составляет до 60 дней. К тому же, клиентам даются уникальные скидки у партнеров банка, но максимально зачисляется до 36 тысяч рублей в год. Следует учитывать, что пользование услугой кэшбэка возможно только при тратах от 20 тысяч рублей ежемесячно.

РЖД

Следующая кобрендинговая кредитная карта Альфа-Банка выпускается совместно с Российскими железными Дорогами. Действует она аналогично кредитке Аэрофлот, но предполагает расходование накопленных бонусов на приобретение билетов на поезд. Выпускается карточка в разных форматах, условия которых разберем далее.

- Standard стоит 790 рублей. Кредитный лимит до 500 тысяч рублей. Комиссия за обналичивание средств в банкомате составляет 5,9%, но не менее 500 рублей.

- Кредитка Gold обойдется в 2 490 рублей. Лимит кредитных средств на счете до 700 тысяч рублей. Снятие наличных стоит 4,9% от суммы, минимум 400 рублей.

- Platinum имеет самый большой кредитный лимит – до 1 млн. рублей. Плата за ее годовое обслуживание 4 990 рублей. Получение денег в банкомате происходит с комиссией 3,9%, не менее 300 рублей.

Процент за пользование кредитными средствами начинается от 11,99%. Льготный период составляет до 60 дней на безналичные операции и снятие денег в банкомате. По его истечении будет задействована полная процентная ставка.

Перекресток

Кредитная карта Перекресток позволяет накапливать повышенные бонусы за покупки в одноименной торговой сети. При оформлении карты ее владелец получает 5 тысяч приветственных баллов, которые потом может потратить в супермаркете. Базовые параметры кредитки Перекресток выглядят следующим образом:

- лимит до 700 тысяч рублей;

- процент за пользование кредитными средствами от 23,99%;

- годовая плата 490 рублей;

- снятие наличных происходит с комиссией 5,9% от суммы.

Дополнительно держатели пластика могут пользоваться особыми закрытыми акциями супермаркета. В результате они получают существенную экономию на повседневных покупках. Кстати, бонусы начисляются не только за траты в Перекрестке, но и в других магазинах.

Практически все кредитки Альфа-Банка можно оформить, не выходя из дома, заполнив заявку на интернет-портале. В течение двух-трех суток клиент получает решение. Если оно положительное, можно отправляться в офис кредитной организации и получить заветный пластик. Обязательно возьмите с собой документы, на которые ссылались при оформлении анкеты на портале банка.

Размер кредитного лимита и процент рассчитываются отдельно для каждого обратившегося. Оценивается банковская история человека, его доход, наличие негативных фактов в биографии. Хотя даже при полном соответствии требованиям банка не гарантировано получение положительного ответа.

100-дневная карточка

Начнем описание кредитных карт Альфа-Банка с основного предложения. Этот вариант пластика подойдет большинству клиентов. Карточка доступна в трех форматах выпуска, разберем их условия подробнее.

- Классический тариф позволяет оформить кредитный лимит до 500 тысяч рублей. Стоимость карточки составляет 590 рублей ежегодно. За обналичивание необходимо заплатить 5,9%. Плата взимается, если человек в текущем месяце уже воспользовался правом бесплатного снятия.

- Золотая кредитка может быть оформлена на сумму до 700 тысяч рублей и стоит 2 990 рублей в год. Получение купюр в банкомате обойдется в 4,9% от суммы, но только при превышении бесплатной суммы.

- Самый дорогой тариф кредитной карточки – Платиновый. Он обойдется в 5 490 рублей за год пользования. Лимит по данной карте может быть одобрен в пределах 1 млн. рублей. Обналичивание средств после получения бесплатной суммы стоит 3,9%.

По всем представленным видам пластика «100 дней без процентов» предусмотрен долгий льготный период согласно его названию. По карточке разрешается обналичивать доступный лимит в устройствах самообслуживания. 50 тысяч рублей ежемесячно выдаются без комиссии.

Подать заявку на выпуск кредитной карты можно на официальном портале финансовой организации. Решение по анкете вы узнаете почти сразу, придется подождать всего лишь пару минут. Если оно положительное, останется только подойти в филиал банка и забрать готовую карточку. Владельцам зарплатных карт нужно предоставить минимальный пакет документов. В мегаполисах предусмотрена бесплатная курьерская доставка.

Кредитная карта Альфа банк «100 дней без %»: условия и тарифы в 2020 году

Во взаимодействии с частными заемщиками Альфа-банк в 2020 году руководствуется типовым «Договором комплексного банковского обслуживания физических лиц» от 20 марта 2019 г. Согласно этому документу разработаны тарифы кредитной карты «100 дней без %».

Продукт выпущен на базе международных платежных систем Visa и MasterCard. Срок действия – 2 года. Кредитный лимит (КЛ) от 5 000 до 1 000 000 рублей

Важно отметить, что КЛ для каждого клиента устанавливается финансирующей организацией индивидуально. Минимальный заем для некоторых регионов РФ соответствует 5 000 рублям

Бесплатно для клиента:

- Выпуск карты;

- Пользование услугами Онлайн-банкинга;

- Звонки по круглосуточной выделенной линии телефона 8 800 2000 000 службы поддержки клиентов;

- Снятие наличных денег до 50 000 рублей /месяц по всему миру;

- Пополнение карточного счета в терминалах партнеров банка, а также через собственные приемники;

- Пользование заемными средствами до 100 дней, при соблюдении условий внесения обязательных ежемесячных минимальных платежей (5% от суммы долга, но не менее 320 рублей);

- Перевод с привязанных карт сторонних банков на кредитный счет заемщика дистанционно через Личный кабинет.

- Годовая ставка за пользование денежными средствами устанавливается для каждого клиента персонально от 14,99% и может достигать внушительных размеров. Максимальное значение ставки 33,34%.

- Стоимость годового обслуживания счета зависит от категории карты и варьирует от 1190 до 5490 рублей.

- Снятие наличных денег свыше 50 тыс. рублей облагается комиссией, размер которой зависит от вида карты (см. таблицу ниже).

- SMS-оповещения обойдутся держателю 59 р./мес. (708 р. за год). Но за первый месяц плата не берется.

Разновидности карт

Альфа-банк разработал и выпустил три категории кредитных продуктов под логотипом: «100 дней без процентов». Их сравнительная характеристика приведена ниже.

| Категория карты | Classic | Gold | Platinum |

| Лимит по кредиту | до 500 тыс. руб. | до 700 тыс. руб. | до 1 миллиона рублей |

| Ставка, % в год от | 14,99% | ||

| Стоимость обслуживания счета, руб. | 1190 | 2990 | 5490 |

| Выдача наличных до 50 000 р./мес. | БЕСПЛАТНО | ||

| Комиссия за выдачу наличный больше 50 тыс. руб./мес. (с суммы разницы) | 5,9% (500 р. минимум) | 4,9% (400 р. мин.) | 3,9% (300 р. мин.) |

Льготный период

Обещанный стодневный отрезок времени беспроцентного пользования займом, начинаются со следующего дня после оплаты товара кредиткой или снятия наличных денег с ее счета, а также перечисление денежных средств.

Клиенту необходимо в назначенное время погасить всю задолженность, внося каждый месяц не менее 5% от взятой суммы. При отсутствии минимального платежа на счету в указанный срок, льготный период аннулируется. Банк начислит вам процент за потраченные деньги по оговоренной в договоре ставке, начиная с первого дня пользования займом. Это произойдет даже, если долг будет частично погашен.

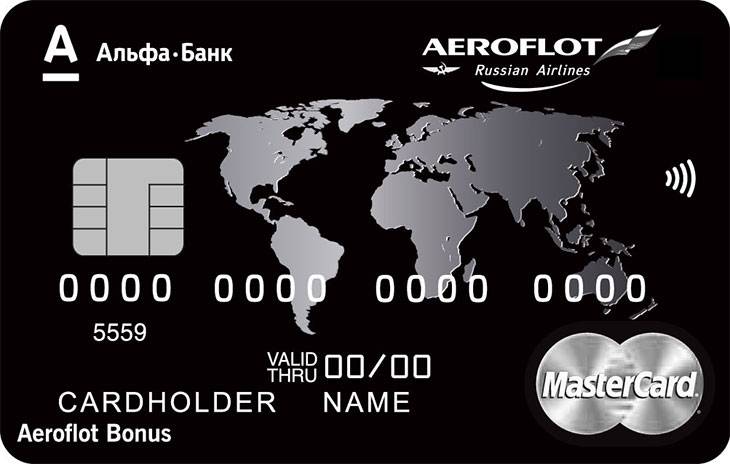

Для частых перелетов

Если вы предпочитаете путешествовать с Аэрофлотом, остановитесь на особой кобрендинговой кредитной карте с одноименным наименованием. Расплачиваясь кредиткой, вы получаете на счет баллы, которые можно расходовать на оплату авиабилетов, повышение класса полета и т.д. Пластик выпускается в нескольких вариантах, которые мы разберем ниже.

- Стандарт предусматривает плату 990 рублей в год. Вероятная одобренная сумма может составлять до 500 тысяч рублей. За получение денег в устройстве самообслуживания придется заплатить 5,9%.

- Кредитка формата Голд обойдется в 2 490 рублей за год пользования. По ней может быть одобрен более значительный лимит до 700 тысяч рублей. Деньги со счета выдаются с платой 4,9%.

- Лимит по карточке Платинум – до миллиона рублей. Абонентская годовая плата составляет 7 990 рублей ежегодно. Выдача средств с карточного счета происходит с комиссией 3,9%.

- Ворлд Блэк Эдишн – самая дорогостоящая кредитная карта в этой линейке, 11 990 рублей за год использования. Лимит по ней может составлять до 1 млн. рублей. Снятие денег в банкомате предусматривает плату 3,9%. Отличие Ворлд Блэк Эдишн от Платинум заключается в списке привилегий и количестве начисляемых бонусов.

Беспроцентный период по всем видам карт составляет 60 дней. Процент начинается от 23,99% и считается индивидуально для каждого держателя пластика. К сожалению, условие бесплатного снятия денег в банкомате по этим картам не предусмотрено.

Яндекс Плюс

Кредитка Яндекс.Плюс предусматривает кэшбэк на покупки и преимущества при использовании сервисов Яндекса. К примеру, держатель этой карты получает до 10% возврата от оплаты услуг интернет-компании, 5% от трат в ресторанах, оплаты образования и 1% от всех остальных покупок. Есть и дополнительные бонусы в виде персонального менеджера, трансфера в аэропорт, страхования путешественников и т.д. Условия карты Яндекс.Плюс:

- стоимость 490 рублей ежегодно, в первый год плата не списывается;

- льготный период до 60 дней;

- доступная сумма до 500 тысяч рублей;

- процент начинается от 11,99%;

- обналичивание обойдется в 2,9% от суммы, в том числе и в «чужих» устройствах.

Разрешается делать переводы на другие карты, плата за операцию составит 5,9% от суммы, не меньше 100 рублей. Пользование кредиткой позволяет клиентам Альфа-Банка получить доступ к сервисам Яндекса по самым привлекательным ценам. Владельцы пластика регулярно пользуются скидками и особыми условиями партнера банка.

Как оформить кредитку

Банк старается не давать займы сомнительным клиентам. Поэтому заемщик должен подтвердить свою платежеспособность.

Требования к заемщику

Получить кредит может гражданин РФ, соответствующий таким критериям:

- достигший совершеннолетия (максимальный возраст заемщика равен 65 годам);

- зарабатывающий не менее 10 тыс. руб. (после вычета налогов);

- официально трудоустроенный, работающий не менее 3 месяцев подряд;

- имеющий не только мобильный, но и стационарный контактный номер;

- отработавший не менее 12 месяцев за последние 5 лет.

Необходимые документы

Помимо заполненного заявления клиент должен предоставить:

- паспорт гражданина РФ;

- справку 2-НДФЛ;

- СНИЛС;

- водительское удостоверение;

- загранпаспорт с отметками о поездках, совершенных в течение последнего года;

- заверенную копию трудовой книжки;

- выписки по банковским счетам;

- свидетельство о праве собственности на недвижимость или транспорт.

Для получения карты необходимо предоставить документы.

Заполнение анкеты

Самым простым способом считается отправка заявки онлайн.

- Выбирают название нужной карты. Нажимают кнопку «Оформить».

- В новом окне вводят Ф. И. О. заемщика, номер телефона, электронный почтовый адрес, регион проживания. Если выбранная территория не обслуживается банком, на экране появляется соответствующее уведомление.

- Указывают серию и номер паспорта. Вводят сведения о месте трудоустройства: название компании, ИНН, должность заемщика, телефон бухгалтерии или отдела кадров.

- Указывают сведения об образовании и размере заработной платы.

- Выбирают нужную сумму. Вводят данные о дополнительных документах, предоставляемых в банк.

- Придумывают кодовое слово. Указывают данные контактного лица, способного подтвердить личность клиента. Этот человек не становится поручителем и созаемщиком. Он просто отвечает на вопросы сотрудника банка.

При отсутствии доступа к интернету для получения кредита обращаются в банковское отделение с готовым пакетом документов, заполняют бумажное заявление.

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Длительность одобрения

Заявки рассматриваются в течение 15-30 минут. О предварительном решении банк уведомляет клиента с помощью звонка или СМС. При необходимости предоставить дополнительные документы или исправить указанные в заявке данные срок рассмотрения увеличивается до 3-5 дней.

Где получить карту

Этот момент уточняют при заполнении анкеты. Служба доставки на дом работает в большинстве крупных городов России. Курьер доставляет карту вместе с пакетом документов, включающим кредитный договор, конверт с ПИН-кодом. В некоторых регионах доставка не действует, информацию уточняют по номеру 8 (800) 100-20-17.

Можно заказать моментальную карту, однако ее нельзя подключать к премиальным тарифам. Именное платежное средство изготавливается 3-7 дней. Доставка в отдаленные регионы может занимать до 7 дней.

Активация пластика

Процедуру выполняют несколькими способами:

- С помощью звонка на горячую линию 8 (800) 200-30-30. Откроется голосовое меню, после чего нужно нажать клавишу 4. При соединении с оператором — назвать номер карты, контрольное слово. Сотрудник задает уточняющие вопросы, после чего активирует платежный инструмент.

- Путем обращения в банковское отделение. Нужно предоставить менеджеру паспорт, озвучить просьбу. Работник выполняет все действия самостоятельно.

- Через банкомат. Требуется вставить карту в слот, ввести ПИН-код, выбрать в меню вариант «Проверить баланс». После появления информации на экране — заказать печать чека. Завершить сеанс и забрать карту.

- Посредством онлайн-банкинга. Надо совершить какую-либо операцию.

- С помощью мобильного приложения. Нужно скачать программу на телефон, зарегистрироваться в системе. Карта активируется после входа в учетную запись и совершения любой операции.