Сравнение патента с другими системами налогообложения

Наряду с ПСН существуют еще такие льготные режимы, как УСН, ЕНВД, ЕСХН, которые предприниматель может использовать в своей работе.

ПСН и ЕНВД

ПСН И ЕНВД похожи тем, что базой для расчета платежа является возможный доход. Но в отличие от патента у вмененки более сложный алгоритм расчета налога с применением различных показателей и коэффициентов. На каком режиме налог получается меньше, нужно смотреть в каждом индивидуальном случае. У ЕНВД выше ставка налога (15%), чем у ПСН (6%), однако, применяемые коэффициенты значительно могут снижать размер потенциального дохода.

На патенте нельзя принимать к уменьшению сумму страховых взносов, на ЕНВД – можно. Вмененка требует ежеквартальной уплаты налога, сдавать ее с нулевыми показателями нельзя. При патенте ИП сам выбирает период действия патента.

ПСН и УСН

Патентная система также очень похожа на упрощенную, рассчитываемую по «доходам». При обоих режимах действуют одинаковые ставки налога, но базой в первом случае выступает возможный доход, во втором фактический. ИП при каждой из данных систем должен вести специальный налоговый регистр – книгу доходов и расходов. При расчете налога по УСН (6%) возможно учитывать сумму оплаченных отчислений во внебюджетные фонды, что нельзя делать при патенте.

ПСН может быть приобретен на несколько месяцев, но и УСН по доходам можно сдавать при необходимости нулевую (если работа не осуществлялась). Главное отличие УСН от ПСН заключается в необходимости предоставления годовой декларации.

ПСН и ЕСХН

Предприниматель может столкнуться с выбором налогообложения между ПСН и ЕСХН. Но это бывает достаточно редко, так как оба режима имеют ограниченный список видов деятельности и различные критерии применения. В этом случае ЕСХН будет выгоднее патента даже с учетом одинаковых ставок, поскольку объектом для налогообложения здесь являются доходы минус расходы, а у ПСН – потенциальная выручка.

ПСН и ОСНО

Патентную и общую систему налогообложения нельзя сравнивать напрямую, поскольку общий режим возлагает на плательщика максимально возможное бремя по исчислению и уплате налогов, а также требует формирования полного пакета отчетности. В то же время патент – самая простая система налогообложения.

Кто может применять

Как уже говорилось ранее, патентная система налогообложения была создана для того, чтобы упростить жизнь ИП, следовательно, пользоваться данным режимом могут только официально зарегистрированные индивидуальные предприниматели.

Как уже говорилось ранее, патентная система налогообложения была создана для того, чтобы упростить жизнь ИП, следовательно, пользоваться данным режимом могут только официально зарегистрированные индивидуальные предприниматели.

Но существуют и некоторые ограничения. Применение патентной системы налогообложения не доступно при следующих условиях:

- численность наемных сотрудников, работающих на предприятии или в компании, составляет более 15 человек;

- годовая выручка данной компании составляет более 64 миллионов рублей;

- предпринимательская деятельность осуществляется только в рамках договора доверительного управления имуществом или же простого товарищества.

При всех этих условиях ИП не имеет право оплачивать налоги согласно патентной системе.

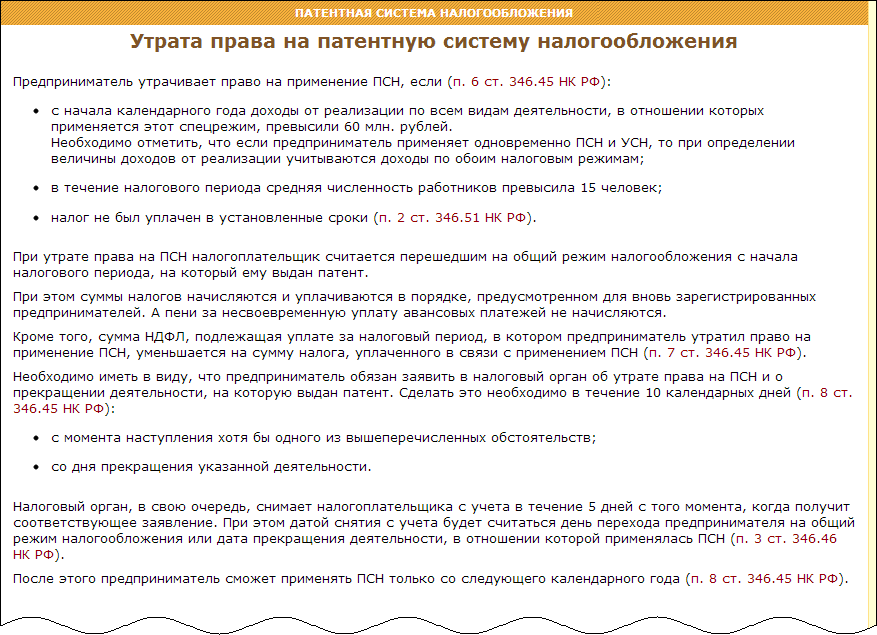

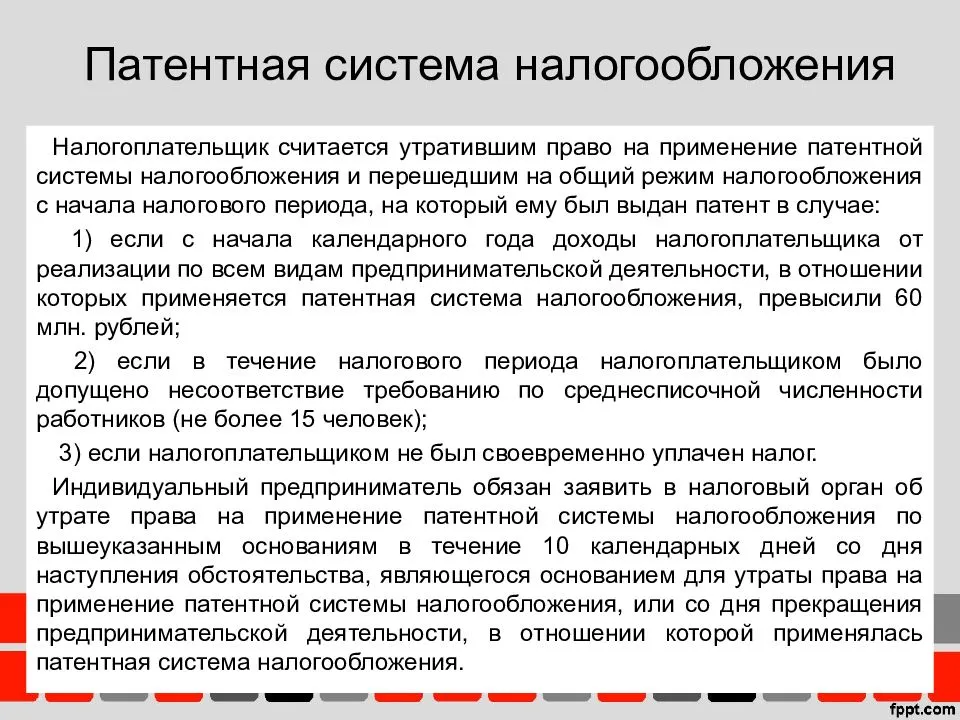

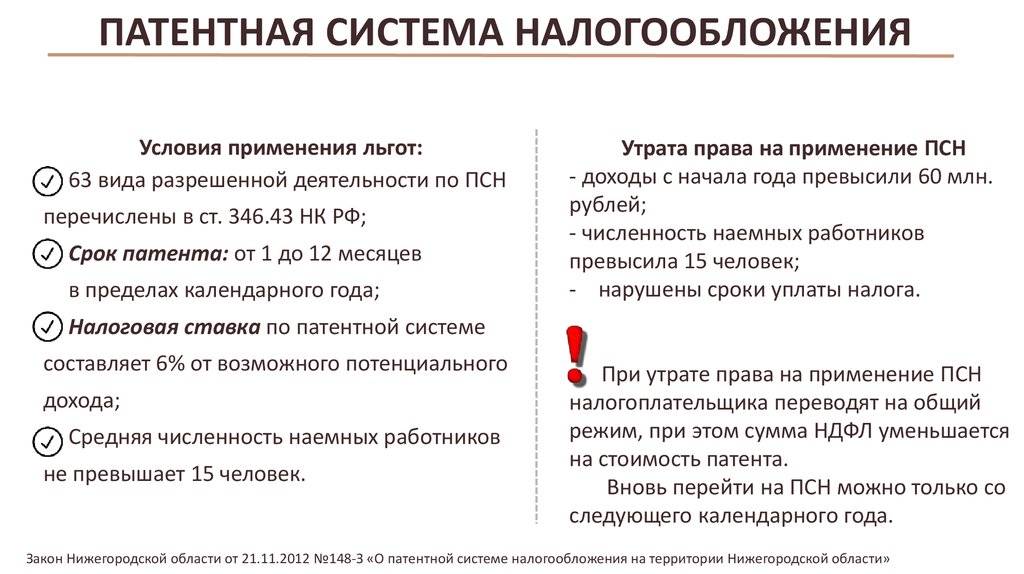

Утрата права на применение патентной системы налогообложения

^

если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей

При применении одновременно патентной систему налогообложения и упрощенной системы налогообложения, учитываются доходы от реализации по обоим налоговым режимам.

если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, в отношении которых ПСН, превысила 15 человек

если в течение налогового периода ИП, осуществляющим предпринимательскую деятельность в сфере розничной торговли, была осуществлена реализация товаров, не относящихся к розничной торговле в соответствии с пп. 1 п. 3 ст. 346.43 НК РФ

Заявление об утрате права на применение патентной системы налогообложения подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения ().

Форма заявления об утрате права на применение патентной системы налогообложения (форма № 26.5-3), утвержденная приказом ФНС России от 12.07.2019 № ММВ-7-3/352@pdf (753 кб)

Загрузить

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года ().

КАЛЬКУЛЯТОРЫ расчета стоимости патента для предпринимателя на сайте Налог Ру, ФНС России бесплатно

Рассчитать стоимость патента на 2021 г. проще всего на калькуляторе ФНС.

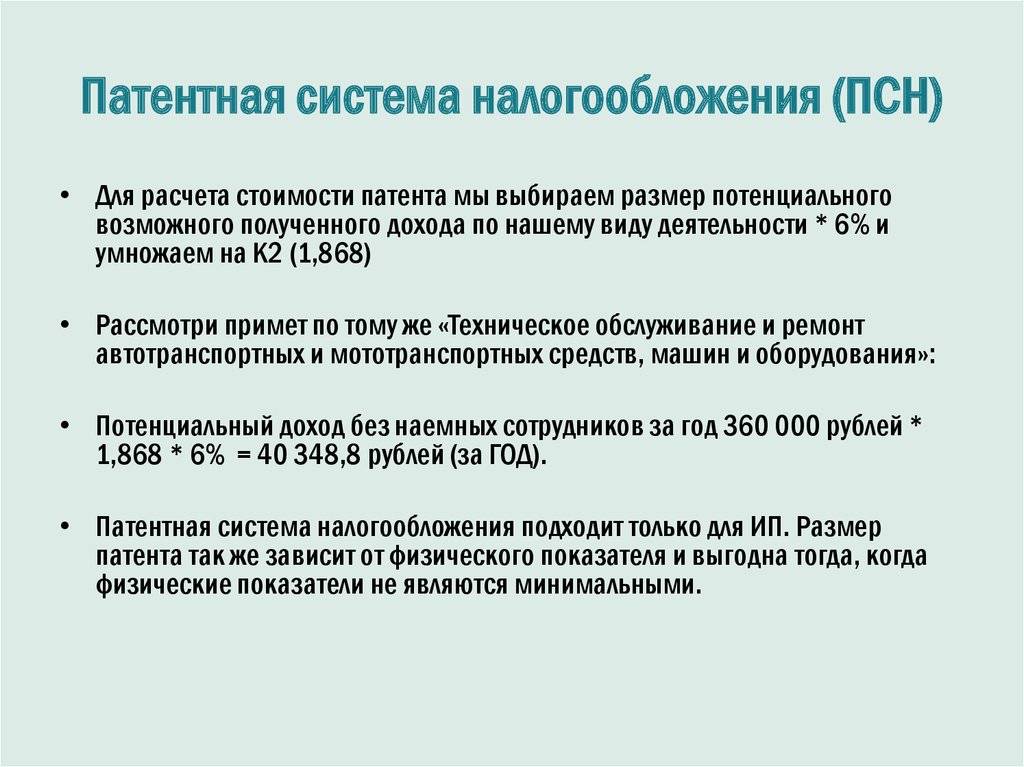

Другой вариант – найдите ваш вид деятельности о ПСН и умножьте указанный там годовой потенциальный доход на 6% – это и будет стоимость патента.

Если в 2020 г. вы платили ЕНВД по рознице или общепиту с залом от 50 до 150 кв. м., либо по автосервису, мойке или стоянке и в региональном законе такой деятельности нет, можно получить патент на 1 квартал 2021 г. Его стоимость – половина квартальной суммы ЕНВД без учёта коэффициента К2.

Потенциально возможный годовой доход

Предполагаемый доход на патентной системе налогообложения, или потенциально возможный годовой доход устанавливается региональным законодательством. По общему правилу его утверждают на один год. Однако если регион не издаст закон с доходом на очередной год, то будет действовать его прежний размер (п. 2 ст. 346.48 НК РФ, письмо Минфина России от 4 октября 2013 г. № 03-11-10/41274).

Лучше всего получать патент, который будет действовать с начала следующего года, не раньше декабря текущего года. Потому в этом случае можно быть уверенным в том, что сумма патента, которую рассчитает инспекция, останется неизменной.

Тут есть некоторая тонкость, которая заключается в том, что региональные законы об изменении потенциально возможного годового дохода издают, обычно, в октябре-ноябре текущего года. Если до декабря новый закон не издан, это значит, что региональные власти решили оставить прежний размер дохода на следующий год.

Например, предприниматель подал в инспекцию заявление на патент в октябре. Отказать в получении патента инспекция не вправе. Поэтому она выдаст ему документ, рассчитав налог исходя из действующего размера потенциального дохода текущего года. А в ноябре региональные власти издали закон, который увеличивает показатель дохода на будущий год. В этом случае инспекция пересчитает налог в сторону увеличения и выдаст предпринимателю новый патент.

Письмо Минфина России от 27 января 2014 г. № 03-11-09/2884.

Установленные регионами налоговая база и потенциально возможные годовые доходы должны находиться в рамках максимального предела. Базовый уровень максимального дохода составляет 1 000 000 руб. Этот предельный размер подлежит ежегодной индексации на коэффициент-дефлятор. Так, в 2015 году потенциально возможный годовой доход, установленный регионом, не должен превышать 1 147 000 руб.

В то же время по отдельным видам деятельности субъектам РФ дано право увеличивать верхний предел:

не более чем в три раза – по следующим видам деятельности:

- техобслуживание и ремонт автомототранспорта, машин и оборудования (подп. 9 п. 2 ст. 346.43 НК РФ);

- перевозка грузов автотранспортом, водным транспортом (подп. 10, 33 п. 2 ст. 346.43 НК РФ);

- перевозка пассажиров автотранспортом, водным транспортом (подп. 11, 32 п. 2 ст. 346.43 НК РФ);

- медицинская или фармацевтическая деятельность (подп. 38 п. 2 ст. 346.43 НК РФ);

- обрядовые услуги (подп. 42 п. 2 ст. 346.43 НК РФ);

- ритуальные услуги (подп. 43 п. 2 ст. 346.43 НК РФ);

не более чем в пять раз – по любому виду деятельности, если такая деятельность ведется на территории города с численностью населения более 1 млн человек;

не более чем в 10 раз – по таким видам деятельности, как сдача в аренду собственных помещений (дач, земельных участков), а также розничная торговля и услуги общепита (подп. 19, 45–47 п. 2 ст. 346.43 НК РФ).

Размер потенциально возможного годового дохода субъекты РФ могут устанавливать:

- по группе видов деятельности;

- отдельно по каждому виду деятельности, при условии что такая дифференциация предусмотрена ОКУН или ОКВЭД;

- в зависимости от средней численности наемных сотрудников;

- в зависимости от количества транспортных средств;

- в зависимости от грузоподъемности транспортных средств, количества посадочных мест в транспортном средстве;

- в зависимости от количества обособленных объектов (площадей) розничной торговли и общепита (по соответствующим видам деятельности);

- в зависимости от количества обособленных объектов (площадей), передаваемых в аренду (наем). Количество (площадь) таких объектов определите на основании договоров аренды (найма) ;

- в зависимости от места ведения деятельности (т. е. территории действия патента).

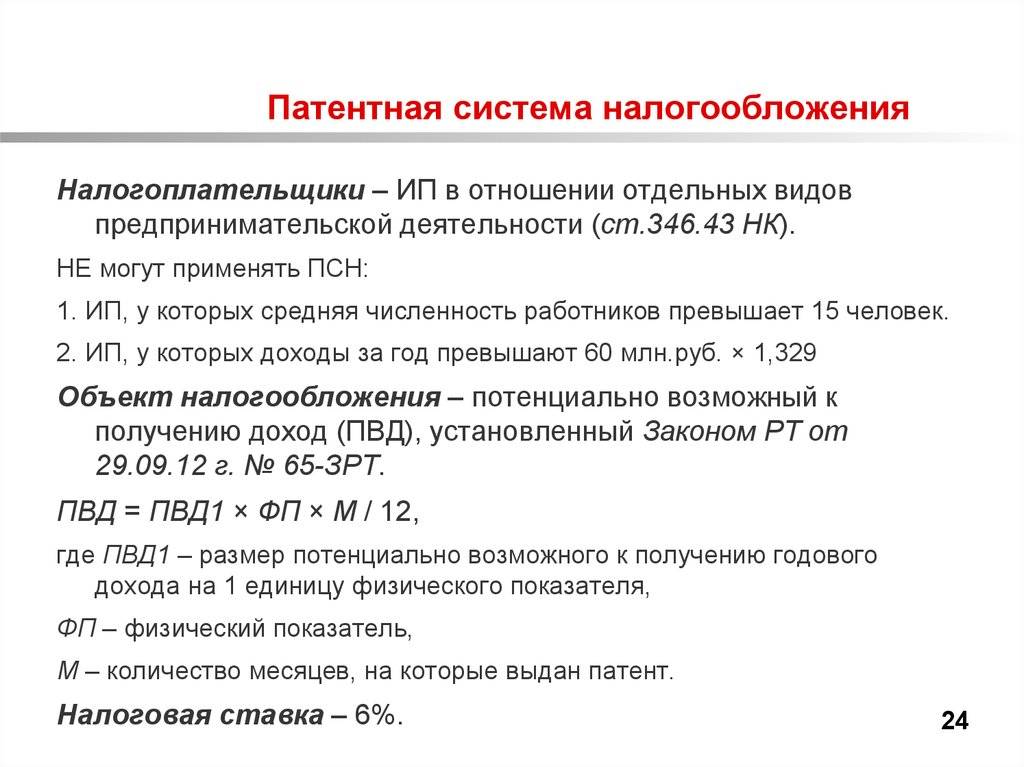

Порядок расчета налога

^

Налоговая база – денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения, устанавливаемого на календарный год законом субъекта Российской Федерации.

Налоговая ставка 6%

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной или научной сферах, а также в сфере бытовых услуг населению (п. 3 ). Период действия этих налоговых каникул – по 2023 год.

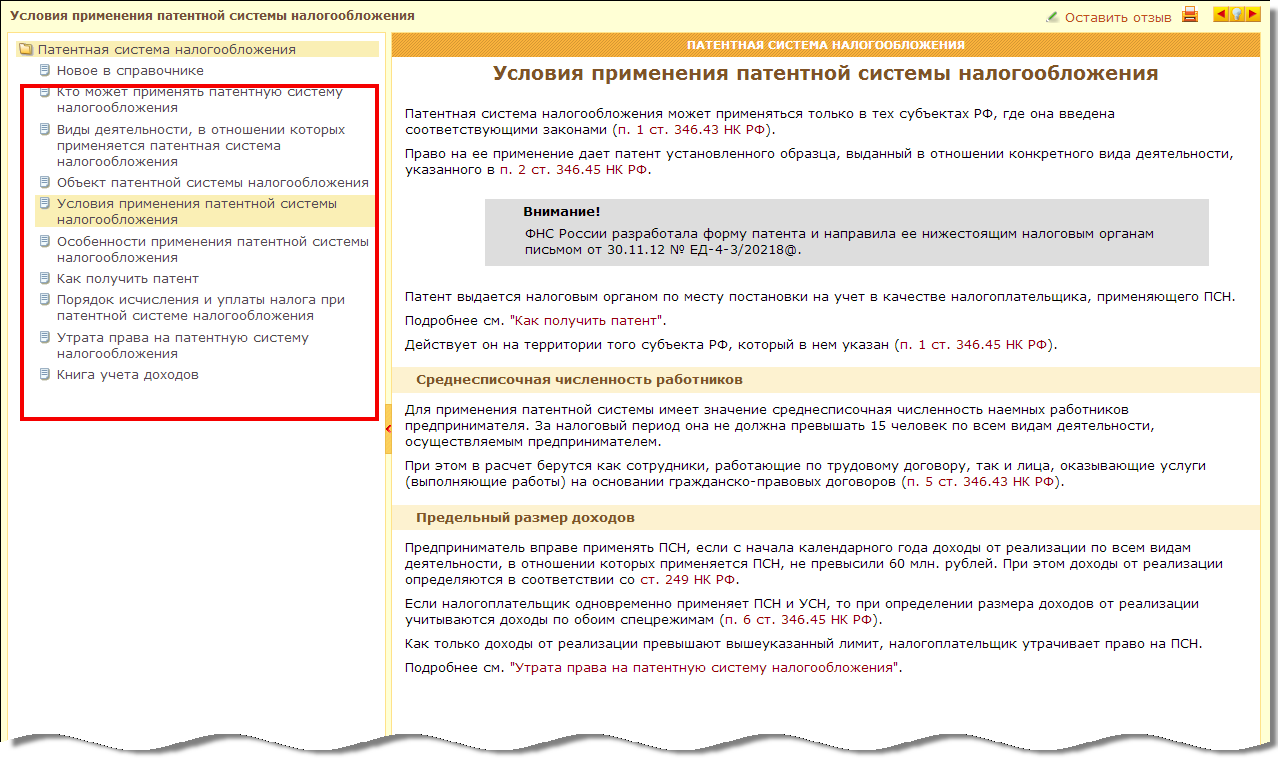

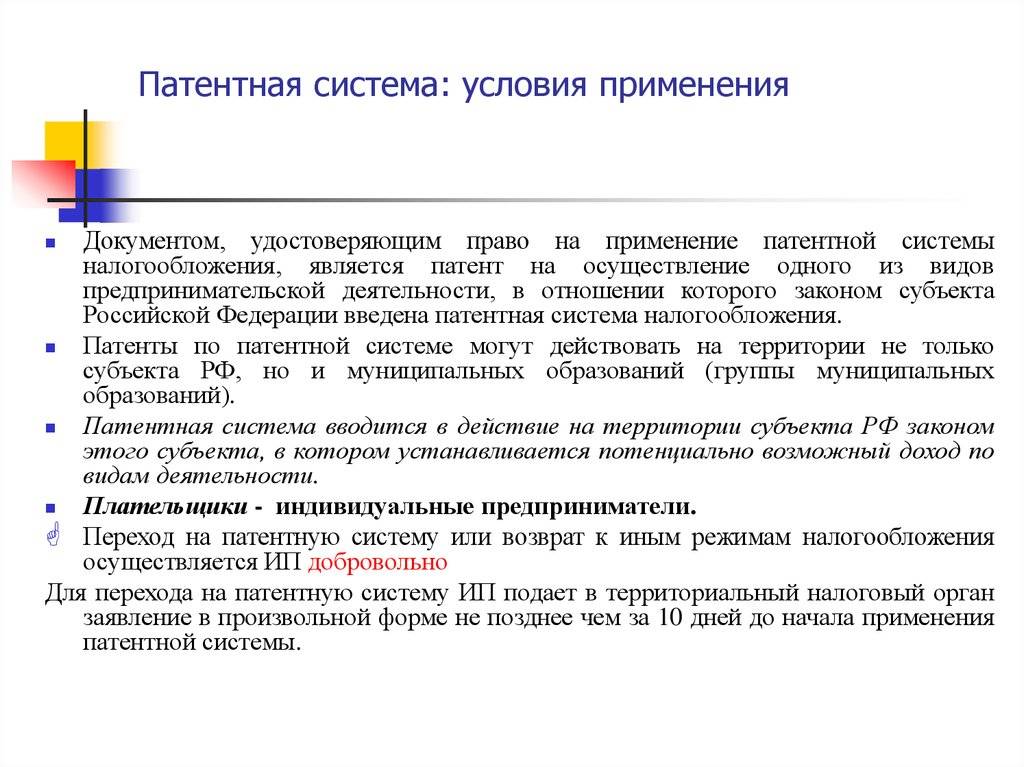

Условия для применения спецрежима

Применять патентную систему налогообложения могут лишь предприниматели и только при одновременном соблюдении следующих условий:

вид деятельности, которым предприниматель занимается (планирует заниматься после приобретения патента), указан в пункте 2 статьи 346.43 Налогового кодекса РФ. В этом случае предприниматель вправе применять данный спецрежим при оказании услуг (выполнении работ) как для населения, так и для организаций (письмо ФНС России от 10 июня 2014 г. № ГД-4-3/11215). Кроме того, субъекты РФ вправе расширить данный перечень, дополнив его иными бытовыми услугами, указанными в ОКУН (подп. 2 п. 8 ст. 346.43 НК РФ). Однако применять патентную систему налогообложения при оказании таких услуг (расширенных) можно лишь в отношении тех, которые предоставляются только населению (письма Минфина России от 2 сентября 2014 г. № 03-11-12/43824 и от 28 декабря 2012 г. № 03-11-11/398);

предприниматель ведет деятельность самостоятельно или с привлечением наемного персонала (в т. ч. по договорам гражданско-правового характера), средняя численность которого не превышает 15 человек по всем видам деятельности. Среднюю численность определяйте за тот период, на который выдан патент. Причем в расчет берите сотрудников, занятых в деятельности не только на ПСН, но и на ЕНВД и УСН, если применяете еще и эти спецрежимы (письмо Минфина России от 21 июля 2015 г. № 03-11-09/41869, доведено до сведения налоговых инспекций письмом ФНС России от 3 августа 2015 г. № ЕД-4-3/13578);

деятельность не осуществляется в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Перечисленные условия должны выполняться в течение всего срока действия патента.

Такой вывод следует из положений пунктов 2, 5 и 6 статьи 346.43 Налогового кодекса РФ.

Если в течение срока действия патента хотя бы одно из перечисленных условий нарушится, предприниматель должен перейти на общий режим налогообложения. Подробнее об этом см. Когда предприниматель лишается права применять патентную систему налогообложения.

Применять патентную систему предприниматель может независимо от своего налогового статуса, то есть будучи как резидентом, так и нерезидентом (письмо Минфина России от 25 ноября 2013 г. № 03-11-12/50675).

Внимание: в 2016 году состав услуг для целей применения патентной системы налогообложения по-прежнему можно определять на основании ОКУН. Несмотря на то что Общероссийский классификатор услуг населению (ОКУН) изначально действовал до 1 января 2015 года, в целях применения патентной системы налогообложения его можно применять и после этой даты

Связано это с тем, что виды деятельности, которые включены в ОКУН, отражены в ОК 029-2014 и ОК 034-2014 лишь частично

Несмотря на то что Общероссийский классификатор услуг населению (ОКУН) изначально действовал до 1 января 2015 года, в целях применения патентной системы налогообложения его можно применять и после этой даты. Связано это с тем, что виды деятельности, которые включены в ОКУН, отражены в ОК 029-2014 и ОК 034-2014 лишь частично.

Сначала до 1 января 2016 года продлили переходный период применения классификатора. Такие разъяснения даны в письме Минфина России от 12 сентября 2014 г. № 03-11-11/45760. Несмотря на то что в данном письме даны разъяснения в отношении ЕНВД, их можно применять и для патентной системы налогообложения.

Затем срок действия ОКУН продлили официально до 1 января 2017 года (приказ Росстандарта от 10 ноября 2015 г. № 1745-ст).

Форма расчетов с покупателями (заказчиками), а также источник оплаты товаров (работ, услуг), реализуемых предпринимателем, также не влияет на возможность применения патентной системы налогообложения. То есть предприниматель может получать оплату от организаций и населения как в наличной, так и в безналичной формах, причем даже из бюджетных средств. Такие разъяснения даны в письмах Минфина России от 5 апреля 2013 г. № 03-11-12/40, от 21 января 2013 г. № 03-11-12/07.

Кто имеет право применять патентную систему налогообложения

^

Индивидуальные предприниматели, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, 15 человек ()

Патентная система налогообложения не применяется:

- в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом ();

- в отношении реализации товаров, не относящейся к розничной торговле (реализация подакцизных товаров, указанных в подпунктах 6 – 10 пункта 1 статьи 181 НК РФ, а также реализация подлежащих обязательной маркировке средствами идентификации лекарственных препаратов, обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха (полный перечень в ).