Инвестиции в иностранную валюту — как вариант для хранения денег

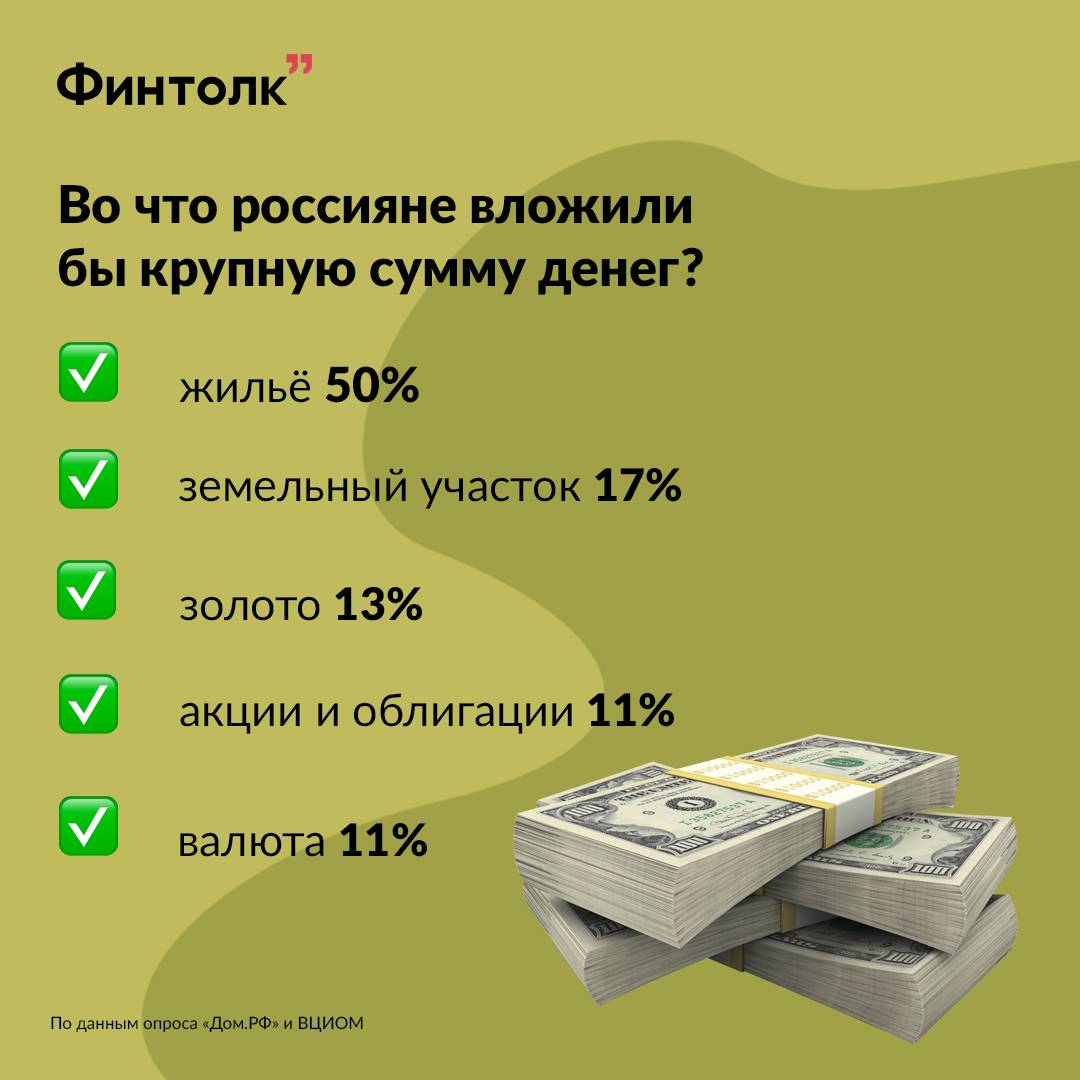

Менее популярным становится способ хранения денег в иностранной валюте. Действительно, а смысл хранить рубли в долларах и евро, когда они редко растут, а за это время можно неплохо заработать на вкладах или фондовом рынке?

Если имеется относительно крупный капитал (более 10 млн рублей), то можно рекомендовать купить немного валюты для диверсификации риска.

4.1. Какую валюту лучше купить

Покупать множество различных валют не имеет смысла, поскольку в мире все привязано к доллару. Достаточно купить “твердые” валюты:

- доллары;

- евро;

- британские фунты;

- швейцарские франки;

У долларового варианта есть свои веские плюсы. Например, купив 5000 долларов на валютной секции ММВБ, их можно инвестировать в еврооблигации Газпрома или ВЭБ. Купонный доход по ним 8,7% и 5,6% годовых соответственно. Это будет отличный способ хранения валюты и одновременно её увеличение. Плюс к тому же доллар является самым ликвидным инструментом, что позволит по рыночному курсу обменять его в любой момент.

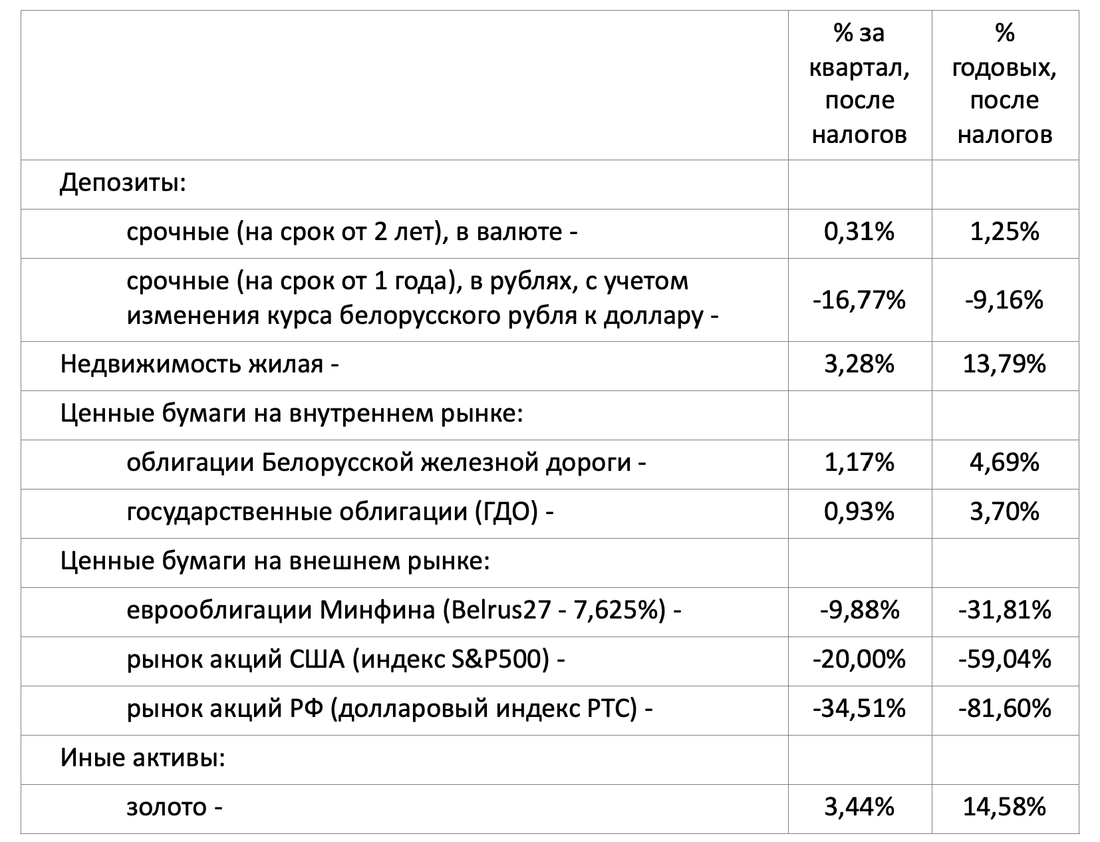

Альтернативным вариантом является хранить валюту на банковских вкладах. Правда, ставки по ним крайне малы. Найти вклад хотя бы под 1-2% годовых будет уже хорошо. Но стоит ли класть деньги под такой маленький процент? С учётом инвестирования на много лет стоит. На пару месяцев покупать валюту имеет смысл лишь в спекулятивных целях.

Многие вспомнят 1998 и 2014 г. в России, когда рубль сильно обесценился к международным валютам. Да, кризисы бывают, но это бывает не так часто. Не стоит постоянно ждать кризиса. Гораздо эффективнее действовать по ситуации.

Доллар можно легко обвалиться в мире к другим валютам. У США мощная экономика, но и там хватает проблем. Такие ситуации в истории случались не раз, поэтому хранение денег в долларах в период усиления рубля может привести даже к убыткам.

4.2. Где купить валюту по выгодному курсу

Выгоднее всего валюту покупать на валютной секции ММВБ. Здесь можно покупать и продавать валюту по биржевому курсу. На этот курс ориентируется все обменные пункты и даже курс ЦБ на следующий день.

Для выхода на валютную секцию биржи вам понадобятся всё те же брокеры:

Примечание

Альтернативным вариантом хранения денег в валюте является золото. Оно имеет основания для роста, поэтому в целом сохранение и даже приумножения своих денег вполне реально. На нашем рынке проще всего купить либо фьючерс на золото, либо купить ETF-фонд FXGD, который копирует динамику золота.

4.3. Преимущества и недостатки хранения в валюте

- Мы не зависим от курса рубля;

- Хороший и ликвидный вариант диверсификации риска;

- Крайне низкие процентные ставки на вклады в валюте;

- Девальвация рубля бывает крайне редко;

Куда вложить (инвестировать) небольшие деньги?

Перед тем, как ответить на самый главный вопрос, куда вложить небольшую сумму нужно собрать первоначальный капитал, он может быть даже не в десятки тысяч долларов, многие начинают с минимальной суммы в 100-200 долларов. Неоднократно говорил, что сам начинал с минимальной суммы, а сейчас уже достиг хороших результатов и выхожу на стабильную прибыль.

Самое первое, что нужно начать делать, так это начинать откладывать 10-15% от своей зарплаты и уменьшить расходы на ненужные растраты (сигареты, алкоголь и т.д.). Начните изучать теорию, на сайте есть много полезного материала, который выходит два три раза в неделю, рекомендую подписаться на обновление в конце статьи, будете получать свежий материал первыми.

Хочу всем донести одну единственную мысль, что вложив маленькую сумму денег можно начинать понемногу зарабатывать. Пора начинать ломать стандартное мышление, стоит уже что-то менять в своей жизни, если планируете стать финансово независимым человеком и жить не в чем себе не отказывая. Прибыль с инвестирования помогает мне развивать свой блог, трачу немного из-за того что накапливаю капитал, а также прибыль дает уверенность мне в том, что двигаюсь в правильном направлении.

Всем известный Уоррен Баффет? Он до 20 лет уже прочитал больше, сотни книг про инвестирование денег, а сколько вы прочитали или прослушали ауди лекций.

Инвестиции на бирже ценных бумаг — БПИФ и ETF

Самый надежный способ инвестировать на фондовой бирже – вложить деньги не в конкретную компанию, а в акции фонда, который следует за индексом S&P 500. Это условная корзина, состоящая из бумаг 500 самых преуспевающих американских компаний.

Вложения в биржевые ПИФы отлично подходят для пассивных инвесторов, стоимость пая от $11 до $55. Другой неплохой вариант – вложения в биржевые инвестиционные фонды (ETF). Для операций с акциями ETF понадобится брокерский или индивидуальный инвестиционный счет. Акции ETF отличаются высокой ликвидностью, а процент за управление минимальный – 0,95% и ниже.

Страховые инвестиции

Еще один надежный способ вложения денег в себя – инвестиционное страхование жизни. Полис действует 3-5 лет, в конце срока вкладчик получает 100% вклада, даже если биржевые показатели снизились. Доходность вклада определяется по формуле «рост индекса» Х «коэффициент участия».

При этом учитывается изменение курса доллара к рублю. Если срок вклада – 3 года, коэффициент участия – 50%, рост индекса – 35%, а рост доллара 16,4%, то выплата после окончания действия полиса составит:

500 000 руб + (500 000 x 35%) x (50% x 85/73) = 601 883,56 руб.

Наследники в случае смерти застрахованного получат полную сумму, а в случае смерти от несчастного случая – сумму в двойном размере.

Трейдинг акциями — Торговать самому акциями компаний на бирже

Если вы умеете торговать на Московской Бирже и имеете 10 летний опыт трейдинга, вы пользователь СмартЛаб, вы помните когда Газпром был по 300, то да, вы можете разогнать небольшую сумму (до 5-10 млн.руб) и получать нормальный доход с них (15-20% в год), но вряд-ли вы читаете данную статью.

Если вы где-то увидели или Вам сказали, что вложив 70 000 рублей в акции и заработай 140 000 рублей ничего в этом не понимая, то лучше купите Iphone, ибо шанс потерять равен 99.9999%. Если-бы каждый инвестор зарабатывал на акциях по 100% годовых, на планете земля никто-бы не работал, а все вкладывали в акции.

Итак, если вас не отговорить и вы действительно решили зарабатывать с малыми суммами на акциях, то для начала вам необходимо выбрать брокера, через которого будете покупать акции.

При выборе учтите, самое главное, там должен быть терминал Quik, через который вы и будете покупать акции и надежность брокера самого брокера

Терминал Quik

Советуем использовать известных и надежных брокеров, таких как Сбербанк, ВТБ, Открытие и для начала изучить сам терминал, хотя-бы по видео из YouTube.

Далее, определиться с акции каких компании вы будете покупать, никаких Газпромов и Роснефтей если не хотите потерять часть денег или сидеть в убытке годами. На 2021 год, надо покупать акции:

- Норникель — Рост спроса на аккумуляторы для электроавтомобилей;

- Полюс Золото — Рост цен на золото и цветные металлы из-за кризиса.

- Обязательно почитайте идеи других трейдеров: https://ru.tradingview.com/symbols/MOEX-IMOEX/ideas/

Никаких Аэрофлотов, туризма, одежды и всего того на что влияет коронавирус и ограничения передвижений. Присмотритесь к акциям компаний выпускающим 5G. Акциям компаний которые делаю компоненты для них или производят металлы для них, программное обеспечение и др.

Рассмотрите к покупке акции МТС, Билайн, Мегафон и др. за ними 5G и естественно рост акций. Все что надо знать о 5G в России.

Так-же мы убираем сложные для новичков (CPA, арбитраж, дорвейство, сайтостроительство, заработок на доменах, СДЛ и др.) и требующие больших затрат времени (создание и продвижение сайтов, группы, каналов, перепродажа доменов, заработок на Амазон и др).

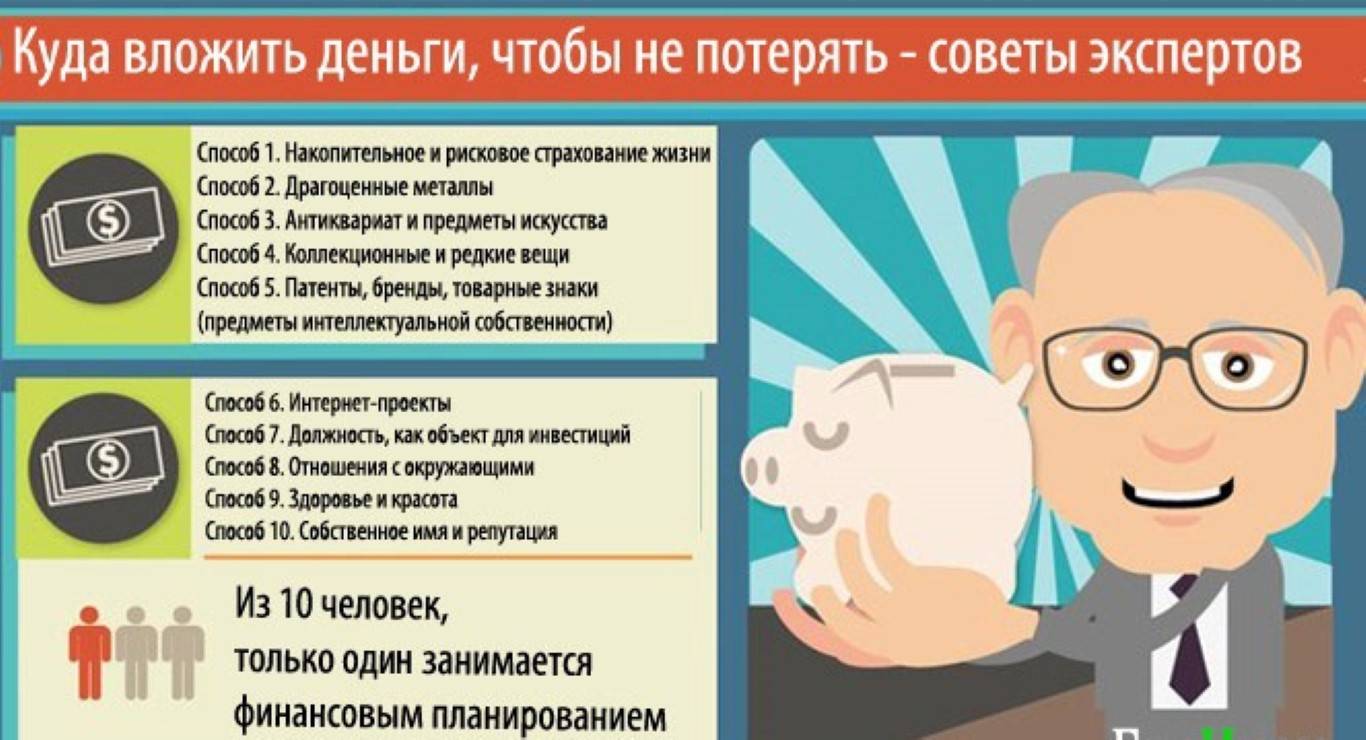

Инвестирование в себя

Еще один интересный инструмент – инвестирование в себя. Несмотря на то, что получение высшего образования сейчас требует существенного стартового капитала, но онлайн-курсы и тренинги по повышению квалификации, личностному росту, обучению основам бизнеса, маркетинга или продаж доступны каждому, кто способен выделить из своего бюджета 10-30$ на литературу или покупку курса в интернете.

Инвестирование в себя – это надежно, поскольку этот способ практически не влечет за собой абсолютно никаких рисков, при этом такие вложения способны обеспечить хорошее карьерное будущее с достойной зарплатой и высокой востребованностью на рынке труда.

Наиболее распространенные вложения в собственное развитие:

- тренинги личностного роста;

- создание имиджа;

- курсы по повышению квалификации или обретению новых навыков;

- онлайн-обучение;

- высшее образование;

- языковые курсы.

Важно, что любое инвестирование подразумевает последующие дивиденды. Соответственно, разумные вложения в себя должны быть нацелены на получение каких-либо финансовых преимуществ в будущем в виде высокой зарплаты или пассивного дохода

Вне зависимости от выбора инвестиционного инструмента, каждому инвестору стоит быть рассудительным и четко определять свои цели в создании капитала. Самыми доходными инвестициями можно назвать ПАММ-счета и акции. Благодаря взвешенному подходу и постоянному развитию профессиональных навыков даже маленькая сумма может вырасти в хороший капитал.

Для инвесторов, желающих лишь сохранить личные средства с небольшими доходными дивидендами, подойдут банковские вклады, депозиты и ПИФы. Минимальные риски и пассивность таких инвестиционных инструментов позволят не беспокоиться о финансах и постепенно получать доход.

Небольшая сумма денег — это сколько

В последнее время в интернете можно часто увидеть предложения о инвестициях. И при этом чаще всего возникает мысль: это не для меня, ведь там нужен крупный стартовый капитал. Куда можно инвестировать небольшие деньги?

На самом деле начать инвестиции можно даже с 1000 рублей, хотя лучше начинать с нескольких десятков тысяч рублей. Небольшая сумма не является препятствием — гораздо важнее регулярность и следование стратегии. Главный козырь — постоянство и время. Не миллионы создают инвестиции — это инвестиции создают миллионы.

Разберем, куда именно может инвестировать начинающий инвестор

Инвестирование в драгоценные металлы и предметы искусства

Несмотря на то, на сколько оценивают ценные бумаги на рынке, они все равно остаются лишь имущественными правами, из которых следует возможность получения доходов. В случае, если компания неожиданно обанкротится, или из-за какой-либо причины стоимость ценных бумаг резко упадет, вы потеряете собственные средства. Драгоценные металлы всегда высоко ценились, а их стоимость растет с каждым годом. Именно поэтому инвестирование в драгоценные металлы — это один из лучших вариантов, во что вкладывать деньги сейчас. Однако и в данном виде инвестирования существуют свои подводные камни.

К примеру, вы пошли в банк и решили приобрести слиток золота. Помимо стоимости самого слитка, придется заплатить еще и 18% налог на изделие. Если же после этого вы решите перепродать слиток, у вас приобретут его по стоимости лома драгоценных металлов, а уплаченный НДС никто возвращать не будет.

Очень часто соотечественники стараются выгодно вложить рубли в ювелирные украшения. В этом случае нужно помнить, что весомая доля стоимости изделия — это работа мастера. И в случае продажи данного изделия у вас его приобретут по стоимости обычного лома.

Еще один способ инвестирования собственных средств — это приобретение антиквариата. Стоимость таких изделий высокая, а помимо средств необходимо еще владеть знаниями в предмете покупки — сегодня существует высокая вероятность того, что под видом уникального изделия вам предложат качественную реплику. Тем не менее, с каждым годом антикварные изделия становятся только дороже. В среднем, прирост стоимости составляет 25% в год.

Если вы решились инвестировать в драгоценные металлы и антиквариат, мы рекомендуем приобретать инвестиционные банковские монеты. Такие монеты изготавливаются из драгоценных металлов и выпускаются ограниченным тиражом, как результат — стоимость приобретенных монет растет на рынке с каждым годом.

Еще несколько советов

Куда еще можно выгодно вложить деньги? Если вы еще не

выбрали подходящий для вас способ, представляем еще несколько вариантов.

Драгметаллы

Золото, серебро, платина, палладий – слитки перечисленных

драгоценных металлов можно купить во всех кредитных организациях. Основные

преимущества:

- отличный способ сохранения денег;

- подходит для долгосрочного вложения капитала;

- рост цен на приобретенный металл даст возможность получить неплохой доход. Например, по отношению к 2008 году, золото подорожало в 2 раза.

Но при этом следует учитывать и наличие «подводных камней».

По законодательству, золото считается имуществом, а это значит, что при продаже

оно облагается НДС (+18% к номинальной стоимости). К тому же, если инвестор

решит продать драгметалл, ему понадобится оплатить подоходный налог от

полученной прибыли – 13%.

Котировки драгметаллов (покупка на 13.06.2019 г., за цена за

1 г) :

- Золото – 2 632 р.

- Серебро – 29,06 р.

- Палладий – 2 777 р.

- Платина – 1 595 р.

Предметы искусства

Купив картину известного художника, ценную статуэтку, дорогую скульптуру, это не только способ украсить интерьер, но и неплохой вариант для вложения и приумножения свободных средств. В данной отрасли, конечно, понадобятся или большие суммы, или отличные искусствоведческие знания.

По мнению специалистов у данного способа заработка хорошая доходность – 80-100 % годов, а иногда и все 500%.

Существует несколько путей вложения:

- Если в наличии много денег и есть связи, но потенциальный покупатель ничего не понимает в искусстве, стоит поучаствовать в аукционах. Скупайте картины известных художников – Рембрандта, Ван Гога, Мане и других.

- Когда в распоряжении небольшая сумма, делайте ставки на качественные работы молодых перспективных художников. За несколько лет их стоимость увеличится в 10-20 раз.

Самообразование

Сегодня, имея свободные средства, можно найти множество

способов, куда и как вложить деньги. При этом люди редко задумываются об

инвестициях в самообразование. Ведь, получение новых знаний, как синоним новых

возможностей. Занимаясь саморазвитием, вы никогда не потеряете свои деньги, а в

дальнейшем только приумножите свои вложения.

Сдача внаем жилья

Эксперты считают, что покупка недвижимого имущества – это самый безошибочный способ инвестирования.

Если вложить деньги в квартиру или дом, появляется перспектива получать прибыль не только, как арендодатель, но и от постоянного роста цен на недвижимость.

При наличии жилой площади, которая простаивает, стоит

задуматься о сдаче ее внаем. Если таковой нет, то при наличии достаточной

суммы, можно приобрести недвижимость, после чего просто выбрать вид аренды.

Существует 2 варианта сдачи квартиры:

- Кратковременная (на сутки) – привлекателен для туристов, командировочных, влюбленных, супругов в ссоре. Разброс цен на посуточную аренду достаточно велик: от 1200 р. за однокомнатную квартиру в провинциальном городе до 150 тыс. р. в сутки за апартаменты в элитном ЖК на Воробьевых горах.

- Долгосрочная – предполагается длительное проживание. В данном случае ваш заработок будет зависеть от региона, в котором находится жилье, и от окружающей инфраструктуры.

Средняя стоимость месячной аренды 1-комнатной квартиры по

России:

- Москва – 30 т. р.

- Санкт-Петербург – 24 т. р.

- Ногинск – 23 т. р.

- Подольск – 20 т. р.

- Ростов-на-Дону – 19 т. р.

- Казань – 15 т. р.

- Тюмень – 14 т. р.

- Ярославль – 12 т. р.

- Владимир – 11 т. р.

К дополнительным вложениям можно отнести затраты на

косметический ремонт, что зависит от состояния жилья.

Банковский металлический счет

Банки продают драгоценные металлы, в основном, серебро и золото, реже – палладий и платину. Размышляя, куда инвестировать небольшую сумму денег, можно рассмотреть и этот вариант. Существует да способа вложений денег в металлы – это открытие металлического счета в банке и приобретение металлических слитков.

Открытие счета

Он называется ОМС – открытый металлический счет. Например, вы готовы купить золото на 20 000 рублей. На ваш счет будут зачислены эти деньги, только в эквиваленте металла. Зарабатывать вы будете на колебании его стоимости (в идеальном варианте – на постоянном ее росте).

Такие счета не облагаются НДС, так как физически вы покупки не совершаете. Но если вы все же захотите перевести счет в слиток, уплаты 18% налога вам не избежать.

При открытии счета вы приобретаете металл не по рыночному курсу, а внутреннему банковскому. И именно такое количество граммов зачисляется на ваш счет. По ним не начисляются проценты, ваш доход зависит только от курсовой разницы. А это тоже риск, вы можете хорошо заработать, а можете и потерять часть денег.

Приобретение слитков

Покупая слитки, вы получаете их в полное свое распоряжение, и никакая политика финансовых учреждений не может повлиять на их доходность или убыточность. Что с ними делать – решаете вы. Этот вариант вложения достаточно надежен, особенно для золота. Достоинства его еще и в том, что продаются слитки весом от 5 грамм. Поэтому вопрос, куда вложить небольшую сумму, может быть решен вот таким простым способом.

Недостатком такого вложения является необходимость уплаты налогов – 18% НДС при покупке слитка и 13% подоходного налога, если вы захотите продать его банку обратно.

Похожие бизнес-идеи:

- Как инвестировать 50 000 рублей

- Куда вложить 1 миллион рублей

- Как научиться краткосрочным финансовым вложениям

- Что такое прямые инвестиции в бизнесе

Куда не стоит вкладывать

Давайте расскажу, куда не стоит вкладывать даже небольшие деньги, за основу возьмем примеры выше.

Банки, это не рискованно, но нужно уметь правильно выбрать банк и не в коем случае, не гонитесь за процентами, так как через время это может выйти вам боком. На данный момент кризис и много банков обанкротились или у них забрали лицензию, будьте бдительны и не спешите.

Драгоценные материалы это прибыльно если вы миллионер или умеете торговать на рынке форекс, тогда вы сможете зарабатывать хорошую прибыль, но торговать не так просто, как кажется на первый раз. Уже в следующем месяце будет целый цикл статей о рынке форекс, рекомендую подписаться на обновление.

Акции и ценные бумаги, здесь нужен хороший капитал стартовый, а мы с вами начинаем с нуля и пока что нам не подходит данный вид получения прибыли.

Про ПАММ-счета вроде понятно все описал.

Структурные продукты

Во что лучше вложить деньги, чтобы в любом случае не было финансовых потерь? Невозможно полностью оградить себя от финансовых рисков, однако можно воспользоваться структурными финансовыми продуктами. Это специфические инструменты получения прибыли, выпускаемые финансовыми учреждениями и банками для удовлетворения потребностей клиентов.

Данный вид инвестирования приобрел популярность во время кризиса. Именно поэтому использование структурных продуктов — это один наиболее приемлемых как для опытных инвесторов, так и для новичков, вариантов, куда вложить деньги сейчас. Во время экономической стабильности нет особых сложностей в получении прибыли, но во время кризисных явлений в стране, когда ситуация на всех рынках нестабильная, инвесторы выбирают инвестиционные инструменты, которые способны дать большую прибыль, чем обычные банковские вклады, и свести до минимума возможные риски потерь.

Структурный продукт выглядит следующим образом: одна часть денег (около 70-80%) вкладываются или в облигации (долговые обязательства) или в коммерческие банки, а оставшиеся 20-30% вкладываются в разнообразные фьючерсы и опционы. В худшем случае, инвестор ничего не теряет и остается при собственных средствах, в лучшем случае возможен прирост капитала на 20-30%. Это небольшой показатель, но он куда выше, чем показатели прибыли по банковским вкладам.

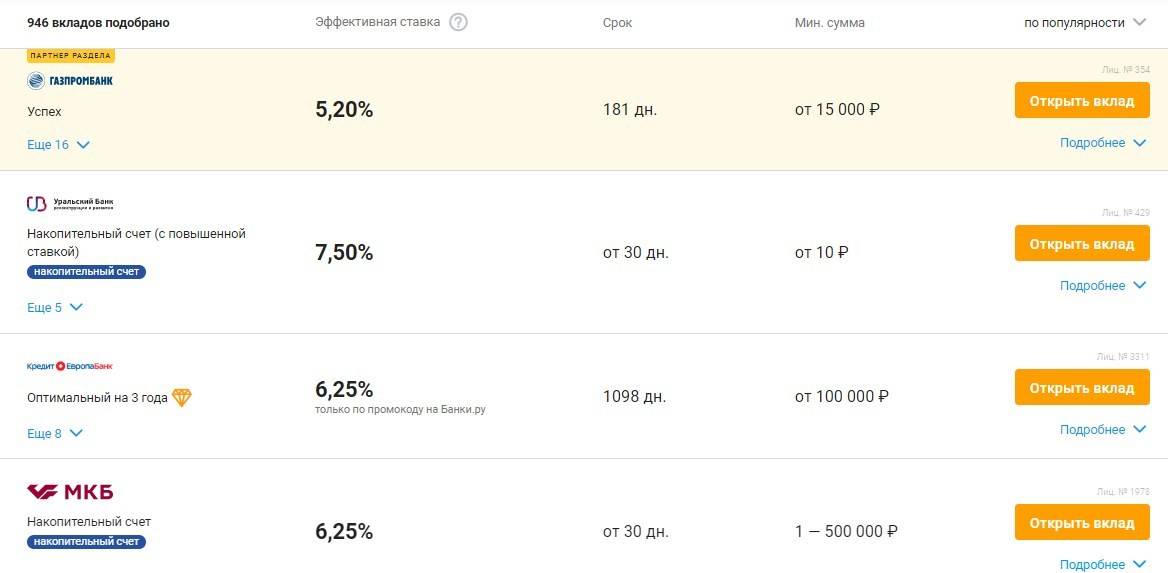

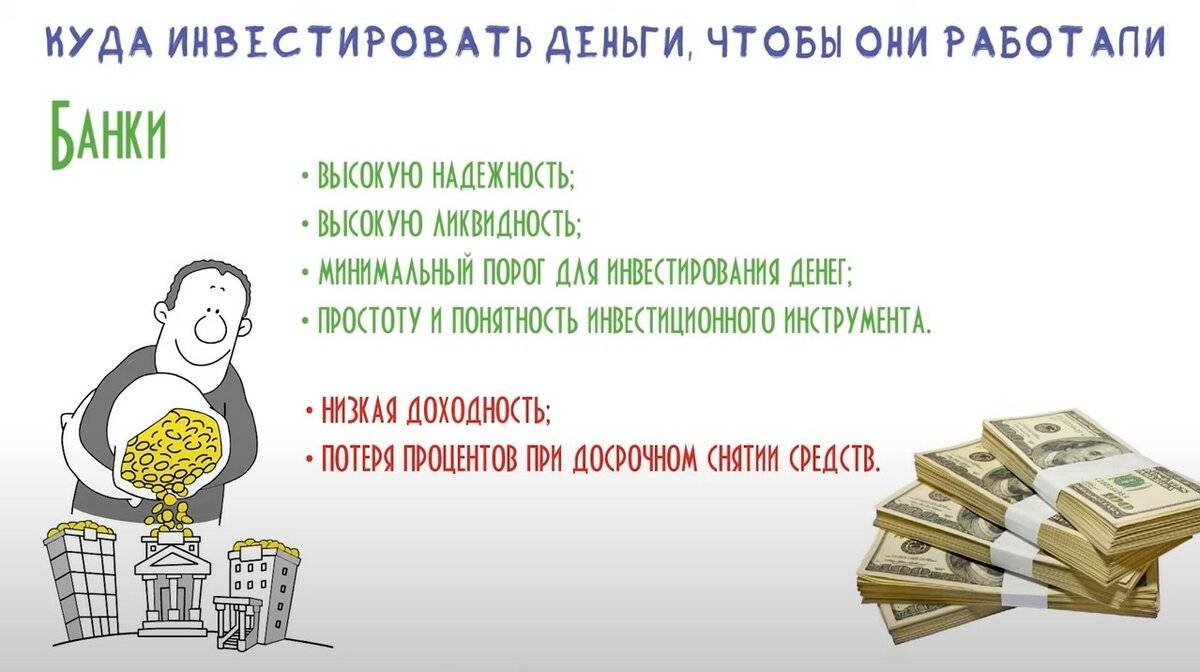

Банковские вклады — самый простой способ, куда инвестировать небольшие деньги

Наиболее известный большинству людей способ инвестировать небольшие суммы — это открыть вклад в банке. Такой вид инвестиций имеет несомненное преимущество — с самого начала известна сумма дохода по вкладу, к тому же банковские вклады защищены страховкой (до 1,4 млн.р.). При этом нужно учитывать, что доходность по банковским вкладам очень невелика, по сути она позволяет лишь сохранить деньги, так как проценты по вкладам (обычно 3-5%) ниже реального уровня инфляции. Также с 2021 г. вклады более 1 млн. рублей (в совокупности) облагаются подоходным налогом.

Поэтому такой инструмент можно рекомендовать только для сохранения денег или для формирования первоначального капитала.

Инвестиции в REIT — лучший способ, куда инвестировать начинающему инвестору

Один из вариантов инвестиций с небольшими суммами — фонды зарубежной недвижимости REIT. Вкладывая по 5000 — 10000 рублей ежемесячно и заложив горизонт инвестирования в 20-30 лет, можно сколотить существенный капитал.

REIT — фонды, которые находятся на стыке инвестиций в недвижимость и инвестиций в ценные бумаги. Они владеют недвижимостью в Штатах, которую сдают в долгосрочную аренду, а прибыль (не менее 90%) выплачивают своим вкладчикам. В последние полвека по доходности рейты обгоняют рынок акций. Средний показатель дивидендов на этом рынке — 11% годовых в долларах США. К тому же многие REIT наращивают выплату дивидендов, и сами акции растут в цене. У фондов зарубежной недвижимости есть ряд налоговых льгот, которые делают их более привлекательными для инвестора, чем обычные акции. Инвестировать в REIT можно через российского или зарубежного брокера. Это отличный вариант, чтобы обеспечить себе несгораемую пенсию.

Подушка безопасности

Другой важный шаг в условиях рыночной неопределенности – создание финансовой подушки безопасности. Накопления пригодятся, если неожиданно придется менять работу, место жительства или профессию. Резерв должен обеспечивать хотя бы 6 месяцев жизни без всякого дохода: если средние ежемесячные расходы с учетом кредитов составляют 80 тысяч, то 500 тысяч рублей хватит как раз на полгода.

Оптимальный способ хранения резерва – пополняемый счет с возможностью частичного досрочного снятия и начислением процентов на остаток. Целесообразно держать часть накоплений в евро или долларах.

Как выбрать инструмент инвестирования

Чтобы грамотно начать инвестировать стоит опираться на личные цели. Инвестору стоит определить, чего он хочет больше: сохранить капитал с небольшими надбавками или существенно его приумножить, но с повышенными рисками. Отталкиваясь от этих целей можно уже выбирать подходящий инструмент чтобы вложить небольшую сумму.

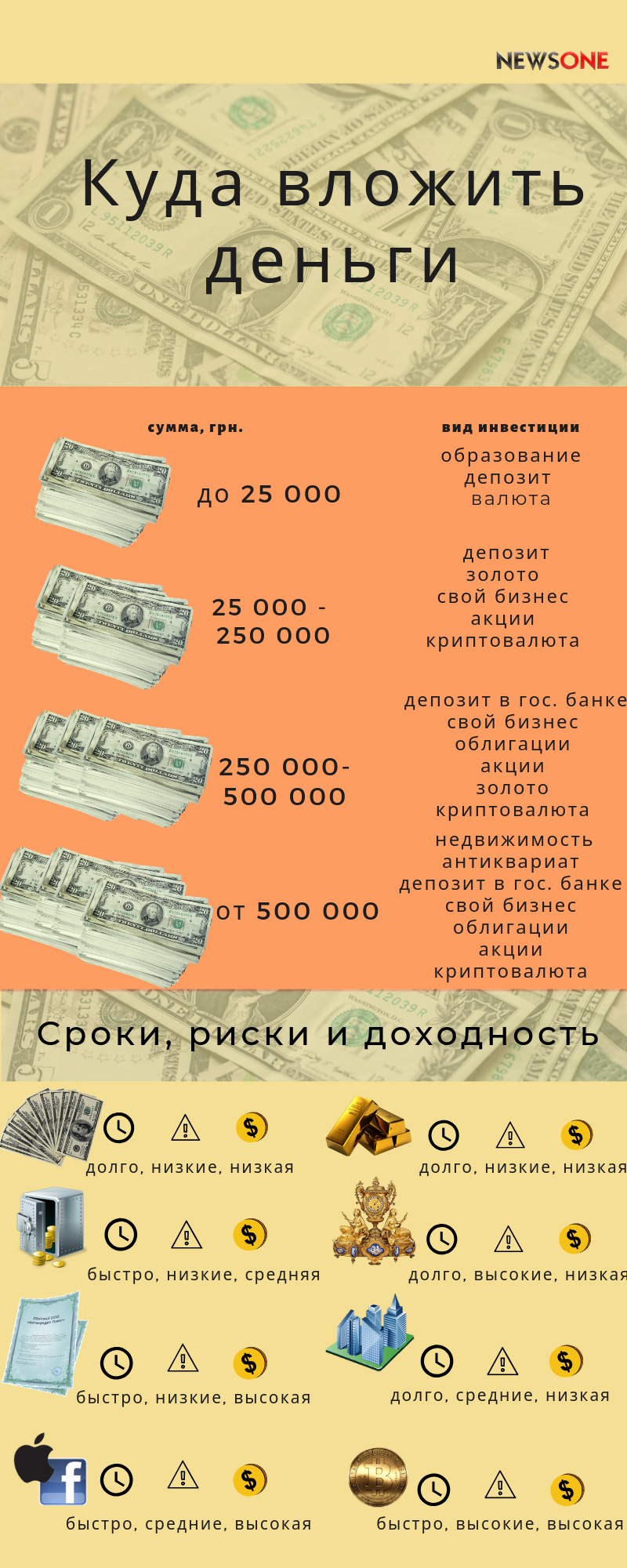

| Виды | Минимальная сумма | Возможный доход | Срок |

| Депозит/вклад (национальная валюта/доллар) | 1000 рублей/$100 | От 3,5% до 10% (в зависимости от банка) | От 3 месяцев до 2 лет |

| Драгоценные металлы(серебро/золото) | 30-50$ | От 0,75% до 2,5% | От 3 месяцев (в золоте) либо от 6 месяцев в других металлах до 24 месяцев |

| ПИФ | 1000 рублей или 20$ | От 10-25% до 100% | 1 год |

| ПАММ-счет | От 1$ | От 4-6% в месяц, до 80% | От одного месяца и до тех пор, пока инвестор готов работать со счетом |

| Акции | От нескольких десятков центов, но для эффективного заработка стоит начинать с 10-20$ | В зависимости от ценности акций на рынке (от 2% и до 100%) | Любые сроки на усмотрение инвестора |

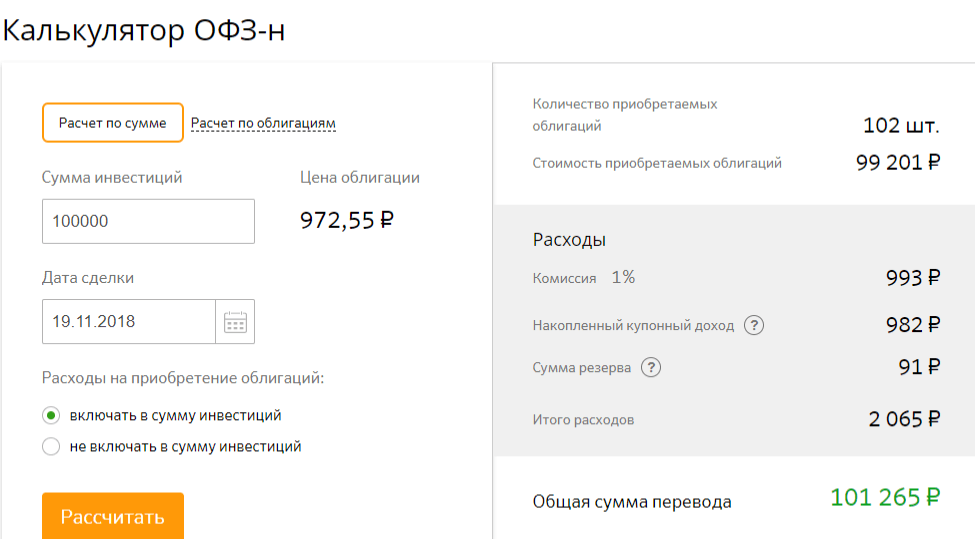

| Облигации | 2000 руб | От 8% годовых | От 1 месяца до 10 лет, в зависимости от типа облигации |

Коллекционные предметы искусства и культуры

Арт-объекты и антиквариат – одно из самых прибыльных и в тоже время рискованных инвестиционных направлений. Ценные антикварные вещи сложно хранить. Риск приобретения подделки всегда высок: от этого не застрахованы даже крупнейшие музеи со штатом экспертов.

Беспроигрышным вариантом считаются старые книги: первые издания Ахматовой, Цветаевой, Мандельштама. Растут в цене винтажные кинопостеры 30-50х гг. Ностальгической и коллекционной ценностью обладают многие предметы советской эпохи – например, опилочные куклы продаются по 50-60 тысяч рублей.

Для выбора перспективных объектов нужен опыт

Стоит обратить внимание на культовые явления нашего времени: 13 октября 2020 первое издание книги «Гарри Поттер и философский камень» было продано за 68 000 фунтов стерлингов. Шарлотта Рамзи приобрела этот экземпляр в 1997, в тираже было 500 книг

Владелица собиралась продать книгу на блошином рынке, но потом решила выставить ее на аукцион.

Советы

Если успешно вложить деньги, даже при небольшом первоначальном капитале, уже через 3-5 месяцев можно получать неплохой пассивный доход

Чтобы разобраться, куда правильно инвестировать, благоразумно обратить внимание на плюсы и минусы каждого способа

Начинать рекомендуется с менее рискованных схем. Хорошо, если это будет направление, в котором потенциальный инвестор хорошо разбирается. В последующем, можно будет перейти к интересным инвестициям. При этом стоит прислушаться к советам бывалых вкладчиков:

- Возьмите за правило вкладывать исключительно собственные средства, чье использование не нанесет ущерб семейному бюджету. Это может быть часть зарплаты, премия или бабушкино наследство.

- Неправильно сразу рассчитывать на получение больших дивидендов. Как правило, в первое время инвестиции практически не приносят прибыль, поэтому не стоит отказываться от основных источников дохода.

- Не вкладывайте сразу крупные суммы. Начните с небольших, чтобы постепенно разобраться во всех нюансах и сведения рисков к минимуму.

- Если в первое время направлять все свободные активы для увеличения капитала, используемого для инвестирования, уже через год сформируется выгодный портфель инвестиций.

- Контролируйте получаемую прибыль, чтобы понять, как работают различные схемы заработка.

Главный объект инвестиций

Выше мы представили почти все работающие способы инвестиций, которые могут принести неплохую прибыль. Но главным объектом вложений должны оставаться вы сами

Получить хорошее образование, нужные знания, развивать свои таланты и получать столь необходимые навыки — вот, что действительно важно

Первое ваше временное и денежное вложение должно пойти на формирование самого себя. Если вам интересны инвестиции, как способ заработка, то нужно уделить много времени на то, чтобы получить необходимые знания, а также навыки, которые так необходимы инвесторам:

- стрессоустойчивость;

- «Живой» ум;

- терпение.

Работая в любой области, вы должны тратить некоторое количество сил на то, чтобы узнавать о ней что-либо новое, вне зависимости от того, насколько высоко вы находитесь.

О вложении денег

Всем известно, что заработать деньги непросто, но еще сложнее накопить и сохранить сбережения. Имея сегодня хорошую работу, глупо не задумываться о будущем.

Кому в старости хочется считать копейки, а не путешествовать по миру. Поэтому, помните, разбрасываться деньгами сегодня, в надежде, что завтра будет еще, неблагоразумно. Не инвестируя сегодня – вы лишаете себя будущего.

Итак, для начала давайте определимся, что вы хотите получить и какую сумму вложить. Именно от этих двух составляющих и будет зависеть выбор способа вложения денег.

Если в распоряжении небольшая сумма денег – это может быть покупка ценных бумаг или открытие депозитарного счета. Выбрав классический способ размещения средств в акции надежных компаний, скромный, но стабильный доход будет обеспечен.

Если вы готовы пойти на риск, можно открыть собственное дело или вложиться в перспективный стартап. Помните, что риск должен быть оправданным. Конечно, мгновенно миллионы не свалятся вам на голову. Решив стать предпринимателем, будьте готовы долго и упорно работать, чтобы добиться финансового благополучия.

Прежде чем вложить деньги в чужую инновационную идею, хорошо все обдумайте, ведь это не всегда путь к богатству.

Здесь не существует гарантий, если проект «не выстрелит», вы можете потерять деньги.

Заключение + видеоролик по теме инвестирования

Самое первое, что нужно начинающему инвестору – это желание разбогатеть, стремление к этому. Но, стремясь к этому, нельзя вкладывать деньги, которые вам нужны на предметы первой необходимости. При выборе того, куда вы будете инвестировать, нужно думать только головой.

Если вы последуете всем советам и инструкциям, которыми мы поделились с вами, то вы однозначно получите хороший способ пассивного заработка.

В завершение советуем просмотреть видеоролик по теме статьи:

На этом команда сайта “Biznesmenam.com” не прощается с вами. До новых встреч на страницах нашего интернет-журнала!