Субсидия от биржи труда

Субсидия от биржи труда считается самым удобным способом получения финансирования на начальном этапе. К этому варианту самое время прибегнуть тем предпринимателям, у которых есть на уме стоящие идеи, однако средств на их осуществление нет.

Как можно воспользоваться субсидией от биржи труда:

прежде всего, необходимо стать на учет в центр занятости, чтобы получить статус безработного;

составить бизнес-план, где будут четко прописаны все детали будущего бизнеса с расчетами результатов и обоснованием важности проекта (к слову, чаще всего безоговорочное одобрение получают те проекты, которые имеют социальную направленность);

предложить свой бизнес-план к рассмотрению специальной комиссии;

получив одобрение, необходимо зарегистрировать свою фирму, после чего на ее банковский счет поступит финансовая помощь от государства.

Положения договора

Полученные кредитные средства могут использоваться только на определенные цели, которые строго регламентированы. К ним относятся:

• Открытие бизнеса с нуля.

• Приобретение предметов и средств, которые необходимы для ведения основной деятельности. При этом срок их использования должен составлять больше чем год.

• Пополнение имеющихся оборотных средств.

В этом случае кредит будет оформляться на следующих условиях: если заемщик осуществляет деятельность в сфере торговли, строительства, услуг, производства и сельского хозяйства, то он может рассчитывать на получение кредитной суммы в размере до двухсот тысяч рублей на период до 36 месяцев. Заявка в этом случае будет рассмотрена в течение двух недель. При одобрении заявки средства будут перечислены на расчетный счет заемщика, процентная ставка при этом составит от 7,5 до 15,5 процентов. Подобный заем предполагает наличие комиссии в размере от половины до полутора процентов от суммы заемных средств. Однако данная комиссия не взимается, если заем берется с целью открытия бизнеса с нуля. Фонд при этом будет осуществлять контроль того, чтобы средства расходовались строго по целевому назначению.

Итак, рассмотрим подробнее кредит малому бизнесу без залога и поручителей.

Таблица льготного кредитования в других банках

| Название банка и тарифный план | % ставка | Сумма, руб. | Срок |

| ЛОКО-Банк | |||

| 1. На пополнение оборотных средств | от 9,25 до 14,55% | от 300 000 до 150 000 000 | до 3 лет |

| 2. На пополнение оборудования | от 12,75 до 15,25% | от 300 000 до 150 000 000 | от 6 месяцев до 5 лет |

| 3. На приобретение спецтранспорта спецтехники | от 10,55 до 15,25% | от 300 000 до 150 000 000 | от 6 месяцев до 5 лет |

| 4. Инвестиционный | от 9,45 до 13,75% | от 600 000 до 150 000 000 | от 6 месяцев до 7 лет |

| 5. На приобретение недвижимости | от 9,25 до 14,75% | от 10 00 000 до 150 000 000 | до 10 лет |

| Уралсиб | |||

| 1. Бизнес-Инвест | от 13,1% | от 300 000 до 170 000 000 | от 6 месяцев до 5 лет |

| 2. Бизнес-Оборот | от 14,3% | от 500 000 до 170 000000 | от 6 месяцев до 3 лет |

| Промсвязьбанк | |||

| 1. Кредит-Бизнес | от 13,7% | от 3 000 000 до 150 000 000 | до 15 лет |

| 2. Кредит на кредит | от 13,7% | от 1 000 000 до 150 000 000 | до 3 лет |

| 3. Всё в дело | 13,7% (фиксированная) | до 5 000 000 | до 5 лет |

| 4. Упрощенный | от 13,7% | от 500 000 до 3 000 000 | до 5 лет |

| ВТБ Банк Москвы | |||

| 1. Перспектива для бизнеса | от 11,5% | от 3 000 000 до 150 000 000 | до 7 лет |

| 2. Оборот | от 11,5% | от 1 000 000 до 150 000 000 | до 2 лет |

| 3. На развитие бизнеса | от 11,5% | до 150 000 000 | до 7 лет |

| 4. Коммерческая ипотека | от 11,5% | от 1 000 000 до 150 000 000 | до 7 лет |

Сущность льготных условий кредитования и условия их предоставления

В последнее время заметен устойчивый тренд в политике государства, касающейся поддержки МСП, в уходе от практики предоставления помощи через субсидии к работе через механизм кредитования. И у этой тенденции присутствует логичное обоснование:

Во-первых, кредитование по своей сути более ответственно, так как главным условием является возврат реципиентом одолженных денежных средств по истечении четко определенного периода времени.

Во-вторых, вся процедура становится менее затратной для государства, потому что, опять же, подразумевается, что средства вернутся обратно с процентами

А значит, речь идет не о прямых затратах, а о финансировании оборота.

Ну, и в-третьих, когда речь идет о принципе возвратности, то есть, в проекте подразумевается рентабельность, то это означает, что при определенных условиях к процедурам льготного кредитования можно подключить и коммерческие структуры (банки и финансовые компании), что увеличит объем финансирования столь важного для развития страны сектора малого и среднего предпринимательства.. Что государственные целевые программы, что льготные пакетные предложения коммерческих банков в плане имеют одни и те же схожие черты-особенности, которые и делают данные условия кредитования льготными:

Что государственные целевые программы, что льготные пакетные предложения коммерческих банков в плане имеют одни и те же схожие черты-особенности, которые и делают данные условия кредитования льготными:

- Существенно боле низкая процентная ставка по выдаваемым займам. Относительно стандартных банковских услуг данная ставка по кредиту меньше до 2 раз! (14-16% годовых).

- Длительность осуществляемых займов. По условиям льготного кредитования сроки кредитования исчисляются годами.

- В некоторых случаях для получения финансирования даже не нужно предоставлять никаких залогов.

- Более компактная и оперативная процедура рассмотрения кредитной заявки и оформление выдачи денег. Это одно из самых значительных условий, которое существенным образом отличает льготное кредитование от стандартных процедур выдачи ссуд на развитие бизнеса в большинстве банков. Ведь что толку в пониженных процентных ставках, если займ для получателя оказывается недоступным в связи с различными административными «заморочками» и барьерами, которые выставляет менеджмент кредитной или государственной организации. Данная особенность имеет 3 проявления:

- заявка потенциального реципиента займа рассматривается более оперативно;

- от получателя займа требуется крайне сдержанный объем документации;

- реципиент должен отвечать определенным критериям, которые, опять же, сведены к минимуму.

На последнем условии имеет смысл остановиться подробнее. Итак, существуют несколько условий, которые делают невозможными обращение различных категорий граждан или предпринимателей к льготному финансированию в рамках программ поддержки (будь то государственные или предоставляемые коммерческими банками):

- Если индивидуальный предприниматель или юридическое лицо находятся на грани банкротства или по ним ведется процедура финансового оздоровления;

- Если потенциальный участник программы уже ранее участвовал в подобной программе, однако, не смог выполнить условия кредитования, в результате чего у него осталась задолженность;

- Субъекты (индивидуальные предприниматели и лица в исполнительных органах юридических лиц), которые имеют непогашенную задолженность перед государством.

При этом претендовать на льготное финансирование и получать его могут только субъекты предпринимательства – собственники бизнеса (юридических лиц или индивидуальные предприниматели). Частные лица без оформления своего юридического статуса предпринимателя претендовать на поддержку в рамках программ не могут.

Где взять? ↑

К сожалению, небольшие компании и индивидуальные предприниматели мало что знают о государственной поддержке бизнеса.

Льготное кредитование, которое можно получить от государства, можно оформить через несколько банков.

Основные кредитные структуры, мы приведем ниже с базовыми условиями:

| Банк | Сумма | Процентная ставка |

| Промсвязьбанк | До 360 000 | Индивидуально |

| Сбербанк | Индивидуально | |

| ВТБ 24 | ||

| Возрождение | ||

| ВУЗ-Банк | ||

| Хоум-Кредит | До 700 000 | 19,9% |

| Банк Москвы | До 300 000 | 24,0% |

Льготное кредитование может быть оформлено по некоторым программам до 5 лет, сумма в исключительных случаях может достигать 3 000 000 – 5 000 000 рублей.

Особенности кредитования малого бизнеса

В сегменте МСП в 2015 году произошел рекордный рост просрочек. В связи с большой вероятностью невозврата заемных средств учреждения финансового характера стали предлагать подобные займы намного реже. Количество выданных займов упало более чем на 25 процентов. Скорость восстановления положения напрямую зависит от эффективности тех мер, которые предпримет государство.

В ближайшем будущем предстоит решить несколько наиболее важных проблем:

• Высокая цена кредитных средств.

• Обязательная необходимость обеспечения.

• Расширение возможностей по рефинансированию.

Какие еще существуют кредиты малому бизнесу в России?

Условия кредитования ↑

Как уже было сказано, федеральное финансирование в 2020 году было урезано, поэтому условия получения льготных кредитов для малого бизнеса ужесточились.

На льготный кредит от государства могут рассчитывать только предприятия, число сотрудников которых, не превышает 100 человек. Также стоит помнить, что оборот по счетам не должен превышать 400 000 000 в год.

Дополнительно стоит помнить, что банк, в который обратится заемщик за оформлением льготного кредита, детально изучит кредитную историю.

Ко всему сказанному стоит добавить, что льготные кредитные средства можно тратить лишь на развитие собственного бизнеса, расходовать на личные цели – запрещено.

Каким предпринимателям доступны льготные кредиты для малого бизнеса

Чтобы претендовать на льготные кредиты и займы, компании и частные предприниматели должны соответствовать нескольким обязательным требованиям:

- бизнес зарегистрирован на территории России;

- предприятие подходит под определение малого и среднего бизнеса (выручка за последний календарный год не превышает 2 млрд рублей, а число работников — 250 человек);

- компания включена в Единый реестр субъектов МСП, а статус самозанятого банк или МФО проверят по его ИНН;

- задолженность по налогам, сборам и другим обязательным платежам не превышает 50 тыс. рублей;

- если компания уже брала кредиты или займы с госгарантией, то по ним не было просрочек;

- компания не имеет долгов по зарплате перед своими работниками;

- предприятие не проходит процедуру банкротства.

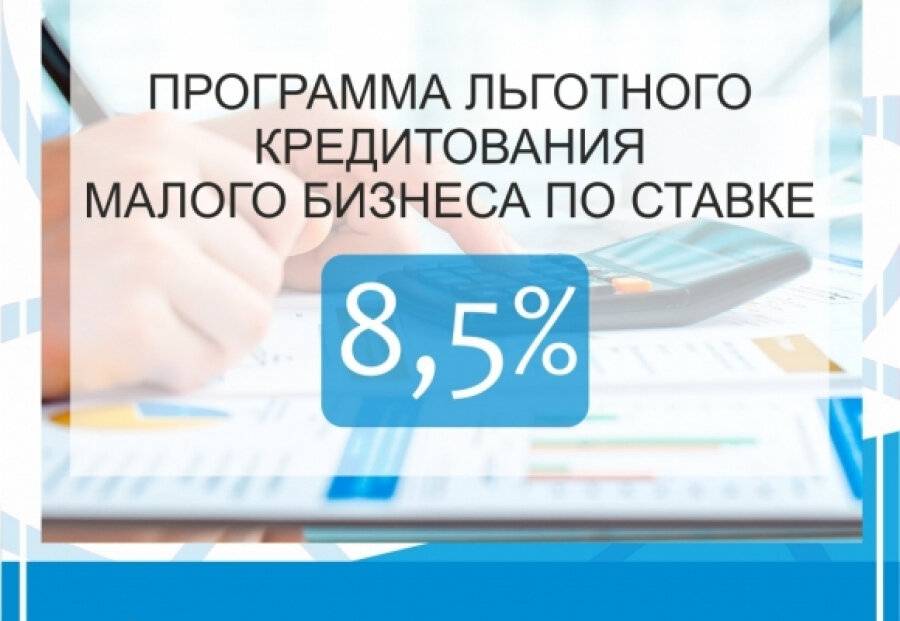

Кредиты по ставке 10,6% через Корпорацию МСП могут получить малые и средние предприятия любой отрасли.

На льготные кредиты и займы по ставке 8,5% (по программе Минэкономразвития) и 9,6% (по программе Корпорации МСП) могут рассчитывать предприниматели, которые работают в приоритетных для государства направлениях:

- сельское хозяйство и услуги в этой области;

- обрабатывающее производство, в том числе переработка сельскохозяйственной продукции и производство продуктов;

- строительство;

- бытовые услуги;

- внутренний туризм;

- сдача в аренду имущества земли и жилья; сбор и утилизация отходов;

- гостиничный и ресторанный бизнес.

Полный список указан в Приложении №1 Постановления Правительства № 1764 от 30.12.2018 года.

Профиль своей работы нужно подтвердить с помощью соответствующего ОКВЭД. Причем он может быть как основным профилем вашей работы, так и дополнительным.

Предложения банков

Теперь давайте посмотрим на конкретные предложения, которые предлагают банки.

- Банк Москвы. Поскольку здесь реализуется государственная программа, процентная ставка уменьшена со стандартных тридцати процентов до двадцати четырёх. Максимальная сумма займа – триста тысяч рублей. Заявку рассматривают в пределах трёх дней. Чтобы получить кредитные средства в этом банке достаточно паспорта, ИНН и трудовой книжки.

- Хоум Кредит. Здесь максимальная сумма кредита – семьсот пятьдесят тысяч рублей. Максимальный срок займа – шестьдесят месяцев. Помимо стандартных документов, потенциальному заёмщику нужно предоставить отчёты о финансовых операциях за последние полгода.

Кредит на развитие малого бизнеса в Сбербанке

Этот банк также является участником программы по льготному кредитованию, при этом активно развивает такое направления. На данный момент имеется два наиболее интересных предложения.

Банковский продукт под названием «Экспресс под залог». Величина займа может быть от 0,3 до 5 миллионов рублей с годовой ставкой от 16 до 23 процентов. Срок предоставления данного продукта – от полугода до трех лет. Особенностью является то, что кредит может быть получен на любые цели.

Другое решение – «Бизнес-оборот». Величина займа – от 0,15 процентов с годовой ставкой от 11,8 процентов. Данный продукт предоставляется на срок до 48 месяцев. Особенность – предоставляется на приобретение товаров, сырья, на покрытие расходов текущего периода.

На какую поддержку может рассчитывать малый бизнес в 2018 году

Правительство страны постоянно предоставляет финансовые средства региональным бюджетам с целью дальнейшего их применения в качестве поддержки малого и среднего бизнеса.

Тут возникает вполне резонный вопрос, по какой причине правительство РФ так стремиться развивать именно эту часть экономики. На это действительно имеются основания:

- Малое и среднее предпринимательство рассматривается как перспективный крупный бизнес, соответственно, он может послужить опорой для национального хозяйства.

- Любое предприятие подразумевает создание рабочих мест, вследствие чего происходит прирост внутреннего валового продукта, а также налоговых выплат в казну страны.

- Это является отличным способом создания конкурентной среды, которая, в итоге, оказывает положительное влияние на качество продукции.

Есть несколько субъектов, которые больше всего могут рассчитывать на льготное кредитование малого бизнеса. К ним относятся:

- новые предприятия или организации, которые только начинают собственное дело;

- предприятия и организации, которые трудятся в области производства продукции;

- фирмы, занятые в области экотуризма;

- фирмы, которые занимаются созданием продуктов народного творчества.

Поддержка со стороны государства осуществляется по нескольким направлениям, в частности:

- финансовая поддержка, которая выражается в виде кредитов на льготных условиях;

- нефинансовая поддержка, которая выражается в виде предоставления тех или иных значимых бесплатных услуг.

Какие программы льготного кредитования действуют в России

Рассмотрим перечень доступных программ, в рамках которых вы можете получить льготный кредит.

Программа льготного кредитования МСП

Эта была разработана Министерством экономического развития. Размер выдаваемого кредита — От 500 тысяч до 2 млрд рублей на инвестиционные цели или до 500 млн рублей на пополнение оборота. Срок действия льготной ставки инвестиционного кредита — до 10 лет, оборотного — до 3 лет. Ссуды выдают банки-участники (в их числе Сбербанк, ВТБ, Открытие, Райффайзенбанк, Альфа-Банк, Совкомбанк, Росбанк). Процент по кредиту — до 8,5%.

Программу государство субсидирует напрямую из федерального бюджета. Участвовать в ней могу компании, индивидуальные предприниматели и самозанятые. Если они уже брали инвестиционный кредит под обычный рыночный процент, то можно рефинансировать его по льготной ставке.

Также госпрограмма предусматривает выдачу особого вида льготного кредита, который выдается на развитие предпринимательской деятельности. Получить его могут только самозанятые и микропредприятия с численностью сотрудников — до 15 человек, и годовой выручкой — до 120 млн рублей. Процент по такому кредиту выше — до 9,95% годовых. Сумма не может превышать 10 млн рублей, а срок — 5 лет. Зато требования к заемщикам минимальны — они прописаны в .

Программа господдержки МСП

В рамках малый бизнес может получить до 5 млн рублей на срок до 3-х лет. Кредит предоставляют государственные МФО по ставке 0,5-2,5% от ключевой ставки Центробанка РФ. Ее актуальное значение можно найти на сайте регулятора. На январь 2020 года она составляла 6,25%.

Если нужна небольшая сумма, до 5 млн рублей, имеет смысл обратиться в государственную микрофинансовую организацию (МФО) своего региона (доля государства в капитале таких МФО составляет не менее 50%). Эти организации участвуют в программе субсидирования из федерального и региональных бюджетов и выдают ссуды предпринимателям по невысоким ставкам.

Госпрограмма стимулирования кредитования МСП

Коммерсанты также могут рассчитывать на программу стимулирования кредитования малого бизнеса Корпорации МСП. Ставки здесь предусмотрены несколько выше — от 9,6 до 10,6%. Минимальная сумма кредита — 3 млн рублей.

Льготная ставка по этой программе дается только на 3 года, но сам кредит может быть выдан на больший срок. Это значит, что через три года ставка может измениться.

Программа стимулирования кредитования с участием государственных МФО

Если государственные МФО исчерпают собственные средства, то вправе принять участие в этой Программе. Дело в том, что они могут получать кредиты в банках-партнерах Корпорации МСП, а затем выдавать займы малым и средним предпринимателям. В таком случае ставка не будет превышать 14,4% годовых.

Существуют также коммерческие МФО предпринимательского финансирования. Они специализируются на выдаче микрозаймов предпринимателям под невысокий процент. Субсидировать такие займы могут, например, крупные местные предприятия, которые заинтересованы в развитии малого и среднего бизнеса в своем регионе. Ставку и другие условия займов нужно уточнять в каждом МФО отдельно.

Требования и условия банков на покупку подержанного автомобиля в кредит

Если покупка нового авто кажется довольно сложной процедурой, требующей учета массы нюансов сделки, кредитной программы, оформления и погашения, то приобретение машины с пробегом с помощью кредитных денег кажется трудноосуществимым мероприятием, если только заемщик не готов потратить время и усилия на поиски, согласование и проверку.

Если решено оформить автокредит на подержанный автомобиль, проверяют свое соответствие требованиям банка:

- Готовность внести первый взнос из личных накоплений.

- Возраст – 20-60 лет.

- Подтверждение работающим человеком трудового дохода справкой о зарплате или налоговой декларацией.

- Наличие достаточного общего стажа и срок работы у текущего работодателя более 3-6 месяцев.

- При наличии супруга/ги готовят нотариальное согласие второй половины с оформлением кредитной сделки и передачей машины в залог.

- Гражданство РФ (иностранное подданство или отсутствие принадлежности какому-либо государству приветствуется далеко не всеми банками, а ставка увеличивается в силу признания сделки высокорисковой).

- Некоторые банки требуют для участия в госпрограммах предъявления заемщиком водительских прав, но документ не входит в обязательный перечень.

В процессе согласования сделки на подержанный автомобиль, банк запросит покупку полиса КАСКО, что возможно далеко не всегда. Страховщики не любят страховать машины старше 7-10 лет, в банк не готов одалживать крупную сумму без оформленной страховой защиты на случай угона, утраты автотранспорта или существенного снижения начальной оценочной стоимости.

При оформлении кредитной машины с пробегом банк, скорее всего, поставит ограничения по:

- пробегу (не больше 200 тысяч километров);

- возрасту (не старше 5-10 лет в зависимости от страны изготовителя);

- числу хозяев по ПТС (не более 3).

Программы автокредитов у каждого банка работают по-разному, ведь в законодательстве нет единых норм относительно такого варианта кредитования. С большей готовностью банки дают автокредит на новое ТС средней ценовой категории, при наличии достаточной суммы первого взноса и отличной кредитной истории. Покупка через салон наименее рискованна, но влечет большую переплату на процентах и сопутствующих услугах продавца. Собираясь взять кредит на авто, нужно быть готовым потратить некоторые усилия на поиски лучшей программы, которая позволит с наименьшими последствиями купить желаемую марку авто.

Перед тем, как отправиться в автосалон, неплохо было бы ознакомиться, с какими банками работает продавец, и какие отзывы оставили другие покупатели. Не рекомендуется выбирать продавцов с отрицательным рейтингом или при отсутствии каких-либо данных в сети. Если автосалон хорошо справляется со своей работой, информацию об этом найти будет несложно.

https://youtube.com/watch?v=NbHTXOASwbs

Льготное кредитование предприятий малого бизнеса

В сфере МСП была создана Корпорация федерального уровня, основной целью которой является координирование действий разнообразных структур. Данная Федеральная Корпорация совместно с такими структурами, как Центробанк и Минэкономразвития, разработали программу под названием “Шесть с половиной”. Суть ее заключается в рефинансировании Центробанком тех участников, которые готовы на выгодных условиях предоставлять ресурсы. Осуществляется подобное рефинансирование по ставке равной 6,5 процентам.

В соответствии с этим использование заемных средств обходится в 10-11 процентов от суммы кредита на открытие малого бизнеса. К приоритетным отраслям относятся:

• Сфера оказания услуг.

• Сфера сельского хозяйства.

• Сфера обрабатывающей промышленности.

• Сфера преобразования сельскохозяйственной продукции (как первичная, так и промышленная).

• Строительство.

• Связь.

• Транспорт.

• Деятельность по генерации электричества, добыче газа и иных ресурсов, их последующее распределение.

Подобные льготные кредиты малому бизнесу предоставляются на определенных условиях. Целью должно являться приобретение основных активов либо поддержка уже текущей деятельности. Заемщик может рассчитывать на получение суммы от 50 миллионов до одного миллиарда рублей. Имеется возможность оформить несколько кредитов, общая сумма которых не должна превышать 4 миллиарда рублей. Срок предоставления такого кредита от государства на развитие малого бизнеса – на усмотрение компании. Процентная ставка по такому кредиту не составит больше той ставки, которую установил Центробанк. Стоит учитывать, что корпорация прибавит 3%, которые представляют собой вознаграждение за предоставленное поручительство.

Рассмотрим кредиты малому бизнесу под залог в различных банках.

Как оформить льготные займ?

Чтобы заполучить желаемые преимущества от государства, владельцу малого бизнеса потребуется следовать следующему алгоритму:

- Выбрать программу льготного кредитования в одном из банков-участников государственной поддержки;

- Собрать требующийся перечень документации и написать соответствующие заявления;

- Подать документы в кредитующее учреждение для рассмотрения заявки.

В ситуации, когда заемщик не имеет имущества под залог выдаваемых денег, то банковское учреждение обращается в фонд и просит государство поручиться за лицо, занимающее деньги.

Для оформления заявки на льготный займ для малого бизнеса необходимо собрать и предоставить следующий перечень документации:

- Паспорт заявляющей стороны;

- Выписка из Налоговой Службы о регистрации компании;

- Документы, подтверждающие владение бизнесом;

- Бумаги на оформление залогового имущества;

- Налоговая декларация;

- Выписка о том, что юридическое лицо не имеет задолженности перед госбюджетом;

- Отчет по фирме за год, либо баланс фирмы за последний квартал;

- Справки о наличии расчетных счетов в других банках;

- Для тех, кто берёт льготное кредитование на открытие бизнеса, потребуется предоставить подробный бизнес-план.

На две тысячи восемнадцатый год таковых насчитывается тридцать девять.

Статистика объемов и качество кредитования малого и среднего бизнеса в России 2013-2020 годах

Рынок МСБ (малого и среднего бизнеса) переживал не самые лучшие времена (особенно это касается последних пяти лет). Высокие процентные ставки и сложности с доступом к кредитованию привели к неутешительным показателям в итоговой статистике последних лет.

В 2017 году был отмечен резкий рост кредитования, но аналитики связывают его с внедрением программы льготного кредитования. Это увеличение оказалось недолгим и снова сменилось спадом, который эксперты связывают с изменениями в реестре субъектов МСБ (а именно, сокращение численности субъектов).

Статистика выданных кредитов малому и среднему бизнесу за последние годы такова:

| Год | Объем выданных кредитов, триллионов рублей | Прирост, % |

|---|---|---|

| 2013 | 8,1 | – |

| 2014 | 7,6 | -5,6 |

| 2015 | 5,5 | -28,5 |

| 2016 | 5,3 | -2,9 |

| 2017 | 6,1 | 15,4 |

| 2018 | 6,8 | 1,1 |

Максим Лукьянович, директор департамента малого бизнеса «Росбанка», комментирует: «Есть несколько факторов, которые влияют на сложение объемов выдач: ключевой – это, безусловно, ставки. Например, очень мало сейчас инвестиционных проектов, которые выдерживают окупаемость».

Рейтинговое Агентство «Эксперт РА» выделило 5 банков, успешно кредитующих малый и средний бизнес в России по итогам 2017-2019 годов. Этими банками стали:

- Сбербанк;

- ВТБ;

- Московский Индустриальный Банк (сейчас относится к проблемным и находится на санации в ФКБС);

- Банк «Санкт-Петербург»;

- «Альфа-Банк».

При этом средние ставки по долгосрочным займам для предприятий МСБ по стране варьируются в пределах 10,5 – 15,5%.

Кредиты малому бизнесу под залог

2021 год в плане гарантий возврата средств не сильно отличается от предыдущих. Если малому бизнесу требуется финансовая помощь, то проще ее получить, предоставив кредитору некие гарантии. Речь идет не о честном слове. Можно указать свою лояльность, предоставив:

- недвижимость в качестве залога;

- привести надежных поручителей;

- заключить договоренность на получение части прибыли;

- указать залогом имеющийся транспорт.

В зависимости от предоставленного залога, банк может улучшать или ухудшать предлагаемые условия. Чем выше ценность предоставленных гарантий, тем больший срок или сумму может получить соискатель. Малому бизнесу кредиты нужны, но и банк так просто не собирается расставаться с денежными средствами.

Все вышеперечисленное дает достаточно ясную картину возможности получения малому бизнесу финансовой помощи от сторонней компании. Кредиты и программы от разных банков (и не только) достаточно разнообразны, есть возможность привлечения помощи не только кредитора, но и государства – льготные условия. В 2021 году кредиты малому бизнесу являются достаточно востребованной услугой, получающей всестороннюю поддержку и развитие.

Специальные государственные программы

На государственном уровне предусмотрено несколько программ, на основании которых можно получить безвозмездную финансовую помощь. К таким программам относятся:

- «Умник». Эта программа предусматривает финансирование проекта предпринимателя в возрасте до 30 лет в размере до 500 тысяч рублей. Проект должен быть в сфере инновационных технологий.

- «Развитие». С помощью нее может быть оказана помощь в размере до 15 миллионов рублей. Обязательными условиями является создание большого количества рабочих мест.

- «Кооперация». Условием является значительное повышение качества выпускаемого товара. По данной программе возможно финансирование до 20 миллионов рублей.

- «Коммерциализация». Не установлен конкретный лимит по бюджету. Данная программа предусматривает увеличение и модернизацию установленных мощностей на производстве, за счет чего увеличивается количество рабочих мест и объем выпускаемой продукции.

- «Интернационализация». Бюджет средств не ограничен, но он должен быть использован на улучшение качества товара. При применении данной программы основной ориентир идет на экспорт выпускаемого товара за рубеж.

- «Старт». Данная программа действует только в сфере разработки современных технологий. Денежные средства выдаются в 2 этапа. Первоначально предприниматель финансируется в размере 2,5 миллионов рублей, а далее остальные 2, 5 миллиона финансирует инвестор, который должен быть найден заранее.

Такими способами государство оказывает помощь бизнесу в России в текущем году.