Основы: что такое кредитная карта

Начнем с самого начала: кредитная карта – это платежный инструмент, который представляет из себя «пластик», привязанный к вашему банковскому счету. На счету находятся кредитные (заемные) денежные средства, которые дает вам банковское учреждение.

Вы можете распоряжаться этими деньгами по своему усмотрению, тратить на покупки, делать переводы, снимать наличные. Все расходы можно совершать в пределах кредитного лимита, который одобрили именно вам.

За то, что вы пользуетесь деньгами банка, вы платите проценты — это прибыль кредитора. Сюда же можно отнести дополнительные комиссии, стоимость обслуживания и т.д. Все это складывается в плату за содержание и использование пластика.

Процентная ставка, как правило, гораздо выше, нежели по потребительским кредитам, но вместе с тем, у карт есть много преимуществ по сравнению с обычными кредитами наличными, например:

- Упрощенная процедура оформления и получения. Здесь предъявляют минимум требований к заемщикам, часто можно оформить по 1-2 документам.

- Доступность и мобильность – карточку легко взять с собой, она удобно помещается в кошельке. Если у вас современный смартфон, то можно привязать карту к телефону, и оплачивать покупки им.

- Программы лояльности. Многие банки для привлечения новых клиентов предлагают все больше бонусов, специальных предложений, которые вы будете получать за совершенные покупки.

- Кэшбэк – возможность вернуть часть потраченных средств обратно на счет бонусами или деньгами.

- Льготный период – определенный промежуток времени, в течение которого проценты не начисляются.

Именно последний пункт имеет немаловажное значение для тех заемщиков, которые не хотят переплачивать банку за пользование кредитом. Естественно, что выбирают те кредитки, по которым можно максимально долго не платить %, это важный критерий

О нём и поговорим далее.

Правила и условия использования

Правила, как и условия пользования кредитными картами могут существенно отличаться. Поэтому перед тем как оформить кредитку, необходимо внимательно изучить предлагаемые условия кредитования, проконсультироваться со специалистом банка. Лучше, чтобы подобрать оптимальный вариант, собрать несколько предложений от разных кредитных учреждений и сравнить.

При выборе важно обратить внимание на следующие условия:

- платеж за годовое обслуживание (обычно он стабильный);

- дополнительные оплачиваемые услуги: СМС-оповещение, онлайн-банкинг;

- комиссии за проведение некоторых операций и платежей;

- на сколько и на каких условиях предоставляется беспроцентное время пользования.

Перед тем как подписать кредитный договор, необходимо внимательно изучить условия, поскольку даже в одном и том же кредитном учреждении могут отличаться и присутствовать разные программы.

Честный и нечестный льготный период ^

В зависимости от условий погашения задолженности по кредитной карте, грейс-период подразделяется на честный и нечестный (народное определение, распространённое в интернете). Об этой характеристике ЛП конкретной кредитки можно узнать лишь на интернет-форумах по платежным картам или при тщательном анализе правил выпуска и обслуживания банковских карт банка.

Определения честности беспроцентного периода кредитования следующие.

Честный период – это такой период, по окончанию которого необходимо погасить задолженность по карте ТОЛЬКО за предыдущий отчетный период.

Это определение относится к картам с переменным ЛП. Для карт с фиксированным ЛП, бесплатный период честный «по определению», т.к. у каждой покупки есть свой грэйс-период, чётко регламентированный банком.

Нечестный период – это такой период, по окончанию которого необходимо погасить задолженность по карте ПОЛНОСТЬЮ.

Честный период сильно облегчает жизнь клиентам банков, т.к. можно постоянно пользоваться одной картой с льготным периодом, и гасить долг за предыдущий отчетный месяц тогда, когда на работе выдают зарплату (при условии, что платёж укладывается в срок беспроцентного периода). В этом случае можно годами пользоваться бесплатным кредитом!

Нечестный период, конечно, проигрывает честному, т.к. в месяце, следующем за отчетным, придётся на время отложить все покупки по карте, иначе не хватит зарплаты для погашения всего долга. Но даже в этой ситуации есть выход из положения, при условии, что у человека есть две карты с нечестным ЛП. Можно использовать кредитки попеременно через каждый месяц, главное не забывать гасить долг по каждой карте своевременно.

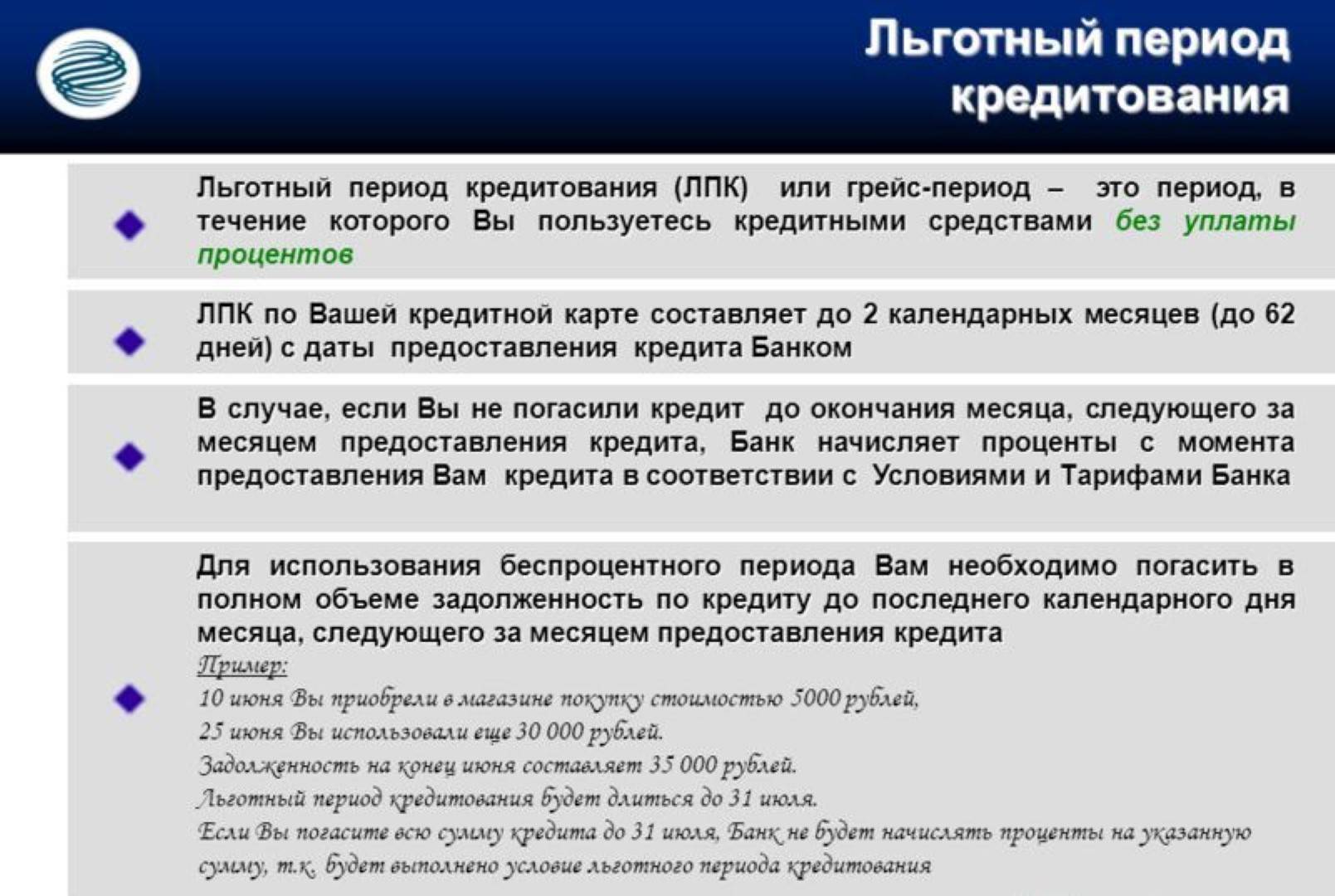

Что такое льготный период (грейспериод)?

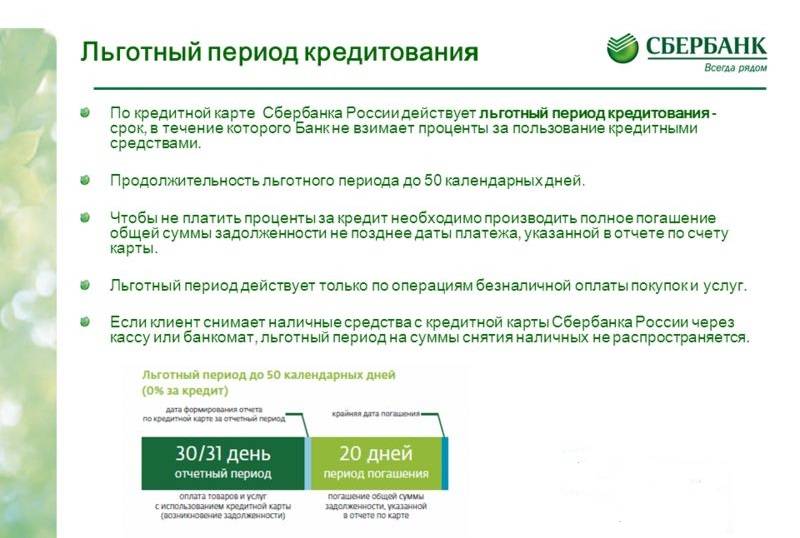

Льготный период кредитования — это исключительная особенность кредитных карт. Такого понятия не существует в рамках обычного потребительского кредита. Обычно именно наличие льготного кредита и его условия являются основным интересом для клиента при выборе кредитки.

За пользование кредитом заемщику приходится уплачивать проценты. Еще одна особенность большинства кредитов — ограниченный срок использования. Кредитки являются исключением из этого правила: кредитная линия по ним возобновляема и клиент не во всех случаях платит проценты. Вторая опция и называется беспроцентным или льготным периодом кредитования.

Преимущества такого кредитного предложения очевидны. Если срочно потребовались деньги на крупную покупку, а до зарплаты еще достаточно долго, можно использовать свою кредитку. Если с зарплаты вернуть на неё потраченную сумму в течение установленного банком срока, то проценты банку за пользование этими средствами оплачивать не придется. В остальных случаях можно использовать кредитку с льготным периодом и в качестве обычной кредитной карты.

Как рассчитать льготный период по кредитной карте

Не менее важен для понимания выгодности предложения и способ расчета. Существует 3 преимущественных способа расчета.

Стандартная процентная ставка для тех, кто не будет пользоваться льготным периодом по кредитной карте устанавливается для каждого заемщика индивидуально и зависит от многих факторов

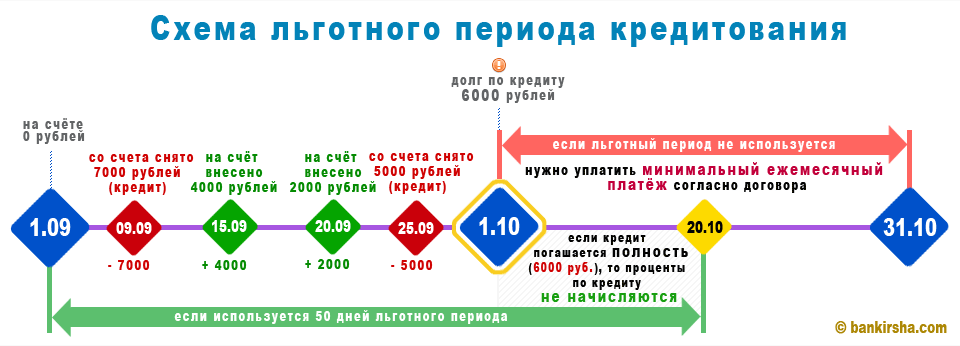

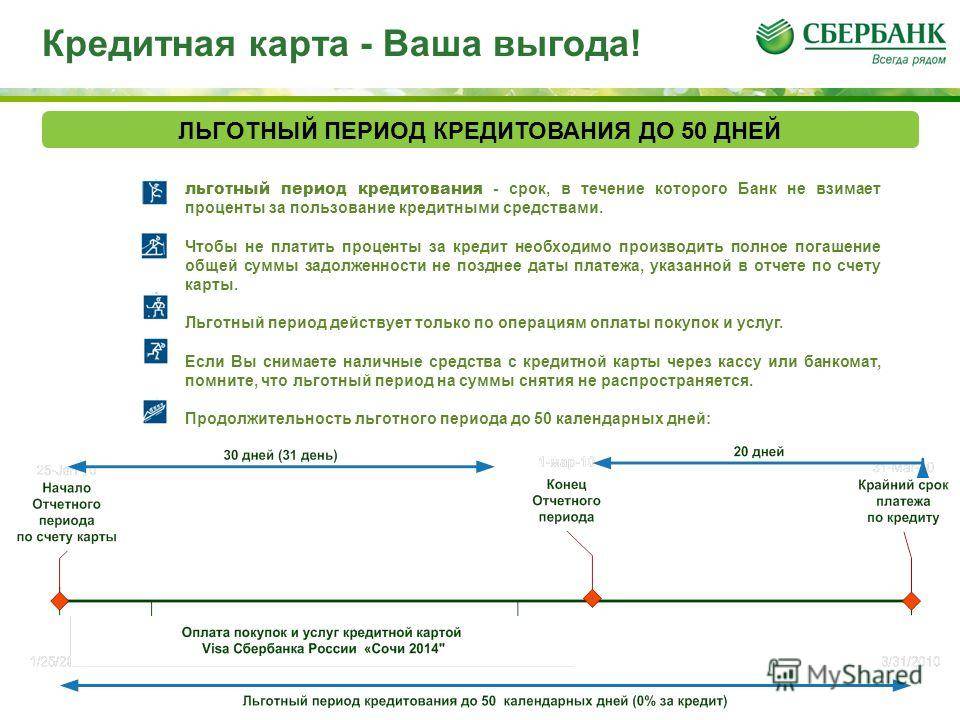

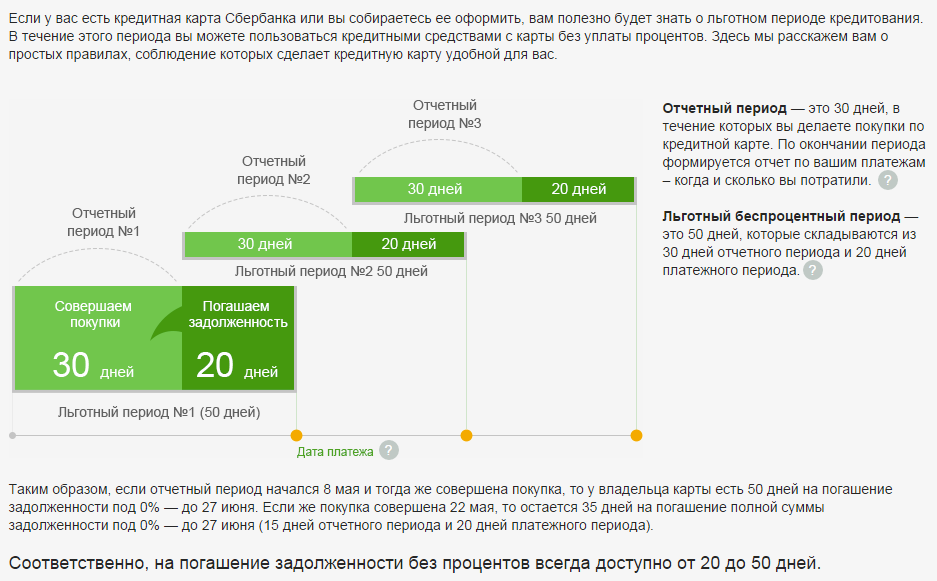

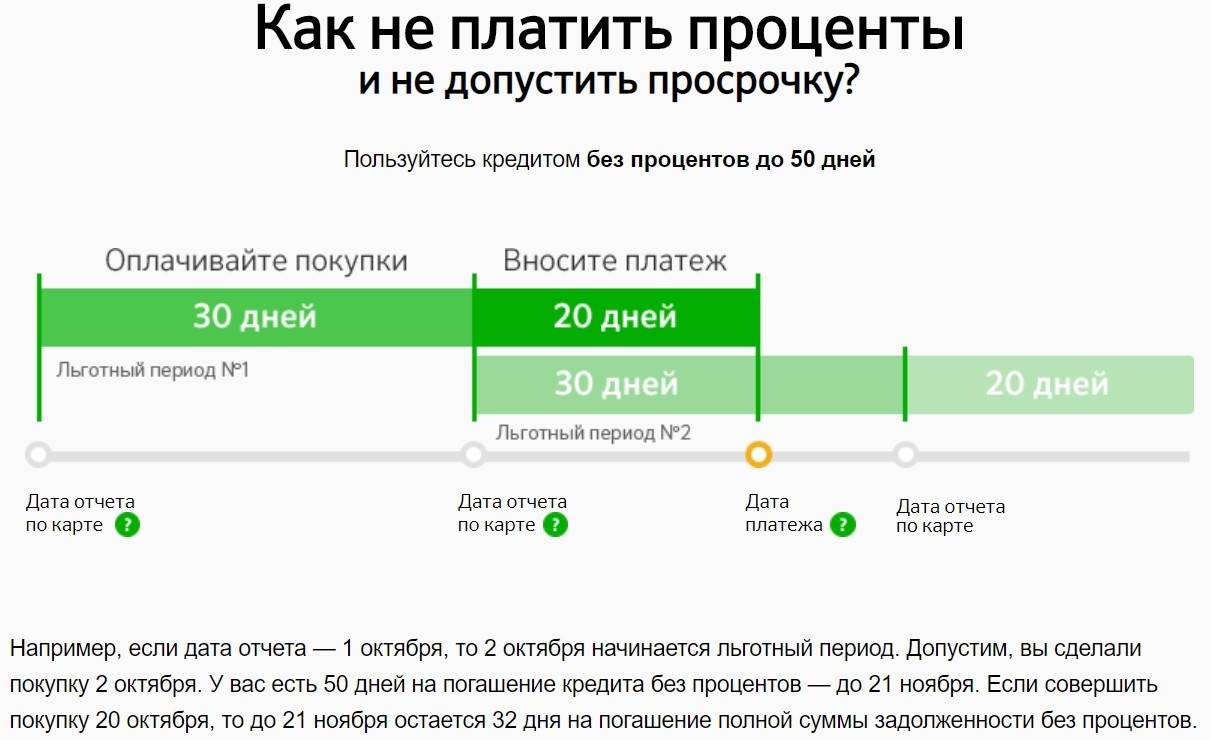

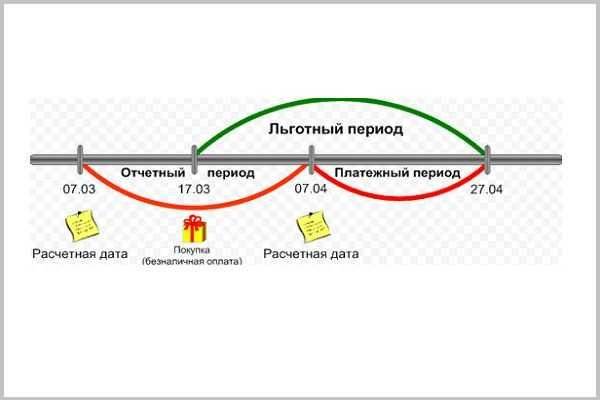

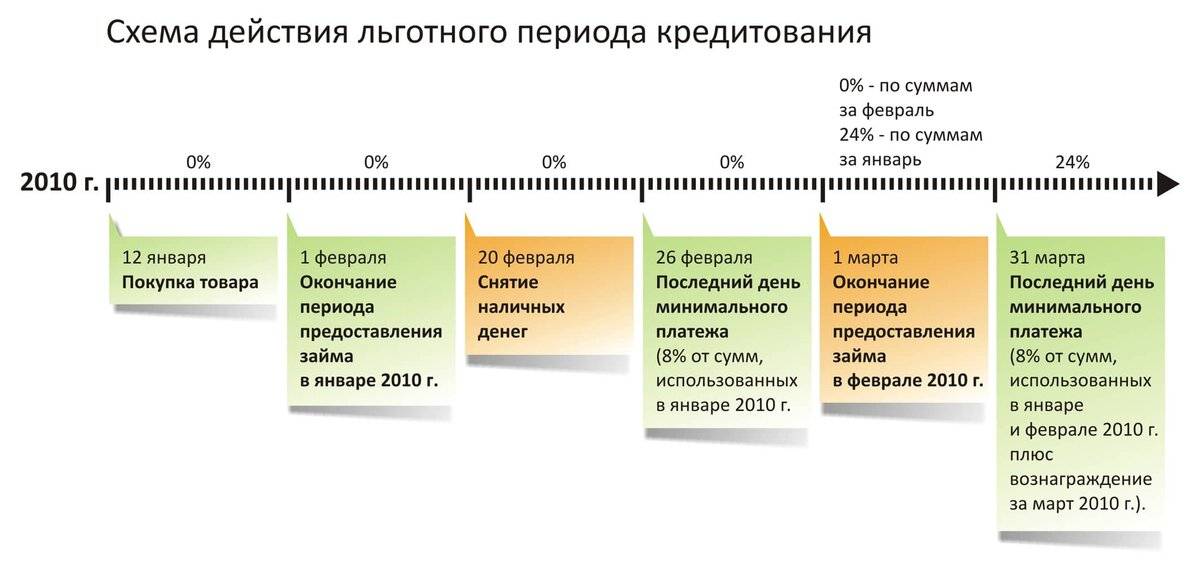

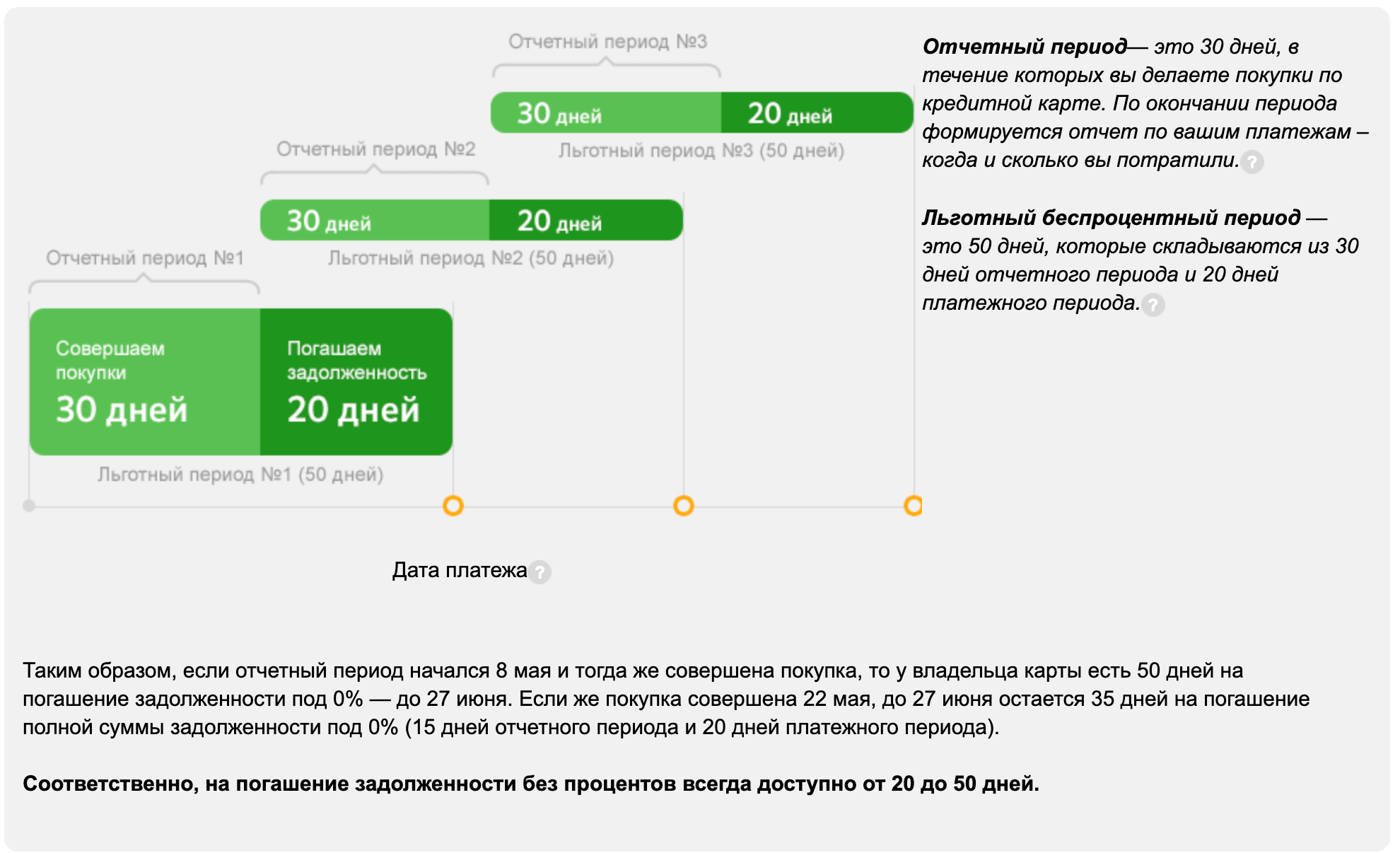

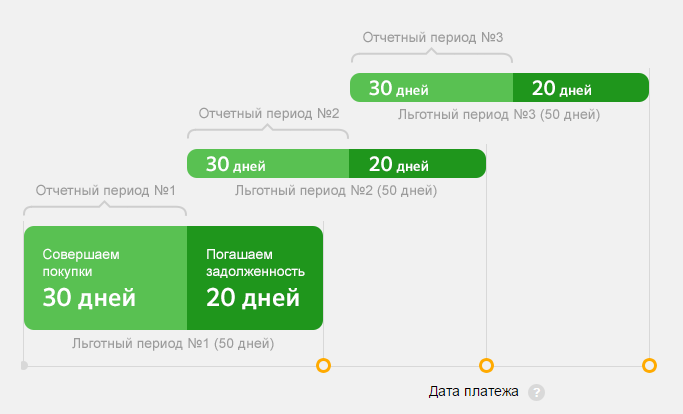

Нефиксированный льготный период по кредитной карте

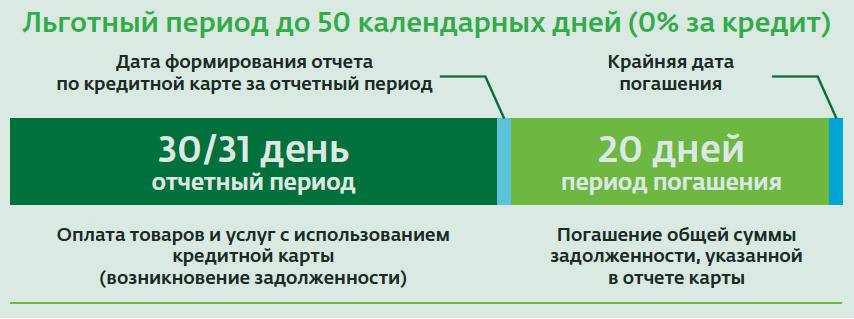

Это популярный способ расчета, предлагаемый большинством банков. По истечении установленного финансовой организацией расчетного периода (обычно 30 дней) она формирует выписку по счету, в которой отражены все операции клиента за этот период. В течение последующего платежного периода заемщик должен возвратить потраченные суммы на карту. Чаще всего длительность платежного периода не превышает 25 дней. То есть, длительность льготного периода составляет 30 дней плюс 25 дней — итого 55 дней. На практике может случиться, что продолжительность льготного периода не превысит 25 дней, если покупка была оплачена в последний день расчетного периода.

Таким образом дата начала расчетного периода может быть разной:

- первого числа месяца;

- со следующего дня от формирования выписки;

- с момента выпуска кредитки;

- с момента активации кредитки;

- с дня первой покупки.

Банком могут быть установлены еще какие-либо условия действия льготного периода. Например, некоторые банки приостанавливают его действие до погашения долга. Если клиент при наличии задолженности произведет еще какие-то финансовые операции по карте, то на них будут начислены проценты. Таким образом, все нюансы того как рассчитать льготный период по кредитной карте нужно выяснять сразу при оформлении карты.

Фиксированный период

Кредитки с фиксированным льготным периодом наиболее удобны для заемщика. В этом случае банк устанавливает фиксированный срок беспроцентного периода, отсчет которого начинается с дня первой покупки. Например, если покупка совершена 10-го апреля, то грейс период в 50 дней будет длиться до 30 мая. Условием предоставления услуги является своевременное внесение на счет минимального платежа каждый месяц. То есть, если средства по всем операциям с карты в течение этих 50 дней будут возвращены в срок до 30 мая, то проценты начисляться не будут. Следующий грей-период начнет отсчет с момента следующей покупки.

Расчет периода по каждой операции

Это достаточно редкий способ расчета, когда льготный период по кредитной карте рассчитывается по каждой покупке. Погашать задолженности приходится в порядке совершения расходов. Если в какой-то момент клиент забудет вернуть кредит, то на эту сумму начисляются проценты.

Какой бывает задолженность, если происходит погашение кредитки Сбербанка

У кредитных карт Сбербанка есть счёт с собственными деньгами, а также с лимитом. Классического займа нет. Вы получаете обычную карту с кредитным лимитом — теми деньгами, что принадлежат Сбербанку, а не лично вам. Собственные средства, которые вы получили или внесли на баланс, в ним не имеют отношения. В выписке или в личном кабинете они отображены отдельно, хоть и счёт является общим.

Задолженность по кредитной карте Сбербанка бывает разной:

- Лимит. Он выдан отдельно, но отображён на балансе вместе с собственными деньгами держателя кредитки. Только через выписку, банкомат или личный кабинет можно посмотреть, какие деньги на счете являются собственными, а какие относятся к лимиту. Если вы воспользовались им, то имеет долг. Чтобы избавиться от него, следует внести достаточно денег для восстановления кредитного лимита. Пример: вы с него потратили 1000 рублей, значит, нужно положить столько же.

- Проценты по кредиту. Хоть его и нет на картах Сбербанка, но потраченный лимит легко превращается в займ с процентами. Такое происходит лишь при условии, что деньги не были возвращены в сроки — в течение льготного периода. Тогда формируется новый минимальный платёж. В него и входят проценты.

- Штрафы, а также двойная (повышенная) процентная ставка, пеня. Представьте, что вы не вернули на кредитку лимит, не внесли после льготного периода хотя бы проценты (минимальный платёж). Тогда ждите от Сбербанка увеличение долга. Он вам назначит или более высокую ставку, или пеню, штраф.

Это основные виды долгов по кредитной карте. Погашать их требуется в указанный период. К примеру, если не хотите переплачивать процентов или тех же штрафов, то гасите долг по лимиту вовремя. Сбербанк даёт на это время — льготный период. Но в течение его ещё следует внести на карту обязательный платеж. Он не относится к процентам или переплате, а входит в размер долга — тех денег, что вы взяли с лимита.

Особенности грейс-периода

Обычно большинство банков устанавливают правила, что грейс-период действует только при совершении платежных безналичных операций — оплаты покупок (в том числе и через интернет). Однако если приложить усилия, то можно найти предложения банков, в которых предлагается кредитка с льготным периодом на снятие наличных. Под действие опции не подпадают переводы на другие карты, на другие счета, на электронные кошельки.

Также при оформлении карточки обратите внимание на технические платежи: плату за смс-информирование, за пользование кредиткой, страховки. Эти суммы будут сразу списаны со счета как потраченные, поэтому оплатить их нужно также до конца грейс-периода

2 Уральский банк реконструкции и развития – «Хочу больше»

Кредитная карта «Хочу больше» от Уральского банка реконструкции и развития – неплохой вариант, который удачно сочетает в себе длинный льготный период, приятный лимит и среднюю процентную ставку. Получить можно до 700 000 рублей. Обслуживание карты в год стоит 2400 рублей. Можно подключить ежемесячное списание по 250 рублей, но при тратах не менее 15 000 рублей обслуживание бесплатно.

Льготный период по кредитке – до 120 дней, что вполне неплохо. Причем он действует и на покупки, и на получение налички. По его окончании применяется годовая ставка, которая варьируется от 17 до 28,5% годовых. Отличительная особенность кредитки – в очень маленьком минимальном платеже: нужно отдать всего 1%+проценты, чтобы не заработать просрочку. Без минимальной суммы платежа. Удобно, если в данный момент у вас будут проблемы с деньгами. Удобно, что можно снимать наличку без комиссии, но только в пределах 50 000 рублей. Затем придется платить 5,99%, но не менее 500 рублей.

Кредитные карты с льготным периодом: в чем подвох?

Преимущества кредитной карты с льготным периодом налицо: есть возможность пользоваться заемными средствами совершенно бесплатно на протяжении небольшого количества дней. А если хорошо продумать схему, то и более длительный период (подробнее об этом в статье Как взять беспроцентный кредит?). Возникает вполне логичный вопрос: а зачем все это банку? Не может же он оформлять кредитные карты с льготным периодом себе в убыток? И логичный ответ: конечно же, нет! Банк очень хорошо зарабатывает на продаже такого продукта, а для отдельных кредитных учреждений он вообще является основным доходообразующим. Тогда в чем подвох, чем кредитная карта с льготным периодом так выгодна банку (а значит, невыгодна заемщику)? Об этом далее.

Начнем с того, что для кредитных карт с льготным периодом всегда изначально действуют более высокие тарифы и процентные ставки, чем для карточных продуктов, не имеющих льготного периода. Это приводит к тому, что при длительном пользовании заемными средствами заемщик все равно переплачивает банку больше, чем если бы он оформил кредитную карту без льготного периода.

Как выгодно использовать льготный период?

В процессе кредитования заемщику нужно внимательно ознакомиться с предоставленными рекомендациями от экспертов и сотрудников обслуживающей организации. Чтобы эффективно воспользоваться грейс-периодом, нужно следовать условиям сделки. Любое нарушение со стороны клиента приведет к санкциям, в том числе пеням, штрафам, неустойкам, пересмотру отдельных условий договора или отмене дальнейшего льготного сотрудничества.

Банки часто использую следующие ограничения:

- Установка сравнительно небольшого кредитного лимита.

- Отмена беспроцентного обслуживания при снятии наличных или получении денежных переводов.

- Предоставление льготных условий сотрудничества для клиентов, совершающих оплату в партнерской сети.

- Повышенные комиссии за снятие полученных взаймы денежных средств.

- Окончание льготного периода только после возврата клиентом полной суммы образовавшегося долга.

Дополнительные условия сотрудничества могут распространяться на время действия беспроцентного периода или до момента использования клиентом доступных денежных средств. Льготные параметры кредитов во многих случаях доступны только клиентам, совершающим покупки в магазинах, с которыми у банковской организации заключен партнерский договор. В этом случае заемщик действительно может сэкономить, поскольку кредитор получает прибыль от сотрудничества с торговой компанией за счет отчислений комиссий по эквайрингу.

Рекомендации по погашению кредитов с грейс-периодом:

- Своевременное внесение запланированных платежей.

- Досрочное закрытие сделки.

- Отказ от снятия наличных с кредитных карт.

- Оплата покупок в магазинах партнерской сети.

- Возврат суммы заложенности в полном объеме.

- Внесение платежей за несколько дней до крайнего срока.

Таким образом, льготный период по кредиту действительно может стать выгодным решением для клиента. Во многих случаях за счет сравнительно небольшого беспроцентного срока потенциальный заемщик может снизить дополнительные затраты. Во избежание расходов придется учесть условия договора, совершая с полученными денежными средствами операции, которые соответствуют требованиям обслуживающей организации.

Кредитные продукты со льготным периодом выгодны для надежных заемщиков, обладающих отменной финансовой грамотностью. Однако не стоит забывать, что займы с грейс-периодом всегда носят краткосрочный характер, поэтому подходят для оплаты товаров и услуг в качестве дополнительного источника финансирования.

Как финансовая грамотность может помочь решить проблемы с деньгами — узнайте в нашем следующем тематическом материале.

Вопрос от читателя:

В описании выбранного мной потребительского кредита указано, что банк предоставляет льготный период 45 дней до первого платежа. Что это такое и как им воспользоваться?

Вас также может заинтересовать:

Как выгодно пользоваться кредитными картами: пять правил, о которых умалчивают банки

Банковские карты предназначены для повышения удобства платежей и расчетов, однако, правильное использование этого платежного инструмента может принести выгоды своему владельцу. Как правильно пользоваться кредитными картами, чтобы получить максимальную отдачу? Ответы — в статье.

Карты рассрочки

Давайте рассмотрим четыре беспроцентные карты рассрочки, эмитированные четырьмя известными российскими банками, сравним условия их получения, тарифы и особенности их обслуживания. Какие приятные сюрпризы ожидают владельцев карт? Какая карта рассрочки выгоднее?

Расчет льготного периода по кредитной карте и сроки погашения задолженности

Банки применяют разные схемы расчета продолжительности действия льготного периода, во время которого заёмщик может пользоваться кредитными средствами без начисления на них процентной ставки. Когда зачисляется оплата задолженности по кредитной карте? Читайте в статье.

Где оформить кредит на оплату товаров и услуг?

Яркие витрины магазинов вызывают непреодолимое желание купить приглянувшийся товар прямо сейчас. Но вот только денег «прямо сейчас» нет. Для самых нетерпеливых покупателей финансовые организации придумали товарные кредиты. Рассмотрим этот вид кредитования в статье.

Выбор кредитной карты, подходящей именно вам

Не существует кредитных карт, подходящих для всех. Наоборот, изобилие предложений на рынке является положительным фактором для выбора, независимо от того, ищете ли вы возможность улучшить кредитную историю, получить кэшбэк или же мили для новых путешествий.

По ряду международных исследований и опросов программа вознаграждения является ключевым фактором при выборе кредитной карты на протяжении последних нескольких лет.

При существующем многообразии программ вознаграждения может быть сложно разобраться, какая подходит именно вам. Мы предлагаем вам задать себе несколько вопросов при выборе лучшего предложения.

1. Зачем вам нужна кредитная карта?

- Вы хотите получать кэшбэк и тратить его на повседневные покупки?

- Вы часто путешествуете и хотите использовать вознаграждение для оплаты расходов следующей поездки?

- Вы несете затраты как владелец малого бизнеса и хотите зарабатывать вознаграждение на этом?

- Вам нужна хорошая кредитная история для грядущих крупных покупок или для консолидации всех долгов?

Ваши ответы на данные вопросы в значительной степени определят, какая кредитная карта подходит именно вам.

Если вы редко путешествуете, кредитные карты для путешествий с бонусными милями не будут соответствовать вашим потребностям.

Но, с другой стороны, если вашей ближайшей целью является дорогостоящая зарубежная поездка, которую можно оплатить милями, то в таком случае карты с кэшбэком не смогут дать вам столько же финансовой выгоды, сколько смогут дать мили кредитных карт топ-уровня для путешествий.

Однако в целом кредитные карты с кэшбэком по разным данным являются почти в три раза более предпочтительным продуктом, чем карты с милями (вторые по популярности). Это вызвано большей свободой в использовании кэшбэка.

2. Какие ваши обычные ежемесячные траты?

Определите, на что вы регулярно тратите деньги, чтобы извлечь максимальную пользу от владения кредитной картой.

Например, одни карты предоставляют максимальное вознаграждение за покупки во время путешествий, при оплатах в кафе и ресторанах. Другие — при оплате на АЗС и покупках в супермаркетах.

Осознание того, как вы привыкли тратить деньги, дает возможность определить, какую кредитную карту выбрать для максимальной отдачи от ее использования.

Так, если вы часто бываете в кафе и ресторанах, вам выгоднее соответствующая карта, но если вы определите, что у вас нет каких-то доминирующих постоянных затрат, то выбирайте кредитную карту с фиксированной ставкой кэшбэка.

3. Хотите ли вы платить ежегодное обслуживание?

Многие кредитные карты класса премиум предусматривают оплату ежегодного обслуживания. Хотя получаемые преимущества и привилегии, как правило, превосходят стоимость ежегодного обслуживания.

Если вы не хотите нести дополнительных затрат, то выбирайте из предложений с бесплатным годовым обслуживанием.

Например, при стоимости годового обслуживания вашей карты 2 400 руб. вам нужно будет тратить на покупки не менее 20 000 руб. ежемесячно (зарабатывая 1% фиксированного кэшбэка на все покупки), чтобы компенсировать затраты на годовое обслуживание.

Если вы не планируете использовать кредитную карту ежемесячно, то лучше рассмотреть варианты с бесплатным ежегодным обслуживанием. Тем более что сейчас на рынке появляются кредитные карты топ-уровня с бесплатным годовым обслуживанием.

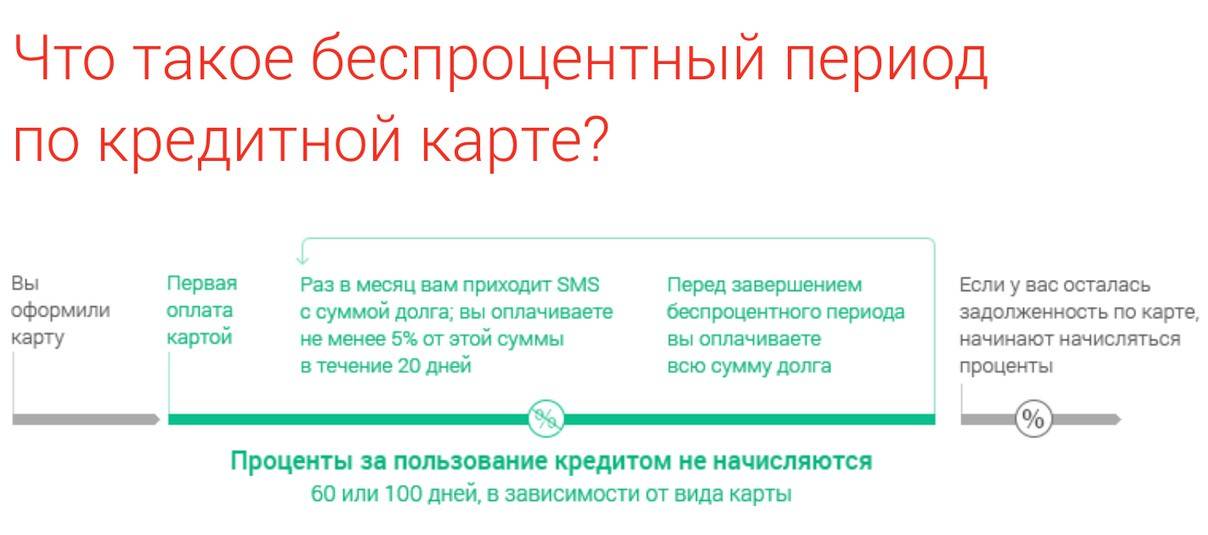

Что такое льготный период по кредитной карте?

Льготное время – это определенный срок использования кредитной карты, позволяющий пользоваться денежными средствами бесплатно или по пониженной процентной ставке. Условием является обязательное своевременное погашение долга до окончания льготы. Существуют различные виды ограничений на пользование услугой.

В большинстве своем она распространяется исключительно на безналичные операции с кредиткой. Конкретные условия зависят от банка. Длительность льготного времени в среднем составляет 50–60 дней, но опять же может меняться в зависимости от конкретного предложения.

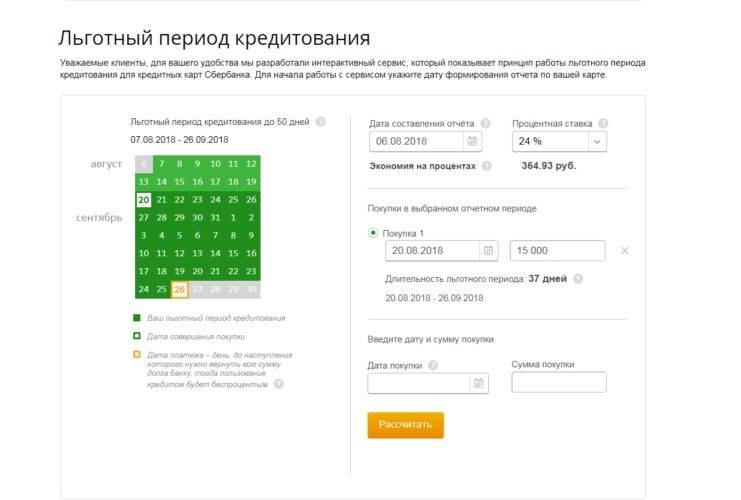

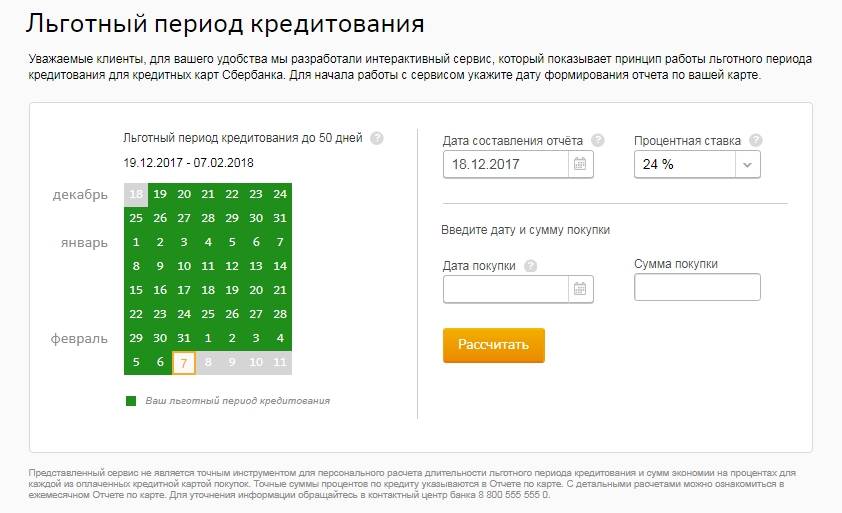

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

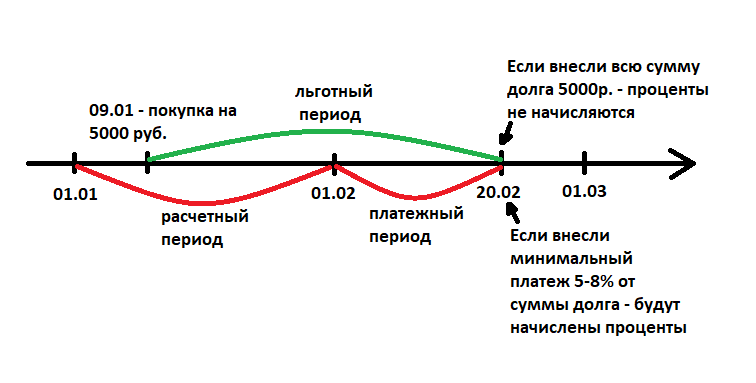

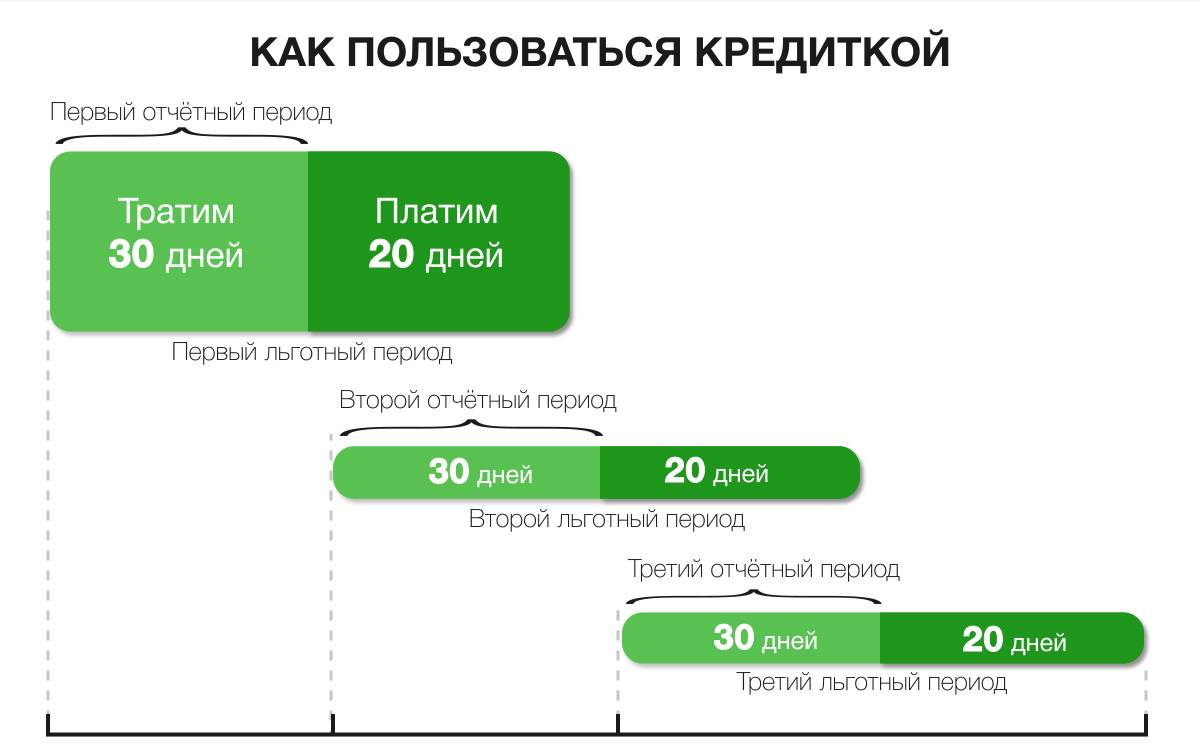

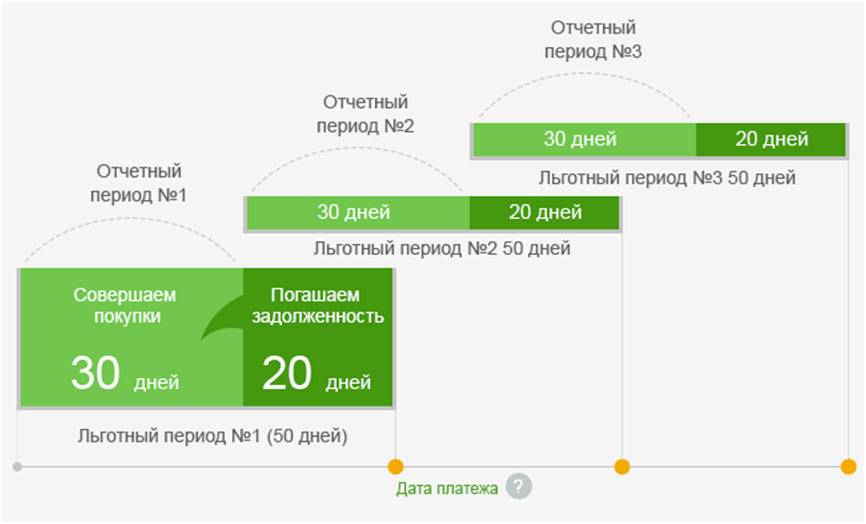

Льготный период формируется следующим образом:

Первый период, он же расчетный, или отчетный. Начинается со дня, когда вы впервые активировали кредитку. Длится ровно 30 дней;

Второй период, называемый также «платежным». В течение этого времени необходимо полностью погасить задолженность или по крайней мере внести минимальный платеж на карту. Длится этот период 20 дней;

Все траты, которые производятся в течение второго периода, переносятся в плане платежей на следующую дату формирования отчета;

Когда заканчивается второй период, начинается третий — платный. Получается, что он наступает на 51-й день пользования картой или 21-й день второго периода. На карту зачисляются проценты в установленном размере на всю сумму непогашенной задолженности

Обратите внимание: если вы не погасили задолженность в течение льготного периода, проценты начисляются таким образом, как если бы грейс-периода не было бы вовсе. Другими словами, вам их начислят на все 50 дней пользования ссудой;

Четвертый период — самый неприятный

Его называют штрафным. Когда, в соответствии с договором обслуживания, вы не платите по обязательствам слишком много времени — как правило, больше 90 суток — на сумму задолженности дополнительно начисляется пеня. В результате можно задолжать банку в виде процентов и штрафов сумму, равную или даже большую изначальной задолженности.

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

![Самый лучший рейтинг кредитных карт с льготным периодом [2021]](https://kredit-on.ru/wp-content/uploads/8/9/0/890bc4bdd87571464e6b5b068b71b3f7.jpeg)