Школа инвестиций и финансовой грамотности iNDEX

Курс «Личные финансы»

На курсе вы составите индивидуальный финансовый план, научитесь эффективно управлять расходами и находить новые источники дохода.

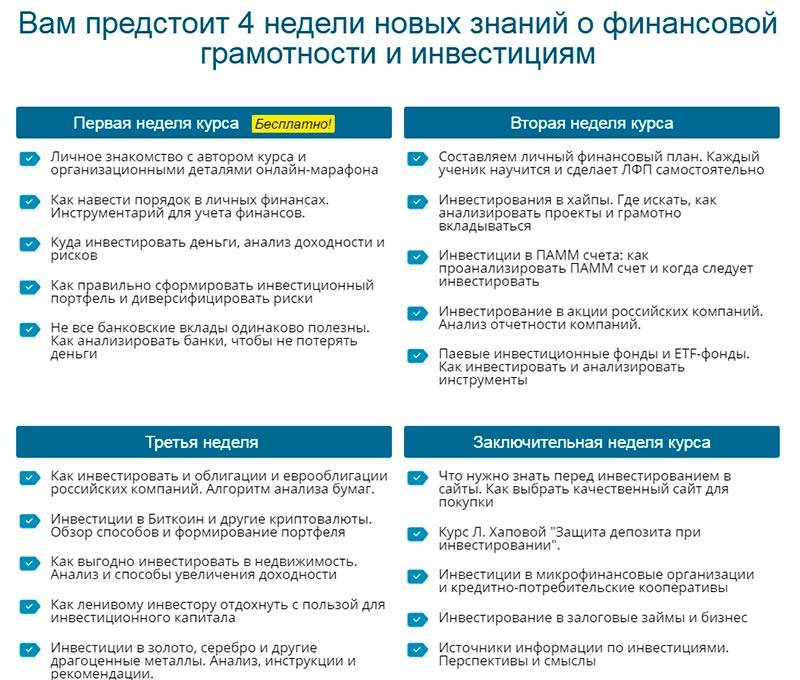

Содержание курса

Шаг 1 – Ведение и планирование бюджета

- Принципы учёта

- Принципы планирования

- Приложения для ведения бюджета

- Таблицы для учёта

- Упражнения

Шаг 2 – Закрываем расходы

- Способы ускоренного погашения кредитов

- Оптимизация кредитов

- Как пользоваться расчётной таблицей

- Невидимые расходы

Шаг 3 – Учимся платить меньше за то же самое

- Принципы экономии. Надо ли во всём себе отказывать?

- Вредные финансовые привычки

- Оптимизация налоговой нагрузки

- Доступные льготы

- Выгодно покупаем продукты и товары

- Платим меньше за дорогие покупки

- Как понизить цену на любую вещь

Шаг 4 – Ищем дополнительные источники дохода

- Как поднять себе зарплату

- Как заставить хобби приносить деньги

- Как заставить работать текущие пассивы

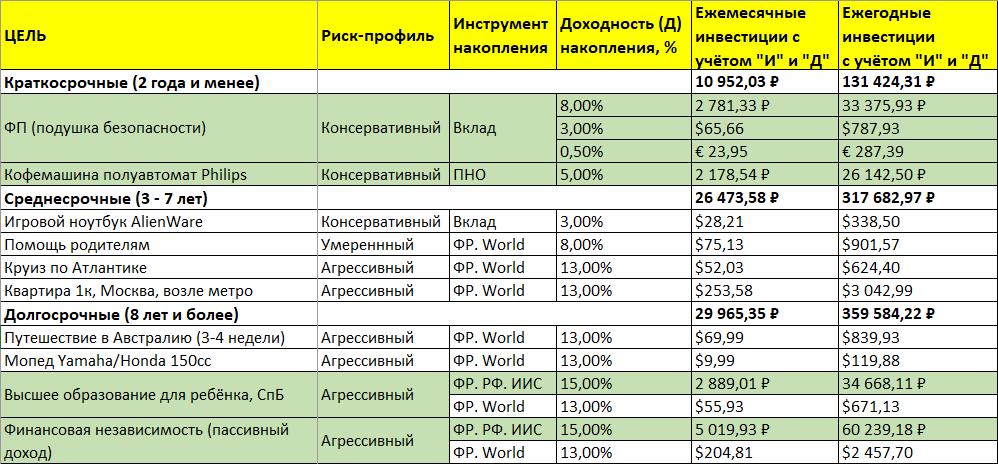

Шаг 5 – Выходим на пассивный доход

- Изучаем финансовые альтернатиы

- Разбираемся с недвижимостью

- Понятие и способы инвестиций

Обучение длится 1 месяц. От вас потребуется 1,5-2 часа в неделю и дисциплина. Далее – примерно 1 час в неделю на ведение учёта и планирование.

В результате курса вы полностью поймёте и оптимизируете структуру своих расходов, узнаете, как повысить доходы и начнёте откладывать деньги каждый месяц, распределяя их согласно вашему индивидуальному финансовому плану. Обеспеченная пенсия, пассивный доход и квартира без ипотеки – далеко не все результаты, к которым вы можете прийти по итогам курса.

Курс подходит для любого бюджета.

Познакомиться со школой до покупки курса можно на «Что будет с рублём, акциями и S&P 500 и что покупать для оптимального портфеля в 2021»

Вы узнаете:

- Почему традиционные вложения больше не работают

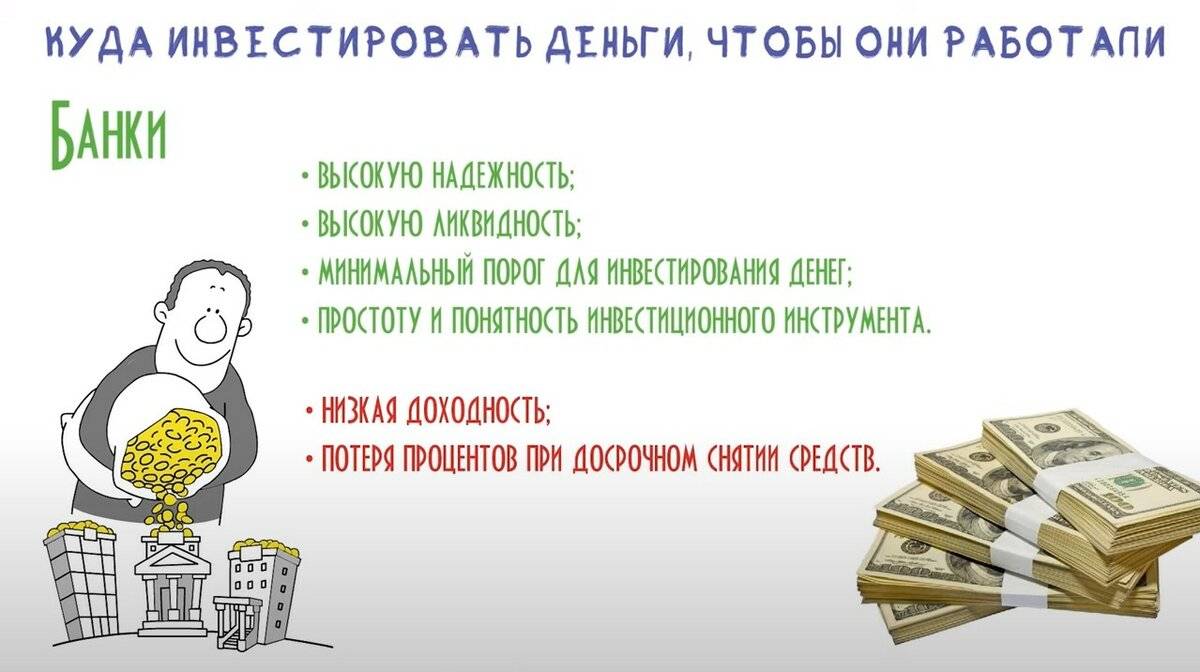

- Что сегодня не так с банками и недвижимостью

- С какой суммы можно начать инвестировать

- Во что нужно вкладывать, чтобы не потерять деньги

- Какие вложения запросто сожрут ваши накопления

- Какой подход даст вам 10% годовых в долларах

- Легальные инвестиции с полным страхованием средств

- Как инвестору зарабатывать 20% в год и больше

- Современные методики активного инвестирования

- Как кризис может сделать вас вдвое богаче за год

Планирование бюджета

Григорий: У меня есть финансовый план на всю жизнь и на год. Все расходы я делю на обязательные и необязательные, ежемесячные и разовые. К примеру, мне точно придется потратиться на страховку для машины, налоги, летний лагерь для детей, наш отпуск. Я всегда закладываю резерв на непредвиденные расходы. При всем моем опыте в планировании и учете, они обязательно возникают. Часть денег я инвестирую, чтобы они работали.

Я веду учет не только доходов и расходов, но и «активов» и «пассивов» в бюджете. «Активы» – это мои инвестиции, которые приносят деньги. А «пассив», например, это автомобиль: он не приносит никакого дохода, а просто вынимает деньги из кармана. Я им пользуюсь не так часто и как-то посчитал, сколько мне обходится каждый километр пробега – вышло дорого. Хотя иногда дарю пассивы жене. Так, на рождение дочери подарил ей собственный автомобиль.

Бюджет и записи веду я, но иногда прошу жену тоже записывать ее расходы, потому что тяжело разобраться в тратах другого человека. Я перечисляю на карточку Нике каждый месяц определенную сумму, но не контролирую, что она покупает. Решения о больших покупках и вложениях принимаем мы вместе. Ника – более консервативный человек, я же часто принимаю рискованные решения.

Ника: В самом начале отношений у нас были некоторые разногласия по поводу необходимости записи всех расходов и планирования трат. У мужа было четкое видение того, как вести бюджет: все расходы должны быть зафиксированы, чтобы в соответствии с ними составлять планы на будущее. А мне казалось, что в семейных финансах будет все намного проще: есть деньги – мы тратим, нет денег – переходим в режим экономии.

Иногда я дарю пассивы жене. На рождение дочери подарил ей автомобиль

Григорий: Я также учу детей финансовой грамотности. Со старшим сыном мы играем в настольную игру «Денежный поток». Свои первые деньги он заработал в прошлом году, когда ему было восемь лет. Во время повального увлечения спиннерами, он купил их по девять рублей и продал в школе по 50 рублей, также у него были подобные опыты с наклейками. Средний сын, которому скоро шесть лет, пока только играет с нами в несложные игры, типа «Монополии».

Ника: Сейчас свободного времени у меня мало, почти все уходит на дом и семью. Трудно сказать, сколько времени я трачу на разные бытовые обязанности, обычно в течение дня приходится постоянно переключаться с одного на другое по несколько раз. Помощница по хозяйству приходит к нам либо раз в неделю, либо по необходимости. Она проводит генеральную уборку и делает все то, до чего у меня не доходят руки. Остальным занимаюсь в основном я, а муж взял на себя закупку продуктов.

Григорий: Я очень долго уговаривал Нику, чтобы нанять помощницу, но она принципиально не хотела видеть постороннего человека у нас в доме. Она согласилась, только когда была беременна четвертым ребенком. И то это только приходящая помощница, а не постоянная няня. Сейчас старшие дети немного помогают по дому, могут разгрузить посудомоечную машину или повесить белье.

Друзья Александра то и дело хвастаются, что зарабатывают деньги на операциях с ценными бумагами, убеждая его, что это гораздо выгоднее депозитов.

Но Александр никогда раньше не инвестировал и плохо разбирается в фондовом рынке, да и вообще он не склонен к риску. Какие шаги ему стоит предпринять, если он все же поддастся уговорам и решит попробовать инвестировать на фондовом рынке?

Выберите все верные ответы

Пройти бесплатное обучение для начинающих инвесторов

Открыть брокерский счет, спросить у друзей, во что они инвестируют, и можно начинать самому

Для начала: выбрать пассивную стратегию инвестирования (например, используя коллективные инвестиции)

Не нужно ничего делать, инвестиции — это большой риск. Если получилось у друзей, это не значит, что получится у вас

Финансовая грамотность с чего начать изучение самостоятельно

Одним из главных факторов успеха в финансах находится в нас самих. Мы не должны быть слишком самоуверенными в своих знаниях и точно понимать, в чем наши слабые и сильные стороны, чтобы работать над ними. Не нужно переоценивать свои знания! Продолжайте учиться!

Итак, мы разобрались кто такой финансово-грамотный человек и что его отличает от обычного человека. Теперь давайте разберемся, как же нам стать финансово-грамотными. С чего же начать изучение самостоятельно этой самой финансовой грамотности?

Для начала давайте определим, что же нам нужно изучить и в чем разобраться. Для повышения своей финансовой грамотности необходимо разобраться в следующих аспектах:

- Нам нужно разобраться, что такое личный или семейный бюджет и как его вести. И самое главное, начать его вести, анализировать и планировать. Более подробно о семейном бюджете читайте в статье (ссылка откроется в отдельном окне);

- Разобраться в основных финансовых терминах, рассмотрели их в статье, и использовать их, как можно чаще, в своей повседневной деятельности;

- Разобраться в налогообложении для физических лиц и как эти знания можно использовать с выгодой для себя.

изучение счетов

- Книги. Это наиболее доступный и простой способ изучения основ финансовой грамотности. Но он требует времени и усердия. С рекомендуемым списком книг можете ознакомиться далее в статье.

- Финансовые игры. Это увлекательный способ, который можете использовать вместе с детьми, например. Помимо, приобретения финансовых знаний, вы сможете ещё и укрепить отношения внутри семьи или установить новые контакты.

- Обучающие курсы и семинары. Применение этого способа позволит существенно сократить время на изучение основ финансовой грамотности и познакомиться с опытом других людей. Но взамен от вас потребуются деньги. Как вы помните, это хороший расход. Рассматривайте его, как инвестицию в себя.

- Персональные консультации. Это может быть более экономичной альтернативой обучению, и отличным дополнением к пунктам 1 и 3. Так как на консультациях можно прояснить сложные и непонятные моменты.

Получая знания, формируйте в себе полезные финансовые привычки, такие как ведение личного бюджета, создание множественных источников пассивного дохода, формирование своей собственной пенсионной программы, разумное инвестирование и другие.

Повышайте свою личную рентабельность. То есть свою финансовую эффективность. Для этого всего то и надо, что меньше тратить и больше зарабатывать.

По пункту “меньше тратить” поможет ведение семейного бюджета. С его помощью вы легко сможете контролировать свои расходы. И, конечно, не стоит забывать про экономию, как электричества и воды, так и при покупках в магазинах.

Чтобы выполнить пункт “больше зарабатывать”, вы можете:

- Подумать, как можете больше зарабатывать на основной работе;

- Найти подработку;

- Устроиться на вторую работу по совместительству;

- Сменить работу на более высокооплачиваемую;

- Начать собственное дело в свободное от основной работы время;

- Создавать источники пассивного дохода.

Высокий заработок, сам по себе, не может решить все наши финансовые проблемы. Нужно концентрироваться над созданием и увеличением пассивного дохода. Создавая деньги, мы делаем свою жизнь интереснее.

Ученье свет, а не ученье тьма

Как уже говорилось, книги отличный источник финансовых знаний. Ниже представлен список книг, в которых вы найдете много полезной информации по приобретению и развитию нужных финансовых навыков, а также инвестиционного и предпринимательского мышления:

- “Путь к финансовой независимости. Первый миллион” — Шефер Бодо

- “Думай и богатей” — Хилл Наполеон

- «Законы победителей» — Бодо Шефер

- “Множественные источники дохода” — Роберт Аллен

- “Без наличного аванса” — Роберт Ален

- “Пророчество Богатого Папы” — Роберт Кийосаки

- “Деньги хорошо влияют на женщин” — Бодо Шефер

- «Инвестируй и богатей» — Генриха Эрдмана

- “Руководство Богатого Папы по инвестированию” — Роберт Кийосаки

Это, далеко, не финальный и исчерпывающий список, но достаточный для начала самостоятельного изучения финансовой грамотности.

источник знаний

Не забываем о налогах

Увы, доход от личных инвестиций тоже облагается государственным платежом, как и любая другая выручка физического лица.

По банковским вкладам взимается налог с доходов в размере 35% при условии, что вы положили деньги под процент, который в 5 раз больше ключевой ставки ЦБ РФ. Полученная сверх установленного предела прибыль будет облагаться дополнительной пошлиной.

НДФЛ в 13% облагаются доходы от продажи акций и корпоративных облигаций российских компаний, дивиденды по бумагам российских и зарубежных компаний. Исключение составляют купонный доход по ОФЗ и прибыль, полученная на ИИС, если выбран второй способ налогового вычета (освобождение от выплаты налога 13% на доход после закрытия счёта).

Важно

ИИС – это индивидуальный инвестиционный счёт, где инвестор имеет право получить налоговую льготу, при условии, если он не будет выводить деньги в течение трех лет.

При операциях с валютой (при ее продаже) с физического лица тоже удерживается налог 13%. Однако, облагаются только те сделки с продажи, которые принести инвестору доход более 250 тыс. руб.

Если вы являетесь владельцем недвижимости, то должны заплатить государству налог по ставке 0,1-0,3% от кадастровой стоимости имущества. Если вы владели недвижимостью менее трёх лет и давали её в аренду или продали, то тоже платите НДФЛ.

За неуплату налогов предусмотрена административная, налоговая и уголовная ответственность. В зависимости от вида ответственности применяются штрафные санкции.

Нетология

На курсе вам помогут правильно начать инвестировать и зарабатывать, грамотно управляя рисками. Узнаете, какие виды инвестиций подходят вашим накоплениям. Вам объяснят базовые вещи: что такое активные и пассивные инвестиции, чем отличаются акции от облигаций. Расскажут, откуда берётся прибыль в инвестициях. Эксперт на примерах объяснит, как избежать главных ловушек для начинающего инвестора, а также поделится полезной литературой по теме. Поймёте, чем прямые инвестиции отличаются от инвестиций через финансовых посредников, а также узнаете про эффективность реальных рынков.

Этот курс подойдёт, если вы …

- Тратите всю зарплату и не умеете откладывать

- Хотите поскорее накопить на машину, квартиру, дом

- Планируете обеспечить себе беззаботную старость

Избегайте потребительского долга

Некоторые долги, такие как ипотека и студенческие ссуды, можно взять на себя, если они вписываются в ваш общий бюджет. Такие долги считаются «хорошими» долгами, потому что это инвестиции. «Плохие долги» включают долг по кредитной карте с высокой процентной ставкой. Хотя общий уровень задолженности по кредитным картам снизился в течение 2020 года, люди по-прежнему должны сотни миллиардов долларов компаниям, выпускающим кредитные карты.

Читайте: Хорошие долги и плохие долги: в чем разница?

Кредитные карты – это удобный и безопасный способ расплачиваться за вещи (и, возможно, получать за это вознаграждение), но для того, чтобы они работали на вас, вы должны каждый месяц полностью выравнивать свой баланс. Ключевым моментом является воздержание от использования кредитных карт для финансирования вашего образа жизни, поскольку двузначный процент, который сопровождает эти маленькие кусочки пластика, может затруднить ваше финансовое продвижение.

Лучший способ избежать долгов – составить финансовый план и придерживаться его.

Нужен ли финансовый консультант

С ним вы просто экономите время. Специалист оценивает ваше “финансовое здоровье”, проводит расчёты и разрабатывает персональную инвестиционную стратегию.

Поможет подстраховать вас от необдуманных действий и избежать рискованных ошибок. Также он научит вас азам финансовой грамотности.

Единственный недостаток – это стоимость услуг. Но если консультант грамотный, то будущие доходы и несовершенные ошибки окупят затраты.

Однако, прежде чем отдать свои деньги в управление финансовому консультанту, необходимо убедиться в его профессионализме. Спросите, какой у него опыт работы, пользуется ли он теми продуктами, которые рекомендует, добился ли он личных успехов в сфере управления финансами.

Поймите, что не стоит слепо следовать рекомендациям специалиста, ведь он не несёт никакой ответственности за ваши убытки. Финансовый консультант лишь даёт советы, как лучше поступить в той или иной ситуации. Окончательное же решение остается за вами.

Кто может научить

Чтобы обучиться финансовой грамотности, необходимо постоянно узнавать, отрабатывать и применять полученные знания. Но где эти знания получить?

Самый лучший вариант – посещений занятий по финансовой грамотности. К ним относятся различные семинары, лекции, тренинги, курсы, вебинары. Они стоят денег, но вложения в знания всегда оправдываются, если внимательно подойти к отбору преподавателей. Один раз купите курс, зато потом на протяжении всей жизни будете пользоваться полученной информацией.

Сейчас развелось множество мошенников, продающих информацию из свободного доступа за деньги несведущим гражданам. Чтобы не попасть на уловки обманщиков, внимательно изучите компанию, предоставляющую образовательные услуги, поспрашивайте знакомых, изучите отзывы, сайт. Если появились сомнения в квалификации преподавателей, лучше искать дальше. Не ведитесь на низкие цены и скидки, подходите к выбору критически.

Инвестиции как предпринимательская деятельность

Понимая, что основная цель инвестиций – накопление капитала, необходимо сразу разрабатывать стратегию по его увеличению. Тогда инвестиции можно воспринимать как обычную предпринимательскую деятельность, ведь грамотный инвестор разрабатывает стратегию, строит планы и анализирует свои успехи.

Успехи инвестора будут связаны с его активностью. По этому критерию всех инвестором можно разделить на две группы:

- пассивные – те, кто вложили деньги и больше не интересуются ими. Например, предприниматели, которые открыли вклад в банке или купили акции компании, а потом просто регулярно получают проценты от таких вложений;

- активные – те, кто вложили деньги в чужой бизнес и вынуждены разбираться в нем. Такая деятельность отнимает много сил и времени. Подобные инвестиции сравнимы с полноценным управлением собственной компанией.

Многим предпринимателям-инвесторам хочется одновременно и заниматься своим делом, и накапливать капитал в виде дохода с инвестиций. Но на практике редко удается совмещать собственное дело и активное инвестирование.

Пользоваться налоговыми вычетами и другими бонусами от государства

Налоговый вычет — это сумма, на которую может быть уменьшена налогооблагаемая база. Если воспользоваться правом на него, заплатишь меньше налогов или вернешь часть уже внесённой суммы. В России есть пять основных налоговых вычетов: имущественный, на оплату образования, лечения и покупку лекарств, пенсионный и по расходам на благотворительность. Например, при покупке жилья вернуть можно 13% потраченной суммы с лимита 2 миллиона рублей, а в случае оформления ипотеки можно получить дополнительный вычет с суммы процентов, которые выплачиваются банку. Кроме налогового вычета финансово грамотные люди используют различные пособия, субсидии и прочие бонусы от государства.

Контроль личных финансов

Управление всегда начинается с учёта. Сам факт обращения внимания на проблему является стимулом для улучшения ситуации. Как только вы начинаете считать расходы, они автоматически начинают сокращаться. Личные финансы требуют контроля, который включает в себя и новый подход в распределении бюджета. Определиться со структурой распределения заработка поможет метод 50-30-20.

Метод 50-30-20

Данный метод хорош тем, что его очень просто запомнить. Суть его состоит в том, чтобы 50% всех поступающих средств тратить на необходимые нужды (еда, проживание, коммунальные платежи, транспорт и т.д.), 30% тратить на собственные удовольствия и покупки, не относящиеся к необходимым (путешествия, посещение кино, ресторанов и других заведений), а 20% поступающих средств откладывать.

- 50% на необходимое

- 30% на удовольствия

- 20% на чёрный день

Этот способ действительно очень неплох, так как подходит для многих людей и позволяет на протяжении определённого времени скопить немалую сумму. У вас появляется критерий, по которому можно отложить или вовсе отменить какую-нибудь необязательную покупку, ради будущего благополучия.

Незапланированные расходы

Именно спонтанные траты представляют главную угрозу для собственного бюджета и требуют особого внимания. Иногда надо баловать себя за достигнутые успехи. Бывает и так, что неблагоприятные обстоятельства вынуждают нас понести серьёзные расходы. Осуществляя контроль за движением средств, вы получаете минимум два способа, чтобы сгладить негативный эффект от эмоциональных или незапланированных приобретений.

Во-первых, можно отказаться от большинства из них в пользу сбалансированного бюджета. Во-вторых, избежать долговой ямы помогут личные финансы в виде резерва, если отказать себе в расходах будет невозможно.

незапланированные расходы — под особый контроль

Смотри.Учись

Как вести домашний бюджет?

На курсе представлен простой и мощный инструмент для ведения домашнего бюджета. Вам не потребуются для этого специальные знания. После курса вы получите финансовую уверенность в завтрашнем дне.

Описание:

Этот уникальный курс разработан на основе 10-ти летнего опыта управления домашним бюджетом. В нём нет ничего лишнего, а минимум действий с вашей стороны даёт мощный эффект. Вы получите финансовую уверенность в завтрашнем дне, т.к. сможете прогнозировать и контролировать свои расходы, сможете проводить анализ и делать обоснованные выводы.

Для этого вам потребуется 2 часа каждые 3 месяца на планирование бюджета и 3 минуты каждый день на поддержание его в актуальном состоянии.

Этот курс освоит любой, никакой особой подготовки не требуется.

Что такое финансы с бытовой точки зрения

Если же рассматривать термин финансы с бытовой точки зрения, то в первую очередь этим понятием называются деньги – как наличные, так и безналичные (денежные средства на банковских счетах и в виде ценных бумаг). Происхождение термина «финансы» обязано французскому языку, в котором слово «финансы» имеет дословный перевод как «денежные средства». И хотя определения финансов в основном сформированы вокруг денег, сами финансы могут включать в себя и другие активы, в том числе: драгоценные камни, металлы, предприятия, недвижимость, автомобильный транспорт.

Рассматривая термин финансы с широкой точки зрения, необходимо учитывать следующие компоненты: государственные «публичные» финансы и личные финансы, мировую финансовую систему и международные финансовые отношения, финансовый рынок и кредитные отношения, коммерческое и гражданское финансирования, и т.д. Более узкий смысл понятия перемещается в сферу непосредственного денежного обращения на стадии формирования и применения фондов, направленных на решение задач управления государством, преимущественно, бюджетными фондами. Также финансовая система выражает взаимоотношения физических и юридических лиц.

4 шага к финансовой мечте

Понятие богатство для каждого человека свое. Кто-то считает, что богатство измеряется количеством денег, которое у него есть. Другие полагают, что богатство измеряется количеством предметов роскоши, которыми они владеют. Поэтому постоянно покупают дорогие автомобили, особняки и прочие предметы роскоши. Мы предлагаем измерять богатство количеством времени, которое вы можете потратить на себя и свою семью, при этом не задумываясь о «хлебе насущном».

Понятие богатства неразрывно связано с понятием финансового благополучия. Финансовое благополучие – это такое состояние в нашей жизни, когда мы можем жить в свое удовольствие и не заботиться о деньгах для удовлетворения своих потребностей. Различают четыре стадии финансового благополучия.

Стадия 1: Финансовая безопасность. На данной стадии мы способны удовлетворить свои базовые потребности и при этом не работая для этого. К таким потребностям можно отнести оплату жилья, минимального набора продуктов питания, пользование общественным транспортом и медицинские услуги, например. Каждый сам в праве определять объем своих базовых потребностей.

На этом же этапе нам нужно сформировать свою «подушку» финансовой безопасности. Размер которой, обычно, равен 3-6 общим месячным расходам.

Стадия 2: Финансовый достаток. На данной стадии мы способны не только покрыть свои базовые потребности, но и позволить немного больше. Например, несколько раз сходить в ресторан или купить понравившуюся одежду. Это все при условии, что мы нигде не работаем.

Стадия 3: Финансовая независимость – данная стадия характеризуется тем, что нам совсем не нужно работать для поддержания текущего образа жизни. То есть, все ваши ежемесячные расходы покрываются вашим пассивным доходом.

Стадия 4: Финансовая свобода – На этой стадии мы не только способны покрыть все свои ежедневные расходы, но у нас ещё остаётся достаточно денег, чтобы позволить себе приобретение предметов роскоши или путешествовать. Жить там, где захотим и как.

Определение понятия

Личные финансы — это совокупность всех денежных средств, которыми обладает конкретное лицо, в наличном и электронном виде. Также сюда относятся и финансовые инструменты для достижения определённых целей, связанных с деньгами

Важно помнить, что финансы не равны деньгам

финансы ≠ деньги

Деньги — один из инструментов в экономике государства, конкретные купюры в вашем кошельке или цифры на банковском счету. По сути, это долговой билет, имеющий цену, пока к государству есть доверие граждан. Такой же принцип лежит в основе всех мировых валют.

Финансы — это деньги, находящиеся в обращении, что позволяет им создавать другие деньги. До тех пор, пока денежные средства лежат в вашем кошельке, они считаются личными деньгами. Если они начинают приносить прибыль, то это уже не просто деньги, а финансовые ресурсы.

| Деньги | Финансы |

|---|---|

| долговой билет государства | ресурсы |

| бумага в кошельке | средства |

| цифры на счету | инструмент |

Сделаем первый важный вывод. Вы можете держать личные деньги дома, в надежде их сохранить. В этом случае они неизбежно подвергаются инфляции и рискуют со временем превратиться в фантики. Деноминация, гиперинфляция, девальвация, дефолт — все эти и другие неприятные события, приводящие к обесцениванию национальной валюты, происходят довольно часто. Взгляд сбережения и доходы, как на личные финансы, открывает возможности не только их сохранить, но и приумножить.

Эффективное использование денег

Приведём несколько советов, которые помогут вам грамотно использовать личные средства. Все состоятельные люди имеют подобные пункты, как часть своего финансового плана

Неважно, сколько вы зарабатываете, если у вас нет хороших финансовых привычек. Мышление бедного человека будет приводить к отсутствию денег при любом уровне дохода

заведите себе хорошие финансовые привычки

Отслеживайте свои расходы

Выделите один пробный месяц, когда вы будете записывать все свои траты. Вы удивитесь, какое количество денег уходит у вас на всевозможные мелочи, без которых можно было обойтись. Личные финансы не прощают невнимания к себе. Представление о собственных статьях расходов подвигнет вас быть экономнее и эффективней распоряжаться средствами.

Исключайте спонтанные покупки

Современные системы маркетинга направлены на постоянное стимулирование покупок. Чем быстрей вы принимаете решение, тем легче расстаться с деньгами. Даже если их не хватает, к вашим услугам выгодные кредиты и даже беспроцентные рассрочки. Имея личный финансовый план, вам будет проще устоять перед эмоциональными приобретениями.

Всегда откладывайте часть дохода

Важно откладывать какую-то часть своего дохода каждый месяц. Пусть это будет хотя бы 10%, но станет вашей привычкой

Из этих денег формируется фонд финансовой безопасности, а впоследствии делаются первые инвестиции. Все богатые люди сохраняют и приумножают дельту, некоторые из них откладывают вплоть до 80% заработанного дохода.

Отложите деньги на чёрный день

Даже если такой день не наступит, всегда необходимо иметь личный фонд безопасности. Он поможет в случае возникновения проблем с финансами или просто убережёт вас от долговой ямы. Стандартный размер такого фонда — 6 среднемесячных расходов, а лучше 12.

финансовая безопасность = резерв (6-12 месячных расходов)

Всегда имейте стратегию

Решите, каких материальных целей вы хотите достичь в кратковременной и долгосрочной перспективе. Исходя из того, какое количество денег вам необходимо для этого, формируйте свои траты. Описанный выше метод 50-30-20 может стать очень неплохим решением.

Личный финансовый план

Все описанные выше советы — составляющие личного финансового плана. Если у вас нет плана богатства, то у вас есть план бедности. Если у вас нет плана по расходам, то все ваши покупки спонтанные. Если вы не имеете своего плана по распоряжению собственными средствами и имуществом, то у банков и правительства он есть. И тогда личные финансы уже не являются вашими.

Используйте современные технологии

В наше время разработаны программы и приложения, позволяющие значительно упростить учёт столь важного фактора благосостояния, как личные финансы. Скачайте одно или несколько приложений на свой смартфон для пробы

Остановите выбор на самом подходящем и заведите привычку регулярно им пользоваться — эффект не заставит долго ждать.

Бодо Шефер “Путь к финансовой свободе”

Еще один мой любимый автор из зарубежных инвесторов. Его детская книга о собаке Мани точно перевернула одну жизнь – мою. Но отзывы читателей со всего мира показывают, что не только мою. Я потом рекомендовала ее всем для прочтения, кто хотел получить тот последний пинок, который толкнет его в мир инвестиций и управления своими личными деньгами.

А это уже совсем другой труд – более серьезный и, на мой взгляд, даже философский. Путь к финансовой свободе Бодо Шефера – это изменение своего отношения к деньгам. А книга – мощный мотиватор не откладывать на более подходящее время первый шаг к богатству.

Бодо Шефер утверждает и доказывает на своем опыте, что научиться создавать богатство можно так же, как и плавать, нырять, программировать и т. д. Он описывает в книге 4 стратегии:

Каждый месяц вы экономите определенный процент своего дохода

И неважно, какой размер его на сегодняшний день.

Каждый сэкономленный рубль (доллар, евро) вы вкладываете во что-то, что принесет доход.

Вы постоянно работаете над тем, чтобы ваш доход рос из года в год.

И опять экономите определенный процент от вашего уже повышенного дохода.. Если использовать все эти стратегии, то путь к финансовой свободе не будет длиною в вашу жизнь

Если использовать все эти стратегии, то путь к финансовой свободе не будет длиною в вашу жизнь.

Актив и пассив

Актив — это все, что приносит вам доход. Это все ваши хорошие инвестиции, акции, бизнес, сайт, сдача квартиры или дома в аренду. К активам могут относиться и драгоценные металлы, однако они обладают существенным недостатком — крайне низкой ликвидностью. То есть вполне возможно что вам потребуется несколько недель для того, чтобы сбыть драгоценный металл с прибылью. Ломбарды заполнены подобными неликвидными товарами просто потому, что человеку нужны деньги здесь и сейчас. Поэтому он вынужден продавать себе в убыток. Тем не менее драгоценные металлы повышаются в стоимости с каждым годом.

Пассив — это все, что не приносит вам дохода или же еще и требует расходов. Это автомобиль, новый большой дом, проценты с неуместного кредита, а также любая купленная вами и не приносящая дохода вещь. Когда инвестор или экономист учит вас, что автомобиль это ваш актив, разворачивайтесь и уходите. Потому что на самом деле он банкир или мыслит как банкир.

Избавляйтесь от пассивов и создавайте активы. Это очень простое правило.

Наконец пришла пора подробнее остановиться на инвестициях

В уроке об инвестировании мы просто не можем обойти вниманием советы одного из лучших инвесторов мира Уоррена Баффета