Введение

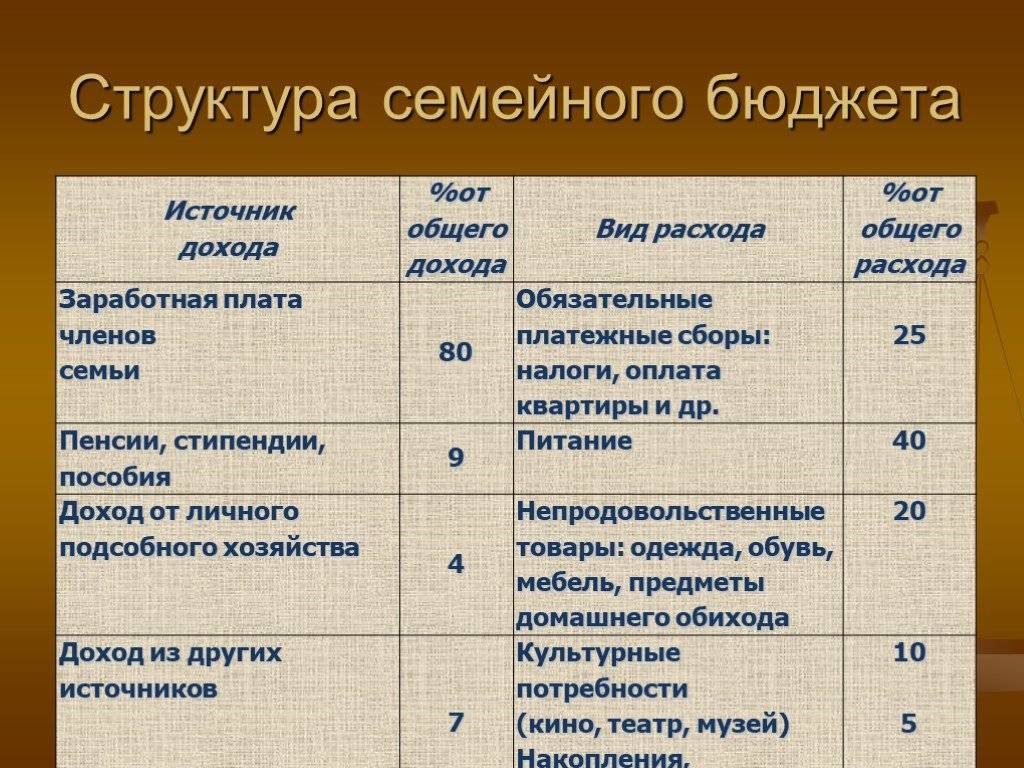

Семейная экономика начинается с момента рождения семьи, с разработки молодоженами принципов и стратегий для достойной, по крайней мере, обеспеченной, а может быть, даже богатой семейной жизни, с организацией и повседневным ведением домашнего хозяйства.

Современная экономическая мысль рассматривает семью как важного потребителя и производителя, жизнедеятельность которого осуществляется для удовлетворения социальных, экономических и духовных потребностей человека, самой семьи и общества в целом. Сегодня институт семьи переживает кризис. На семью влияет совокупность экономических, правовых и моральных отношений. Переход к рыночной экономике и отказ от государственной поддержки оказали значительное влияние на семейный бюджет.

Сегодня институт семьи переживает кризис. На семью влияет совокупность экономических, правовых и моральных отношений. Переход к рыночной экономике и отказ от государственной поддержки оказали значительное влияние на семейный бюджет.

Данная область распределения расходных статей семейного бюджета, а также формирование источников его доходов практически не исследованы, что подтверждает новизну данной работы.

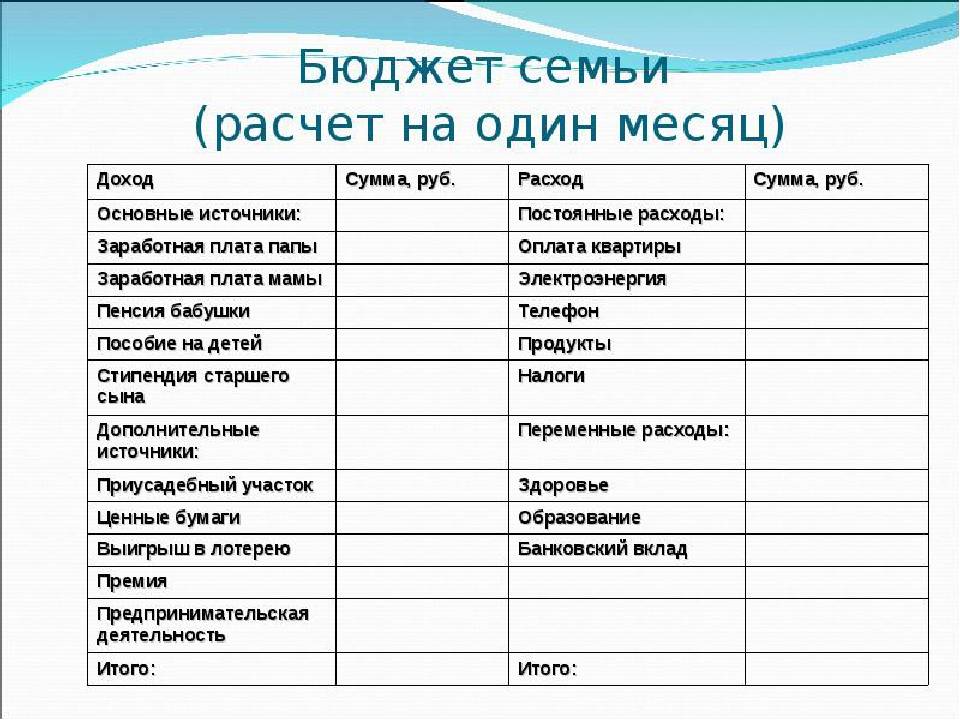

Общепринятой формой организации семейного хозяйства является семейный бюджет, который заключается в формировании доходов семьи, их использовании, согласовании доходов и расходов.

Также следует отметить, что без грамотного формирования доходной части и эффективного использования расходной части семейного бюджета, а также прогнозируемого инвестирования определенной доли доходов семейного бюджета, планомерное и эффективное развитие семья и реализация ее планов невозможны.

Особенности формирования оценочного обязательства в бюджетном учреждении

Бюджетные и автономные учреждения при отражении операций используют собственный план счетов, установленный . Минфин в рекомендует, проводки и примеры резерва отпусков в бюджетном учреждении в 2022 году: определяется оценочное обязательство ежемесячно исходя из данных о неиспользованных днях отдыха на последний день месяца.

Производить расчет резерва отпусков на 2022 год в бюджетном учреждении предлагается одним из трех методов.

Метод 1. Персонально по каждому сотруднику:

Метод 2. По учреждению в целом:

Метод 3. По отдельным категориям (например, отдельно по каждому структурному подразделению):

где К1, К2… Кn — неиспользованные дни отдыха по каждой категории сотрудников,

ЗП1, ЗП2… ЗПn — средняя дневная зарплата по каждой категории сотрудников.

Пример, как формируется резерв отпусков в бюджете на 2022 год

Средняя дневная зарплата сотрудников — 1000 руб.

Число неиспользованных отпускных дней на 31.12.2021 — 125.

Сумма резервируемых отпускных на 01.01.2022 составит:

| Операция | Дебет | Кредит |

|---|---|---|

Зарезервированы денежные средства на будущие отпускные платежи по выплатам работникам | 040120211 (010961211) | 040161211 |

по страховым взносам | 040120213 (010961213) | 040161213 |

Начислены отпускные | 040161211 | 030211730 |

Начислены страховые взносы на оплату дней отдыха | 040161213 | 0303XX730 |

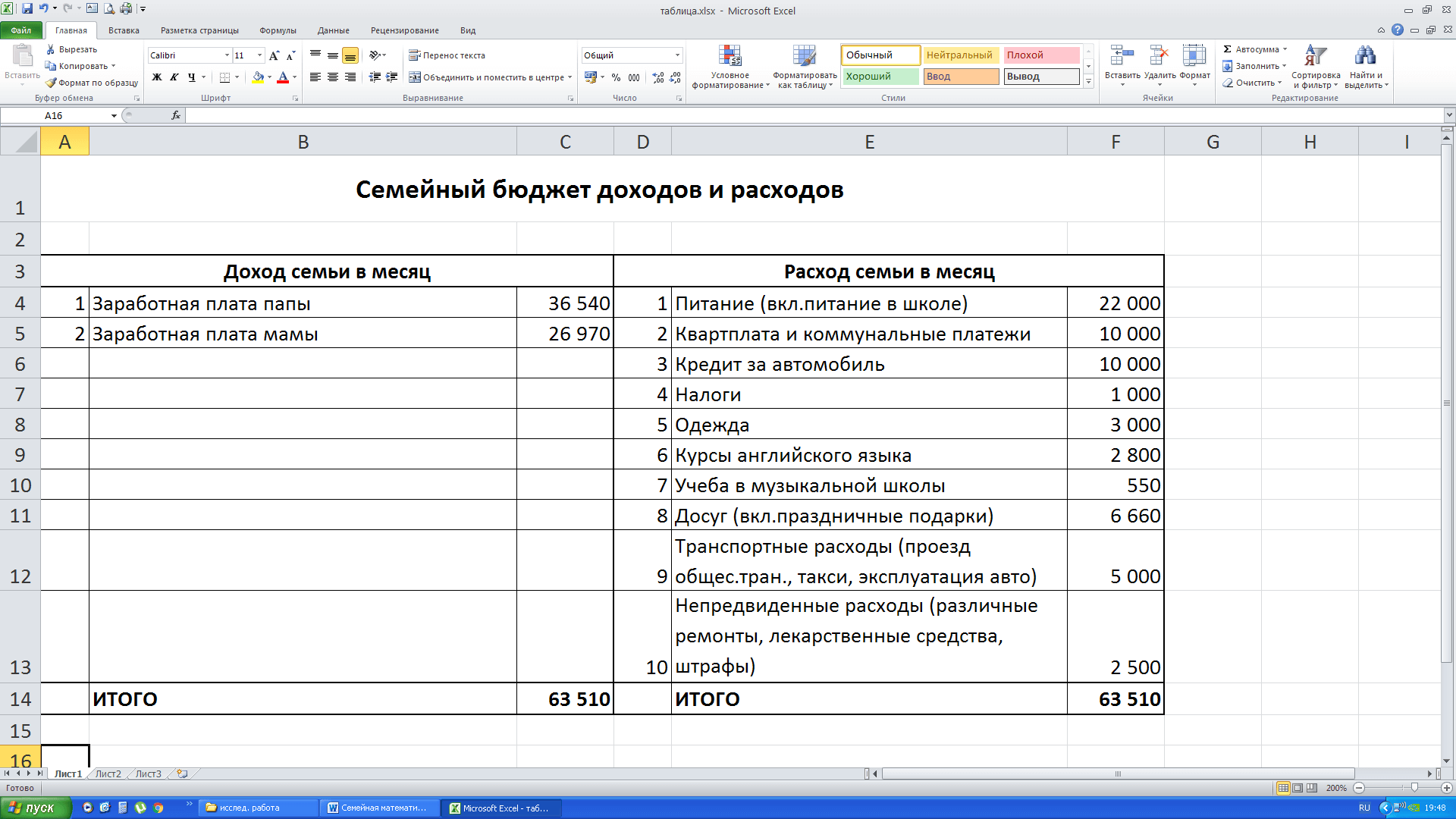

Шаг первый – складываем доходы

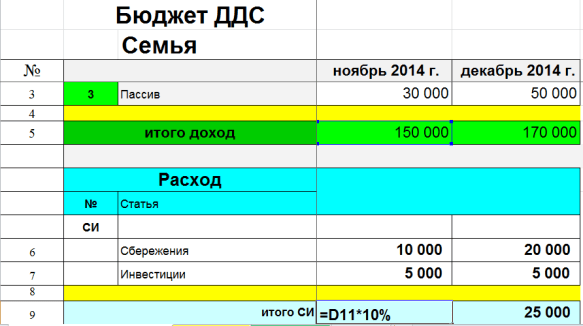

Для примера возьмем семью из 4 человек, муж, жена, 2 детей. Оба родителя работают по найму.

Составление бюджета начинается с доходов. Нужно собрать все источники и охарактеризовать их.

Муж работает по найму с зарплатой в 150 000 руб. в месяц, жена работает по найму с оплатой 80 000 руб. в месяц. Если известны какие-либо разовые поступления в течение года, их можно не вносить в бюджет, а выделить отдельной строкой вне бюджета, и соответственно использовать их можно тоже вне бюджета.

Наша семья приняла решение вести общий бюджет. Это означает, что все доходы собираются в одну «корзину» и из нее оплачиваются все расходы семьи.

Таблица 1. Доходы семьи

| Доход | Сумма в месяц, руб. | Сумма в год, руб. |

|---|---|---|

| Зарплата мужа | 150 000 | 1 800 000 |

| Зарплата жены | 80 000 | 960 000 |

| Итого | 230 000 | 2 760 000 |

Когда создавать резервы предстоящих расходов

Резерв создавайте, если учреждение будет обязано произвести расходы, эту обязанность можно оценить, но срок ее исполнения и время, когда надо будет платить, неопределенны (п. , СГС «Резервы»).

Сроки и порядок создания резерва установите в учетной политике. Учтите особенности деятельности учреждения. Определите, какие резервы необходимы, как их оценивать, когда отражать в учете, какую аналитику будете применять.

Формировать резервы можно по любому источнику финансирования: 1, 2, 4, 5, 7. Если решили создать резерв по КФО 5, остаток по неиспользованной сумме резерва надо будет . Исключение – если учредитель примет решение оставить средства на следующий год для тех же целей.

Учреждение вправе создавать резервы:

- ;

- ;

- ;

- ;

- ;

- ;

- ;

- ;

- .

Такие виды резервов перечислены в СГС «Резервы», СГС «Доходы», СГС «Запасы», Инструкции к Единому плану счетов № 157н, . Порядок учета резервов – в пунктах , Инструкции к Единому плану счетов № 157н, письмах Минфина , .

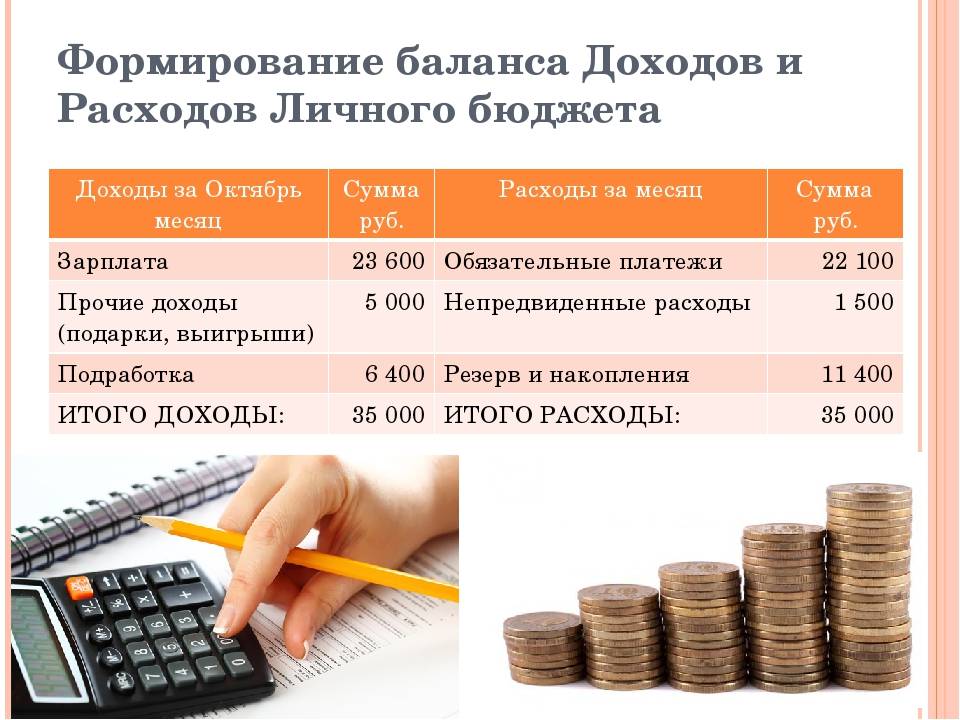

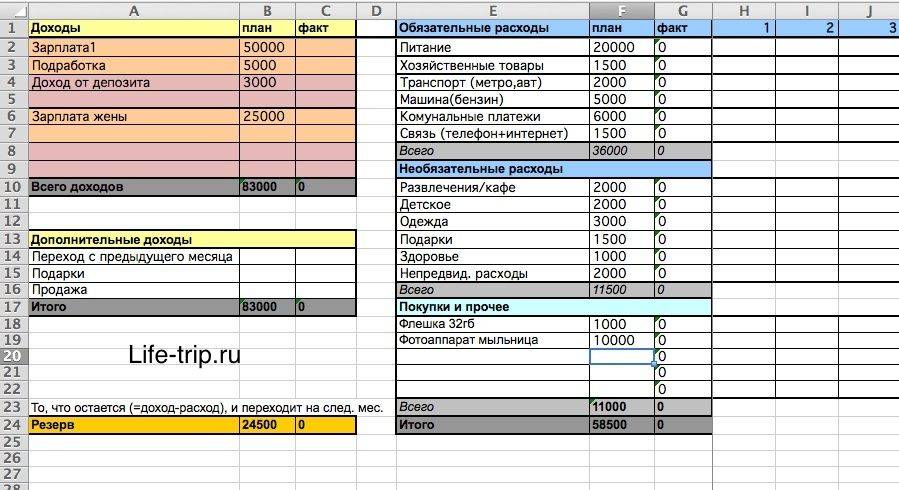

Как составить личный бюджет? Доходы и расходы. Финансовый план

После того, как составлен баланс активов и пассивов личного бюджета, вы видите, из чего он складывается, какие статьи «хромают», в каких направлениях необходимо работать, можно переходить к составлению личного финансового плана доходов и расходов — это будет вторая, наиболее важная составляющая личного бюджета, с которой вы и будете работать регулярно.

- На бумаге (устаревший способ, простой, но трудоемкий);

- В электронных таблицах Excel и пр.;

- В специальных приложениях;

- На онлайн-сервисах.

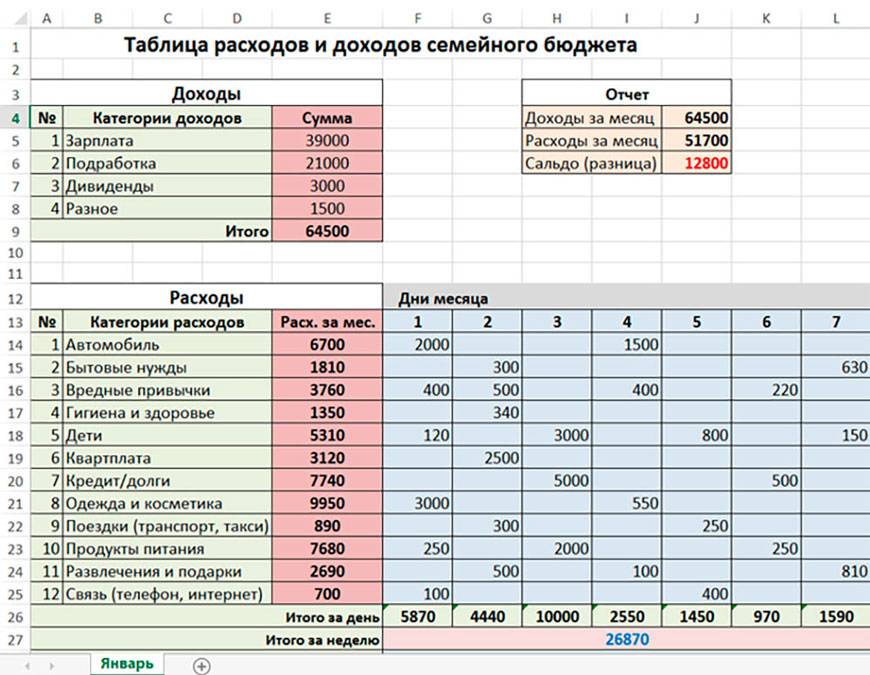

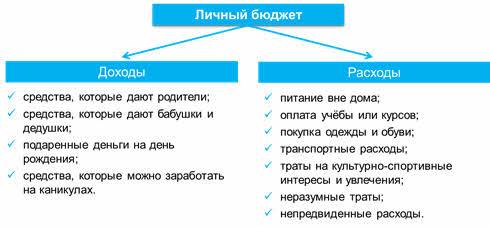

Начать составление доходно-расходной части личного бюджета необходимо с оценки и планирования личных доходов — это проще. Я рекомендую разделить доходную часть бюджета на 2 направления:

- Активные доходы (основными факторами их получения является ваш труд и время).

- Пассивные доходы (основным фактором их получения является ваш капитал, вложенный в доходные активы).

Подробнее на эту тему можно почитать в статье Доходы личного бюджета: активный и пассивный доход.

В каждом направлении доходы необходимо учитывать отдельно по всем статьям. Например, зарплата, подработки, проценты по вкладу — 1, проценты по вкладу — 2, доход от сдачи в аренду квартиры и т.д.

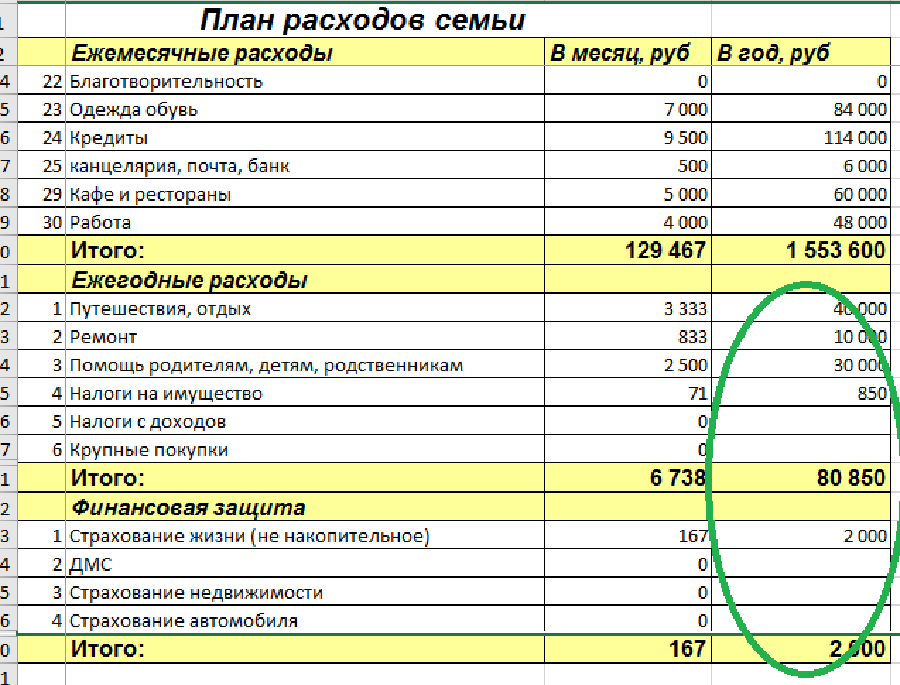

После того, как учтены доходы, необходимо расписать все расходы. Это уже сложнее, потому что категорий расходов больше. Сами категории можно взять из данных учета домашней бухгалтерии (перед тем, как у вас будет составлен полноценный бюджет, необходимо, как минимум, 1-2 месяца собирать данные по статьям затрат).

Я предлагаю выделить следующие категории расходов:

- Создание финансовых активов (резервы, сбережения, капитал — см. выше).

- Постоянные расходы (коммунальные, погашение кредитов, интернет, связь и т.д.);

- Переменные расходы (питание, мелкий инвентарь, одежда, отдых и т.д.);

- Непредвиденные расходы (обязательно нужно предусмотреть).

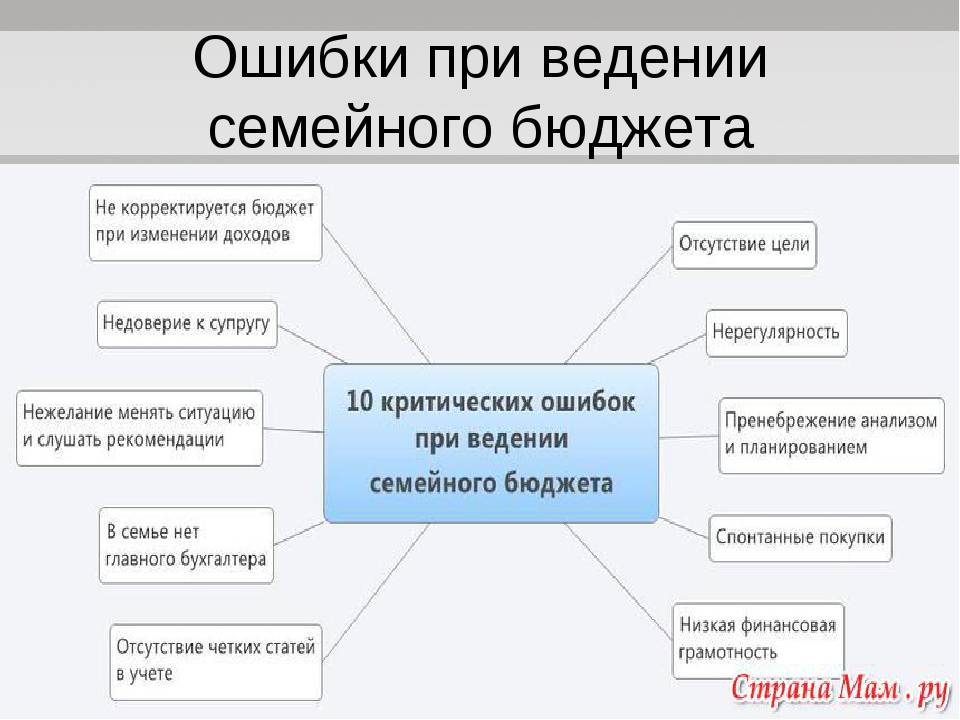

При составлении расходной части личного бюджета необходимо придерживаться трех важных правил.

Правило 1. Сначала заплати себе. Означает, что расходы на создание финансовых и материальных активов должны иметь первостепенное значение перед расходами на текущие нужны. Их необходимо планировать и оплачивать в первую очередь. Подробнее об этом правиле в отдельной статье — Сначала заплати себе!

Правило 2

Расходы по степени важности и срочности. Все остальные расходы необходимо планировать и совершать, исходя из их степени важности и срочные. То есть, в первую очередь оплачивать самые важные и срочные статьи затрат, далее — остальные, по мере убывания их важности и срочности. Подробнее о том, как применять это правило, тоже в отдельной статье — Планирование личного бюджета: оптимизация расходов

Подробнее о том, как применять это правило, тоже в отдельной статье — Планирование личного бюджета: оптимизация расходов.

Правило 3. Текущие расходы всегда должны быть меньше доходов. Сколько бы вы ни зарабатывали, тратить вы в любом случае должны меньше. А образовавшаяся разница как раз и будет использоваться для создания финансовых активов и накопления богатства.

Личный бюджет доходов и расходов можно составлять как на короткий срок (допустим, месяц), так и на более длительный (допустим, год).

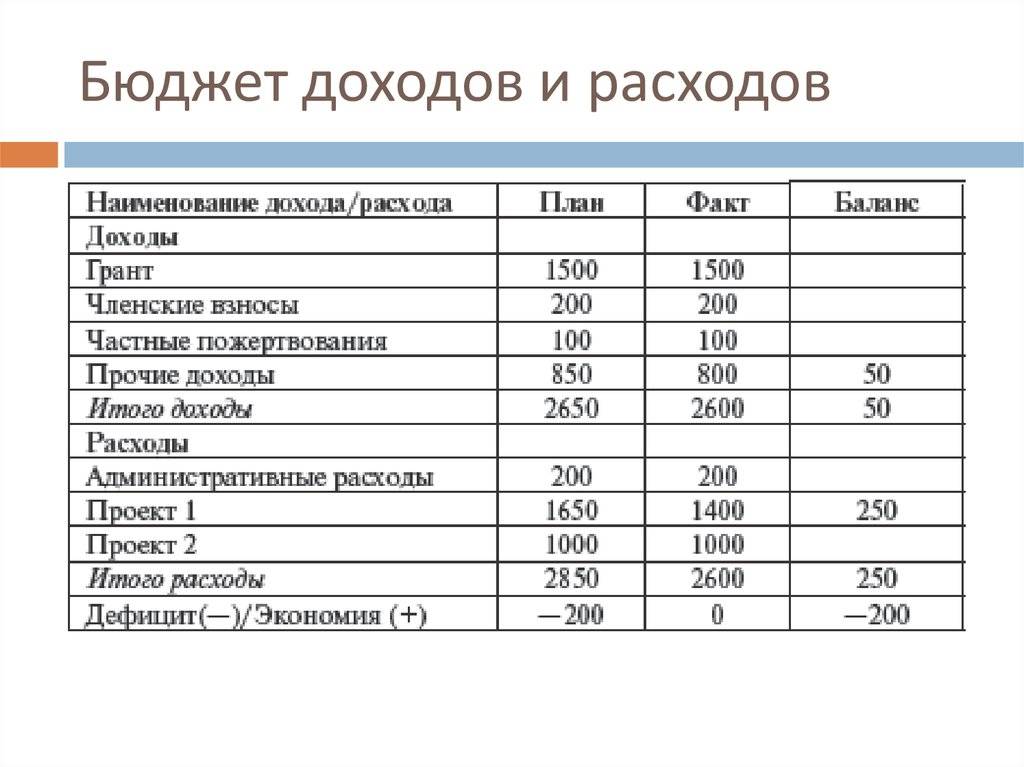

Общий алгоритм составления таков:

- Ведем учет, получаем данные по расходам.

- Планируем доходы.

- Планируем расходы не более доходов, с учетом полученных данных.

- По мере поступлений и трат вписываем в бюджет фактические данные.

- Высчитываем (как правило — автоматически) отклонение факта от плана по статьям и в целом.

- Ежемесячно подводим итоги: выполнен ли бюджет, какие статьи дали отклонение и почему.

- Планируем следующий месяц, и т.д.

Приведу ссылки на другие статьи, которые содержат примеры таблиц месячного бюджета и годового финансового плана:

- Как составить семейный бюджет? Таблица семейного бюджета.

- Как составить финансовый план на год (пример)?

Учитывайте свои финансы, относитесь к ним уважительно и бережливо — тогда они обязательно ответят вам взаимностью. До новых встреч на Финансовом гении! Оставайтесь с нами!

Как и для чего нужно формировать РПР?

В пункте 302.1 Инструкции №157н сказано о том, что предприятие имеет право на создание резерва будущих трат. Нужно это для равномерного распределения трат в дальнейшем. Резерв создается по следующим обязательствам:

- Образованные в результате принятия определенного обязательства. К примеру, предприятие заключило сделку. В эту категорию входят и обязательства перед сотрудниками: выплаты при увольнении, отпускные. Это также траты на технический ремонт, которые установлены договором поставки.

- Образованные в силу нормативных актов РФ или при реструктуризации организации. Расходы могут возникнуть и при изменении структуры филиалов предприятия, реорганизации или ликвидации субъекта.

Какие суммы в целях налогообложения прибыли понимаются под «недоиспользованными суммами резерва предстоящих расходов на оплату отпусков» (п. 3 ст. 324.1 НК РФ)?

Сформированные на основании претензий или исков. Это штрафные санкции, компенсации по различным формам ущерба.

Образующиеся вследствие хозяйственной деятельности в том случае, если нет первичных документов и, следовательно, размер начислений на отчетный период неизвестен.

Сформированные вследствие иных обязательств.

Вопрос: Как отразить в учете организации оценочное обязательство, признаваемое в связи с возникновением у работников права на оплачиваемые отпуска, если для целей налогообложения прибыли формируется резерв предстоящих расходов на оплату отпусков?

Сумма оценочных обязательств, признанных расходом в связи с возникновением у работников права на отпуск в соответствии с законодательством РФ (с учетом страховых взносов), за отчетный период составила 550 200 руб. В налоговом учете применяется метод начисления. Сумма резерва на оплату отпусков, отнесенного на расходы данного периода в налоговом учете в соответствии с нормами гл. 25 НК РФ, составила 300 000 руб.Посмотреть ответ

В Инструкции №157н сказано, что предприятие обязано отразить в учетной политике факт формирования резервов. Во внутренних документах предприятия нужно также зафиксировать следующую информацию:

- Счет, на котором будут отражаться накопленные средства.

- Разновидности резервов, образующиеся в учете. К примеру, это может быть резерв на отпускные выплаты.

- Порядок образования резерва.

- Дату создания резерва.

ВНИМАНИЕ! Средства из резервного фонда могут направляться только на те цели, для которых он создан. Резерв предстоящих расходов формируется со следующими целями:

Резерв предстоящих расходов формируется со следующими целями:

- Экономическое обоснование установленной себестоимости.

- Отслеживание финансовых итогов.

- Отражение данных об отложенных обязательствах, которые будут предъявлены государственным структурам.

- Приведение бухучета организации в соответствие с принятыми стандартами.

ВАЖНО! Следует отличать резервы, фиксируемые в бухучете, от резервов, образованных с целью учета. Последние образуются для снижения налогооблагаемой базы

Является ли обязательным создание РПР?

Обязательно ли формировать РПР? В нормативных актах отсутствует точный ответ на этот вопрос. В пункте 302.1 Инструкции сказано, что виды создаваемых резервов компания определяет сама. Однако они должны соответствовать имеющейся учетной политике. Там же указаны виды трат, на которые резервные средства направляться не могут.

Как сформировать резерв предстоящих расходов на НИОКР?

Если у предприятия есть отложенные обязательства, очень желательно создавать РПР. Без этого пункта отчетность полноценной не будет. Минфин РФ рекомендует фиксировать в отчетности резервы:

- На выплату отпускных.

- На оплату имеющихся исков, долгов по налоговым обязательствам.

- Траты на осуществление реорганизации (резерв может формироваться после принятия решения о реорганизации).

ВАЖНО! Резервы могут не создавать субъекты малого бизнеса, которые не выпускают акции

ВНИМАНИЕ! Для бухгалтерского учета создание резервов является обязательным. При ведении налогового учета решение об образовании резерва принимает руководство предприятия

Метод четырех конвертов

Пожалуй, самый популярный. Он подходит всем, кто тратит больше, чем зарабатывает, регулярно берет деньги в долг, не может контролировать свои траты, но хочет научиться этому. Метод достаточно прост:

1. Посчитайте свой средний ежемесячный доход. Это легко сделать, если вы контролируете доходы и расходы.

2. Отложите 10% от ежемесячного дохода в свой резервный фонд. В идеале эти деньги следует вложить во что-то, например, открыть вклад в банке.

3. Вычтите постоянные обязательные платежи. Это ипотека, квартплата, мобильная связь, плата за садик или различные секции и др.

4. Разделите оставшуюся сумму на четыре части и положите в четыре конверта, по одному на каждую неделю месяца. На деле мы рекомендуем отложить немного и в пятый конверт, так как в месяце не 28, а 31 день.

Самое главное правило в том, чтобы не брать деньги из следующего конверта, если в текущем они уже закончились, а понедельник еще не наступил. Даже если вы уверены, что сможете занять сами у себя, а на следующей неделе вернуть долг.

Если же вы столкнулись с обратной ситуацией, когда неделя закончилась, а деньги в конверте нет, можете потратить их на свое усмотрение: добавить к отложенным в самом начале 10%, порадовать себя приятной покупкой, положить в следующий конверт. Но мы рекомендуем завести еще один конверт для таких сбережений — он пригодится в экстренных ситуациях.

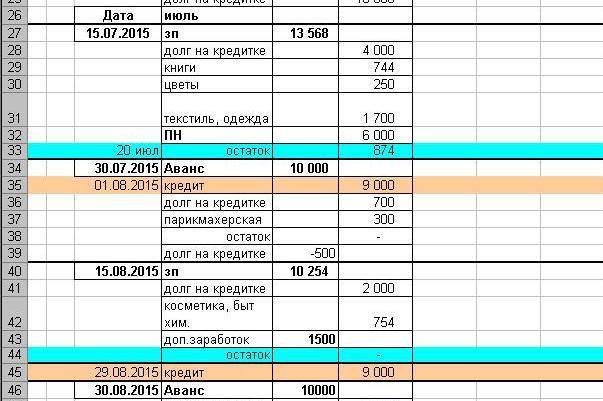

Отследите доходы

Помимо расходов в бюджете нужно отражать поступающую прибыль. Это позволит понять какой суммой можно распоряжаться. Зачастую под ней понимается только стабильный доход: заработная плата или арендная плата за квартиру. Однако чтобы составить бюджет правильно, вносите в статью доходов разовую прибыль: подарки родственников, возврат долга или подработку. Тогда финансовая картина будет полной. Разбейте таблицу по месяцам и записывайте изменения дохода, связанные с повышением зарплаты или приобретением дополнительного источника заработка. Видя то сколько вы зарабатываете, можно грамотно распределить деньги на расходы.

Сбережения / Семейный резервный фонд

Нравится

Что такое семейный резервный фонд?

Семейный резервный фонд — это денежный резерв, который используется для разрешения неотложных финансовых проблем (трудностей, кризисов) при отсутствии других средств. Резервный фонд семьи создается из доходов взрослых членов семьи. Считается, что семейный резервный фонд является одним из способов улучшения семейного бюджета и достижения финансовой стабильности.

Семейный резервный фонд иногда называют «сбережения» или «запас на черный день». Экономя из зарплаты каждый месяц, не думайте о плохом. Важным является чувство уверенности и спокойствия. Резервный фонд семьи станет вашим надежным финансовым тылом.

Для чего нужен семейный резервный фонд?

- Чтобы перестать погружаться в долги. Может возникнуть непредвиденная ситуация, требующая непредвиденных затрат. Тогда вам не придется занимать деньги, чтобы решить проблему. Потому что можно будет использовать семейный резервный фонд. У вас будет возможность несколько месяцев переносить трудности на достойном уровне. Вы преодолеете трудности самостоятельно. Долг может усугубить ситуацию в трудные времена.

- Для регулярного и правильного соблюдения семейного бюджета. Неожиданные расходы покрываются из семейного резервного фонда. Нет необходимости менять или реорганизовывать семейный бюджет. Конечно, необходимо заранее определить обстоятельства, при которых можно использовать резервный фонд семьи. Например, болезнь, ремонт или внезапный штраф. Необходимо создать отдельный счет (отдельную копилку) для обязательных платежей, праздников или подарков.

- Для спокойствия и уверенности в завтрашнем дне. Планирование на будущее становится проще, когда у вас есть определенные ресурсы. Например, если есть риск просрочить банковские кредиты, вы можете вывести необходимые средства из семейного резервного фонда и выполнить обязательство. Конечно, вам нужно будет проанализировать ваши расходы и доходы и подготовиться к следующему платежу. Еще один пример. Может быть, однажды утром вы приедете на работу и обнаружите, что вас уволили. До нахождения новой работы деньги, накопленные в резервном фонде семьи, будут использоваться для проживания.

- Для обеспечения свободы в принятии решений. Может быть Вам предложат инвестировать в новый бизнес, и вам понравится это предложение. Наличие семейного резервного фонда позволит вам обеспечить стабильный уровень жизни вашей семьи на ранних этапах этого мероприятия.

Сколько денег должно быть в семейном резервном фонде?

Сначала мы определим «единицу измерения». Семейный резервный фонд может формироваться за счет 1) среднего дохода семьи в месяц или 2) средних расходов семьи в месяц. Предположим, что средний месячный доход вашей семьи не меньше, чем её среднемесячные расходы. В таком случае, наименьшая сумма семейного резервного фонда должна быть равна ежемесячному доходу семьи. Рекомендуется постепенно увеличивать размер семейного резервного фонда до 3-6 месяцев дохода. Раз в год необходимо пересматривать размер семейного резервного фонда с учетом всех новых расходов и доходов.

Как создать семейный резервный фонд? Где брать деньги на это?

Если расходы семьи близки к ее доходу, необходимо переводить 10% каждого дохода (с каждой зарплаты) в резервный фонд. Эти 10% должны быть направлены в семейный резервный фонд сначала (вначале, сперва) при получении средств. Если вы думаете, что переведете часть денег в резервный фонд после оплаты других нужд и потребностей, то знайте, что после этого обычно не остается денег.

Если среднемесячные расходы семьи превышают среднемесячный доход, то необходимо немедленно проанализировать доходы и расходы. Необходимо искать способы снижения затрат и увеличения доходов.

Если у вас нет возможности сэкономить 10% вашего дохода, начните с 1%. Постепенно вы можете экономить 2%, 5%, 10% и даже 20%. Как только у вас будет достаточно денег в резервном фонде, вы можете начать думать об инвестировании и повышении уровня жизни своей семьи.

Где и в какой форме должен храниться семейный резервный фонд?

Семейный резервный фонд должен быть в доступной форме. Он может храниться в форме национальной валюты, на банковском счете, в форме иностранной валюты. Необходимо понимать, что возможны колебания обменного курса и есть инфляция.

Создание семейного резервного фонда не является скорой работой, особенно если вы находитесь в сложной финансовой ситуации. Несмотря на это, не стоит откладывать создание резервного фонда.

В реальных ситуациях для решения серьезных проблем обращайтесь к специалистам!

Что вы думаете об этой статье?

Пожалуйста, отправьте нам свои комментарии!

Вперёд >

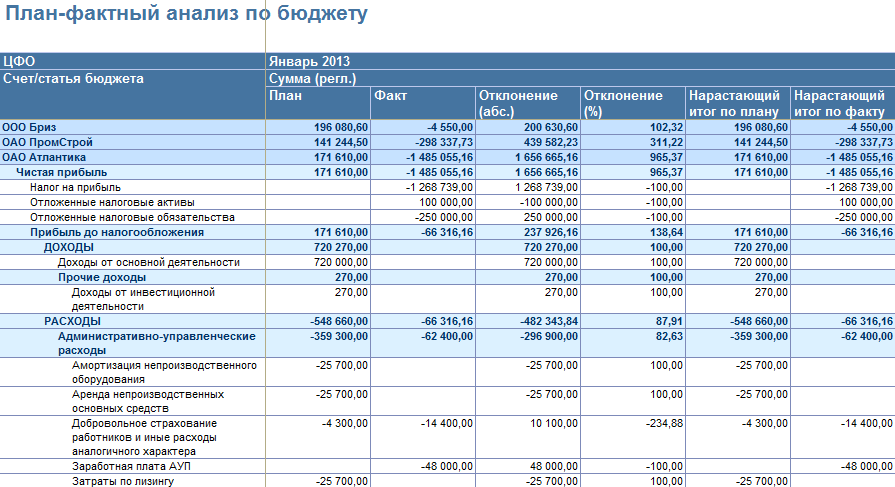

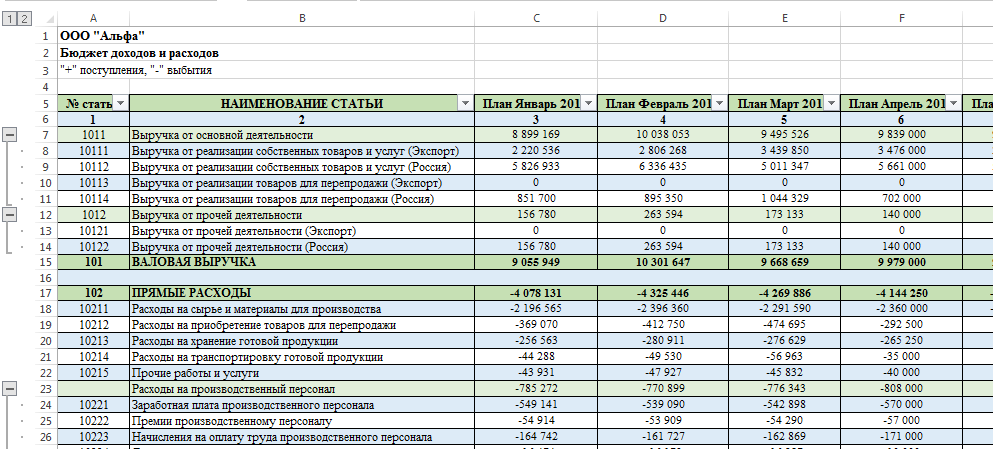

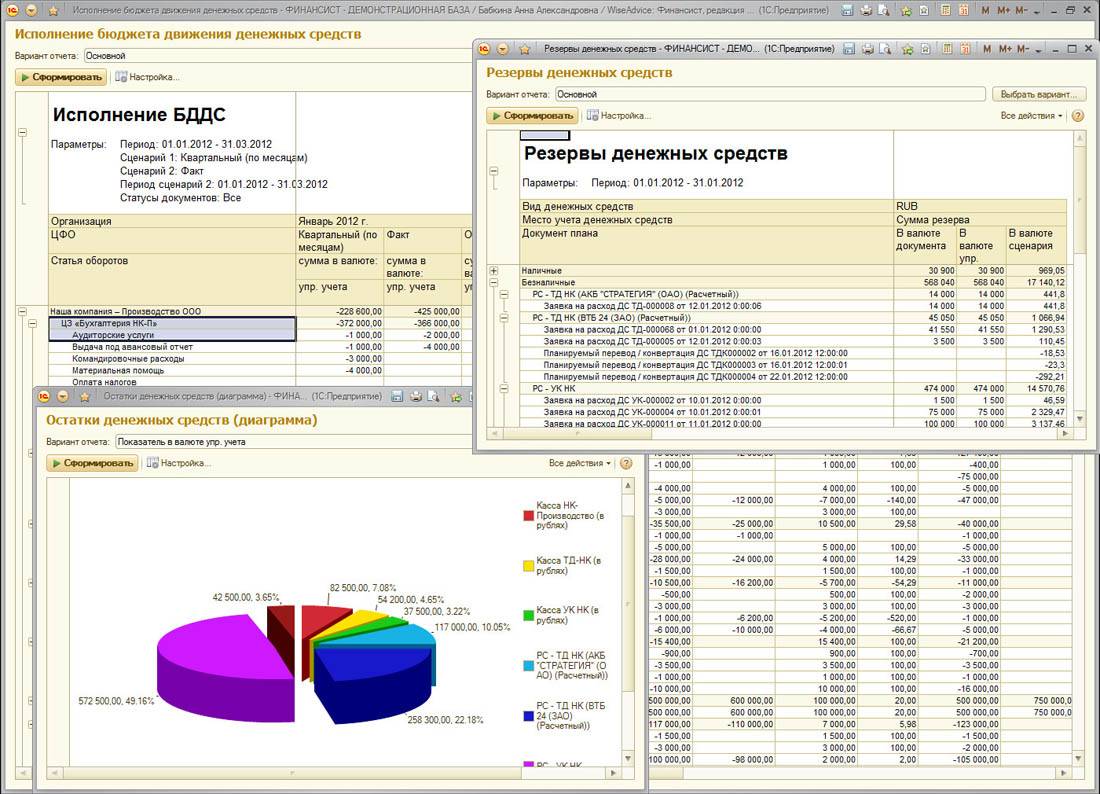

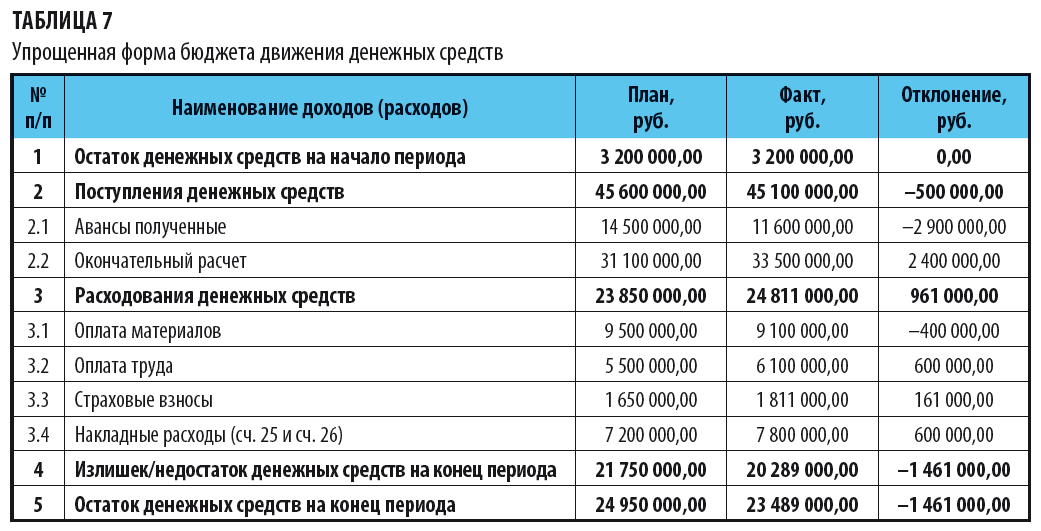

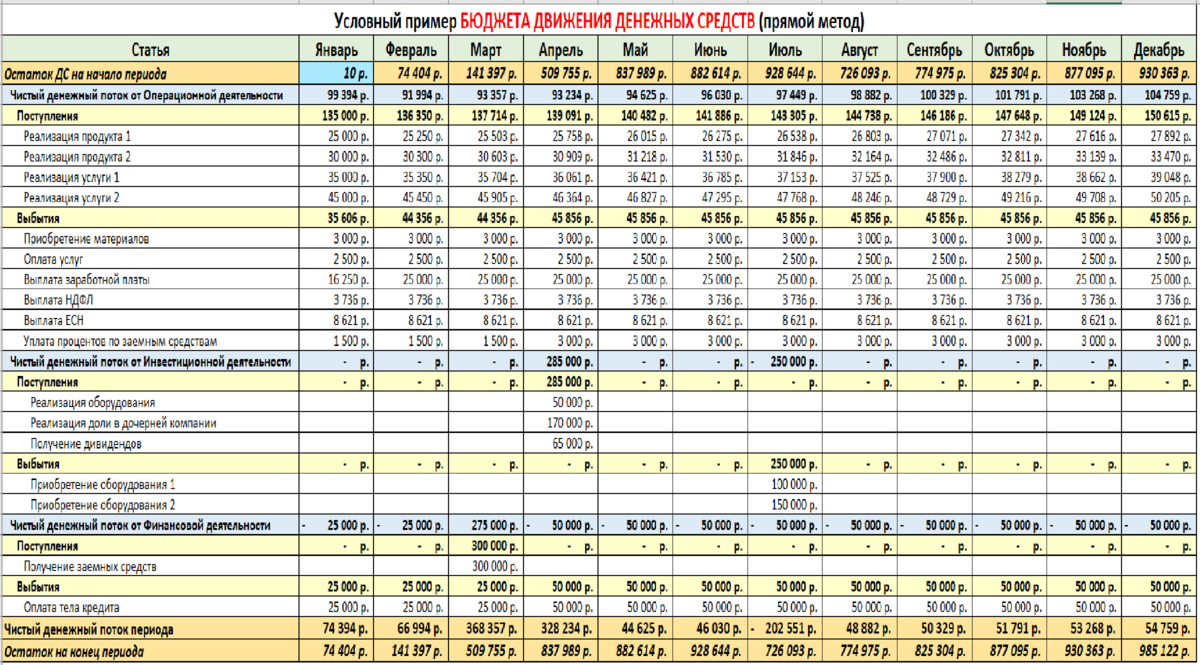

Зачем составлять БДДС?

Руководители составляют БДДС для управления финансовыми потоками компании. Руководство должно удостовериться, что у фирмы будет достаточно финансов для оплаты необходимых счетов при их очередном поступлении. Например, заработная плата должна выплачиваться каждые две недели, а счета за коммунальные услуги оплачиваются каждый месяц. БДДС позволяет руководству прогнозировать уменьшение остатка денежных средств фирмы и исправить проблему, до наступления очередного срока платежа.

БДДС также полезен для прогнозирования больших сумм, наличие которых на счетах не является идеальным для компаний. Лучше вложить эти деньги, чтобы они приносили проценты. Избыточные денежные средства также можно использовать для расширения фирмы и развития новых операций, чем оставлять их бездействовать на счете компании. БДДС позволяет руководству прогнозировать уровни денежных средств и корректировать их по мере необходимости.

Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он:

- заставляет вас распределять свои финансы на месяц или год;

- показывает эффективность или неэффективность финансовых стратегий ведения бизнеса;

- прогнозирует, какой объем кредита вам понадобится и когда он может быть погашен;

- позволяет сравнивать запланированные показатели по движению денежных потоков с фактически полученными.

Ваша компания может быть прибыльной сейчас, но будет ли она получать прибыль через шесть месяцев? Важно тщательно отслеживать, сколько денег получает ваша компания и сколько ей нужно в будущем для покрытия своих расходов. Отслеживание бюджета движения денежных средств поможет понять, когда в компании будут средства на оплату текущих расходов, а когда их будет недостаточно.. По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег

Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег. Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

Где хранить резервы?

Резервы личного бюджета необходимо обезопасить от обесценивания, поэтому хранить их лучше всего на банковских счетах, по которым начисляются проценты, сопоставимые с уровнем инфляции. Поскольку человек должен иметь мгновенный доступ к своим резервам, для этой цели не подойдут срочные депозиты, а подойдут депозиты до востребования (идеальный вариант — вклады с возможностью пополнения и снятия) либо же текущие счета, на которые банки начисляют повышенные проценты (например, пенсионные, социальные счета или карты, счета, открытые в рамках различных акций и т.п.). Как выбрать банк для хранения резервов и сбережений, я рассмотрю более подробно в дальнейших публикациях.

Как показывает практика, среди людей бытует мнение, что резервы следует хранить в иностранной валюте — «так оно надежнее…». На самом деле, вкладывая деньги, которые могут понадобиться в любой момент, в иностранную валюту, человек сразу же подвергает себя валютным рискам, которые заключаются в том, что курс валюты может не только расти, но и падать. И упасть он может именно в тот момент, когда резервные средства вам срочно понадобятся. Тогда, использовав их, вы потеряете на курсовой разнице.

Вопросам приобретения валюты для создания резервов, сбережений или заработка на спекуляциях будут посвящены отдельные темы.

Отследите расходы

Определите сколько средств уходит на регулярные и нерегулярные траты. Об этом говорит Ирина Жигина, финансовый консультант: «Распределите деньги на регулярные статьи расходов: еда, квартплата, одежда, учёба, транспорт, медицина, спортзал. Заложите в бюджет нерегулярные траты такие, как техническое обслуживание транспортных средств, страховки, налоги». Попытайтесь учесть возможные расходы заранее: подарки родителям на дни рождения или длительная поездка на такси.

Так как всё предвидеть невозможно, выделите отдельную статью бюджета, которая пойдет на формирование «подушки безопасности». Она спасёт от нехватки денежных средств в сложной ситуации. Зафиксируйте сумму, которую будете отправлять на специальный неприкосновенный счет.

Для простоты эксперты советуют разбивать бюджет по системе 50%-20%-30%. Первая часть – основные потребности, вторая – цели, личные сбережения, инвестиции или погашение долгов, третья – неосновные потребности: путешествия, рестораны, развлечения.

Ольга Полищук, эксперт проекта «Финансовое здоровье», дополняет: «В начале каждого месяца переводите 10% заработка на отдельный накопительный счёт (это, может быть, вклад с возможностью пополнения). Вы увидите, что жить на 90% дохода не труднее, чем на все 100%. Когда выработаете в себе дисциплину, то можете откладывать 15-20%».

Выводы, которые необходимо сделать после составления БДДС

Положительный результат говорит о том, что ваш бизнес не расходует больше средств, чем имеются в вашем резерве. Прогноз движения денежных средств как правило делается только в краткосрочном или среднесрочном периоде (12 месяцев), поэтому целесообразно будет создать более долгосрочный прогноз.

Если же результат за данный месяц получился отрицательный, то не паникуйте, у вас уже есть составленный отчет, в котором вы можете увидеть существующие проблемы

Обратите внимание на счета, сократите высокие и нецелесообразные затраты, найдите бухгалтера, чтобы помочь вам выявить и устранить неисправности.