Заказать кредитную карту с кэшбэком с начислением процентов

Самый простой способ заказать кредитку с кэшбэком с начислением процентов — обратиться в обслуживающий банк. Для постоянных клиентов возможны привилегии — от более высокого лимита заемных средств до сниженной процентной ставки.

При выборе карты с cashback важно учитывать следующие параметры:

- Величину кэшбэка. Перенасыщенность рынка кредитных карт заставляет банки предоставлять повышенные бонусы для удержания клиентов. По стандартным условиям процент возврата за безналичную покупку составляет от 0,5 до 7%. По определенным категориям он может достигать 15%.

- Типы покупок. Бонусы могут начисляться как за все безналичные операции, так и только при приобретении товаров и услуг определенных категорий.

- Стоимость обслуживания пластика. Постоянные клиенты могут получить кредитку с бесплатным обслуживанием. Для остальных заемщиков ее стоимость составляет от 990 до 3990 рублей в год (устанавливается тарифами эмитента). Высокая плата приводит к потере выгоды.

- Максимальная сумма возврата. Регулируется условиями кредитора. В большинстве банков она ограничена 10 тысячами рублей.

- Тип возврата: реальные деньги или баллы, конвертируемые в рубли через личный кабинет.

На величину cash-back не оказывает влияние уровень благонадежности заемщика и его величина ежемесячных доходов. Эти критерии учитываются при установлении кредитного лимита.

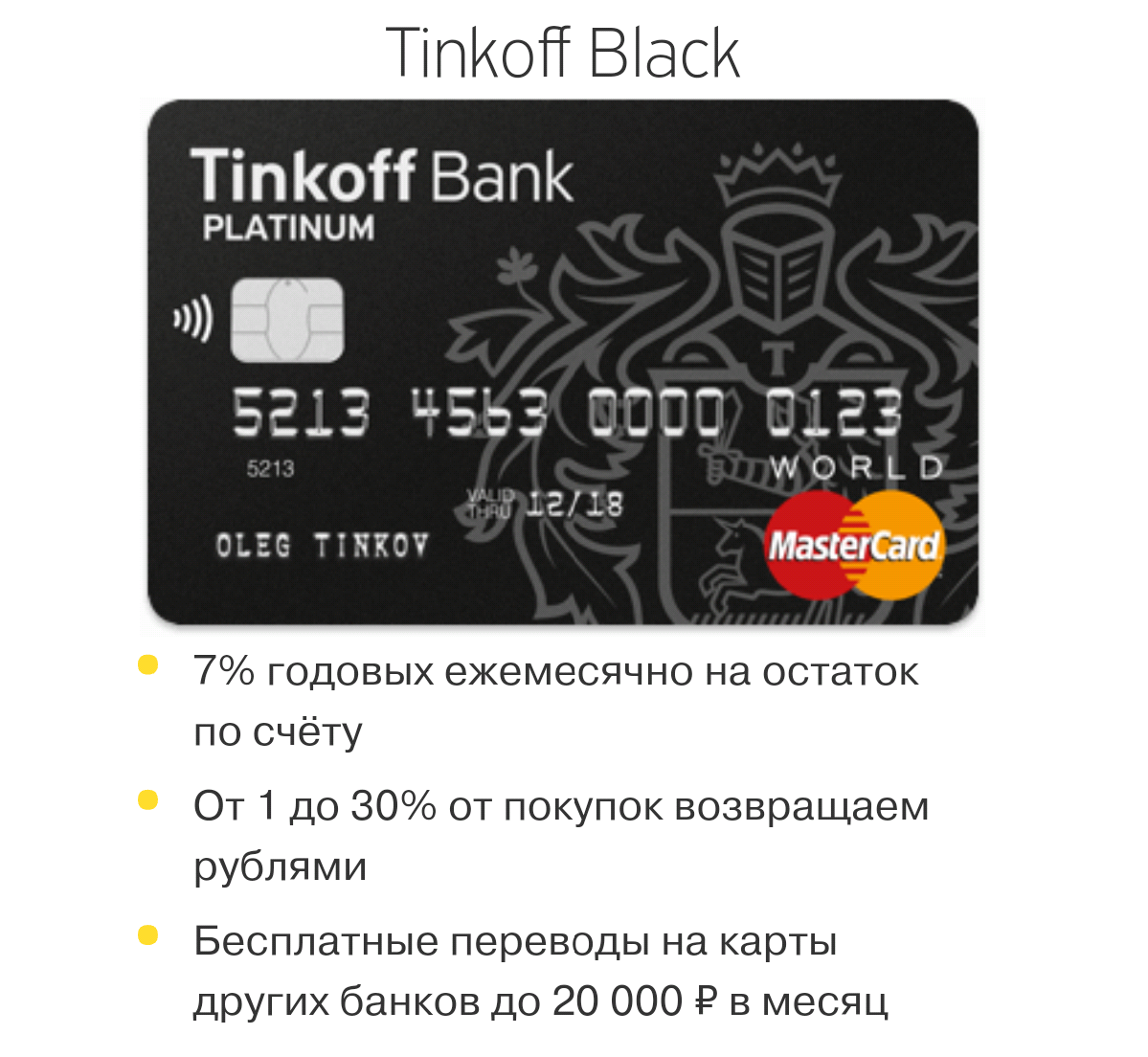

Карта с кэшбэком Tinkoff Black Platinum

Чуть выше мы уже говорил о картах Тинькофф ориентированных под Алиэкспресс. Однако если вы не являетесь большим фанатом товаров из Китая, и хотите получать кэшбэк за покупки и в других магазинах, то можно присмотреться к дебетовой карте Tinkoff Black Platinum.

Как и в большинстве других банков, по этой карте вы можете получать повышенный cashback за покупки в лспециальных категориях и базовый cashback за все остальные покупки.

При этом несмомненным плюсом Black Platinum, является возможность самостоятельно выбрать те категории товаров, за которые вы хотите получать увеличенный кэшбэк.

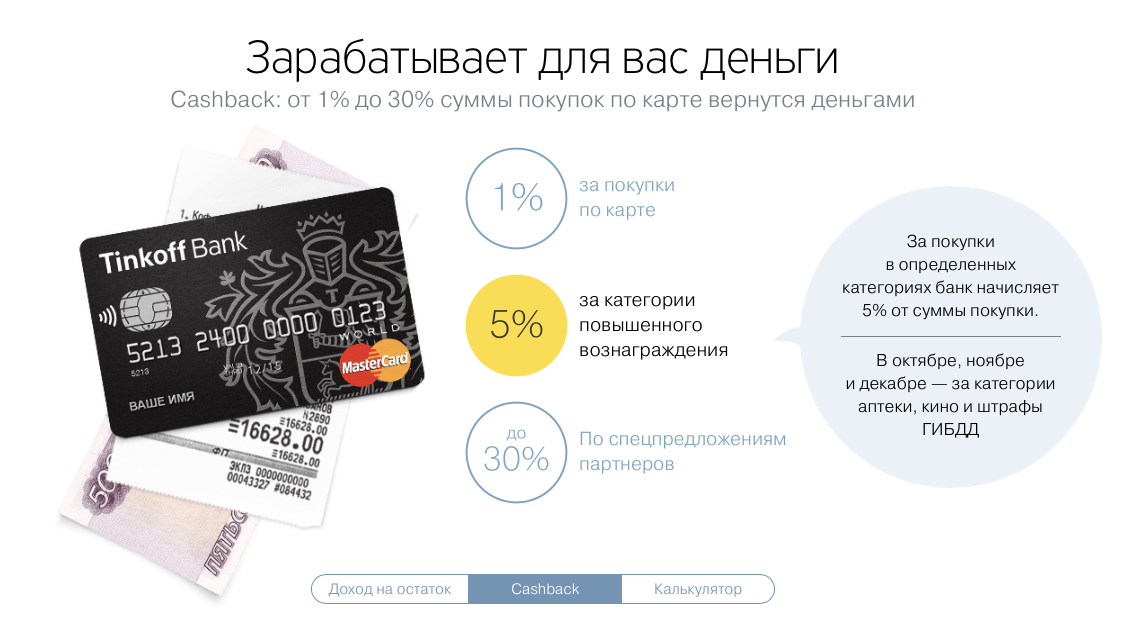

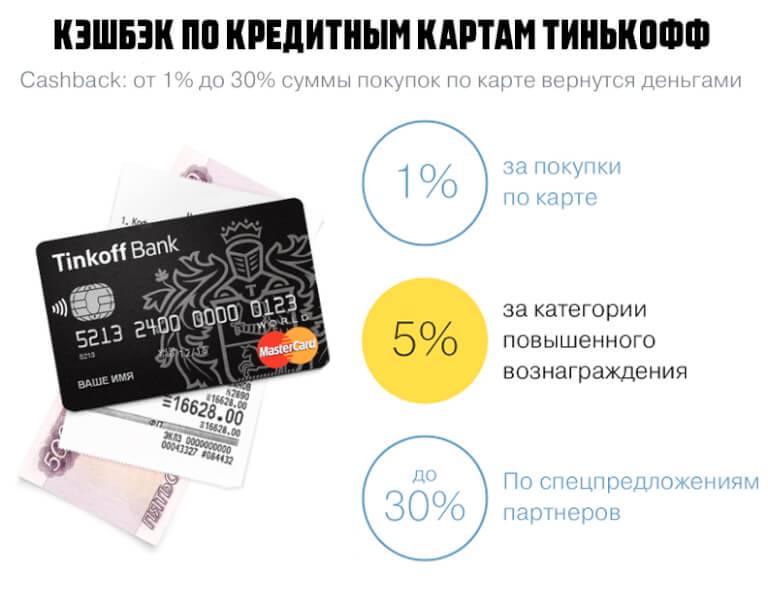

Итак, при оплате покупок данной картой вы будете получать:

- 5% cashabck — за покупки в спец. категориях

- 1% cashback — за остальные покупки

- от 3% до 30% — за покупки по спец. предложениям от магазинов-партнеров.

Обратите внимание — максимальная сумма кэшбэка за месяц составляет — 3000 рублей. Процент на остаток по счету

Процент на остаток по счету

При условии, что ваши ежемесячные расходы по карте составят от 3000 рублей и более, вы сможете получить 7% годовых на остаток до 300 000 рублей и 3% на остаток свыше 300 000 рублей.

При расходах менее 3000 тыс. рублей вы получите 3% годовых на весь баланс.

Условия использования дебетовой карты с кэшбэком Tinkoff Black Platinum

- Выпуск карты — бесплатно

- Обслуживание — первые 2 мес.бесплатно. Далее вам необходимо поддерживать на счете карты сумму не менее 30 000 рублей, для продолжения бесплатного обслуживания. В противном случае стоимость обслуживания карты составит — 99 рублей в месяц.

- Мобильный банк — бесплатно

- SMS банк — 39 рублей в месяц

- Комиссия за снятие наличных — на сумму от 3000 до 150 000 рублей — бесплатно. Далее 2% , минимум 90 рублей.

- Пополнение внутренним или внешним банковским переводом — бесплатно

- Пополнение карты через партнеров — до 300 000 рублей — бесплатно. Далее 2% от суммы превышения лимита в 300 000.

Что такое cashback?

Это дополнительная опция, которая подключается банками к кредитным картам для привлечения заемщиков. Если пользоваться кэшбеком, за счет него можно окупить часть расходов на обслуживание кредитной карточки.

Если банк подключает кешбек к кредитке, он сам диктует правила его начисления. Например, могут быть такие варианты:

- 1% от всех совершенных безналично операций;

- 0,5-1% от всех операций и 3-5% в какой-то льготной категории;

- 0,5-1% от всех операций и до 20% при оплате картой покупок у партнеров.

Более привлекателен для заемщиков второй вариант, когда он может повлиять на величину кешбека, делая покупки в определенных категориях. Например, это могут быть категории авто, рестораны и фаст фуд, развлечения, салоны красоты, аптеки, супермаркеты — что угодно. Банк либо сам назначает льготную категорию, либо ее выбирает заемщик. Обычно каждые 1-3 месяца категория меняется — так интереснее.

Платежи и переводы не попадают под действие кешбека. Бонусы начисляются только за стандартную оплату товаров и услуг в магазинах и интернете.

1 Тинькофф – ALL Airlines

«Тинькофф» – банк нового поколения, который разрабатывает кредитные предложения, исходя из предпочтений своих клиентов. Основным продуктом являются кредитные карты. Для тех, кто часто путешествует карта «ALL Airlines» с кредитным лимитом до 700 тысяч рублей и беспроцентным периодом до 55 дней станет одним из лучших вариантов. С её помощью можно вернуть 10% при оплате отеля и бронировании автомобиля, 5% за приобретение ж/д и авиабилетов через сервис «Тинькофф.Путешествия», либо 3% за покупку билетов на самолет в других местах. На оплату всех покупок начисляется кэшбэк в размере 2%. Бонусы возвращаются в виде милей, которые можно потратить на авиабилеты в кассах или онлайн, а также на увеличение класса обслуживания.

Все операции совершаются через удобное мобильное приложение. При оформлении держатель получает бесплатную страховку, действующую в путешествиях по всему миру. Годовое обслуживание составляет 1890 рублей или 249 в месяц. Если расходы за расчетный период составят от 50 тысяч рублей, то обслуживание будет бесплатным. Карта имеет немало очевидных преимуществ: бесплатная страховка во время путешествий по любым странам, хорошие кэшбэки на расходы, связанные с поездками и на остальные покупки, низкая процентная ставка (от 15%), удобное простое управление финансами, большой лимит. Минусов не обнаружено.

Внимание! Представленная выше информация не является руководством к покупке. За любой консультацией следует обращаться к специалистам!

Platinum – кредитка с бесплатным снятием наличных

Выпускает банк Русский Стандарт, примечательно в ней то, что вы покупки от 3000 рублей, совершенные в магазине-партнере, сможете перевести в рассрочку. Она будет длиться до 24 месяцев, ставка равна 0%. Перевод в рассрочку совершается самостоятельно в мобильном банке или по звонку.

Действует бонусная программа с зачислением баллов за покупки от 5000 рублей, ими потом можно оплатить товары или подарочные сертификаты из каталога вознаграждения на сайте банка. Также их можно вывести на счет, либо пустить на благотворительность.

Сколько начислят:

- До 25% у партнеров банка.

- 5% в любимых категориях на ваш выбор.

- 1% за остальные покупки.

Кредитуют на сумму до 300 тысяч, ставка варьируется от 21,9% до 39,9% в год, рассрочка бесплатная. Минимальный платеж – 3% от размера долга, есть льготный срок до 55 дней.

Обслуживание обойдется в 590 рублей, доставка бесплатная по всей России. Из требований к заемщику – возраст от 21 до 70 лет, постоянная прописка, хотя бы косвенное подтверждение дохода.

Преимущества

Лояльные требования к заемщику, можно кредитоваться без справок, на стаж не смотрят. Доставляют бесплатно, предлагают хороший кэшбэк с широким выбором использования. В первые 30 дней можно бесплатно снимать наличные.

Недоставки

Крупный штраф за пропуск платежа, дорогое смс-информирование – 69 рублей в месяц. Перевести в рассрочку можно не все покупки, а только те, которые одобрит магазин-партнер.

Универсальный кредитный продукт, позволит сэкономить на кэшбэке, обслуживание не дорогое, если изучить список партнерских сетей, можно не переплачивать на процентах.

ПАО Авангард

Монетарная организация является основным предприятием промышленно-финансового холдинга.

Основным полем деятельности представляется корпоративное обслуживание и оформление банковского пластика.

Максимальную сумму кредитного инструмента и годовой процентный тариф назначается каждому пользователю индивидуально, исходя из размера его официального дохода.

Продукт подходит для нечастого использования, кэшбэк относительно маленький.

Условия возврата:

- 1,0% ― на все;

- беспроцентный срок ― 50 суток;

- годовой процентный курс ― 21,0;

- выпуск и годовое обслуживание кредитки ― 1,1 тыс. руб.;

- оформление ― подача заявки онлайн;

- выпуск инструмента ― три рабочих дня;

- получение ― доставка по указанному адресу.

Существующие плюсы ― дополнительные бонусы можно оформить за отдельно оговоренную сумму, ограничения на возврат средств отсутствуют.

Минусы ― отсутствуют избранные группы с повышенным кэшбэком, представление справки по форме 2-HДФЛ.

Изучив представленную информацию и показатели возврата, пользователь может выбрать себе кредитный пластик с наиболее удобным ему кэшбэком.

Почему кредитная карта лучше дебетовой: преимущества

“Жить в долг нехорошо”, – так часто нам говорили родители, да и просто знакомые. Поэтому, повзрослев, мы сторонимся кредиток как огня, а зря.

Вы удивитесь, но кредитная карта с cash back выгоднее дебетового аналога. И вот почему:

- Покупайте без денег на счету в любой момент. Пока вы будете копить деньги, товар или услуга подорожают, да и сколько нервов, силы воли нужно, чтобы не сорваться.

- Льготный период до 2 месяцев. Боитесь переплатить банкам? Не надо. Если вернуть долг до конца льготного периода, платить лишнего не придется.

- Процент кэшбэка выше. Например, по cashback-кредитке Visa Platinum от БКС банка выплачивают 2 % со всех покупок, а по дебетовке Альфа-Банка – всего 1 %.

- Положительная кредитная история. Зарабатывайте, возвращайте средства, да еще и улучшайте кредитный рейтинг.

Вы уже представили себя обладателем заветной карточки, но внезапно банк отказал. Почему? Причин может быть несколько:

- официально не работаете, часто переходите с одной работы на другую;

- проработали менее 3 месяцев, проживаете далеко от банка, выпустившего карту;

- выплачиваете более 3 кредитов, в одиночку обеспечиваете семью;

- плохая кредитная история, не оплачивали коммуналку более полугода;

- по суду вас признали банкротом.

ТОП 6. Новая выгодная кэшбэк карта Opencard — предложение от банка Открытие

Раз уж выше речь зашла о банке ОТКРЫТИЕ, то предлагаем вам познакомиться с Opencard — бесплатной дебетовой картой, которую этот банк предлагает. Интересна она тем, что дает:

Кроме дебетовой карты, банк Открытие приедлагает очень выгодную кредитную карту с бесплатным обслуживанием:

- 6% кэшбэк за все покупки;

Более подробную информацию получите, нажав на ссылку-кнопку ниже и выберите либо дебетовую, либо кредит кэшбэк карту:

условия по картам с бонусами

Прибыльная карта с кэшбэком от Уралсиб

Давно желанное преимущество наших читателей — бесплатное обслуживание карточки с наличием кэшбэка — нашло свое воплощение в карте от Уралсиб.

Карта с бесплатным обслуживанием

Методология выбора кредитных карт для анализа

На данный момент в России действует более 400 банковских учреждений, и практически в каждом можно оформить кредитку. Чтобы не просматривать предложения каждой компании, и не выяснять – есть ли у них нужные вам программы, вы можете сэкономить свое время, и воспользоваться нашими данными.

Мы объединили имеющуюся в открытом доступе информацию, чтобы дать вам на вооружение самые актуальные данные. При отборе мы пользовались следующими параметрами:

- Реальные условия кредитования.

- Сложность оформления.

- Требования к заемщикам.

- Наличие или отсутствие скрытых платежей, страховок.

- Преимущества для владельца – бонусы, привилегии.

- Надежность банковской компании, её опыт и стаж работы на рынке.

В отборе участвовали только крупнейшие банки страны, которые могут предложить своим клиентам не только привлекательные тарифы, но и высокую надежность. Мы использовали данные из ТОП-50 крупнейших банков по величине активов, чтобы вы могли доверить свои деньги только самым лучшим.

Кто может получить кредитку, какие документы нужны

Разные банки предлагают различные условия оформления карточки с кредитными средствами. Но есть и общие правила. Шанс на получение кредитки есть у всех граждан Российской Федерации в возрасте от 21 года до 60 лет, которые официально трудоустроены и могут предоставить соответствующий пакет документов

Важно, чтобы человек имел стабильный доход, положительную кредитную историю или вообще ранее не брал кредитов

Для оформления кредитки потребуется предоставить ряд документов, перечень которых может быть отличным в разных банках.

Основным набором документации, требуемой абсолютно везде, является:

Кредитные карты с кэшбэком без годового обслуживания

Кредитная карта с бесплатным обслуживанием и кэшбэком – это отличное сочетание для тех, кто хочет минимизировать свои расходы, и получить максимум выгоды от пользования кредиткой. И действительно, зачем переплачивать банку просто за тот факт, что у вас есть его «пластик»?

Таких предложений достаточно много, но при этом есть банки, которые дают возможность бесплатного пользования пластиком, но при этом вы должны выполнить какие-либо условия. Например, хранить свои деньги на счету, тратить определенные суммы и т.д.

Мы отобрали для вас программы, по которым плата за обслуживание всегда будет нулевой:

| Карта | Сумма лимита, руб. | Проценты, в год | Грейс период, дн. |

| Халва | До 350.000 | От 0% | До 1080 |

| Card Credit Plus | До 600.000 | От 0% | До 55 |

| Комфорт (на сайте банка Восточный) | До 300.000 | От 11,5% | До 56 |

| МТС Cashback | До 500.000 | От 11.9% | До 111 |

| Opencard | До 500.000 | От 13,9% | До 55 |

Многие из этих карт в таблице мы уже изучали, а вот карточку от ФК Открытие мы еще не рассматривали. Итак, Opencard – это классическая кредитка с возможностью использования от 20 до 500 тысяч рублей, при этом действует ставка от 13,9% до 29,9% годовых.

Присутствует льготный период до 55 дней, а минимальная платежка ежемесячная – всего 5% от суммы основного долга. Обслуживание бесплатное, за выпуск карточки с вас возьмут 500 рублей, при наличии общих расходов от 10000 рублей деньги вернутся на счет в виде бонусов.

Кэшбэк доступен в виде бонусной программы, которая предназначена, в основном, для путешественников. Вы можете получить до 11% в выбранной категории, максимально – до 3000 бонусов в месяц. Ими вы компенсируете покупки, либо оплачиваете отель на портале travel.open.ru.

Кто может стать заемщиком? Гражданин РФ в возрасте от 21 до 75 лет, со стажем работы от 3 месяцев, постоянной пропиской и справкой о доходах. Если вам нужен лимит до 100.000 рублей, то можно подтвердить платежеспособность косвенными способами.

Как правильно выбрать кредитку с кэшбэком

Есть ряд важных факторов, влияющих на использование и позволяющих получать максимальный доход по банковскому продукту. Рассмотрим их подробнее:

- категории кэшбэка (кафе, рестораны, супермаркеты, АЗС, путешествия и т.д.);

- процент возврата (от 1% до 10%, в отдельных категориях до 30%);

- вид начислений (мили, баллы, реальные деньги);

- ограничения по сумме кэшбэка.

При выборе бонусной программы учитывайте количество магазинов-партнеров и специфику торговых точек. Если это ограниченный перечень товаров и услуг, то такую карту с кэшбэком стоит оформлять только при активном использовании данных категорий. Например, если кредитка с милями за авиабилеты, а у вас частые перелеты.

Еще один момент – стоимость обслуживания. Она должна быть минимальной или вообще отсутствовать. Иначе размер кэшбэка ее не перекроет.

Особенности

Получить высокий кэшбэк с любой покупки не всегда удается, но эмитенты предлагают держателям дополнительные бонусы в виде овердрафта либо рассрочки. Если это кредитная карта, то у неё может быть увеличенный льготный период

На что еще обращают внимание:

- комиссии – безналичные покупки выгоднее, но завышенные проценты на снятие и пополнение нивелируют бонусный доход;

- банковский сервис – обслуживание без оплаты станет приятным дополнением. Иногда финансовые организации оснащают карты с функцией кэшбэк на все бесплатным интернет-банкингом и СМС-информированием;

- проценты на остаток – для дебетового пластика предусмотрена функция накопления. Размер отчислений определяется суммой неснижаемого остатка и величиной ежемесячных расходов;

- дополнительные услуги – банки поощряют клиентов приветственными бонусами, страхованием жизни, юридическим сопровождением. Путешественникам предоставляется доступ в бизнес-залы аэропортов и бесплатные страховки.

Выгодно ли пользоваться кредитной картой в 2021 году?

С каждым годом все больше и больше владельцев кредитных карт рассказывают о плюсах использования этого банковского предложения. Также есть те кто имеет финансовые проблемы, тем самым рискует стать должником если что-то случится с ним или его работой.

Чтобы карта была выгодной, то нужно пользоваться ей следующим образом:

- Научитесь считать свои доходы и доходы, потому как по долговой статистике, те клиенты которые тратят больше чем зарабатывают, то у тех получается что их задолженность растет как снежный ком.

- Запомните, что вы должны быть уверенны в своей платежеспособности и заранее соизмерять долги, тем самым задолженность не должна быть больше 1/3 вашего дохода.

- Счет кредитки это деньги которые нужно отработать, поэтому всегда учитывайте что это чужие деньги и относитесь именно так.

- Кредитные карты с кэшбэком в отличие от дебетовых, снятие наличных всегда идут с комиссией и не насчитывают проценты на остаток, поэтому храните только те сбережения которые планируете потратить в ближайшее время.

- Покрытие задолженности делайте за 2-3 дня до окончания льготного периода, так как банк может не успеть обработать ваш платеж.

- Делайте транзакции регулярно, так как есть опция за «неактивность», если карта неактуальна, то оформите отказ.

- Закрывая кредитную карту с кэшбэком требуйте от банка справку об отсутствии задолженностей.

Условия выбора кредитки с cashback

Думаете, самое главное – размер кэшбэка? Нет. На выгодность влияют и другие факторы. Дороговизна обслуживания карточки, особые условия использования превращают cashback в пыль.

Какой должна быть идеальная банковская карта:

- За любые товары или услуги начисляется большой кэшбэк.

- Обслуживание бесплатно.

- Проценты на остаток насчитываются ежедневно.

- Размер ежемесячного кэшбэка не ограничен.

- Cashback выплачивается сразу реальными деньгами.

- Интернет-банкинг, СМС – бесплатны.

Увы, я не нашла такой карты. Но выбрала самые выгодные варианты из существующих и составила рейтинг для вас.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Сравнение дебетовых карт с кэшбэком

Дебетовая карта – банковский инструмент для хранения собственных средств. Кроме очевидного удобства, лучшие дебетовые карты могут похвастаться дополнительными преимуществами. Доход с них можно получить в виде того же кэшбэка и процента от суммы личных средств на остатке. То есть банк ежедневно начисляет проценты от суммы на счету, которые возвращаются в конце месяца или квартала.

Если изучить рейтинг дебетовых карт с большим кэшбэком, сложно определить «победителя». В этом вопросе каждый может подобрать продукт с условиями, которые устраивают именно его. Где-то больше процент возврата, а где-то легче потратить бонусы. В наш обзор самых выгодных карт с кэшбэком вошли только проверенные.

С бесплатным обслуживанием

За использование пластика банк может снимать ежемесячную плату, это относится и к дебетовым, и к кредитным картам. Плата обычно небольшая, но почему бы не сэкономить и на этом? Сегодня бесплатную карточку можно выбрать среди десятков предложений.

Карты без годового обслуживания:

- карта РокетБанка с повышенным кэшбэком и бесплатным обслуживанием;

- карта «СASH BACK» банка Восточный;

- карта «Tinkoff Black» от Тинькофф;

- «Твой Кэшбэк» от Промсвязьбанка;

- Opencard ФК Открытие;

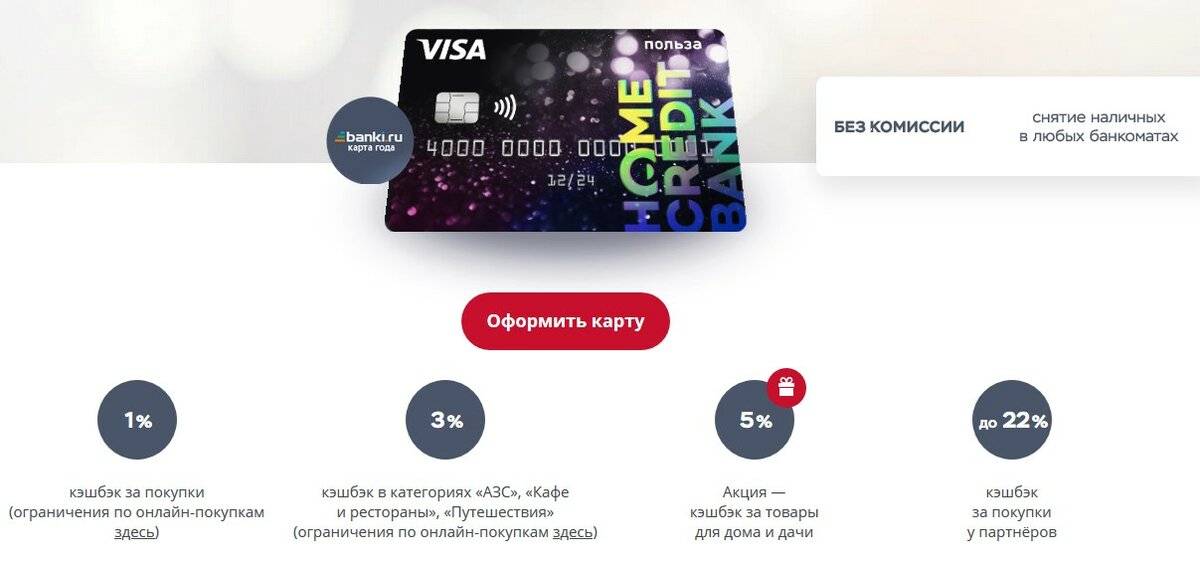

- «Польза» Хоум Kредит Банка.

Еще популярности набирает дебетовая карточка, которую предлагает Уральский Банк Реконструкции и Развития (УБРиР). Продукт выпускают под названием «Максимум», по условиям на счет возвращается и кэшбэк, и начисляется процент на остаток средств. Вариант, достойный внимания, но бесплатное обслуживание только со второго года использования. Также годовая стоимость не снимается, если владелец тратит от 12 000 руб/мес по карте Classic, и от 30 000 руб/мес по карте Gold.

Карты с кэшбэком и процентом на остаток

Мы дошли до основной опции, которая нас интересует – прямой доход от карты. Конечно, идеально, если карточка предлагает сразу две опции: кэшбэк и начисление процента. Пока что подавляющее большинство дебетовых и кредитных карточек могут похвастать только одной функцией. Но мы нашли несколько продуктов, которые совмещают оба варианта дохода.

По каким картам начисляют процент:

- Начисление процентов на остаток по карте «Tinkoff Black» происходит каждый месяц в виде денег, а не бонусов. До конца 2022 года новые пользователи получают 10%, все остальные – по 6%.

- 10% годовых на остаток и кэшбэк на все покупки можно получить от Home Credit с картой «Польза».

- Карта Райффайзен Банка «Всё сразу» предлагает полный пакет: до 5,5% на остаток и до 3,9% возврата с любых покупок. Новым клиентам первый год использования бесплатный.

- Карта Альфа-банка с кэшбэком на все покупки. Оформить можно кредитную или дебетовую, в обоих случаях есть выгодные опции.

Что нужно для оформления кредитной карты с cash back

Каждый банк устанавливает свои условия выдачи. Вы можете оформить кредитную карту без справок и поручителей, а можете выбрать вариант со справками. Если есть возможность документально доказать доход, лучше это сделать. Кредитные карты со справками обладают следующими преимуществами:

- повышенная линия кредита. Без справок лучше сразу не рассчитывать на лимит больше 10000-20000 гривен. Если же справки есть, можно получить линию на 50000 гривен и выше;

- пониженные ставки. Кредитные карты, выдаваемые со справками, всегда обходятся дешевле. Банки снижают процентные ставки, так как расширенный пакет документов снижает риски невозврата;

- повышенная вероятность одобрения. Таким клиентам кредиторы доверяют гораздо больше.

Но и без справок можно оформить кредитку с кешбеком. Как правило, к паспорту нужно дополнительно приложить идентификационный код. Отсутствие справок не отменяет необходимости работать, в заявке клиент указывает информацию о месте трудоустройства и дохода.

Требования к заемщикам в каждом банке разные, единых нет. Один банк работает только с гражданами 23-65 лет, другой готов рассмотреть заявки более молодых или пожилых граждан. Также обязательны для оформления гражданство Украины и наличие прописки в регионе присутствия банка. Все кредитные карты на Бробанк.ру сопровождаются подробным описанием и указанием требований.

ПАО Росбанк

Кредитная карта Виза ― Можно все, имеет высокий кэшбэк.

Бонусы на инструменте самостоятельно выбирает клиент, при увеличении расходов ― увеличивается и возврат, однако нужно для оформления предоставить выписку об официальных доходах:

- 1,0% ― на все, 10,0 ― выбранные категории, возврат не более 5 тысяч ежемесячно;

- максимальный размер ― 1 млн руб.;

- льготы ― 60 текущих суток;

- годовой процент ― 26,90 пункта;

- выпуск продукта ― 0 рублей;

- обслуживание ― 890, при 12-месячном обороте не менее 180 тысяч ― бесплатно;

- оформление ― онлайн;

- изготовление ― 5 рабочих дней.

Плюсы ― высокий возврат, самостоятельный выбор категорий кэшбэка, кредитная карта системы Виза. Минус также один ― справка 2-HДФЛ.

Дебетовая «Мультикарта» с кэшбэком от ВТБ24.

Мультикарта — попытка ВТБ24 универсальную карту, которая бы подошла абсолютно всем. В карте присутствует 6 видов программ лояльности. Каждая программа предоставляет клиенту особые условия по начислению кэшбэка или бонусов/миль.

Выбрать можно только одну из них, однако выбранную программу можно поменять раз в месяц. Что они из себя представляют?

- Cashabck — кэшбэк до 2% за любые покупки по карте.

- Авто — кэшбэк до 10% за покупки в категории авто (в других категориях cashback не предусмотрен).

- Рестораны — кэшбэк до 10% за покупки в категории рестораны (в других категориях cashback не предусмотрен).

- Коллекция — до 4% бонусами за любые покупки по карте.

- Путешествия — до 4% милями за любые покупки по карте.

- Сбережения — надбавка к базовой ставке % на остаток от 1 до 1.5% годовых. (кэшбэка нет)

Как видно из условий, выбор категорий Авто, Рестораны или Сбережения лишает вас кэшбэка во всех остальных категориях, что уже не есть хорошо.

Еще один существенный минус — необходимость поддерживать ежемесячный уровень расходов по карте сыше 75 000 рублей. Только в этом случае вы сможете получить максимально выгодные условия по каждой из предложенных опций. Полные условия выглядят так:

Как видите при расходах ниже 5 000 рублей в месяц вы не получите вообще ничего. И только при расходах от 75 000 в месяц условия Мультикарты становятся привлекательными.

С процентами на остаток та же история:

К тому же проценты начисляются только на сумму до 100 000 рублей.

Прочие условия использования Мультикарты ВТБ24

Оформление — бесплатно

Обслуживание — Бесплатно — при ежемесячных расходах по карте 15 000 рублей, остатке на счету свыше 15 000 рублей или поступлениях на счет З/П от 15 000 р..В других случаях — 249 рублей в месяц.

Снятие наличных в любых банкоматах — условия следующие:

При этом нужно учитывать, что сначала банк возьмет с вас комиссию в 1% (минимум 300 рублей) за каждое снятие, и только в следующий месяц вернет вам ее, при соблюдении вами условий.

Онлайн переводы — бесплатно, при соблюдении условий:

Опять же, сначала банк возьмет с вас комиссию, и вернет ее только на следующий месяц.

В целом Мультикарта от ВТБ24 ориентирована на более менее состоятельных клиентов, способных поддерживать необходимый уровень расходов в месяц. А учитывая что самые «вкусные» условия достигаются при расходах в 75 000 рублей в месяц, данное предложение выглядит не так уж и привлекательно. Кто из вас тратит на АЗС больше 75 000 рублей ежемесячно?

![Рейтинг лучших карт с кэшбэком в 2019 [обновлено]](https://kredit-on.ru/wp-content/uploads/3/5/e/35e9005cae421b1d3e919598b10a269f.png)