Тысячи заемщиков лишились своего единственного жилья за долги

В 2018-2019 году тысячи заемщиков, заложивших своё единственное жилье в микрофинансовых организациях, лишились его. Причем большинство из них – жители Москвы, Санкт-Петербурга Московской и Ленинградских областей.

Федеральный закон №271-ФЗ от 02.08.2019 запрещает коммерческим МФО с 1 октября 2019 года выдавать потребительские займы (займы, не связанные с предпринимательской деятельностью) под залог недвижимости. Выдача подобных займов разрешается лишь банкам, потребительским кооперативам и государственным финансовым организациям. Причем максимальная процентная ставка по таким займам ограничивается размером, установленным Советом директоров Банка России.

Микрофинансовым организациям запретят выдавать займы под залог жилья

Фото: Агентство Москва

По данным ВЦИОМ, половина россиян считают микрозаймы жизненной необходимостью. Но не все могут вернуть кредит: долги граждан перед микрофинансовыми организациями ежегодно растут и уже достигают почти 40 миллиардов рублей. У многих должников кредиторы отбирают единственное жильё. 18 апреля Госдума приняла в первом чтении законопроект, запрещающий выдавать кредиты под залог квартиры.

Жилищное рейдерство скоро закончится

Авторами инициативы стали депутаты и сенаторы во главе со спикерами обеих палат Валентиной Матвиенко и Вячеславом Володиным. По словам председателя Комитета Госдумы по финансовому рынку Анатолия Аксакова («Справедливая Россия»), поводом для разработки инициативы стали обращения граждан, которые оказались на улице из-за действий микрофинансовых организаций. Один из громких случаев произошёл в 2018 году, когда из квартиры выселили Юлию Каплун с тремя маленькими детьми. Её мать взяла микрокредит на сумму 1,35 миллиона рублей под залог квартиры. Для суда решающим аргументом стала подпись заёмщика под договором, в котором он соглашается брать кредит на таких рискованных условиях.

Чтобы защитить граждан от необдуманных решений и мошенничества микрофинансовых организаций, законопроект устанавливает запрет на выдачу займов под залог жилья или долей на имущество. Одновременно предусматривается введение более жёстких требований к капиталу МФО. «Сегодня такую организацию можно создать с капиталом в десять тысяч рублей, а предлагается увеличить требования до пяти миллионов рублей, то есть в 500 раз», — уточнил Анатолий Аксаков. При этом устанавливаются репутационные требования к учредителям и руководителям МФО.

Комментируя инициативу, спикер Госдумы Вячеслав Володин заявил, что принятие законопроекта позволит пресечь охватившую российские регионы волну жилищного рейдерства. «Недопустимо, когда гражданин лишается единственной квартиры из-за незначительного по сравнению с её стоимостью микрокредита», — отметил он.

При этом поправки устанавливают, что микрофинансовые организации смогут идентифицировать клиентов с помощью государственных информационных систем. «Это позволит пресекать получение займов мошенниками с помощью чужих паспортных данных», — уточнил спикер Госдумы.

Снизятся ли ставки по микрокредитам?

Комментируя законопроект, депутаты интересовались, когда снизятся ставки по микрокредитам. Коммунист Алексей Куринный подчеркнул, что сегодняшние проценты по займам «погружают людей в кабалу» и отнимают половину пенсий и зарплаты. В других странах ставки МФО не превышают 30 процентов, сказал парламентарий.

В России с 1 января 2019 года вступил в силу закон, согласно которому ставка по микрокредиту ограничена 547 процентами в год (1,5 процента в день). С 1 июля она составит 365 процентов ежегодно (один процент в день). До 2019 года ставка в годовом исчислении равнялась от 300 до 800 процентов от суммы кредита. При этом установлено, что проценты начисляются только на сам кредит, хотя ранее МФО делали начисляли их на всю сумму вместе с уже накопленными процентами, штрафами и пенями.

Анатолий Аксаков заверил, что ставки по микрокредитам продолжат снижаться.

Зачем нужны МФО?

Первый зампред Комитета Госдумы по экономполитике Валерий Гартунг («Справедливая Россия») предложил вообще запретить МФО. Зачем они нужны, если кредиты могут выдавать обычные банки? По словам Аксакова, банки не всегда и не всем дают кредиты, а деньги необходимы обычным людям и мелким предпринимателям на различные цели. Кстати, законопроект предлагает увеличить максимальный размер микрозайма с 1,5 до трёх миллионов рублей, что будет способствовать развитию малого бизнеса.

Микрофинансовые организации действуют во всём мире, в том числе в США и в Европе. «Они должны существовать в цивилизованном пространстве и помогать гражданам и бизнесу, — сказал Анатолий Аксаков. — Законопроект создаёт цивилизованные и достаточно жёсткие условия для деятельности таких организаций».

Зампред Комитета по финрынку Игорь Дивинский («Единая Россия») добавил, что принятие законопроекта позволит «почистить» рынок МФО и убрать оттуда мошенников, так как устанавливается размер капитала и требования к топ-менеджерам. Сейчас, по статистике Центробанка, нелегальных микрофинансовых организаций в России в три раза больше, чем легальных, зарегистрированных в реестре Центробанка.

Порядок изъятия жилья неплательщика

Жилье передается в качестве залога, что дает кредитору право изъять его в случае, если должник не исполнит свои обязательства по договору. Однако потерять дом можно только в крайнем случае. МФО прибегают к такому только в том случае, когда клиент перестал вносить платежи и не выходит на связь.

Сначала кредитор обращается в соответствующие органы. В ходе судебного процесса устанавливается юридическая сила кредитного договора. Если все в порядке, то суд передает дело судебным приставам, которые, в свою очередь, изымают имущество ответчика и продают его в пользу займодателя.

Чтобы не допустить этого, достаточно поддерживать связь с кредитором, и своевременно вносить платежи. Если же такой возможности нет, необходимо честно рассказать представителю банка о проблеме и попытаться решить ее вместе. Ведь в первую очередь кредитор заинтересован в том, чтобы вернуть деньги, и получить прибыль. Обращение в суд – неприятная процедура для обеих сторон.

Как работала схема по изъятию единственного жилья за долги?

Ни для кого не секрет, что согласно действующему законодательству единственное жилье не могут забрать за долги. Исключение составляет ситуация, когда единственное жилье предоставлено в залог в качестве обеспечения по кредитному договору (договору займа). Подробнее об этом читайте в нашей статье «Единственное жилье заберут за долги?!».

Зная это, вряд ли кто-то решится взять 100-200 тысяч рублей в долг под залог единственного жилья. Тем более не у банка, а у микрофинансовых организаций под высокий процент. Но несмотря на это в 2017 – 2019 гг резко выросло количество займов, выданных МФО под залог недвижимости. Кто эти люди, которые решались на столь отчаянный шаг?

Находясь под гнётом коллекторов и кредиторов, люди не отдают отчет своим действиям и соглашаются оформить большой займ под залог единственного жилья. Причем, когда речь доходит до передачи денег часть займа уходит на посреднические услуги:

- кредитных брокеров, оказавших содействие в получении займа;

- специалистов, занимающихся регистрацией сделки в Росреестре (договоры залога недвижимого имущества подлежат обязательной государственной регистрации там);

- и т.п.

Мало того, что на руки человек получал существенно меньше, чем указано в договоре, но и процентная ставка по такому займу выше средней ставки по банковским кредитам, предоставляемым под залог недвижимости.

Через некоторое время люди, получившие займы, под залог единственного жилья, осознавали, что платить в срок по займу не в состоянии, но и оставаться «на улице» без жилья они не собираются. Единственная надежда в этой ситуации у людей на юристов, которые попытаются через суд признать договор залога недействительным. Но на практике перспектива сохранения жилья в подобной ситуации туманная, т.к. МФО, выдающие подобные займы, очень продуманно подходят к выдаче займов под залог недвижимости:

- заемщика обычно фотографируют с паспортом и веером денег для того, чтобы в суде нельзя было оспорить отсутствие факта передачи денег в полном объеме;

- указывается цель займа: на ремонт предоставляемого в залог жилья, а не на рефинансирование. Делается это для того, чтобы не было проблем с выселением несовершеннолетних детей (статья 78 Федерального закона №102-ФЗ «Об ипотеке (залоге недвижимости)» упрощает выселение, если займ под залог недвижимости был взят на его покупку или ремонт).

Реальной перспективы сохранить даже единственное жилье, предоставленное в залог в качестве обеспечения по займу, по которому Вы не в состоянии платить, нет. Можно лишь оттянуть его реализацию на 1-2 года, затянув процесс в суде, а потом обратившись за банкротством. Подробнее…

Требования к квартире или дому для залога

Теперь рассмотрим основные требования, актуальные для всех кредиторов, принимающих в качестве залога жилье клиента. На сегодняшний день их перечень выглядит следующим образом:

- В большинстве случаев потенциальный заемщик должен быть гражданином РФ. В качестве доказательства предоставляется паспорт. Однако это актуально не для всех организаций. Некоторые сотрудничают и с иностранными гражданами;

- Любой вид регистрации на территории России (постоянная или временная);

- Возраст от 18 лет. А максимальный лимит варьируется в зависимости от конкретного кредитора;

- Наличие постоянного источника дохода;

- Отсутствие плохой кредитной истории. Однако некоторые МФО выдают кредит под залог жилья и тем, кто имеет просрочки в прошлом;

- Каждый кредитор выдвигает свои требования касаемо недвижимости, принимаемой в качестве залога. Объект должен иметь все необходимые документы, а также пройти проверку сотрудника компании.

Театральный роман

Иными словами, законопроект бьет “своих”, чтоб “чужие” боялись. “Постоянно приходится слышать о неблаговидном поведении кредиторов, граждан постоянно втягивают в сомнительные схемы. Но, как всегда, законодатели руководствуются принципом: чтобы избежать проблем, нужно все запретить, не разбираясь, кто прав, кто виноват, — комментирует глава Первого ипотечного агентства Максим Ельцов. — Естественно, возникает вопрос к законодателям: вот примете закон, а разве нельзя будет кредитовать под залог частным образом? И “грешившие” МФО мгновенно перейдут в частный сектор. И опять придется сочинять новые законы”.

Между тем, подсчитали в Северо–Западном ГУ Банка России, в 2018 году на территории СЗФО выявлено 120 “черных кредиторов” — юридических лиц и индивидуальных предпринимателей, которые незаконно предоставляли займы населению. Около 55% из них незаконно использовали в своих названиях словосочетания “микрофинансовая компания” или “микрокредитная компания”. Порядка 13% нелегальных кредиторов — индивидуальные предприниматели.

Есть и другие цифры. Рост совокупного портфеля микрозаймов в стране происходит на фоне сокращения численности МФО (–12% за 2018 год), которая на 1 января 2019 года составила 2002 компании (53 МФК и 1949 МКК). И ведь эти 12% в большинстве своем не ушли в другие сферы, они остались на рынке, только теперь работают нелегально.

Хорошо, что обсуждаемая законодательная инициатива не слишком увеличит отток легальных кредиторов в нелегальные. Но после “публичной оферты” президента “антимикрофинансовые” законопроекты к осенней сессии “попрут как грибы”. И вполне может случиться, что к 2020 году весь рынок микрозаймов уйдет на темную сторону.

Делая акцент на социальной составляющей, правильным было бы ограничить именно рынок залогового кредитования на покупку жилых объектов, то есть кредитов и займов, не связанных с коммерческой деятельностью.

Рынок кредитного продукта под залог недвижимости еще очень молод в РФ и только начинает свое развитие. Ограничение на его начальной стадии в пользу кредитных организаций, безусловно, будет способствовать формированию более четкого и регулируемого рынка.

В части продукта «рефинансирование» или «консолидация нескольких кредитов в один» для снижения долговой нагрузки — данное ограничение для формата «займы» особого влияния не окажет, поскольку такие программы уже реализуют и банки, и тут нет ничего сверхнового.

Игорь Жигунов

заместитель гендиректора ООО «Национальная фабрика ипотеки»

Законодатель и Верховный суд РФ давно и последовательно ограничивают возможности МФО в вопросе взаимоотношений с должником. Например, самые свежие изменения в Закон РФ «О потребительском кредите (займе)» ставят предел размера общей ответственности должника в 2,5 суммы займа.

Судебная практика по таким делам вполне сложилась и не допускает недобросовестного поведения МФО и кабальности кредита. С другой стороны, чрезмерно жесткие требования к легальным кредиторам могут создать условия для появления нелегальных сверхжестких игроков.

Алексей Вялков

адвокат

Игорь Чубаха

Все статьи автора

30 апреля 2019, 11:14

1111

Обсуждаем новости здесь.

Присоединяйтесь!

Трактат о жилище

Конечно, банковское сообщество приветствует вытеснение конкурентов с рынка жилищных кредитов. “Абсолютно правильная законодательная инициатива”, — говорит территориальный менеджер по ипотеке Северо–Западного филиала банка “ФК Открытие” Татьяна Хоботова.

Но доля МФО настолько мала, что Эльман Мехтиев не верит, будто за инициативой стоит банковское лобби. “На мой взгляд, это маловероятно. Все–таки у банков и МФО разная клиентская база. Так, если говорить про займы микрофинансовых организаций именно под залог недвижимости, то ими зачастую пользуются представители малого предпринимательства, — рассуждает председатель Совета СРО “МиР”. — И таких клиентов банки кредитуют неохотно, отказывая порой сразу на входе, потому что, например, это ИП или стартап”.

По словам эксперта, до этого года большинство МФО были сосредоточены на выдаче небольших займов, где залог не требуется. Впрочем, после недавнего снижения предельно допустимых показателей размера обязательства заемщика перед МФО (так называемых “иксов”) и дневной ставки многие компании оказались вынуждены корректировать бизнес–модели и переходить из сегмента PDL в Installment.

“Причина возникновения законопроекта скорее связана с недостаточным разграничением в сознании общественности и, к сожалению, многих законодателей легального микрофинансового и нелегального рынков и болезненностью самого вопроса, так как в СМИ в последнее время такие случаи получают широкое освещение”, — полагает Эльман Мехтиев.

При этом на самом деле ситуации с каким–либо нарушением прав заемщиков с участием МФО не массовые. Так, за последний год в СРО “МиР” не поступило ни одной жалобы от заемщика по обозначенному вопросу.

Основные условия для займов под залог дома

Для таких кредитов предусмотрены особые условия, несколько отличающиеся от других тарифов. Хоть конкретные условия зависят от того, в какую компанию вы обращаетесь, можно составить общий список для всей сферы. Он выглядит следующим образом:

- Любые сроки до 30 лет;

- Неограниченный объем, зависящий от залогового жилья;

- Небольшой пакет требуемых документов;

- Процентная ставка применяется каждый день, поскольку это микрозайм;

- Как правило, сумма кредита не может превышать стоимость залоговой недвижимости. А в большинстве случаев она составляет лишь процент от рыночной цены (в пределах от 50 до 90%);

- В качестве залога можно предоставить практически любые объекты. МФО проведет оценку и выявит возможность заключения договора на основании такого залога;

- Можно оформить залог как на имеющееся, так и ипотечное имущество. На время действия договора собственник не может передавать, продавать и проводить подобные процедуры с объектом;

- В случае нарушения условий договора компания может изъять жилье. Однако это происходит не сразу;

- Все документы оформляются в присутствии нотариуса;

- Клиент продолжает пользоваться своим жильем на время действия договора.

Почему потребовался закон?

Если залоговые микрозаймы имеют столько преимуществ, то почему потребовалось закрывать это направление? Одной из причин можно назвать невысокую финансовую грамотность россиян. Дело в том, что оформить микрозаймы можно под залог даже единственного жилья. Граждане слышали краем уха, что вроде бы единственное жилье у нас за долги не забирают, поэтому охотно соглашались на оформление займа, считая, что ничего страшного с ними не случится.

Однако законодательство, когда говорит об иммунитете единственного жилья, делает важную оговорку, о которой знают уже далеко не все заемщики. Если единственное жилье выступает залогом, то есть является предметом ипотеки, то за долги его забрать можно.

Таким образом, получается, что, когда россияне берут обычные потребкредиты, они действительно не рискуют единственной квартирой, доставшейся от бабушки, но когда происходит оформление займа под залог жилья, то здесь уже в случае неуплаты долга кредитор имеет полное право обратиться в суд и потребовать продажи имущества. И, как показывает практика, суд встает на сторону кредитора. Должник из-за такого займа может просто остаться на улице.

Самое обидное, что клиент мог взять в долг незначительный по сумме микрокредит, а придется расплачиваться целой квартирой, которую могут продать ниже ее рыночной стоимости. В особо тяжелых случаях гражданин может лишиться и единственного жилья, и еще остаться должен кредитору.

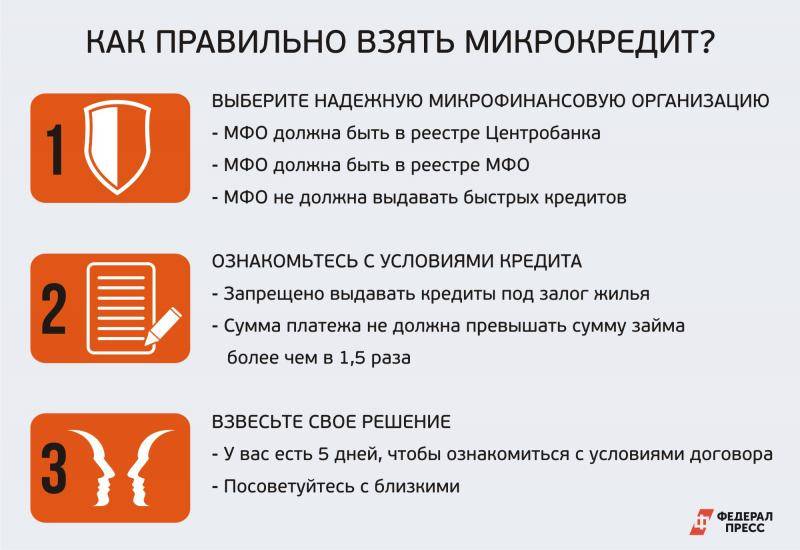

Советы заемщикам

Принятые поправки в закон касаются легальных микрофинансовых организаций, которые находятся в специальном реестре и официально ведут свою деятельность на рынке. Однако есть и теневой сегмент, которому правила не писаны.

Чтобы защититься от таких кредиторов, гражданам всегда нужно проверять кредитора

Если гражданин ищет информацию о микрофинансовой организации в интернете, то нужно обратить внимание на специальную пометку, которая появляется в результатах выдачи поисковых систем. Эта отметка есть только у легальных компаний, и она указывает на то, что МФО входит в специальный реестр Центробанка

Также можно проверить компанию по самому реестру. Он находится на официальном сайте регулятора. Список включает в себя все действующие компании, а также упоминает МФО, которые ранее имели право работать на рынке, но сегодня лишены такой возможности.

Напомним, также об еще одном важном нововведении, направленном против подпольных кредиторов. В частности, им запретили обращаться за судебной защитой

Это значит, что если гражданин взял у нелегального кредитора микрозайм, а потом не смог его вернуть, то кредитор не сможет подать на него в суд и обратиться к приставам за помощью. Возможно, ему придется работать с коллекторами или пытаться вернуть деньги своими силами.

Займы под залог жилья. Преимущества

Надо отметить, что займы под залог жилья пользуются довольно большой популярностью у россиян. У них есть ряд важных преимуществ:

- Крупная сумма займа

- Длительный срок кредитования

- Быстрое оформление займа

- Отсутствие бюрократической составляющей

- Лояльность по отношению к качеству кредитной истории

Для сравнения, срочные займы до зарплаты, как правило, выдаются на 30 дней и их размер часто не превышает 30 тыс. рублей. Конечно, в последнее время МФО стали активно продвигать займы с более крупными суммами, однако все равно они не дотягивают до возможностей займов под залог жилья. Здесь в зависимости от стоимости жилья гражданин может получить наличными несколько миллионов рублей и все это за очень короткий промежуток времени.

При этом не нужно собирать справки и документы, как банке. Никто не обратит внимания на кредитную историю. Немаловажным плюсом является процентная ставка по таким займам. Если держатели займов до зарплаты сегодня платят 1% в день, то у владельцев займов под залог недвижимости ставка может составлять всего несколько процентов в месяц.

Неудивительно, что спрос на такие займы был достаточно устойчив, особенно, если учитывать падение реальных доходов населения, которое продолжается уже несколько лет подряд. Чтобы поддержать свой уровень жизни, граждане вынуждены регулярно обращаться за заемными средствами. И желательно, чтобы можно было взять крупную сумму под невысокий процент и с минимальными требованиями к клиенту. Займы под залог жилья отвечали этим параметрам.

Из-за чего могут не дать деньги под залог жилья

Получить займ под залог недвижимости можно практически во всех ситуациях. Главное отвечать всем требованиям, а также предоставить нотариально заверенные документы, обладающие юридической силой.

Если все в порядке, то у компании не будет повода отказать в выдаче денежных средств под залог жилья. Как известно, такой услугой могут воспользоваться даже те, кто:

- Не может подтвердить официальный источник дохода с помощью справки;

- Уже имеет активные кредиты и не может погасить их, вследствие чего решил оформить еще один займ для погашения предыдущих;

- Имеет плохую кредитную историю.

Конечно, клиенту будет отказано, если он не подходит под минимальные требования, предоставил ложную информацию или неверные документы.

Еще одна причина отказа – отсутствие обязательной страховки. Она позволяет кредитору получить гарантию того, что даже в случае возникновения непредвиденных обстоятельств деньги будут возвращены.

Сегодня кредиторы требуют заключить несколько договоров страхования:

- На объект. Деньги будут возмещены, если с объектом что-то случится (не по вине собственника);

- На титул. Это позволяет застраховаться от того, что документы являются поддельными, недостоверными, просроченными и тому подобное;

- На жизнь заемщика.

Белая гвардия

Между тем минувший год рынок микрозаймов закончил благополучно. Как грустно пошучивают представители данного рыночного сегмента, это был последний хороший год.

По подсчетам ЦБ, портфель микрофинансовых организаций вырос на 45%, до 163,6 млрд рублей. Количество непогашенных договоров увеличилось на 44% — до 9,4 млн единиц.

Как подчеркивают в Банке России, такая динамика фиксируется на фоне адаптации к ранее введенным регулятивным требованиям, направленным на повышение устойчивости компаний, сдерживание темпов роста PDL–сегмента (сегмент займов до зарплаты) и защиту потребителей от чрезмерной долговой нагрузки.

При этом регулятор констатирует, что развитие происходило преимущественно за счет среднесрочных потребительских микрозаймов (Installments): соответствующий портфель за 12 месяцев увеличился более чем наполовину (+52%).

В общем, залоговые кредиты под недвижимость не являются для “белых” МФО, то есть участников легального рынка, “золотой коровой”.

“Если мы говорим про легальный рынок — участников реестра Банка России, — сегмент займов под залог недвижимости небольшой: их выдают порядка 5% от общего количества МФО. То есть к заметному сокращению реестра законодательная инициатива вряд ли приведет. Поэтому вопрос влияния здесь скорее идеологический”, — поясняет председатель Совета СРО “МиР” Эльман Мехтиев.

Объем микрокредитов под залог недвижимости опрошенные “ДП” эксперты оценить затруднились.

Если даже предположить, что под залог недвижимости МФО выдали 5% займов, то под законодательным ударом оказывается рынок размером 8 млрд рублей (а реально гораздо меньше, потому что у организаций, работающих на этом рынке, есть и другие виды займов). Это “ни о чем” по сравнению, например, с банковским ипотечным рынком.

Объем ипотечных кредитов для покупки жилья на вторичном рынке, выданных в 2018 году банками, увеличился на 57% по отношению к 2017 году — до 2,14 трлн рублей.

Проблема серых кредиторов

Ситуация усугубляется также работой недобросовестных кредиторов, которые лишены права выдавать микрозаймы, но продолжают вести подпольную деятельность. Такие игроки заинтересованы уже не в заработке на процентах от выдачи средств, а скорее на получение за бесценок заложенного имущества.

Заемщика могут намеренно подводить к просрочке, чтобы начать начисление штрафов и пени. Если гражданин не сможет быстро погасить всю сумму выданного микрокредита, то серый кредитор начнет процедуру взыскания заложенного имущества.

СМИ неоднократно рассказывали о случаях, когда граждане, не вчитываясь в договор, ставили подпись, а потом судились с кредиторами, которые из-за долга в 150-200 тыс. рублей хотели пустить с молотка трехкомнатную квартиру.

В некоторых случаях речь шла даже не о договоре займа. Гражданам давали подписать договор купли-продажи недвижимости. При этом клиенты были уверены, что это всего лишь оформление займа под залог жилья. Фактически, же они продавали свою квартиру, получая взамен небольшую сумму кредита.