Почему возникает такая проблема

Любой займ является официальным долгом, который должен возвращаться в соответствии с условиями кредитного договора

Поэтому перед оформлением любого займа, который при этом может быть небольшим, важно убедиться, что заемщик сможет справляться с дополнительной кредитной нагрузкой

Причин, по которым отсутствуют нужные средства для выполнения заемных обязательств, может быть несколько:

- решение оформить кредит было принято спонтанно и необдуманно, поэтому заемщик не оценил заранее свои финансовые возможности;

- наличие еще нескольких займов, в результате чего общий ежемесячный платеж является чрезвычайно высоким, поэтому заемщик просто не может справляться с высокой кредитной нагрузкой;

- отсутствие желания тратить полученный доход для погашения займа;

- разные непредвиденные обстоятельства, приводящие к тому, что человек вынужден потратить средства на другие цели.

Как вести себя с коллектором?

Прежде всего, нужно знать, что действия коллектора законны только в том случае, если заемщик был уведомлен о передаче его задолженности третьему лицу. Кроме того, при обращении заемщика в коллекторскую компанию, ему должен быть предоставлен договор, который подтверждает передачу прав требования. Если таких документов нет, заемщик может обращаться в правоохранительные органы для защиты своих интересов.

Коллекторы имеют права добиваться погашения задолженности исключительно путем переговоров. Коллектор будет звонить по всем указанным заемщиком телефонам, также звонки могут поступать на работу, родственникам и т.д. Коллекторы посещают заемщика без предупреждения. Но, к сожалению, имеют место ситуации существенного превышения полномочий, например:

- Беседы с должником переходят в тон угроз. Это касается как угроз нанесению ущерба здоровью, так и незаконного изъятия имущества.

- Разглашения информации третьим лица. Это могут быть звонки работодателю, посещение соседей, расклейка объявлений с личной информацией о заемщике и его задолженности.

Такие мероприятия направлены на создание у человека чувства угрозы. Как правило, очень многие заемщики не выдерживают такой стрессовой ситуации и снова перезанимают деньги для погашения займа. Это, в свою очередь, приведет к еще большему нарастанию долговых обязательств. Такие действия являются незаконными, и заемщику следует обратиться в правоохранительные органы.

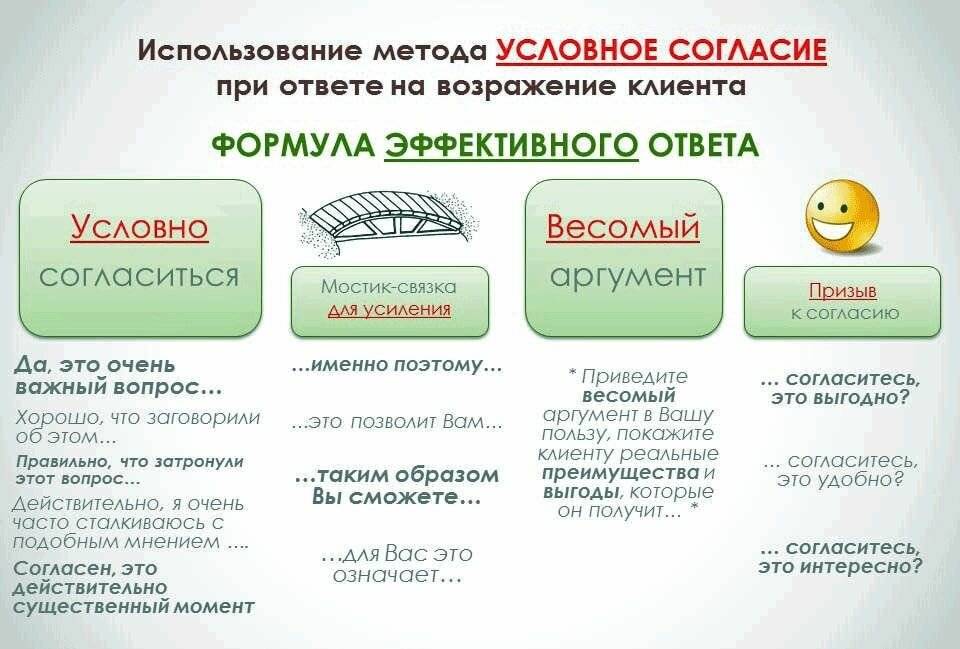

Если коллектор не превышает своих полномочий и заемщик убедился, что его требования законны, необходимо вступить с ним в переговоры о реструктуризации задолженности.

Особенности выращивания

Основной уход за метельчатыми флоксами заключается в поливе и подкормке. Вносят удобрения на протяжении весенне-осеннего периода:

- в начале сезона актуальны средства с азотом и фосфором;

- на момент бутонизации вносят жидкую органику и аммиачную селитру;

- во время цветения рекомендуют суперфосфат.

Режим полива ориентируют по сезонным осадкам, метельчатые флоксы должны получать влагу 2 раза в неделю. К осени частоту полива сокращают, особенно перед понижением температуры.

Поливают флоксы под корень и аэрозольным способом на любом этапе развития, цветки не боятся влаги

Если после посадки прикорневой круг закрыт мульчей необходимость в рыхлении отпадает, материал препятствует образованию уплотнения на почве.

Сорную траву убирают регулярно, если она растет рядом или под кустом. Эта мера носит эстетический и профилактический характер. В частых случаях сорняки становятся причиной грибковых инфекций.

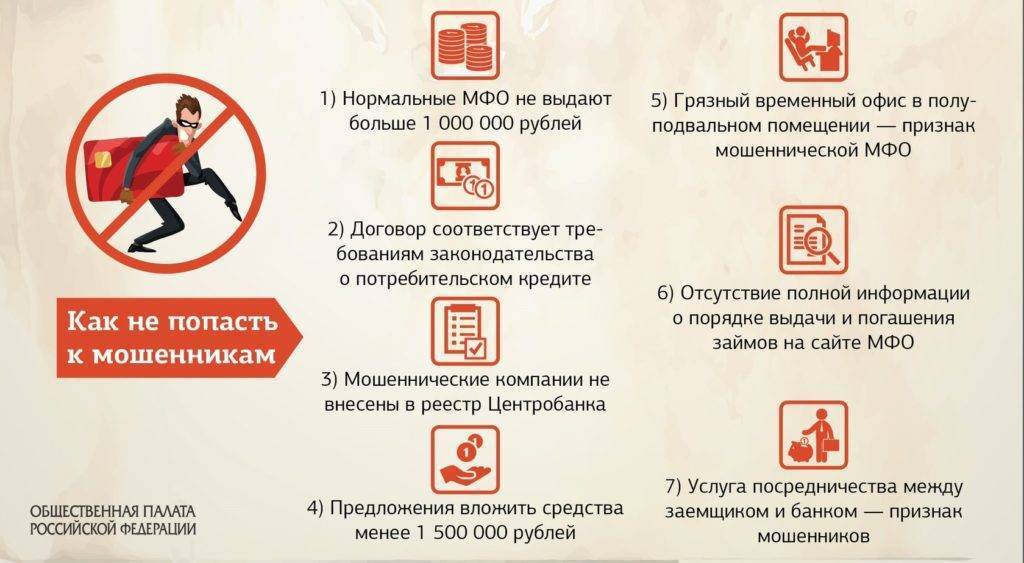

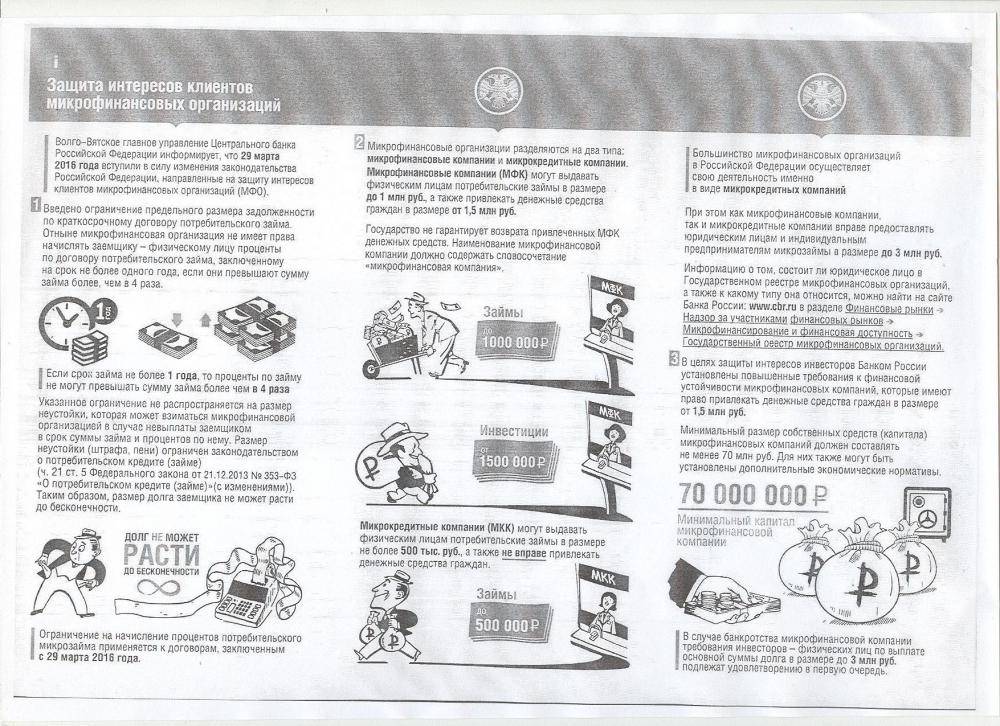

Как проверить компанию на сайте Центробанка?

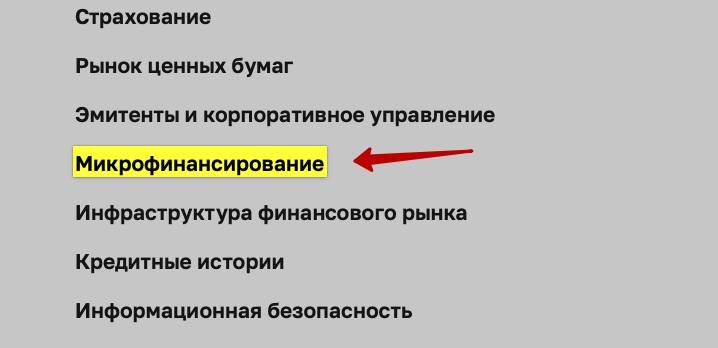

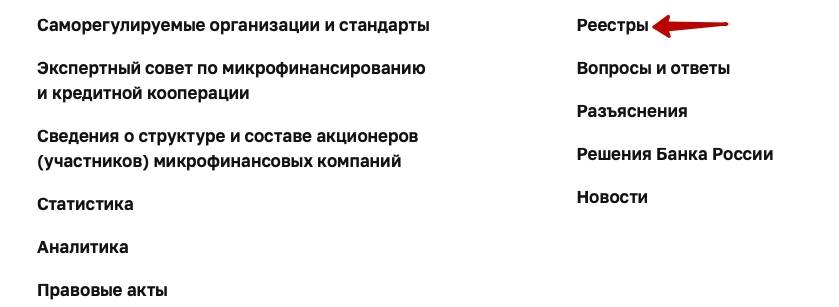

Самый простой способ узнать, законно ли работает микрофинансовая организация – это посещение сайта регулятора рынке – ЦБ РФ. Порядок проверки предусматривает выполнение нескольких несложных действий:

сначала загружается сайт Центробанка, который размещается на cbr.ru;

далее необходимо перейти к разделу «Микрофинансирование»;

- следующая операция – активация подраздела «Реестры»;

- интересующая пользователя информация находится в Государственном реестре микрофинансовых организаций.

Последний представлен в формате файла Excel, который доступен для бесплатного скачивания. Внутри размещается четыре листа с электронными таблицами.

Минусы невозврата

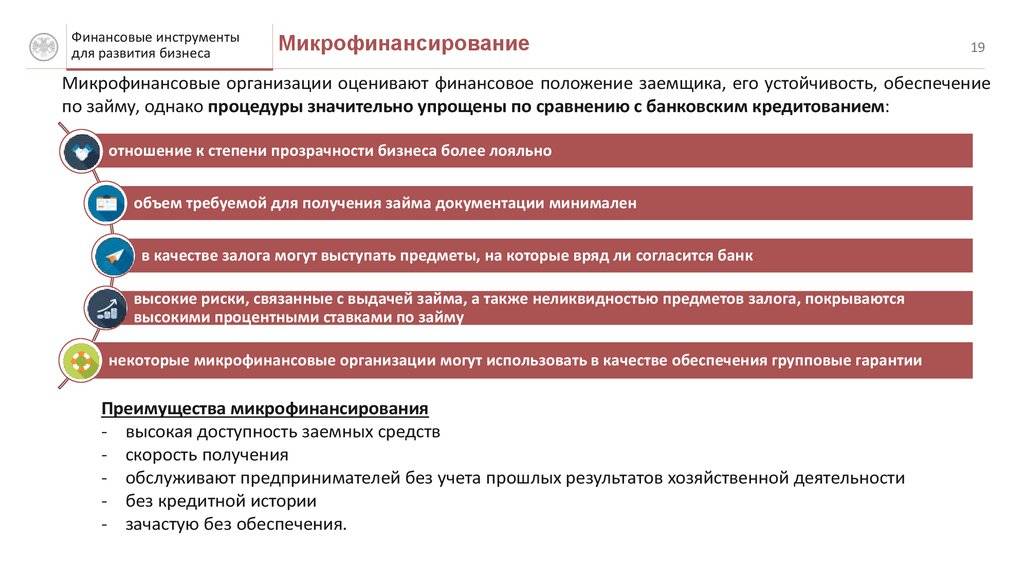

Используя такой способ оформления займа, клиенту требуется не только понимать, как правильно выбрать МФО для получения микрозайма

Важно четко оценивать свои возможности возврата займа

Советуем прочитать: Проценты по кредитам в Сбербанке: скрытые возможности

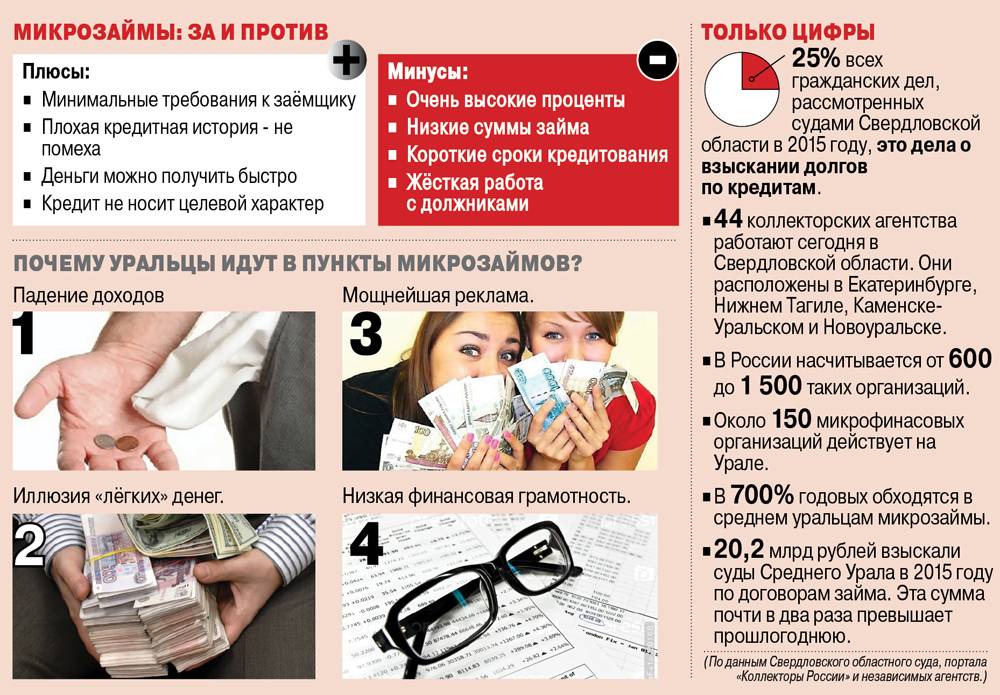

Микрофинансовые организации изначально созданы в качестве финансовых ведомств, задачей которых становится практически моментальное предоставление денег практически любому клиенту. В ответ заемщику требуется гасить долг с условием ежедневного начисления процентной ставки.

При правильном выборе получения микрозайма в МФО следует на стадии оформления заранее уточнить размер будущей переплаты и штрафные санкции в случае нарушения условий возврата. Её размер определяется требованиями ЦБ РФ и в среднем достигает 4% в сутки. Нарушение условий погашения приводит к передаче дела неблагонадежного заемщика в коллекторское агентство.

Клиент может самостоятельно улучшить условия предоставления. Достаточно несколько раз подряд в одной и той же структуре взять и успешно погасить несколько ссуд. Финансисты готовы разрабатывать для благонадежных клиентов более выгодные условия, чем при первоначальном обращении.

Вывод: Использование средств МФО становится выгодным и удобным вариантом получения на короткий срок нужного количества денег. За счет контроля Министерством финансов и Центробанком, этот способ лишен избыточных рисков начисления завышенных штрафов, как было ранее. Услуга выгодна при возникновении нехватки средств.

Согласны ли вы с легализацией деятельности структур, предоставляющих средства «до зарплаты» или обращение и сегодня грозит проблемами успешного возврата не по вине заемщика?

Теперь вы знаете, как правильно выбрать МФО для получения займа.

Особенности ухода за физалисом в открытом грунте

Декоративный физалис нуждается в хорошем освещении, поэтому при подборе зоны для высадки растений важно принимать во внимание этот факт. Участок необходимо защитить от сквозняков. С этой целью можно воспользоваться затеняющей садовой сеткой

С этой целью можно воспользоваться затеняющей садовой сеткой

С этой целью можно воспользоваться затеняющей садовой сеткой.

Стоит отдавать предпочтение зонам на возвышенности, что позволит избежать контакта близко пролегающих грунтовых вод с корневой системой. Желательно, чтобы грунт был слабощелочным либо нейтральным.

Обратите внимание! Опытные цветоводы рекомендуют при посадке отдавать предпочтение шахматному методу, дистанция между кустами при этом должна достигать 45 см. Это позволит придать опрятность посадкам. Ниже представлены наиболее важные правила ухода за многолетником, соблюдение которых позволит вырастить здоровые кусты

Ниже представлены наиболее важные правила ухода за многолетником, соблюдение которых позволит вырастить здоровые кусты.

- Рекомендуемая частота полива — 3 раза в неделю. В особо знойные летние дни рекомендуется увлажнять грунт каждый день.

- Каждую неделю следует пропалывать сорняки, растущие вблизи физалиса. Поливая растения, необходимо систематически рыхлить грунт.

- Раз в 14-15 дней рекомендуется вносить подкормки. С этой целью можно воспользоваться коровяком, разведенном в небольшом количестве воды.

- Растение не нуждается в обрезке. На большем количестве ответвлений появляются плоды.

Правильно ухаживая за растениями, можно вырастить кусты здоровыми и не подверженными заболеваниям.

Плоды декоративного растения

Взыскание задолженности через суд

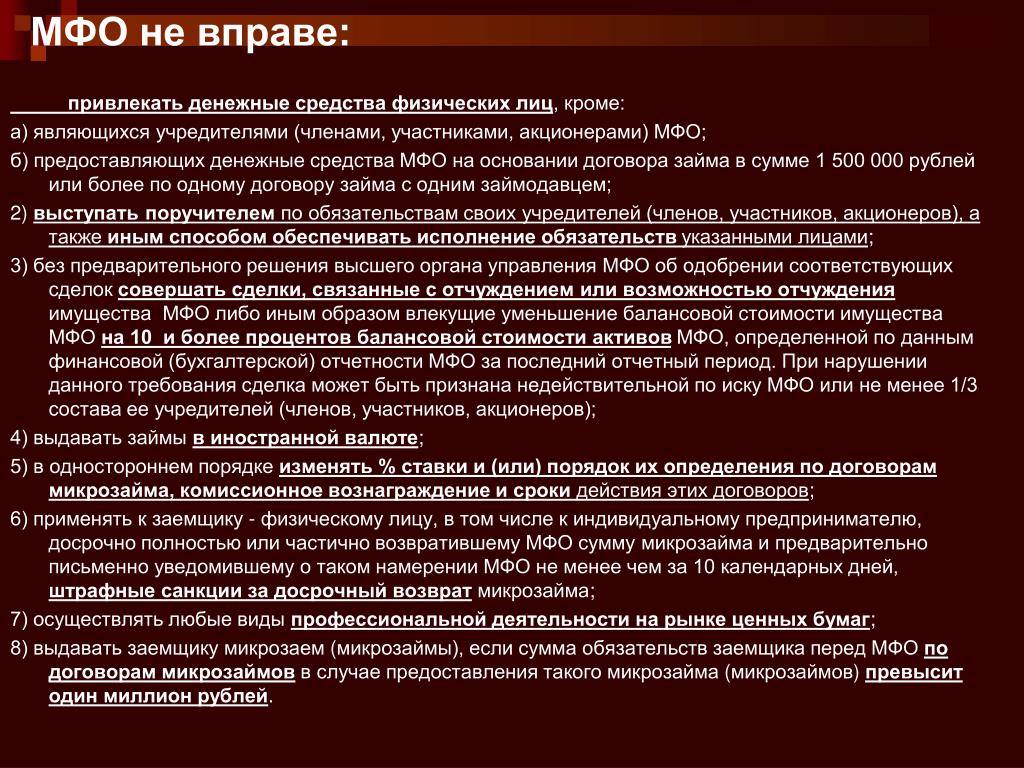

Прежде всего, необходимо удостовериться в законности деятельности МФО (в идеальном варианте это необходимо делать еще до оформления займа). Стоит проверить наличие информации компании в реестре микрофинансовых организаций, который находится в открытом доступе. Если ее там нет, можно подавать иск в суд о признании кредитного договора недействительным.

Имея на руках договор, подписанный заемщиком, МФО с большой вероятностью выиграет судебный иск. Но можно существенно снизить итоговую сумму штрафов и пени. Для этого необходимо подать в суд ходатайство о снижении штрафных санкций. До этого такое письмо стоит направить непосредственно в МФО, а его копию прилагают к ходатайству.

Обосновать снижение штрафов можно следующими аргументами:

- МФО не потерпело существенных убытков от несвоевременного погашения займа. Несмотря на то, что, согласно гражданского кодекса, неустойка взимается за сам факт неисполнения обязательств, ее размер должен быть сопоставим с понесенными кредитором убытками. Если пеня начисляется по ставке 0,5 % в день, то годовой процент получается больше 100%, что несоизмеримо с убытками МФО.

- Большой размер неустойки говорит о том, что он направлен не только на компенсацию потерь МФО, но и для получения дополнительного дохода.

- Штрафные санкции могут превышать размер самого непогашенного займа. Это дает возможность утверждать, что МФО хочет получить выгоду больше, чем она получила бы при своевременном погашении задолженности.

- Если МФО подала иск значительно позже, чем это предусмотрено законодательством, можно ссылаться на то, что МФО таким образом намеревалась получить дополнительный доход.

- В заявлении следует указать все обстоятельства, которые повлекли за собой возникновение просрочки, если они имели место. Это может быть необходимость лечения, потеря трудоспособности, потеря работы. Также необходимо указать обстоятельства, требующие финансовых затрат, например, наличие иждивенцев. Эти факты помогут доказать в суде, что заемщик не имел злого умысла при неисполнении условий кредитного договора.

Если вам требуется помощь в составлении юридически грамотного ходатайства о снижении штрафных санкций и пени, то просто оставьте свою заявку в форме под данной статьей.

Возможно, таким же образом подать ходатайствовать о снижении начисленных процентов. Процентная ставка по займам в МФО в десятки раз превышает ставку рефинансирования ЦБ. На основании этого суд может признать условия кредитной сделки кабальными.

Конечно же, суд далеко не всегда на 100% удовлетворяет ходатайство заемщика о снижении штрафных санкций, но в большинстве случаев суммы выплат все-таки удается снизить. Если суд первой инстанции не удовлетворил ходатайство, стоит подать апелляцию. В случае, когда решение суда вступило в силу, то к сумме, которую необходимо выплатить МФО, добавятся судебные издержки.

МФО, закрытые в 2020 году

В течение всего 2020 было закрыто 502 микрофинансовые организации.

Указанная цифра распределилась по месяцам следующим образом.

| Месяц | Количество закрытых и исключенных из госреестра МФО | Наиболее известные микрофинансовые организации из числа прекративших работу |

| Ноябрь | 57 | МКК «ЦДК», МКК МОНК, МКК «ГОЛДКРЕДИТ», МКК «Деньги до зарплаты», МКК «Финансовая формула» |

| Октябрь | 56 | МКК ФОРМУЛА ПРОЦЕНТА, МКК СЕЛЕКТ, МКК «РусКэш», МКК «Емеля», МКК «Сефир» |

| Сентябрь | 39 | МКК «Соломея», МКК «Планета Кэш», МКК «Бухта денег», МКК «Рублевые займы», МКК «Деловые связи» |

| Август | 32 | МКК «Займ Прогресс Плюс», МКК «СЕКВОЙЯ», МКК «Хорошая история», МКК «МИРФИН» |

| Июль | 54 | МКК «Мега-траст», МКК «Деньги бум», МК Алые Паруса, МКК «Смарт Финанс», МКК «МСК-Инвест», МКК «СТАРмикс» |

| Июнь | 39 | МКК «Финбокс», МКК «Адепт», МКК «Выгода вместе», МКК «Семейный фонд», МКК ЗАНАЧКА, МКК «Омская Падь» |

| Май | 28 | МКК «Сиб Фин Групп», МКК «Арфа», МКК «Купюра», МКК «Надежный стандарт», МКК «Миллион плюс», МКК «Мани-Маркет быстры займов» |

| Апрель | 56 | МКК «Корвет», МКК «ЗЕЛЕНЫЙ КЛЕВЕР», МКК «Займвмиг», МКК «ФУНТ», Микрокредитная компания Финансовая служба, МКК «ДвА», МКК Рифор |

| Март | 55 | МКК «Лидер-М», МКК «ЯДРО», МКК «Бридж», МКК «Салют Монет», МКК «МЕРИДИАН», МКК «Профессиональные Финансы», МКК ЭЛЬДОМИНО |

| Февраль | 40 | МКК «РесурсФинанс», МКК «Эльбрус», МКК «ЖРЕБИЙ», МКК «ПрофиМани», МКК «ФинЦентрРус», МКК «Региональный центр займов», МКК «Опал» |

| Январь | 31 | МКК «ДВД», МКК Инвест Капитал, МКК «ИНФОФИНАНС», МКК «МИЛИ», МКК «ПАНДОРА», МКК «Вивиант» |

| Итого – 487 (с учетом декабря – 502) |

Как расплатиться по микрозайму при отсутствии средств на эти цели

Существует несколько способов, которые позволяют закрыть микрозаймы с минимальными потерями для заемщика.

Оптимальным считается осуществление следующих действий:

Пролонгация займа. Этот процесс предполагает продление обязательств перед кредитным учреждением. Он предлагается многочисленными микрофинансовыми организациями, которые уже столкнулись с огромным количеством невозвратов заемных средств. Поэтому если возникают у заемщика определенные проблемы с погашением кредита, то рекомендуется уточнить в компании, имеется ли возможность осуществить пролонгацию. Заемщик получает отсрочку платежа на некоторое время, в течение которого он может улучшить свое финансовое состояние, в результате чего сможет осуществить свои обязательства перед МФО. Как правило, дается пролонгация на срок от 15 до 30 дней. За эти дни непременно начисляются проценты, а вот уплата долга откладывается. Некоторые организации допускают пользоваться пролонгацией несколько раз в отношении одного займа. Нередко заемщики оформляют данную процедуру больше 10 раз. Такие условия являются оптимальными, чтобы сделать все возможное для получения дохода, достаточного для продолжения погашения кредита. Однако учитывается, что за время отсрочки начисляются существенные проценты, поэтому конечная сумма, уплачиваемая кредитору, увеличивается.

Реструктуризация. Некоторые МФО не предлагают пролонгацию, поэтому в этом случае оптимальным считается осуществление процесса реструктуризации. Многие компании идут навстречу своим заемщикам, которые могут доказать, что у них имеются серьезные и объективные причины, по которым они не могут далее вносить средства за кредит. В этом случае имеется возможность реструктуризировать долг. Для этого наиболее часто продлевается срок, на который предоставляется займ. В результате снижаются ежемесячные платежи, поэтому заемщик уже может справляться с такой кредитной нагрузкой. Для осуществления процесса надо обратиться в отделение конкретной МФО, чтобы попросить о реструктуризации

Рассматривается обращение руководством фирмы, поэтому оно выражается в письменной форме, причем важно указать причины, по которым заемщик не имеет возможности далее уплачивать средства по кредиту. Некоторые организации даже могут списать задолженность, если заемщик получил 1 группу инвалидности или был признан недееспособным.

Рефинансирование

Если МФО отказывается осуществлять пролонгацию или реструктуризацию, то отличным решением для решения проблемы считается рефинансирование. Оно предполагает, что заемщику надо брать новый кредит в другой кредитной организации, который направляется на погашение имеющегося микрозайма. При этом важно выбрать такое предложение, которое будет выгодным и простым для погашения

Надо обращать внимание на срок кредитования и процентную ставку, которая должна быть ниже, чем по старому займу.

Подача заявления в суд для признания кредитного договора недействительным. Нередко люди, которые заключают договор с микрофинансовыми организациями, невнимательно изучают договор

Поэтому оформляют невыгодные кредиты, после чего им нечем платить за микрозаймы, что делать в результате, они не знают. Кабальные условия заключаются в очень высоких процентных ставках и многочисленных комиссиях, поэтому нередко даже с высоким доходом не удается погасить займ. Часто за каждый день просрочки начисляется штраф в размере полной суммы задолженности. Поэтому многие люди начинают обращаться в суд, чтобы кредитный договор в результате его решения был признан недействительным. Однако добиться положительного решения сложно, поскольку обычно в МФО работают проверенные и опытные юристы. Но существует несколько случаев, когда заемщикам удавалось признать договор недействительным, после чего они освобождались от необходимости уплачивать штрафы и проценты.

Особенности и условия предоставления

Малоизвестные учреждения позволяют получить денежные средства на условиях возвратности на любые цели. То есть гражданин вправе подать заявку на получение займа, а затем потратить деньги, не отчитываясь перед микрофинансовой организацией. Малоизвестные учреждения не и имеют достаточной клиентуры, что способствует предложению на оптимальных условиях.

Но для минимизации рисков не возврата микрофинансовая организация повышает стоимость банковского продукта, но при этом сохраняет свою конкурентоспособность.

Цена кредита зависит от статуса клиента – новый или уже существующий, а также от других факторов. В среднем стоимость составит 1–2% в день.

Уплачиваются займы единовременным платежом либо раз в две недели. Этот платеж устанавливает конкретная компания, исходя из платежеспособности клиента. Часто учреждения малоизвестного типа предлагают лучшие условия, в отличие от крупных сетей.

Если говорить о существующих клиентах, то они вправе рассчитывать на лимит до 100 тысяч рублей. Срок предоставления обязательств варьируется между показателями 20–60 дн.

Получить займ возможно различными способами. Также доступна подача заявки не только лично в отделении компании, но и дистанционно через интернет. Это позволяет многим работающим гражданам получить денежные обязательства, не выходя из дома.

Законно ли это

Многие граждане, которые имеют на руках сертификат, знают о том, что маткапиталом можно погасить часть ипотеки. На практике подавляющее большинство лиц, имеющих право на господдержку, так и делает.

Однако следует отметить, что не для всех категорий граждан ипотека является доступной. Так, банковские учреждения имеют определенные требования к заемщикам, которые часто не являются исполнимыми. Кроме этого, ипотечный кредит выдается на несколько лет и под довольно значительные проценты, что для некоторых семей может быть неприемлемо.

В тех случаях, когда ипотека в банке невозможна, можно взять заем под материнский капитал, однако при совершении подобной сделки нужно крайне внимательно отнестись к ее содержанию, поскольку в данной сфере существует довольно много мошеннических схем.

Важно! Если нужны деньги на приобретение жилья, то лучше использовать проверенные схемы, такие как ипотека или целевой займ на приобретение недвижимости. Надежнее пользоваться услугами банков, таких как Сбербанк, Открытие, Газпромбанк и другие.

Наличными

Действующее законодательство не предполагает обналичивание материнского капитала и выдачу наличных денежных средств. Однако это не останавливает отдельные организации, которые пытаются теневым образом данное положение закона обойти.

При совершении сделок, действий и операций, которые направлены на то, чтобы обналичить материнский капитала, следует учитывать, что ПФР и контролирующие органы тщательно проверяют порядок расходования государственных денег.

В этой связи для владельцев сертификатов, которые умышленно совершили определенные действия в целях получения денежных средств, предусмотрено уголовное наказание. Их действия могут квалифицироваться следственными органами как мошенничество.

На практике многие небольшие фирмы практикуют обналичивание материнского капитала на теневых условиях, соблюдая формально требования законодательства во избежание уголовного преследования.

Однако следует понимать, что подобного рода организации высоко оценивают стоимость своих услуг, забирая до 50% от стоимости сертификата. Кроме этого, имеются случаи, когда контролирующие органы добивались признания сопутствующих сделок незаконными, обязуя бывших владельцев компенсировать ущерб государству.

Таким образом, обналичивание материнского капитала даже с применением законных процедур может оказаться довольно рискованным и финансового невыгодным предприятием.

Справка! Во многих регионах ПФР не одобряет сделки по ДКП недвижимости с использованием маткапитала между родственниками, поскольку данная схема довольно часто используется для обналичивания средств. Однако отказ ПФР в данном случае можно оспорить на законных основаниях за исключением отказов по сделкам между супругами.

Целевой

При этом получить заем под материнский капитал действительно можно, однако он должен быть целевым. Это означает, что денежные средства выдаются не на руки гражданам – владельцам сертификата, а продавцам недвижимости.

Пенсионный фонд России одобряет такие сделки, однако следует понимать, что его сотрудники будут тщательно проверять представленные документы на предмет несоответствия их требованиям законодательства.

Каковы последствия неуплаты микрокредитов

Поскольку оформлен официальный заем со всеми необходимыми документами, то последствия нарушения кредитного договора указываются в самом договоре. Они являются неприятными и отрицательными для любого заемщика, поэтому желательно не допускать просрочек.

К основным последствиям неуплаты кредита относятся:

- постоянные звонки от работников микрофинансовой организации;

- обращение компании в суд, судебным приставам или к коллекторам, если долг увеличивается, а штрафы растут, на заемщика начинают воздействовать «внешние силы»;

- накладывается арест на счета;

- запрещается выезд за пределы Российской Федерации;

- определенная часть заработной платы принудительно снимается со счета приставами в качестве уплаты долга;

- портится кредитная история заемщика, поэтому получить в будущем другие займы на хороших условиях в банках будет практически невозможно;

Таким образом, если есть микрокредит, а при этом отсутствуют средства для его оптимального погашения в соответствии с договором, то важно оперативно предпринимать определенные действия, направленные на недопущение просрочек

Особенности договора микрозаймы в 2020 году

Существуют некоторые особенности в составлении договора микрозайма, которые отличают данный договор от остальных такого рода.

Так же, так как микрофинансовые организации не являются банковскими учреждениями, при заключении этого договора они не руководствуются требованиями законов, которые управляют банковской деятельностью.

Важная информация

Современное кредитное соглашение представляет собой развернутый документ, который подписывается обеими сторонами кредитной сделки и содержит изложение всех условий кредитования.

Кредитное соглашение непременно должно быть заключено в письменной форме. Несоблюдение этого правилда влечет его недействительность.

Условия, на которых берет кредит клиент, всегда прописаны в правилах любой микрофинансовой организации, так, чтобы лицо, которое обращается за займом, всегда могло изучить данную информацию.

Этот документ заполняется в соответствии всем правилам, которые прописаны в Гражданском Кодексе Российской Федерации и других законах.

Определения

Для заключения кредитного договора, требуется кредитное соглашение. Это бумага, в которой заимодатель обязуется передать заемщику определенную денежную сумму, на некоторых условиях возврата.

В силу прямого указания закона к кредитному договору применяются правила, предусмотренные ГК о соглашении кредитования, если иное не предусмотрено правилами о займе и не вытекает из существа кредитного соглашения.

Микрозайм – это возможность физических лиц получения денежных средств в не большом количестве и без сбора огромного пакета документации. Договор микрозайма можно скачать здесь.

Обычно такой займ берется или у физического лица или в микрофинансовой организации. Микрофинансовая организация – это небанковское учреждение, которое выдает микрозаймы.

Такие организации могут выдавать кредиты без банковской лицензии физическим и юридическим лицам, причем в таком учреждении намного проще получить кредит, чем в любом другом.

Это значит, что микрофинансовые организации не особо требовательны к своим клиентам. В отличие от банков, они не просят поручителей и не проверяют кредитную историю.

Из этого вытекает вопрос, что такое кредитная история. Документ, в котором прописываются все кредиты того или иного лица, а так же были ли погашены данные кредиты или нет и называется кредитной историей.

МФО не особо проверяют данный документ и не требуют его предъявления в большинстве случаев.

Значение этого договора

Без этого договора можно считать, что сделка выполнена не была, так как, только в случае, когда сумма, передаваемая в займы, не превышает 1000 рублей, может иметь место устное соглашение двух сторон.

По сути, договор — это скрепление процедуры передачи денежных средств, без которой эта передача считается фиктивной.

Также это значит, что без данного договора ни одна из сторон не сможет доказать свою правоту в суде.

Omoney

В организации предусмотрено много тарифов для разных категорий заемщиков. Самые выгодные предложения по ставке 0,25%/день для пенсионеров и 0,5%/день для студентов. Оформить микрозайм можно в рабочие часы с 10-00 до 19-00 по МСК. Компания выдает микрокредиты гражданам России в возрасте с 18 до 80 лет

Также важно, чтобы у клиента был постоянный источник дохода и счет в банке, который находится в России. Вы оформляете заявку онлайн на сайте МФО. Получаете оповещение по смс

Если решение положительное, вас пригласят в офис подписать документы и получить деньги. Способы получения зависят от тарифа, по которому, вы оформите микрозайм

Получаете оповещение по смс. Если решение положительное, вас пригласят в офис подписать документы и получить деньги. Способы получения зависят от тарифа, по которому, вы оформите микрозайм.

Ответы на вопросы читателей

Как узнать, работает ли МФО на законных основаниях?

Самый простой способ сделать это предполагает посещение официального сайта регулятора финансового рынка страны – Центробанка. На интернет-ресурсе требуется перейти в раздел микрофинансирование, а затем найти госреестр МФО. В нем содержится информация как о действующих, так и закрытых микрофинансовых организациях обоих форматов – и МФК, и МКК.

Что делать инвестору, если МФО закрылась?

Если компания закрывается из-за начала процедуры банкротства, необходимо обратиться к управляющему для включения в реестр кредиторов. Активы МФО будут реализованы, а полученные средства направляются на погашение долгов организации.

Нужно ли платить по долгам закрытой микрофинансовой организации?

Да, ни закрытие, ни исключение из госреестра не освобождают клиента МФО от необходимости погасить займ. Реквизиты для осуществления платежей обычно размещаются на сайте микрофинансовой организации или направляются должникам по контактным данным.

Какие ограничения введены Центробанком по отношению к участникам рынка микрокредитования?

Можно выделить два ключевых ограничения. Первое – предельное значение процентной ставки, которое не должно превышать 1% в день. Второе – общая переплата по микрокредиту, максимальное значение которой составляет 150% от суммы займа.

Почему возникает просроченная задолженность?

Процент по микрозаймам может достигать 2% в день, а это 720% годовых. Неудивительно, что при таких процентных ставках очень быстро нарастает просроченная задолженность. Долг может возникнуть по следующим причинам:

- Отсутствие финансовой дисциплины. Заемщик не может правильно рассчитать нагрузку на свой бюджет, денег для погашения текущего платежа не хватает. Как итог, он оформляет новый займ для погашения следующего. В итоге имеет многочисленные непогашенные долги.

- Невнимательность при изучении кредитного договора. Привычка подписывать договор, не читая, приводит к тому, что реальные условия полученного займа заемщик понимает тогда, когда ему предъявляют претензии коллектора или уже прислали повестку в суд.

- Непреодолимые обстоятельства. Никто не застрахован от ситуации, когда нет возможности оплатить задолженность. Это может быть: потеря работы, резкое снижение доходов, потеря трудоспособности и т.д.

- Человек берет микрозайм, изначально понимая, что в сложившихся обстоятельствах он не сможет его обслуживать.

Какая бы ни была причина несвоевременного погашения задолженности, проблему не нужно пускать на самотек, а нужно попытаться договориться с кредитором. Это позволит выйти из ситуации с наименьшими финансовыми затратами.

Как доказать злой умысел в кредитных махинациях

Понятие «злой умысел» относится к субъективной стороне преступления. Для того, чтобы его установить, необходимо доказать , что гражданин знал о предоставлении им недостоверных или ложных сведений, а также не планировал возвращать в банк полученные им денежные средства. В качестве свидетельства злого умысла могут быть использованы следующие доказательства:

- показания очевидцев и потерпевших;

- экспертные заключения различных специалистов;

- документы, которые предоставляются государственными органами и контрагентами подозреваемого, и прочие.

Умысел преступника на не возврат кредитных средств подтверждается самыми разными доказательствами, например, установление факта:

- завышения стоимости залогового объекта с целью формирования образа добросовестного заемщика;

- предоставления в банк ложных сведений о стабильном финансовом положении;

- поиска лиц, готовых выступить в качестве поддельного лица при оформления кредита;

- продажи залогового имущества без получения согласия на то залогодержателя;

- наличие достаточных навыков и знаний, позволяющих реально оценить ложность предоставляемых в банк сведений;

- использования фиктивных юридических лиц в роли поручителей;

- перечисление кредитных денежных средств на счет фирмы-однодневки;

- передачи в качестве предмета залога объекта, который ранее уже был заложен третьему лицу;

- поиска и приобретения украденных или потерянных паспортов, подделки документов – паспортов, трудовых книжек, справки о доходах и другое.

Также, в каждом конкретном случае могут быть применены иные доказательства по делу.

Могут ли посадить за неуплату микрозаймов

К уголовной ответственности могут быть привлечены должники только в двух случаях. Первое – это мошенничество в сфере кредитования. Это вполне реальный вариант. Но должны быть соблюдены два факта. Это предоставление в МФО недостоверной информации и всяческое уклонение от контактов. Использовать данную статью УК РФ фактически невозможно, когда при заполнении заявки были представлены реальные документы. Второе – уклонение от уплаты кредита. Но для этого сумма долга должна быть 2200000 рублей и более. Т.к. сама сфера микрофинансирования не позволяет выдавать такую сумму в долг физическому лицу (не более 1 млн. рублей), сам факт уголовной ответственности отпадает.

В итоге нужно сказать, что подача исков в суд для МФО не редкость. Самостоятельное взыскание через органы правосудия – привычная, стандартная процедура. Хотя большое количество микрозаймов продается коллекторам. При возникновении финансовой сложности лучше всего обратиться к кредитору или юристам сервиса Imoneys. Совместно возможно найти выход из тупика.

Особенности процедуры получения займа

Процедура получения займа в КПК под маткапитал имеет некоторые особенности. Разберем ее поэтапно.

- Выбор объекта недвижимости и заключение ДКП. Прежде чем обратиться за деньгами в КПК гражданину необходимо подобрать подходящий объект недвижимости и заключить договор купли-продажи с продавцом. Желательно, чтобы сразу после сделки все члены семьи получили свои доли в приобретаемом жилье. Если на момент заключения ДКП такой возможности нет, то необходимо составить соответствующее обязательство, которое должно быть заверено в нотариальном порядке.

- Предоставление документов в КПК. После подписания ДКП в кредитную организацию представляется заявление на выдачу займа и соответствующие документы.

- Получение одобрения КПК. На практике КПК не интересуют доходы и кредитная история заемщика, проверке подвергаются представленные документы.

- Заключение целевого договора займа.После получения положительного решения между гражданином и КПК заключается договор займа, а продавцу недвижимости перечисляются деньги.

- Подача документов в ПФР. Полный комплект документов гражданин направляет в ПФР, реализуя свое право на маткапитал.

- Снятие обременения с недвижимости. На тот период, пока документы рассматриваются в ПФР, недвижимость будет находиться в залоге у кредитного потребительского кооператива. После того, как деньги будут перечислены, необходимо обращение в Росреестр для погашения записи об обременении.