Налоги с доходов на бирже

Все инвесторы платят налог на доход. С доходов, полученных от инвестирования в ценные бумаги и валюту, нужно будет заплатить налог по ставке 13%. Если совокупный доход инвестора будет больше 5 млн рублей за год, то ставка налога составит 15%. Такой же процент придется заплатить и по российским купонам с облигаций и от дивидендов по акциям. По операциям с ценными бумагам брокер выступает налоговым агентом, но при сделках с валютой инвестор обязан уплатить налог самостоятельно.

Тем, кто живет в России и платит налоги по российскому законодательству, придется заплатить налог по ставке 30% с дохода по дивидендам американских компаний. Но есть способ снизить ставку, подписав форму W-8BEN. Она подтвердит, что инвестор не является налоговым резидентом США и у него есть право применить льготную ставку налога на доходы в виде дивидендов по ценным бумагам американских эмитентов независимо от того на какой бирже заключены сделки.

W-8BEN снизит налог до 10%, который будет удержан в бюджет США. Поскольку в России налог на доход от дивидендов удерживается по ставке 13% или 15% при доходе более 5 млн рублей, при наличии подписанной формы инвестору самостоятельно придется доплатить 3%, либо 5% в бюджет РФ. Если форма не подписана, налог по ставке 30% будет автоматически удержан в бюджет США в момент выплаты дивидендов.

Согласно Российскому налоговому законодательству, инвестор обязан декларировать свои доходы, полученные от источников за пределами РФ (ст. 229 НК РФ). К этим доходам относятся в том числе и доходы по дивидендам американских компаний. Чтобы соблюсти закон, необходимо подавать декларацию 3-НДФЛ и прикладывать к ней документ, подтверждающий факт удержания налога за рубежом.

Мосбиржа vs Санкт-Петербургская: ключевые отличия

Обе биржи абсолютно легальны, действуют в рамках закона. Все действия эмитентов и их работы регулируются Центробанком РФ, который следит за законностью сделок

Московская и Санкт-Петербургская биржа находятся в Москве и обе конкурируют за внимание инвесторов. Так, на Мосбирже появляется все больше акций иностранных компаний

Тем не менее, существуют ключевые отличия:

- ETF на Мосбирже могут покупать неквалифицированные инвесторы, а на Санкт-Петербургской — нет.

- При покупке ценных бумаг иностранных эмитентов расчеты на Мосбирже идут в рублях, а на Санкт-Петербургской — в валюте.

- На Мосбирже больше российских инструментов, чем иностранных. Исторически на Санкт-Петербургской бирже представлено больше иностранных эмитентов.

- Порядок уплаты налога различается в зависимости от инструмента: по российским ценным бумагам налоговая ставка составит 13% при доходах менее 5 млн рублей в год. Ставка НДФЛ от продажи американских бумаг для налоговых резидентов РФ при доходах меньше 5 млн составит также 13%. Налогообложение дивидендов по американским акциям отличается: если инвестор не подписал форму W-8BEN, то налог с дивидендов будет удерживаться по ставке 30%.

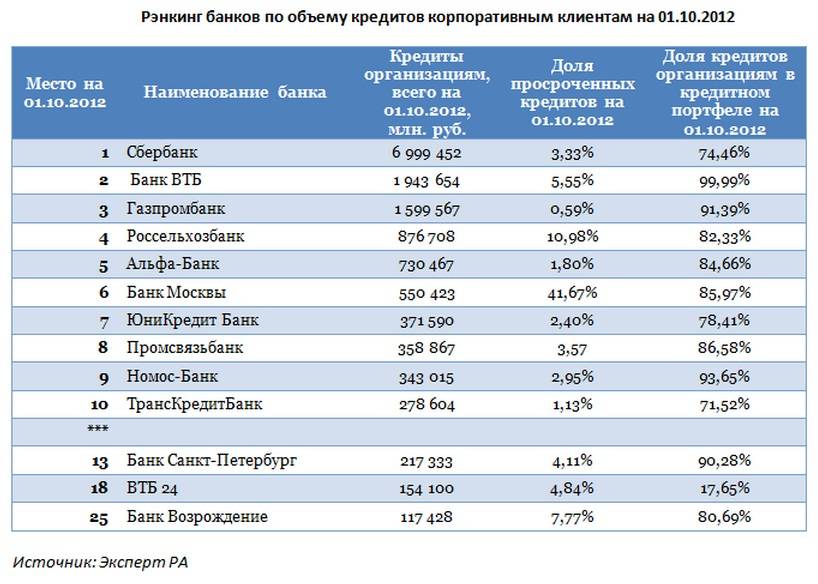

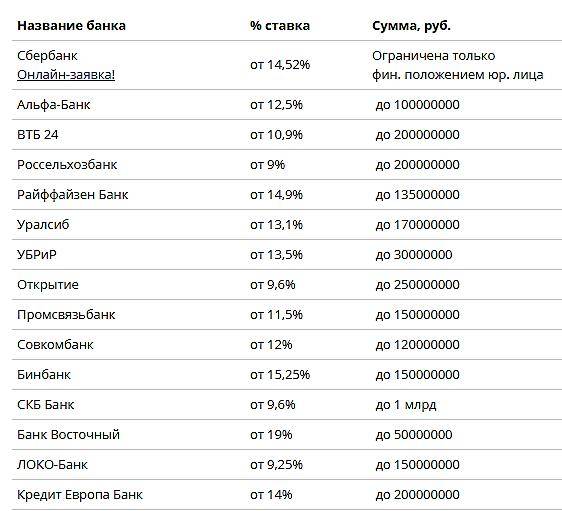

Юридические лица

Какая статистика выданных кредитов предприятиям? На 1 января 2018 года объем предоставленных займов в национальной валюте составил 34,81 трлн. руб.

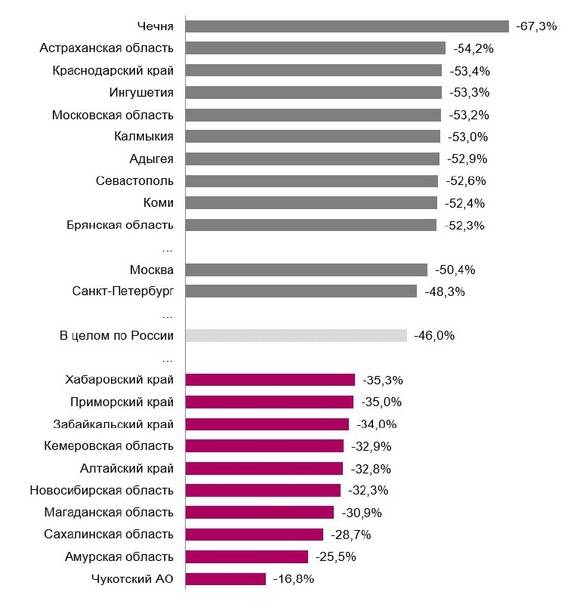

Статистика кредитов в России отмечает, что половина займов приходится на ЦФО. Объем ссуд составил около 18,879 трлн. руб. Из них 13,82 трлн. приходится на Москву. Доля остальных федеральных округов (трлн. руб.):

- Северо-Западный – 3,66.

- Южный – 2,29.

- Приволжский – 5,11.

- Северо-Кавказский – 0,24.

- Уральский – 1,93.

- Сибирский – 1,97.

- Дальневосточный – 0,70.

В иностранной валюте и драгоценных металлах предприятиям было выдано более 3,63 трлн. руб. Статистика кредитов ЦБ РФ показывает, что около 1,77 трлн. приходится на ЦФО. Доля столицы составляет 1,48 трлн. Статистика ставок по кредитам для юридических лиц:

Статистика задолженности по кредитам в рублях по состоянию на 1 января 2018 года насчитывала более 22,88 трлн. Доля ЦФО – около 12,35 трлн. Из них 9,04 трлн. приходится на Москву.

Статистика просроченной задолженности по кредитам составила более 1,8 трлн. руб. На долю ЦФО приходится 949 млрд.

Статистика кредитов насчитывает более 6,33 трлн. руб. задолженности у юридических лиц в иностранной валюте и драгоценных металлах. Доля ЦФО – 3,11 трлн. руб. Из них 2,5 трлн. приходится на Москву. Объем просроченной задолженности – 142,7 млрд.

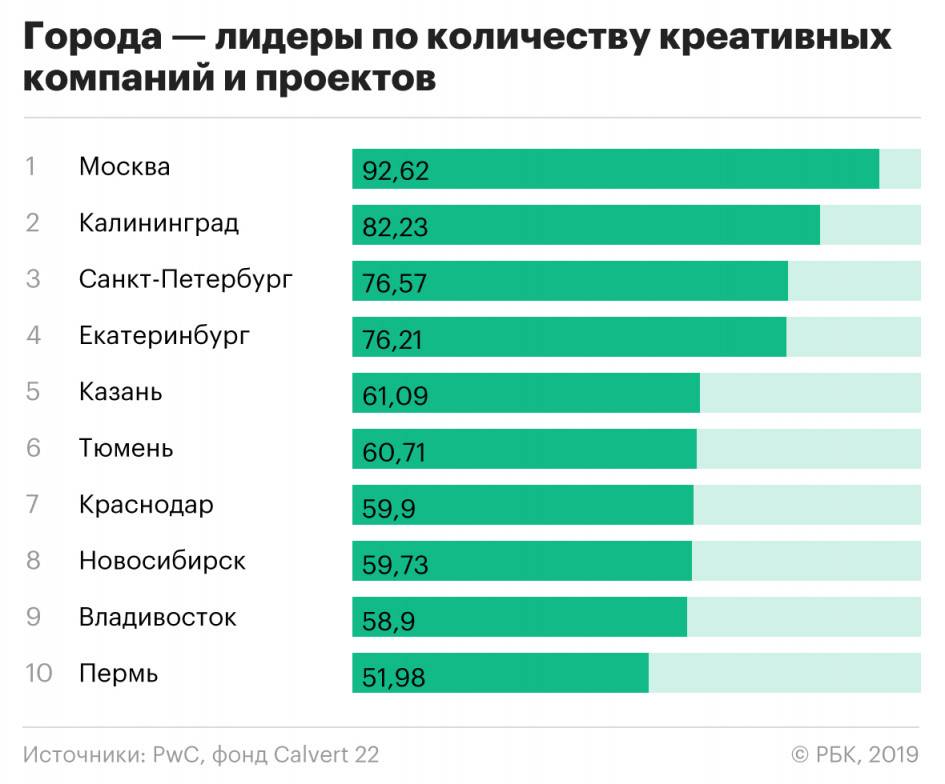

Какие города стали лучшими по качеству жизни

Полученные в ходе опросов данные стали основанием для расчета единого Индекса качества жизни в городах.

Регионы – лидеры

Безоговорочным лидером, судя по результатам исследования, стала Москва. Ее итоговый балл качества жизни составил 100 единиц. Это максимальный показатель.

Санкт-Петербург, который занял второе место в рейтинге, получил итоговый балл только 87 единиц. Замыкает тройку лидеров город Грозный, получивший в рейтинге 84 балла.

За ними следуют Калуга (80 баллов), Казань (78), Екатеринбург (77), Севастополь (76) и Сочи (76).

В число лидеров рейтинга можно также внести целую группу городов, набравших по 75 баллов. В нее входят Калининград, Набережные Челны, Пенза и Тюмень.

Аутсайдеры рейтинга

Последние места по качеству жизни среди 75 городов крупных городов России заняли Чита и Волгоград. Их результат – 55 баллов. Кемерово и Барнаул получили 56 баллов, Хабаровск – 57.

Региональные налоги: половина результата ЦФО — заслуга Москвы

Все описанное выше, однако, касается лишь одной из категорий налогов — федеральных. Помимо этого, есть еще три уровня налогов — объем их в разы меньше, но и они заслуживают внимания. Суммарный объем их составляет 1,6 трлн рублей — лишь 12% от объема федеральных налогов.

Большую часть из этих 1,6 трлн рублей составляют региональные налоги — к началу года их было перечислено на сумму в 904,5 млрд рублей. К региональным налогам относятся всего три категории налогов, но довольно крупных: налог на имущество организаций, налог на игорный бизнес и транспортный налог. Все эти налоги, соответственно, отправляются в региональные бюджеты дополнительно к федеральным налогам, перечисленным в консолидированные бюджеты регионов.

Федеральным округом, который перечислил больше всего региональных налогов, ожидаемо стал Центральный федеральный округ (260 млрд рублей) — в основном благодаря показателю Москвы (122 млрд рублей). Второе место среди федеральных округов занимает Уральский федеральный округ со 169 млрд рублей, а на третьем месте — Приволжский федеральный округ со 134 млрд рублей.

В лидерах по регионам, кроме Москвы, также Ханты-Мансийский автономный округ. Показатель этого региона составил около 60 млрд рублей. Также много региональных налогов перечислили Ямало-Ненецкий автономный округ (54,7 млрд рублей), Московская область (54 млрд рублей), Санкт-Петербург (40,4 млрд рублей), Краснодарский край (31,4 млрд рублей), Татарстан и Свердловская область (примерно по 26,5 млрд рублей).

Поступление федеральных и региональных налогов, сборов и других обязательных платежей в консолидированный бюджет России, на 1 января 2017, тыс.руб.

| Федеральные налоги и сборы | Региональные налоги | ||||

| Всего | в федеральный бюджет | в консолиди- рованный бюджет субъекта РФ | из него — в доходы местных бюджетов | Всего | в федеральный бюджет |

| РОССИЙСКАЯ ФЕДЕРАЦИЯ | 12 770 765 705 | 6 799 507 703 | 5 971 258 002 | 685 412 743 | 904 499 710 |

| в том числе: | |||||

| ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 3 803 084 607 | 1 583 229 156 | 2 219 855 451 | 144 234 139 | 259 887 349 |

| Белгородская область | 53 497 532 | 16 262 446 | 37 235 086 | 8 420 004 | 8 021 133 |

| Брянская область | 42 147 536 | 23 557 154 | 18 590 382 | 3 883 632 | 3 452 814 |

Все должны

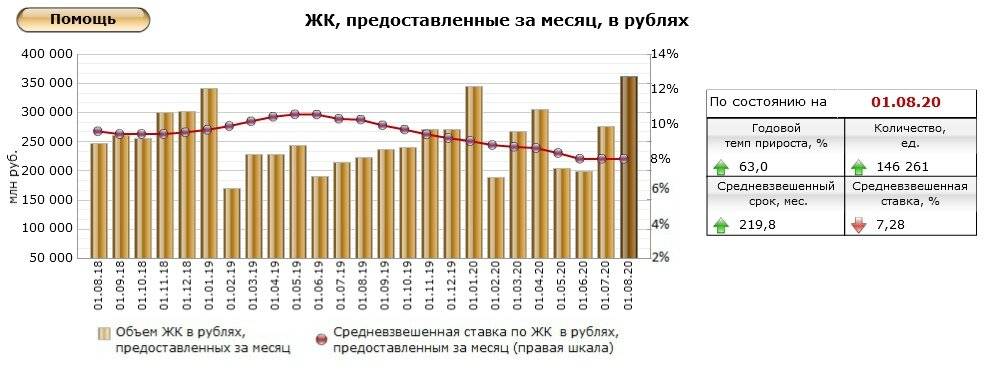

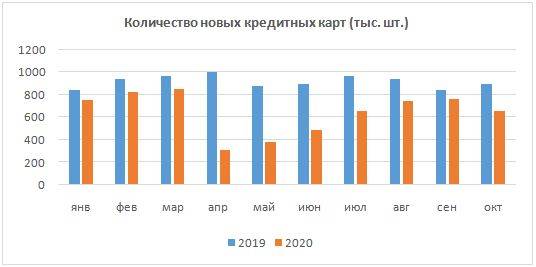

Кроме роста цен, льготная ипотека привела ещё к одному последствию для рынка — увеличению кредитной нагрузки на население. По данным ЦБ, она составляет по ипотеке 8,56 трлн рублей. Это на 19% больше, чем год назад.

Долю “плохих” долгов ЦБ оценивает в 0,9% от общего объёма задолженности. Это 77,8 млрд рублей, что на 7% больше, чем годом ранее. Однако в бюро кредитных историй “Эквифакс” в конце августа говорили о 3,2% просроченной задолженности и называли этот показатель рекордным. Впрочем, по итогам сентября “Эквифакс” снизил свою оценку до 1,7%.

Руководитель аналитического центра “Циан” Алексей Попов не считает закредитованность россиян критической. “Сегодня задолженность по ипотечным кредитам не превышает и 10% ВВП, тогда как в США незадолго до кризиса 2008 года доля ипотечного долга в ВВП приближалась к 80%. Поэтому рынок имеет ещё большой задел для развития рынка жилищного кредитования”, — говорит он.

«Время, когда люди брали 100-процентный кредит для покупки единственного жилья, прошло»

По данным аналитической службы «Реального времени», в 2018 году средний чек по ипотечным кредитам составил около 1 млн 713 тысяч рублей. Почти таким же оказался он и в соседнем Башкортостане — 1 млн 703 тысячи рублей.

Но, по всей видимости, на средний чек влияет не только цена «квадрата». Если говорить о регионах Приволжского федерального округа, то в прошлом году лидерами стали Нижегородская область и Мордовия, где средний чек по жилищным кредитам составил почти 1,8 млн рублей. Возникает вопрос, почему же средний чек по ипотеке в Татарстане оказался ниже, учитывая, что здесь в прошлом году фиксировалась самая высокая средняя цена за кв. м в Поволжье — 59,2 тысячи рублей.

— Во-первых, время, когда люди брали 100-процентный кредит для покупки единственного жилья, прошло после кризиса 2007—2008 годов. Во-вторых, люди трезво оценивают свои возможности. При покупке жилья, что в инвестиционных целях, что для проживания, кредит больше трех миллионов люди берут очень редко. Жилье, даже дорогое, покупают, когда доля ипотеки составляет не более 50 процентов. Поэтому и средний чек у нас небольшой. К тому же доходы населения не такие высокие. Средний чек по ипотеке у нас соответствует не стоимости квадратного метра, а средней заработной плате, возможности выплачивать ежемесячные платежи, — отмечает директор агентства недвижимости «Счастливый дом» Анастасия Гизатова.

Самый низкий чек по ипотечным займам фиксировался в Марий Эл, Удмуртской Республике (1,5 млн рублей), Кировской области (1,5 млн рублей), Ульяновской области (1,4 млн рублей) — это одни из самых невысоких показателей по России.

Когда появились биржи

Первая биржа в России появилась по указу Петра I в Санкт-Петербурге и совпала с годом основания города. К 1914 году общая стоимость всех ценных бумаг, обращавшихся в Российской империи, составила 13-15 млрд рублей (в современном эквиваленте 6,8-7,7 млрд долларов). По этому показателю Россия опережала Австро-Венгрию и Японию, занимая 5 место в мире.

В Советской России биржи были закрыты правительством и снова заработали только 1990-х, после развала Союза. Ими стали Московская межбанковская валютная биржа (ММВБ), основанная в 1992 году, и Российская торговая система (РТС), работающая с 1995 года.

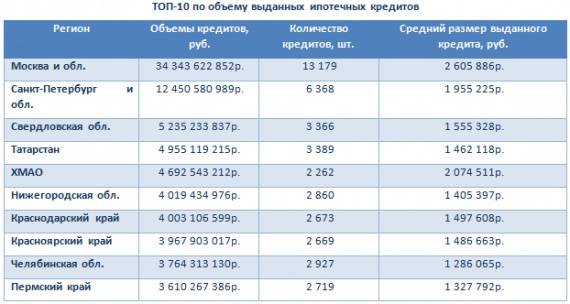

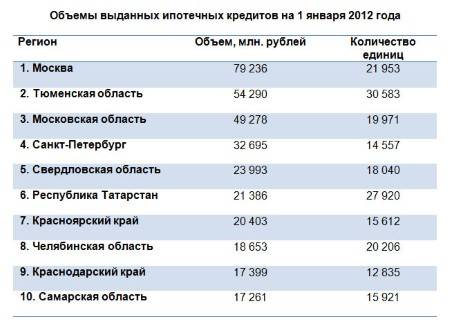

Больше всего ипотек на новое жилье в ПФО брали жители Башкирии

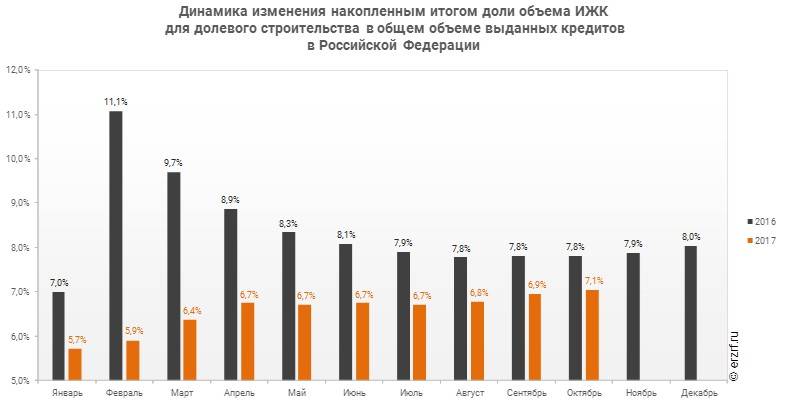

Отдельно остановимся на статистике по выдаче ипотечных займов на покупку новостроек. По данным аналитической службы «Реального времени», в прошлом году в Татарстане было выдано 11,5 тысячи жилищных кредитов под залог прав требования по договорам участия в долевом строительстве на общую сумму 24 млрд рублей. Много это или мало? Несложно заметить, что на выдачу ипотеки на покупку первичного жилья не приходится и половины всего объема жилищного кредитования. И если по общему числу займов, выданных на покупку жилья, Татарстан занимает в России пятое место, по выдаче ипотек на новостройки только восьмое.

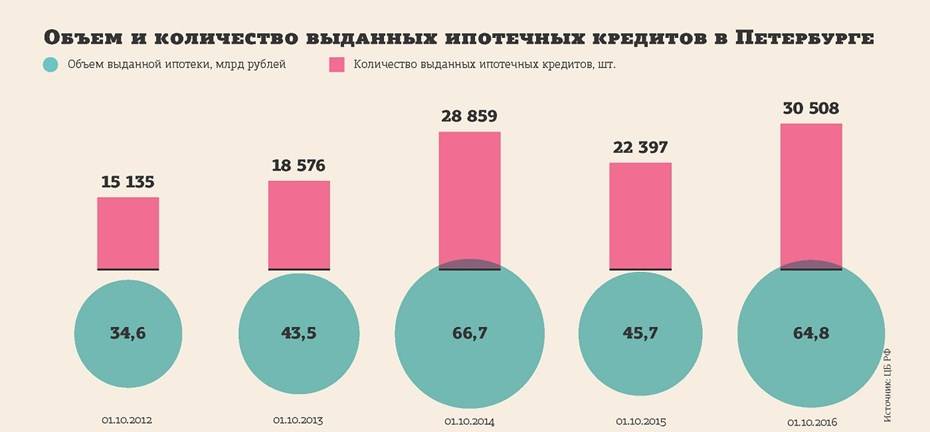

В числе регионов, где ипотека на «первичку» пользуется наибольшим спросом, оказались Москва (35,7 тысячи кредитов), Санкт-Петербург (32,2 тысячи), Тюменская область (14,6 тысячи), Свердловская область (13,5 тысячи).

Среди лидеров оказался и Башкортостан, где в прошлом году на покупку новостроек было выдано 13,2 тысячи кредитов, что оказалось на 15% больше, чем в Татарстане. Правда, если говорить об объемах кредитования, разница между Башкортостаном и Татарстаном оставила только 7% (25,6 млрд рублей против 24 млрд), что, скорее всего, объясняется более высоким ценником на татарстанскую первичку.

Количество выданных кредитов под залог прав требования по договорам участия в долевом строительстве, 2018 год

| Регион | 2018 | 2017 | 2016 |

| РОССИЙСКАЯ ФЕДЕРАЦИЯ | 368 340 | 312 164 | 305 589 |

| г. Москва | 35 701 | 30 013 | 26 664 |

| г. Санкт-Петербург | 32 154 | 26 730 | 25 726 |

| Московская область | 24 983 | 21 296 | 20 179 |

| Краснодарский край | 15 696 | 13 211 | 11 472 |

| Тюменская область | 14 559 | 10 207 | 10 524 |

| Свердловская область | 13 478 | 9 060 | 7 063 |

| Республика Башкортостан | 13 233 | 9 568 | 8 439 |

| Республика Татарстан (Татарстан) | 11 451 | 9 419 | 8 587 |

Отметим, что в Башкортостане была зафиксирована и самая высокая динамика роста выдачи ипотечных кредитов на новостройки. По сравнению с 2017 годом выдача таких займов увеличилась на 50% (с 17 до 25,6 млрд рублей). Такие же рекордные показатели были зафиксированы еще в нескольких регионах ПФО — в Пермском крае, где динамика достигла 55%, и в Удмуртской республике, где выдача кредитов на «первичку» выросла на 44%. Во многих других субъектах Приволжского федерального округа количество займов на покупку новостроек увеличилось не столь значительно: в Марий Эл — на 22%, в Пензенской области — на 17%, в Мордовии — на 14%, в Кировской области — на 13%, в Ульяновской области — только на 10%.

Цены съели выгоду?

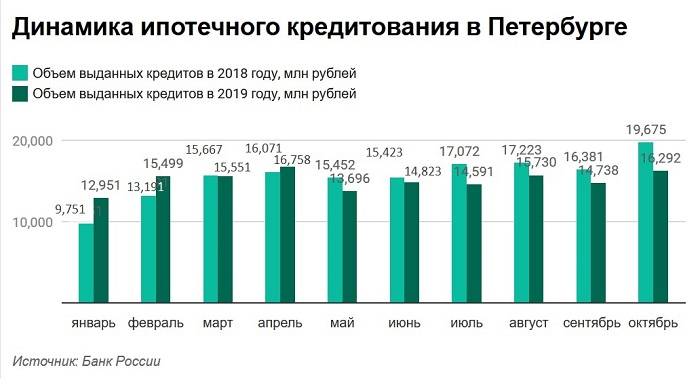

Одновременно с “взлётом” ипотеки, взлетели и цены на квартиры в новостройках. С начала года они выросли на 17% в Москве и примерно на 14% в Петербурге. “Рост стоимости на первичном рынке нивелирует эффект снижения ипотечной ставки. В итоге средняя сумма займа на первичном рынке сопоставима с прошлогодними значениями, когда не действовала субсидия и клиенты приобретали квартиры по рыночным ставкам”, — говорится в обзоре ипотечного рынка от “Циан”.

Впрочем, в сентябре прошлогодний показатель всё же был превышен — средний размер кредита составил 3,2 млн рублей (в прошлом году он достигал 3,1 млн). В столицах берут больше: 5,4 млн рублей в Москве и 3,5 млн рублей в Петербурге.

“Такой повышенный спрос на льготную ипотеку, действительно, спровоцировал рост стоимости жилья как строящегося, так и на вторичном рынке. По оценке экспертов, цены на подходящее под условия программы жильё увеличились на 15–20%”, — говорит территориальный менеджер по работе с партнёрами по ипотеке Северо-Западного филиала банка “Открытие” Татьяна Хоботова.

В банке ВТБ уверены, что госпрограмма по-прежнему выгодна для россиян: за счёт меньших выплат заёмщик экономит, в среднем, 1,2 млн рублей в течение 15 лет. “Эффект снижения процентной ставки, по нашей оценке, перестанет действовать только когда рост цен превысит 17,5%, но объективно до этого ещё очень далеко, и я не думаю, что правительство допустит такую ситуацию в принципе. Власти уже заявили, что будут добиваться отсутствия роста цен”, — заявил на прошлой неделе заместитель президента-председателя правления ВТБ Анатолий Печатников.

“На мой взгляд, ожидать снижения цен на новостройки как в Санкт-Петербурге, так и в Москве в ближайшей перспективе не стоит, — считает руководитель фонда коллективных инвестиций “Рентавед” Руслан Сухий. — Полагаю, что до определённого момента цены продолжат расти, конечно, гораздо более плавно. Затем, вероятно уже в следующем году, мы увидим “отрезвление” людей и рынок перейдёт в стадию стагнации. Цены на новостройки остановятся. Спрос будет стихать, количество сделок сокращаться, а срок экспозиции объектов увеличиваться. Первые звоночки этого уже видны. В Москве многие покупатели на рынке недвижимости не готовы покупать по текущим перегретым ценам, поэтому переходят в режим ожидания”.

“Многие новые проекты сейчас стартуют по достаточно высоким ценам, но сохранение этого тренда под вопросом: при снижении спроса застройщики будут регулировать ценовую политику. При этом снижения цен в проектах мы не ожидаем, скорее будет замедление динамики её роста”, — комментирует ситуацию в Москве директор департамента консалтинга и аналитики Knight Frank Ольга Широкова.

Аналогичный прогноз даёт по Петербургу руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. “Снижения цен мы не ожидаем, тренд на увеличение продолжится, однако его темпы, вероятно, замедлятся”, — говорит она.

Как проходят торги

После того, как инвестор подает поручение на покупку финансовых инструментов брокеру, кажется, что бумаги поступили на счет и вот оно, желанное владение бизнесом Илона Маска. На деле это немного не так. Расчеты по иностранным ценным бумагам проходят в режиме Т+2 — это означает, что расчеты по сделкам проходят на второй торговый день с момента совершения сделки. Если купить 1 акцию Tesla, она сразу отразится в личном кабинете приложения брокера. Деньги за нее резервируются на счете сразу, но депозитарий учтет права акционера уже на второй торговый день.

Основные торги по иностранным ценным бумагам на Санкт-Петербургской бирже начинаются в 10:00 по московскому времени и завершаются в 02:00 следующего календарного дня. По некоторым бумагам сделки можно совершать до 1:45. Это связано с разницей во времени с США и особенностями страны. Например, в американские государственные праздники торговля не проводится. Так было и 15 февраля 2021 года — на эту дату выпал День президента, который отмечают каждый третий понедельник февраля — тогда торги по американским ценным бумагам не проводились. Информацию о расписании торгов можно узнать на сайте Санкт-Петербургской биржи в специальном разделе.

В первой половине дня объемы сделок формируют только эмитенты РФ. С 14:30 и до 23:00 по московскому времени к торгам добавляются американские участники рынка. Это время совпадает со временем работы бирж США. При переходе США на зимнее время период торгов с дополнительной ликвидностью сдвигается на час вперед.

Поддерживают ликвидность ценных бумаг маркет-мейкеры, профессиональные участники рынка ценных бумаг. Именно маркетмейкеры, выставляя заявки, создают дополнительную ликвидность. Купля-продажа ценных бумаг иностранных компаний ведется в валюте. Для того, чтобы покупать ценные бумаги в приложении Газпромбанк Инвестиции, сначала необходимо купить доллары на свой брокерский счет и потом с их помощью покупать ценные бумаги.

Местные налоги: Подмосковье впереди Москвы

220 млрд рублей, кроме того, регионы перечислили в счет местных налогов. К ним, согласно данным Федеральной налоговой службы, относятся всего три вида налогов — это земельный налог, налог на имущество физических лиц, а также торговый сбор.

Тут в списке лидеров среди федеральных округов — уже без неожиданностей. Первое место — 97 млрд рублей — у Центрального федерального округа. Однако при этом лидером по регионам внезапно стала не Москва, а Московская область с 34,4 млрд рублей. Столицей в счет местных налогов были перечислены лишь 33,7 млрд рублей.

Второе место и 34 млрд рублей у Приволжского федерального округа, в лидерах — Татарстан с 8,8 млрд рублей и Самарская область с 5,4 млрд рублей. Третье место у Южного федерального округа с 22 млрд рублей, здесь лидер — Краснодарский край с 8,7 млрд рублей, а также Ростовская область с 7,7 млрд рублей.

Поступление местных налогов и налогов, относящихся к специальным налоговым режимам в консолидированный бюджет России, на 1 января 2017, тыс.руб.

| Местные налоги | Налоги, относящиеся к специальным налоговым режимам | ||||

| Всего | в консолиди- рованный бюджет субъекта РФ | из него — в доходы местных бюджетов | Всего | в федеральный бюджет | в консолиди- рованный бюджет субъекта РФ |

| РОССИЙСКАЯ ФЕДЕРАЦИЯ | 220 608 341 | 220 608 341 | 185 358 143 | 490 187 175 | 35 177 635 |

| в том числе: | |||||

| ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | 97 197 116 | 97 197 116 | 67 714 388 | 128 323 383 | 284 |

| Белгородская область | 4 030 668 | 4 030 668 | 4 030 668 | 2 766 517 | |

| Брянская область | 1 051 040 | 1 051 040 | 1 051 040 | 2 239 419 |

Максим Матвеев, аналитическая служба “Реального времени”

АналитикаЭкономикаБюджет

Все должны

Кроме роста цен, льготная ипотека привела ещё к одному последствию для рынка — увеличению кредитной нагрузки на население. По данным ЦБ, она составляет по ипотеке 8,56 трлн рублей. Это на 19% больше, чем год назад.

Долю “плохих” долгов ЦБ оценивает в 0,9% от общего объёма задолженности. Это 77,8 млрд рублей, что на 7% больше, чем годом ранее. Однако в бюро кредитных историй “Эквифакс” в конце августа говорили о 3,2% просроченной задолженности и называли этот показатель рекордным. Впрочем, по итогам сентября “Эквифакс” снизил свою оценку до 1,7%.

Руководитель аналитического центра “Циан” Алексей Попов не считает закредитованность россиян критической. “Сегодня задолженность по ипотечным кредитам не превышает и 10% ВВП, тогда как в США незадолго до кризиса 2008 года доля ипотечного долга в ВВП приближалась к 80%. Поэтому рынок имеет ещё большой задел для развития рынка жилищного кредитования”, — говорит он.

Выдавать себе ежедневное пособие

Вы считаете, сколько вы бы хотели тратить денег в день, и выдаете себе ежедневно одинаковую сумму, оставляя все остальные деньги и карты дома или на счете в банке.

Плюсы:— вы не потратите больше денег, чем у вас есть.— супер простота — не нужно ничего считать, отмечать, записывать и запоминать.

Минусы:

— этот метод очень плохо работает с переменными расходами, т.е. теми расходами, которые меняются из месяца в месяц или происходят нерегулярно или спонтанно.— вы не видите сколько тратите денег на те или иные категории, а это очень полезная информация.— у вас появляется желание и искушение потратить до конца дня оставшиеся от лимита деньги.