Способ получить кредитную карту Тинькофф на дому

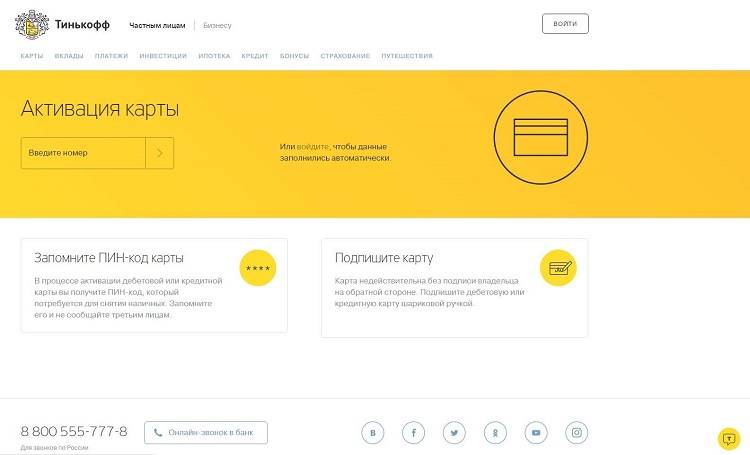

Как и дебетовая, кредитная карта доставляется курьером на дом. На момент получения пластика в руки он заблокирован. Разблокировать можно после активации на официальном сайте онлайн либо позвонив на специальную горячую линию.

Доставка на дом не означает, что вам просто вручат карту, и вы начнете ею пользоваться. Банку необходимо идентифицировать личность клиента. Для этого потребуется представить некоторые документы:

- паспорт гражданина РФ;

- удостоверение права на вождение автомобиля;

- заграничный паспорт;

- сведения о доходах;

- ИНН.

Если в вашем населенном пункте отсутствует представитель банка, то кредитка высылается почтой. При получении пластика нужно внимательно прочитать свое имя и фамилию и проверить правильность их написания. Иначе в дальнейшем могут возникнуть спорные ситуации.

Тщательное изучение договора позволит избежать лишних расходов. Вы можете увидеть подписку на платные услуги, подключаемые автоматически. От некоторых можно отказаться, чтобы не переплачивать за обслуживание.

Важно! При обнаружении повреждений конверта или его содержимого лучше отказаться от получения и уведомить об этом банк.

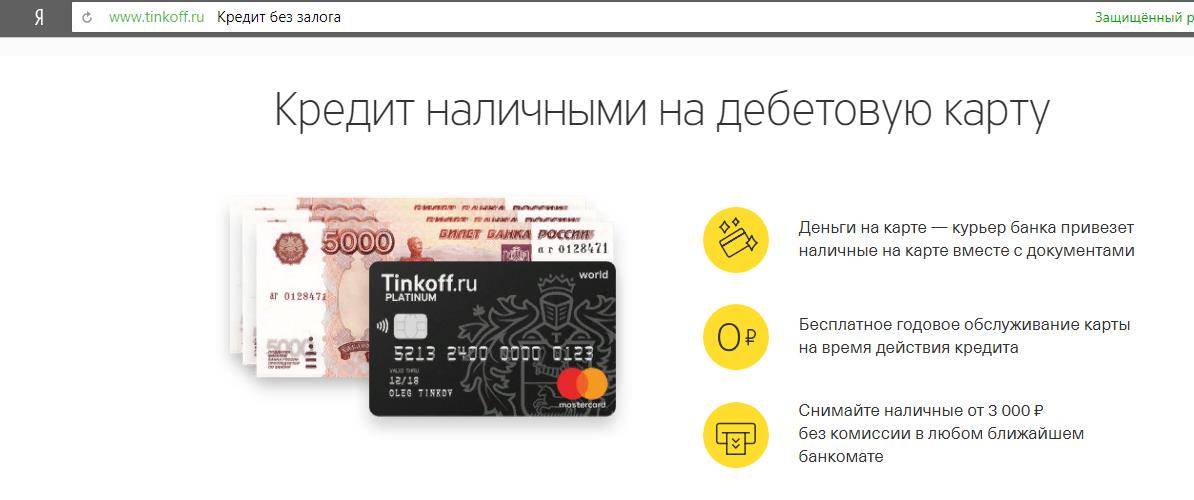

Кредит наличными

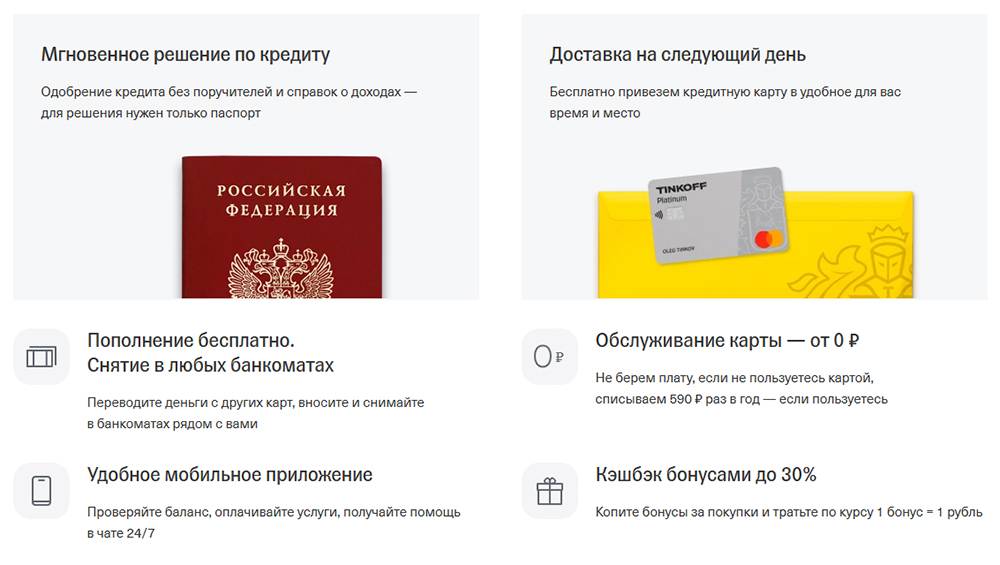

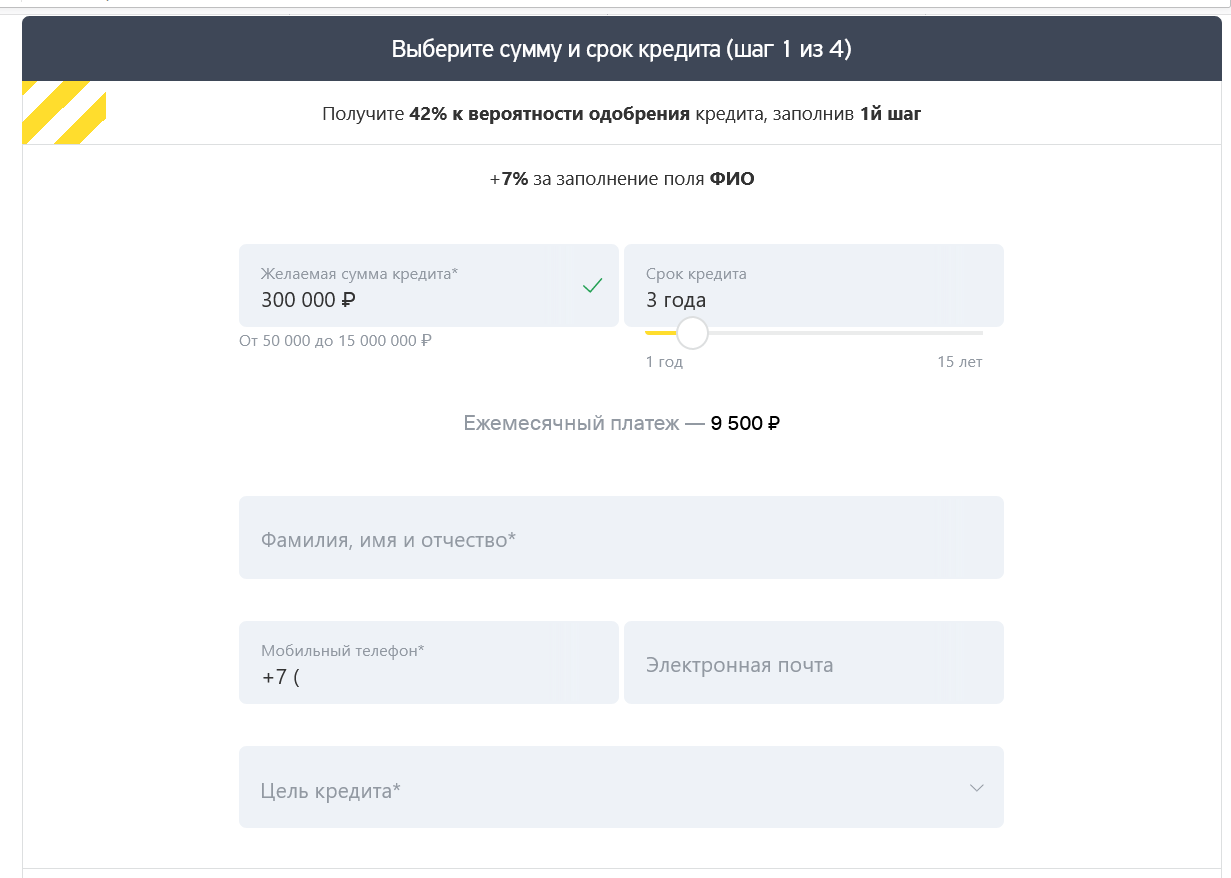

Кредит наличными — удобный вариант получения денег на крупную покупку, оплату учебы и другие цели. В Тинькофф предлагаются программы кредитования без обеспечения, а также под залог автомобиля или квартиры. Условия кредитования по ним существенно отличаются.

Условия и ставка

Без обеспечения можно получить кредит максимум на 2 млн рублей. Его максимальный срок — 3 года, а минимальная ставка — 12 %. Под залог автомобиля в долг можно взять уже до 3 млн рублей. Срок кредитования при этом может достигать 5 лет, а минимальная ставка составит от 11 %. При передаче в залог недвижимости срок кредитования может достигать 15 лет, а сумма кредита — 15 млн рублей. Ставка по такой ссуде составит от 8 %.

Индивидуальная ставка определяется после рассмотрения заявки. Максимум она может составить 25,9 %.

Требования к заемщику

Получить кредит могут граждане РФ. На дату подачи заявки клиенту уже должно исполниться 18 лет, а на планируемую дату полного погашения задолженности ему должно быть меньше 70 лет. Регион прописки потенциального заемщика не имеет значения.

Из документов для оформления кредита потребуется паспорт. Никакие справки о зарплате не запрашиваются. При передаче имущества в залог нужны документы, подтверждающие право собственности на него.

Оформление

Подать заявку можно на сайте Tinkoff. Для этого потребуется выбрать нужную сумму в калькуляторе, ознакомиться с информацией о примерном размере платежа и заполнить короткую анкету.

Обрабатывают заявку обычно в течение рабочего дня. После принятия положительного решения с клиентом свяжется менеджер, чтобы согласовать удобную дату и место доставки пластика. В назначенный день представитель банка привезет все документы и дебетовую карточку для зачисления кредита. Она будет обслуживаться бесплатно, пока не погашена задолженность по ссуде.

Погашение кредита

Погашают кредит в Тинькофф Банке равными ежемесячными платежами. Вносить их надо в соответствии с графиком, приложенным к договору. Просмотреть информацию о предстоящих платежах можно также в приложении, в личном кабинете.

Внести плату по кредиту в Tinkoff можно следующими способами:

- в приложении или личном кабинете переводом с карточки Сбербанка или любой другой;

- межбанковским платежом по реквизитам через Сбербанк и другие банки;

- через партнеров банка (салоны связи, точки обслуживания системы «Золотая Корона»);

- через банкоматы Тинькофф.

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Как взять займ на карту Тинькофф срочно?

Заказать в МФО кредит на карту Тинькофф можно следующим образом, нужно:

- Изучить список предложений займов, предложенный выше.

- Нажать кнопку под нужным предложением.

- Далее заполняется заявка на займ – это специальная форма анкеты.

- Вписать в заявку свои данные, сведения о паспорте, контакты.

- Вписать средний доход за месяц.

- Написать, сколько нужно денег.

- Указать подходящий срок договора займа.

- Указать реквизиты, куда будут переводиться деньги.

- Вместе с заявлением пересылаются фото паспорта (страницы с фото и пропиской).

- После получения одобрения подписывается договор (в качестве подписи используется СМС-код, который придет на ваш мобильный телефон).

Одолженная сумма придет вам через 5 – 10 минут после подписания договора.

Возможные причины отказа

Сотрудничество с МФО выгодно клиентам, которым срочно понадобились деньги, ведь почти все микрокредитные компании дают микрозаймы без отказов и работают круглосуточно.

Заемщик может получить отказ по следующим причинам:

- неправильно указанные данные, которые скоринговая система расценивает как мошенничество;

- реквизиты карты не совпадают с данными заемщика;

- срок действия банковской карты просрочен;

- отсутствие положительного баланса на счёте;

- баланс заблокирован;

- срок действия карты истек.

Есть и другие причины, по которым клиент может получить отрицательный ответ от МФО, например:

- недействующий паспорт (отсутствие фотографии в 25 или 45 лет),

- заблокированный номер мобильного, на который компания присылает коды при регистрации,

- действующие займы в других МФК,

- ведется судебное делопроизводство насчет должника.

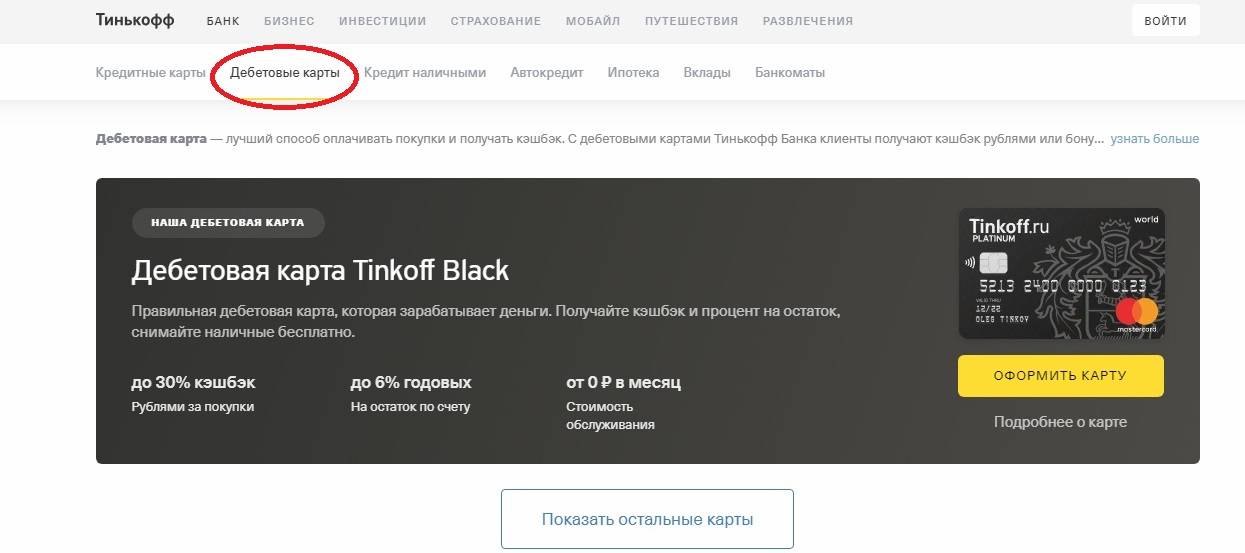

Как оформить дебетовую карту Тинькофф Black

Выбирая эффективный платежный инструмент, нельзя пройти мимо предложения от банка Тинькофф. Значительная часть отзывов о дебетовой карте Tinkoff Black положительные, клиенты довольны условиями, которые предлагает банк. Особенно выгодны проценты, которые насчитываются за остаток средств по карте Тинькофф. Это преимущество подчеркивает большинство держателей карточки.

Оформление карточки Тиньков возможно онлайн, без посещения представительства компании. Получать ее можно дома или в офисе, воспользовавшись услугами курьера. Перед оформлением доставки необходимо указать данные, до буквы совпадающие с паспортными (имя и отчество), оставить заявку, дождаться ее одобрения. Получив пластик, свои расходы можно контролировать также онлайн. Для этого предлагается удобный интернет-банкинг.

В отделении банка

Дебетовая карта Тинькофф — очень популярный и востребованный продукт на финансовом рынке. Поэтому компания заботится, чтобы получить банковскую карточку было максимально просто. Сколько бы заявок ни было подано, каждая из них рассматривается за пару минут. Благодаря этому процесс выдачи Тинькофф Блэк не растягивается на несколько дней.

Tinkoff является онлайн-банком и позиционирует себя как технологическую компанию с банковской лицензией. Поэтому оформление всех продуктов осуществляется через интернет. Благодаря этому клиентам не приходится тратить время на ожидание в представительствах. Управление финансами доступно через приложение, сайт или по телефону. Клиентская поддержка работает круглосуточно.

Не выходя из дома

Шаг второй — одобрение заявки. Банку требуется всего две минуты, чтобы принять решение о выдаче карточки. Иногда сотрудники связываются по телефону, чтобы уточнить информацию о клиенте. Оперативному решению вопроса способствует огромный штат колл-центра, который насчитывает 1200 человек.

Шаг третий — вызов курьера, который доставляет карточку по любому адресу. Зачастую доставка осуществляется на следующий день после одобрения заявки. В компании работают 1800 курьеров, которые развозят договора по всей России.

Пополнение и зачисление денег доступно сразу после подписания бумаг. Все банковские операции отслеживаются онлайн. Проценты на остаток начисляются после формирования выписки по счету за прошедший месяц.

Альтернативные способы получения

Если нет возможности получить займ Тинькофф на карту, можно получить займ иным способом. У МФО есть много способов доставки денег своим клиентам.

Для получения денег могут использоваться:

- Любая дебетовая или кредитная карта.

- Электронный кошелёк: Qiwi Wallet – кошелек с номером счета, идентичным номеру телефона, и Yandex Money.

- Сервисы переводов денег. Этим способом заемщик получает займ наличными: Золотая Корона , Contact – международная система (contact-sys.com), Unistream. Комиссия за перевод займа наличными взимается с получателя.

- Наличные можно получить в офисе кредитора, есть также служба доставки на дом (если заемщик и кредитор расположены в одном городе).

- Банковский счет.

Заемные средства можно получить на любой счет, даже кредитный.

Перед заполнением заявки можно посмотреть список партнеров конкретного МФО.

Преимущества карты Tinkoff Black

Tinkoff Black входит в число наиболее популярных банковских продуктов компании. Дебетовая карта Тинькофф выделяется на фоне остальных выгодной системой кешбэка. Среди преимуществ: бесплатное обслуживание, возможность обналичивания средств без комиссии. Следует подробнее остановиться на каждом из пунктов.

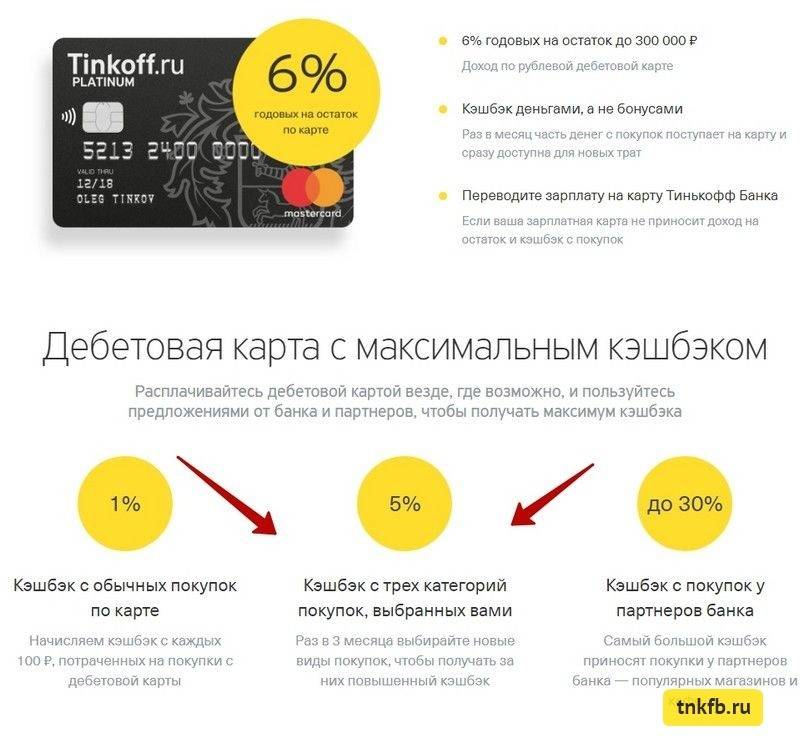

Tinkoff Black — лучшая карта с возвратом (кэшбеком). Банк предлагает двойной доход по карточке. С одной стороны, это возможность получить назад до 30% за покупки в компаниях, которые являются партнерами банка, 5% за оплату товаров в трех приоритетных категориях, 1% за остальные покупки. С другой стороны, это начисление ежемесячного процента на остаток на счету в размере 6%.

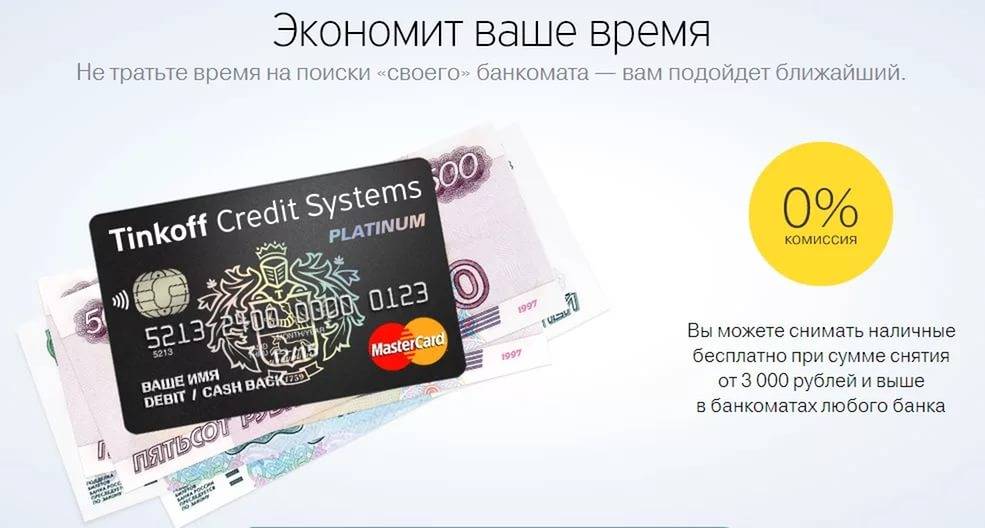

Обслуживание Тинькофф Блэк не предусматривает комиссионного сбора. Ежемесячно переводить суммы до 20 000 р на карты других банков можно бесплатно. Клиенты также экономят на пополнении карточки. Класть деньги без комиссии до 300 тысяч возможно в банкоматах Тинькофф или переводить с любых других карточек через интернет онлайн.

Условия Tinkoff Black предусматривают выгодное обналичивание денег. Без комиссии в банкоматах по всему миру доступно до 150 тысяч рублей. В АТМ Тинькофф реально снять до 500 тысяч рублей без комиссионного сбора.

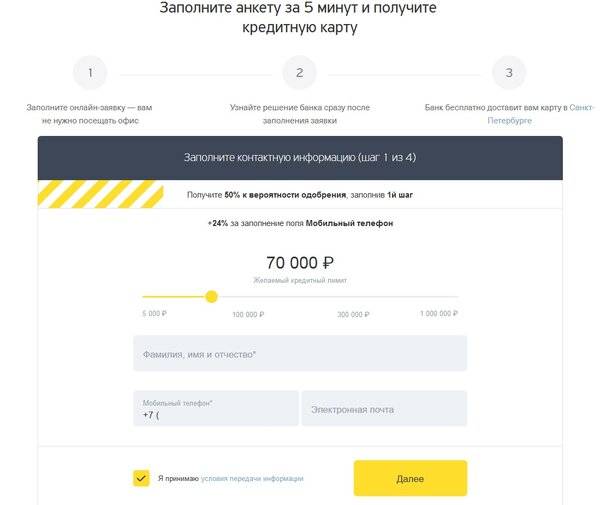

Чтобы получить карточку, потребуется заполнить анкету, размещенную на официальном сайте банка. Выдача Tinkoff Black возможна только после ее рассмотрения. В анкете нужно указать имя, фамилию, возраст и гражданство. Также понадобится телефон, электронная почта.

Плюсы и минусы дебетовых карт Тинькофф

Продукты, которые 100% плохи, определенно, существуют, но продуктов, идеальных на 100% не существует в принципе – все это понимают. Какие достоинства и недостатки, «плюшки» и «подводные камни» существуют у дебетовых карт Тинькофф и стоит ли их открывать?

Достоинства

По самой популярной линейке (Tinkoff Black) действует программа 1%/5%/30%. Раз в 3 месяца клиент выбирает три категории, по которым получает 10% кэшбэка, в мобильном приложении можно посмотреть особые программы, по которым действует возврат 30%, а на все остальные покупки вы получаете 1%.

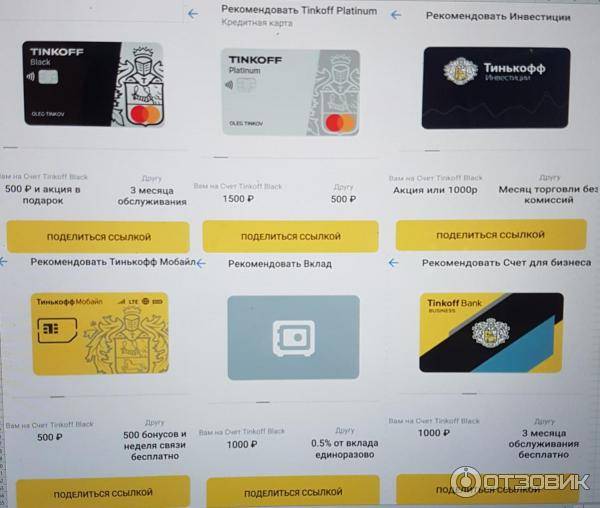

Существуют также «целевые» предложения, вроде Tinkoff Air Travel или Tinkoff Drive, с повышенным возвратом за целевые траты и возможностью накопления специальных бонусов для путешествий.

Будем честны – кэшбэк в 30% сейчас не предлагает вообще никто (хотя нужно смотреть, будет ли он по интересным для вас предложениям). Впрочем, возврат до 10% есть у других банков. Поэтому в любом случае стоит сравнить.

С простыми и понятными условиями. 30.000 на счету – и можете пользоваться бесплатно. С одной стороны, удобно – никаких сложных расчетов и необходимости следить за ежемесячными тратами (некоторые банки за бесплатное обслуживание требуют именно определенный размер трат по счету). С другой – не всем удобно постоянно держать 30.000 на счету и не трогать их.

Впрочем, если вы не укладываетесь в условия, обслуживание все равно обойдется всего в 99 рублей/месяц. Довольно демократично на фоне конкурентов.

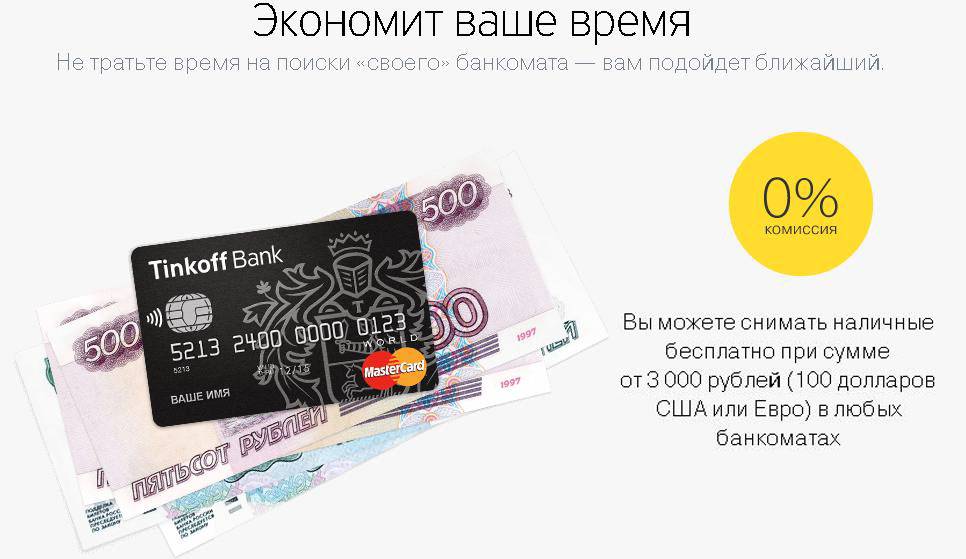

Даже в чужих банкоматах. Главное – снимать от 3000 до 100.000 р. При обналичивании меньшей или большей суммы придется доплатить. Правда, не в банкоматах Тинькофф, которых становится все больше.

До 150.000 р/месяц у партнеров Tinkoff и на любую сумму в «родных» банковских банкоматах.

Правда, только на сумму до 300.000 р. То есть, если на счету «пластика» от Тинькофф будет лежать 500.000 рублей, проценты вы получите только за триста тысяч. С другой стороны, как мы уже говорили, многие ли хранят на картсчету миллионы?

А +5% в год достаточно приятный бонус.

Здесь действительно все красиво. Все операции можно производить с телефона – причем, перевод средств, но и оплату коммунальных услуг. С помощью приложения можно оформить выписку или справку для визы, расплатиться на кассе, не настраивая отдельно Apple или Android Pay, даже снять наличные в банкомате по QR счету в смартфоне.

Через мобильное приложение в любой момент можно решить возникшие вопросы, не дозваниваясь часами до оператора и, тем более, не тратя время на поездку в сам банк.

На российском рынке в принципе немного мультивалютных предложений, а для часто путешествующих людей или предпринимателей, работающих с зарубежными партнерами, это практически маст-хэк. Дебетовые карты Tinkoff объединяют 30 валют на одном картсчете, обеспечивая простую, выгодную конвертацию и возможность везде использовать одну карточку.

Согласно официальному сообщению на сайте ГосУслуг, через онлайн-банкинг можно подтвердить свою личность, без писем, МФЦ и прочих сложных процедур.

Недостатки

К сожалению, во всех банковских договорах прописан пункт, согласно которому условия могут измениться практически в любой момент. Конечно, клиента обязаны уведомить, но все равно узнать о том, что снизился кэшбэк или годовой процент, достаточно неприятно.

Подобная ситуация уже происходила несколько лет назад, когда дебетовые карты Тинькофф были топовыми по годовому начислению на картсчет, а потом руководство решил сделать условия менее шоколадными.

Так что охотникам за преимуществами и бонусами придется регулярно держать руку на пульсе.

Тот самый 1% не получится вернуть с оплаты услуг ЖКХ, расчетов через мобильный и интернет-банкинг, оплату мобильной связи и ряд других услуг. Не критично, но, учитывая, что некоторые банковские организации подобных ограничений не вводят, может оказаться неприятно.

Информация о пополнениях и переводах предоставляется бесплатно. А вот СМС об операциях по карт.счету (например, о покупке в магазине) высылаются по платному тарифу. Впрочем, недорогому – около 60 р./месяц. И эти оповещения можно отключить буквально в пару движений через мобильное приложение.

Максимальная сумма в месяц – 3.000 по обычным предложениям (1% и 5%) и 6.000 для специальных офферов (которые до 30%). Тем, кто тратит суммы, в теории позволяющие получить большие суммы, будет обидно.

Кроме того, при «неровных» тратах (185, 299, 567) округление всегда производится в меньшую сторону, а не по правилам математики, когда 125, например, округляются до 100, а вот 153 уже до 200.

Зато кэшбэк начисляется живыми деньгами, а не баллами, которые потом еще нужно понять, где можно тратить, а где – нельзя.

Сложно ли гасить полученный заем?

Погашение кредита в данной организации происходит довольно легко. Можно либо подключить Автоплатеж, либо скачать приложение, зарегистрироваться, авторизоваться и через раздел «Погашение кредита» внести необходимую сумму. Как подключить Автоплатеж можно найти на сайте. В установленную дату со счета будет списываться нужная сумма, поэтому можно не переживать и не ставить напоминания.

В крайнем случае, можно, конечно, обратиться к банкомату стороннего учреждения. Но за это спишут чудовищную по величине комиссию, а деньги будут идти гораздо дольше, чем, если бы вы заплатили, скажем, через интернет. Зачем переплачивать и деньгами, и временем?

Залоговая сумма всегда в кармане

Часто при оформлении проката машины или бронировании номера в гостинице просят оставить залог. Это можно сделать наличными или со счета кредитной карточки. Как им воспользоваться, разберем на примере.

- Вам необходимо взять авто в прокат. При оформлении документов требуют оставить залоговую сумму в размере 15 тысяч рублей.

- Вы расплачиваетесь кредитной картой, но деньги не снимаются со счета, а блокируются.

- После использования машины возвращаете ее в пункт проката.

- Кассир отменяет «заморозку» кредитки, сумма остается на счету.

Предоставление залога при аренде бесплатно, потому как списания с кредитки не было. Вы не платите банку проценты за пользование денежными средствами. Единственный случай, когда деньги могут изыматься из заблокированной суммы – ДТП. Тогда они списываются с кредитной карты, но клиенту по-прежнему доступен льготный период. Вы можете оспорить списание через юриста или вернуть средства на кредитку согласно условиям тарифа.

Обзор условий

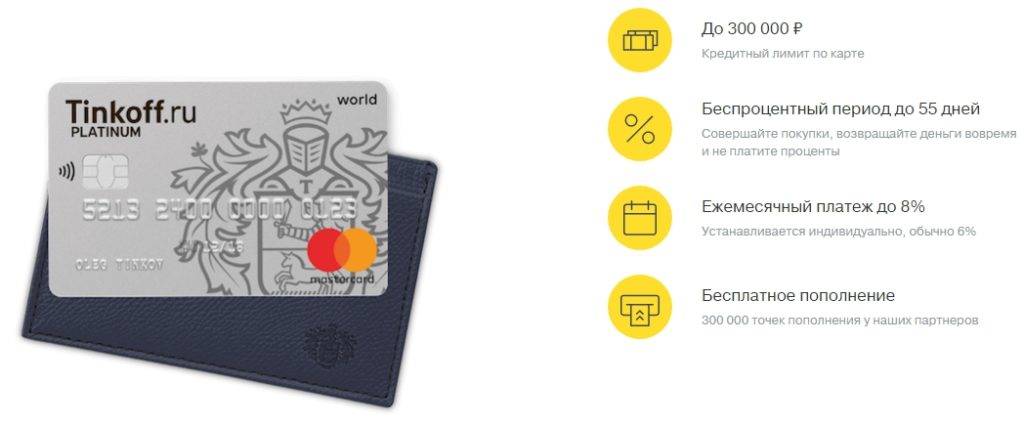

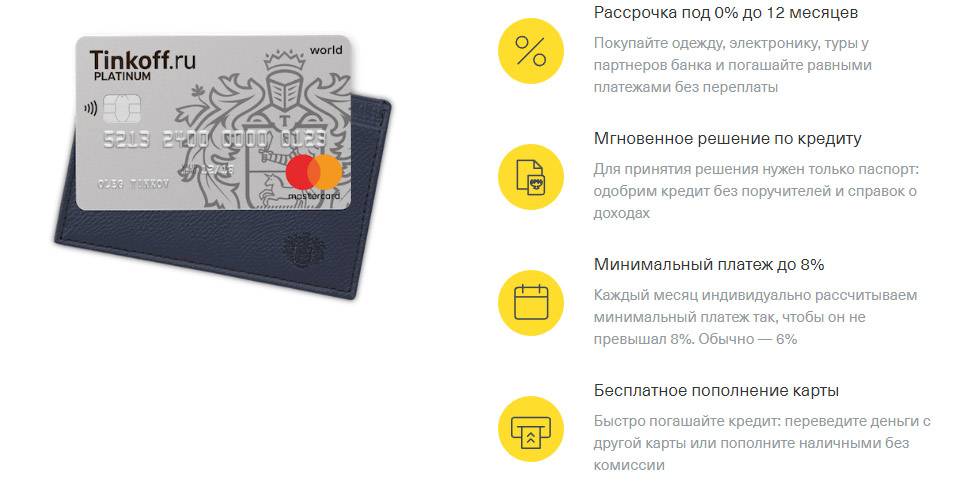

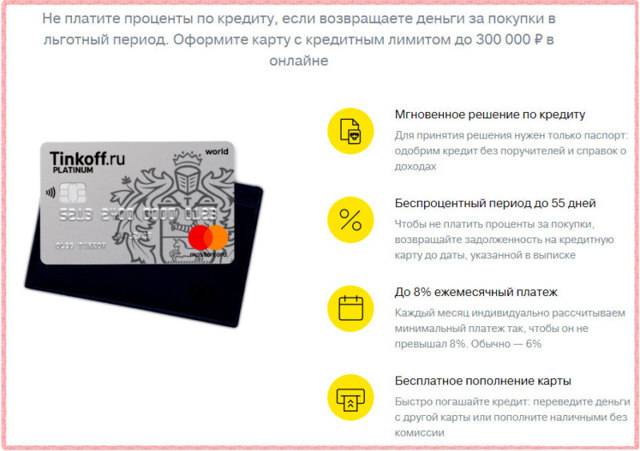

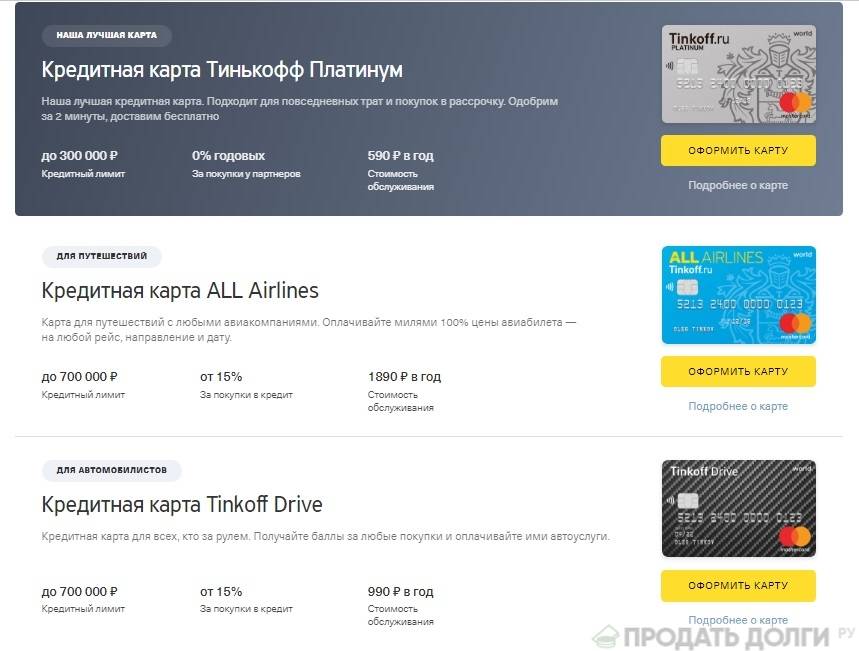

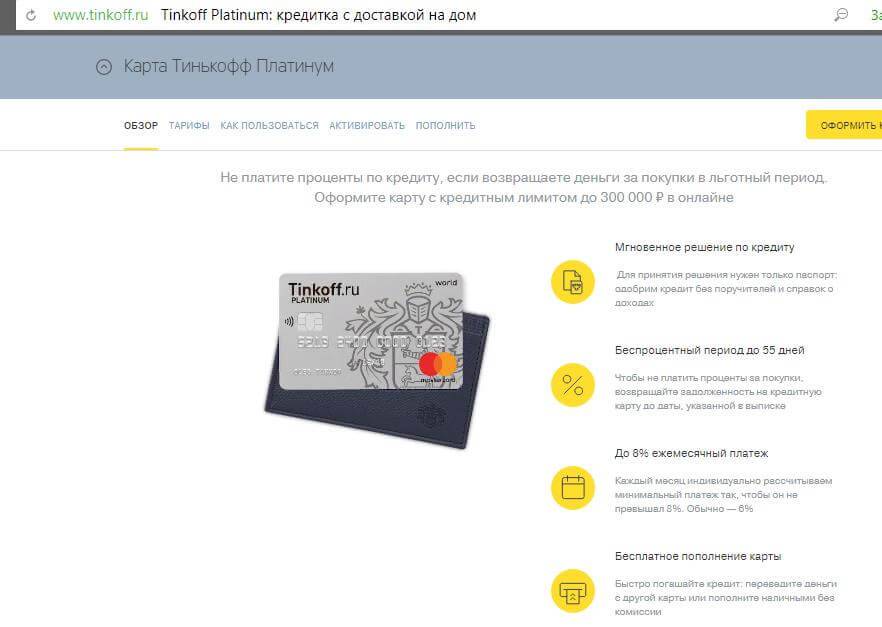

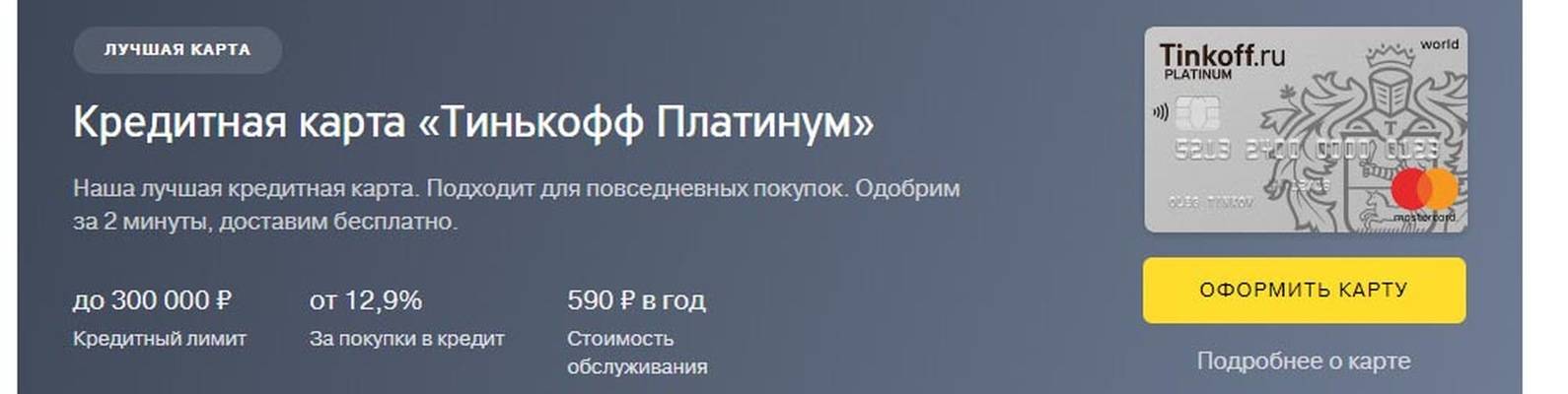

Тинькофф выпускает множество видов кредиток. Они отличаются условиями бонусных программ и другими параметрами. Но ряд условий характерен для всех кредиток:

- Доставка карточки и ее выпуск осуществляется бесплатно.

- Льготный период длится до 55 дней и распространяется только на покупки.

- По желанию держателя банк готов выпустить дополнительные карты для него или родственников.

Различаются карты стоимостью обслуживания, ставками и максимальным возможным размером лимита. Для наглядности информацию об этих параметрах по основным видам кредиток Tinkoff приведем в виде таблицы.

| Карта | Стоимость обслуживания | Ставки | Максимальный возможный лимит |

| Platinum | 590 р./год | 12–29,9 % на покупки, 30–49,9 % на прочие операции | 300 000 р. |

| Перекресток | 900 р./год | 15–29,9 % на покупки, 25,9–39,9 % на снятие наличных | 700 000 р. |

| Яндекс.Плюс | 0 р./год | ||

| All Games | 990 р./год | ||

| Drive | |||

| All Airlines | 1 890 р./год | ||

| Tinkoff-S7 | 1 890 р./год | 1 500 000 р. |

Требования к заемщику

Получить кредитную карточку в Тинькофф могут граждане России в возрасте от 18 до 70 лет. Регион прописки и проживания значения не имеет. Единственный документ, нужный для оформления кредитки, — паспорт. Справка о зарплате или другие документы не запрашиваются.

Оформление

Заказать карту Тинькофф можно онлайн. Решение по заявке банк принимает обычно в течение нескольких минут и сообщает по СМС. Для оформления заказа достаточно выполнить 3 действия:

- Выбрать подходящую кредитку на сайте.

- Нажать на кнопку «Оформить карту» и заполнить анкету.

- Подтвердить заявку и отправить ее на рассмотрение.

Если карточка одобрена, представитель банка свяжется с клиентом для согласования удобного времени и места доставки. Привозит карточку курьер вместе со всеми документами. После подписания договора клиенту следует активировать пластик на сайте или по телефону.

Погашение кредита

Погашают долг по кредитке путем ее пополнения. Банк ежемесячно рассылает выписки, в которых указаны минимальный платеж и сумма для оплаты задолженности без процентов в рамках льготного периода. Внести платеж можно одним из следующих способов:

- через банкоматы Тинькофф;

- межбанковским переводом из Сбербанка или любого другого банка;

- в личном кабинете и на сайте с карты Сбербанка или любой другой;

- через партнеров (салоны связи и другие).

Как закрыть кредитку Тинькофф

Клиент имеет право расторгнуть договор кредитной карты. Чтобы закрыть кредитку, надо:

- Сообщить об этом банку минимум за 30 дней до предполагаемого расторжения договора (письменно или через интернет).

- Погасить всю имеющуюся задолженность по кредиту.

- Вернуть в банк все кредитные карты (если такое требование будет).

При наличии переплаты по заявлению клиента банк перечисляет ее почтовым переводом или иным способом с удержанием комиссии.

Банк в одностороннем порядке может расторгнуть договор кредитной карты в случае:

- неиспользования карты клиентом в течение более 6 месяцев;

- предоставления недостоверной информации в заявке на открытие карты;

- невыполнения обязательств по договору.

Льготный период

- Предоплаченные. Во время покупки карты на её счёту уже имеются некоторые средства. С её помощью можно оплачивать необходимые услуги и совершать разного рода покупки.

- Дебетовые. Выпускается на всей территории РФ. Банковской картой допустимо рассчитываться в реальных магазинах, а также оплачивать услуги через интернет. По условиям банка может быть установлен уровень не снижаемого остатка. Существует определённая сумма, при которой невозможно совершать операции с картой, пока баланс не будет увеличен. Возможно начисление небольшого процента на остаток личных средств.

- Кредитные. На карте имеются заёмные средства. В отличие от обычного кредита, предоставленную сумму можно использовать не сразу, а постепенно. Снимать деньги по необходимости. При оформлении карточки составляется специальный договор. В нём прописаны все нюансы использования заёмных средств. Проценты за пользование кредитом начисляются на сумму, потраченную клиентом. Сроки для погашения кредитной задолженности указаны в договоре. С помощью такой карточки можно оплачивать товары в магазинах, планируемый отпуск или погашать коммунальные задолженности.

- С расширенным овердрафтом. Усовершенствованный вид дебетовых карточек. Особенностью является начисление кредитных средств. Кредит появляется автоматически, когда сумма растрат превышает остаток. Тонкости по начислению овердрафта указаны в составленном договоре. Комиссия за кредит насчитывается после первого использования заёмных средств.

Наиболее востребованными и популярными являются кредитные карточки. При их оформлении сотрудник банка знакомит клиента с основными тонкостями и нюансами использования предоставленных средств. В частности, клиент получает информацию о беспроцентном периоде, предусмотренном на карточке.

Так, на кредитной карте Тинькофф платинум льготный период составляет 55 дней. Два месяца — стандартный срок беспроцентного кредитования, установленный на пластиковых карточках современных банков. По правилам финансовых учреждений, льготы действуют только при оплате карточкой. Правильно рассчитать льготный период по кредитным картам Тинькофф помогут сотрудники банка. Льготное кредитование не распространяется на снятые деньги. Наличные средства погашаются в соответствии с банковскими ставками.

Вычисление срока беспроцентного кредитования

Срок беспроцентного использования условно делится на две части: расчётная и платёжная. Расчётный промежуток предназначен для использования заёмных средств. Платёжный отрезок времени подразумевает возмещение кредитного долга.

Чтобы грамотно рассчитать льготный период, необходимо хорошо ознакомиться с договором. В нём написана расчётная дата. То есть начало беспроцентного периода. Расчётный промежуток составляет один месяц. Так, если по договору в графе расчётной даты указано 12 октября, значит, оплачивать товары картой без процентов можно до 12 ноября. С 13 ноября начинается другой — платёжный период. На протяжении 25 дней клиент может погасить образовавшуюся задолженность.

Способы обналичивания средств

Процедура снятия наличных с кредитки считается невыгодным делом, так как при выдаче средств с клиента снимаются проценты. Однако существует способ, как обналичить карту Тинькофф без потери льготного периода. Заключается он в выводе кредитных средств на другую карточку. Перевод и снятие денег происходит в несколько этапов:

- В первую очередь необходимо зарегистрироваться в платёжной системе webmoney или Qiwi.

- Пополнить созданный электронный кошелёк, воспользовавшись кредитной картой.

- Перевести деньги из кошелька на другую банковскую карточку. Таким образом клиент совершает покупку виртуальной валюты.

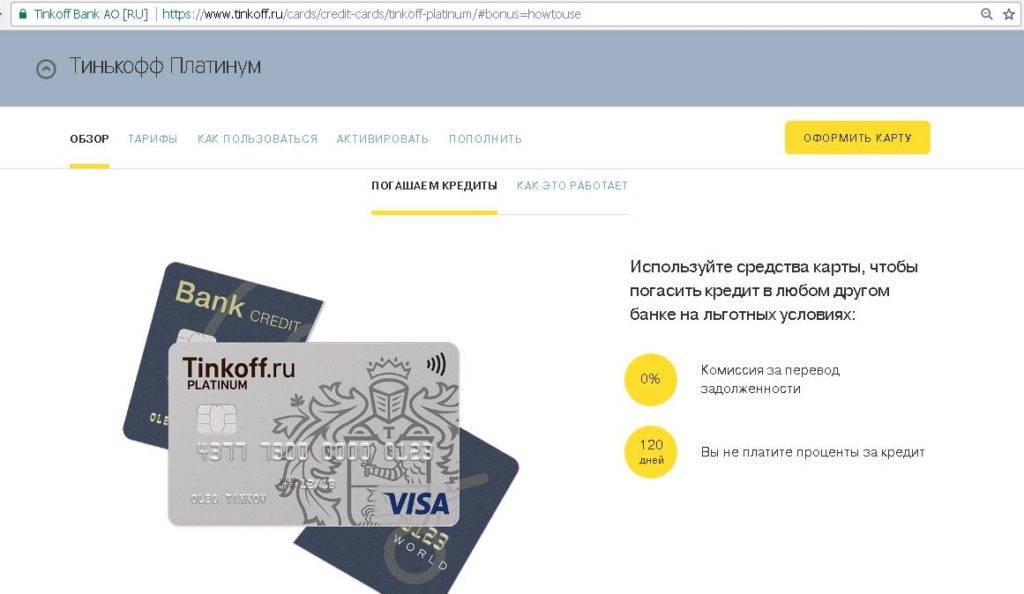

Некоторые банки, в том числе и Тинькофф, периодически проводят акции по увеличению льготного периода до 100−120 дней. Условия акции просты. Для увеличения беспроцентного периода необходимо погасить долг по карте в другом банке.

Что делать, если деньги не пришли на карту?

Деньги, занятые у МФО, должны прийти на карту сразу.

На карту Тинькофф средства при любых переводах идут не больше 5 рабочих дней. Если это Виза, то перевод должен прийти мгновенно, в день обращения.

Если в течение 5 дней счет не пополнился деньгами, одолженными у микрофинансовой организации, можно начать действовать.

Что делать:

- Для начала нужно убедиться, что нет блокировки – это выясняется у оператора банка Тинькофф или в личном кабинете.

- Затем в личном кабинете нужно сделать скриншот или фото списка операций за последние несколько дней.

- Затем нужно обратиться в МФО – написать им в поддержку или позвонить. После создания письменного или устного обращения нужно выслать фото выписки по счету.

- Если микрокредитная компания переслала деньги, то вам выдадут документ об этом.

- С полученным свидетельством МФО составляется еще одно обращение – уже в банк эмитент. Лучше продублировать звонок в поддержку клиентов письменным обращением в ваш банк.

- Деньги теряются крайне редко, но задержаться могут. Поэтому особенно волноваться не стоит, их непременно найдут!

В чем может быть причина задержки:

- Одной из причин задержки денег может оказаться ошибка, допущенная при написании данных в заявке на займ.

- Карта заблокирована (например, арестована приставами).