Объединение нескольких кредитов в один в ВТБ

Многие банки готовы предоставить возможность своим клиентам объединить кредиты в один. Среди них есть ВТБ 24. Для объединения кредитов вам понадобится предоставить стандартный пакет документов. Еще понадобится справка, характеризующая текущее состояние ваших займов. Эта справка должна быть заверена сотрудниками банковской организации.

Банк ВТБ 24 требует от желающих объединить займы в один, быть в возрасте от 21 года и старше (до 70 лет). Период услуги распространяется на полгода или даже до 5 лет. Текущий займ, который будет объединен в один, должен заканчиваться не меньше, чем через три месяца. Хорошая кредитная история также необходима для клиента, а именно отсутствие просрочек за последние 6 месяцев. Валюта объединенных займов – это российский рубль.

Можно ли взять второй кредит в СберБанке?

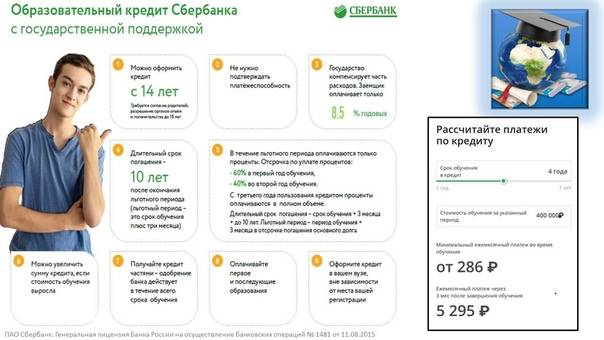

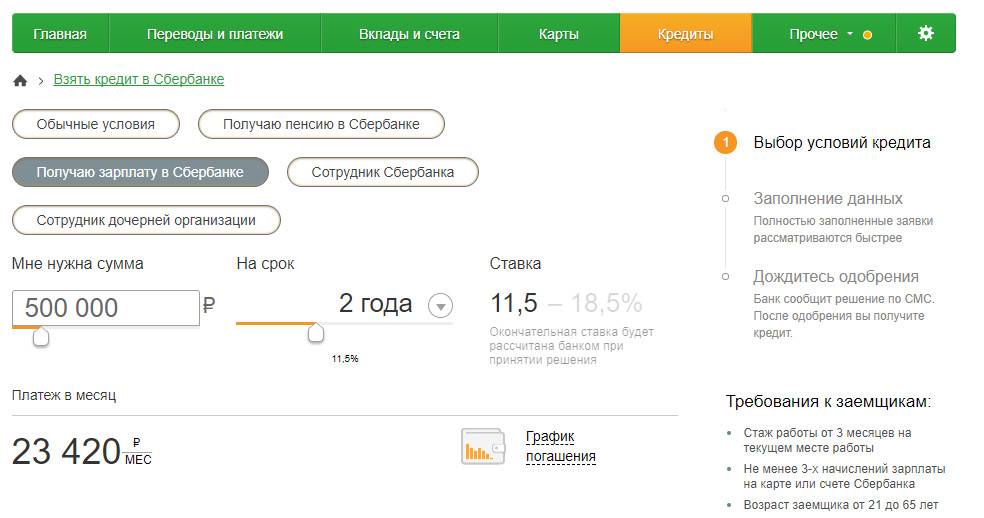

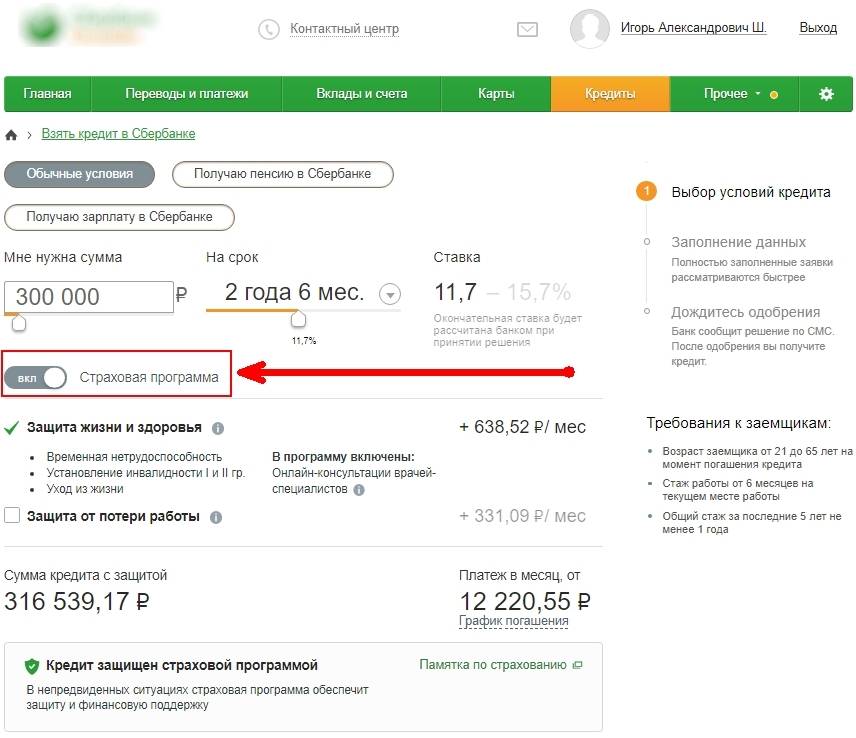

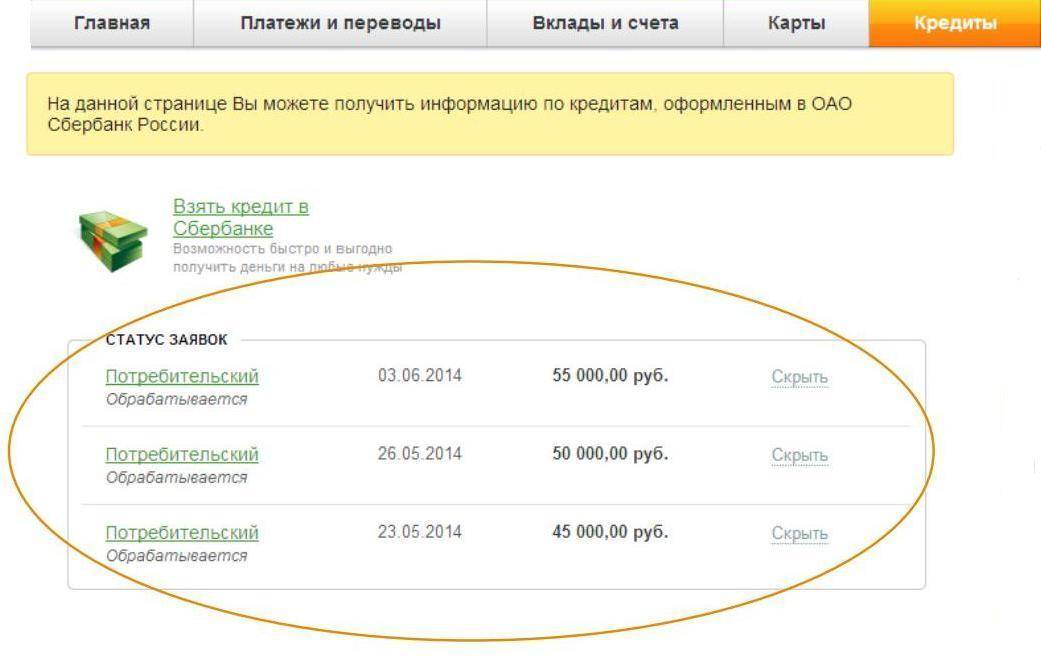

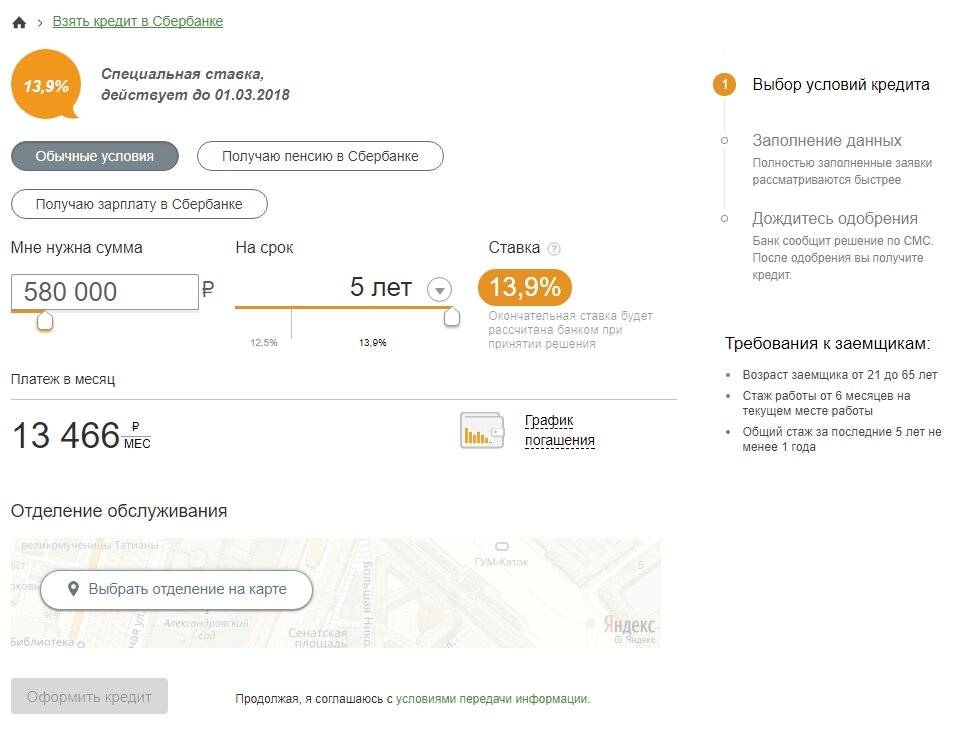

Можно ли взять второй кредит в СберБанке, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 6 потребительских кредитов СберБанка для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте СберБанка.

Сколько кредитов можно взять в СберБанке?

СберБанк не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в СберБанке можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются

А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.

Важно!Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые СберБанк предложит по второму кредиту, будут менее выгодны для заемщика.

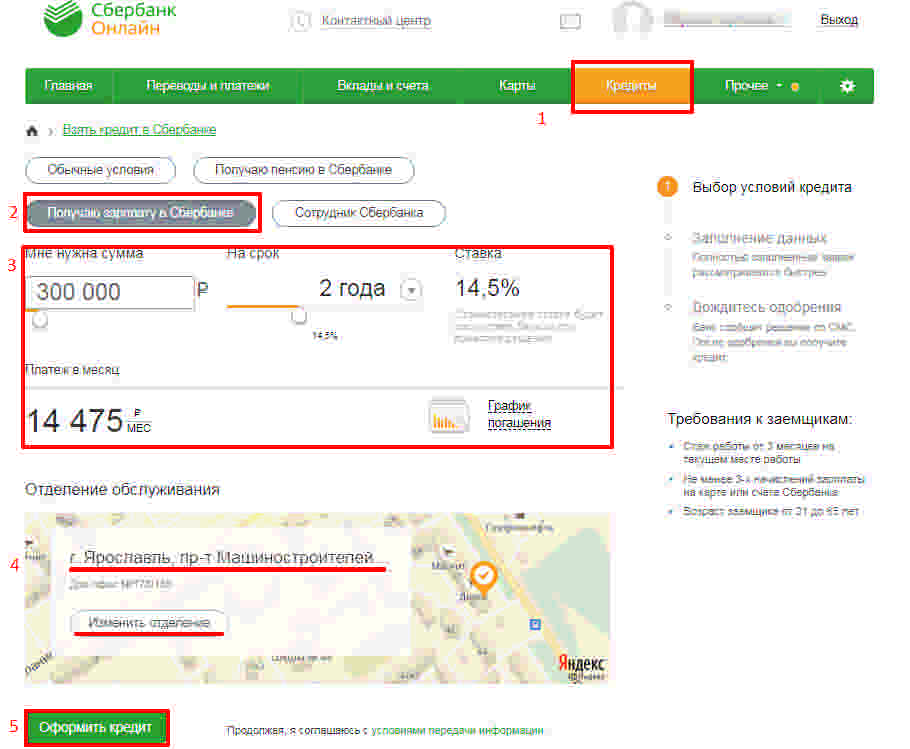

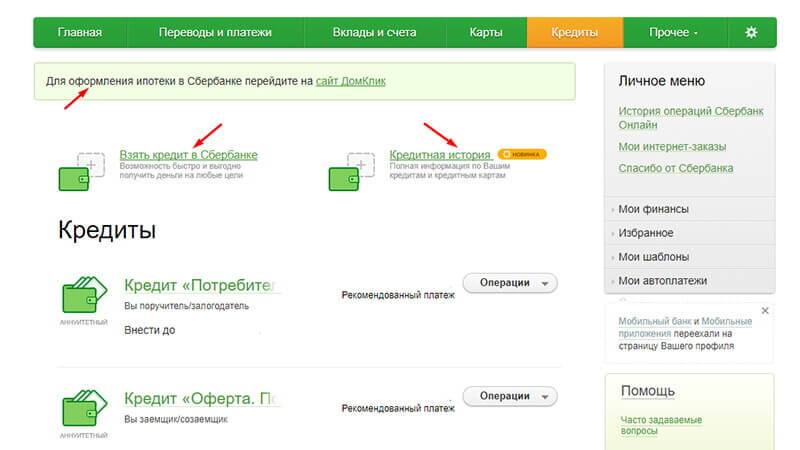

Как взять второй кредит в СберБанке?

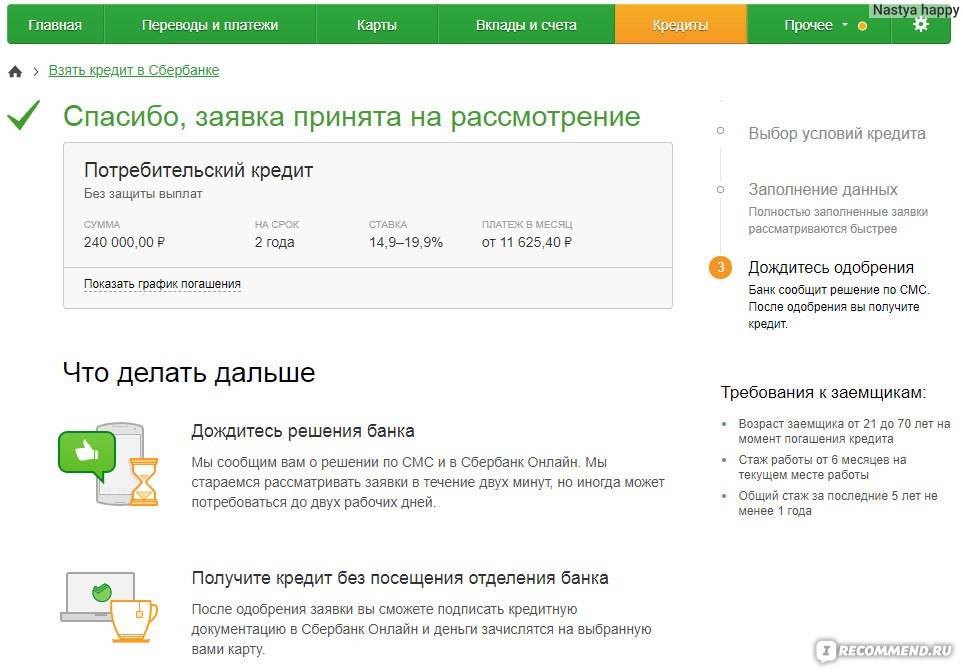

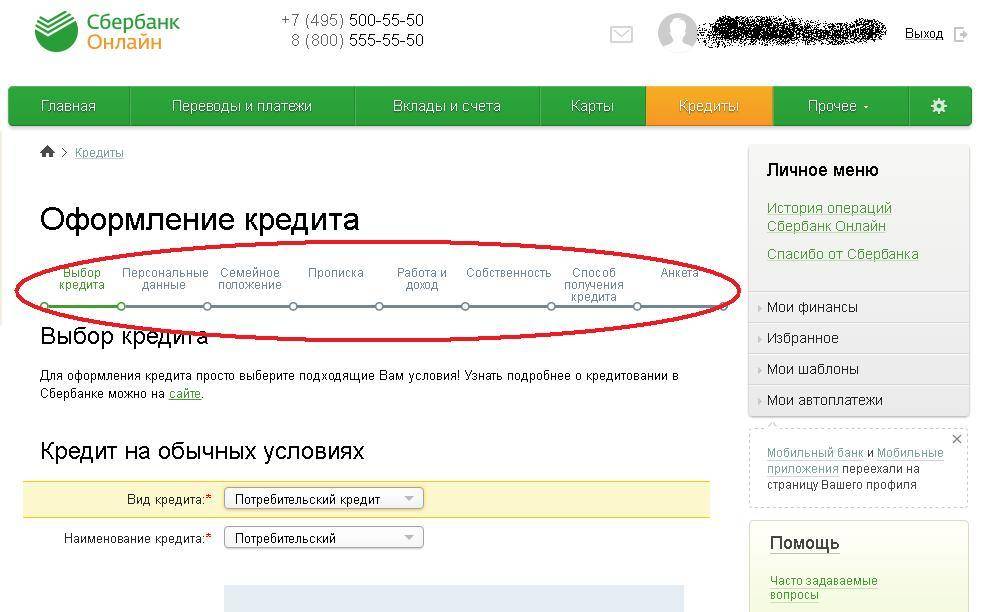

Чтобы оформить в СберБанке второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 6 потребительских кредитов СберБанка для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

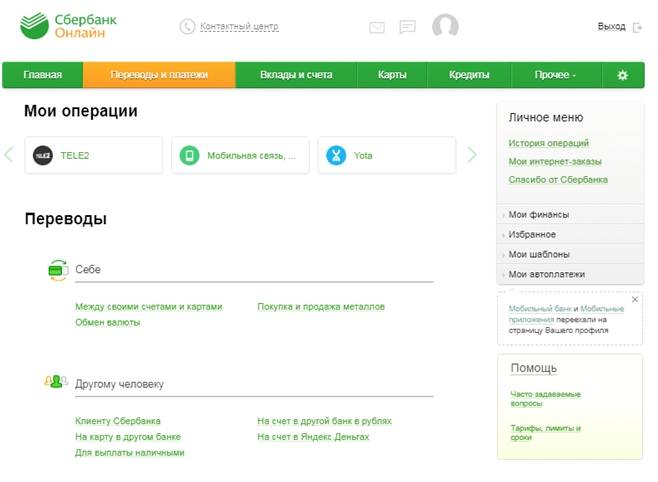

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения СберБанка и, если оно положительное, заключите второй договор.

Если СберБанк отказал во втором кредите

СберБанк, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса:

Оформить заявку на кредит и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

СберБанк не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

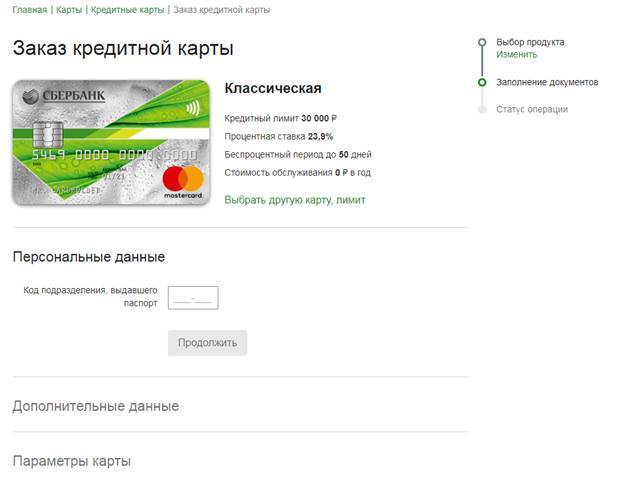

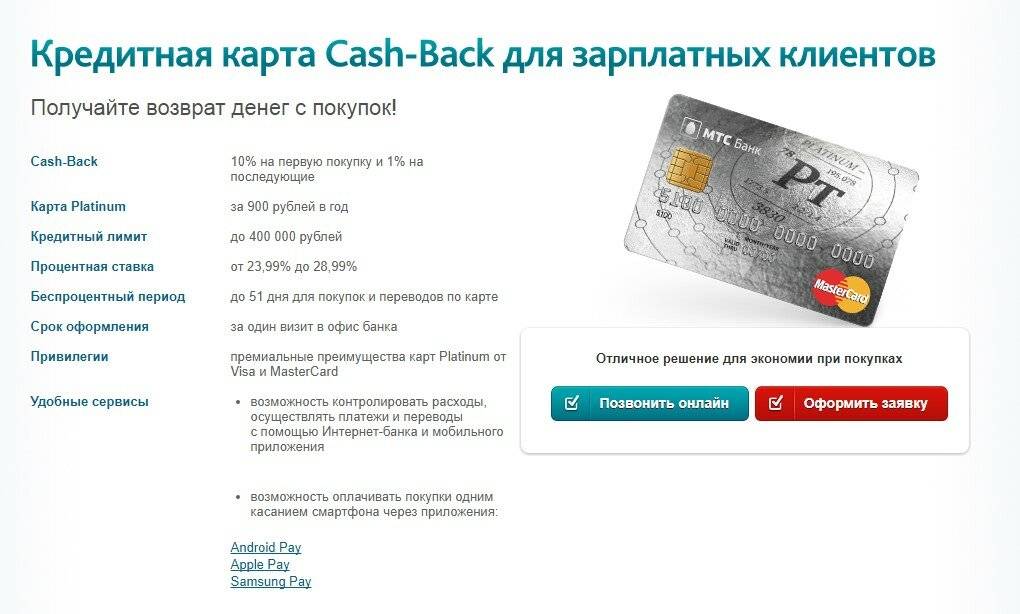

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

Можно ли взять несколько кредитов одновременно: законодательство и политика банков

Сразу отметим, что закон не ограничивает лицо в количестве кредитов или займов. Главное, чтобы договоры заключались честно с обеих сторон: кредитор не «накручивал» процентные ставки, не вводил незаконные комиссии и т.п., а заемщик – не производил мошеннических действий, исправно исполнял свои долговые обязательства. Сами банкиры также сообщают, что у особы может быть несколько займов как в одном кредитно-финансовом учреждении, так и в нескольких.

Для кредитора важнее всего даже не количество кредитов, но сумма денег, взятых в долг на одного человека, а также, сколько он тратит из семейного бюджета на их возврат. Но и это не единственные факторы, определяющие, сможет ли лицо взять несколько кредитов одновременно. Несмотря на то, что процесс получения новой ссуды при наличии действующей, сложный, это вполне реально. В России достаточно весомая часть населения обслуживает более 1 займа.

Что из документов потребуется

- Оформляйте заявление-анкету о создании консолидирующего кредита. Форму (пример) предоставляют на сайтах организаций. Есть возможность заполнить ее онлайн.

- Собираете все договоры по существующими задолженностями. Ресурсно-затратный этап. Иногда пользователи отказываются от подобного способа выплат по причине сложной процедуры и сбора нужных бумаг.

- После положительного ответа. Собрать документы о размерах долгов. Добавить номера соглашений и другие реквизиты.

- Справка о доходах ваших и супруга/супруги. Временной период каждая организация устанавливает в индивидуальном порядке.

Как объединить кредиты разных банков в один? С этой целью соблюдайте общий список требований. Заметьте, что они отличаются.

- Ваш возраст должен соответствовать пределу от 21-65 лет.

- Минимальный стаж работы – 1 год в общем и 6 месяцев на постоянной работе в течение 5 лет.

- Наличие регистрации места жительства в том районе, регионе, где находится финансовая организация для консолидации.

- Не должно быть никаких задолженностей. В любом случае их сначала выплачивайте в нужном порядке, а потом оформляете консолидацию.

Бонус – использование других услуг.

Требования к заемщику отличаются, поэтому изучайте подробно информацию конкретно вашему выбору.

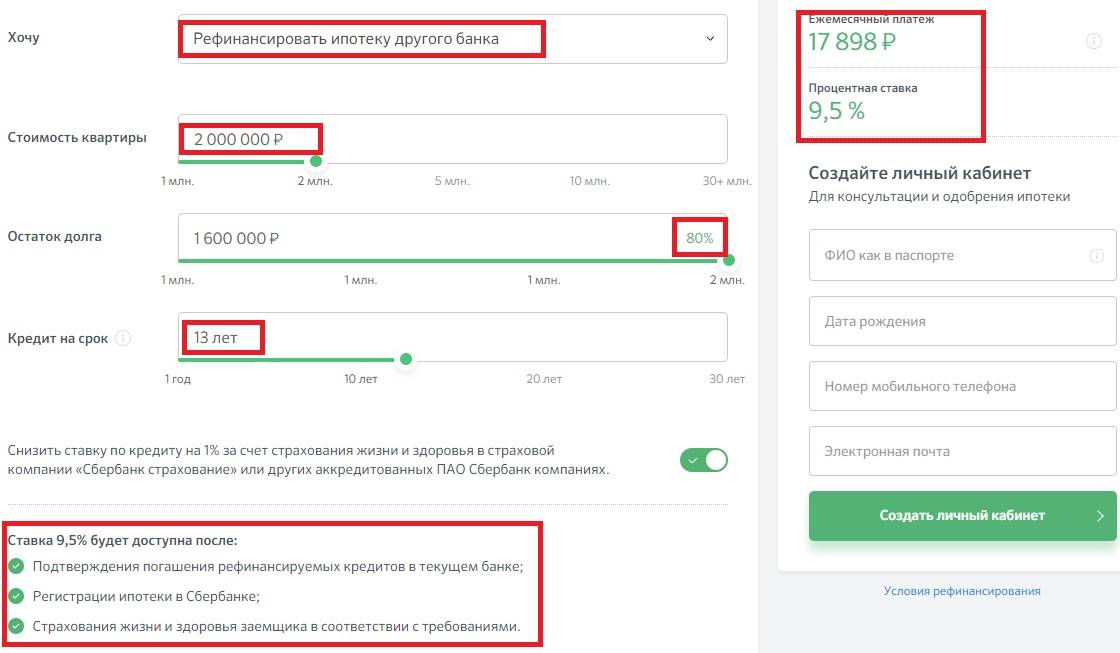

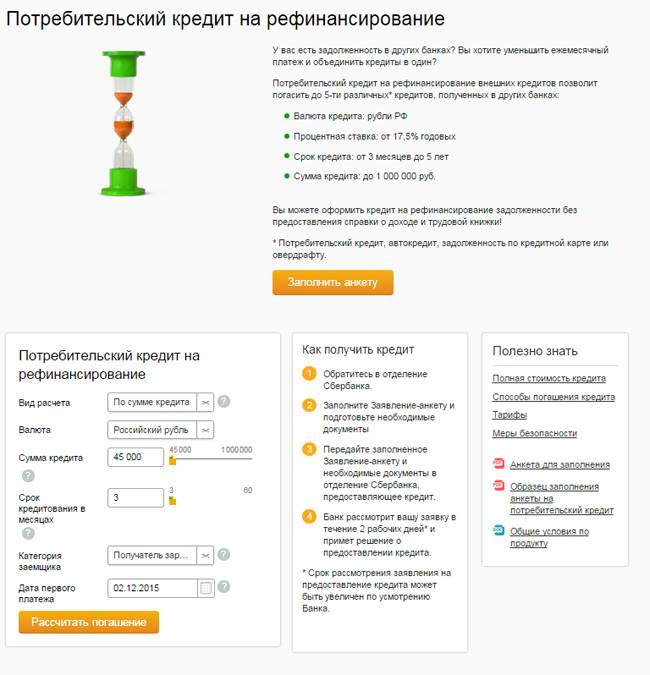

Правила для рефинансирования в других банках/разных кредитов в пределах одной организации

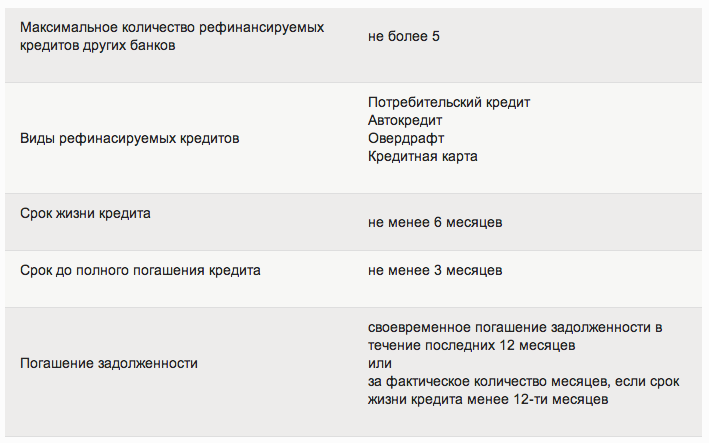

Помимо требований к заемщику, существуют критерии к самому займу.

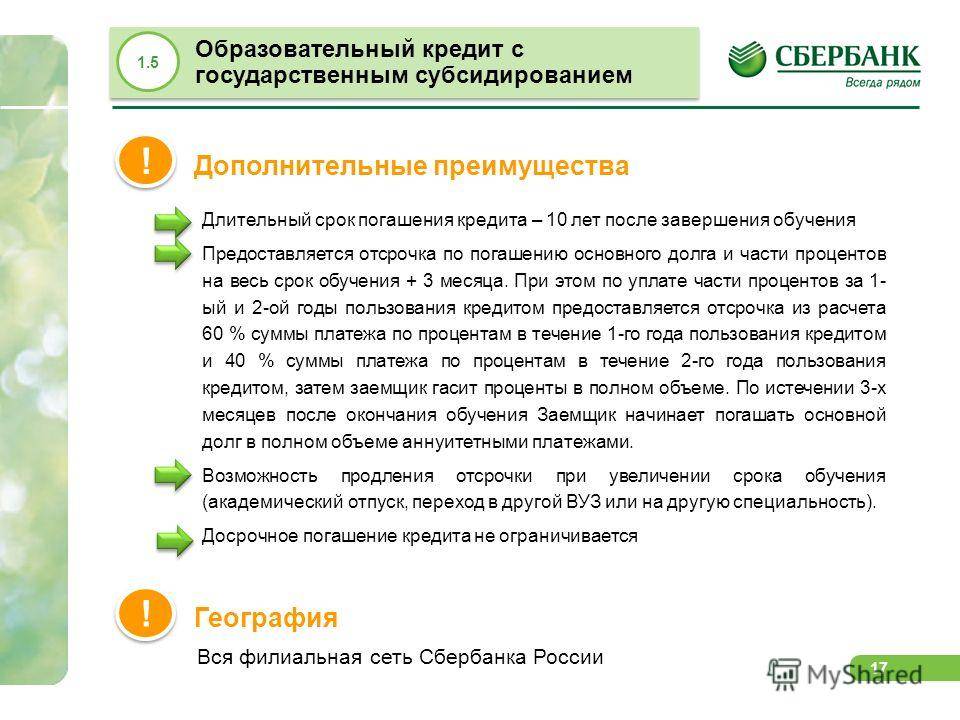

Был оформлен не меньше шести месяцев назад.

Остаток времени до полного погашения не менее трех месяцев.

К количеству кредитов, подлежащих соединению, банки предоставляют разные требования

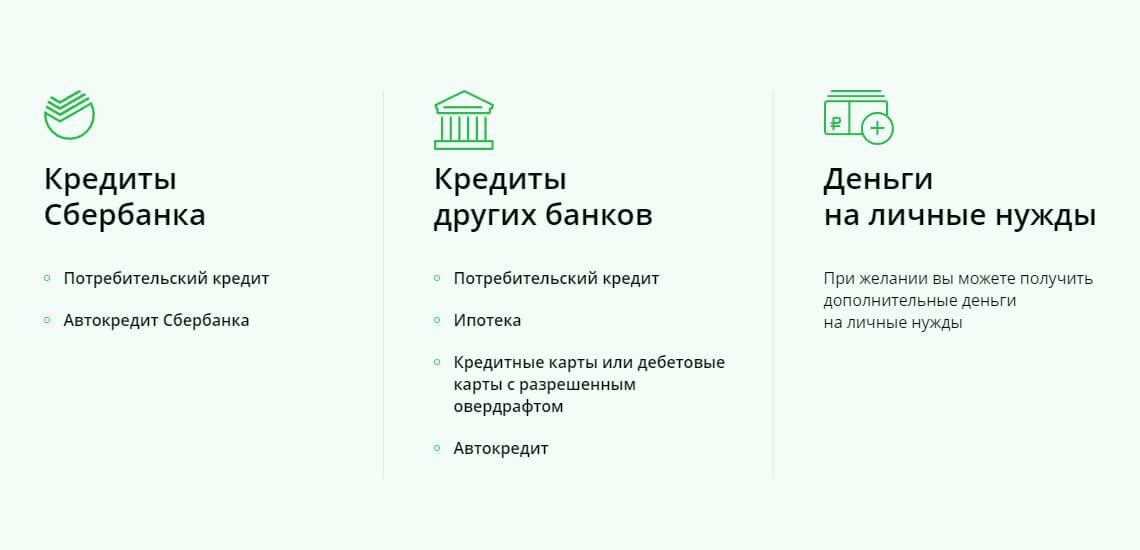

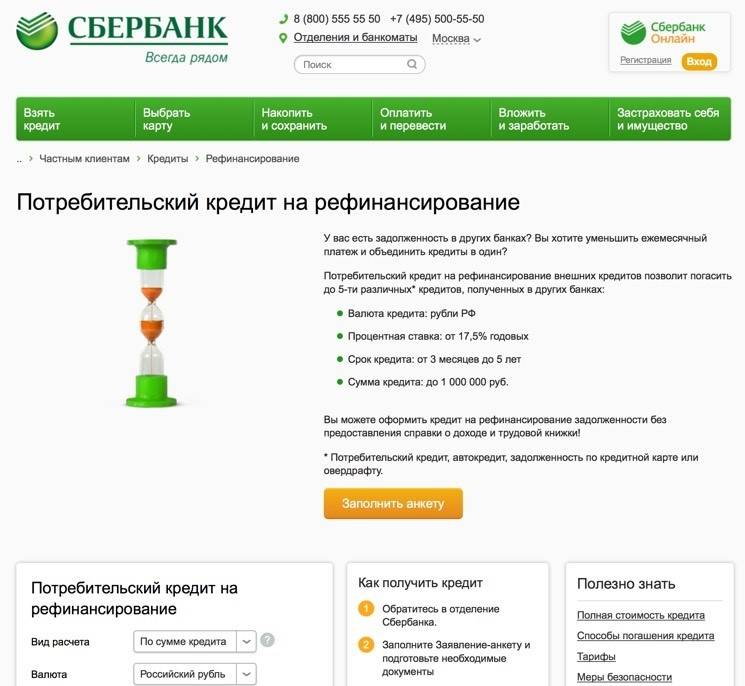

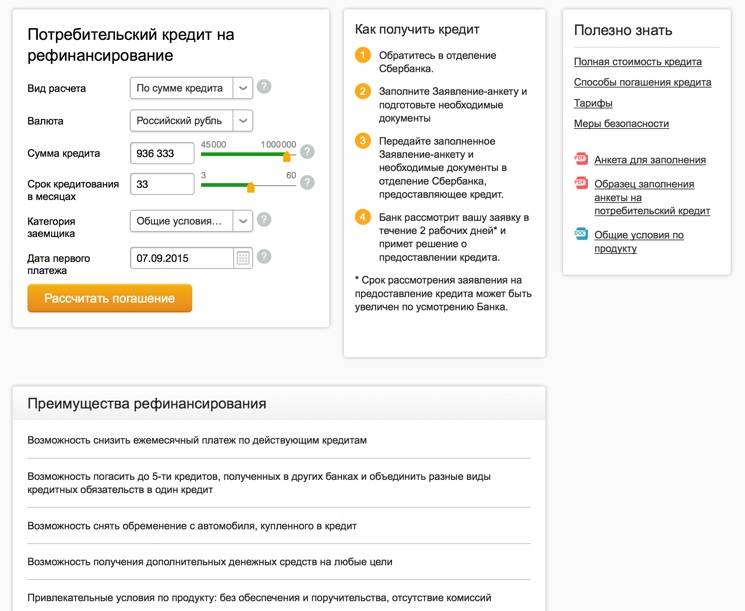

В СберБанке России, например, рефинансировать можно до 5.

Процедуре подлежат: потребительский, автокредит, задолженность по дебетовой и кредитной карте.

Сумма совместного долга должна быть не ниже 150 тысяч рублей.

Важно, чтобы не было задолженностей.

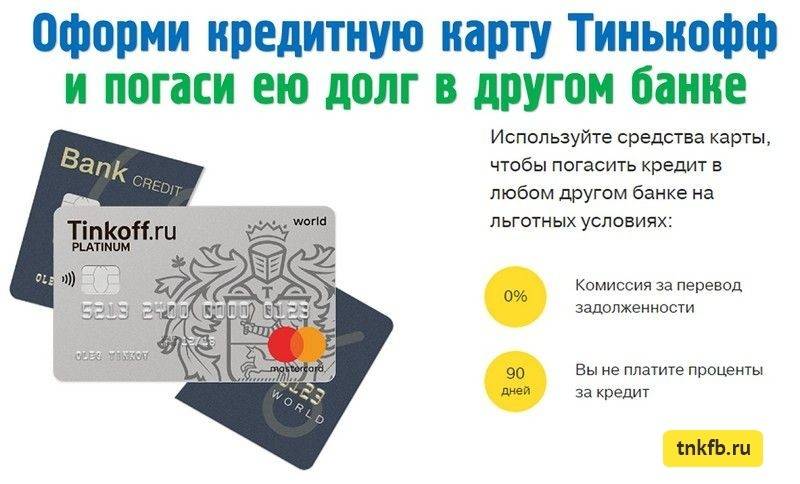

Объединяем кредиты в Тинькофф

Услуга по объединению нескольких кредитов у Тинькофф отличается от привычной схемы. Вы оставляете заявку на их сайте, потом представитель банка вам сам привозит карту с нужной суммой денег. Заключается договор, а вам остаётся при помощи переводов погасить свои долги и рассчитываться уже с Тинькофф.

У компании следующие условия:

- Ставка при объединении кредитов: от 9,9%.

- Максимальная сумма объединяемых кредитов: 2 млн. рублей.

- Срок нового кредита до 3 лет.

- Объединить можно любые виды кредитов, включая займы и ипотеку.

- Не нужны справки, поручители. Понадобится только паспорт, а если регистрация временная, то документ об этом.

В каких случаях востребовано консолидирование нескольких денежных займов

Поводом объединить кредиты в один может стать не только уменьшение финансовой нагрузки под давлением неблагоприятных обстоятельств.

Эта процедура поможет заемщику:

- оптимизировать ежемесячные платежи с разными датами и способами внесения всех непогашенных кредитов;

- в случае необходимости перевести кредиты в другую валюту;

- увеличить объем совокупного долга.

Плюсы программы

Среди очевидных преимуществ можно выделить следующие пункты:

- Подойдет любителям так называемых «быстрых» ссуд, которые не требуют от заемщика тщательного сбора документов, но даются под самые высокие проценты. Объединение всех кредитов в один позволит им снизить процентную ставку.

- Снизить финансовую нагрузку на бюджет в неблагоприятной ситуации для заемщика, имеющего несколько долговых обязательств.

- За счет пролонгации срока выплат процент становится ниже, а сумма ежемесячного платежа – меньше.

- Упрощается процесс обслуживания займов – погашать их в один день проще и быстрее.

- Заемщик соединяет все свои кредитные обязательства в одной финансовой организации.

- Формируется положительная кредитная история.

Недостатки программы

К минусам можно отнести:

- Небольшой выбор организаций, предоставляющих услугу консолидации займов.

- При попытке перевести свой долг в другой банк можно встретить сопротивление со стороны первоначальных организаций-кредиторов – вплоть до штрафных санкций за досрочное прекращение договора.

- Может наступить просрочка платежа, если банк затянет рассмотрение вашей заявки.

- Сопутствующие расходы (затраты на выдачу денежных средств, оформление заявления, оценку залогового имущества, его страхование по новому договору).

- В дополнение к информации о текущих ссудах потребуется собрать новый пакет документов.

Однако, услуга по консолидированию денежного долга доступна не всем заемщикам. Она имеет следующие ограничения:

- Гражданин с плохой кредитной историей не сможет ей воспользоваться.

- Если вы выбрали аннуитетные платежи и уже оплатили более половины долга, то в этой услуге уже нет смысла. Согласно графику выплат, с таким типом платежа сначала погашаются проценты, и только потом – сам кредит или «тело кредита».

- Тем, кому осталось выплачивать кредит менее 6 месяцев (иногда этот срок сокращают до 3 месяцев) – финансовую помощь также не окажут.

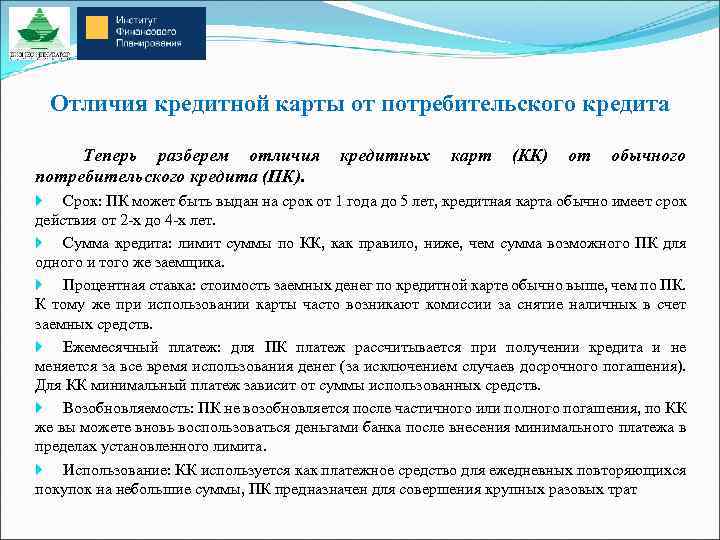

Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

Что такое консолидация?

Консолидация – это объединение задолженности по нескольким кредитам (в т. ч. перед разными банками и по различным видам кредитов) в один.

Советуем прочитать: Чем отличается рефинансирование от реструктуризации кредита?

Обычно отдельно услуги по консолидации задолженности банки не предлагают. Но ее можно провести в рамках рефинансирования.

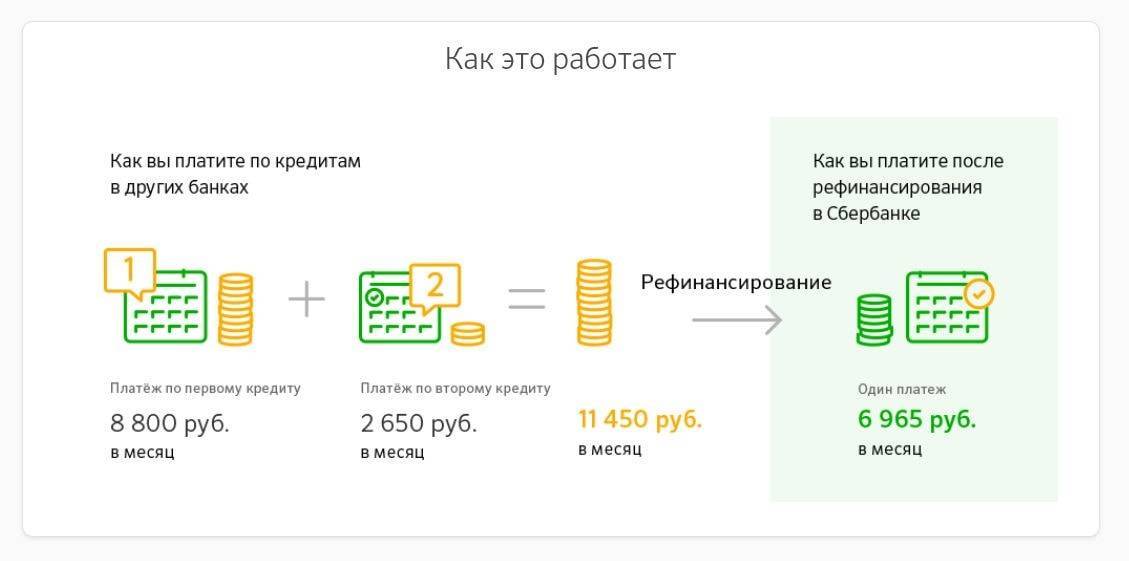

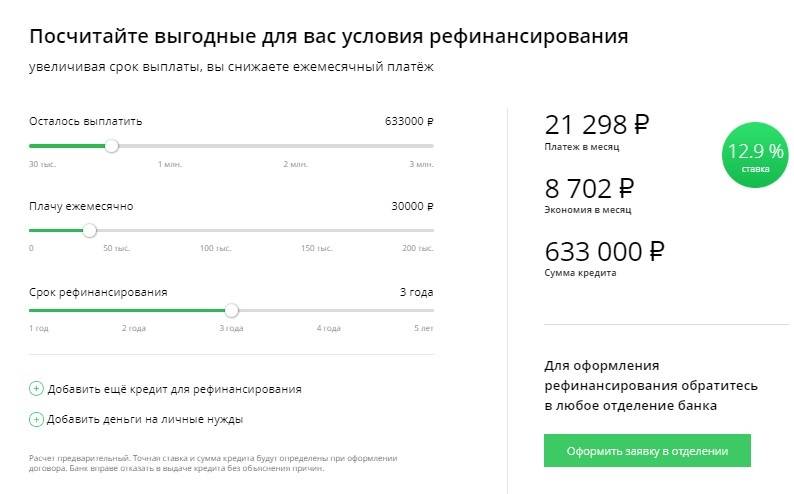

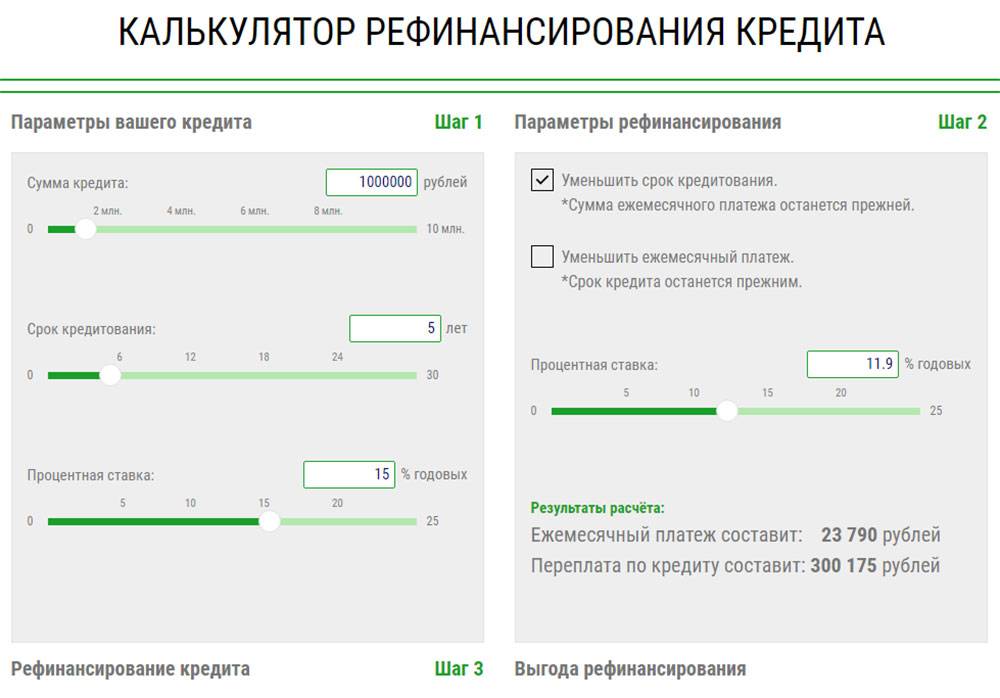

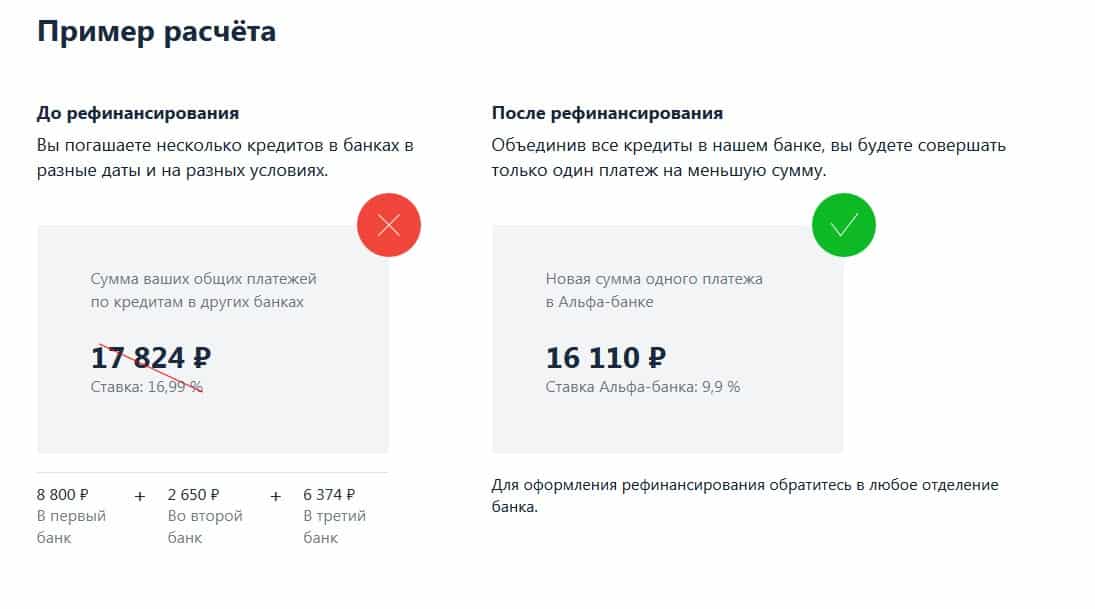

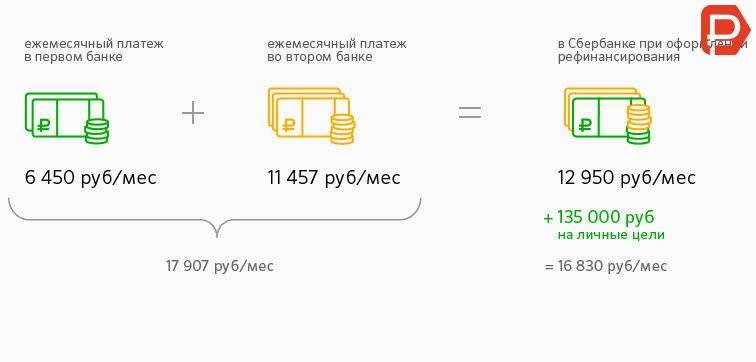

Рефинансирование – это получение нового кредита для погашения ссуд, оформленных ранее. Обычно при этом клиент может слить воедино до 3-5 различных кредитов, а также сэкономить на процентах, если ставка по новой ссуде будет ниже.

Допускается также при перекредитовании изменить срок кредитования, причем как в сторону увеличения, так и в сторону уменьшения.

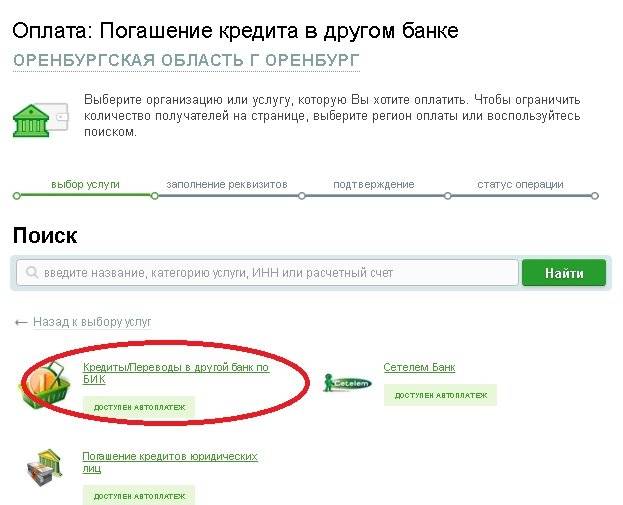

Как взять кредит на погашение кредитов других банков?

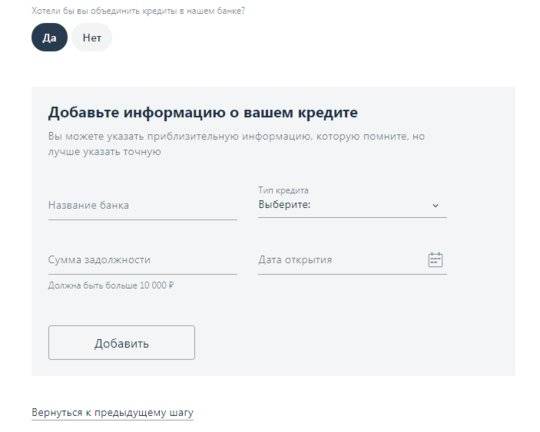

Прежде чем ответить на этот вопрос, необходимо понять, что собой представляет рефинансирование кредитов. Термин означает специальные предложения от банковских структур по взятию средств под проценты для погашения ранее оформленного кредита. Такая операция предусматривает консолидацию нескольких кредитных обязательств, оформленных в разных кредитных учреждениях, в одно.

Необходимые документы

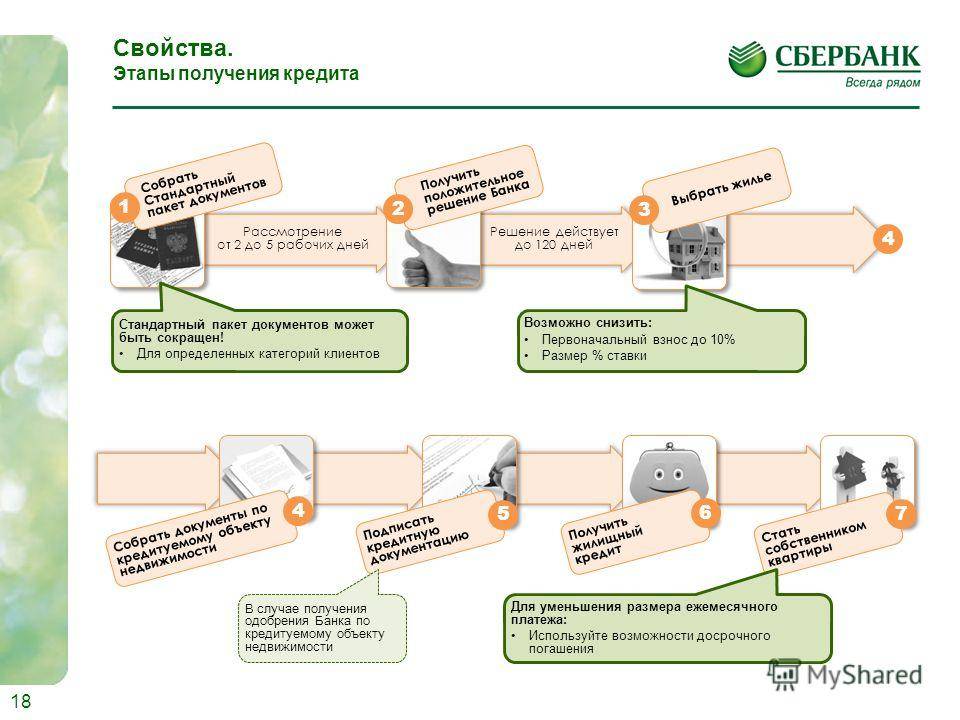

Для заключения договора нужно подготовить определённый пакет документов, который в стандартном варианте включает в себя:

- паспорт;

- данные о состоянии задолженности по кредитному договору;

- реквизиты счёта в банке;

- форму 2-НДФЛ;

- справку о доходах;

- заверенную копию трудовой книжки;

- справку из банка, в котором был взят первоначальный кредит, что заёмщик не имеет задолженностей (если банковских организаций несколько, то справки нужны из каждой отдельно).

Условия и требования к заёмщику

Существуют классические или стандартные требования, которые должны быть учтены при перекредитовании:

- Возрастные ограничения: от 21 до 70 лет. Но некоторые банки снижают или повышают возрастной порог для оформления займа. Многие организации предлагают достаточно выгодные кредиты пенсионерам и молодым людям.

- Российское гражданство и регистрация на территории РФ.

- Непрерывный стаж работы от трёх месяцев.

Сколько кредитов можно объединить?

В большинстве случаев объединить в один кредит можно не более пяти займов.

Объединение нескольких кредитов в один, благодаря рефинансированию, помогает заёмщику не держать в голове даты погашения всех кредитов, тем самым снимая риск просрочки из-за забывчивости.

Сокращение количества обязательств также упрощает планирование ежемесячных расходов и существенно экономит время, так как оплачивать теперь надо только одному кредитору.

Плюсы объединения кредит в один

По каким параметрам выбрать объединить кредит

Первый плюс, который можно получить, – это снижение количества платежей, а также банков, с которыми необходимо взаимодействовать. Если у вас более двух кредитов, то это очень значимый плюс, так как не будет необходимости контролировать сроки оплаты, остаток по кредитам. Главное, на какие дни приходится время платежа, чтобы не попасть в просрочку и не испортить себе кредитную историю.

Удачно проведенные переговоры по объединению кредита позволят не только снизить общий процент переплаты по нескольким кредитам, но и оптимизировать сумму платежа. Перед тем как приступить к переговорам с заинтересовавшим вас банком, следует как можно тщательнее изучить рынок. Соберите предложения других кредитных учреждений. Обязательно изучите последние новости, так, например, если Центральный Банк снизил ключевую ставку, то для банков выдача кредитов стала обходиться дешевле, и можно попытаться поторговаться с ними.

При рефинансировании ваших кредитов можно попытаться вывести часть имущества из залога, а также снизить часть расходов, связанных с обслуживанием кредитов, например, расходы на страхование залогового имущества или комиссии на снятие или внесение наличных. Дополнительным бонусом будет улучшение кредитной истории, так как при рефинансировании будут погашены несколько текущих кредитов.

Достоинства и недостатки такого решения

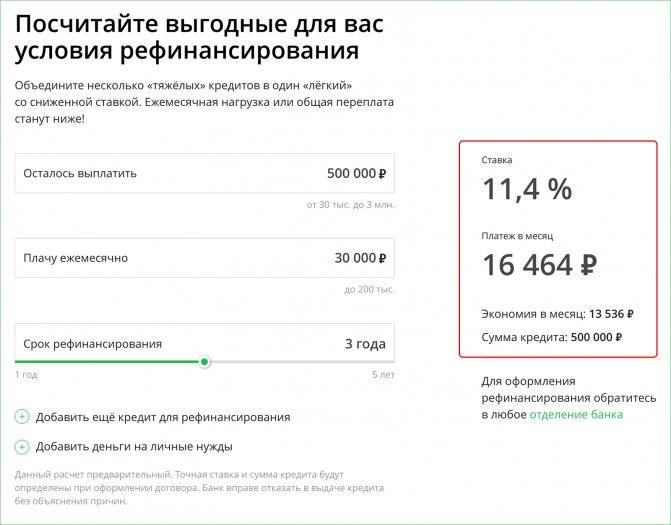

Перекредитование должно быть выгодным для заемщика. Иначе в чем тогда смысл переводить долги в другой банк? Разберем преимущества рефинансирования.

- Возможность вносить один платеж вместо нескольких. Вам больше не придется запоминать разные даты и суммы, отслеживать их из месяца в месяц, чтобы не допустить просрочку. Для оплаты используется один и тот же банкомат или касса, что гораздо удобнее, чем погашать долги в нескольких банках.

- Изменение срока погашения задолженности. Если вы понимаете, что не можете вносить те же ежемесячные платежи, что и раньше, рефинансируйте кредит на более длительный период. Конечно, общая переплата увеличится, но вы сможете не беспокоиться о текущих платежах, ведь они станут посильными для вашего бюджета. Когда финансовая ситуация исправится, просто погасите кредит досрочно.

- Уменьшение переплаты за счет снижения процентной ставки. Вряд ли кто-то станет переводить свой долг под более высокий процент, поэтому банки предлагают очень выгодные условия рефинансирования. Если же вы решили перекредитовать кредитную карту, учитывайте, что ваш платеж снизится еще и на стоимость дополнительных услуг (годовое обслуживание, оповещение об операциях, страховка и т.д.).

Рефинансирование также выгодно и для банка – он получает ответственного заемщика. Который не забудет об очередном платеже и будет исправно платить, ведь ему предложили очень выгодные условия. Кредитная история и платежеспособность клиента тщательно проверяются, прежде чем его долг перейдет к другому кредитору.

Конечно, у рефинансирования есть и недостатки, которые стоит учитывать при переводе долга в другой банк. Далеко не все заемщики просчитывают выгодность этой затеи, поэтому переплата по их новому кредиту порой оказывается выше, чем по предыдущим

На что стоит обратить внимание?

Оформление кредита на рефинансирование предполагает тщательное изучение заемщика, его кредитной истории и платежеспособности. Также банки интересуются качеством погашения переводимых займов. Если по ним были просрочки, вряд ли финансовая организация захочет перекредитовать такие долги. Самые выгодные условия получают клиенты с хорошей банковской репутацией.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Кредит на рефинансирование является целевым, то есть после его получения заемщик обязан отчитаться, что деньги ушли в нужном направлении.

Чаще всего банки предпочитают не выдавать средства клиенту, а переводить их сразу в погашение задолженности (за исключением суммы, которая одобрена дополнительно). Естественно, кредиторы перестраховываются, ведь человек может и не выполнить договоренность об оплате кредитов. Тогда они получают потенциального просрочника, ведь и старые долги ему было сложно оплачивать.

Еще возможен такой нюанс – за досрочное погашение первичного займа может быть предусмотрен штраф. Данное условие следует выяснить в своем банке еще до того, как вы подадите заявку на рефинансирование. Также следует учесть возможные расходы, связанные со сбором документов.

Рефинансирование, как способ объединения нескольких кредитов в один.

Иногда у человека может быть одновременно несколько действующих кредитов, по которым платежи комфортны для выплаты. Неудобство может составлять только то, что постоянно нужно помнить о сроках погашения, суммах. Это достаточно неудобно и отнимает много времени. В данном случае рефинансирование или перекредитования может прийти на выручку.

При перекредитовании выдается новый займ, с помощью которого заемщик погашает остальные и платит только один новый кредит.

При рефинансировании суть примерно такая же, но в этом случае клиент не получает сумму наличными на руки – она перечисляется безналичным путем на рефинансируемые кредитные счета, после чего клиент обязан представить справки о полном погашении задолженности и оплачивать один кредит в одном банке.

В каких случаях востребовано консолидирование нескольких денежных займов

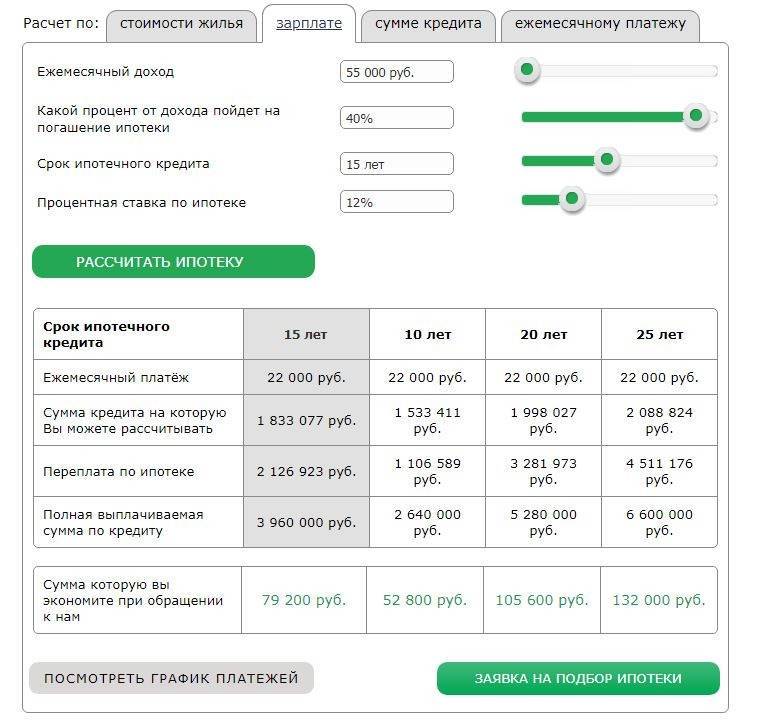

Для физических лиц будет выгодно обратиться за подобной услугой в Сбербанк, если:

- первоначально были взяты кредиты под высокую ставку, которую удастся уменьшить путем обращения к новому заемщику;

- общая сумма ежемесячных платежей стала непосильна для семейного бюджета и присутствует необходимость ее уменьшения.

Плюсы программы

Условия объединения кредитов.

Условия объединения кредитов.

Преимущества возможности соединить несколько кредитов в Сбербанке сводятся к следующим позициям:

- данная финансовая организация предлагает прозрачные и доступные условия предоставления займа;

- возможно соединение разных типов долговых обязательств;

- право включить не только ссуды, выданные сторонним заемщиком, но и взятые ранее непосредственно в Сбербанке;

- замена нескольких платежей, имеющих разные даты внесения, одним;

- возможность вывести заложенный ранее объект из-под обременения;

- вероятность получить одобрение на выдачу суммы, превышающей размер общей задолженности и направить излишки на любые нужды.

Недостатки программы

Главный недостаток, присущий в Сбербанке объединенному займу — объединить кредиты в один можно только если они были взяты под покупку авто и потребительские расходы.

https://youtube.com/watch?v=ZchOnZjTNXk

Долговые обязательства, возникшие по кредитке, выпущенной Сбербанком, добавить в эту программу нельзя, а полученная у него ипотека может быть только реструктуризирована. Это ограничение не распространяется на задолженности этих типов перед другими кредитными организациями.

Кроме того, рефинансирование своих собственных кредитов Сбербанк проводит только при условии объединения с ними минимум 1 ссуды сторонней организации.

Обращаясь за рефинансированием на условиях увеличения срока выплаты, следует помнить, что это может привести к увеличению общей стоимости кредита, несмотря на снижение процентной ставки. Такая процедура может быть невыгодна и в том случае, если большая часть первоначального займа уже выплачена.

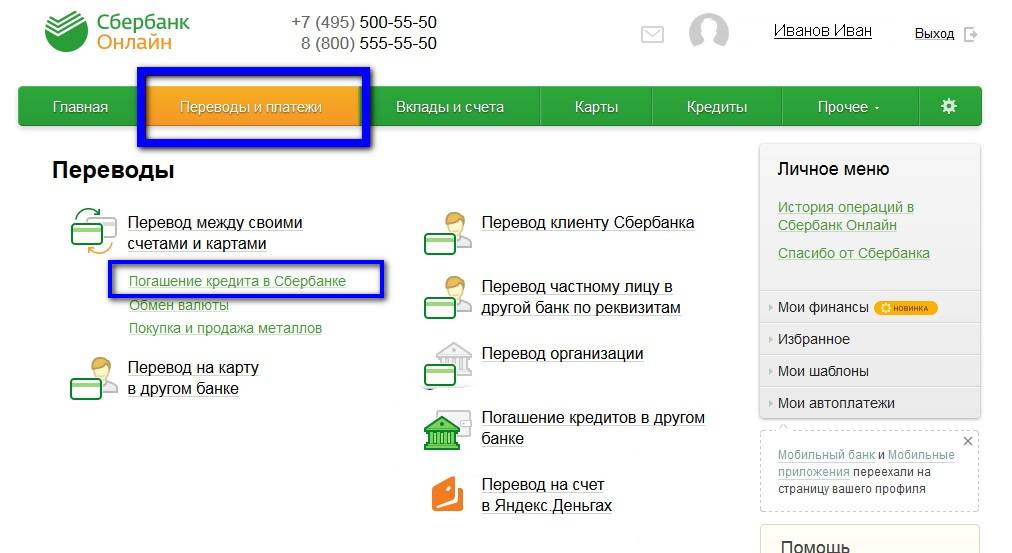

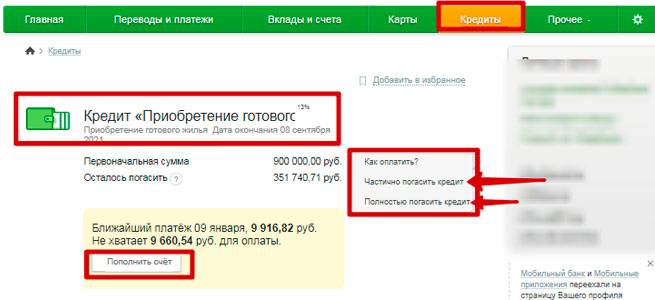

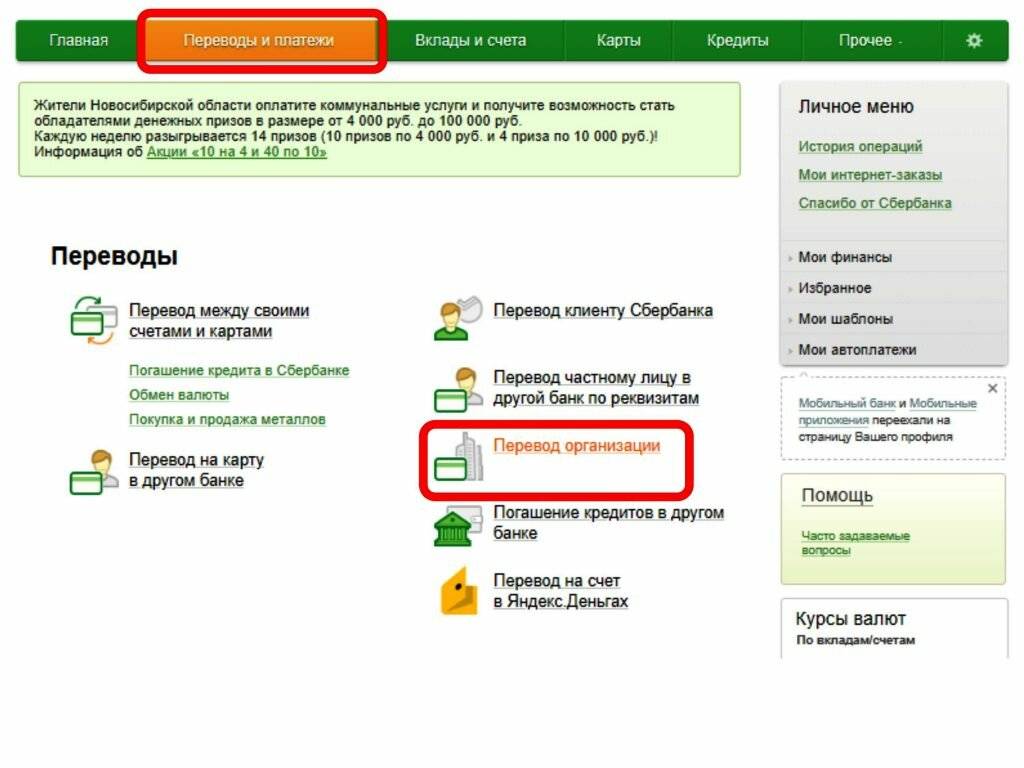

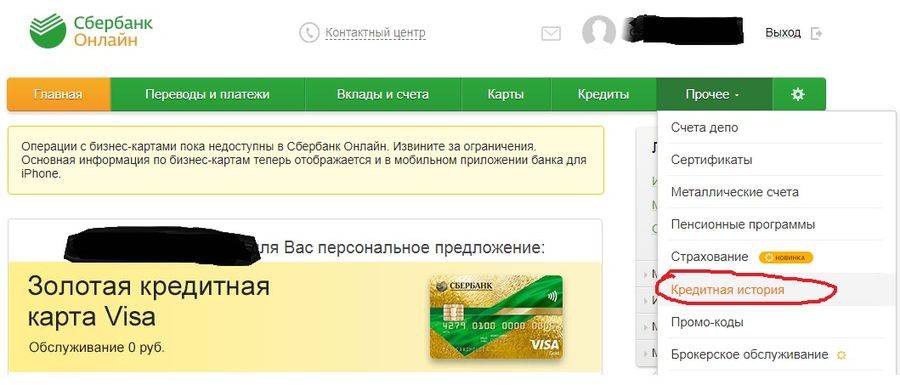

Как объединить кредиты в Сбербанке?

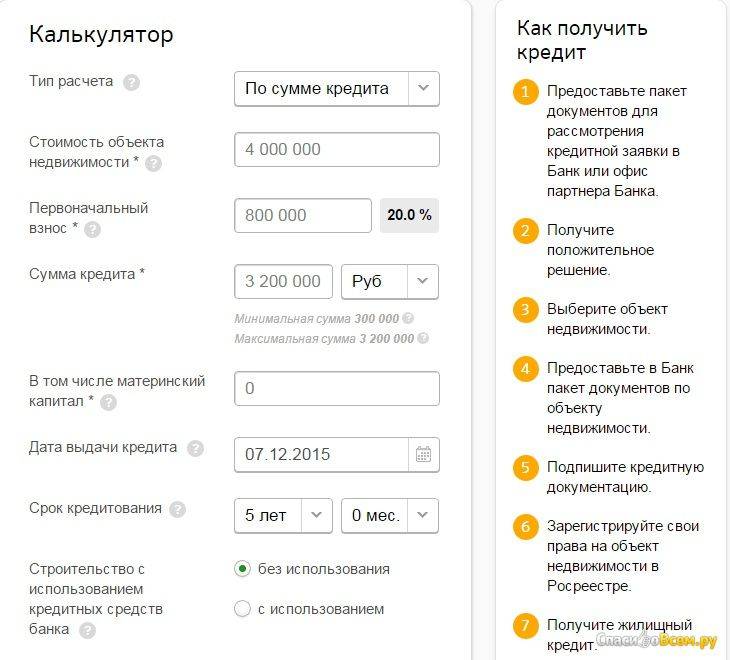

Для консолидации займов в один в Сбербанке необходимо подать заявление в отделении банка по месту регистрации. В режиме онлайн подобные обращения не принимаются.

Для того чтобы сотрудник кредитного отдела начал рассмотрение анкеты, должны быть соблюдены требования:

- объединяемые долговые обязательства возникли не ранее чем 6 месяцев назад;

- производилось своевременное внесение регулярных платежей.

Условия объединения кредитов Сбербанка.

Условия объединения кредитов Сбербанка.

Документы для объединения кредитов в Сбербанке

Чтобы посредством Сбербанка объединить в один 2 и более займов достаточно предъявить сотруднику:

- паспорт;

- сведения о соединяемых займах (получить их можно посредством интернет банкинга организаций-кредиторов).

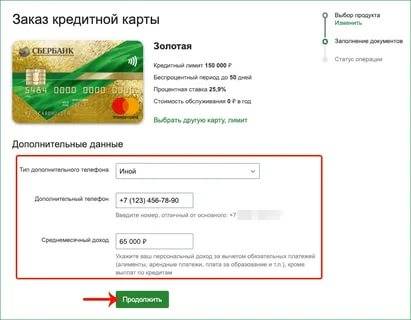

Те, кто помимо объединения задолженностей в рамках 1 кредита хочет получить дополнительную наличность, должны предоставить:

- подтверждение трудоустройства в виде копии трудовой книжки или договора, заключенного с работодателем;

- 2-НДФЛ.

Лучшие предложения по потребительским кредитам (наличными) на любые нужды в банках на сегодня

| Наименование банка | Процентная ставка | Сумма | Срок | Возраст |

| Банк Открытие | от 5,5% | до 5 млн. ₽ | до 5 лет | 21-68 лет |

УБРиР | от 6,3% | до 5 млн. ₽ | до 10 лет | 19-75 лет |

| Райффайзен Банк | от 7,99% | до 2 млн. ₽ | от 13 мес. до 5 лет | 23-67 лет |

| Газпромбанк | от 5% | до 5 млн. ₽ | от 13 мес. до 7 лет | 20-70 лет |

| ВТБ | от 6% | до 5 млн. ₽ | от 6 мес. – до 7 лет | – |

| АльфаБанк | от 5,5% | до 5 млн. ₽ | от 12 мес. – до 5 лет | от 21 года |

| Почта Банк | 13,9-15,9% с ежегодным снижением до 3,9% | до 5 млн. ₽ | до 5 лет | – |

| Тинькофф Банк | от 8,9% | до 15 млн. ₽ | от 3 мес. до 5 лет | 18-70 лет |

| Home Credit | 7,9% | до 3 млн. ₽ | до 7 лет | 18-70 лет |

Восточный Банк | от 9% | до 3 млн. ₽ | до 5 лет | 21-76 лет |

| от 10,9% | до 5 млн. ₽ | до 5 лет | 18-70 лет |