Почему банки навязывают автостраховку

Есть несколько причин, почему банки так неохотно согласуют займы, необеспеченные страховкой, или требуют обязательного включения в перечень условий оформление КАСКО. Чтобы понять позицию банков, необходимо изучить особенности автокредитования.

Банк выдает крупную сумму на довольно длительный срок, и нуждается в дополнительных финансовых гарантиях. По этой причине машина оформляется в залог до окончания оплаты кредита. Чтобы обеспечить сохранность залогового имущества, потребуется страховка, которая покрывала бы все возможные риски повреждения или утраты авто.

Помимо надежной защиты в период выплаты долга заемщиком, банк, подключивший нового страхователя, получит бонусы от страховщика. Если же страховая компания входит в банковскую структуру, доход еще выше.

Если платежи по кредиту прекратились, банк сможет взыскать остаток долга со страховщика, если причиной неплатежей стало наступление страхового события.

Такая забота о благополучном завершении выплаты должна повысить безопасность сделки с выдачей займа, однако вовсе не входит в планы заемщика, испытывающего недостаток в средствах на покупку авто.

Необходимость приобретения полиса

В законодательстве (речь идет об автостраховании) отсутствуют дополнительные требования, кроме приобретения обязательного полиса. Так как приобретение КАСКО – дело добровольное, есть повод задуматься, обязательно ли приобретать полис, если приобрели ТС посредством банковской ссуды. По большому счету этот выбор остается за самим приобретателем ТС.

Если посмотреть с точки зрения безопасности – владелец авто защищен от большого количества факторов, которые могут повлиять на техническое состояние авто и здоровье самого хозяина авто. Если смотреть со стороны экономической, приобретение полиса – не самое дешевое мероприятие. Но вопрос о желании/нежелании приобретать полис отметается, когда речь идет о покупке ТС в кредит.

Суть в том, что сама возможность выдачи банковской ссуды почти всегда зависит от решения водителя о приобретении полиса либо отказа от него. Информируя о своих запросах, банковские работники ссылаются на Закон, благодаря которому решение о выдаче кредита банк может принять самостоятельно, исходя из того, каким образом клиент решил приобрести авто, со страховкой либо без нее.

Учитывая вышеописанную информацию, банки имеют все полномочия отказать в выдаче кредита на авто при отказе покупателя в приобретении полиса КАСКО. Подводя итог: приобретение полиса КАСКО дает более высокую возможность одобрения в выдаче ссуды при покупке ТС. Если покупатель не считает приобретение полиса неподходящим для него вариантом, можно попробовать сделать этот самый полис дешевле, к примеру, используя франшизу. Иначе придется набраться информации и попробовать выяснить, как не переплачивать за еще одну страховку.

Выгода покупки полиса для финансовых организаций

Если почитать мнения клиентов финансовых организаций, которые подчинились банкам и приобрели предлагаемую им дополнительную страховку, можно сделать вывод, что переплатите вы очень ощутимую сумму, если вдруг решите последовать их примеру.

Разумеется, есть зависимость и от ставки по кредиту, и от временного промежутка, на который решили оформить ссуду, однако сам полис, в любом случае, обходится в довольно круглую сумму. Когда вы слышите от консультанта настойчивые призывы приобрести страховку (разумеется, у них ведь есть свой план продаж), следует быть в курсе причин, по которым банки так настоятельно призывают вас приобрести пресловутую страховку.

Рассмотрим их ниже:

Водитель имеет небольшой водительский стаж, что может повлиять на возникновение происшествий на дороге, следовательно, и последующему ремонту ТС.

- Зарплата покупателя довольно низка, что может спровоцировать невозможность внесения кредитных платежей вовремя.

- ТС, который решил приобрести покупатель, имеет «уставшее» техническое состояние, следовательно – может часто ломаться.

- Банку выгодно иметь гарантии того, что собственность, которая находится у него в залоге – застрахована.

- Опять же, ТС будет принадлежать банку до момента погашения кредита, а это может составлять довольно большой временной промежуток, потому ему «спокойнее», если ТС застраховано.

- Если вдруг авария все же произошла, покупателю не нужно будет волноваться о том, что придется тратиться на восстановление авто, и спокойно продолжать платить кредит.

КАСКО (при ее наличии) работает следующим образом:

- Если кредит не был погашен покупателем, банк в любом случае получит компенсацию в размере получившейся просрочки.

- Банк получает компенсацию в тех случаях, когда покупатель решает, например, не совершать ежемесячные обязательные платежи по кредиту.

- Если вдруг машину угнали, либо она была полностью разрушена, изначально компенсация выплачивается банку, затем, оставшаяся доля выплачивается держателю полиса.

Получается, что во всех вышеописанных ситуациях банк остается в выигрыше, и вероятность полного погашения кредита не зависит от обстоятельств, которые могут помешать покупателю этот самый кредит погасить.

Какие документы нужны для оформления

Список документов, нужных для расторжения:

- Заявление;

- ПТС или его копия;

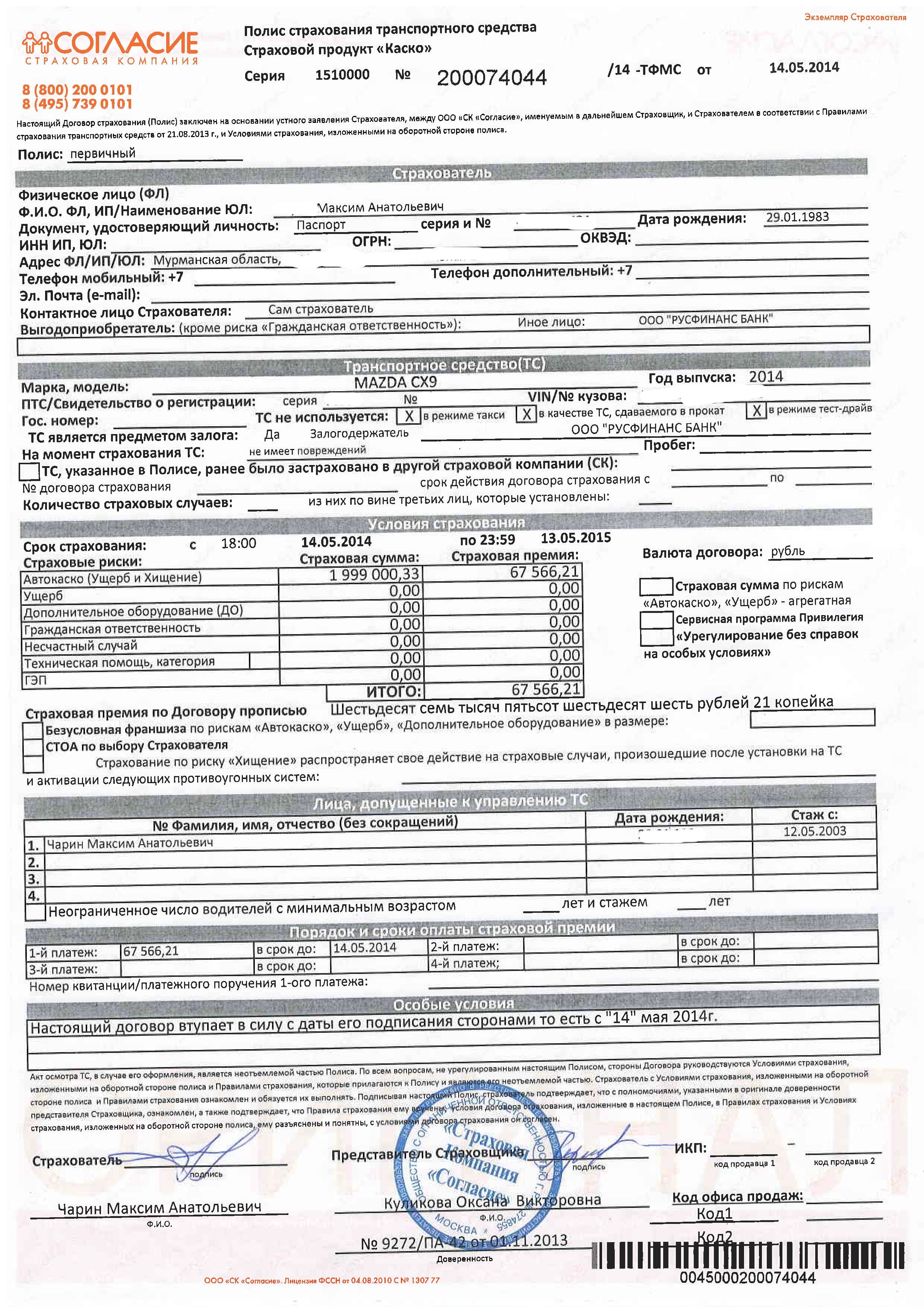

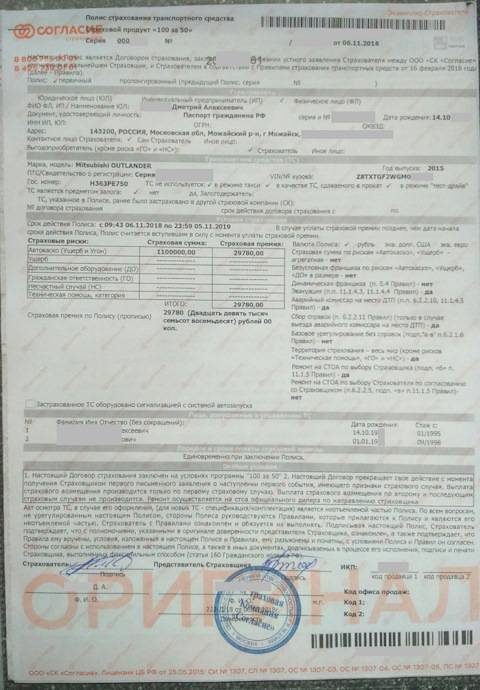

- Полис КАСКО;

- Паспорт владельца автомобиля;

- Справка от банка о погашении кредита;

- Чек об оплате полиса или квитанция;

- Копия кредитного договора.

Дополнительная информация. В основном документы должны быть представлены оригиналами. Страховщик их себе не оставляет. Снимаются копии и оригиналы отдаются клиенту обратно.

Форма заявления может быть любой, но, каждая компания диктует собственные правила и даёт на свое усмотрение образцы. Во избежание проблем, рекомендуется выполнять предписания. Вот какие сведения должны быть в заявлении:

- Кто и кому подаёт заявление;

- Просьба о досрочном разрыве договора и возврате денежных средств за время, которое не было использовано;

- Банковские реквизиты для перечисления финансов;

- Перечисление документов, приложенных к заявлению;

- Подпись и расшифровка;

- Дата подачи.

В случае обращения в Центральный банк, к заявлению с жалобой нужно присоединить копию заявления с полученной от страховщика отметкой о получении.

Почему банки требуют

При выдаче автокредита, приобретаемый автомобиль становится залоговым имуществом у кредитной организации, тем самым это гарантирует возвратность заемных средств. Но с другой стороны имущество фактически находится в пользование у заемщика, поэтому банки и требуют страхования имущества.

Итак, обращаясь к ростовщикам за займом, будущий владелец транспортного средства практически всегда должен приобрести полное КАСКО. С какой целью банк вынуждает клиента совершать эту покупку?

Причин для этого несколько:

- Во-первых – он страхуется от причинения повреждения «своему» имуществу, находящегося у заемщика (такое авто сильно теряет в цене – организация получает убыток)

- Во-вторых – обеспечение возвратности денег (при наличии полиса за все риски расплатится компания-страховщик)

- В-третьих – получение дополнительного дохода, т.к. банк может быть учредителем СК и ее собственником

- В-четвертых – повышение доходности кредитного портфеля, если полис заемщик также возьмет за заемные деньги

- В-пятых, получение бонусов от СК за привлечение новых клиентов (здесь заинтересованность, как банка, так и отдельно взятого кредитного специалиста)

Таким образом, дабы обезопасить себя от потерь, банк требует полис КАСКО, чтобы в случае уничтожения или исчезновения автомобиля он мог получить свои средства обратно уже от страховой компании.

Но, это плюс и для заемщика, который также сможет погасить задолженность перед банком за счет СК (хотя в этой ситуации бывают форс-мажоры, например, когда клиент исправно платит страховые взносы, а при наступлении рисков оказывается, что компания фактически банкрот и проблемы с автомобилем и кредитором нужно решать за свой счет).

Возможные нюансы возврата

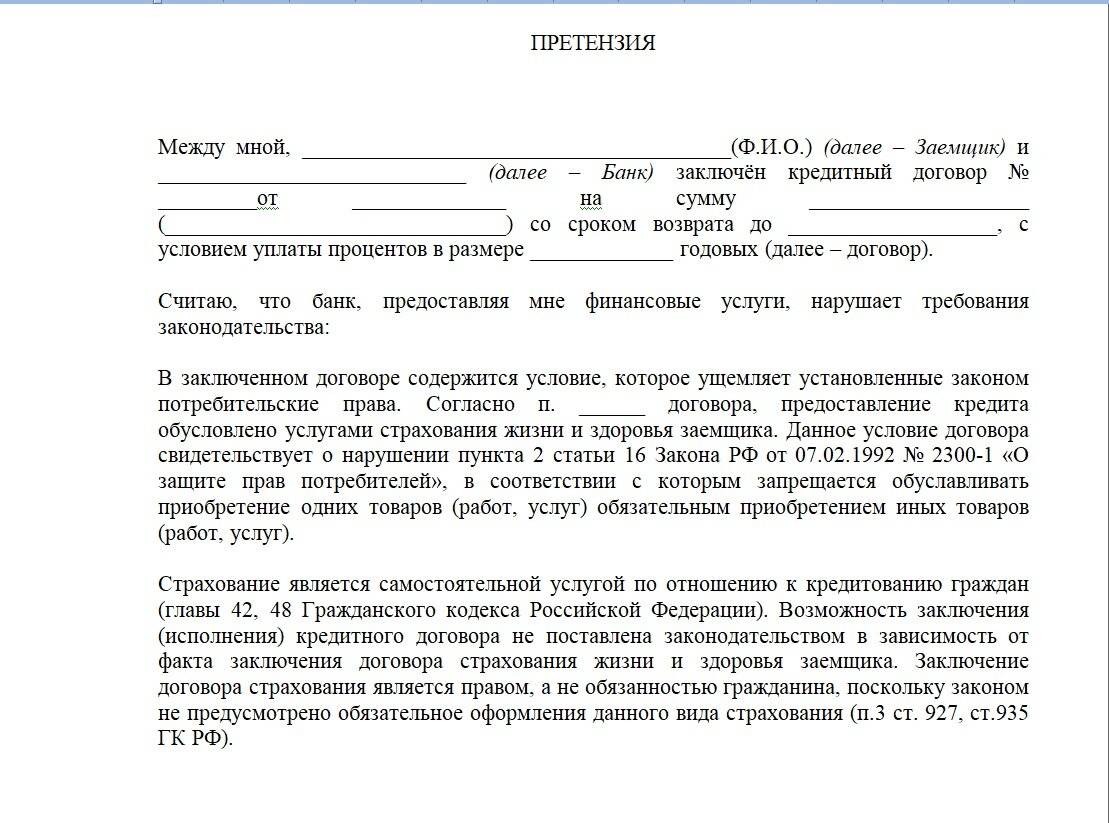

При оформлении возврата страховки по КАСКО при автокредитовании у заемщика могут возникнуть спорные вопросы с компанией, которые необходимо решать в судебном порядке при учете определенных нюансов:

- срок исковой давности спорного вопроса не должен превышать более 3 лет;

- решение вопроса в судебном порядке подразумевает несение денежных расходов, которые не всегда покрываются суммой возврата страховых взносов;

- перед непосредственным обращением в судебные органы заявитель может подать жалобу в Службу страхового надзора;

- возврат части страховых средств возможен лишь только за неиспользованный срок, поэтому возместить полностью всю сумму невозможно в соответствии с правовыми нормами закона;

- вопросы по возврату страховки жизни и здоровья в судебном порядке требуют наличия прямых доказательств о навязывании такой услуги, которые очень сложно предоставить во время слушания дела.

Статистика возврата по страховке КАСКО за автокредит невысока, так как при заключении договора прописывается специальный факт, утверждающий о том, что данная услуга является добровольной и становится активной после подписания документа.

При возможном планировании возврата страховки необходимо выбирать банки с проверенной репутацией, которые охотно делают возврат при соответствующей подаче запроса. Лучшим способом предотвращения спорных вопросов является предварительное ознакомление с договором и прописывание выгодных условий для заемщика (возможность возврата при неиспользованном сроке страховки). Если же заемщик регулярно вносил страховые взносы по КАСКО в течение определенного срока и решил поучить возврат страховки в середине года, то сумма рассчитывается на основании последних 6 месяцев.

Специалисты говорят о том, что большое количество вопросов возникает при возврате страховки за полный период выплаты кредита, так как в данном случае чаще всего возникают спорные ситуации.

Вопрос

Ответ

Можно ли не оплачивать КАСКО при оформлении кредита на автомобиль?

Да, можно

При этом важно изучить условия предоставляемые банком, так как они могут иметь различные подводные камни.

Регулирует ли правовое законодательство РФ порядок заключения и дальнейшего внесения страховки по КАСКО?

Закон «О защите потребительских прав» подразумевает определение суммы для страхования, на основании которой банки выдвигают свои условия по заключению страховки КАСКО. Поэтому процедура подписания и расторжения договора регулируется правовым законодательством.

Почему банки требуют обязательно заключать договор страховки КАСКО?

Оформление кредита на машину считается высоким риском для банка, поэтому он старается исключить возможные потери денег

Наличие страхового договора КАСКО подразумевает возмещение средств при утрате автомобиля.

Можно ли отказаться от КАСКО по закону?

Отказаться от страховки КАСКО возможно, если банк пойдет на такие условия. В большинстве случаев придется согласиться или же выбирать другой банк без предоставления страховки, но с повышенной процентной ставкой.

Что может предпринять банк, если заемщик не оплачивает КАСКО?

При выявлении просрочки по оплате страховки банк имеет полное право на предъявление штрафных санкций по отношению к заемщику (начисление пени, требование о погашении кредита, повышение кредитной ставки).

Как можно не оформлять страховку КАСКО при получении автокредита?

Если заемщик не хочет оформлять страховку КАСКО, то он может воспользоваться тремя способами: предоставление условий без страхования, получение франшизы, внесение суммы страховки в основной долг по кредиту.

Можно ли получить поощрения от банка на второй или третий год выплаты кредита?

Да, можно. В большинстве случаев при небольшом остатке долга банк может не требовать наличия страховки из-за возникновения низких рисков потери денежных средств.

Как сделать возврат страховых взносов по КАСКО за неиспользованный срок?

Для того чтобы осуществить возврат нужно полностью погасить задолженность по кредиту и представить соответствующие документы в страховую компанию (заявление, платежные чеки, договор).

Реально ли выиграть суд при спорном вопросе о возврате страховки?

В данном случае многое зависит от наличия доказательств навязывания КАСКО. На практике банк дорожит своей репутацией и если у заемщика имеются доказательства, то вероятность удовлетворения иска значительно возрастает.

Можно ли ежегодно продлевать КАСКО, если планируется досрочное погашение кредита?

Да, такое возможно, но при этом данное условие необходимо обговорить во время подписания договора с банком.

Можно ли купить автомобиль в кредит без страховки?

КАСКО – это разновидность добровольного страхования. Но в случае с автокредитованием, такая страховка навязывается банками своим клиентам. Финансовые организации заинтересованы в защите залогового имущества и минимизации своих рисков.

Поэтому ответ на вопрос: «Можно ли отказаться от КАСКО при оформлении автокредита?» однозначен – можно. Но при этом, кредитор вправе отказать в оформлении займа или применить другие меры:

- увеличить ставку за использование кредитных средств;

- сократить срок кредитования;

- увеличить размер первоначального взноса;

- включить в договор дополнительные комиссии.

Таким образом, приобрести автомобиль в кредит удастся, но стоимость займа будет гораздо выше стандартного варианта со страховкой. Другой вариант покупки – замена целевого кредита потребительским.

Что говорится в законе?

Все финансовые организации ссылаются на два нормативных акта, связанных с вопросом оформления КАСКО при целевом кредитовании:

- ФЗ № 353 «О потребительском займе». В нем есть пункт (ч. 10 ст. 7) об обязательности наличия страхования залогового имущества.

- Гражданский Кодекс РФ. Статья 343 этого документа дает разъяснение о том, что обязанность оплачивать страхование залогового имущества возложена на заемщика.

Однако, есть другие статьи ГК РФ, защищающие права клиентов. Так в п. 1 ст. 421 ГК РФ сказано о том, что страхование оформляется на добровольных началах и банк не вправе навязывать его. Клиент может оказаться от услуги, но в таком случае, финансовая организация вправе отказать в выдаче займа.

Особенности кредитования без КАСКО

Предприимчивые автомобилисты нашли способ, как отказаться от КАСКО. Они оформляют в банке нецелевую потребительскую ссуду, на сумму необходимую для покупки понравившегося автомобиля. Покупка авто происходит без посредников и на условиях, выдвигаемых только продавцом. Оплачивать ли дополнительную автостраховку автовладелец решает самостоятельно.

Условия кредитования банков без КАСКО.

Условия кредитования банков без КАСКО.

Для клиентов, которые не желают платить КАСКО при автокредите банки предлагают более жесткие условия кредитования:

- Процентная ставка будет иметь более высокое значение. Банк старается снизить риски, не застрахованные заёмщиком. Иногда процентная ставка поднимается до 30% в год.

- Вводятся дополнительные комиссии за выдачу кредита.

- Срок кредитования уменьшается до 2-3 лет. Если оформляется полис КАСКО, то период кредитования может составлять 5-7 лет.

- Максимальная сумма автокредита будет ограничена и приобрести элитное авто не получится.

- Размер первоначального взноса может подниматься до суммы равной 50% стоимости машины.

- Предлагаются дополнительные способы, позволяющие гарантировать ответственность заемщика: предоставляется в залог ещё какое-то имущество или оформляются созаемщики.

Банк более придирчив к таким клиентам и расширяет пакет документов, которые необходимо сдать. Внимательно изучаются документы, подтверждающие доходы и стаж работы, а также предыдущие кредитные истории.

Автолюбитель, конечно, может аргументировать то, что ему не нужна страховка КАСКО при автокредите, правами потребителя и целым рядом законов. Но прежде чем начинать воплощать в жизнь подобную стратегию стоит еще раз хорошенько подумать. Когда потенциальный заемщик будет отказываться от добровольного автострахования, и выдвигать свои требования, то получит отказ в удовлетворении кредитной заявки.

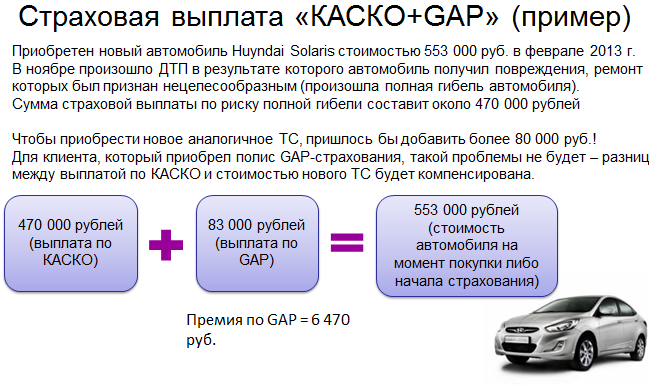

Как сэкономить на страховке

Полис каско – не только обязательное требование банка, но и просто полезная вещь. По нему автомобиль клиента страхуют на случай ДТП или иного повреждения, а также от угона (а если договор с опцией GAP – то еще и от потери товарной стоимости). Но есть несколько вариантов сэкономить на нем, и при этом не нарушить требования банка.

Вариантов экономии будет несколько:

- не оформлять полис каско в автосалоне или в офисе банка, а обратиться напрямую в страховую компанию. Обычно автосалон получает солидные комиссионные от каждой проданной страховки как агент, поэтому дешевле оформить все непосредственно у страховщика без лишних переплат;

- узнать стоимость полиса во всех компаниях, подходящих под требования банка. У банка будет перечень согласованных компаний, а также список условий, которым должен соответствовать договор страхования. Вполне возможно, что одна компания оценит страховку гораздо дешевле, чем другая;

- оформить максимально дешевый полис в рамках требований банка. Удешевить его можно за счет отказа от «лишнего» страхового покрытия (достаточно оставить ДТП и угон), а также за счет франшизы (чем она выше, тем дешевле будет страховка). Правда, банк может ограничить сумму франшизы – например, Сетелем банк для авто ценой до 2 миллионов рублей допускает франшизу не более 30 тысяч рублей;

- согласиться на установку телеметрии. Некоторые страховые компании готовы снизить стоимость полиса, если клиент согласится установить в его автомобиле комплекс телеметрического оборудования. Оно оценивает аккуратность вождения и склонность к риску на дороге – чем аккуратнее водит человек, тем дешевле будет страховка;

- оформить комплексный продукт «каско + ОСАГО» – он будет стоить меньше, чем две страховки по отдельности;

- на второй год оформить пролонгацию страховки в той же компании, где он был оформлен ранее. Если водитель не попадал в ДТП, стоимость полиса почти гарантированно будет ниже.

В любом случае главное – оформить такую страховку, которую точно примет банк, а для этого желательно ознакомиться с его условиями и уточнить цену в разных компаниях.

○ Хитрости банков при автокредите.

В некоторых банках наличие КАСКО не является обязательным требованием для получения кредита, но без страховки его условия существенно ухудшаются. Потребителя подталкивают к тому, чтобы он согласился оформить КАСКО различными путями:

- Существенное возрастание процентной ставки по кредиту. При отсутствии страхового полиса, кредитное учреждение стремиться защитить свои интересы путем увеличения процентной ставки. Кроме того, если стоимость кредита без КАСКО и с ним будет приблизительно одинаковой, то потребитель наверняка оформит его вместе со страховкой.

- Сокращения срока погашения долга. Это еще один способ обезопасить вклад. Зачастую, срок кредитования при отсутствии КАСКО сокращается до 2-х или 3-х лет, тогда как со страховкой его длительность составляет в среднем 5-ть лет.

- Сокращение выдаваемой суммы. С целью минимизации потерь, банки ограничивают величину кредита. В среднем без оформления КАСКО заемщик может получить до 1 млн. рублей.

- Возрастание первого взноса. Если в обычном порядке потребителю предлагают выплатить 10-15% от стоимости авто или даже оформить кредит без такого взноса. При отказе от КАСКО следует быть готовым к увеличению данной суммы до 40-50%.

Банки идут на различные уловки для того, чтобы склонить потребителя к оформлению КАСКО. Если же он отказывается от этого, займа оформляется таким образом, чтобы возложить на потребителя компенсацию рисков банка.

Как отказаться от страхования жизни при автокредите

Ситуации с отказом в страховании жизни аналогичны защите имущества от хищения и угона. То есть, никто не вправе навязывать вам подобную услугу, а в случае упоминания страхования в договоре кредитования, заемщик вправе просить исключить подобное условие.

Вообще, защищая жизнь и при оформлении Каско обязательно читайте условия договора, поскольку, в дальнейшем расторгая соглашение, могут возникнуть трудности. Чтобы отказаться от страховки жизни по автокредиту на момент подписания соглашения напишите заявление на имя руководителя страховой компании.

Порядок расторжения договора

Хоть вернуть страховку после погашения автокредита разрешено, изначально делать Каско и полис страхования жизни нужно добровольно, а не делая акцент на привлекательных условиях от банка.

Процедура расторжения соглашения о защите жизни, а также имущества (автомобиля) выглядит так:

- Пишем заявление в двух экземплярах с просьбой о расторжении и возвращении части уплаченной премии;

- Прилагаем справку о выплате по долгу с банком и кредитный договор;

- Указываем реквизиты лицевого счета с целью перевода части положенных средств;

- Ждем ответа от компании;

- В случае отказа пишем исковое заявление в суд или Роспотребнадзор.

Рекомендации по заключению договора КАСКО

- Страховая компания должна быть надежной. Имеет смысл посоветоваться с друзьями-автовладельцами, посмотреть отзывы в интернете и практику судебных споров с этой компанией – много ли она судится и часто ли выплачивает деньги клиенту. Если представители компании явно не вылезают из судов (или даже вообще на них не являются), это значит, что в добровольном порядке договориться с этой страховой трудно.

- Стоить оценить выгодность условия договора страхования – все ли реальные риски в нем предусмотрены. В этом случае небольшое количество предложенных вариантов страховых случаев и низкая цена договора отнюдь не всегда выгодны для застрахованного.

- Имеет смысл отметить срок страхования: годовая страховка дешевле, чем полис, выдаваемый на меньший срок.

- Единовременная оплата страхового взноса удешевляет КАСКО.

- Если стаж и возраст водителя невелики, может выйти так, что дешевле оформить так называемый «мультидрайв» — разрешение садиться за руль любому водителю.

Однако здесь есть проблема: обычно компанию для покупки полиса выбирает сам банк, и приходится брать, что дают. Как быть?

Как правило, банк все-таки предлагают не одну страховую компанию, а список тех, с которыми он работает. С выбранной из этого списка организацией уже можно собрать свой полис КАСКО, как конструктор. Принято считать, что банк откажет в кредите, если клиент настаивает на не «их» страховой компании, однако если заранее получить как можно больше информации о кредитной организации, можно рассмотреть возможность договориться.

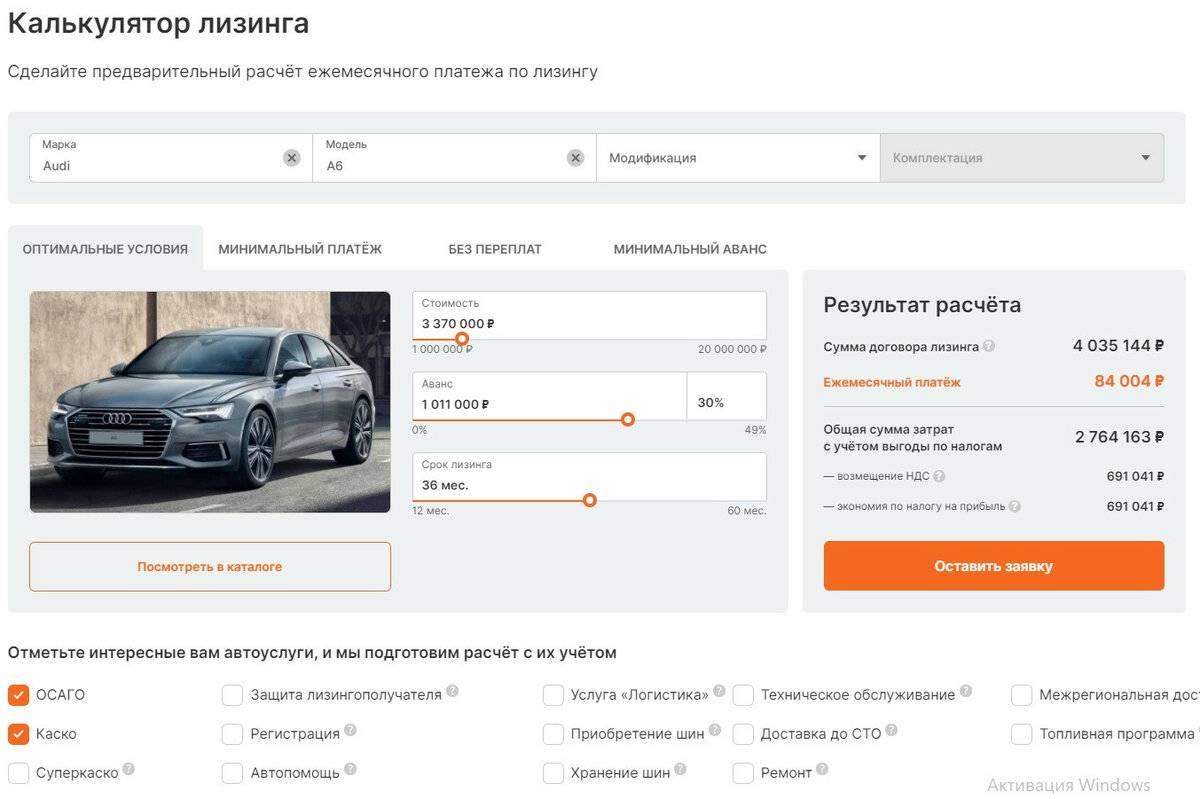

Калькуляторов КАСКО в сети Интернет достаточно, так что адекватность запросов страховой компании оценить несложно.

Зачем страховать автомобиль в кредите?

Оформление страховки выгодно как финансовому учреждению, так и заемщику. КАСКО для банка – это способ минимизации рисков. Пока автомобиль в кредите, он – собственность кредитного учреждения.

Банк беспокоится за сохранность своего потенциального имущества и желание минимизировать риски обосновано. Гарантия возмещения убытков предоставляется за счет заемщика посредством оформления КАСКО, отсюда много недовольных клиентов.

Но и для заемщика КАСКО – не пустая трата денег. При наступлении страхового случая водитель сможет получить денежную компенсацию и отремонтировать автомобиль либо погасить часть долга перед банком.

Если транспортное средство не застраховано, водителю придется ремонтировать транспортное средство за свой счет, попутно внося ежемесячные платежи по автокредиту, поскольку никаких отсрочек, в такой ситуации, банк предоставлять не обязан.

Нужна ли страховка КАСКО автолюбителю?

С точки зрения автовладельца, наличие КАСКО является не менее выгодным. Оформленный полис добровольного страхования при автокредите гарантирует заемщику важные преференции:

- в случае серьезного повреждения или угона машины должнику предстоит в любом случае нести расходы по выплате кредита, но восстанавливать транспортное средство ему придется из своего бюджета. А при полном уничтожении или похищении автомобиля убыток будет двойным, поскольку машины уже не будет;

- при заключении договора автокредита потенциальному владельцу машины банком устанавливаются более лояльные условия – меньшая сумма первоначального взноса, сниженная процентная ставка.

Несмотря на очевидную эффективность КАСКО для автовладельцев, для многих эта услуга становится нежелательной ввиду значительного удорожания полной стоимости автокредита. Заключение договора комплексного страхования при оформлении ссуды, в зависимости от конкретных характеристик, увеличивает стоимость кредитного автомобиля на 10%-12%.

Схема автокредитования

Кроме того, многие финансовые организации ограничивают право заемщика на самостоятельный выбор страховой компании, предлагая оформить КАСКО у банковских партнеров.

Эти факторы служат основанием для возникновения желания у потенциальных заемщиков отказаться от оформления договора комплексного страхования при покупке машины на условиях автокредита.

Как сэкономить, оформляя КАСКО?

На этот счет можно дать три главных совета:

- Оформляйте страховку исключительно на срок действия кредитного договора. Тогда, при досрочном погашении, вы будете иметь возможность вернуть оставшуюся страховую премию;

- Банк вместе с автокредитом предложит вам услуги одного или двух СК. Помните, что эти СК берут больше всех остальных — иногда разница составляет 10-20%. Запросите у банка полный список аккредитованных у него страховщиков, а затем по интернету узнайте тарифы каждой компании. Так вы найдете самый дешевый вариант;

- Перед подписанием кредитного и страхового договора внимательно их изучите. Так вы избежите комиссий за расторжение соглашения, чрезмерно высоких процентов и т.д.

Что делать, если нет возможности платить автокредит

Если вы не намерены отдавать машину банку, необходимо сразу начинать действовать. Желательно еще до того момента, как совершилась просрочка по автокредиту. Сейчас банки готовы идти навстречу заемщикам, которые оказались в непростой ситуации.

Какой выход может быть предложен:

- Реструктуризация, изменение платежного графика на более удобный.

- Полные кредитные каникулы, когда долг ставится на паузу на 3-6 месяцев. Применяется, если заемщик полностью утратил доход на некоторое время.

- Частичные кредитные каникулы, когда банк на 3-6 месяцев сокращает сумму платежа.

Помощь предоставляется только при документальном доказательстве ухудшения финансового положения. По итогу рассмотрения ситуации банк сам решит, как помочь клиенту.

Если просрочка уже совершена, также нужно идти на диалог с банком. И заемщик, и кредитор заинтересованы в урегулировании вопроса без суда и изъятия автомобиля. Поэтому не нужно скрываться: в сотрудничестве может появится выход из ситуации, та же льготная реструктуризация без справок.

Можно ли не платить страховку на третий год

Приближаясь к третьему году обслуживания долга, заемщик снова задается вопросом, можно ли не платить КАСКО при автокредите. Если водитель опытный и имеет многолетний безаварийный стаж вождения, банк может пойти навстречу. В такой ситуации возможно снижение требований к материальному обеспечению по залогу, особенно если остаток долга небольшой. Однако данный вопрос по-прежнему остается на усмотрение банка и на третий, и на последующие годы.

На третьем году затраты могут быть снижены, если водитель подтвердил свою аккуратность в платежах и ответственность. Сам страховщик может предложить льготный тариф или предоставить скидку своим постоянным клиентам, отличающихся высокой дисциплиной за рулем. В таком случае, выигрывает и собственник ТС, и банк – финансовые гарантии сохраняются, а расходы на них снижаются.

Рекомендуется изучить пункты банковского соглашения, в которых говорится о последствиях, если не продлевать КАСКО. Кроме того, еще на стадии согласования условий, рекомендуется предложить банку другое материальное обеспечение, которое гарантировало бы полную оплату долга с процентами. В конце концов, организация заинтересована исключительно в финансовой безопасности сделки.

○ КАСКО при автокредите.

КАСКО представляет собой разновидность автостраховки, которая за счет своей высокой стоимости, охватывает максимальное количество страховых случаев. То есть обеспечивает максимальную защиту для машины, что бы ни произошло: авария, пожар или угон.

С точки зрения законодательства оформление КАСКО при приобретении автомобиля не является обязательным. Но большинство банков выдвигают это условие для потребителей, которые хотят получить кредит. Многие финансовые учреждения даже не рассматривают заявления граждан без КАСКО. Это не противоречит законодательству. Банк, как частное финансовое учреждение имеет право устанавливать собственные требования к клиентам, соблюдение которых для них обязательно.

Машина, приобретаемая в кредит, до полного его погашения, фактически принадлежит банку. Она выступает в качестве залога и при отсутствии платежей со стороны должника, может быть конфискована и продана банком для компенсации затраченных им средств. Поэтому он в большей степени заинтересован в сохранности данного имущества, так как от его состояния зависит сумма, которую он сможет выручить при его продаже.

Почему банки требуют

При выдаче автокредита, приобретаемый автомобиль становится залоговым имуществом у кредитной организации, тем самым это гарантирует возвратность заемных средств. Но с другой стороны имущество фактически находится в пользование у заемщика, поэтому банки и требуют страхования имущества.

Итак, обращаясь к ростовщикам за займом, будущий владелец транспортного средства практически всегда должен приобрести полное КАСКО. С какой целью банк вынуждает клиента совершать эту покупку?

Причин для этого несколько:

- Во-первых – он страхуется от причинения повреждения «своему» имуществу, находящегося у заемщика (такое авто сильно теряет в цене – организация получает убыток)

- Во-вторых – обеспечение возвратности денег (при наличии полиса за все риски расплатится компания-страховщик)

- В-третьих – получение дополнительного дохода, т.к. банк может быть учредителем СК и ее собственником

- В-четвертых – повышение доходности кредитного портфеля, если полис заемщик также возьмет за заемные деньги

- В-пятых, получение бонусов от СК за привлечение новых клиентов (здесь заинтересованность, как банка, так и отдельно взятого кредитного специалиста)

Таким образом, дабы обезопасить себя от потерь, банк требует полис КАСКО, чтобы в случае уничтожения или исчезновения автомобиля он мог получить свои средства обратно уже от страховой компании.

Но, это плюс и для заемщика, который также сможет погасить задолженность перед банком за счет СК (хотя в этой ситуации бывают форс-мажоры, например, когда клиент исправно платит страховые взносы, а при наступлении рисков оказывается, что компания фактически банкрот и проблемы с автомобилем и кредитором нужно решать за свой счет).

Плюсы и минусы КАСКО

Большая часть кредитных организаций России не станет рассматривать заявку на автокредит, если заемщик не хочет оформлять КАСКО на кредитный автомобиль. При этом ни один законодательный акт нашей страны официально этого не требует. Но для банков этот полис остается обязательным.

Заемщику придется оформлять страховку не только на первый год. Банковское учреждение настоятельно попросит заемщика оформить полис на все года, пока машина будет кредитной.

Получается, если заем выдан на 7 лет, то все эти годы, заемщик обязан оформлять и оплачивать договор страхования. А стоимость такого полиса довольно высокая.

Выгода страховки для кредитных организаций очевидна. Коснемся плюсов для заемщиков. Оформление полиса означает для клиента:

- Полное возмещение убытков страховой компанией, независимо от того, кто был виновником ДТП, в отличие от полиса ОСАГО, по которому страхуется только вина застрахованного.

- Получение кредита на более интересных и выгодных условиях.

Но все эти выгоды будут реальными при заключении договора страхования с проверенной и надежной компанией с максимальным охватом всех возможных рисков. Если с кредитной машиной произойдет страховой случай, предусмотренный страховым полисом КАСКО (угон, ДТП и т.д.), решение всех финансовых вопросов ляжет на плечи страховщика.