Плюсы и минусы

Молодежная карта обладает рядом положительных сторон, отличающих продукт от стандартных взрослых:

- низкая стоимость обслуживания за год;

- автоматически настроенный сервис накопления баллов «Спасибо»;

- в первые три месяца использования начисление бонусов производится по повышенной ставке — 1,5% ;

- круглосуточное обслуживание;

- привязка банковской карты к электронным кошелькам;

- высокий уровень защиты продукта.

Помимо основных функций несовершеннолетний клиент Сбербанка может заказать за дополнительную плату индивидуальный дизайн. Выбор изображения практически не ограничен.

Невзирая на внушительный список достоинств подростковой карточки, существуют и отрицательные моменты:

- высокая стоимость подключения сервисов после активации полной версии Мобильного банка величиной шестьдесят рублей ежемесячно;

- при потере пластика, пин-кода восстановление происходит путем посещения банковского отделения по месту актуальной прописки.

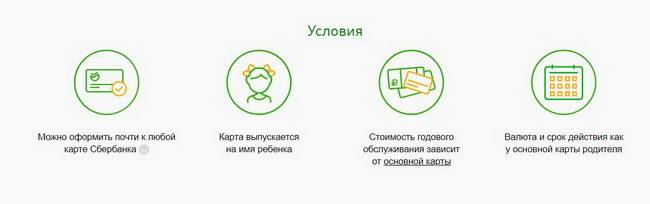

Условия

Основные условия, чтобы получить детскую карту:

- Выбор валюты должен быть точно таким же, как и на счете взрослого;

- Срок действия будет идентичным со сроком действия пластика взрослого. Обычно это стандартных 3 года;

- Предусмотренные лимиты отличаются.

Условия карт:

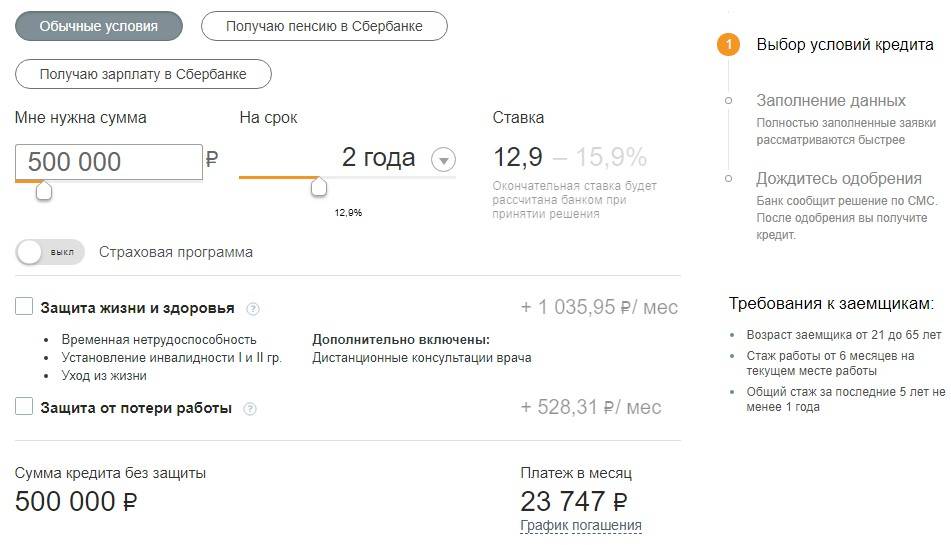

Калькулятор минимального платежа по кредитной карте

| Параметры условий | Classic | Gold и Platinum |

| Стоимость за обслуживание в год | 1-й год: — 450 руб.; — 15 долларов, евро. 2-й и последующие годы: — 300 руб.; — 10 дол., евр. | 1-й год: — 2500 руб.; — 75 дол., евр. 2-й и последующие годы – бесплатно. |

| Стоимость за выдачу выписки первые 3 месяца | 15 руб. | 15 руб. |

| Стоимость выписки с 3-го месяца (в т.ч. через Мобильный Сбербанк) | 60 руб. | 60 руб. |

Условия Молодежной карты

| Параметры | Условия |

| Первый выпуск или первый перевыпуск | бесплатно |

| Годовое обслуживание | 150 руб. |

| Досрочный выпуск после кражи, порчи, утери карточки или ПИН-кода. | 150 руб. |

| Мобильный банк и СМС-информирование | Бесплатно на 2 мес. |

Другие требования к держателю

Соответствие возрастным ограничениям — это не единственное требование к потенциальному держателю кредитной карты Сбербанка. Он должен также иметь постоянную или временную регистрацию в любом регионе РФ и российское гражданство. Иностранцам оформить кредитки крупнейший банк страны не предлагает.

Сбербанк не гарантирует, что кредитка будет одобрена, даже если потенциальный держатель соответствует всем минимальным требованиям. Каждую заявку рассматривают в индивидуальном порядке. Причинами для отказа могут стать:

- негативная кредитная история, даже если просрочки были допущены в других банках и уже ликвидированы;

- различные непогашенные штрафы или налоговая задолженность;

- проблемы заемщика с законом (особенно наличие судимостей по статьям, связанным с мошенничеством, экономическими преступлениями);

- отсутствие дохода или непостоянный его характер;

- недостоверная информация в анкете, подача заявки в нетрезвом виде;

- другие причины на усмотрение скоринговой системы или сотрудников банка.

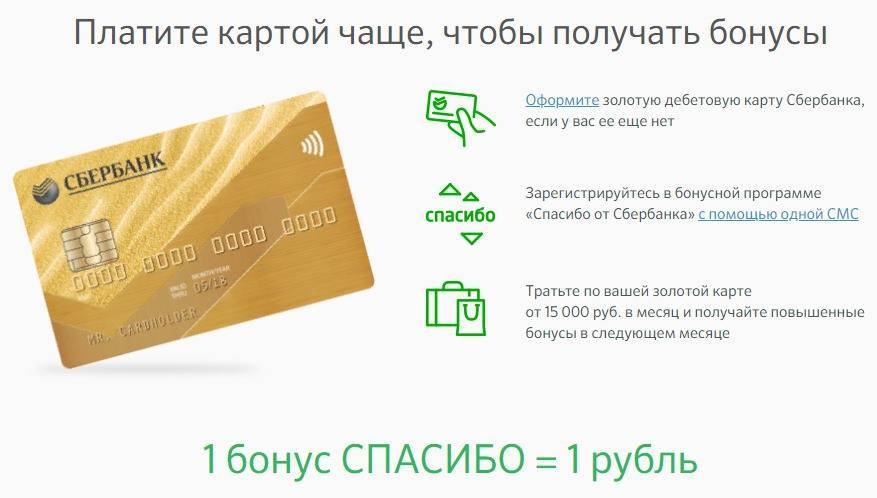

Бонусы по карте

Баллы Спасибо

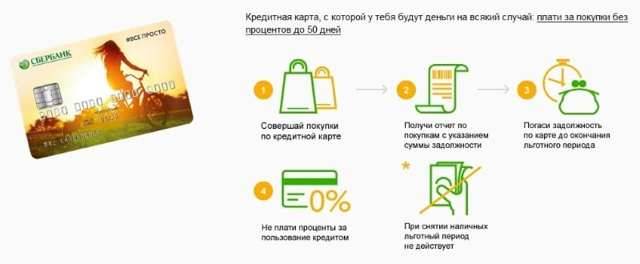

Спасибо – это кэшбэк от Сбербанка. Вы платите за покупки, и часть денег возвращается на специальный счет в виде бонусов – ими можно оплатить от 10% до 99% стоимости другого приобретения, конкретный процент зависит от партнера. Есть 3 типа возврата – кэшбэк за все покупки, увеличенный кэшбэк в определенных категориях и специальные предложения. У «Молодежной» увеличенного кэшбэка в категориях нет, есть только 1-й и 3-й варианты. Возврат с обычных покупок – 0,5%. Возврат по спецпредложениям – до 11%.

Как проверить текущие спецпредложения:

- Идем наru/partners

- Выбираем «Партнеры».

- В настройках слева указываем карту «Молодежная» и город/регион, вверху – «Потратить бонусы».

- Смотрим.

Акции по карте

Одну акцию – «Спасибо за игру» – мы уже описывали выше. Есть еще 2. Первая – промокод на стикерпак на Вконтакте, здесь нечего объяснять. Вторая – «#ЭТОМОЕ», розыгрыш призов и бюджета на съемку любительского фильма. Что из себя представляет:

- Клиент заводит Молодежную карту и подает свою кино-идею на сайте sberbanketomoe.ru

- Если его идею выбирают для съемок – ему переводят на карту 15000 рублей (бюджет), приглашают в съемочную группу, дают наставника.

- После съемок – премьера.

Если идею не приняли на съемку, все еще можно получить призы за участие:

- беспроводные наушники;

- экшн-камеры;

- селфи-лампы;

- годовые подписки на онлайн-кинотеатр;

- сертификаты на покупку билетов в кино.

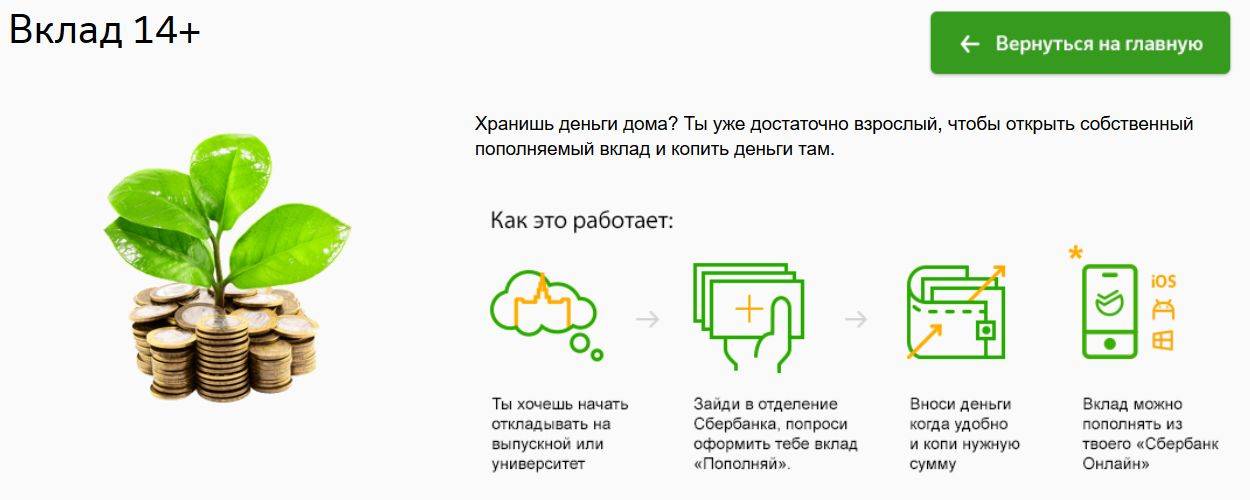

С какого возраста выдают дебетовую карту

Дебетовки – самый распространенный вид носителя и безопасный. Это объясняется тем, что максимальная сумма долга не превысит величину ежегодного обслуживания. Законодательство разрешает проводить простейшие операции с шестилетнего возраста. Именно тогда возможно получение первой карточки.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Собственные ограничения вводятся по инициативе некоторых банков. Примером служит минимальный возрастной лимит для открытия карты в 10 лет. У граждан до 14 лет нет паспорта, а потому доступно лишь сделать пластик дочернего типа по заявлению родителей или опекунов.

Когда появится паспорт, школьник получит право завести собственный счет и привязать к нему карту. Это позволит самостоятельно проводить снятие наличных или осуществлять покупки по безналу. Иногда для этого требуется присутствие законного представителя юного гражданина, но такое правило действует не везде. Некоторые кредитные компании применяют специальные программы, такие как серия «Молодежная» для продуктов Сбербанка. Их открывают лицам до 25 лет.

В таблице указан минимальный лимит для получения дебетовок.

| Банк | Минимальный возраст |

| Сбербанк | 7 |

| Возрождение | 6 |

| ВТБ | 10 |

| Альфа-банк | 14 |

| СМП | 8 |

С указанного возраста со своего счета в банке оформляется дополнительный продукт на детей. Его главное преимущество – это возможность иметь контроль над тратами ребенка. У каждой из организаций для услуг предусмотрены собственные условия.

Если ребенок соответствует критериям, оформляется специальное заявление в филиале. Понадобится взять свидетельство о рождении дочери (сына) либо паспорт. После предоставления разрешения в письменной форме банк отправит распоряжение о выпуске карточки.

Многих граждан интересует, со скольки лет можно оформить карту Сбербанка. В таблице указаны серии дебетового пластика и критерии, соответствие которым позволит получить продукт.

| Название | Нижний лимит (лет) | Цена обслуживания (рубли) | Уникальный дизайн (стоимость услуги 500 р.) | Требования | Дополнительная информация |

| Молодежная | 14 | 150 | Да | Паспорт, прописка в РФ | Бонусы «Спасибо» |

| Моментум (безымянный инструмент) | 14 | Бесплатно | Нет | ||

| Классик (доп карта) | 7 | 750 | Да | ||

| Собственные носители | 14 | ||||

| Аэрофлот (доп карта) | 7 | 900 | Да | Российская прописка | Участие в программах «Спасибо» и «Аэрофлот Бонус» |

| Собственный | 14 | ||||

| Подари жизнь | 14 | 1 тыс. – в первый год и 450 – в последующие | Да | Паспорт, прописка в РФ | Бонусы от «Спасибо» и перечисления в фонд помощи (1/2 от годового обслуживания и 0,3% – с покупок) |

https://youtube.com/watch?v=N6Ue4eGAJX4

Возрастные ограничения в банках по видам кредитования

Совершеннолетие (то есть достижение 18-летнего возраста) становится обязательным требованием к потенциальному заемщику любого российского банка. Некоторые финансовые учреждения даже предъявляют еще более жесткие требования, повышая значение этого параметра до 20, 21 или даже 25 лет.

Возможность самостоятельно определять минимальный возраст заемщика предоставлена банкам действующей в России нормативно-правовой базой. Но ответ на вопрос, с какого возраста доступен тот или иной кредит, зависит еще и от вида банковского продукта.

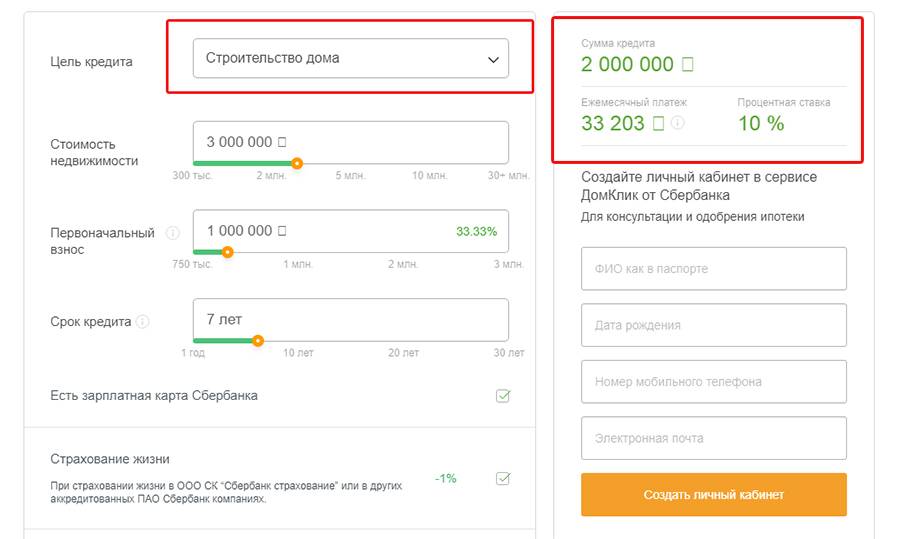

Ипотечные кредиты

Ипотека отличается длительным сроком и серьезной суммой кредитования. Поэтому к потенциальному заемщику предъявляются самые жесткие требования. Естественно, всерьез рассуждать о том, можно ли взять подобный кредит в 16 лет, попросту не имеет смысла.

Более того, практически все банки повышают минимальный возраст ипотечного заемщика. Например, в Сбербанке он установлен на уровне 21 года

Важное дополнительное требование – определенный возраст на момент завершения срока действия кредитного договора. Он составляет 75 лет

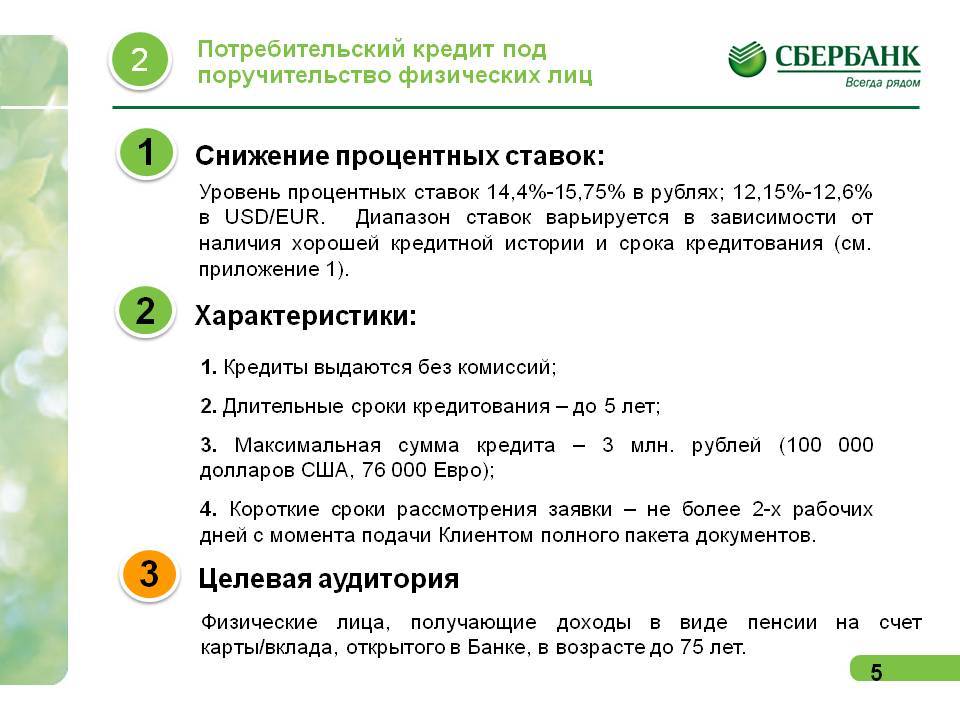

Потребительские кредиты

Потребительское кредитование осуществляется на заметно меньшие суммы и сроки, чем ипотечное. Как следствие – более лояльное отношение к потенциальным заемщикам со стороны большей части отечественных банков. Например, Почта Банк готов кредитовать заемщиков по достижении 18-летнего возраста.

В качестве дополнительных условий обычно выдвигается наличие стабильного дохода или предоставление договора поручительства

Важно отметить, что денежные средства выделяются под конкретную покупку. Схожие условия кредитования предлагают и другие заметные участники рынка, например, Хоум Кредит Банк или Русский стандарт

Кредиты на образование

Единственный положительный вариант ответа на вопрос, можно ли брать кредит в 14 лет, предусматривает оформление целевого займа на обучение. Действующее законодательство допускает такой вид банковских услуг при выполнении нескольких дополнительных условий. К числу последних относятся:

- документально оформленное согласие родителей ребенка, составленное в письменном виде;

- наличие у несовершеннолетнего человека российского паспорта;

- предоставление поручителей (которыми могут стать и родители) или получение стабильного дохода в виде стипендии и официального заработка;

- жесткое целевое расходование заемных средств.

Важной особенностью целевых кредитов на образование выступает возможность льготного субсидирования части процентной ставки со стороны государства. Такую программу уже разработал и реализует лидер финансовой отрасли страны – Сбербанк

Очевидно, что положительные ответы могут быть получены и на несколько сопутствующих вопросов, например, как получить займ с 17 лет или можно ли взять кредит в 16 лет. Такая возможность предоставляется в том случае, если речь идет о целевом образовательном кредите и выполняются перечисленные выше дополнительные условия.

Лимиты для кредитных карт

Правила большинства российских банков не вводит дополнительные возрастные лимиты на выдачу кредитных карт. Поэтому вполне реально оформление кредитки сразу же по достижении 18 лет. Но на практике частой причиной отказа в предоставлении услуги становится невыполнение потенциальным заемщиком сопутствующих требований. В их числе:

- хорошая кредитная история, которой у 18-летнего человека попросту нет;

- официальное место трудоустройства;

- стабильный заработок, достаточный для обслуживания кредитных обязательств заемщика.

Как следствие – значительная часть банков оформляет кредитки, начиная с 20-21-летнего возраста. Получить доступ к продукту непосредственно в 18 лет удается далеко не всегда. Увеличить вероятность одобрения сделки со стороны финансового учреждения можно путем оформления договора поручительства.

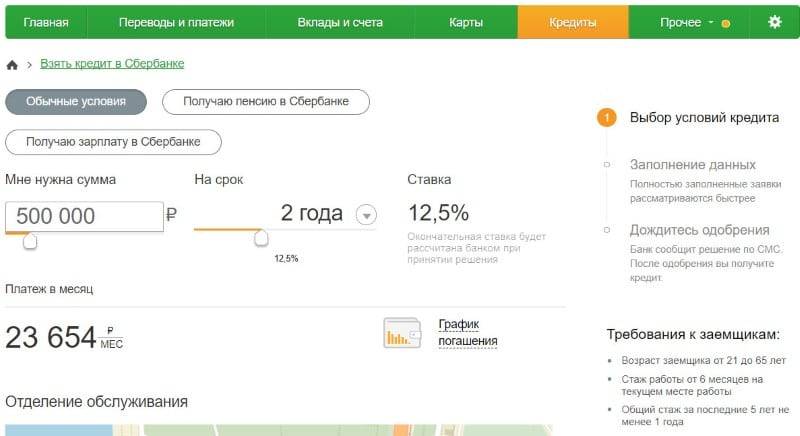

Порядок оформления

Чтобы оформить потребительский кредит (кредитную карту, помним, что с 18 лет не выдают!), клиент Сбербанка должен следовать инструкции:

- Подать заявку через личный кабинет Сбербанк Онлайн, доступ к которому есть у всех действующих клиентов банка;

- Дождаться решения. Срок рассмотрения предварительной онлайн заявки — 2 минут;

- Посетить ближайшее отделение банка, чтобы подписать договор и забрать карту с деньгами.

Почему выдают карту а не наличные?

Зарплатные клиенты Сбербанка получат деньги на счет своей дебетовой карты, оформленной на работе. Также можно запросить выпуск новой карточки вместе с одобренной суммой кредита. Но тип пластика будет — Momentum. Это неименная карта.

Документы, необходимые для оформления потребительского кредита в Сбербанке:

- Паспорт;

- Справка о доходах 2 НДФЛ или по форме банка.

Но, поскольку получить кредит в Сбербанке в возрасте 18 лет могут только действующие зарплатные клиенты, никакие документы от них банк не затребует. Программа лишь оценит соотношение зарплаты заемщика с указанной в заявке суммой кредита и выдаст ответ. На это уйдет не более 2-х минут.

На заметку! Если вы знаете, что официальная зарплата, получаемая вами на карту Сбербанка на работе, низкая, подготовьте документы, подтверждающие дополнительный доход (к примеру, сдача квартиры). Подайте заявку в таком случае лично, посетив отделение банка. Здесь вы заполните форму и предоставите сотруднику на изучение документы, подтверждающие ваши доходы. Срок рассмотрения в этом случае — до 2 рабочих дней.

А если других источников доходов нет придется или искать другого кредитора или интересоваться второй программой, в условиях которой значится обязательное предоставление в залог собственной недвижимости.

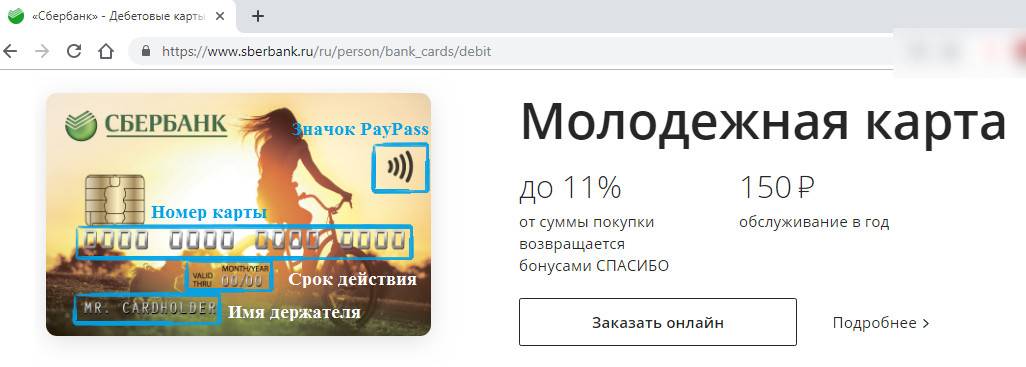

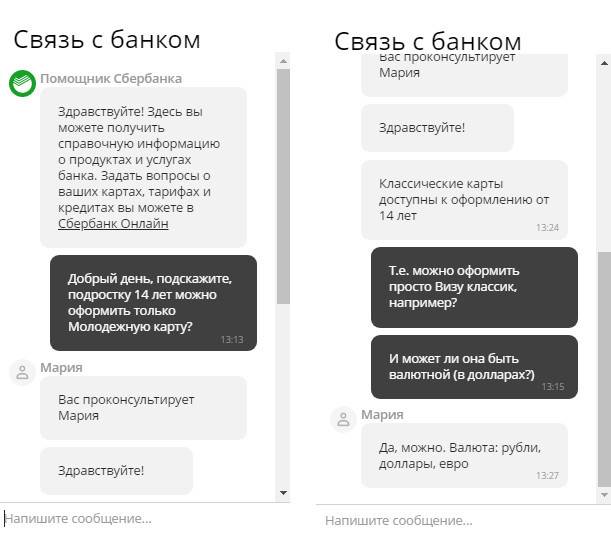

Карта Сбербанка для подростков от 14 лет

Выдается банковская карта в Сбербанке с 14 лет. Для данной категории клиентов разработан специальный продукт – Молодежная карта. Особенностью и главным преимуществом ее выступает низкая стоимость обслуживания – 150 рублей в год. В виду привлекательности данного тарифа, круг клиентов, на которых она рассчитана, ограничен: 14-25 лет. Других возможностей для несовершеннолетнего подростка получить карту в Сбербанке нет.

Если оформить карту с 14 лет, подросток получает такие возможности:

- получать переводы от частных лиц;

- снимать наличные;

- оплачивать покупки и услуги в розничных точках или через интернет;

- переводить средства знакомым;

- пополнять телефон, в т.ч. другим лицам;

- управлять операциями и контролировать баланс в Сбербанк Онлайн;

- заказывать транзакции по СМС (при подключенном Мобильном банке);

- участвовать в программе Спасибо: накапливать бонусы за совершенные оплаты. Их можно обменивать на скидки у партнеров Сбербанка.

Карта Сбербанка, которую можно оформить подростку с 14 лет, обладает широким функционалом

Карта Сбербанка, которую можно оформить подростку с 14 лет, обладает широким функционалом

Как сделать банковскую карту

Инструкция, как получить карту Сбербанка в 14 лет, не отличается от стандартной. Необходимо посетить банковское отделение с паспортом и написать заявление на оформление карты Молодежная.

Выдача происходит по истечение нескольких дней (стандартный срок, озвучиваемый банком – 10 дней, на практике в среднем около 14), которые нужны, чтобы сделать пластик. На карте отображаются фамилия и имя подростка, а также номер, дата действия и код для совершения платежей в интернете. Совместно с картой выдается ПИН-код, необходимый для работы в банкомате.

Условия обслуживания

Выдается Молодежная карта сроком на три года, после чего подлежит перевыпуску, если возраст клиента не превысил ограничение. Он осуществляется бесплатно. Исключение составляет досрочный перевыпуск по причине утраты пластика или необходимости заменить на нем личные данные – 150 рублей.

Тарифы по банковской карте для подростков достаточно лояльны, учитывая категорию граждан, для которых выпущен данный продукт

Тарифы по пользованию банковской картой с 14 лет выглядят так:

- лимит на получение наличных: 150 тыс. рублей в сутки, 1,5 млн. – в месяц;

- комиссия на выдачу: 0% при снятии через банкомат или кассу Сбербанка, 1% – через сторонние банки;

- пополнение наличными: 0%;

- перевод на другую карту Сбербанка: бесплатно;

- СМС-информирование: 60 рублей в месяц (бесплатно 2 первых месяца), если подключить Экономный тариф, плата не взимается.

Скачать

Тарифы Молодежной карты Сбербанка.pdf

Способы оформления карты ребенку

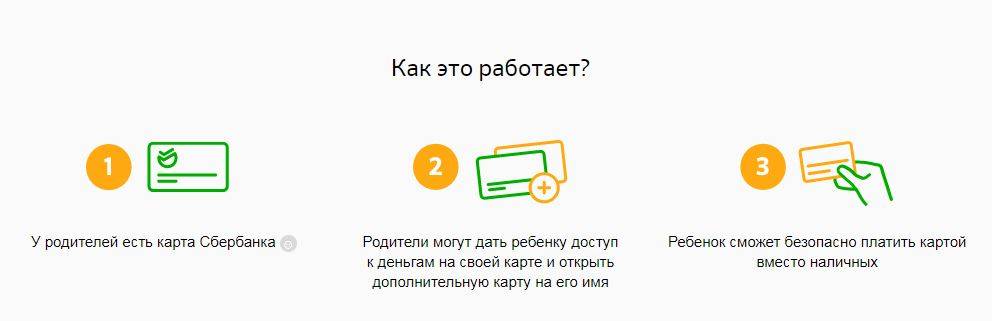

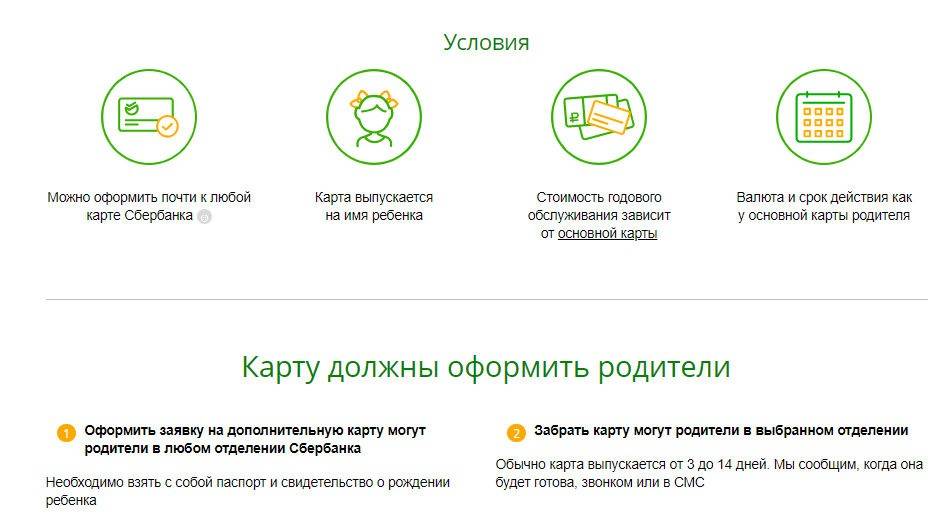

Завести несовершеннолетнему ребенку дебетовую банковскую карту можно двумя путями: оформить дополнительную к родительской карточку или отдельную.

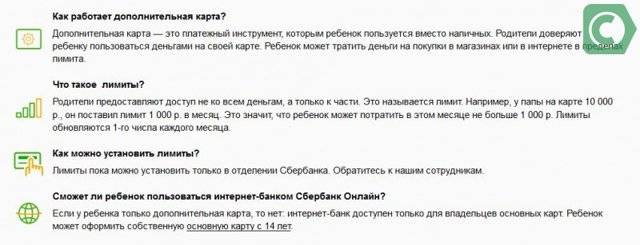

Дополнительные карты

Банки по ряду видов дебетовых карт предусматривают возможность выпуска дополнительной карточки. Еще один пластик предоставляется на тех же условиях, что и основной, то есть они будут принадлежать к одному типу продуктов, у них будут совпадать сроки действия, валюта и так далее.

Чтобы выпустить дополнительный пластик, официальные представители (родители, усыновители, опекуны, граждане, действующие на основании нотариальной доверенности от уполномоченных лиц) несовершеннолетнего при наличии у них основной карточки должны, уточнив в своем банке, с какого возраста можно оформить дополнительную банковскую карту ребенку:

- подать заявление, установленной данной организацией, формы;

- предоставить свой паспорт и свидетельство о рождении или (по достижении 14-летия) паспорт ребенка;

- в письменном виде дать согласие на выпуск дополнительной карточки.

Количество дополнительных карточек обычно не ограничено. Пластик оформляется на имя ребенка и предоставляется через 10 рабочих дней с момента обращения. Своего счета у такой карточки нет – она привязана к счету основной. Владельцы такого счета вправе установить лимит по дополнительной карточке.

В рамках услуги мобильного банкинга владелец основного счета может получать СМС-уведомления о движении средств и по основной карте, и по дополнительным. Доступ к интернет-банкингу держателю допкарты не предоставляется.

Перевод средств на дополнительную карточку будет реализован как транзакция в пользу владельца основного счета. Перевод денег с допкарты, как правило, невозможен: инструмент предназначен только для совершения расходных операций.

На этих же условиях можно оформить виртуальную дополнительную карточку. Но использовать ее можно будет только для расчетов в интернете.

Основная карта

Также может быть выпущена отдельная банковская карта для несовершеннолетних. С 14 лет они могут открыть ее в банке самостоятельно, предъявив паспорт. Держателям основных карточек доступ к интернет-банкингу предоставляется без ограничений.

Предоплаченные карточки

С какого возраста можно иметь предоплаченную банковскую карту – как правило, уже после 6 лет. Данный продукт является неименным: имя владельца на пластике не указывается. Это продукты так называемой мгновенной выдачи.

Стандартно установлено вето на пополнение карточного счета. Может действовать и ограничение по сроку его действия, равно как и на обналичивание средств в банкомате.

Локальные карточки

Ряд финансово-кредитных организаций эмитирует карточные пластики в рамках локальных платежных систем. Продукт является неименным. Это также хороший способ, как завести банковскую карту в 14 лет. Основной недостаток подобных программ заключается в ограниченности обращения: доступ к счету, возможно, будет только в регионе его оформления.

К таким продуктам, например, относятся «Универсальная электронная карта» и «Золотая корона».

Как пользоваться картой

Имеется несколько моментов и положений, дающих объяснение, как получить дополнительную карту от Сбербанка для ребенка, а также использовать этот пластик.

К слову, это имеет отношение к классическим транзакциям, таким как внесение либо получение денег, о безопасности применения карты.

Пополнение

Внести финансы на дебетовую карту можно различными путями. Тут, имеется ввиду пополнение наличными в устройстве АТМ либо перечисление электронных средств с баланса телефона, с онлайн-кошелька либо с карточки опекуна. Как правило, средства поступают мгновенно, но бывают исключения. При возникновении сложностей, родители вправе направиться в представительство Сбербанка для решения проблем.

Снятие денег

По той причине, что расчетная карта для детей функционирует по аналогии с главной, получение с нее денег допускается. Чтобы совершить это действие, ребенку стоит придерживаться стандартных действий.

Как получать информацию по операциям

Имеются некоторые дополнительные опции, которые активируются в автоматическом порядке при подаче заявки на изготовление дополнительного пластика.

Среди них и подключаются и подобные услуги:

- как только выдана карта, банковская организация отправляет на e-mail пользователя ежемесячный отчет по платежному инструменту;

- во время подключения мобильного банка на телефон ведутся рассылки текстовых смс по выполненным операциям;

- запросить возможно в личном кабинете за любой интересующий период, без комиссии;

- направиться за отчетом в офис Сбербанка.

Запросить сведения по расходным операциям по карте возможно за любой период и время.

Безопасность при применении

У дополнительной карты для ребенка от Сбербанка есть достоинства, однако следует учесть, что передается она в руки ребенка. Во избежание ошибок во время применения, родителям следует объяснить, как использовать пластик, вернее привести ряд нюансов:

- передавать карточку третьим лица не разрешено, в лучшем случае держать ее в безопасном месте;

- не предоставлять ПИН-код и не писать его на самом пластике;

- все операции по платежному инструменту должны совершаться при присутствии ребенка;

- нельзя использовать сервисы иных лиц, при возникновении проблем;

- квитанции рекомендуется ликвидировать;

- бережно пользоваться продуктом, чтобы не сломать.

Оптимальным будет если во время трудностей при пользовании ребенок свяжется с родителем.

Лимиты и ограничения

Основным нюансом является то, что опекуны по понятным обстоятельствам не желают передавать детям полноценный доступ ко всем финансам. Поэтому следует наложить некоторые ограничения. Например, у отца на карте сумма в размере 30 тысяч рублей, а в пользование ребенку предоставляется 1 тысяча рублей. Следовательно, используя эту тысячу ребенок не сможет больше расходовать средства.

Важно! Лимиты обновляются в первый день каждого месяца. Установить ограничение в необходимом объеме возможно только в офисе Сбербанка, направившись к специалисту

Тарифы и условия обслуживания

Детская банковская карта выпускается в платежных системах Виза или Мастеркард, МИР для получения не доступна. Эти системы поддерживают бесконтактную оплату, оплату с мобильного телефона, а также позволяют расплачиваться карточкой за границей. Хранить средства разрешено в российских рублях. Удобен продукт будет для детей, подростков и студентов. Они смогут полноценно использовать Молодежную карту для повседневных трат.

Чтобы узнать, выгодно ли завести карточку, рассмотрим тарифы по стоимости обслуживания в год.

| Вид карты | Плата в первый год | Плата в последующие года |

|---|---|---|

| Основная | 150 рублей | 150 рублей |

| Дополнительная | Продукт не предоставляется |

Молодежную карту можно использовать с выгодой, так как за траты начисляются бонусы «Спасибо» в рамках акционной программы.

| Баллы от Сбербанка за каждую покупку | 0.5% от траты |

| Бонусы от партнеров Сбербанка | До 11% от траты |

Банковскую карту можно использовать для безналичной или наличной оплаты покупок. Если вы решите снимать деньги, то учтите размер комиссии.

| До 150 тысяч рублей | Свыше 150 тысяч рублей | |

|---|---|---|

| При обналичивании через банкомат Сбербанка | Нельзя | |

| Через сбербанковскую кассу | 0.5% от суммы, превышающей лимит | |

| Снятие в аппаратах сторонних банков | 1% (мин. 100 руб.) | Нельзя |

| Получение денег в кассе другого банка | 1% (мин. 150 руб.) | Нельзя |

Дебетовая карточка выпускается бесплатно, но есть ряд операций и услуг, за который клиенту придётся платить.

| Стоимость плановой замены пластика | |

| Цена за перевыпуск при утрате или порче, смене персональных данных | 150 рублей |

| Получение информации о балансе счета в сторонних банкоматах | 15 рублей операция |

| Получение выписки о последних 10 операциях | 15 рублей |

| Получение отчетов на прикрепленную электронную почту | Бесплатно |

| Стандартный пакет смс-услуг | Бесплатно |

| Полный пакет смс-уведомлений обо всех операциях | 60 рублей в месяц (первые два даются в подарок без оплаты) |

| Возможность выпуска пластика с индивидуальным дизайном | Нет, стандартный дизайн |

Хоть молодежная карта идет не с бесплатным обслуживанием, и некоторые услуги нужно подключать дополнительно, но продукт не дорогой и удобный. Подростковая карта идеально подходит для простых операций по оплате продуктов в магазинах или онлайн. Ребенку легко управлять пластиком, а родители через персональный кабинет всегда будут следить за тем, куда уходят деньги.

Условия выдачи Кредитных карт в Сбербанке

В Сбербанке физически лица могут открыть депозит или сберегательный счет с 18 лет. В 14 лет можно оформить первую дебетовую карту «Молодежная». А стать владельцем дополнительного пластика, выпущенного родителями, у которых есть Классическая, Золотая или Премиальная карта можно уже в 7 лет. Такая карта для ребенка позволяет оплачивать товары и услуги, при этом отчет обо всех операциях приходит маме или папе на телефон. Но главный вопрос: со скольки можно взять кредит в Сбербанке?

При этом придется предоставить справку о трудоустройстве, чтобы банк понимал, что у вас есть средства на возврат потраченного кредита. Другие необходимые документы — паспорт и справка 2НДФЛ.

Оформить кредитную карту в 21 год без справки о доходах могут действующие зарплатные клиенты банка. То есть те, кто является держателем зарплатной карты МИР, куда ежемесячно приходит зарплата. Таким клиентам по наступлению 21 года приходит персональное предложение на е-маил оформить карту. Для этого достаточно зайти в личный кабинет Сбербанк онлайн и подать заявку. получить готовый пластик можно будет по паспорту через 2-7 дней. Это стандартный срок изготовления кредитных банковских карт в Сбербанка.

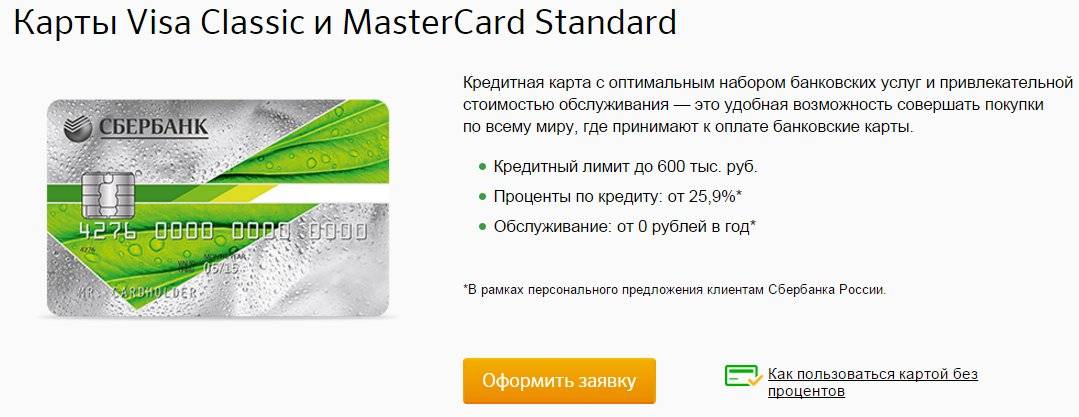

Процентная ставка, срок, кредитный лимит

В Сбербанке можно оформить различные кредитные карты платежной системы Visa и Mastercard. Кредитные карты национальной платежной системы МИР пока не выпускаются.

Итак, большинство условий по кредитным картам являются стандартными и идентичны для Классических, Золотых, Премиальных продуктов:

- процентная ставка по большинству банковских продуктов составляет 25,9%, если это индивидуальное предложение, то 23,9%;

- Кредитный лимит для обычных клиентов — 300000 рублей, а для тех. у кого есть персональное предложение — 600000;

- Срок льготного периода всегда 50 дней;

- Срок действия кредитной карточки 3 года;

- Перевыпуск бесплатный, забрать новый пластик можно в отделении банка за 30 дней до истечения срока действия или в течение еще 60 дней, после того, как карта будет заблокирована банком в связи с истечением действующего периода.

Отличаться по всем кредитным продуктам будет стоимость годового обслуживания, количество начисляемых банком бонусов Спасибо за каждую покупку с карты, лимит снятия наличных (для Золотых и премиальных больше).

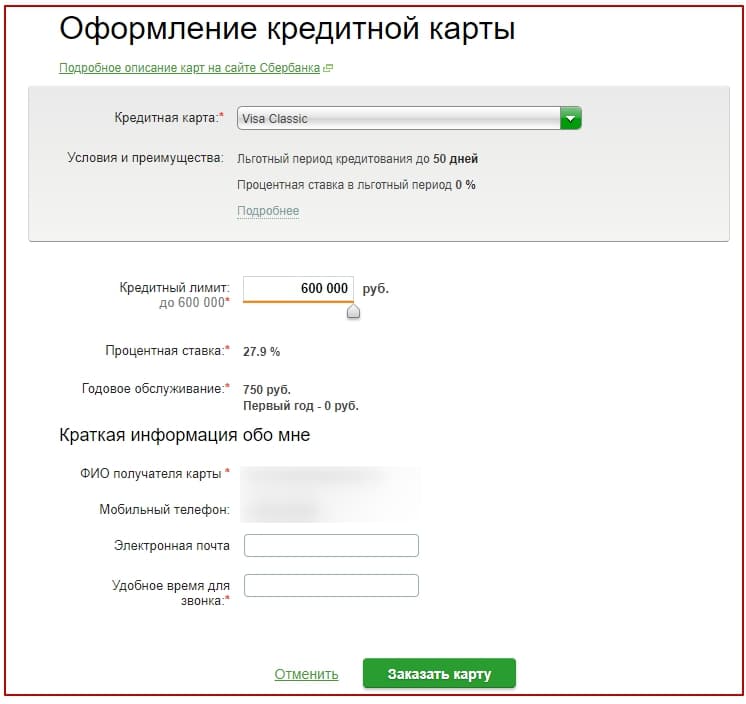

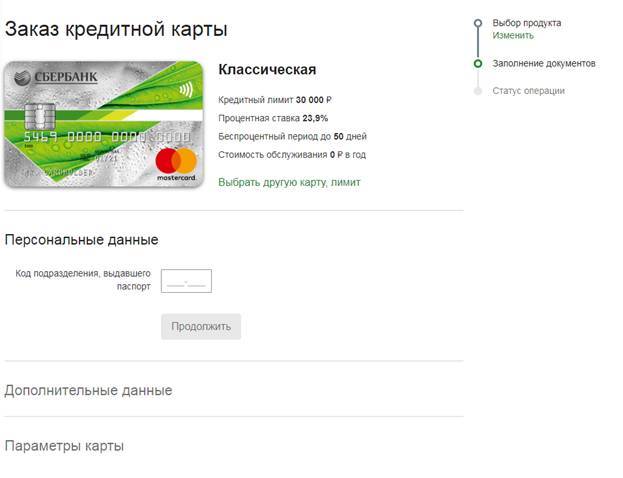

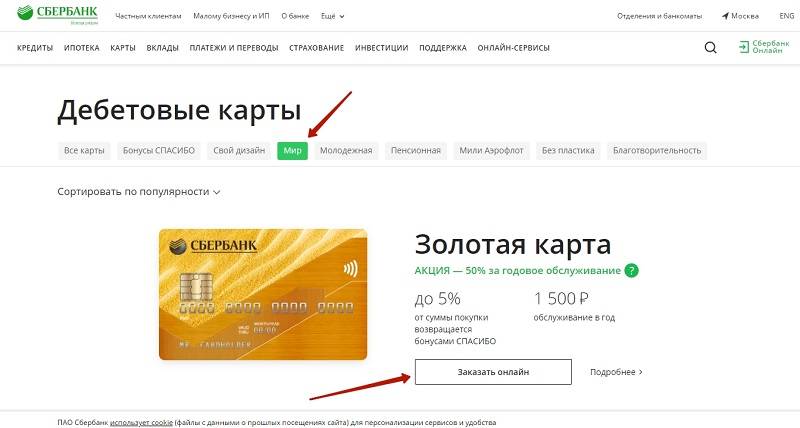

Способы подачи заявки

Оформить кредитную карту Сбербанка можно онлайн через личный кабинет или в отделении банка. Первый способ доступен для действующих клиентов банка, которые уже прошли регистрацию в личном кабинете и имеют действующий логин и пароль. Им необходимо:

- Выполнить вход в личный кабинет, указав логин и пароль;

- Пройти в меню «Карты», которое находится на горизонтальной панели;

- Выбрать «оформить кредитную карту» и далее из имеющегося списка, после ознакомления со всеми видами и условиями, выбрать подходящий продукт.

Если лицо, желающее оформить кредитную карту, не является клиентом Сбербанка, необходимо лично посетить отделение Сбербанка и заполнить анкету. При себе должен быть паспорт и справка о доходах по форме 2 НДФЛ. Если принести данный документ, подтверждающий наличие постоянного заработка невозможно, обратитесь к сотруднику с просьбой выдать бланк справки по форме Сбербанка для кредита. Срок рассмотрения заявки до 2 рабочих дней, затем еще 2-7 дней уйдет на то, чтобы изготовить пластик.

Узнать о том, что карточка готова можно будет от сотрудника банка, который позвонит или пришлет соответствующее смс-уведомление. Второй вариант актуален для действующих клиентов, подключивших Мобильный банк.

Доступные операции

Молодежная карта Сбербанка является стандартным банковским продуктом дебетового типа. С ее помощью можно совершать весь спектр операций:

- Получение денежных переводов;

- Снятие наличных;

- Оплата товаров в интернете;

- Оплата покупок в магазинах;

- Переводы средств знакомым;

- Пополнение своего телефона и других телефонов;

- Участие в программе под названием «Спасибо»;

- Получение стипендии;

- Использование для начисления социальной помощи или заработанных средств;

- Интегрирование карты с электронными кошельками.

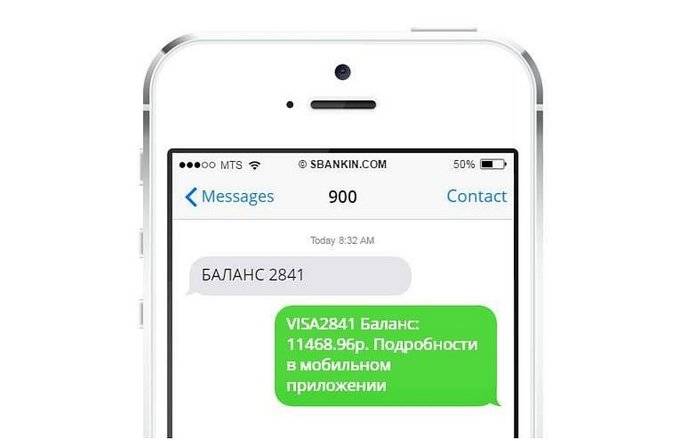

Как проверить баланс?

Проверить баланс держатели молодежной карты от Сбербанка могут любым удобным способом:

- В банкомате;

- Через Сбербанк Онлайн;

- С помощью СМС;

- В отделении банка.

Если сотовый телефон подключен к Мобильному банку, сделать это проще всего, отправив СМС на номер 900. Текст сообщения должен содержать слово БАЛАНС (или Остаток, OSTATOK, BALANCE) и последние 4 цифры номера карточки. Еще можно:

Как посмотреть историю операций по карте?

Проверка баланса иногда заставляет задуматься куда ушли деньги с карты или почему на счете стало больше финансов. Понять, на что были потрачены деньги и откуда поступления можно, выполнив такую операцию, как «просмотр истории».

- Зайдите в личный кабинет на сайте;

- Откройте раздел Карты;

- Рядом с каждым продуктом будет надпись «Операции»;

- В меню вы также увидите справа пункт «История операций Сбербанк Онлайн»;

- Перед вами появится список последних операций.

История может быть получена в банкомате, оборудование показывает 10 последних операций. Правда, устройство не показывает место совершения операции, а лишь сумму и дату.

- Вставьте карту в устройство и наберите ПИН;

- Выберите пункт «История и сервис»;

- Откройте «История карты».

Как перевести деньги?

Перевести деньги с Молодежной карточки Сбербанка можно любым способом, предусмотренным для дебетовых карт этого банка. К примеру:

- Через банкомат;

- С помощью телефона и Мобильного банка;

- Через Сбербанк Онлайн;

- В кассе банка;

- Через сервис Тинькофф и др.

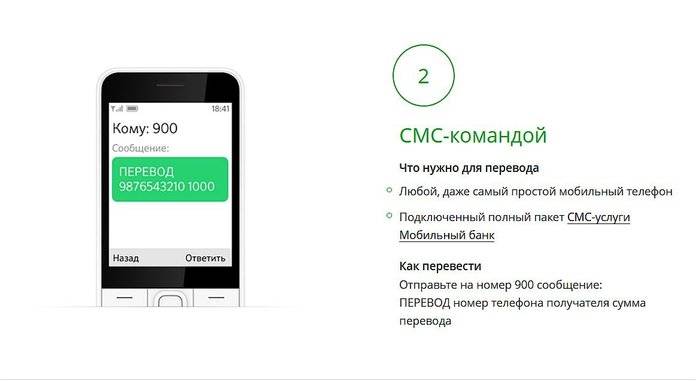

Если предполагается перевод небольшой денежной суммы (до 8000 рублей) другому клиенту Сбербанка можно отправить смс на номер 900. В тексте сообщения укажите: ПЕРЕВОД номер телефона получателя сумму.

Если получатель денег клиент другого банка, перевести деньги с помощью Мобильного банка нельзя. Сделать это можно через интернет-банкинг, банкомат, кассу банка, интернет-сервисы и т.д. Комиссия за переводы с карты Сбербанка на карту другого банка фиксированная 1,5%. А максимальная и минимальная сумма зависит от вида карточки и выбранного способа.

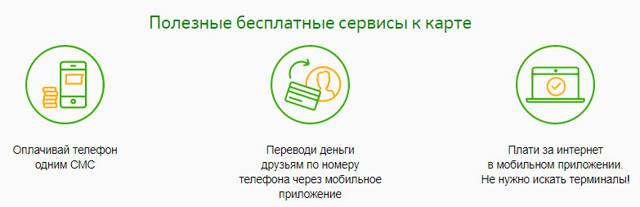

Как пополнить баланс телефона?

Держатель банковской карты «Молодежная» от Сбербанка может пополнить баланс своего телефона или чужого несколькими способами. Проще всего перевести деньги с карты на телефон через смс.

- Чтобы оплатить свой телефон, нужно набрать *900*100#. Здесь 100 – это сумма пополнения. Нажмите на вызов.

- Оплатить любой другой телефон можно с помощью следующей команды: *900*9xx1234567*100# и вызов. 9xx1234567 – это номер телефона, а 100 – сумма.

Также можно набрать в поле для смс «Автоплатеж» и сумму, на которую нужно пополнить ваш счет телефона, когда на балансе останется 30 рублей. (Настроить Автоплатеж чужого телефона таким образом нельзя!).