Законодательство

Статус должника как залогодателя подтверждается статьей 29 ФЗ № 102 «Об ипотеке (залоге недвижимости). Содержание права собственности устанавливается статьей 209 ГК РФ.

Должник имеет право:

- владеть;

- пользоваться;

- распоряжаться квартирой.

Договор залога с банком ограничивает право распоряжения. Прописка третьих лиц не относится к таким юридическим фактам.

Порядок пользования и распоряжения предметом залога определяется статьей 346 ГК РФ.

Правила постоянной и временной регистрации граждан устанавливаются Постановлением Правительства от 17.07.1995 № 713.

Обременение

Соглашение о залоге запрещает гражданину реализовывать жилплощадь другому лицу без разрешения банка.

По закону залогодатель имеет право прописывать на жилплощадь любых лиц, с соблюдением учетной нормы «квадратных метров», которая по стране в среднем, составляет 10 м. на человека.

Банки предусматривают в ипотечном договоре пункты, регламентирующие возможность постоянной и временной регистрации в квартире.

Обычно собственник может зарегистрировать на недвижимости себя и близких родственников. Прописка остальных лиц должна носить для банка уведомительный или разрешительный характер.

За несоблюдение условий, требующих разрешения кредитного учреждения на прописку, может грозить одностороннее расторжения договора ипотечного кредитования, за которым последуют требования о:

- досрочном возврате долга:

- оплате всех судебных расходов.

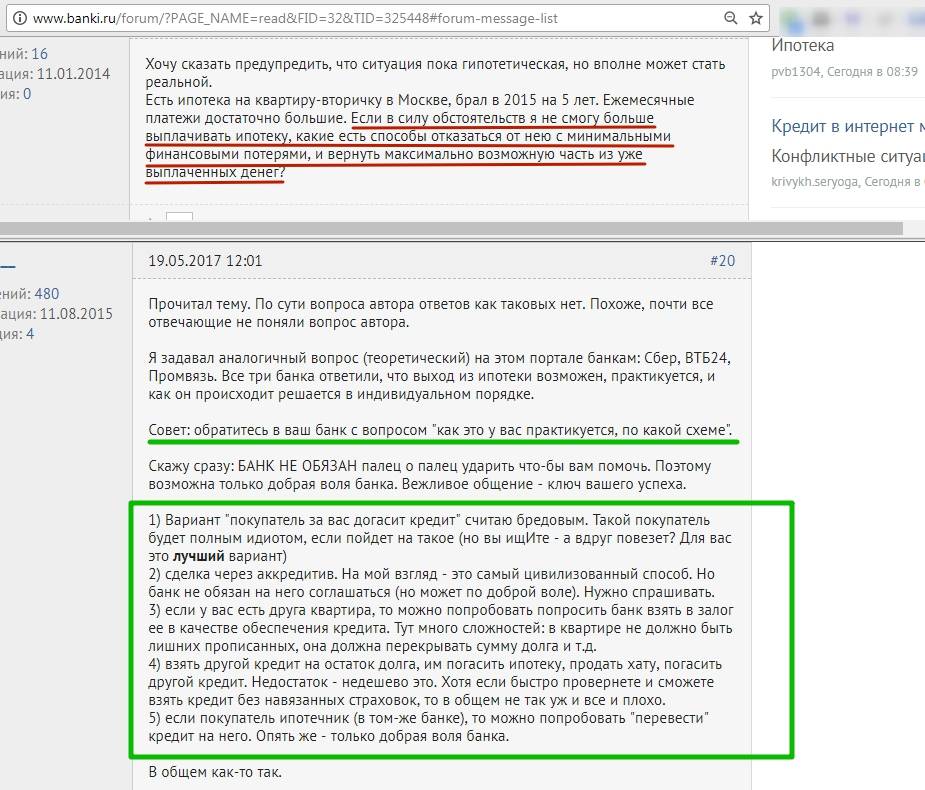

На практике законность подобных претензий сомнительна. Если заемщик прописывает на жилплощадь лиц, нарушая тем самым условия ипотеки, но продолжает исправно платить кредит и проценты по нему, то суд вряд ли вынесет постановление о расторжении договора и обращении взыскания на квартиру.

Возможно начисление небольшого штрафа и только в том случае, если банк докажет, что ограничение заемщика в прописке на своей жилплощади других лиц не противоречит закону.

Права заемщика

Решая проблему, можно ли прописаться в ипотечной квартире, следует учитывать положения Гражданского кодекса РФ.

В соответствии с ГК РФ, заемщик имеет право:

- беспрепятственно проживать в квартире, вместе с близкими родственниками;

- извлекать из нее доходы (т.е. сдавать в аренду), если это не запрещено соглашением о залоге;

- прописывать в квартире родных и близких, в некоторых случаях уведомляя об этом банк.

Порядок оповещения специалистов кредитной организации о прописке в ипотечной квартире новых лиц упрощен до минимума. Достаточно просто заполнить электронную заявку на сайте банка.

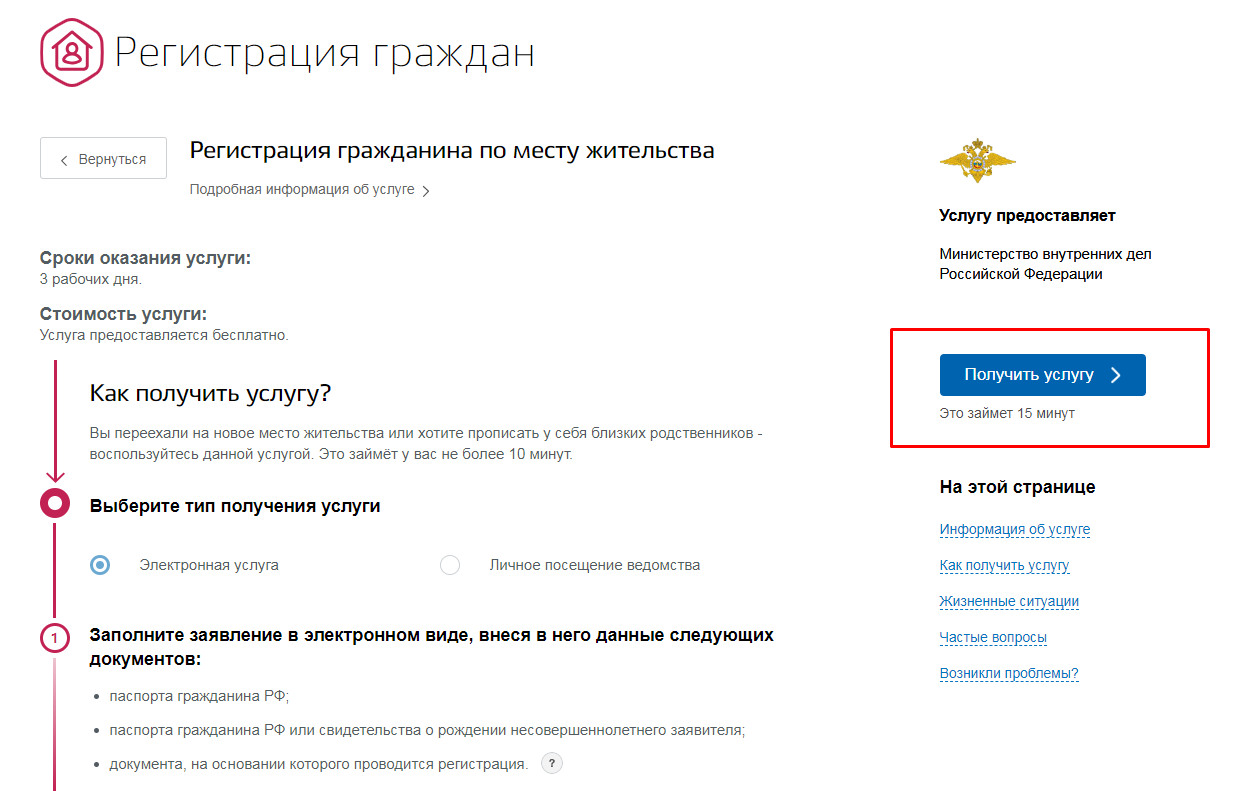

Процесс оформления

Для регистрации посторонних людей в жилье, которое взято в залог у банка, необходимо выполнить такие шаги:

- Получить одобрение от банка.

- Собрать весь необходимый пакет документации.

- Обратиться к паспортному столу, предоставив собранные бумаги.

- Написать заявление по шестой форме и отдать его уполномоченному сотруднику.

В какие органы обращаться?

Ее оформляют исключительно в паспортном столе. Но прежде нужно принести полный перечень документации и получить одобрение от своего кредитора.

- Какими правами наделяет человека прописка?

- Какими последствиями для собственника обернется прописка других людей в его квартире?

- Нюансы регистрации в неприватизированной квартире и чье согласие на это потребуется?

- Прописка в приватизированной квартире.

- Скольких жильцов можно прописать в квартиру?

- Сколько человек может быть прописано в коммуналке?

- Можно ли зарегистрировать человека без его присутствия?

- Можно ли прописаться в квартиру без согласия собственника или без его присутствия?

- Как от количества прописанных зависит размер коммунальных платежей?

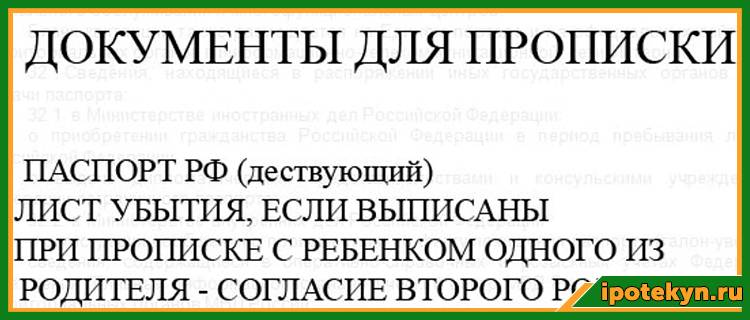

Перечень документов для паспортного стола

Касательно пакета нужных бумаг в законодательстве могут появляться некоторые противоречия. Чаще всего, они возникают между местными законами и федеральным законодательством. То есть, городское правительство может выдать постановление, согласно которому Вам понадобится больше документации, нежели указано в одном из законов РФ.

Чтобы получить временную регистрацию, нужно принести:

- Удостоверение личности (паспорт).

- Заявление о регистрации по месту пребывания.

- Согласие собственника квартиры, которое является веским основанием для прописки постороннего человека.

Однако при этом, постановление московского правительства 859-ПП расширяет данный перечень бумаг, добавляя к ним следующее:

- Согласие лица, получающего ренту.

- Согласие кредитора на регистрацию постороннего лица на данной жилплощади.

Однако второй список необходим только московским жителям. Если вы хотите временно зарегистрировать постороннего в своей квартире, которая находится на территории Москвы, то к официальному перечню придется добавить и тот пакет бумаг, который указывается во втором приложении московского правительства 859-ПП, от 31.10.2006 г.

Внимание! Для того чтобы значительно ускорить процедуру прописки, рекомендуется предварительно ознакомиться с местными постановлениями, в которых может оговариваться дополнительный список документации, необходимой для регистрации. Для получения постоянной регистрации нужно:

Для получения постоянной регистрации нужно:

- Удостоверение личности (паспорт).

- Если гражданин относится к военнообязанным, то необходим военный билет.

- Если прописывают ребенка или супруга, то нужно свидетельство о рождении или о браке.

- Если ребенку, которого регистрируют в квартире, больше 14, он должен лично предоставить свой паспорт.

- Кредитный договор, в котором указывается, что владелец квартиры имеет право прописывать в ней членов своей семьи.

- Согласие кредитора на регистрацию, которое Вы получили в банке.

- Подтверждение того, что Вы являетесь собственником ипотечной квартиры (копия свидетельства).

Если гражданин снимается с учета по месту жительства, то оформление постоянной прописки будет невозможно без предоставления адресного листка убытия, по форме 7 (более подробно процедуру выписки из одной квартиры и прописки в другую мы рассматривали в этом материале).

Порядок обращения в банк

Чтобы получить разрешение кредитора, необходимо лично обратиться в отделение банка, предоставив заявление. Составляется оно в свободной форме. В нем должно говориться о том, кого Вы хотите прописать (его личная информация и степень родства с Вами).

Дополнительно можно указать обстоятельства и причины для регистрации третьих лиц.

Обычно, больше ничего не требуется, однако, в зависимости от политики банка, кредитор может потребовать предоставление дополнительных бумаг.

Сроки процедуры

Не считая времени ожидания одобрения из банка, обычно оформление регистрации занимает от 3 до 15 дней, в зависимости от необходимости уточнения некоторых данных или обстоятельств.

Особенности процедуры регистрации в ипотечной квартире

Статус залоговой недвижимости может вызывать определенные вопросы. В частности, обязательно ли прописываться в квартире, купленной в ипотеку? Нет, но при необходимости можно это легко сделать. У заемщика не возникает проблем с пропиской в недвижимости, которая была куплена в ипотеку. Что касается его членов семьи или третьих лиц, то сделать это можно, но есть определенные нюансы и ограничения.

Если регистрация временная

Можно ли прописаться в квартире, взятой в ипотеку временно? Можно, хотя для банков регистрация в ипотечной квартире посторонних нежелательна, так как в случае неисполнения заемщиком своих обязательств большое количество проживающих может создать сложности с реализацией залога. Поэтому в кредитных договорах сразу же прописываются определенные ограничения.

Но временная регистрация, как правило, не несет угрозы, поэтому банки легко дают на нее разрешения, а некоторые прямо прописывают в договоре, что прописываться временно (например, на срок до 1 года) можно без уведомления кредитора.

Если в ипотечном договоре указано ограничение на прописку третьих лиц, нарушать его не рекомендуется. Согласно условиям того же договора при выявлении подобных фактов банк вправе применить к заемщику меры воздействия. Они могут быть разными, начиная от снятия регистрации принудительно, до требования немедленного погашения ипотечного кредита в полном объеме.

Регистрация несовершеннолетних детей

Кого можно прописать в квартиру, купленную по ипотеке? Более актуальным сегодня является вопрос прописки в ипотечном жилье детей. Если речь идет о ребенке собственника, то сделать это можно, здесь нет ограничений. Дети должны быть зарегистрированы там, где прописаны родители. Поэтому регистрация своего ребенка в залоговой квартире – это реализация прав владельца на распоряжение собственным имуществом и препятствия этому неправомерны.

Что касается регистрации чужих детей, то на практике такие ситуации возникают достаточно редко. В целом это сделать можно, но для прописки необходимо будет получить согласие кредитора (если в ипотечном договоре прописана необходимость получения согласия на регистрацию у кредитора). Также необходимо учитывать установленные законодательством правила регистрации несовершеннолетних детей. Например, ребенка в возрасте до 14 лет можно прописать в квартире только в том случае, если там прописан один из его родителей.

Регистрация близких родственников

Можно ли прописать в ипотечную квартиру родственников? Человек может жить в квартире, купленной в ипотеку, с близкими родными. Соответственно он может их прописывать в своей квартире. К близким родным относят:

- детей заемщика, независимо от того, были они рождены в браке или вне его;

- супругу собственника, в том числе, если брак был заключен после оформления ипотеки;

- родителей собственника.

На практике кредитная организация может трактовать понятие «близкие родственники» по-своему. Обычно в договоре дано разъяснение, какие лица могут быть прописаны беспрепятственно. Если возникают сомнения, рекомендуется обратиться к кредитору за уточнением, чтобы избежать нарушения условий договора.

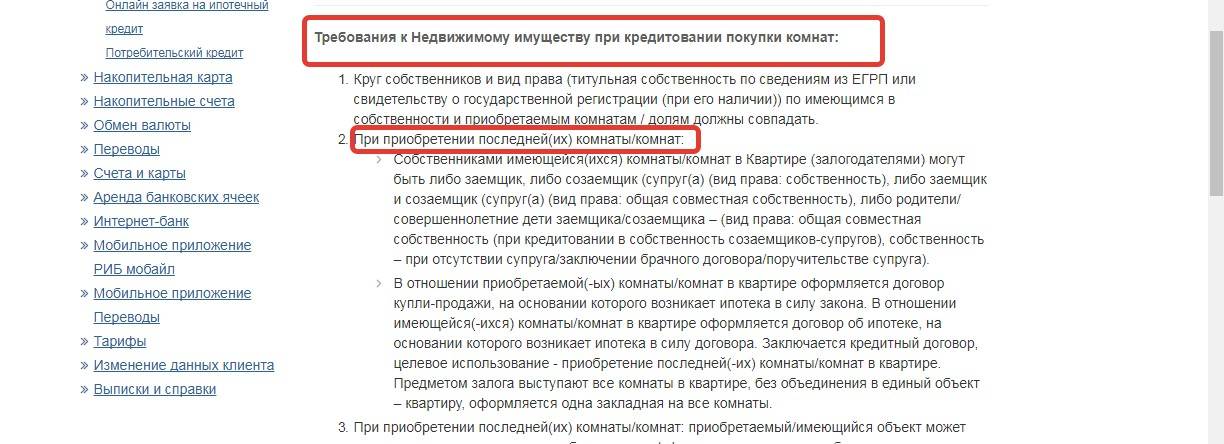

Регистрация посторонних

Кого можно прописать в ипотечную квартиру? Любого, но многое зависит от ситуации. При регистрации третьих лиц могут возникать сложности. В большинстве случаев банки ограничивают такую возможность и решают такие вопросы в индивидуальном порядке.

Ипотечным соглашением для проведения регистрации может быть предусмотрено наличие:

- Уведомления банка о намерении прописать человека. Факт получения такого уведомления банком дает разрешение на регистрацию. Уведомить кредитора можно лично, с помощью письма с уведомлением или через онлайн сервисы.

- Разрешения банка. Для его получения необходимо обратиться к кредитору с соответствующим заявлением. Ответ предоставляется в течение 4-7 дней. Банк может отказать или разрешить регистрацию третьего лица, ответ предоставляется по специальной форме.

Нужно обратить внимание, что ограничение на прописку третьих лиц устанавливается не законодательством РФ, а кредитным договором с банком. Это значит, что при наличии серьезных обстоятельств можно прописать человека без получения соответствующего разрешения от кредитора

На практике, банк вряд ли будет требовать полное погашение ипотечного кредита досрочно, если заемщик своевременно и в полной мере исполняет свои обязательства. Такие вопросы можно решать в судебном порядке, а это в первую очередь дополнительные и ненужные расходы для кредитной организации.

Особенности прописки в ипотечной квартире

Гражданское законодательство предусматривает свободное распоряжение приобретенной в кредит недвижимостью в части реализации права на регистрацию в месте проживания. Это означает, что в вопросе регистрации самого заемщика никаких сложностей в принципе быть не может. Но поскольку банки всегда перестраховываются от рисков, связанных с невозвратом долга, они выставляют определенные требования, касающиеся процедуры регистрации третьих лиц в залоговом имуществе.

Гражданское законодательство предусматривает свободное распоряжение приобретенной в кредит недвижимостью в части реализации права на регистрацию в месте проживания. Это означает, что в вопросе регистрации самого заемщика никаких сложностей в принципе быть не может. Но поскольку банки всегда перестраховываются от рисков, связанных с невозвратом долга, они выставляют определенные требования, касающиеся процедуры регистрации третьих лиц в залоговом имуществе.

К примеру, в типовом ипотечном договоре Сбербанка содержится запрет на любое обременение залогового имущества правами третьих лиц без предварительного письменного согласия кредитора.

Ограничения на прописку в ипотечной квартире

Каждое отдельное кредитное учреждение разрабатывает и принимает свои положения, касающиеся регистрационных вопросов. Но чаще всего одним из условий ипотечного договора является получение согласия от банка на прописку в залоговой собственности родственников и третьих лиц. Как правило, разрешение на регистрацию детей, мужа/жены или родителей (то есть ближайших родственников) добывается очень просто. Единственное, многие кредиторы дополнительно вносят в договор пункт, обязывающий заемщика в случае неисполнения его кредитных обязательств и наложения на квартиру взыскания выписать из нее несовершеннолетних детей.

Каждое отдельное кредитное учреждение разрабатывает и принимает свои положения, касающиеся регистрационных вопросов. Но чаще всего одним из условий ипотечного договора является получение согласия от банка на прописку в залоговой собственности родственников и третьих лиц. Как правило, разрешение на регистрацию детей, мужа/жены или родителей (то есть ближайших родственников) добывается очень просто. Единственное, многие кредиторы дополнительно вносят в договор пункт, обязывающий заемщика в случае неисполнения его кредитных обязательств и наложения на квартиру взыскания выписать из нее несовершеннолетних детей.

Еще одно распространенное среди кредиторов условие — ограничение на прописку в квартире по ипотеке лиц в зависимости от степени родства. Этот вопрос не так однозначен, как в случае с близкими родственниками. Банк может долго решать вопрос о регистрации третьих лиц и в конечном итоге ответить отказом. В этом случае он руководствуется желанием минимизировать свои риски в случае прекращения исполнения кредитных обязательств. Однако правомерность этих требований является довольно спорным вопросом.

Несоблюдение указанных в ипотечном договоре ограничений может послужить для банка поводом к прекращению кредитных отношений и возложению на заемщика обязанности досрочного погасить ипотеку. Поэтому прежде чем идти на конфликт с кредитором, лучше всего постараться разрешить все вопросы на месте, избегая судебных разбирательств.

Предотвращение конфликтов

Лучший способ избежать конфликтных ситуаций с кредитной организацией — тщательно ознакомиться с регистрационными положениями, предлагаемыми ею. Если какой-то из пунктов вас категорически не устраивает, можно попробовать найти иного кредитора с более лояльным подходом к вопросу прописки.

Лучший способ избежать конфликтных ситуаций с кредитной организацией — тщательно ознакомиться с регистрационными положениями, предлагаемыми ею. Если какой-то из пунктов вас категорически не устраивает, можно попробовать найти иного кредитора с более лояльным подходом к вопросу прописки.

После подписания всех документов заемщику остается только соблюдать свои обязательства. И если среди них значится необходимость согласования вопроса регистрации с кредитором, то гораздо лучше уведомить его и надеяться на положительное решение, чем начинать сложные и затратные судебные тяжбы.

Если не удается убедить банк в том, что прописка третьих лиц никаким образом не отразиться на качестве исполнения ипотечных обязательств, есть еще один вариант — погасить оставшуюся сумму долга и снять обременение с квартиры. Также кредитные учреждения вполне благосклонно относятся к желанию заемщика включить прописываемого гражданина в созаемщики по ипотеке. Однако эта возможность предусмотрена только в отношении супругов.

Когда можно прописаться в ипотечной квартире?

Учитывая все вышеизложенное:

- Сам заемщик может начинать процедуру регистрации сразу же после оформления документов на ипотеку и право собственности.

- Прописка родственников и сторонних лиц возможна только после получения согласия от кредитора.

Нюансы регистрации в ИК

Несмотря на широкие права заёмщика, банки стремятся застраховать себя от рисков, а потому накладывают различные ограничения на регистрацию в залоговой недвижимости. Таким путём кредитор печётся о своих средствах, данных клиенту в долг.

Есть ли ограничения?

Банки своими силами разрабатывают и внедряют положения, затрагивающие предмет прописки в ИК.

Какие бывают условия для возможности получения прописки:

- Договор поручительства. Банки не противятся желанию заемщика прописать ближайших членов семьи. Но могут поставить условие на прописку в ипотечной квартире родителя, и потребовать заключить с ним договор поручительства. В основном такая практика наблюдается в случае, когда вопрос о прописке родителя встал после подписания ипотечного договора.

- Обязательство выписать детей. В договоре может присутствовать пункт, который обязывает заёмщика при неисполнении обязанностей по кредитным обязательствам и наложении ареста на ИК, добровольно выписать из него детей, которым нет 18 лет.

- Получить разрешение банка. Кредиторы часто прописывают в договоре ограничения для неблизких родственников. Банк может долго «думать» давать разрешение на прописку или нет, и даже может отказать в ней, хотя это и является спорным моментом с позиций законности.

- Досрочное погашение. Если заёмщик игнорирует условия договора (в том числе, что касается правил прописки в ИК), банк вправе инициировать досрочное прекращение кредитных отношений. От заёмщика могут затребовать срочного погашения ипотеки.

Конфликт – самый нежелательный сценарий в деле, касающемся банковского кредита, ипотеки или залогового имущества. Следует приложить максимум усилий, чтобы уладить конфликт, не доводя дело до судебного разбирательства.

Нужно ли уведомлять банк?

В договоре между банком и заёмщиком устанавливаются правила, которыми заёмщик и должен руководствоваться в своих действиях.

Варианты действий:

- Уведомление банку не отправляется. Заёмщик прописывает человека без предупреждения банка. Но есть проблема – если же в ипотечном договоре прописано обязательное уведомление банка вне зависимости от чего-либо, то когда банку станет известно о таком действии, у него появится повод привлечь заёмщика к ответственности за нарушение соглашения.

- Банк уведомляют. Заёмщик обращается в отделение банка, заполняет специальную форму на официальном сайте банка (если такая функция поддерживается) или отправляет письмо с уведомлением обычной почтой. Ждать разрешения не нужно, достаточно получить сообщение, что письмо дошло до адресата и добавлено к делу. Это не касается разрешения, речь идёт только об уведомлении.

- Ожидание разрешения. Многие банки требуют, чтобы заёмщики запрашивал разрешение на прописку. В противном случае есть риск прекращения договора.

Как избежать споров?

Главный секрет предотвращения споров с банками – внимательное изучение документов перед их подписанием.

Как предотвратить недоразумения и конфликты:

- Читайте договор. Если вы, как будущий заёмщик, обнаружите пункт, который вам не подходит – подписывать договор не стоит. Ищите кредитора, который лояльнее относится к вопросу регистрации.

- Задавайте вопросы. В нынешнее время технологий есть возможность получить консультацию не выходя из дома. Рекомендуется задавать вопросы перед подписанием договора об ипотеке. Заёмщик не обязан знать каких-либо понятий и терминов банковской сферы. Это работа служащего банка объяснить что да как.

- Соблюдайте условия. Если вы подписали договор, не прочтя его или не понимая сути написанного в нём, вы обязаны соблюдать его условия. Иначе второй участник соглашения имеет право начать судебную тяжбу против вас.

Любой конфликт можно решить полюбовно. Помните, что ругать и угрозы не решают ситуацию, а только её усугубляют.

Когда можно регистрироваться?

Старт процедуры регистрации зависит от пунктов, включенных в договор, и с учётом родства прописываемых лиц.

Когда проводится регистрация:

- Заёмщика (он же собственник ИК). Он может зарегистрироваться сразу после получения от банка документов, подтверждающих его право собственности.

- Других лиц. Если в договоре не прописано дополнительных условий, собственник может кого угодно прописать в ИК сразу же после получения собственной прописки. Если такие условия имеются, собственник сможет осуществить регистрацию иных лиц только получив согласие банка.

Основные нюансы регистрации

Заемщики, их близкие родственники могут без проблем зарегистрироваться. Это гарантировано законом Российской Федерации от 16.07.1998 N 102-ФЗ и озвучено в кредитном договоре в разделах, регламентирующих основание и порядок владения купленным жильем.

Важно! Правила прописки есть в кредитном договоре.

Прописать лиц, не приходящихся близкими родственниками заемщикам, становится допустимым с получения согласия на это банка. После получения одобрения можно направиться в паспортный стол для оформления регистрации.

Процесс регистрации в среднем занимает не более недели. Есть определенный алгоритм действий:

- Требуется составить заявление в свободной форме для банка, где следует изложить, кто будет прописан, указать достоверную информацию о человеке.

- После этого следует получить решение от банка.

- Обращение в паспортный стол для оформления прописки. Паспортист вправе потребовать:

- Кредитный договор, где имеется пункт, что заемщики и родственники могут быть зарегистрированы в указанном жилье;

- Письменное разрешение кредитной организации на регистрацию в квартире родственников.

При себе для регистрации родственника необходимо иметь:

- Паспорт собственника;

- Военный билет;

- Лист убытия;

- Свидетельство о браке;

- Свидетельство о рождении ребенка, которому не исполнилось 18 лет;

- Паспорт ребенка старше 14 лет (также требуется его личное присутствие);

- Свидетельство о праве собственности (копия).

В паспортном столе паспортист предложит написать заявление о прописке. После этого осуществляется процесс регистрации. В среднем это занимает около трех рабочих дней.

Заполнение подобного заявления в паспортном столе (по форме №6) служит основанием для того, чтобы заемщик мог заселиться. Если заявитель не является владельцем жилья, основанием для этого может служить заявление самого собственника. При оформлении прописки неотъемлемым пунктом является личное присутствие собственника.

Можно ли прописаться в ипотечной квартире?

Гражданско-правовое и жилищное законодательство не содержит запрета на постоянную регистрацию в квартире, приобретенной по договору жилищного кредитования.

Отдельные препятствия могут быть со стороны регистрирующих органов, при выявлении факта, что квартира находится в ипотеке.

Потребуется предъявить согласие банка на прописку, и присутствие собственника жилья.

Временная регистрация

Оформление временной регистрации обязательно, если гражданин решил поменять место своего проживания на время, превышающее 90 дней (Приказ ФМС от 11.09.2012 №288).

Ее максимальный срок составляет 5 лет.

Часто банки предусматривают в ипотечном договоре возможность для третьих лиц только временной регистрации. Она оформляется по месту проживания собственника жилья.

До истечения срока прописки снять такого гражданина с учета в произвольном порядке, без решения суда, не представится возможным.

Статья 20 ГК РФ определяет, что местом постоянного проживания детей будем место жительства их родителей:

- дети должны быть прописаны по месту регистрации родителей;

- это не зависит от согласия собственника квартиры или иных заинтересованных лиц.

Одобрение банка в такой ситуации также будет несущественным фактом.

Закон запрещает осуществлять:

- выписку;

- выселение несовершеннолетних лиц, при отсутствии у них другого жилого помещения и без согласия органов опеки и попечительства.

Ограничения

Прописка в ипотечной квартире может быть ограничена только правилами банка.

Например, не желая ввязываться в длительное судебное разбирательство по выселению, кредитное учреждение берет у заемщика расписку о том, что при невозможности погашения ипотечного кредита и обращении взыскания на заложенную квартиру собственник сам выпишет детей из жилплощади, что по закону будет сделать практически не возможно.

Принудительное снятие жильцов с регистрации в ипотечной квартире допустимо только по решению суда, даже независимо от письменных обязательств перед банком.

Если не уведомлять займодателя

Прописка в «ипотечной» квартире, без согласия банка теоретически может стать основанием для расторжения сделки.

На практике суды редко признают договоры недействительными исключительно по такому основанию.

Желательно соблюдать условия ипотеки, но с другой стороны следует нейтрализовать незаконное давление банка, предварительно вчитываясь в условия договора ипотеки перед проставлением своей подписи под бланком сделки.