Сбербанк навязывает страховку при оформлении кредита, что делать

А что делать, если Сбербанк навязывает страховку при оформлении кредита? Законно ли это?

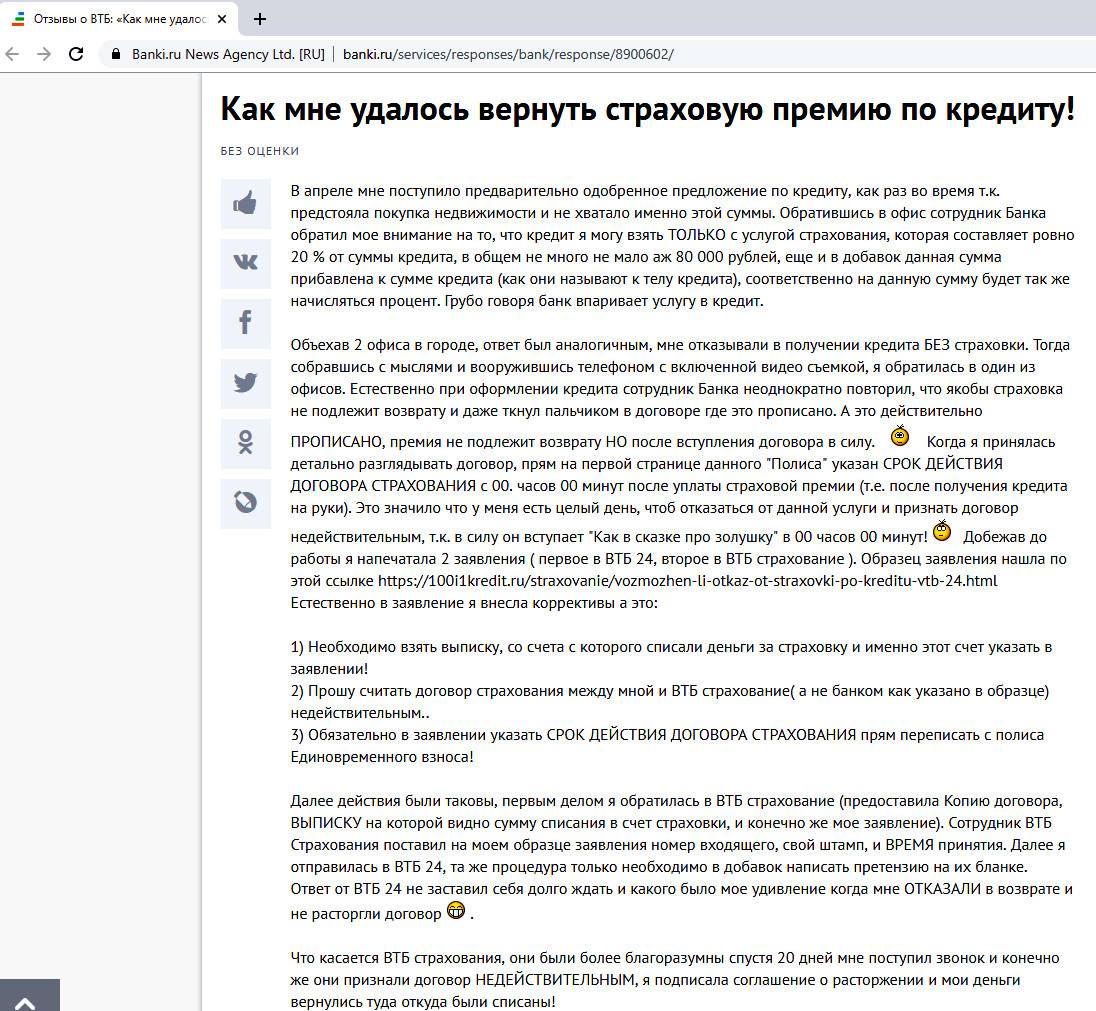

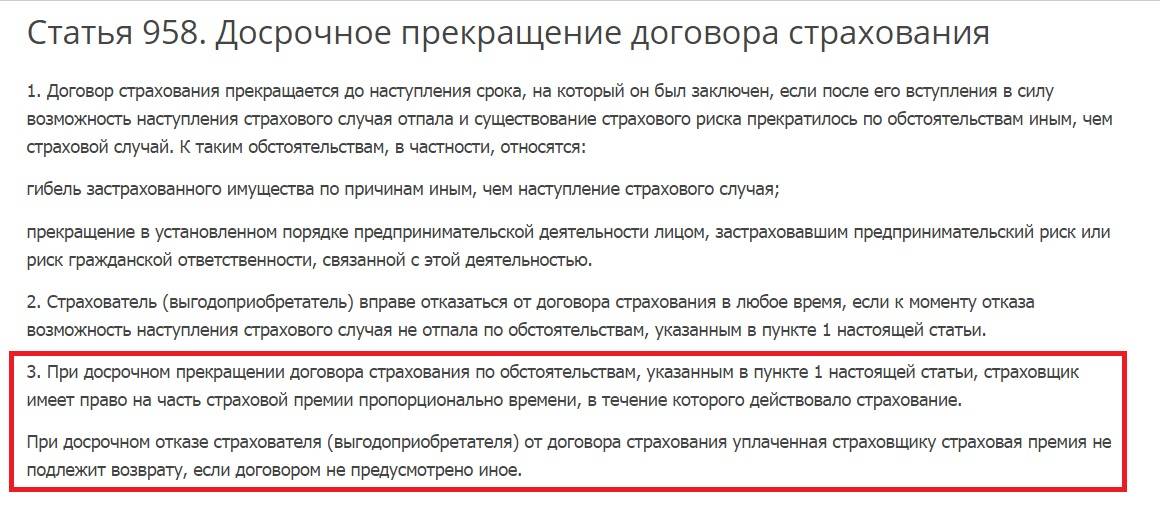

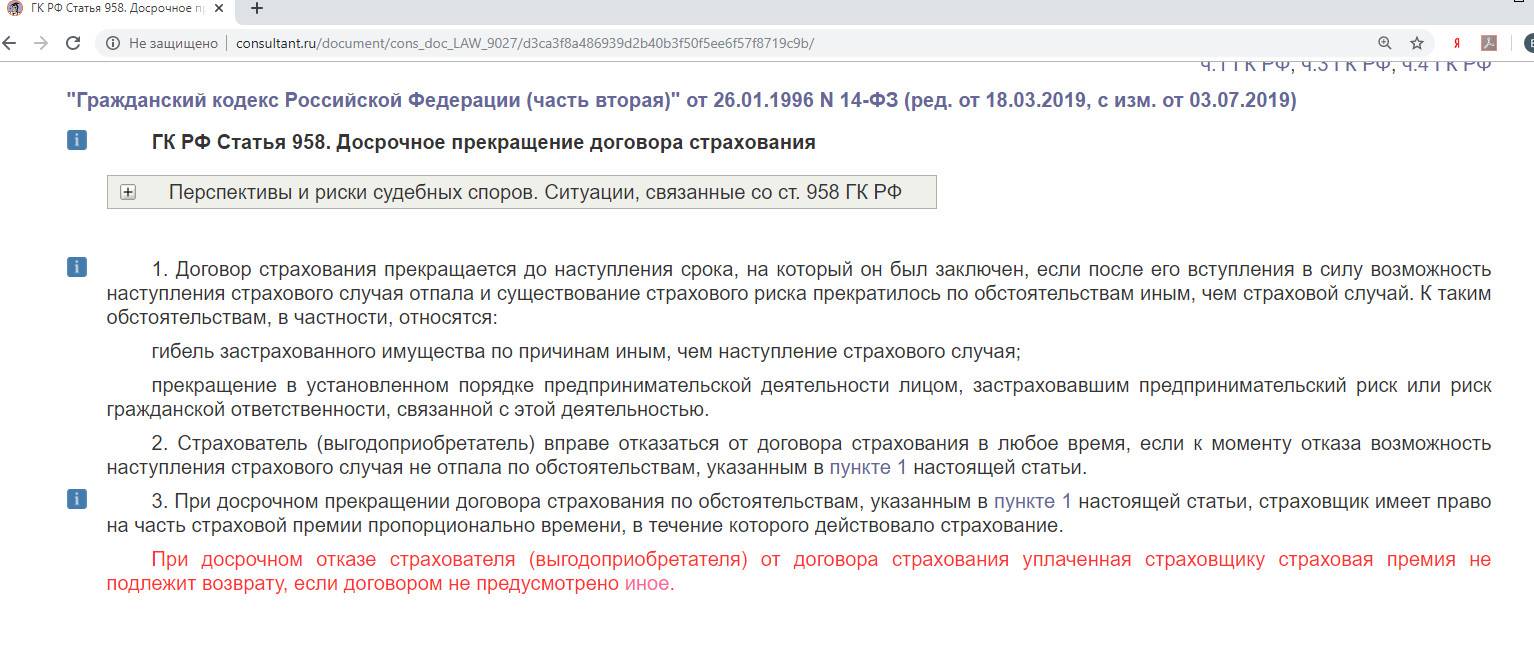

Это незаконно! Руководствоваться в данном случае нужно 958 статьей Гражданского кодекса Российской Федерации, которая гласит, что банки не имеют право навязывать страхование жизни и здоровья заёмщика, не имеют право штрафовать заемщиков в случае отказа и применять прочие неправомочные действия в отношении заемщика. В противном случае на банк можно подать в суд и к нему будут применены санкции.

Также закон содержит информацию о том, что заемщик имеет право вернуть полную стоимость страховки, если с момента оформления кредита прошло не более 30 дней, а если с момента оформления прошло более 30 дней, но срок действия страхового полиса еще не истек, то возвращается только 50% от стоимости страховки.

Но если речь идет о залоговом кредитование (ипотека), закон обязывает заемщика страховать закладываемую недвижимость (ГК РФ № 102 статья 31), и отказаться от страховки не получится.

Как оформить возврат?

Чтобы вернуть по договору часть средств, уплаченных за страховку, необходимо обратиться в банк с заявлением, заполненным по специальной форме и приложить подтверждение о полном закрытии кредита.

Если кредитору будет отказано в выдаче указанной по договору суммы, он имеет право обжаловать отказ в суде. Также можно сразу обратиться в суд, если вы считаете, что банк необоснованно отказывает в возврате средств по страховке, так как продукт был навязан незаконно. Но, если при подписании договора был предложен выбор и заемщик согласился добровольно, то вернуть деньги не получится.

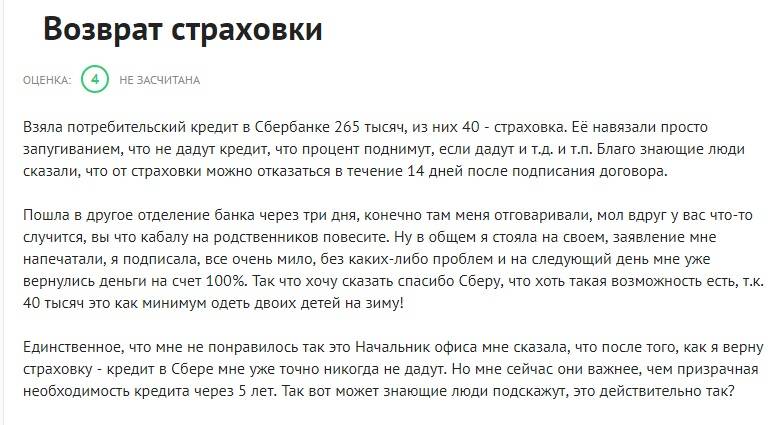

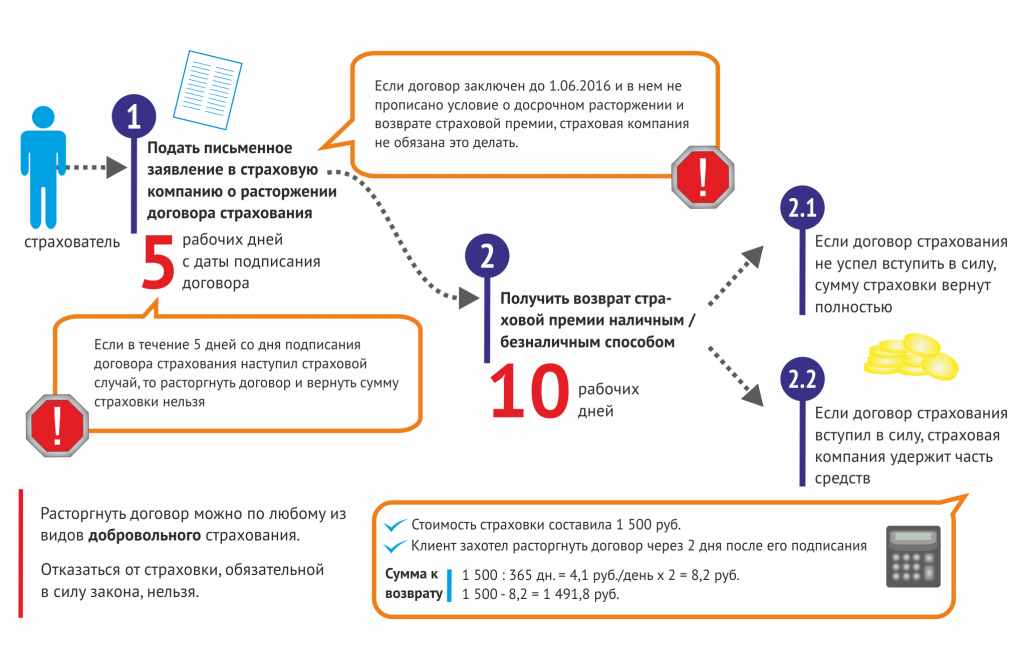

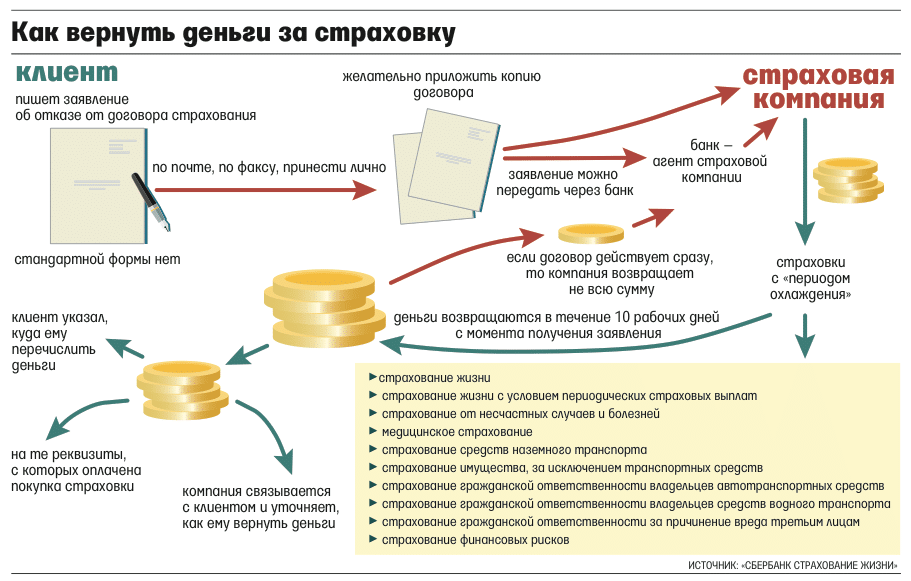

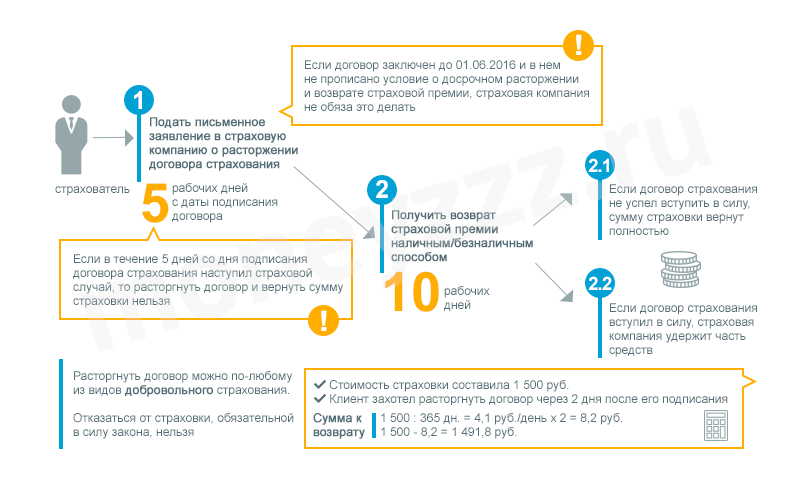

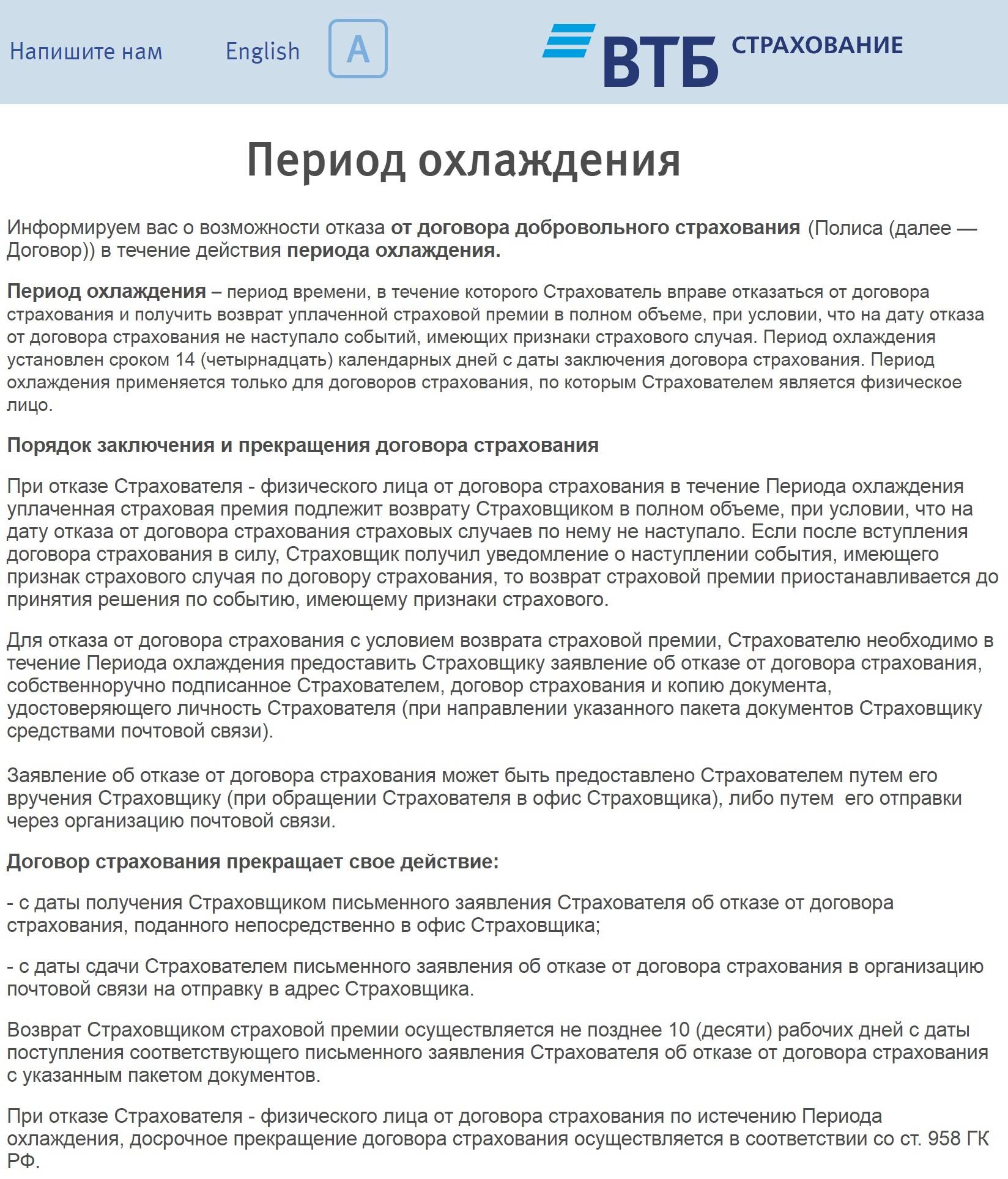

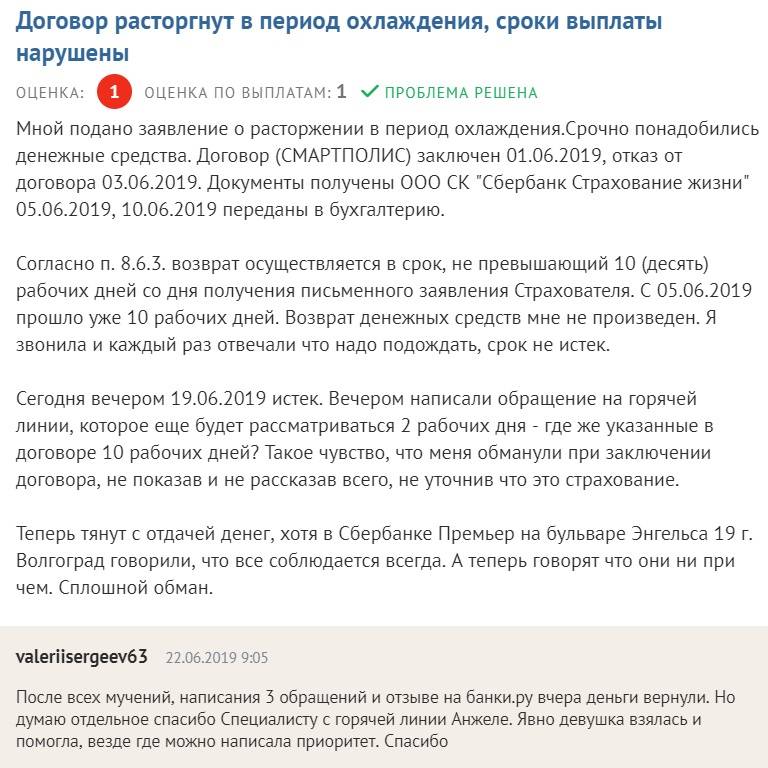

Если клиент решил отказаться от страхования в «период охлаждения», то процедура возврата средств пройдет легче и быстрее. Она выглядит следующим образом:

- В течение двух недель с момента подписания договора подать заявление в страховую об отказе от страхования. В заявлении указать о том, что услуга не является необходимой. Дать реквизиты для перечисления средств;

- В течение 10-14 дней заявителю должны вернуть средства.

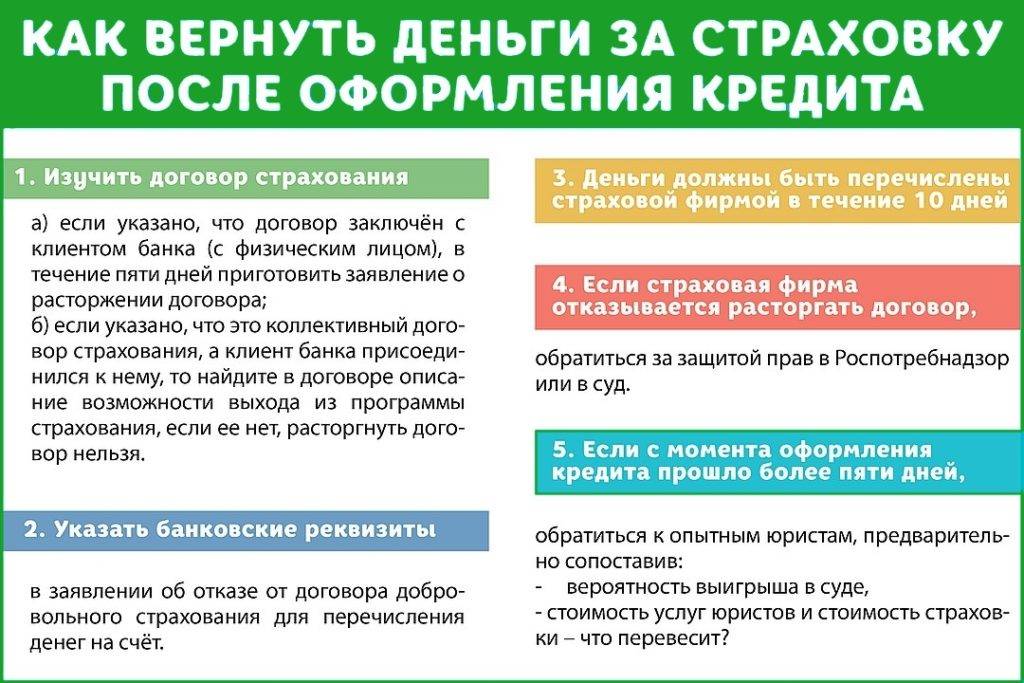

Если клиент закрыл кредит досрочно и в договоре указаны условия возврата части средств за период, в который страховка не использовалась, необходимо предпринять следующие шаги:

- Обратиться в отделение своего банка и написать заявление о досрочном погашении кредита;

- Получить реквизиты своего счета;

- Обратиться в отделение той страховой компании, с которой у заемщика договор, и написать заявление о возврате средств, уплаченных за страховку. В заявлении указывают паспортные данные, контакты, кредитора, номер договора и реквизиты счета для перевода средств;

- Заявление оформляется в 2-х экземплярах и к нему прикладывается банковская выписка об отсутствии задолженности.

Исковое заявление о взыскании страховой суммы по договору после погашения кредита WORD 41.00 KB

Заявление для страховой компании о возврате средств по страховке за неиспользованный период WORD 29.50 KB

Необходимые документы

Следует написать заявление в банк об уплате кредита и получить реквизиты своего счета. После этого необходимо обратиться в страховую и предоставить ряд документов:

- Заявление на имя руководителя страховой компании;

- Удостоверение личности;

- Кредитный договор;

- Страховой полис;

- Банковскую выписку об отсутствии задолженности;

- Все подтверждающие бумаги о выплате основного страхового взноса.

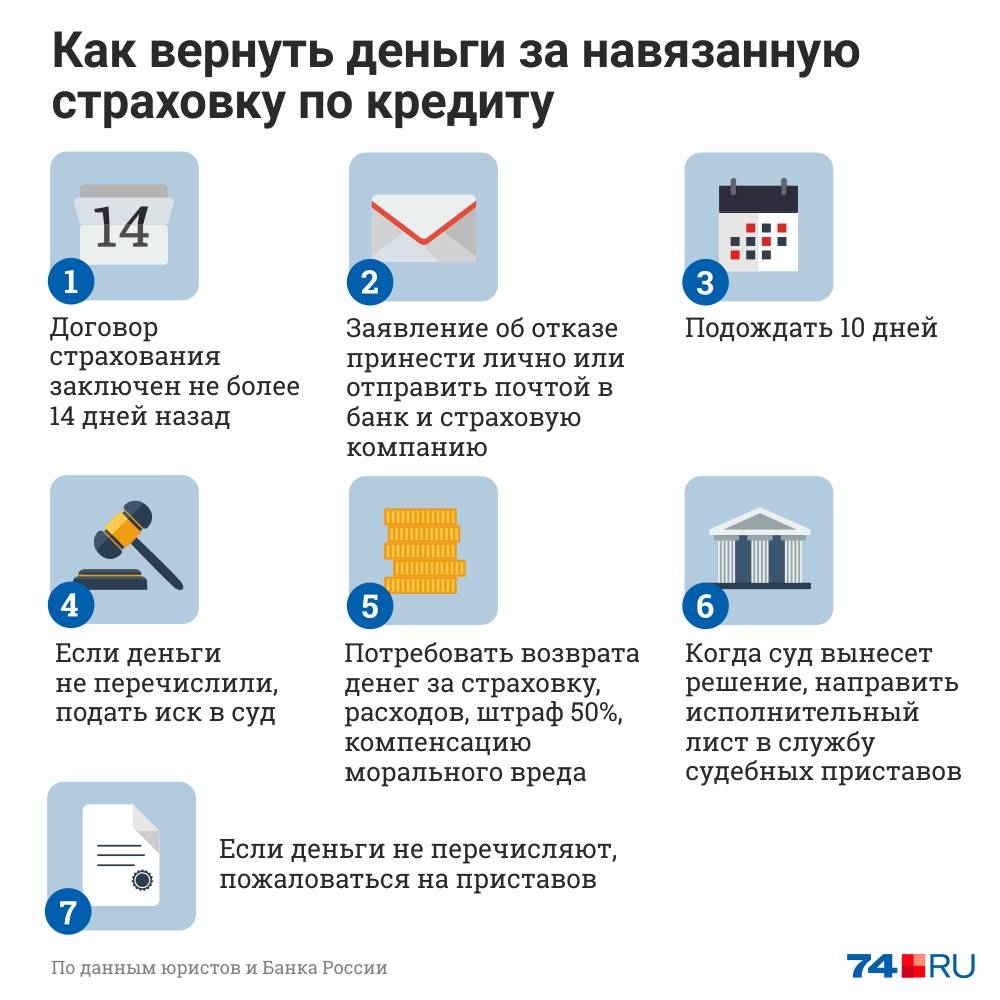

Если страховая компания принимает решение об отказе в выплате средств, то следует обращаться в суд. Для суда необходимо написать исковое заявление и приложить следующие документы:

- Копию кредитного договора;

- Банковскую выписку о закрытии долга перед банком;

- Копия бланка заявления, которое подавалось в банк при попытке вернуть страховые средства;

- Копия решения страховой компании.

Срок возврата

В 2016 году был введен пятидневный «период охлаждения». В указанное время человек мог обратиться к страховщику и вернуть деньги за страховку.

В 2018 году «период охлаждения» был увеличен до двух недель, так как многие граждане не успевали обратиться за столь короткий период за возвратом, из-за чего возникало множество судебных разбирательств.

Если успеть обратиться в такой период, деньги за страховку переводят в течение 10 дней в полном объеме. Все положения, касающиеся правил страхования, регулируются законодательно и указаны в ФЗ РФ от 27.11.1992 N 4015-1.

Какую сумму можно вернуть?

В некоторых случаях можно вернуть страховку после погашения кредита. Чтобы выяснить, на какую сумму возврата по страховке можно рассчитывать, необходимо детально изучить условия договора страхования. Особенно внимательно прочесть следующие пункты:

- Условия возврата страховой премии. Тут могут быть указаны определенные временные рамки, в которые возможен возврат и сроки подачи документов для получения возврата;

- Сумма возврата страховой премии. Тут страховыми компаниями обычно указывается, что сумма в полном объеме возвращена не будет, даже при досрочном закрытии кредита. Проценты, которые начисляет банк на страховку, также не возвращаются. Страховая может удержать суммы фактически понесенных расходов или выплатить средства согласно неиспользованному периоду и т.д.

При досрочном погашении удерживают только ту часть денежных средств, которая была уплачена за время действия договора. Заемщик вправе потребовать предоставления расчета затрат за время пользования кредитом.

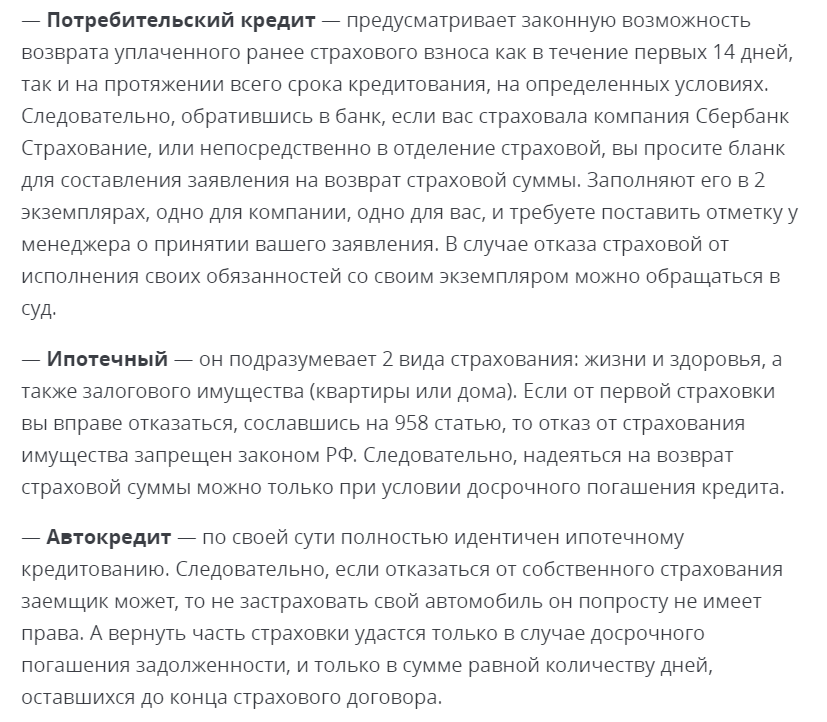

Особенности возврата

Возврат средств, уплаченных за страховку, производится в соответствии с рядом особенностей, представленных ниже:

- Большинство банков предлагают возможность вернуть страховку не в полной мере, то есть часть уплаченных средств все-таки останется у организации.

- Получить возврат страховки можно лишь в специально отведенные для этого сроки. Согласно современного законодательства, это можно осуществить в первые 5 дней после получения займа либо при досрочном погашении. Также возможны и другие варианты, которые актуальны в редких случаях, когда сделка была незаконной.

- Оформление возврата возможно как при добровольном, так и при обязательном страховании.

- Нередко процесс возврата страховки затягивается на долгое время — особенно, если страхование произошло без ведома заемщика. В отдельных случаях приходится даже обращаться в суд для установления справедливости.

Так как при оформлении возврата страховки приходится иметь дело с законом, граждане не всегда могут справиться с процедурой самостоятельно. В отдельных случаях приходится обращаться к профессиональным юристам за помощью — а это дополнительные расходы. Поэтому перед началом возврата страховки следует убедиться, что сумма возврата, на которую вы претендуете, стоит вложенных в процесс средств.

Как вернуть страховку по кредиту

Кроме случаев, когда страхование в рамках кредитных отношений является обязательным, например, страхование заложенного имущества по договору ипотеки, законодательство определяет покупку страхового полиса как добровольный продукт – п. 4 Обзора судебной практики, утв. ПВС РФ 22.05.2013.

Никто не обязан к ее приобретению вместе с кредитом до того момента, пока сам добровольно не обяжет себя, согласившись с соответствующим условием в кредитном договоре. Без желания заемщика, выраженного в письменном виде, никто не может заставить его купить страховку вместе с оформлением кредита, согласно п. 18 ст. 5 ФЗ № 353 «О потребительском займе».

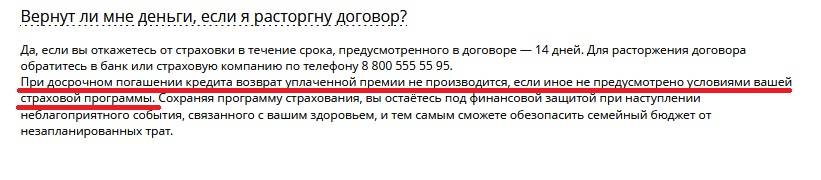

Но банки навязывают заемщикам страховку под предлогом отказа в кредите. Учитывая это, закон дает страхователям возможность вернуть страховой полис и деньги. Сделать это можно в 14-дневный срок с момента оформления страхового полиса, направив в страховую компанию заявление , согласно п. 1 Указаний ЦБ № 3454-У. В случае нарушения сроков указанного «периода охлаждения» заемщик также может отказаться от страхового полиса, однако деньги за него возвращать не будут.

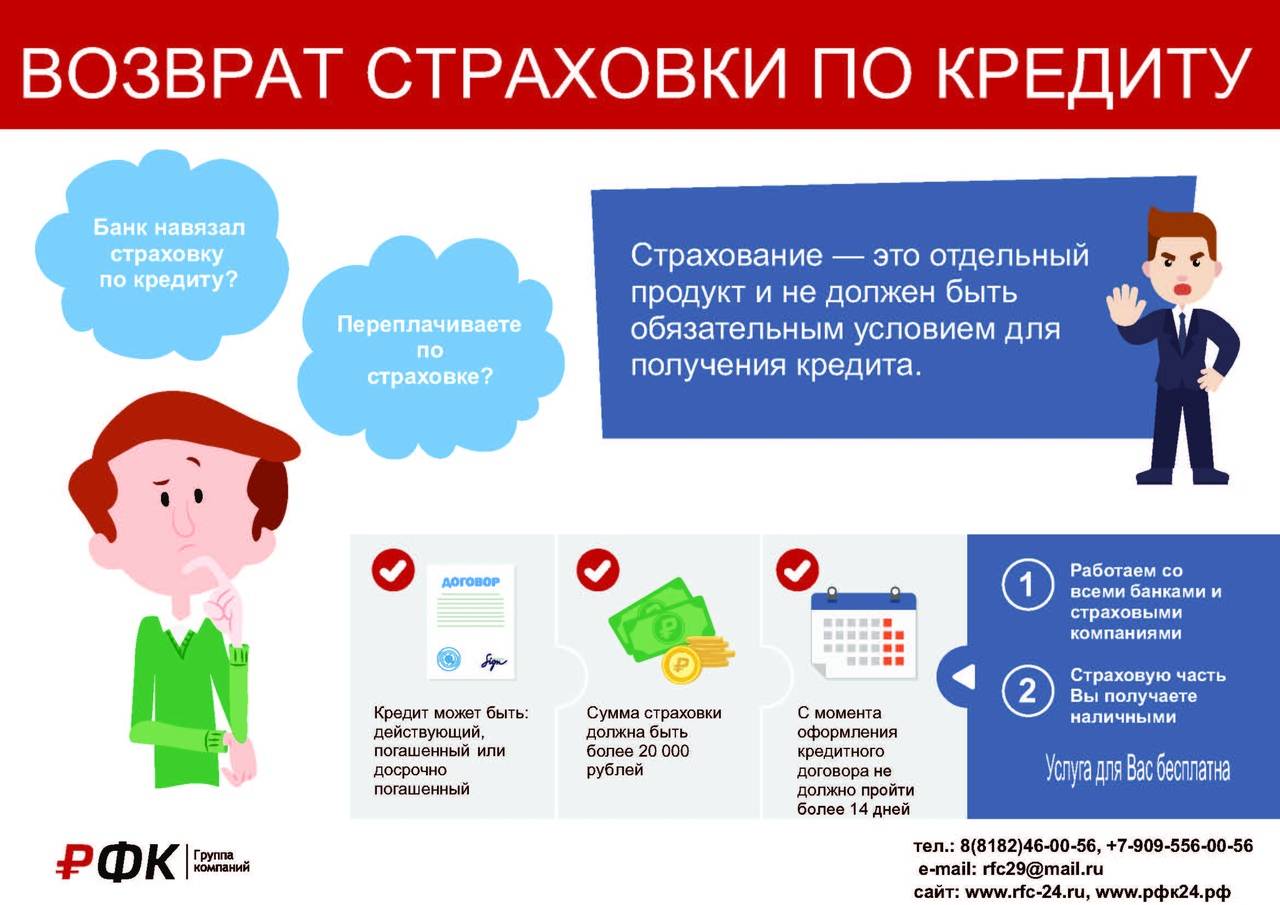

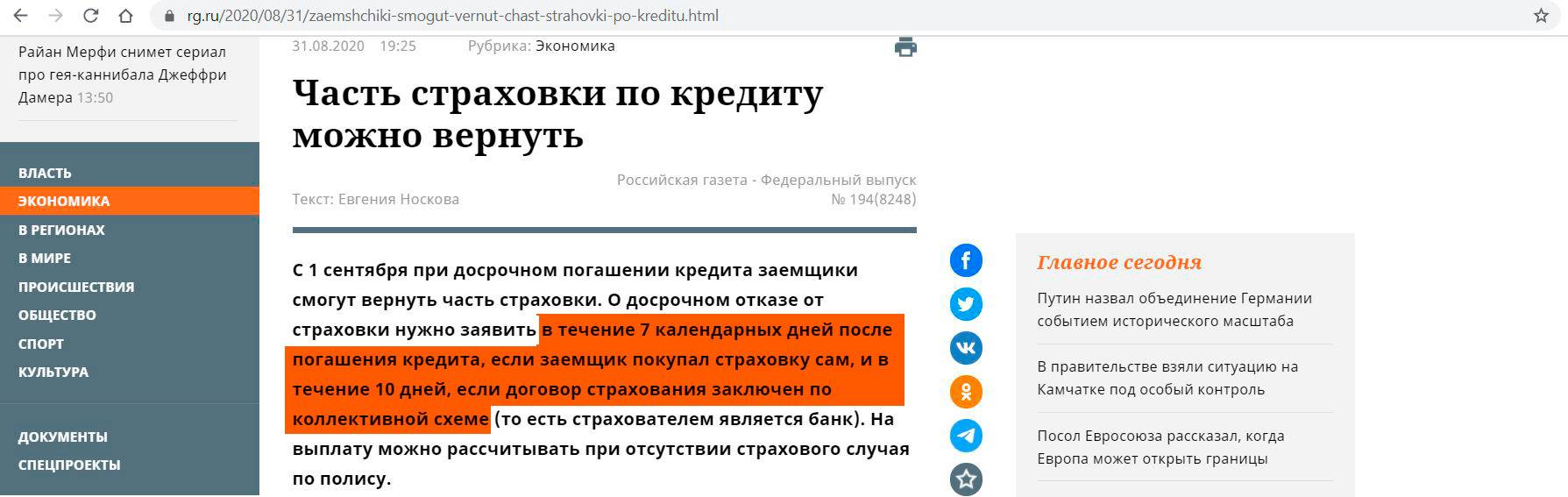

Второй шанс на возврат денег – досрочное погашение кредита. Данный факт может рассматриваться как основание для преждевременного прекращения полиса по причине отпадения возможности наступления страхового события в соответствии с п. 1 ст. 958 ГК.

Причины и законность навязывания банком страховки при выдаче кредита. Какие приёмы он использует для этого?

В большинстве случаев страховку при выдаче кредитов банки действительно навязывают. Данные случаи возникают в результате желания банка заработать больше средств на своих клиентах. Для этого сотрудников, оформляющих кредиты, обучают различным приёмам и ухищрениям, которые позволяют навязать услугу, якобы не нарушая закон.

Однако, с другой стороны, данная мера является абсолютно законной и служит защитой банку в случае болезни, смерти или возникновения непредвиденных обстоятельств у заёмщика. Но недобросовестные кредитные организации используют данную меру себе в выгоду, требуя у заёмщика оформить полис, так как без него клиент не получит кредита.

ВАЖНО! В таких случаях заёмщику следует обратиться в Федеральную антимонопольную службу, которая оштрафует страховщиков и банкиров за недобросовестную деятельность

Отказ от возвращения средств

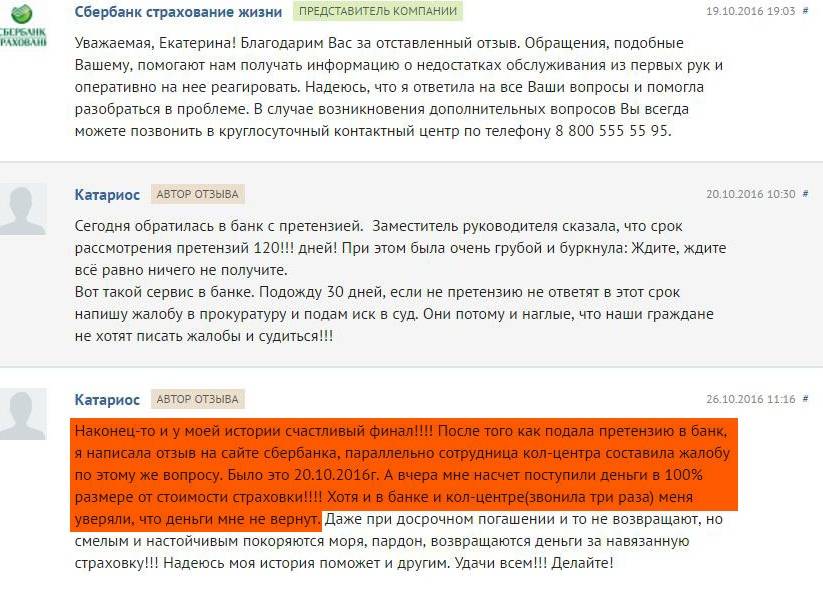

Это самый распространенный вариант развития событий, поскольку банки и страховые компании не будут работать себе в убыток, поэтому предусмотрительно вносят нужные пункты. Как правило, в кредитном договоре правила выплаты страховых взносов прописаны мелким шрифтом.

Если в кредитном договоре указано, что возврат страховки при досрочном погашении суммы займа невозможен, самостоятельно этот вопрос не решить.

В таком случае стоит обратиться к опытному юристу, поскольку существует вариант того, что формулировку договора можно будет обойти.

Юристы обычно ссылаются на следующие обстоятельства:

- Чаще всего текст договора страхования тесно перекликается с текстом кредитного договора, в нем прописывается, что первый действует в период действия второго. Таким образом, если кредит погашен, договор страхования перестает иметь свою юридическую силу. Формулировка этого положения может быть разной, но суть от этого не поменяется.

- Страховой риск – это потеря возможности погасить долг по кредиту, если наступит страховой случай (потеря дееспособности, проблемы со здоровьем и пр.) Получается, что после погашения договора кредитования возможность возникновения страхового риска просто исчезнет.

- Частичное возвращение средств.

Вернуть сумму страховки могут только частично, то есть не в полном объеме, если с момента подписания договора прошло более полугода. В этом случае сотрудники страховой компании будут давить на то, что за прошедшие месяцы большая часть страховых взносов уже была потрачена на административные нужды, выплату налогов и т.д.

Можно попросить у компании детализацию понесенных затрат и потребовать провести перерасчет суммы. Есть вероятность, что часть денежных средств будет вам возвращена.

Особенности возврата страховки при коллективном страховании

При коллективном страховании, если кредитной организацией предоставляется услуга в рамках коллективного договора, реализовать возврат денег гораздо сложнее. Это связано с особенностями законодательства в отношении «периода охлаждения». На коллективное страхование этот период не распространяется.

Однако если у вас был выбор, оформлять полис вас никто не заставлял, то данное судебное разбирательство будет окончено не в вашу пользу. Предварительно рекомендуем проконсультироваться с адвокатом.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Действия при отказе в получении

Что делать, если компания, оформившая страховку, решила не возвращать уплаченную сумму, и возможно ли вернуть ее после погашения кредита? Можно пойти двумя путями:

- Написать заявление на смену выгодоприобретателя.

Таким образом, при наступлении страхового события компания-страховщик выплатит оговоренную часть страховки тому лицу, в пользу которого написано заявление. Возвращается такая страховка после досрочной выплаты кредита на автомобиль или ипотеки.

В случае с потребительскими займами писать такое заявление не имеет смысла.

- Обратиться в суд с иском.

В исковом заявлении указать, что долг закрыт досрочно, вследствие этого возможность наступления страхового события исключена, и на этом основании требовать получения хотя бы части уплаченной суммы страховки после выплаты кредита.

По возможности, хорошо бы предварительно изучить имеющуюся судебную практику по подобным делам в своем регионе. Часто суды отказывают в выплате, при этом все судебные расходы понесет истец.

Возвращают ли банки страховку после закрытия кредита, как она выплачивается и можно ли в короткие сроки забрать выплату после досрочного погашения — ответы на все вопросы о том, как ее вернуть, найдете в этом видео:

Избежать волнений и стрессов, связанных с возвратом своих кровных, можно лишь одним способом — не вестись на уловки банковских работников при оформлении займов и не подписывать документы без их предварительного изучения.

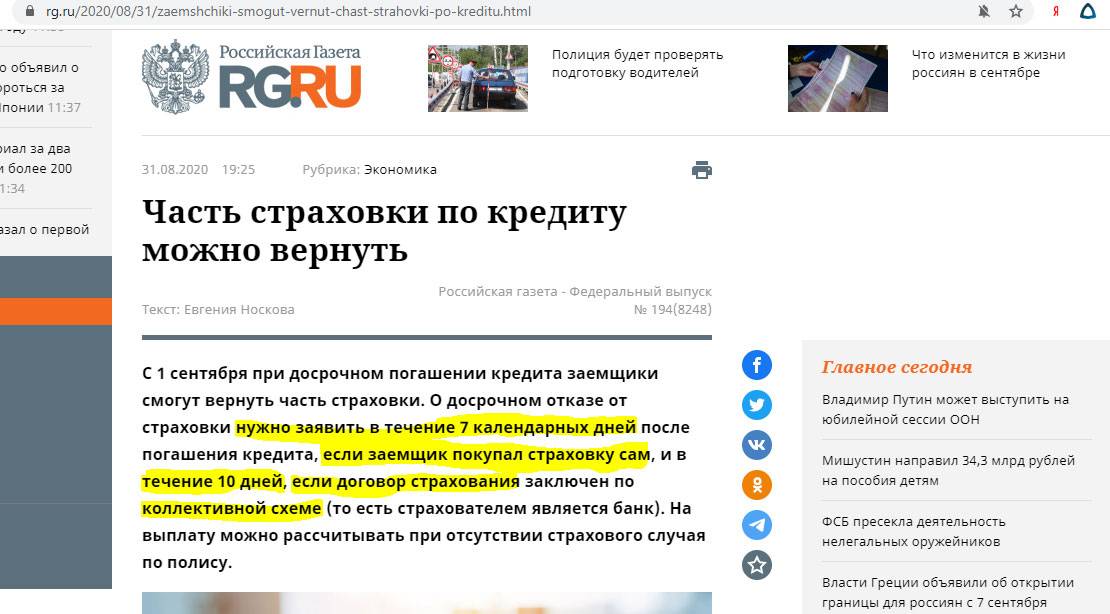

Что говорится в новой редакции закона

Изменения вносятся не только в закон о потребительском кредите, но и в статью 958 Гражданского кодекса РФ. Причем изменения в Гражданском кодексе вступили в действие еще 26 июня 2020 года. Согласно поправкам, при досрочном погашении потребительского кредита или займа заемщик имеет право по закону вернуть часть страховки в пропорциональном соотношении к оставшемуся периоду действия договора страхования.

Еще одним условием для частичного возврата страховой премии при расторжении договора страхования является отсутствие наступления страхового случая. Если страховой случай уже наступил, то никакая сумма при расторжении страхового договора не возвращается.

В настоящее время частично вернуть страховку по кредиту можно только при условии, что это прописано в договоре добровольного страхования. Чаще всего, страховые компании или банки отказывают в возврате страховки, и заемщикам приходится обращаться в суд.

Если истец докажет, что сумма страховой премии напрямую зависит от суммы обязательств по кредиту, то суд принимает сторону бывшего заемщика. В этом случае страхователю выплачивается частично сумма страховой премии и моральный ущерб.

Стоит отметить, что доказать взаимосвязь между страховым и кредитным договорами довольно проблематично. При составлении кредитного договора банки тщательно «подбирают» слова, чтобы заемщику тяжелее было доказать зависимость между страхованием и кредитованием. В противном случае банки лишатся возможности зарабатывать от негласного принуждения потенциальных клиентов в оформлении договора страхования при получении кредита.

Чтобы доказать взаимозависимость страхового и кредитного договоров, сумма страховой премии должна ежегодно уменьшаться пропорционально в зависимости от суммы кредита или займа. Кроме того, срок действия договора добровольного страхования должен быть равным сроку действия кредитного договора, или договор продлевается каждый год на протяжении всего срока выплаты кредита.

Изменения, которые вступят в силу с 1 сентября 2020 года, касаются только потребительских кредитов, на сферу ипотечного кредитования поправки не распространяются.

Кроме этого, законодатель обратил внимание на то, что действие новой редакции закона о потребительском кредитовании будет распространяться на договоры, заключенные с 1 сентября 2020 года и позднее. То есть, если кредит со страховкой был заключен, например, в июне 2020 года, то действие новой редакции закона на него не распространяется

Заемщику придется урегулировать данный вопрос с банком или страховой компанией напрямую. А если они откажут – обращаться в суд.

Кроме этого, в новой редакции, которая вступит в силу с 1 сентября, прописано, что банк имеет право повысить процентную ставку по кредиту при расторжении договора страхования – но только в том случае, если в кредитном договоре прописано согласие заемщика на заключение договора страхования и кредит выплачен не полностью.

Инструкция по возврату страховки по кредиту

Страхование для банка – гарантия возврата средств. Но когда долговая линия завершена клиентом раньше предполагаемой даты, СК должна выплатить деньги обратно.

Сбор документов

Документы, предоставленные полностью и вовремя – залог положительного решения СК. К этому этапу стоит подходить ответственно. Если чего-то будет не хватать, или будет представлена некорректная информация, фирма откажет на законных основаниях.

Список документов:

- паспорт гражданина России;

- заявление о возврате страховки при досрочном погашении;

- дубликаты договоров;

- подтверждение кредитора о возврате займа.

СК может дополнительно запросить иные бумаги, подтверждающие законность требования заемщика вернуть часть премии. Чтобы этой ситуации не возникло, заявитель должен заранее уточнить список документов.

Составление заявления

Обращение на возврат страховки по кредиту (ипотеке) нужно составить в 2-х экземплярах. Одно из которых с подписью принявшего лица, печатью остается у заявителя. Оно не должно содержать орфографических, грамматических и других ошибок. Опечатки, некорректные данные (например, номер кредитного договора) приведут к отказу.

Важно! Оригиналы документов нужно передавать СК самостоятельно. Пользоваться экспресс-почтой, курьерской доставкой не рекомендуется.. Если представить бумагу лично не получится за отсутствием в населенном пункте офиса страховой, его нужно отправить заказным письмом

Уведомление о получении станет доказательством вашей добросовестности, если дело окажется в суде

Если представить бумагу лично не получится за отсутствием в населенном пункте офиса страховой, его нужно отправить заказным письмом. Уведомление о получении станет доказательством вашей добросовестности, если дело окажется в суде.

Скачать бланк заявления о возврате премии для заполнения можно по этой ссылке.

Куда и как подавать

Вернуть страховку по кредиту (ипотеке) при досрочном погашении можно, обратившись как к СК, так и в банк. Разница заключается в сроке подачи заявления.

Если отказаться от страхования решено в течение первых двух недель, то обращение подают в офис кредитору. Менеджер отправит заявление страховой. На этом этапе не возникнет сложности по возврату стоимости полиса по погашенному займу.

Вне зависимости от места обращения, ответ должен быть представлен по официальной форме с подписью и печатью организации. При отказе документ предъявляется суду.

Но как вернуть страховку по кредиту спустя две недели? В этом случае заявление нужно адресовать не банку, а страховой компании. Структура примет решение, которое будет отправлено клиенту.

Срок рассмотрения заявления о возврате страховки

По закону страховая компания в течение 30 дней должна принять решение по обращению граждан. Некоторые недобросовестные СК указывают в документе некорректную дату. Само письмо доходит до адресата гораздо позже.

Если ответ положительный и компания произвела расчет возврата страховки, через несколько дней деньги поступят заявителю.

При отрицательном решении страховая оформляет письменный ответ, подтверждает его правовыми актами.

Процедура возврата страховки

При желании вернуть страховку по кредиту можно обратиться напрямую в страховую организацию или действовать через банк (если полис входит в банковские услуги). Сама процедура зависит от того, кем был оформлен актуальный договор страхования и каковы причины его приостановления.

Возврат страховки по кредиту при досрочном погашении

Если страховка потребительского кредита была внесена одним платежом и сразу после оформления, при выполнении досрочного погашения вы имеете шанс вернуть оставшуюся сумму. Это право распространяется на все виды полисов, касающиеся кредита. Основанием для возврата является факт, что услуги страховки были оплачены, но не будут предоставляться.

После погашения кредита вы должны взять в банке соответствующий документ об уплате долга. Он прикрепляется к заявлению. Также прилагается копия договора страхования и копия паспорта.

Сам договор с СК не стоит расторгать до получения денег, поскольку в этом случае она может полностью отказать на законных основаниях. Исключением будут ситуации, когда в действующем соглашении прописано обязательство возврата части денег по страховке при осуществлении досрочного расторжения договора с банком по причине полной выплаты долга.

Рассмотрение заявления страховой компанией проводится в течение 10 дней, после чего вам должны вернуть деньги или предоставить весомые основания для отказа.

Как можно отказаться от навязанной страховки

Для соблюдения порядка процедуры в банк и страховую компанию направляются претензии о возврате страховки по кредиту. Это необходимо для предоставления возможности досудебного решения вопроса. Делать это необходимо в установленный законом период охлаждения.

Расторгнуть договор страхования по общему потребительскому кредиту допускается в течение 5 дней с момента его вступления в силу. Для автокредита этот срок законодательно расширен до 30 дней, что относится к полисам ОСАГО.

В некоторых случаях период охлаждения может устанавливаться конкретным банком. Например, при рассмотрении вопроса «можно ли вернуть страховку за кредит в Сбербанке», стоит учитывать индивидуальные условия кредитных программ, которые позволяют полностью вернуть страховую премию в течение 30 дней с даты заключения договора или в размере 50%, если срок превышает 30 дней. Вам необходимо вместе с заявлением об отказе подать в банк копии договоров кредитования и страхования, а также паспорта.

Если страховой договор был подписан отдельно от кредитного (условие страхования не прописано в договоре выдачи займа), вам необходимо сразу обращаться в вашу страховую компанию. В этом случае, помимо названных выше документов, предоставляются банковские реквизиты для возврата средств. Если договор уже вступил в силу, вам обязаны вернуть сумму за вычетом платежей по прошедшему периоду, если нет — полную.

Образец заявления на возврат страховки по кредиту

Заявление на оформление возврата страховки может быть стандартной формы, предоставляемой в банке или написанным самим заемщиком. Примерный образец выглядит следующим образом:

- Кому: Руководителю страховой компании или банка Ф.И.О.

- Адрес организации.

- От кого Ф.И.О.

- Адрес регистрации (проживания) и телефон.

Заявление

(Дата подписания договора) между мной и (наименование банка) был заключен договор на получение кредита (номер документа), а также одновременно с компанией (наименование страховой компании) заключен договор страхования (номер документа). Сумма кредита по договору составила (общая сумма в рублях цифрами и прописью) рублей, тогда как фактически мне было предоставлено (сумма по телу кредита цифрами и прописью) рублей, а (сумма страховки цифрами и прописью) рублей была передана компании (наименование СК) как страховой взнос. Срок кредитования и страхования согласно пунктам (номера пунктов договора, где указаны сроки кредита) договора составил (срок кредита в месяцах).

(Дата досрочного погашения кредита) я полностью выполнил обязательства по кредиту перед банком (наименование банка), вернув сумму долга (общая сумма кредита со страховкой цифрами и прописью) рублей и соответствующие проценты. В связи с досрочным закрытием кредита, прошу вернуть мне уплаченные сверх требуемого страховые взносы в размере (50% от суммы страховой премии) рублей.

Решение по моему заявлению прошу рассмотреть в период 10 дней с даты его получения. При отсутствии ответа с вашей стороны или неудовлетворения указанных выше требований, по данному вопросу мною будет подано соответствующее исковое заявление в суд с требованием выплатить заявленную сумму и процентные отчисления за использование средств в соответствии со статьей 395 Гражданского Кодекса РФ.

Можно ли вернуть страховку при досрочном погашении

Поговорим о ситуации, когда вы погасили весь свой долг по кредиту раньше планируемого срока и хотите вернуть деньги, потраченные на страховку.

Для начала, как и во всех других случаях, нужно проверить договор. Изучите, какие условия там указаны касаемо возврата страховых средств:

- Если есть указание на то, что деньги не подлежат возврату, то вернуть их, соответственно, не получится.

- Если есть конкретные условия по возможности возврата средств, следуйте указанному порядку.

В остальных случаях проверьте, куда нужно обращаться за деньгами – в банк или страховую.

Если в банк, то можно подать:

- заявление, в котором вы просите пересчитать размер страховых выплат с учетом досрочного погашения и вернуть часть этих средств;

- претензию с требованием возместить вам убытки (актуально для случаев, когда, например, вам заявили, что для получения кредита обязательна дополнительная страховка).

Во втором случае основанием для вашей претензии будет нарушение ваших прав, как потребителя.

Если обращаться необходимо в страховую компанию, то вы можете подать заявление о прекращении договора и пересчете средств с последующим возвратом. Основание для прекращения действия договора – больше нет условий страхового риска, по которым вы не сможете выплатить займ.

Заявления (в любую из этих организаций) подаются в письменной форме, в двух экземплярах (чтобы у вас на всякий случай тоже остался образец). Что обязательно нужно в нем указать:

- наименование организации, куда вы подаете документ;

- ваши данные;

- номер договора по кредиту;

- все основные условия сделки – сроки, сумма, проценты, если нужно и т.п.;

- просьбу о пересчете средств в соответствии со сроками погашения и прекращении необходимости в страховании;

- дату погашения долга;

- бумаги, квитанции, справки и выписки, которые подтверждают, что долг вы погасили;

- реквизиты, по которым вы хотите получить средства.

Что касается претензии, то она составляется примерно по тому же принципу. Отличие заключается в том, что вам нужно будет конкретизировать суть вашей претензии, четко назвать свои требования вернуть деньги и подкрепить это основанием (соответствующей статьей закона).

Претензии могут быть эффективны в тех случаях, когда условия договора ограничивают ваши возможности вернуть средства. Например, вы не можете подать заявление в обычном порядке, потому что некоторые пункты договора делают такой шаг заведомо противоречащим условиям сделки. Вы понимаете, что страховку вам изначально навязали, то есть, она не подходила под разряд обязательных.

Что вы обязательно указываете в претензии:

- те же самые общие сведения, что и в заявлении: данные (ваши и организации), описание условий сделки и т.д.;

- все подтверждения факта досрочного погашения кредита;

- факт нарушения прав потребителя;

- законные основания, которые это подтверждают (страхование является добровольным по 42 и 48 статьям ГК РФ, а представление услуги страхования в качестве обязательного условия для получения кредитного займа незаконно – на основании пункта 2 статьи 16 Закона о защите прав потребителей, к примеру);

- четкое требование возместить вам моральные убытки;

- реквизиты;

- адрес, на который вы хотели бы получить ответ (или номер телефона для этой цели);

- срок, в течение которого вы собираетесь ждать ответа (обычно 10 дней);

- свои намерения на тот случай, если организация откажет в вашем требовании или проигнорирует его (обратиться в Роспотребнадзор и в суд, к примеру).

В подобных случаях лучше обратиться к юристам за профессиональной помощью. Если вы недостаточно юридически подкованы, возможно, будет непросто точно определить, какие условия в вашей ситуации могут быть основаниями для претензии. Как здесь может помочь специалист:

- он проанализирует ваше положение с правовой точки зрения;

- изучит договоры, все имеющиеся у вас документы,

- подскажет, на что делать упор в обращении, что обязательно указать и т.п.

- объяснит, как рассчитать средства для возврата.

В некоторых случаях с обращением за профессиональной поддержкой лучше не медлить – чтобы не упустить допустимые сроки возврата или быстрее разобраться в обстоятельствах.

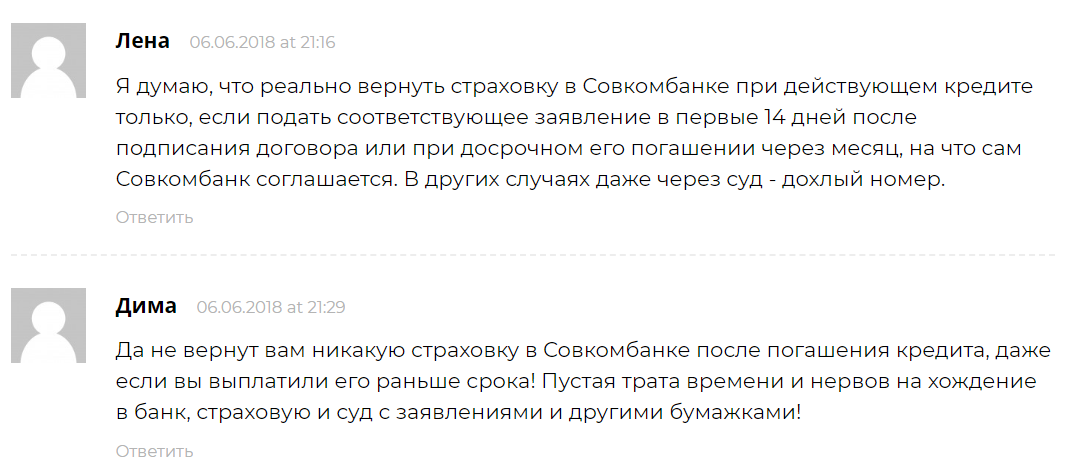

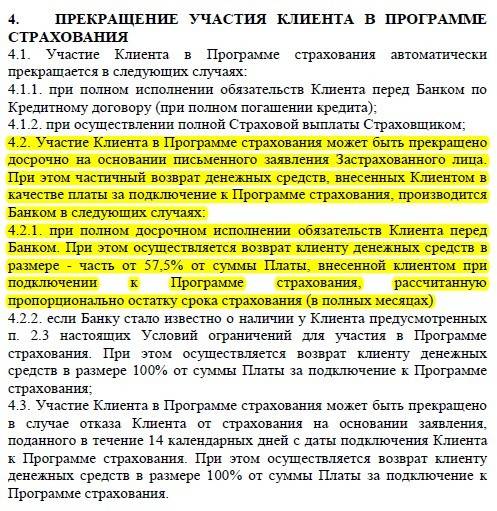

Условия Совкомбанка

Совкомбанк не является исключением и нередко при оформлении кредита, клиенту навязывают «бонус» в виде страховки. Чтобы отказаться от ненужной услуги и вернуть страховку по кредиту в Совкомбанке достаточно спустя 30 суток после получения займа обратиться на линию клиентской поддержки и аннулировать страховой договор. Банк уменьшит размер тела кредита на сумму страховки либо вернет ее наличными.

При досрочной выплате можно воспользоваться возможностью получить часть страховой суммы, если иное не предусмотрено договором. Сумма страхового возмещения будет пересчитана пропорционально периоду, на который был сокращен срок выплаты займа.