Порядок возврата

Вследствие досрочного погашения кредитной банковской задолженности заемщик по закону имеет право дать запрос на предмет возврата страхового взноса. Статья №958 ГК РФ знакомит с правилами урегулирования таких процедур достаточно детально. Погасив задолженность Альфа Банку в первые дни пользования кредитом, вернуть страховку может практически каждый заемщик. Для осуществления этой процедуры необходимо запомнить основополагающие факторы:

- В страховании предоставляющий займ Альфа Банк выступает только посредником между компанией-страховщиком и обратившимся клиентом.

- Представитель страховых услуг имеет право на отказ в возврате клиенту всей суммы при закрытии задолженности. Следовательно, Альфа Банк также имеет право на законный отказ в возврате денег.

- Договор, заключенный с компанией-страховщиком, недействителен до срока окончания в случае уничтожения застрахованного имущества или риска потери работоспособности обратившегося заемщика.

Возвращать страховой взнос обязана фирма-страховщик, поэтому возникшие у клиента вопросы решаются не с банковской структурой, а со страховщиком. Заемщик, полностью оплативший задолженность, считается выполнившим все обязанности перед страховой компанией.

Данная процедура осуществляется при предоставлении паспорта заемщика.

Сфера кредитования содержит как добровольные, так и обязательные способы страхования, сопровождающие кредиты под залог. Речь о следующих полисах:

- Страхование собственной недвижимости. Практикуется при ипотечных кредитах и ссудах с залоговой недвижимостью.

- Страховка КАСКО. Выдавая автокредит, банк может обязать заемщика страховать автомобиль в кредит.

Другие дополнительные услуги, сопровождающие обычно заключение договора с банком о кредите, являются добровольными. вернуть страховку по кредиту Альфа Банк допустимо по товарным кредитам, наличным, кредитным картам и другим программам, которые сопровождаются:

- страхованием имущества;

- предупреждением финансовых рисков и потерь;

- актуальным для ипотеки титульным страхованием;

- страховкой жизни и работоспособности заемщика;

- полисом в случае сокращения или потери работы.

По прошествии пятидневного периода «охлаждения» после внесения первого кредитного взноса забрать страховые деньги без вмешательства суда невозможно. Посредством судебных разбирательств вернуть деньги возможно, хотя чаще всего подобные тяжбы затягиваются надолго.

В полном размере вернуть страховые деньги не удастся, но если заключался договор о периодических оплатах страховки, то возможно досрочно погасить кредит с условием освобождения от страховочных долговых обязательств.

По закону РФ, заёмщик не имеет права на возврат сумм, потраченных на страховку, после того, как кредит был полностью погашен.

Исключением из правила могут служить пункты договора, заключённого между клиентом и кредитором, предусматривающие ситуации, при которых страховые суммы могут быть частично или полностью возвращены страхователю.

В случае возврата денег банк не вправе применять санкции против заёмщика. Увеличение процентной ставки и другие меры могут стать поводом для повторного обращения в суд.

Заключение договора не означает, что от страховки нельзя отказаться.

Клиент должен внимательно ознакомиться с соглашением, чтобы убедиться, что расторжение контракта не приведет к повышению процентной ставки займа.

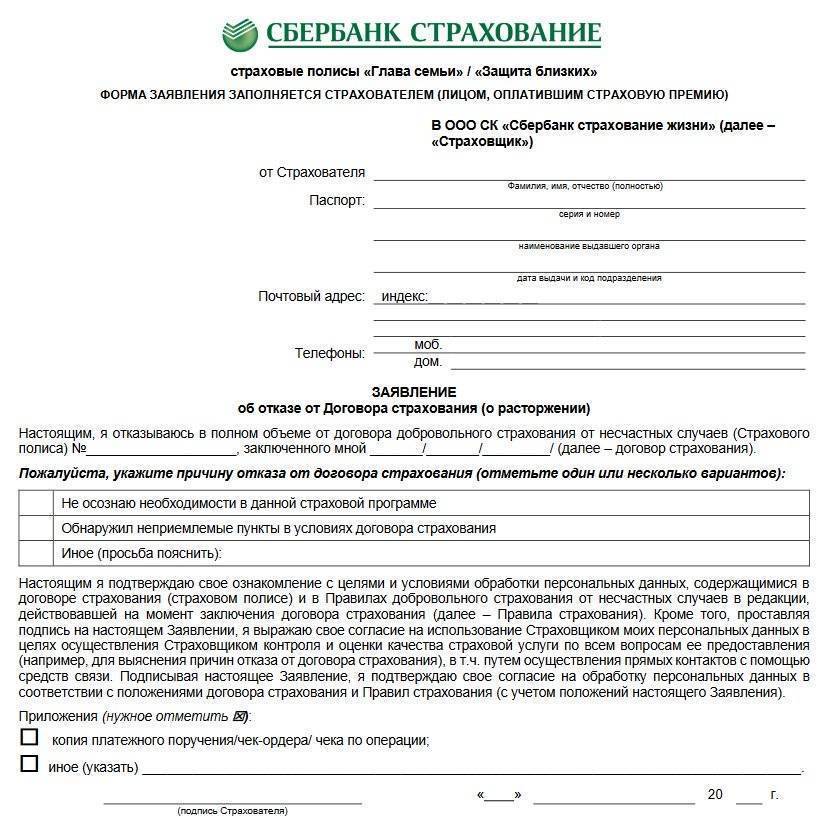

Если заемщику удобен первый вариант, он должен заполнить заявление, где отказывается от договора добровольного страхования. Однако есть свои нюансы.

Перед тем как отказаться от полиса, клиент должен знать, что такое решение чревато отрицательными последствиями.

Если страхователь выполнил все действия корректно и следовал всем требованиям законодательства, суд примет решение в его пользу.

Что понадобится для возврата

Если погашаешь кредит досрочно, нужно узнать, при наличии каких документов, страховые компании возвращают страховку. Для осуществление возврата, необходимо подготовиться соответствующим образом.

Документы

Для начала необходимо собрать определенный набор документов. С этим не стоит затягивать, и желательно приступать к сбору сразу же после досрочного погашения кредита. Подготовить необходимо следующую документацию:

- Паспорт страхователя.

- Копию договора о кредитной сделке.

- Документ, выданный банком, который подтверждает полное погашение задолженности.

- Заявление на возвращение страховых средств на основании досрочного погашения кредита.

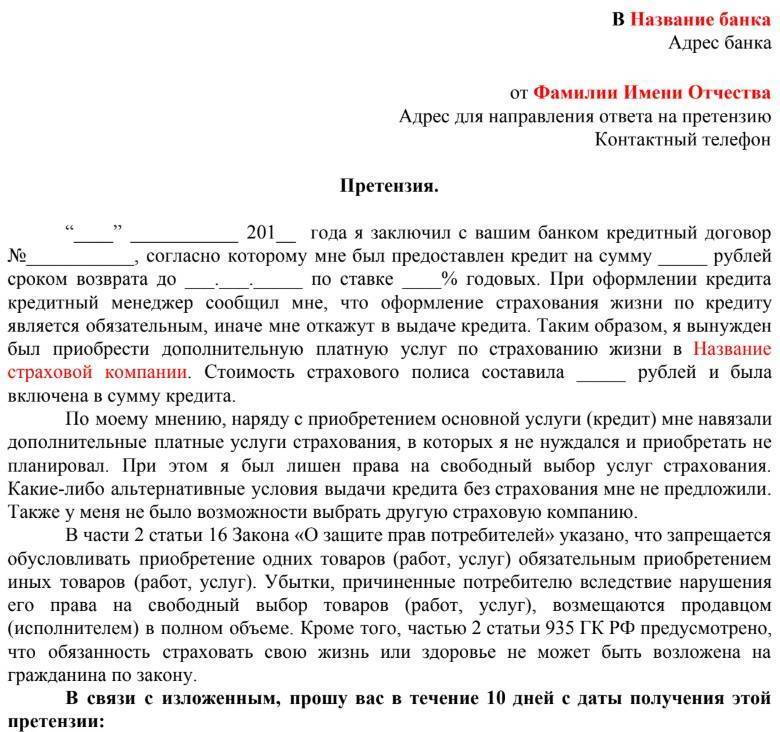

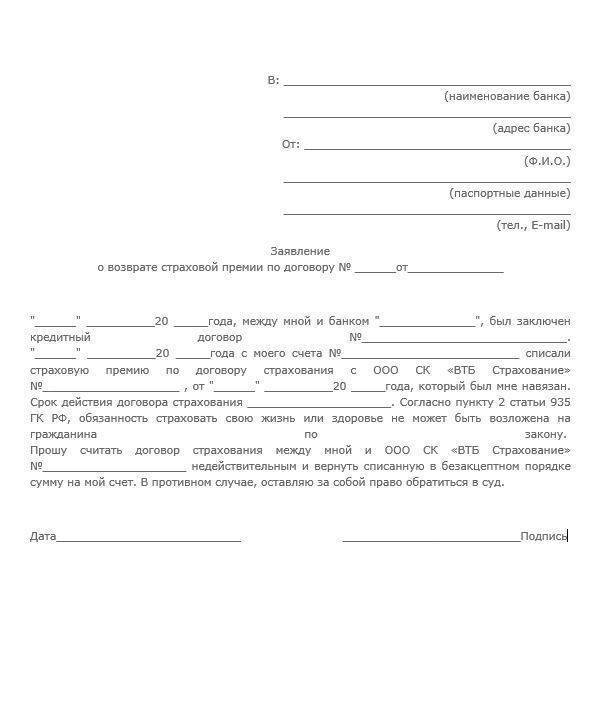

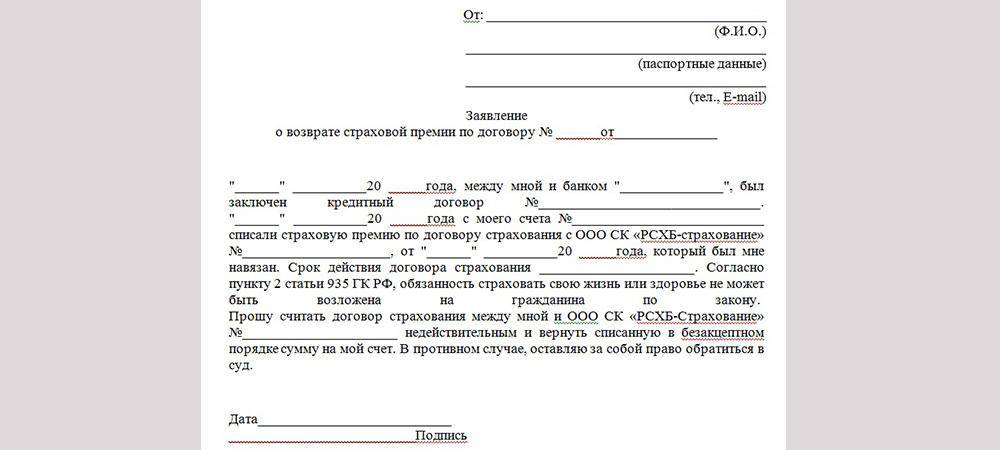

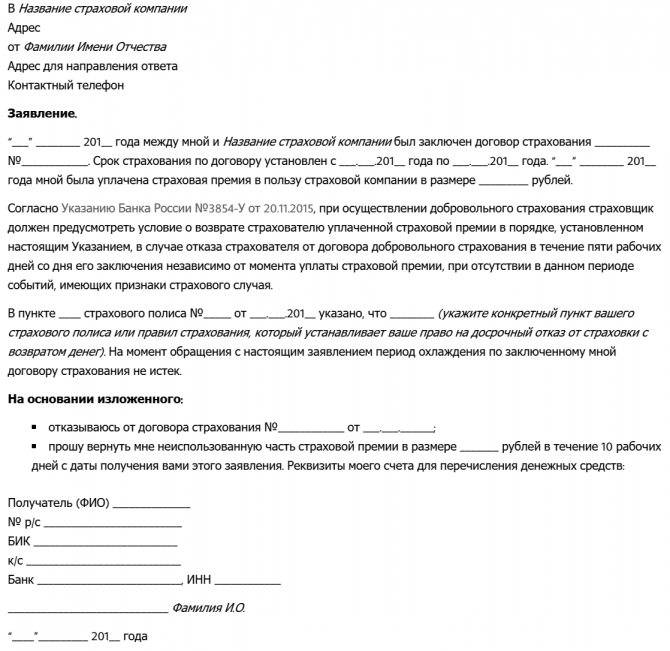

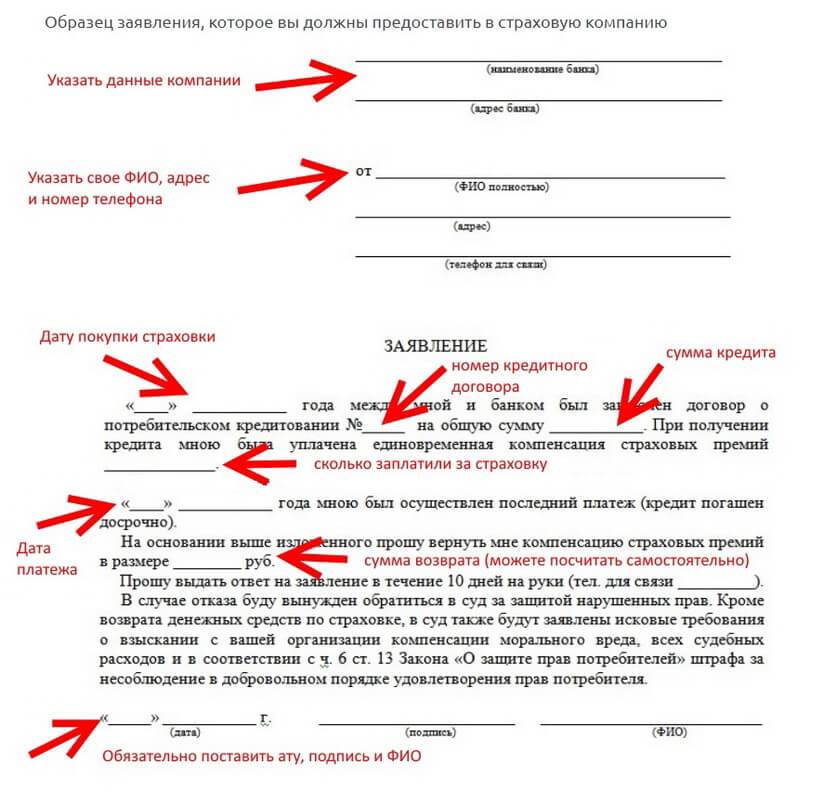

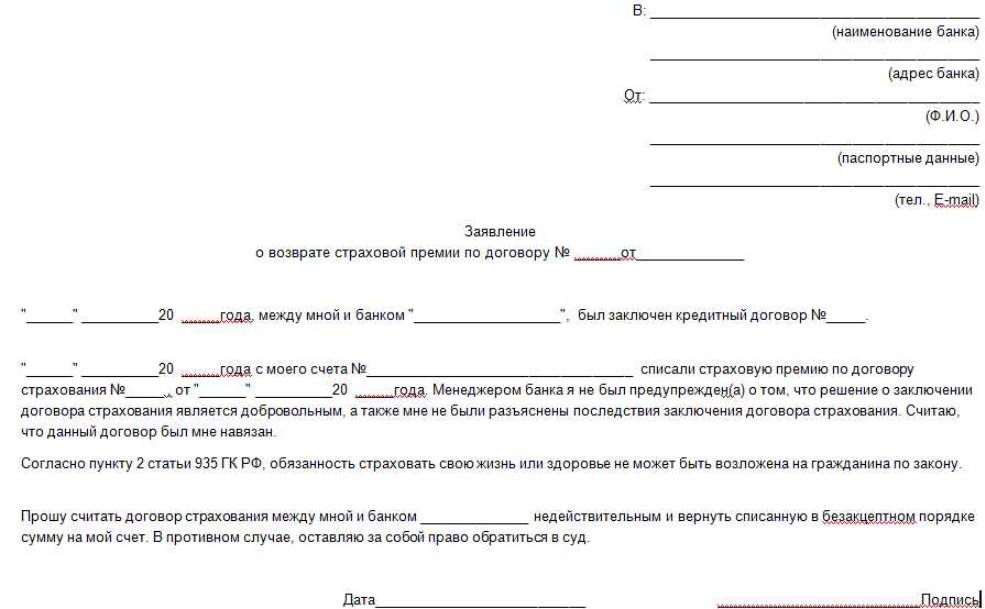

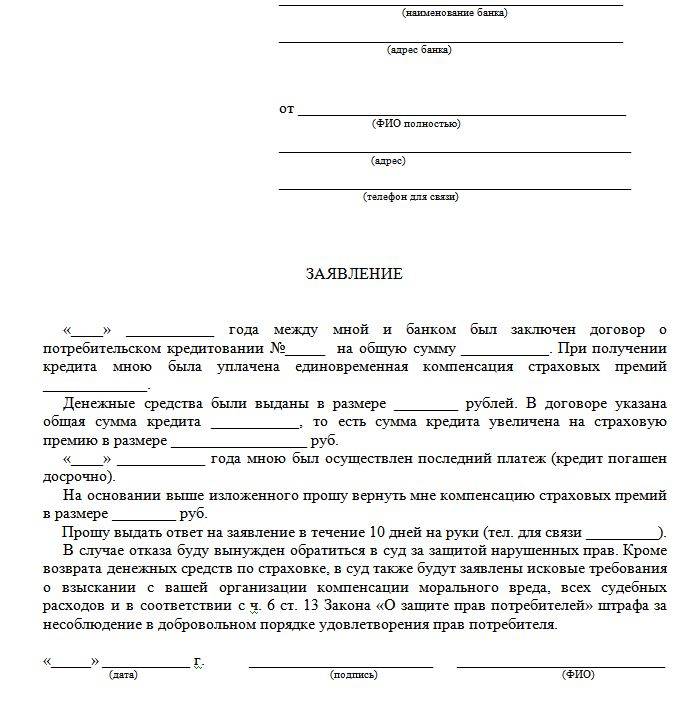

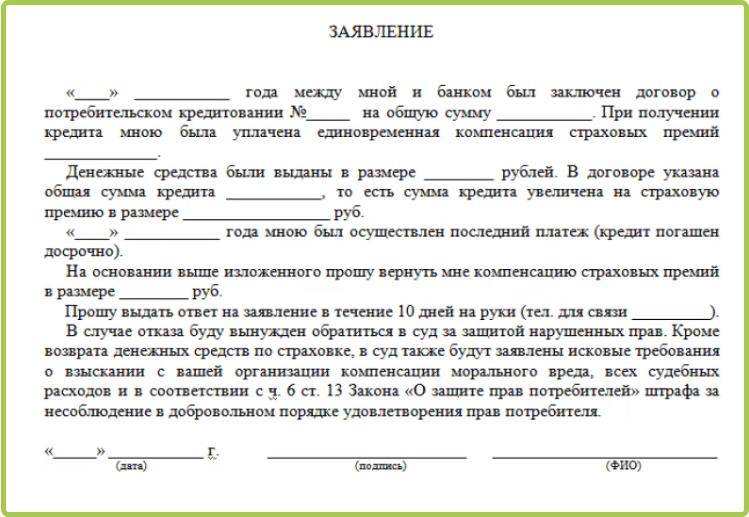

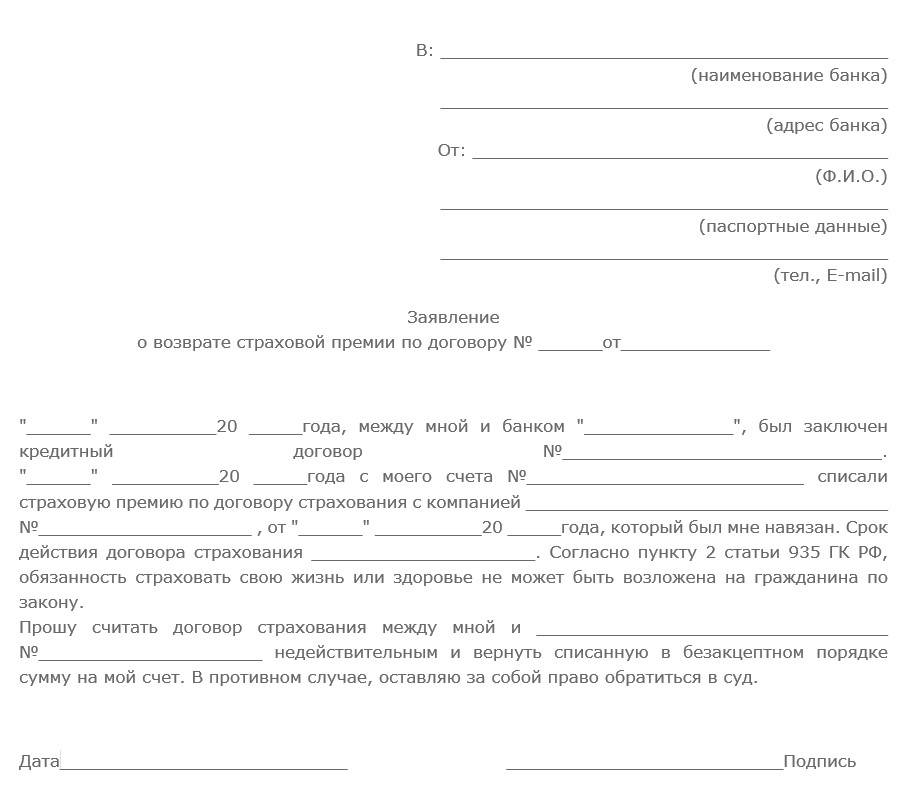

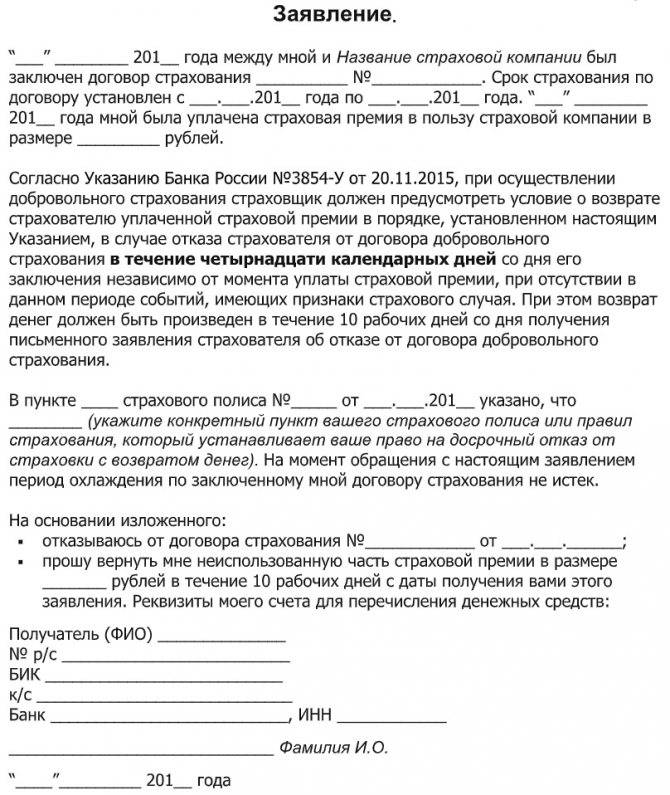

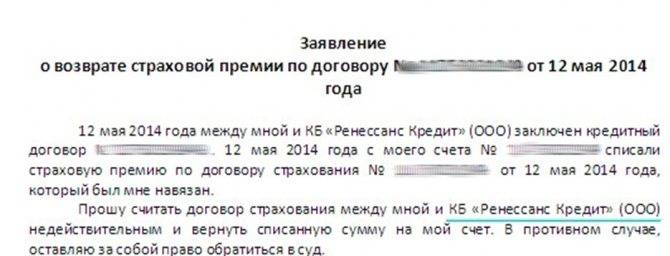

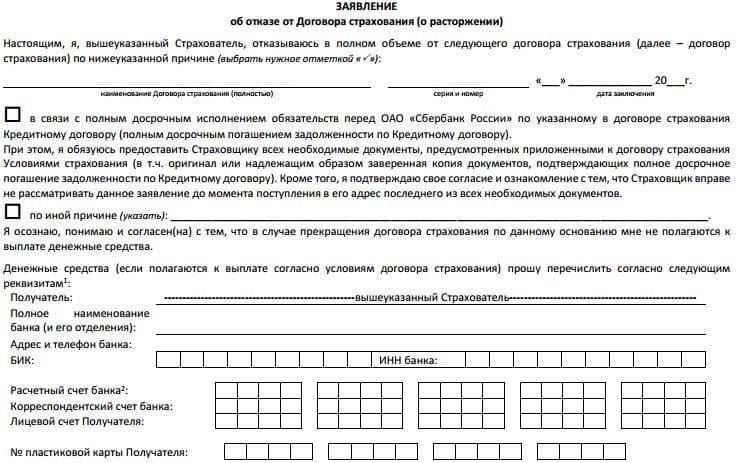

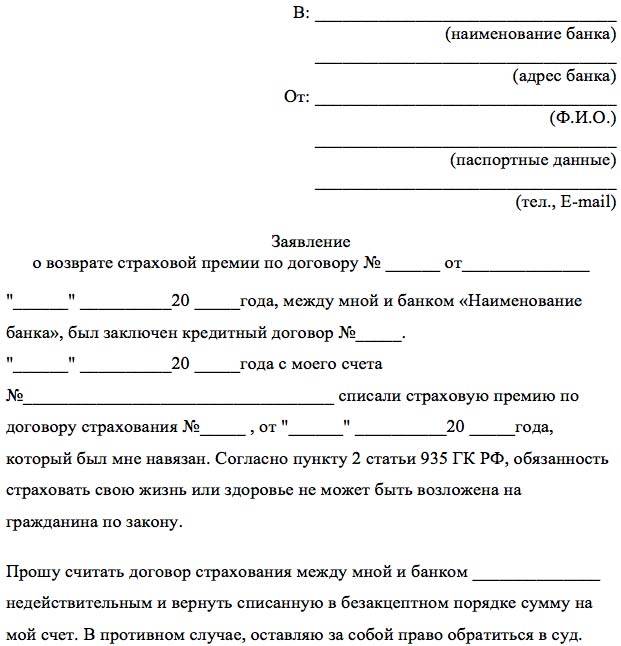

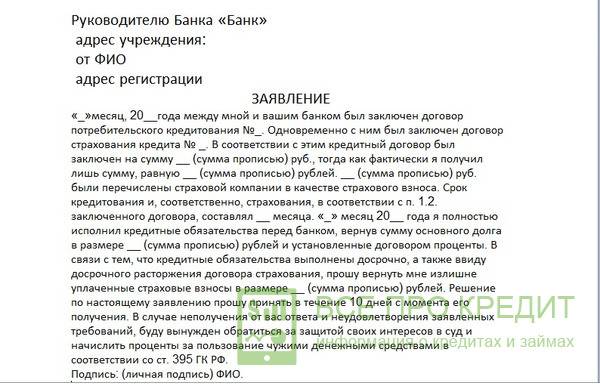

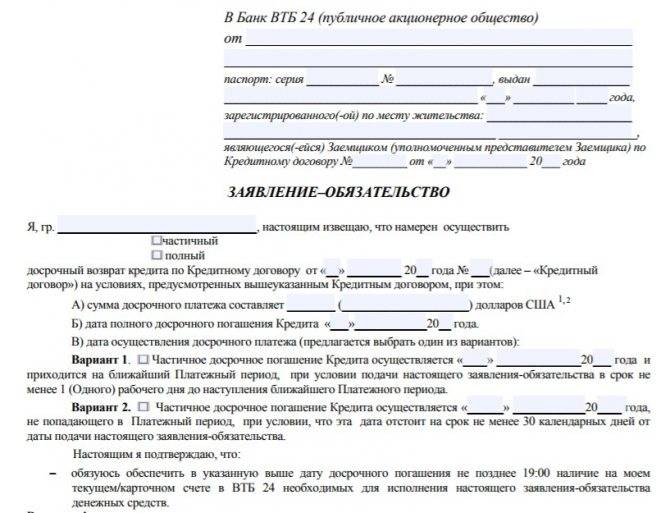

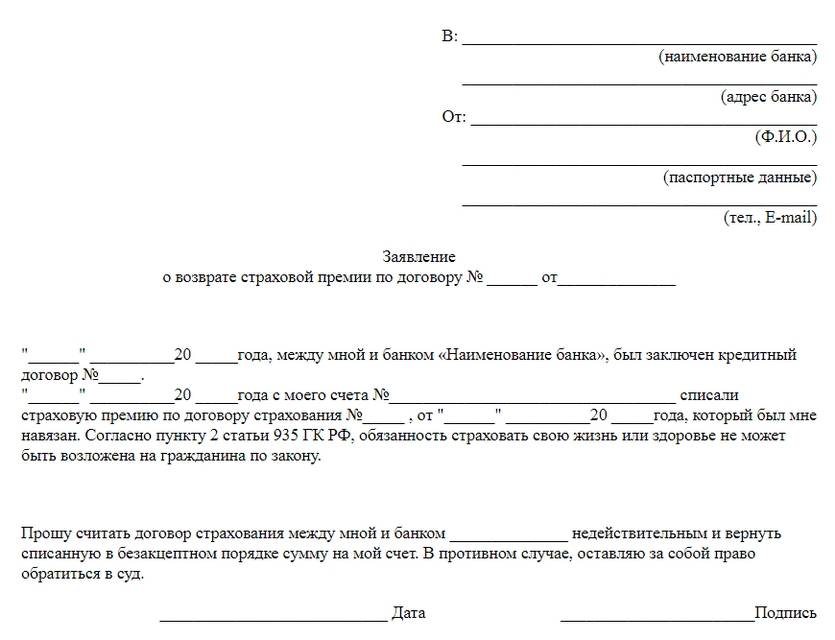

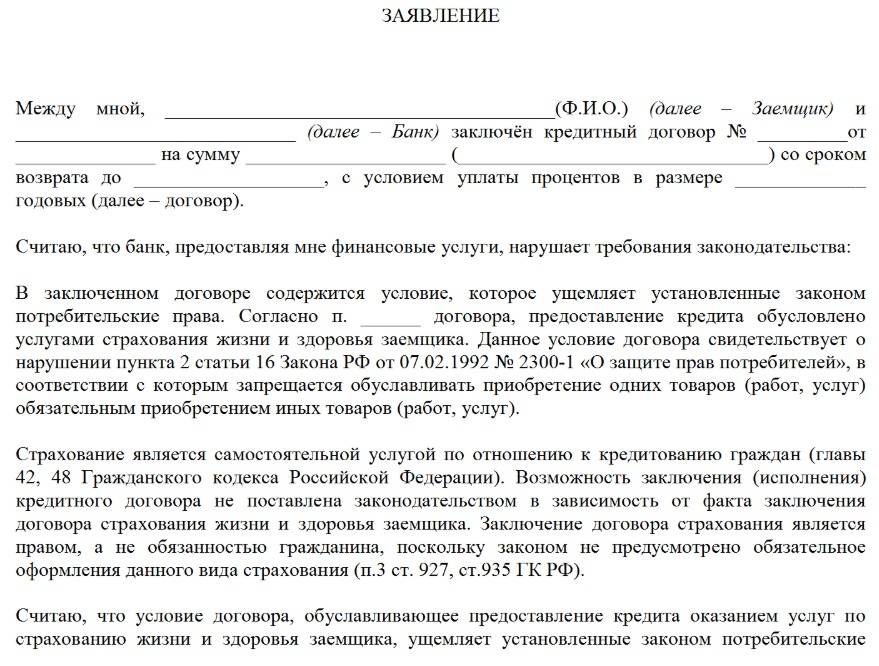

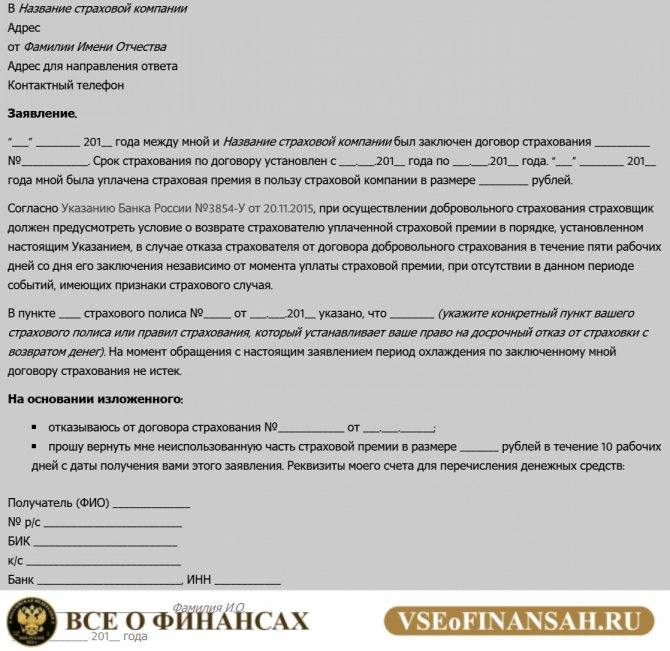

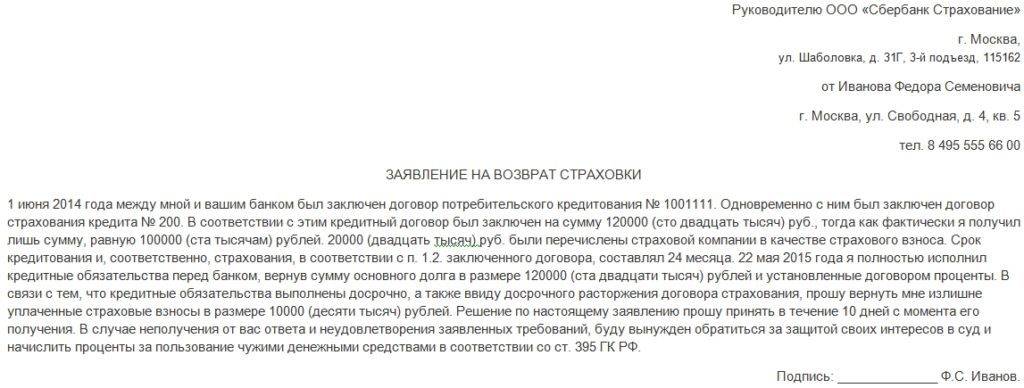

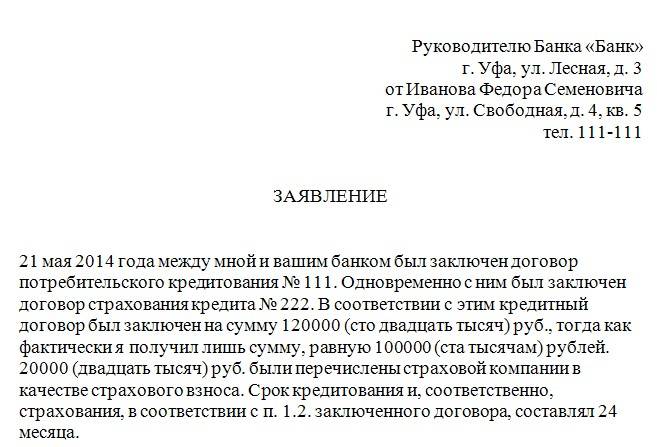

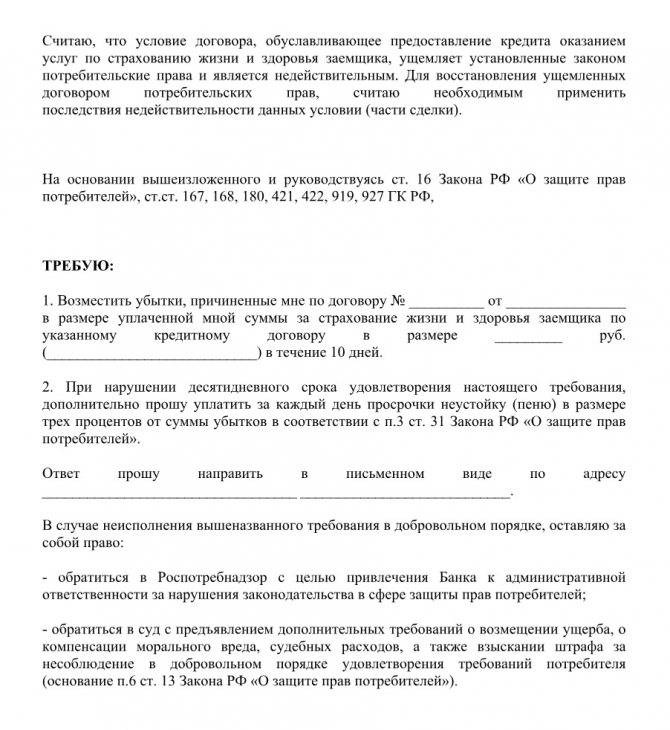

Образец заявления

Заявление о возврате страховой премии заполняется клиентом самостоятельно. Далее представлен образец для заполнения заявления.

Руководителю банка «Название организации»

адрес банка

от (ФИО клиента)

адрес клиента

телефон

Заявление

Между мной и вашей организацией (дата) был заключен договор страхования кредита №_. Сумма полученных средств по кредитному договору составляет ___ рублей, но по факту было выдано ___ . Разница в ___ рублей ушла в расчет стоимости страхового полиса. Срок кредитования как и срок действия страхового полиса составляет __ месяцев.

Мною была полностью погашена задолженность по кредиту (дата). Выплаченная сумма составила ___ рублей с учетом процентов. Поскольку кредитные обязательства были выполнены досрочно и страховой договор был расторжен раньше времени, прошу выплатить мне излишне затраченные средства на страховой полис в размере ___ рублей.

Прошу принять решение по данному заявлению в течение календарных дней с момента его получения. Если за этот срок ответ так и не будет дан, или заявленные мною требования не будут исполнены, я буду вынужден обратиться в судебную инстанцию для защиты своих интересов.

Подпись: (подпись) (фамилия и инициалы).

Если страховка оформлялась не в банке в а офисе страховщика, то необходимо писать заявление именно на эту организацию. Заявление заполняется в двух экземплярах и в письменном виде. Возвращение страховки, обычно, происходит через десять дней после подачи заявления.

Сколько денег вернет страховая компания

На какую сумму рассчитывать после расторжения страхового договора – зависит от обстоятельств, предшествующих расторжению. В соответствии с законодательством РФ, есть ряд возможностей по возврату затраченных на страховку средств, также эти возможности отражены в оферте «Альфа Страхования». Сумма, которую может вернуть СК, напрямую зависит от условий страховки и срока, предшествующего подаче заявления на возврат средств. Если личное страхование произошло одновременно с оформлением кредита, и вы хотите расторгнуть этот договор, то сразу же пишите заявление на отказ от страховки и возврат денег. Дата заявления будет отправной для вычета средств к уплате банком. В ряде случаев вы сможете рассчитывать на возврат полной страховой суммы.

После выдачи кредита

Если личное страхование произошло одновременно с оформлением займа, нужно написать заявление на отказ от страховки и возврат страховой премии. Эту процедуру необходимо осуществить незамедлительно, чтобы сохранить всю сумму страховки за собой. Сумма возврата будет исчисляться пропорционально сроку действия страховки, то есть за период, когда страховка была активна, финансовые средства возвращены не будут, за исключением расторжения договора в период охлаждения

Обратите внимание, что вернуть сумму страховки за залоговое имущество (недвижимость, транспортное средство и т.п.) вы не сможете

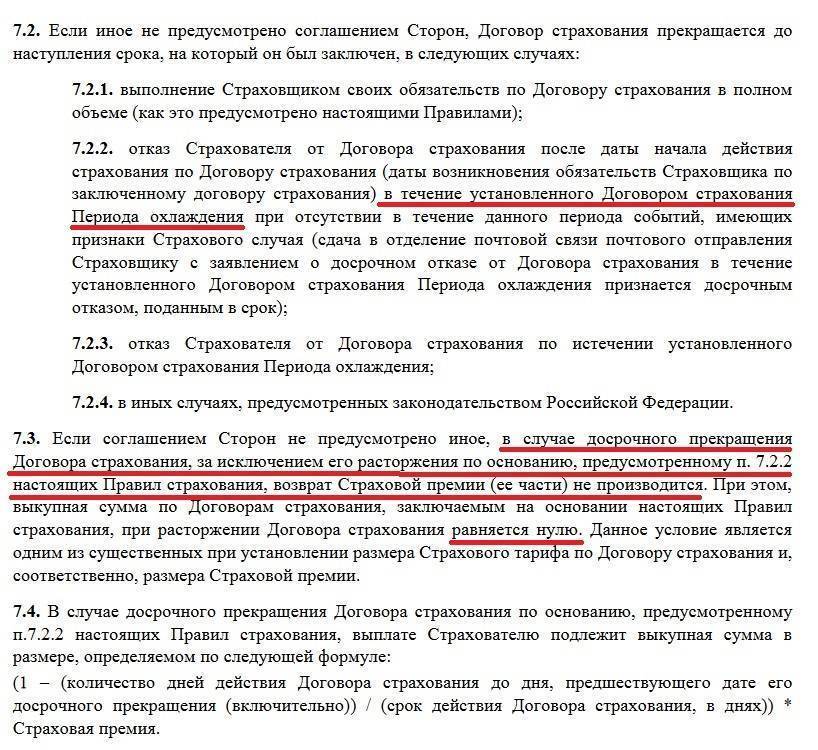

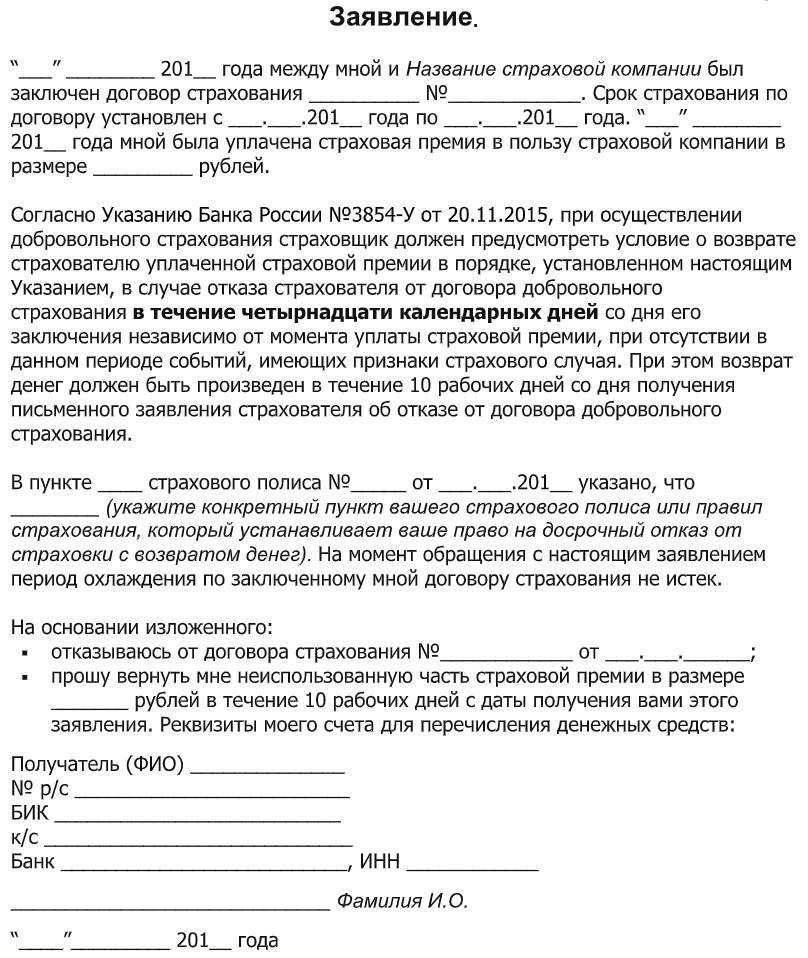

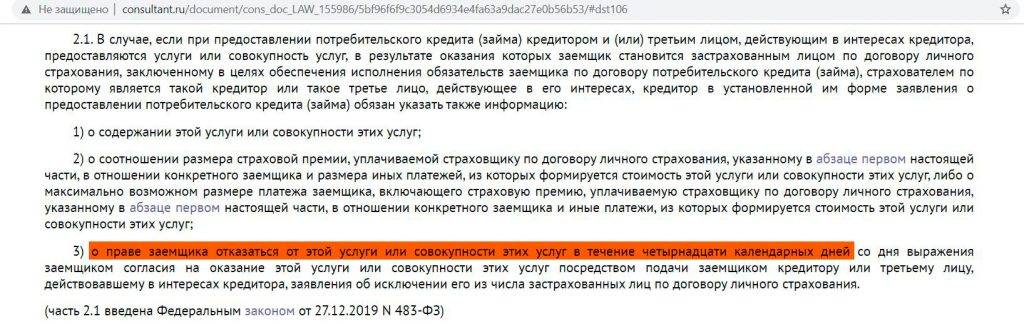

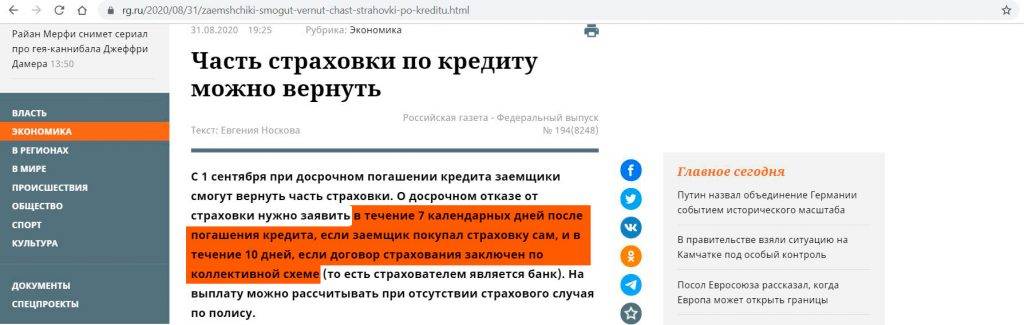

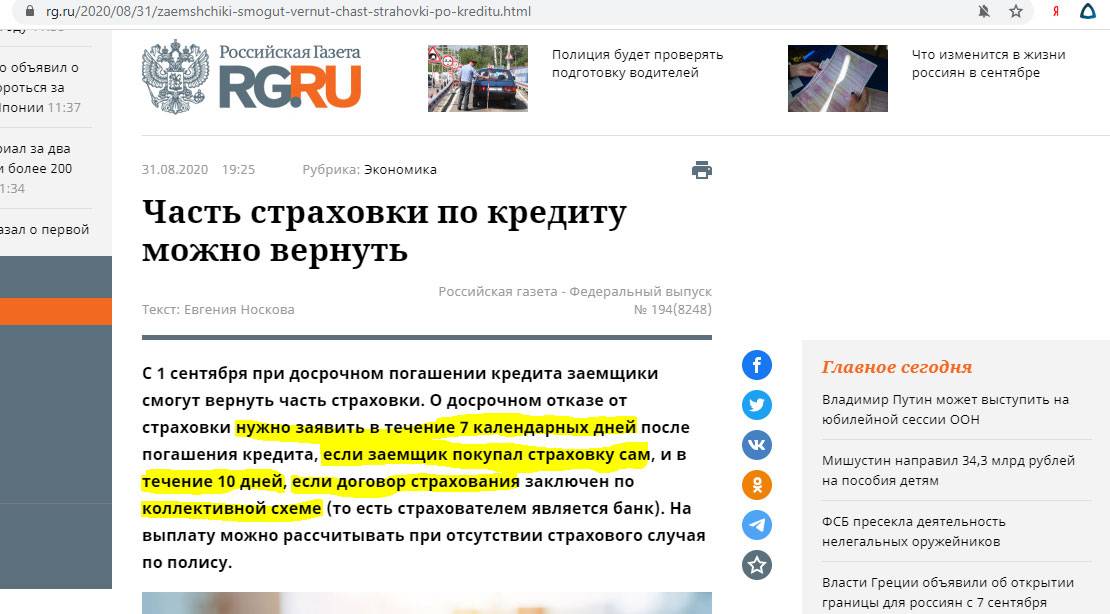

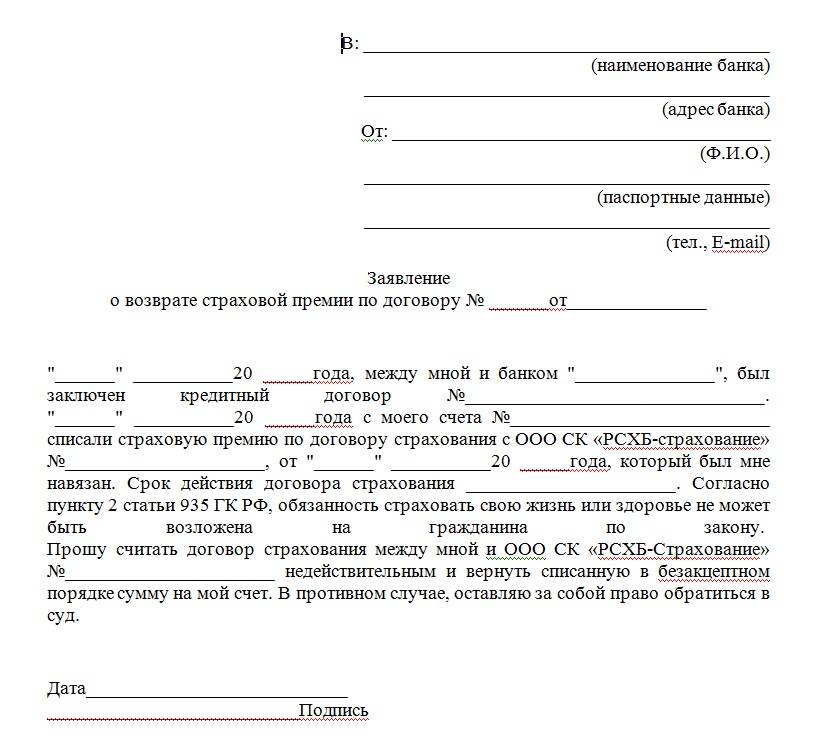

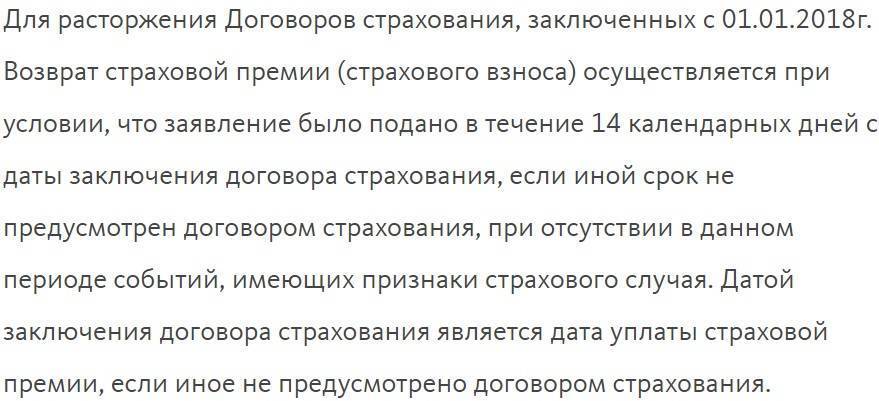

В период охлаждения

В соответствии с законодательством РФ, периодом охлаждения считается 14-дневный срок с момента заключения договора о добровольном страховании. В течение двух недель заемщик имеет право оформить заявление об отказе от страховки, и банк будет обязан данное заявление принять, полностью вернув всю страховую сумму

Обратите внимание, что на законодательном уровне действует запрет на отказ от таких видов страхования, как:

- «зеленая карта» – действуют индивидуальные условия расторжения;

- профессиональная страховка для допуска к работе;

- медицинский страховой полис для путешественника;

- медицинская страховка стандартного образца – для иностранных граждан;

- страховка на залоговое имущество при ипотечном кредитовании.

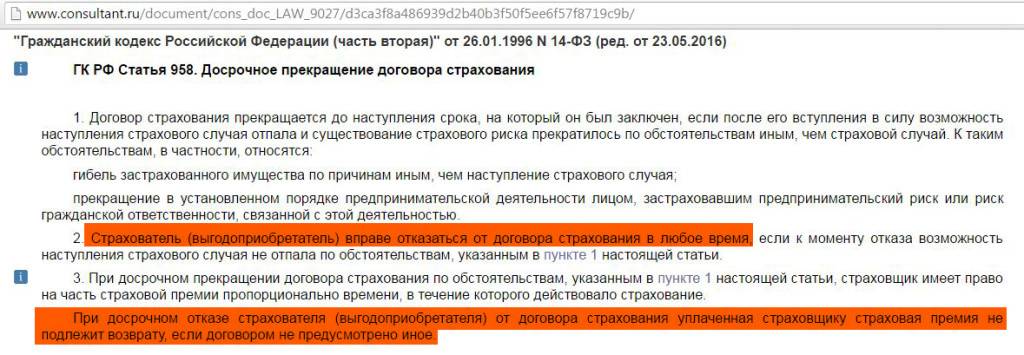

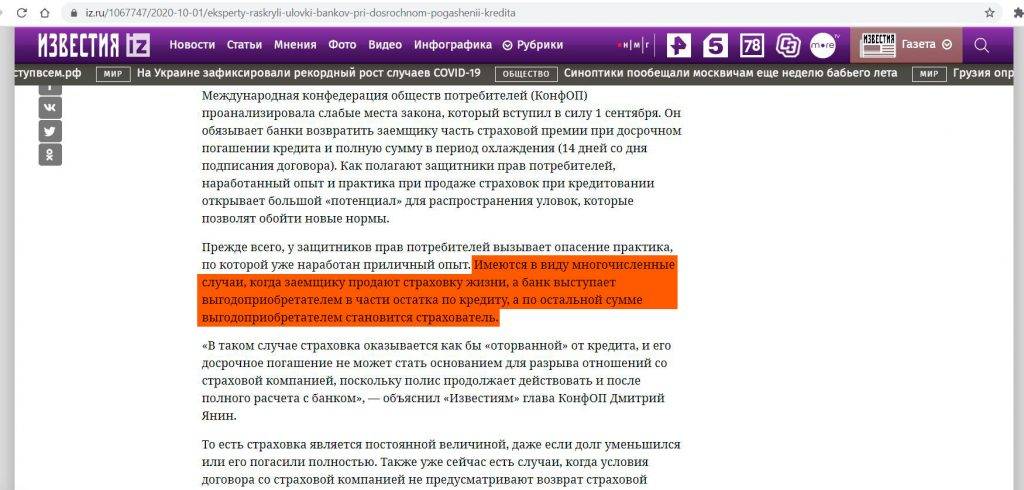

При досрочном погашении

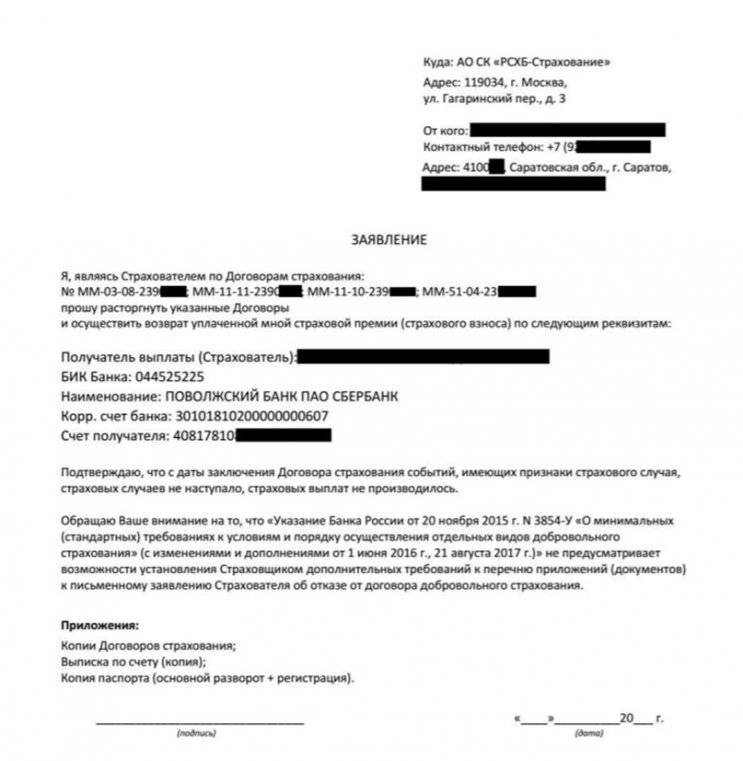

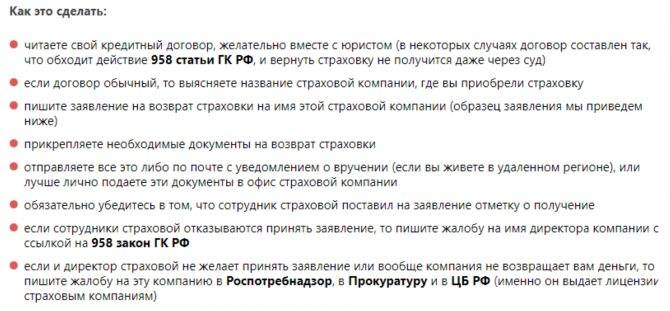

Возврат части страховой суммы теперь законодательно предписан при досрочном погашении займа либо кредита. Для того, чтобы осуществить данную процедуру, заемщик должен соблюсти чёткий алгоритм действий:

- Получить в банке-кредиторе справку о полном погашении долговых обязательств.

- Обратиться в «АльфаСтрахование-Жизнь» со стандартным пакетом документов: справка из банка, договор страхования, паспорт, реквизиты расчетного счета.

- Заполнить заявление о досрочном расторжении договора страхования.

- Получить часть страховой выплаты, в полном соответствии с условиями договора или законодательством РФ.

Согласно ст. 958 ГК РФ, при исключении страхового риска либо страхового случая, страховщик обязан расторгнуть соглашение со страхователем. Таким образом, при досрочном погашении долга перед банком, «АльфаСтрахование-Жизнь» не сможет опираться на вероятность наступления страхового случая ввиду отсутствия рисков.

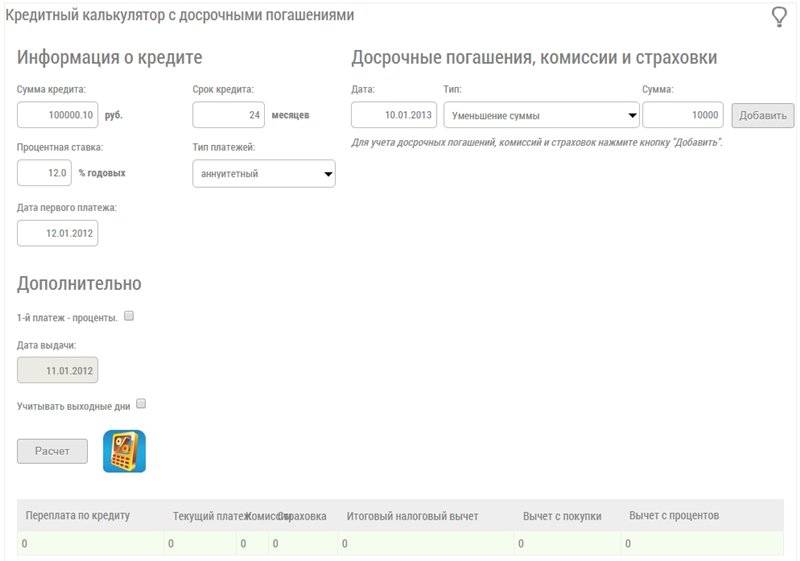

Перерасчет суммы возврата производится по такой формуле: Sv=t/S*T, где Sv – сумма к возврату, t – количество дней, оставшихся до прекращения договора, S – сумма страхового взноса, T – срок, на который было заключено страховое соглашение.

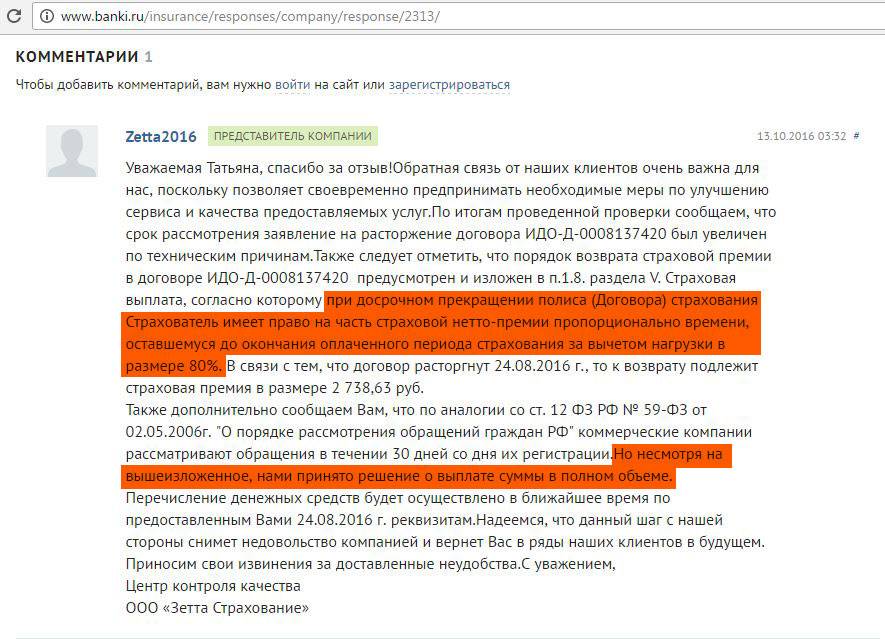

При отказе СК в приеме данного заявления, либо при отказе в выплате остаточной суммы страховки, необходимо обратиться в Роспотребнадзор или суд.

При оплате задолженности

Возврат страховой премии, а также ее части, после полной оплаты долга по кредиту либо займу невозможен. В данной ситуации страховщик считается полностью выполнившим свои обязательства перед страхователем, несмотря на то, что страховой случай так и не наступил. Таким образом, страхователь не может требовать отказ от страховки и ее возврат после окончания срока действия соответствующего соглашения. Исключение возможно лишь при заключении страхового соглашения на более долгий срок, чем действие кредитных обязательств перед банком. В таком случае, после полного погашения кредита или займа, заемщик может обратиться в «АльфаСтрахование-Жизнь» и истребовать оставшиеся неиспользованными средства. Для этого требуется так же заполнить заявление установленной формы и предоставить пакет документов, указанный выше

Обратите внимание, что заявление на возврат подаётся в страховую компанию лично

Условия для возврата страховки по кредиту в «АльфаСтрахование»

Главным условием возврата 100%-ной суммы страхового вознаграждения является уведомление страхового агента в установленный законодательством срок для расторжения договоренностей. Страховщик по собственной инициативе имеет право увеличить срок для аннулирования соглашения.

Согласно Указанию Центробанка № 4500-У от 21 августа 2017 года в Указание Центробанка № 3854-У от 20 ноября 2015 года внесены изменения об увеличении срока «периода охлаждения». Минимальный срок обращения по поводу аннулирования соглашения составляет две недели (14 календарных дней).

Такой льготный срок действует для большинства видов страховок, за исключением:

- приобретаемых для поездок за пределами страны (для покрытия медицинских расходов в случае необходимости);

- полиса «Зеленая карта», для которой установлены отдельные правила отказа (указываются в заключаемом договоре);

- требуемых для осуществления конкретной профессиональной деятельности (например, без договора страхования к работе не будут допущены нотариусы, аудиторы и т.д.);

- отсутствия российского гражданства, когда оформлено соглашение медицинского страхования, если оно было заключено для получения патента либо для трудоустройства.

Получение кредита не входит в указанный перечень исключений, поэтому возврат страховки возможен и является законным.

Срок для обращения по поводу возврата страхового платежа, уплаченного гражданином по программе «АльфаСтрахование», также составляет две недели или 10 рабочих дней. Увеличение срока подачи заявления не предусматривается, если иное не отражается в договоре или иных актах страховой компании.

Как правило, между гражданином и СК «АльфаСтрахование» заключается типовой договор об оказании услуг, поэтому увеличение периода охлаждения там не предусматривается.

Для возврата страховой премии, уплаченной согласно договору с компанией, заемщику необходимо одновременно соблюсти два условия:

- Обратиться к страховщику с заявлением о прекращении действия соглашения в срок, не превышающий двух недель с даты фактической оплаты его услуг.

- Не допустить возникновения страховой ситуации, при которой страховщик обязан на основании заключенного соглашения произвести выплаты в пользу застрахованного лица.

Любые признаки страхового случая, зафиксированные страховой организацией, а равно и упущение законодательно установленных сроков обращения с заявлением об аннулировании ранее заключенного соглашения, являются основанием для отказа страховщика вернуть полученную премию.

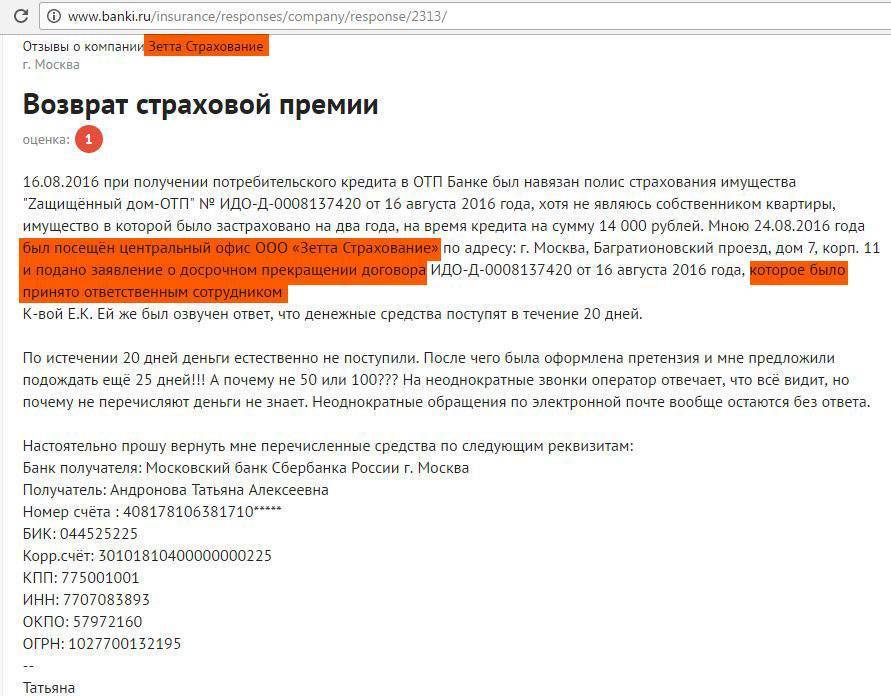

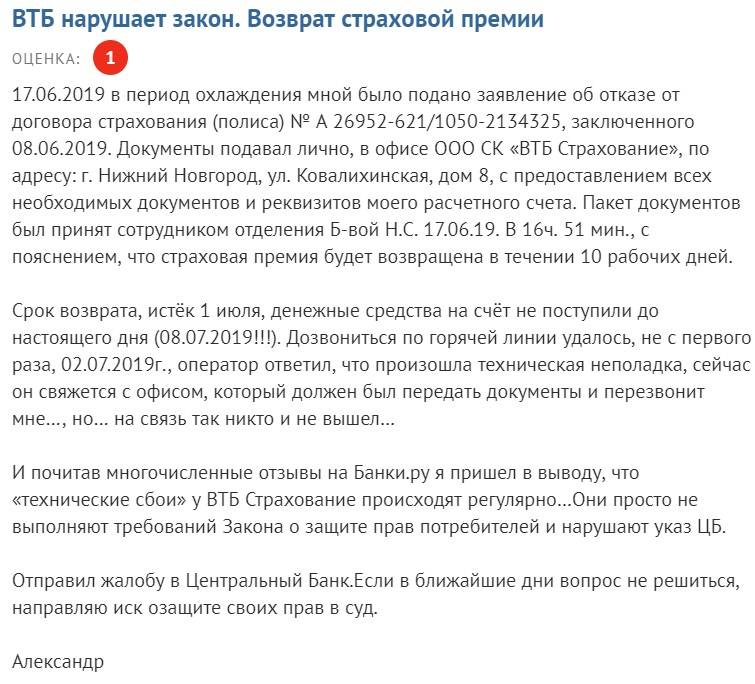

Что делать, если страховая отказала в возврате денег

Несмотря на то, что процедура отказа от страховки и возврата средств абсолютно законна и прописана в Гражданском Кодексе РФ, встречаются случаи отказа страховщика в принятии заявления или возврате остаточных средств. В таком случае страхователю необходимо потребовать в страховой компании письменный отказ от принятия заявления либо возврата неиспользованных денежных средств.

С данным документом, а также с полным пакетом документов, подтверждающим наличие страховки в данной компании, необходимо обратиться в Роспотребнадзор либо в судебную инстанцию. Как правило, если основания для отказа от страховки и возврата законны, страхователь сможет восстановить свои законные права и взыскать денежные средства со страховщика.

С помощью Роспотребнадзора

При возникновении конфликтной ситуации со страховой компанией в первую очередь стоит написать жалобу в Роспотребнадзор, не торопясь подавать исковое заявление в суд. В простых случаях, когда отказ СК «АльфаСтрахование-Жизнь» в возврате средств не имеет законных оснований и сотрудники не могут мотивировать отказ, требования Роспотребнадзора будет вполне достаточно для решения спорной ситуации.

Чтобы обратиться в данную инстанцию, вы можете выбрать один из удобных способов:

- Лично обратиться в местное представительство Роспотребнадзора своего региона.

- Оставить заявление на сайте ведомства.

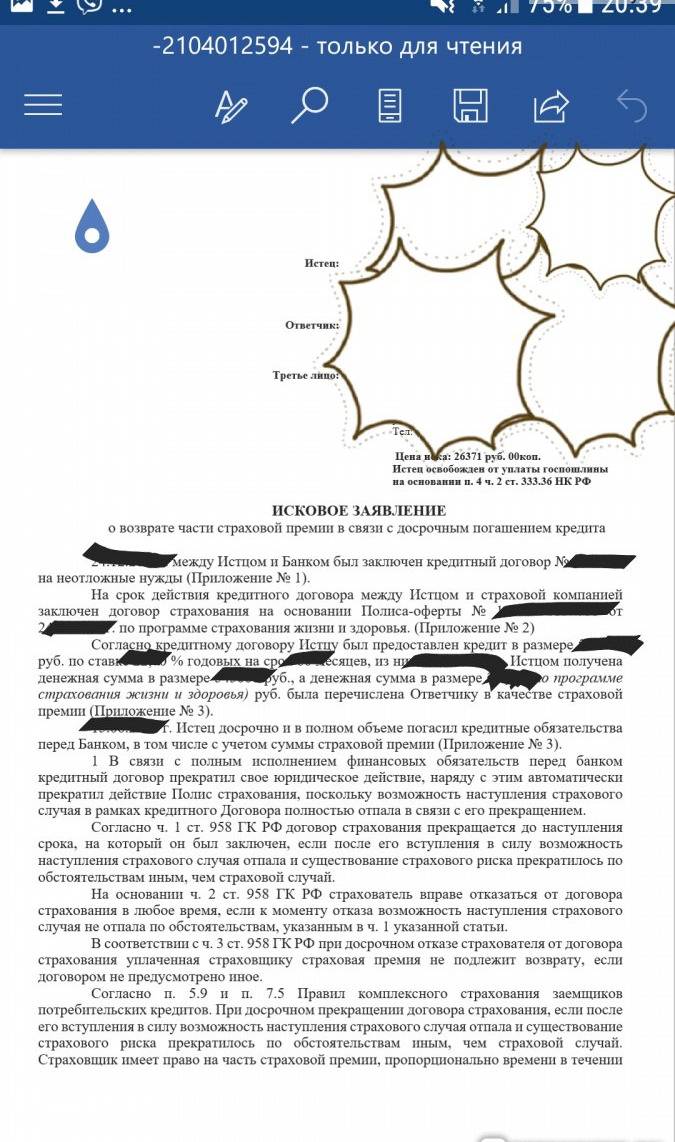

Обращение в суд

Как правило, страховщики, в том числе «АльфаСтрахование-Жизнь», хорошо «застрахованы» от влияния Роспотребнадзора. В таких случаях, когда ведомство не смогло качественным образом воздействовать на страховщика, необходимо обратиться в суд.

Обратите внимание, отсудить денежные средства у банка довольно сложно, о чем говорит обширная судебная практика. В первую очередь самостоятельно изучите документы, а затем обратитесь за консультацией к юристу по финансовому праву

Без квалифицированной помощи среднестатистический заемщик не добьется в суде успеха.

Для подачи искового заявления в суд вам потребуется найти суд, который отвечает за регион, где зарегистрирована страховая компания, собрать полный пакет документов с доказательствами недобросовестности страховщика, а также оплатить госпошлину установленного налоговым законодательством размера.

Избежать подобных ситуаций можно, если внимательно изучать договор перед его подписанием либо делать это в присутствии юриста.

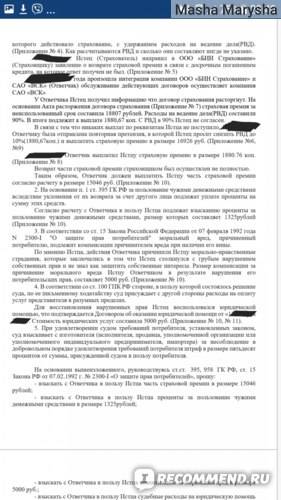

«Сбербанк» — Возврат денег за страховку через суд

Отказ Сбербанка вернуть денежные средства, оплаченные в качестве страховой премии, а равно оставление заявления без ответа в разумный срок является основанием для обращения за защитой в судебном порядке.

Рассмотрение страховых споров имеет ряд особенностей, в том числе:

- применение Закона РФ «О защите прав потребителей», в том числе в части освобождения от госпошлины, компенсации морального вреда, взыскания штрафа в размере 50% от суммы удовлетворенных требований, возложение на страховщика обязанности по предоставлению доказательств отсутствия вины, территориальная подсудность по усмотрению истца (место жительства или заключения договора);

- взыскание процентов по ст. 395 ГК РФ за период с момента направления заявления по день фактического исполнения обязательств;

- компенсация судебных расходов, в том числе по направлению претензии, оплату услуг представителя.

Обратите внимание, на соблюдение претензионного порядка – это позволит доказать, что требования по возврату страховки не были исполнены страховщиком в добровольном порядке.

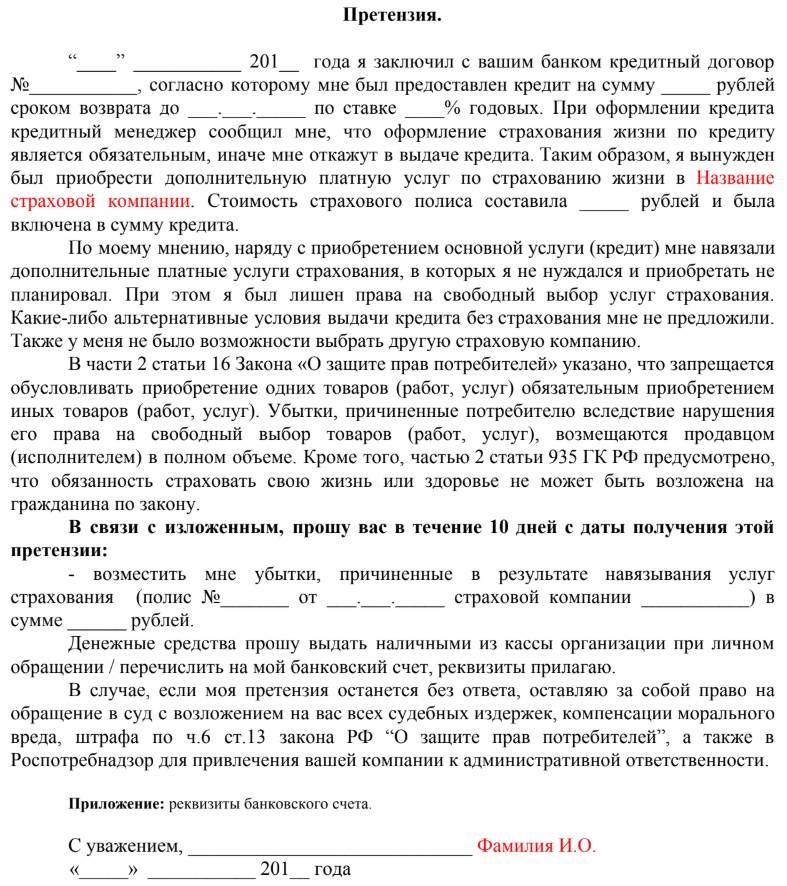

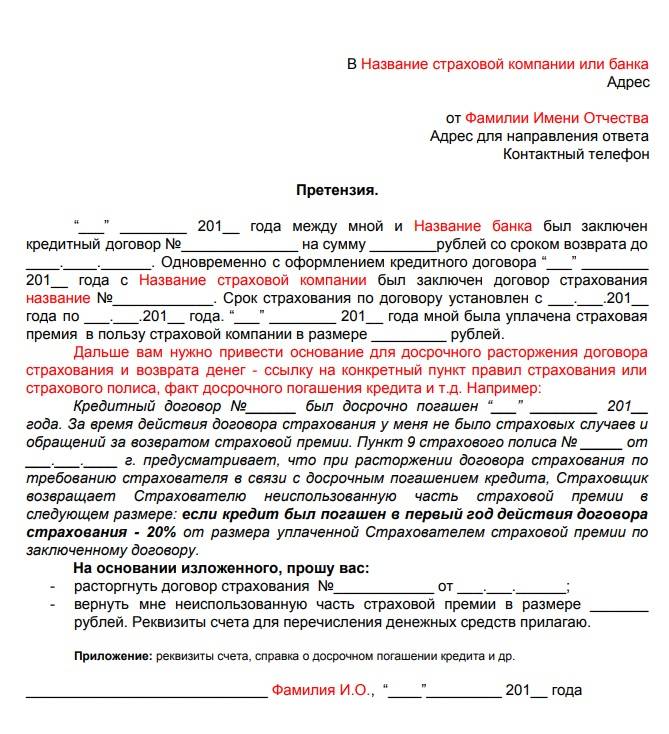

Скачать бланк досудебной претензии:

Если заявление о расторжении было подано в период охлаждения, дело не составляет особой сложности и судебная практика складывается таким образом, что деньги за страховку взыскивают в полном объеме.

Вместе с тем при отсутствии юридического образования составить грамотно исковое заявление в суд, правильно сформировать правовую позицию и рассчитать проценты за пользование денежными средствами по ст. 395 ГК РФ достаточно проблематично. Обратитесь к компетентному специалисту, который поможет составить претензию и исковое заявление, а также защитит интересы в суде.

Важно! Если гражданин отказывается от страхования, и Сбербанк дает отрицательный ответ по кредиту или устанавливает повышенные процентные ставки, его действия признаются правомерными. Согласно законодательству, кредитор может отказывать в выдаче займов без объяснения причин.

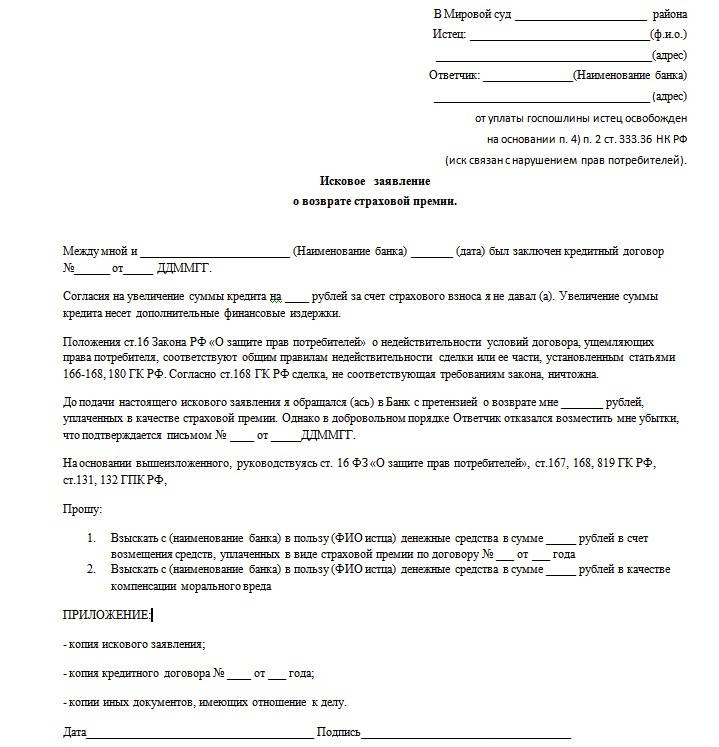

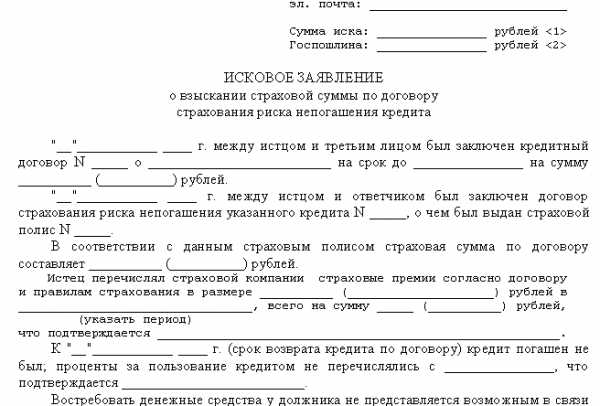

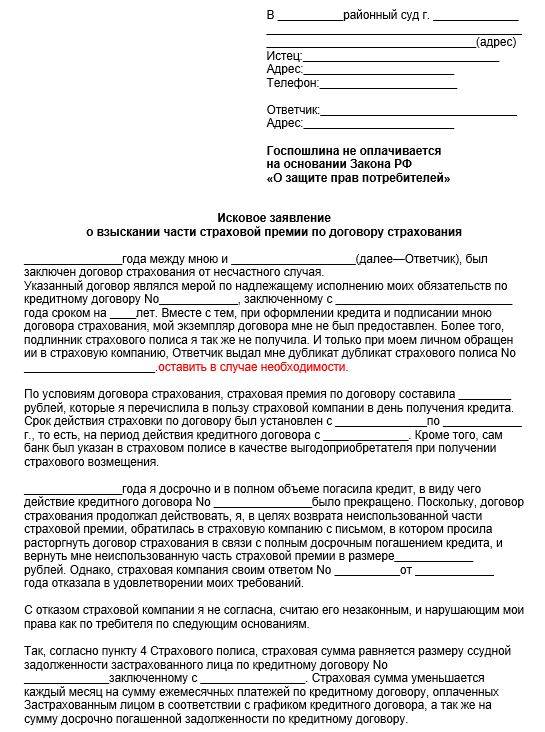

Порядок действий при возврате страховки через суд выглядит следующим образом:

- Составляется исковое заявление. Унифицированной формы иска нет, но оно должно соответствовать требованиям ст. 131 ГПК РФ по содержанию.

- Если сумма исковых требований менее 50 000 руб., иск подается в мировой суд. В остальных случаях – в районный по месту регистрации ответчика, а при отсутствии такой возможности – по адресу прописки истца.

- Сторонам рассылаются уведомления с датой первого судебного заседания.

- Истец посещает судебное заседание, при необходимости предоставляет дополнительные доказательства своей правоты.

- По окончании рассмотрения дела судом оформляется решение.

Рассмотрение дела в мировом суде займет 1 месяц, в районном – до 3 месяцев, но при наличии очевидных фактов нарушений законодательных норм истцом решение суда может быть оформлено за одно заседание.

Срок вступления судебного решения составляет 30 дней с момента оглашения резолютивной части. Если оно не устраивает истца, он может обжаловать его в апелляционном порядке. После вступления решения в силу возможна только кассация.

Какие документы нужны для подачи в суд?

Вместе с иском гражданину необходимо представить в суд такой комплект документов:

- паспорт;

- направляемое ранее заявление на возврат;

- кредитный договор;

- договор страхования;

- письменный отказ в возврате премии;

- квитанция об оплате госпошлины;

- справка о досрочном погашении займа.

Секретарь суда с представленных документов снимает копии, оригиналы отдаются владельцу.

Как составить исковое заявление в суд?

Для оформления иска рекомендуется скачать готовый бланк, при заполнении понадобятся следующие данные:

- Наименование суда.

- Ф.И.О. истца, адрес регистрации.

- Наименование и адрес ответчика – указывается название СК.

- Описание обстоятельств со ссылками на законодательные нормы, которые были нарушены страховщиком при отказе.

- Исковые требования – возврат страховки в полном размере или пропорционально количество дней, когда она действовала. Расчет производится истцом самостоятельно.

- Опись прилагающихся документов.

- Дата составления и подпись.

Заявление желательно составить в двух экземплярах – один отдать в суде для рассмотрения, а на втором попросить секретаря поставить отметку о принятии и оставить себе.

Чтобы все наверняка было составлено верно и подобных проблем не возникло, рекомендуется привлечь опытного юриста. Специалист поможет оформить все необходимые документы и будет сопровождать весь процесс до результата.

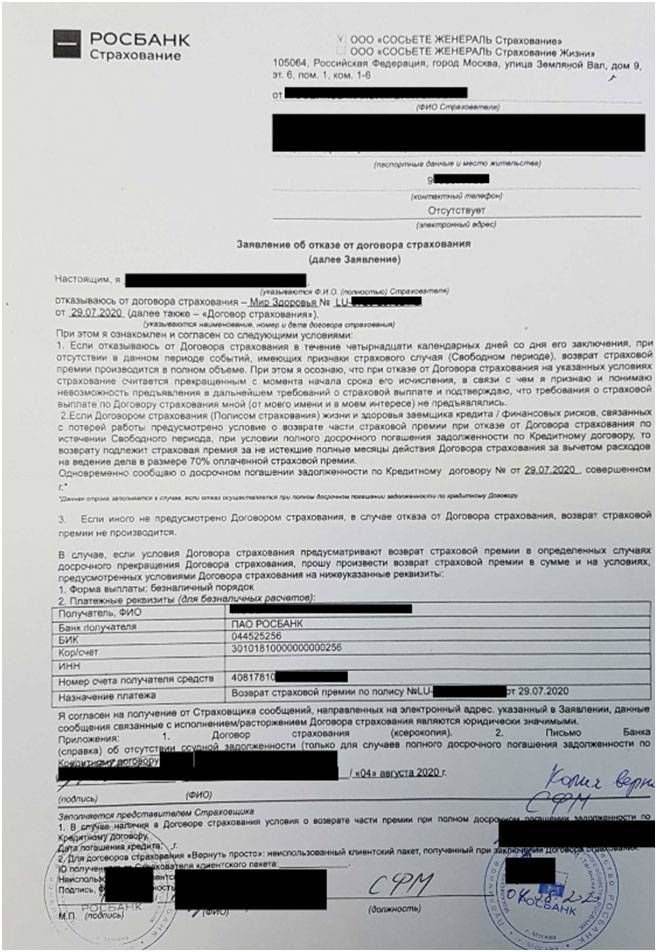

Порядок действий при возврате страховки

Итак, вы убедились, что страховая компания предусматривает возврат средств по ипотеке вам как заемщику. Чтобы запустить процесс, необходимо обратиться в страховую компанию и написать соответствующее заявление. К этому моменту обременение с объекта ипотеки должно быть уже снято.

Помните! Обращаться за возвратом в банк не имеет смысла. Банк только выдает заем и не возвращает страховые премии.

На официальном сайте страховой компании вы найдете полный список документов, необходимых для возмещения, а также бланк заявления и порядок действий для осуществления возврата, адреса и телефоны страховой компании в вашем городе.

Рассмотрим случаи, когда заемщик вправе вернуть страховку по ипотеке.

При плановом погашении

Вы не можете вернуть средства, уплаченные страховой компании, при плановом погашении кредита, если иное не предусмотрено условиями страхового полиса. Даже если страховой случай ни разу не наступил. Возврат средств по ипотеке возможен при досрочном погашении.

При досрочном погашении

Если вы погасили кредит досрочно, за 1 год или за 10 лет до истечения срока ипотеки, вы вправе рассчитывать на возврат той части страховых премий, которая была уплачена вперед за неиспользованные годы. Когда долг перед банком выплачен, обременение с объекта снято, вы можете обращаться с заявлением в страховую компанию за возмещением, если это было предусмотрено в договоре страхования. Список документов смотрите ниже в главе «Необходимые документы».

По причине смерти заемщика

Если смерть заемщика будут признана страховым случаем и на его имя оформлено страхование жизни и здоровья, то страховая компания выплатит все долги перед банком по ипотеке. В таком случае возврат части денег по страховым премиям невозможен.

В случае если страховки не было, все обязательства по выплате основного долга и процентов банку переходят наследникам в полном объеме. До момента вступления в наследство все права и обязанности новых собственников будут приостановлены.

Эти и другие вопросы, возникающие в случае наступления смерти заемщика, можно решать в индивидуальном порядке, обратившись в банк и страховую компанию, и выбрать тот вариант, который наиболее отвечает возможностям вступивших в права наследников.

При рефинансировании кредита

В этом случае придется учитывать не только сложную схему рефинансирования, но и условия возврата или продления страховки при переносе ипотеки в другой банк, например, из Альфа-Банка в Сбербанк.

- Вы можете продлить полис страхования, если страховая организация аккредитована новым банком. Впоследствии при желании вы сможете спокойно получить возврат.

- Вы можете расторгнуть договор и вернуть уплаченные в качестве страховых премий деньги, если в новом банке ваша старая страховая не аккредитована, или вы вообще не хотите больше страховаться.

Имущественное страхование – обязательный элемент рефинансирования ипотеки, т. к. недвижимость остается в залоге у банка.

Обычно на сайте банка (в Сбербанке в разделе Кредиты – Рефинансирование кредитов) вместе с условиями переноса или пересчета условий кредита указан и алгоритм действий со страховкой.

При рефинансировании заключается новый договор. После того, как первая кредитная линия закрыта, и банк выдал справку о полном погашении, можно вернуть деньги за оставшийся срок неиспользованной страховки с удержанием расходов на ведение дела.

Помните! Если вы рефинансируетесь в своем же банке (Сбербанк-Сбербанк), возможно, страховка автоматически продляется, потребуется только уведомить страховую о смене номера договора.

Можно ли вернуть страховку «АльфаСтрахование», если кредит закрыт в срок?

В соответствии с п. 5.5 Раздела 5 и п. 7.4 Раздела 7 Условий № 2 при оформлении Полиса-Оферты АльфаСтрахования, выплата кредитных обязательств в срок без наступления страхового случая не является основанием для возвращения страхователю суммы страховой премии.

Соглашение между физическим лицом и страховщиком прекращает свое действие на основании п. 7.1 Раздела 7 Условий № 2, при этом договорные обязательства признаются полностью выполненными. Возврат страховой премии не допускается.

Аналогичные положения устанавливаются федеральным законодательством, поэтому судебные разбирательства по поводу таких споров могут закончиться только вынесением решения с отказом удовлетворения требований заявителя.

Денежные средства являются доходами страховщика.

Таким образом, отказ СК в возврате денег после своевременного погашения кредита, является законным.