Какие факторы влияют на вероятность получения еще одного кредита, если уже есть один или более. На что смотрят банки

Итак, на вас имеется обязательство по выплате долга банковской организации, но есть потребность еще в одном. Что делать в таком случае? Где взять кредит, если уже есть кредит – таким вопросом задается не так уж мало граждан нашей страны. Вариант получения второго займа является вполне реальным. Естественно, при подаче заявления для того, чтобы принять решение, специалисты организации, в которую вы будете обращаться, должны учитывать некоторые обстоятельства.

Так, основными факторами, которые будут приниматься во внимание при подаче заявления, следующие:

Уровень заработной платы заявителя. Данный показатель рассматривается таким образом – если по условиям уже оформленных кредитов у вас остается не меньше, чем половина заработной платы, в таком случае вероятность положительного решения возрастает;

Имеющаяся кредитная история. Все бывшие и текущие займы, сроки их погашения, задержки, отсутствие выплат – эта информация о каждом заемщике сохраняется в течение 15 лет. Стоит отметить, что сведения о вашей кредитной истории будут содержать даже незначительные факты опозданий с выплатами. Если все свои погашения вы выполняли в положенные сроки, то ответ на вопрос дадут ли кредит, если есть кредит скорее всего будет положительным;

Наличие российского гражданства, а также места постоянной регистрации;

Возможность привлечь к получению второго кредита поручителя;

Наличие дополнительных источников дохода кроме основного. Разумеется, в таком случае надо будет предоставить документальное подтверждение его получения;

Наличие у заемщика семьи, детей (и их количество), иждивенцев – чем больше человек кредитор содержит на свой доход, тем меньше вероятность получения второго, третьего и прочих кредитов;

Уровень дохода супруги или супруга заемщика в случае их наличия;

Наличие в собственности движимого имущества (транспортных средств, драгоценных вещей, прочих материальных ценностей);

Наличие недвижимого имущества у потенциального кредитора. Это могут быть дом, квартира, прочие конструкции и сооружения;

Назначение кредита, который еще находится в стадии погашения. В том случае, если он является целевым, к примеру, получен для приобретения жилья, то получение второго, который будет потребительским, вполне возможно;

Наличие неиспользованной части материнского капитала

Такой фактор больше будет приниматься во внимание, если второй кредит будет оформляться на те нужды, на которые законом позволяется его использовать. В частности, это может быть целевой кредит, основным назначением которого будет улучшение жилищных условий, приобретение объекта недвижимости, произведение ремонта и т.д.;

Возраст заемщика – многие банки имеют ограничения

Конечно, они больше относятся к пожилым людям, но каждая организация вправе самостоятельно устанавливать любые рамки для определения возможности вынесения решения (условия кредитования для пожилых людей);

Банковская организация, в которой оформлен первый кредит. В данном случае имеется ввиду ситуация, когда заемщика интересует вопрос, можно ли взять кредит, если уже есть долговое обязательство в этой же организации. Определенные банки идут на такой шаг, но менее охотно. С другой стороны, при оформлении следующего кредита в том же банке юридическое лицо будет иметь двойной риск – в случае каких-либо обстоятельств, препятствующих погашению обязательства, будет понесен убыток в размере обоих займов;

Оформление страхования. В данном случае при подаче заявления на определенные виды займов банки часто в перечне необходимых документов указывают страховое свидетельство. Это может быть как страхование жизни, так и страхование здоровья. В случае каких-либо ситуаций (смерти заемщика, его болезни, в связи с которой он частично или полностью теряет трудоспособность), выплата по страховке может частично или полностью покрыть сумму долгового обязательства.

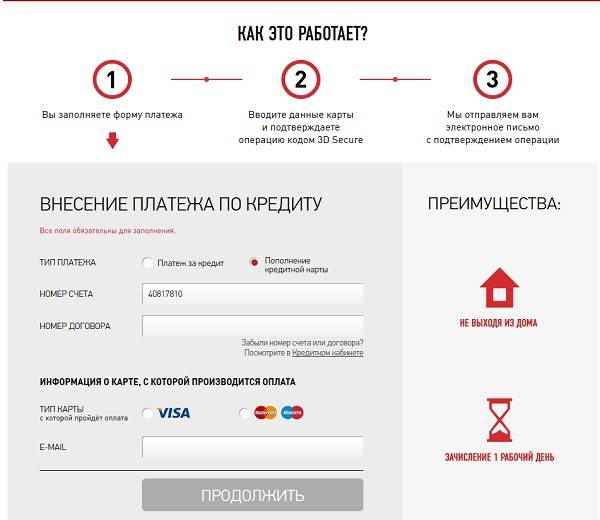

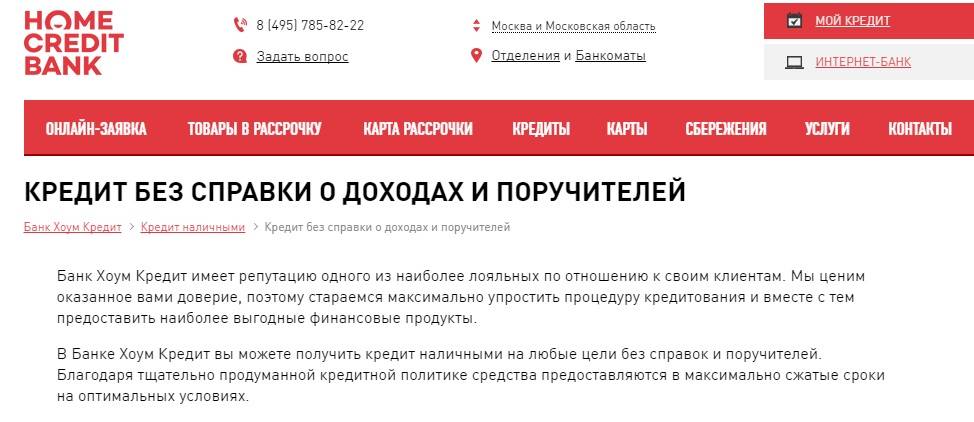

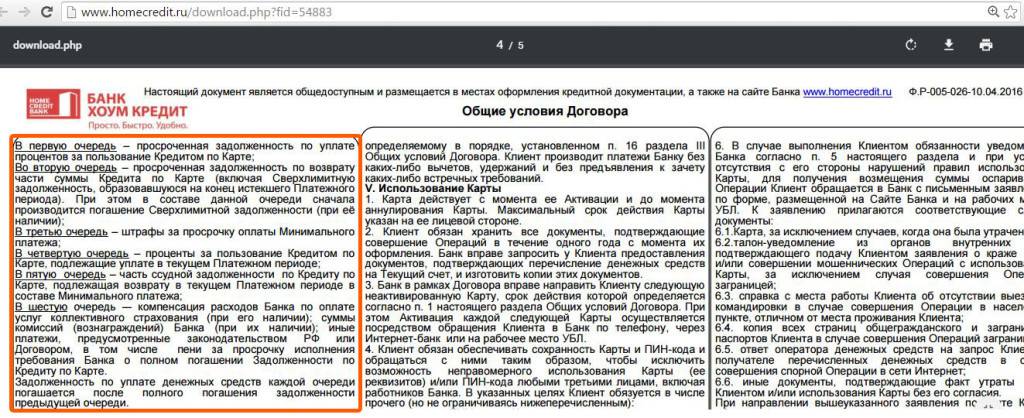

Необходимые документы

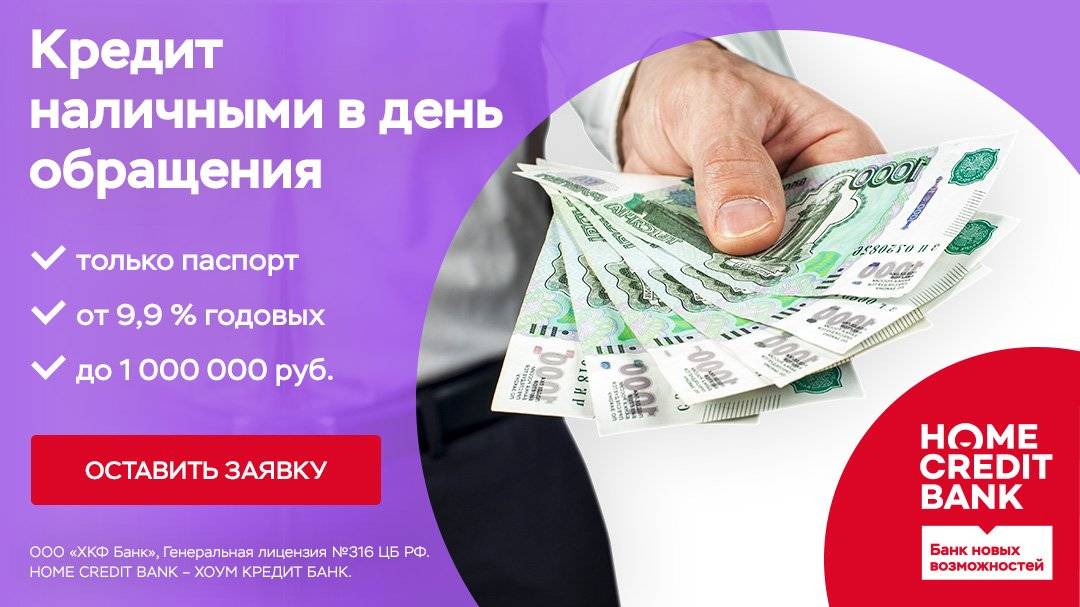

В перечень обязательных документов, необходимых для получения займа, входит только паспорт и заявление-анкета. Анкета заполняется клиентом самостоятельно в процессе оформления онлайн-заявки. При посещении банка сотрудник распечатывает заполненное заявление заёмщика из программы и передаёт клиенту на подпись.

Чтобы увеличить шансы на одобрение кредитной заявки, можно предоставить в банк один из следующих документов:

- справка по форме 2-НДФЛ за последние 12 месяцев;

- справка о размере заработной платы по форме работодателя, заверенная печатью организации (в документе должны быть отражены сведения за последние 3 месяца);

- пенсионное удостоверение или справка о размере пенсии, выданная территориальным органом ПФР;

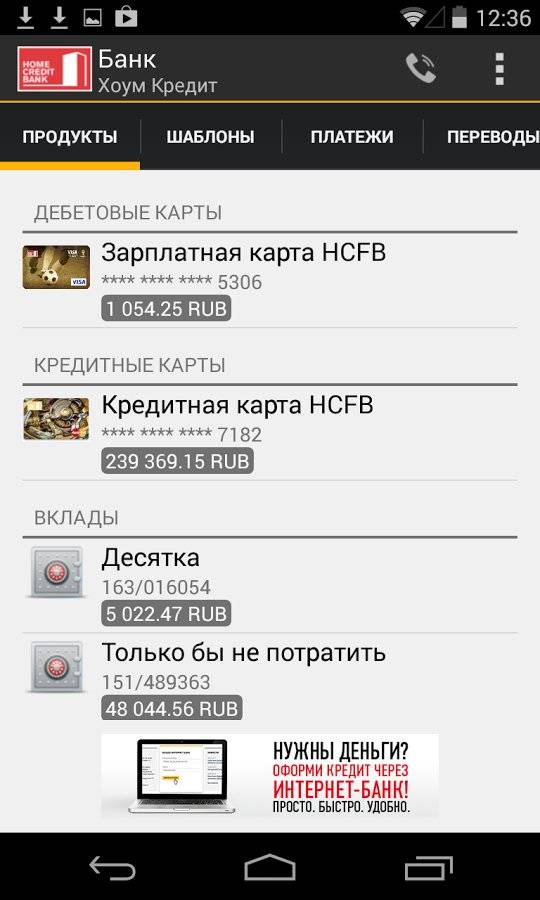

- выписка по текущему или карточному счёту, отражающая зачисления заработной платы или пенсии за последние 12 месяцев (допускается предоставление выписки, распечатанной из интернет-банка);

- выписка по индивидуальному лицевому счёту, заверенная территориальным органом ПФР.

Срок действия каждого из указанных документов — 1 календарный месяц. Справки и выписки предоставляются в оригинале при подаче заявки через отделение ХКБ.

Если клиент хочет оформить кредит наличными в Хоум Кредит Банке дистанционно, у него также есть возможность подтвердить доход и повысить вероятность одобрения. Для этого необходимо во время подачи заявки авторизоваться на портале «Госуслуги», запросить выписку из Пенсионного Фонда об остатке на индивидуальном лицевом счёте и подтвердить передачу данных в банк при помощи одноразового пароля из СМС.

Сведения поступят в систему ХКБ моментально. Такой альтернативный способ подтверждения дохода заменяет собой предоставление справок и выписок на бумажном носителе.

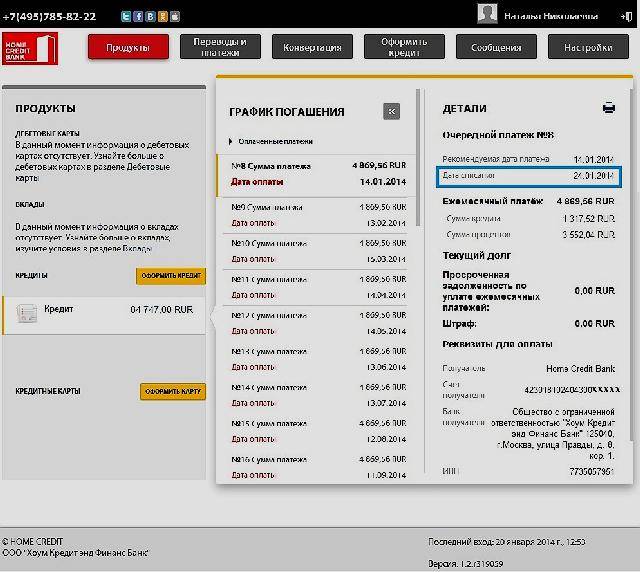

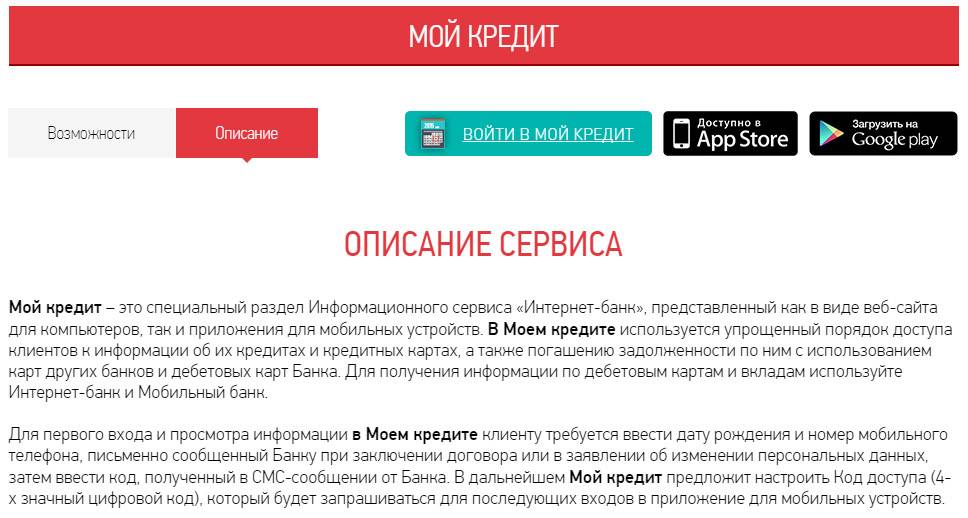

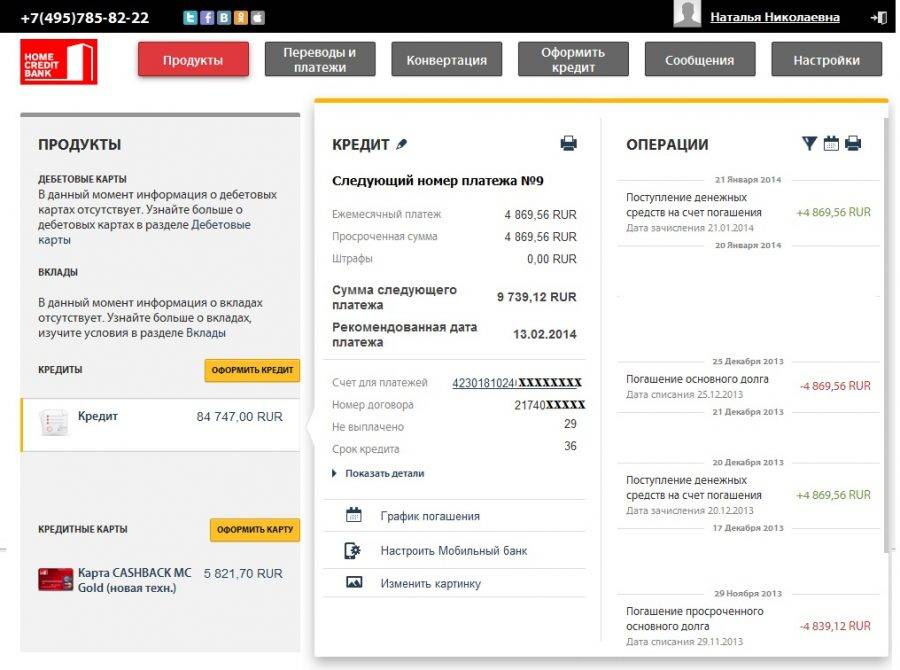

Как получить второй кредит в Хоум Кредит

Принцип оформления второго займа в Хоум Кредит, пожалуй, никак не отличается от процедуры оформления первого — требуется подать заявку, указав в ней информацию по уровню дохода и паспортным данным (выписки со счета о размере ежемесячного дохода, инициалы, справки с места работы и т.д.). Далее заёмщику остается ожидать решения службы безопасности Хоум Кредит и в случае одобрения обратиться в ближайший отдел Хоум Кредит и заверить договор личной подписью.

Существует несколько «неписанных» правил для тех, кто желает оформить второй кредит в Хоум Кредит с действующим:

- Заявка на потребительский кредит при наличии кредитной карты рассматривается как оформление второго кредита. Этот нюанс забывают многие заёмщики, у которых есть или были незначительные просрочки — их несвоевременные погашения задолженности по карте уменьшают шансы на одобрение второго продукта.

- Шансы на принятие заявки по второму договору увеличатся, если кредит является целевым, и испрашиваемый повод для его оформления отличается от первого договора. Объясним немного проще: если первый целевой займ был взят для покупки авто, навряд ли Хоум Кредит одобрит новый целевой займ на приобретение машины, если у заёмщика ещё не погашен первый.

- У заёмщика практически нет шансов на одобрение второго кредита, если его целью является погашение предыдущего. Если у заёмщика есть проблемы с закрытием ежемесячных платежей, стоит задуматься об обращении в другие банки с просьбой о рефинансировании действующих обязательств.

Почему не дают кредиты?

Менеджерам банка Хоум Кредит хорошо знакомы понятия «оценка рисков» и «управление рисками», поэтому всем подряд кредитная организации займы не выдает. Однако 18-летний гражданин Российской Федерации – это полноправный член общества, почему же банк имеет к нему особое отношение. Тому есть ряд объективных причин.

- У едва ставшего совершеннолетним гражданина, как правило, нет стабильного источника дохода, что повышает риск невозврата кредита в разы.

- У 18-летнего гражданина нет достаточного жизненного опыта, а значит, принимая серьезные финансовые решения, он часто не в состоянии правильно рассчитать свои силы, для того чтобы выполнить свои обязательства по кредитному договору.

- Довольно часто у молодых людей отсутствует какое-либо ценное имущество, которое банк может принять в залог.

- Родственники, друзья и знакомые крайне неохотно поручаются за молодых людей, поскольку велик риск, что обязательства по кредитному договору возложат на них.

- Согласно статистике кредитных организаций, заемщики в 18-20 лет являются самыми недисциплинированными.

- Экономический кризис и санкции стран запада в отношении России, которые лишили российские банки дешевых кредитов. Отсюда общее ужесточение кредитной политики банков в отношении клиентов.

Еще три года назад в банковской среде было нормально предлагать различные потребительские кредитные продукты студентам и школьникам от 16-18 лет. С наступлением тяжелых кризисных времен, рискованные программы кредитования были практически полностью свернуты, но это не значит, что шансов получить кредит, нет совсем. Нужно пробовать обращаться в ХКБ.

Предложения ХКБ

В банке Хоум Кредит большая часть кредитных продуктов наличными доступны: девушкам от 22 лет, мужчинам также с 22 лет, но при условии, что они отслужили срочную службу в армии или имеют законную отсрочку на период выплаты кредита. Почему именно с 22 лет? Считается, что именно с этого возраста молодые люди начинают вставать на ноги, получать стабильный доход, начинают осознавать ответственность за совершенные поступки. А что-же делать 18-летним? Ответ очевиден, стараться доказать свою финансовую состоятельность.

Требуется показать менеджерам, что вы потенциально выгодный клиент. Показывать справки о доходах, и рассказывать какой вы ценный сотрудник для компании, в которую вы недавно устроились. В данном случае, бесполезно – это тупиковый путь. Он приведет к отказу в выдаче кредита. Лучше сразу предъявить документы о праве собственности на ликвидное имущество, на которое беспрепятственно можно обратить взыскание. Либо предъявить список физических лиц, согласных выступить в роли поручителей. При таких условиях есть шанс на успех.

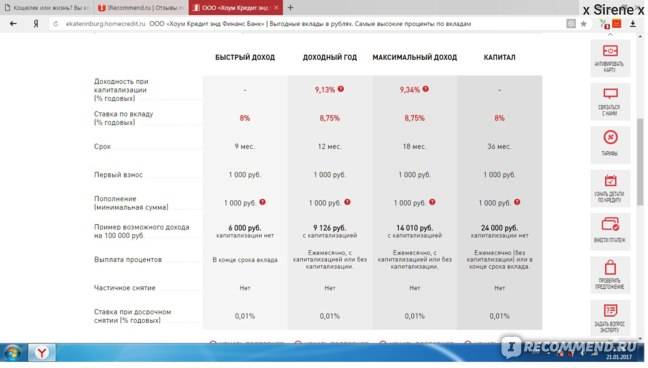

Если кредит все-таки одобрят, какие наилучшие условия может предложить ХКБ на сегодняшний момент? Это кредитный продукт до 850 000 рублей наличными, на срок от 12 до 60 месяцев по ставке от 19,9% годовых. Повторимся, это наилучшие условия. Получить на таких условиях кредит в 18 лет – это что-то из разряда фантастики, ведь у молодого человека еще нет кредитной истории. Но шанс все-таки есть и это уже хорошо!

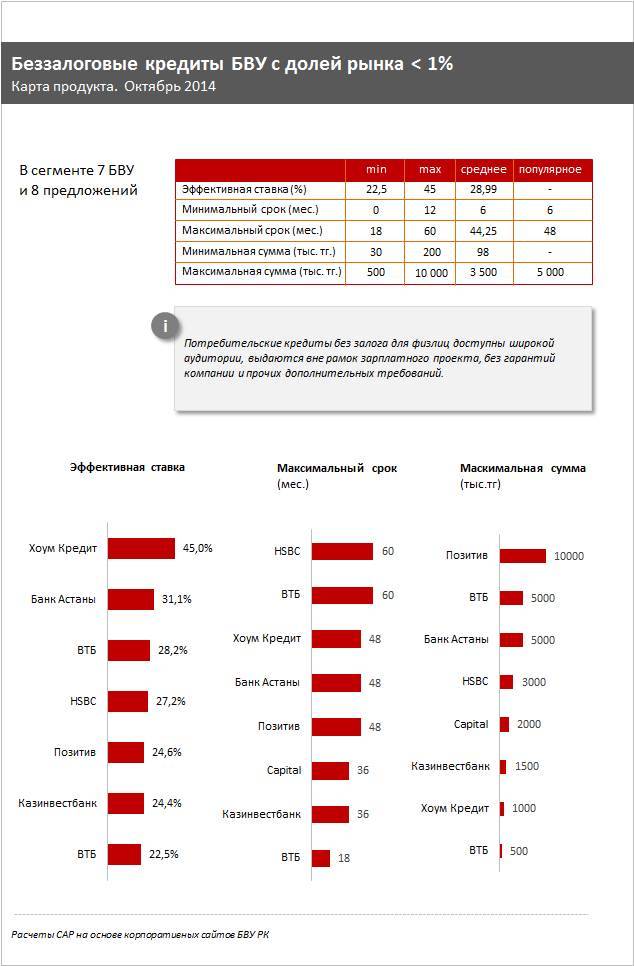

Что предлагают другие банки?

У ХКБ в настоящее время немного хороших предложений для лиц достигших 18 лет. Однако на них «свет клином не сошелся». Можно попробовать обратиться в другой банк. Вот список кредитных организаций, в которых могут предложить кредитные продукты лицам, достигшим 18 лет.

- Почта Банк предлагает кредитный продукт лицам от 18 до 70 лет на сумму до 2000 000 рублей до 150 месяцев. Ставка от 15% годовых.

- Сбербанк предлагает кредит лицам от 18 лет на предельную сумму до 3000 000 рублей. Срок договора до 5 лет, ставка от 16,5% годовых.

- МКБ потенциально дает кредит 18 летнему до 3000 000 рублей на срок до 15 лет под 15% годовых.

- Ак Барс до 1000 000 рублей, на 5 лет, от 15,5% годовых.

- МТС Банк может выдать кредит до 1000 000, до 5 лет, от 17,5% годовых.

- Россельхозбанк до 1000 000 рублей, на 5 лет, по ставке от 17,9% годовых.

Данный список можно продолжать долго. Как оказалось банки могут работать и с 18-летними клиентами, но хороших условий кредитования ждать, все-таки не стоит. Некоторые видят решение проблемы в обращении в микрофинансовую организацию. Но это ложный путь. Микрофинансовые организации предлагают небольшие займы под высокий процент. Взяв 10 000 рублей, вы менее чем через 2 месяца можете отдать в два раза больше – сомнительное решение проблем!

Как быть, если есть непогашенный микрозаем?

Выдача кредита при наличии микрозаймов

Банк может выдать Вам кредит при наличии микрозайма в случае, если у Вас будет хорошая кредитная история. Иными словами, не должно быть задержек по выплате долгов по обязательствам на Ваше имя. Только с учетом данных пунктов можно претендовать на получение кредита при наличии микрозаймов в МФО.

Получение микрозайма при непогашенном займе

Учреждения, которые лояльно относятся к своим клиентам, — это микрофинансовые организации (МФО). Поэтому они всегда идут на уступки, если у заемщика имеется еще один заем.

Самое важное – чтобы заемщик оплачивал существующий заем своевременно, не допуская просрочек. Также нужно понимать, что при росте финансовой нагрузки у Вас не должно возникнуть проблем с оплатой по второму займу. Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Сколько микрозаймов можно оформить в МФО

Если Вы планируете взять еще один микрозайм в том же МФО, в котором имеется долг, — то можно получить отказ. Во многих подобных учреждениях имеется условие, по которому МФО предоставляет следующий заем только после погашения предыдущего.

Если Вам необходимо получить несколько займов, то следует подавать заявки на их оформлении одновременно. За это время информация о наличии долгов в БКИ еще не появится, и МФО может оформить заем без проблем.

Главный совет – получать только то количество займов, которые Вы сможете погасить. Не стоит гнаться за «легкими» деньгами в МФО, ведь на каждую сумму начисляют большой процент, а за просрочку сроков оплаты – действуют штрафы.

Прежде чем оформлять микрозаймы нужно посчитать, сможете ли Вы оплатить их, не испортив кредитную историю, а также останутся ли у Вас денежные средства для нормальной жизни?

Получение микрокредита на погашение нескольких займов в МФО

В случае если Вам необходимо оформить заем на погашении нескольких кредитов в микрофинансовых учреждениях, то можно воспользоваться услугой рефинансирования. Это означает, что Вы можете оформить заем в другом МФО и погасить долг в первом. Также можно попробовать перекредитовать заем в банке.

Предельное количество займов

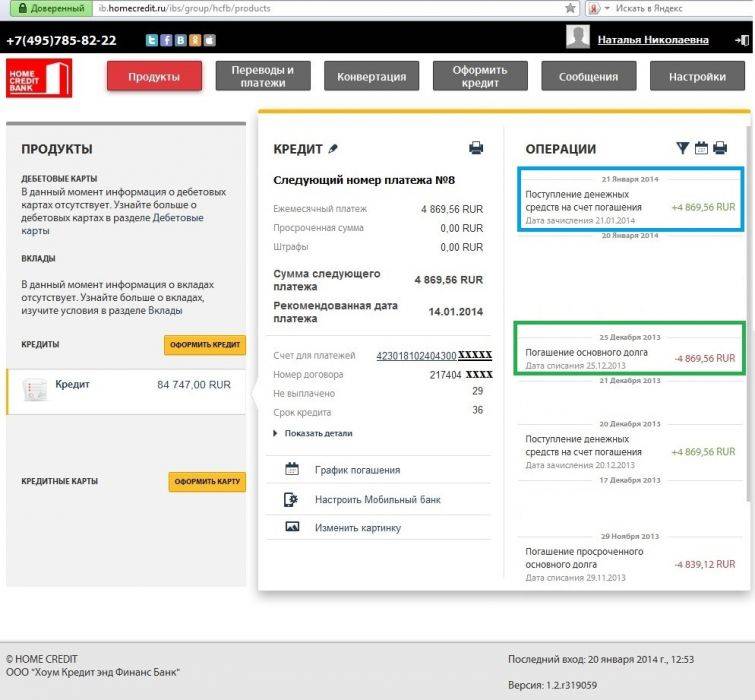

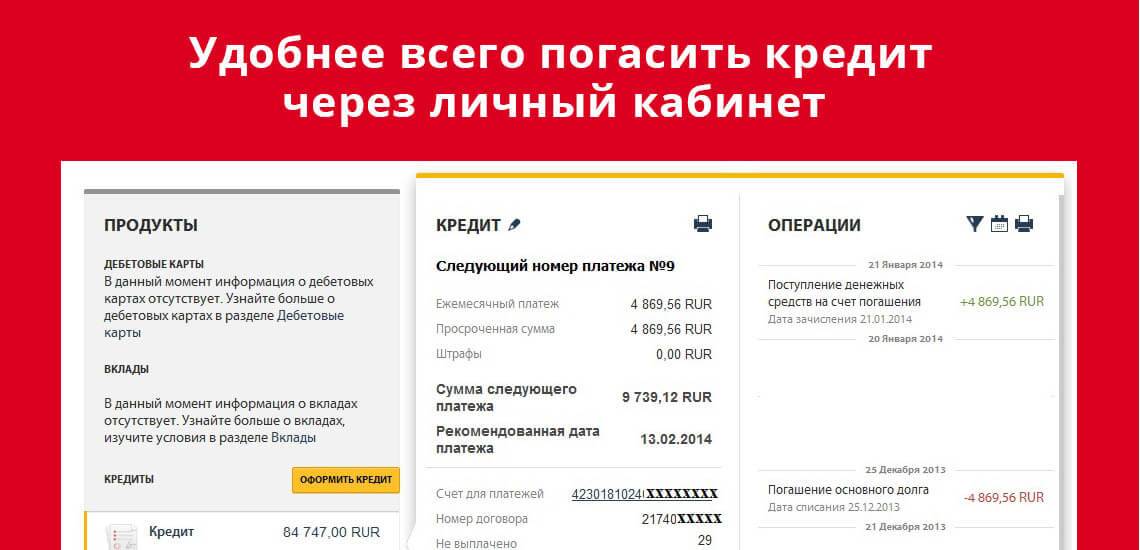

Сколько кредитов может дать ХКБ одному клиенту? Есть ли какие-либо ограничения и как вообще этот вопрос разрешается на практике? На самом деле количественно никто кредиты не ограничивает. По существу банку все равно, сколько договоров клиент намерен заключать, главное, чтобы он мог их исполнить.

Когда клиент обращается за первым кредитом, специалисты банка просчитывают его финансовые возможности на основании документов, которые он предоставляет. В результате специалист определяет предельную сумму займа, которую банк может предоставить данному клиенту. В пределах этой суммы клиент может взять один, два или сразу несколько кредитов. Приведем примеры.

- Предположим, предельная сумма займа, одобренная ХКБ, составляет 700 000 рублей.

- Клиент берет кредит на 200 000 рублей под 19,9% годовых на 2 года.

- Успев внести три платежа по первому кредиту, клиент берет второй заем на 300 000 рублей на 3 года под 27,5% годовых.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

ХКБ предоставит последующий кредит при условии, что по предыдущему кредиту были внесены хотя бы три ежемесячных платежа.

Что мы видим из этого примера? Прежде всего, то, что банк предоставил клиенту второй заем в пределах ранее одобренной предельной суммы. Однако было учтено, что клиент, не рассчитавшись по первому обязательству, взял на себя второе, а значит, процент по второму займу оказался выше, чем по первому. Сценарий нашего примера отнюдь не показателен. ХКБ, как и другие банки решают вопросы двойных кредитов сугубо индивидуально. Дадут или не дадут второй заем и если дадут, то на каких условиях? Давайте продолжим разговор об этом в рамках следующего пункта.

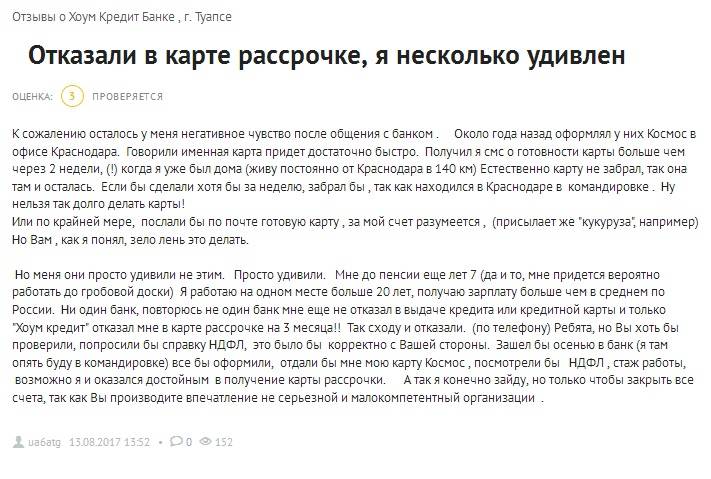

Условия получения второго займа

Получение второго, третьего и последующих займов при условии, что не погашены предыдущие, зависит от субъективных характеристик личности, это уже понятно

Но какие именно характеристики будут учтены при принятии такого важного решения? Здесь без дополнительных объяснений не обойтись

- Будет выяснено, допускал или не допускал клиент малейшие просрочки при внесении ежемесячных платежей по первому кредиту. Если была просрочка в 1 день, это вполне может стать причиной отказа.

- На решение по второму займу повлияет и кредитная история клиента. Она должна быть безупречной.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если при выдаче первого кредита ХКБ «закрыл глаза» на некоторые «темные пятна» вашей кредитной истории, не рассчитывайте, что он сделает это снова, принимая решение о выдаче второго займа.

- На решение повлияет категория выбранного кредита. Если вы не успели рассчитаться, например, по ипотеке, а вам требуется потребительский кредит, то это достаточно распространенная ситуация. В этом случае, шансы получить одобрение очень велики. Но если вы пытаетесь взять подряд несколько потребительских кредитов, это наводит банк на подозрения о вашей легкомысленности, а значит, проверять вас будут тщательнее.

- При повторной заявке на кредит будет проверена текущая платежеспособность клиента. Ведь ситуации бывают разные: неожиданная потеря работы, тяжелое заболевание клиента, влияющее на его трудоспособность и т.д. Банк в условиях кризиса не желает брать на себя дополнительные риски, поэтому выяснит, зачем клиенту понадобился второй заем.

В общем и целом, бояться подавать заявку на второй заем не стоит. В очень большом количестве случаев ХКБ идет навстречу клиентам и не пытается предлагать ему кабальные условия сделки. Так что дерзайте, и не забудьте, что второй заем никоим образом не освобождает вас от первого, поэтому тысячу раз подумайте, прежде чем брать на себя еще одно обязательство.

Где предоставят второй заем?

Если один уже есть, второй заем можно взять не только в ХКБ. Другой банк выдаст вам кредит гораздо охотнее, однако нужно внести по первому кредиту хотя бы один платеж. Если этого не сделать заявка по второму займу будет отклонена автоматически, такие правила. Итак, какие банки могут выдать вам кредит №2 при условии, что у вас есть невыплаченный кредит №1 в Хоум Кредит Банке? Потенциально это может сделать любой из 623 банков, имеющих лицензию на сегодняшний день. Но наиболее выгодное предложение вам сделают:

- ВТБ24;

- Почта Банк;

- Восточный Экспресс;

- Ренессанс Кредит;

- Райффайзенбанк;

- СКБ-банк.

Итак, к какому банку вы бы не обратились за вторым займом, везде вашу заявку рассмотрят внимательнейшим образом. Если есть хоть малейшая зацепка для положительного решения, банк его вынесет, ведь нужно же ему зарабатывать.

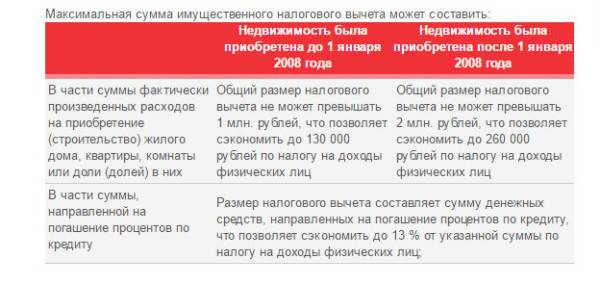

Как влияет тип кредита на решение банка?

От типа текущего кредитования также зависит решение банка. Так, ипотека может означать, что ваша недвижимость сейчас в залоге, что может спровоцировать отказ на предоставления крупного займа. В такой ситуации стоит оформить обеспечение поручительством или залогом на иное имущество. Кредитная карта говорит о том, что вы в любой момент можете обналичить весь лимит на ней, так что запрашиваемую сумму могут снизить. Если это произошло, а кредит нужен в полном объеме, закройте пока кредитку. Автокредит, если он оформлен без залога, оказывает такое же влияние, что и нецелевой займ.

При повторном кредитовании специалисты рекомендуют брать другой, отличный от имеющегося, вид займа. Так, если у вас уже есть потребительский кредит – оформите кредитную карту, имеется автокредит – берите целевой займ и т.д.

Имеет значение и срок давности оформления предыдущего займа, а также его сумма. Так, если вы взяли крупный кредит и еще не совершили хотя бы 3-4 платежа, навряд ли вам выдадут еще один такой же. А вот небольшой кредит, например, на товар в магазине – вполне вероятно.

Как влияет зарплата на получение повторного кредита?

При обращении клиента за кредитом, будь оно первое или повторное, банк в первую очередь обращает внимание на его платежеспособность. Каким бы честным и дисциплинированным заемщиком вы не были, но при недостаточном доходе, ответ будет однозначным – отказ

В каждой кредитной организации принят свой предельно допустимый порог закредитованности. Так, некоторые банки устанавливают максимально допустимый ежемесячный платеж в 25% от общего дохода заемщика (за минусом выплат по долгам), другие- в 30%. Для «зарплатных» клиентов эти пределы могут повышаться на 5-10%.

Найдутся и такие компании, которые с радостью «повесят» на вас еще один кредит, даже если регулярные выплаты по нему составят 50% и даже больше от уровня вашего заработка. Не обольщайтесь – такие «смельчаки» могут предложить вам повышенную ставку, ведь, как правило, на этот своеобразный показатель психологического комфорта клиента не обращают внимания мелкие банки, занимающиеся экспресс-кредитованием, или МФО.

По-иному рассчитывается лимит выдачи для кредитных карт. Например, один из банков рассчитывает максимальную сумму выдачи так:

Если банк не даст кредит, то можно попробывать получить кредитную карту

Что делать, если ваш уровень заработной платы не достаточен для оформления займа в том или ином банке? Предоставьте документы, подтверждающие ваш дополнительный доход (если таковые документы принимаются к сведению). Сейчас многие банки идут на кредитование созаемщиков. В этом случае будет учитываться совокупный доход обоих лиц (например, вас и вашей супруги, родителей), но и пакет документов придется собирать на каждого участника.

Реально ли оспорить отрицательное решение Сбербанка

Если клиент недоволен решением Сбербанка о выдаче кредита, то для положительного решения требуется, чтобы в кредитной истории произошли следующие изменения:

- повышение зарплаты;

- привлечение поручителей;

- оплата текущих кредитов;

- дополнительные доходы.

Что такое кредиты без процентов, узнаете из этой статьи.

Оспорить отрицательное решение Сбербанка не получится, остается только улучшать свою кредитную историю. Перед подачей заявления о кредите предварительно следует решить следующие вопросы:

- есть ли по прошлым кредитам просроченные платежи;

- все ли виды доходов можно подтвердить документами;

- погашены ли долги по кредитным картам;

- соизмеримы ли доходы с размеров кредита и ежемесячного платежа.

Основные причины отказа в кредите.

Как изменить кредитную историю

Испорченная кредитная история — это большие неудобства и почти всегда гарантированный отказ в выдаче займа. Но исправить положение можно, причём несколькими способами:

- в банке подать заявление в службу безопасности. Оно будет рассмотрено, но на большую сумму рассчитывать нельзя;

- попробовать уверить сотрудника банка в том, что есть серьёзные намерения вовремя погасить кредит.

Подтвердить свои слова можно квитанциями за вовремя оплаченные коммунальные счета, историю пользования кредитной карты, историю зарплатной карты. Все это может способствовать положительному решению о выдаче займа;

- создать счёт в Сбербанке, который следует каждый месяц пополнять. Спустя год можно подавать заявление на кредит, которое с большой вероятностью будет удовлетворено;

- объясните причины, по которым была испорчена кредитная история. Если есть возможность, предоставьте справки и больничные листы, подтверждающие болезнь. Также помогут и справки о задержках выплаты зарплаты, увольнениях и так далее;

- можно попробовать взять небольшой кредит в банке, который не запрашивает кредитную историю. Найти такой банк легко. Выданный кредит следует вовремя погашать, стараться даже немного переплачивать. После успешного погашения займа кредитная история будет улучшена.

Рефинансирование кредитов (других банков) лучшие предложения по банкам в 2021 году

| Наименование банка | Процентная ставка | Сумма | Срок | Несколько кредитов (кредитных карт) | Возможность получения дополнительных денег (указано в первичных условиях) |

| Райффайзен Банк | 7,99% | до 2 млн. ₽ | от 13 мес. до 5 лет | до 5 | есть |

Альфа-Банк  | от 6,5% | до 3 млн. ₽ | от 2 мес. до 7 лет | возможность объединения | есть |

| Банк Открытие | 6,9% первый год – 10,4% со второго | до 5 млн. ₽ | до 5 лет | возможность объединения | – |

УБРиР | 8,99% при сумме до 1,6 млн. ₽ (до 16,8% при менее выгодных условиях) | до 5 млн. ₽ | до 10 лет | возможность объединения | есть |

| Росбанк | 5,9 – 11,9% | до 5 млн. ₽ | 13 – 16 мес. | возможность объединения | есть |

| МТС Банк | от 6,9% | до 5 млн. ₽ | до 5 лет | – | есть |

| ВТБ | 6,4% | до 5 млн. ₽ | до 7 лет | – | – |

Промсвязьбанк | 5,5% | до 5 млн. ₽ | от 12 мес. до 7 лет | – | – |

| Металлинвестбанк | 6,8% | до 2 млн. ₽ | до 7 лет | возможность объединения | есть |

Сбербанк | от 11,9% | до 5 млн. ₽ | от 3 мес. до 5 лет | возможность объединения | есть |

Как происходит рефинансирование

Важно! Одобрение по новому кредиту выдадут не из расчета количества, а исходя из общей суммы выплат. Банк легко одобрит 5-ю заявку, если предыдущие 4 – кредиты на маленькие суммы.

ипотечным кредитом

Оформить заявку на кредит в Хоум Кредит Банке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Планируете оформить кредит наличными в Хоум Кредит Банке в текущем году? Выберите нужный продукт и подайте онлайн-заявку, чтобы узнать решение кредитора не выходя из дома.

Вопросы и ответы

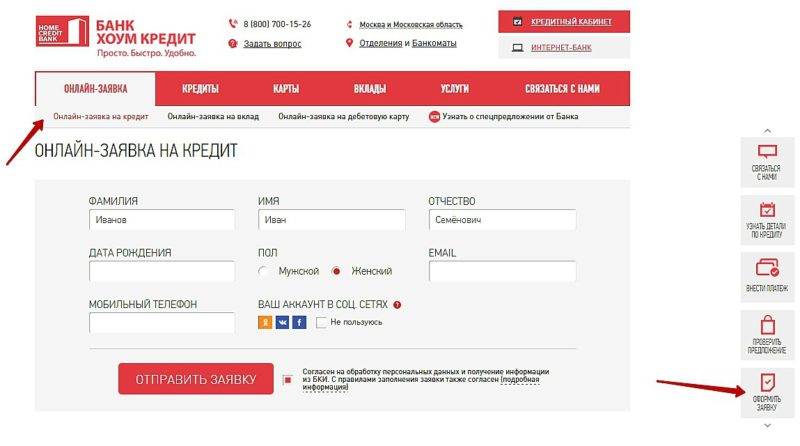

Как подать онлайн-заявку?

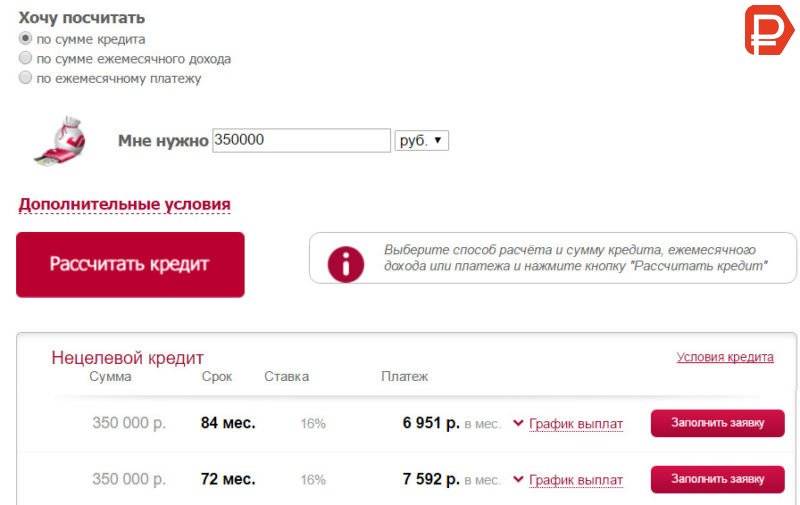

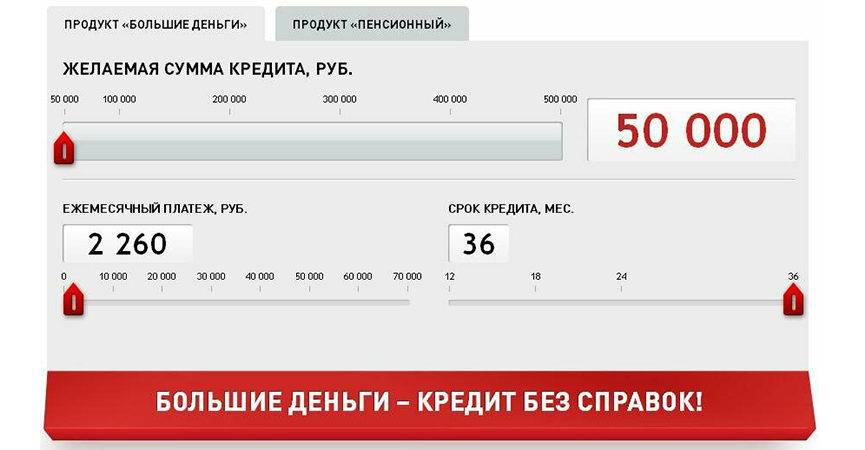

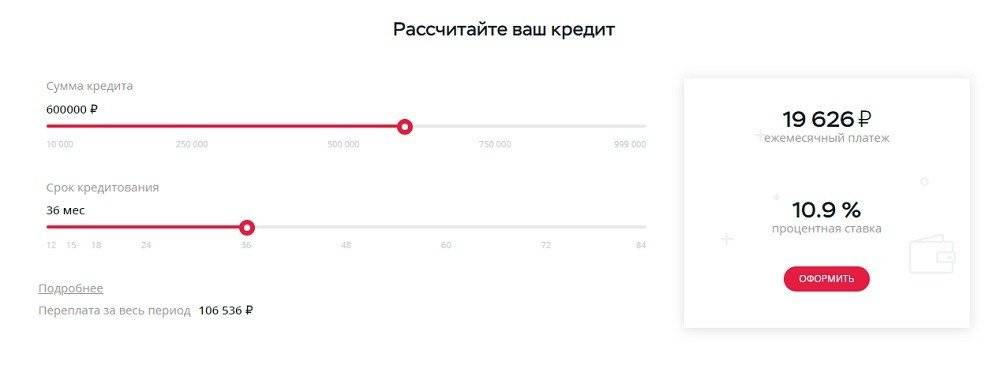

Выберите подходящую программу, воспользовавшись онлайн калькулятором Выберу.ру. Заполните свои параметры кредита: сумму, интересующий вас срок, цель займа (если вы хотите взять целевую ссуду), его условия (по умолчанию стоит с онлайн-заявкой). Кроме того, если вы получаете зарплату или пенсию через Хоум Кредит Банка, вы можете выбрать специальную программу потребительского кредитования.

Система автоматически рассчитает потребительский заем, используя указанные вами параметры и минимальную процентную ставку. В карточке каждого продукта отразится размер ежемесячных взносов и полная стоимость ссуды с учетом минимального процента.

Подобрали выгодную, на ваш взгляд, программу? Кликните на кнопку «Подробнее», чтобы ознакомиться с ее деталями. На новой странице вы увидите требования к заемщику, список необходимых документов, а также калькулятор, который рассчитает для вас примерный график выплат.

Чтобы оформить заявку онлайн, кликните на соответствующую кнопку вверху страницы. В появившейся форме вам потребуется указать:

- нужную сумму и срок ссуды;

- паспортные данные;

- сведения о доходе и стаже;

- контакты (номер мобильного телефона и адрес электронной почты).

Как долго рассматривается заявка?

Как правило, заявления, поданные онлайн, рассматриваются в течение нескольких минут. Для этого используется скоринговая система, которая в кратчайшее время проводит балльную оценку клиента. Максимальный же срок одобрения составляет 2-3 рабочих дня, однако, как правило, такое происходит только в случаях перегрузки банковских серверов.

Можно ли взять кредит в Хоум Кредит Банке на карту не выходя из дома?

Да, для этого и предусмотрен сервис оформления займов онлайн. Однако в некоторых случаях заемщику все равно придется прийти в отделение организации: предоставить нужные документы, проверить состав договора и подписать его.

Какая ставка будет по кредиту?

Процентная ставка зависит от множества параметров: доход заемщика, наличие залогового имущества, поручителя или созаемщика. Чем больше у вас способов гарантировать возврат долга, тем меньше процент. Также существуют программы лояльности для клиентов, например, пользователям зарплатных проектов ставки будут снижены.

Какие документы потребуются?

В стандартный пакет документов входят только паспорт гражданина РФ, справка о доходах (2-НДФЛ или по форме банка) и копия трудовой книжки. Этот список может меняться в зависимости от вида услуги.

Какой банк лучше выбрать для потребительского кредита кроме Хоум Кредит Банка?

Альтернативные потребительские программы кредитования представлены также на этой странице. Вы можете сравнить их с предложениями от Хоум Кредит Банка и так же рассчитать их выгоду с в калькуляторе нашего портала.