Выгодно ли иметь накопительное страхование жизни и здоровья?

После основной терминологии важно для себя понять – нужна ли такая страховка или все- таки лучше остаться без нее. Для этого рассмотрим структуру и расчет договора на примере

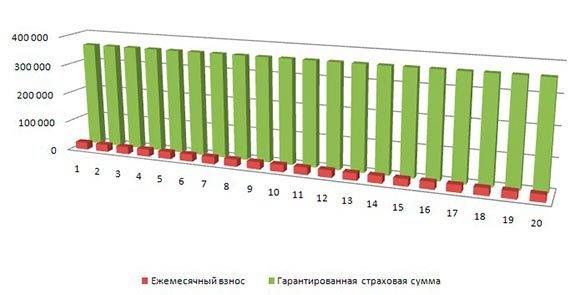

Большинство страховщиков в качестве главного принципа «ремня безопасности», полагаются на ежемесячные расходы индивида. Если ежемесячный расход будет составлять – 30 тысяч рублей, тогда общая сумма за год -360 тысяч рублей. Эта сумма денег и будет «ремнем безопасности».

По расчетам независимого финансового консультанта:

- Общая сумма денег для накопительного страхования жизни – 380 тысяч рублей;

- Страховой взнос в размере 25 тысяч рублей на 26 лет (до пенсии);

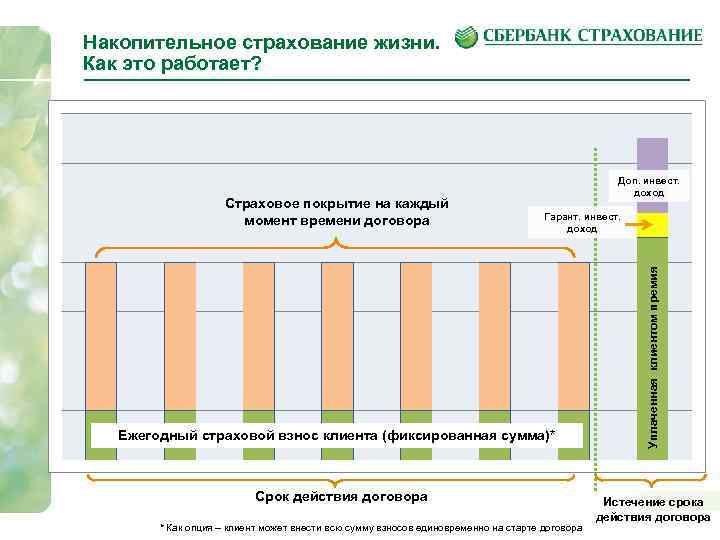

Главного преимущество в том, что общую накопительную сумму страхования можно получить сразу, без первых платежей. Иными словами, изначально можно рассчитывать на 380 тысяч рублей, даже не накопив ее полностью. Демонстративно покажет этот график:

Если событие уже произошло (болезнь, травма, и т.д.) страховое лицо имеет право забрать полностью накопленную сумму, либо получать ее частями в виде пенсий.

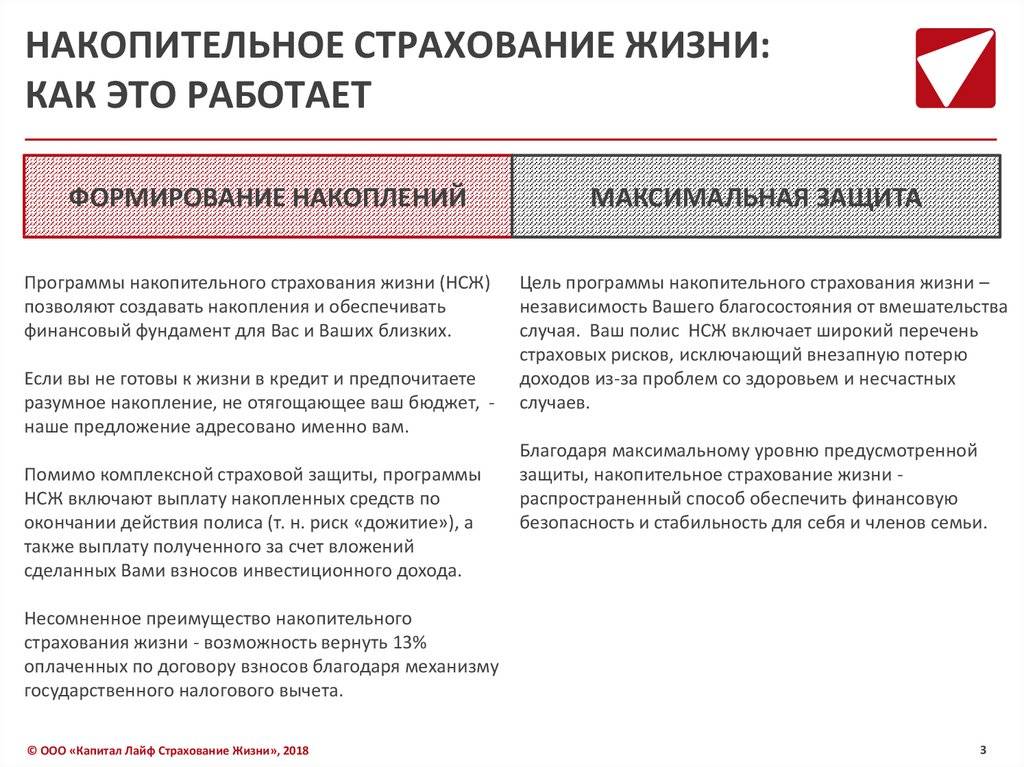

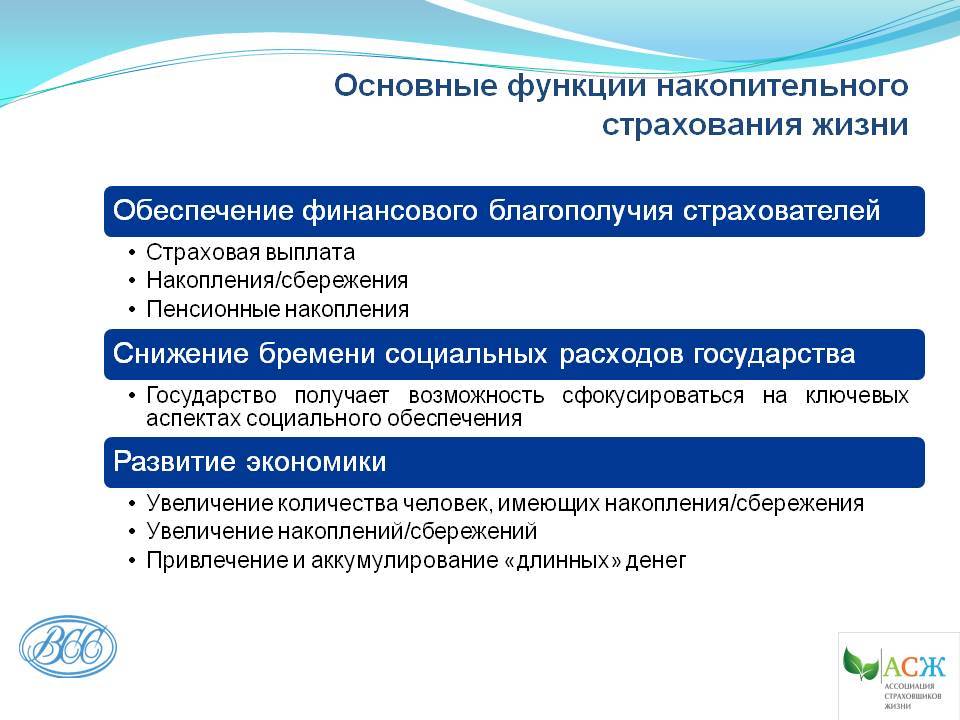

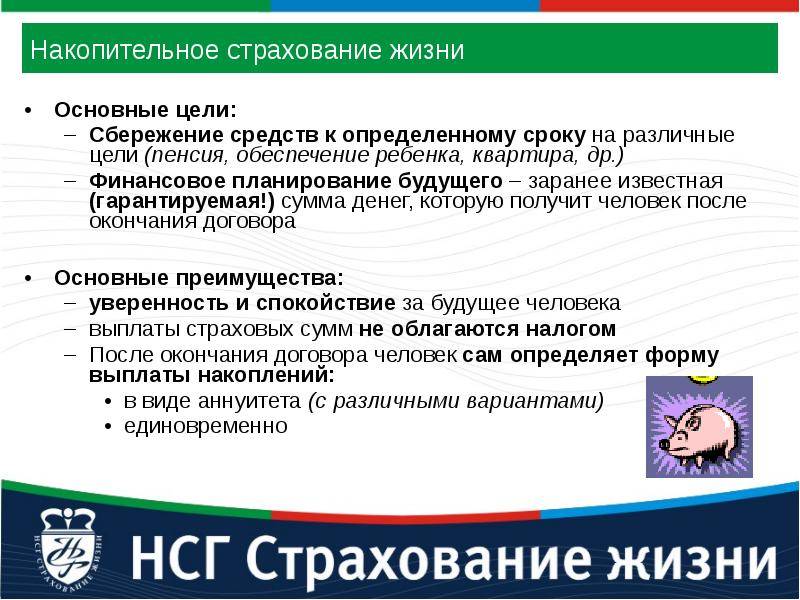

Как работает НСЖ

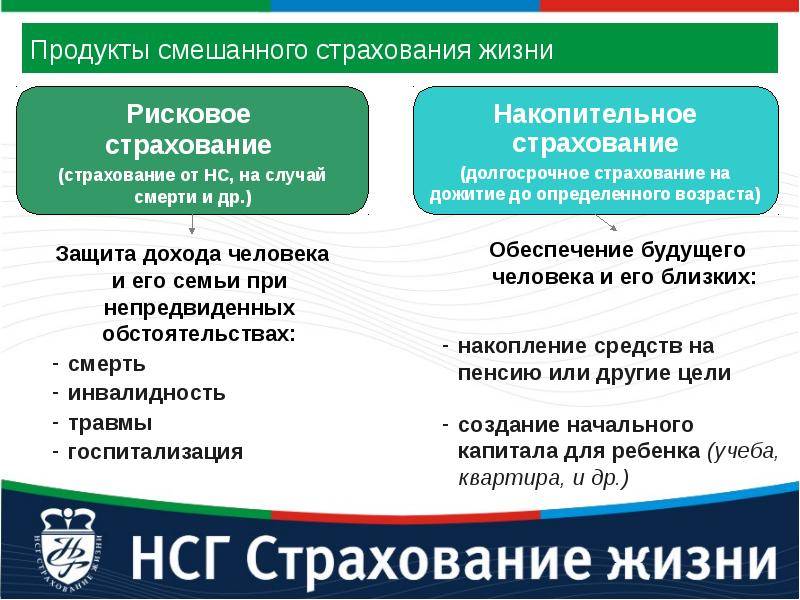

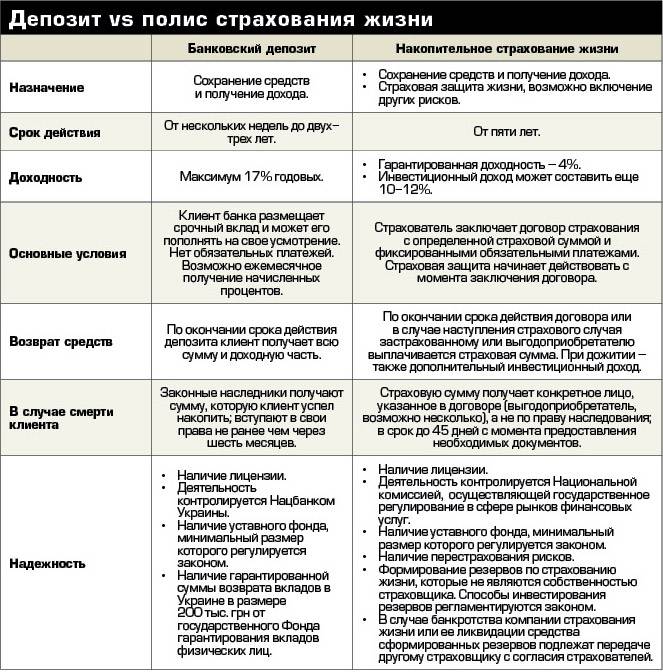

Часто такие программы открывают на образование детей, дополнительную пенсию после ухода с работы и т. д. Но с этой задачей справится и банковский вклад. А это более знакомый и удобный для россиян инструмент. Чем отличается от него НСЖ? Дело в том, что полис не только помогает копить, но и устраняет риски, которые наступают при смерти, потере трудоспособности страхователя. Рассмотрим подробнее, как это работает.

Механизм работы НСЖ:

Вы определяете сумму, какую хотите накопить, и срок, к которому это надо сделать.

Выбираете страховую компанию и программу, наиболее удовлетворяющую ваши ожидания.

Подписываете договор и начинаете регулярными платежами вносить взносы, определенные вашей страховой организацией. Так, год за годом, происходит накопление средств.

Страховщик инвестирует ваши средства в консервативные инвестиционные инструменты, тем самым позволяя деньгам зарабатывать.

Но помимо накопления, полис еще и защищает жизнь

Эта функция является очень важной, ведь срок действия программы от 5 до 40 лет. Вряд ли вы можете на такое длительное время быть на 100 % уверенным, что ничего плохого не случится.

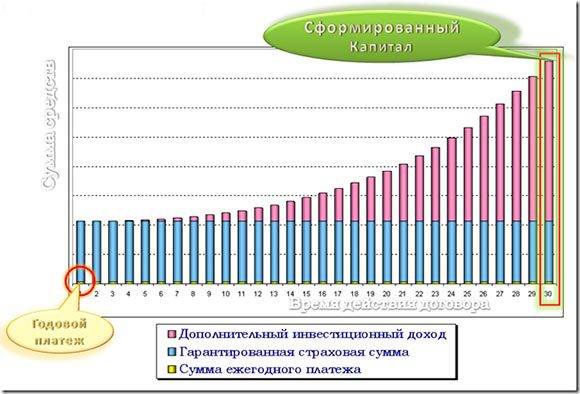

Если страховой случай не наступил, то через оговоренный срок страхователь получает всю накопленную за эти годы сумму с учетом инвестиционного дохода.

Если человек уходит из жизни раньше, чем сформировал планируемый капитал, то страховщик выплачивает лицу, указанному в договоре как выгодоприобретатель, всю сумму по договору

Даже если прошло совсем немного времени, и человек успел сделать всего один взнос. Либо возможен другой вариант: страховая компания сама вносит платежи в последующие годы, пока не накопит зафиксированный в договоре капитал.

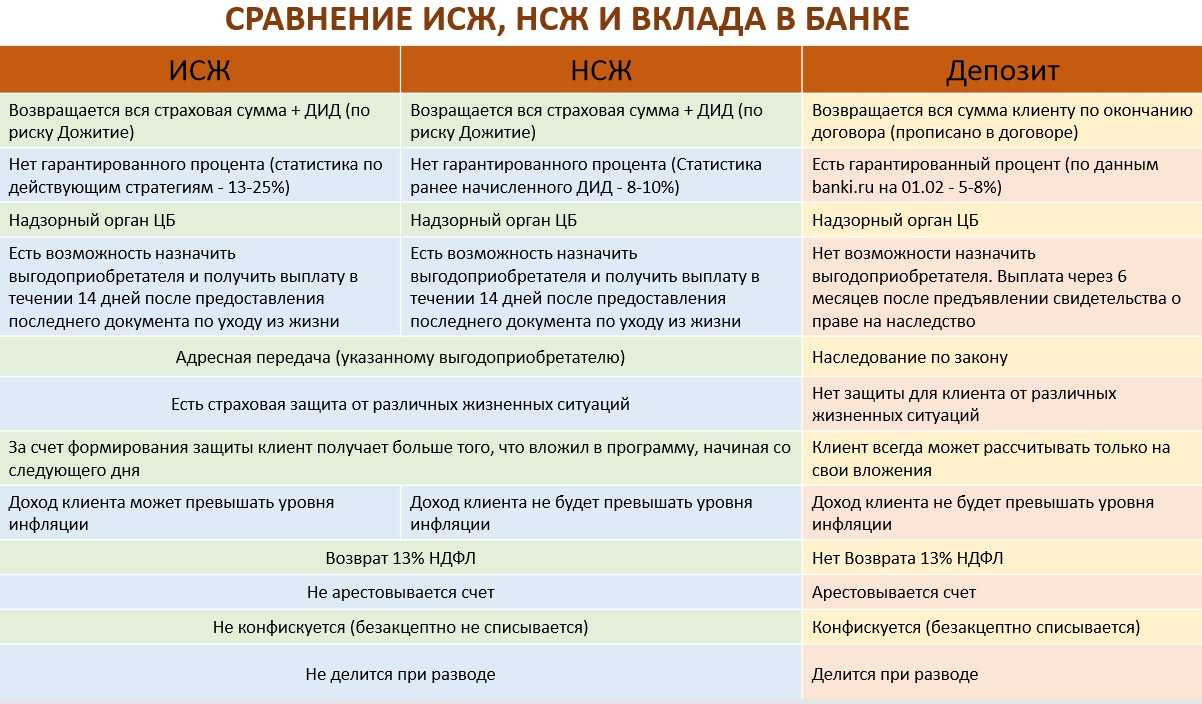

Последний пункт является ключевым отличием страхового полиса от банковского вклада. По депозиту наследник получит только сумму, накопленную к дате печального события и ни рублем больше. Есть и другие отличия, о которых тоже поговорим в статье.

Вот как иллюстрирует Сбербанк свою программу страхования.

При таком поверхностном рассмотрении выходит, что НСЖ – это отличный инструмент для создания капитала. Но это только на первый взгляд.

Раз инструмент состоит из накопления и защиты жизни, рассмотрим его с этих двух сторон:

- Ваши деньги инвестируются в безрисковые активы, которые дают совсем небольшой доход (чуть больше инфляции). Поэтому, если вы решили выбрать НСЖ в качестве инструмента для инвестирования, есть более эффективные.

- Страхование жизни. Чтобы использовать НСЖ в качестве страхового полиса и защитить себя и свою семью от неблагоприятных событий, придется вносить ежегодно приличные суммы денег. Эту функцию отлично выполняют обычные договоры страхования жизни с гораздо меньшими годовыми взносами.

Если вы читали книги по инвестированию, то наверняка видели основные этапы, которые должен пройти любой инвестор на своем пути к финансовой независимости:

- Создание финансовой подушки безопасности.

- Защита жизни и здоровья главного инвестора и кормильца семьи.

- Непосредственно само инвестирование.

Вот именно для выполнения второго требования и разработаны программы страхования. Но накопительные не выполняют этой функции на 100 %.

Совсем другое дело, если мы имеем дело не с накопительным, а с инвестиционным страхованием жизни (ИСЖ). Не стоит путать эти два понятия. ИСЖ – более привлекательный инструмент, для которого я отвела отдельный раздел в статье. К нему точно стоит присмотреться.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Еще один вопрос, который интересует клиентов страховых программ: “Что будет, если досрочно расторгнуть договор?” В этом случае вы будете иметь дело с выкупными суммами. То есть вернут вам не все деньги, а только их часть. Процент возврата зависит от условий конкретной программы и организации.

Я приведу пример страхового полиса моего мужа. У него не НСЖ, а ИСЖ, но сути это не меняет. Принцип действия одинаковый. Выкупная сумма зависит от срока страхования по договору и количества уже выплаченных годовых взносов.

Выкупная сумма в процентах от уплаченных страховых взносов

| Количество полностью оплаченных ежегодных взносов | Срок договора страхования | ||

| 10 лет | 20 лет | 30 лет | |

| 1 | 0 % | 0 % | 0 % |

| 2 – 4 | 55 % | 45 % | 35 % |

| 5 – 9 | 70 % | 65 % | 55 % |

| 10 | 95 % | 70 % | 65 % |

| 11 – 19 | 70 % | 65 % | |

| 20 | 95 % | 75 % | |

| 21 – 29 | 75 % | ||

| 30 | 95 % | ||

| После накопительного периода | 100 % |

У моего мужа заключен договор на 20 лет. Если он захочет расторгнуть его, например, через 2 года, то вернет только 45 % от вложенного капитала, через 10 лет – 70 %. Поэтому расторгать договоры страхования – себе дороже.

Накопительное страхование со стороны инвестора

Прежде чем заключать договор о накопительном страховании, инвестор должен для себя определить, какой приоритет для него главнее: увеличение дохода за счет накоплений или страховая защита. Рекомендуем преждевременно определиться, так как страховой агент попытается переубедить страхующее лицо выбрать максимальную защиту страхования.

Доход от инвестирования зависит от положения фондовой биржи на сегодняшний день. И есть несомненный плюс. Не смотря обвал котировок на фондовой бирже, инвестор не потерпит убытков.

Однако Российское правительство старается ставить ужесточенные меры по страховым компаниям. А именно, выбор объектов инвестирования, предоставляется только лишь со списка разрешенным правительством.

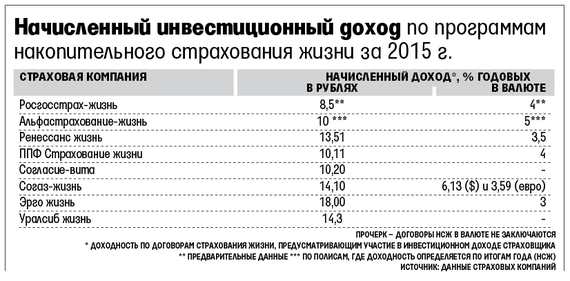

При благоприятной обстановке на фондовом рынке, инвестиционный портфель во владении страховой организации, примерно будет находиться на годовой ставке -13-16%. Но не стоит забывать про расходы на страхование от 2-6% (в зависимости от программы), которые снизят общий инвестиционный доход.

Исходя из всего этого, можно подвести краткий итог: накопительное страхование жизни в интересах инвестора, не слишком востребовано, если его рассматривать в варианте вложения лишних денег. Так как конечная доходность будет соответствовать уровню инфляции (это в самом лучшем варианте).

Но, во время инвестирования денег в накопительное страхование, вы имеете два преимущества:

- Вы застрахованы от несчастного случая и временной потери трудоспособности.

- Если всё будет нормально по окончанию страхования в течении заранее оговоренного срока, вы будет получать дополнительную пенсию (деньги разделяются частями, на так называемый срок дожития) и вы ежемесячно получаете деньги к себе на карту.

Таким образом для инвестора, который думает о своё будущем и будущем своей семьи, накопительное страхования является дополнительной страховкой и возможности увеличить свою пенсию.

Есть одна хорошая поговорка, знал бы где упаду, подстелил бы соломку. Так вот для застрахованных она не актуально, потому что солома уже постели на их пути

Дорогие читатели! Если своевременно хотите получать новые статьи, не забудьте подписаться на мой блог. А для того чтобы просто поделиться информацией со своими знакомыми, стоит просто нажать «поделиться с друзьями».

Всего доброго.

Предыдущая

инвестиционные инструменты#КлубСемья – добро пожаловать в семью!

Следующая

инвестиционные инструментыГде лучшие проценты по вкладам в Москве?

Инвестиционное страхование жизни и доход

Инвестиционное страхование жизни (ИСЖ) — долгосрочная программа. Полис действует от 3 до 10 и более лет, при этом единовременный взнос (крупную сумму) клиент должен внести на этапе заключения договора. Этот взнос СК делит на 2 части. Одну — вкладывает в безрисковые финансовые инструменты (например, гособлигации), чтобы сохранить вложенные клиентом деньги и получить небольшой доход от консервативного инвестиционного участия. Вторую — инвестирует в высокодоходные активы. Клиент выбирает их самостоятельно (золото, нефть, акции крупных компаний) при подписании договора и может менять во время действия полиса.

Если активы вырастут в цене, страхователь получает высокий инвестиционный доход, в несколько раз превышающий проценты по банковскому депозиту. Если они обесценятся, он сохранит 100% своего капитала, но даже в этом случае доходность не будет отрицательной. Таким образом, СК не возлагает риски на клиента и сохраняет его вложенные средства.

Страховые компании предлагают разные варианты выплат. Например, 100-процентый возврат вложенных средств + консервативный коэффициент участия в инвестициях или 95% вложений + доход от инвестирования в высоколиквидные активы.

Если страхователь хочет успешно вкладывать деньги, он должен внимательно следить за состоянием мировой экономики, правильно выбирать стратегию сохранения активов.

Кроме накоплений и приумножений капитала, страховка покрывает риски для жизни застрахованных лиц. Но страховая защита по таким программам минимальна, что дает возможность СК больше заработать. Размер страховых выплат на случай смерти, потери трудоспособности страхователя указывают в договоре.

Плюсы ИСЖ:

- инструмент сбережения и накопления;

- выплаты при наступлении страхового случая не облагаются НДФЛ;

- граждане, трудоустроенные официально, получают налоговый вычет и вернут налог (13% от суммы взноса при открытии полиса на 5 лет);

- средства, вложенные в программу, нельзя конфисковать, взыскать, включить в состав совместно нажитого имущества (при разводе супругов), наследства (при выплате выгодоприобретателю после смерти застрахованного);

- страхователь приобретает инвестиционный продукт и страхование жизни.

НСЖ есть смысл оформлять для накоплений, ИСЖ — для получения дохода, но обычное страхование жизни обеспечивает защиту при гораздо меньших взносах.

Страховые компании

Лидерами страхования жизни в РФ являются частные страховые компании ( «Альфастрахование-жизнь», «Сосьете женераль страхование жизни», «Метлайф», «Согаз жизнь», «Ренессанс-жизнь», «Русский стандарт страхование» и пр.). В основном это банковские проекты либо компании, входящие в одну группу с рисковыми страховщиками.

Рынок страхования жизни в РФ только формируется

Клиенты относятся к долгосрочным страховым программам с осторожностью, к тому же доходность ИСЖ часто ниже процентов по депозитам. Но потенциал рынка очень велик

С каждым годом страховщики добавляют все новые и новые виды полисов НСЖ и ИСЖ. Ряд компаний уже предлагает программы, где клиент может сам выбрать, куда будут инвестированы его средства: глобальный фонд облигаций, недвижимость, золото, новые технологии, глобальный нефтяной сектор. Даже предлагаются некоторые параметры управления, как-то: смена фонда, фиксация инвестиционного дохода, внесение дополнительных взносов. Есть также купонные продукты, по которым можно получать фиксированный доход каждый год, как в случае с банковским депозитом.

Правила выбора страховщика

Прежде чем доверять свои средства страховщику жизни нужно проанализировать ситуацию на рынке и выбрать для себя лучшего партнера. Особенность этого вида страхования – долгосрочность. Поэтому у страховой компании должны быть приличные активы, резервы, сбалансированный инвестиционный портфель.

Страхование жизни – не гарантия высокой доходности. Однако это отличный инвестиционный инструмент, который можно использовать для заработка и защиты своего здоровья и жизни.

Учтите, что досрочное расторжение договора — не выгодно. Если вы опасаетесь, что в течение длительного периода времени вам понадобятся средства, то лучше выбрать банковский депозит или другие ликвидные инвестиционные инструменты.

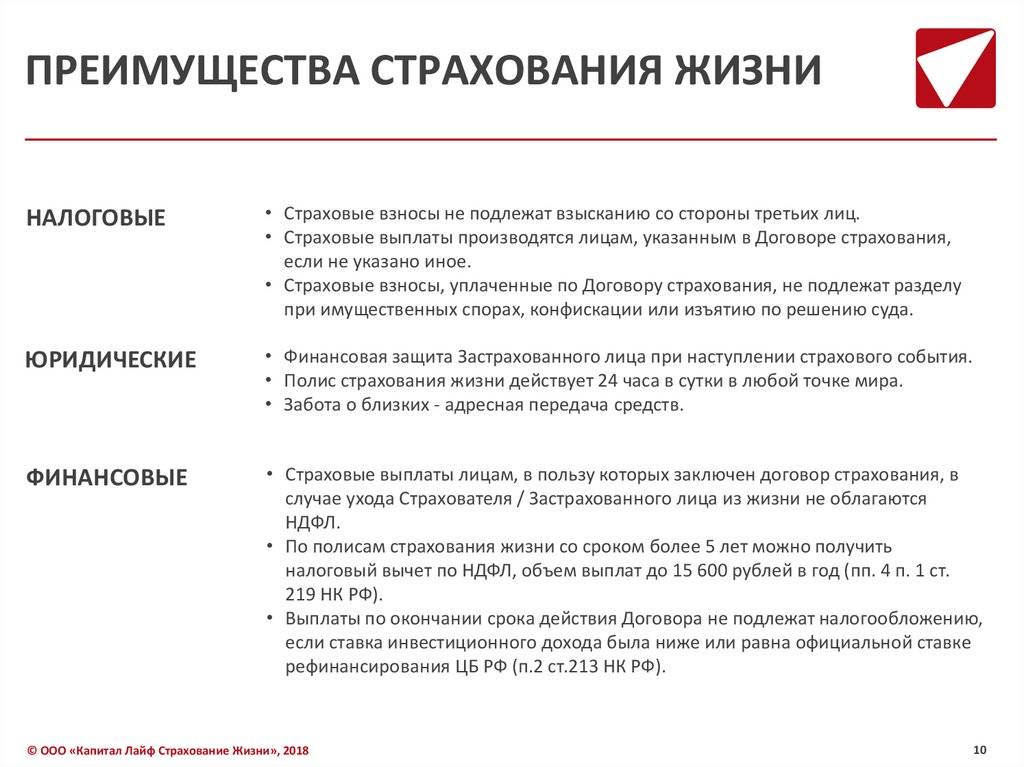

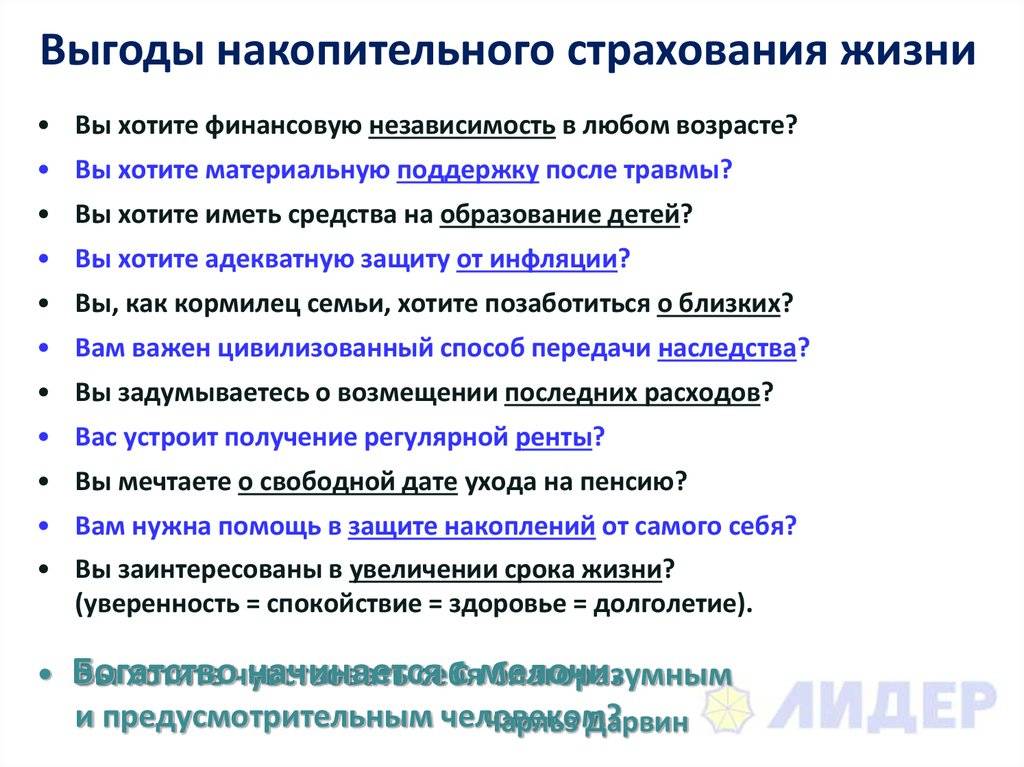

Преимущества накопительного страхования жизни

При анализе преимуществ НСЖ как формы накопления есть три явных преимущества, а также опциональные (которые могут иметь смысл только для определенного круга граждан)..

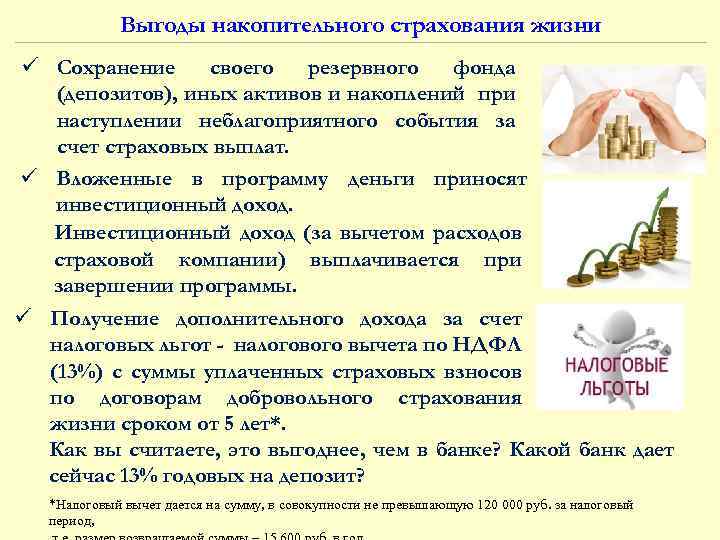

Налоговые вычеты

В 2015 году в силу вступил закон, позволяющий получать налоговые вычеты на сумму, которая инвестируется в договора страхования. Безусловно, это повысило их привлекательность в глазах населения.

Вычетами можно пользоваться, если страховка оплачена за:

- себя

- супруга (вдову/вдовца)

- родителей (усыновителей)

- детей.

Условия получения налоговых вычетов по НСЖ:

- Договор страхования подписан на срок не менее 5 лет.

- Страховые взносы уплачены из собственных средств и не ранее 2015 года.

- У человека есть доходы, облагаемые по ставке 13% (если работодатель платит за них НДФЛ) Таких доходов нет например у предпринимателей или собственников компаний, у тех кто работает не официально. Им всем вычеты не предоставляются.

Вычет ограничен 120 тыс.р. и эта сумма включает все предусмотренные в России социальные вычеты, которые предоставляют за:

- обучение (свое и детей);

- лечение;

- добровольный вклад на пенсионное обеспечение.

В указанный лимит не входят вычеты на благотворительность.

То есть, мы нашли первый существенный плюс. Инвестируя в накопительное страхование, вы ежегодно получаете дополнительную доходность 13%. Таких процентных ставок нет ни по одному банковскому вкладу.

Как работает налоговый вычет? Вы перечислили за год по договору НСЖ 100 тыс.р., то в январе следующего года можно подать на возмещение 13% от этой суммы, то есть вернуть 13 тыс.р. от ФНС.

Максимальная сумма вычета составляет 15 600р. Если человек внесет 120 или 300 тыс.р. размер вычета для него не изменится. Получать вычеты по взносам можно ежегодно.

Но это справедливо, если у застрахованного лица отсутствуют иные существенные траты на образование или лечение. Так, если он ежегодно тратит на образование ребенка сумму в 120 тыс.р. и больше, то он исчерпает сумму вычета. И дополнительной доходности в 13% по НСЖ он не увидит.

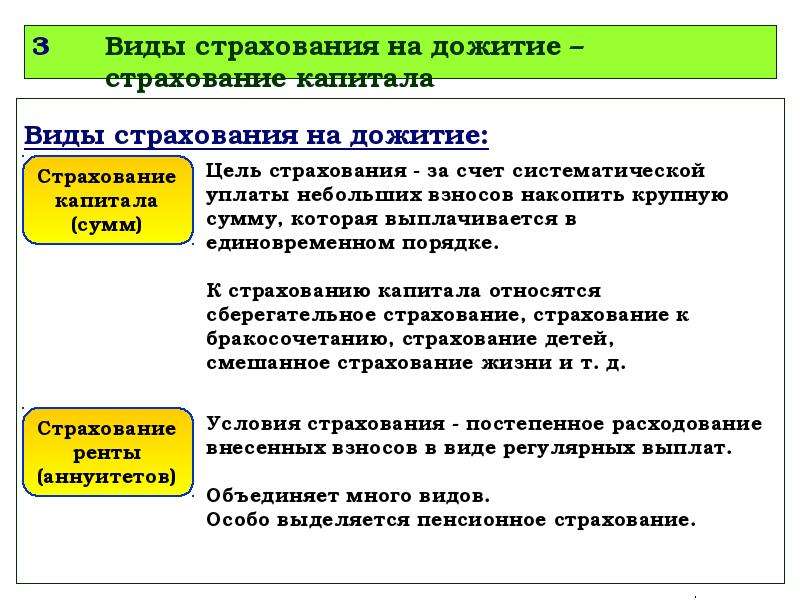

Получение дохода и страховка рисков

В конце срока действия договора клиент получает гарантированную страховую сумму. Иногда к этой сумме дополнительно прибавляется инвестиционный доход, но он не гарантирован.

В случае инвалидности (иногда – травмы или заболевания) человек освобождается от взносов, но это не лишает его права в конце срока получить положенную ему страховую сумму.

Условия договора останутся неизменными длительное время. Медицинский андеррайдинг клиент проходит один раз перед вступлением в программу. Даже если у застрахованного лица выявят какие-то заболевания в период действия страхования, то первоначальные условия сохранятся. Но долгосрочность договора – это одновременно и плюс, и минус (об этом далее).

НСЖ как альтернатива завещанию

НСЖ можно рассматривать как форму адресного наследования. Договор защищает интересы детей (или других близких) на случай смерти застрахованного лица.

При наступлении страхового случая (смерти) сбережения получат люди, которые указаны в договоре страхования в качестве выгодоприобретателей. Страхователь выбирает их по своему усмотрению.

Причем, выгодоприобретателям перечислят положенную страховую сумму сразу после предоставления комплектов документов. На это уйдет 10 дней (но нужно читать договор, там могут быть нюансы получения страховой суммы). Указанным в договоре лицам не нужно ждать 6 месяцев для вступления в права наследования, как, например, в отношении недвижимости. Также страховая выплата не войдет в состав наследуемого имущества, поэтому не предполагает дополнительных расходов на оплату госпошлины и услуг нотариуса.

В договоре НСЖ можно не указывать выгодоприобретателей. Тогда наследники определяются автоматически по закону (Гражданскому кодексу). Первоочередными претендентами станут супруг, дети или родители страхователя.

Дополнительные преимущества

Есть у НСЖ и другие достоинства, о которых нельзя не упомянуть:

- Страховой полис защищает деньги от претензий третьих лиц. Они не делятся при разводе. Их не арестуют приставы в исполнительном производстве. Деньги не отнимут в ходе процедуры банкротства физлица.

- Страховые выплаты освобождены от НДФЛ и прочих налогов.

- НСЖ заменяет несколько договоров: накопительного счета и страхования жизни.

- В ответ на меняющиеся условия страховые компании предлагают в договорах дополнительный сервис: телемедицину, образовательного консультанта, диагностирования критических заболеваний, оформление вычетов под ключ, возможность выбора даты платежа и пр.

Наконец, НСЖ очень дисциплинирует. Риски лишиться крупной суммы из-за досрочного расторжения договора заставляет клиентов регулярно вносить деньги на свои цели.

Дополнительный инвестиционный доход

«Постойте-постойте», – сказал бы нам в этот момент банковский консультант. – «Вы же не учли дополнительный инвестиционный доход!»

Тут на сцену выходит третий компонент нашего разложения по системе координат – инвестиционный фонд с негарантированной доходностью. Посмотрим снова на таблицу с денежным потоком второго варианта (программа Мультизащита + ИИС). Как уже говорилось ранее, при данной стратегии сумма, которая получается по окончании программы, оказывается выше, чем если бы вложения были чисто в НСЖ, но можно посмотреть на этот результат и по-другому.

Можно уменьшить взносы на ИИС таким образом, чтобы в конце получилась та же сумма, что и в первом варианте, но «лишние» деньги инвестировать в рисковый инвестиционный фонд, доходность которого не гарантирована. В итоге мы получим:

- то же самое страховое покрытие, что и у НСЖ или больше (за счет полиса, баланса ИИС и баланса рискового фонда)

- ту же самую гарантированную доходность (за счет ИИС)

- и плюсом ещё некоторый негарантированный доход от вложений в третий фонд

Понятно, что стоимость этого фонда не может опуститься ниже нуля, поэтому надежному доходу от ИИС ничего не угрожает, но если фонд не упадёт до нуля, то инвестор получит ещё какой-то дополнительный инвестиционный доход.

Программа Мультизащита + ИИС + рисковый фонд: денежный поток

| Годы | 1 | 2 | 3 | 4 | 5 | |

|---|---|---|---|---|---|---|

| Взносы на страховку (в начале года) | -5 473 | -5 473 | -5 473 | -5 473 | -5 473 | |

| Вычет (социальный) | 711 | 711 | 711 | 711 | 711 | |

| Взнос на ИИС (в начале года) | -91 000 | -111 468 | -114 129 | -114 475 | -114 520 | |

| Баланс ИИС (в начале года) | 91 000 | 207 928 | 334 534 | 469 081 | 611 746 | 648 451 |

| Выплата ИИС | 648 451 | |||||

| Вычет по ИИС (инвестиционный) | 11 830 | 14 491 | 14 837 | 14 882 | 14 888 | |

| Денежный поток | -120 000 | -104 400 | -104 400 | -104 400 | -104 400 | 664 050 |

| Реальное страховое покрытие | 654 527 | 747 928 | 874 534 | 1 009 081 | 1 151 746 | 1 188 451 |

| Инвестиция в рисковый фонд | -23 527 |

К сожалению таблица не влезает на ваш экран. Попробуйте перевернуть телефон горизонтально или откройте страницу на десктопе.

Насколько велик будет этот доход? Сказать сложно, поскольку фонд, как говорилось выше, в отличие от облигаций или депозитов доходность не гарантирует.

Страховая компания поступает точно так же, только предлагает эти три продукта переупакованными в один (переупаковка, разумеется, не бесплатная). Страховая при этом инвестирует «избыточные резервы» ровно в те же инвестиционные продукты, которые доступны на рынке розничным инвесторам, и нет особых оснований считать, что они могут получить от более высокий доход, чем обычный инвестиционный фонд.

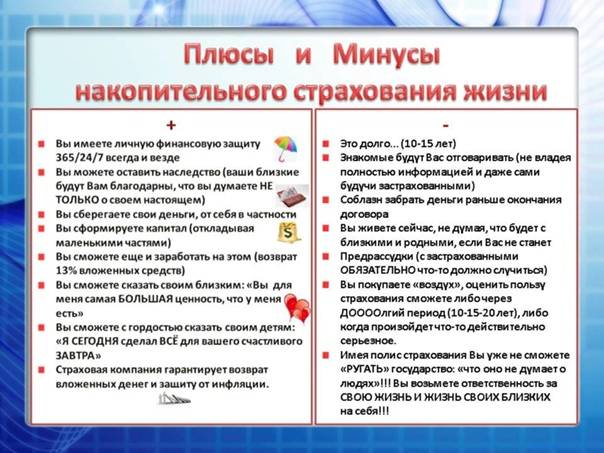

Преимущества и недостатки

Полис накопительного страхования жизни, как и любая социальная мера, имеет как свои преимущества, так и недостатки. Рассмотрим их более детально. Несомненными плюсами программы являются:

Неизменность договорных требований – все сведения о текущем состоянии здоровья гражданина запрашиваются сотрудником компании до момента заключения договора. Следовательно, чем человек моложе, тем выгоднее и проще будут его условия. Стоимость и перечень потенциальных рисков имеют фиксированный характер на протяжении всего страхового периода, невзирая на развитие определённых патологий или диагнозов

При определении тарифа во внимание принимается средний статистический показатель здоровья человека. Если документ подписывается сроком на 1 год, по факту его окончания нужно всякий раз подтверждать отсутствие или появление болезней, поскольку ряд диагнозов носит скрытый и затяжной характер развития, их выявление следует вовремя отражать в заявлении, иначе велик риск получения отказа в компенсации.

Налоговый вычет – фиксированная сумма ежегодного дохода по данному типу договорных соглашений обычно не превышает 3%

Кроме того, можно получить инвестиционную прибыль, являющуюся плодом деятельности страхового агента. Это дополнительные денежные средства в размере 6% от той части взноса, которая сформирует резервный капитал.

Удобство – подписывая такой договор страхования человек гарантирует себе защиту от сложных и неожиданных ситуаций на фоне приумножения финансов и сохранности уже имеющихся активов.

Долгосрочность – если кредитные организации предлагают своим клиентам финансовые инвестиции на срок порядка 5 лет, то для таких служб этот период является стартовым и составляет предельный минимум. Как правило, речь идёт о 15–20 летнем обслуживании клиента. Это время ограничивается возрастом заявителя на момент окончания соглашения. Если всё это время случаи, которые можно классифицировать как страховые, отсутствовали, то человеку требуется только регулярно вносить платежи.

Особое положение – если в документе фигурирует выгодоприобретатель, то по факту смерти лица вся сумма выплат будет направлена именно данному человеку, а не войдёт в наследство. При этом вся величина регулярных платежей в рамках действующего законодательства не классифицируется как имущество, а, следовательно, не может быть арестована, конфискована, разделена.

Есть у программы и недостатки:

- Долгосрочность – то, что выше было рассмотрено как достоинство полиса, одновременно является и его значительным минусом. Особенно это актуально на фоне экономического кризиса, санкционных мероприятий и снижения уровня жизни населения РФ. Сумма взносов в таких ситуациях стремительно теряет цену, а разорвать соглашение без внушительных материальных потерь не получится. Выплаченная компании сумма возврату клиенту не подлежит, возникает только возможность выкупить резервный процент, добавочную инвестиционную прибыль, которая была рассчитана к оплате за весь срок действия документа. Кроме того, нередки случаи, когда у человека просто нет средств, чтобы внести очередной платёж – по закону он может рассчитывать только на льготные каникулы.

- Полное отсутствие каких-либо гарантий получить свои платежи обратно, если у компании заберут лицензию. Точного механизма, регулирующего банковскую деятельность в России, пока нет. На практике распространено мнение, что гарантом надёжности могут выступать только зарубежные организации с мировым именем и безупречной репутацией. На отечественном рынке таких компаний пока нет.

- Низкая доходная статья – с учётом налоговых вычетов при ежегодном вложении более 120 тысяч рублей прибыль в разы проигрывает другим видам финансовых инструментов.

НСЖ – это мощный рычаг финансовой стабильности, хорошо зарекомендовавший себя в странах Европы, где возможность оптимизации налогообложений проверена временем. В нашей стране такой способ страхования, к сожалению, пока сопряжен с рисками. В этом необходимо отдавать отчёт перед тем, как подписывать договор накопительного страхования жизни.

Лучшие кэшбэк-карты 2022

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 7% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Рисковое страхование жизни

Главное основание для покупки полиса СЖ — риск, связанный с работой и бизнесом, активным отдыхом, путешествиями. Основные действующие программы страхования жизни обеспечат защиту:

- от несчастного случая;

- граждан, выезжающих за рубеж, путешествующих по стране;

- лиц, чья профессия связана с повышенным риском (обязательное страхование);

- при ипотечном кредитовании.

Рисковая страховка жизни бывает индивидуальной (личной, на членов семьи — одного или нескольких), групповой (корпоративной). Срок действия — от одного дня до года. СК предлагают полисы стоимостью от 20 руб. до нескольких тысяч рублей, с разными страховыми суммами (до 1 млн. руб.) и вариантами покрытия.

Страховой случай наступает, когда застрахованный человек в период действия полиса:

- травмировался, причинил вред здоровью;

- попал в стационар;

- нуждается в хирургическом вмешательстве;

- получил инвалидность;

- умер.

Возмещение по страховке может получить он сам или назначенный им выгодоприобретатель (в случае ухода из жизни).

Выплаты по страховому полису не производят, когда застрахованное лицо умышленно причинило вред своей жизни и здоровью, находилось в наркотическом или алкогольном опьянении, совершило противоправные действия.

Для заключения договора страхования жизни нужно прийти в офис СК или купить полис онлайн. Страховку оформляют при наличии документа, удостоверяющего личность, на основании заявления. В некоторых случаях, например, когда стоимость полиса больше 1-2 млн. руб. или образ жизни гражданина связан с повышенным риском, страховщик может потребовать дополнительно другие документы. Некоторые программы страхования ставят ограничения по возрасту, по здоровью.

На стоимость полиса влияет набор страховых рисков, срок действия страховки и другие факторы. Например, в нашей компании можно оформить страховку жизни с полным перечнем страховых рисков. Полис действует круглосуточно по всему миру.

При наступлении нескольких страховых событий (травма-госпитализация-операция), компенсацию выплачивают по каждому из них.

Полис, купленный для путешествия за границу, для участия в соревнованиях или для другого мероприятия стоит дешевле, но покрывает только часть рисков.

СЖ — обязательное условие банка при ипотечном кредитовании, что часто ставит заемщика перед выбором — застраховаться или получить отказ в выдаче кредита. Ипотеку выдают на большой срок, во время которого могут произойти разные события. Если заемщик не сможет вернуть заем по причине болезни, смерти, банк будет вынужден организовать принудительное выселение семьи из ипотечной квартиры или дома. Но если жизнь заемщика застрахована, сумму кредита погасит СК. Если вам интересен данный вид страховки. То в нашей компании есть продукты, связанные с ипотечным страхованием. Страховая сумма — размер денежных обязательств по кредитному договору + 10%.