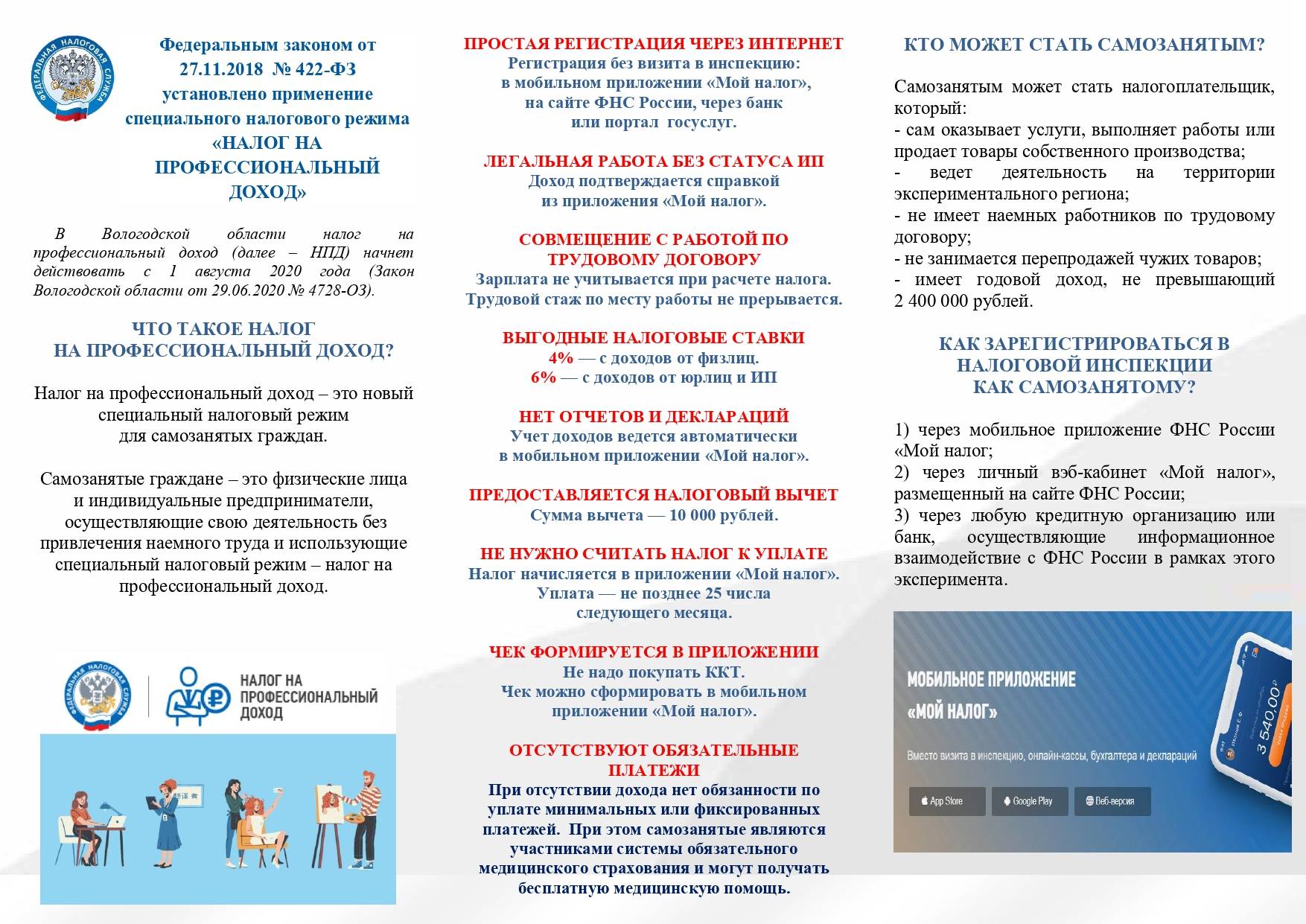

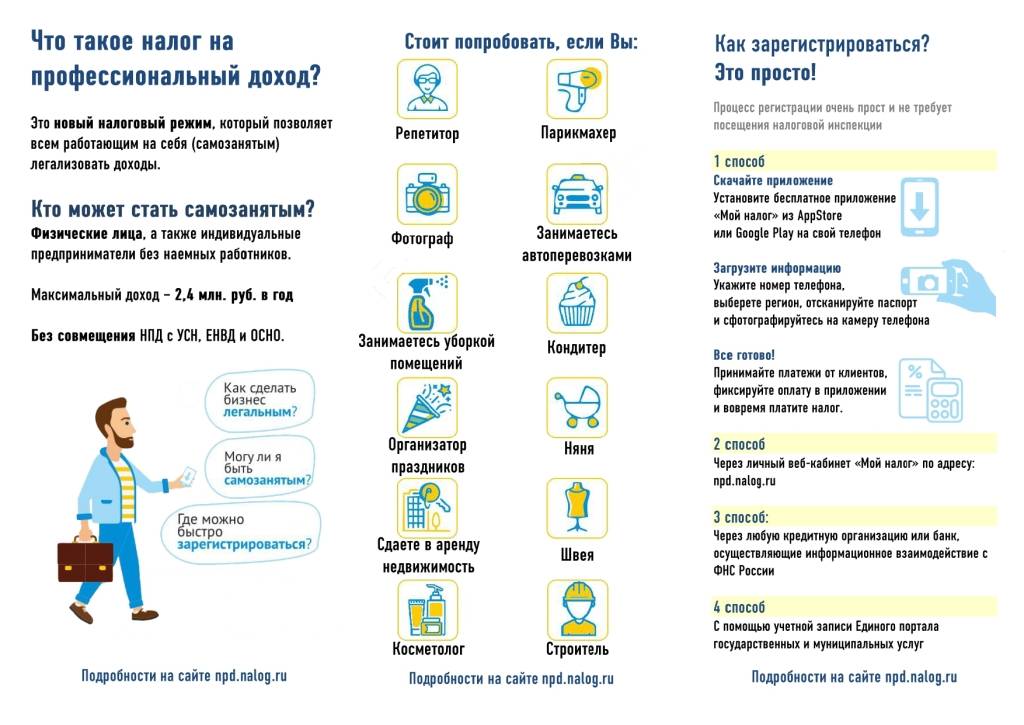

Кто может стать самозанятым?

Стать плательщиком НПД могут несколько категорий лиц.

Обычные граждане

Зарегистрироваться могут лица с 16 лет. До 2020 года таким правом были наделены только лица с 18 лет, но поправки в закон уменьшили возраст для регистрации в приложении «Мой налог».

Согласно Письму Минфина России № 03-11-11/33669, опубликованному 30.04.2021, специальный режим могут применять и несовершеннолетние от 14 лет. Однако для регистрации гражданина в возрасте 14-18 лет должны быть соблюдены условия:

- Приобретение полной дееспособности в связи с вступлением в брак.

- Наличие письменного разрешения родителей на ведение видов деятельности, которые разрешены ФЗ №422.

- Наличие решения органов опеки или суда о признании лица старше 16 лет полностью дееспособным.

Официальное трудоустройство не мешает физическому лицу стать самозанятым. Он может совмещать оба вида деятельности. Однако работодателю нельзя сотрудничать с физлицом как с самозанятым. Чтобы это стало возможным, работодателю нужно расторгнуть трудовой договор с работником и выждать 2 года. Только по истечению 2-летнего периода возможно сотрудничество с бывшим сотрудником, который перешел на режим НПД.

ИП без сотрудников

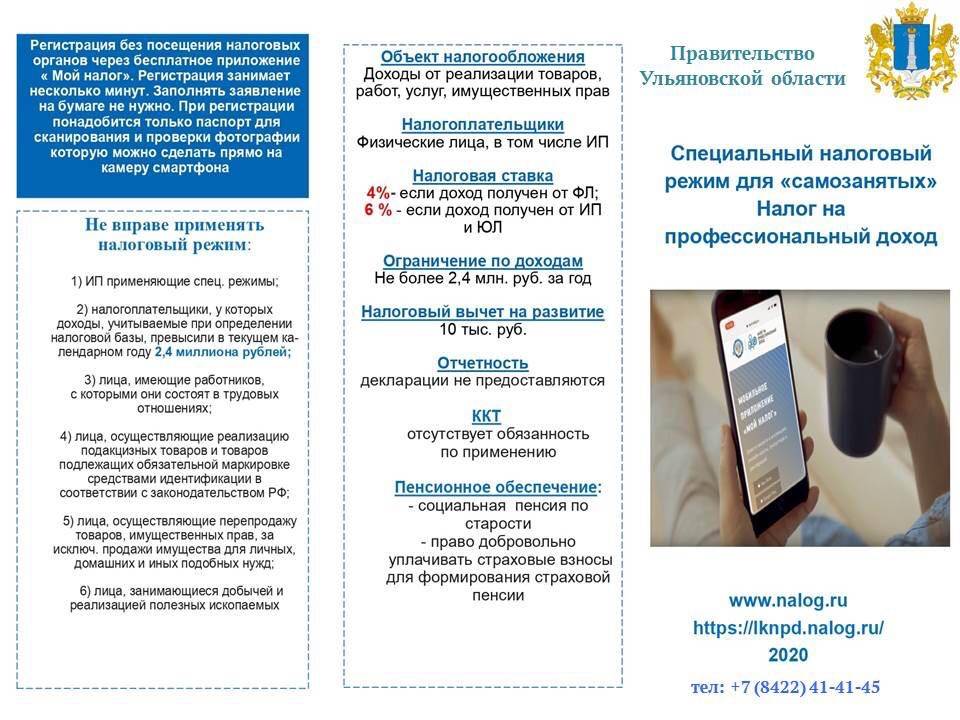

Российское законодательство разрешает индивидуальным предпринимателям приобрести статус самозанятых. Для этого им нужно:

Отказаться от текущего налогового режима, зарегистрироваться в сервисе «Мой налог» и выбрать режим НПД

Важно в течение 1 месяца после перехода на специальный режим уведомить ФНС. Заниматься только деятельностью, разрешенной Ф3 №422

Предпринимателю на самозанятости запрещено заниматься перепродажей товаров, реализацией подакцизных товаров, работать по агентским договорам и т.д. Полный список видов деятельности, недоступный для самозанятого, можно посмотреть в ст.4 п.2 ФЗ №422.

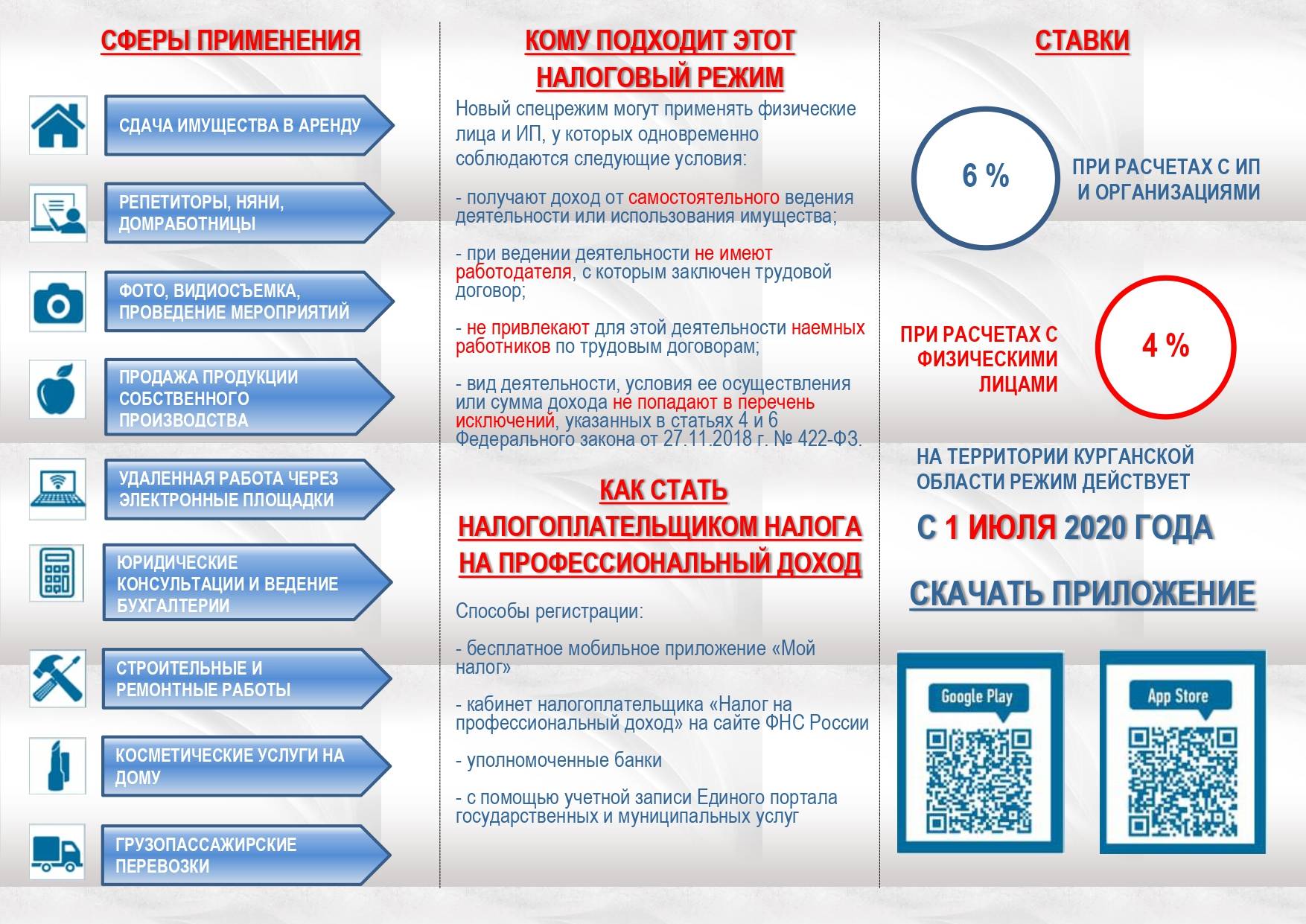

В каких регионах применяется

Система налогообложения самозанятых является экспериментальной. Она начнет действовать с января 2019 года. В настоящее время определены четыре региона. Где данный закон будет использоваться.

К ним относятся:

- Москва.

- Московская область.

- Калужская область.

- Республика Татарстан.

Из списка видно, что не все регионы страны участвуют в эксперименте. Например, в Ростовской области данный закон не действует.

Внимание! 2019-2021 года станут решающими. По результатам работы данного закона в четырех субъектах, будет определено, сможет ли данная система полноценно работать на территории всего государства.

Деятельность самозанятых граждан

Самозанятость — это такая же повседневная или временная трудовая деятельность человека, целью которой является получение материальных средств.

Но у самозанятых людей есть одна особенность: они не сотрудничают с налоговыми органами и, соответственно, их прибыль изолирована от подоходного налога.

Можно ли быть самозанятым без ИП

Большое число самозанятых граждан стало поводом для беспокойства чиновников еще в 2016 году. Именно тогда были выдвинуты предложения о постановке лиц, которые осуществляют трудовую деятельность на самостоятельных началах, на учет налоговых органов.

Большое число самозанятых граждан стало поводом для беспокойства чиновников еще в 2016 году. Именно тогда были выдвинуты предложения о постановке лиц, которые осуществляют трудовую деятельность на самостоятельных началах, на учет налоговых органов.

Точное количество самозанятых пока не известно. По одним источникам, оно приближается к 25 млн. Естественно, столь большой объем незадекларированного капитала имеет ряд негативных последствий для государства.

Во-первых, реальный доход россиян остается загадкой для уполномоченных органов. Поэтому невозможно должным образом проследить за темпами роста дохода на душу населения.

Во-вторых, бюджет упускает возможность на получение приличной надбавки от подоходного сбора.

Таким образом, в реальности картина становится такой: миллионы людей трудятся ежедневно, а государство остается в стороне.

Материальная составляющая от самостоятельной деятельности образуется из двух компонентов:

- Прибыль, полученная от выполнения определенной работы. Список профессий, относящихся к категории самозанятости, довольно-таки большой;

- Прибыль, которая формируется за счет деятельности определенной организации

Налоговым органам местного значения разрешат скорректировать список профессий, облагаемых сбором на самозанятость.

Это позволит упразднить или дополнить перечень в зависимости от наличия широко распространенных услуг в конкретной административно-территориальной единице.

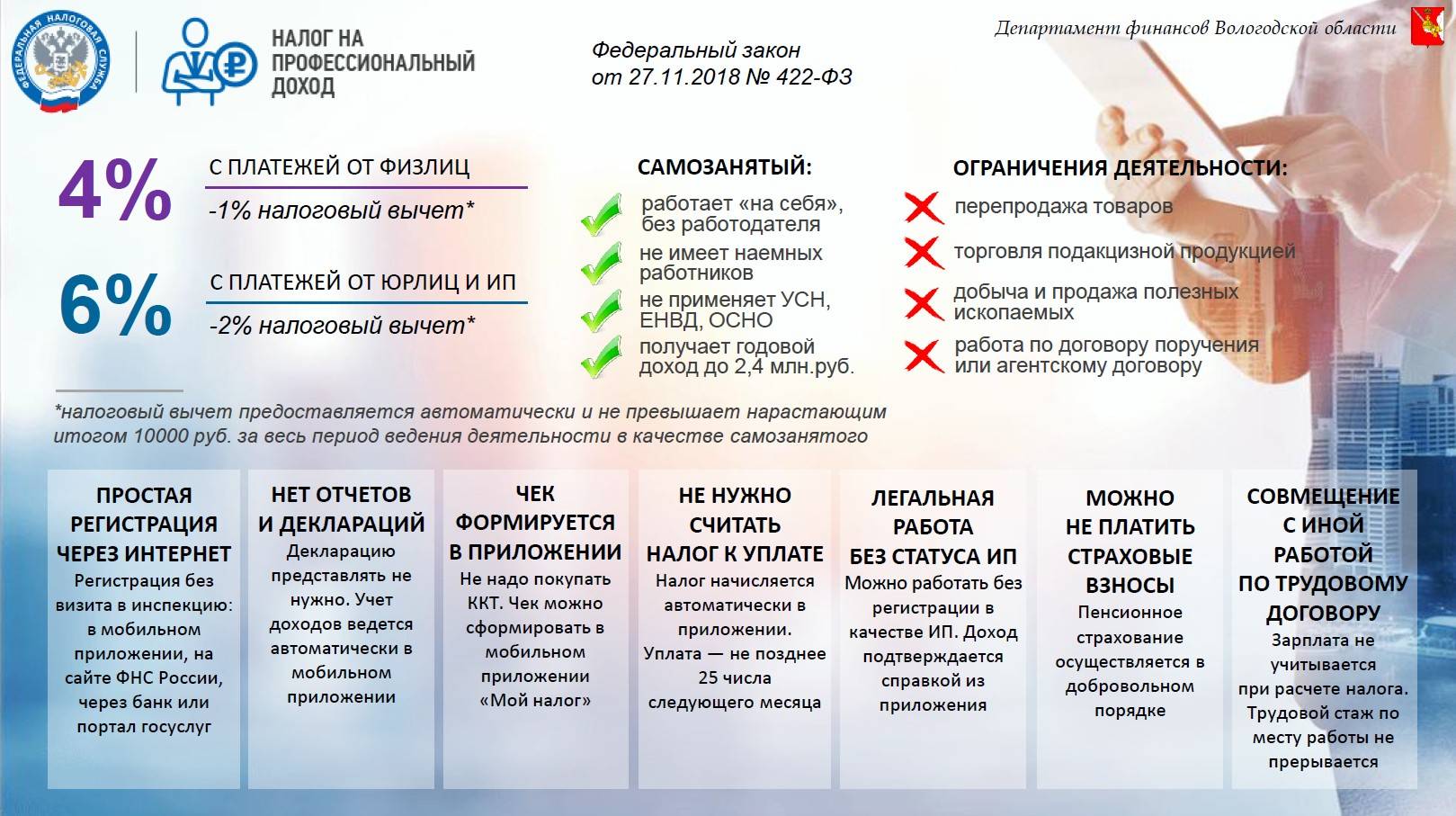

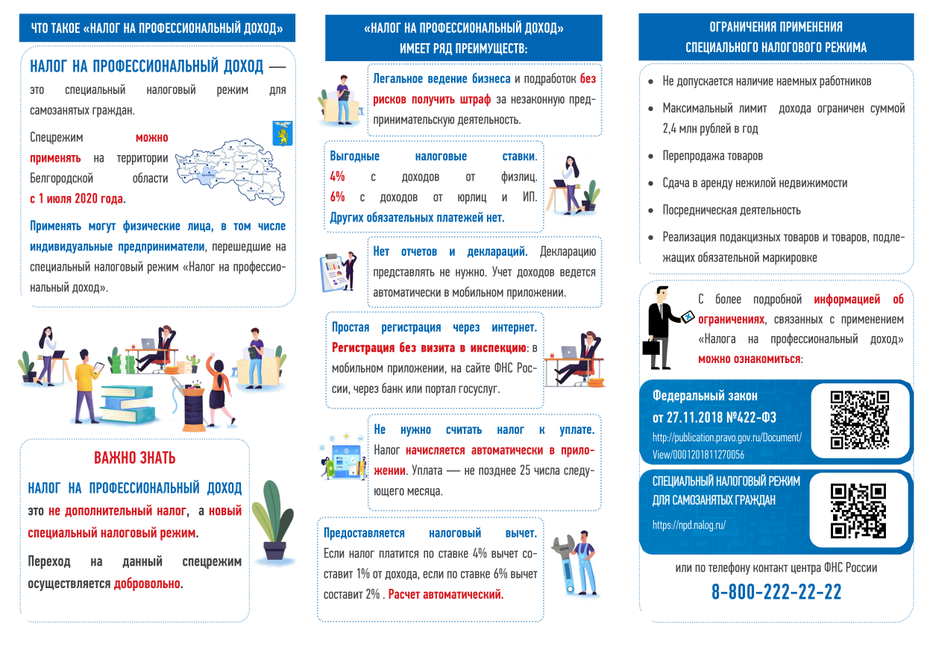

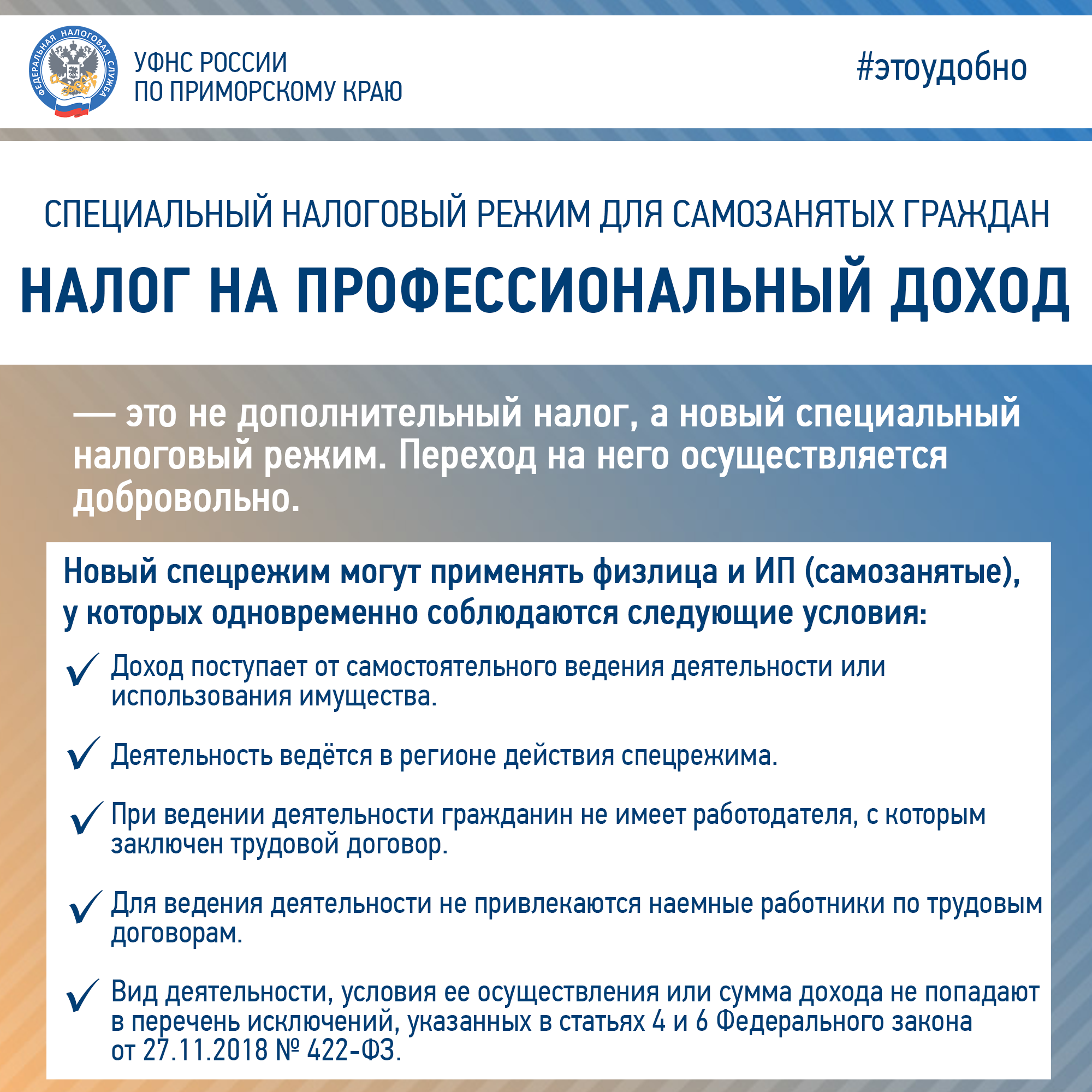

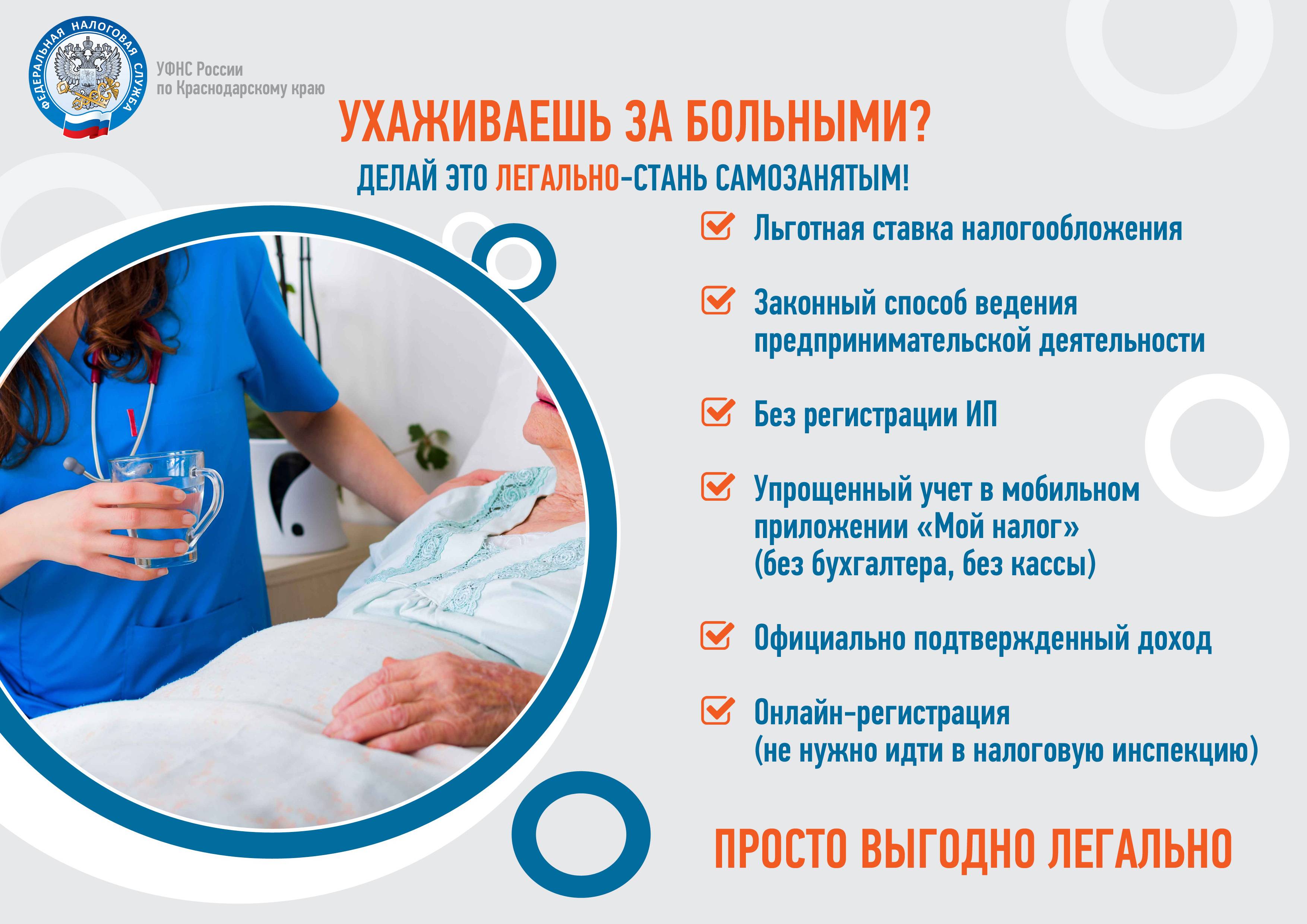

Принципы и условия самозанятости

В российском законодательстве и ранее присутствовало понятие самозанятости. НК РФ определяет это направление как предпринимательскую деятельность физических лиц по оказанию платных услуг либо реализации товаров собственного производства. Конкретного списка видов такой деятельности не существует, сюда входят практически любые действия, совершаемые без оформления трудовых договоров и наличия статуса индивидуального предпринимателя.

Налоговые органы рассматривают самозанятость как деятельность, осуществляемую на определенных условиях:

- Без получения статуса ИП.

- Без привлечения наемных работников.

- При отсутствии работодателя.

- В рамках оказания услуг для личных нужд граждан.

Речь идет о производстве какой-то продукции своими силами или самостоятельном выполнении работ.

Недавно был принят законопроект, определяющий, какой налог будут платить самозанятые и какими видами деятельности им разрешается заниматься. Это относится к:

- Присмотру за несовершеннолетними.

- Уходу за пожилыми людьми, в том числе больными.

- Образовательным и репетиторским услугам.

- Помощи в ведении домашнего хозяйства.

- Клининговым услугам (уборке).

- Ремонту и строительству.

- Бытовым услугам: швейным, парикмахерским и другим.

- Ремонту одежды, бытовой техники, прочих вещей.

- Услугам по установке ПО.

- Фотоуслугам.

То же самое относится к продаже товаров, созданных своими руками, и продукции, выращенной на приусадебных участках.

Важно! На данный момент официально зафиксированы только пять первых форм деятельности. Однако регионам предоставлено право расширения их перечня.. Налоговый закон для самозанятых имеет и некоторые ограничения

Для фрилансеров действует запрет на ведение деятельности по:

Налоговый закон для самозанятых имеет и некоторые ограничения. Для фрилансеров действует запрет на ведение деятельности по:

- Продаже товаров, для которых предусмотрены акцизы или обязательная маркировка.

- Перепродаже товаров либо имущественных прав.

- Добыче и продаже полезных ископаемых.

- Ведению деятельности в интересах других лиц с заключением договоров получения комиссий и агентских вознаграждений.

Исключение из последнего пункта сделано для лиц, занимающихся доставкой товаров или приемом и передачей платежей за продукцию и работы в интересах других лиц.

Важно! Не могут считаться самозанятыми люди, которые применяют любой режим обложения налогами, помимо предусмотренного федеральным законодательством для фрилансеров.

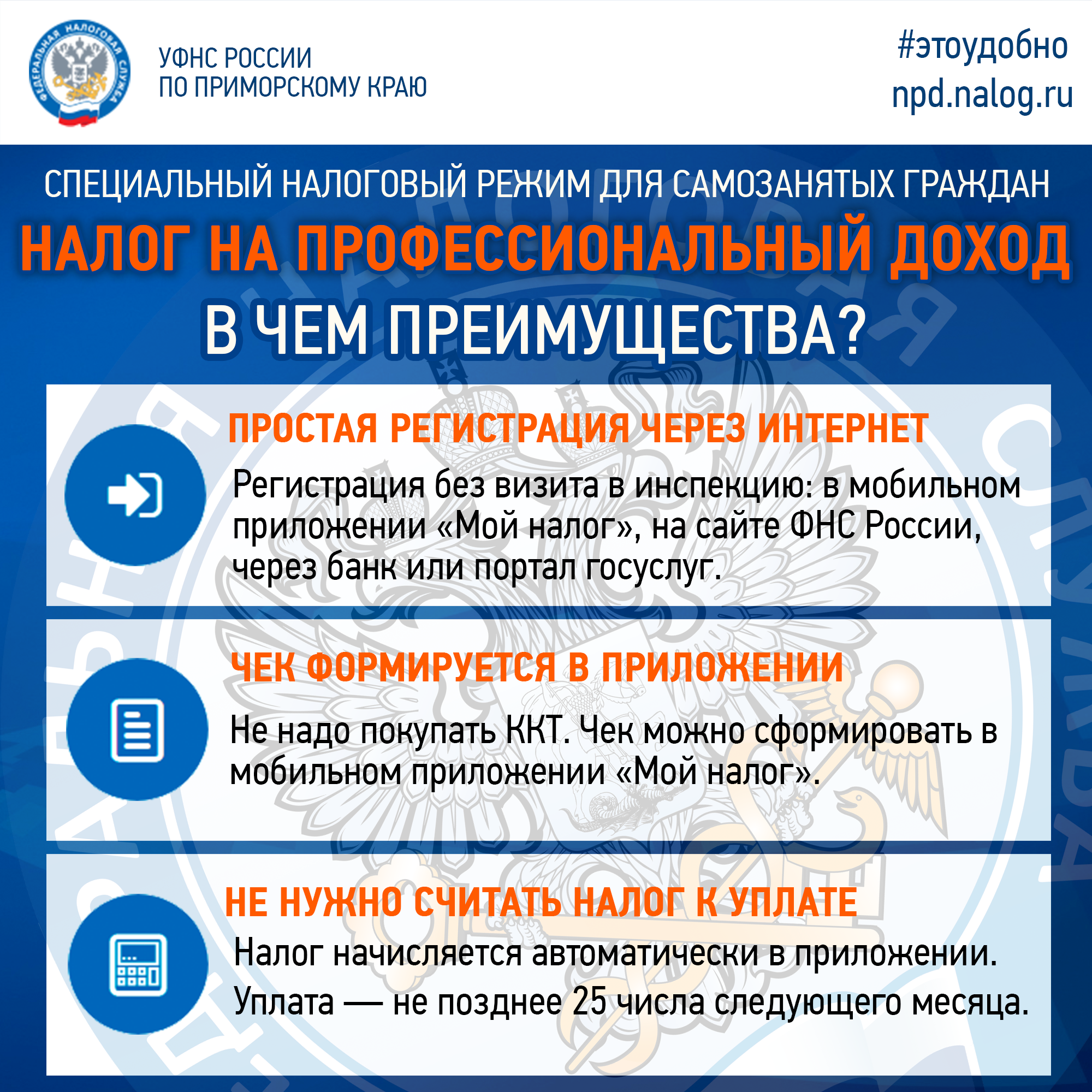

Как формируется оплата налога

Узнать, как формируется оплата, можно все из того же приложения «Мой налог». Вы оказываете услуги — вам платят деньги. Но это не все. Вы обязаны после каждой оплаты за выполненную услугу или проданный товар выдавать чек. В приложении вы сами формируете чеки и отправляете их клиентам по телефону или на мейл.

Самозанятого плательщика налога не обязывают использовать контрольно-кассовую технику (ККТ) для приема оплаты. Вы вручную вводите сумму и категорию клиента — ИП или физлицо. Не нужно проводить через приложение все ваши денежные поступления. Если вам отдали долг — это не доход. Фиксируйте только доходы от деятельности. Например, если Мария Ивановна получила 300 рублей за кота и 1500 р. ей подарили на день рождения, налоговикам будут интересны 300 рублей.

Они, конечно, надеются на вашу честность и не будут проверять все денежные движения по вашим картам, но могут и прийти с проверкой. Тогда банк должен будет передать информацию обо всех начислениях. Лучше не обманывать. Если вас поймают на сокрытии налогооблагаемой суммы дохода — штраф будет равен 20% от нее. За повторное нарушение в течение 6 мес. вас оштрафуют на полную сумму дохода.

Сумма, отраженная в приложении, и будет объектом налогообложения. С нее вы должны оплачивать налог. Печально, но размер затрат, которые могут возникнуть при осуществлении деятельности, не учитывается и не вычитается. Если Мария Ивановна, чтобы связать кота, купила нитки на 200 руб., она никак не сможет оформить этот расход. Платить налоги придется с трехсот руб.

Небывалое новшество — никаких налоговых деклараций! Вам не надо высчитывать налог и нести расчет в инспекцию. Приложение само формирует сумму налога, реквизиты для его оплаты и напоминает вам о нем каждый месяц. Уведомление приходит в приложение не позже 12 числа.

Оплачивать налог вы можете:

- в самом приложении;

- подключить автоплатеж;

- в банках по квитанции;

- в личных кабинетах уполномоченных банков: через тот же Сбербанк-Онлайн.

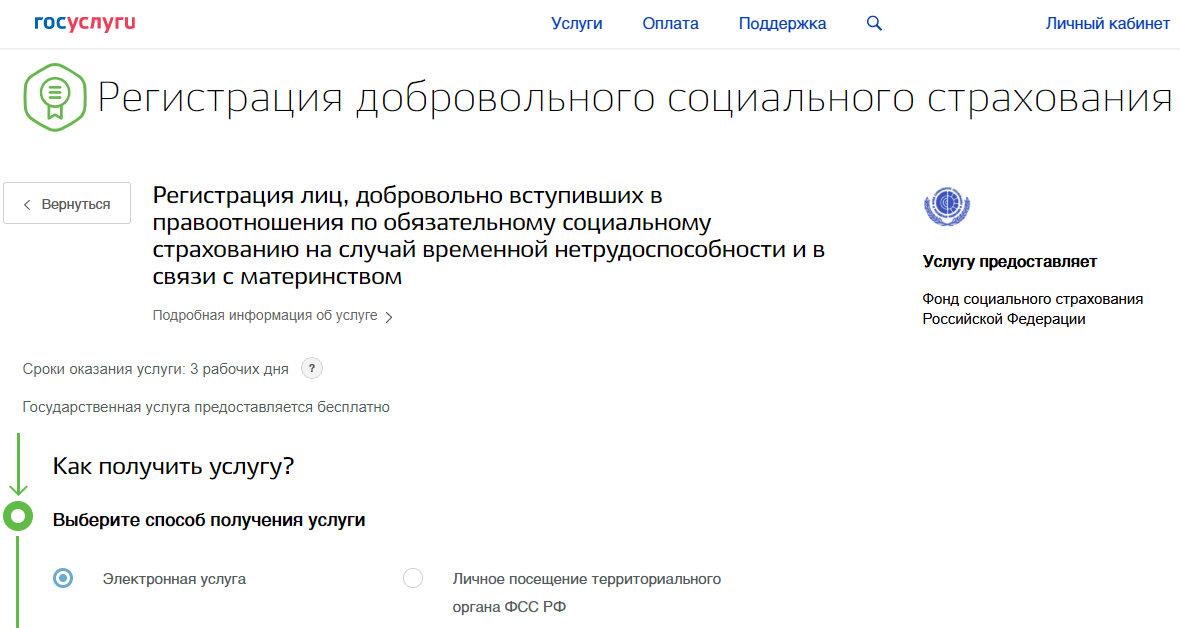

id=”kak-dobrovolno-platit-vznosy-v-fss-chtoby-oformlyat-bolnichnye-i-dekret” id=”kak-dobrovolno-platit-vznosy-v-fss-chtoby-oformlyat-bolnichnye-i-dekret” >Как добровольно платить взносы в ФСС, чтобы оформлять больничные и декрет?

Страховые взносы помогут получить социальные гарантии от государства, например, больничные или декретные выплаты. Но добровольно платить взносы в ФСС могут только самозанятые ИП: физическим лицам такая возможность недоступна.

Чтобы перечислять страховые взносы, нужно зарегистрироваться в системе социального страхования. Подать заявление в ФСС можно через МФЦ или специальную страницу на Госуслугах. Заявление рассматривают не дольше двух рабочих дней.

Можно подать заявление электронно или записаться на приём в местное отделение ФСС

Размер взносов в ФСС всегда фиксированный. Он зависит от размера МРОТ в текущем году. Например, сейчас взносы составляют 2,9% от МРОТ. В 2021 году это 4 451,62 рублей. Платить можно как одним платежом, так и несколькими в течение года.

Важно: внести нужно полную сумму взносов за год. Если внести меньше, ФСС просто вернёт деньги и не покроет расходы предпринимателя на больничный или декрет

Чтобы получить страховые выплаты, нужно обратиться в отделение ФСС по месту регистрации. Сделать это нужно не позднее шести месяцев после выхода с больничного или декрета. Но не раньше следующего года. Например, если уплатили взносы 25 октября 2021 года, получить выплаты можно только с 1 января 2022 года.

Санкции за нарушения и другие особенности налога

Наказания для самозанятых было после первого чтения законопроекта было воспринято обществом достаточно критично – предполагалось, что при нарушении правил подачи данных о доходах или неуплате налога штраф будет достигать всей суммы доходов.

После ряда корректировок к окончательному чтению были установлены такие штрафные санкции по новому налогу:

- 20% от суммы дохода – при допущении нарушения порядка или сроков подачи в ФНС данных о доходах (в том числе и за сокрытие доходов);

- 100% от суммы дохода – при повторном нарушении в течение 6 месяцев;

- 20% от проведенной суммы – для банков и электронных площадок, которые не обеспечат передачу данных налоговым органам.

По итогам обсуждения законопроекта было решено в 2019 году не применять штрафные санкции.

Следует отметить, что на данный момент нет информации о том, как именно налоговые органы будут выявлять неплательщиков. Согласно имеющейся информации, в расчете налога будет учитываться только та информация, которую плательщик самостоятельно внесет в приложение «Мой налог». Как отмечают некоторые представители ФНС, ведомство сможет контролировать доходы плательщиков иными методами – в том числе проверяя операции по банковским счетам и картам.

Согласно принятому законопроекту, некоторые виды доходов не будут попадать под действие нового налога – и будут облагаться в рамках общеустановленного порядка налогом на доходы физических лиц (НДФЛ).

В частности, это такие доходы:

- полученные по трудовому договору (от работодателя);

- от продажи недвижимого имущества и транспорта;

- от передачи в аренду недвижимого имущества;

- от продажи ценных бумаг, финансовых инструментов и прав требования;

- доходы тех, кто встал на учет как самозанятые по старому законодательству (няни, репетиторы и т.д.);

- доходы от деятельности арбитражных управляющих, медиаторов, оценщиков, адвокатов и нотариусов.

Таким образом, налог на профессиональный доход будет касаться только тех доходов, которые получены от самостоятельной деятельности по продаже товаров и оказанию услуг. При этом люди некоторых профессий не смогут зарегистрироваться как самозанятые.

Важно, что при покупке у самозанятых товаров, работ или услуг организации не смогут включить данные расходы в расходы, учитываемые при расчете налога на прибыль. То есть, организации должны будут с этой суммы впоследствии уплатить налог на прибыль

Эта же норма касается и случаев, когда у самозанятых что-нибудь покупают организации и ИП, находящиеся на упрощенной системе налогообложения или уплате ЕСХН.

Распределяться новый налог будет согласно принятым поправкам в Бюджетный кодекс РФ между бюджетами субъекта РФ и Федерального фонда ОМС:

- при уплате по ставке 4%: в бюджет субъекта РФ – 62,5%; в бюджет Федерального фонда ОМС – 37,5%;

- при уплате по ставке 6%: в бюджет субъекта РФ – 75%; в бюджет Федерального фонда ОМС – 25%.

Следовательно, самозанятые будут пополнять местный бюджет, а также бюджет фонда обязательного медицинского страхования.

Будут ли льготы

Чтобы повысить привлекательность нового режима, было принято решение ввести некоторые послабления для категории самозанятых.

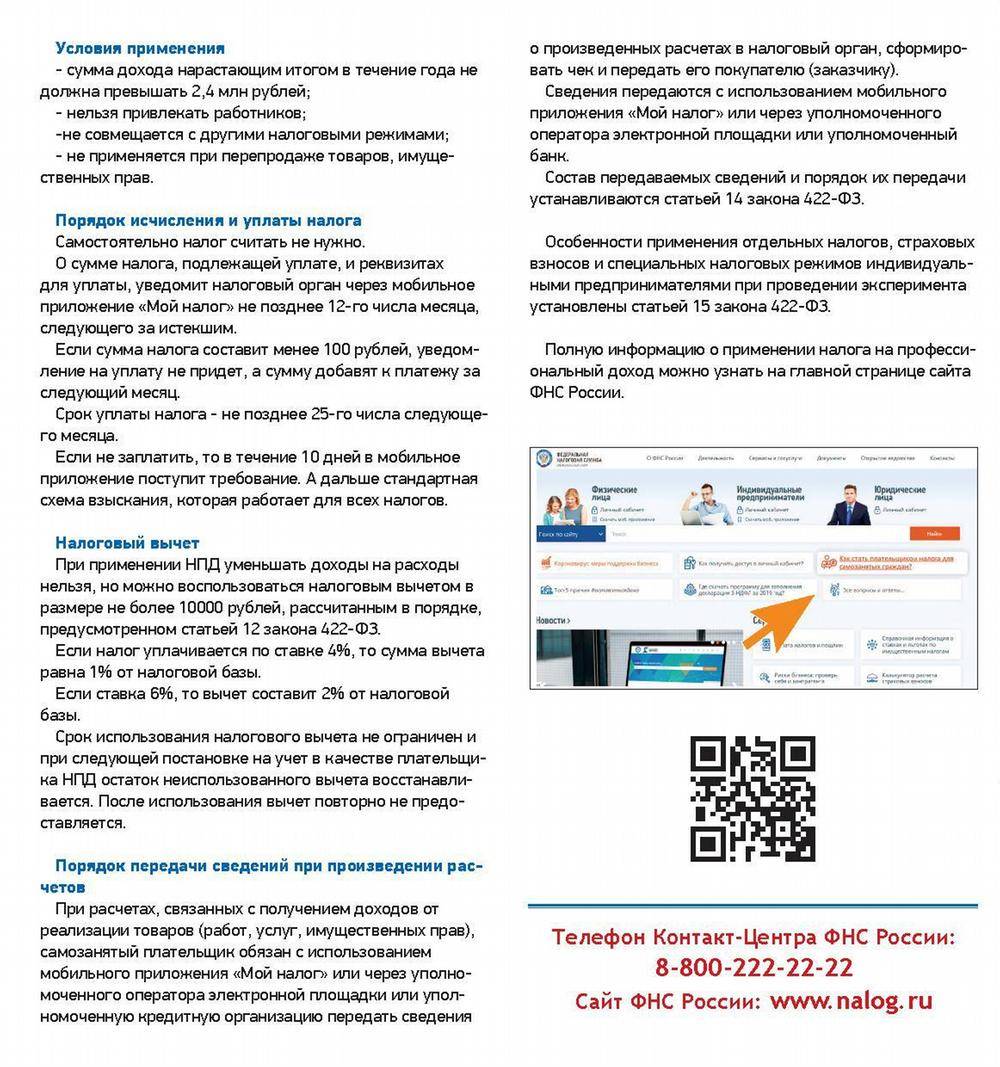

Налоговый вычет

Плательщик имеет право вернуть часть уплаченного в казну налога за счет вычета, но не более 10 тысяч рублей.

Одна поправка: эти деньги не выдаются на руки, а позволяют снизить налоговую ставку до 3 % с оплаты физическими лицами и до 4 % — юридическими и ИП.

Пониженная ставка будет действовать до тех пор, пока плательщик не сэкономит 10 тысяч рублей. После этого ставка вернется к прежней отметке.

Если в течение одного года не удалось накопить нужную сумму льготы, то привилегия продлевается на следующий год. Данное послабление дается самозанятому при регистрации и только единожды.

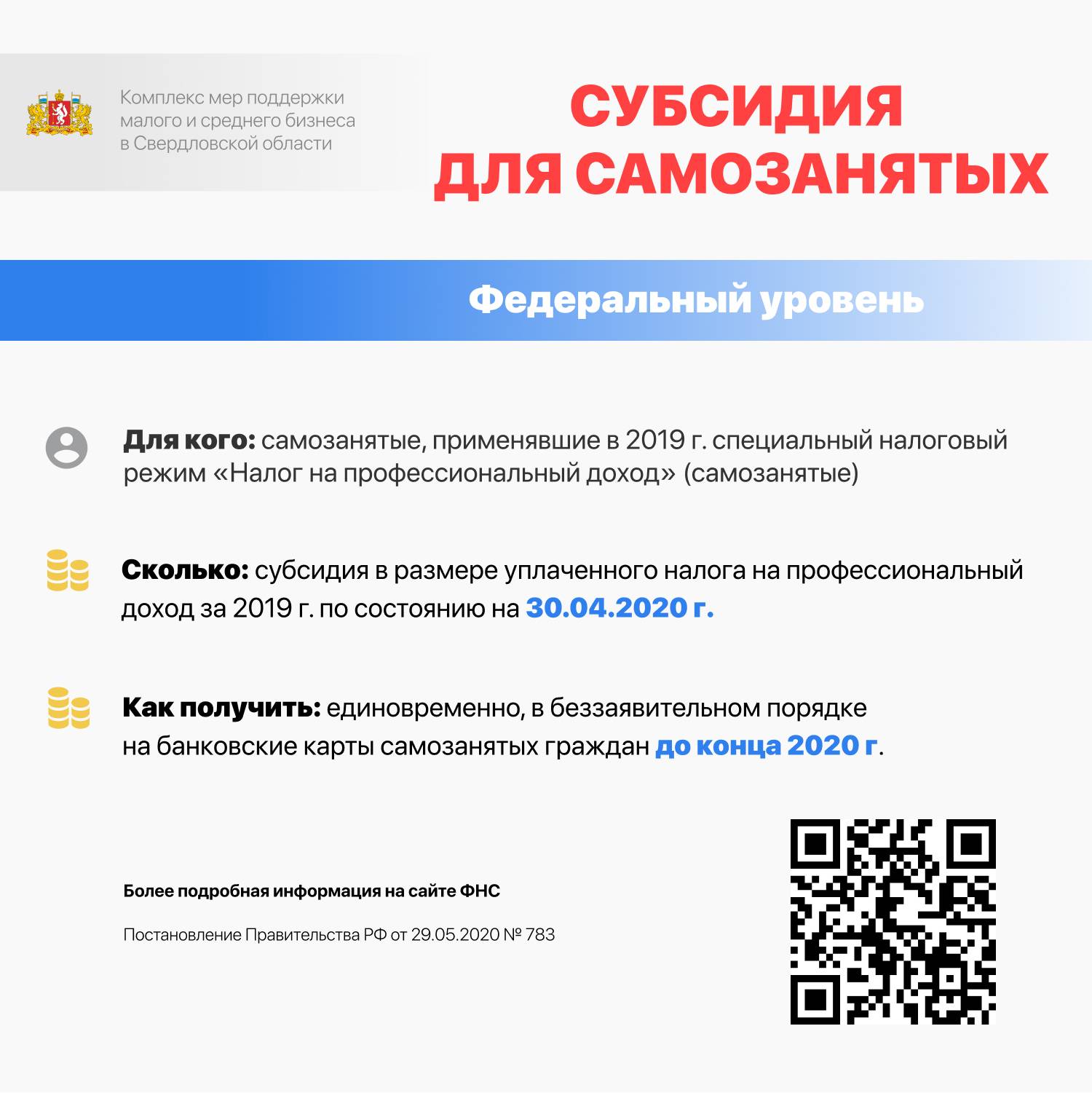

Поддержка в период пандемии

До конца 2020 года граждане рассматриваемой категории могут воспользоваться налоговым капиталом в размере 12 130 рублей. Начиная с 1 июня эту сумму можно направить на погашение налогов, долга или штрафов за просрочку.

Антивирусная поддержка актуальна только до конца текущего года. Если из выделенных средств часть денег не будет потрачена, бонус сгорит. Налогового вычета данное ограничение не касается.

Возврат налога

Для тех, кто исправно оплачивал взносы в 2019 году, есть еще одна мера поддержки. Утраченный за прошлый год НПД можно вернуть.

Никаких документов при этом подавать не нужно, достаточно только прикрепить свою банковскую карту в приложении «Мой налог». Дальше налоговики сделают все сами.

Как рассчитать

Прежде чем рассмотреть схему расчета налога, надо определиться, какие доходы отвечают требованиям закона, а какие подпадают под ограничения.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Виды облагаемых доходов

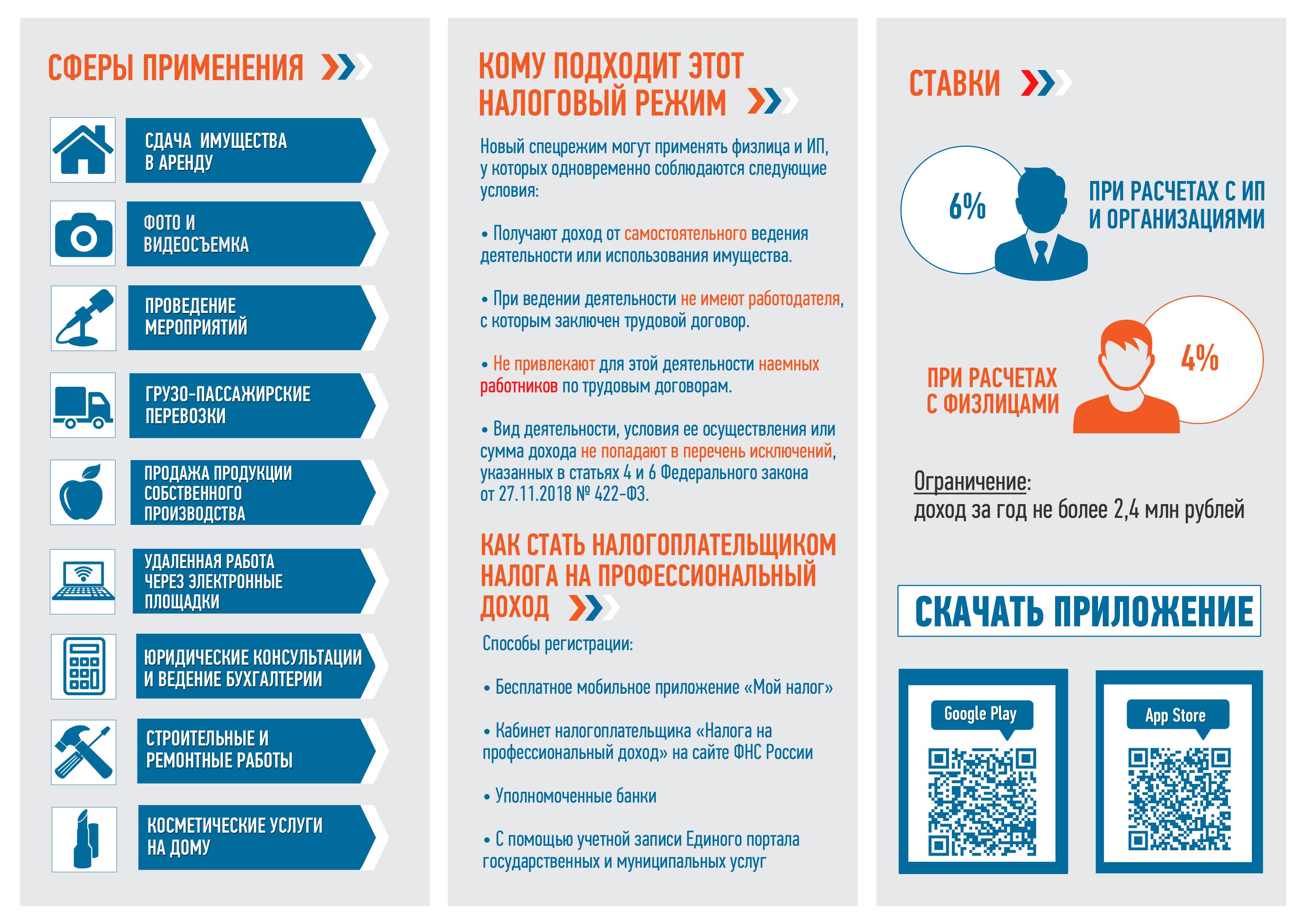

Объектом налогообложения являются доходы от реализации товаров, услуг и имущественных прав. Такая формулировка в законе подходит очень широкому перечню профессий и услуг.

Виды деятельности, которые дают возможность человеку зарегистрироваться в спецрежиме и стать плательщиком НПД:

- Фрилансеры (дизайнеры, копирайтеры, разработчики, программисты, личные помощники, SMM-специалисты, интернет-маркетологи и пр.). Люди, которые взаимодействуют с заказчиками по всей России и за рубежом через электронные системы не выходя из дома.

- Косметические услуги.

- Реализация продукции собственного производства (кулинарные шедевры, товары хенд-мейд, продукция сельхозназначения и пр.).

- Репетиторство.

- Уход за детьми, пожилыми людьми, инвалидами и т. д.

- Проведение мероприятий.

- Удаленная бухгалтерия, юридические и консалтинговые услуги.

- Фото- и видеосъемка.

- Пошив одежды на заказ.

- Сдача в аренду жилья.

- Клининговые услуги.

- Помощь по дому.

- Строительные и ремонтные работы.

Список внушительный, его еще можно было бы продолжить. Но точного перечня в законе вы не найдете. Главное – не подпасть под ограничения.

Ограничения

Про 2 ограничения спецрежима я уже сказала:

- максимальная сумма дохода не должна превышать 2,4 млн руб. в год;

- нельзя нанимать работников.

Есть еще одно – запрещено работать со своим бывшим работодателем, с которым раньше самозанятый состоял в трудовых отношениях. С момента увольнения должно пройти не менее 2 лет, чтобы появилась возможность возобновить сотрудничество. Введено это ограничение для того, чтобы работодатели массово не перевели всех своих работников на режим самозанятости с целью экономии налогов.

Посмотрите на скрине ниже виды деятельности, которые не подпадают под действие закона

Обратите внимание на 3-й и 4-й пункты. Под особый режим налогообложения подпадают только доходы от сдачи в аренду жилой недвижимости

А для госслужащих это вообще единственный разрешенный вид деятельности, по которому они могут платить НПД.

Расчет НПД

Налогоплательщику не надо самостоятельно рассчитывать НПД. За него это делает налоговая служба. Главное – чтобы в приложении “Мой налог” была верно занесена информация, когда, от кого и в каком объеме поступили деньги. От нее зависят ставки налога:

- 4 %, если сумма поступила от физического лица. Например, Мария испекла набор пирожных на день рождения Ирины. Получила за работу 4 000 руб. Соответственно, НПД составит: 4 000 * 4 % = 160 руб.

- 6 %, если сумма поступила от юридического лица или ИП. Например, Мария, кроме заказа Ирины, выполнила еще один – испекла кондитерские изделия для корпоративной вечеринки ООО “АБВГД” на сумму 15 000 руб. НПД = 15 000 * 6 % = 900 руб.

Получается, что Мария за отчетный месяц должна заплатить 1 060 руб. налога.

Налоговая служба ориентируется на описание операций, которое делает налогоплательщик в приложении “Мой налог”. Самозанятый сам разносит поступившие деньги по физическим лицам, юридическим и ИП. И он же решает, с какой суммы уплатить налог. Например, на одну банковскую карту могут поступать деньги от заказчиков и, например, государственные пособия, стипендия, помощь от родителей и пр. В этом случае в приложение надо занести только суммы от заказчиков и с них заплатить НПД.

Условия нового налогового режима

Новый специальный налоговый режим имеет несколько ограничений, в частности:

- на первом экспериментальном этапе (с 2019 по 2028 годы включительно) он будет действовать только в четырех субъектах РФ: в городе Москва, Московской и Калужской областях, Республике Татарстан;

- перейти на него смогут только те, кто получает годовой доход не больше, чем 2,4 миллиона рублей в год;

- плательщик не должен: работать на кого-то сам, быть оформленным как ИП и иметь наемных работников.

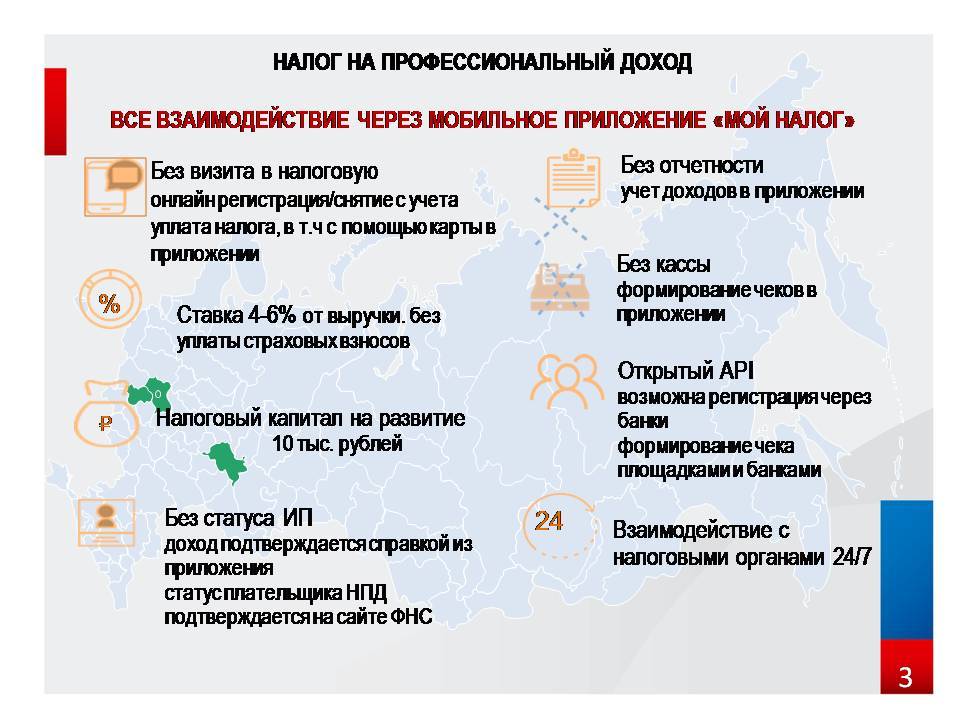

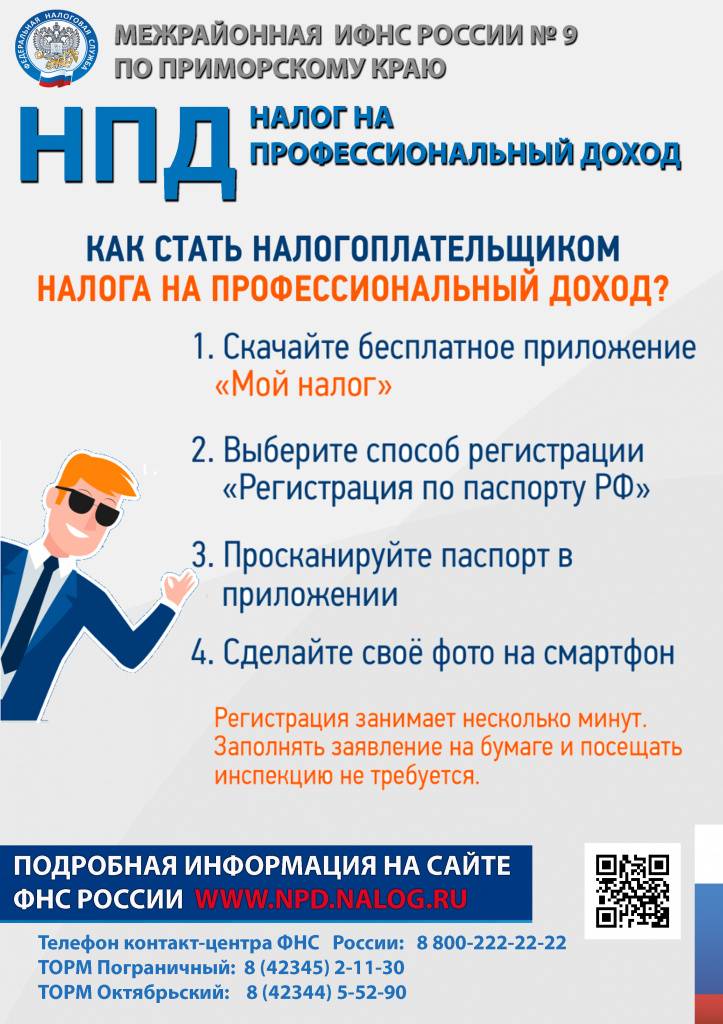

Регистрация самозанятым не потребует посещения ИФНС (по крайней мере, так утверждают авторы законопроекта), достаточно будет лишь загрузить на смартфон специальное мобильное приложение («Мой налог»).

После регистрации в приложении нужно будет вносить данные о продажах товаров или услуг. В приложении также можно будет сформировать электронный чек, и при необходимости предоставить его покупателю или заказчику.

Важно, что в текущей версии законопроекта не предполагается какой-либо порядок подачи отчетности, достаточно оформлять продажи через приложение. ФНС получит данные автоматически

Уплачивать налог нужно будет до 25 числа следующего за отчетным месяца. Для налогоплательщиков предусматриваются такие ставки налога на профессиональный доход:

- 4% – при продаже товаров или услуг физическим лицам (которые не являются ИП);

- 6% – при продаже товаров и услуг организациям или ИП.

Ставки налога не будут меняться в течение 10 лет, как отмечено в законе.

Обязанность уплачивать социальные взносы для самозанятых не устанавливается, но для формирования страховой пенсии налогоплательщик вправе самостоятельно перечислять сумму в Пенсионный фонд. Стоит также отметить, что недавно была озвучена инициатива снизить минимальные взносы для самозанятых вдвое относительно суммы, которую платят другие плательщики.

Налог, который нужно заплатить до 25 числа следующего месяца, будет отображаться в приложении с 10 числа месяца. Рассчитываться сумма будет автоматически, на основе введенных плательщиком данных о продажах.

Плюсы и минусы самозанятости

Несомненным плюсом нового режима можно назвать то, что при относительно небольших тратах человек выходит из тени. Это значит, что он может в любой момент взять справку в налоговой о доходах и предъявить ее, к примеру, в банке – чтобы получить кредит, который вряд ли дадут простому безработному.

Второй плюс – возможность не опасаться преследования за незаконную предпринимательскую деятельность. Или блокировки банковских карт, на которые переводят деньги заказчики услуг.

Минусы у нового закона тоже есть. Самый главный заключается в том, что человек, платя 4-6 % в государственную казну, по-прежнему, как и безработный, не может рассчитывать на получение хорошей пенсии. Какую бы ежемесячно сумму он не переводил в налоговую, к Пенсионному фонду это не имеет отношения. Платить туда можно дополнительные добровольные взносы, но это уже совсем другая история.

В интернете можно встретить информацию о том, что самозанятые будут оплачивать налог и медстраховку. Это не совсем так. Просто из суммы налога 1,5 процента будут направляться в ФОМС, что позволить снизить финансовую нагрузку на муниципалитет. При этом самозанятое лицо сможет пользоваться стандартным медицинским полисом (впрочем, как и безработный гражданин), а вот для получения листков нетрудоспособности (и выплаты по ним пособия) уже придется оплачивать добровольные взносы в ФСС.

Рассматривая плюсы и минусы также стоит отметить, что с того момента, как человек начнет платить налог на профессиональный доход, уклонение от его уплаты в дальнейшем повлечет за собой крупный штраф – 20 % от суммы расчета на первый раз. Изъять у самозанятых при последующих нарушениях разрешается уже 100 % от полученного, но не зарегистрированного дохода. При этом под нарушением понимается как нарушение порядка подачи в налоговую (через приложение) сведений о полученных доходах, так и о нарушении сроков их подачи (позднее 25 числа каждого месяца). В расчет принимаются все сведения о доходах от реализации товаров (работ, услуг, имущественных прав), поскольку именно этот доход является объектом налогообложения налогом на профессиональный доход.

Что касается Пенсионного фонда, то встать на учет самозанятому гражданину – еще не значит сформировать себе достойную пенсию в будущем. Из оплачиваемых налогов в ПФ ничего поступать не будет, а значит, такой гражданин для ПФ – все равно, что безработный.

Но, как и последний, самозанятый может вносить в ПФ добровольные взносы, из которых будет формироваться страховая часть его пенсии. При этом в Пенсионный фонд необходимо подать заявление о добровольном вступлении в систему по обязательному пенсионному страхованию. Датой начала расчетного периода считается день подачи заявления. Размер страховых взносов гражданин определяет самостоятельно (и это выгоднее, чем схема, по которой вынуждены действовать ИП – там размер взносов в ПФ является фиксированным и подлежит обязательной уплате ежегодно).

Оплатить стразовые взносы в ПФ РФ самозанятые граждане обязаны в срок до 31 декабря. При этом от суммы взносов зависит, какой стаж будет засчитан гражданину. Если эта сумма не меньше фиксированного размера, то стаж засчитывается полностью, если меньше – то пропорционально сумме внесенных взносов.

Налоговые льготы

Для повышения привлекательности нового налогового режима ФНС ввело налоговый вычет. А для поддержки самозанятых в период пандемии предусмотрело еще ряд мер.

Налоговый вычет

Налогоплательщик имеет право возместить уплаченный налог на профессиональный доход за счет налогового вычета, но не более 10 000 руб. Деньги на руки не выдаются, но уменьшают налоговые ставки: до 3 % для физлиц и до 4 % для юрлиц и ИП.

Платить НПД по сниженным ставкам самозанятый будет до тех пор, пока не сэкономит 10 000 руб. Потом платежи вернутся к обычным ставкам. Если за один год это сделать не удалось, то вычет перенесут на следующий. Такая льгота дается при регистрации налогоплательщика в спецрежиме и только один раз.

Расчет налога и учет вычета происходят автоматически, никакие заявления и действия со стороны налогоплательщика не нужны.

Антивирусная поддержка

До конца 2020 г. можно воспользоваться еще одной льготой. С 1 июня самозанятым выделили налоговый капитал в размере 12 130 руб. Его можно использовать на уплату налога, погашение задолженности или пени. Фишка в том, что налоговый капитал или бонус суммируется с рассмотренным ранее налоговым вычетом.

Например, человек только что зарегистрировался в статусе самозанятого. В его приложении отразится общая сумма бонуса: 10 000 + 12 130 = 22 130 руб. Если регистрация была несколько месяцев назад и часть налогового вычета (10 000 руб.) уже учтена, то суммарный бонус будет равен: остаток вычета + 12 130 руб.

Например, Мария в июле изготовила и реализовала кондитерских изделий на сумму 50 000 руб. для физических лиц. НПД составит 2 000 руб. На начало июля у нее еще оставался неиспользованный вычет в размере 5 000 руб. Плюс есть налоговый капитал – 12 130 руб. Итого 17 130 руб. За счет этих денег и произойдет погашение начисленного налога и еще останется на следующие месяцы.

Срок действия бонуса – до конца 2020 года. Если останется неиспользованный налоговый капитал, то он сгорит, а вот вычет продолжит действовать в прежнем порядке и дальше до тех пор, пока весь не будет погашен.

Еще одной мерой поддержки самозанятых стал возврат уплаченного НПД за 2019 год. Налогоплательщикам для получения денег надо прикрепить свою банковскую карту в приложении “Мой налог”. Дальше налоговая служба все сделает автоматически.

Что означает налог на самозанятых

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Закон «О налоге на профессиональных доход» (НПД) вступает в силу в экспериментальном режиме в 4 регионах – Москве, МО, Татарстане и Калужской области с 1 января 2019 и до 2029 г. Но в действительности эксперимент не ограничивается этими регионами: самозанятый лично выбирает, где регистрироваться, в зависимости от места реального ведения бизнеса. Распространяется он на физлиц и ИП, не имеющих наемных работников и зарабатывающих до 2.4 млн рублей в год. ИП может в любое время перейти на новый режим налогообложения, а потом вернуться к старому. Физлицо вправе как зарегистрироваться, так и отказаться от нового статуса.

Ставка – 4% для оказывающих услуги физлицам и 6% – для работающих с юрлицами и ИП. Один и тот же человек может применять обе ставки в зависимости от того, кто его покупатель. Доход освобождается от уплаты НДФЛ и НДС, что исключает двойное налогообложение. Компании-потребители услуг фрилансеров получат льготы в части вычета расходов из налогооблагаемой базы.

Будут применяться два основных способа контроля:

- Мониторинг банковских платежей – поступления на карту, переводы, выгрузка истории транзакций по счету и т. п.;

- Контрольные закупки сотрудниками ФНС.

По данным Росстата, самозанятыми в РФ считаются 14.3 млн человек или 1/5 работающего населения. По статистике ФНС, таких может насчитываться до 25 млн. В любом случае, эта категория ежегодно только растет. Вижу для этого как минимум две причины:

- Скрытая безработица, когда формальный сектор просто не вмещает все население трудоспособного возраста;

- Современная экономика во всем мире делает привязку к рабочему месту менее эффективной, растет спрос на услуги фрилансеров.

Часть налога пойдет в Фонд обязательного медицинского страхования (ФОМСС). В ПФР не перечисляется ничего: накопление на будущую пенсию будет заботой самого гражданина. Ему гарантирована только социальная пенсия по старости (5 180 руб. на момент публикации статьи). Правда, она будет выплачиваться на 5 лет позже, чем остальным согражданам. Вместо пенсионных взносов самозанятый может самостоятельно формировать долгосрочный инвестиционный портфель из облигаций, ETF, акций надежных компаний, накопительного страхования. При грамотном распределении активов и дисциплине риск-менеджмента, можно организовать пассивный доход, который будет значительно превышать гарантированный государством. Таким образом, вводится механизм создания пенсионных накоплений. Я всегда считал, что забота о будущем, помимо скудных социальных гарантий, должна предполагать личную инициативу и ответственность гражданина.