Особенности банкротства пенсионера

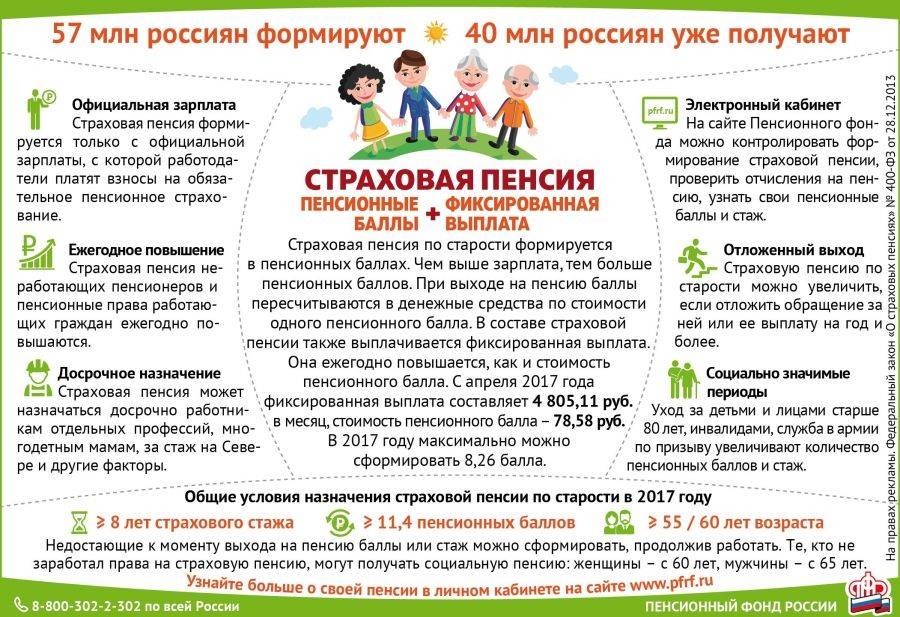

По закону все доходы банкрота должны переводиться на специальный счет, с которого осуществляется погашение кредитов. Исключение – прожиточный минимум, который оставляют человеку для жизни и для содержания его иждивенцев (несовершеннолетних детей, пожилых родителей, инвалидов, проживающих с банкротом и др.). Почти все пенсионеры в стране получают небольшую пенсию, поэтому после признания банкротства вся или практически вся пенсия сохранится.

В целом же пенсия, как любой официальный заработок, считается доходом, часть которого по суду должна включаться в конкурсную массу. Однако пенсионерам можно увеличить оставленные «на жизнь» средства, аргументируя это:

- затратами на лечение пенсионеру и на лекарства его иждивенцам;

- инвалидностью пенсионера – при хорошей поддержке юристов можно оставить практически весь размер пособия.

К тому же, банкротство не означает лишение пенсионера дополнительных социальных выплат, страховых и других надбавок к пенсии. На практике по итогам судебного разбирательства у большинства заемщиков-пенсионеров и должников предпенсионного возраста остаются их прежние доходы. Также, согласно действующему законодательству, за банкротство нельзя увольнять или лишать званий, снижать материальную помощь физическому лицу.

Если нечем платить ипотеку

Что делать, если нечем платить ипотечный кредит? Воспользуйтесь правом на ипотечные каникулы.

Правительство РФ, ЦБ РФ и банковские организации уже подтвердили, что снижение дохода более, чем на 30% из-за коронавируса (по болезни или из-за ограничений по самоизоляции) является достаточным поводом для запроса каникул.

Подробную инструкцию можно найти в нашей статье про ипотечные каникулы.

Вкратце – если ваш доход упал более, чем на треть, и вам нечем платить кредит; если вы потеряли трудоспособность, надолго заболели или в вашей семьи прибавились иждивенцы, вы имеете право на смягчение условий на срок до 6 месяцев.

Как подать заявку – подробности лучше посмотреть на сайте кредитора, но у большинства банков реализована возможность онлайн-заявки. Достаточно приложить документы, подтверждающие сложную ситуацию и заявление.

Какими будут условия – обычно платежи временно снижаются до минимальных значений, на полную отмену взносов рассчитывать не стоит (это редчайшая ситуация).

Частые вопросы по теме

На банковских форумах очень популярны вопросы, как можно не выплачивать заем на законных основаниях и как жить с непогашенным кредитом. Уточнять такую информацию лучше у специалистов, поскольку условия потребительского кредитования чаще всего разные, и многие аспекты могут не совпадать. Однако существуют общие положения договоров. О них и пойдет речь далее.

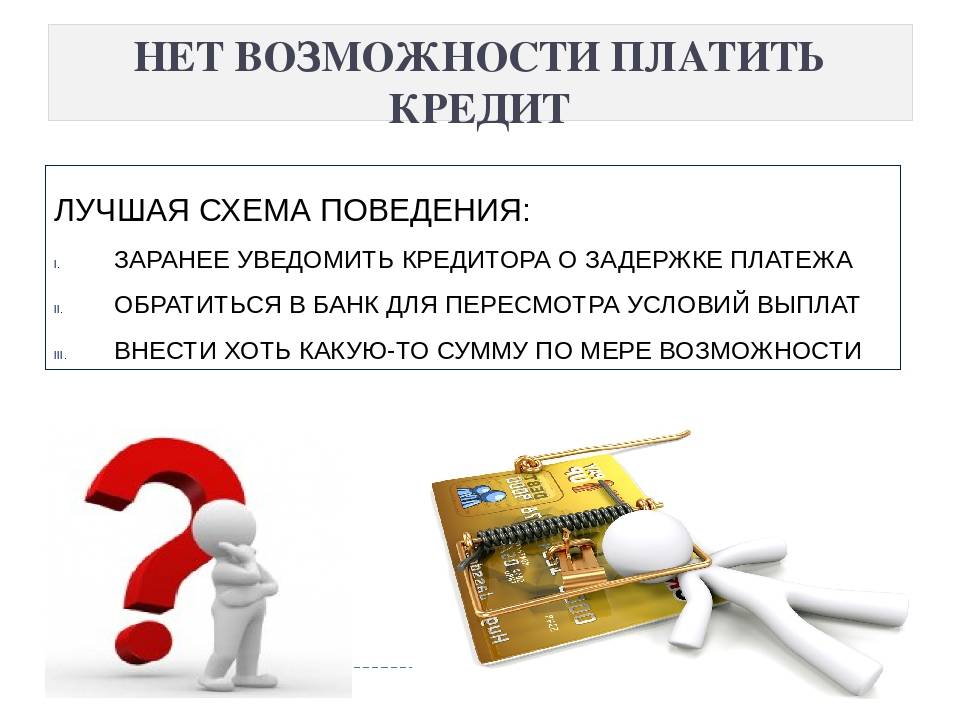

Как разобраться с кредитом, если совсем нечем платить

К любой ситуации, которая не позволяет выплачивать задолженность, нужно подходить спокойно. Для начала необходимо проконсультироваться с представителями банка. Менеджеры каждый день имеют дело с подобными вопросами и лучше знают, как действовать дальше.

Кредитные каникулы, реструктуризация или рефинансирование, отсрочка — вариантов уменьшить кредитную нагрузку несколько. Разбираться с долгами нужно легально. Незаконные способы могут не только испортить репутацию заемщика, но и привести к уголовной ответственности за мошенничество.

Что делать, если должник очень болен или умер

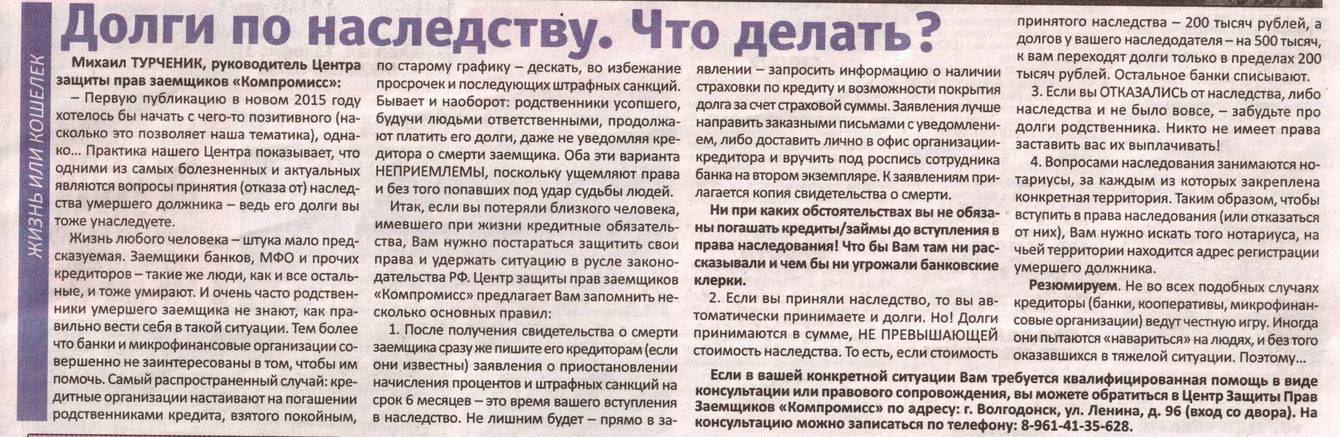

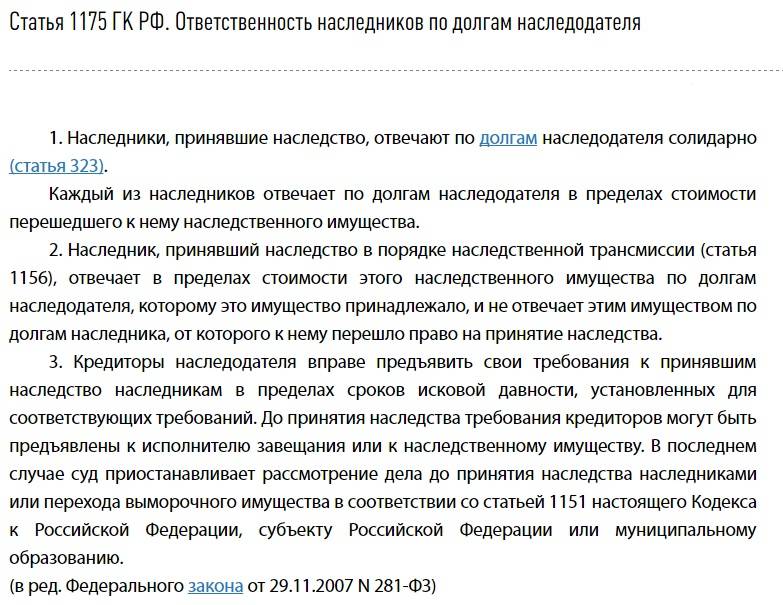

Если сроки кредитования пришлись на период, в течение которого заемщик сильно болел или скончался, кредитные обязательства переходят к его наследникам. По закону родственники или другие наследники, вступившие в права наследования, являются приемниками долгов умершего.

Поэтому они обязаны погасить все ссуды и закрыть данный вопрос согласно кредитному договору. Причины, как не платить кредиты законно, предусматривают отказ от наследства. В таком случае платить по кредиту придется страховой компании.

Как действовать, если долг висит на жене или муже

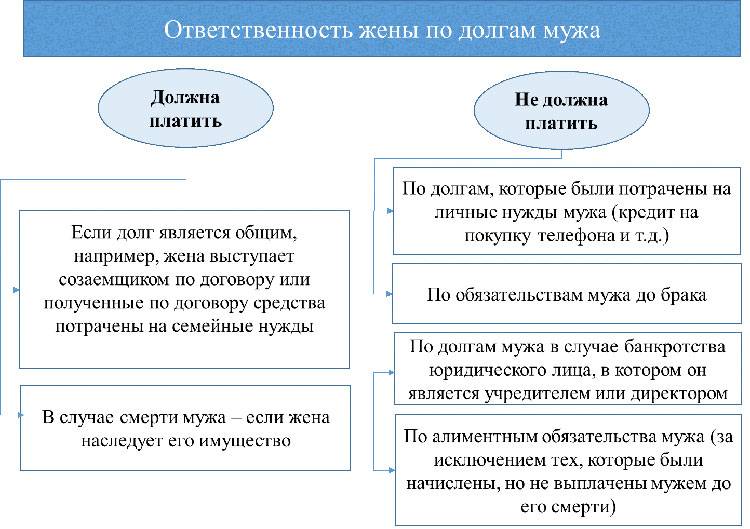

В России чаще всего муж или жена должника привлекаются к выплатам по кредиту после судебного производства. Это происходит, когда исполнительная служба начинает опись имущества в счет погашения долга. Как правильно себя вести, и в каких случаях приставы могут забрать вещи, сказано в законодательстве.

Главное — это доказать, что кредит был потрачен не на общие нужды семьи, а на личные потребности заемщика. В этом случае ответчиком будет выступать лишь один из супругов, поэтому опись совместного имущества запрещена.

Могут ли взыскать долг с поручителя

Если соглашение кредитного договора предусматривает факт поручительства, долговые обязательства неблагонадежного заемщика перекладываются на поручителя. Он может договориться с банком, отсрочить срок возврата кредита или направить долги на рефинансирование. Однако избежать ответственности вряд ли удастся. Каким способом выплачивать заем, к каким банкам обратиться за помощью и где пересчитать ссуду, решает также поручитель.

Что будет, если не платить после суда

Самый оптимальный способ решить финансовые проблемы — это не доводить их до суда. Все советы юристов основываются на мирном урегулировании конфликта с кредитором. Если же заемщик отказывается гасить кредит, судебное разбирательство неминуемо. Суд обяжет клиента платить долг, наложит арест на имущество заемщика. В итоге ответчик выплатит все денежные средства за счет конфискованной недвижимости, автомобиля, электроники, бытовой техники — предметов, которые можно продать на банковском аукционе.

Столкнувшись с финансовыми трудностями, не стоит скрываться от кредитора. Более эффективной будет договоренность с банком об изменениях условий кредитования. Такой подход позволит постепенно рассчитаться с долгами, сохранить хорошую кредитную историю и надеяться на лояльность финансовых организаций в будущем.

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

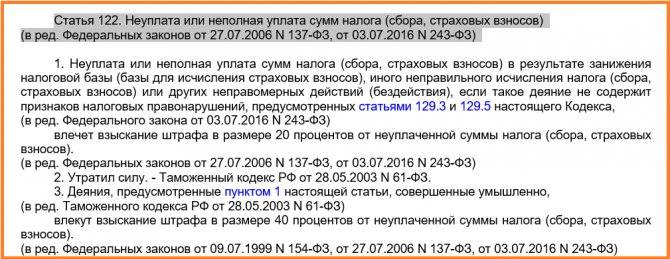

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Попали в сложную ситуацию и нужны средства? Закажите звонок юриста

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.

Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротство

Не имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.

План действий для разных категорий заемщиков

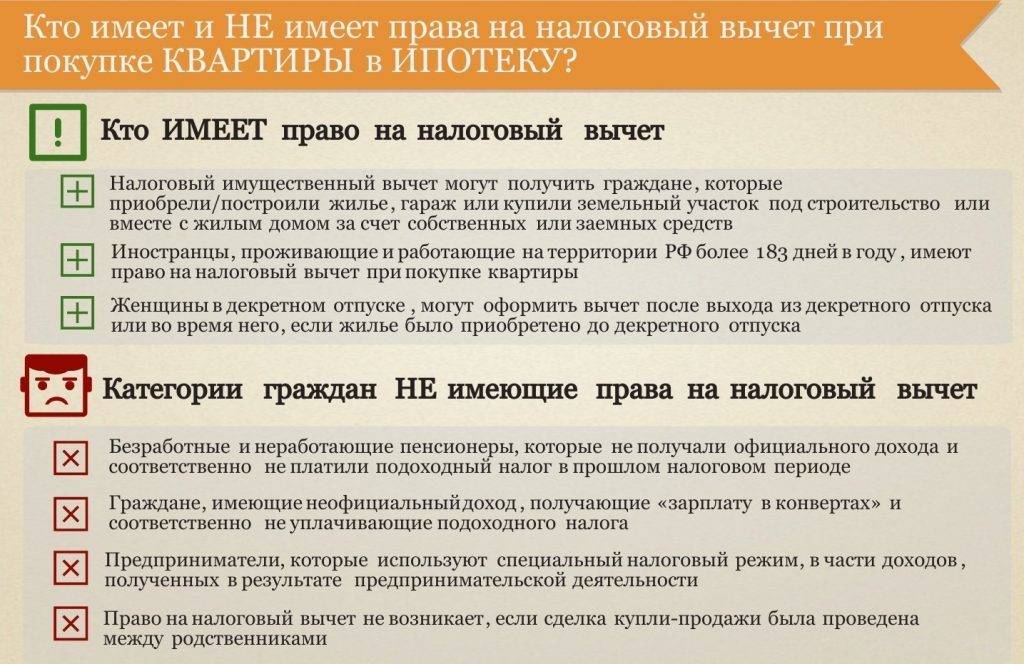

Мамы, ушедшие в декретный отпуск, не являются льготной категорией, которую освобождают от необходимости погашать микрозайм, кредит и прочее. Поэтому нужно своевременно отправить запрос на реструктуризацию в банк.

Это позволит выбрать оптимальную сумму для перечисления. Организацией учитываются декретные выплаты, помогающие клиенту рассчитывать на лучшие условия.

Если займы скопились в большом количестве, при этом заемщику нечем расплачиваться, можно реализовать один из двух вариантов:

- оформить рефинансирование. Возможно лишь для лиц, которые трудоустроены официально. Для того, чтобы не вносить оплату за каждый микрозайм по отдельности, все задолженности объединяются в одну.

- расторжение договора. Основанием для этого является наличие нарушений, которые банк умышленно завуалировал в разных пунктах. Соглашение, предусматривающее залог, также может быть расторгнуто по инициативе заемщика. После продажи актива деньги используются для того, чтобы погасить долг.

Пенсионер, потерявший работу, должен запросить реструктуризацию со справкой о размере пенсии на руках. Получив документы, представители финансовой организации перерасчитывают долг с учетом изменившегося материального положения клиента.

Результатом является выданный график, согласно которому нужно перечислять деньги на счет банка.

Женщине, воспитывающей ребенка без супруга, которая не знает, что делать для улучшения условий по кредиту, также стоит запросить реструктуризацию, получив заранее документ о текущем уровне доходов.

В случае с семьями часто возникает ситуация, когда муж не платит кредит. Что делать жене, выступившей поручителем?

Когда пара брала средства для приобретения общего имущества, то должниками становятся оба члена семьи. Жене можно попробовать доказать тот факт, что муж взял деньги на личные расходы. Это не принесет результатов в том случае, если супруг был признан судом неплатежеспособным.

При отсутствии собственности, которая может быть конфискована, дело ликвидируется. Если заемщик должен финансовой организации особо крупную сумму, не решив, что делать для решения финансовых трудностей, возбуждается уголовное дело.

Судебные последствия

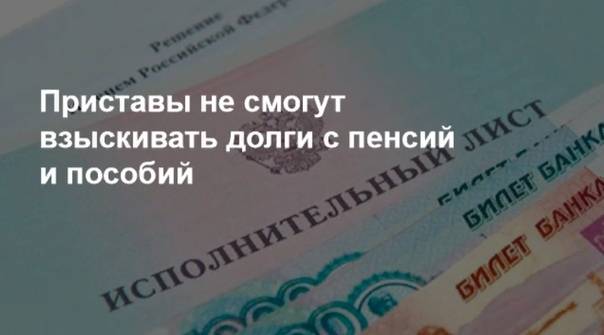

Если суд вынес решение о взыскании задолженности, но пенсионер по-прежнему не осуществляет оплату, то дело передается судебным приставам.

Порядок взыскания задолженности прописан в ст.69 Федерального закона «Об исполнительном производстве» и включает такие процедуры как:

- наложение взыскания на имущество пенсионера;

- составление описи имущества;

- установление сроков для добровольной реализации;

- принудительная реализация;

- передача имущества взыскателю;

- арест банковских счетов;

- арест пенсии (не более 50% от общей суммы и на руки пенсионеру должно остаться не меньше прожиточного минимума)

Во избежание подобных проблем, старайтесь своевременно озвучивать и решать возникшие вопросы. Не скрывайтесь от сотрудников банка, обратитесь с просьбой о реструктуризации первыми.

Когда за долги можно лишиться единственного жилья – читайте в нашей новой публикации на сайте.

В лучшем случае, кредитная организация пойдет вам на встречу и уменьшит платеж, в худшем – вы подстрахуетесь для суда и покажете себя не злостным неплательщиком, а благонадежным пенсионером, оказавшемся в трудной финансовой ситуации.

Правда ли, что скоро пенсионерам законно можно будет не платить кредиты и другие долги:

Не забудьте добавить «FBM.ru» в источники новостей

Варианты решения проблемы до суда

В случае неуплаты задолженности, у банкиров имеется целый отлаженный алгоритм действий по работе с клиентами, утратившими их доверие, поэтому бессмысленно надеяться, что кредиторы вдруг забудут о просроченных платежах. Некоторые шаги, которые следует предпринять заемщику, попавшему в бедственное материальное положение.

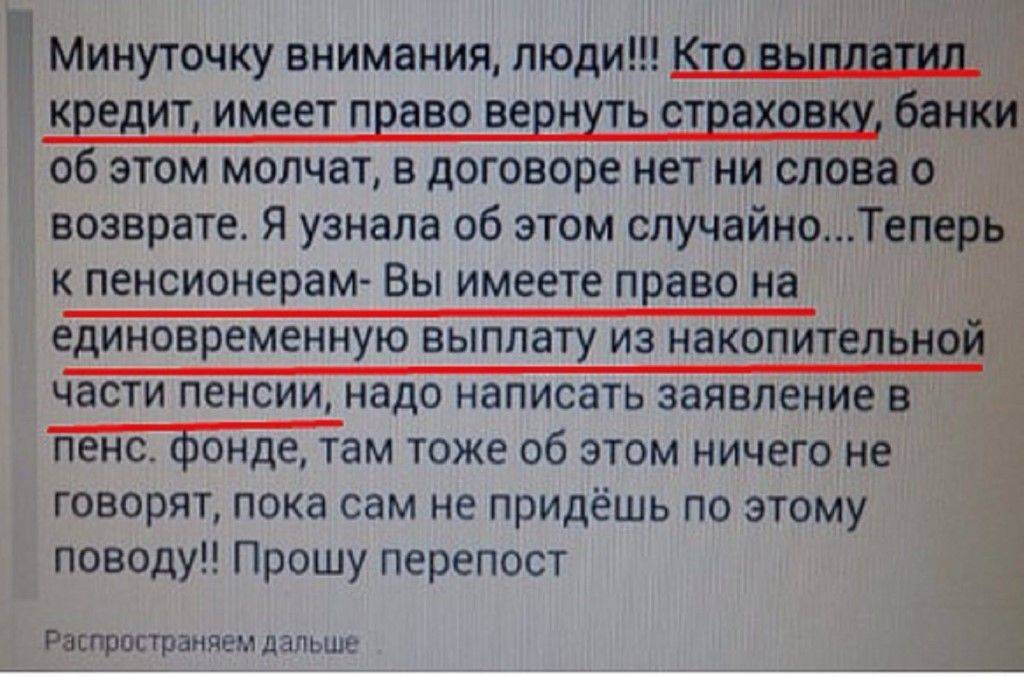

- Часть кредитов идет с сопутствующей страховкой. Перво-наперво, следует внимательно изучить ее содержимое. В том случае, если по страховому договору потеря работы или трудоспособности является страховым случаем и это именно то, что произошло с заемщиком, то компенсировать кредитной организации денежные средства придется именно страховой компании. Разумеется, клиенту придется предоставить для этого подтверждающие документы, будь то приказ об увольнении или медицинское заключение. Если случай клиента не страховой или страхование кредита вообще отсутствует, для разрешения ситуации этот способ не подойдет.

- Контакт с организацией, осуществившей кредитование. Проблема, если ее не решать, только увеличиться, как снежный ком, обрастая штрафами и пенями за пропуск платежей, поэтому, если клиент попал в затруднительное положение и кредит невозможно покрыть страховкой, лучше незамедлительно обратиться в банк, чтоб, обрисовав сложившееся положение, найти компромисс. Как правило, банкиры заинтересованы в возвращении денег, поэтому зачастую с готовностью идут на уступки. Наиболее распространенные схемы:

- Кредитные каникулы. Банк может освободить клиента от уплаты долга на какой-либо период в зависимости от сложности ситуации или предложить клиенту выплачивать только проценты без погашения основного долга в течение оговоренного времени. Такая схема крайне удобна для заемщика. Например, если человек лишился работы, у него будет определенный период, в течение которого ему не надо беспокоится об имеющемся кредите и о том, что на долг могут набежать дополнительные проценты. Это удобно тем, что сумма будет, как бы, заморожена, и через согласованный период заемщик сможет беспрепятственно войти в свой график платежей. В крайнем случае, кредитор может выдвинуть условием выплату процентов без возврата основной суммы на льготный период. Опять же, сумма будет сравнительно незначительной, что позволит клиенту не загонять себя в долговую яму еще больше.

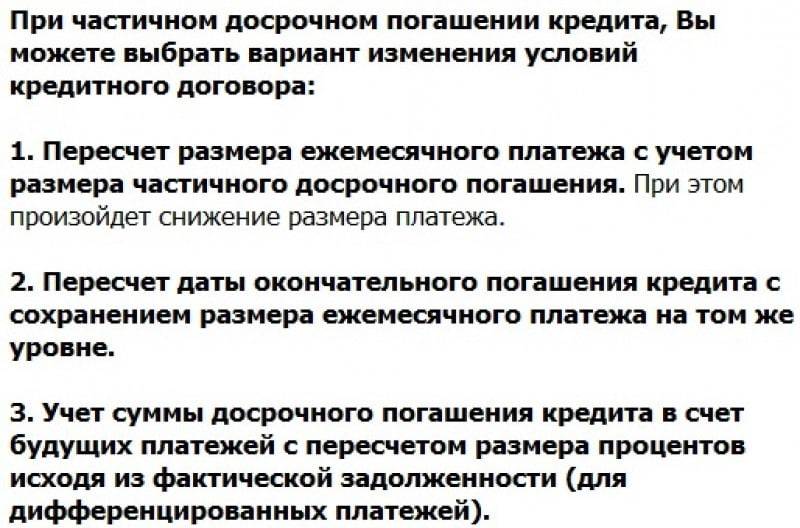

- Реструктуризация кредита. По сути, это новый график платежей, по которому банк уменьшает сумму ежемесячных выплат по возврату за счет изменения процентной ставки и увеличения сроков кредитования. Такой способ подойдет тем, у кого просрочка кредита связана с уменьшением доходов, например, со снижением заработной платы. По новому графику платежей после проведенной реструктуризации сумма ежемесячного платежа будет существенно ниже.

- Если в организации, выдавшей кредит, прийти к консенсусу не удалось, можно попробовать поискать банк, готовый перекредитовать заемщика на более выгодных условиях. Так, у ряда учреждений есть подобные программы, когда кредитными средствами погашается долг клиента в другой финансовой организации, при этом клиент будет выплачивать сумму с меньшей процентной ставкой.

Куда обращаться и какие документы предоставлять

11. Отец брал кредит он был на тот момент инвалидом 2 группы нерабочей. Год оплачивал без проблем но у него получился инсульт геморрагический и ишемический он сейчас парализованный и все доходы уходят на его здоровье и он парализованный лежит и стал инвалидом 1 группы. Могут ли с пенсии удерживать кредит и могут ли на имущество наложить арест то есть дом в котором он живёт? Помогите пожалуйста.

Вс объяснил, почему нельзя брать долги с выплат по инвалидности

- Полностью исключается применение долговых взысканий к пенсии.

- Банки откроют спецсчета для социальных поступлений, на которые будут приходить пенсии и пособия – они неприкосновенны для списания долгов.

- Банкам запретят выполнять предписания приставов, если доходы на счетах неплательщиков запрещены к взысканиям.

Разве так можно? Как удалось выяснить 74.ru, у мужчины был долг по кредиту на общую сумму 130 000 рублей. Если необходимо вернуть сумму по исполнительному листу, то допустимая сумма не должна превышать пятидесяти процентов. Но, в любом правиле есть исключения. В данном случае они касаются следующих моментов:

Налаживание ареста и проведение списания с пенсии ребенка с инвалидностью происходит по причине отсутствия информации об этом счете. Чтобы не допустить блокирования банковской карты, необходимо представить письменное подтверждение о принадлежности л/с несовершеннолетнему лицу с ограниченными возможностями.

Арест пенсии ребенка с инвалидностью

Судебные приставы могут арестовать любой банковский счет должника, в том числе пенсионный. На пенсионные карты распространяются те же правила, что и на счета пенсионера, так как они представляют собой финансовый инструмент, имеющий банковский счет.

- первым делом необходимо получить на руки справку из Пенсионного Фонда, касательно принадлежности счета;

- также необходима копия договора по кредиту с указанием кредитного номера или справку из отделения вашего банка;

- затем следует обратиться в службу приставов, с четким и обоснованным письменным требованием о возврате средств с прикрепленными справками, вероятнее всего, что арест будет снят.

Как не платить судебным приставам? Советы юристов

Например, человек задолжал 200 000 рублей банку, и тот обратился в суд. Далее судебное решение передается судебным приставам, и те применяют меры принудительного взыскания долга. Если должник работает или получает пенсию, у него будут снимать часть денег в пользу кредитора. Если человек владеет автомобилем, машину могут конфисковать и продать (или передать кредитору в счет уплаты долгов).

- наложить арест на профессиональное оборудование и инструменты для работы должника. Это же касается автомобиля — если должник работает извозчиком, у него не смогут отнять транспортное средство;

- списать из банковского счета все деньги. Приставы обязаны оставить количество средств в размере прожиточного минимума;

- выселить из квартиры по решению суда, если: — она является единственным жильем для человека; — в ней прописаны несовершеннолетние дети;

- забирать личные вещи, продукты, бытовые предметы, домашний скот.

У службы судебных приставов есть право на удержание части пенсии, это принудительная мера исполнения судебного решения. По статье 68 указанного ФЗ с целью исполнения решения суда может осуществляться взыскание с доходов, полученных в силу трудовых или социальных отношений.

Государство разрешает удерживать с этого источника дохода только до 50%. Удержание производится с страховой пенсии. Если же взыскание производится по решению Пенсионного Фонда, перечислившего ранее на пенсию излишние суммы, удерживается не более пятой части пенсионных выплат.

НравитсяНе очень

15 мая 2021

polrostov

56

Что еще делать, если нечем платить кредит

Не понимая, что делать, если нечем платить кредит, заемщики начинают совершать ошибки и упускают из виду логичные, рациональные действия, которые действительно нужны.

Этот совет кажется очевидным. Но на самом деле многие начинают паниковать в такой ситуации. Особенно, если до платежа остается всего несколько дней. Под влиянием стресса люди совершают совершенно нелогичные поступки:

- не отвечают на звонки сотрудников банка

- скрываются

- перестают выполнять обязательства в принципе, даже когда появляются средства

Помните – у вас множество способов решить эту проблему.

Если вы понимаете, что в ближайшие несколько дней у вас не будет возможности внести платеж, сообщите об этом в банк сами. На самом деле в любой кредитной организации понимают, что ситуации бывают разными. И если заемщик самостоятельно сообщает о возможных задержках, это только повышает его репутацию.

Кроме того, у любого банка есть собственные варианты решений подобных ситуаций. Вам сразу предложат несколько сценариев на выбор – останется только выбрать то, что больше вам подходит.

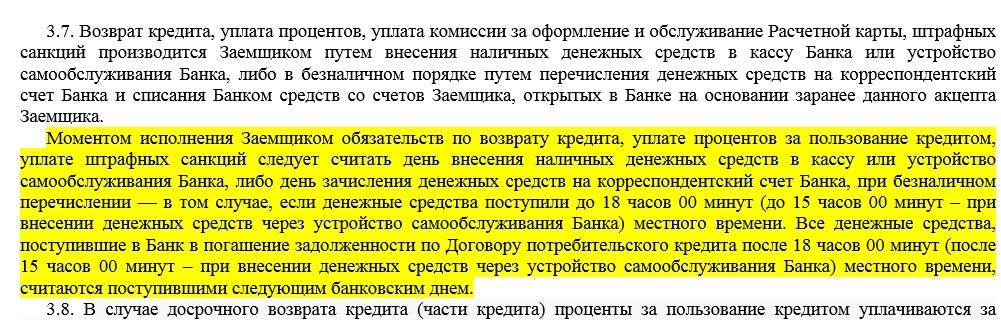

Просмотрите кредитный договор, изучите открытую документацию на сайте банка. Ситуация, когда у заемщика нет денег на кредит, и он не может его оплатить, далеко не уникальна. В 90% случаев информация, связанная с этим вопросом, уже размещена на официальном сайте кредитора.

Не лишним будет изучение законопроектов, связанных с вашей ситуацией. Например:

- закон об ипотечных каникулах

- закон, регулирующий потребительское кредитование

- закон о просрочках по кредитным обязательствам

Помните! Безвыходных ситуаций не бывает. Подписывайтесь на наши новости в Facebook и Twitter, чтобы не пропустить выход новых материалов.

Читайте наши статьи и будьте благополучны!

Возможные ситуации развития событий

Что же будет, если пенсионер не платит кредит? В данном случае всё зависит от политики банков по отношению к своим должникам.

Возможно 4 варианта ситуаций, исход которых будет зависеть только от ваших действий:

- Вы только недавно перестали платить по ссуде.

- У вас уже набежала существенная пеня.

- Участились звонки и визит коллекторского агентства.

- Дело дошло до суда.

Долг по кредитной карте

Очень часто банковские учреждения уговаривают пенсионеров оформить кредитную карту с определенным лимитом. Как правило, по кредитным картам действует льготный период, на протяжении которого держатель пластика не платит процент в случае своевременного погашения используемых денежных средств. По окончании этого срока финансовое учреждение начинает начислять плату по кредиту.

Некоторые банки для того чтобы вернуть свои деньги и не потерять клиента, в случае уплаты необходимой суммы могут простить пеню.

Поэтому, перед тем как подписываете договор, внимательно читайте его условия.

Что ждет клиента, в случае неуплаты:

- блокирование доступа к использованию заёмных средств (с первого дня возникновения задолженности до 1 месяца);

- огромные санкции (пеня и штраф);

- атака при помощи звонков и писем;

- выезд коллектора, представляющего интересы финучреждения для личной беседы с должником;

- реструктуризация долга;

- испорченная кредитная история;

- передача дела в суд.

Можно попробовать поменять место жительства и номер телефона, но на ваше имя вам уже больше не выдадут кредит.

Взыскание долга через судебных приставов

Этапы работы пристава:

- Возбуждение производства по решению суда.

- Уведомление пенсионера-должника.

- Предоставление срока для добровольного погашения займа.

- Если долг не выплачен, должнику присылается уведомление о приходе пристава к нему домой.

- Опись имущества.

- Получение очередного времени на погашение долга.

- Вывоз имуществ и его реализация с целью покрыть задолженность по займу.

Следует заметить, что приставы имеют право «заморозить» счета должника. Поэтому лучше заранее побеспокоиться о переводе депозитов на других членов семьи. Для погашения долга также может взыскаться пенсия, но не более 50%.