Рекомендации налогоплательщикам

Налогоплательщикам остается посоветовать лишь одно: внимательно отнеситесь ко всем объектам организации, принятым на учет в качестве движимого имущества. Необходимо учитывать, что анкерное крепление или возможность сборки/разборки вещи не являются гарантией ее движимого характера. Оцените, насколько автономным является каждый принятый на учет объект, насколько сильно он задействован в глобальных технологических процессах предприятия, в каких местах и как он крепится к другому оборудованию или объекту, какие объекты он соединяет – движимые или недвижимые.

Во избежание ошибок при квалификации имущества в качестве движимого/недвижимого производственным компаниям может быть рекомендовано на основе полномасштабного анализа судебной практики разработать для своих сотрудников методические рекомендации по такой квалификации. Нужно будет подробно описать правила и руководящие принципы, которые следует использовать персоналу при квалификации вновь приобретаемого объекта основных средств и постановке его на бухгалтерский учет. Такие меры помогут нивелировать часть претензий налоговых органов в отношении объектов основных средств, по которым налог на имущество исчислять и уплачивать не планируется.

Налоговые изменения

Изменения коснутся нескольких аспектов сразу. Есть как позитивные моменты, так и негативные.

Подробнее об изменениях в налоге на недвижимость для физических лиц в 2021 году:

- Возможность продажи квартиры без уплаты налогов в краткие сроки

Если собственник продаёт жильё (единственное имеющееся у него) и распоряжается им меньше 3 или 5 лет, он заплатит НДФЛ по ставке 13 %. Теперь срок владения квартирой начнется только после полной оплаты долевого договора. Распространяется закон на лиц, состоящих в ЖСК, а также покупающих жильё через уступку прав требования по договору долевого участия.

Преимущество нововведения — быстрая продажа недвижимости без уплаты НДФЛ.

- При оформлении ипотеки на жильё налоговый вычет можно оформить быстрее

Чтобы получить данное право, вам нужно подать заявление онлайн. ФНС автоматически запросит все необходимые данные и отправит банку запрос на выдачу кредита.

Преимущества: сокращение сроков проверки личных данных и оформления заявки, возвращение вычета через 3 месяца.

- Повышение НДФЛ не повлияет на продажу жилья

С 1 января 2021 года налоговая ставка повысится на 15 %, но не будет соотноситься с нерегулярными или разовыми доходами. Ставка кратная 13 % будет влиять на граждан с доходом более 5 млн. руб. в год (продажа жилья или другого личного имущества) и для собственников жилья в течение 3-5 лет.

Преимущества: продавцы, имеющие в собственности недвижимость сроком от 5 лет, освобождаются от уплаты НДФЛ и налогового вычета.

- Изменения правил перерасчёта и проведения льготных операций

Если у гражданина возникла льгота, которая не была учтена раньше, то она будет начислена с момента начала периода появления данного права, следовательно, платежи будут уменьшены.

Преимущества: льготы в первую очередь касаются пенсионеров, ветеранов, инвалидов. Они полностью освобождаются от уплаты налога на имущество. Правило распространяется только на один объект каждого вида имущества.

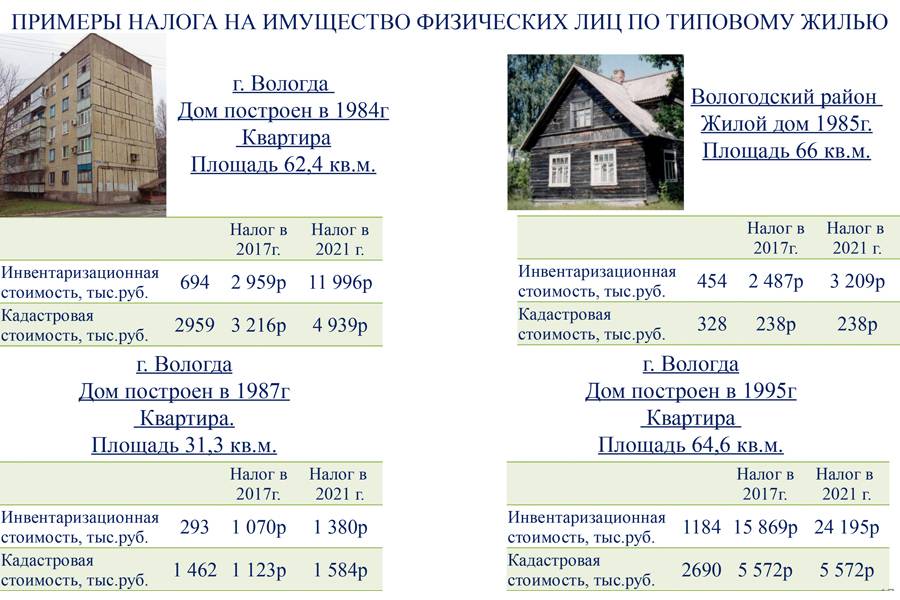

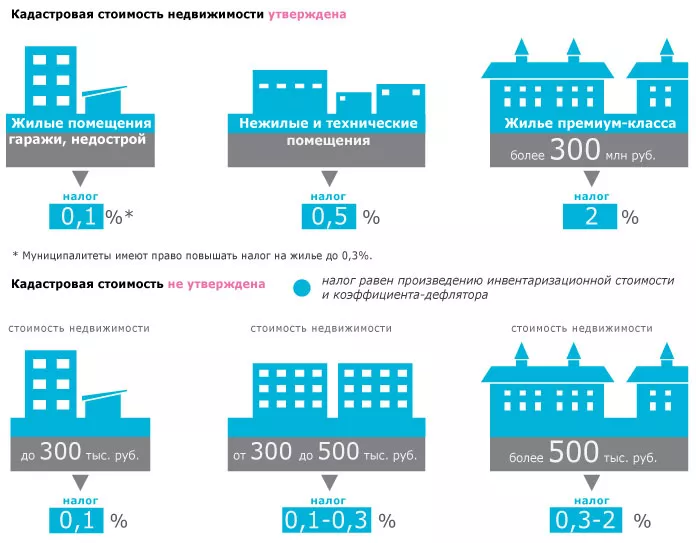

- Налог на имущество по кадастру возрастет

База расчёта в 2021 году — это кадастровая стоимость объекта недвижимости. Теперь себестоимость и инвентаризационная стоимость жилья не учитывается при расчёте ставки. Повышение налога теперь составит не более 10 % в год.

Помимо этого, в платежках необходимо будет указывать новые реквизиты.

Что нужно знать?!

Всем гражданам России нужны знания о том, что обновлённая система налогообложения предлагает условие оспорить стоимость кадастровой недвижимости, если налогоплательщик считает, что при расчётах допущена ошибка. Оплатить налоговую квитанцию по спорной цене можно будет не за текущий год, а, начиная с того момента, когда была допущена ошибка – то есть в момент кадастровой оценки.

При этом отдельно нужно знать о том, что производить налоговый перерасчет и задними числами невозможно, то есть после того как кадастровая оценка уже применялась в налоговом периоде, её результат не уменьшится.

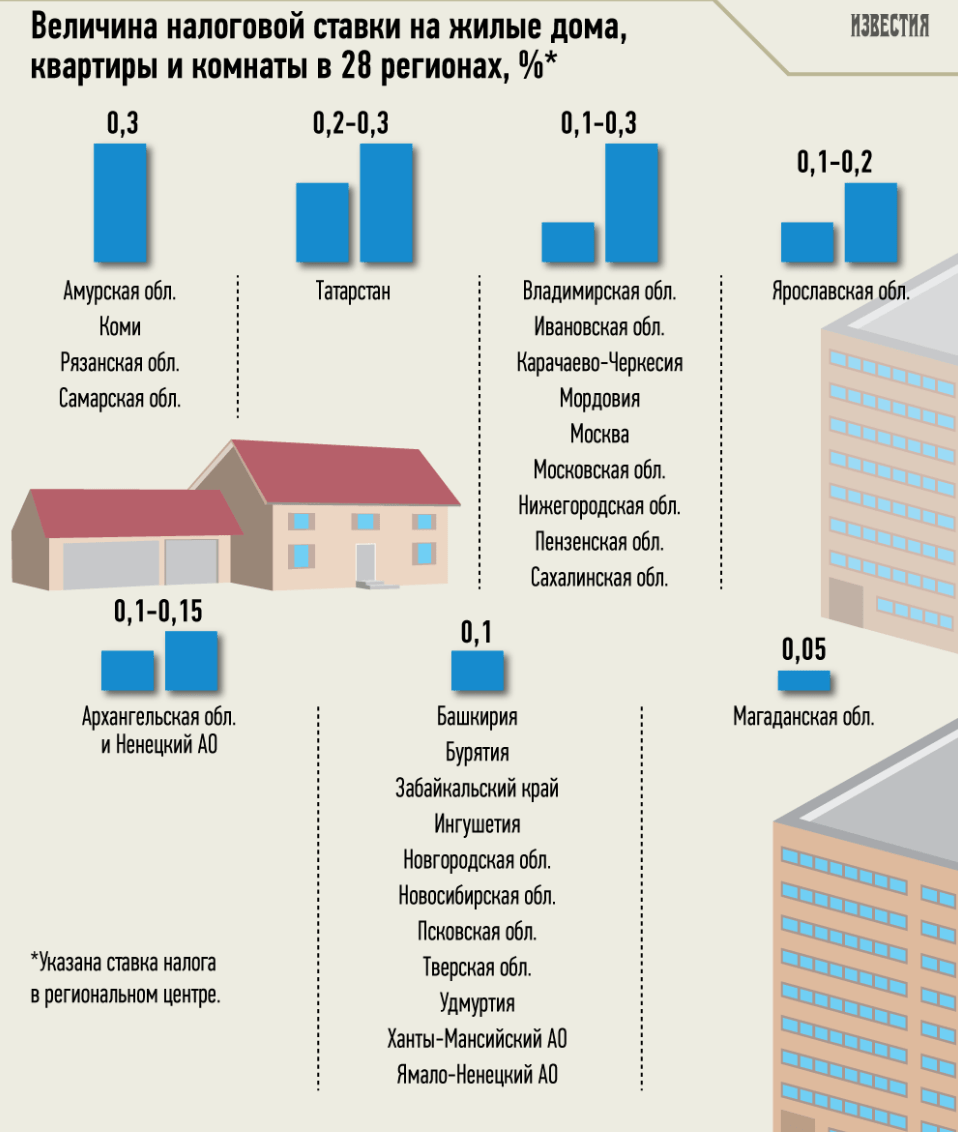

Официальная ставка налога на недвижимость составляет 0,5% для всех объектов, но власти регионов могут ее снизить, что, конечно, маловероятно.

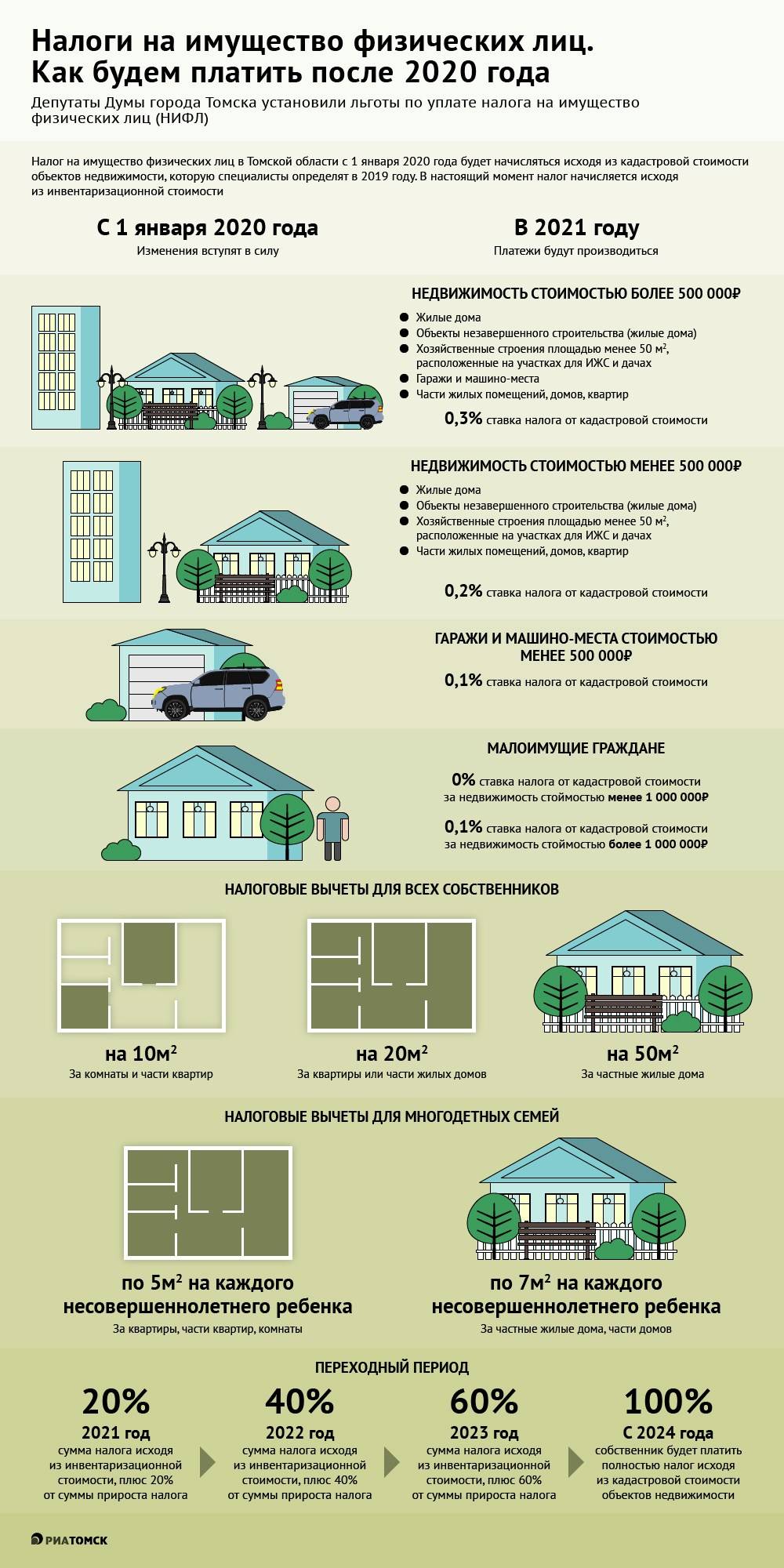

Льготы на налог

Отдельного внимания заслуживают льготы на налог в 2021 году в России, которые сохраняются, как и в прошлом году. Предусмотрен налоговый вычет, который с комнаты составляет 10 квадратных метров; с квартиры – 20, а с частного дома – 50 квадратных метров. Вычет используется не только для больших участков, а ещё и для части имущества.

Льготы на налог на недвижимость с 2021 года для пенсионеров также сохраняются. Нужно сказать, что список федеральных льготников, куда входят и военные пенсионеры, достаточно широкий. А пенсионеры могут рассчитывать на то, что их освободят от оплаты налоговых выплат на одну квартиру, дом или любой другой объект недвижимости.

Если у человека в собственности находится несколько предметов имущества, то не платить можно будет только за один. Преимуществом в данном случае является исключительно тот факт, что не оплачивать можно будет только один объект.

Такой сегодня установлен порядок, о чем стоит помнить оплачивая налог на недвижимость для физических лиц в 2021 году в России, потому что если человек имеет право получать льготы, но не сообщать об этом в налоговую, то льготы ему предоставляться не будут как раз таки по его вине. Никакие перерасчеты в этом плане также не применяются

Очень важно еще и предоставить документ, подтверждающий право на льготу, на основе чего предоставляются преимущества

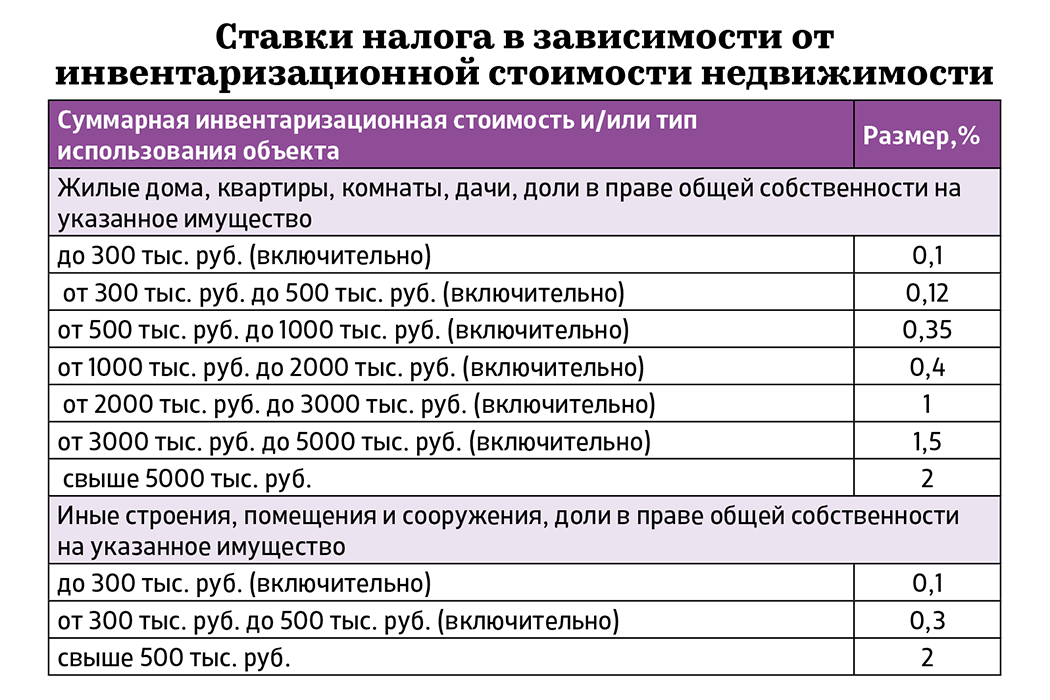

Когда инвентаризационные расценки актуальны?

Касательно второго пункта нам понадобятся данные по инвентаризационной стоимости квартиры. Их определяют компетентные государственные органы. Ориентировочно для однокомнатной квартиры площадью 50 кв. м инвентаризационная стоимость — около 700 тыс. руб. Текущая ставка для исчисления налога по ней — 0,1%. То есть если бы человек платил сбор на основе инвентаризационной стоимости своей квартиры, то он бы составил 700 руб.

Третий пункт — это понижающий коэффициент. В 2015 году он составляет 0,2. Таким образом, у нас есть все три компонента формулы расчета налога. Как они соотносятся между собой? Очень просто.

Продажа недвижимости «по-новому»

Новый налог с продаж недвижимости заключается в следующем:

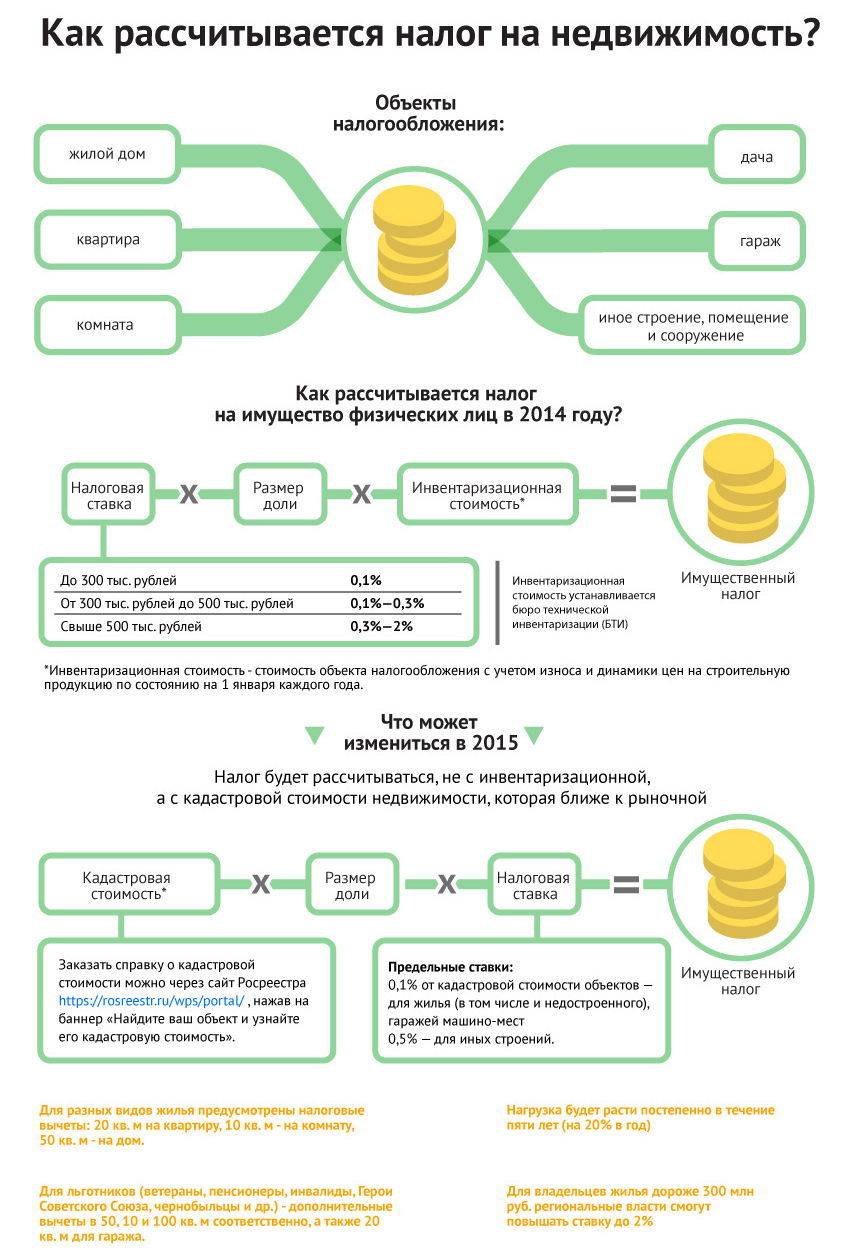

- За основу теперь берется не инвентаризационная или указанная в договоре, а кадастровая стоимость предмета сделки.

- Продажа недвижимости предполагает по новому закону освобождение от налога для тех владельцев, которые приобрели (получили в дар или наследство) имущество свыше 5 лет назад. Исключение – недвижимость унаследована, получена в дар или приватизирована.

- Стоимость, указанная в договоре купли-продажи, может оказаться ниже рассчитанной кадастровой. В этом случае при исчислении налога, если уплата его необходима, будет использоваться понижающий коэффициент 0,7.

Указанные нормы введены в действие 217-й статьей НК с начала 2016 года. Новые расчеты и правила начисления налога на недвижимость затронут россиян уже осенью текущего года. Для определенных объектов кадастровая оценка не изменит размера налога, а старые здания в центре мегаполисов будут теперь дорогостоящей недвижимостью: налог с них будет заметно выше.

Новости с рынка недвижимости – ближайший прогноз

Помимо того, что нужно знать порядок уплаты имущественного налога в отношении всех россиян, стоит следить еще и за новостями рынка недвижимости в России.

Недавно эксперты сделали заявление по поводу того, что объемы продаж жилья на территории РФ могут уменьшиться на 15 %

Серьезных ценовых колебаний не предвидится, но эксперты по рынку недвижимости, а также специалисты банковской сферы рекомендуют обратить внимание на эту ситуацию

В каких-то регионах ситуация по снижению продаж может быть выше, в каких-то ниже, но нельзя учитывать экономическое влияние пандемии на все сферы жизни в России. Рынок недвижимости и ранее переживал не самые лучшие времена, но следующие несколько лет для него будут очень тяжелыми. Даже при неплохих ставках условия ипотечного кредитования остаются довольно тяжелыми, поэтому объем кредитов меньше, чем хотелось бы застройщикам.

Ежегодная цифра снижается, а введённый режим самоизоляции для россиян привел к тому, что существенно уменьшился спрос на жильё. Дальнейшая ситуация требует тщательного контроля, поэтому за новостями нужно следить и постоянно мониторить ситуацию.

Расчет налога на имущество для физлиц

Предположим, что человек — собственник небольшой однокомнатной квартиры площадью 50 кв. м. Допустим, что кадастровая стоимость объекта — 2 млн 700 тыс. руб. Сразу отметим, что эта сумма не войдет в базу для исчисления сбора целиком. Законодатель предусмотрел, вводя новый налог на недвижимость, льготы. И это не только плавный переход к обновленной схеме, но также и особый вычет. Он предполагает, что из площади квартиры можно будет вычесть определенное количество квадратных метров, и на основе пропорции между получившейся цифрой и кадастровой стоимостью недвижимости вычислить базу для исчисления налога.

Как можно снизить налоговую нагрузку?

Существует два законных способа уменьшения суммы налоговых платежей: вычет и льготы.

Вычет — это базовая площадь, определенная государством, за которую не нужно платить:

- 20 кв. м. — для квартир;

- 10 кв. м. — для комнаты в коммунальной квартире;

- 50 кв. м. — для частных домов.

Налоговый вычет уменьшает площадь недвижимости и сумму кадастровой стоимости в целом. Он производится автоматически, подавать заявление не требуется.

Льготы по налогам на недвижимость в 2021 году предоставляются отдельным категориям граждан, с учётом федеральных и региональных поддерживающих мер. На них имеют право инвалиды, пенсионеры и другие лица, закрепленные на региональном уровне.

В том числе необходимо учитывать следующие условия пользования льготами:

- Льгота распространяется только на один объект недвижимости по выбору налогоплательщика;

- Льгота не предоставляется на имущество, использующееся в предпринимательской деятельности;

- Цена недвижимости, рассчитывающей на льготы не может превышать 300 млн. руб.;

- Если льготу начислили не сразу, то делается перерасчёт в ФНС после предоставления подтверждающих документов.

Помимо этого, налогоплательщик может запросить перерасчёт из-за понижения кадастровой стоимости недвижимости. Завышенные параметры можно оспорить при обращении в соответствующие органы.

Виды вычетов

В нашем примере владелец квартиры вправе воспользоваться вычетом 20 кв. м из площади своей квартиры. Данная преференция сохранится и после того, как понижающие коэффициенты будут отменены. Также можно отметить, что для комнат соответствующий показатель — 10 кв. м, для отдельных жилых домов — 50 кв. м. Если речь идет об исчислении имущественного сбора для недвижимых комплексов, то формула несколько иная. В ней используются не квадратные метры, а денежная сумма, которая вычитается из кадастровой стоимости объекта. Сейчас это 1 млн руб.

Таковы особенности исчисления имущественного сбора для физлиц. Изучим теперь то, как исчисляется новый налог на коммерческую недвижимость. Отметим, что реформа законодательства в сфере регулирования коммерческих отношений идет в несколько иных контекстах. Строго говоря, налог для бизнеса нельзя считать принципиально «новым» – он достаточно продолжительное время исчисляется по тем принципам, которые мы сейчас рассматриваем.

Когда платить?

Важно не только знать, как рассчитать новый налог, а еще и учитывать то, что в России установлен единый порядок оплаты. Уведомление в налоговую службу по поводу уплаты россияне получают осенью, оплатить квитанции нужно до 1 декабря, при этом просрочки оплачиваются отдельно в виде штрафов и пеней

Размер пени составляет 1/300 от той ставки рефинансирования, которая предусмотрена банком РФ. Пеня начисляется на каждый день просрочки.

Налог на упрощенке

Отдельного внимания заслуживает налог с 2021 года для упрощенщиков, который предполагает, что на УСН налоговые выплаты предоставляются из кадастровой стоимости недвижимости.

Юридические лица, которые находятся на упрощенной системе налогообложения обязательно оплачивают недвижимость, если она используется для размещения товара или офиса и имеет кадастровую стоимость, которая определена на начало года.

Налог для Крыма

Рассматривая налог на недвижимость для юридических лиц, нельзя не упомянуть о том, что в Крыму теперь тоже действует такая система налогообложения. Первые квитанции по налоговым выплатам будут осуществляться именно с 21 года, платить нужно будет за 2020 год. ФСН дала пояснения по поводу того, что нужно знать об этом.

Крымчане будут обязаны оплачивать за квартиры, дома, гаражные постройки, машино-места, а также любые другие здания, которые находятся в их собственности. Однако нужно знать, что общее имущество, которое находится в собственности многоквартирных домов, не оплачивается.

Вычеты также действуют:

- для дома – 50 квадратных метров;

- для квартиры – 20 «квадратов»;

- для комнаты в собственности – только 10 квадратных метров.

Отдельно нужно сказать, что налог на недвижимость организаций в 2021 году в Крыму будет таким же, как и на остальной территории Российской Федерации.

Налог на имущество для бизнеса: ставки

Основной законодательный источник, по которому мы определим соответствующие значения, — 380-я статья НК РФ. Максимальный размер ставок по коммерческой недвижимости, в соответствии с нормами закона — 2,2%, если иные значения не установлены Налоговым Кодексом.

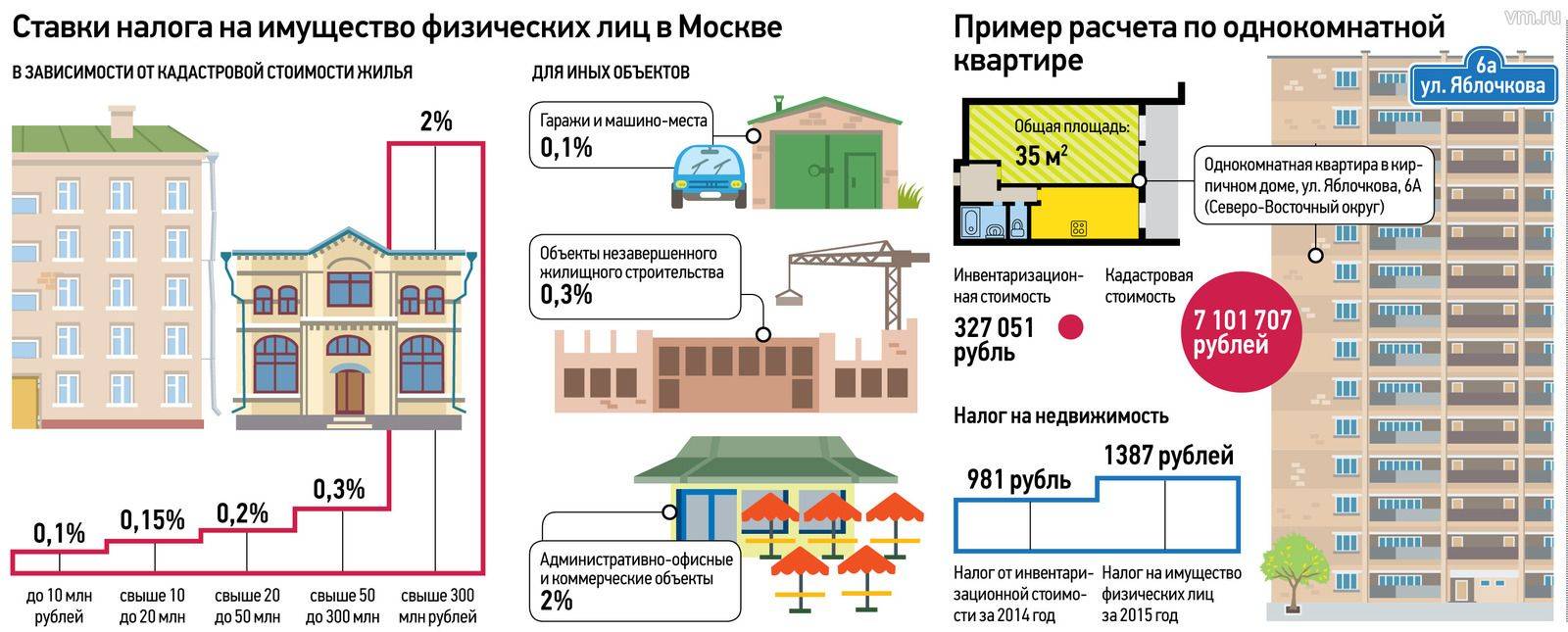

Если речь идет об исчислении налога на базе кадастровой стоимости имущества, то ставка зависит от географии уплаты налогов. Если город, в котором предприятию нужно уплатить новый налог на недвижимость, — Москва, то ставка не может превысить 1,7% в 2015 году. Но с 2016-го она вырастет до 2%. Касательно других субъектов федерации, в 2015 году ставка не может превысить 1,5%, с 2016-го, так же как и в Москве, она может быть увеличена до 2%.

Также Налоговый Кодекс содержит положения, в соответствии с которыми допускается закрепление дифференцированных ставок, величина которых зависит от категории плательщиков и специфики имущества, которое облагается сбором. Особые правила также определены в отношении магистральных трубопроводов, железных дорог, линий электропередач и видов имущества, которые являются частью указанных объектов инфраструктуры.

Предприятия, работающие по УСН, с 2015 года должны уплачивать налог на имущество, хотя ранее они были освобождены от данной обязанности. Как мы видим, принципы исчисления сборов в казну для бизнесов и для физлиц существенно различаются. Такова специфика налогового законодательства России, как, впрочем, и правовых систем многих других стран.

Возможные варианты

Налоги на имущество в 27 европейских странах Организации экономического сотрудничества и развития (ОЭСР) составляют всего 4,5% в общих налоговых поступлениях, т. е. почти столько же, сколько в Беларуси. Но в ряде стран эта доля гораздо выше, а в некоторых — ниже. Например, самая большая доля налога на недвижимость среди стран ОЭСР — в Великобритании (12,4% общих налоговых поступлений), США (12,1%) и Канаде (11,6%). Далее следуют Люксембург (9,7%) и Франция (8,9%). В Германии доля налогов на недвижимость составляет 2,8%, Латвии — 3%, Финляндии — 3,4%, Польше — 3,6%. Меньше всего доля этого налога в Эстонии — 0,6% от общих налоговых поступлений, а также в Литве (1%), Чехии и Словакии (по 1,2%), Австрии (1,3%).

В разных странах действуют разные правила налогообложения собственности.

Например, в России жилая недвижимость облагается налогом на имущество по ставке 0,1% от кадастровой стоимости, а некоторые объекты, в т. ч. стоимостью свыше 300 млн российских рублей (4 млн долларов), — 2%. Ставки могут дифференцироваться в зависимости от вида, кадастровой стоимости и места нахождения объекта. Местные власти вправе уменьшать ставки до нуля или увеличивать, но не более чем в три раза.

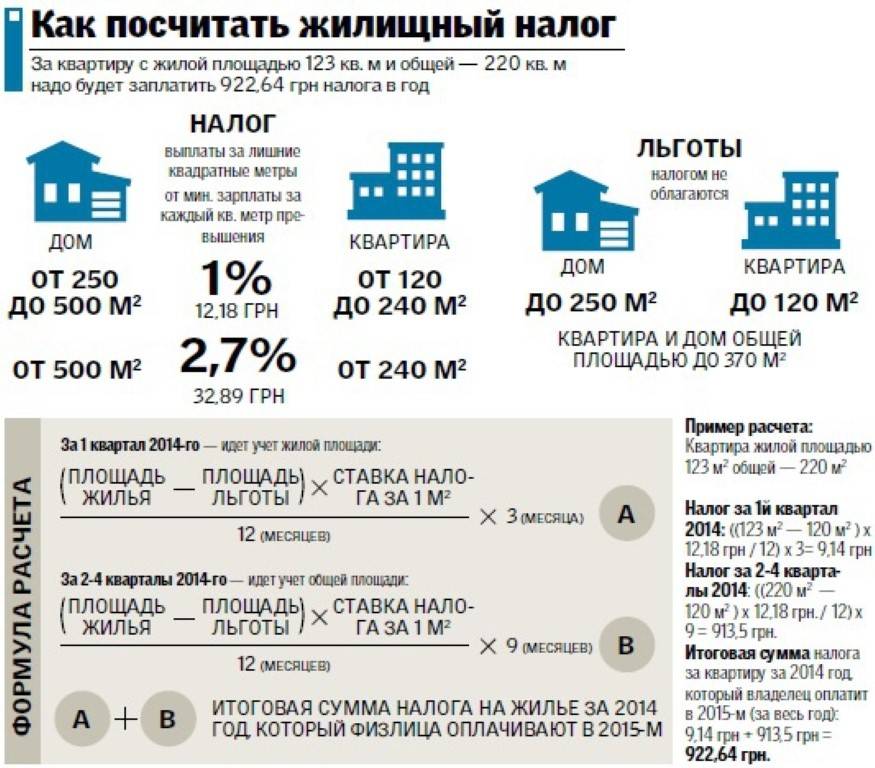

В Украине ставка налога на недвижимое имущество физлиц составляет 1,5% минимальной заработной платы, установленной законом на 1 января отчетного года, за 1 кв. м (примерно 2,67долларов/кв. м). При этом база налогообложения уменьшается для квартиры — на 60 кв. м, для жилого дома — на 120 кв. м, а при наличии разных типов объектов жилой недвижимости или их частей (т. е. дома и квартиры) льготируется 180 кв. м. Количество квартир или домов не имеет значения.

В Латвии налог на недвижимость на жилые дома взимается по ставкам 0,2–3% от кадастровой стоимости в зависимости от района самоуправления, а если ставки не установлены, то 0,2–0,6%.

В Литве налог на недвижимость с физлиц взимается по ставкам 0,5–2% от налогооблагаемой стоимости. Не облагаются налогом объекты стоимостью до 150 тыс. евро.

Помимо периодического налога на собственность физических лиц, в некоторых из этих стран имеются еще налоги на наследство и дарение, на чистое имущество, финансовые операции и капитал. Так что, если аппетит белорусского бюджета разыграется, можно применить еще множество сравнительно креативных способов облегчения карманов населения.

Какие налоговые льготы предусмотрены для организаций в 2021 году

Оглавление

В 2018 году объектом для налогообложения являлось все имущество предприятия, включая средства для перевозки груза, легковые автомобили и иной транспорт. С 01.01.2019 года налогом облагается только недвижимость, числящаяся на активе баланса.

Наряду с уменьшением базы для исчисления налога, некоторые предприятия имеют право на следующие послабления:

- полное освобождение от уплаты;

- не учитывать часть имущества при исчислении налоговой базы;

- получать налоговые кредиты.

Налоговые освобождения

Ряд компаний, собственность которых полностью освобождается от уплаты сбора:

- производственные организации, поставляющие на рынок протезно-ортопедические изделия;

- коллегии, объединения, бюро и консультационные центры профессиональных адвокатов;

- научные центры на государственной основе;

- УК, соответствующие ФЗ “Об инновационном центре “Сколково”;

- УК особых экономических зон.

Центры и фирмы по разработке и производству инновационного продукта с последующим превращением его в рыночный товар и получения прибыли для полного освобождения от налога, должны предоставить в ФНС документы, удостоверяющие статус участника проекта, регламентированный ФЗ “Об инновационном центре “Сколково”, вместе с показателями расходов и доходов.

Уменьшение базы по налогу

- уголовно-исполнительные органы и учреждения уменьшают налог за счет недвижимости, необходимой для выполнения их обязанностей;

- религиозные организации могут не брать в расчет собственность, используемую для их идеологической деятельности;

- компании, производящие фармацевтическую продукцию, платят имущественный налог, не учитывая оборудование и помещения, задействованные в производстве;

- юридические лица не учитывают стоимость части федеральной трассы или автодороги и находящихся вблизи сооружений общего пользования;

- юрлица в отношении имущества, числящегося на балансе, но расположенного в особой экономической зоне;

- судостроительные организации не начисляют налог на имущество, связанное с ремонтом, строительством и обслуживанием судов (льгота действует 10 лет с момента регистрации);

- УК особых экономических зон в отношении имущества, существующего для реализации программ и создания экономических зон (льгота действует 10 лет);

- объекты недвижимости, находящиеся в морских водах РФ и задействованные в геологических исследованиях, разведке, разработке месторождений сырья, уменьшают базу для налогообложения любого юридического лица;

- компании-участники свободной экономической зоны, имеющие разрешение на работу в пределах этой ограниченной территории с особым юридическим статусом, не платят налог с объекта, находящегося на территории зоны (10 лет);

- объекты с высокой энергетической эффективностью не считаются при расчете налоговой базы юрлиц, на балансе которых они числятся.

Учреждения, общественные организации и ассоциации инвалидов вправе применять имущественную льготу в следующих случаях:

- количество инвалидов среди общего количества членов организации не менее 80%;

- уставный капитал компании состоит из денежных средств различных организаций инвалидов, при этом инвалидов, числящихся в организации, не должно быть меньше половины, а фонд оплаты труда для них составляет более 25% от общего фонда;

- имущество официально принадлежит обществу инвалидов (даже если находится в аренде) и используется для соцзащиты населения (реализации медицинской программы, культурного мероприятия и прочее).

Как снизить размер имущественного налога

Снизить имущественный налог можно путем оспаривания кадастровой стоимости.

Куда обращаться

В случае, если кадастровая стоимость существенно превышает реальную стоимость недвижимости (более чем на 30%), ее можно оспорить и пересмотреть в меньшую сторону. Но нужно понимать, что затраты на оспаривание могут превысить конечную выгоду от уменьшения кадастровой оценки. Если этот факт не смущает, то стоит рассмотреть один из способов для снижения налога:

- Через комиссию по рассмотрению споров о результатах определения кадастровой стоимости.

- В судебном порядке.

Есть еще один способ для оспаривания, не требующих существенных затрат – обратиться в организацию, которая ответственна за проведение оценки в городе, с заявлением об обнаружении ошибки в оценке. Например, в Москве направить заявление можно в ГБУ Москвы «Городской центр имущественных платежей и жилищного страхования».

Рядовые граждане могут сразу подавать заявление в суд. Тогда как для юрлиц обязательно прохождение досудебного порядка.

Основания для оспаривания

Оспорить кадастровую оценку можно не всегда. Например, изменение реалий на рынке недвижимости и резкое падение цены квартиры не является основанием для пересмотра оценки. для оспаривания допускается учитывать следующие ошибки, допущенные оценщиками:

- Некорректное указание сведений в перечне объектов недвижимости, которые подлежат оценке (например, площадь жилого помещения).

- Неправильный выбор условий, которые могут повлиять на стоимость объекта (местоположение, целевое назначение, состояние и пр.).

- Некорректное применение данных при расчете кадастровой стоимости.

- Неприменение информации об аварийном состоянии объекта.

Комиссия по рассмотрению споров

Комиссии по рассмотрению споров организуются в регионах для рассмотрения соответствующих претензий к кадастровой оценке от владельцев недвижимости (на основании ст.22 237-ФЗ от2016 года «О государственной кадастровой оценке»).

В комиссию подается заявление об оспаривании кадастровой стоимости с приложением подтверждающих документов (отчета об оценке). Комиссия будет рассматривать поступившее заявление в течение месяца и может отказать. Тогда владельцу недвижимости придется добиваться справедливости в судебном порядке (на основании Главы 25 КАС).

Образец заявления о пересмотре результатов кадастровой стоимости:

Судебный порядок

При обращении в суд необходимо заплатить госпошину в размере 300 р. (на основании ст. 333.19 НК РФ) и подготовить исковое заявление.

К заявлению на оспаривание кадастровой стоимости необходимо приложить:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости.

- Нотариально заверенную копию правоустанавливающего документа на недвижимость.

- Документы, подтверждающие недостоверность оценки. В частности, открытые источники информации: скрины и объявления о продаже эквивалентной недвижимости.

- Отчет об оценке объекта оценки, если заявление подается на основании несоответствия объекта недвижимости его рыночной стоимости.

- Положительное заключение СРО, в котором состоит оценщик.

Исковое заявление без приложения документов рассматриваться не будет.

Обратиться с исковым заявлением необходимо в течение 5 лет после изменения в реестре кадастровой оценки.

Дела об оспаривании судебной стоимости рассматриваются в течение 2 месяцев, но при необходимости указанный срок может быть продлен на месяц из-за сложности процесса ().

Сколько стоит оспаривание кадастровой стоимости

Важно понимать величину предстоящих затрат. Около 30 тыс.р. будет стоить отчет об оценке стоимости недвижимости, еще 70-100 тыс.р

возьмет юрист за сопровождение дела об оспаривании кадастровой стоимости. То есть по самым скромным оценкам процедура оспаривания будет стоить не менее 100-150 тыс.р.

Обычно если разница между кадастровой и рыночной стоимостью составляет менее 4 млн.р. то инициировать оспаривание невыгодно . В дальнейшем отбить эту разницу на налогах не получится.

В заключении хорошая новость для тех, кому все же удалось оспорить кадастровую стоимость недвижимости. Если налогоплательщик смог добиться справедливости и уменьшить ее, то кадастровая стоимость будет применяться не с года подачи заявления об оспаривании, а с момента неправильной оценки (на основании ст.403 НК).

Понижающий коэффициент

Расчет нового налога на недвижимость в переходный период предполагает фактический смешанный подход, в котором задействуются не только показатели, отражающие кадастровую стоимость имущества, но также и цифры по инвентаризационной оценке. Вместе с ними — тот самый коэффициент, о котором идет речь.

Формулу, по которой исчисляется налог на недвижимость, новый закон определяет в следующей структуре. Ее основные составляющие:

- сумма к уплате, рассчитанная на базе кадастровой стоимости имущества;

- налог, исчисленный на основе инвентаризационной оценки недвижимости;

- понижающий коэффициент.

Изучим то, какой новый налог на недвижимость заплатит владелец той самой квартиры в 50 кв. м с кадастровой стоимостью в 2 млн 700 тыс. руб. Цифры по первому пункту у нас уже есть. При ставке в 0,1%, это 1620 руб. Таким будет новый налог на недвижимость в 2019 году при той же кадастровой стоимости.