Кто не платит налог

Законодательство РФ делает исключения при уплате налога для нескольких категорий населения.

Особые категории налогоплательщиков

В перечень лиц, относящихся к особым категориям, включены пенсионеры и дети, не достигшие 18 лет.

Преференции для пенсионеров

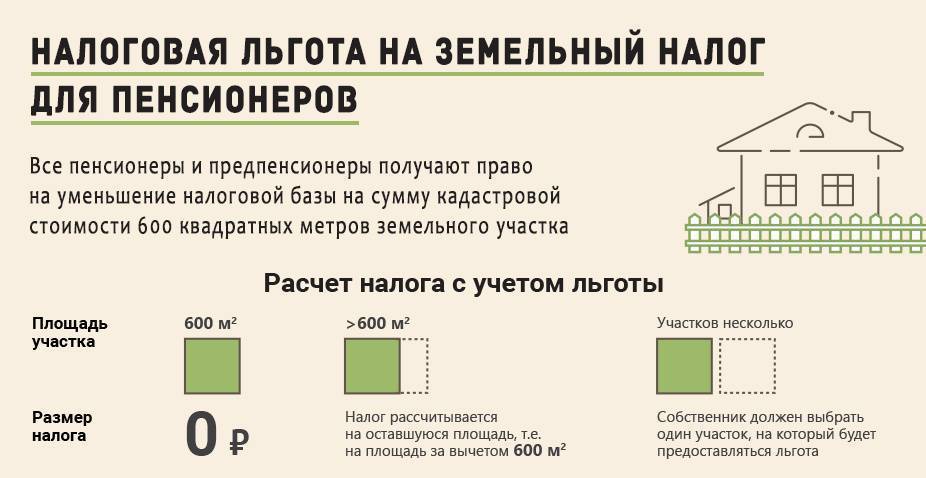

Согласно ст. 407 НК РФ пенсионеры, получающие пенсии в установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым по законодательству РФ выплачивается ежемесячное пожизненное содержание, и предпенсионеры после приватизации имеют льготы в виде 100% скидки по НДФЛ. Льготы можно получить только на один объект недвижимости каждого вида по предоставления пакета документов в налоговую инспекцию. Она предоставляется автоматически по возрасту. Воспользоваться преференцией можно, если квартиру приватизировали и не использовали для бизнеса.

Но пенсионеры в полном размере платят налог на объекты, кадастровая стоимость которых от 300 млн руб., то есть на дорогую приватизированную квартиру льготы нет.

Пенсионер-собственник жилья может получить налоговый вычет на:

- квартиру до 20 квадратов;

- комнату до 10 квадратов;

- дом до 50 квадратов.

Совет! Напишите заявление и подайте в ФНС, приложив к нему нужные документы и копию пенсионного удостоверения.

Несовершеннолетние граждане

Ранее, до 1994 года дети не могли получить квартиру по принципу приватизации. Теперь, на основании ст. 11 ФЗ № 1541-1 они являются полноправными участниками сделки. Законодательство РФ защищает права ребенка посредством нескольких постановлений:

- ст. ЖК — полноправность несовершеннолетних при переходе собственности из государственной в частную;

- ст. и ГК — опекунам, родителям, попечителям нельзя без разрешения районной или городской администрации разменять, подарить, забрать имущество гражданина, не достигшего 18 лет.

Несовершеннолетний собственник до 14 лет не подписывает документы. Дети с 14 до 18 лет самостоятельно пишут заявление, но родители и органы опеки должны дать согласие.

Детям предоставляется две льготы — право повторной приватизации после 18 лет и освобождение от уплаты налога. НДФЛ в данном случае следует платить законным представителям.

Важно! Ребенок не может отказаться от сделки приватизации. Скачать для просмотра и печати:. Статья 69 Жилищного кодекса РФ “Права и обязанности членов семьи нанимателя жилого помещения по договору социального найма”

Статья 69 Жилищного кодекса РФ “Права и обязанности членов семьи нанимателя жилого помещения по договору социального найма”

Статья 28 Гражданского кодекса РФ “Дееспособность малолетних”

Статья 37 Гражданского кодекса РФ “Статья 28 гражданского кодекса РФ”

Категории льготников

Льготы по уплате имущественного налога на федеральном уровне имеют:

- пенсионер и предпенсионеры, которым назначаются пенсии в соответствии с законодательством РФ, действовавшим на 31 декабря 2018 г. — по возрасту или выслуге лет;

- инвалиды и категории, детства;

- герои СССР и РСФСР;

- люди, участвовавшие в Отечественной войне и кампании на территории Афганистана;

- лица-кавалеры Ордена Славы 1-3 степени;

- жены, родители, дети, мужья военных, которые погибли во время несения службы;

- граждане, занимавшиеся ликвидацией и устранением последствий катастрофы в Чернобыле.

На заметку! Полный перечень лиц, имеющих право на преференции, указан в ст. 404 НК.

Региональные льготы

Учитывая, что до 2021 года налог на приватизированное имущество — от приватизированной квартиры до дома рассчитывался по инвентаризационной стоимости, региональная политика направлена на снижение его кадастровой ставки. В некоторых областях РФ льготы имеют многодетные родители, инвалиды, военнослужащие. Пенсионер, входящий в несколько льготных категорий, не может получить все преференции, даже в рамках региона.

Совет! Список граждан, которым доступны льготы, можно узнать на сайте местного муниципалитета.

Налог на имущество на квартиру

В области налогообложения имущества постоянно происходят изменения. Законодатели предполагают, что к 2020 году все налогоплательщики в РФ станут оплачивать налоги в соответствии с новыми правилами.

При просрочке платежа либо нарушении сроков оплаты к нарушителю будет применен штраф, составляющий 20% от величины задолженности.

Также за каждый день просрочки дополнительно будут начислены пени.

Физических лиц

По закону физические лица ‒ собственники квартир налог на имущество не рассчитывают самостоятельно. За них эти функции выполняют налоговые инспекторы.

Ежегодно физические лица получают по почте уведомления о необходимости уплаты взносов. В этих бумагах содержатся сведения о сроках выплаты и суммах. Вместе с уведомлением собственник обычно получает квитанцию, содержащую реквизиты платежа.

Однако если физическое лицо по каким-то причинам не получает квитанцию, это не освобождает его от уплаты налога.

Сведения о сумме платежа можно получить непосредственно в ФНС либо на сайте Налоговой инспекции. Также проверить задолженность можно с помощью сервиса Государственных услуг, либо воспользовавшись другими способами.

Юридических лиц

Юридические лица обязаны самостоятельно производить расчет суммы налога на недвижимое имущество. Как правило, эта задача возлагается на бухгалтерии организаций.

Для того чтобы несколько упростить расчеты, можно воспользоваться бесплатным сервисом, размещенным на сайте ФНС. Придется ответить на несколько вопросов о недвижимости, и система в итоге сама рассчитает и выведет на экран сумма налога, определенную на основании исходных данных.

Приватизированную

После процедуры приватизации квартиры собственник обязан ежегодно оплачивать за нее налог во избежание применения к нему штрафных санкций.

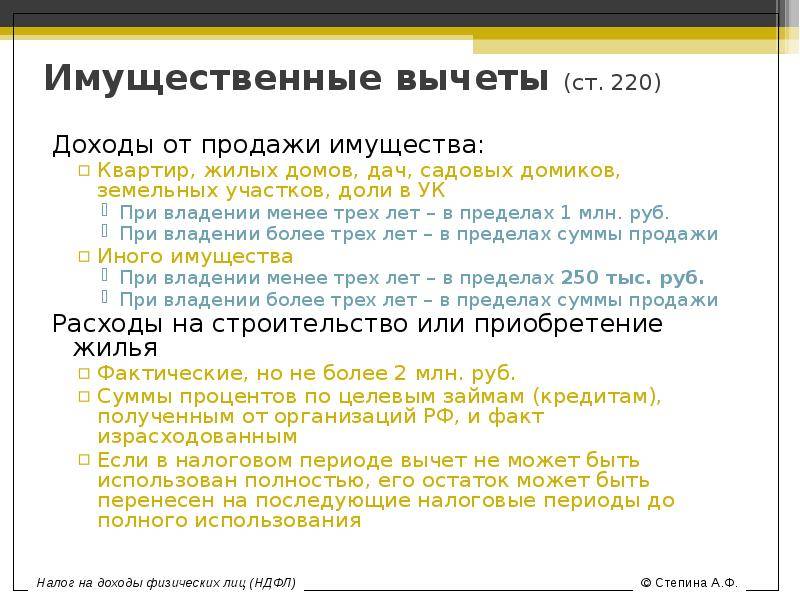

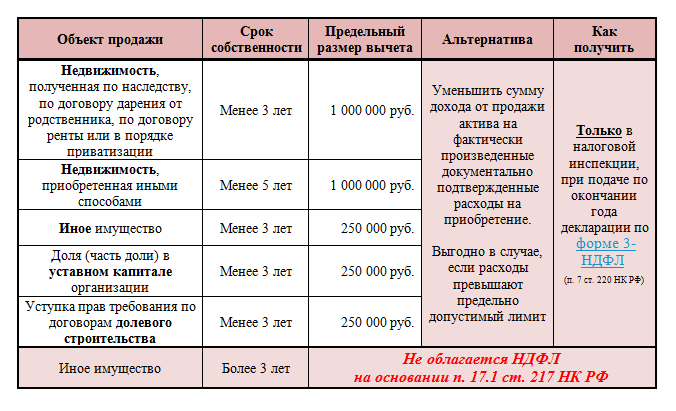

В этом случае действуют те же правила налогообложения, указанные в Налоговом кодексе РФ. При продаже приватизированной квартиры гражданин может воспользоваться льготами для уменьшения суммы выплат ‒ имущественным вычетом, либо взаимозачетом.

Платит ли пенсионер?

Для многих лиц пенсионного возраста актуален вопрос, платит ли пенсионер налог на квартиру?

Имущество освобождается от налогообложения в том случае, если оно:

- находится в собственности у пенсионера;

- не эксплуатируется им для осуществления предпринимательской деятельности.

Данная налоговая льгота распространяется в отношении квартир, комнат, жилых домов и некоторых других видов недвижимости.

При дарении родственнику

Если квартира была получена человеком в собственность в результате дарения и находилась во владении менее 5 лет, то при ее продаже необходимо заплатить налог в бюджет в размере 13% от ее договорной или сниженной кадастровой стоимости.

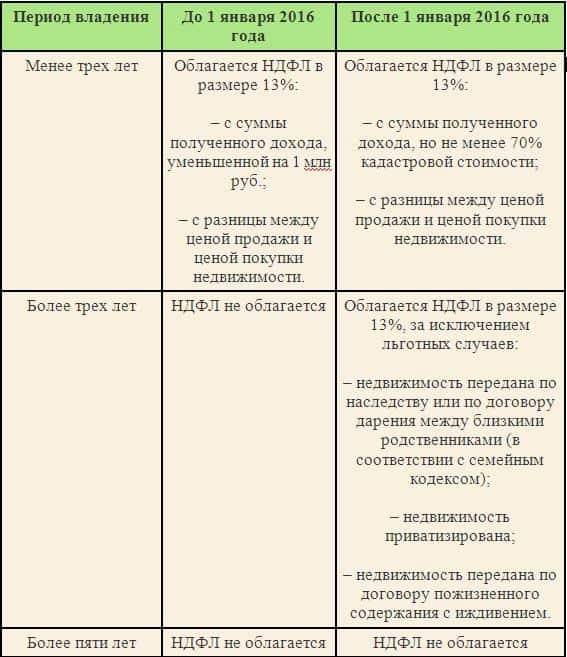

При покупке или продаже

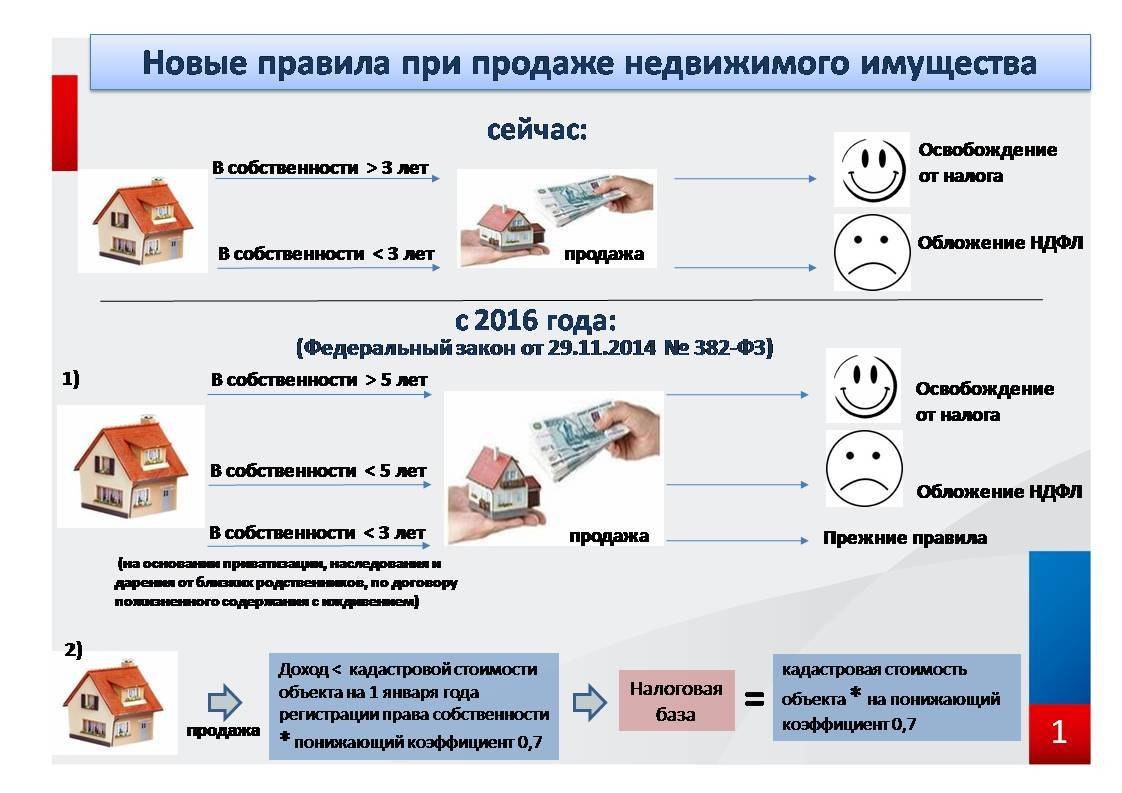

При продаже квартир, которые находились в собственности менее 3 лет и были куплены до конца 2015 года владельцы обязаны заплатить налог в размере 13%. Датой начала владения квартирой считается число, проставленное в Свидетельство о праве собственности.

Такой же взнос обязаны внести собственники, получившие квартиру с начала 2016 года и владеющие ею менее 5 лет.

При расчете налога ставка 13% умножается на договорную стоимость объекта, либо кадастровую, умноженную дополнительно на понижающий коэффициент 0,7.

Также местные власти могут ввести дополнительные льготы по налогообложению недвижимости в конкретном регионе.

Платить или не платить?

Налог от продажи квартиры платит тот, кто продал имущество и получил за это прибыль, то есть владелец. Заплатить также придется и тем продавцам, которым посчастливилось унаследовать жилье или получить его в дар от близкого родственника. На сегодняшний день размер налога для физических лиц составляет привычные нам 13% для резидентов Российской Федерации и 30% – для иностранных граждан и тех россиян, кто постоянно не проживает в нашей стране. Хорошая новость заключается в том, что размер налога от продажи квартиры можно существенно сократить или вовсе избежать.

Ключевым показателем при расчете суммы налога является срок владения имуществом. Это определенный законом период, по окончании которого владельцу жилья не нужно сдавать налоговую декларацию и выплачивать подоходный налог.

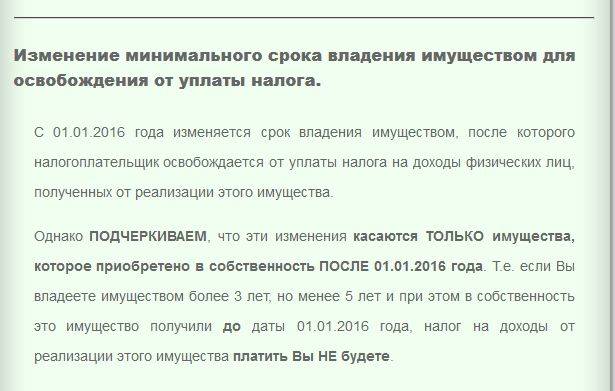

До 1 января 2016 года минимальный срок владения составлял 3 года. То есть недвижимость, приобретенную до 2016 года, можно было продать по истечении этого периода и не отчитываться. При этом сумма, полученная в результате продажи, вообще не имеет никакого значения и даже декларацию не нужно было подавать. Исходя из того, что сейчас уже 2020 год, все владельцы жилья, приобретенного до 2016 года, могут смело его продавать, не делясь при этом с государством.

С 1 января 2016 года минимальный срок увеличился до 5 лет. То есть тот, кто купил квартиру с 1 января 2016, сможет сэкономить на налогах только по истечении пятилетнего периода.

С 1 января 2020 года в силу вступили некоторые поправки. Владеть продаваемой квартирой по-прежнему нужно не менее 5 лет, однако появился ряд условий, благодаря которым этот период может быть сокращен до 3 лет.

Налог от продажи квартиры не надо платить по истечении 3 лет, если:

- жилье было получено в собственность в результате приватизации;

- имущество приобретено в результате подписания договора ренты после смерти его владельца;

- недвижимость перешла по наследству или была передана в дар родственником, членом семьи;

- продаваемая недвижимость является единственным жильем владельца. Если продавец состоит в браке, тогда учитывается вся недвижимость, которая находится во владении супругов, даже если в качестве владельца указан только один супруг. Это условие не относится к брачному договору, который разделяет имущество;

- квартира продается в течение 90 дней с момента покупки нового жилья. Например, семья приобретает вторую квартиру и регистрирует право собственности на нее. С момента регистрации у владельцев есть три месяца для того, чтобы продать старую квартиру и не платить при этом налог.

Перечисленные исключения не относятся к нежилым помещениям. Апартаменты, гаражи и дачи без уплаты налогов можно будет продавать через 5 лет.

Условия для продаваемого дома распространяются и на земельный участок, с которым его реализуют. Если частный дом является, например, единственным жильем, тогда участок, на котором он расположен, также не подлежит налогообложению после 3 лет собственности.

Для наглядности мы свели требования и минимальные сроки владения в таблицу.

| Условия | Минимальный срок владения |

|---|---|

| Недвижимость приобретена до 1 января 2016 года | 3 года |

| Недвижимость приобретена в период с 1 января 2016 | 5 лет |

| Недвижимость, приобретенная с 1 января 2016 года, – была получена по наследству или в подарок от родственника – была приватизирована – является единственным жильем – продается в течение 90 дней со дня покупки новой квартиры | 3 года |

Разберем несколько примеров.

Ситуация 1. Квартира куплена в сентябре 2013 года. Начиная с сентября 2016 года, ее можно реализовывать, не делясь с государством.

Ситуация 2. Дом был получен в наследство

В этом случае неважно, в каком году это произошло, продавать без уплаты налога можно через 3 года

Ситуация 3. Единственная квартира куплена в 2016 году или позже, например, в 2017 году. Продать ее без уплаты налога с продажи можно будет в 2020 году, то есть через 3 года.

Ситуация 4. Вторая квартира приобретена в 2020 году. Прибыль не будет подлежать налогообложению в 2025 году.

Другие изменения

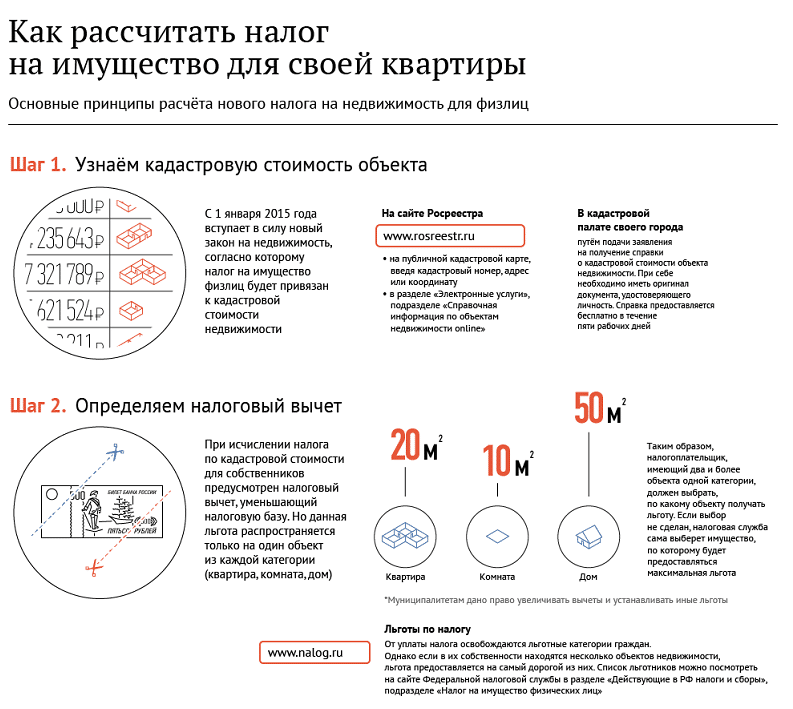

По новому законодательству при определении суммы налога осуществляют вычеты (пункт 3-6 статьи 403 НК РФ) из стоимости квартиры, согласно кадастровому паспорту.

По новому законодательству при определении суммы налога осуществляют вычеты (пункт 3-6 статьи 403 НК РФ) из стоимости квартиры, согласно кадастровому паспорту.

В отношении квартиры – это двадцать квадратных метров от общей площади, а для комнаты – десять квадратных метров.

Для пенсионеров, ветеранов и инвалидов вычеты соответственно составляют 10, 50 и 100 кв. метров. Но нужно заметить, что эти льготы распространяются лишь на одну квартиру. Если есть вторая и последующая, налог нужно будет платить в полном объеме.

Размер ставки по налогу определяется местными властями. Но Налоговым кодексом определен максимальный порог – 0,1% для жилых помещений.

Продажа имущества

Положено ли переводить налог при продаже приватизированной квартиры? Да, но не всегда.

В этом случае платят так называемый НДФЛ. Он составляет 13 % от вырученной суммы за сделку. Никто не освобождается от этого “взноса”.

Тем не менее, есть ряд исключений. Если квартира была приватизирована до 2016 года, то для освобождения от НДФЛ при продаже жилья необходимо иметь его в собственности не меньше 3 лет. Это правило действовало в России не так давно.

Сейчас в силу вступили новые изменения. Теперь для освобождения от подоходного налога требуется быть владельцем квартиры или ее доли не меньше 5 лет. Правило распространяется только на недвижимость, приобретенную с 2016 года и позже.

Никаких дополнительных манипуляций по освобождению от подоходного налога делать не надо. Достаточно подать в ФНС декларацию о доходах, а также приложить справки о правах собственности на объект сделки купли-продажи.

Неприватизированная квартира: права проживающих и наймодателя

Большинство интересует ответ на вопрос, что будет с квартирой, если она не приватизирована. По сути, такая недвижимость является собственностью государства, а значит, распоряжаться ей по собственному усмотрению не получится. Тем не менее существует определенный ряд действий, который жилец может совершать даже с неприватизированной жилплощадью.

- Необоснованное отсутствие платежей за коммунальные услуги, задолженность по которым превышает срок в полгода. В данном случае нанимателя вместе с остальными членами семьи, проживающими в этой квартире, посредством суда выселяют в иное помещение по договору социального найма (ДСН), а именно в общежитие.

- Нарушение нанимателем и прочими проживающими на жилой неприватизированной площади прав соседей, использование квартиры в иных, не отвечающих нормам законодательства, целях. При этом сначала жильцам делается официальное предупреждение. Если после него действия, приведшие к такому положению вещей, не будут приостановлены, жильцов выселяют без предоставления альтернативной площади.

Законодательство

Правила расчета стоимости коммунальных услуг и периоды их выплаты установлены нормативными актами:

| Жилищный кодекс | В части определения плательщика средств, даты внесения платежей, устанавливает обязанности по обслуживанию частного фонда жилья, внесения платы собственником (ст.153 ЖК РФ). |

| Гражданский кодекс | По заключению договора с управляющей компанией, на баланс которой будет поставлено жилое помещение с целью предоставления коммунальных услуг и снабжения ресурсами для обеспечения жизнедеятельности в благоустроенном помещении |

| Правила предоставления коммунальных услуг собственникам и пользователям в многоквартирных домах и жилых домов, утвержденные Постановлением Правительства №857 от 27.08.2012 | Определяют виды коммунальных услуг, правила расчета и внесения средств пользователями и собственниками жилья и объектов частного фонда, случаи для установки индивидуальных приборов и расчет квартплаты по общедомовым счетчикам. |

| Закон №5242-I от | Устанавливает обязательное проживание по месту постановки на жилищный учет граждан. В акте разъяснено, что в ином случае такая регистрация считается фиктивной и влечет административную ответственность как для владельца жилья, так и проживающих в квартире лиц. |

Дети и налоги

Пенсионеры платят налог за приватизированную квартиру далеко не всегда. Чаще всего данная категория граждан освобождается от изучаемой ответственности. А что делать, если владельцем квартиры является ребенок?

Несовершеннолетние дети – это такие же собственники жилья, как и совершеннолетние граждане. Проблема заключается в том, что детям нельзя осуществлять банковские операции. И налоги в обязательном порядке уплачиваются из личных средств человека.

Таким образом, ребенок оплатить имущественный налоговый сбор не может. Одновременно с этим, если по выставленной платежке не внести средства в казну государства, за несовершеннолетним появится задолженность.

Чтобы этого не произошло, налог на приватизированную квартиру должны платить законные представители ребенка. При этом во время совершения транзакции придется оставлять соответствующий комментарий. Лишь так удастся разделаться с налоговыми обязательствами без каких-либо последствий.

Что такое «Неприватизированная квартира»?

Соответственно, неприватизированная квартира представляет собой жилплощадь, находящуюся в государственной или муниципальной собственности. Люди, проживающие в такой квартире, имеют связанные с ней права и обязанности, прописанные в договоре социального найма. Они не имеют права совершать сделок с данным жильем (продать, дарить, завещать), сдавать его в аренду и прочее.

По законам РФ неприватизированное муниципальное жилье может быть приватизировано в любой момент бесплатно (с 2021 года право бесплатной приватизации объявлено бессрочным). После приватизации оно снимается с баланса муниципалитета (районного, городского, поселкового) и переходит в частную собственность проживающих в нем людей.

ВНИМАНИЕ! Не всякое жилье может быть приватизировано. Закон ФЗ №1541-1 «О приватизации жилищного фонда в РФ» касается только муниципального (государственного) жилья

Нельзя приватизировать:

- Служебные квартиры

- Комнаты в общежитии, находящемся на балансе предприятия и организации

- Жилой фонд, находящийся в закрытых военных городках (ЗАТО)

Если вам неизвестен статус квартиры, в которой проживает ваша семья, вы можете обратиться за справкой в ЕГРН или узнать это на специальном сервисе Госреестра. Следует указать адрес и кадастровые данные жилья. Но обычно владелец жилплощади указывается в специальной строке квитанции об оплате коммунальных )

Как применяется вычет при долевой собственности квартиры

Каждый собственник оплачивает налог соразмерно своей доле в праве собственности. Однако вычет предоставляется не каждому владельцу-дольщику, а на весь объект недвижимости в целом. Поэтому у таких дольщиков может возникнуть вопрос сколько платить налога на квартиру каждому.

Вопрос: Квартира общей площадью 50 кв.м. находится в долевой собственности двух владельцев по 1/2, как будет распределяться вычет?

Ответ: Одному собственнику необходимо будет вычесть только 10 кв.м. (20 м2/2) в качестве налогового вычета. Таким образом, он уплатит за 25 – 10 = 15 кв. м. Аналогичный расчет будет и для второго владельца. Кадастровая стоимость жилья 2 млн. руб, площадь 44 м2, каждый должен будет платить (44м2/2 — 10 м2) с 12 м2. А 1 м2 стоит 45 455 руб (2.млн./44), тогда налог составит (12 м2 * 45 455 руб.)* 0,1% = 545 руб. Это максимальная сумма, т.е. в те года, когда будет действовать понижающий коэффициент, налог будет еще меньше.

Если собственников трое и больше, то вычет будет делиться на соответствующее количество лиц, пропорционально размеру их долей.

Закон

Владельцы объектов обязаны выплачивать в государственную казну определённый процент от стоимости недвижимого имущества.

Статья 401 Налогового Кодекса РФ гласит, что налогом облагаются следующие объекты:

- частные дома;

- квартиры или доли в них;

- садовые, дачные домики;

- гаражи.

Не облагаются налогом места общего пользования в многоквартирном доме, являющиеся общей собственностью всех жильцов. За приватизированную квартиру, находящуюся в многоквартирном доме, платит её владелец.

О том, как приватизировать квартиру, если утерян ордер, можно ли приватизировать служебное жилье, кооперативное, квартиру военнослужащего, а также жилище с долгами, вы можете узнать из наших статей.

Кто не платит налог

Законодательство РФ делает исключения при уплате налога для нескольких категорий населения.

Особые категории налогоплательщиков

В перечень лиц, относящихся к особым категориям, включены пенсионеры и дети, не достигшие 18 лет.

Преференции для пенсионеров

Согласно ст. 407 НК РФ пенсионеры, получающие пенсии в установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым по законодательству РФ выплачивается ежемесячное пожизненное содержание, и предпенсионеры после приватизации имеют льготы в виде 100% скидки по НДФЛ. Льготы можно получить только на один объект недвижимости каждого вида по предоставления пакета документов в налоговую инспекцию. Она предоставляется автоматически по возрасту. Воспользоваться преференцией можно, если квартиру приватизировали и не использовали для бизнеса.

Но пенсионеры в полном размере платят налог на объекты, кадастровая стоимость которых от 300 млн руб., то есть на дорогую приватизированную квартиру льготы нет.

Пенсионер-собственник жилья может получить налоговый вычет на:

- квартиру до 20 квадратов;

- комнату до 10 квадратов;

- дом до 50 квадратов.

Совет! Напишите заявление и подайте в ФНС, приложив к нему нужные документы и копию пенсионного удостоверения.

Несовершеннолетние граждане

Ранее, до 1994 года дети не могли получить квартиру по принципу приватизации. Теперь, на основании ст. 11 ФЗ № 1541-1 они являются полноправными участниками сделки. Законодательство РФ защищает права ребенка посредством нескольких постановлений:

- ст. ЖК — полноправность несовершеннолетних при переходе собственности из государственной в частную;

- ст. и ГК — опекунам, родителям, попечителям нельзя без разрешения районной или городской администрации разменять, подарить, забрать имущество гражданина, не достигшего 18 лет.

Несовершеннолетний собственник до 14 лет не подписывает документы. Дети с 14 до 18 лет самостоятельно пишут заявление, но родители и органы опеки должны дать согласие.

Детям предоставляется две льготы — право повторной приватизации после 18 лет и освобождение от уплаты налога. НДФЛ в данном случае следует платить законным представителям.

Важно! Ребенок не может отказаться от сделки приватизации. Скачать для просмотра и печати:. Статья 69 Жилищного кодекса РФ “Права и обязанности членов семьи нанимателя жилого помещения по договору социального найма”

Статья 69 Жилищного кодекса РФ “Права и обязанности членов семьи нанимателя жилого помещения по договору социального найма”

Статья 28 Гражданского кодекса РФ “Дееспособность малолетних”

Статья 37 Гражданского кодекса РФ “Статья 28 гражданского кодекса РФ”

Категории льготников

Льготы по уплате имущественного налога на федеральном уровне имеют:

- пенсионер и предпенсионеры, которым назначаются пенсии в соответствии с законодательством РФ, действовавшим на 31 декабря 2018 г. — по возрасту или выслуге лет;

- инвалиды и категории, детства;

- герои СССР и РСФСР;

- люди, участвовавшие в Отечественной войне и кампании на территории Афганистана;

- лица-кавалеры Ордена Славы 1-3 степени;

- жены, родители, дети, мужья военных, которые погибли во время несения службы;

- граждане, занимавшиеся ликвидацией и устранением последствий катастрофы в Чернобыле.

На заметку! Полный перечень лиц, имеющих право на преференции, указан в ст. 404 НК.

Региональные льготы

Учитывая, что до 2021 года налог на приватизированное имущество — от приватизированной квартиры до дома рассчитывался по инвентаризационной стоимости, региональная политика направлена на снижение его кадастровой ставки. В некоторых областях РФ льготы имеют многодетные родители, инвалиды, военнослужащие. Пенсионер, входящий в несколько льготных категорий, не может получить все преференции, даже в рамках региона.

Совет! Список граждан, которым доступны льготы, можно узнать на сайте местного муниципалитета.

Если имущественный сбор посчитан неправильно, то…

…тут возможны две ситуации. Если в саму формулу расчета закрались ошибки, то достаточно написать заявление в ФНС с описанием нарушений и подтверждающими документами.

Но ситуация осложняется, когда гражданин считает основу расчета налога — кадастровую стоимость своей недвижимости — ошибочной. Если она выше рыночной, то можно написать заявление в Росреестр для организации повторного оценочного исследования, оспаривания существующей стоимости или обжаловать её в суде. В правоохранительный орган можно обратиться и при несогласии с кадастровой стоимостью объекта недвижимости или суммой начисленного налога, а также в ситуации, когда оценщики допустили методологическое нарушение про проведении кадастровой процедуры.

Как оспорить имущественный сбор?

Часто кадастровая оценка жилых помещений завышена, поэтому российские граждане часто обжалуют её, чтобы снизить размер ежегодного платежа. И им это удаётся: общие суммы, на которые получилось снизить сбор, производят впечатление. В прошлом году псковский региональный Росреестр рассмотрела 513 письменных требований граждан об уменьшении кадастровой цены недвижимости, удовлетворив триста восемьдесят шесть обращений, что в денежном эквиваленте больше четырёх миллиардов рублей. Число граждан, оспаривающих результаты проведенной оценки, ежегодно становится всё больше.

Методов для оспаривания два – досудебный (обращение в спецкомиссию, которые созданы при региональных управлениях Россреестра) и судебный.

Алгоритм обжалования кадастровой стоимости

Таблица 3. Законные методы снижения кадастровой стоимости

| Этап оспаривания кадастровой стоимости | Что надо делать? |

|---|---|

| Досудебный. Этот способ менее затратен, чем судебное разбирательство | Изучить рынок недвижимости и определить реальную стоимость спорного объекта, например, рассмотрев объявления о продаже аналогичного, находящегося в чьей-либо собственности помещения в том же регионе |

| Определить кадастровую стоимость объекта (сайт Росреестра) | |

| Если результат сильно расходится (более 1 млн. рублей), то есть основание для обращения в суд, так как расхождения в кадастровой оценке объясняются несовершенством схемы измерения стоимости – использованием массовой оценки, когда специалисты сравнивают аналогичные объекты по информации из открытых источников, при этом даже не выезжают на сам объект | |

| Написать заявление в компанию по кадастровой оценке, которая входит в ассоциацию оценщиков и заказать в ней новую оценку. Стоимость экспертизы – от трех до десяти тысяч рублей | |

| Получить от организации отчет о проверке недвижимости и заключение, что он составлен по всем нормам | |

| Обратиться с заявлением в соответствующую комиссию при региональном Управлении Росреестра | |

| Месяц ждать ответа ведомства. По оценке экспертов, в большинстве случаев он положительный | |

| Судебный. Он обычно длится около четырех месяцев. Обычно правоохранительный орган требует проведения судебной экспертизы, которая часто показывает нечто среднее между оспариваемой оценкой и независимым исследованием истца | Написать исковое заявление с описанием проблемной ситуации |

| Приложить к нему отчет и заключение независимой оценочной компании, справку о кадастровой стоимости объекта (в ней должна быть указана оспариваемая сумма), документ, устанавливающий право собственности на недвижимость, и иные документы, подтверждающие неправильность результатов проведенной неправильной кадастровой оценки |

Стоит ли обращаться в правоохранительные органы? Подсчитаем расходы и результаты: в большинстве случаев налогооблагаемую базу получается уменьшить на 35-40 процентов, а значит, снизится и фискальный сбор. Юридические услуги стоят в пределах тридцати-пятидесяти тысяч рублей, госпошлина – триста рублей + траты на судебную экспертизу – если эти расходы окажутся гораздо меньше налога, то обращаться в суд необходимо.

В чем разница?

Разница между приватизированной и неприватизированной квартирой заключается в особенностях имущественных и неимущественных прав человека, в ней проживающего. Эти особенности следует внимательно изучить перед тем, как принять решение о приватизации. В некоторых случаях приватизировать квартиру невыгодно, и лучше оставаться в ней на условиях социального найма.

Итак, основные различия приватизированной и неприватизированной квартиры:

- На приватизированной жилплощади можно прописать кого угодно. На прописку в вашем муниципальном жилье имеют право лишь близкие родственники.

- Став полноправным владельцем квартиры, ее жильцы становятся ответственными за содержание объекта в целом. То есть жилец обязан оплачивать не только ремонт своей жилплощади, но и капитальный ремонт, а также поддерживающие работы в целом здании. На практике это означает, как минимум, двукратное повышение квартплаты.

- Хозяин приватизированной квартиры получает право использовать ее по своему усмотрению: продавать, закладывать, дарить, обменивать завещать, сдавать в наем. Договор социального найма подразумевает лишь проживание на данной жилплощади. Все прочие сделки запрещены.

- Неприватизированную квартиру можно приватизировать бесплатно. Приватизированную. – расприватизировать, то есть, вернуть в собственность государства (муниципалитета), также бесплатно. Сделать то и другое можно только один раз. Повторная приватизация не предусмотрена законом.