Вариант №1 – попробовать решить проблему ещё до возникновения задолженности

Действия клиента прямо зависят от того, есть ли по его договору просрочки или нет. Если получится оценить ситуацию заранее и понять, что кредит вскоре будет нечем платить, самое логичное решение для клиента – обратиться к своему кредитору.К примеру, вам просто задерживают заработную плату и внести платёж вовремя не получается. Логичней всего позвонить или лично пойти в банк, где договориться о новом графике выплат, не скрывая причин такой просьбы.

Если есть любые документы, способные подкрепить слова – их стоит захватить с собой. Кредитные каникулы или отсрочка в выплатах предоставляются как правило на срок до 12 месяцев в зависимости от типа кредита, суммы и обстоятельств заёмщика. На протяжении этого периода клиенту требуется лишь гасить проценты по договору. После решения проблем клиент вновь возвращается к прежнему графику погашения.

Намного сложнее будет тем, у кого финансы появятся нескоро (например, продолжительная болезнь заёмщика или его родственника, сокращение с рабочего места и пр.). В такой ситуации эксперты рекомендуют сперва просить об отсрочке.

Нужно понимать, что в итоге заплатить все равно придётся, плюс долг вырастет за счёт увеличения срока кредитования. Даже при условии наличия документов, подтверждающих факт появления сложностей в отсрочке может быть оказано.

Тогда уточните у банковского работника, есть ли возможность написать заявление на реструктуризацию. Банки стали лояльней относиться к заёмщикам в сложной финансовой ситуации, особенно если те готовы идти на контакт сразу же. И это логично – им выгодней, чтобы задолженность погасили в денежном эквиваленте, а не имуществом. И то не факт, что после судебных разбирательств приставы смогут найти у клиента хоть какую-то ликвидную собственность, чтобы реализовать её с торгов.

Реструктуризация долга возможна только в том случае, если человек раньше не обращался за этой услугой и у него нет просрочек.

Суть простая: срок выдачи кредита увеличивается, что позволяет уменьшить сумму ежемесячного платежа. Если в том банке, где обслуживается заёмщик, официально подобной услуги нет, он может обратиться к другому кредитору.

Чтобы получить помощь от банка, потребуется лично посетить отделение и иметь при себе документы, доказывающие факт финансовых сложностей. Это может быть:

- Трудовая книжка, в которой проставлена отметка об увольнении (сокращении). Вариант не подходит, если клиент решил уволиться по собственному желанию;

- Больничный и копии заключений врача, согласно которым заёмщику или его родственнику требуется длительное дорогостоящее лечение;

- Свидетельство о смерти единственного кормильца, справка о получении заёмщиком инвалидности;

- Свидетельство о рождении ребёнка и пр.

Охотней всего банки готовы идти навстречу тем гражданам, которые ранее не допускали просрочек и уже довольно продолжительное время погашают долг.

Оказание подобной помощи – дело добровольное и вполне вероятно, что банк не захочет идти на уступки. Закон не обязывает его это делать.

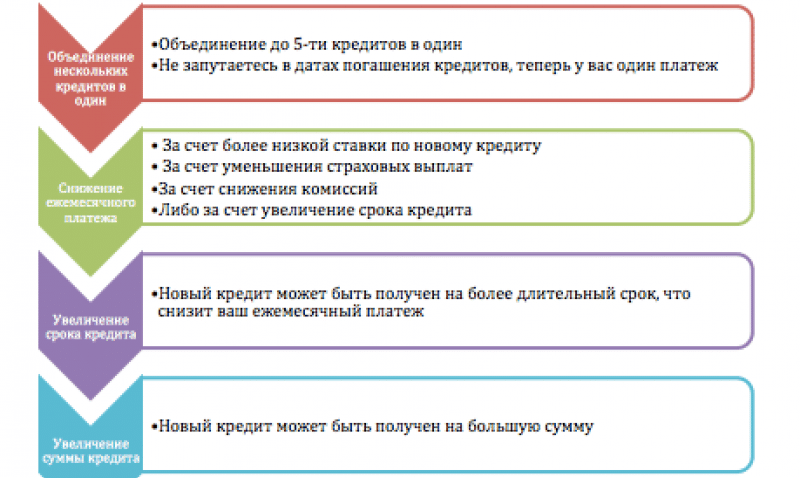

Рефинансирование

Еще одним способом решения кредитного вопроса может стать рефинансирование. Такая операция позволяет снизить процентную ставку и выбрать более удобную программу погашения кредита. К тому же, есть возможность объединить нескольких кредитов в один.

Еще одним способом решения кредитного вопроса может стать рефинансирование. Такая операция позволяет снизить процентную ставку и выбрать более удобную программу погашения кредита. К тому же, есть возможность объединить нескольких кредитов в один.

А теперь, чтобы данный способ стал более понятным, приведем пример.

Иван Петрович задолжал по старому кредиту. Но тут он узнает, что в другом банке условия более выгодны. Что он делает? Иван Петрович берет паспорт и идет в более выгодный банк, переоформляя свой кредит на него. Банк, в свою очередь, погашает кредит в старом банковском учреждении и назначает процентную ставку.

При грамотном подходе, такая процедура позволяет сэкономить не одну тысячу. Главное условие рефинансирование – тщательное изучение всех подводных камней банковских программ, нюансов оформления кредита, а также возможности переоформить свой кредитный заем. Теперь вам известны способы выхода из тупиковой ситуации по поводу долговых обязательств.

Если просрочка уже имеется

В этой ситуации всё сложнее. К сумме кредита уже причислен штраф, каждый день набегают пени, сумма долга растёт. Но и тут стоит обратиться в банк за решением проблемы, а не бегать от него. Многие заёмщики начинают скрываться от банка, не брать трубку при звонках. Всё это — ошибочные действия, так проблемы не решить. Таким людям мы рекомендуем узнать, что будет, если не платить по кредиту.

Идите на диалог с банком, объясните свою проблему. Вполне возможно, что вам также предложат помощь в виде реструктуризации или кредитных каникул. Но штрафы и пени всё равно придётся заплатить. Даже если банк согласится на проведение реструктуризации, то в кредит будут включены все штрафные санкции.

Здесь многое зависит от самого заёмщика, от его проблемы и поведения. Влияет и кредитная политика банка. Лучше сразу оставить грубости, вести нормальный диалог. Порой банки даже сами предлагают должнику помощь в виде каникул или растягивания срока выплат. В такой ситуации всё проводится индивидуально, конкретного плана действий нет.

Если у вас несколько просроченных договоров, то диалог нужно вести с каждым банком. Не факт, что будет возможно решить вопрос в вашу пользу с каждым банком, но попытаться стоит. В ином случае остаётся только одно — ждать обращения банков в суд. Но прежде придётся вытерпеть натиск службы безопасности и коллекторов, что может длиться около полугода.

Наша команда

Артем Сакулин

Юрист департамента финансового анализа

Отвечает за сохранение имущества должника в процессе банкротства

Записаться на консультацию

Валентина Самойлова

Руководитель отдела по работе с клиентами

Защищает должников от претензий коллекторов и банков

Записаться на консультацию

Роман Чулков

Руководитель практики по банкротству крупнейших должников

Проводит судебные процессы по банкротству

Записаться на консультацию

Олег Калинкин

Cтарший юрист отдела банкротства физических лиц

Помогает пройти внесудебное банкротство

Записаться на консультацию

Дмитрий Щепочкин

Директор

Анализирует крупные сделки должников перед банкротством

Записаться на консультацию

Есть и другой вариант развития событий — банк обращается в мировой суд за получением судебного приказа. Особенность процедуры в том, что необходимо возразить на полученную копию приказа в течение 10 дней, иначе автоматически будет считаться, что должник согласен с задолженностью.

Игнорирование повесток из суда чревато последствиями — если суд признает за ответчиком долг, кредитору выдадут исполнительный лист, и тогда к должнику постучатся в дверь судебные приставы.

Гораздо эффективнее действовать так:

Написать возражение на судебный приказ в свободной форме

Ссылаться на нормы законодательства необязательно, но важно четко выразить свою позицию: вы не согласны с приказом.

Отправить возражение заказным письмом на адрес мирового суда, который выдал этот приказ.

Дождаться полноценного рассмотрения дела: когда придет повестка, можно будет подать встречное заявление.. На практике банки предпочитают обращаться именно за приказом в мировой суд

В упрощенном порядке не нужно вызывать стороны, слушать доказательства, возражения и так далее. Решение примут без вашего присутствия, вы даже ничего не будете знать

На практике банки предпочитают обращаться именно за приказом в мировой суд. В упрощенном порядке не нужно вызывать стороны, слушать доказательства, возражения и так далее. Решение примут без вашего присутствия, вы даже ничего не будете знать.

Лимит суммы, с которой кредитор может обратиться за судебным приказом, составляет 500 000 рублей.

Как быть, если кредиторы подали в суд?

Краткое резюме

Помните, даже если нет возможности платить по кредитам и пока не ясно, что делать в текущей ситуации – не отчаивайтесь. Любые финансовые затруднения – не повод не возвращать долг. Для начала необходимо приложить максимальное количество усилий для безболезненного разрешения вопроса. Кроме того, скрываться от кредитора – не лучший вариант. Напротив, клиент, ведущий открытый и честный диалог с банком, готовый признаться, что ему стало просто нечем платить кредит, имеет все шансы получить определенные шаги ему навстречу.

Прежде чем связывать себя долговыми обязательствами с какой-либо финансовой организацией, следует трезво оценивать ситуацию – в первую очередь, собственные шансы на погашение займа и стабильность положения (к примеру, относительно работы). Не стоит бездумно подписывать договор, не прочитав его – подобное легкомыслие может позже обернуться весьма неприятными последствиями.

Анти-способы, к которым лучше не прибегать

Когда не можешь погасить взятый кредит, в голову могут приходить всевозможные варианты. Наряду с законными способами решения вопроса стоит также выделить ситуации незаконного их разрешения. Однако нужно понимать, что такие вещи могут привести к справедливым последствиям вплоть до серьезных проблем для заемщика, подпадающих под «статью».

Во-первых, отныне про официальное трудоустройство можно забыть, это же касается и нормальной жизни. Также не стоит забывать, что непогашенный долг неминуемо попадает «на стол» к коллекторским агентствам, которые могут досаждать не только вас, но и ваших ближайших родственников, друзей и бывших коллег по работе.

К другим незаконным способам, предусматривающим уголовное наказание, можно отнести:

- продажу залогового имущества (сделка в любом случае будет признана недействительной, а заемщику грозит соответствующее наказание);

- выведение активов или переоформление имущественных прав на третьих лиц, будь то родственники, друзья либо просто знакомые (расценивается как способ намеренного уклонения от выполнения долговых обязательств).

Нечем платить кредит банку: что делать? Пошаговая инструкция при решении проблемы

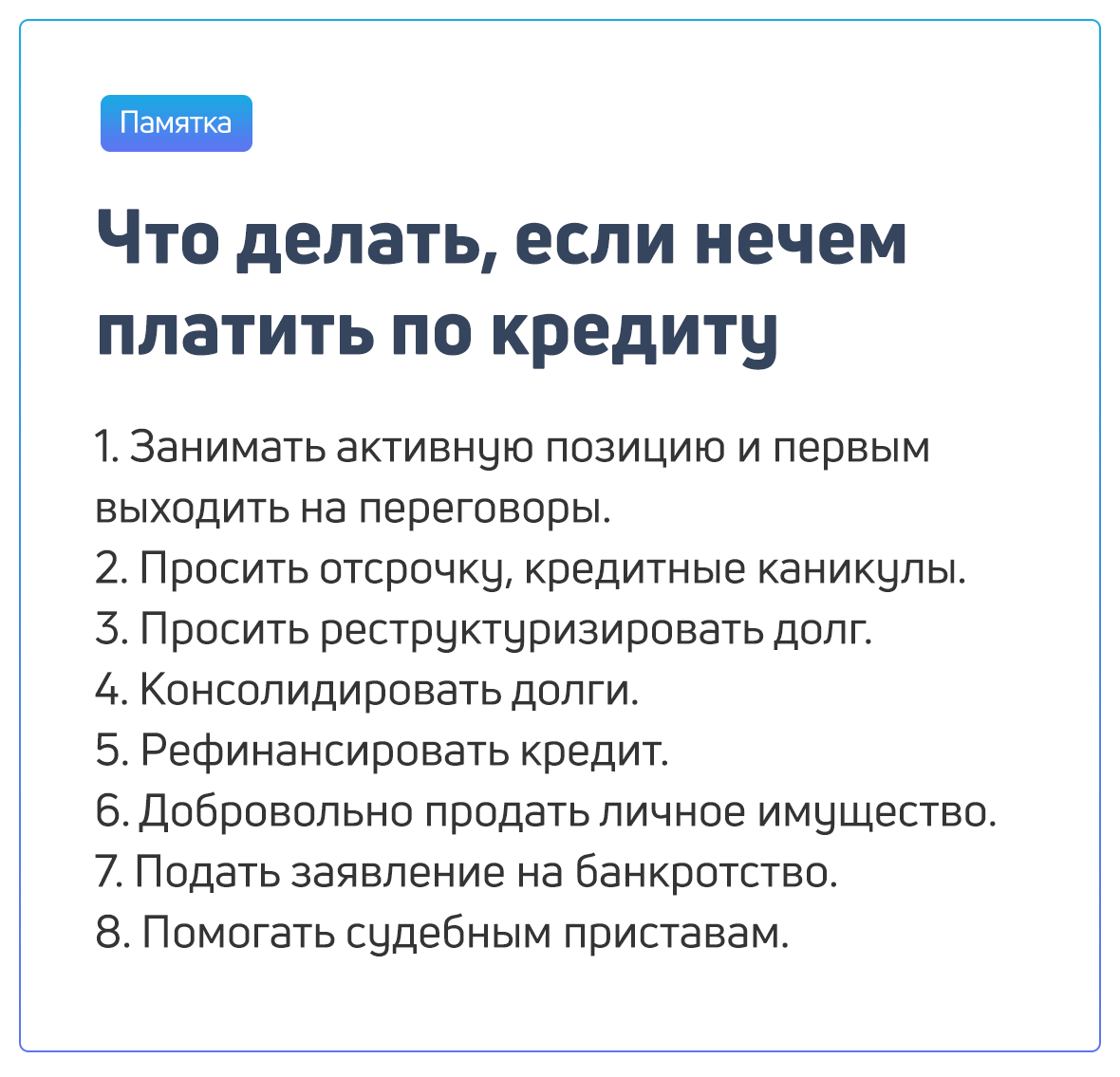

Когда человек понимает, что нечем платить кредит банку, что делать в этой ситуации он совершенно не представляет. Чем раньше заемщик задумался о решении своих финансовых проблем, тем больше у него шансов не допустить просрочки по кредиту. Итак, план действий будет следующим:

- Оценить текущую ситуацию: как долго не будет возможности вовремя выплачивать кредит, какой суммы не хватает, сможете ли вы решить свои проблемы в ближайшее время;

- Если денег не хватает только на ближайший платеж, а в дальнейшем вы сможете гасить свои обязательства в срок, лучшим вариантом будет занять недостающую сумму у родственников, коллег или знакомых. Даже если вам стыдно просить помощи у кого-то, подумайте, что это гораздо выгоднее, чем брать еще один кредит. Во-первых, не будет процентов, во-вторых, сроки возврата будут более гибкими;

- Если финансовые трудности затягиваются на неопределенный срок или занять денег не у кого, необходимо пытаться договариваться с банком об отсрочках платежей. Обычно кредитные учреждения предлагают 3 варианта помощи заемщикам: рефинансирование, реструктуризацию и кредитные каникулы.

Рефинансирование представляет собой объединение нескольких кредитов в один под более низкий процент. В результате этого уменьшается сумма ежемесячного платежа и составляется новый график, более удобный для плательщика.

Реструктуризация долга подразумевает пересматривание условий кредитного договора, как правило, с увеличением его срока. Когда период выплаты кредита увеличивается, ежемесячный платеж, соответственно, уменьшается.

Кредитные каникулы — это полная или частичная отсрочка платежей по кредиту. Как правило, кредитный договор также продлевается на этот период. Для того, чтобы воспользоваться одним из этих инструментов помощи заемщикам, нужно обратиться в свой банк с соответствующим заявлением.

Важно понимать, что рефинансирование, реструктуризация и кредитные каникулы осуществляются на усмотрение банка. То есть, кредитное учреждение может отказать в помощи заемщику без объяснения причины

Если вы получили отказ от банка, можно попробовать написать письма с просьбой о помощи в следующие инстанции:

- Центральный банк РФ;

- Роспотребнадзор;

- Приемную Президента Российской Федерации – Владимира Владимировича Путина;

- Уполномоченному по правам человека;

- Финансовому омбудсмену – Павлу Алексеевичу Медведеву.

- Продать что-то из своего имущества. Если попытки договориться с банком не увенчались успехом, можно попытаться продать имущество и личные вещи и заплатить кредит с этих денег. Естественно, если речь идет о квартире в ипотеку, без жилья оставаться совсем не вариант. Если же нечем платить кредит банку за купленную вами машину, подумайте, может быть временно стоит отказаться от нее, сменив на более дешевую, а разницей закрыть кредит.

- Воспользоваться процедурой банкротства физических лиц. Это одна из крайних мер, что делать, если нечем платить кредит. Банкротство имеет множество последствий для человека, кроме того, за него придется заплатить. Однако в некоторых ситуациях оно является одним из самых разумных способов решения проблемы. Подробнее прочитать про банкротство физических лиц можно здесь.

Универсального ответа на вопрос, что делать, если нечем платить кредит банку не существует. Если вам сложно самостоятельно разобраться в ситуации, лучше воспользоваться консультацией юриста. Сейчас многие фирмы консультируют бесплатно. Однако не стоит заключать договор с юристами в тот же день. Возьмите тайм-аут, чтобы переварить и обдумать услышанную информацию.

Что делать, когда нечем платить кредит?

Рекомендация №1

Не паникуйте! Очень важно в данной ситуации сохранять спокойствие, поскольку на эмоциях человек склонен совершать необдуманные поступки, о которых впоследствии может пожалеть

Рекомендация №2. Не скрывайтесь от банка! Ни в коем случае не пытайтесь уклоняться от ответов на звонки или прямых контактов с банком. Этим вы никогда не исправите ситуацию, а, наоборот, только усугубите ее: банк будет вынужден идти на более жесткие меры.

Рекомендация №3. Напишите в банке заявление о реструктуризации долга. Вы должны понимать, что задолженность все равно придется погашать, никто вам ее не «простит», однако, пока вам нечем платить кредит, вы вправе попросить у банка кредитные каникулы, для того чтобы исправить ситуацию, например, найти новые источники доходов.

Рекомендация №4. Не теряя ни дня, проанализируйте проблему и наметьте пути выхода. Прежде всего ориентируйтесь на поиск новых источников дохода: новой работы или дополнительной работы. Здесь бессмысленно ждать манны небесной: только вы сами сможете исправить свое положение, поэтому я бы советовал в этой ситуации браться за любую работу только для того, чтобы быстрее рассчитаться с кредитом. Потом вы всегда сможете бросить ее и подыскать что-нибудь более подходящее.

Рекомендация №5. Займите деньги у родственников. Сразу скажу, что это не самый лучший способ выхода из ситуации, когда нечем платить кредит. Однако он имеет смысл в том случае, если ту же сумму, которую вам нужно вернуть в банк вы перезаймете у родственников, но уже без процентов: так вам в результате придется отдавать меньше. Однако даже в этом случае не вздумайте расслабляться: с любыми долгами следует рассчитываться как можно быстрее!

А теперь не лишним будет сказать о том, что категорически недопустимо в этой ситуации. Итак, чего нельзя делать, когда нечем платить кредит.

Надеюсь, что эти несложные рекомендации о том, что делать, когда нечем платить кредит, помогут вам выйти из этого затруднительного финансового положения. Еще раз подчеркну, что чем раньше вы задумаетесь над этой проблемой, тем проще и быстрее сможете ее решить.

На этом все. Следите за новыми рекомендациями по управлению личными финансами на Финансовом гении.

Реструктуризация задолженности

Под реструктуризацией понимают изменение условий договора с целью облегчения погашения кредита должнику. Сюда относится уменьшение суммы процентов, увеличение срока кредитования, отсрочка и прочее.

Должники обращаются в банк с заявлением о реструктуризации, попав в трудную жизненную ситуацию или потеряв источник дохода. Помимо письменного обращения необходимо предоставить документы, подтверждающие причину, по которой заемщик не может исполнять условия договора надлежащим образом.

Приняв заявление, финансовое учреждение рассматривает его. Не стоит полагать, что банк обязан принять положительное решение. Меняя условия договора, кредиторы теряют выгоду. Поэтому они вправе действовать на свое усмотрение.

Рефинансирование ссуды

Рефинансирование ссуды, теоретически, — отличный вариант выхода из ситуации, когда нечем платить кредит. На практике же заемщик одну проблему пытается решить с помощью новой, так как:

- значительно возрастает сумма выплат по новому кредитному договору в сравнении с первоначальным, несмотря на то, что ежемесячные платежи уменьшаются;

- увеличиваются сроки выплат задолженности, что продлит нагрузку на семейный бюджет;

- срыв сроков платежа окончательно испортит кредитную историю.

Трудно объяснить решение рефинансировать кредит при возникновении экономических трудностей и логически.

- Банки охотно проводят рефинансирование беспроблемных кредитов, что выгодно обеим сторонам. При перекредитовании ссуд с задолженностью, в договора закладываются жесткие условия, а также более высокая процентная ставка, чем та, что указывалась на сайте. Это — общепринятая практика. Поэтому выгоду найти в новом кредитном договоре очень сложно.

- Если есть возможность платить по новому договору, то что мешает добиться у первоочередного кредитора реструктуризации займа или кредитных каникул (отсрочки платежей)? Такие действия сохранят значительную часть семейного бюджета и не испортят кредитную историю.

Пути решения проблемы, если нет возможности платить кредит

Банкротство физического лица

Если ваша задолженность составит 500 тыс. рублей и более, то в судебном порядке можно признать себя банкротом. Если у вас есть какое-то имущество или сбережения — они будут реализованы в счет уплаты долга, а даже если нет — долг перед банком все равно будет считаться погашенным.

В чем преимущество? Если у вас нет официального дохода или имущества в собственности, которое могут забрать судебные приставы для погашения задолженности, то все кредиты с вас просто спишут, и вы не будете никому и ничего должны.

Есть ли минусы? Разумеется, в частности — факт банкротства будет зафиксирован в вашей КИ, и банки будут вам отказывать в выдаче нового займа, шансы на его получение будут близки к нулю.

Реструктуризация

Если вы испытываете временные материальные трудности, то банк может провести реструктуризацию кредита. Не путайте с рефинансированием, которое означает кредитование в другом банке для погашения одного или нескольких кредитов. А реструктуризация – это изменение существующих условий кредитного договора в сторону их смягчения.

Разберем на примере Сбербанка, как проходит реструктуризация. Банк предлагает 3 варианта:

- Изменение валюты (как правило, конвертация в рубли).

- Увеличение срока кредитования и, соответственно, уменьшение ежемесячного платежа.

- Отсрочка или льготный период, когда на какое-то время снижается сумма ежемесячного платежа.

Реструктуризация доступна не всем, а только тем, кто:

- потерял работу;

- стал получать меньшую, чем раньше, зарплату;

- призван в армию;

- родил ребенка и находится в отпуске по уходу;

- потерял трудоспособность.

Рефинансирование долга

В последние годы активно развивается еще одна услуга, призванная снизить долговое бремя заемщиков. Это рефинансирование. Вы в банке получаете кредит для того, чтобы погасить один или несколько кредитов в других банках. Плюсы такого кредитования очевидны:

- Вы получаете новый кредит на более выгодных условиях (иначе не стоит и заморачиваться).

- Заменяет несколько кредитов одним, что, несомненно, удобнее.

- Не портите свою кредитную историю и сохраняете имидж добросовестного плательщика.

В разных банках рефинансирование проводится на различных условиях.

Погашение задолженности с помощью страховой компании

Сегодня редкий кредит не сопровождается страховкой. Чаще всего заемщик даже не вникает в суть страхового договора, т.к. соглашается на нее только лишь бы одобрили займ.

Ознакомьтесь с условиями страхования, которое вам оформили. Вполне вероятно, что это страховка на случай непредвиденных обстоятельств, связанных с потерей работы или изменением материального положения в худшую сторону.

Если это так, вы вправе обратиться в страховую компанию с требованием исполнения обязательств. Это может быть полное погашение кредита, или частичная оплата, в зависимости от условий договора.

В случае отказа страховой выполнять свои обязательства, можно обратиться в суд.

Последствия неоплаты кредитов

Любой кредит носит возмездный характер. Он выдаётся банком под проценты, оговоренные в тексте сделки, на определённый срок. Должник выплачивает сумму частями, на основании графика. Суть такова, что заёмщик берёт одну сумму, а отдавать вынужден гораздо большую.

Если кредит не выплачивать, можно столкнуться с рядом негативных последствий, таких как:

- Банк начнёт претензионную работу. В крупных финансовых учреждениях этим занимаются специальные отделы, которые именуются отделами взыскания. Они будут направлять претензии, осуществлять регулярные звонки, пытаться надавить на должника так, чтобы он сам вернул средства. Некоторые банки нанимают для этого посредников – коллекторов.

- Кредитор продаст долг коллекторам. Некоторые банки вовсе не пытаются взыскать долг самостоятельно, а сразу продают договора, иные продают только, по их мнению, неликвидные сделки. Всё зависит от политики финансовой организации, величины её штата, аналитического отдела и так далее.

- Банк подаст в суд. Как правило, данная стадия начинается уже после претензионной работы. Возможно два варианта – подача иска или судебного приказа, в каждом случае есть свои преимущества и недостатки. Проще отменить судебный приказ, а в рамках искового производства есть реальная возможность заявить свою позицию и подать встречное требование или возражение.

- Передача дела судебным приставам. Возбуждение исполнительного производства возможно только после вынесения судебного решения (или приказа). До этого момента ФССП не может предпринимать никаких действий к должнику.

В рамках исполнительного производства, к должнику могут быть применены следующие меры:

- арест зарплатной карты и счетов, находящихся в банках или иных финансовых учреждениях;

- арест имущества, в том числе движимого и недвижимого;

- опись личного имущества, находящегося по месту проживания должника;

- взыскание средств с заработной платы или иного регулярного дохода лица;

- реализация имущества с торгов.

Исполнительный документ может быть направлен как в службу судебных приставов, так и по месту работы должника, с целью взыскания средств напрямую с заработной платы. В данном случае пристав-исполнитель придерживается правил, установленных главой 11 ФЗ «Об исполнительном производстве».

Ссылка на документ: Федеральный закон № 229-ФЗ от 02.10.2007 г. «Об исполнительном производстве»

Выкуп своего долга

На практике очень эффективен мало применяемый должниками метод избавления от долгов — выкуп его у банка.

Сыграв на опережение по отношению к коллекторским агентствам, дебитор может самостоятельно выкупить долг. Скорее всего банк не продаст его лично заемщику, но не откажет третьему лицу, которое осуществит покупку по поручению должника. Часть коллекторов осваивает это направление и предлагает должникам за плату выкупить их долг. В выигрыше все стороны:

- банк — избавился от проблемного займа;

- коллекторское агентство — заработало на ровном месте;

- должник — не нужно выплачивать банку или коллекторам всю сумму задолженности.

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Попали в сложную ситуацию и нужны средства? Закажите звонок юриста

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.

Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротство

Не имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.