Оборудование для автосервиса в лизинг

Автосервис станет конкурентноспособным только при наличии высококачественного оборудования. С помощью лизинга можно одновременно приобрести инструменты, машины и технику.

Оборудование для автосервиса в лизинг включает:

- компрессоры;

- оборудование для автомоек;

- камеры для покраски автомобилей;

- оборудование для диагностики автомобилей;

- стенды для шиномонтажа;

- мощностные стенды.

Взяв в лизинг оборудование для автосервиса, можно быстро начать бизнес в этой сфере с незначительными вложениями.

Получить оборудование можно после заключения договора, платежи по лизингу относят на расходы, уменьшается налогооблагаемая база и налоговые отчисления. После окончания срока лизинга приобрести оборудование можно по остаточной стоимости.

Оборудование для автосервиса в лизинг.

Оборудование для автосервиса в лизинг.

Преимущества и недостатки лизинга

Преимущества

Приобретая транспорт посредством заключения лизингового договора, лизингополучатель избегает множества проблем и финансовых затрат, которые могли бы возникнуть при покупке машины в кредит.

- Все расходы берет на себя лизинговая компания, которая сама занимается оплатой государственной пошлины, взимаемой за оказанные нотариусом услуги, а также регистрацию транспорта в ГИБДД. Лизингодатель оплачивает техосмотры, налог на транспортное средство, а также сервисное обслуживание. Оформление ОСАГО и (или) КАСКО также производится за счет лизинговой организации. Все эти расходы подлежат включению в лизинговый платеж.

- Когда оформляется договор займа, все названные затраты, которые составляют около 5-8% от стоимости транспорта за год, несет приобретатель автомобиля. Получается, что в случае кредитного обслуживания в течение 5-ти лет, заемщику придется уплатить около 1000 долларов. При лизинге же такие расходы исключаются, в связи с чем лизингополучатель хорошо экономит, ведь стоимость лизинга оказывается существенно меньше, чем размер затрат, связанных с кредитованием.

- Сама процедура оформления лизингового договора в целях приобретения транспорта значительно упрощена по сравнению с процессом заключения кредитной сделки. Для предоставления кредита практически все кредитодатели требуют от клиентов подтверждения официального и стабильного заработка, а также стажа работы, прописки в определенном регионе.

- Более того, процедура рассмотрения заявки, поданной потенциальным ссудополучателем, которая нередко сопровождается взиманием комиссий, может занять немалое время. Все эти проблемы исключаются при оформлении лизинга, для которого все вышеназванные документы и вовсе не нужны, и никаких комиссий не предусматривается.

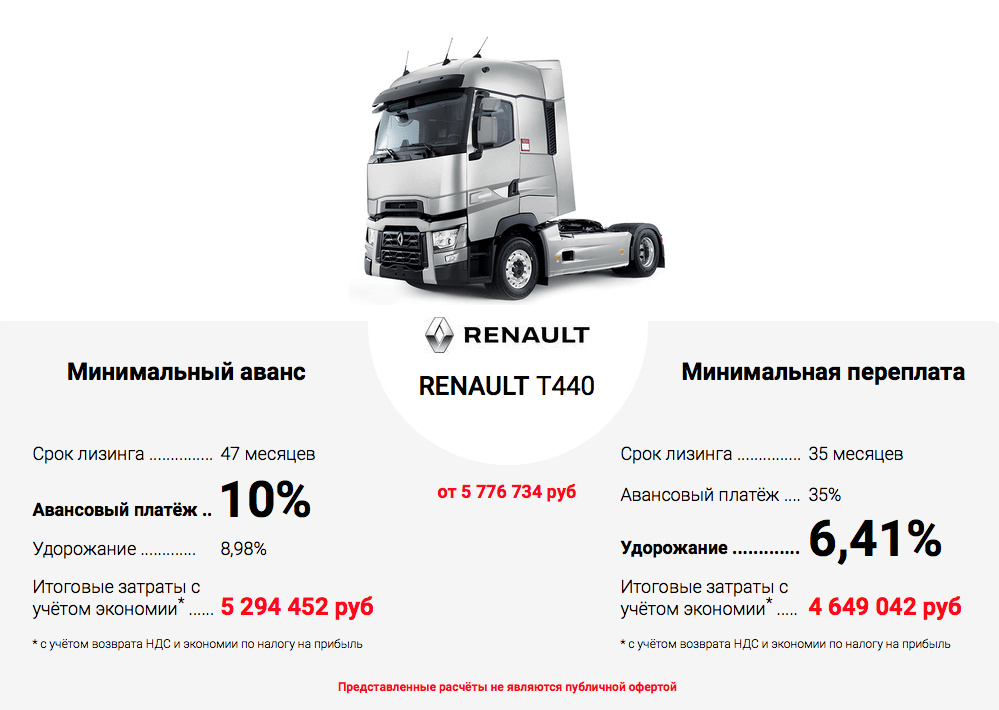

- Очень популярным направлением в лизинге считается приобретение грузового автомобиля. Большинство банков предлагают очень сложные схемы получения кредита на грузовые автомобили, или вообще не занимаются кредитованием таковых автомобилей. Если приобретать по лизингу, ваша заявка будет рассмотрена в очень быстрые сроки, несравнимо быстрее, чем сроки по кредитам.

Популярность лизинга растет с каждым днем, ведь это невероятно удобная смесь кредита и аренды, владеющая практически всеми преимуществами вышеназванных услуг. Однако и у лизинга есть свои недостатки, так что же выгодней, лизинг или автокредит?

Недостатки

Финансовый лизинг, несмотря на существенный перевес преимуществ, имеет и определенные негативные моменты. Основной минус лизинговой услуги в том, что до того момента, пока все лизинговые платежи не будут выплачены, владельцем транспорта будет выступать лизингодатель. Сам же лизингополучатель будет носить статус арендатора.

- Не имея права собственности и иных полномочий в отношении арендуемого транспорта, лизингополучатель не может продать арендованную машину, сдать ее в аренду, а также передоверить на другое лицо.

- Заемщик должен ездить исключительно по доверенности. И регистрация сначала производится на лизинговую компанию и только после этого на будущего владельца транспортным средством.

- Еще одна опасность лизинга заключается в возможности со стороны лизингодателя расторжения лизингового соглашения. Такое право закрепляется за лизинговой компанией в случае нарушения плательщиком по лизинговому обязательству условий относительно платежей, подлежащих внесению. А также при нарушении правил эксплуатации и сохранности транспорта. Если лизингополучатель допускает такого рода нарушения, то все правомочия на автомобиль он автоматически теряет.

Заметьте, что в этом случае вы не сможете получить автомобиль, за который платили, а потраченные деньги вам, естественно, никто не вернет, так как все происходит правомерно, в соответствии с договором лизинга.

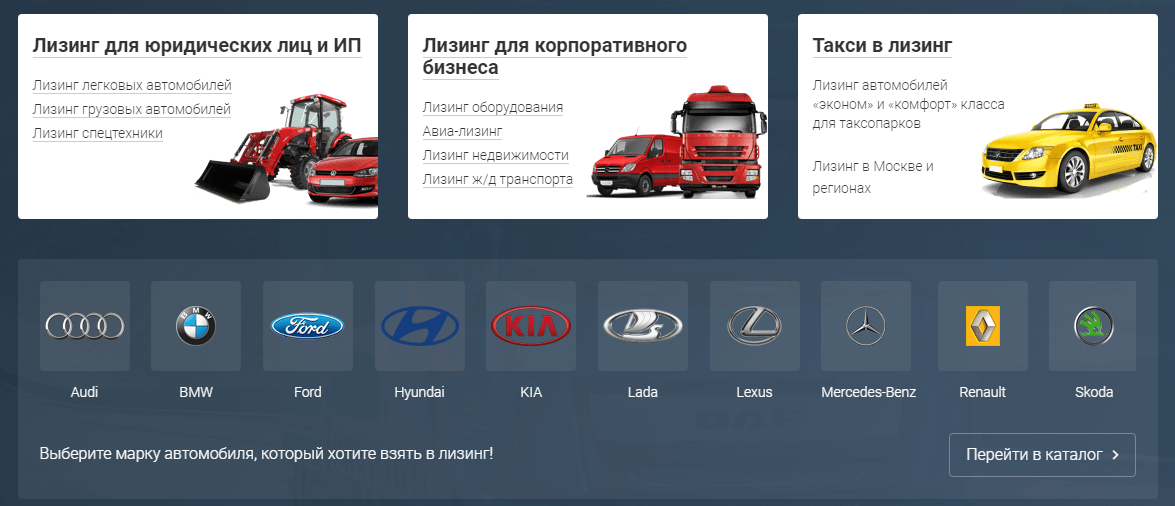

Какое оборудование можно взять в лизинг

Металлообрабатывающее

Машиностроительное

Металлургическое

Энергетическое

Нефтегазовое

Телекоммуникационное

Горнодобывающее

Полиграфическое

Для пищевой промышленности

Складское

Торговое

Медицинское

Фармацевтическое

Деревообрабатывающее

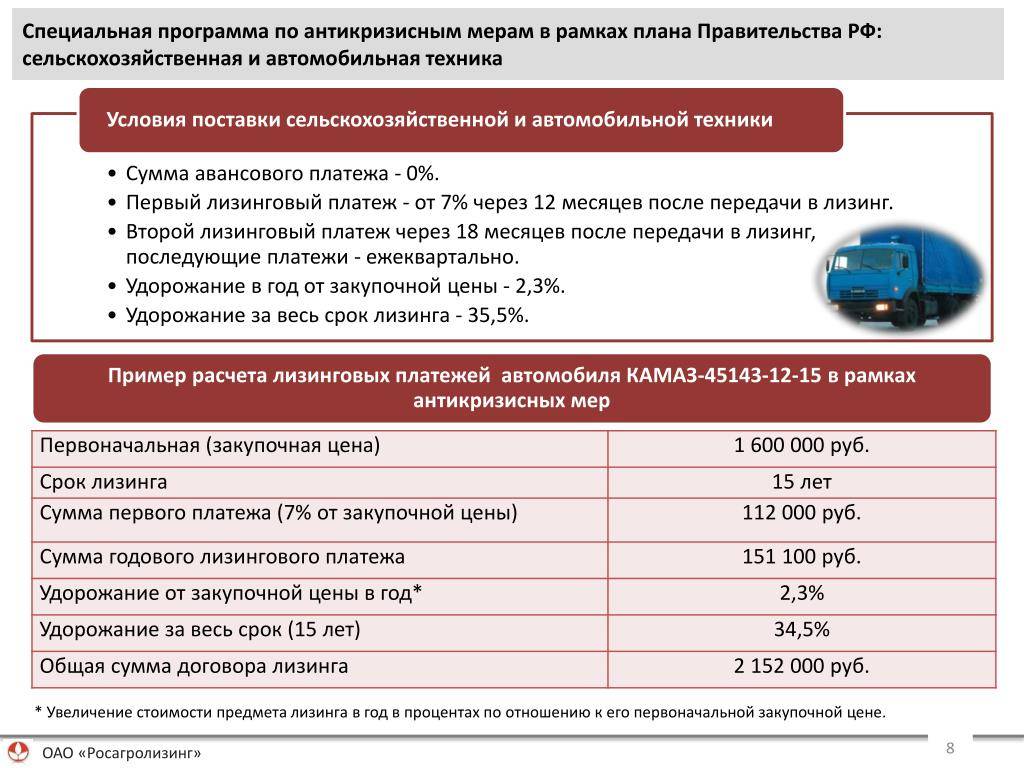

Сельскохозяйственное

Строительное

Прочее

Условия лизинга оборудования

Внесение аванса от 20% стоимости оборудования.

Срок сделки до 10 лет.

Рассмотрение заявки от 2-х дней.

Отсюда следуют выводы о выгодности заключения подобных сделок

Низкий первоначальный взнос.

Оптимизация налогов и налогооблагаемой базы.

Легкость и скорость при оформлении сделки.

Какие документы потребуются

Каждая компания запрашивает свой пакет документов, но мы остановимся на стандартном:

Для ФЛ:

паспорт гражданина РФ;

декларация 2-НДФЛ;

документ, подтверждающий трудовую деятельность (копия трудовой книжки).

Для ИП:

паспорт;

документы строгой финансовой отчетности за год.

Для ЮЛ:

Учредительные документы (свидетельство ОГРН, ИНН, Устав, учредительный договор).

Финансовая отчетность за последний год (налоговая, банковская, бухгалтерская).

Дополнительные документы: для крупных сделок с юридическим лицом может потребоваться решения собрания учредителей о заключении договора.

Преимущества оборудования в лизинг

минимизация затрат (первоначально только 20-30% от стоимости);

скидки и специальные программы (для лизинговых компаний продавцы оборудования нередко делают скидки);

уменьшение налога на прибыль;

сокращение налоговой базы НДС;

возможен лизинг без первоначального взноса;

не требуется дополнительное обеспечение (оборудование само выступает залогом);

возможность в дальнейшем выкупить оборудование по остаточной стоимости.

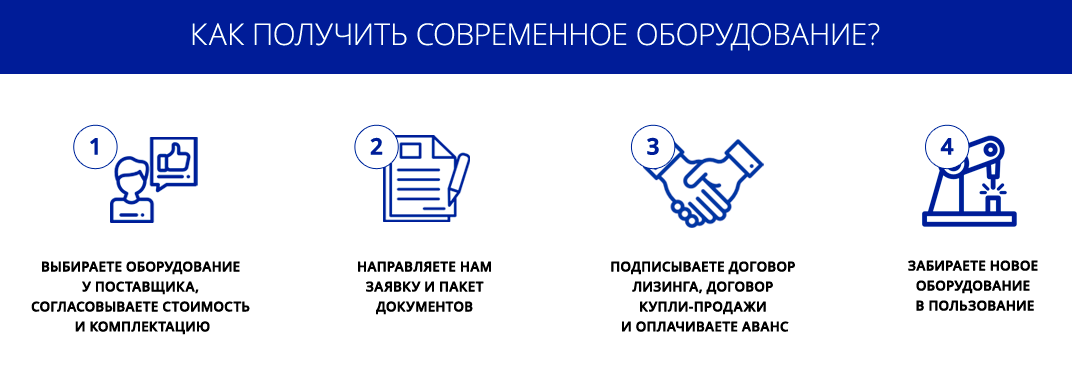

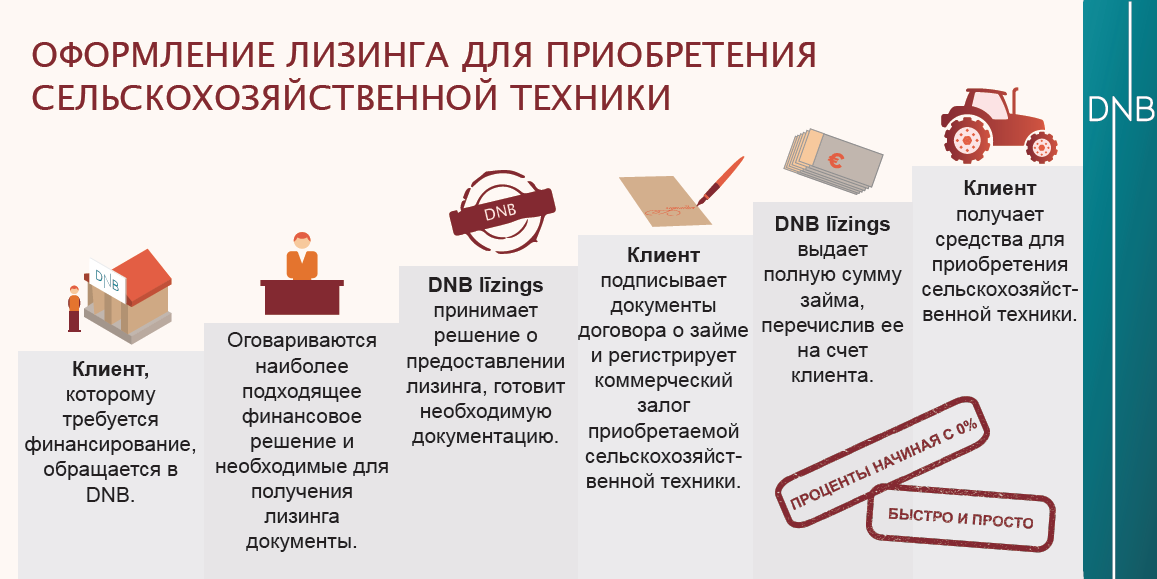

Как происходит оформление

Предлагаем Вам воспользоваться упрощенной системой работы через сайт-агрегатор лизинга Leasingsales.ru. Большая часть задач будет выполнена за Вас.

Алгоритм действий следующий:

Вы заполняете заявку-анкету. Заполните все поля заявления, тогда менеджер сможет максимально точно подобрать для Вас предложения.

Лизинговые компании выставляют свои предложения. Данный этап составляет по времени от 5 минут до 1 дня.

Отсортируйте в личном кабинете предложения. Используйте фильтр по параметрам: годовая ставка, удорожание, аванс, срок принятия решения, рейтинг лизингодатели и иные.

Выберите подходящее предложение. Вы можете выбрать несколько позиций, тогда становится выше вероятность одобрения сделки в службе безопасности лизингодателя.

Загрузите требуемые документы.

Ждите одобрения сделки от лизинговых компаний. Ознакомьтесь с графиками платежей и иными условиями в личном кабинете в разделе «одобренные сделки».

Выберите предложение, для чего нажмите кнопку «согласиться» и заключите сделку.

С агрегатором Leasingsales.ru Вы сможете очень быстро и комфортно провести сделку по лизингу оборудования. Кроме того, на специальном калькуляторе Вы можете сделать примерный расчет по лизингу, исходя из параметров: стоимость имущества, первоначальный взнос, срок лизинга, размер выкупного платежа.

Автор статьи: Екатерина Баранова

Преимущества

Сравнивая лизинг с банковским кредитом, можно выделить основные преимущества лизинга для ИП:

- Первое – возможность получить лизинг более просто и быстро, так как не нужно вносить залог, искать поручителя и пакет требуемых документов намного меньше.

- Второе – снижаются требования к платежеспособности лизингополучателя, так как приобретаемое имущество по договору принадлежит лизинговой компании, и в случае неуплаты, компания ничего не теряет.

- Третье – при возникновения каких-либо трудностей при оплате, лизинговая компания может пойти навстречу и предоставить отсрочку платежа.

- Лизинговый договор уменьшает суммы налогов с предпринимателя. Во-первых, лизинговая техника не принадлежит лицу, которое ею пользуется, поэтому на него не начисляется имущественный налог. И во-вторых, расходы по уплате лизинговых платежей могут быть приняты учету при расчете прибыли.

Условия

Лизинг технических средств и транспорта для индивидуальных предпринимателей имеет важное значение для правовой сферы. Такой вид отношений считается наиболее выгодным относительно кредитования или обычной аренды

Наибольшую экономию для предприятия представляет лизинг грузовых авто, поскольку приобрести дорогостоящий транспорт для предприятия ставится достаточно сложно в связи с необходимостью вывода крупной суммы одним платежом из оборота.

Также лизинг помогает улучшить конкурентоспособность за счет приобретения в аренду новых высокотехнологичных механизмов и устройств, приобретение которых самостоятельно небольшим предприятием достаточно затруднительно.

Оплата по договорам лизинга осуществляется в следующем порядке:

при отсутствии в договоре условия об освобождении от внесения аванса, для лизингополучателя важно внести первоначальную сумму платежа, зачастую она составляет не более 20-30% от стоимости договора;

в обозначенные периоды вносится оплата лизинговых платежей кратными суммами до момента полной окупаемости актива по установленной продавцом ставке.

Перевод средств осуществляется путем списания оговоренной суммы со счета владельца бизнеса на расчетные реквизиты лизинговой компании. Возможность оформления перехода права собственности возникает с момента погашения полностью задолженности по лизинговым платежам.

Как заключается лизинговый договор

Для заключения договора лизинга следует обратиться в лизинговую компанию или банк, предоставляющий лизинговые услуги. Процедура получения лизинга для ИП похожа на кредитование, но имеет свои отличительные черты. Здесь тоже необходимо предоставить пакет документов. Но нужно иметь в виду, что перечень документов будет шире, чем при получении кредита. Также лизинговые компании предъявляют требования к длительности деятельности ИП и к ведению и сдачи бухгалтерской отчетности.

При выборе лизинговой компании следует иметь в виду, что существуют такие компании, которые ограничивают возможность получения лизинговых услуг предпринимателям, осуществляющим определенные виды деятельности.

Нужно отметить, что получить лизинг индивидуальному предпринимателю все – таки не просто. В основном, препятствия возникают в тех же случаях, что и при получении банковского кредита: недостаточно долгий срок осуществления предпринимательской деятельности, несоответствие объема прибыли, отражаемого в финансовой отчетности, недостаточность ресурсов для покрытия обязательств.

Но, несмотря на все трудности, успешные предприниматели предпочитают обращаться в своей работе за услугами к лизинговым компаниям. Так как получить лизинг индивидуальному предпринимателю намного выгоднее, чем взять кредит в банке, ведь лизинговые платежи гораздо меньше, чем суммы банковского кредита, но сроки выплат равны. И неоспоримым преимуществом лизинга для ИП является возможность приобрести оборудование, транспорт и др., не уплачивая залог.

Грамотный предприниматель всегда должен стремиться к расширению материальной базы и повышению качества своего бизнеса. Лизинговые компании и ориентированы, в первую очередь на стабильный бизнес, и на бизнес, который постоянно совершенствуется и ищет пути для своего роста и развития.

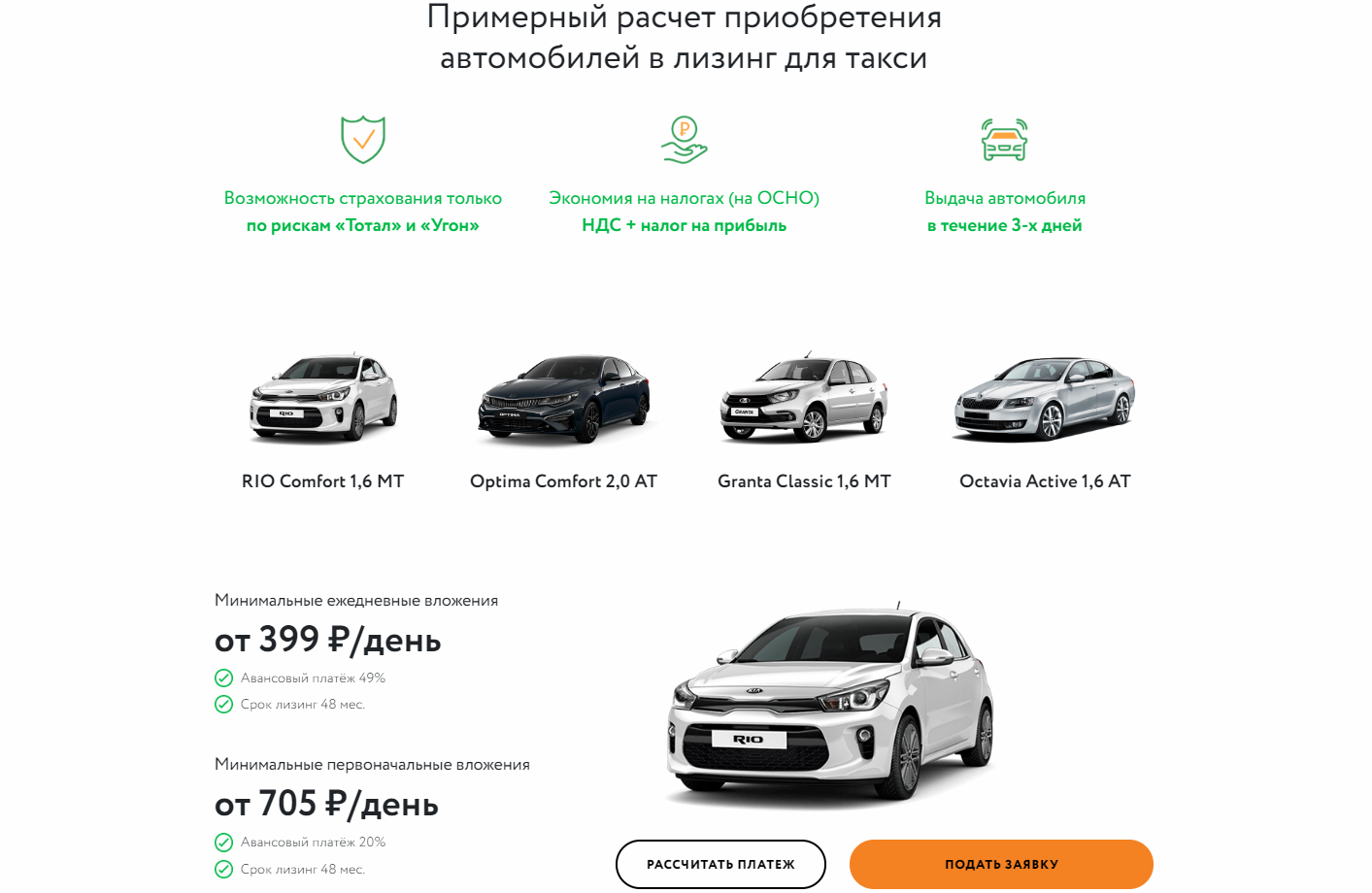

Расчет приобретения оборудования в лизинг

Выбирая между кредитом и лизингом, предприниматели сравнивают сумму лизинговых платежей и сумму кредита с учетом процентов.

Достоверно оценить целесообразность использования лизинга позволяет калькулятор. С его помощью рассчитывается несколько вариантов и выбирается наиболее подходящий. Требуется ввести в форму данные:

- валюта;

- вид платежа (аннуитентные или дифференцированные);

- стоимость оборудования;

- величина выкупного платежа;

- величина первоначального взноса;

- период заключения договора.

Воспользовавшись лизингом оборудования для малого бизнеса, предприниматель может начать бизнес без стартового капитала. Взятое в лизинг оборудование работает сразу после заключения договора, оно приносит прибыль и выходит на самоокупаемость.

Лизинг оборудования для малого бизнеса – как заключить договор на выгодных условия, вы можете узнать в следующем видео:

Не забудьте добавить «FBM.ru» в источники новостей

Базовые условия получения денег

Для того чтобы получить ссудный капитал, предприниматель должен соблюдать определенные условия лизинга для ИП:

- обладать достойным состоянием с позиции финансового положения (регулярным поступлением прибыли, высокими оборотами);

- становиться владельцем лизингового объекта, который отличается высоким показателем ликвидности;

- сформировать факт поручительства или залоговое обязательство, в роли которого может выступать приобретаемая недвижимость или прочее имущество.

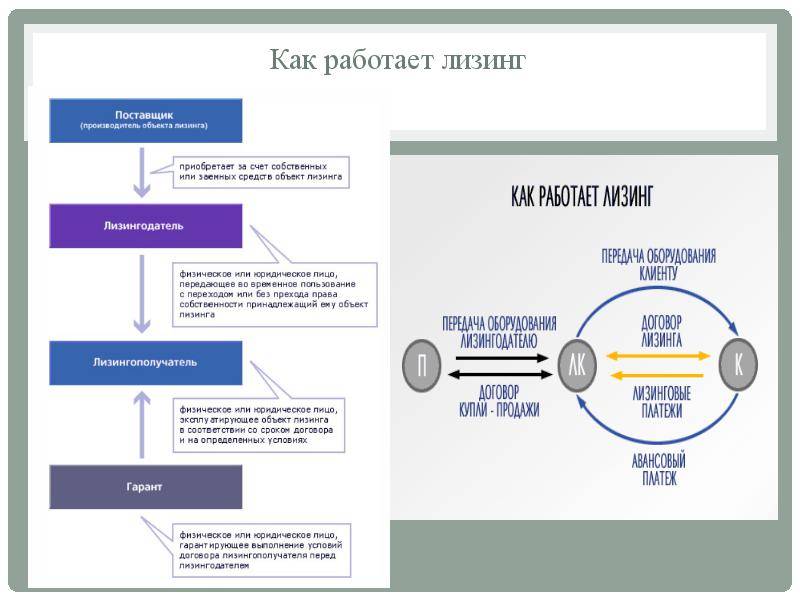

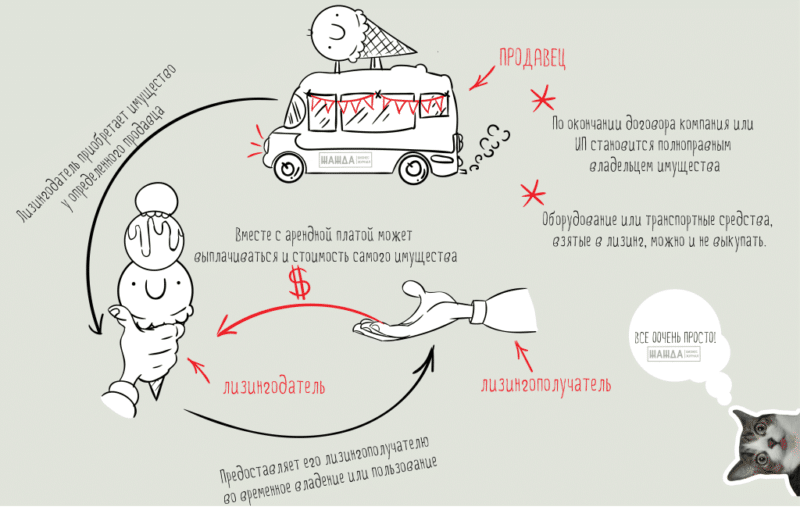

Схема лизинга

Схема лизинга

Что касается ключевых моментов сделки, каждая компания готова предложить несколько базовых программ, которые могут заметно различаться между собой. Рассмотрим базовые варианты и направления действий.

- Период кредитования составляет 12 месяцев минимум и достигает 10 лет максимум.

- Авансовый платеж может начинаться от 0 рублей, а может достигать 20—30% от всей суммы оформляемой сделки.

- Денежная единица представлена национальной или иностранной валютой, в зависимости от индивидуальных пожеланий заемщика.

- Параметр удорожания составляет порядка 0—5% в годовой период.

- Держателем баланса в течение всего временного периода выплат является лизингодатель, в роли которого выступает коммерческий банк.

Грамотный подход к мероприятию позволит добиться оптимального результата и получить необходимую сумму за непродолжительное время. А это именно то, что нужно предпринимателю.

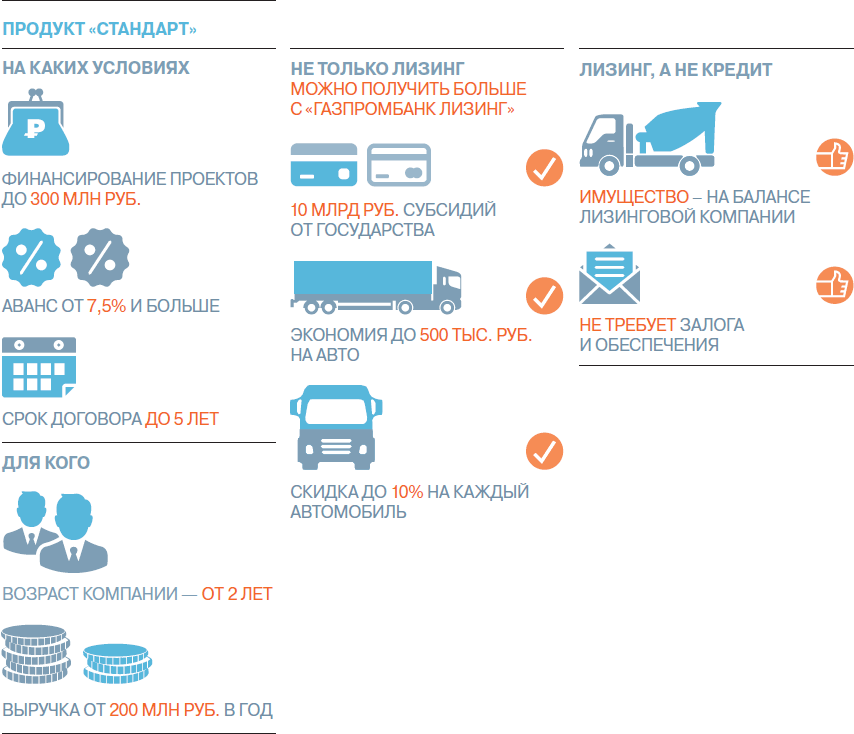

Лизинговые программы от ВТБ24

Лизинговая компания ВТБ24 предлагает ИП приобрести в лизинг недвижимость, оборудование, транспорт. Заявка рассматривается в течение одного-трёх дней. На сайте компании есть калькулятор, с помощью которого можно рассчитать платежи. Для ИП предлагаются следующие программы:

- Для приобретения недвижимости имеется пакеты «Оптимальное решение» и «Стандарт». Первый пакет финансирует сделку на сумму 1–10 млн рублей, срок договора до 10 лет с возможностью продления, довольно высокий авансовый платёж — от 40%. «Оптимальное решение» подходит для приобретения жилой и нежилой недвижимости, коммерческие и загородные объекты. Требуется минимальный пакет документов. «Стандарт» позволяет получить в лизинг недвижимость стоимостью до 50 млн рублей, авансовый платёж от 10% (если речь идёт о загородном доме, то аванс от 20%), срок до 10 лет с возможностью пролонгации.

- Получить транспорт в лизинг от ВТБ24 можно по программам «Оптимальное решение» и «Стандарт», максимальная стоимость для обеих программ ограничивается 30 млн рублей, срок до 10 лет, аванс по первому предложению от 40%, по второму — от 20%.

- Получить оборудование в лизинг возможно по программам «Экспресс», «Экспресс плюс», «Стандартный». Эти программы позволяют получить в лизинг промышленное, медицинское, торговое оборудование, оборудование для автосервиса, а также пищевое оборудование. На сайте компании представлен исчерпывающий перечень.

Максимальная стоимость по первым двум программам 14 млн рублей, третья программа позволит получить дорогостоящее оборудование стоимостью до 500 млн рублей. «Экспресс» и «Экспресс плюс» рассчитаны на срок до 3 лет, авансовый платёж от 20%, получить в лизинг по ним можно исключительно новое оборудование. Имеются различные режимы погашения задолженности.

С помощью программы «Стандартный» лизинг вы получите новое или бывшее в употреблении оборудование сроком до 5 лет (есть возможность продлить договор до 7 лет), аванс от 20%.

Преимущества и недостатки лизинга

Услуга финансовой аренды имеет свои плюсы и минусы. По сравнению с кредитованием, лизинг для ИП имеет следующие преимущества:

- Оперативное получение необходимого объекта предпринимательской деятельности (автомобиля, спецтехники, промышленного оборудования и др.), который ИП не в состоянии приобрести за собственные средства.

- Возможность самостоятельно выбирать поставщика (продавца) необходимого товара.

- Не такие жесткие требования, к финансовым показателям деятельности ИП, как при кредитовании.

- При возникновении финансовых проблем у бизнесмена, он может получить перерыв в лизинговых платежах, обходясь без штрафов за просрочку и несвоевременное внесение средств (в случае с кредитом это гораздо сложнее).

- Отсутствие необходимости в залоге или поручителях.

- Возможность досрочного погашения лизинговых выплат и более простое согласование этого вопроса.

- Принятие решения и оформление документов происходит гораздо быстрее.

- Отсутствие многих комиссий, характерных для кредитования.

Но у финансовой аренды есть и минусы. К ним относятся:

- Необходимость первого взноса (10-35%) во многих случаях из-за того, что лизингодатель хочет получить дополнительные гарантии.

- Обязанность клиента застраховать объект лизинга для ИП за свой счет.

- На срок договора все права на имущество принадлежат лизингодателю. Например, управление машиной происходит только по доверенности, и может быть наложено ограничение на годовой пробег.

- У предпринимателей, использующих систему ЕНВД (единый налог на вмененный доход) для налогообложения, нет возможности относить лизинговые платежи к доходам, уменьшающим облагаемую базу.

- Необходимость нотариального заверения сделки. Госпошлина на эту услугу составляет 1% от стоимости имущества.

- Возможность расторжения договора по инициативе лизингодателя при нарушениях со стороны клиента.

Если ИП на УСН?

Более 65% российских предпринимателей работают на специальном режиме налогообложения – УСН (упрощенная система налогообложения). Оформление лизинга на УСН происходит в общем порядке на стандартных основаниях.

Единственное отличие – перечень документов. «Упрощенцы» не ведут бухгалтерский учет, поэтому подтверждение успешности и прибыльности деятельности для них затруднительно. В качестве документов, подтверждающих получение стабильной прибыли, могут использоваться:

- чеки и платежные квитанции,

- выписки с расчетных счетов,

- баланс лицевых счетов,

- расчетная документация и др.

Не все лизингодатели соглашаются принимать перечисленные документы, а потому для сведения рисков к минимуму повышают процентную ставку либо требуют внесения крупного первоначального взноса по программе.

Что это?

Лизинг для индивидуального предпринимателя – это форма кредитования, предоставляющая возможность приобретения дорогостоящей техники, специального оборудования и транспортных средств. Фактически она представляет собой нечто среднее между стандартным кредитом и арендой.

Если объяснять схему простыми словами, то бизнесмен заключает соглашение с лизингодателем о приобретении конкретного имущества и использует его в собственных целях для получения прибыли. Одновременно с этим он выплачивает стоимость объекта договора.

Особенностью лизинга является «постепенность» – платежи вносятся систематически в продолжение некоторого периода времени. В собственность имущество переходит только после выплаты его окончательной стоимости.

Возврат НДС

Приобретать имущество в лизинг – популярная схема среди предпринимателей, налогообложение которых производится по общей системе. У таких предпринимателей в лизинговый платеж включается НДС, соответственно, предприниматель получает право заявить его к вычету. ИП на ОСНО могут также заявить возмещение из бюджета, если исходящего НДС недостаточно для того, чтобы перекрыть входящий НДС в составе лизингового платежа.

ИП с другими режимами налогообложения включают в расходы лизинговый платеж вместе с НДС, за счет чего происходит уменьшение налогооблагаемой базы. У предпринимателей на УСН-доходы, уплачивают налоги с объема выручки, поэтому лизинговые платежи на налогообложение влияния не оказывает.

Плюсы и минусы лизинга

Преимущества

- Договор лизинга на крупную сумму заключить проще, чем получить кредит на продолжительный срок. Сложнее всего приходится молодым компаниям с пока ещё низкими финансовыми показателями. Лизинговой компании выгодно финансировать даже такие компании, потому что риски ниже: предмет лизинга по договору остаётся в собственности лизингодателя.

- Организация может сэкономить на налогах. Налогооблагаемая база снижается за счёт лизинговых платежей, которые вычитают из доходов.

- Можно договориться о графике платежей. Одним организациям удобно платить равные суммы каждый месяц. Бизнес других зависит от сезона, поэтому в межсезонье сумма платежей снижается.

- Первоначальный взнос может быть небольшим или совсем отсутствовать. Авансовый платёж по договору лизинга варьируется от 5% до 45%.

- За исключением авансового платежа, организация вносит оплату по договору после фактического получения имущества. Поэтому не нужно перечислять лизинговые платежи, если поставка оборудования затянулась на несколько месяцев.

- Лизинговые компании тщательно выбирают поставщиков. Это снижает риск получить бракованный товар и плохое техническое обслуживание.

Недостатки

- Объект лизинга находится в собственности лизинговой компании. Если просрочить платежи, то можно лишиться имущества.

- Оборудование ещё до окончания срока действия договора может устареть и выйти из строя. Тогда лизингополучателю придётся ремонтировать имущество за свой счёт и выплачивать все лизинговые платежи

ТОП часто задаваемых вопросов про лизинг

1. Можно ли закрыть лизинговую сделку раньше срока?

Большинство лизингодателей предусматривают эту возможность и вписывают в договор лизинга. Но для клиента это может быть невыгодно — при досрочной оплате остаточной стоимости сумма выкупа будет выше, а возможностей снизить налоговую нагрузку — меньше

Быстрый выкуп привлекает внимание налоговых органов — например, в ФНС договор лизинга и вовсе могут аннулировать, признав его договором товарного кредита. Это автоматически лишает клиента налоговых вычетов.

2. Когда лизинговое имущество нужно регистрировать в госорганах?

Регистрировать имущество и права на него нужно, если это:

- транспорт;

- оборудование повышенной опасности.

В этом случае имущество регистрируют либо на лизинговую компанию, либо на клиента (по договоренности между ними). Если договор лизинга будет расторгнут из-за просрочки и неуплаты лизинговых платежей, регистрационные органы аннулируют запись о пользователе имущества.

3. Может ли государственная организация брать имущество в лизинг?

И государственные, и муниципальные учреждения могут брать имущество в лизинг и выступать в качестве лизингополучателя. Для них ст. 9.1 закона о лизинге предусмотрено несколько особенностей:

- лизинговая компания сама выбирает продавца имущество и несет ответственность за его поставку;

- все расчеты между клиентом и лизинговой компанией осуществляются в денежной форме, исключая бартер;

- залогом может быть только лизинговое имущество.

4. Правомерно ли, если лизингодатель задерживает поставку имущества, ссылаясь на проблемы у продавца? При этом отказываясь компенсировать потерянное время, мотивируя это тем, что поставщика нашли мы сами.

По закону, если поставщик не выполняет обязательства, ответственность возлагается на сторону, которая его выбирала. То же касается и несоответствия имущества задачам проекта. Обычно поставщика выбирает лизингополучатель — это значит, что все расходы и неустойки возлагаются на клиента. Если же продавца искал лизингодатель, оплачивать расходы будет он сам.

5. Что такое сублизинг?

Сублизинг — это передача права пользования имуществом, которое получено в лизинг, третьему лицу. Например, клиент взял оборудование под проект и досрочно выполнил его. Закрывать договор раньше времени он не хочет, т.к. понесет убытки в отношении возврата налогов. Тогда он сдает оборудование в сублизинг и сам становится лизингодателем. Все, что нужно — разрешение на такую сделку от лизинговой компании. Кроме того, новый лизингополучатель будет иметь те же налоговые преференции. При нарушении основного договора лизинга договор сублизинга автоматически аннулируется.

6. Что такое фиктивный лизинг?

Фиктивный лизинг — это прикрытие договором лизинга других сделок. Чаще всего, сделки купли-продажи в рассрочку. Такая схема практикуется, чтобы получить налоговые льготы и государственные субсидии.