Кто использует

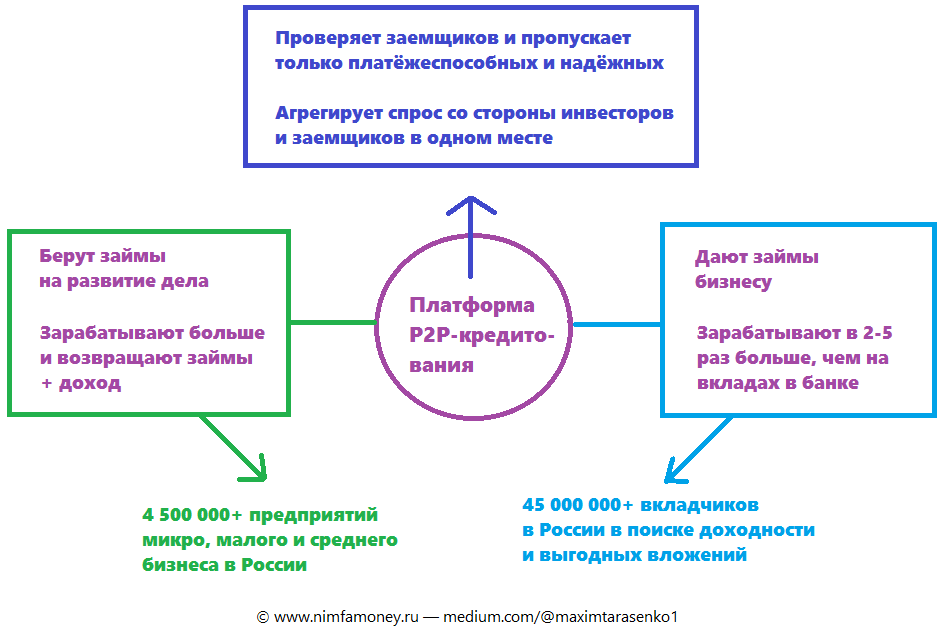

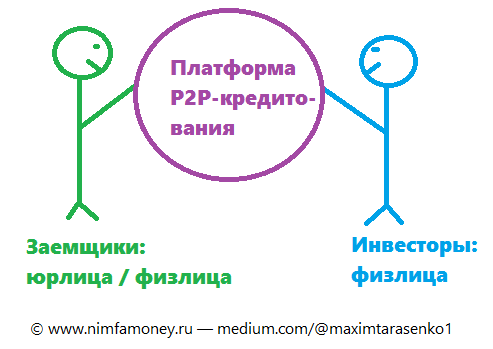

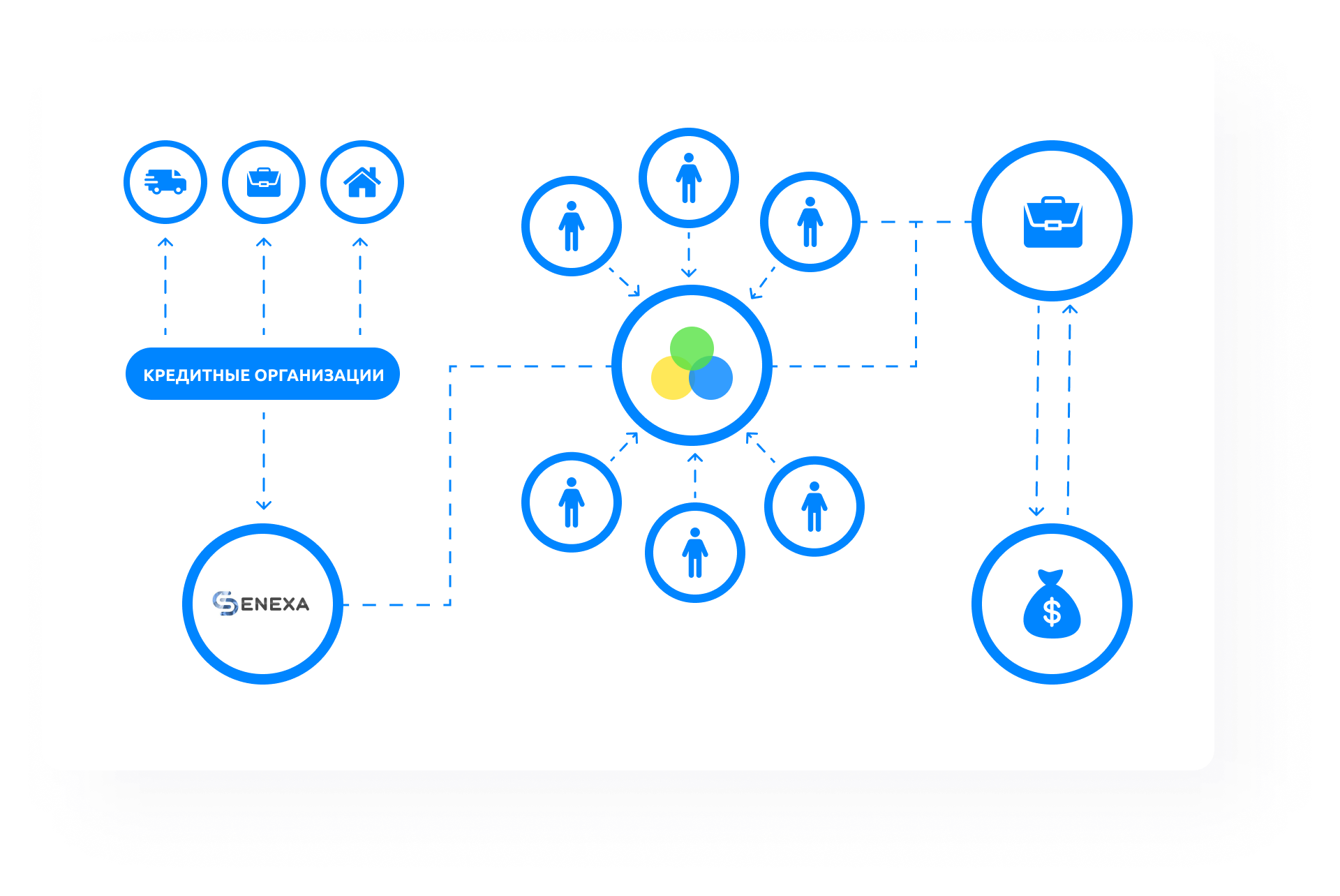

Первая категория — заёмщики: предприниматели и компании. Среди них могут быть те, кому по каким-то причинам отказали банки. Бывает, что когда-то в прошлом была подпорчена кредитная история, из-за чего крупную сумму не получить. Либо вполне «банковские клиенты», которые хотят рефинансировать кредиты или им срочно нужны деньги для развития. Инвесторами могут быть частные лица, у которых есть свободные деньги и желание заработать. Обычно они вкладывают небольшие суммы: от 10 до 200 тысяч рублей. Есть и профессиональные инвесторы, которые используют платформу как один из основных инструментов получения дохода. В третью категорию могут входить крупные финансовые институты — банки, МФО, КПК или другие юридические лица. Они используют платформы, чтобы выдавать собственными деньгами займы и получать прибыль. Для некоторых компаний такой способ кредитования может быть дешевле, чем выдача займов собственными силами. Им не нужно тратить свои ресурсы на скоринг, оформление сделки и контроль заёмщика. Иногда организации используют платформы как дополнительный фильтр для заёмщиков — скоринг, который снижает собственные риски.

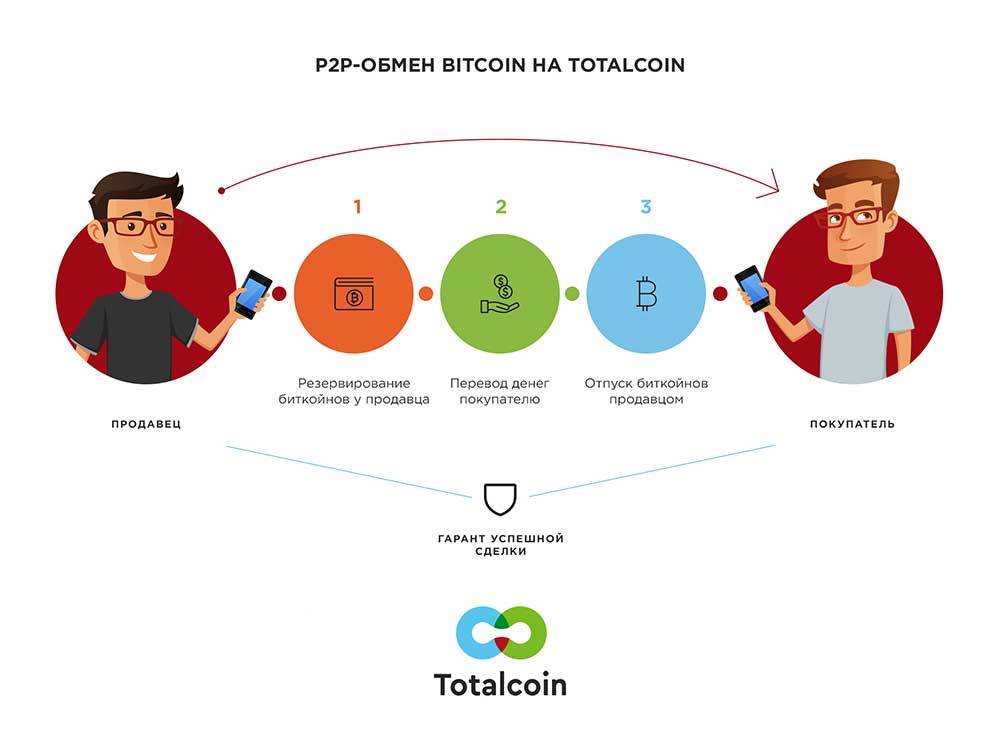

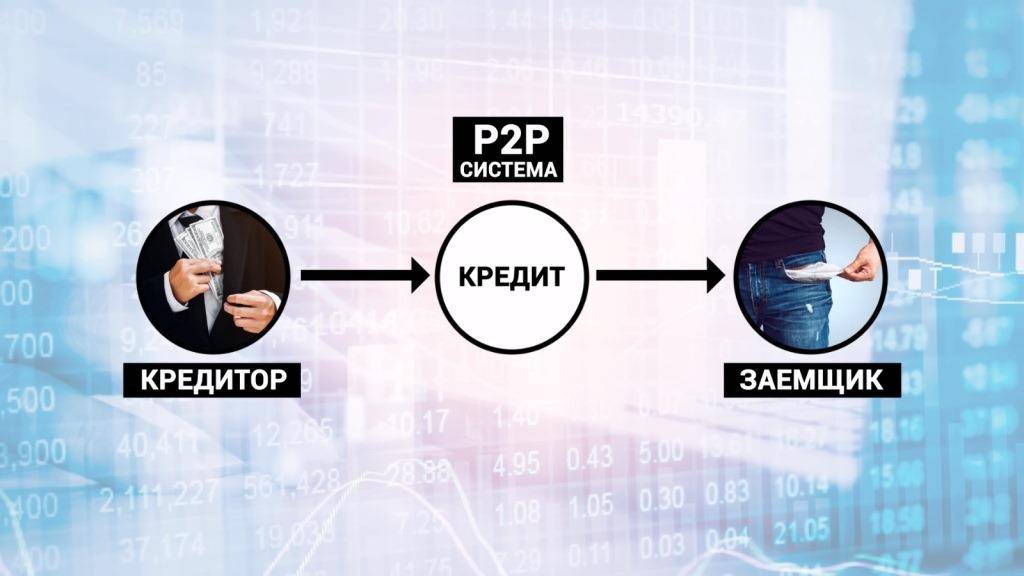

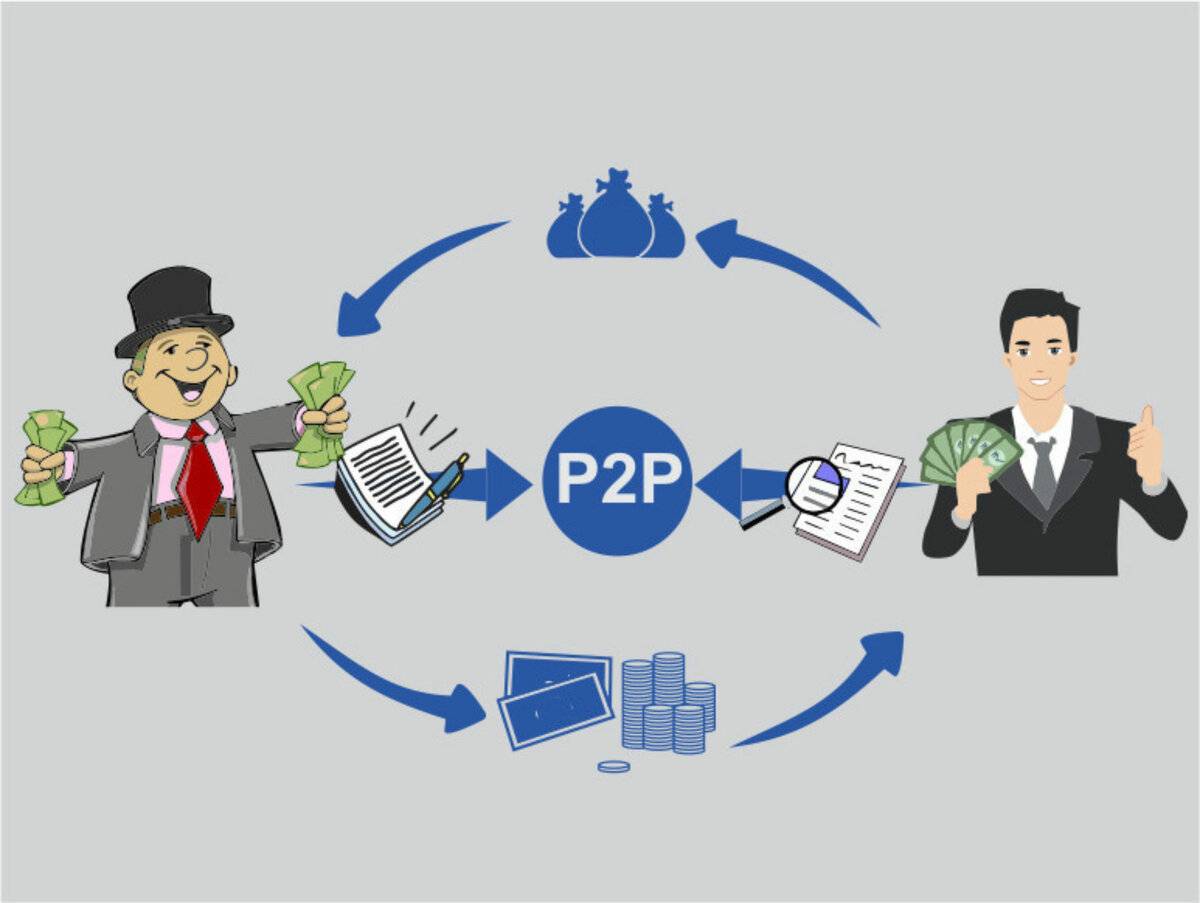

Что такое P2P?

Для понимания полноты всей картины, необходимо разобраться с основными понятиями, используемыми в современном финансовом сегменте рынка. P2P есть аббревиатура от словосочетания на английском языке «peer to peer», применяемого для обозначения способа взаимодействия пользователей в компьютерных сетях – обмен информации без выделенных серверных станций от пользователя к пользователю.

Таким же образом действует система и в применении к финансированию. Нет выделенных капиталов, наблюдателей и посредников. Человек, обращающийся за деньгами, получает финансы непосредственно от владельца. При этом удается избежать нескольких отрицательных элементов стандартного подхода к кредитованию:

- плата посредникам;

- зависимость кредитора от внешних обстоятельств;

- монополизация рынка финансов.

Получение займа посредством обращения к частному инвестору позволяет потенциальному заемщику договариваться непосредственно с владельцев капитала, без траты на «лиц, представляющих интересы». Кредитор сам предлагает условия выдачи заемных средств, не оглядываясь на конъюнктуру рынка, предложения конкурентов и форс-мажоры.

-займов

Конкретные условия и способы оформления, получения и погашения p2p-займов устанавливает площадка.

Скажем, на сервисе Fundico можно «попросить» в долг сумму от 100 000 до 2 000 000 рублей на срок от 1 до 12 месяцев под ставку от 19,5% годовых. Залог имущества не требуется. Зато для юридического лица обязательно поручительство владельца бизнеса.

Каждая площадка использует собственную систему рейтинга заемщиков. К примеру, сервис Loanberry делит заемщиков на четыре категории: А, B, C и D. Чтобы получить рейтинг D, достаточно иметь хорошую кредитную историю. В этом случае максимальный размер займа составит 150 000 рублей, а процентная ставка будет варьироваться в диапазоне от 25% до 40% годовых.

Рейтинг А позволяет получить на Loanberry уже до 500 000 рублей под 12 – 14,9% годовых. Но кроме хорошей кредитной истории, А-заемщик должен иметь подтвержденный доход и историю займов на площадке.

Требования к заемщикам

Опять-таки у каждой P2P-площадки свои требования к заемщикам. Скажем, сервис «Город денег» вначале «пробивает» компанию и ее учредителей по открытым источникам (базы исполнительных производств, арбитражи, бюро кредитных историй и другие). Затем анализирует предыдущий опыт владельцев компании. После чего сотрудники площадки изучают поступления и выплаты по расчетным счетам для оценки платежеспособности проекта.

Любая площадка потребует предоставить ключевую информацию о себе, займе и бизнесе (срок кредитования, цель кредита, возраст и профессия заемщика).

Для проведения более глубокого финансового анализа понадобится финансовая и управленческая отчетность, данные о бизнесе, поручителях и залоговом имуществе. Специалисты сервиса анализируют предоставленные документы, а иногда и выезжают на место ведения бизнеса для его оценки.

Проценты и сроки

Процентные ставки по p2p-займам варьируются от 12 до 40% годовых. Цена заемных средств зависит от рейтинга заемщика, суммы и срока займа, а также от наличия у него обеспечения (залог, поручительство).

Большая часть P2P-сервисов взимает комиссию и с инвестора, и чуть большую – с заемщика.

Ответственность заемщика

На каждой P2P-площадке свои способы взыскивать просрочку с должника. Сервис «Лонбери» через 30 дней просрочки передает долг коллекторам. Проект Penenza взыскивает задолженность через суд (и у площадки уже есть положительная судебная практика).

Документы для получения p2p-займа

Чтобы получить P2P-займ, понадобится минимальный пакет документов. От физического лица, чаще всего, требуют лишь паспорт и свидетельство ИП.

Все остальное (кредитная история, недвижимость в собственности) проверяется сотрудниками сервиса по базам. От юридического лица документов, конечно, потребуется больше. В том числе, балансовые и финансовые отчеты.

На что можно взять p2p-займ?

На площадках P2P-кредитования заемные средства можно получить на покупку, ремонт или обновление оборудования, недвижимости или транспортных средств. Еще p2p-займы выдают на выкуп доли в бизнесе или пополнение оборотных средств. Сервис Loanberry даже предлагает оформить займ на рефинансирование других кредитов.

К слову, потенциальный инвестор не видит на площадке информацию, которая позволяет идентифицировать личность или место ведения бизнеса заемщика. Инвесторам доступна лишь общая информация о бизнесе (вид бизнеса, его «возраст», показатели деятельности, цель займа, желаемая сумма, срок и ставка, предлагаемое обеспечение).

Чаще всего одобренная сумма займа перечисляется безналичным банковским переводом на счет заемщика. Гораздо реже в качестве способа выдачи денег доступны другие варианты (QIWI, WebMoney).

Как это работает

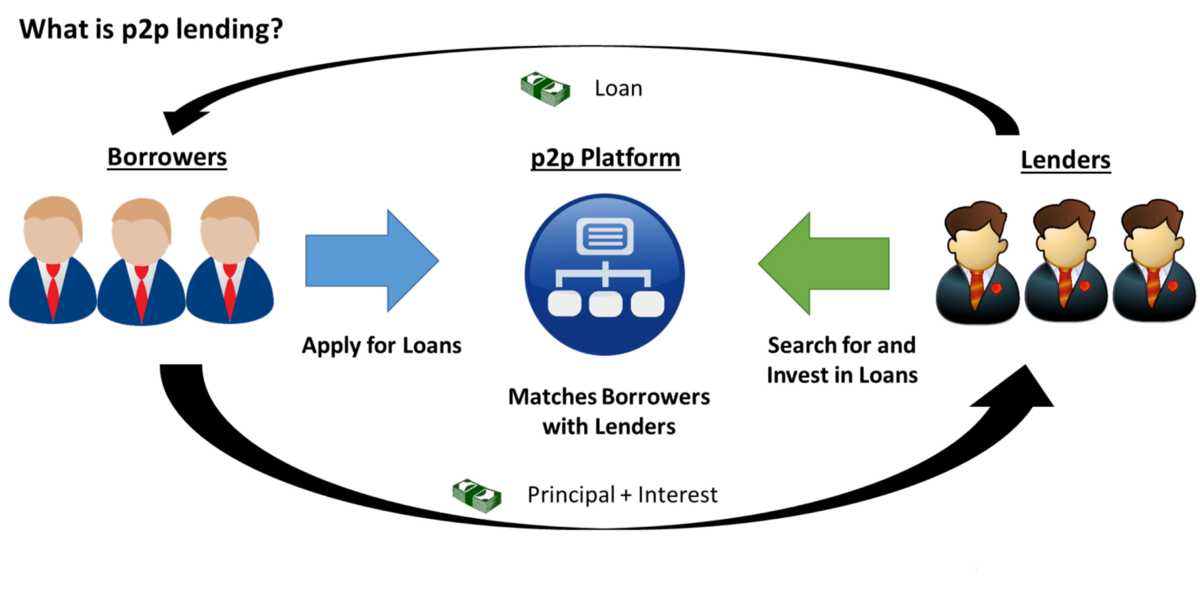

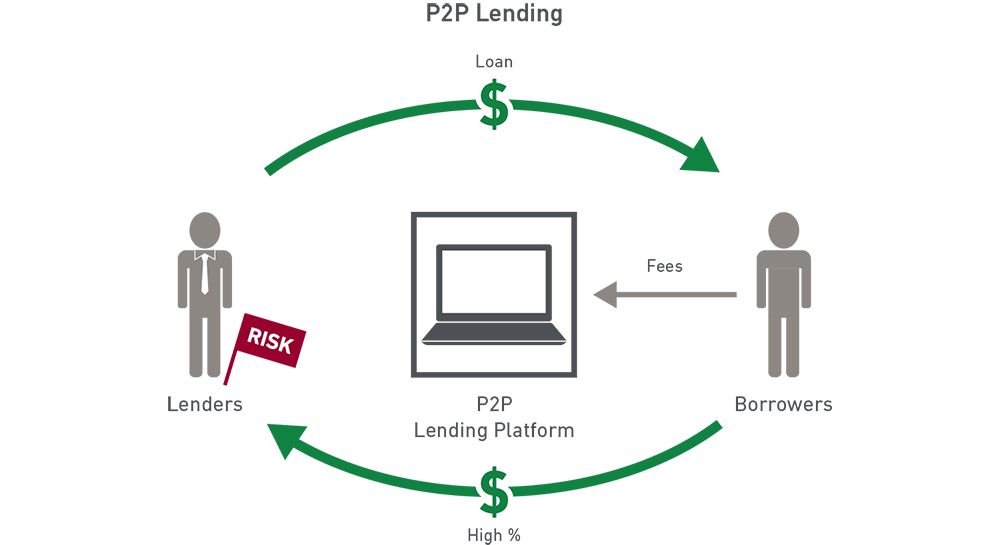

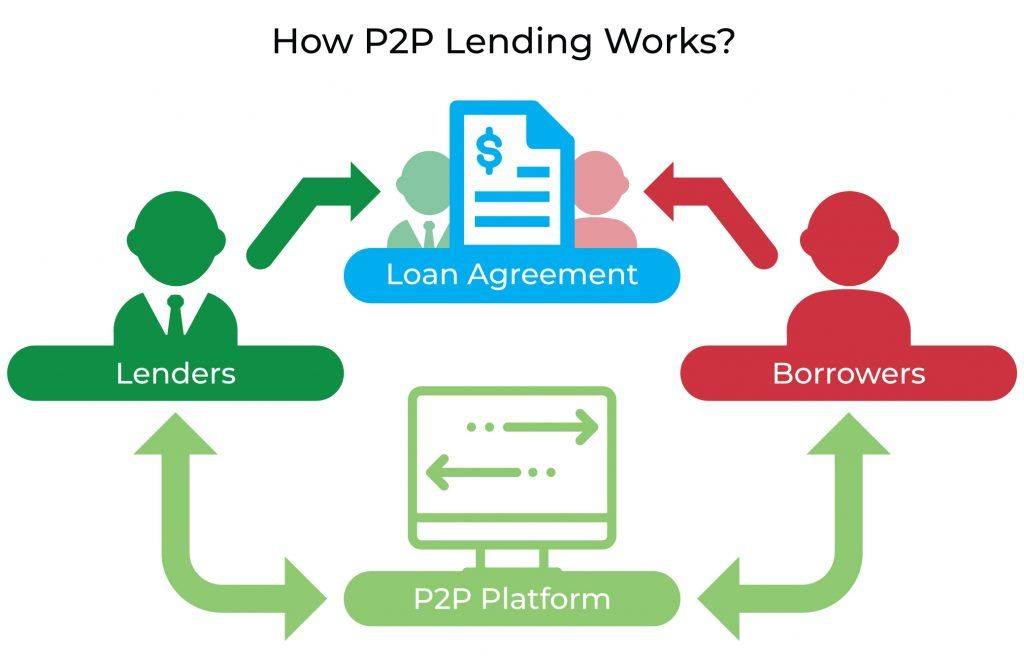

Все эти сервисы предоставляют площадку для заемщиков и их кредиторов и сводят их напрямую.

И в этом ключевое их отличие от МФО или банков, которые выдают кредиты самостоятельно. Это позволяет инвесторам в p2p-кредиты делать минимальные инвестиции, в то время как в МФО, регулируемые законодательством, можно вложить минимум 1,5 млн руб.

«Эти сервисы позволяют взять в долг или дать взаймы через интернет незнакомым людям», — объясняет Святченко из Fingooroo.

Площадки, впрочем, оказывают различные дополнительные услуги инвесторам — например, оценивают кредитную историю заемщиков.

Шесть опрошенных РБК р2р-компаний заявили, что в обязательном порядке запрашивают информацию в бюро кредитных историй, а до этого проверяют документы, которые предоставляет заемщик при регистрации. «Мы проверяем данные паспорта, СНИЛС, ИНН и узнаем, нет ли задолженности перед службой судебных приставов», — рассказывает специалист «БезБанка» Галина Крылова.

Если документы недействительны или задолженность перед ФССП больше 10 тыс. руб., заемщикам отказывают в регистрации, продолжает она. Около 80% потенциальных заемщиков, по данным «Вдолг.ру» и «Город денег», при таком подходе не проходят проверку. По ее итогам заемщики получают кредитный рейтинг. Он может иметь несколько градаций, например девять в компании «Вдолг.ру» (от А до Н) или 13 в компании Loanberry (от А1 до Е).

«Вдолг.ру» также при проверке определяет ставку, по которой заемщик может взять деньги. Остальные компании предоставляют только ориентировочную ставку — окончательную определяет уже тот, кто ссужает деньги.

У некоторых сервисов есть и собственные службы взыскания долгов.

«Кредитор не знает личные данные заемщика, он может видеть только общую информацию, например город, в котором живет заемщик. Контакты заемщика мы раскрываем только в том случае, если он перестает платить.

И лишь после того, как с заемщиком поработают наши службы взыскания и коллекторы», — говорит Тарасов из «Вдолг.ру».

Какие P2P-сервисы действуют в России

В последние годы этот вид кредитования активизируется, открываются и развиваются новые площадки. Это связано с ужесточением кредитной политики банков в сфере кредитования малого бизнеса.

Самые известные онлайн-сервисы для инвестирования:

| Платформа | Описание | Условия |

|---|---|---|

| Вдолг.ру | Это первый сервис, начавший работу на территории РФ. Поэтому долгое время он был полным монополистом | В настоящее время заблокирован Роскомнадзором |

| «Биржа кредитов» (от Webmoney) | Участником сервиса может стать пользователь Webmoney с начальным аттестатом | Создаются два кошелька: С – для получения займа, D – для размещения. При неуплате долга доступ к Webmoney закрывается. |

| «Город денег» | Создан для вложения средств в бизнес. Инвесторам выступают физические лица | Бизнесмен создает Личный кабинет, подает заявку с указанием реквизитов счета в банке, проходит проверку. Из предоставленных заявок выбирает подходящую и составляет электронный договор. Деньги перечисляются на банковский счет. Сумма варьируется от 100 тысяч до 15 миллионов руб. сроком на 3 года. Ставка устанавливается отдельно. |

| Loanberry | Максимальная сумма сделок – 500 тысяч руб. на срок до 3 лет по ставке от 12 до 40% годовых | Ставка уменьшается для клиентов, имеющих положительную кредитную историю на данном сервисе, хорошую кредитную историю в банках РФ и предоставивших справку о доходах. |

| Platforma | Деньги выдаются не на личные цели или бизнес, а на судебные процессы | При выигрыше дела заимодавец получает до 40% от выигранной суммы, при проигрыше – ему ничего не выплачивается. |

На самом деле онлайн-площадок для взаимного инвестирования очень много, каждая из них имеет свою особенность и порядок работы. Не нужно забывать о том, что прибыль со сделки облагается налогом. Иногда платформа сама выплачивает подоходный налог за своих клиентов. Если же нет, то инвестор должен сам об этом позаботиться. Иначе впоследствии это может привести к штрафам и пеням.

P2P-кредитование нельзя оценить однозначно. Возможный доход по сравнению с банковскими вкладами значительно выше, но рисков очень много, отсутствуют всякие гарантии. Участников сделки привлекает возможность сотрудничать дистанционно и заключать сделки даже при отсутствии крупных сумм денег. Если возникает желание стать участником равноправного кредитования, желательно тщательно выбирать площадку после изучения отзывов в сети, среди которых немало отрицательных.

P2P-кредитование в России

Как получить кредит на развитие бизнеса, но не обращаться в банк, и при это мполучить низкую процентную ставку, расскажет видео ниже:

На что стоит обращать внимание, когда выбираете площадку p2p?

Эксперты финансового рынка советуют, что прежде чем выбрать тот или иной сервис p2p, следует обратить внимание на ряд критериев. Тщательно изучайте сервис

Посмотрите, кто является учредителем, как долго работает ресурс. Как правило, платформы, которые заботятся о своей репутации, указывают всю информацию о себе, в отличие от мошенников

Тщательно изучайте сервис. Посмотрите, кто является учредителем, как долго работает ресурс. Как правило, платформы, которые заботятся о своей репутации, указывают всю информацию о себе, в отличие от мошенников.

Прочтите соглашение, договор, указанные на ресурсе.

Посмотрите, какие правила действуют на платформе, какие тарифы предлагают.

Узнайте, занимается ли площадка налоговыми платежами самостоятельно, или придется это делать самим.

Обязательно следует проверить, работают ли контактные номера телефонов ресурса.

Относительно отзывов, здесь ситуация двоякая. С одной стороны, на платформе действительно могут быть правдивые отзывы, однако сейчас есть и заказные, которые могут быть, как положительными, так и отрицательными. Поэтому в полной мере сейчас отзывам доверять не стоит, учитывать их можно, но не более.

Как задействуют p2p кредитование?

Сфера применения достаточно обширная, от частных займов для индивидуальных целей, получения кредитов на приобретение транспортного средства, получения большего количества оборотного капитала, ипотеки для покупки объектов недвижимости разного назначения и до учебных займов, оплаты медуслуг или рефинансирования ранее взятого кредита в банковском учреждении.

Таким образом, очевидно, что p2p кредитование является многофункциональным инструментом для клиентов. Можно отметить, что каждый участник, который прошел регистрацию дает доступ к личным данным. Это данные своего паспорта, наличие имущества и т.д.

На что обратить внимание в конкретной платформе P2P

Главное — это репутация сервисы (проверять по отзывам), а также используемый механизм защиты интересов кредиторов. И рекомендуется сотрудничать только с теми площадками, у которых по каждому договору предусмотрена страховка. Это не нивелирует, но существенно снижает потенциальные риски.

Итого, P2P-кредитование — это финансовые взаимоотношения, где условия определяются только сторонами договора без участия третьих сторон (включая банков). Это сравнительно новое направление в инвестировании в РФ (как и в других странах бывшего СНГ), но крайне перспективное за счет своих преимуществ.

р2р кредитование: суть и его преимущества

Процесс кредитования был полностью перенесен на онлайн-платформы. Это высокотехнологичные сайты, где кредиты можно взять напрямую, то есть без посредников в виде банков, МФО или других организаций. Владельцы таких сервисов никак не влияют на процесс заключения сделки и не выдают кредитные средства. Их роль заключается в следующем:

- Техническое обеспечение. Платформы являются высокотехнологичными и обладают внушительным функционалом. На них можно не только взять кредит напрямую у физического лица, но и посмотреть информацию обо всех возможных рисках, ознакомиться с рейтингом кредиторов и т.д.

- Скоринг — оценка всех рисков от сделки. Он осуществляется и для кредиторов, и для заемщиков. Физические лица, выдающие на платформе займы, могут увидеть информацию с просчетами о платежеспособности обратившегося клиента. Последний видит полную информацию о кредиторе, его рейтинг, а также данные о возможных рисках.

- Все р2р платформы являются сайтами и не располагают отдельными офисами, так как они им попросту не нужны. Поэтому владельцам таких сервисов не нужно дополнительно тратиться на аренду помещений, найм персонала и оплату его труда. То же касается и физических лиц, выступающих на платформах кредиторами. Они оказываются свои услуги онлайн и не тратят средства на подобные статьи.

р2р кредитование: пример работы платформы

Из-за этого пользователям предлагаются более лояльные условия: отсутствие дополнительных скрытых платежей, приемлемая процентная ставка и т.д. Условия кредитования на таких платформах являются на порядок выгоднее, чем в банках и в других организациях.

Важно! Конечно же, некоторые риски всегда будут присутствовать. К примеру, оценка платежеспособности может проходить однократно

Один заемщик проверяется только при заключении первой сделки, а на следующий раз его платежеспособность может быть и не проверена. Кредитор получает старые данные о нем. Но такое происходит только из-за того, что р2р кредитование в странах СНГ пока еще не получило должного развития. В Америке, к примеру, заемщик и кредитор проверяются на предмет рисков и платежеспособности перед каждым заключением сделки.

P2P-кредитование в России

В России взаимное кредитование граждан не получило такого развития, как в Великобритании, США или Китае. Счет сайтов, где обычные люди предлагали займы друг другу, шел не на тысячи или сотни, а в буквальном смысле на единицы.

Платежеспособные и дисциплинированные граждане нашей страны привыкли оформлять кредиты в банках по вполне приемлемой ставке 15-19 % годовых. Потенциальными клиентами первых отечественных онлайн-сервисов P2P-займов оказалась те же самые люди, что и заемщики многочисленных МФО. Это либо граждане с низким уровнем дохода и большим числом действующих кредитов (и, соответственно, с высоким риском невозврата полученного займа). Либо хитрецы, которые изначально не собирались отдавать легко полученные через интернет деньги.

Молодые российские интернет-проекты не обладали эффективными инструментами для определения уровня надежности потенциальных заемщиков и возврата неоплаченных кредитов. Инвесторы российских P2P-сервисов быстро столкнулись с большим уровнем дефолтов по займам. Возврат выданных в долг средств через суд оказался процедурой очень длительной и хлопотной. И через несколько лет после начала работы подобных сервисов частные инвесторы в них полностью разочаровались.

Так, одним из первых российских проектов по P2P-кредитованию стал сайт «Вдолг.ру», открытый при содействии известного интернет-портала «Банки.ру». Год основания проекта — 2010. Сайт не выдает займы с 2016 года. Причина — повышенный уровень дефолтов (невозврата) кредитов.

На сервисе взаимного кредитования Loanberry» в течение нескольких последних лет красуется статистика: «Новые заявки 0», «Недавние займы 3». Сервис больше не работает.

Сервис «Займиго» переквалифицировался в обычную МКК с займами под 1,5 % в день и жесткими способами работы с просроченными микрокредитами. Порог вхождения для частных инвесторов в эту организацию повысился с 50 тысяч рублей до 1,5 миллионов.

В целом, P2P-экономика развивается. Однако идея взаимного кредитования гражданами друг друга на практике столкнулась с серьезными проблемами. В числе их:

- отсутствие законодательной базы и контроля со стороны государства, и, как следствие, наличие серьезных злоупотреблений;

- недоступность механизмов проверки заемщиков на платежеспособность;

- сложность процедуры взыскания просроченной задолженности.

В настоящий момент мы не в состоянии порекомендовать вам сервис P2P-кредитования, в котором вы смогли бы одолжить деньги у частного лица под более низкий процент, чем в банке. Этим инновационным стартапам пока не удалось заменить собой консервативную, но надежную банковскую систему. Так что в случае необходимости вам лучше всего обратиться за займом в один из известных российских банков.

pro-banking.ru

Рубрика:

Интересные статьи о финансах и финансовой грамотности

Как появились кредиты P2P

На самом деле, кредиты P2P существовали и раньше, потому что люди всегда занимали друг другу деньги. Банки были созданы позже именно для того, чтобы привлекать средства частных инвесторов и использовать их для кредитования.

Первая цифровая платформа P2P кредитования Prosper была создана в 2005 году в США. Позже начали появляться аналогичные онлайн сервисы в других странах. Первые сайты имели много недостатков, были слишком рискованными для инвесторов, отличались значительным процентом дефолтов

С тех пор механизмы отбора клиентов постоянно совершенствуются. Создаются дополнительные фонды гарантирования, используется страхование инвестиций. Инвесторы получают больше информации о претендентах, чем это было раньше.

Системы P2P кредитования объединили старые принципы и новые цифровые технологии в обход сложной банковской системы.

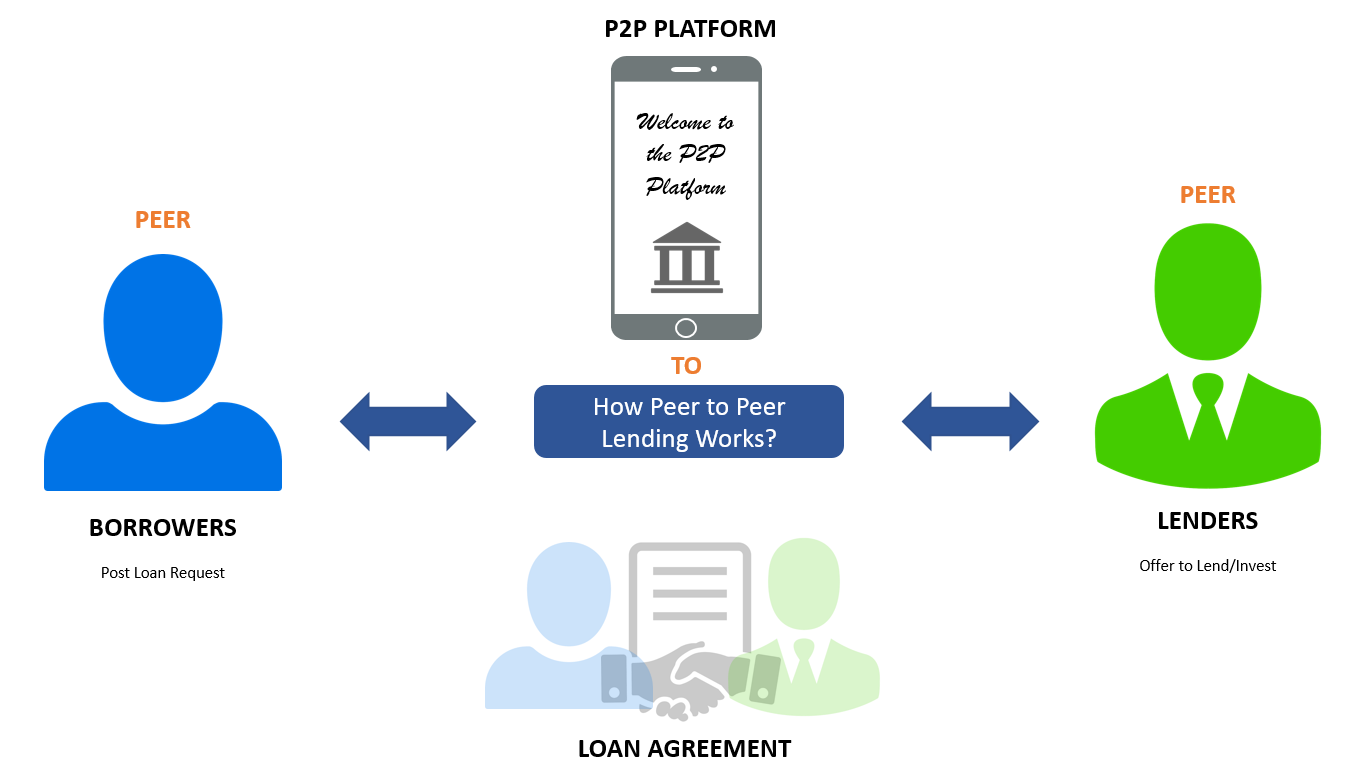

Кто подписывает кредитное соглашение?

Инвестор и заемщик подписывают соглашение с ООО Кредитное учреждение ‘Финкредит Плюс”, которой принадлежит платформа P2P.

Что будет, если клиент не вернет деньги?

- С должником начнет работать коллекторская компания;

- За просрочку будет начислен штраф, который после выплаты кредита добавляется в доход инвестора;

Какую информацию о клиенте получает инвестор?

Для принятия решения об инвестиции инвестор использует следующую информацию:

- возраст, семейное положение, количество детей;

- ежемесячный доход;

- вероятность дефолта по данным УБКИ;

- платежную нагрузку по кредиту в процентах к доходу;

- сколько кредитов было выплачено ранее;

- сколько кредитов P2P выплачено;

- количество активных кредитов;

Сущность взаимного кредитования

Как работает p2p?

Площадками равноправного кредитования являются онлайн-биржи. Человек регистрируется на них в качестве заемщика или заимодавца, после чего он может брать или выдавать кредиты.

Площадками равноправного кредитования являются онлайн-биржи. Человек регистрируется на них в качестве заемщика или заимодавца, после чего он может брать или выдавать кредиты.

Биржа не является кредитором, но она играет важную роль, выступая посредником в сделках и проверяя надежность и платежеспособность заемщиков.

В качестве заимодателей выступают физические лица и группы лиц, а также инвестиционные организации.

Несмотря на внешнюю простоту проведения операций, сервис p2p предполагает изучение кредитной истории заемщиков и формирование рейтинга доверия с целью снижения рисков инвесторов.

Отношения кредитора и заемщика скрепляются в договорном формате. Договор имеет юридическую силу и может использоваться как подтверждение в ходе судебных разбирательств. Но до суда дело доходит редко.

Привлекательность системы равноправного кредитования состоит в том, что она выгодна для обеих сторон. Процент прибыли займодателя с инвестиций в p2p выше процента по банковским вкладам, а заемщик получает возможность быстро взять небольшие суммы денег на короткий срок, проходя менее строгую проверку своей надежности.

Справка: большинство p2p-платформ запрашивают при регистрации не только паспортные данные, но и реквизиты СНИЛС, ИНН и других документов.

Инвестиции в p2p-кредитование

Эту статью я размещаю в рубрике «Инвестиции», поскольку больше буду рассматривать p2p-кредитование с точки зрения кредитора-инвестора. С точки зрения заемщика — и так все более-менее понятно.

Доходность инвестиций в p2p-кредиты превышает доходность банковских вкладов, в среднем, раз в пять (целесообразно сравнивать, поскольку от доходности вкладов зависят ставки по кредитам в банках, а ставки на p2p-платформах зависят от ставок по кредитам в банках).

Риски p2p-инвестирования

Инвестиции в p2p-кредитование — это рисковое вложение средств. Инвестор-кредитор должен понимать, что он может полностью потерять свои вложения. Вместе с тем, есть немало инвесторов с большим опытом в данном направлении, для которых p2p-кредитование является весомым источником дохода.

Основных рисков p2p-кредитования два:

Риск 1. Отказ заемщика оплачивать кредит (наиболее вероятный риск). Хоть платформы p2p-кредитования и декларируют, что будут всячески защищать интересы кредиторов, какого-либо серьезного влияния на должника они оказать не смогут. Поэтому для взыскания долга вам придется обращаться в суд, что непросто. Для обращения вам придется изначально заручиться документами платформы, подтверждающими факт подписи оферты при помощи смс-кода. Вероятнее всего, вам потребуются услуги квалифицированного юриста. Но и даже если суд примет вашу сторону — не факт, что с должника получится взыскать долг: у него может не быть ни остатков на счетах, ни официального дохода, ни имущества.

Риск 2. Закрытие p2p-платформы. Чтобы прибыльно работать, p2p-платформа должна регулярно проводить определенный объем сделок. А также не иметь проблем с контролирующими органами. В противном случае она может прекратить свое функционирование, и тогда вернуть задолженность будет еще сложнее (ведь заемщики обрадуются и решат, что теперь можно не отдавать долги).

Как уменьшить риски?

Полностью исключить риски p2p-кредитования нельзя, но можно максимально их уменьшить. Как это сделать?

Во-первых, нужна широкая диверсификация кредитного портфеля. Чем больше кредитов разным заемщикам вы выдадите, тем меньше риска. Лучше выдать десятки мелких кредитов, чем несколько крупных.

Во-вторых, нужно тщательно анализировать каждого заемщика, исходя из данных, которые он предоставил (они проверяются платформой)

В частности, стоит обратить внимание на следующие данные:

- Проверен ли паспорт платформой?

- Возраст заемщика?

- Совпадает ли регион/адрес прописки и фактического проживания?

- Проверен ли платформой номер контактного телефона?

- Предоставлены ли контакты родственников и друзей?

- Есть ли у заемщика официальное трудоустройство, где он работает?

- Подтверждены ли доходы справкой 2-НДФЛ?

- Какова цель займа?

- Есть ли у заемщика подтвержденная цифровая подпись?

В общем, оцените заемщика с точки зрения его платежеспособности, насколько это возможно. Можете почитать, кому банки дают кредиты — это поможет сделать правильный выбор.

Например, вот категории заемщиков с повышенными рисками:

- Очень молодые люди и пенсионеры;

- Индивидуальные предприниматели;

- Заемщики, работающие в другом регионе (не по месту жительства);

- Заемщики без подтвержденных доходов;

- Заемщики, чей подтвержденный доход несопоставим с суммой запрашиваемого кредита;

- Заемщики с неполностью заполненной анкетой;

- Заемщики, чьи данные не подтверждены платформой.

Другие проекты

Fusion LenderComm. В этом проекте семь банков, в том числе BNP Paribas, HSBC, ING, BNY Mellon и State Street, объединили свои усилия с R3 и Finastra для развития рынка синдицированных кредитов. Первые пилоты уже успешно завершены.

Celsius рекламирует себя как «первый криптокошелек, который позволяет пользователям зарабатывать проценты (7%) на хранении монет» и позволяет заемщикам использовать криптовалюты в качестве залога для получения кредита в долларах. Токен DEG — посредник между BTC, ETH и USD. Заемщику присваивается рейтинг, исходя из кредитной истории (учитывается даже история покупок на Амазоне и поездки в Убере). У проекта много маркетинга, но мало технических продвижений.

Inspeer под брендом Russian LightFin.ru анимается криптографией и фиатом. Компания обслуживает трех миллионов региональных клиентов и обрабатывает 200 000 кредитов в первый год.

LendingBlock — платформа кредитования ценных бумаг для крипто- и цифровых активов. Кредиты в криптовалютах между криптовалютами, проект полностью децентрализован. Пока ничего конкретного сказать о проекте нельзя.

Также ничего нельзя сказать о платформе sofin.io, которая собирается обслуживать микрокредитование на блокчейне. Создана русской командой с опытом работы в этой сфере.

Конвертер криптовалют

Крипта с банковской карты – как?

На что обратить внимание в конкретной платформе P2P

Прежде чем начать инвестировать через какой-либо сервис P2P, стоит потратить немного времени и изучить его. Откровенных мошеннических сервисов я пока не встречал, но советы ниже помогут понять, с чем придется столкнуться инвестору.

Посмотрите сведения о компании на сайте платформы. Не будет лишним проверить юрлицо платформы так же, как вы стали бы проверять потенциальных заемщиков

Обратите внимание, как давно ведется деятельность и как давно зарегистрирован сайт (проверить можно через сервисы WHOIS, например nic.ru/whois)

Почитайте доступные для инвесторов документы на сайте. Это может быть «Лицензионное соглашение», «Правила пользования сервисом», «Агентский договор», форма договора с заемщиком. Если таких документов несколько, то желательно, чтобы они не противоречили друг другу — такое бывает, когда изменения вносятся не во все документы сразу.

В документах обратите внимание на эти пункты:

- Как оповещают об изменениях на платформе. Кто-то предлагает пользователям следить за всем самостоятельно, а кто-то не дает совершать новые сделки, пока участник не примет обновленные условия.

- Тарифы платформы. Кто и какие платит комиссии за использование сервиса.

- Как происходит удержание налогов. Сервис может возложить это на заемщика (если это юрлицо), на инвестора, либо самостоятельно выступать в качестве налогового агента.

Попробуйте дозвониться на номер телефона, указанный на сайте платформы. Когда вам потребуется решить какие-то вопросы, «живой» номер для связи пригодится.

Почитайте отзывы на форумах. Начните с форума «Банки-ру».

P2P-кредитование все-таки может быть интересным вложением. Но обязательно следите за ситуацией и не пускайте ничего на самотек. Старайтесь быть в курсе изменений правил и регламентов платформы, следите за обсуждениями на форумах. Регулярно проверяйте состояние своего кредитного портфеля, чтобы вовремя заняться возвратом просроченной задолженности. Также не рекомендую использовать опцию «автоинвестирование»: в этом случае вы теряете контроль над выбором заемщика.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите: ask@tinkoff.ru. На самые интересные вопросы ответим в журнале.

Как устроен рынок p2p кредитования в России?

Интересно, что до сих пор такой вид займов в России не регулируется на законодательном уровне.

Сегодня Центробанк лишь мониторит деятельность отдельных краудлендинговых площадок. Около 20 лучших сервисов России добровольно отчитываются перед ЦБ о результатах своей работы (например, «Город денег», Fundico и Loanberry).

Регулирование рынка необходимо для того, чтобы минимизировать вероятность мошенничества. Сегодня любую финансовую пирамиду можно с легкостью «замаскировать» под P2P-площадку. Связываться с ней инвестору, конечно же, не стоит. В будущем кредиторы будут получить объективную информацию о платежеспособности и долговой нагрузке каждого заемщика из официального реестра.

В начале октября прошлого года Сергей Швецов, первый заместитель Банка России, заявил, что со временем ЦБ внесет все краудфандинговые площадки в единый реестр и определит четкие требования к ним (в части ответственности перед инвесторами и раскрытия информации).

Особое беспокойство у Центробанка вызывает сама ниша. Сегодня кредитование «от равного к равному» занимает большую часть рынка краудфандинга.

Напомню, что кроме P2P к краудфандингу относят еще и краудинвестинг. Что такое краудинвестинг? Это когда инвестор в обмен на свою денежную помощь получает долю в компании либо часть ее прибыли.

Но вернемся к законодательному регулированию P2P в России. Один из вариантов госконтроля: распространить на такие займы действие закона «О потребительском кредите (займе)». В этом случае инвестору не нужно будет доказывать на судебном процессе наличие долга. Для кредитора это, безусловно, плюс.

Но, с другой стороны, если p2p платформы сохранят роль посредника в сделке, то каждый выданный через них займ придется оформлять отдельным кредитным договором. А инвестору — платить НДФЛ с полученных доходов, неся потери от невозвратов за свой счет.

И если из-за этого доходность P2P-платформ упадет до 15-20% вместо нынешних 30-40%, они перестанут быть конкурентоспособными по сравнению с другими высокорисковыми инструментами…

Крупные игроки на российском рынке P2P кредитования

Российский рынок р2р-кредитования постоянно меняется. Еще совсем недавно одним из лидеров считался сервис «Вдолг.ру». Однако по факту площадка полноценно не работает еще с апреля 2016-го года.

На начало 2018-го в России работают такие крупные площадки:

- «Город Денег»

- «Альфа-Поток»

- Loanberry

- Fundico

- SimplyFi

Хочу обратить ваше внимание еще на один проект: SOFIN – международную фиатную платформу P2P-кредитования на блокчейн. Теперь и в мире криптовалют появился свой кредитный проект. Главная «фишка» проекта: все действия на площадке (пополнение кредитором счета заемщика, уплата комиссии сервису, генерация всех документов) сохраняется на платформе в виде транзакции Blockchain и видны в личном кабинете заемщика

За активное участие оба участника сделки получают бонусы и награды внутренними электронными деньгами (токены SOFIN). В будущем эти токены можно будет переводить в другие криптовалюты

Главная «фишка» проекта: все действия на площадке (пополнение кредитором счета заемщика, уплата комиссии сервису, генерация всех документов) сохраняется на платформе в виде транзакции Blockchain и видны в личном кабинете заемщика. За активное участие оба участника сделки получают бонусы и награды внутренними электронными деньгами (токены SOFIN). В будущем эти токены можно будет переводить в другие криптовалюты.

К слову, потенциал рынка прямых займов в России эксперты оценивают в 4,3 млрд. рублей!

Инвестирование в недвижимость

Хотя одним из наиболее распространенных вариантов краудфандинга является инвестирование в обычные беззалоговые кредиты, другим вариантом может стать инвестирование в проекты недвижимости. Несколько платформ совместного кредитования, таких как Reinvest24, Crowdestate и Estateguru, специализируются на проектах в данной сфере, предоставляя простой способ инвестировать в недвижимость в форме совместного финансирования.

Хотя одним из наиболее распространенных вариантов краудфандинга является инвестирование в обычные беззалоговые кредиты, другим вариантом может стать инвестирование в проекты недвижимости. Несколько платформ совместного кредитования, таких как Reinvest24, Crowdestate и Estateguru, специализируются на проектах в данной сфере, предоставляя простой способ инвестировать в недвижимость в форме совместного финансирования.

По сути, вложение средств в недвижимость посредством краудфандинга работает точно так же, как и обычное P2P-кредитование: вам нужно открыть счет на платформе, а затем вкладывать свои деньги в разные проекты. Они обеспечены залогом, поэтому такие инвестиции безопаснее, чем обычное со-финансирование.

ESTATEGURU ЯВЛЯЕТСЯ ОДНОЙ ИЗ САМЫХ НАДЕЖНЫХ ПЛАТФОРМ СО-ФИНАНСИРОВАНИЯ НЕДВИЖИМОСТИ

Эстонский проект EstateGuru значительно вырос за последние годы и стал одним из крупнейших игроков в Европе в сфере кредитования недвижимости. Надежные вклады, минимальный инвестиционный лимит в 50 долларов и средняя доходность 12% — вот некоторые из сильных сторон EstateGuru.

Инвестиции в недвижимость также достаточно стабильны, поэтому этот вариант может быть особенно подходящим для новичков.

Какой самый большой минус инвестирования в недвижимость? Ответ на этот вопрос прост: хотя вклад может быть всего 10 евро, для проектов в сфере недвижимости обычно существует минимальный лимит в 50-100 евро .

Следовательно, сумма для инвестиций должна быть больше. Краудфандинг позволяет любому инвестировать в недвижимость на разумных условиях!

Из-за чего p2p так популярно среди клиентов?

Согласно статистическим данным, каждый год объемы кредитов в этой сфере поступательно повышается. Данный процесс обусловлен тем, что риски ложатся исключительно на инвестора, а не на банковское учреждение или микрофинансовые организации. В то же время и частное лицо вполне может заработать гораздо больше, чем при использовании прочих видов инвестирования.

С прошлого года в России стал действовать ФЗ № 259, в котором обозначен ряд некоторых ограничений как для частных лиц, так и для онлайн-платформ подобного типа.

Итак, согласно установленным в законодательстве ограничениям, капитал платформы должен составлять, как минимум пять миллионов рублей. Физические лица не могут привлекать более шестисот тысяч рублей в течении одного года.

В тоже время данное условие не относится к индивидуальным предпринимателям или к квалифицированному инвестору. Индивидуальный предприниматель, и юридическое лицо имеют право привлечь до одного миллиарда рублей в течение 1 года.

Нередко услугами таких площадок пользуются заемщики, которым было отказано в банковском учреждении, или они просто не имеют возможности собирать большое количество документации. Известно, что сейчас практически любой банк, будь то государственный или коммерческий, требует от заемщика множество документов.

Поэтому заемщики обращаются к таким площадкам, потому что им нужно быстро получить финансы для решения своих задач. К тому же одобряются заявки на платформе оперативно, в сравнении с банковскими учреждениями, а проценты более низкие по сравнению с микрофинансовыми организациями. Однако, следует отметить важный нюанс – не каждый может стать участником платформы. Существует фильтрация для возможных заемщиков.

Может возникнуть вопрос, а насколько выгодно вкладываться в p2p площадку? В данном случае ответ такой – это решают сами инвесторы в индивидуальном порядке. Именно они и принимают окончательное решение. Риски велики, но и возможная прибыль от вложения так же значительная!

Рассмотрим риски, которым подвергается кредитор.