Как задействовать кредитку?

Любая кредитная карта Сбербанка попадает в руки клиенту в заблокированном состоянии. Пока она не активирована, лимит не растрачивается, грейс не идет и не списывается плата за годовое обслуживание. Поэтому кредитку можно оформить в качестве финансовой подушки и активировать при необходимости.

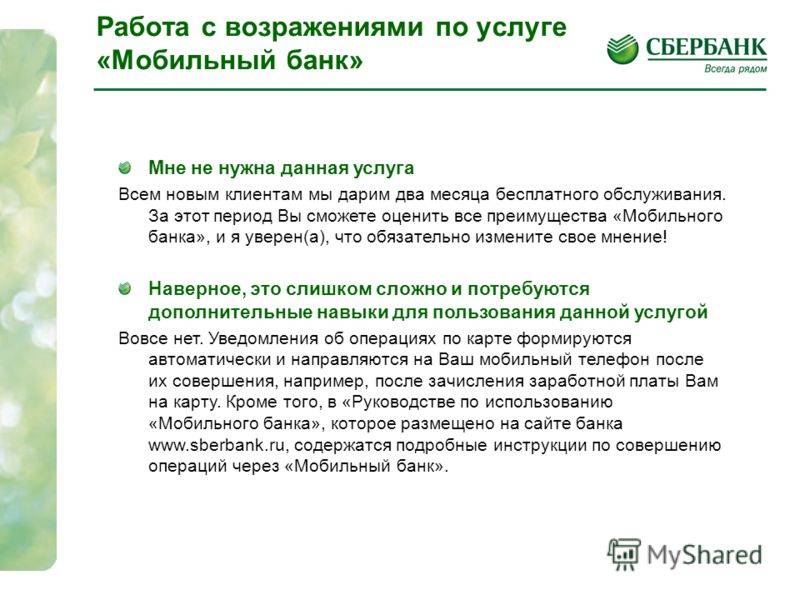

Активировать карту просто. Достаточно подойти к банкомату и получить любую банковскую услугу, например, подключить мобильный банк или запросить баланс. Есть и другой вариант: позвонить в call-центр, набрав «горячий» номер 900 или 8 800 5555550, запросить активацию и назвать кодовое слово.

Оформление кредитки онлайн

В России множество банков. Многие из них выпускают кредитные карты с возможностью оформления онлайн без визита в офис. Заявку в этом случае клиент подает на сайте. Ее рассматривают в течение нескольких часов, а иногда и автоматически за 1-2 минуты. Если заявка одобрена, то клиенту предоставляется возможность выбрать способ получения карты и документов – в офисе или при доставке в любое удобное место.

В офисе договор подписывается в присутствии банковского специалиста, который его и подготовит. Клиенту обязательно потребуется предъявить паспорт. После оформления документов сотрудник выдаст карту, расскажет о правилах ее использования и активации.

При заказе доставки карту и договор в готовом варианте привозит курьер или представитель банка. Клиенту также надо внимательно изучить все документы, предъявить паспорт, а затем поставить подпись в бумагах. При необходимости сотрудник службы доставки сфотографирует удостоверение личности клиента.

Вместе с картой и документами при доставке клиенту выдаются инструкции по использованию кредитки. В них рассказываются основные моменты, связанные с использованием карты, правила и способы ее активации, и другие важные моменты.

Как получить

Необходимо тщательно ознакомиться с правилами оформления кредитки перед обращением в банковское отделение.

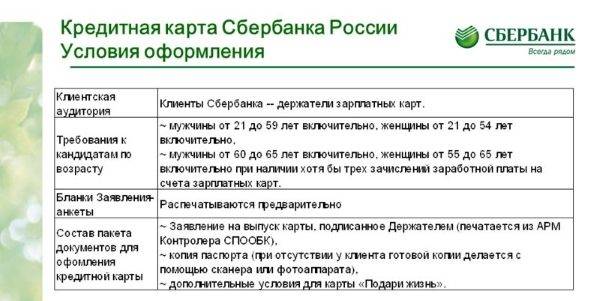

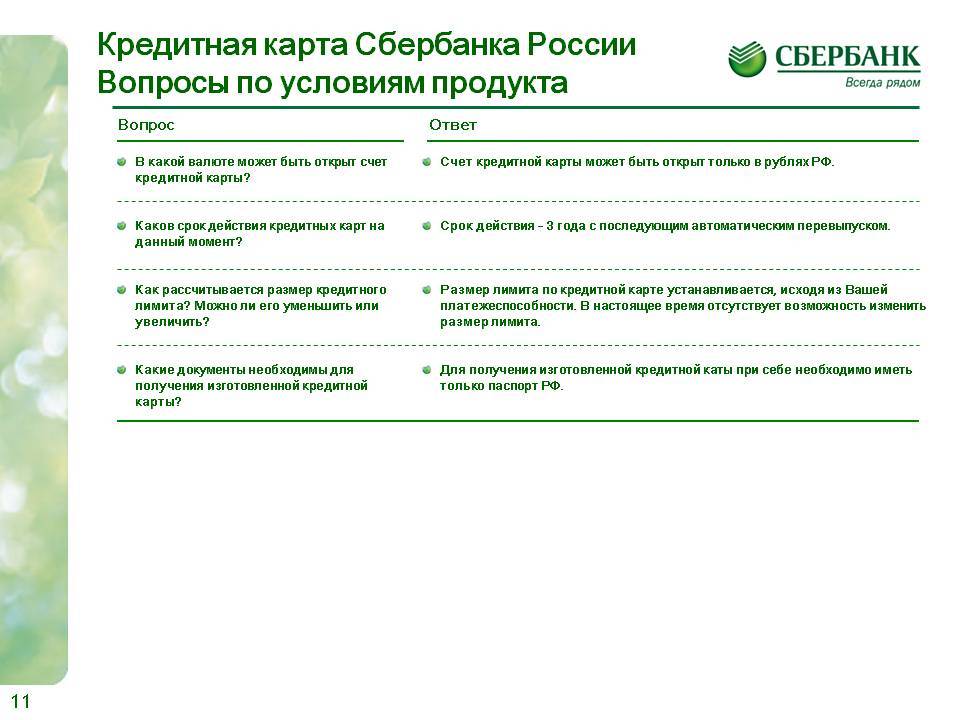

Условия получения

Список необходимых условий:

- Российское гражданство;

- Достижение совершеннолетнего возраста;

- Постоянная прописка;

- Официальное трудоустройство, опыт работы не меньше одного года;

- Подтверждение платежеспособности;

- Отсутствие плохой кредитной истории, судимости;

Банковские требования ничем не отличаются от других организаций.

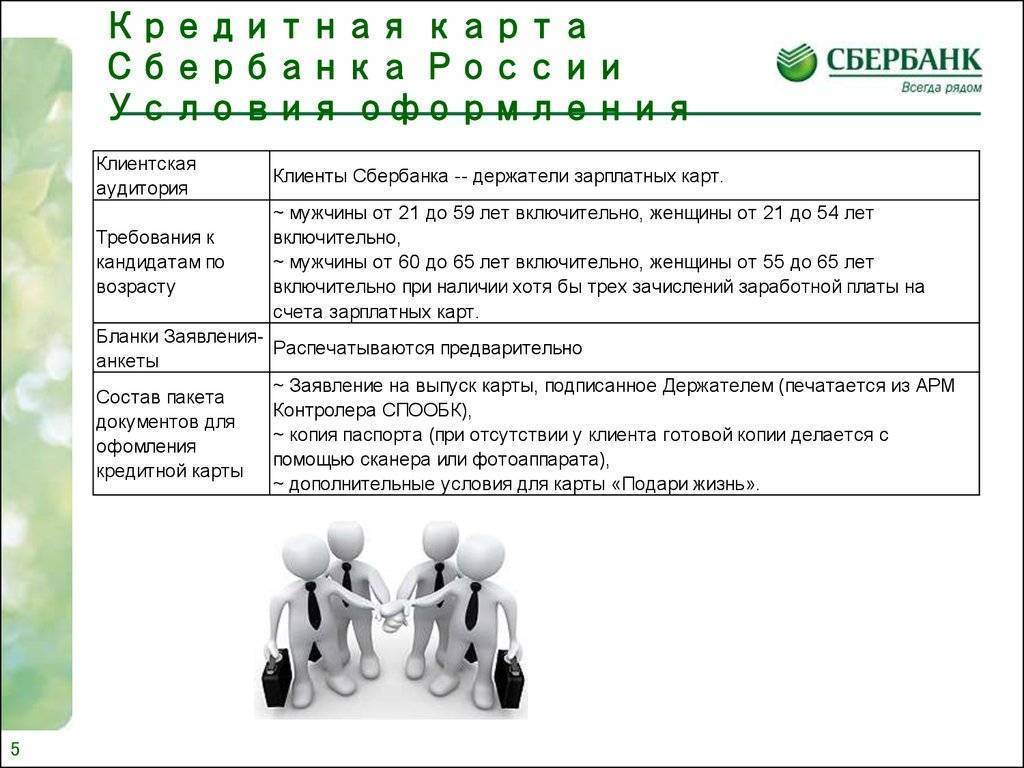

Как оформить физическим лицам

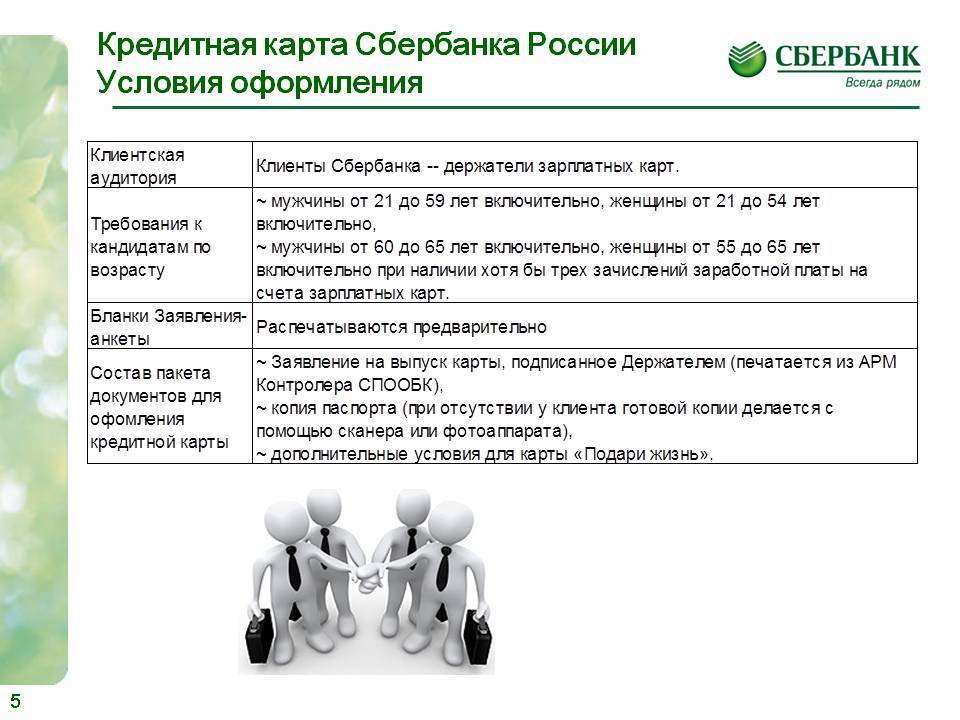

Заявку на оформление можно подать через личный кабинет или банковское отделение. Через интернет-сайт предоставляется возможность оформления только классических Визы и Мастеркард.

Кредитки имеют возможность оформлять лица, достигшие 21-го года. Как правило, в 21 год многие молодые люди уже имеют работу и способны выплачивать кредитные задолженности.

Кредитка оформляется людям не старше 65 лет.

Существует возможность получить карточку человеку, не имеющему официальное подтверждение рабочего места.

Оформление на льготных условиях

Руководство банка настроено поддерживать длительные комфортные отношения с клиентами, которые доказали собственную платежеспособность.

Льготные условия:

- Держатели заработных плат;

- Владельцы банковских счетов;

- Держатели пенсионных отчислений;

- Обладателем хорошей кредитной истории;

Перечисленные варианты клиентов смело претендуют на льготные условия оформления.

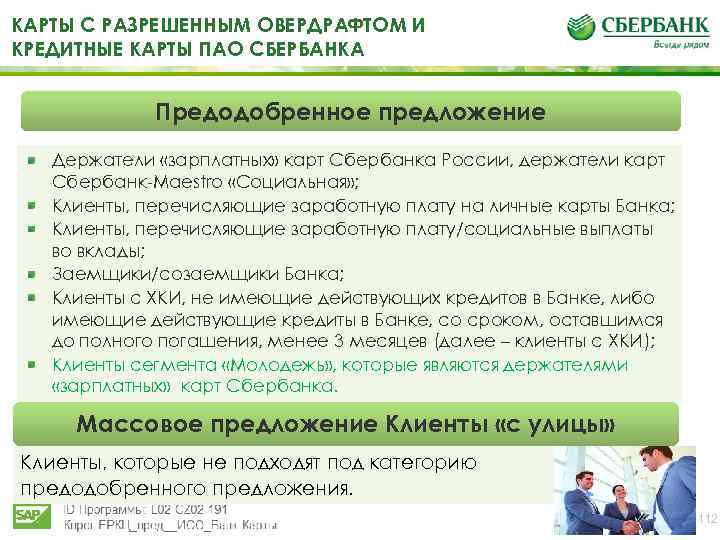

Предодобренное предложение

Банковское руководство может быстро узнать о финансовом состоянии конкретного пользователя. Узнав заранее положение дела, банк может сразу одобрить кредитку. Вышеперечисленные варианты клиентов часто получают персональные предложения. Банк инициирует выдавать кредитные суммы добросовестным людям. Обработав данные о получаемых доходах, банк устанавливает лимит самостоятельно.

Пользователь получает предложение посредством смс-сообщения.

Сколько времени занимает оформление

При учете правильно оформленной заявке и предоставлении полного пакета необходимой документации, обработка данных занимает 2-3 дня.

Кредитка выдается в течение двух недель. Дополнительные пять дней требуются для доставки кредитки в отделение банка.

Как узнать готова ли карта

Банковское руководство извещает клиента об изготовлении кредитки через смс-сообщение. Сообщение содержит информацию об адресе отделения, откуда забрать карточку. При задержке необходимо узнать подробную информацию у оператора службы технической поддержки.

Кредитками пользуется практически 70% населения. Подобные цифры доказывают несомненное преимущество пластика. Пользоваться кредитками удобно, выгодно и комфортно. Банк России надежно финансирует собственных клиентов.

При четком соблюдении правил, предъявляемых банком, можно пользоваться заемными денежными средствами, не оплачивая процентную ставку.

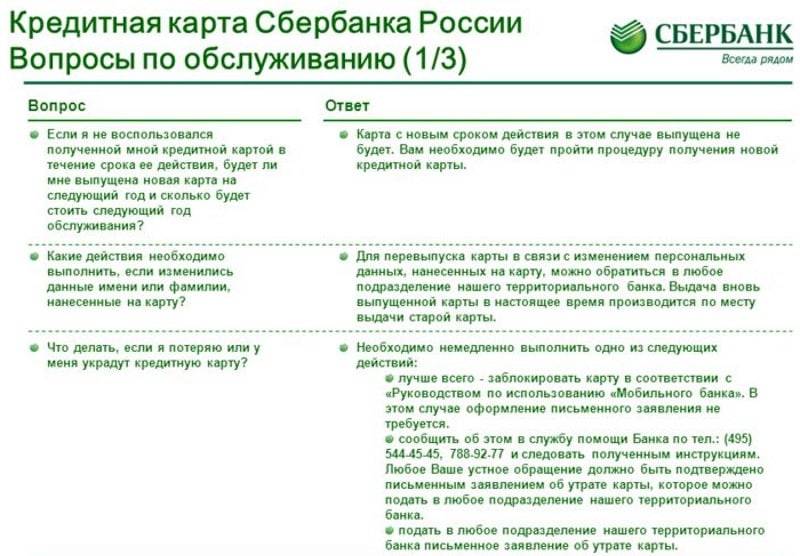

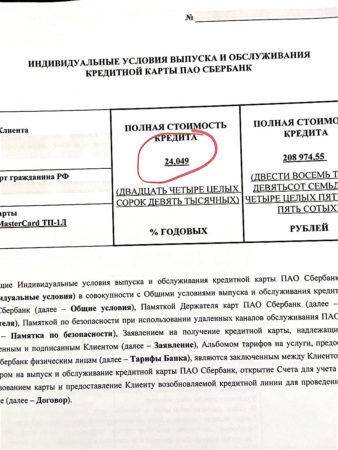

Можно ли внести изменения в действующий текст

Текст индивидуальных условий подготавливает после рассмотрения заявки. Банк самостоятельно определяет кредитный лимит и тип продукта, который он может предложить клиенту. В соответствии с этими параметрами также устанавливается ставка по кредиту. Клиент вправе согласиться или нет с предложенными условиями кредитования. Внести изменения в эти параметры невозможно в рамках текущей заявки. Подать новый запрос можно через 1-2 месяца после предыдущего.

Важные нюансы, которые следует знать про договор со Сбербанком:

- Клиент имеет право изменить в нем условие о запрете/согласии на уступку прав.

- Банк не имеет права в одностороннем порядке менять ставку.

- При согласии клиента может быть изменена ставка, а также кредитный лимит.

- При нарушении держателем своих обязательств банк имеет право аннулировать кредитный лимит и отозвать его.

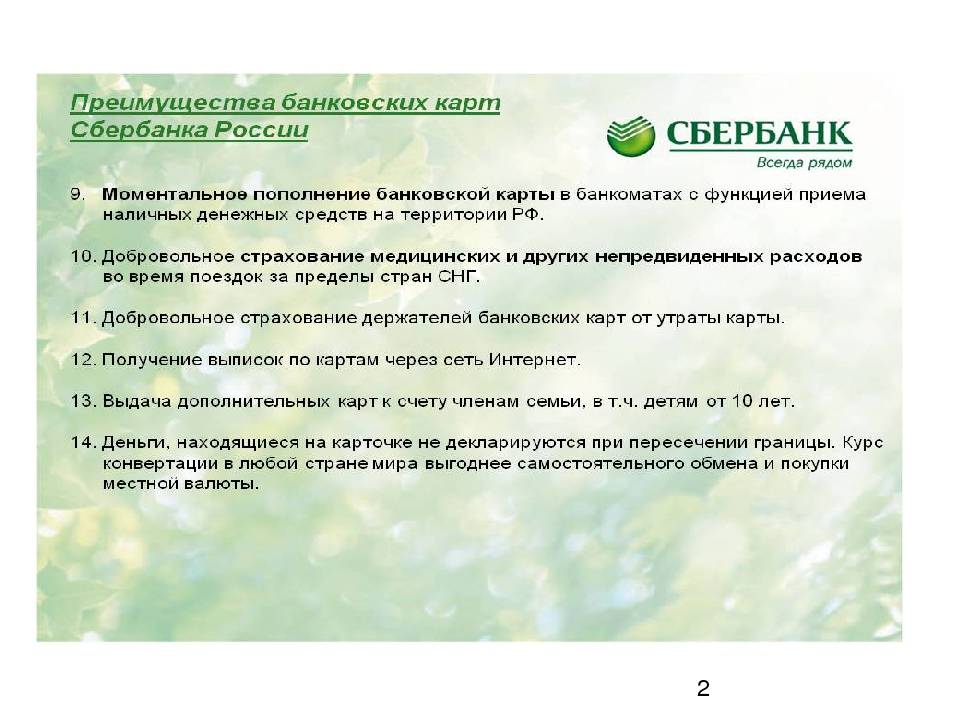

Пополнение карты Сбербанка

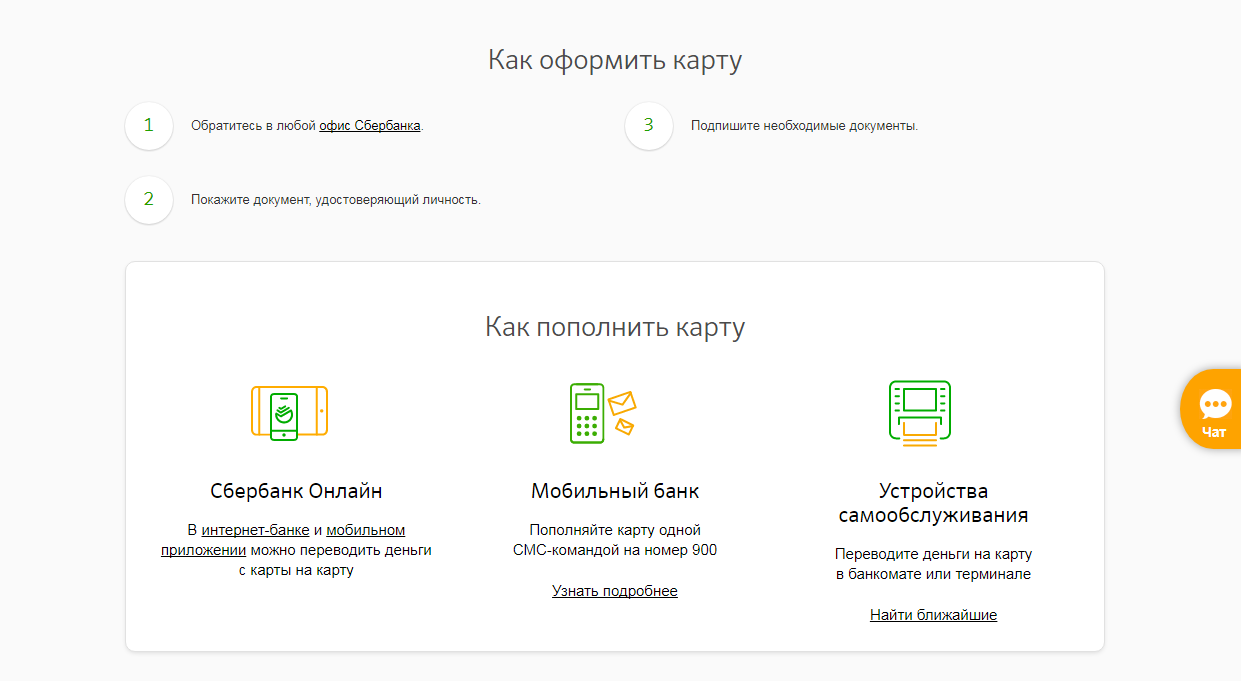

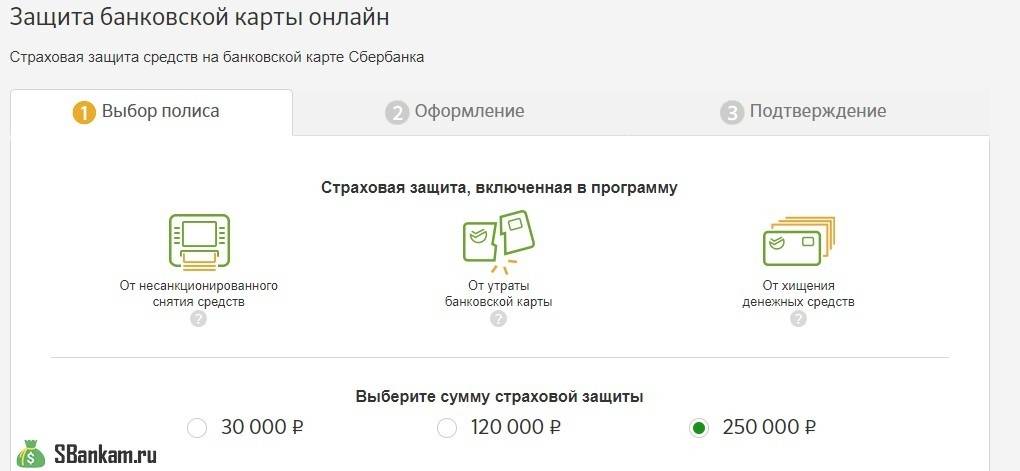

Пополнение можно производить несколькими способами, перечислим основные из них:

- в операционном зале отделения Сбербанка, зачисление моментальное;

- через терминалы Сбербанка. Вставить / набрать пин-код /группа платежей (выбрать ) / заполнить реквизиты /указать сумму. Комиссия за такой взнос не взимается. Зачисление средств происходит в течение нескольких минут. Подходят терминалы «Qiwi» и «Свободная касса», но здесь присутствуют комиссионные сборы;

- в любом банке через кассу, взимается комиссия за пополнение счета ( различна, начисляется банком-отправителем). Деньги поступят на пластик в срок от 2 до 7 дней;

- через платежные системы Яндекса. Деньги либо WebMoney.

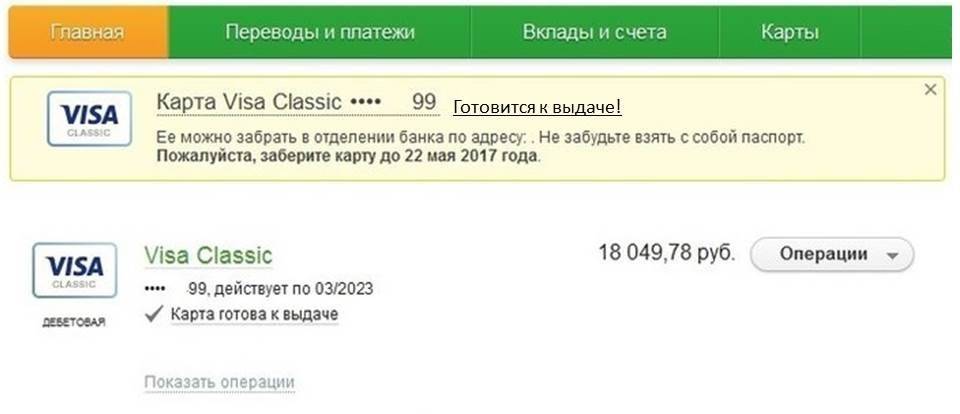

Что значит «Готовится к выдаче»?

Предположим, вы зашли в онлайн-банкинг и увидели, что кредитная карточка готовится к выпуску. Счет с лимитом оформлен на ваше имя и имеет определенный лимит. Из представленной в сервисе информации можно понять, что решение о возможности выдать кредитку уже принято. Однако это вовсе не означает, что вы можете отправиться в любое отделение и забрать пластик.

Сначала нужно подтвердить свое намерение получить кредитку. От заказа карточки с лимитом до ее выдачи пройдет 1-2 недели. Прежде чем подойти в офис Сбербанка, лучше уточнить готовность пластика. Сразу после поступления карты вам придет СМС-уведомление. Если его нет, можно позвонить в отделение или по телефону горячей линии, уточнить информацию в интернет-сервисе.

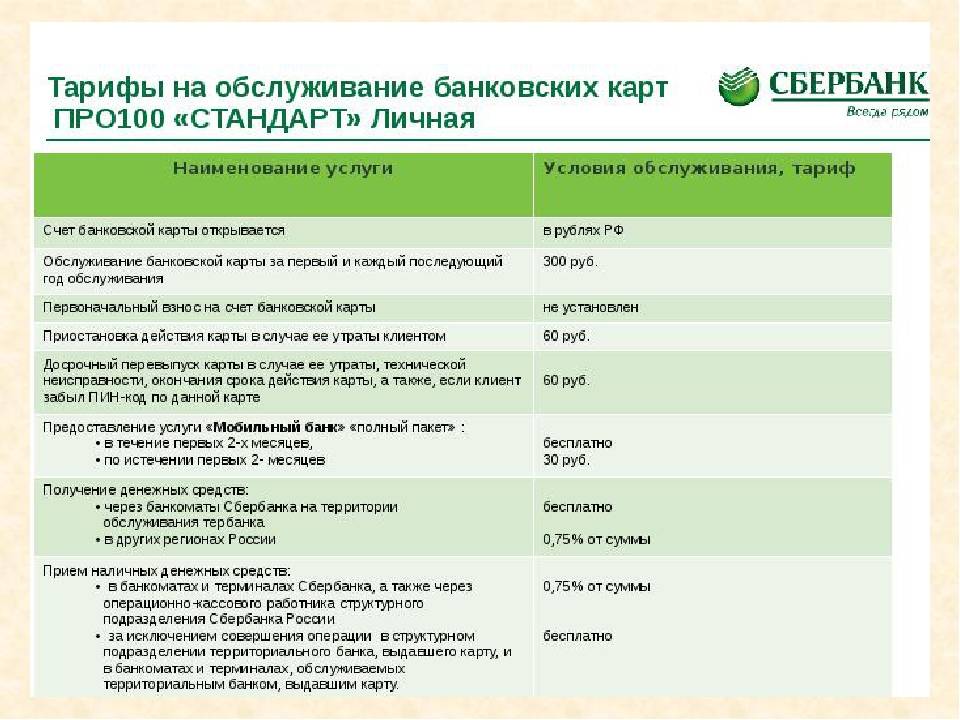

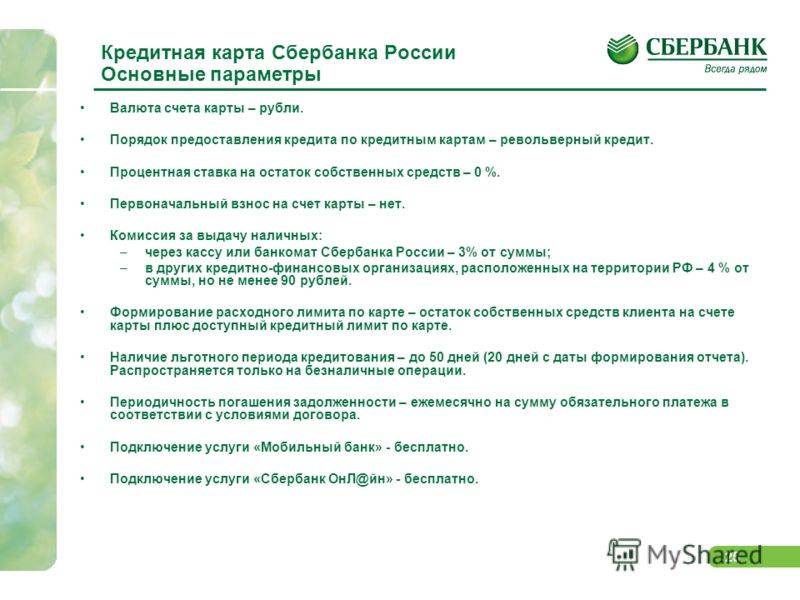

Тариф

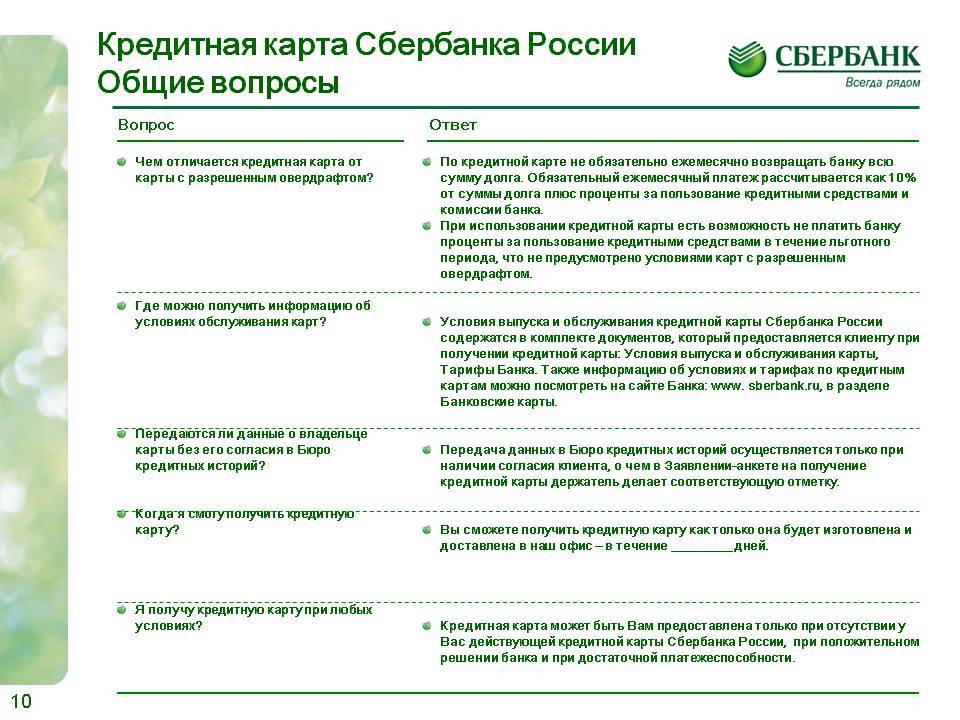

В идеале внимательно изучить тариф по карте стоит еще до подписания кредитного договора. Но лучше это сделать поздно, чем никогда. Поэтому советуем открыть сопроводительные бумаги и запомнить всю информацию по ставкам, срокам и комиссиям. Есть индивидуальные условия для каждого заемщика, но следующие характеристики действуют для всех сбербанковских кредиток:

- беспроцентный период – 50 дней;

- обналичивание – возможно, но с комиссией в 3% (минимум 390 руб.) при снятии наличных в «родном» банкомате и в 4% (не менее 390 руб.) при использовании сторонних аппаратов;

- sms-информирование – бесплатно;

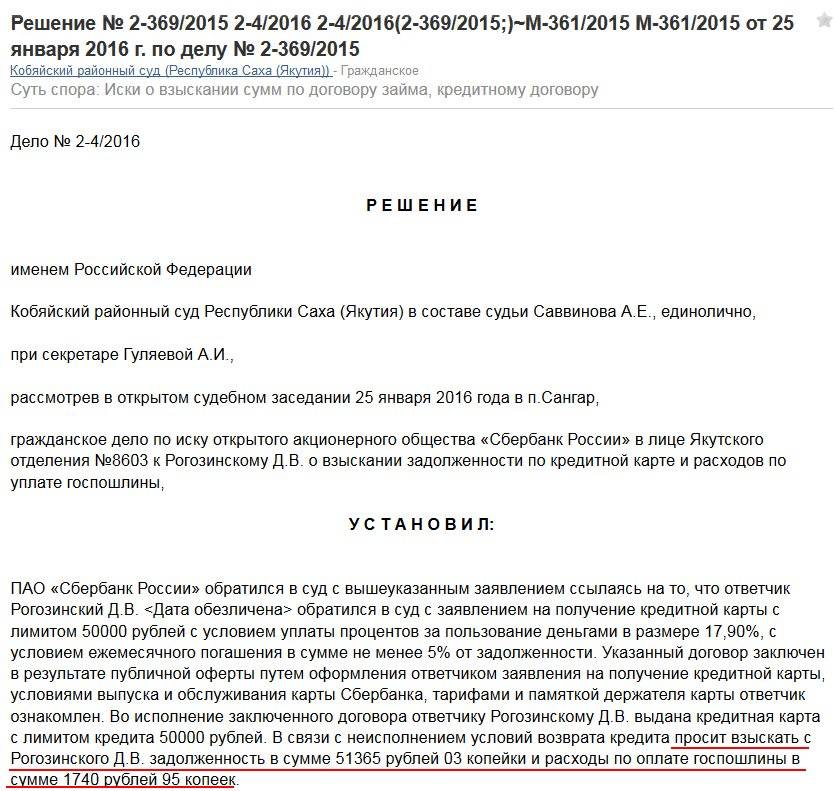

- ежемесячный платеж – 5% от лимита плюс начисленные проценты;

- неустойка при просрочке обязательного взноса – 36%.

Остальные параметры предоставления денег – годовые, стоимость обслуживания и максимальный лимит – сугубо индивидуальны и зависят от статуса заемщика и категории оформленной карты. Как правило, низкая процентная ставка предлагается зарплатным клиентам и держателям премиальной карты, зато владельцы классических пластиков меньше платят за пользование пластиком.

Условия договора и основные положения

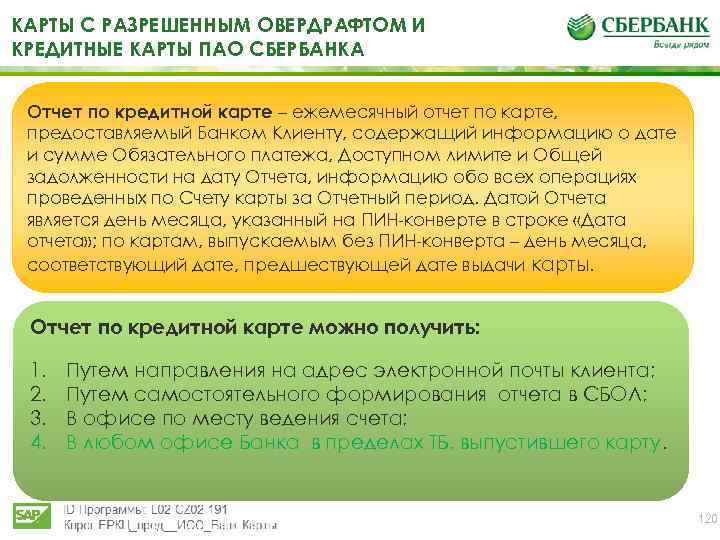

Договор по кредитной карте регулирует все взаимоотношения между держателем и Сбербанком. В общих условиях приводится следующая информация:

- порядок выдачи кредитки, ее использования и закрытия;

- правила погашения задолженности;

- данные об основных условиях кредитования;

- порядок информирования держателя;

- ответственность сторон за нарушения действующих правил;

- порядок изменения информации, правила ведения наблюдения.

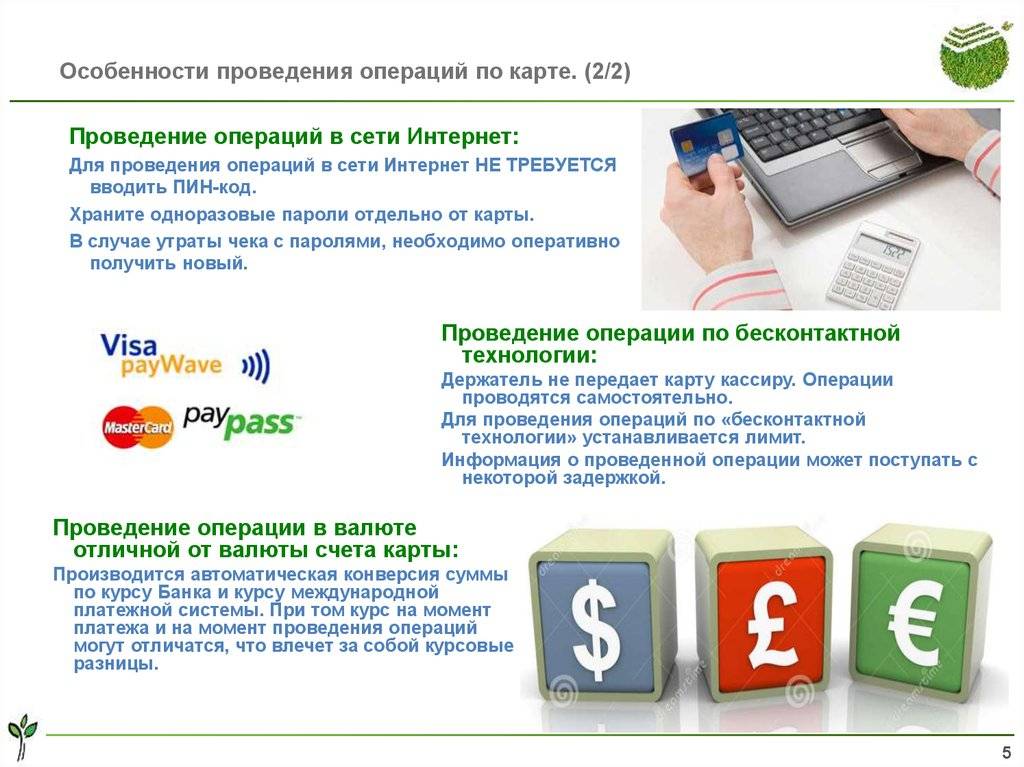

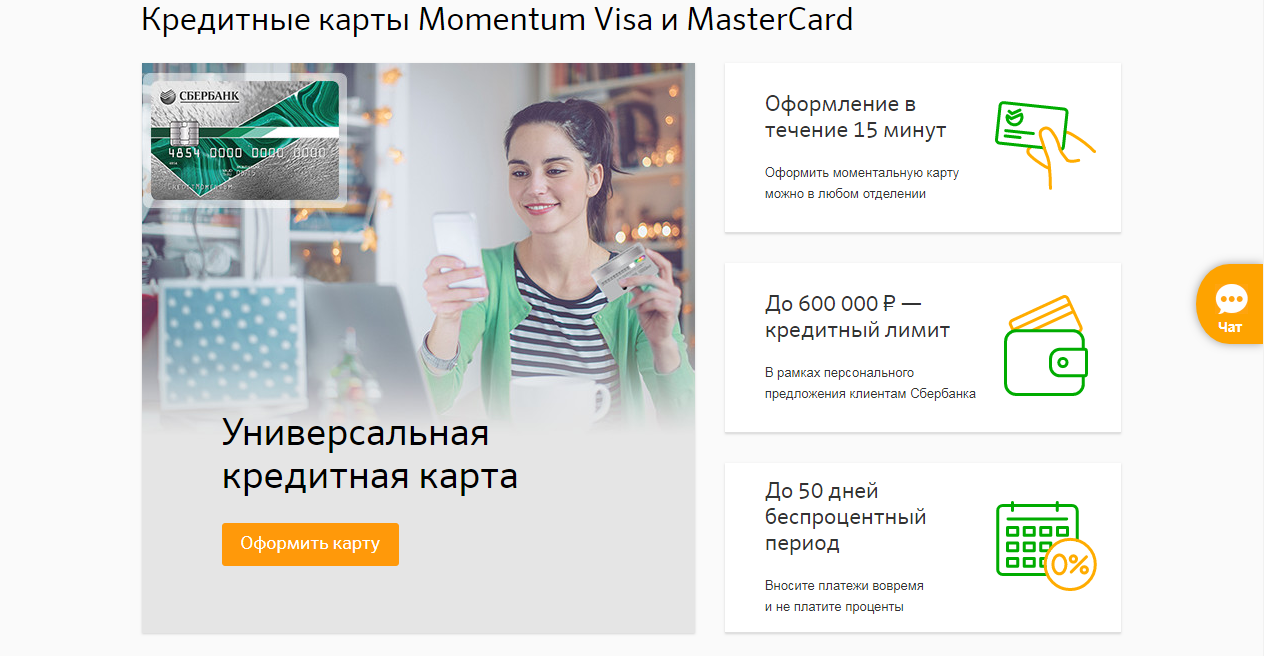

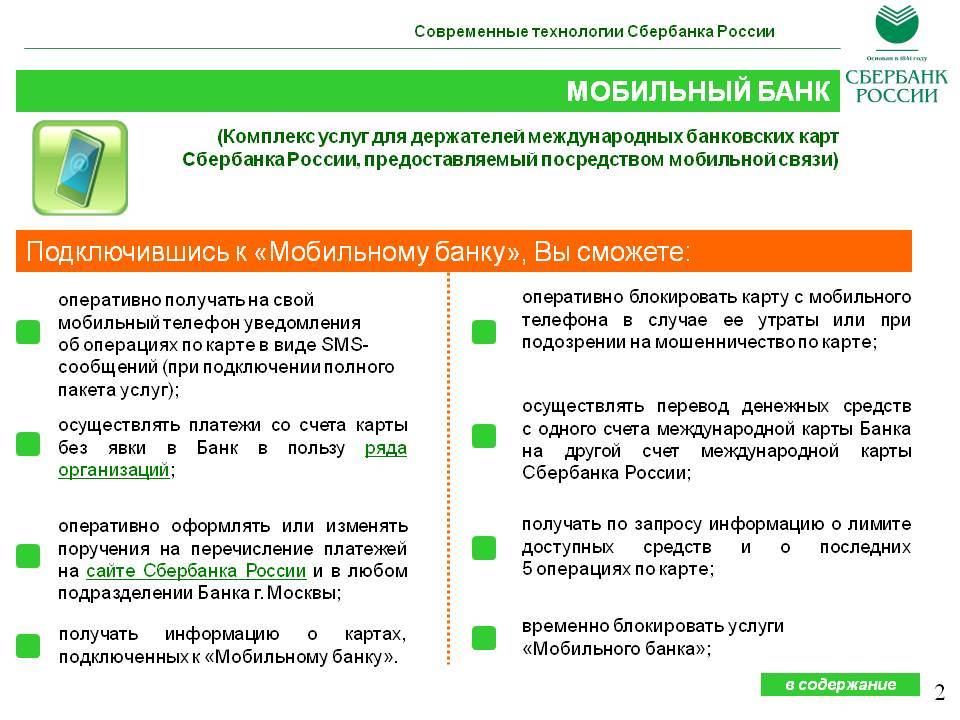

В приложениях к документу оговорены также основные моменты по обслуживанию через удаленные каналы (Сбербанк Онлайн, Мобильный банк и т. д.), а также правилам электронного взаимодействия между держателем и кредитной организацией. Для некоторых типов карт оговорены в договоре отдельные особенности и моменты, относительно порядка совершения операций, бонусных программ и т. д. К таким продуктам относятся следующие виды кредитных карт:

- все кредитные карты Сбербанка, оснащенные NFC-чипом (с бесконтактной оплатой);

- кредитные карты Momentum от Сбербанка;

- кобрендинговые кредитные карты Visa «Аэрофлот».

В договоре также описаны подробно все термины. Этот раздел пропускать не стоит. Изучение данной информации поможет в дальнейшем легче понимать сведения в сервисах онлайн обслуживания, а также официальной документации.

В индивидуальных условиях договора, выдаваемых в бумажном варианте, содержится следующая информация:

- данные держателя;

- тип выпущенной кредитки;

- отчетная дата;

- ставка по кредиту;

- первоначальный размер кредитного лимита;

- сведения о размере штрафных санкциях;

- данные о согласии или запрете на уступку прав банком по договору при просрочке;

- правила льготного периода;

- подтверждение знакомства с приложениями и другими частями договора

- согласие на безакцептное списание задолженности со счетов и их реквизиты (номера);

- реквизиты банка и данные клиента.

Как не допустить накопления долгов

Держатель кредитки должен понимать, что она создавалась и работает, чтобы приносить прибыль банку. Пользоваться ей надо аккуратно. Иначе есть риск набрать большой долг, который будет сложно погасить.

Следующие советы помогут снизить вероятность столкновения с проблемами:

- Всегда надо планировать расходы, особенно крупные. Наличие кредитки в кармане нередко стимулирует делать больше покупок и совершать некоторые из них спонтанно. Но стоит всегда понимать, что деньги Сбербанку придется возвращать, причем часто с процентами.

- Снятия наличных следует избегать. Обычно подобные операции — спонтанное решение, и можно найти более выгодный вариант, перехватить нужную сумму наличкой. Только в экстренных ситуациях допустимы подобные операции.

- Заранее надо спланировать свои доходы и определить суммы платежей, которые будет вносить легко и просто реально. Это позволит всегда знать, какую покупку человек может себе позволить, а какую — уже нет.

- Долг по кредитке следует погашать максимально быстро. Желательно рассчитаться с ним, пока работает грейс-период. Это позволит избежать переплаты.

- Не стоит слишком радоваться увеличению кредитного лимита. Следует все просчитать. Если при полном использовании нового лимита будет сложно вносить платежи и быстро возвращать долг, лучше отказаться от предложения.

Способы погашения задолженности

Кроме этого, можно сэкономить и при пополнении баланса карты. Существует несколько способов вернуть займ Сбербанку:

- Перевод с банковского счета или другой карты.

- Пополнение через терминалы Сбербанка и банкоматы с функцией приема наличных.

- С помощью СМС на номер 900. Этот способ возможет при переводе с карты на карту внутри банка.

- При помощи сервиса «Сбербанк-онлайн».

- Пополнение через электронные кошельки.

Часть этих способов предполагает наличие комиссий, например, при переводе со счета в другом банке или некоторых электронных кошельков. Поэтому, проанализировав все варианты, можно подыскать тот, который станет оптимальным для конкретного владельца карты.

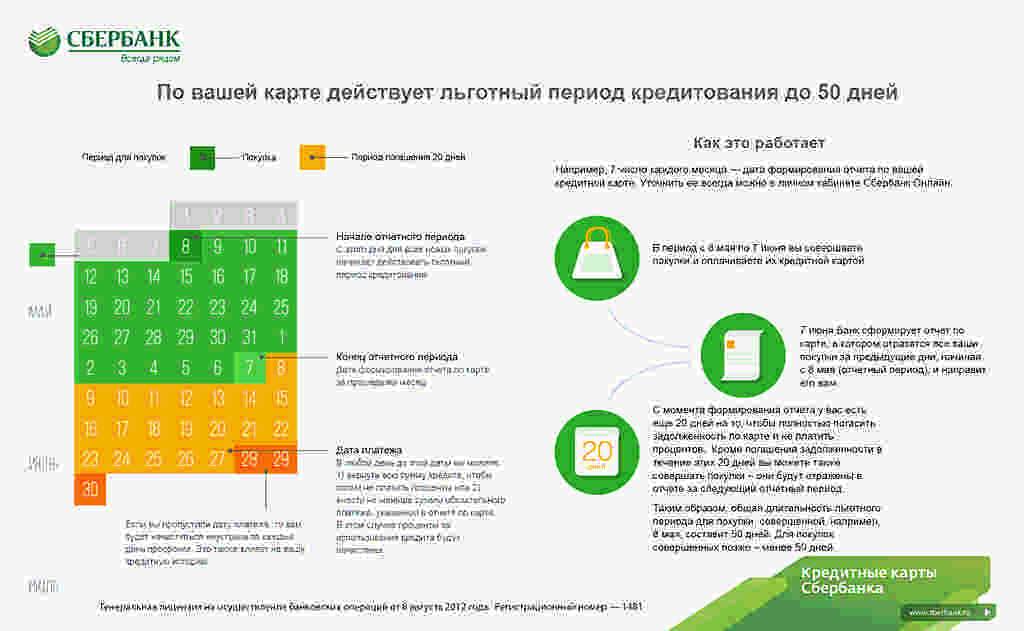

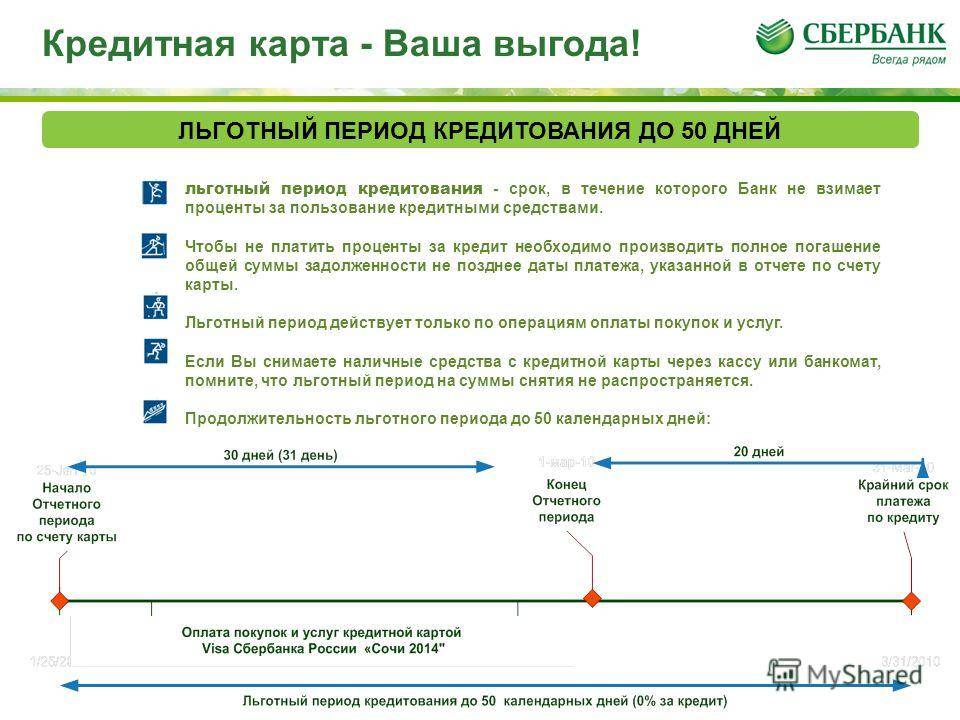

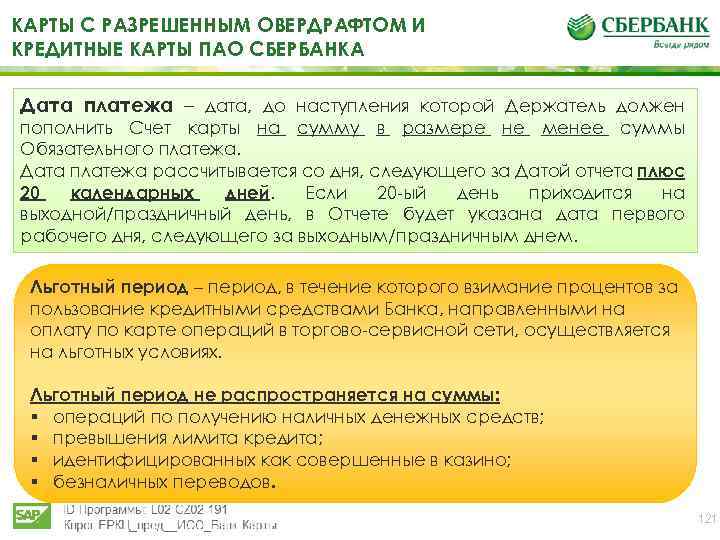

Льготный период

Беспроцентный период (грейс) у всех на слуху, но как правильно им пользоваться? Сбербанк заявляет, что вы можете тратить деньги с кредитной карточки без уплаты процентов целых 50 дней. Так ли это на самом деле, сейчас разберемся.

Дело в том, что моментом начала грейс будет считаться не момент покупки товара, а дата отчета. Она указана в кредитных документах и личном кабинете на сайте. Если не помните дату оформления кредитки, просто зайдите в Сбербанк Онлайн и «провалитесь» в информацию о ней. Вот к этой дате и нужно прибавлять 50 дней. Учитываться будут покупки, совершенные в течение 30 дней от даты отчета.

Лучше объяснить на примере. Вы получили карточку 1 марта, а первую трату по ней совершили 15 марта. Датой окончания льготного периода будет 20 апреля. Почему? К 1 марта нужно прибавить 30 дней отчетного периода (до 1 апреля) и еще 20 дней.

Если вы вернете все потраченные деньги на карточку в указанный срок, банк не станет начислять процент за их использование. Если такой возможности нет, ничего страшного. Просто внесите к дате платежа минимальную сумму, которую банк сообщит вам письмом на электронную почту или в СМС. Она состоит из 5% основного долга и процентов. Когда вы полностью погасите задолженность, льготный период вновь станет доступен.

Условия пользования кредитными картами Сбербанка

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

Тарифы

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

Льготный период по кредитной карте Сбербанка

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Читаем подробнее: Что такое льготный период по кредитной карте Сбербанка

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Читаем также: Можно ли оплатить коммунальные услуги с кредитной карты Сбербанка

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

Условия пользования кредитными картами Сбербанка

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

Тарифы

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

Льготный период по кредитной карте Сбербанка

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк. Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности

Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Читаем подробнее: Что такое льготный период по кредитной карте Сбербанка

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Читаем также: Можно ли оплатить коммунальные услуги с кредитной карты Сбербанка

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

Как активировать банковскую карту Сбербанка

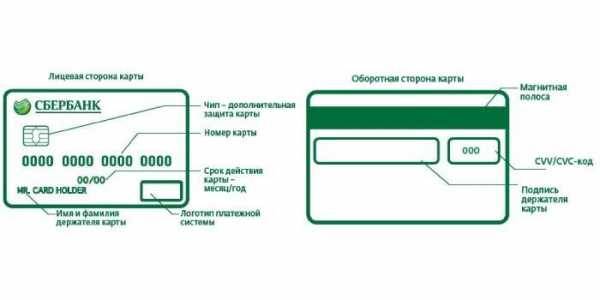

Перед разблокировкой пластиковой карточки проверьте, правильно ли на ней указаны имя и фамилия, при необходимости, распишитесь на магнитной полосе, расположенной на обороте. Внимательно изучите договор. Особенности активации банковских продуктов различных видов:

- Зарплатная карточка – ее целесообразно активировать сразу после выдачи, чтобы избежать сбоев при перечислении денежных средств от работодателя. Зарплатный пластик часто выдают не в отделении Сбербанка, а на рабочем месте и для разблокировки удобнее всего воспользоваться POS-терминалом банковского консультанта.

- Дебетовая Моментум – не именной платежный инструмент, оформляется в Сбербанке за 15 минут. ПИН-конверт не выдается и пластик активируется в POS-терминале при установке ПИН-кода.

- Карта платежной системы Mastercard – получателю доступны все стандартные виды активации. Повышенная степень безопасности требует при завершении оформления обязательно поставить подпись на карте Сбербанка.

- Особенности активации Золотой карты Сбербанка – кроме разблокировки с помощью ввода ПИНа или в автоматическом режиме, держателям доступна активация с мобильных устройств (командой *900*01#).

- Социальная карта МИР – активируется в автоматическом режиме в течение суток или самостоятельно в банкомате (терминале) любым действием, требующим ПИН-код, например, запросом баланса или пополнением счета.

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/7/a/2/7a22dca506c05163d216c858e3865bd6.jpeg)

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/f/f/b/ffb4ad821a658d802bef15b6a4cc9e1c.jpeg)