Как отказаться от карты МИР?

Если вы ее еще не получили, достаточно просто не забирать из банка. Если у вас есть карта МИР, некоторое время попользовавшись, вы считаете ее ненужной, обратитесь в отделение Сбербанка с намерением отказаться от нее. Сотрудник составит заявление в двух экземплярах, один для банка, второй – для вас. Убедитесь в правильности заполнения ваших личных данных, наличии отметки банка с датой.

Карта должна быть уничтожена при вас перерезанием. Сохраните заявление, разногласия впоследствии маловероятны, но от них никто не застрахован.

Некоторые банковские специалисты настойчиво предлагают пользоваться МИРом. Их двусмысленные формулировки могут ввести в заблуждение, что получение пенсии возможно только через МИР. Это навязывание услуг.

Законной альтернативой МИРу будет получение пенсии через почту или на счет банка с возможностью снять деньги через кассу. Независимо от выбранного способа обязательно позаботьтесь об информировании Пенсионного фонда. Сообщите реквизиты своего счета для перечисления или намерение получать деньги наличными. Обратитесь в Пенсионный фонд в регионе своей регистрации.

Часто задаваемые вопросы

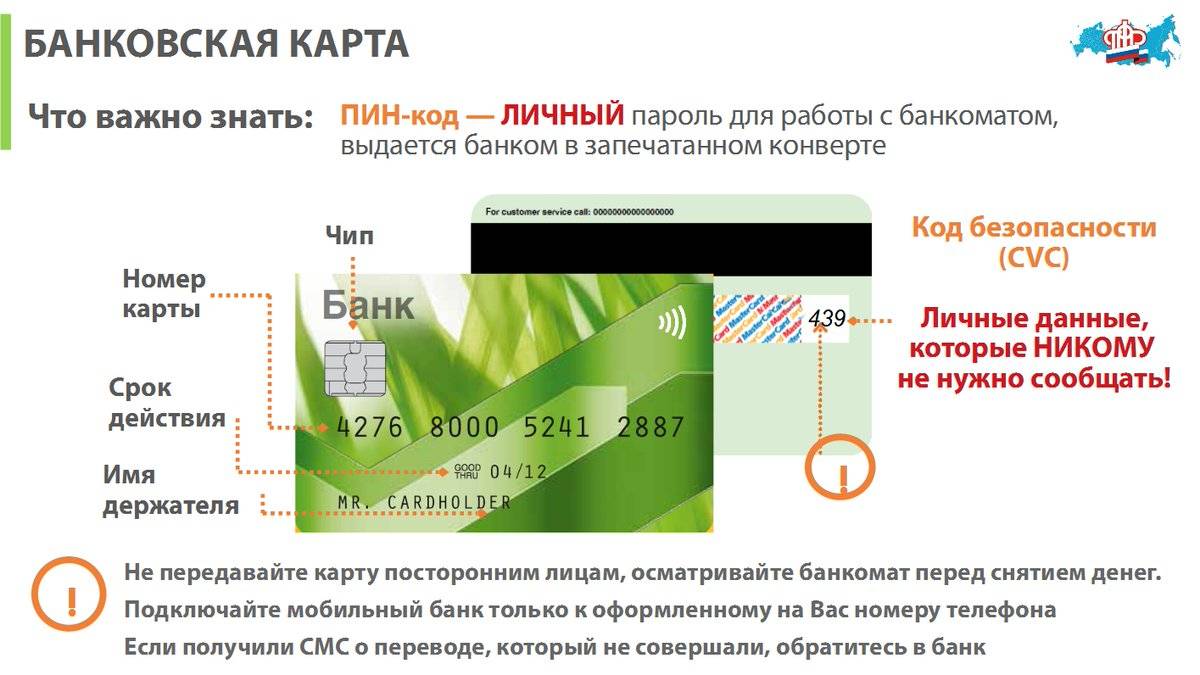

Один из самых часто возникающих вопросов, касается проблемы безопасности бесконтактной оплаты. — Популярность платежных продуктов с бесконтактной оплатой является дополнительным подтверждением безопасности данной технологии. Кроме того, что карта всегда находится в руках у владельца, поэтому мошенникам получить доступ к данным невозможно. Система предотвращает от:

- двойного списания денег;

- несанкционированного списания денег.

Многих интересует, при досрочном перевыпуске карты, связанной с ее утерей, сохранится ли уникальный номер? — Если карта перевыпускается до срока ее использования, то держатель получит новую карту с новым двенадцатизначным номером, но прежним номером счета.

Как быстро заблокировать карту? — Позвоните на номер, который известен всем — 900. При наличии мобильного приложения зайдите в него:

- откройте раздел “Карты”;

- выберите карту и нажмите кнопку “Заблокировать карту”.

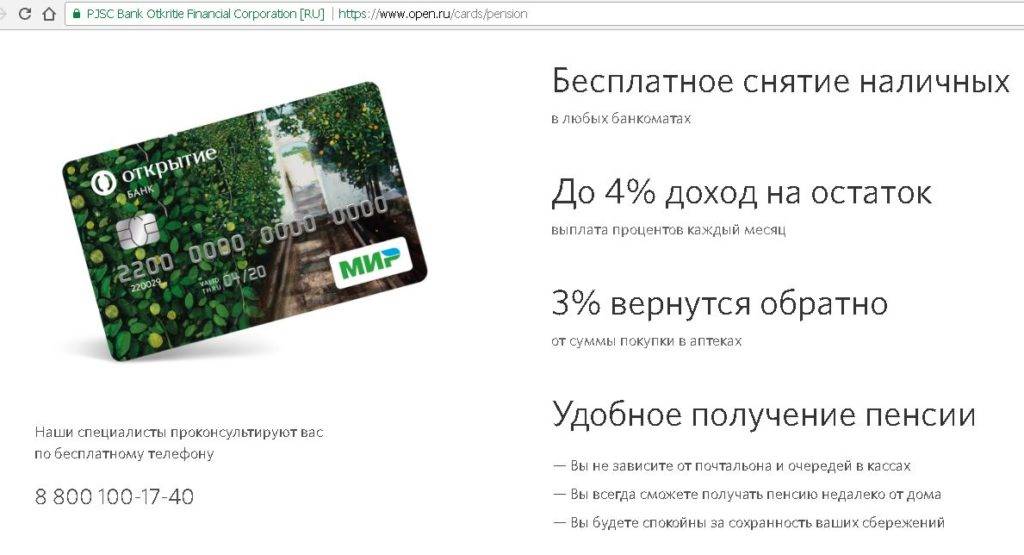

Банк Открытие

Один из лучших и занимает почетное место в ТОП-10 банков страны. Славится выгодными предложениями, в том числе для людей преклонного возраста.

Банк предлагает два вида дебетовых карт для пенсионеров.

- «Классическая». Лимит снятия равен 200 тысячам рублей.

- «Смарт». Лимит снятия 250 тысяч рублей или 7 тысяч долларов.

В остальном условия идентичны:

- система платежей МИР,

- от 3 до 10 тысяч рулей – 4% на остаток,

- от 10 до 50 тысяч рублей – 3,5% на остаток,

- от 50 тысяч – годовой процент не начисляется,

- после оплаты покупок лекарств в аптечных пунктах картой, возвращается 3% от суммы кэшбэком (лимит до 3 тысяч рублей в месяц),

- наличные средства с этих карт можно снимать в банкоматах любых банков без комиссии,

- бесплатное оформление, получение, а также информирование по СМС,

- дополнительной опцией является возможность совершения операций через мобильное приложение,

- срок пользования картой – 4 года.

Предложения банков 2019 года

Пенсионные карты выпускаются практически всеми кредитными организациями, как с государственным участием, так и коммерческими структурами.

Среди наиболее популярных, программы следующих банков:

| Банк | Величина процента на остаток средств на счете |

| Сбербанк | 3,5% |

| ВТБ | 2%, до 10% при подключении дополнительной опции |

| Бинбанк | 7% |

| Банк УралСиб | 5% |

| Просвязьбанк | 5% |

Величина процента на остаток средств на счете не является номинальной, она зависит от дополнительных условий, которые различаются между банками.

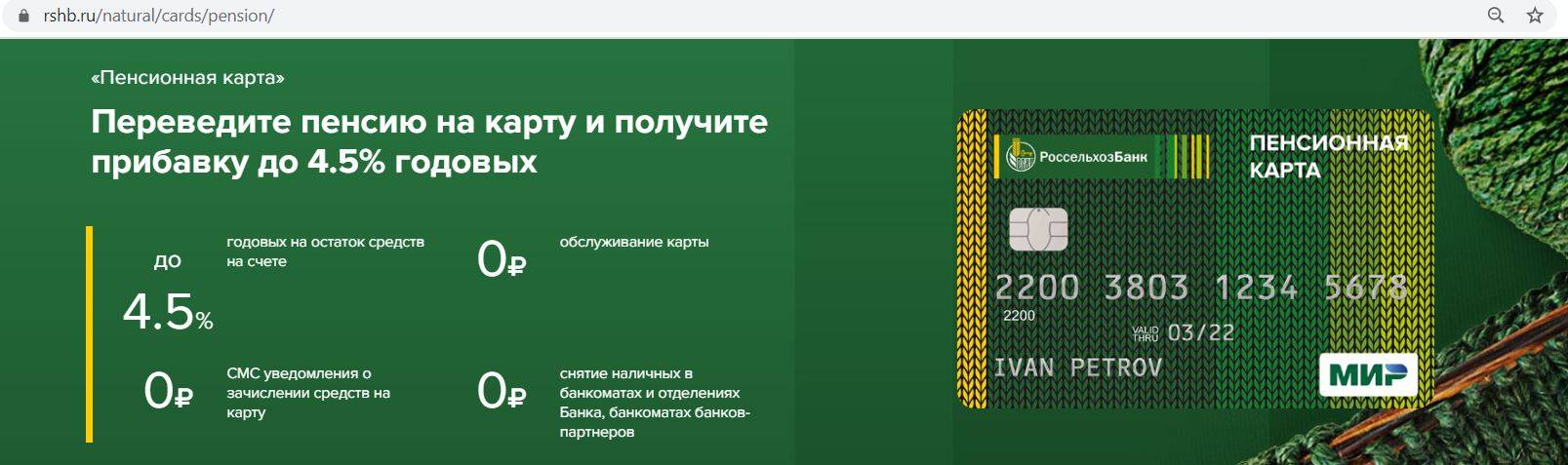

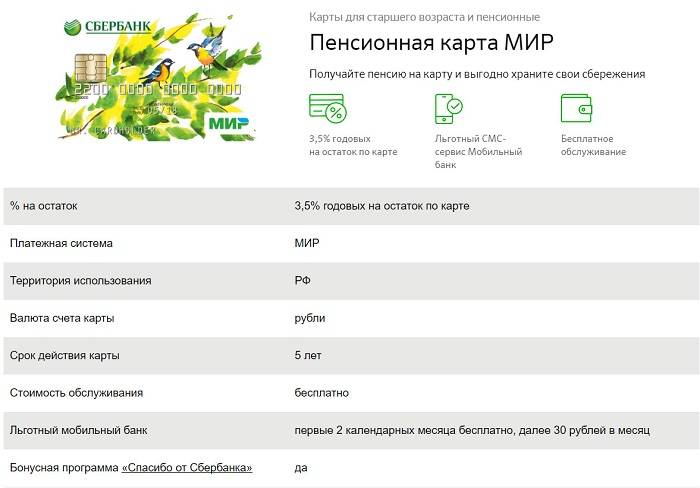

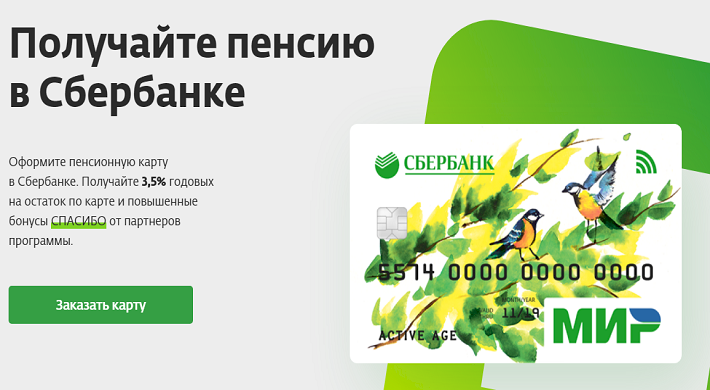

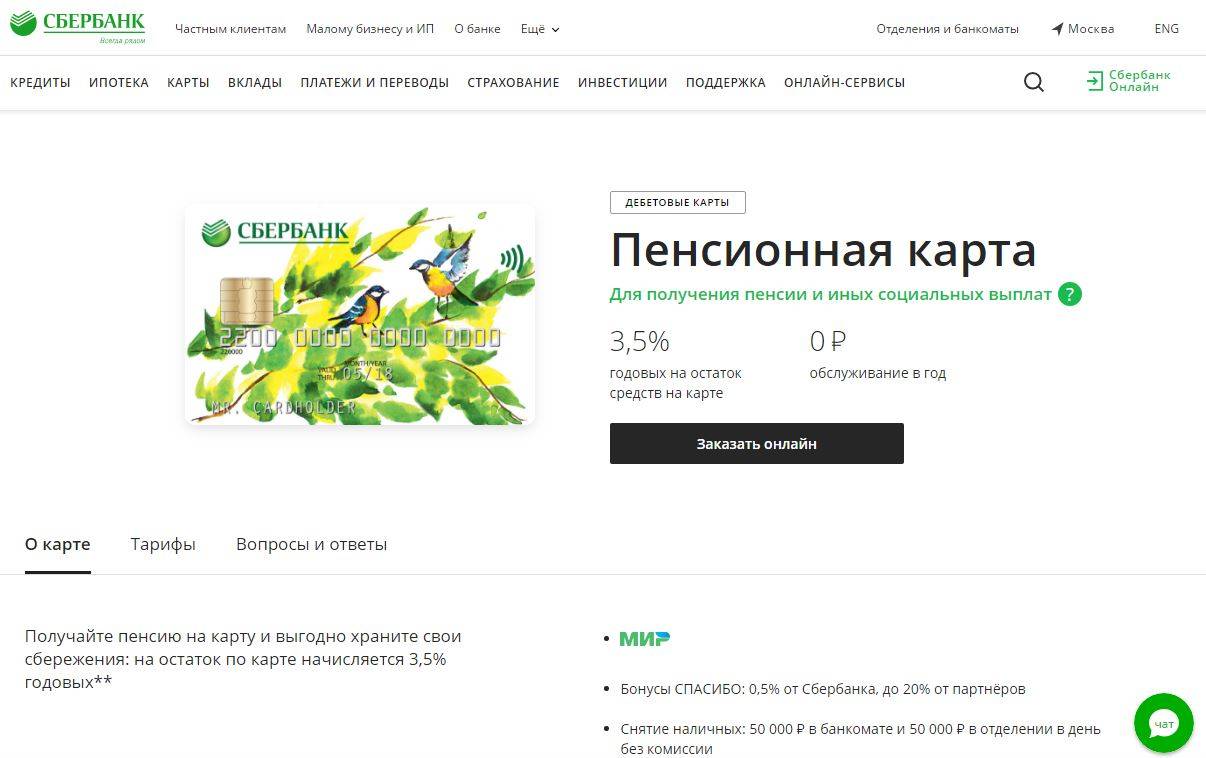

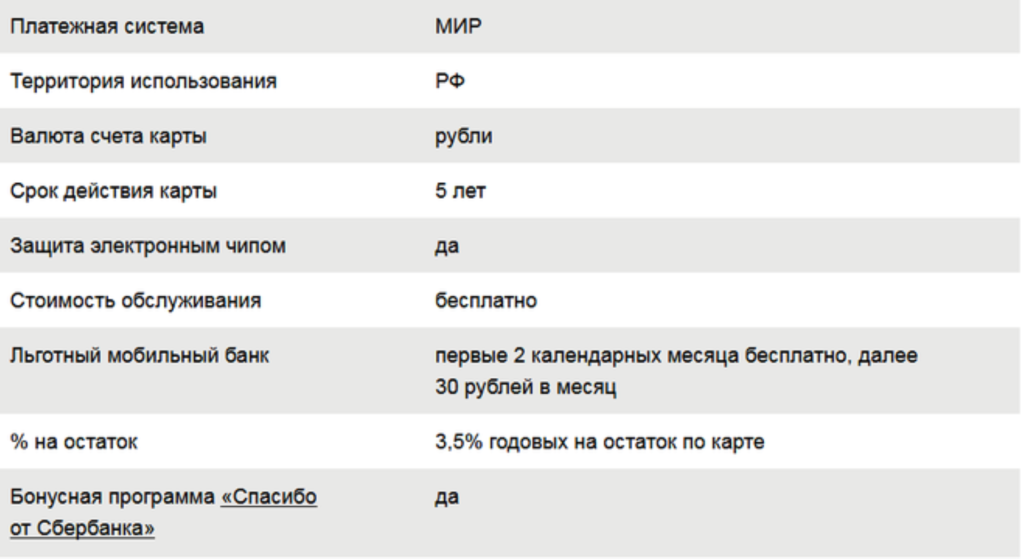

1 Сбербанк (Карта МИР)

Пенсионная карта МИР от Сбербанка является лидером по числу пользователей данной услугой. Пенсионеры доверяют кредитной организации, считая ее самой надежной и выгодной.

Параметры:

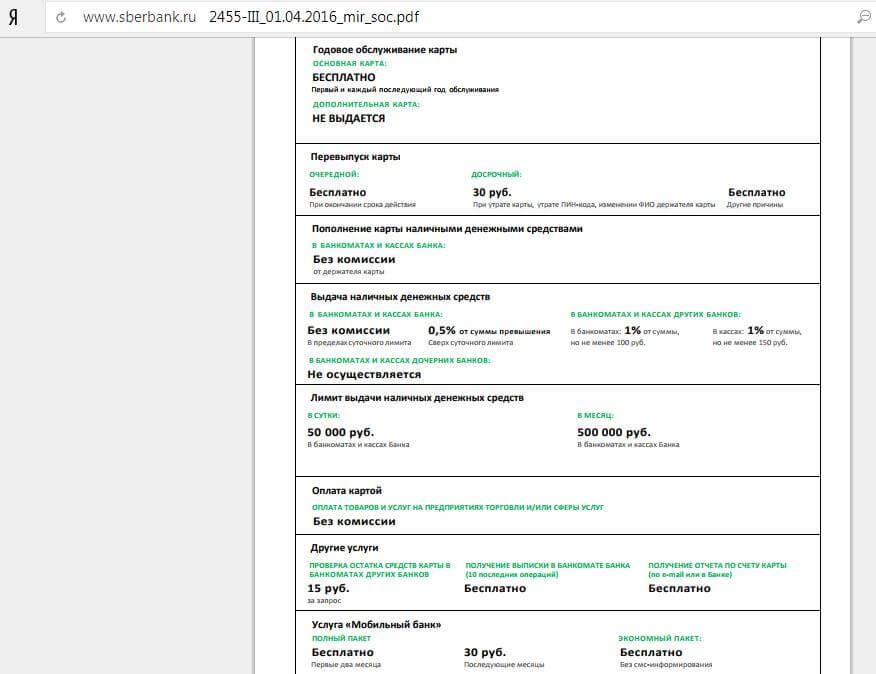

- счет открывается в рублях;

- мобильный банк 30 р. в месяц (бесплатный первые 2 месяца пользования);

- на остаток средств на счете начисляется 3,5% годовых;

- по карте можно снимать наличные до 50 тыс. р. в сутки (500 тыс. р. в месяц) без комиссии, при превышении суточного лимита взыскивается 0,5% с суммы превышения;

- срок действия 5 лет;

- количество карт на одного клиента 1 шт.;

- клиент подключается к бонусной программе «Спасибо от Сбербанка».

Тарифы по социальной дебетовой карте МИР Сбербанка представлены на сайте кредитной компании:

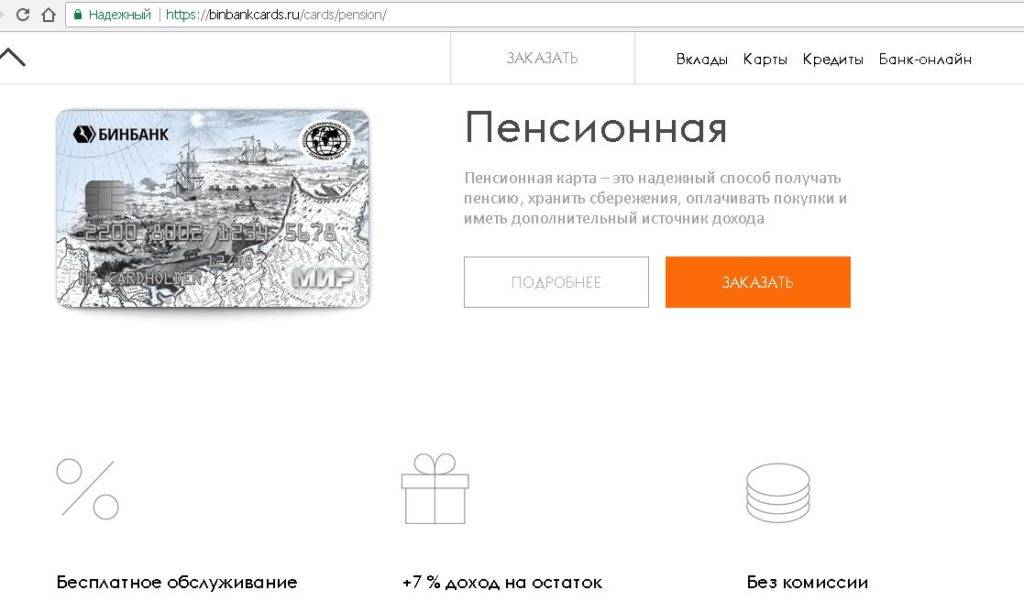

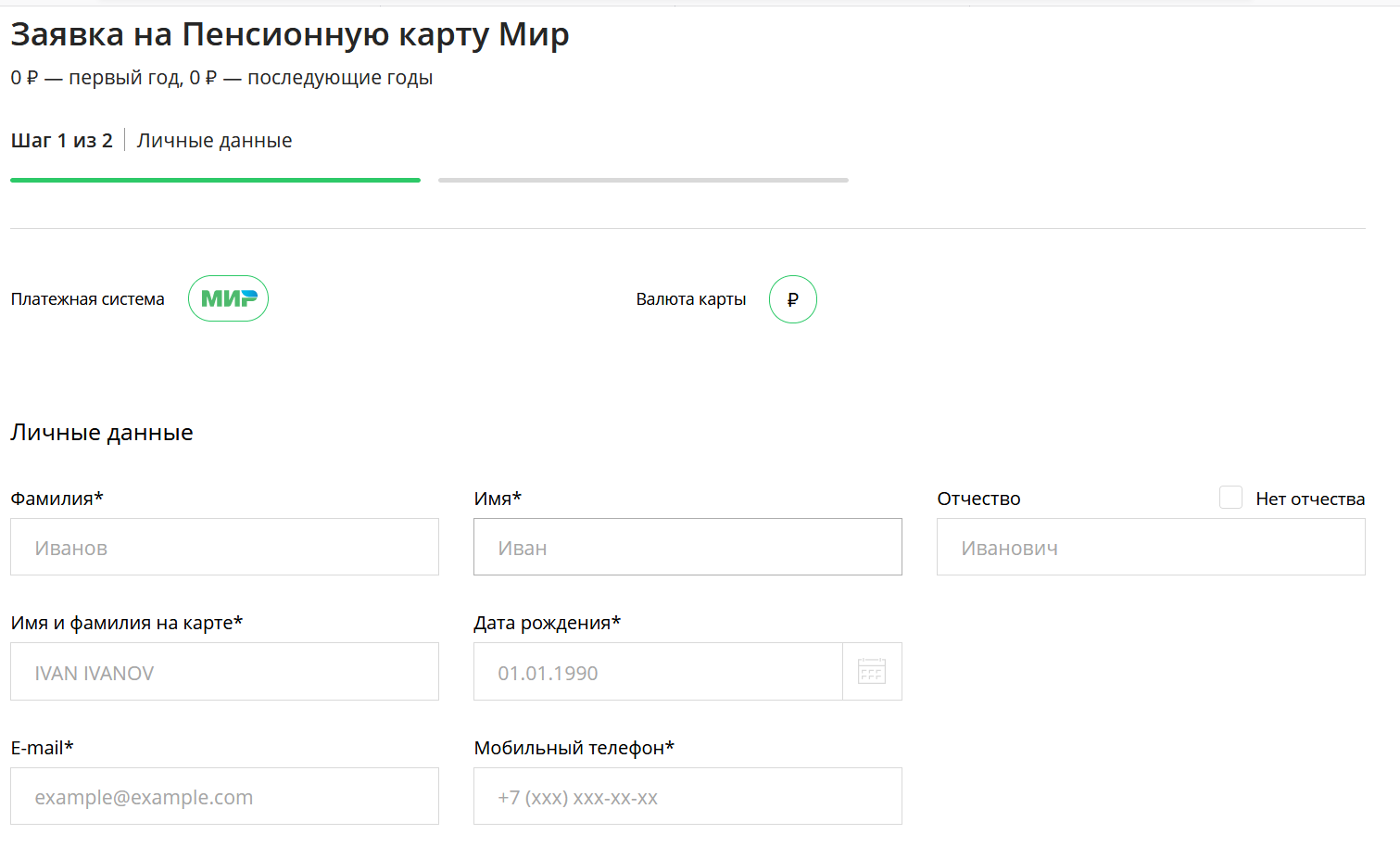

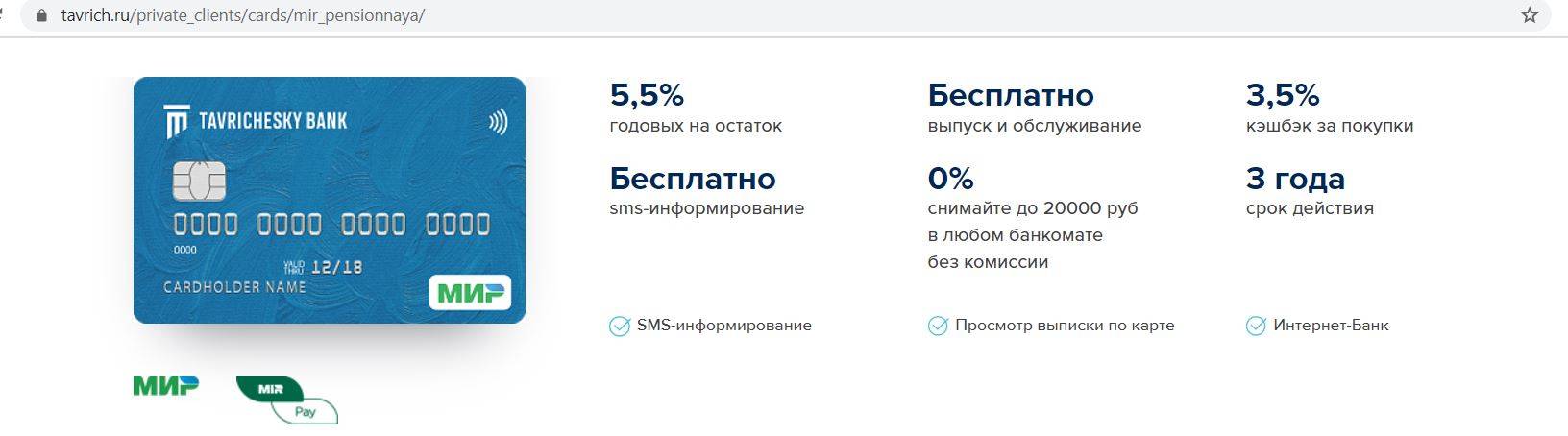

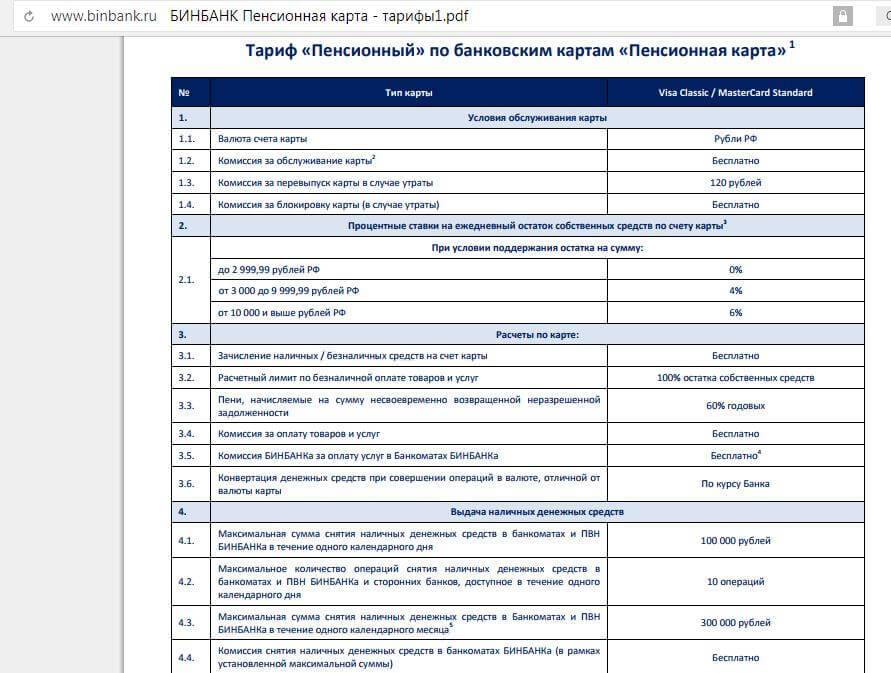

2 Бинбанк (Пенсионная)

Пенсионная карта Бинбанка предназначена для зачисления пенсий и пособий:

Параметры:

- выпуск и обслуживание бесплатные;

- валюта счета рубли;

- на остаток средств на счете начисляется до 7% годовых, если среднемесячная сумма более 10 тыс. р.;

- бесплатное снятие наличных, оплата услуг ЖКХ;

- лимит на максимальное снятие наличных 100 тыс. р. в день, число операций в день до 10;

- если снимается более установленной суммы, комиссия составит 1%, столько же взимается, если наличность снимается через банкоматы других кредитных организаций;

- смс-информирование об операциях по счету стоит 30 р. в месяц;

- пользователю предоставляется интернет банк «Бинбанк-онлайн» бесплатно.

Полные тарифы обслуживания размещаются на сайте кредитной организации:

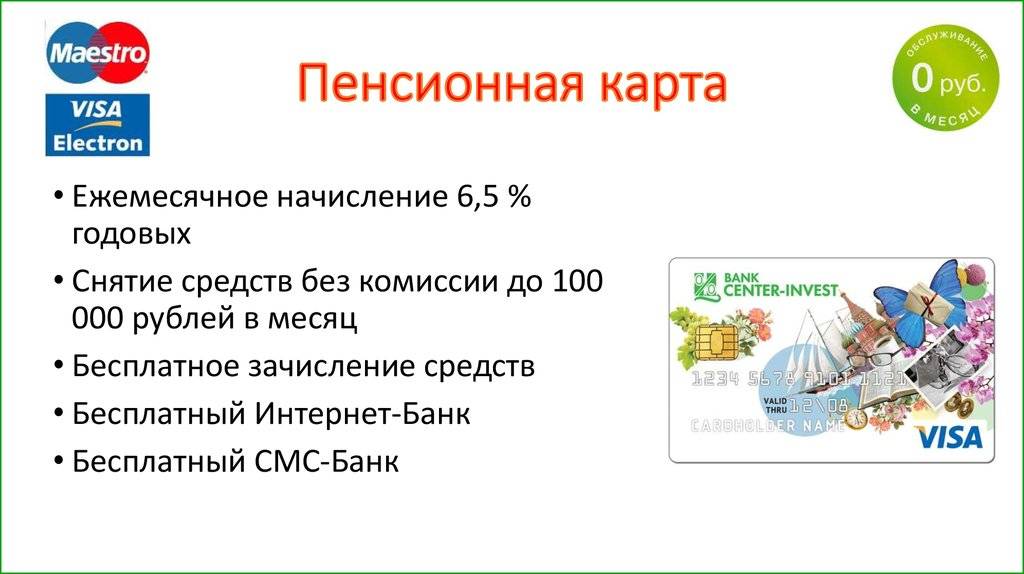

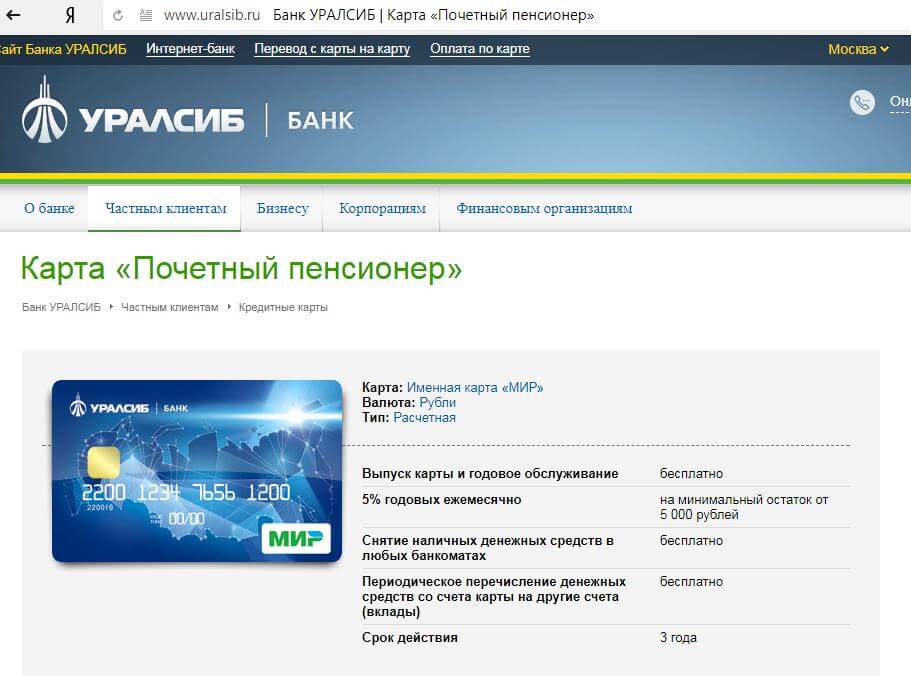

3 Банк Уралсиб (Почетный пенсионер)

Банк представляет карту «Почетный пенсионер» с льготными условиями обслуживания:

Параметры:

- удобный мобильный банк;

- на счет начисляются проценты при остатке средств от 5 тыс. р., начисление производится ежемесячно;

- клиент может снимать наличные в любых банкоматах с логотипом МИР, всех банков бесплатно;

- смс-оповещения об операциях по счету;

- участие в бонусной программе «Время в подарок»;

- максимальная сумма снятия 300 тыс. р. в день, в месяц 3 млн. р.

4 Промсвязьбанк (Пенсионная карта ПСБ)

Кредитная организация имеет свою программу по обслуживанию пенсионеров:

Параметры пенсионной карты Промсвязьбанка:

- получение карты в день обращения;

- выпуск и обслуживание бесплатные;

- при покупках по карте в компаниях-партнерах банка скидки до 40%;

- интернет-банк предоставляется бесплатно;

- на остаток средств на счете начисляются проценты до 5% годовых;

- стоимость смс-информирования 29 р. в месяц.

Актуальные тарифы размещаются на сайте кредитной компании.

5 ВТБ (Пенсионная Мультикарта)

Пенсионная мультикарта ВТБ для зачисления пенсий и пособий для пенсионеров, проживающих в отдельных регионах РФ:

Параметры продукта:

- оформляется и обслуживается бесплатно;

- ежемесячно клиент может подключать в карте разные опции, которые дают скидки при покупках по карте: Авто, Рестораны, Сбережения дают до 10% бонусов, Коллекция, Путешествия до 4%, Кешбек 2%;

- снятие наличных денежных средств в банкоматах группы ВТБ осуществляется без комиссии.

На сегодняшний день услуга предоставляется не во всех отделения банка. Получить карту могут пенсионеры Москвы и еще ряда городов РФ о возможности оформления в других регионах следует узнавать в региональных отделениях.

Оформить карту Росбанка на официальном сайте

В Росбанке нет специальных социальных карт для пенсионеров. Однако можно заказать классическую дебетовую карточку, которая обслуживается бесплатно при соблюдении любого 1 из условий:

- На счетах в Росбанке (суммарно) у клиента есть 100 тыс. и более.

- В месяц он совершает транзакции на сумму от 15000 руб. (только безналичные, получение денег в банкомате не учитывается).

Если это условие не выполняется, за обслуживание начинает взиматься плата по 199 руб. в месяц. Среди преимуществ этого предложения:

- получение кэшбэка до 20% за покупки у партнеров;

- получение процента на остаток 8% годовых.

Среди недостатков иногда клиенты называют недостаточное количество банкоматов Росбанка. Однако у него есть множество партнеров, в терминалах которые деньги можно снять без комиссии:

- ВТБ;

- Альфа-Банк;

- УРАЛСИБ;

- АК Барс;

- Газпромбанк;

- Россельхозбанк;

- Райффайзенбанк.

Рис.10. Снимать наличные можно не только в Росбанке, но и в обширной сети банкоматов-партнеров.

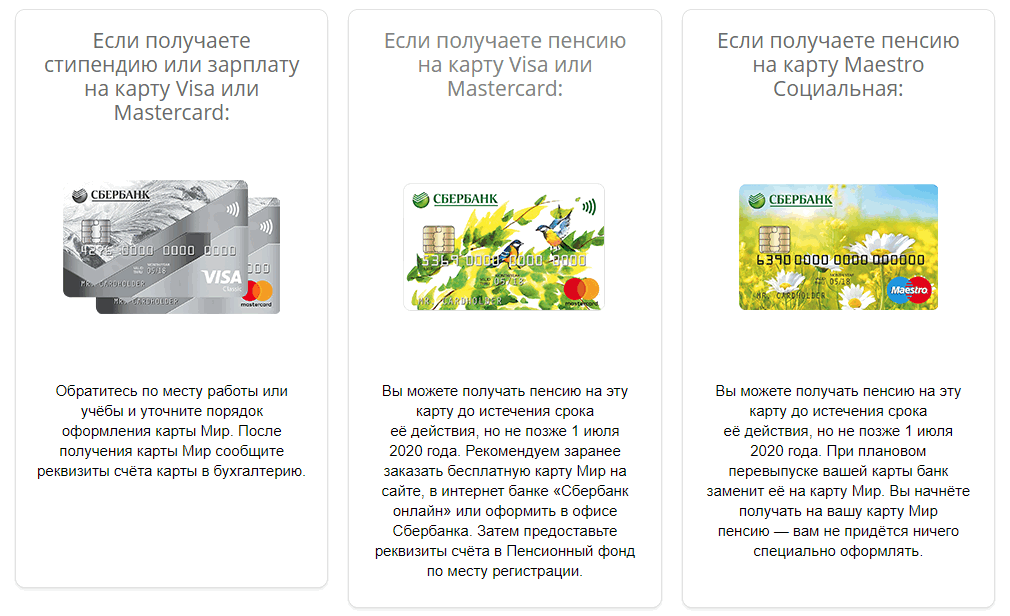

Как оформить социальные карты Сбербанка для пенсионеров МИР

Для оформления дебетовой Пенсионной карты Сбербанка МИР надо:

✓ Обратиться в офис Сбербанка;✓ Предоставить паспорт гражданина РФ и документ, подтверждающий получение пенсии;✓ Заполнить и подписать Заявление-анкету на получение карты.

Почему получать пенсию на карточку Сбербанка удобно?

✓ Вам не придется ждать, когда деньги принесет почтальон или стоять в очереди в кассу, ведь вы будете получать пенсию в тот момент, когда их перечисляет ПФ РФ.

✓ Вам не нужно будет носить с собой наличные, а значит, их нельзя будет украсть из кармана или сумки, вы не сможете потерять их. В тоже время у вас всегда будет доступ к своим деньгам на карте Сбербанка для пенсионеров.

Как оформить перевод пенсии на карту Сбербанка

Чтобы перевести выплаты из ПФР надо написать заявление на доставку пенсии на счет в Сбербанке. Сделать это можно в любом из следующих мест:

• в вашем отделении Пенсионного фонда России;• в ближайшем отделении Сбербанка;• в МФЦ.

Когда пойдете писать заявление, не забудьте прихватить с собой СНИЛС!

Как пополнять Пенсионные карты МИР Сбербанка

Клиентам доступно несколько способов пополнения своей карты Сбербанка:

1 Безналичный перевод с другой дебетовой карты Сбербанка:

• в интернете с помощью «Сбербанк Онлайн»;• с помощью мобильного приложения «Сбербанк Онлайн» для смартфонов;• с мобильного телефона с помощью SMS-сервиса «Мобильный банк»;• с помощью банкоматов или платежных терминалов Сбербанка.

2 Внесение наличные на счет карты в платежном терминале или банкомате с функцией приема наличных.

3 Безналичный перевод средств на счет карты с других счетов, в том числе через сторонние банки.

Для осуществления безналичного перевода необходимо указать реквизиты территориального банка Сбербанка России, выпустившего карту. В назначении платежа должны быть указаны ваши Ф.И.О.; номер карты и номер счета карты. Деньги будут зачислены на счет не позднее следующего рабочего дня с даты поступления средств в отделение Сбербанка России.

4 Пополнение карты в отделении Сбербанка с помощью сотрудника:

• По номеру карты: достаточно указать номер карты и предоставить паспорт.• На номер счета карты: необходимо указать реквизиты территориального банка Сбербанка России, выпустившего карту, и номер пополняемого счета.

Информация не является публичной офертой. Генеральная лицензия на осуществление банковских операций № 1481.

На что обращать внимания при выборе карт

Для правильного выбора необходимо обратить внимание на ряд возможностей которые предлагают банки. Начисление процентов на остаток, кэшбэк, лимит снятия наличных и перевода, стоимость выпуска и обслуживания карты, возможность пополнения

На это необходимо обратить внимание при выборе в первую очередь.

Начисление процентов на остаток

Одной из возможностей дебетовых карт для пенсионеров является начисление процентов на остаток пенсионной карты. Банки предлагают проценты в диапазоне от 0 до 10 %.

Эта опция даёт возможность получать дополнительный доход не открывая вклад в банке. В данном случае карта становиться универсальным финансовым инструментом. Чтобы пенсионную карту сделать более привлекательной в отличие от вклада, банки идут на различные ухищрения. По вкладам начисления процентов происходит раз в год, а по карте раз в три месяца. Накопления на карте с капитализацией средств раз в 3 месяца более выгодно за счёт сложного процента. Чем больше времени хранятся средства на счёте карты тем больше разница по доходу между картой и вкладом.

Кэшбэк

Возрат денег за различные покупки, оплат услуг при расчёте дебетовой картой называется кэшбэком. Почти все пенсионные карты обладают этой опцией. Это даёт владельцем данных банковских продуктов дополнительную выгоду. Кэшбэки, как правило, бывают двух видов. Рассчитываясь за какую-либо покупку возрат части средств обратно на карту происходит в виде денег или бонусов. С возвратом денег всё понятно. Бонусы обычно накапливаются на карте. Потом их можно обменять на скидку за какой-нибудь товар или услугу.

Также некоторые карты позволяют своим владельцем обменять бонусы на деньги. Один бонус равен одному российскому рублю. Обязательным условием для получения кэшбэка является рассечёт за покупки пенсионной картой в магазинах-партнёров банка выпустившей карту. Ознакомиться с партнёрами банка можно на официальном сайте. На сайте банка который выпустил дебетовую карту можно узнать не только партнёров, но и сколько процентов кэшбэка они предлагают.

Бонусные программы

Ещё одна не маловажная особенность социальных карт МИР бонусные программы. Банки предлагают держателям своих карт различные привилегии. Некоторые банки предлагают своим клиентам выгодные условия по кредитованию. Если у вас есть карта МИР вы можете взять займ с процентной ставкой ниже на от 0.5% до 7%. Согласитесь если сумма кредита большая для вас это будет приличная экономия. Другие банковские учреждения предлагают сделать у них вклад под более высокий процент.

Лимит снятия наличных денег

При выборе карты обращайте внимания на лимит перевода и снятия наличных денег. Практически все пенсионные карты обладают своим лимитом на ежедневное и месячное снятие наличных, а также переводы

Это может быть важно для вас если вам понадобиться сразу большая сумма

Стоимость выпуска и обслуживания карты

Выпуск дебетовых карт МИР, как правило, бесплатный. Обслуживание карты для владельца не будет стоить ничего либо чисто символическую сумму. Оплачивать карту придётся в случае утери. Оплата будет составлять в зависимости от банка от 100 до 200 рублей. Дебетовые карты выпускаются сроком на 5 лет.

Возможность пополнения

Обращайте внимание возможно ли пополнять карту и каким способом это можно сделать. Хорошо если это можно сделать онлайн

Для этого нет необходимости выходить из дома

Важно чтобы была возможность пополнять карту МИР с других банковских карт

Как получить карту Мир в Сбербанке?

Как получить карту Мир в Сбербанке?, — расскажем в статье!

Карта «Мир» представляет платежное средство, получающее известность и широкое распространение в массах. Начальные экземпляры выпущены в 2015 году Банком России и НСПК, массовый выпуск наблюдается позже. С течением времени продукт наполняется практичными удобными сервисами и инновационными разработками.

Новоизобретенная платежная система «Мир» обозначает российскую национальную организацию безналичного оборота денег иностранных прототипов Visa и MasterCard.

Характеристики

Подобный инструмент платежа от Сбербанка выдается с 2016 года. Отличительных наружных признаков, кроме нанесенного логотипа в углу «МИР», не имеется. Платежная карточка не выделяется среди прочих соратников по функциональным характеристикам. С ее помощью доступна реализация стандартных операций:

- оплата покупок в торговых точках,

- расчеты на сайтах в интернете,

управление состоянием счета на расстоянии,

внесение и снятие наличности.

Предоставляется возможность подключения ряда полезных опций к карте МИР:

- автоматический платеж,

- автоперевод,

- накопление бонусов «Спасибо от Сбербанка»,

- услуга «Копилка».

Выпускаемые виды карты МИР:

- Классическая — дебетовая, пригодна для использования любым желающим. Не имеет особых специфик.

- Зарплатная — вариация предыдущего типа с возможностью зачисления заработной платы.

- Пенсионная — для социальных выплат, ориентирована на определенные категории граждан и наделена особыми привилегиями.

Далее рассмотрим, как получить карту Мир в Сбербанке наиболее подходящего по личным предпочтениям типа.

Плюсы и минусы

Положительные моменты:

- изготовление не требует оплаты,

- недорогая услуга «Мобильный банк»,

- доступ к финансам не ущемляется геополитической ситуацией,

- современный уровень защиты обеспечивает максимальную степень безопасности,

- происходит постоянное развитие и внедрение новшеств, доработок.

Отрицательные черты:

- локализованная зона действия (только на территории Российской Федерации), что делает невозможным пользование в поездках за границей;

единственная используемая в обороте валюта — рубли, что служит причиной отказа от карточек некоторыми клиентами.

Как получить карту Мир в Сбербанке: оформляем онлайн

Совершить процедуру оформления карты вправе любой гражданин, старше 14 лет и зарегистрированный по месту жительства на территории Российской Федерации.

Регистрация обращения предусмотрена в офисе Сбербанка, либо на официальном сайте. Для подписания бумаг необходимо предоставить документ, удостоверяющий личность.

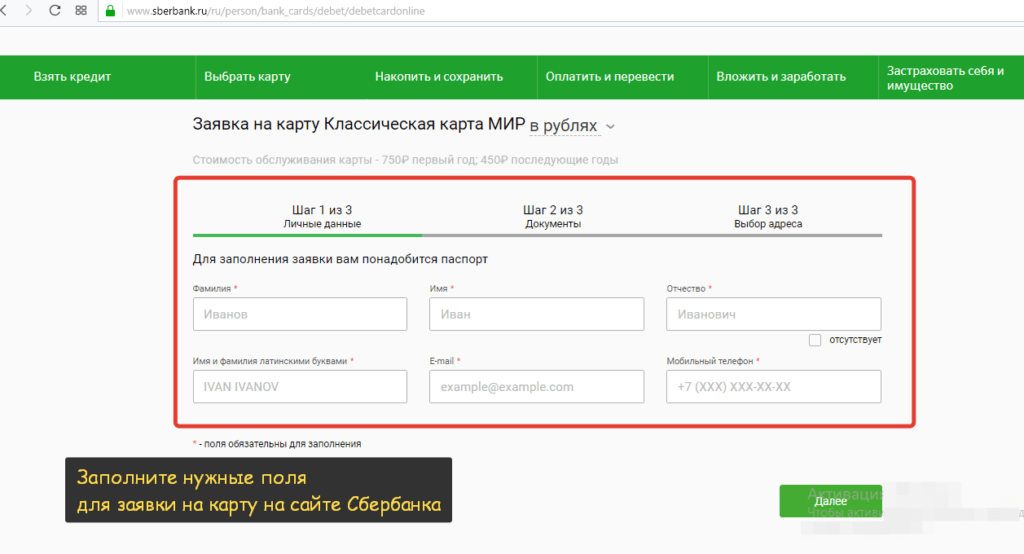

Оставить заявку на получение карты «Мир» Сбербанка онлайн легко. Для этого следуйте инструкции:

- Зайдите на сайт Сбербанка с выбором города.

- В разделе для частных клиентов найти дебетовую карту «Мир» и нажмите кнопку «Заказать онлайн».

Заполните все поля анкету.

По завершению дана возможность выбрать подразделение банка, где получить карту «Мир» Сбербанк наиболее удобно.

Подтвердите выполненные действия, отправив заявку на рассмотрение.

О готовности сотрудник сообщит по указанному в анкете телефонному номеру.

Стоимость обслуживания карты

Выпуск или перевыпуск карты при истечении ее срока осуществляется на бесплатной основе. При необходимости досрочной замены по причинам утраты, потери ПИН-кода или изменения фамилии и имени придется заплатить 150 рублей. Если причина повторного изготовления иная, то оплата не взимается.

Цена обслуживания равна 750 рублей в первый год и 450 рублей далее. В рамках зарплатного договора обслуживание происходит на бесплатной основе. Услугой «Мобильный банк» в ближайшие два месяца разрешается пользоваться свободно, последующее пользование сервисом потребует ежемесячного платежа в размере 60 рублей.

Как оформить карту Мир пенсионерам?

Пенсионная карта «Мир» подготовлена специально для получения пенсий и прочих выплат из Пенсионного Фонда. Сопутствующая поддержка оказывается на льготных условиях (т.е. на бесплатной основе). Современная безналичная система оборота денег обеспечивает их сохранность и своевременное зачисление.

Преимущества заключаются в следующем:

- выпуск и очередная замена — бесплатно,

- досрочный перевыпуск — 30 рублей,

- бесплатная поддержка на протяжении всего срока эксплуатации,

- стоимость услуги «Мобильный банк» — 30 рублей в месяц, при этом, первые два месяца не оплачиваются,

- начисление 3,5% годовых на остаток баланса.

Есть два варианта, как получить карту «Мир» в Сбербанке пенсионеру: заявку составляют у специалиста банка, либо оформляют онлайн. Для заключения договора потребуются документы, удостоверяющие личность и начисление пенсии. Принести их необходимо с собой при получении карты.

Социальная карта москвича

В Москве и Московской области организован выпуск и введены в обращение для населения Социальные карты москвича.

Держатель карты имеет следующие преференции:

- Набор скидок в магазинах – партнерах.

- Является документом и содержит электронную медицинскую карточку пациента в государственной системе здравоохранения.

- Предоставляет скидку на медикаменты до 50%.

- Для неимущих, дает право на получение бесплатного питания.

- Дает право льготного и бесплатного проезда на городском и междугороднем транспорте.

- Прочие социальные пособия.

Список документов, необходимых для подачи заявления:

- Документ удостоверяющий личность (лучше всего, паспорт гражданина РФ).

- Документы, дающие право на получение мер социальной помощи.

- Медицинский полис обязательного страхования.

- СНИЛС.

После заполнения и подачи заявления, пенсионеру будет выдан отрывной корешок, который необходимо хранить при себе или дома.

Так же после подачи заявления пенсионеру будет выдан временный проездной, дающий право бесплатного проезда в общественном транспорте сроком до 30 дней.

Стоит помнить, что при получении социальной карты москвича, пенсионеру открывается персональный счет в банке. На данный момент это банк ВТБ.

После звонка от сотрудника МФЦ о готовности карты, пенсионер может получить ее в том же центре, куда ранее подавал заявление. При предъявлении паспорта или другого удостоверяющего личность документа, а также выданного на сохранение корешка пенсионер получает карту на руки.

Вместе с Социальной картой москвича, пенсионер получает инструкцию по ее применению, список сети магазинов и торговых точек, предоставляющих по карте скидки и бонусы, и самое главное, персональный код для доступа к банковскому счету.

При желании пенсионера-держателя, на данную карту возможно оформить перечисление пенсионных выплат. Данное заявление необходимо подать в отделение Пенсионного фонда России по месту жительства. В таком случае пенсия будет приходить непосредственно на банковский счет, и станет возможно снимать деньги в банкомате с помощью социальной карты.

Почта банк

Пенсионерам предлагают следующие услуги:

- карта выдаётся бесплатно, комиссия за обслуживание не списывается;

- бесплатное оформление дисконтной карты сети магазинов Пятёрочка;

- cashback 3% при тратах в организациях, отнесённых к категориям Аптеки, Топливо или Транспорт;

- возможна доставка карты почтой за 100 рублей.

Плата за информирование об операциях по СМС составит 49 рублей ежемесячно. Первые 2 периода услуга бесплатна.

Снимать наличными можно до 100 000 рублей в месяц. При превышении лимита взимается плата в размере 7,9% от суммы (минимум 100 рублей).

Выплаты из ПФР автоматически поступают на Сберегательный счёт. При сумме от 1000 до 50000 рублей клиент получает 4% годовых. При большем остатке – 6%.

Держателям карты банк предлагает особые условия по вкладам и кредитам. Если сумма трат превысит 10 000 рублей в месяц, процентная ставка по Сберегательному счёту автоматически увеличится на 1%.

Как получить социальную карту Сбербанка для пенсионеров

Как указано выше, право на получение обозначенных продуктов имеют все пенсионеры. Это следующие группы населения:

- Пенсионеры по возрасту. При этом трудовой стаж не имеет значения. При достижении пенсионного возраста каждый гражданин становится получателем пенсии;

- Люди, получающие пенсию в связи с наличием инвалидности. На карту зачисляются все денежные средства такой пенсии;

- Получение специальных пенсий также осуществляется на социальную карту. Специальными пенсиями называются выплаты по выслуге лет, которые положены вышедшим в отставку военным, полицейским, прокурорам и так далее.

Таким образом, право на карту возникает у всех категорий пенсионеров, независимо от основания получения пенсионных выплат. Для оформления карты необходимо иметь только паспорт. Ведь нужно заверить принадлежность к российскому гражданству и наличие регистрации. Все указанные сведения содержатся в паспорте гражданина. Понадобится еще пенсионное удостоверение. Больше никаких бумаг не нужно. В сбербанке не потребуют выписки из трудовой книжки, справок из Пенсионного фонда. Вся процедура получения продукта максимально упрощена в целях удобства получателей пенсии.

Важно разобраться в способах получения пенсионной карты. Процедура имеет некоторую специфику

Поэтому, ее следует рассмотреть более детально:

- Самым простым способом станет получение карты в отделении Сбербанка по месту жительства. Достаточно посетить офис и взять талон на получение новой карты. Это подойдет для тех, кто впервые оформляет пенсионную карту. В офисе менеджер примет заявление и через три недели карта будет готова;

- Если нужна замена карты вследствие окончания срока действия или утраты, то следует также обращаться в офис банка. Последовательность действий будет такой же. Следует взять талон и сообщить менеджеру о необходимости замены продукта. Потребуется заполнить стандартный бланк заявления с указанием причины перевыпуска. При этом взамен прежней карты Маэстро пенсионер получит новую карту МИР;

- Если пенсионер является держателем других продуктов банка, у него должен быть личный кабинет. Это удобный сервис, который дает доступ онлайн ко всем действиям. В том числе можно заказать перевыпуск пенсионной карты. То есть, для использования сервиса личного кабинета, пенсионер уже должен быть держателем пластика. После формирования заказа, через две – три недели пенсионеру придет м смс-сообщений с уведомлением о перевыпуске карту. Однако получать ее придется только лично при посещении офиса банка. Не допускается отправления продукта почтой или передача его курьером. Поэтому, пенсионеру все равно придется посещать отделение банка;

- Если нужна новая карта, то воспользоваться личным кабинетом не получится. Нужно только брать документы и идти в офис Сбербанка.

Таким образом для оформления новой карты потребуется только паспорт и пенсионное удостоверение. А для перевыпуска достаточно только личного паспорта. При этом во всех случаях необходимо наносить визит в отделение банка. Выполнить все действия и получить карту онлайн не получится. Это делается для защиты держателей продуктов от мошеннических действий.

ТОП лучших дебетовых карт для пенсионеров с кэшбэком

Карта от банка Открытие

Банк Открытие входит в группу крупнейших финансовых организаций России. Он обладает разветвленной по стране сетью банкоматов, банковских отделений. Предоставляет множество выгодных предложений, как для корпоративных клиентов, так и частных, физических лиц. Пластик предлагает для лиц пенсионного возраста привлекательные условия по кэшбэку (при покупке медикаментов в аптеках), а также небольшую процентную ставку на остаточную сумму счета.

Достоинства:

- Бесплатное обслуживание;

- Кэшбэк 3% при покупке медикаментов в аптеках (до 11% при совершении покупок в отдельных подкатегориях);

- Моментальное оформление;

- Бесплатный выпуск;

- Отсутствие комиссий при снятии денег в банкоматах разных финансовых учреждений;

- До 4% годовых (при остатке на лицевом счете суммы до 50 тыс. рублей);

- Наличие бесплатных СМС – уведомлений.

Недостатки:

«Все включено» от Фора Банк

Пластик от Фора Банк под названием «Все включено» выпускается в таких платежных системах как MasterCard, МИР и Visa. Пенсионерам Фора Банк предлагает воспользоваться ДБ МИР, которая обладает такими преимуществами как высокий уровень кэшбэка (за приобретение покупок у партнеров до 15%, за совершение покупок на АЗС – 2%, при приобретении товаров из специальных категорий – 5%). Максимальный возврат средств за один месяц составляет 10 тысяч рублей. Кроме того этот пластик предусматривает 2,5% начисления годовых на остаточный счет владельца.

Достоинства:

- Хороший кэшбэк;

- Возможность дополнительного подключения кредитных лимитов;

- Отсутствие платы за обслуживание.

Недостатки:

Мудрость от МКБ

Позволяет своим пользователям снимать наличные в банкоматах на территории РФ без дополнительных комиссий. Кроме того, комиссионный сбор не взимается при оплате коммунальных услуг, переводе денежных средств на карты других банков (при условии, что сумма перевода не будет превышать 20 тысяч рублей). Кроме того, достоинством этой ДБ является то, что все транзакции и платежи сопровождаются бесплатными СМС уведомлениями.

При покупке товаров или услуг в определенных категориях, кэшбэк равен 5%. Оценка каждой текущей покупки осуществляется в баллах (1 балл равен 1 рублю). За 30 дней пользователь может накопить до 3 тысяч баллов. При приобретении товаров и услуг у партнеров финансового учреждения, уровень кэшбэка достигает 25%.

Достоинства:

- Все операции можно отслеживать благодаря использованию удобного мобильного приложения, которое устанавливается на смартфон;

- Простота оформления;

- Уровень кэшбэка (в некоторых категориях может достигать 25%).

Недостатки:

Пенсионная карта ПСБ

Пенсионная карта Промсвязьбанка

— доходный процент на остаток: 5% годовых

— обслуживание и обналичивание:

— действительна в течение 4 года

- кэшбек 3% от суммы каждой покупки в аптеках и на АЗС

- лимит: ежемесячно 300 тыс. р., посуточно — 125 тыс. р.

- обналичивание в сторонних банках: 1% от суммы (мин. 299 р.)

- SMS-информирование: 69 р. в месяц

Оформить получение пенсии можно на любую дебетовую карту Промсвязьбанка:

| Карта | Годовое обслуживание, руб. | Кэшбек | Суточный лимит выдачи наличных без комиссии, руб. | Онлайн-заявка |

| Твой Кэшбэк | 1 788 | до 5% | 150 000 | Оформить |

| Карта мира без границ | 1 990 | до 1,5% | 300 000 | Оформить |