Предложение банка

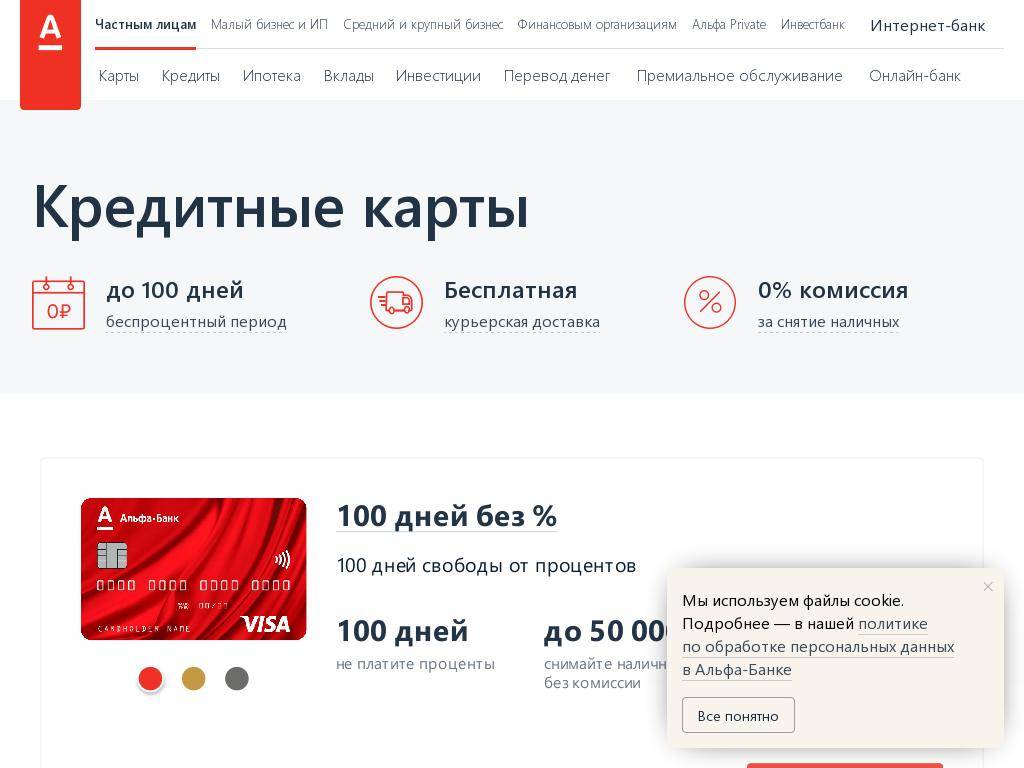

Рефинансированием называется перевод ссудной задолженности из одного банка в другой. Это целевой кредит, который выдается на погашение конкретных долгов. Основное преимущество перекредитования – такие программы обычно содержат гораздо более выгодные условия оплаты, чем потребительские займы. К примеру, вы можете получить ссуду в одном банке, а потом перевести ее в другой под гораздо более низкую ставку. Если рефинансируется задолженность на крупную сумму, можно сэкономить десятки тысяч рублей на выплате процентов. Условия перевода кредита в Альфа-Банк.

- Разрешается погасить до 5 сторонних займов. Можно переоформить под низкую ставку собственный кредит Альфа-Банка, но одновременно с ним должны быть рефинансированы и ссуды других банков.

- Процентная ставка от 10,99% до 17,99%, что ниже чем обычное значение по потребительским займам. Процент устанавливается индивидуально для каждого клиента по итогам проверки кредитной анкеты.

- Размер займа от 50 тысяч до 1,5 млн. рублей. При желании можно получить сумму сверх необходимой для оплаты долгов. Для этого у клиента должна быть достаточная платежеспособность.

- Срок оплаты задолженности – от 2 до 5 лет.

- Нет дополнительных комиссий и платежей. Страхование жизни оформляется исключительно по желанию клиента.

- Оплата происходит ежемесячно одинаковыми платежами согласно графику.

Необходимо вовремя оплачивать новый кредит, иначе банк применит штрафные санкции в размере 0,1% от суммы просрочки за каждый день. Кроме этого, будет испорчена банковская история человека. Это приведет к тому, что получить новый кредит заемщику будет достаточно сложно.

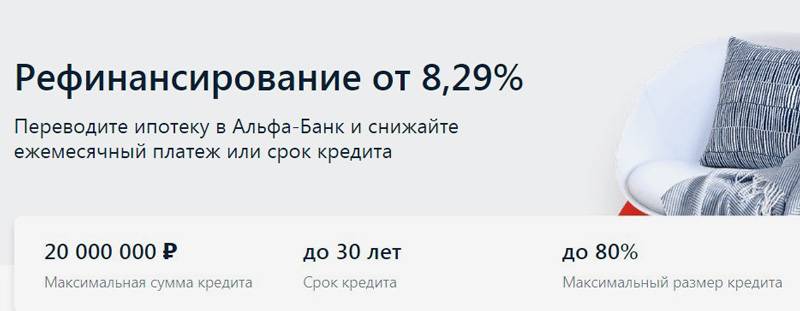

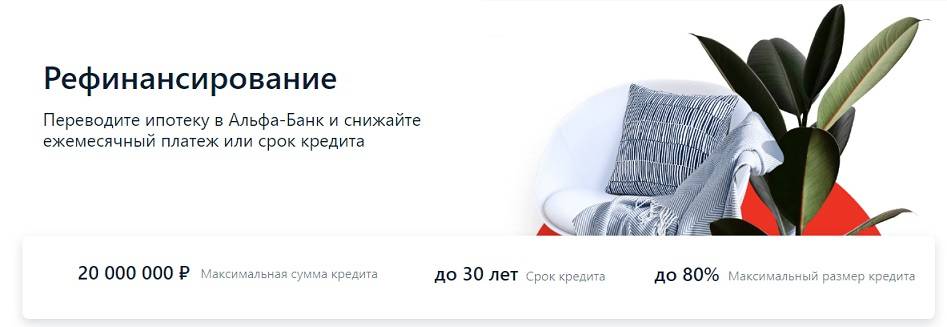

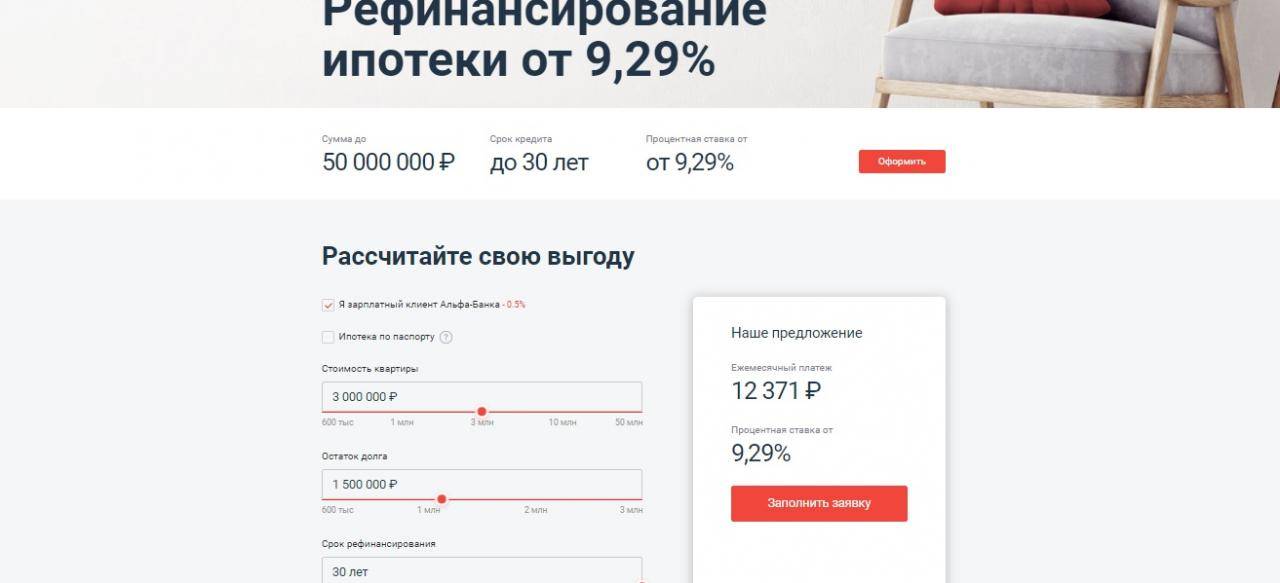

В Альфа-Банке есть возможность рефинансировать не только потребительскую ссуду, но и жилищную. Условия займа в этом случае будут существенно отличаться. Возможная сумма кредита на рефинансирование ипотеки от 600 тысяч до 50 млн. рублей, срок выплаты от 3 до 30 лет. Ставка начинается от 9,69% и рассчитывается индивидуально.

Кредитная заявка на рефинансирование жилищного займа рассматривается в течение 1-3 дней. В зависимости от параметров ссуды банк может потребовать предоставить залог или поручительство. Если вы закладываете недвижимость, необходимо ежегодно оформлять на нее страховку от риска утраты или серьезного повреждения.

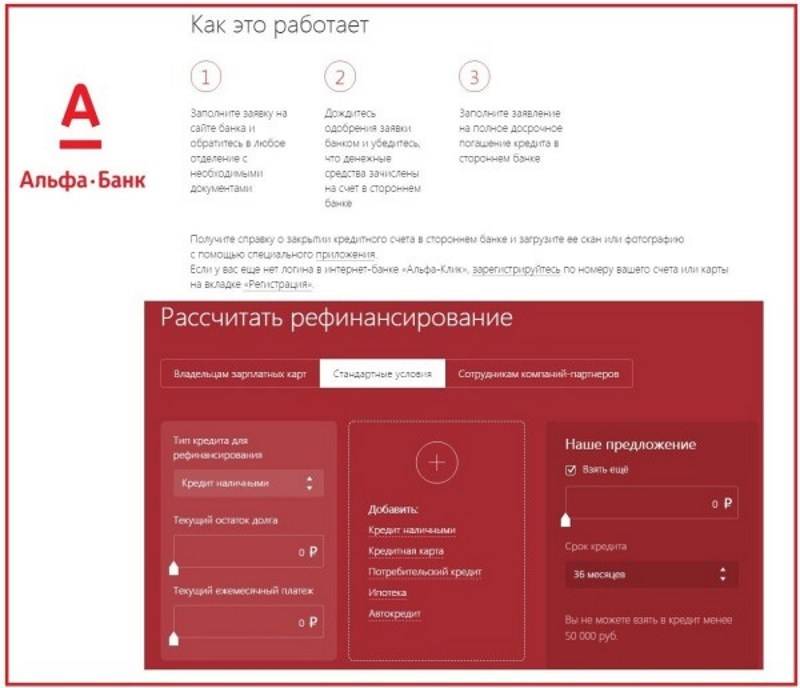

Порядок рефинансирования

Процесс рефинансирования предусматривает проведение нескольких последовательных действий. В первую очередь клиент должен определить, какие из существующих кредитов ему выгодно закрыть при помощи перекредитования. При этом в расчет принимается не только размер новой ставки, но и срок кредитования, то есть требуется выявить размер переплаты. При наличии финансовой выгоды от действий, можно обращаться в банк.

После того, как стороны заключают кредитный договор, Альфа Банк производит перечисление денежных средств на счета других банков-кредиторов для погашения существующих у заемщика займов. Клиент в свою очередь должен посетить эти банки лично, где подать заявление на досрочное погашение.

После закрытия кредитов потребуется также получить справки, подтверждающие отсутствие задолженности перед кредитной организацией. Они предоставляются в Альфа Банк для подтверждения исполнения условий рефинансирования. Подать справки можно и без личного посещения банка, воспользовавшись приложением, в которое загружаются сканированные копии справок.

Что такое рефинансирование

Рефинансирование называется вид кредита, при котором получаемые заемщиком денежные средства направляются на погашение уже существующих у него долговых обязательств. Использование данного инструмента позволяет не только повысить удобство обслуживания долга, но и снизить долговую нагрузку. Основным результатом применения рефинансирования выступает:

- Уменьшение используемой процентной ставки;

- Увеличение срока возврата средств;

- Сокращение размера ежемесячных выплат.

С использованием указанного механизма в Альфа Банке можно объединить несколько кредитных продуктов, включая долги по кредитным карточкам или ипотеке.

Как взять кредит на открытие бизнеса по франшизе?

Не у каждого предпринимателя имеется достаточная денежная сумма на оплату роялти и прочие расходы, связанные с арендой помещения для будущей франшизы, покупкой необходимо оборудования, сырья или товаров. В таком случае, разумнее оформить кредит. Перед проведением данной процедуры необходимо обговорить все детали сотрудничества с франчайзером, утвердить бизнес план и подписать официальный договор.

Выбор банка — еще одна задача, стоящая перед франчайзи. Следующим шагом становится сбор и подача документов. Личное собеседование с сотрудником банка поможет в подборе подходящих условий. В случае предварительного одобрения, банк подписывает с клиентом специальный договор. На этом этапе закачивается процесс сбора документов, вносится первоначальный залог.

Перечень документов для оформления кредита на франшизу (для юридических лиц):

- паспорт представителя компании, а также документ, подтверждающий его назначение на должность;

- выписка из ЕГРН;

- свидетельство о государственной регистрации;

- выписки с расчетных счетов;

- паспорта и свидетельства о доходах от поручителей;

- документы на залоговое имущество;

- финансовая и налоговая отчетность за тот период, который установил сам банк (обычно, от 3 месяцев до года);

- лицензия на ведение деятельности.

Список документов на кредит для франшизы (для ИП):

- паспорт РФ;

- ИНН, СНИЛС и военный билет (по требованию банка);

- справка о доходах по форме 2-НДФЛ;

- финансовая/налоговая отчетность;

- свидетельство о государственной регистрации, выписка из ЕГРИП ;

- дополнительные документы (бизнес план, письмо от франчайзера, расчет затрат на открытие проекта).

Условия в Сбербанке

На данный момент, бизнесмен имеет возможность получить кредит на франшизу в Сбербанке. До 2015 года банк предоставлял специальную программу «Бизнес-Старт», которая на данный момент прекратила свое существование. Сегодня представители Сбербанка рекомендуют предпринимателям брать не целевой кредит на открытие франшизы. Доступный лимит по такому предложению — от 100 000 рублей до 3 млн. рублей. Максимальный срок кредитования составляет 2-3 года.

Условия для получения кредита на открытие франшизы в Сбербанке:

- наличия гражданства РФ;

- положительная кредитная история, отсутствие просрочек и открытых задолженностей;

- зарегистрированная предпринимательская деятельность (обязательно внесение записи в реестр ЕГРЮЛ или ЕГРИП);

- наличие дополнительного источника заработка, либо готовность предоставить существенный залог;

профессиональное ведение бизнеса (не менее полугода).

Требования к заемщикам и список необходимых документов

Альфа-Банк достаточно требователен к своим клиентам. Прежде всего непосредственно физическое лицо должно соответствовать таким требованиям:

- Обязательно гражданин РФ в возрасте от 21 года.

- Место постоянной регистрации или работы должно быть в населенном пункте с отделением Альфа-Банк или в непосредственной близости от места его размещения. При этом получить средства для рефинансирования кредитов в банках можно и в городе фактического проживания.

- Обязательно наличие мобильного и стационарного (лучше рабочего) телефонов.

- Минимальный ежемесячный доход заемщика — 10 000 ₽.

- Непрерывный трудовой стаж не менее 3 месяцев.

Для получения кредита в Альфа-Банке придется подготовить простой и минимальный пакет документов, состоящий из:

- Паспорт гражданина РФ.

- Дополнительный документ для рефинансирования на выбор: заграничный паспорт, водительское удостоверение, свидетельство о постановке на учет в налоговом органе (ИНН), страховое свидетельство Пенсионного фонда Российской Федерации, полис или карта обязательного медицинского страхования, именная дебетовая или кредитная карта любого другого банка.

Как видим из перечня документов — подтверждение дохода путем предоставления справки не требуется и это является большим плюсом, а также гарантирует получение одобрения заявки. Для физических лиц, получающих заработную плату в Альфа-Банке, список необходимых для оформления рефинансирования документов может быть уменьшен.

Порядок оформления услуги по рефинансированию

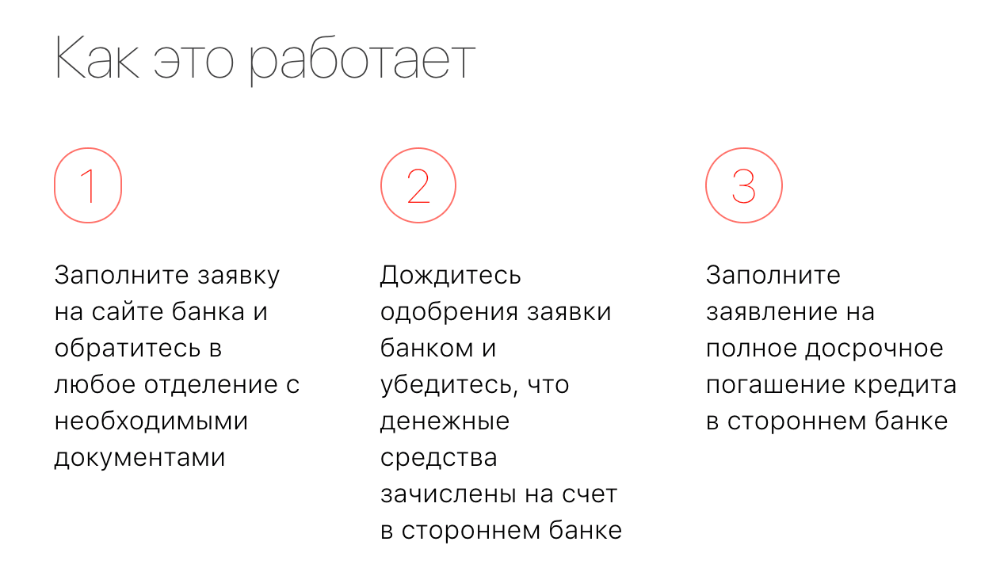

Для оформления рефинансирования необходимо подать заявку на официальном сайте Альфа-Банка. Получив приглашение необходимо со всеми собранными документами посетить ближайшее отделение и уже непосредственно при личной встрече подать заявление на получение кредита для погашения задолженностей в других банках. Сотрудник офиса примет у вас документацию, на обработку которой потребуется от 1 до 5 дней. Зарплатным клиентам можно заказать выезд специалиста на дом.

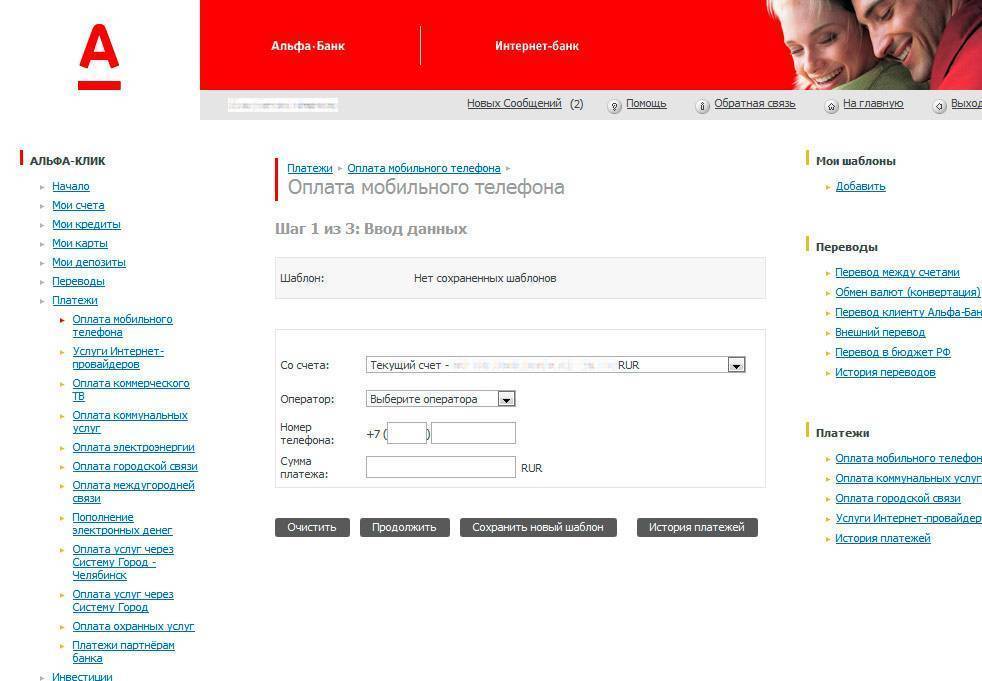

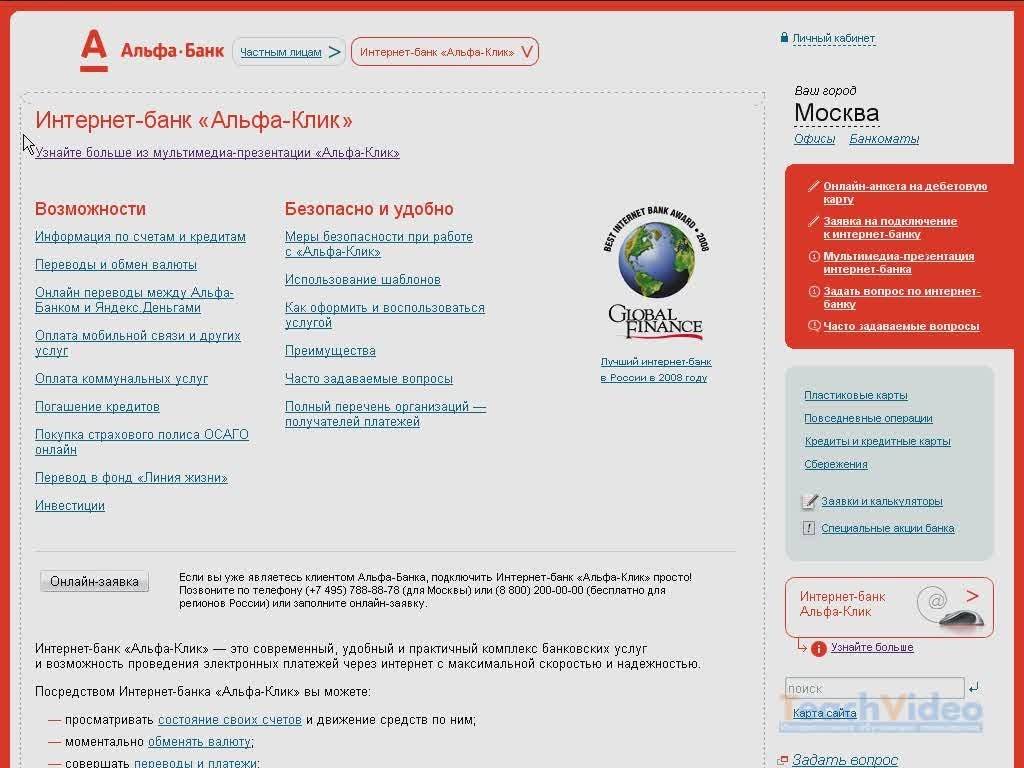

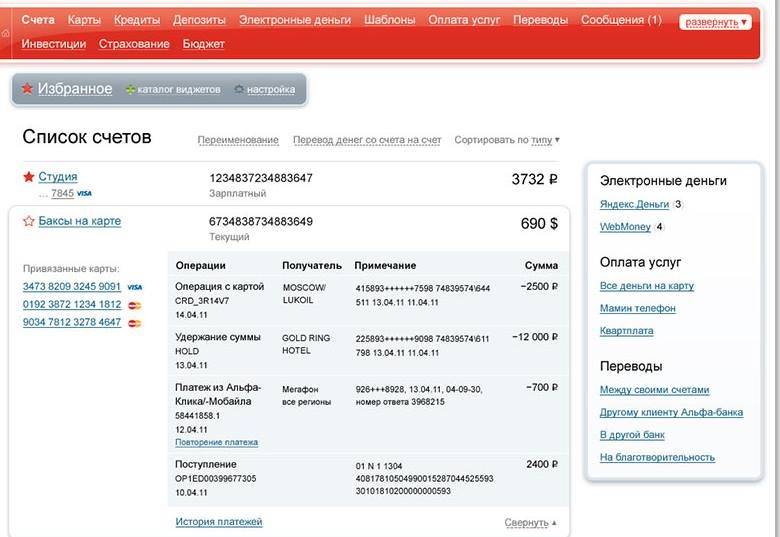

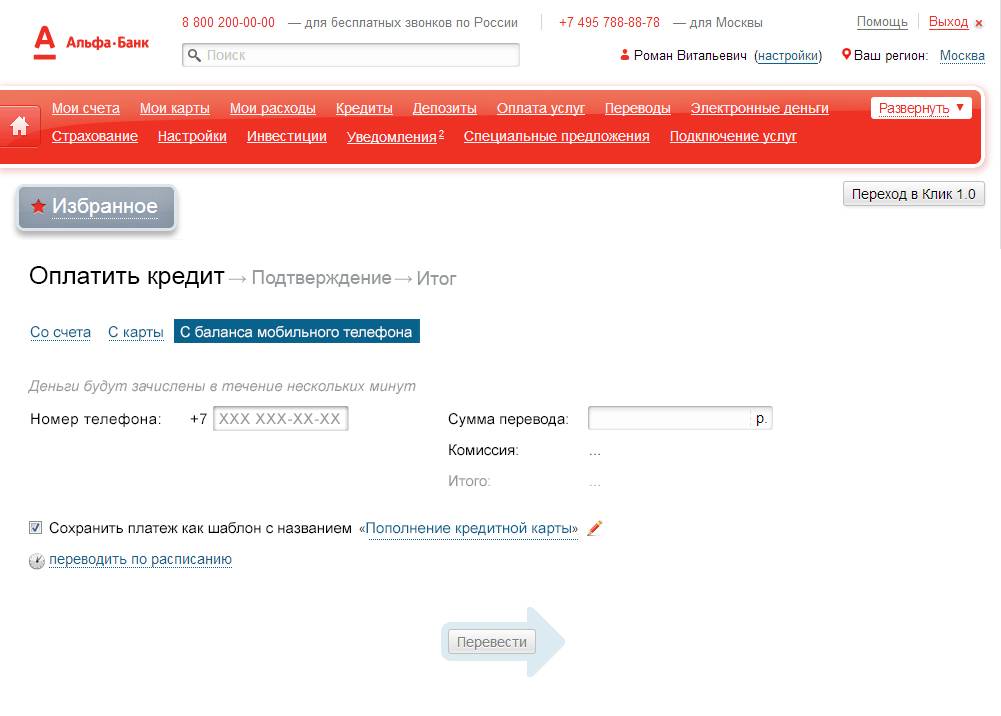

При условии положительного решения необходимо дождаться перевода средств на счета в других банках. Посетите отделение сторонних кредитных организаций, напишите заявление на досрочное погашение (возможно заявление необходимо писать предварительно) и получите справку о погашении кредита. Скан копию или фотографию этой справки необходимо загрузить через интернет банк Альфа-Клик для подтверждения выполнения всех условий рефинансирования.

Погашение нового кредита происходит равными (аннуитетными) платежами. В случае несвоевременного внесения денег начисляется штраф в размере 0,1% от суммы возникшей задолженности за каждый день просрочки до момента ее устранения.

Анализирую отзывы клиентов Альфа-Банка как по рефинансированию, так и по обычным кредитным продуктам, можем сказать, что они достаточно положительные. Конечно, есть много людей качеством обслуживания, навязываем страховки, техническими сбоями и другими проблемами, но на фоне ближайших конкурентов выглядит это все достаточно неплохо. Много положительных отзывов. довольных работой и условиями предложениями банка. Стоит отметить только то, что почти никому из отписавшихся не было предложена минимальная процентная ставка 11,99%. Большинству людей предлагают рефинансировать задолженности под 14-15% годовых. Но, возможно, получивший выгодную ставку просто не отписываются и весьма довольны положением дел.

Отзыв клиента о работе Альфа-Банка

Выгодные предложения других банков

Среди предложений ближайших конкурентов можно выделить:

- Среди крупных и надежных банков, таких же как Альфа-Банк, можно порекомендовать ВТБ, который предлагает перекредитовать кредиты по минимальной ставке 7,5% годовых, но с особыми условиями. Если вам требуется меньшее количество денежных средств, то Сбербанк готовых их дать так же по фиксированной ставке 11,4%.

- Минимальные требования к физическим лицам, удобное оформления и выгодные требования предлагают Росбанк и Тинькофф.

- Одну из самых маленьких процентную ставку 7,99% можно получить в Райффайзенбанке, но при условии страхования жизни и здоровья.

Предложение Альфа-Банка по рефинансированию достаточно привлекательное. Если вы являетесь давним клиентом банка, брали и погашали в нем кредиты или являетесь зарплатным клиентом, то у вас есть все шансы получить процентную ставку по условиям кредитования близкую к минимальным 9,9% с минимальным пакетом документов. Для всех остальных также стоит попробовать воспользоваться данным продуктом.

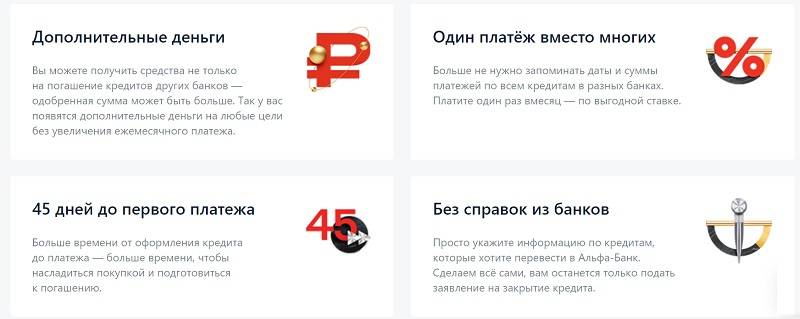

В чем плюсы программы для заёмщика?

В первую очередь это шанс снизить кредитную нагрузку на бюджет семьи заёмщика, ведь ставка по рефинансированию сравнительно низкая.

Суть простая: Альфа-Банк гасит ранее оформленный человеком в другой организации кредит, затем выдавая заёмщику новый, на более подходящих условиях. Путём таких манипуляций можно уменьшить сумму ежемесячного платежа, продлить срок кредитования или взять займ под более низкую ставку.

После оформления рефинансирования можно не только избавиться от невыгодных кредитов, но и подать заявку на получение большей суммы, которую затем использовать для своих целей. Банк не будет контролировать, куда именно вы станете расходовать эти средства.

Альфа-Банк – надёжная организация, которая дорожит своей репутацией, а также ежегодно входит в ТОП-10 самых значимых для страны финансовых организаций (сведения Центробанка). Так что обращаясь сюда за рефинансированием, клиент может рассчитывать на гарантированное выполнение банком всех своих обязательств.

Простыми словами вы не должны переживать по поводу подводных камней в виде штрафов, скрытых процентов или комиссий, о которых умалчивают банковские работники.

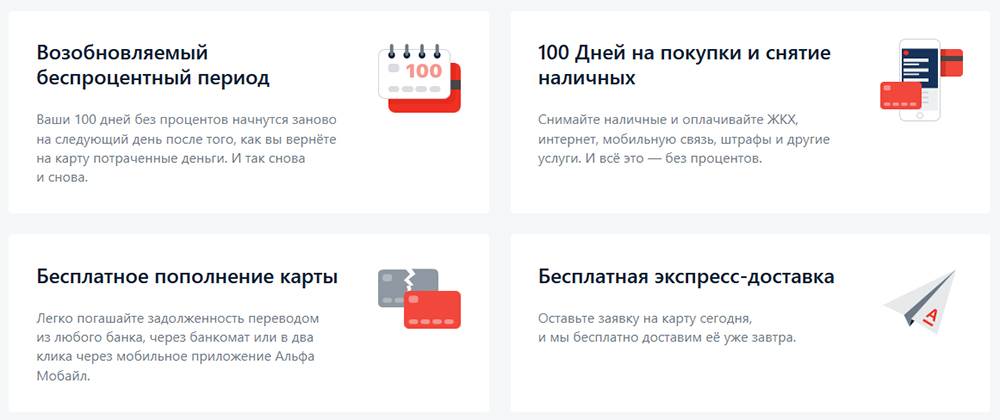

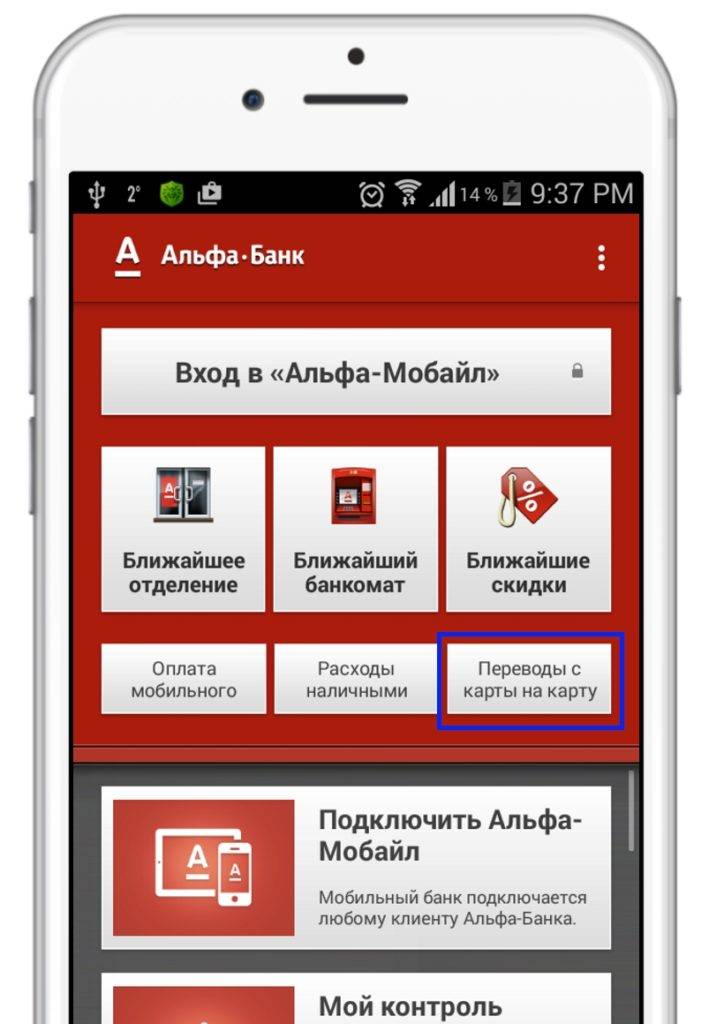

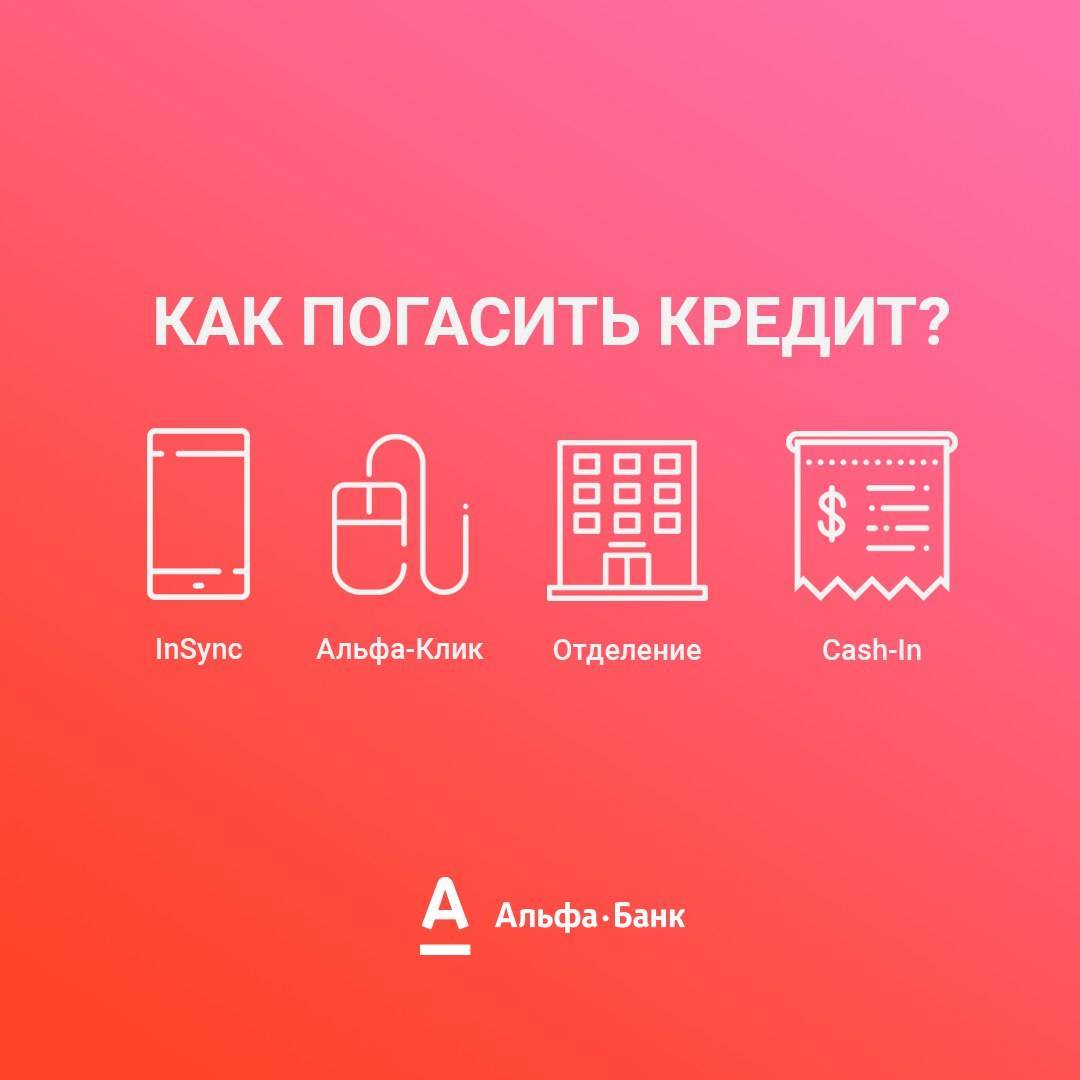

Следующий положительный момент: удобное обслуживание кредита. Вы обращаетесь в организацию с большой филиальной сетью, с наличием мобильного банка для смартфонов и большим числом терминалов самообслуживания. Рефинансируемый кредит можно погашать разными путями на выбор клиента:

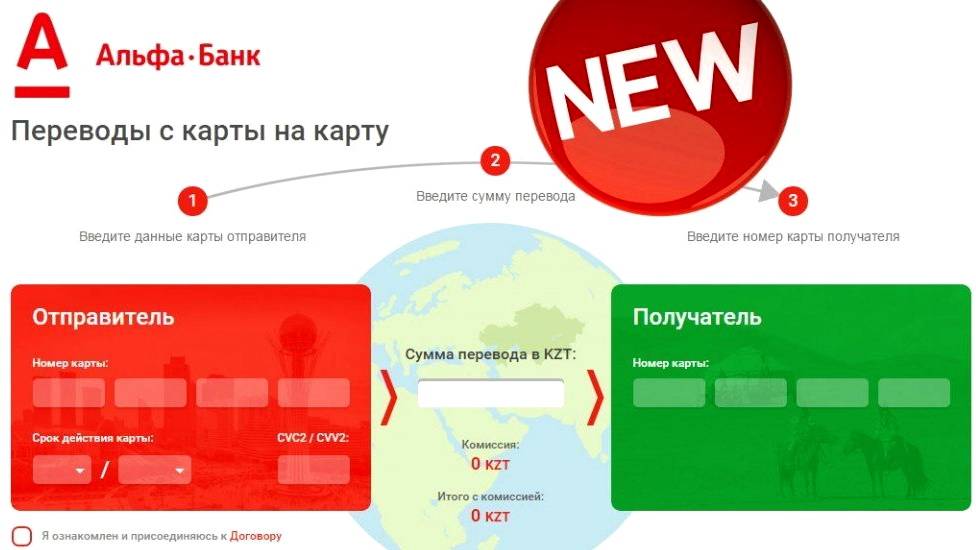

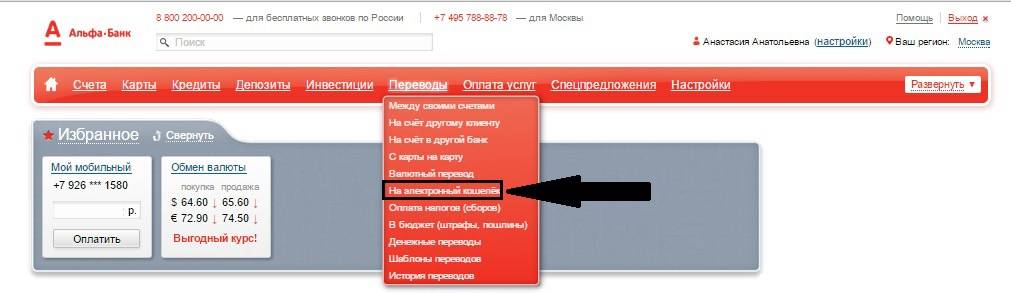

- Через Альфа-клик или мобильный банк;

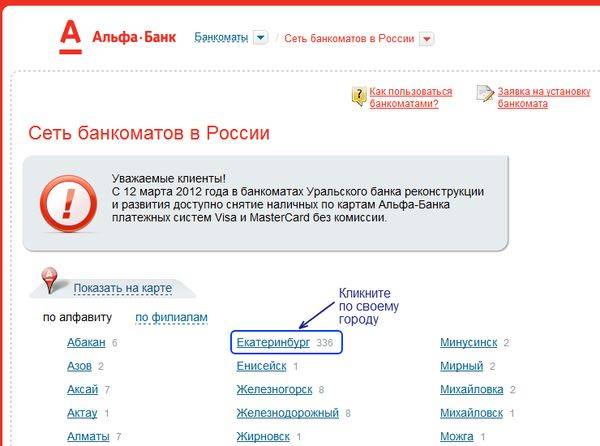

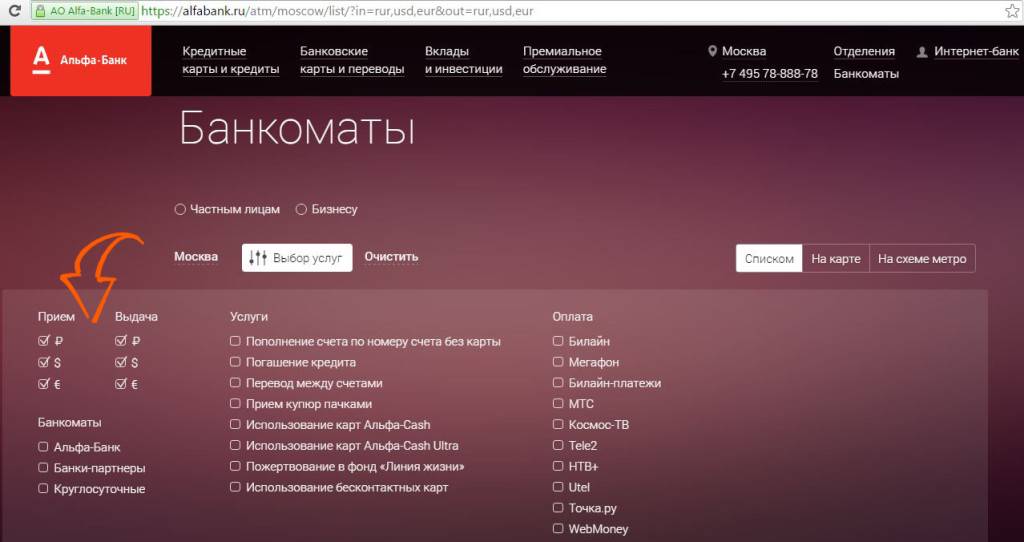

- В банкоматах сети или в его отделениях;

- В терминалах или банкоматах партнёров – МКБ и Уральского банка реконструкции и развития;

Написав заявление в бухгалтерии по месту работы. Плата будет списываться автоматически в день, оговорённый кредитным договором. Минимум головной боли!

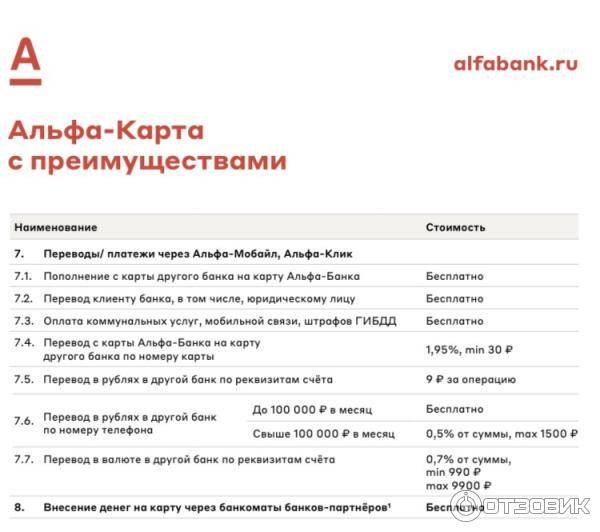

Все документы, в которых подробно расписаны тарифы для разных категорий клиентов, можно найти на сайте банка и скачать, чтобы ознакомиться с ними ещё до подачи заявления.

Прочтите также: ВТБ24 рефинансирование кредитов физических лиц: условия в 2018 году

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

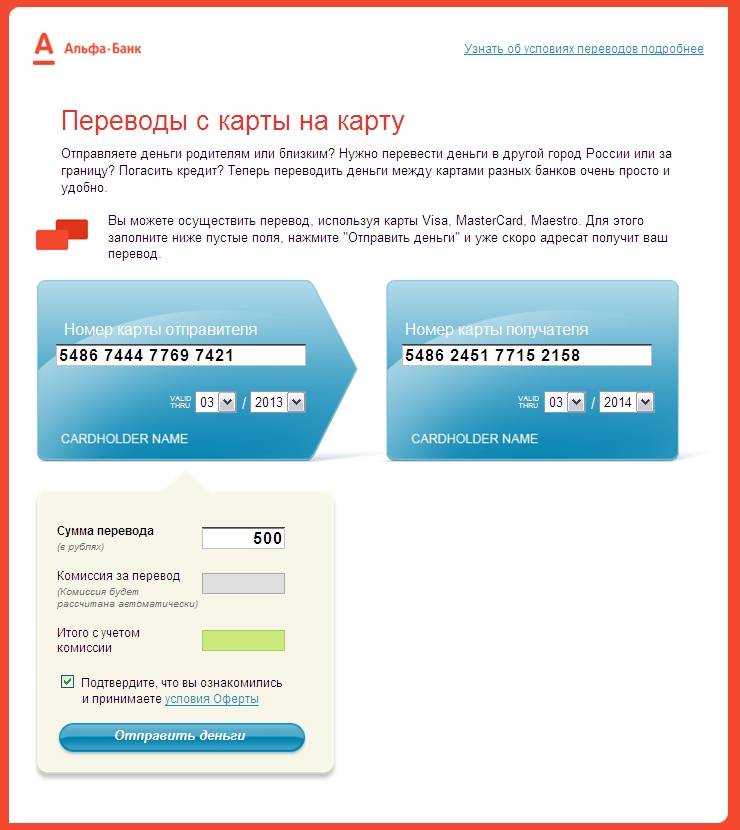

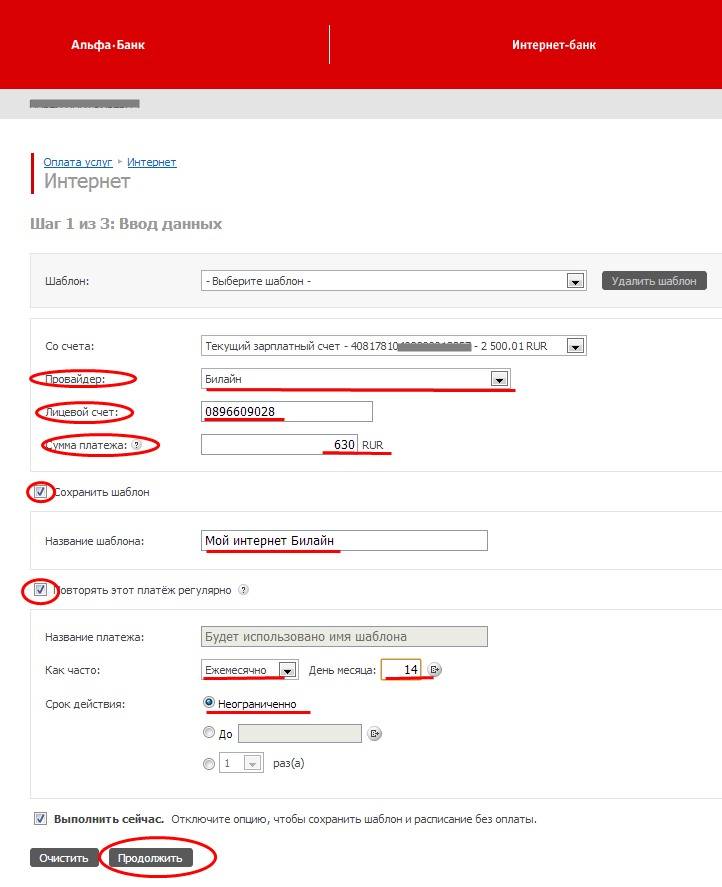

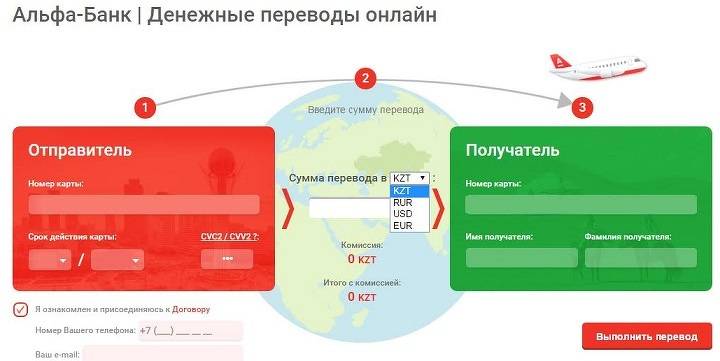

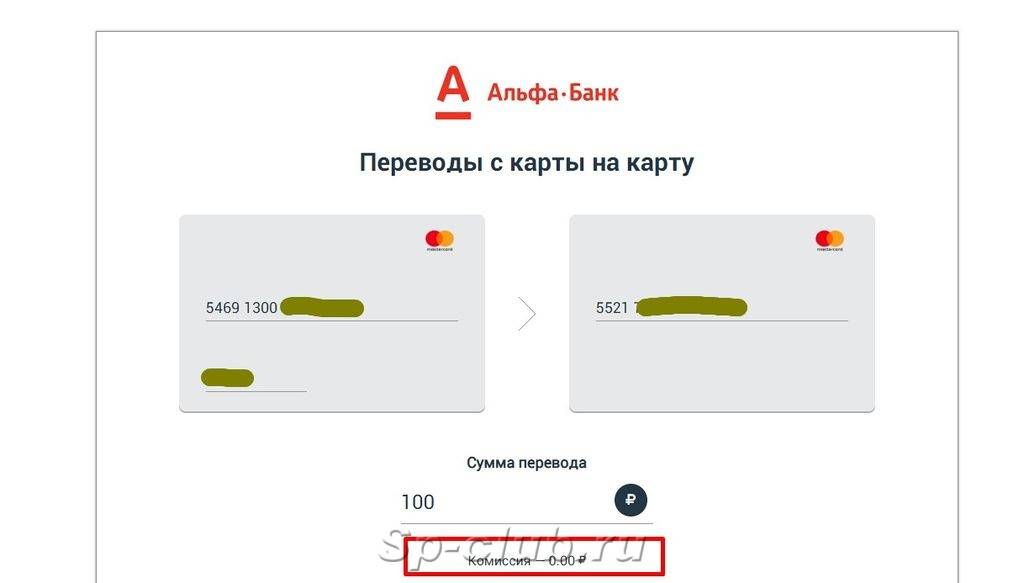

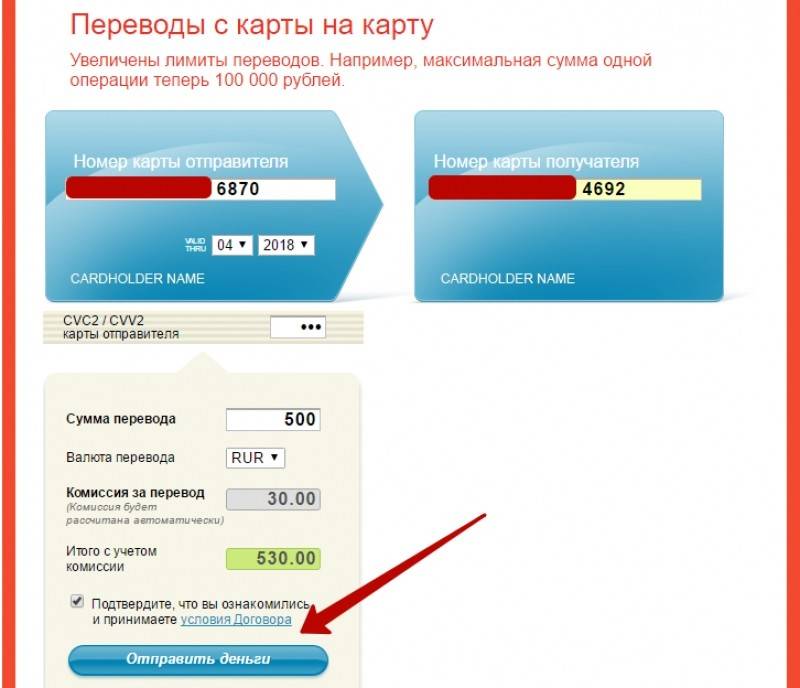

Данные для платежа

Чтобы оплатить кредит онлайн банковской картой, потребуется ввести идентификационные данные, например, номер расчетного счета. Он указан в кредитном договоре, который клиент подписывал при получении займа, или в памятке. Если требуется внести обязательный взнос по кредитной карте, нужно лишь ввести данные, указанные на ней.

Для удобства клиентов Альфа-Банк предоставляет услугу автосписания средств. Денежные средства каждый месяц в одну и ту же дату поступают на расчетный счет для погашения кредита. Длительное платежное поручение можно привязать к личной дебетовой карте или к той, на которую клиент получает зарплату. В этом случае нет нужды каждый месяц беспокоиться о переводе денег и вносить реквизиты для оплаты. Банк сам спишет средства в нужном объеме.

Способы Погашения Кредита в «Альфа Банке» — Условия и Проценты

Заемщик вправе выбрать наиболее удобный материал из следующих вариантов:

Заемщик вправе выбрать наиболее удобный материал из следующих вариантов:

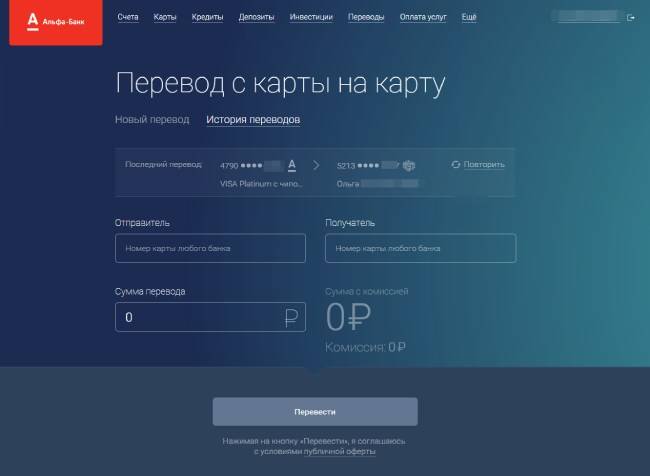

- через смартфон, предварительно установив на него мобильное приложение «Альфа-Мобайл»;

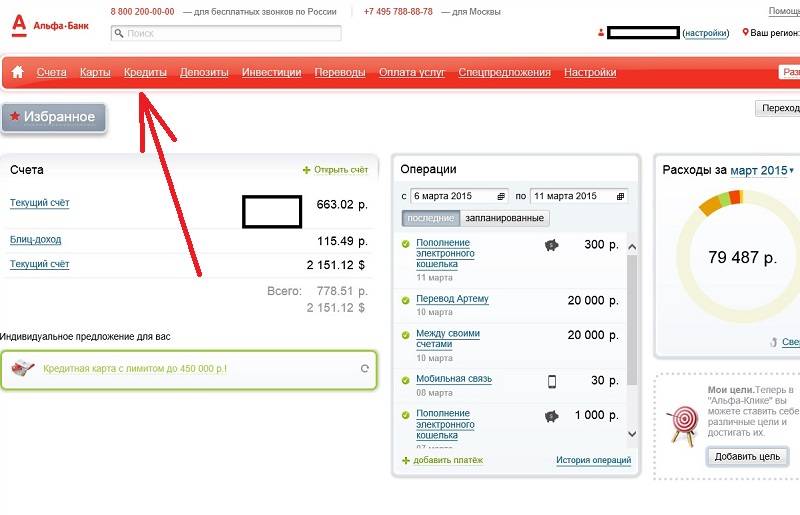

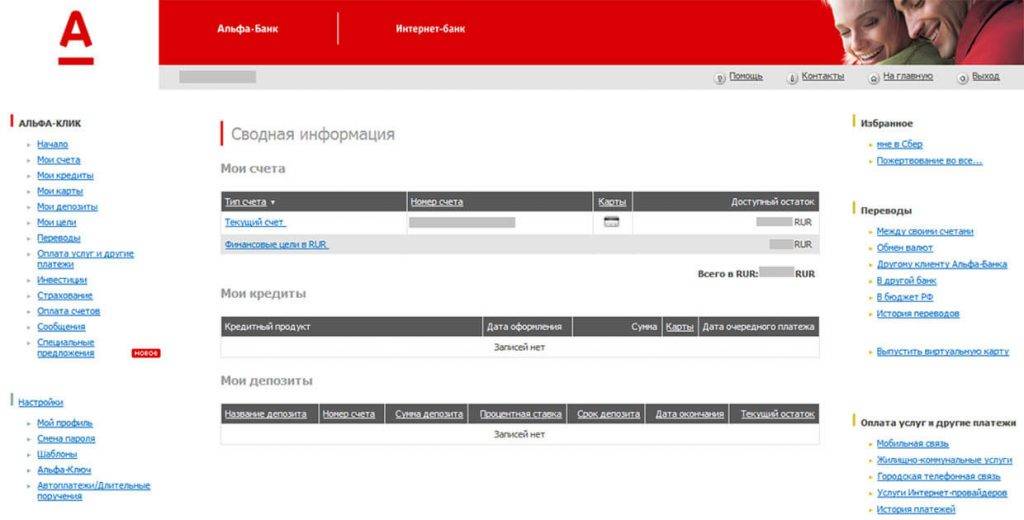

- из личного кабинета интернет-банка «Альфа-Клик»;

- через банкоматы и терминалы;

- в офисах и отделениях партнерской сети.

Если заемщик захочет досрочно вернуть деньги, он сможет сделать это дистанционно через «Альфа-Мобайл» или по телефону с помощью «Альфа-Консультант» с мгновенным зачислением средств.

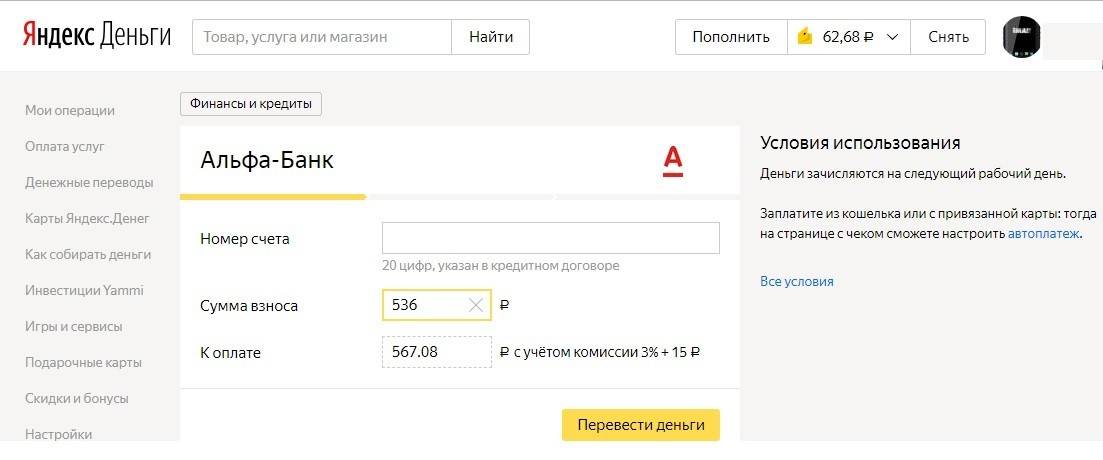

Деньги можно вносить с помощью платежной карты или путем введения номера счета (состоящим из 20 цифр).

- QIWI-терминалы. По номеру счета или карты с комиссией 1,6% от суммы, но не менее 100 рублей. Деньги зачисляют мгновенно.

- Евросеть. Предоставляют паспорт и номер кредитного счета для оплаты. Комиссия составит 1% от перечисления, но не менее 50 рублей. Обработка платежа – в течение 2 дней.

- Киберплат. Через терминалы с мгновенной оплатой по номеру счета с 2%-ной комиссией. Минимальный сбор составляет 20 рублей за каждый платеж.

- Европлат. С помощью устройств самообслуживания с комиссией от 50 рублей или 1,0% от суммы. Платеж приходит моментально.

- Салоны Билайн, Мегафон, Связной или платежный сервис «Золотая корона» с комиссией от 50 рублей или 1% от суммы, с зачислением в течение 2 дней.

- Магазины Эльдорадо. С перечислением по 20-значному номеру счета с комиссией 50 рублей или 1% от суммы. Для оплаты понадобится паспорт.

- Почтовые отделения. Платежи через Почта России идут в течение 5 дней, с комиссией 2%. Помимо паспорта сотрудникам отделения понадобится заполненный бланк квитанции.

«Альфа Банк» — Вопросы и Ответы по Кредиту Наличными

- При подготовке к подписанию договора изучают показатель полной стоимости кредита (или «ПСК»), а также особенности аннуитетных расчетов.

- Пи заключении договора возникают сомнения в обоснованности подключения страховых услуг и последствиях отказа в займе.

- Порядок выдачи и погашения по программам с выдачей наличных.

- Оценке шансов на одобрение при отказе от страховки, наличии других непогашенных кредитов, получении заработанных средств на карточку «Альфа банка».

«Альфа Банк» — Список Документов и Договор по Кредиту

- Депозитные программы.

- Кредитные продукты.

- Комплексное обслуживание.

- Тарифы на вспомогательные услуги.

- Описание внутренних правил и инструкций кредитного учреждения.

Скачав необходимую информацию, клиент избавлен от необходимости долго проверять каждый пункт соглашения. Все сведения и непонятные термины разъясняют, скачав стандартный бланк договора на те или иные услуги банка.

Как оформить рефинансирование кредита в Альфа-банке

Чтобы рефинансировать долговое обязательство в Альфа банке, физическому лицу нужно обратиться в банк-кредитор. Первоначальная финансовая организация выдает клиенту письменный документ с ответом, который предоставляется в Альфа банк вместе с заполненной анкетой.

Если банк отвечает на заявку положительно, между ним и клиентом составляется кредитный договор. Денежные средства, выделенные финансовой организацией по программе рефинансирования, перечисляются первому банку (или нескольким банкам). Теперь заемщик должен погашать кредит в Альфа банке. Ежемесячные выплаты осуществляются согласно графику платежей и процентной ставки. От клиента требуется своевременное внесение означенных сумм.

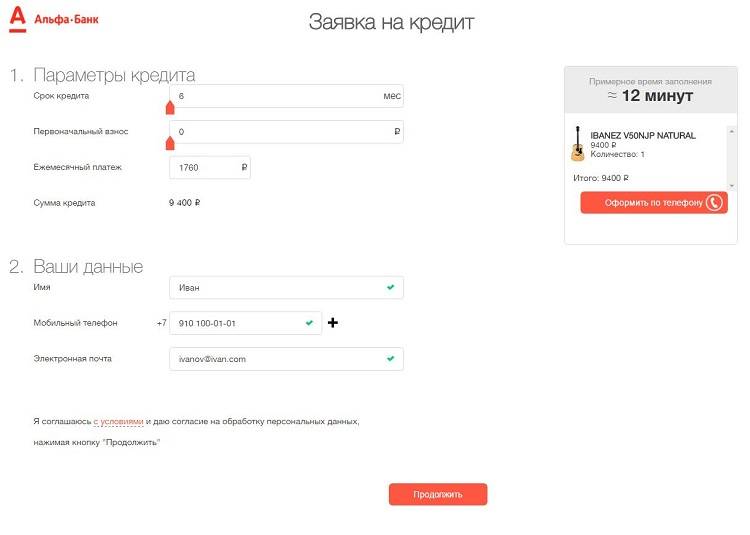

Оформление рефинансирования возможно при личном посещении отделения банка или в онлайн режиме. При втором варианте соискатель заполняет форму заявления, имеющуюся на официальном сайте банка. Данная процедура ускоренная, поскольку клиент не тратит времени на посещение банковского отделения и не ожидает в очередях.

Рефинансирование своих же клиентов

Альфабанк рефинансирует свои кредиты, в результате чего клиент получает отсрочку на погашение и снижение суммы ежемесячной выплаты. Рефинансированию подлежат кредиты ипотечные, потребительские, карточные и автокредиты. Если у заемщика ухудшилась финансовая ситуация и он не может стабильно вносить заявленную банком ежемесячную плату, он должен, не дожидаясь просрочек и порчи кредитной истории, обратиться к сотрудникам банка с заявлением на перекредитование своего же займа. Банку намного выгоднее выдать клиенту новый кредит на более щадящих условиях, чем не получать регулярные платежи и затевать с должником судебные тяжбы.

Для клиентов банка доступны «кредитные каникулы» (своеобразная форма отсрочки платежа), во время которых человек может наладить свое финансовое положение и вернуться к графику стабильных выплат, но это уже не в рамках рефинансирования, а в рамках реструктуризации кредита.

Рефинансирование кредитов других банков

Альфабанк активно сотрудничает с физическими лицами, попавшими в зависимость от долговых обязательств, оформленных в другом банке. Для таких людей существуют специальные программы рефинансирования:

кредит наличными;

консолидация нескольких займов или перекредитование одного займа другого банка со снижением процентной ставки;

потребительский кредит;

ипотека.

Для участия в программе рефинансирования соискателю необходимо, помимо основных, предоставить банку дополнительные документы:

договор с банком-кредитором;

отказ банка-кредитора от рефинансирования долга заемщика;

выписку по остатку с указанием процентной ставки.

В течение нескольких дней сотрудники Альфа банка рассматривают обращение претендента и выносят решение. Если оно положительное, составляется новый договор, в котором указывается процентная ставка и срок кредитования. Альфа банк гасит кредит должника в первом банке, клиент же обязан предоставить документ о закрытии долга и расторжении кредитного договора.

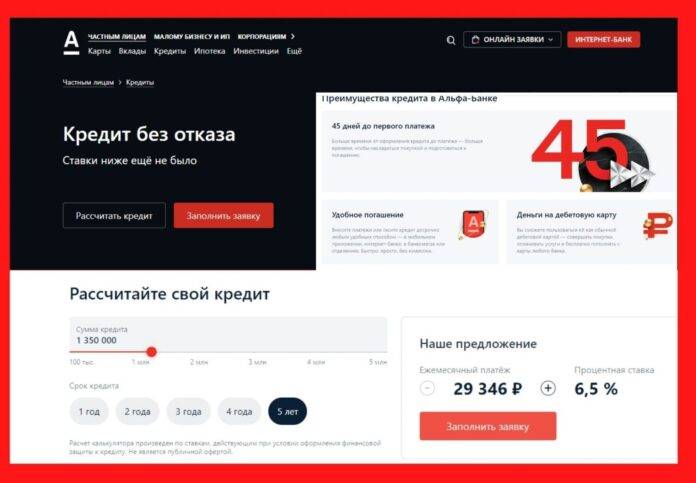

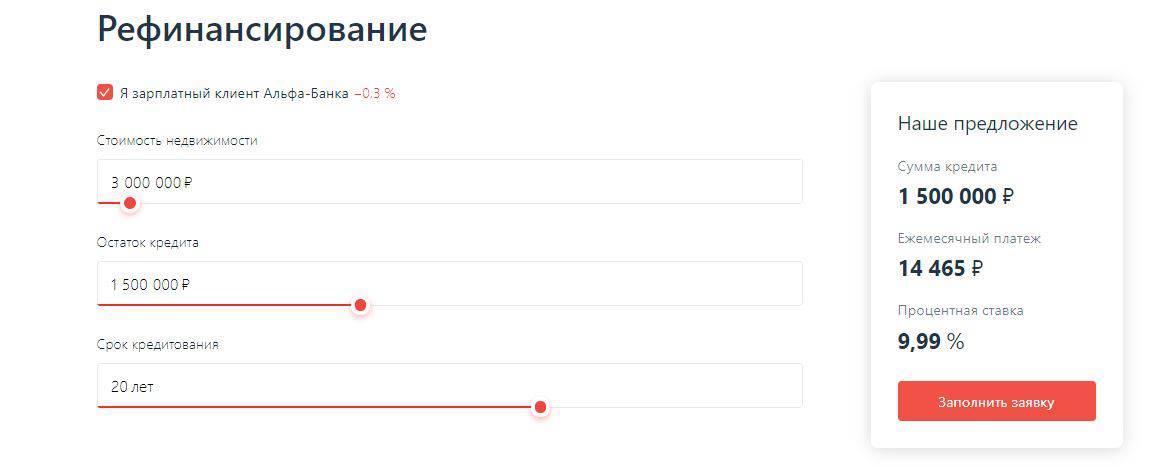

Рассчитать кредит

Прежде чем подать заявку на рефинансирование, потенциальный клиент может рассчитать свои выгоды в режиме онлайн. Рассчитать рефинансирование кредита в специальной встроенной на сайте программе сможет любой пользователь, для этого ему необходимо ввести в соответствующие поля следующую информацию:

тип кредита, для которого подается заявка на рефинансирование (наличные, ипотека, автокредит, кредитная карта, потребительский кредит);

текущий остаток;

сумма ежемесячного платежа;

срок, на который претендент планирует рефинансировать кредит.

Программа тут же выводит информацию о ежемесячном платеже по новому кредиту, процентную ставку, выгоду, которую клиент получает в месяц и в год. Тут же клиент может оформить перекредитование, для чего существует онлайн заявка.

Все сведения носят информационный характер, но обычно они достаточно приближены к действительности.

Виды кредитных программ: условия и процентные ставки

Банк выдает займы под залог недвижимости, на покупку автомобиля, нецелевые ссуды. Для объединения кредитов, полученных в других банках, можно пользоваться программами рефинансирования.

Кредит под залог жилья

При предоставлении клиентом имущества в качестве обеспечения по кредиту банк предлагает такие условия:

- сумму займа, равную оценочной стоимости недвижимости (не менее 600 тыс., не более 5 млн руб.);

- период погашения долга – до 30 лет;

- процентную ставку 13,2% годовых для зарплатных клиентов, 13,55% – для прочих заемщиков.

Банк выдает займы на любые цели под залог жилья.

Передаваемая в залог недвижимость должна:

- иметь показатель износа не более 60%;

- не подлежать сносу или реконструкции;

- быть оборудованной системами электро- и водоснабжения, канализации, отопления;

- иметь исправные сантехнические приборы, окна и двери;

- не быть признанной ветхим жильем;

- иметь кирпичный, каменный или железобетонный фундамент;

- не являться частным домом.

Заем наличными

По этой программе банк выдает до 5 млн руб., которые можно выплачивать в течение 5 лет.

Процентная ставка зависит от кредитного лимита и статуса клиента:

- При оформлении займа в размере 250 тыс. руб. устанавливается переплата в 15-23% годовых. Для держателей зарплатных карт предусмотрены ставки от 12,9 до 21,9%.

- При получении до 700 тыс. руб. минимальная ставка равна 10,9%. Стандартное значение – 14,9%.

- Переплата в 11-19% годовых устанавливается при оформлении кредита на сумму до 5 млн руб. Минимальная ставка для зарплатных клиентов равна 9,9%, максимальная – 17,9%.

Кредит наличными на автомобиль

Заем выдается на покупку новой или подержанной машины.

Кредит наличными предоставляется на покупку автомобиля.

Программа имеет такие параметры:

- кредитный лимит – до 3 млн в российской валюте;

- первоначальный взнос – от 15%;

- процентные ставки – от 13,9 до 24,9%;

- страхование – обязательно каско, ОСАГО;

- обеспечение кредита – передача покупаемого автомобиля в залог.

Рефинансирование

Программа подойдет клиентам, ранее оформлявшим займы с большой переплатой.

Рефинансировать задолженность можно на таких условиях:

- ставка снижается до 9,9%;

- кредит выплачивается в течение 7 лет;

- лимит составляет 3 млн (в рублях);

- объединяется до 5 займов, выданных любыми финансовыми учреждениями.

Точные параметры нового кредита рассчитываются с учетом статуса клиента, целей оформления прежних ссуд, согласия на получение страховых услуг.

Рефинансирование подойдет клиентам, у которых уже есть кредит.

Рефинансирование помогает:

- снизить процентную ставку;

- уменьшить размер ежемесячного платежа;

- сделать график погашения долга более удобным;

- получить свободные средства, увеличив кредитный лимит.

Подача заявки

Наиболее удобным для клиентов является дистанционная подача заявки посредством официального сайта банка. Требуется только заполнить небольшую анкету, а решение банка приходит в виде SMS. Тем не менее, предоставляемое решение оказывается предварительным, и идти в офис банка потребуется в любом случае.

Можно сразу отправиться в банк, при этом кредит может быть одобрен только в случае, если заемщик имеет регистрацию в регионе офиса, в который он обратился. Для лиц, имеющих зарплатную карту Альфа Банка возможен заказ выездного менеджера банка, который оформит договор кредитования по месту жительства или работы клиента.

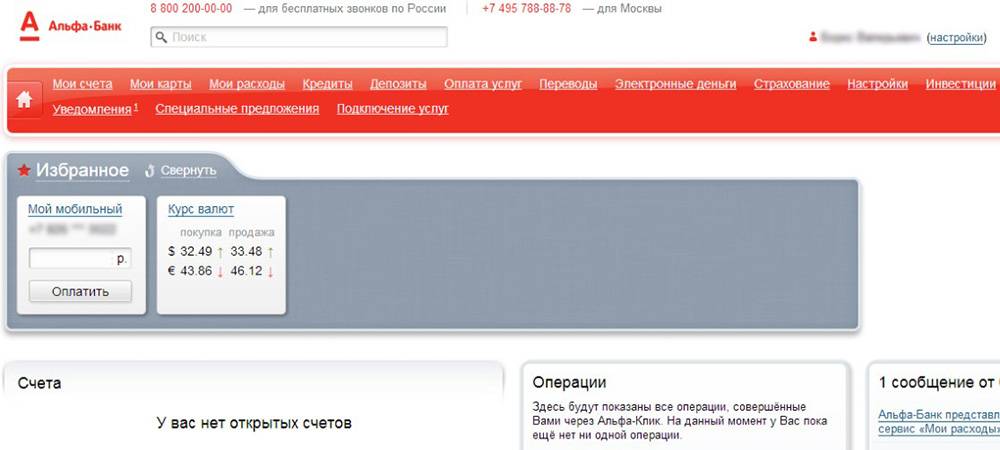

Онлайн технологии – сервисы Альфа-Банка для обслуживания клиентов

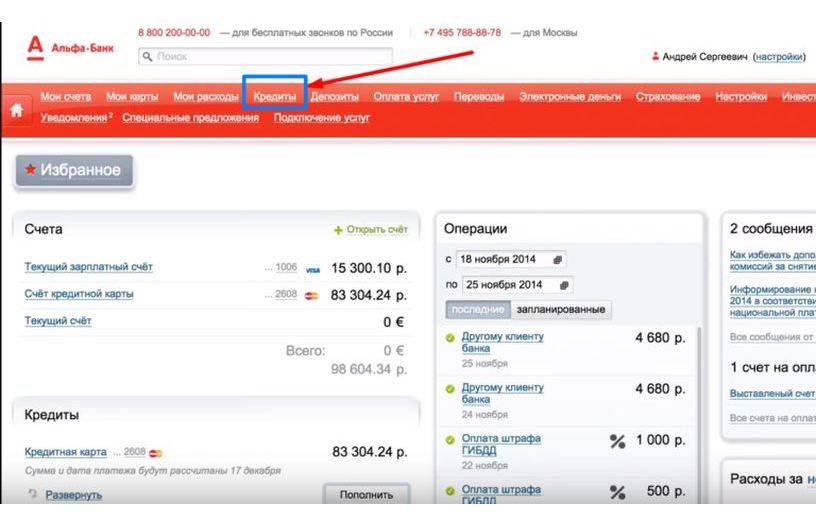

Оформить в Альфа-Банк кредит удобно еще и потому, что клиентам предложены максимально простые способы обслуживания и инструменты для работы. Так, для получения и внесения средств пользователям доступны:

- отделения финансового учреждения – расположены в большинстве российских городов;

- банкоматы и терминалы самообслуживания в ТЦ и офисных центрах, в том числе с круглосуточным режимом работы;

- интернет-банк на сайте – весь перечень услуг дистанционно (переводы, платежи, открытие и закрытие продуктов, выписки и т.д.);

- мобильное приложение – интернет-банк в смартфоне и возможность подключения бесконтактных платежей с телефона при поддержке технологии NFC.

Для зарплатных клиентов – дополнительные привилегии. Заключить договор можно без представления справок о доходах, зачислив средства на открытую ранее дебетовую карту – даже посещать отделение не придется!