Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Заявление можно заполнить сразу же после отправки декларации или позже — через некоторое время после отправки декларации 3-НДФЛ в разделе «Мои налоги» личного кабинета появится информация о сумме переплаты по налогам. В этой же строке будет специальная кнопка — «Распорядиться».

Реквизиты банковской карты смотрите на сайте банка в личном кабинете.

После отправки заявления с реквизитами — деньги перечислят в течение 30 календарных дней (месяц).

После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Как получить вычет на лечение

Как оформить налоговый вычет за медицинские услуги? Для этого необходимо выполнить несколько операций, которые зависят от того, через кого именно реализуется предоставленное право.

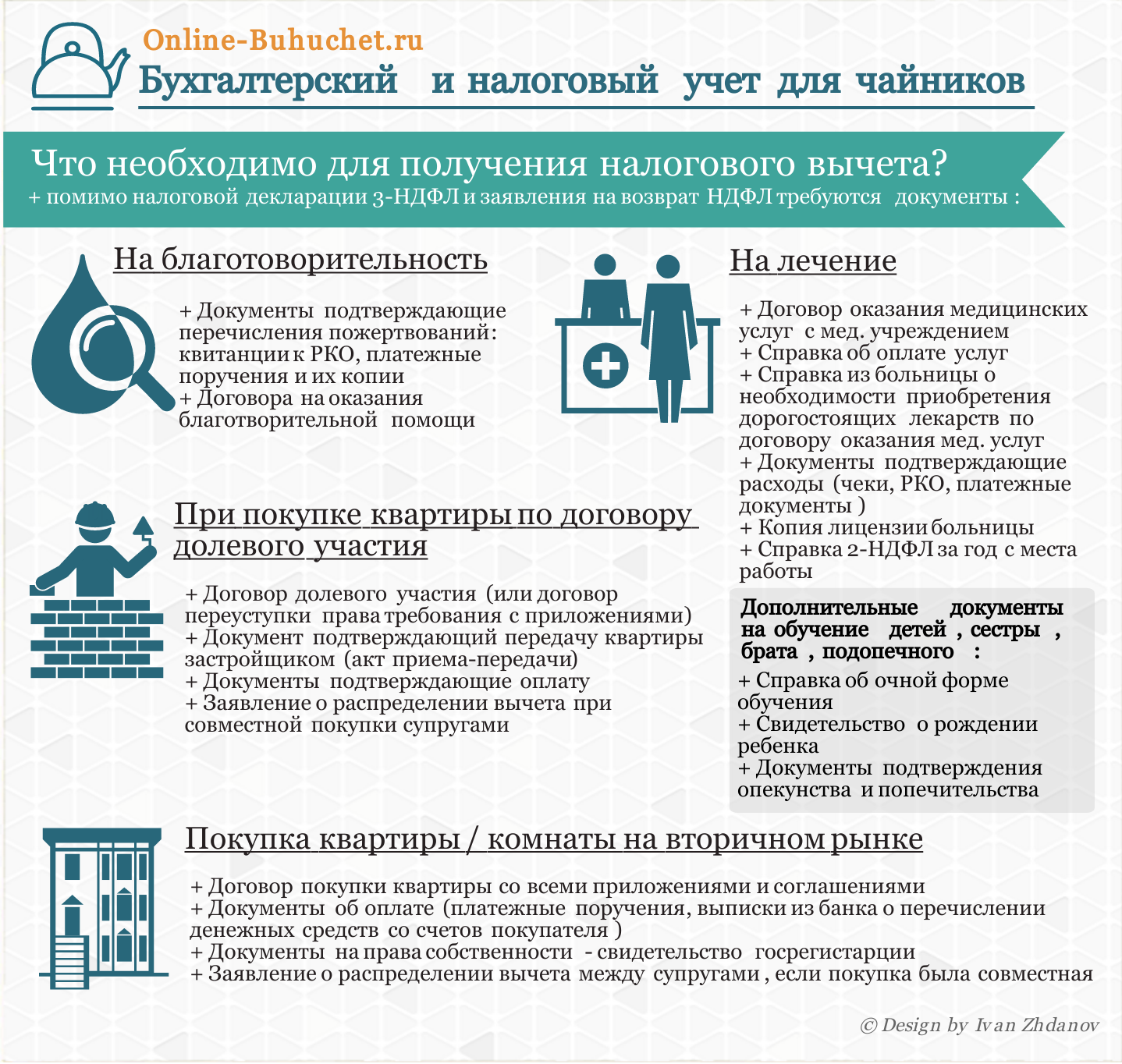

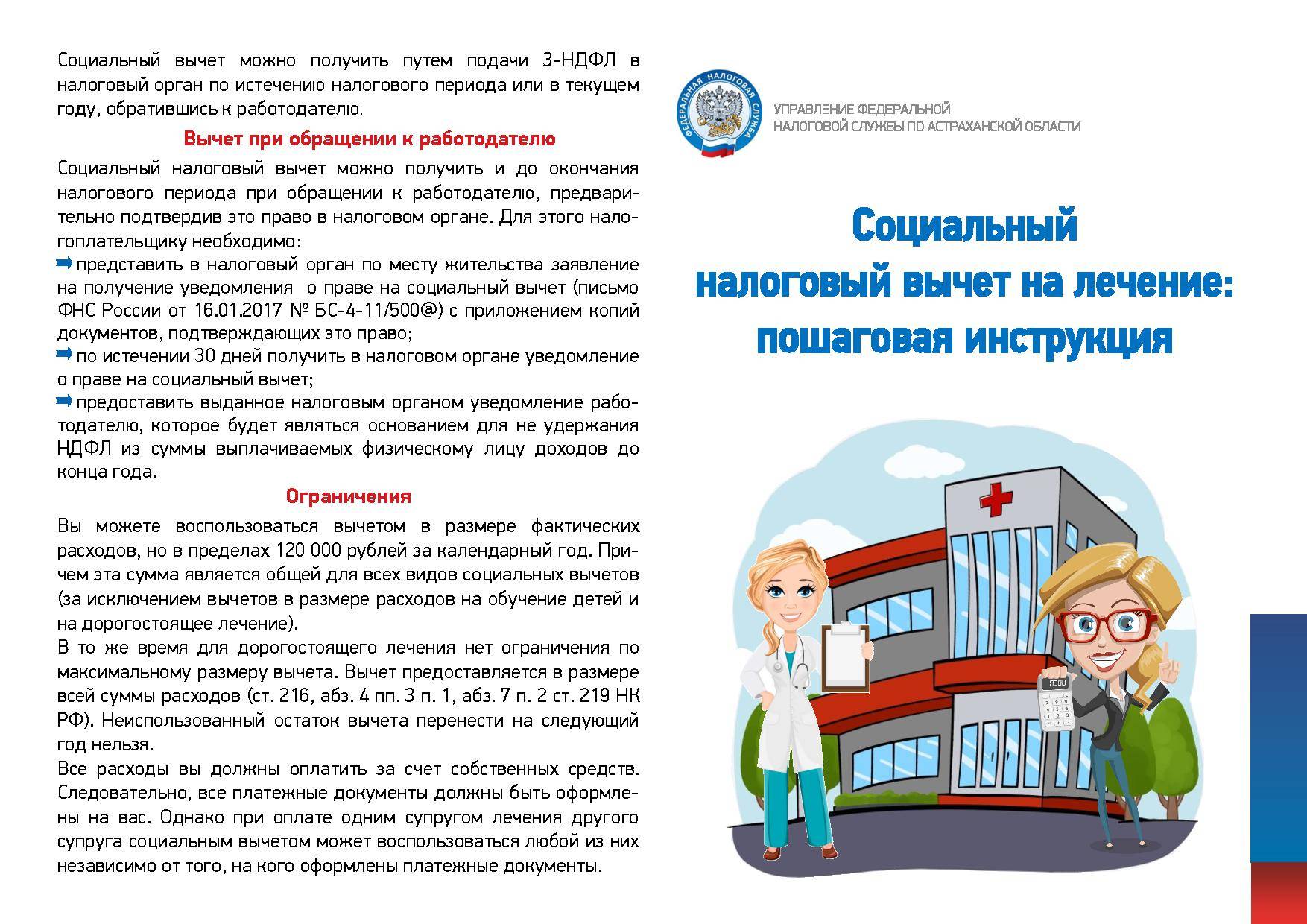

Если вычет получать через налоговую инспекцию, то это можно будет сделать после окончания календарного года, когда работодатель удержит и перечислит в бюджет исчисленный налог. Предварительно необходимо собрать всю документацию, касающуюся лечения или страхования, на ее основе сформировать декларацию 3-НДФЛ и передать в налоговые органы по месту жительства. Совершить эту процедуру можно несколькими способами, к которым относятся такие варианты:

- непосредственно принести документы на возврат подоходного налога за медицинские услуги в налоговую инспекцию по месту регистрации налогоплательщика;

- направить документацию через электронные ресурсы, к примеру, в личном кабинете налогоплательщика или через портал госуслуг. Электронные документы будут иметь такую же юридическую силу, как и бумажные, поскольку подписываются электронной подписью налогоплательщика;

- переслать документы с помощью Почты России, для чего лучше всего оформить заказное письмо с объявленной ценностью.

Налоговые органы обязаны рассмотреть полученные документы в течение 3-х месяцев, и при принятии положительного решения перечислить денежные средства на счет физического лица не позднее 1 месяца с момента окончания проверки.

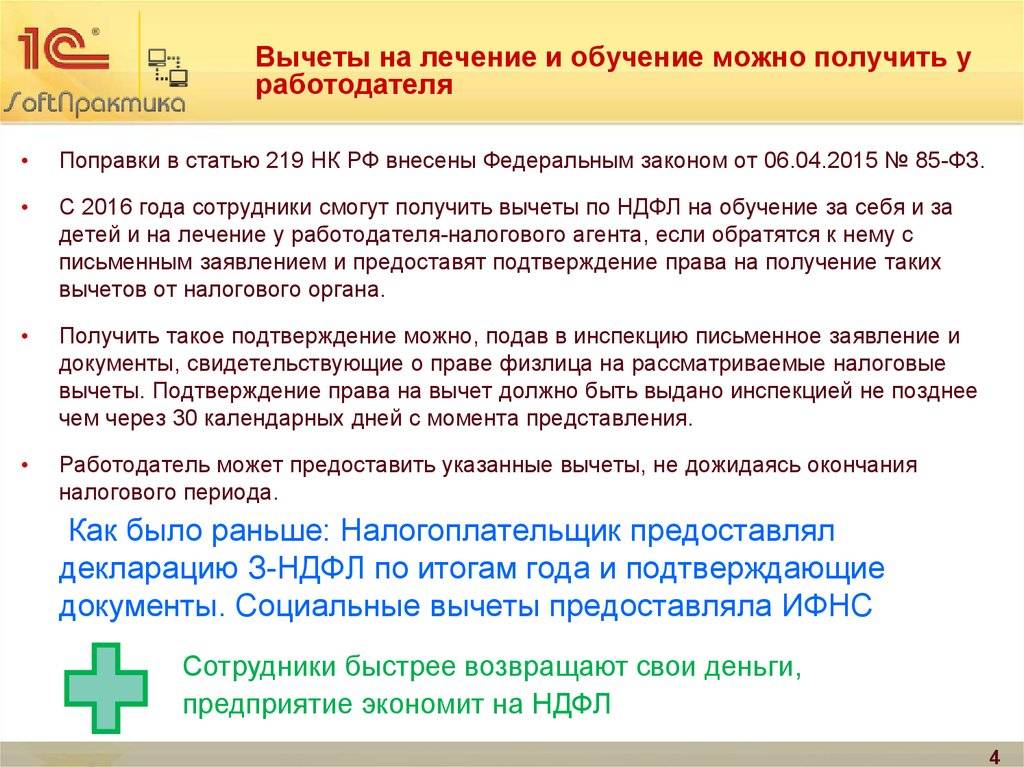

Если получать вычет через работодателя, то нужно собрать все необходимые документы и передать их в бухгалтерию организации. При этом варианте не нужно ожидать, пока закончится календарный год, а можно воспользоваться вычетом в текущем налоговом периоде.

Возмещение НДФЛ за лечение имеет определенные особенности, которые заключаются в таких нюансах:

- срок исковой давности по вычету составляет 3 года, то есть его можно получить только за три предыдущих периода;

- по прошедшим годам вычет получают только через ИФНС, по текущему году вычет можно использовать также и через работодателя;

- при формировании декларации необходимо учитывать и другие вычеты (в том числе стандартные, иные социальные и имущественные);

- социальный налоговый вычет на лечение нельзя переносить на другие годы, поскольку он должен использоваться только в том периоде, в котором осуществлены денежные расходы;

- неработающие пенсионеры не имеют права использовать вычет, поскольку они не являются плательщиками налога (пенсия не облагается НДФЛ).

С чего начать?

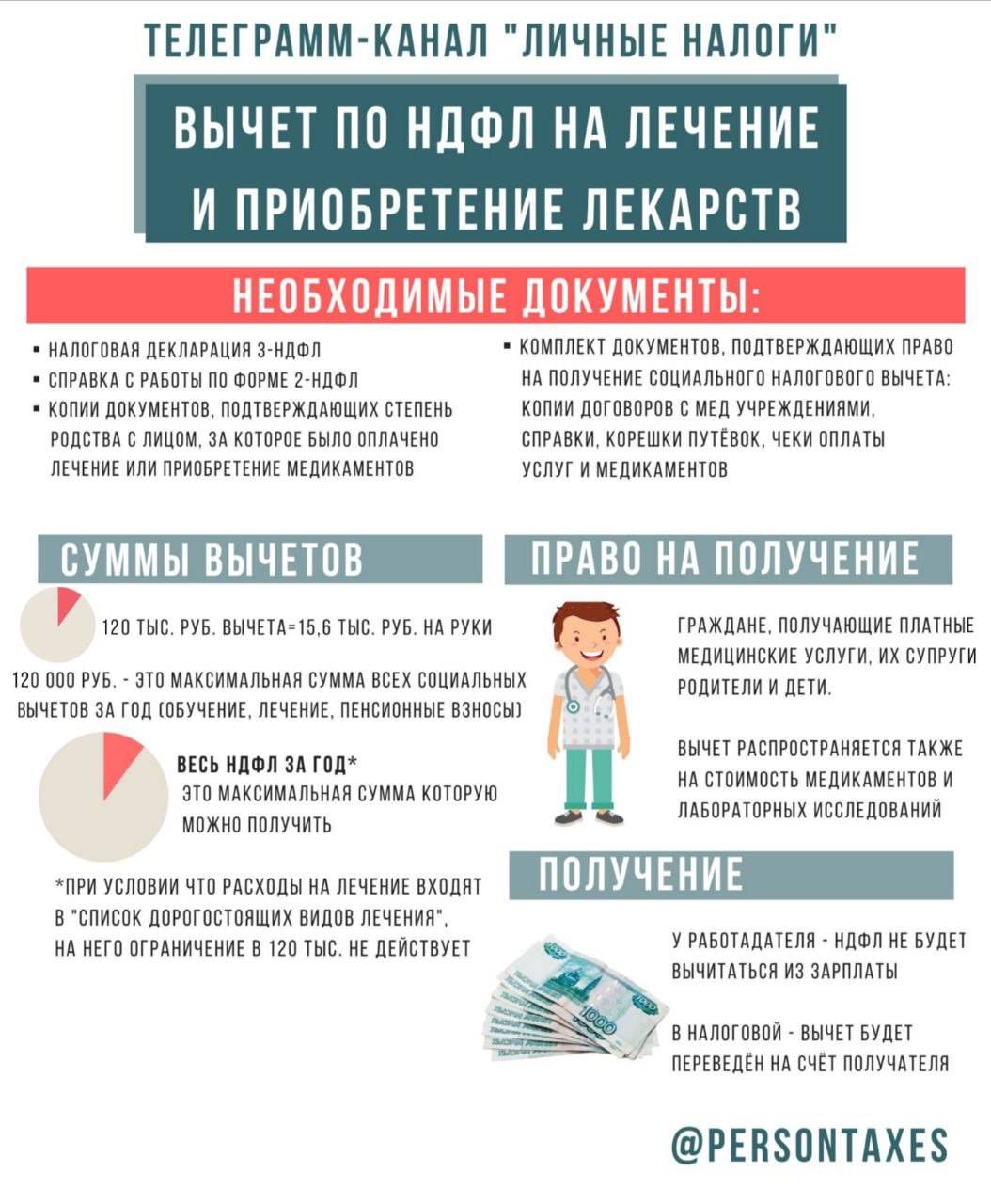

Для того что бы вам вернули налоговый вычет необходимо собрать документы и справки, которые подтвердят, что вы болели и лечились.

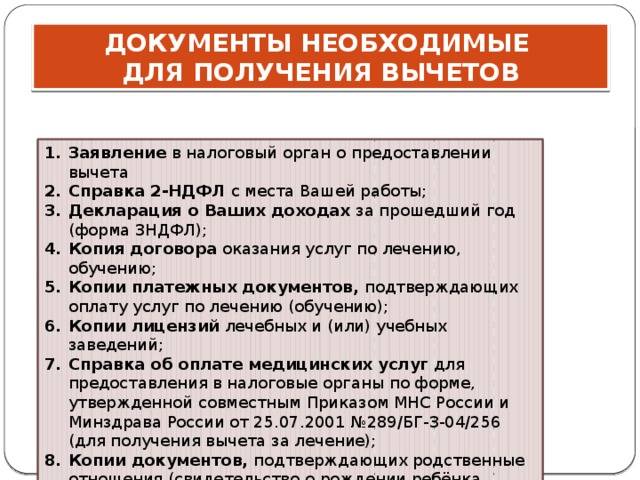

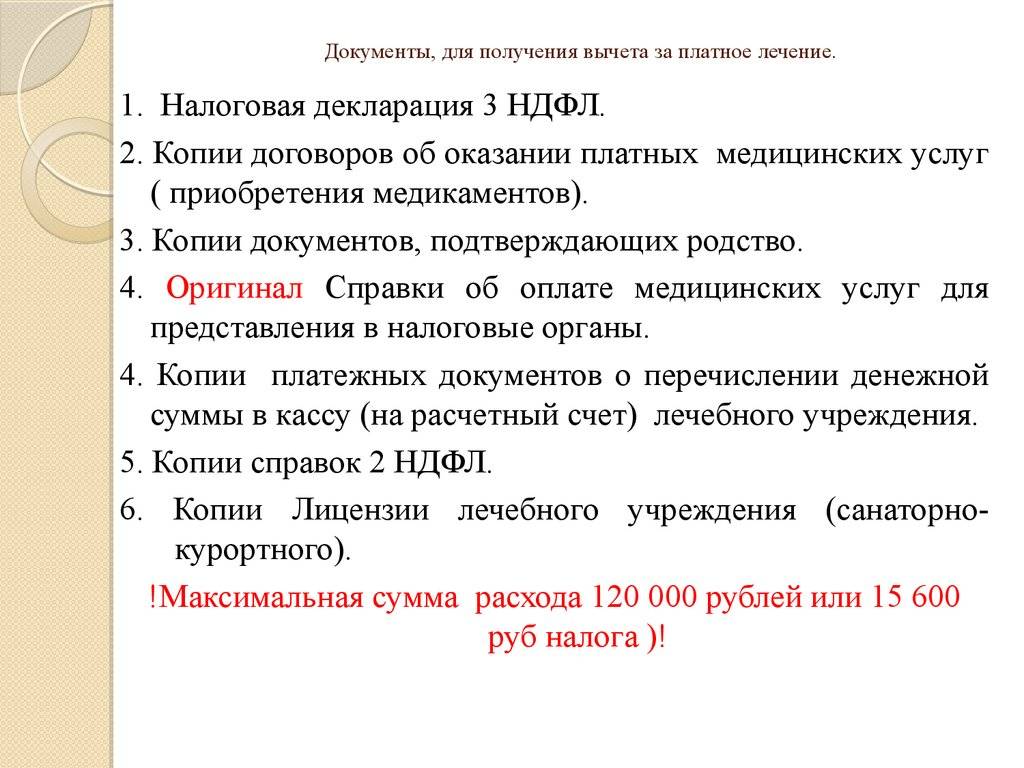

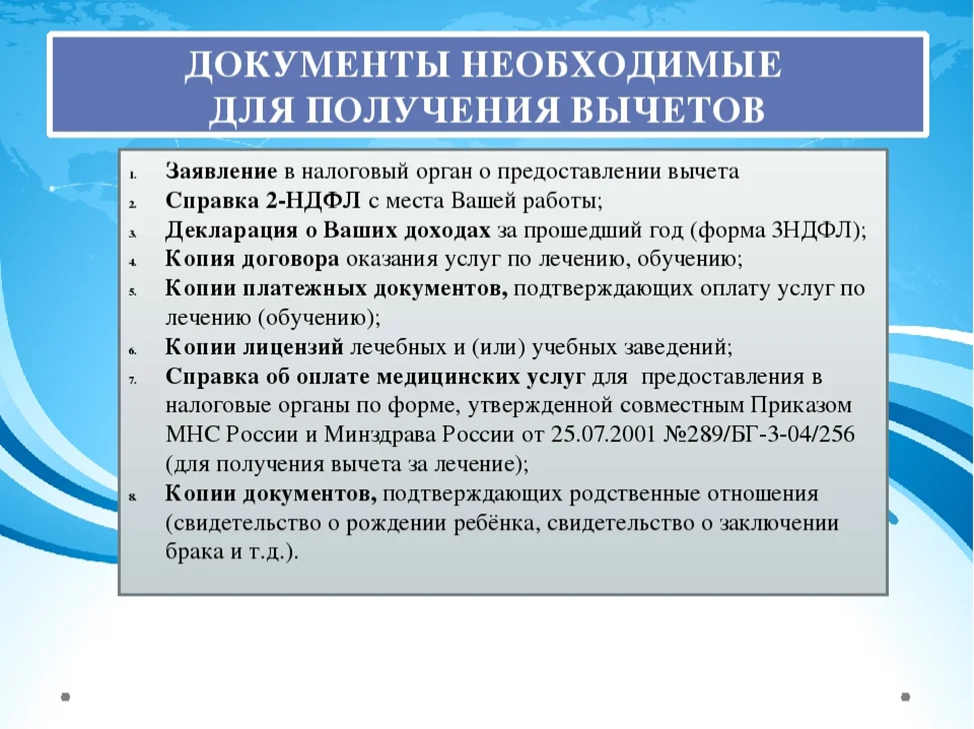

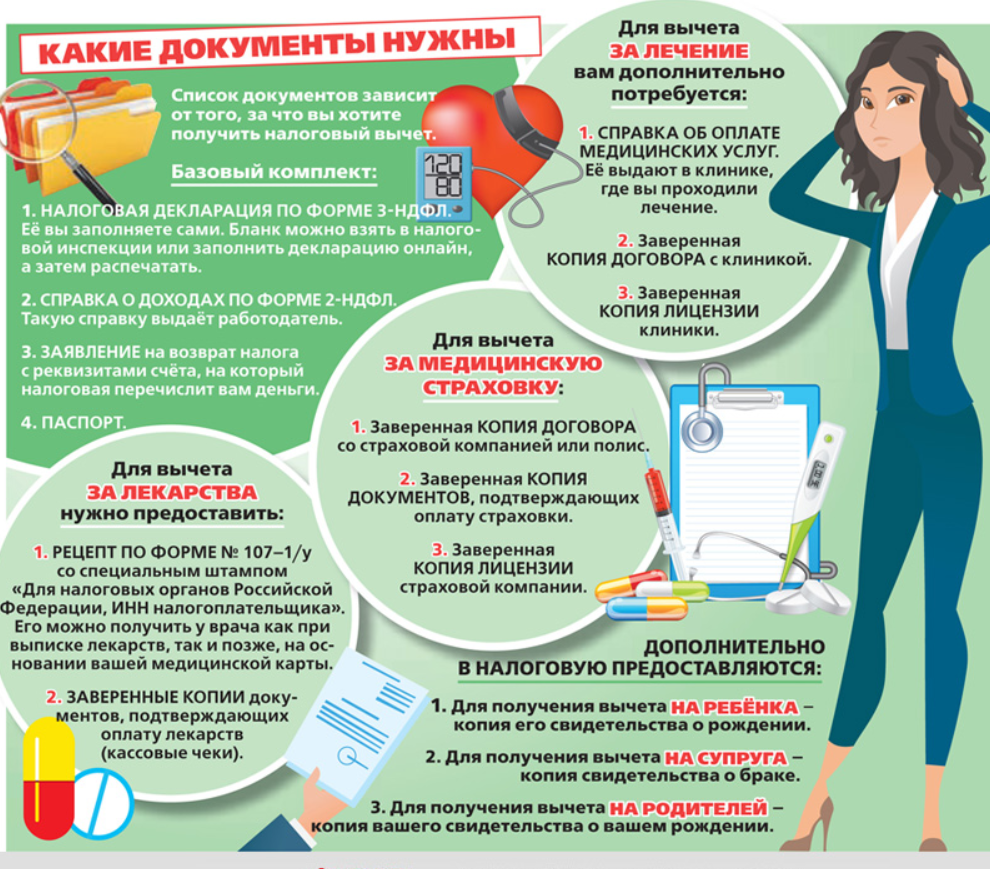

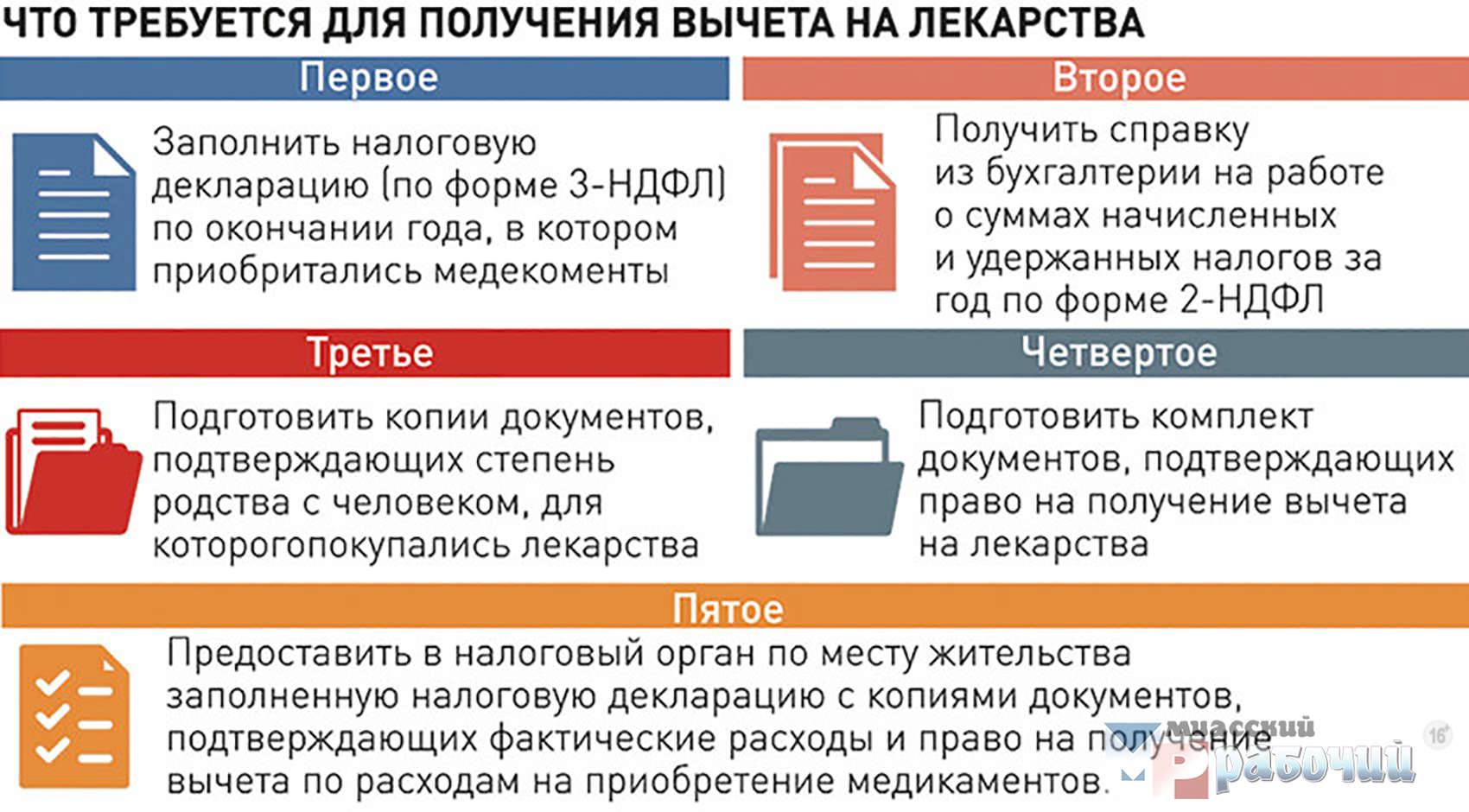

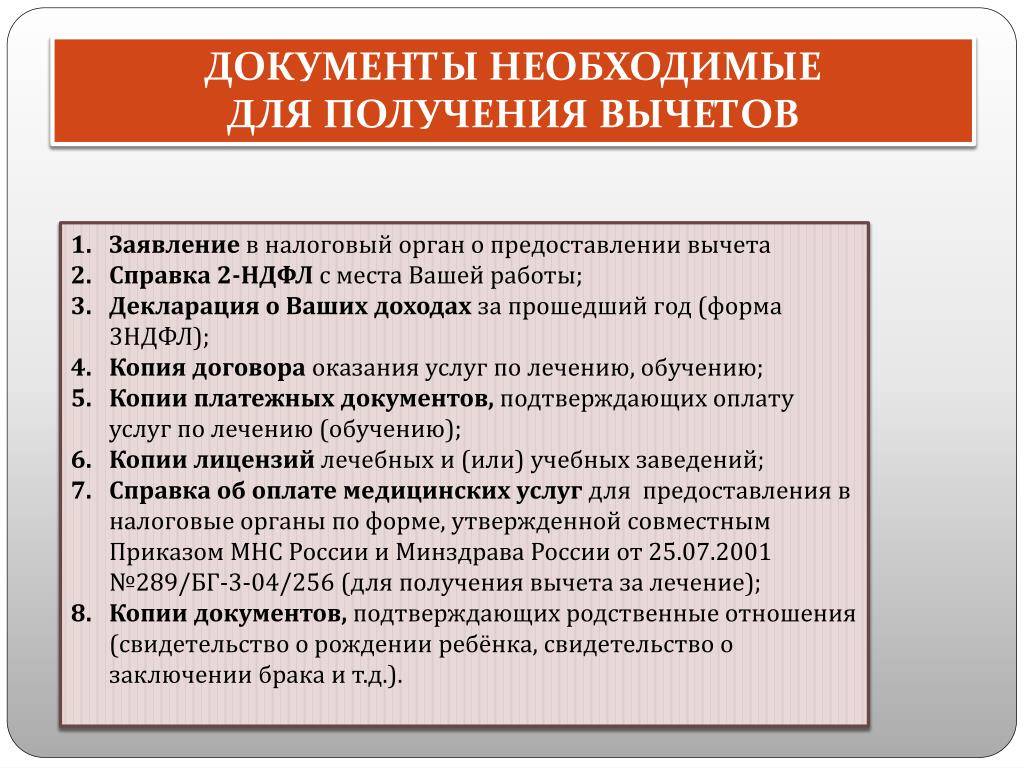

Перечень необходимых документов:

- Декларация НДФЛ (можно найти на сайте налоговой)

- Договор с медицинским учреждением. В регистратуре вам выдадут договор и чек об оказании услуг. Лучше сразу скреплять чек и договор.

- Справка об оплате медицинских услуг для налоговой. Её можно получить в бухгалтерии или регистратуре в клинике. Для оформления потребуется паспорт, ИНН, договор с клиникой и чеки об оплате.

В самом начале перед подписанием договора рекомендуем уточнить есть ли лицензия у мед учреждения и смогут ли они выдать справку для налоговой. Подобный нюанс может стать причиной не получения налогового вычета. Если оформляете вычет на лечения родственников так же потребуется свидетельство о рождении или заключении брака. Так же со справкой вам выдадут копию лицензии на оказание медицинских услуг. Если такой лицензии нет или ее срок истек, налоговая ничего вам не вернет.

- Справка с места работы о полученных доходах и уплаченных налогах (форма 2- НДФЛ).

- Реквизиты счета на который необходимо будет перевести средства.

- Заявление.

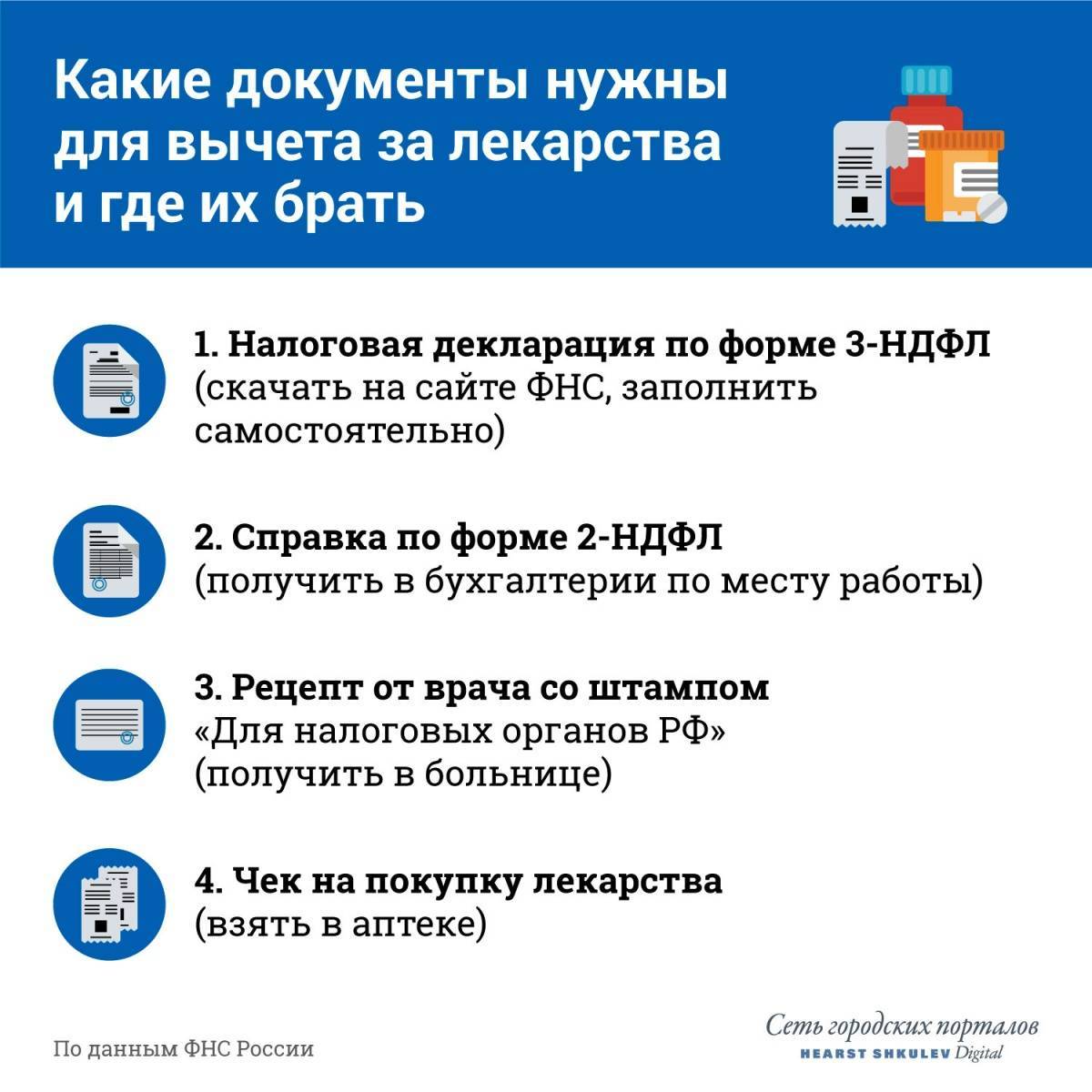

При покупке медикаментов к данному списку еще добавиться рецепт от врача по форме № 107-1/у, с отметкой для налоговых органов и копии чеков, которые подтверждают оплату данных медикаментов.

Следующий шаг необходимо предоставить все документы в налоговую службу по месту жительства. Существует три возможных способа подать свои документы:

- Лично явиться в налоговую службу

- Заказным письмом через почту

- На сайте налоговой через личный кабинет nalog.ru.

За какое лечение можно получить налоговый вычет

Налоговый вычет за лечение или страховые услуги компенсируется гражданам только при соблюдении ряда условий, в частности:

- Услуги предоставлены медицинским учреждением или страховой компанией, практикующими деятельность на основании государственного разрешения – лицензии;

- Заявитель оплачивал собственное лечение или своего родственника первой кровной линии:

- Супруг(а);

- Родители;

- Несовершеннолетние дети, в том числе и усыновленные или находящиеся под опекой, на попечении;

- Оказанные учреждением манипуляции или приобретенные медикаменты входят в ограниченный законодателем специальный перечень;

- Заявитель имеет документальное подтверждение своих медицинских издержек и фигурирует в договоре как плательщик (в том числе и при истребовании компенсации за лечение родственника).

Как оформить налоговый вычет за медицинские услуги – алгоритм действий

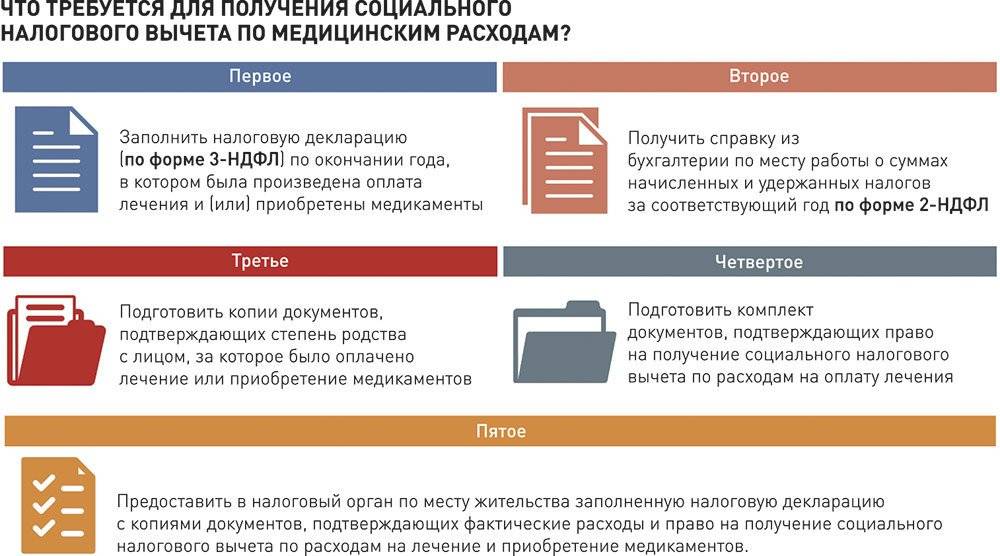

Оформить и получить медицинский налоговый вычет можно согласно следующему алгоритму:

- С начала нового отчетного периода, следующего за годом получения медицинских услуг, подготовить требуемый пакет документов;

- Заполнить декларацию на основании имеющихся в документах данных;

- Выбрать способ обращения в ФНС для передачи бумаг:

- лично;

- через работодателя;

- через личный кабинет на сайте ФНС;

- через отделение почтовой связи;

- через представителя по доверенности;

- Дождаться периода проведения камеральной проверки (не более 3-х месяцев);

- Получить перечисление налога на расчетный счет (в течение месяца после успешного завершения проверки).

Как вернуть стоматологический вычет на лечение зубов: суть процедуры

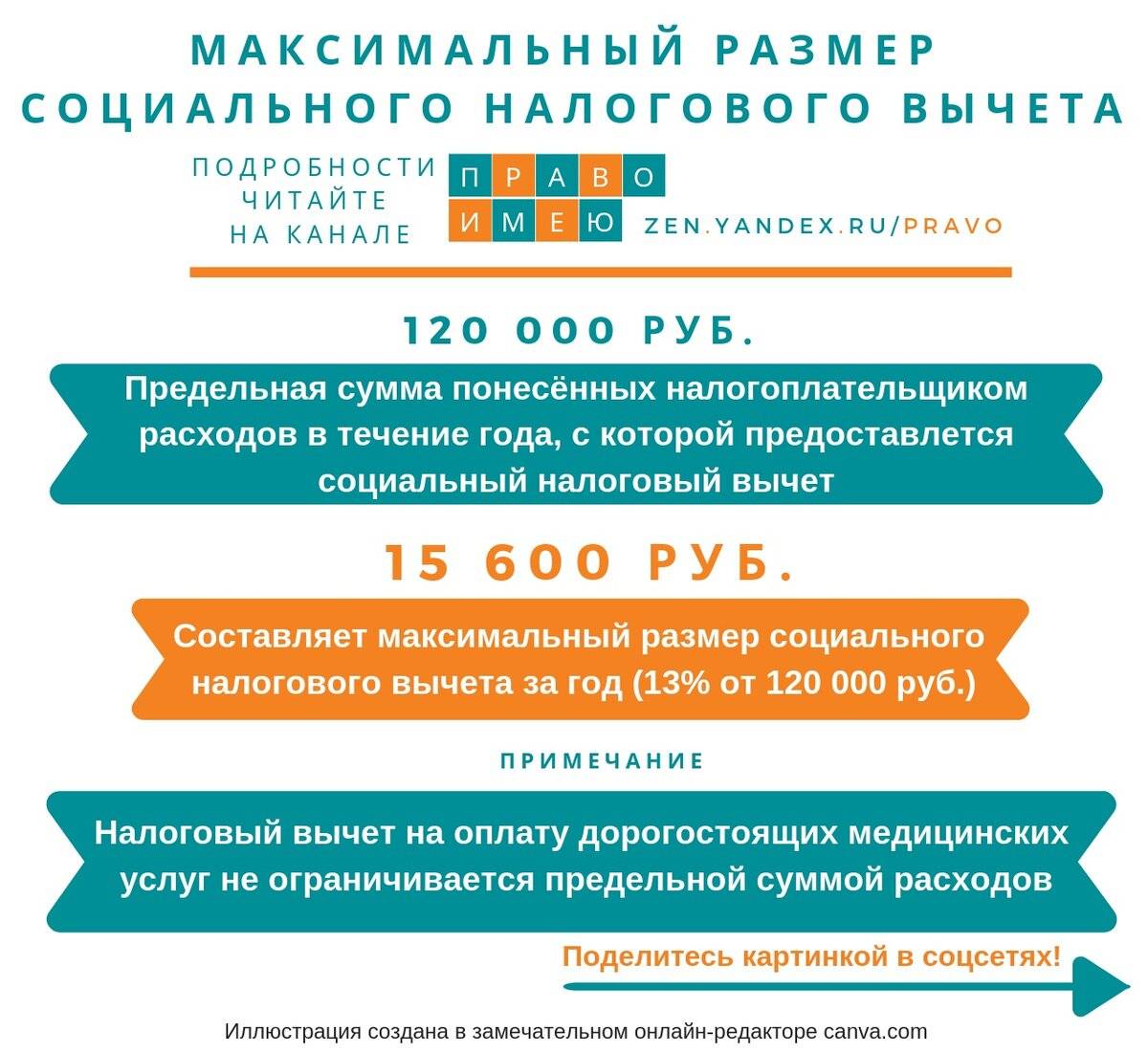

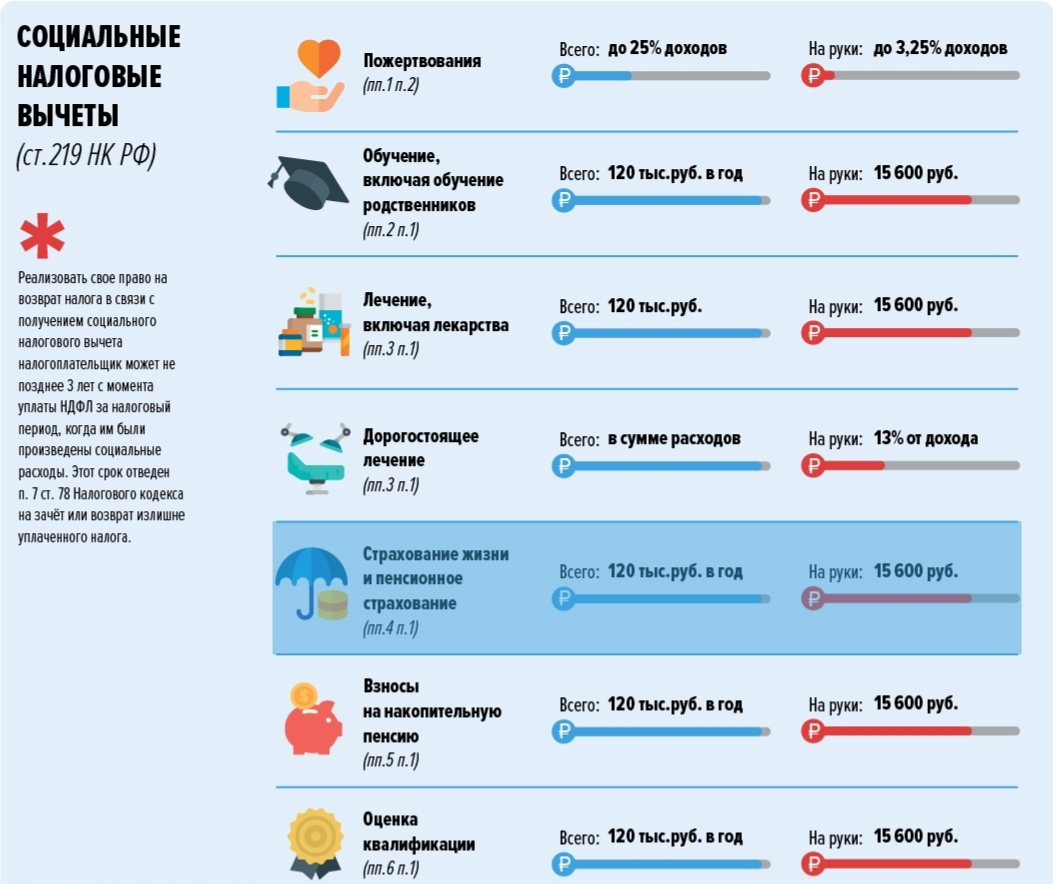

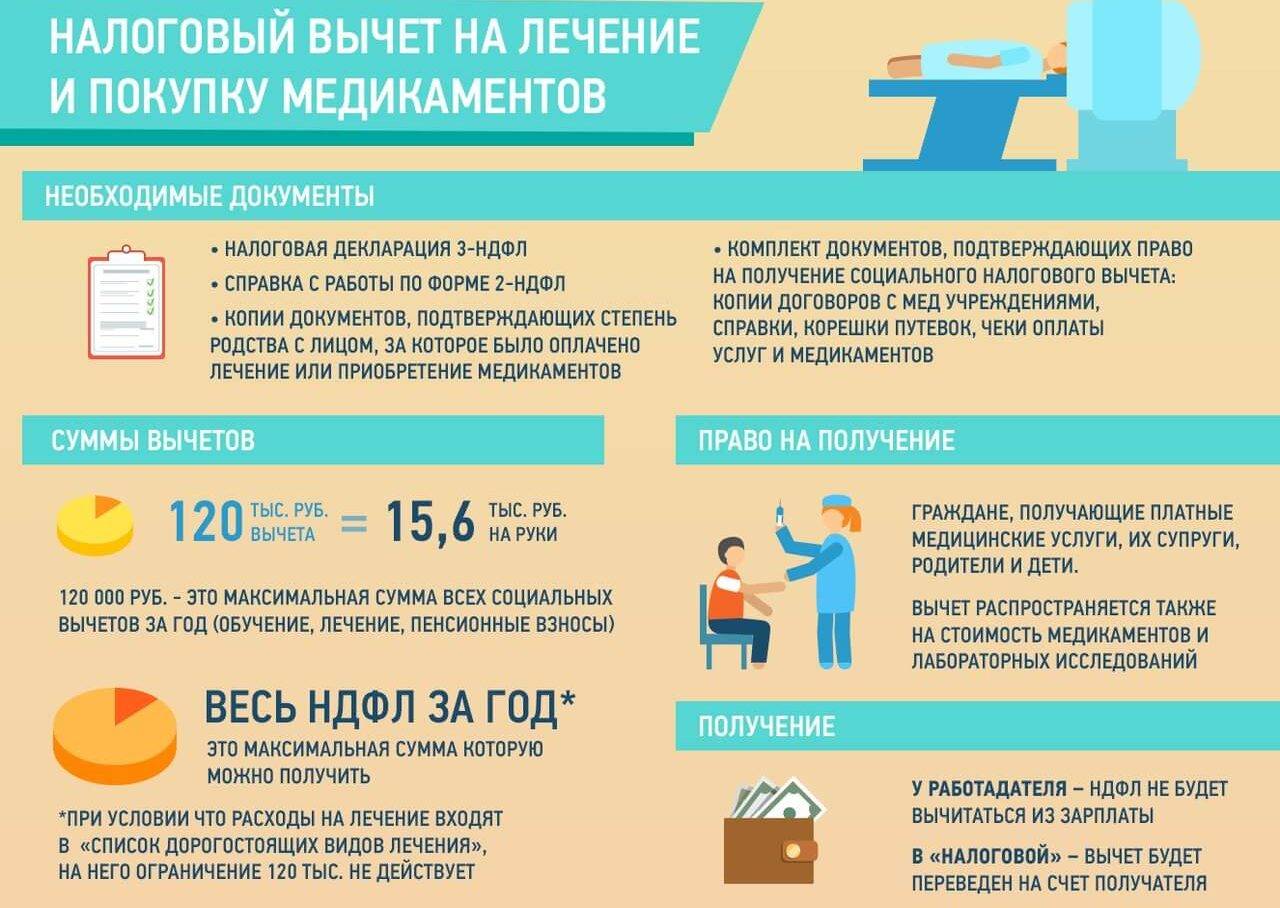

Допустимая сумма налогового вычета на лечение составляет 120 тыс.руб. и лимит возврата равен 15 600 рублей (13% от 120 тыс. руб.).

При этом можно учитывать расходы на медицинскую помощь не только для себя, но и для ближайших родственников (супруг, несовершеннолетние дети, родители).

Что важно знать:

- потратив на лечение зубов больше 120 тыс.руб. вернуть получится все равно лишь 15 600 рублей (поскольку в соответствии с указанным выше по тексту постановлением, регулирующим налоговые вычеты, стоматологическое лечение не входит в список дорогостоящих, сумма возврата считается от 120 тыс.руб., а не от всей суммы понесенных расходов – то есть только 15600 рублей);

- сумма возврата налога не может превышать сумму, перечисленную в бюджет в течении года (то есть, если удержанная сумма налога за год всего, например, 10300 рублей, то и вернуть можно будет лишь эту сумму, даже если начисленный возврат будет больше).

- Первая с кодом 1 – позволяет получить стандартный вычет с лимитом не больше 120 тысяч рублей;

- Вторая с кодом 2 – позволяет получить максимальный возврат НДФЛ.

Алгоритм действий, как получить налоговый вычет за протезирование зубов включает в себя несколько этапов. В ФНС желательно обратиться лично, но подать документы можно и через своего работодателя или же через доверенное лицо при наличии нотариально заверенной доверенности.Справки передаются в налоговую инспекцию вместе с пакетом подтверждающих документов.

Исключение

– если

вычет нужно получить за ребёнка

или близкого родственника. В таком случае дополнительно потребуются доказывающие факт родства документы.

- первая под кодом 1, дающая право на получение стандартного вычета, не превышающего 120000 рублей,

- вторая под кодом 2 дает право на возврат максимальной суммы НДФЛ.

Чтобы подать бумаги на налоговый вычет, необходимо быть готовым пройти несколько этапов. Обратиться в Федеральную налоговую службу можно несколькими методами:

- через работодателя,

- лично,

- с помощью доверенного лица (при этом у него на руках должна быть нотариальная доверенность).

Конечно, предпочтительнее второй вариант. Тогда удастся решить мелкие недочеты на месте.

Все справки отдают в ФНС вместе с остальным пакетом документации. Перечень документов включает в себя следующие бумаги:

- Заявление, где в обязательном порядке указывается, что протезирование является дорогостоящим лечением, в связи с чем гражданин может претендовать на возвращение налога.

- Декларация в форме 3-НДФЛ, заполненная в установленном порядке.

- Справка 2-НДФЛ, полученная у работодателя за отчетный период.

- Копия и оригинал паспорта.

- Копия ИНН.

- Копия договора, заключенного между пациентом и медицинским учреждением, а также лицензия данного учреждения на выполнение подобных услуг.

- Справка из медицинской клиники и документация, на подтверждающие, что оплата действительно была произведена. При этом если пациентом были куплены медикаменты, понадобится и рецепт на лекарства, выписанные врачом по форме 107-1/у.

Обратите внимание! Для возврата денежных средств, нужно следить за тем, чтобы во всех справках и квитанциях фигурировало ФИО человека, с которым было заключено соглашение об оказании медицинских услуг. Исключение составляет ситуация, когда вычет требуется забрать за ребенка либо близкого родственника. В этом случае потребуется документация, подтверждающая родство

В этом случае потребуется документация, подтверждающая родство.

Получение соцвычета

Законодательство позволяет реализовать получение данного соцвычета за посещение стоматолога. Начисляется он в общем порядке.

Также можно получить компенсацию за прохождение санаторно-курортного оздоровления. Для этого должны быть соблюдены следующие условия:

- Наличие направления от специалиста, которое подтвердить обоснованность подобного вида оздоровления.

- Наличие справки о стоимости оздоровительных процедур.

- Наличие в пакете документации корешка путевки на санаторно-курортное оздоровление.

Внимание! Официально не трудоустроенные пенсионеры не могут получить данный вид соцвычета самостоятельно. Но их дети, являющиеся налогоплательщиками, вправе получить эту компенсацию за них

Перечень документов для получения социального налогового вычета на лечение

Для единообразного подхода к порядку предоставления социальных налоговых вычетов по налогу на доходы физических лиц Федеральная налоговая служба Письмом от 22.11.2012 № ЕД-4-3/19630@ направила во все налоговые инспекции перечни документов, прилагаемых налогоплательщиками к налоговым декларациям по налогу на доходы физических лиц (форма 3-НДФЛ) с целью получения указанных налоговых вычетов.

В самом Письме от 22.11.2012 № ЕД-4-3/19630@ указано, что направляемые перечни документов являются исчерпывающими и расширенному толкованию не подлежат (что означает запрет инспекторам требовать другие документы).

Договор на лечение с приложениями и дополнительными соглашениями к нему (в случае заключения) — копия

Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации — оригинал

Рецептурный бланк со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» — оригинал

Документы, подтверждающие оплату медикаментов (например, чек ККМ) — копия

Документ, подтверждающий степень родства (например, свидетельство о рождении) — копия

Документ, подтверждающий заключение брака (например, свидетельство о браке) — копия

Заявление на возврат НДФЛ

1 — Налоговый орган вправе запросить оригиналы.

2 — Выдается медицинским учреждением; «форма» Справки утверждена приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256.

3 — Выдается лечащим врачом; представляется в случае приобретения медикаментов.

4 — Представляется в случае оплаты лечения и приобретения медикаментов для родителей и детей.

5 — Представляется в случае оплаты лечения и приобретения медикаментов для супруга.

6 — Представляется в случае, если в налоговой декларации исчислена сумма налога к возврату.

Важно помнить, что правильное офомление всех документов позволит получить социальный вычет. Поэтому собираясь подавать документы для получения вычета, лучше обратиться к квалифицированным специалистам, которые помогут определить — какие документы надо оформить, по каким формам, какие копии документов приложить к налоговой декларации. Поэтому собираясь подавать документы для получения вычета, лучше обратиться к квалифицированным специалистам, которые помогут определить — какие документы надо оформить, по каким формам, какие копии документов приложить к налоговой декларации

Поэтому собираясь подавать документы для получения вычета, лучше обратиться к квалифицированным специалистам, которые помогут определить — какие документы надо оформить, по каким формам, какие копии документов приложить к налоговой декларации.

Для получения консультаций Вы также можете воспользоваться нашей услугой дистанционного консалтинга.

Статья написана и размещена 26 октября 2017 года. Дополнена — 15.04.2019, 26.06.2019

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Полезные ссылки по теме «Социальный налоговый вычет на лечение»

Образец заполнения налоговой декларации 3-НДФЛ за 2019 год:

доходы от источников в РФ (Приложение 1);

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Куда надо обращаться за получением вычета:

в Санкт-Петербурге (адреса, телефоны, интернет сайты, режим работы районных ФНС);

Перечень лекарств, по которым можно получить социальный вычет

Перечень дорогостоящих видов лечения, расходы на которое учитываются в полном объеме для получения вычета

Стандартные налоговые вычеты

Имущественный вычет при продаже имущества

Имущественный вычет при покупке жилья

Профессиональные налоговые вычеты

Инвестиционные налоговые вычеты

Рекомендации по самостоятельному заполнению налоговой декларации для получения вычетов

Условия применения

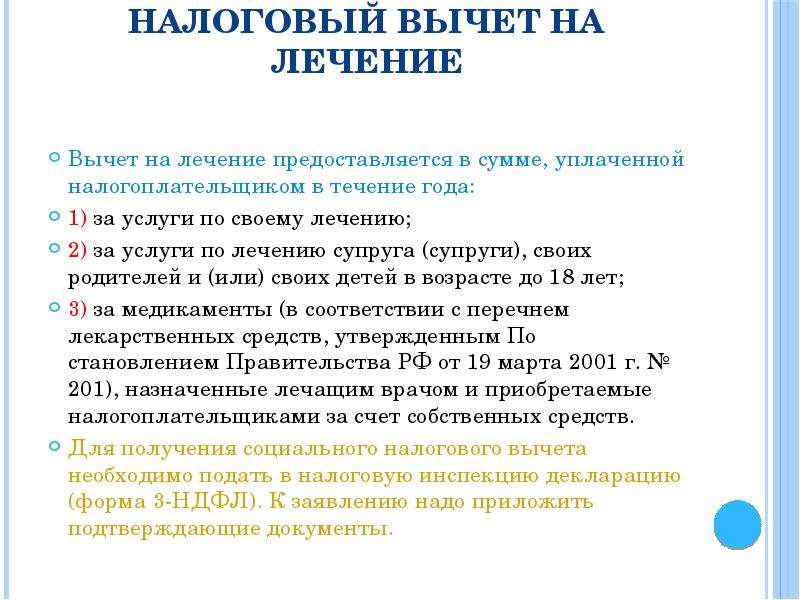

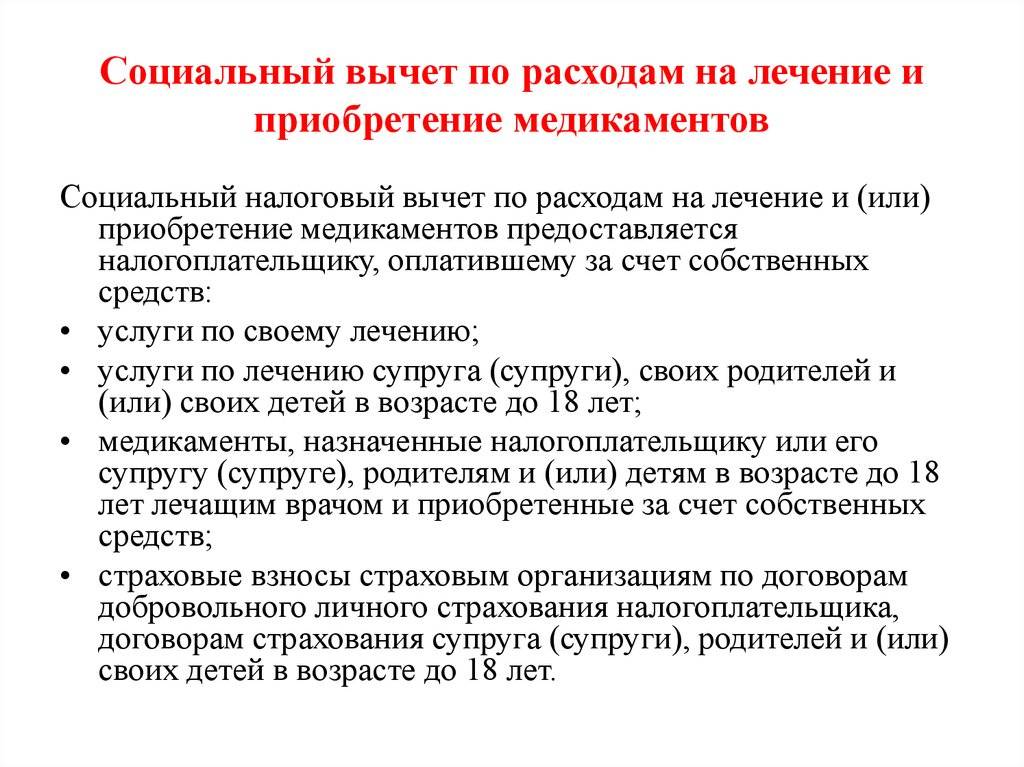

Подпункт 3 п. 1 ст. 219 НК РФ устанавливает, что при определении размера налоговой базы (в отношении доходов, облагаемых по ставке 13%) налогоплательщик имеет право на получение социального налогового вычета по расходам:

- за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации;

- за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации;

- за медикаменты, назначенные налогоплательщику или его супругу (супруге), родителям и (или) детям в возрасте до 18 лет лечащим врачом и приобретаемые за счет собственных средств;

- в виде страховых взносов, уплаченных страховым организациям по договорам добровольного личного страхования налогоплательщика, страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет. Страховые организации в обязательном порядке должны иметь лицензии на ведение соответствующего вида деятельности. Причем такие договоры должны предусматривать только оплату услуг по лечению.

Обратите внимание! Социальный налоговый вычет по расходам на лечение может быть применен только в отношении доходов налогоплательщика, облагаемых по ставке 13%. Соответственно, например, в случае если в течение налогового периода налогоплательщик получал доходы только в виде дивидендов от участия в российской организации (такие доходы облагаются по ставке 9% для налогоплательщика-резидента либо по ставке 15% – для налогоплательщика-нерезидента) и не имел иных доходов, социальный налоговый вычет по расходам налогоплательщика на лечение невозможен

Кроме того, следует учитывать, что социальный налоговый вычет по расходам на лечение предоставляется при оказании услуг медицинскими учреждениями Российской Федерации. Если же оплачены услуги по лечению, оказанные иностранными медицинскими учреждениями, налоговый вычет не предоставляется.

Перечень медицинских услуг, по которым допускается применение рассматриваемого вычета, утвержден Постановлением Правительства Российской Федерации от 19.03.2001 N 201 (далее – Перечень) и включает:

услуги по диагностике и лечению при оказании населению скорой медицинской помощи;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях;

услуги по санитарному просвещению, оказываемые населению.

Приведенный Перечень носит общий характер. При отнесении конкретных видов медицинских услуг к видам услуг, включенным в данный Перечень, следует руководствоваться Общероссийским классификатором видов экономической деятельности, продукции и услуг ОК 004-93, утвержденным Постановлением Госстандарта России от 06.08.1993 N 17.

Постановлением Правительства Российской Федерации от 19.03.2001 N 201 также утвержден Перечень лекарственных средств (медикаментов), по которым допускается применение рассматриваемого социального вычета.

Вычет сумм оплаты стоимости лечения и (или) уплаты страховых взносов предоставляется налогоплательщику, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, приобретение медикаментов или на уплату страховых взносов. При этом, как разъяснил КС РФ в Определении от 14.12.2004 N 447-О, социальный налоговый вычет предоставляется независимо от того, юридическим или физическим лицом, имеющим лицензию на осуществление медицинской деятельности и занимающимся частной медицинской практикой, были предоставлены услуги по лечению.

Как получить налоговый вычет на лечение и лекарства

Для получение вышеозначенного налогового вычета, следует обратиться в территориальное отделение ФНС по месту жительства и подать туда определенный пакет документов. В данный пакет в обязательном порядке должен входить целый ряд документации. К ней относятся:

- Заполненная декларация 3-НДФЛ. Скачать бланк этой декларации, специальную программу или форму её заполнения можно на официальных сайтах ГНИВЦ или ФНС.

- Заявление на выдачу налогового вычета. Текст данного заявления должен также содержать номер расчетного банковского счета, на который будут начисляться переведенные государством деньги за уплаченный НДФЛ.

- Документы, подтверждающие факт затрат. К таковым документам могут быть отнесены товарные и кассовые чеки, свидетельствующие о покупке товаров или услуг медицинского характера, которые входят в специальные перечни, определенные положениями российского законодательства.

- Документация, подтверждающая факт целесообразности затрат. А именно – необходимости в приобретаемых лекарствах, лечении и иных медсредствах. Традиционно в качестве такового документа выступает составленный по установленной форме рецепт с подписью врача и печатью учреждения, равно как и пометкой о том, что данный рецепт предназначен для предоставления в налоговые органы.

- Документы, способные подтвердить наличие лицензии у медицинского учреждения, выдавшего рецептурный бланк и реализовавшего медикаменты или же предоставившего платные лечебные услуги.

- Бумаги, подтверждающие родство или свойство в случае, если выплата получается за услуги, медсредства или препараты, приобретенные не для самого налогоплательщика, а для его непосредственных родственников.

Обратите внимание

Помимо непосредственных медицинских услуг, протезирования, закупки лекарств и лечения, также может подлежать налоговому вычету и уплата страховых взносов в системе добровольного медицинского страхования. С точки зрения законодательства – данные затраты также являются затратами на лечение, пусть и косвенными.

Средства по налоговому вычету обычно начисляются в течение 30 суток на указанный в заявлении банковский счет. При этом следует отметить, что использовать полученные таким образом средства можно по своему усмотрению.

Важно

Средства материнского капитал, потраченные на приобретение лекарств, реабилитацию ребенка или иное его медицинское обслуживание, не учитываются для налогового вычета и не принимают участие в его формировании.

Налоговый вычет за покупку медикаментов

Для возврата налога с трат по покупке медикаментов необходимо соблюдение следующих правил:

- Наличие рецептурного бланка, заполненного лечащим врачом и отмеченного особым медицинским штампом;

- Приобретенные медикаменты значатся в Постановлении правительства.

В специальный правительственный перечень входят следующие группы лекарств:

- Антигистаминные;

- Анальгетики;

- Противовоспалительные средства (нестероидные);

- Лекарства против подагры и ревматизма;

- Обезболивающие средства;

- Миорелаксанты;

- Препараты для наркоза;

- Препараты для лечения бессонницы, склероза, судорог;

- Лекарства, направленные на преодоление наркотической и алкогольной зависимости;

- Препараты, направленные на лечение ЦНС;

- Препараты, оказывающие влияние на кровь;

- Антибактериальные и антисептические средства, противогрибковые, противовирусные;

- Вакцины;

- Гормональные препараты;

- Инсулин;

- Иммунодепрессанты;

- Противоопухолевые средства;

- Препараты, корректирующие давление;

- Лекарства для сердечно-сосудистой системы;

- Препараты для ЖКТ;

- Медикаменты для почек, в том числе и мочевыводящие;

- Лекарства для матки и восстановления репродуктивной функции;

- Препараты офтальмологического назначения;

- Средства для лечения дыхательных путей.

Составление заявления и заполнение декларации

Заявление используется налоговыми органами в качестве основания для возврата налога. Форма может быть представлена в составе пакета документов или позднее, в течение 3-х лет с даты окончания проверки. Состав информации заявления определяется ИФНС или самим налогоплательщиком при условии указания данных, достаточных для получения возврата. Если лицо представляет заявление позднее, к декларации потребуется приложить сопроводительное письмо с указанием перечня прилагаемых документов.

При подаче заявления в составе пакета документов в информации указываются:

При подаче заявления в составе пакета документов в информации указываются:

- Данные территориального отделения ИФНС, в который обращается налогоплательщик.

- Сведения личного характера, соответствующие паспорту – ФИО, сведения документа, регистрации, контактного телефона.

- Наименование документа.

- Текст обращения, включающий просьбу о перечислении суммы переплаченного налога на банковский счет.

- Перечень приложений, сопровождающих декларацию.

Форма должна быть подписана самим лицом с указанием даты составления.

Декларация заполняется в соответствии с Инструкцией.

Необходимо придерживаться правил:

- В документе не допускаются помарки или подчистки и заполнение цветными чернилами.

- Документ представляется в составе обязательных для получения льготы листов – титула, разделов 1 и 2, листов А и Е1.

- Заполнение осуществляется на основании паспортных данных, справки о доходах и платежных документах лечения.

- Декларация, представляемая на получение вычета за родственников, заполняется в общем порядке.

Как получить вычет за лечение детей

Как и в других случаях, получить вычет можно только если лечение (либо приобретение медикаментов, ДМС) оплачено из собственных средств. Никакие расходы в рамках ОМС при расчете вычета не учитываются.

Оформить возврат вашего подоходного налога можно при лечении ребенка в возрасте до 18 лет – как родного, так и усыновленного или опекаемого. При желании вы вправе сделать вычет на лечение нескольких детей – хватило бы лимита уплаченных налогов.

Действуют те же ограничения, что и на личный социальный вычет: лечение должно проводиться в российском медучреждении, если оформляется возврат на лекарства, нужен соответствующим образом оформленный рецепт и так далее – см. выше.

В подаваемом в ИФНС пакете документов есть одно отличие от базового: в него включается копия свидетельства о рождении ребенка, а в заявлении на возврат налога указывается, что вычет получен за лечение ребенка.

При получении услуг нужно правильно оформить договор: плательщиком в бумагах должен быть указан родитель, оформляющий вычет.

Пример

В 2020 году житель Санкт-Петербурга П. заплатил за лечение зубов ребенку 65 000 руб. Второму его сыну сделана дорогостоящая операция на желудке за 300 000 рублей. Зарплата П. в 2020 году составила 550 000 рублей, с нее удержан подоходный налог 71 500 рублей. В 2021 году мужчина оформил налоговый вычет на лечение детей.

Исходя из затрат, возврат налога по «обычному» лечению составит 65 000 *13% = 8450 руб. Операция для второго ребенка является дорогостоящим видом лечения, поэтому вычет на нее распространяется в полном объеме и к возврату предполагается: 300 000 * 13% = 39 000 руб. Общая сумма возврата НДФЛ составляет, таким образом, 47 450 руб. Поскольку П. в качестве подоходного налога в 2020 году заплатил больше этой суммы, в 2021 году ему вернется вся сумма в рамках социального налогового вычета.