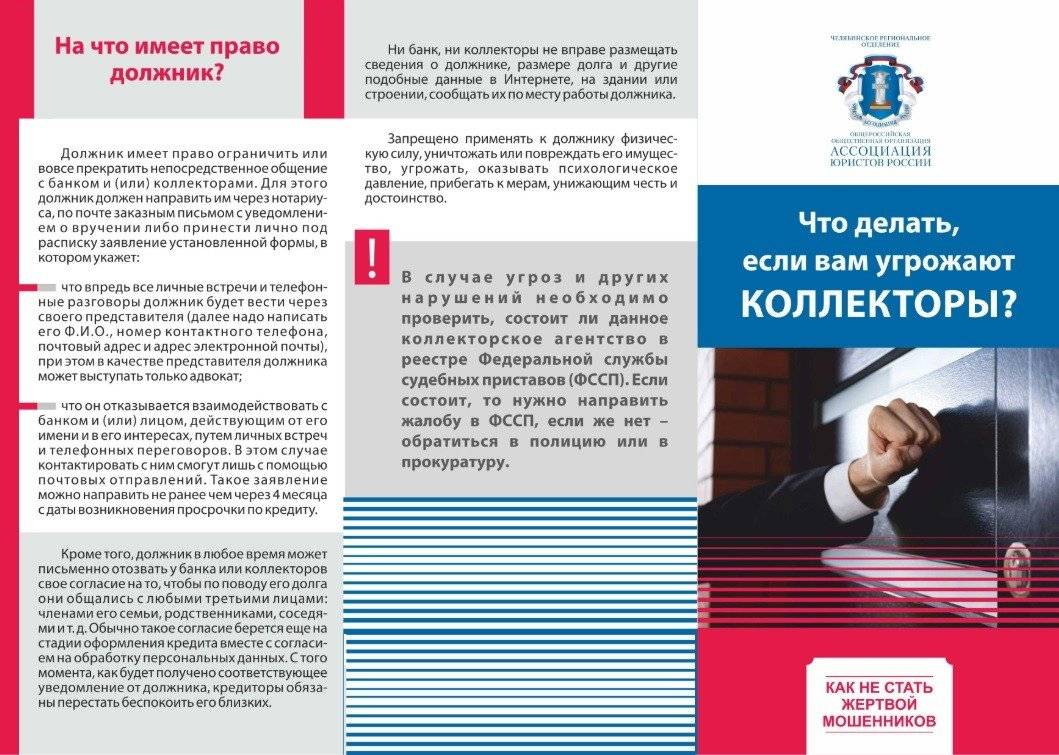

Действия должника при угрозах и насилии

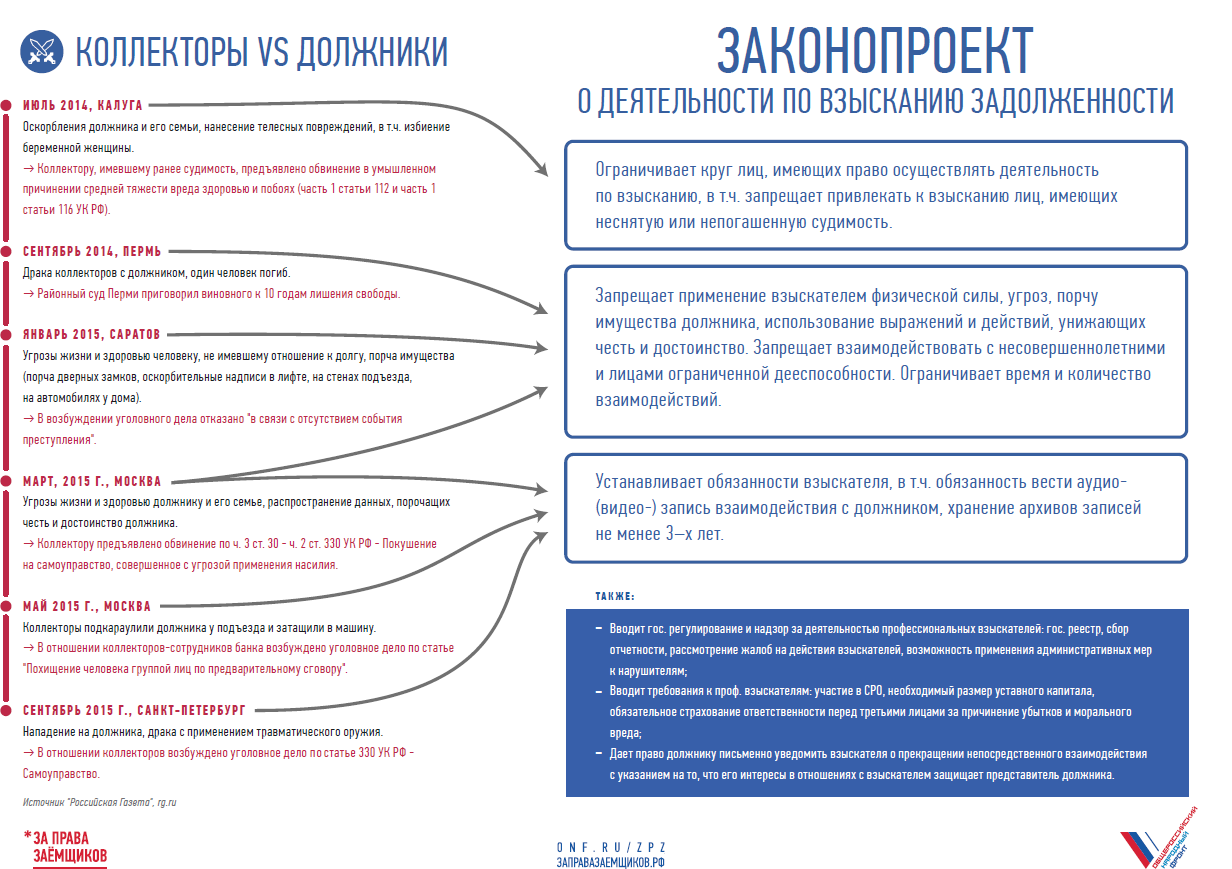

Изменения в законодательной базе не прекратили незаконных действий коллекторов. Они по-прежнему превышают свои полномочия

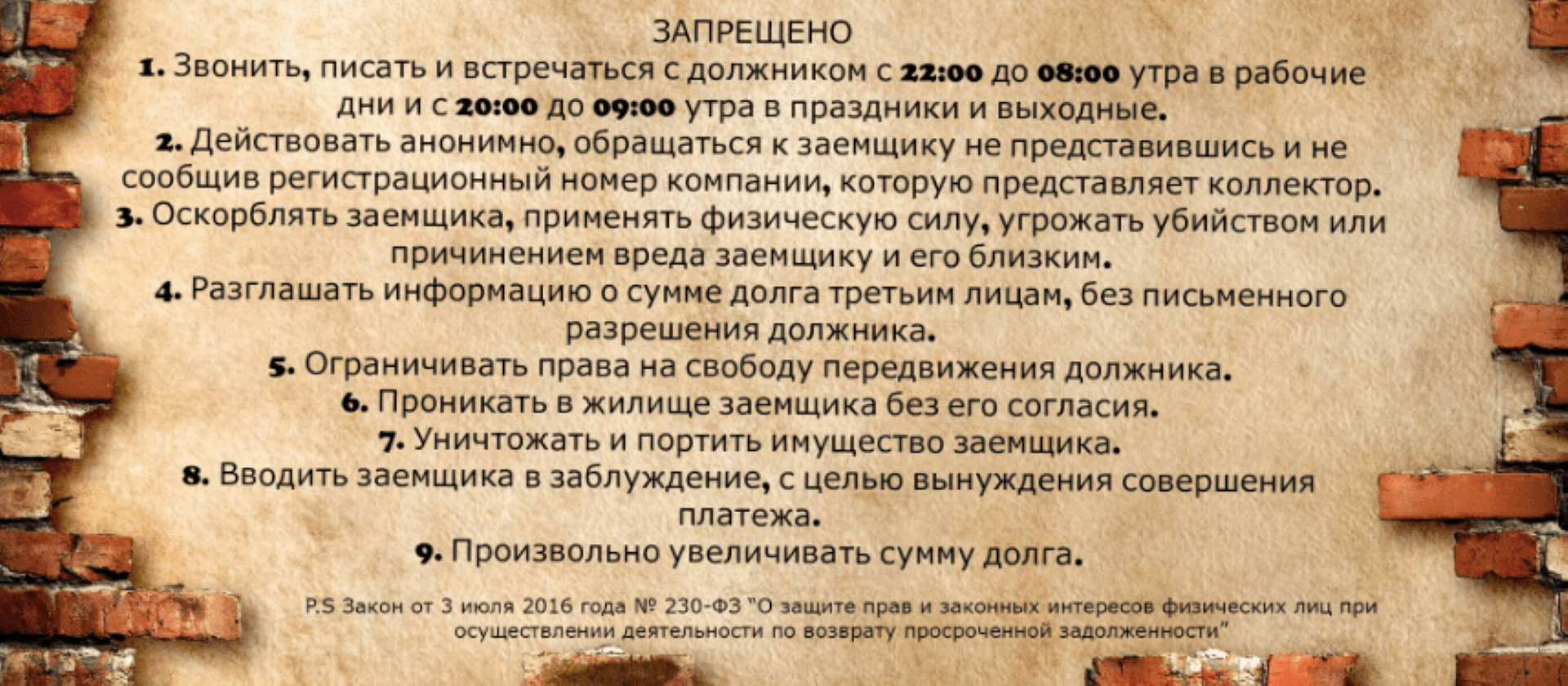

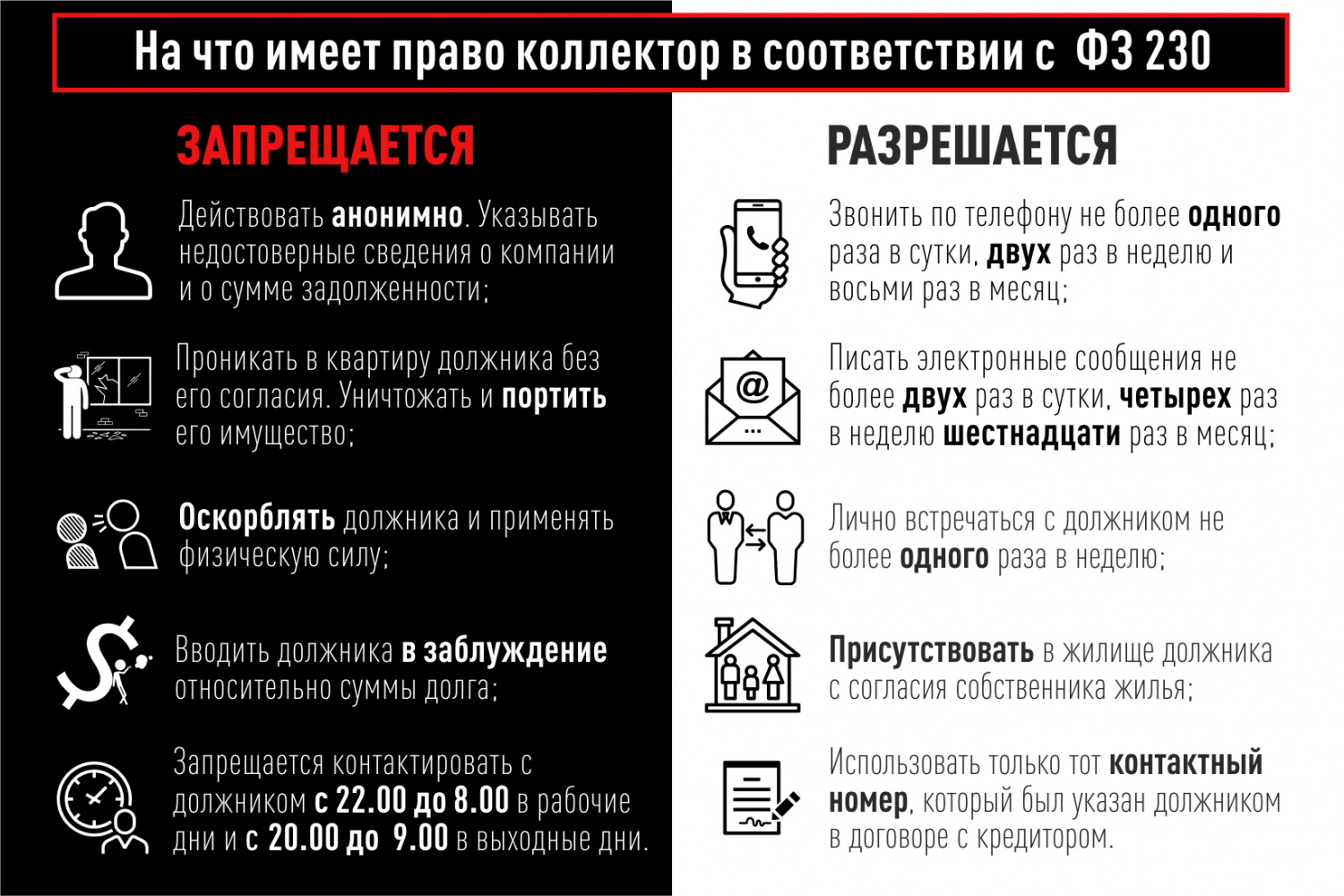

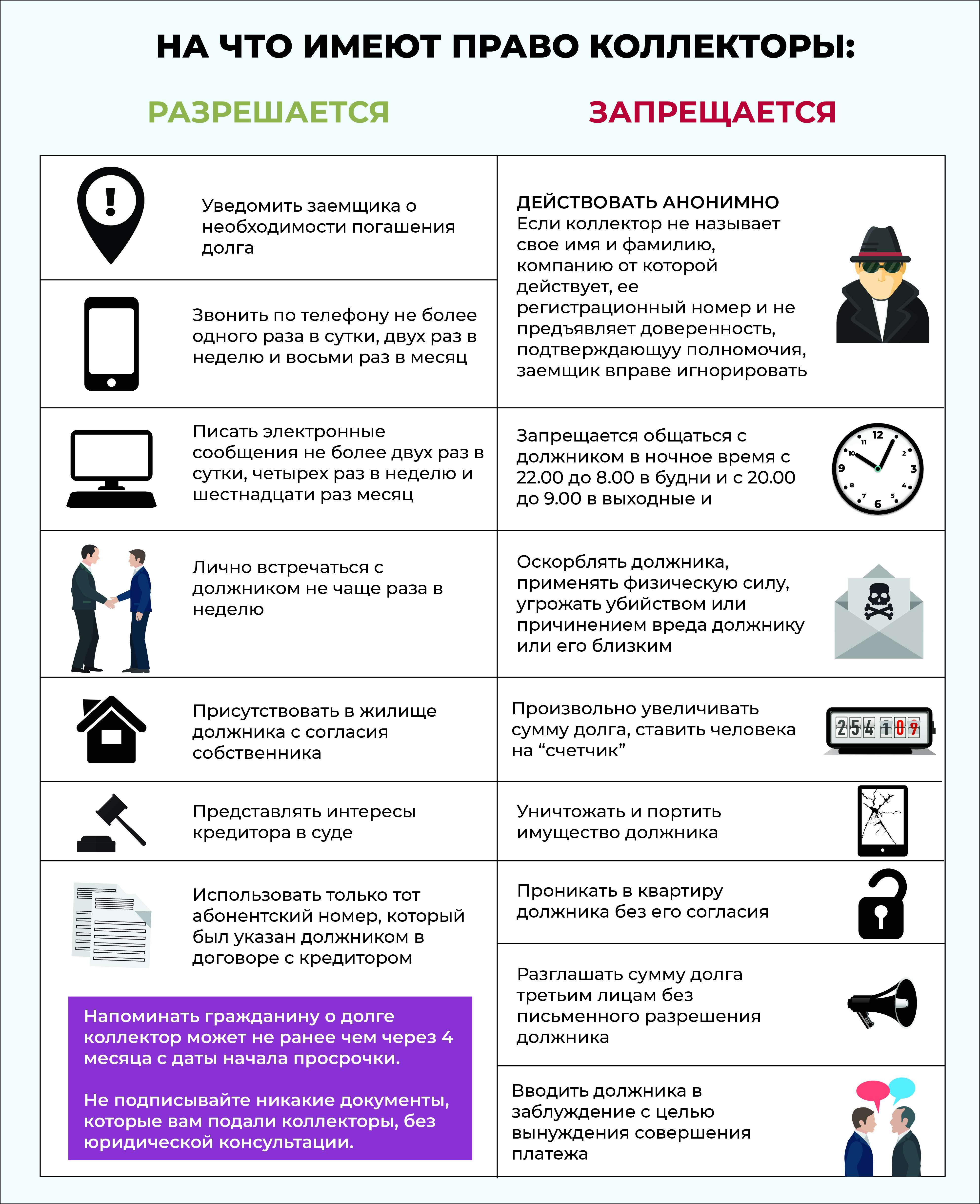

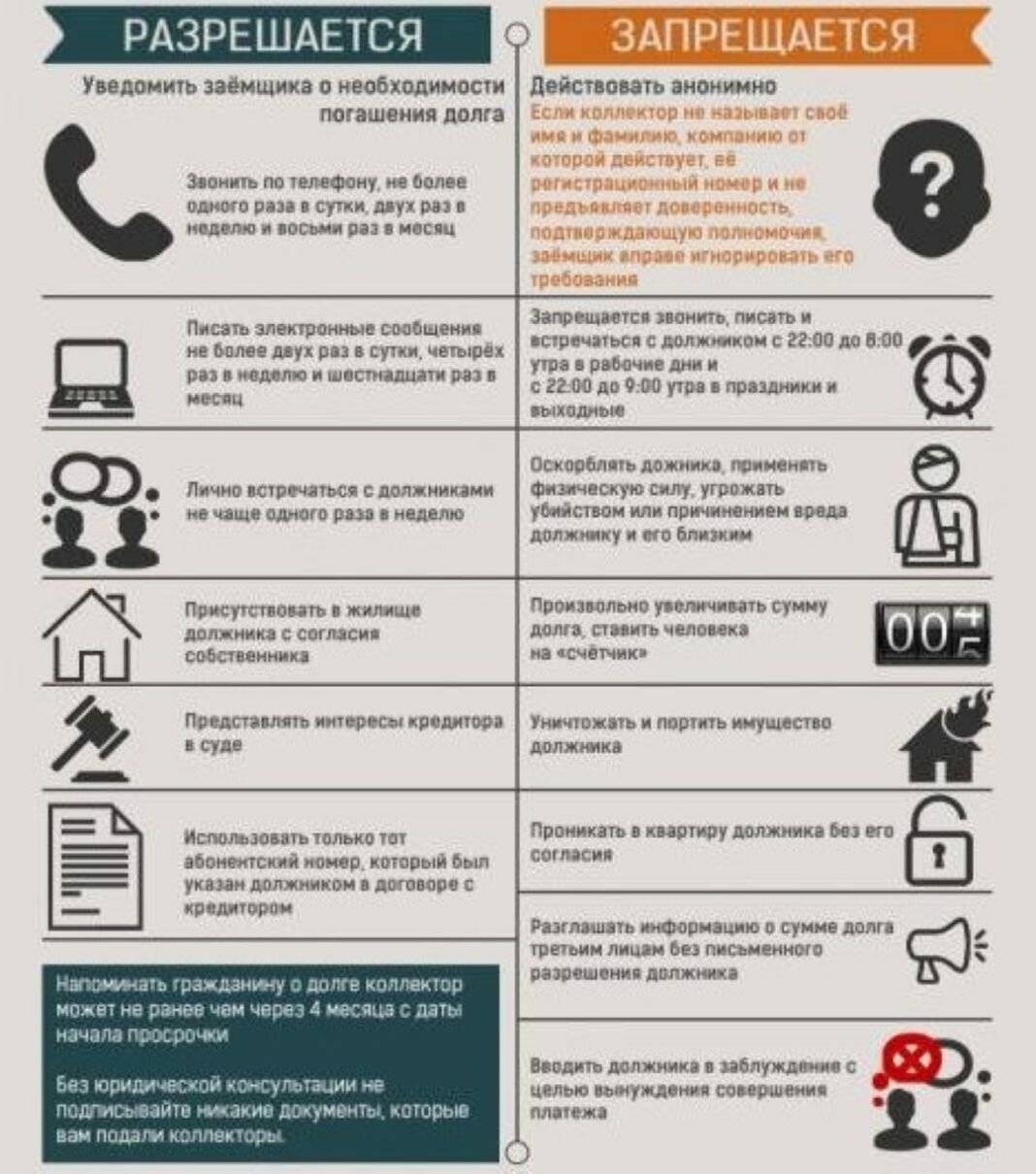

Поэтому должникам важно знать, что не имеют права делать представители агентств:

- угрожать;

- оскорблять;

- требовать продажи имущества;

- применять насилие;

- добиваться передачи денег непосредственно коллектору.

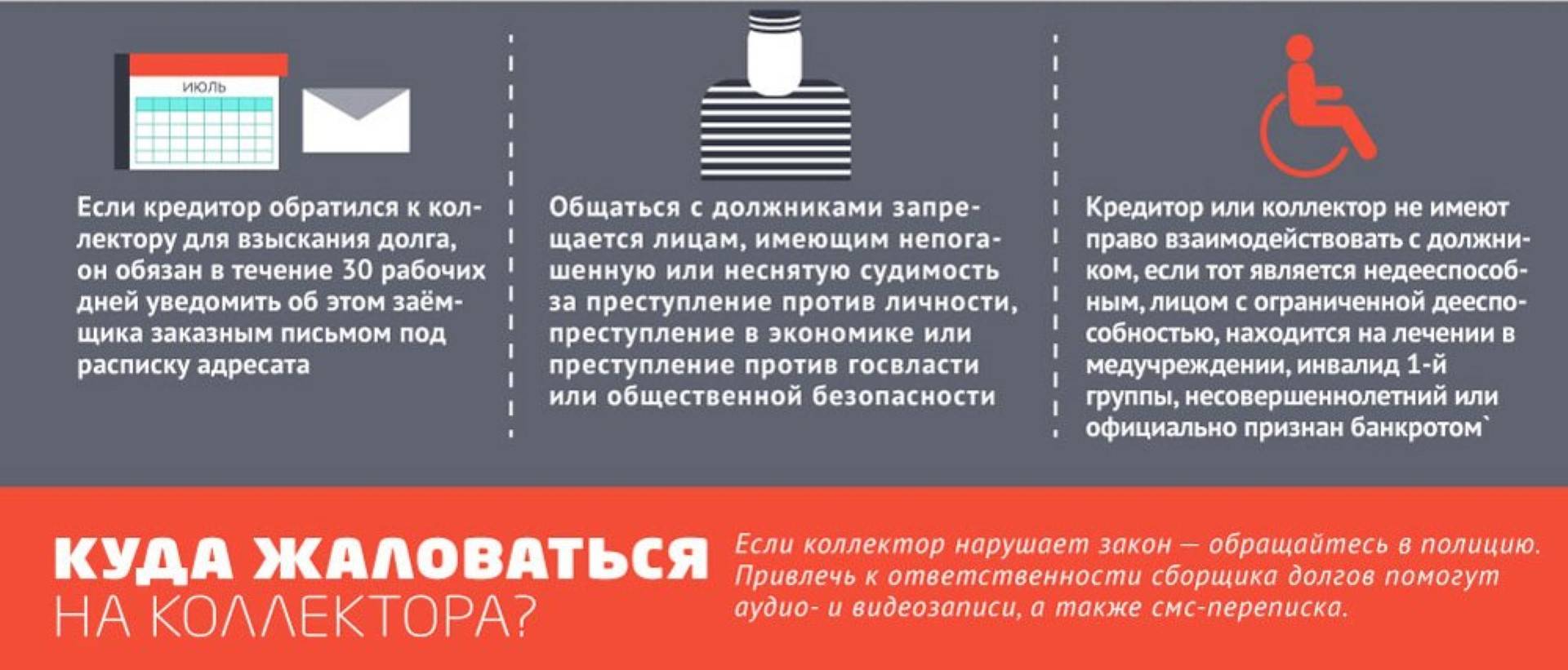

В случае неправомерного поведения коллекторов следует с соответствующим заявлением обратиться в полицию и Роспотребнадзор. При этом каждый пункт обвинения необходимо подтверждать свидетельскими показаниями, записью разговора на диктофон и т.д. Обращение в прокуратуру возможно только в том случае, если другие органы отказали в рассмотрении жалобы по существу.

Здесь есть один важный момент: полиция не может возбудить уголовное дело по факту угроз. Но отказ является основанием для подачи жалобы в прокуратуру, которая как раз и может дать ход делу об угрозах.

Знание своих прав и возможностей коллекторов в новом правовом поле позволит должникам в цивилизованном формате вести дело о погашении возникшего долга.

Кому и сколько платить

В случаях, когда коллекторские агентства действуют на основании партнерского договора об оказании услуг, то есть выполняют работу по взысканию вместо банка, но долг при этом остается в изначальной кредитной организации, все платежи в счет погашения задолженности необходимо направлять только в банк на прежний счет. За длительную просрочку сумма ежемесячного платежа увеличивается из-за начисленных пеней и штрафов, которые должны быть оплачены в первую очередь.

При переуступке права требования, заемщик перестает быть должным банку, теперь возврат кредита в интересах коллекторов. Но это не означает многократное увеличение размера долга. Закон защищает права граждан. Вне зависимости от того, кому передан долг по кредиту, условия начального договора с банком без согласия заемщика никто не может менять. Значит процентная ставка, порядок начисления штрафов и т.д. не должны быть подвержены корректировке со стороны коллекторов .

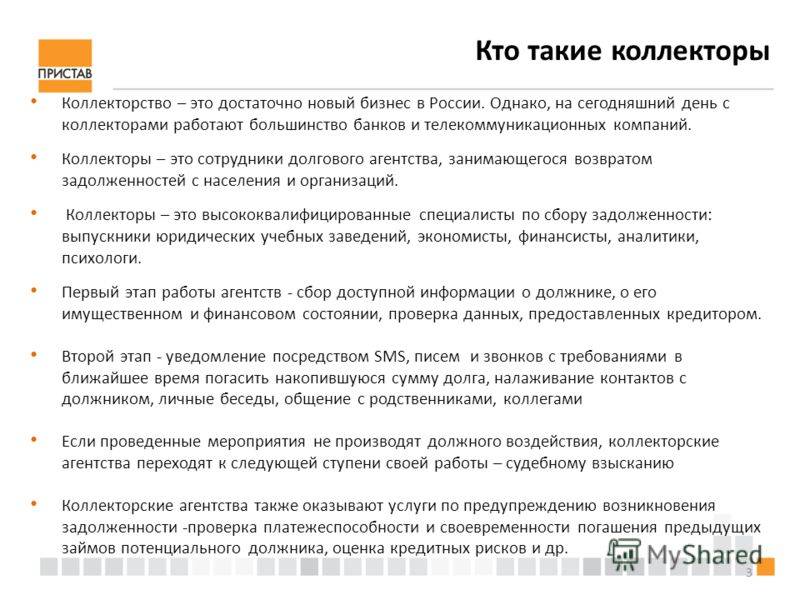

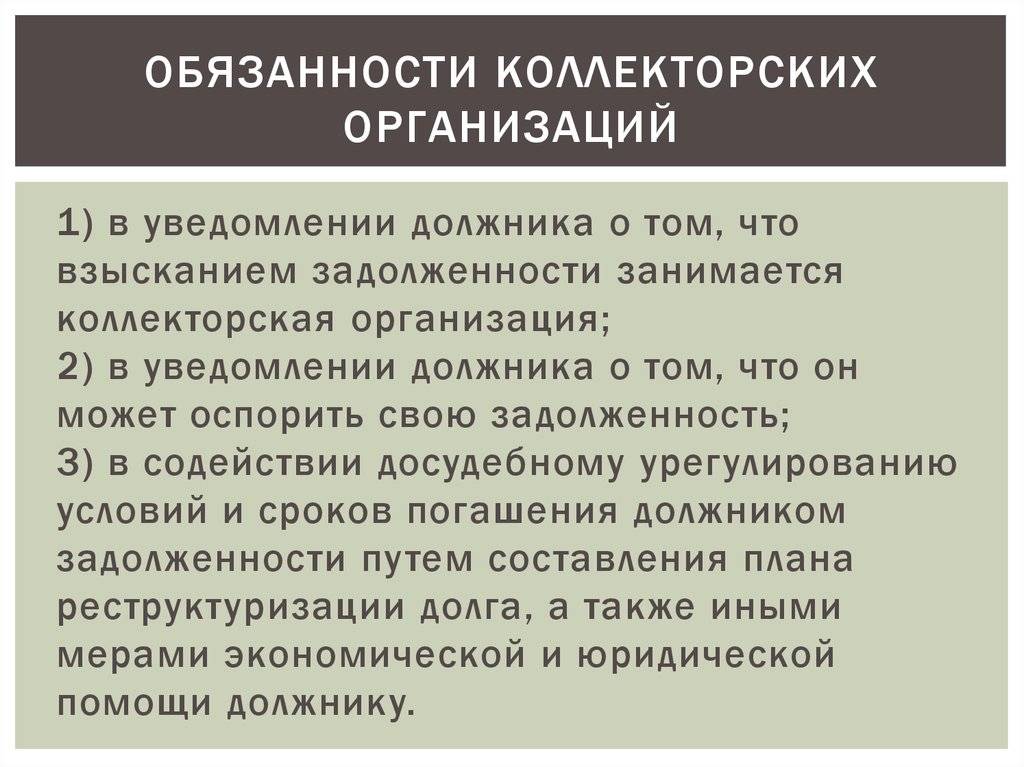

Принципы работы агентств

Законопослушные коллекторские фирмы используют в работе правовые методы взыскания. 80% сотрудников такой компании занимаются обзвоном клиентов с целью напоминания о необходимости внести платеж. Также в агентстве работают специалисты выездных групп, осуществляющих личные беседы с заемщиками, и юристы, которые готовят документы для суда.

Взыскание задолженности на ранней стадии (до 90 дней) включает в себя работу по информированию заемщика об образовавшейся просрочке по платежам. Сотрудники звонят лично заемщику, поручителям (если они указаны в договоре) или созаемщикам. Основная цель такой деятельности – установить контакт с гражданином.

На поздней стадии, когда период просрочки более 90 дней, а также в случае, если не удалось связаться с неплательщиком по телефону, к работе подключается выездная группа коллекторов.

Кто такие коллекторы? ↑

Коллекторские компании в России недавно. Подобная практика изъятия долгов заимствована из западной практики, где она применялась ещё с прошлого века. Коллектором называется сборщик долгов.

Причём прибыль от полученных банками кредитных процентов с лихвой перекрывает все возможные издержки.

Что касается самих коллекторов, то они, по сути дела, являются наёмными работниками компаний соответствующего профиля.

Поскольку в российском законодательстве нет принятого закона о коллекторах, их нельзя официально приравнивать к должностным лицам и наделять определёнными законными правами.

Деятельность их приносит выгоду, как самим банкам, так и компаниям, в которых они работают, чего не скажешь о заёмщике.

Если же они попадают на человека, который хорошо знает свои права и умеет официально их отстаивать, коллекторам не позавидуешь, поскольку выполнять свою работу им становится куда сложнее.

В таких случаях им остаётся самим себе задавать вопрос о том, что же за околесицу они несут и вообще, зачем занимаются этой работой.

Как и куда пожаловаться на коллекторов?

К сожалению, как бы строго официальный текст 230 закона не регулировал их деятельность, все равно некоторые зарегистрированные агентства допускают нарушения.

К счастью, есть контролирующий орган, надзорные ведомства и правоохранительные органы. При любых нарушениях следует обращаться в ФССП, которая на официальном сайте ведет реестр взыскателей.

Если действия коллекторов (или тех людей, кто представляется ими) по возврату просроченной задолженности переходят рамки разумного и законного, обязательно обратитесь:

- В правоохранительные органы. Следует обратиться с заявлением, если вы начали получать письма с угрозами, листовки от коллекторов, если вам испортили окна, входную дверь или были совершены другие аналогичные действия.

- В Следственный комитет РФ, если у вас вымогают деньги. Несмотря на договор цессии, коллекторы могут лишь напоминать о долге, выслать претензии, вести подсчеты роста суммы задолженности: накопление процентов, пеней и других начислений, которые прописаны согласно кредитному договору. Однако они не могут заниматься вымогательством. Такие действия являются уголовно наказуемыми.

- В прокуратуру. Если вам открыто угрожают физической расправой и убийством, если вас грозятся «сделать инвалидом», такие действия нужно пресекать. Они преследуются по закону, и подпадают под юрисдикцию УК РФ. Если вы обращаетесь в прокуратуру, обязательно подготовьте копии заявлений, которые были направлены в другие учреждения и ведомства.

- Если коллекторы и те, кто так представляются, вам хамили или угрожали, то обязательно для обращения в суд и правоохранительные органы иметь доказательства — например, запись разговора.

Куда можно пожаловаться на коллекторов? Закажите звонок юриста

Вы можете воспользоваться доказательствами, приложить их к заявлениям. В качестве базы могут выступать:

- переписка, сообщения. Желательно перед обращением пойти к нотариусу и засвидетельствовать распечатки;

- видеозаписи, на которых вы общались с коллекторами;

- аудиозаписи, диктофонные записи телефонных разговоров;

- свидетельские показания — привлекайте соседей и родственников, других лиц, которые стали свидетелями некорректного поведения взыскателей.

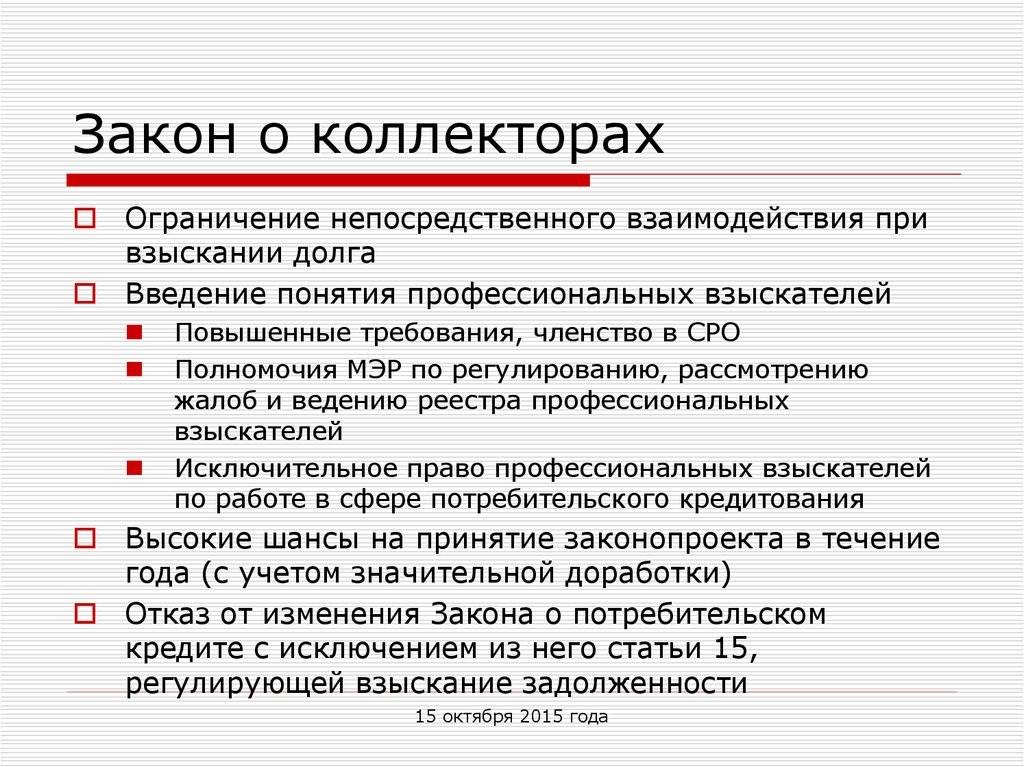

Права коллекторов по новому закону существенно ограничены.

В целом ответственность коллекторов может быть выражена:

- в административной ответственности, к которой привлекаются отдельные сотрудники;

- в уголовной ответственности, к которой привлекаются отдельные взыскатели;

- в штрафах в отношении агентства;

- в лишении свидетельства на право работы по сбору просроченной задолженности.

Подают ли коллекторы в суд?

У кредиторов есть 3 года, чтобы возбудить производство по принудительному взысканию задолженности. Это касается:

- банков;

- микрофинансовых организаций и кредитных кооперативов;

- коллекторских агентств;

Но автоматически дело о долге не закроют. Заемщик должен сам заявить про истечение срока давности по делу.

Получив долг по переуступке права требования, коллекторы пытаются выжать из человека все возможное. В суд взыскатели спешат лишь после того, как получат судебный приказ, который должник может опротестовать.

Как работает судебный приказ:

- через 10 дней приказ переходит из суда в ФССП;

- открывается исполнительное производство, которое ведется определенным приставом;

- судебный пристав имеет достаточно высокую нагрузку, и зачастую не спешит проводить взыскание.

Могу ли я отменить судебный приказ, вынесенный мировым судьей? Спросите юриста

Но даже если пристав серьезно возьмется за должника, все равно он обязан действовать строго в рамках № 229-ФЗ. Его полномочия включают:

- Запрет на выезд за границу. У людей, которые не могут оплатить кредит, обычно нет денег на зарубежные путешествия, поэтому для многих это ограничение является чисто формальным. Но если появляется сильное желание посетить турецкие курорты — должники едут в Беларусь, и уже из Минска спокойно выезжают на свидание к морю.

- Взыскание с дохода — снятие 50% заработной платы. Способ не сработает, если должник не трудоустроен или работает неофициально. Поэтому многие должники стараются трудиться по серым схемам — получать по 2-НДФЛ минимальную сумму дохода, а остальное — в конверте, до которого пристав добраться не может.

- Арест, опись и изъятие имущества. Применяется как крайняя мера. Учитывая, что коллекторские агентства — это не дети, чьи матери требуют алиментов с непутевого отца, приставы в отношении кредитных долгов очень редко применяют эту меру.

Учитывая вышеизложенные реалии, коллекторы в суд идут, когда исчерпаны другие методы воздействия на должника. До этого взыскатели пытаются своими силами вернуть просроченный кредит.

Но если с должника нечего взять, коллектор (как и любой другой кредитор) может много раз возвращать приставу исполнительный лист — например, если должник получит наследство или устроится на официальную работу. То есть нервы трепать чисто юридическими методами коллектор может должнику очень долго.

Устали от звонков коллекторов? Закажите звонок юриста

Насколько часто коллекторские агентства подают на должников в суд?

Большинство кредитных договоров, выкупаемых коллекторскими агентствами, относится к «плохим долгам», портящим финансовую статистику и рейтинг надёжности банков. Российское законодательство разрешает выкупать задолженность на любой стадии. Немалую часть проблемных кредитов в портфеле коллекторов составляют договоры, несколько лет находящиеся на стадии принудительного взыскания.

В целом, коллекторы редко подают в суд на должников по ряду причин:

- Расходы на участие в судебном процессе несопоставимы с величиной долга. Стоимость услуг квалифицированных адвокатов, госпошлины и другие сопутствующие расходы не окупаются даже при положительном решении суда. Коллекторы выкупают тысячи кредитных договоров, судебное заседание по каждому делу требует оплаты накладных расходов, поэтому обращаться с иском в суд нерентабельно.

- Вероятность получения исходного объёма средств от проблемных должников невысока. Судебное разбирательство учитывает только положения российского законодательства, поэтому опытный юрист может помочь должнику минимизировать потери. Например, ликвидное имущество можно заблаговременно переоформить на третьих лиц, часть ценностей продать и предъявить судье справку об отсутствии каких-либо активов, чтобы получить отсрочку платежей и отмену штрафов.

- Должник или его законный представитель могут затянуть судебный процесс. Опытный юрист с помощью подачи встречных исков, прошений, ходатайств и других документов увеличит время разбирательства до многих месяцев. В этот период согласно закону коллекторским агентствам запрещается взаимодействовать с должником, также приостанавливается начисление процентов.

На практике регулярное ведение телефонных переговоров и личных встреч с должником и предоставление скидки при одновременной выплате всей суммы просроченного кредита позволяет взыскать средства более эффективно. Ряд недобросовестных коллекторских агентств пользуется юридической неграмотностью клиентов, чтобы предоставлять неверные сведения о задолженности и оказывать психологическое давление. При обращении с жалобой в прокуратуру, Роспотребнадзор или полицию подобные организации могут лишиться лицензии и выплатить крупный штраф.

Схема работы коллекторских агентств

Методы работы коллекторов полностью заимствованы из практики родственных по сфере деятельности агентств, работающих в США. Они является довольно условными, поскольку привязаны к процессуальным срокам и реалиям американской финансовой и судебной системы и не отражает реалий российского законодательства. Даже терминология, с которой вряд ли знакомо большинство работников этих структур, позаимствована из английского.

Как работает российское коллекторское агентство? Если агентство придерживается классической схемы, его деятельность делится на 4 этапа:

- ранний (Early Collection или Soft Collection);

- поздний (Late Collection);

- жёсткий (Hard Collection);

- законный (Legal Collection).

Как следует из наименований этапов сбора в деятельности коллекторов присутствует три вида градаций внесудебного воздействия на должника и только один называется законным, поскольку, помимо судебного органа никто в Российской Федерации не вправе выносить обязательные к исполнению решения о взыскании с гражданина денежных средств или наложения ареста на его имущество.

Статьи:

Имеют ли право коллекторы звонить в выходные

В какое время имеют право звонить коллекторы

Поиски должников

В своей деятельности коллекторы вынуждены прибегать к полулегальным методам работы. Это обусловлено противодействием со стороны должников, стремящихся уклониться от общения со сборщиками долгов. В этих целях необязательный заёмщик часто:

- меняет или отключает контактный телефон;

- меняет место жительства или работу;

- изменяет график активности в течение суток, стремясь выходить из дома или приходить в ночные часы;

- изменяет фамилию или имя.

Коллекторы, когда ищут уклоняющихся должников, вынуждены устанавливать подобных уклонистов. Поскольку структура является коммерческой и никак не связана с государственными органами, официального доступа к базам данных, имеющихся в распоряжении у правоохранительных органов, они иметь не должны. Но это в теории. На практике, благодаря действующим коррупционным схемам, искать должника при посредстве полиции для коллекторов не составляет труда.

Необоснованные угрозы

Новым законом №230-ФЗ прямо запрещено сотрудникам агентств прибегать к угрозам в отношении:

- должника;

- его родных и близких;

- движимого и недвижимого имущества;

- домашних или сельскохозяйственных животных, которыми владеет должник;

- персональных данных, известных коллектору (незаконное распространение порочащих сведений).

Ассоциации с госорганами

Формально коллекторские агентства входят в сферу деятельности службы судебных приставов. Именно этому государственному органу поручено наблюдать за соблюдением законности при осуществлении деятельности коллекторами. Это не означает, что коллекторы каким-то образом ассоциированы с силовыми структурами и наделенны властными полномочиями. Реальных прав у любого коллектора не больше, чем у прохожего на улице.

Законна ли продажа долгов

Прежде, чем обсуждать законность того или иного действия со стороны контролируемой многими службами организации, в данном случае банка, важно учесть, что в большинстве российских законов есть такая строчка, как “если иное не предусмотрено условиями договора”. Это значит, что практически любое действие банка в отношении конкретного клиента является правомерным, если оно указано в кредитном договоре, и заемщик его подписал

Вопросы потребительского кредитования регламентируются законом о защите прав потребителей. В нем нет явного запрета на переуступку прав требования по кредиту. Есть лишь обязанность банков заключать такого рода сделки только с организациями, имеющими лицензию на право ведения банковской деятельности.

Поэтому, нужно еще раз перечитать свой кредитный договор и выяснить, есть ли пункт, говорящий о возможной передаче долга и информации о клиенте и сведений по кредиту . Если клиент был предупрежден на этапе подписания договора, никаких претензий к банку быть не может. На протяжении первых месяцев просрочки должнику неоднократно напоминают о ней и возможных последствиях. Не раньше, чем через 3-6 месяцев полного отсутствия платежей, банк передает право требования коллекторам.

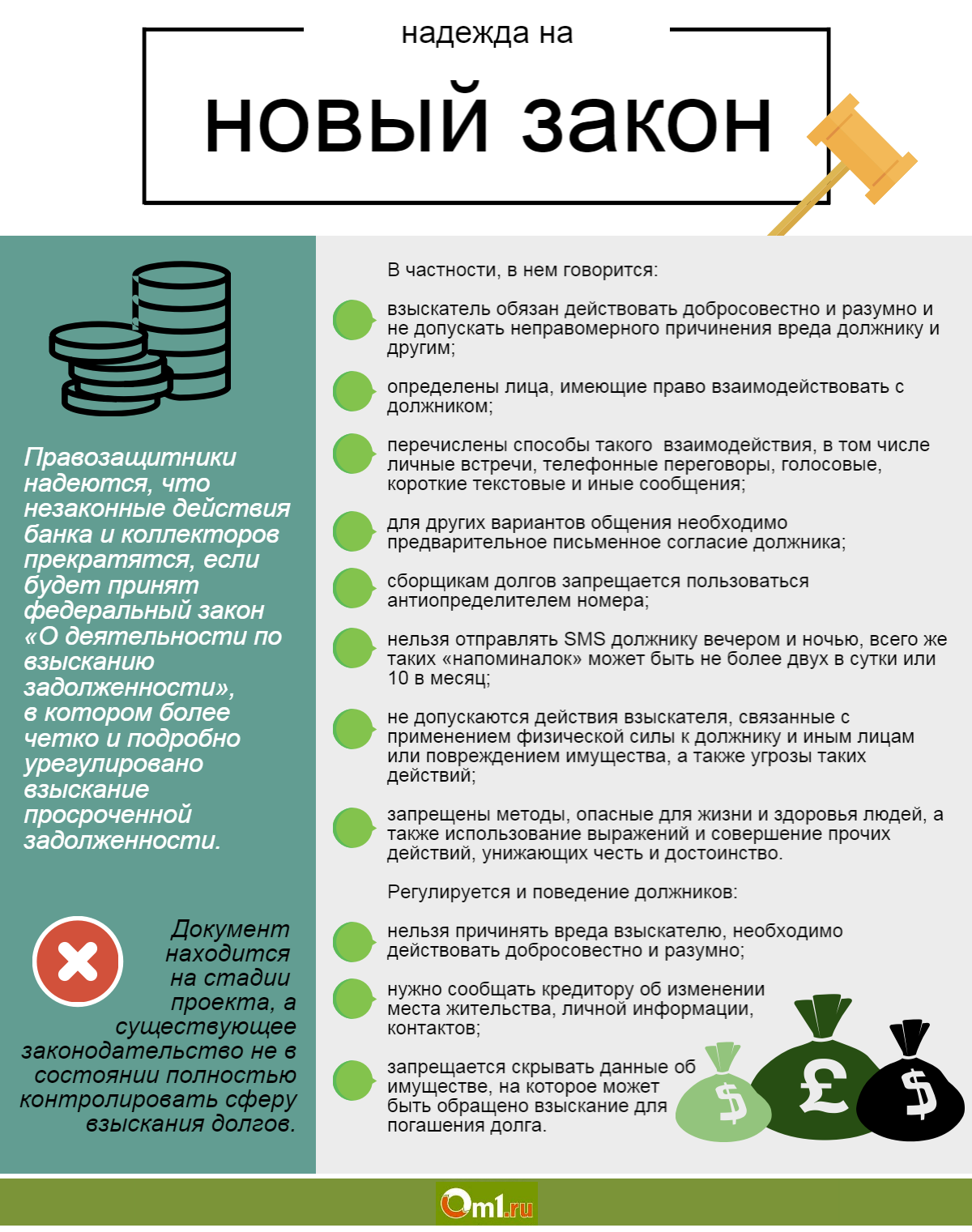

Плюсы и минусы нового закона

Новый законопроект был принят с минимальными обсуждениями. Он дал мощное оружие гражданам-заемщикам в борьбе с полубандитскими коллекторскими структурами. Должникам стало проще защищать свои права, отличать мошенников от честных специалистов: достаточно просто проверить организацию по номеру в госреестре.

Закон ограничивает право коллекторов использовать те механизмы взыскания долгов, которые ранее давали ощутимый результат: угрозы, шантаж, психологическое насилие и т.д. Сегодня они оказались «связанными по рукам», что приводит к сомнениям, могут ли они далее эффективно справляться со своими задачами или нет.

Перед банками встает вопрос, стоит ли обращаться к коллекторам, если те не способны «выбить» непогашенную задолженность. Такое положение дел может стать толчком для разработки новых серых схем давления на должников в обход закона.

Помогла вам статья?

ДаНет

Решение суда и последствия для должника

После рассмотрения дела суд принимает решение в пользу истца или ответчика. В первом случае должник обязуется погасить задолженность, а во втором судья может списать часть долгов или потребовать пересмотра графика выплат. Если долг более 0,5 миллиона рублей, человек признается банкротом.

Последствия проигрыша для должника:

- Необходимость выплаты задолженности с учетом начисленной пени и штрафов.

- Ухудшение кредитной истории. Появление долгов сразу отражается в КИ человека. В дальнейшем он испытывает трудности при получении новых займов, трудоустройстве и оформлении страховки.

- Решение суда передается в ФССП. Сотрудники этого органа вправе взыскать до 50% заработка должника и конфисковать имущество. Кроме того, на проигравшего ответчика ложится обязательство по погашению расходов суда.

- Проблемы с продажей собственности. После проигрыша работники ФССП могут наложить арест на автомобиль, квартиру, дачный участок или другое имущество. Если человек пытается скрыть собственность от работников ФССП, он наказывается по УК РФ.

- Трудности с выездом за территорию страны. До выплаты долга судебные приставы запрещают должнику покидать Россию. Это правило реализуется, если размер задолженности больше 10 000 р.

Чтобы избежать таких последствий, лучше решить вопрос до суда и договориться с кредитором о пересмотре договора.

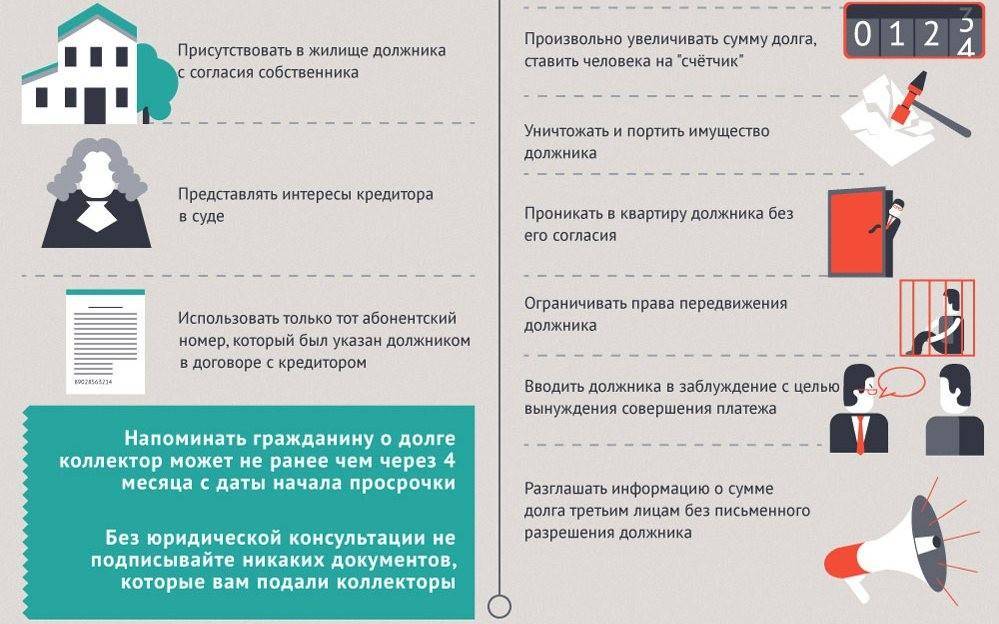

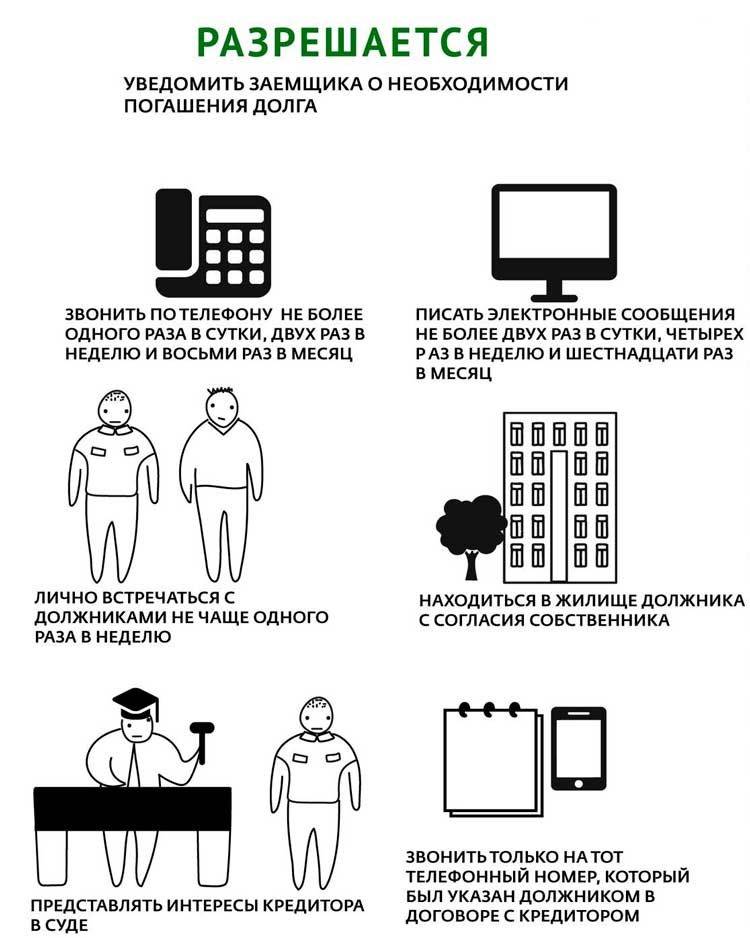

Какие действия не имеют право совершать коллекторы

Не допускаются следующие действия коллекторов.

Непосредственное взаимодействие с заемщиком или лицом, предоставившим обеспечение по договору потребительского кредита (займа), направленное на исполнение заемщиком обязательства по договору, срок исполнения которого не наступил.

Процесс взаимодействия коллекторов с должниками строится только на ведении переговоров. Переговоры могут вестись разными способами: направлением извещений, телефонными разговорами. Посещать должников в ночное время (с 22.00 до 8.00 в будни и с 20.00 до 09.00 в выходные дни) коллекторы не вправе. Если ночью к вам стучат в дверь и требуют деньги, смело вызывайте сотрудников полиции.

Сотрудники коллекторского агентства не могут без вашего разрешения прийти к вам в дом либо посетить вас на работе. Не желаете общаться с неизвестными лицами, требующими от вас вернуть деньги, – не впускайте их в помещение. Нарушение принципа неприкосновенности жилища для них может обернуться серьезным наказанием.

Кредитор, а также лицо, осуществляющее деятельность по возврату задолженности, не вправе совершать юридические и иные действия, направленные на возврат задолженности, возникшей по договору потребительского кредита (займа), с намерением причинить вред заемщику или лицу, предоставившему обеспечение по договору потребительского кредита (займа), а также злоупотреблять правом в иных формах.

Ответственность за нарушение коллекторами правил взыскания долгов

Административная ответственность

При несоблюдении коллекторами вышеперечисленных правил, а именно за несоблюдение временных ограничений на телефонные переговоры, sms-сообщения, личные встречи предусмотрена административная ответственность в соответствии со статьей 14.57 КоАП РФ. Штраф на коллектора может быть наложен в размере от пяти тысяч до десяти тысяч рублей, а на коллекторскую организацию от двадцати тысяч до ста тысяч рублей.

Уголовная ответственность коллекторов

Если же коллекторы ведут себя агрессивно, угрожают, унижают, оскорбляют, хамят и т.п., в их действиях усматриваются признаки уголовно-наказуемого преступления по ст. 119 УК РФ (угроза убийством или причинением тяжкого вреда здоровью).

Для привлечения коллекторов к ответственности необходимо вызвать полицию либо обратиться с заявлением в полицейское отделение по месту жительства.

Практические советы как правильно вести себя с коллекторами

При встрече с коллекторами будьте сдержанны в общении. Не давайте воли эмоциям и не говорите лишнего. Рекомендуется спокойно и внимательно выслушать требования коллекторов и сообщить, что вы примите все возможные меры для погашения долга и свяжитесь с банком либо с руководством коллекторов. Добросовестные коллекторы предоставят вам всю необходимую информацию, и будут вести себя корректно, в противном случае, обратитесь в полицию с заявлением о вымогательстве.

Важно! Никогда не ставьте свою подпись в каких-либо документах, не ознакомившись с ними и не посоветовавшись с юристом

В случае агрессивного поведения со стороны сотрудников фирмы (высказывание угроз в ваш адрес, применение физического насилия, оскорбительных слов) постарайтесь привлечь к ситуации внимание посторонних лиц (это могут быть соседи, друзья, просто прохожие), а также незамедлительно вызовите полицию. Такие действия в большинстве случаев пугают навязчивых коллекторов

Не думайте, что коллекторы вас больше никогда не посетят, обязательно напишите заявлению в полицию, по которому будет проведена поверка и в случае установления незаконных действий, агентство и его сотрудники будут наказаны.

Не отчаивайтесь и не впадайте в панику в ситуации, когда вы просрочили оплату долга, а к вам пришли «выколачивать» деньги. Защищайте себя грамотно.

Подготовлено “Персональные права.ру”

Имеют ли право коллекторы приходить домой к заемщику?

Многих людей интересует вопрос относительно личных встреч коллекторов с заемщиками. Дело в том, что нередко работники коллекторских агентств без уведомлений приходят домой к гражданам, причем в неудобное для них время.

В законе четко указывается, что коллекторам для личной встречи с заемщиком требуется получать для этого предварительно его приглашение или вовсе одобрение. Это обусловлено Конституцией РФ, в соответствии с которой каждый человек имеет право на неприкосновенность своей жилой недвижимости.

Также коллекторские агентства являются компаниями, не обладающими какими-либо властными полномочиями, поэтому они не имеют право приходить домой к заемщику или вовсе требовать, чтобы их впустили в дом. Однако заемщики могут дать одобрение на этот процесс, после чего самостоятельно пригласить работников коллекторского агентства, если заинтересованы в сотрудничестве.

Коллекторы наделены правом требовать от заемщика встречи или переговоров, но вот место встречи, а также время, когда она будет проведена, определяются совместно двумя сторонами.

Работники коллекторских агентств при личной встрече с заемщиком обязаны выполнять следующие условия:

- предъявлять паспорт или иной документ, выступающий в качестве удостоверения личности;

- показать доверенность, на основании которой коллектор наделяется полномочиями представлять интересы конкретного агентства и банка, являющегося кредитором, которому должен деньги гражданин;

- если банк продал долг коллекторскому агентству, то заемщику надо предъявить договор цессии.

При этом важно знать, в какое время имеют право звонить коллекторы или встречаться с заемщиками лично, поскольку не допускается нарушать требования законодательства относительно данного вопроса. Если при личной встрече коллектор не предъявляет никаких документов или их просто нет у него с собой, то заемщик должен полностью прекращать общение, а также игнорировать любые слоя данного гражданина, пока он не исполнит свои обязательства

Если при личной встрече коллектор не предъявляет никаких документов или их просто нет у него с собой, то заемщик должен полностью прекращать общение, а также игнорировать любые слоя данного гражданина, пока он не исполнит свои обязательства.

Не допускается, чтобы коллектор воздействовал на заемщика какими-либо физическими или психологическими противозаконными методами. Наиболее часто для этого используется шантаж или вовсе насильственные действия, позволяющие получить доступ к имуществу гражданина. В этом случае необходимо срочно звонить в полицию.

Заемщик не должен подписывать какие-либо документы, если они передаются ему коллектором, поскольку предварительно рекомендуется проконсультироваться с юристом.